Evaluación de proyectos

Anuncio

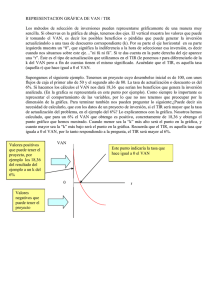

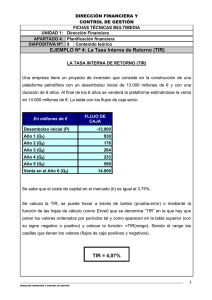

Unidad 3. Índice de contenidos (I) Unidades: 1. Concepto y aspectos básicos del proyecto (4 h) 2. Teoría del proyecto (6 h) 3.1. Introducción. 3.2. Estudios de mercado. 3.3. Evaluación de la viabilidad tecnológica. f 3. Evaluación de proyectos (8 h) f 4. Gestión de proyectos (8 h) 3.3.1. Evaluación y selección de tecnología. 3.3.2. Estudio de impacto ambiental. 3.4. Evaluación de la viabilidad económica. 3.4.1. El proyecto como inversión. 3.4.2. Concepto de unidad monetaria. Capitalización y actualización del dinero. 5. Dirección de proyectos (4 h) -1- Tema 3. Evaluación de proyectos Unidad 3. Índice de contenidos (II) 1. Concepto y aspectos básicos del proyecto (4 h) 2. Teoría del proyecto (6 h) f 3. Evaluación de proyectos (8 h) f 4. Gestión de proyectos (8 h) 5. Dirección de proyectos (4 h) Tema 3. Evaluación de proyectos 3.4.3. Presupuesto de inversión y explotación. Financiación. 3.4.3.1. Métodos de estimación de la inversión. 3.4.3.2. Costes, ingresos y beneficios. Punto de equilibrio. 3.4.3.3. Gastos financieros y amortizaciones. 3.4.3.4. Flujo de caja del proyecto, Cash-Flow. 3.4.4. Evaluación de la rentabilidad. 3.4.4.1. Periodo de retorno de la inversión, Pay-Back. 3.4.4.2. Valor actualizado neto (VAN). 3.4.4.3. Tasa interna de rendimiento (TIR). 3.4.4.4. Relación entre VAN y TIR. 3.4.4.5. Efectos de la inflación y efectos fiscales. 3.5. Resumen y conclusiones. Unidades: -2- Objetivos En esta unidad se abordarán las técnicas habituales de previsión y evaluación de la viabilidad de un proyecto, en sus tres vertientes fundamentales: técnica, económica y financiera. Objetivos específicos – Comprender la utilidad de la elaboración de estudios de mercado y planes de negocio – Introducir algunos aspectos prácticos relacionados con la detección de oportunidades comerciales – Comprender la importancia de los estudios de viabilidad tecnológica e impacto ambiental del proyecto – Introducir las nociones fundamentales relacionadas con los proyectos de inversión – Estudiar diferentes métodos de estimación de la inversión y de la viabilidad económico-financiera del proyecto – Estudiar diferentes técnicas de evaluación de la rentabilidad del proyecto – Comprender los efectos del coste de oportunidad, la inflación y la fiscalidad sobre las estimaciones económicas y financieras del proyecto Tema 3. Evaluación de proyectos -3- Introducción La evaluación de la viabilidad es necesaria durante todo el ciclo de vida – Mayor aplicación en las fases iniciales del mismo (estudio preliminar, y diseño básico). Si los estudios de viabilidad son completos incluyen – Estudio de mercado – Evaluación y selección de la tecnología – Impacto ambiental – Estimación de la inversión y financiación – Evaluación de la rentabilidad Es frecuente que los resultados previstos no sean alcanzados por el futuro proyecto Tema 3. Evaluación de proyectos -4- Desarrollo del tema f 3.1. Introducción. 3.2. Estudios de mercado. 3.3. Evaluación de la viabilidad tecnológica. 3.3.1. Evaluación y selección de tecnología. 3.3.2. Estudio de impacto ambiental. 3.4. Evaluación de la viabilidad económica. 3.4.1. El proyecto como inversión. 3.4.2. Concepto de unidad monetaria. Capitalización y actualización del dinero. 3.4.3. Presupuesto de inversión y explotación. Financiación. 3.4.4. Evaluación de la rentabilidad. 3.5. Resumen y conclusiones. Tema 3. Evaluación de proyectos -5- Estudios de mercado Previamente a la realización de un proyecto es necesario obtener su adjudicación Ź Sin contratos no hay proyectos Ź Detectar oportunidades de negocio y convertirlas en contratos La actividad comercial (búsqueda de oportunidades) es un proceso constante en la empresa Los estudios de mercado nos permiten caracterizar el mercado y los clientes a los que nos dirigimos, y su proyección futura – Qué podemos ofrecer – Cuánto tardaremos – A qué precio En grandes empresas se dispone de departamento comercial En pequeñas empresas las tareas comerciales se alternan con la dirección/gestión y con la realización de proyectos Tema 3. Evaluación de proyectos -6- Estudios de mercado La consecución de trabajos responde en su gran mayoría a una actividad comercial Las actuaciones comerciales deben responder a la realidad – Mercado, consumidor o cliente, nuestra empresa y el producto o servicio Para ello es necesario caracterizar el cliente, el mercado y el producto Métodos de obtención de información – – Método estadístico: z Información histórica obtenida de Organismos económicos z En productos que ya existen Método de encuestas z Productos nuevos o de los que no existe información histórica z Universo: conjunto de potenciales clientes (localización geográfica, nivel de ingresos, edad, etc.) z Se debe seleccionar una muestra representativa universo Tema 3. Evaluación de proyectos -7- Cliente, mercado y producto Caracterización del cliente – Gustos, preferencias, hábitos de consumo – Detección de problemas o carencias – Qué necesidades se pueden crear (técnica habitual en los mercados de lujo) – Potencial de negocio – Plazo de tiempo para consumir los productos – Productos o servicios posteriores – Nivel de fidelidad – Otros Tema 3. Evaluación de proyectos -8- Cliente, mercado y producto Caracterización del mercado – Tasa de crecimiento en los últimos años y tendencia previsible – Nivel de competitividad – Existencia de barreras de entrada y/o salida – Existencia de nichos de mercado – Nivel actual de satisfacción de los clientes – Reacción de los clientes ante nuevos productos -9- Tema 3. Evaluación de proyectos Cliente, mercado y producto Caracterización del producto o servicio – Tipo de producto o servicio – Servicio único o parte de una familia – Posible evolución u obsolescencia en el tiempo – Si es posible atender a un mercado de gran volumen o selectivo – Diferencias con productos similares de la competencia Ź Interés de nuestra solución La respuesta a todas estas cuestiones se plasma en un Estudio de Mercado Tema 3. Evaluación de proyectos - 10 - Detección de oportunidades comerciales Tan pronto se dispone de una idea clara acerca de… – Cuál es el producto o servicio a comercializar – Cuál es el mercado natural para nuestra actividad – A qué tipo de clientes nos vamos a dirigir, llega el momento de pasar a la acción Ź A buscar contratos! Oportunidades “perseguidas”: detectadas mediante búsqueda activa – Detección / creación de necesidades en el cliente – Divulgación y publicidad (las actividades comerciales individualizadas resultan caras) – Ampliación del alcance de un proyecto en curso – Continuación de trabajos anteriores – Concursos - 11 - Tema 3. Evaluación de proyectos El concurso Una empresa (cliente) detecta una necesidad que no puede satisfacer con recursos propios Si el presupuesto del cliente es importante convoca un concurso Detección de necesidad Decisión de contratación Asignación de presupuesto Preparación del pliego Publicidad del pliego Recepción de ofertas Evaluación ofertas No ¿Propuesta satisfactoria? Concurso desierto Tema 3. Evaluación de proyectos Sí Negociación y adjudicación - 12 - Objetivos del concurso Objetivos técnicos – Lograr un suficiente número de propuestas que den respuesta a nuestros requisitos concretos, plasmados en el pliego – Obtener información técnica de diferentes fuentes – Poder comparar entre las diferentes propuestas Objetivos económicos – Asegurar que los precios a recibir no superan la partida presupuestaria – Establecer una competencia que fuerce a ofertar a la baja, para lograr el mejor precio – Comparar entre las propuestas y obtener información acerca de los diferentes precios Otros objetivos – Obtener información acerca de las empresas disponibles (y dispuestas) para realizar este tipo de trabajos. Tema 3. Evaluación de proyectos - 13 - Publicidad del concurso El concurso sólo cumplirá con sus objetivos si su contenido y condiciones llegan a manos de todos los contratistas cuyas ofertas puedan ser de interés – Difusión del pliego pequeña Ź riesgo de no recibir las mejores ofertas – Difusión excesiva Ź elevado coste y esfuerzo en evaluación de ofertas La Administración distingue tres tipos de concursos en función del procedimiento de publicidad – Procedimiento abierto – Procedimiento restringido – Procedimiento negociado Tema 3. Evaluación de proyectos - 14 - Publicidad del concurso Un concurso abierto suele hacerse público vía anuncios en prensa En el caso de que el convocante sea la Administración, en el Boletín Oficial correspondiente En dicho anuncio se relacionan las características más relevantes del pliego – Datos de la entidad o empresa contratante – Propósito y objeto (general) del concurso – Duración del contrato y presupuesto del mismo – Plazo para la presentación de propuestas – Lugar de recogida de la documentación completa En la administración por procedimiento restringido o negociado – Prescindibles los gastos de divulgación – Se envía el pliego (requerimiento de oferta, request for quotation, RFQ) directamente a los candidatos elegidos Tema 3. Evaluación de proyectos - 15 - Pliego de prescripciones Indica qué tendrá que hacer (objeto del contrato) el futuro proyectista/contratista y cómo tendrá que hacerlo, qué tipo de propuesta habrá de presentarnos y cómo la valoraremos (criterios de valoración). Se tendrán en cuenta consideraciones de tipo… – Técnico: Qué habrá que hacer. Qué soluciones se buscan, con qué tecnologías, etc. – Administrativo: Qué tipo de empresa ofertante se busca, qué documentación habrán de presentar, qué requisitos contractuales se exigen, cuáles son los criterios de adjudicación, etc. – Económico: Cuánto se espera cueste el contrato, y cómo serán las condiciones de pago. El pliego suele estar compuesto por dos partes independientes – Pliego Administrativo: condiciones administrativas aplicables al contrato – Pliego Técnico: prescripciones técnicas del trabajo a realizar. Tema 3. Evaluación de proyectos - 16 - Criterios de valoración y adjudicación Determinan los aspectos a los que se le va a dar más importancia a la hora de evaluar las ofertas recibidas. – Oferta económica puntúa poco Ź se desincentivan las rebajas considerables de precio – Oferta económica puntúa mucho Ź se convierte el concurso en una subasta, con detrimento de la parte técnica Ofertas económicas muy bajas rara vez se corresponden únicamente a intereses por abrirse mercado y ser competitivos – Equipos de trabajo, cualificaciones técnicas y capacidades inferiores a la media – Condiciones de precariedad – Análisis del alcance y el esfuerzo incorrectos Criterio de valoración “sensato”: comparar con el valor medio de las propuestas presentadas Tema 3. Evaluación de proyectos - 17 - Ventajas y desventajas del concurso Ventajas del concurso – Buenos resultados en término de calidad de ofertas – Equipo de trabajo ideal en condiciones económicas razonables Desventajas – El alcance de los trabajos debe estar perfectamente definido en el pliego – Esto exige un conocimiento perfecto del problema técnico a resolver – Es necesario evaluar el tiempo y el coste asociado al proyecto – Es preciso definir de antemano los criterios de evaluación de las ofertas Tema 3. Evaluación de proyectos - 18 - Desarrollo del tema f 3.1. Introducción. 3.2. Estudios de mercado. 3.3. Evaluación de la viabilidad tecnológica. 3.3.1. Evaluación y selección de tecnología. 3.3.2. Estudio de impacto ambiental. 3.4. Evaluación de la viabilidad económica. 3.4.1. El proyecto como inversión. 3.4.2. Concepto de unidad monetaria. Capitalización y actualización del dinero. 3.4.3. Presupuesto de inversión y explotación. Financiación. 3.4.4. Evaluación de la rentabilidad. 3.5. Resumen y conclusiones. Tema 3. Evaluación de proyectos - 19 - Evaluación y selección de la tecnología La selección de una tecnología adecuada factor clave que influye en la calidad del producto o servicio así como en el coste total del proyecto. Es conveniente realizar un estudio sobre el estado de la tecnología en otros proyectos similares (estudio de antecedentes) – Costes de la tecnología – Grado de madurez – Posible obsolescencia – Posibilidad del desarrollo de tecnologías competitivas de próxima aparición. Tamaño del proyecto: capacidad de producción durante un periodo de tiempo de funcionamiento (proyectos industriales de producción) – Limitado superiormente por la demanda – Limitado inferiormente por la cantidad mínima económicamente rentable Tema 3. Evaluación de proyectos - 20 - Estudios de impacto ambiental Protección del medio ambiente de creciente importancia Existe impacto ambiental cuando el ejercicio de una o más actividades del proyecto alteran de algún modo el medio ambiente f Estudios de Impacto Ambiental (EIA) Principio básico de los EIA: prevenir es mejor que combatir efectos a posteriori Objetivos de los EIA – Determinar los posibles efectos y alteraciones que un proyecto pueda tener sobre el medio en el que se desarrolla f Sobre la salud humana f Sobre el entorno y la calidad de vida f Sobre las demás especies y ecosistemas f Sobre los recursos naturales Conclusión de los EIA: valoración de las posibles alteraciones en magnitud y en tiempo Tema 3. Evaluación de proyectos - 21 - Estudios de impacto ambiental La evaluación exige definir 3 situaciones diferentes del entorno del proyecto 1- Estado 0: condiciones medioambientales actuales f Físicas, biológicas, sociales y económicas 2- Estado futuro SIN proyecto: se extrapolan las condiciones actuales en el tiempo 3- Estado futuro CON proyecto: estado 0 más impacto ambiental La evaluación exige la selección de magnitudes significativas y unidades de medida Se eligen indicadores de impacto que definen los efectos de un proyecto en el medio ambiente. Deben ser exclusivos, medibles y representativos La predicción de las magnitudes no cuantificables resulta la tarea más difícil y comprometida Tema 3. Evaluación de proyectos - 22 - Estudios de impacto ambiental Legislación en materia de EIA – Primer país: EEUU (1969) con la National Environment Policy Act – Directiva europea 85/337: obligatoriedad de la evaluación de impacto ambiental para determinados proyectos Legislación en España – – – Real Decreto 132/1986 z Requisitos administrativos de los EIA z Listado de todos los tipos de proyectos que han de someterse a estos estudios Real Decreto 1131/1988 z Reglamento para la ejecución del anterior z Se describen los conceptos y el contenido de los EIA Real Decreto Ley 9/2000: requisitos ambientales que deben cumplir las infraestructuras que se construyan en España Tema 3. Evaluación de proyectos - 23 - Estudios de impacto ambiental Organismo administrativo competente – Comunidades Autónomas si el proyecto no sobrepasa su ámbito territorial – Administración General del Estado (Ministerio de Medio Ambiente) si se afecta a varias comunidades Contenidos y estructura – Descripción general del proyecto y previsión de evolución futura – Exposición de las alternativas consideradas y justificación de la solución adoptada – Evaluación de los efectos de impacto directos o indirectos – Medidas previstas para reducir o compensar dichos efectos – Programa de vigilancia ambiental – Resumen del estudio y conclusiones Tema 3. Evaluación de proyectos - 24 - Desarrollo del tema f 3.1. Introducción. 3.2. Estudios de mercado. 3.3. Evaluación de la viabilidad tecnológica. 3.4. Evaluación de la viabilidad económica. 3.4.1. El proyecto como inversión. 3.4.2. Concepto de unidad monetaria. Capitalización y actualización del dinero. 3.4.3. Presupuesto de inversión y explotación. Financiación. 3.4.3.1. Estimación mediante ratios. 3.4.3.2. Costes, ingresos y beneficios. Punto de equilibrio. 3.4.3.3. Gastos financieros y amortizaciones. 3.4.3.4. Flujo de caja del proyecto, Cash-Flow. 3.4.4. Evaluación de la rentabilidad. 3.4.4.1. Periodo de retorno de la inversión, Pay-Back. 3.4.4.2. Valor actualizado neto (VAN). 3.4.4.3. Tasa interna de rendimiento (TIR). 3.4.4.4. Relación entre VAN y TIR. 3.4.4.5. Efectos de la inflación y efectos fiscales. 3.5. Resumen y conclusiones. Tema 3. Evaluación de proyectos - 25 - Evaluación de la viabilidad económica y financiera Los proyectos de ingeniería son inversiones económicas Técnicas de evaluación económica del proyecto f Ingeniería Económica Es de vital importancia fijar la inversión requerida por el proyecto – Presupuesto de inversión – Presupuesto de explotación – De estas predicciones se determinarán las necesidades de financiación Objetivo principal de las técnicas de evaluación económica – Conveniencia de realizar un proyecto – Selección entre varios proyectos aconsejables A medida que avanza el proyecto las evaluaciones deben ser más precisas f Solamente al final se conocerá el comportamiento económico real del proyecto Tema 3. Evaluación de proyectos - 26 - El proyecto como inversión Concepto de Inversión Invertir es renunciar a unas satisfacciones inmediatas y ciertas a cambio de unas esperanzas de beneficios futuros En una inversión económica, habrá unos pagos cercanos y unos cobros futuros Presupuesto de inversión Cantidad de dinero necesaria para poner en pie e objeto del proyecto (capital fijo o inmovilizado) Concepto de capital circulante Cantidad de dinero necesaria para que, finalizada la inversión, el proyecto pueda iniciar su actividad. Para estimarlo es necesario evaluar previamente el presupuesto de explotación Presupuesto de explotación Previsión de cómo será el funcionamiento económico del proyecto. Hay que tener en cuenta los gastos y los ingresos (pagos y cobros) estimados para la actividad normal, así como las amortizaciones Tema 3. Evaluación de proyectos - 27 - El proyecto como inversión Ingresos y gastos Venta o compra de un bien, contabilizada en el momento de la operación, aunque aún no se haya hecho efectivo el importe f Son derechos de cobro y obligaciones de pago f Movimiento de rentas (cálculo de beneficios, impuestos) Pagos y cobros: Salida o entrada de dinero en caja como resultado de la operación de venta o compra, contabilizada en el momento en que se produce f Movimiento de fondos (flujo de caja) Generalmente, ingresos/gastos no coinciden en tiempo con los cobros/pagos Tema 3. Evaluación de proyectos - 28 - El proyecto como inversión Un proyecto puede ser… – Rentable desde el punto de vista de ingresos/gastos (beneficios positivos) – Presentar graves problemas de liquidez en la práctica (desfase entre pagos/cobros) El instante en el que se producen los movimientos de fondos (pagos/cobros) es uno de los conceptos más importantes en las técnicas de evaluación económica El volumen final de ingresos/gastos coincidirá con el volumen de cobros/pagos Tema 3. Evaluación de proyectos - 29 - Concepto de unidad monetaria. Capitalización y actualización del dinero Las unidades monetarias son magnitudes que varían a lo largo del tiempo Hay que tener en cuenta esta variación para realizar comparaciones en instantes diferentes Coste del dinero Beneficio (interés) que percibe una entidad acreedora por prestar una cantidad de dinero Coste de oportunidad del dinero Beneficio (interés) que se obtendría invirtiendo el dinero en el mercado financiero con un riesgo similar al del proyecto Herramientas para tener en cuenta los costes del dinero (variabilidad en el tiempo): capitalización y actualización o descuento Tema 3. Evaluación de proyectos - 30 - Capitalización Operación que permite calcular valores futuros de una cantidad de dinero f PRESENTE Æ FUTURO Tipos de capitalización – Simple Los intereses de cada periodo no se agregan al capital para, a su vez, producir intereses – Compuesta Los intereses de cada período se agregan al capital para, a su vez, producir más intereses en los siguientes períodos - 31 - Tema 3. Evaluación de proyectos Capitalización Capitalización Simple Periodos Capital sujeto a interés Interés de cada periodo Valores futuros del capital 0 P 1 P iP P+iP 2 P iP (P+iP)+iP = P+2iP n P iP P+niP = P(1+ni) Tema 3. Evaluación de proyectos P - 32 - Capitalización Capitalización Compuesta Periodos Capital sujeto a interés Interés de cada periodo 0 P 1 P iP 2 P(1+i) iP(1+i) n P(1+i)n-1 iP(1+i)n-1 Valores futuros del capital P P+iP = P(1+i) P(1+i) +i P(1+i) = P(1+i)2 P(1+i)n-1 + iP(1+i)n-1 = P(1+i)n El interés compuesto para períodos mayores de 1 es siempre mayor que el simple - 33 - Tema 3. Evaluación de proyectos Actualización o descuento Operación financiera que permite cambiar un valor futuro por uno presente f FUTURO Æ PRESENTE Descuento valor nominal de un capital en el futuro – valor actual de dicho capital El descuento también puede ser simple o compuesto – Actualización Simple V = P(1 – ni) – Actualización Compuesta V = P / (1 + i)n Tema 3. Evaluación de proyectos - 34 - Capitalización y actualización del dinero EJEMPLO Tasa de Interés Nominal (para nuestros ahorros) f Capitalización: lo que tendremos dentro de un año Presente 1000 € al 15 % anual …………………. 1000(1+ 0.15) = 1150 € Futuro Inflación (pérdida de valor adquisitivo) f Actualización o descuento: lo que esa cantidad significa en términos actuales Futuro 1150 € al 6 % de inflación anual …….. 1150 / (1+ 0.06) = 1084.90 € Presente Tipo de interés real K (1+k) = (1+ 0.15) / (1 + 0.06) k = 8.49 % (y no 15 %) Los mercados no siempre funcionan con los mismos intereses – Los bancos cobran más por un préstamo de lo que pagan por los ahorros – Habrá que considerar un interés para los costes de oportunidad y otro para los costes de financiación Tema 3. Evaluación de proyectos - 35 - Capitalización y actualización del dinero Evolución del IPC en España en los últimos 30 años Tema 3. Evaluación de proyectos - 36 - Capitalización y actualización del dinero Evolución del valor real (valor adquisitivo) de 1 peseta en los últimos 30 años Tema 3. Evaluación de proyectos - 37 - Presupuesto de inversión y explotación. Financiación Técnicas de estimación aplicables en función de la fase – – – Orden de magnitud f grandes ratios z Estimación del presupuesto de inversión (inversión inicial) z No tienen en cuenta el funcionamiento económico del proyecto Estudio preliminar f ratios y punto de equilibrio z Estimación del presupuesto de inversión y explotación z No tienen en cuenta la cronología de los flujos de caja Anteproyecto y proyecto f flujo de caja, índices de rentabilidad z Estimación detallada del presupuesto de inversión y explotación. z Tienen en cuenta la cronología de los flujos de caja z Utilizan el concepto de actualización y son más precisos Tema 3. Evaluación de proyectos - 38 - Estimación mediante ratios Estimación de la inversión mediante ratios f relación coste/capacidad (método de Williams) – Relaciona el coste y la capacidad de un proyecto conocido con los correspondientes al proyecto que se estudia (economías a escala) Ca / Cb = (Ta / Tb)n – Índice coste-capacidad (n) z Información externa z Información propia (know-how) de proyectos anteriores similares z Si la información es abundante f ajuste de curvas por mínimos cuadrados (regresión) – Actualización de los costes al mismo año – Limitación: no se tiene en cuenta el aprendizaje Tema 3. Evaluación de proyectos - 39 - Estimación mediante ratios Tema 3. Evaluación de proyectos - 40 - Costes, ingresos y beneficios. Punto de equilibrio. Es necesario hacer frente a la inversión establecida anteriormente (reembolso de la financiación) y a los costes del presupuesto de explotación (capital circulante) Es necesario obtener resultados positivos suficientes para estos reembolsos y proporcionar beneficios Evaluación de costes, ingresos y beneficios Tema 3. Evaluación de proyectos - 41 - Costes Coste de un elemento: valor de los recursos para obtención del mismo Tipos de costes Directos No compartidos entre tareas Destinados directamente al producto final Indirectos Compartidos entre distintas tareas No destinados al producto final Costes fijos No dependen del nivel de actividad Sí dependen del tamaño del proyecto No dependen de la producción Costes variables Dependen de la actividad Proporcionales a la producción Tema 3. Evaluación de proyectos Materias primas directas Mano de obra directa Gratificaciones, indemnizaciones Mano de obra indirecta Materiales indirectos (repuestos,…) Gastos indirectos (alquileres, amortizaciones, financieros,…) Financieros, amortizaciones Materiales indirectos Mano de obra indirecta Gastos generales Materia prima Distribución de producción Materiales directos Mano de obra directa - 42 - Ingresos y beneficios Ingresos – Los ingresos totales son el total del dinero generado por la empresa – Dependen del nivel de actividad y de los precios establecidos Beneficio bruto (BB) o base imponible – Diferencia entre ingresos totales y gastos totales BB = I – Ct – Ingresos < Costes f Pérdidas Beneficio neto – Beneficio después de impuestos BN = BB – Impuestos(BB) Tema 3. Evaluación de proyectos - 43 - Punto de equilibrio Punto de equilibrio o punto muerto (M), breakeven point – Situación en la que no existen pérdidas ni ganancias M = BB = I – Ct = 0 En las etapas de diseño básico, el punto de equilibrio sirve para contrastar las previsiones de tamaño y producción No tiene en cuenta la cronología de flujos por caja del proyecto Tema 3. Evaluación de proyectos - 44 - Punto de equilibrio. Tema 3. Evaluación de proyectos - 45 - Gastos financieros Normalmente, no se dispone del dinero para acometer la inversión y los gastos de explotación Necesario pedir este dinero a una empresa financiera (préstamo o crédito) – Nos cobrarán unos intereses (alquiler del dinero) Gastos financieros – Devolución de los intereses – No son gastos financieros la devolución del capital principal Se denomina amortizar un préstamo al hecho de pagar la parte de capital No se debe confundir con las amortizaciones por depreciación del inmovilizado (siguiente transparencia) La inversión, aunque el dinero no sea prestado, debe ser considerada como dinero ajeno que hay que devolver (autofinanciación) Tema 3. Evaluación de proyectos - 46 - Amortizaciones Inmovilizado material pierde valor (depreciación) a lo largo de los años La amortización hace frente a esta depreciación creando un fondo contable que permita reponer en su momento los equipos amortizados Se considera como un coste del funcionamiento del proyecto Costes totales (Ct) = costes de explotación + costes financieros + … + amortizaciones fInfluye en el movimiento de rentas (beneficios) Pero no se considera un pago f No influye en el movimiento de fondos (cashflow) - 47 - Tema 3. Evaluación de proyectos Gastos financieros y amortizaciones Determinación de gastos e ingresos: cuenta analítica de resultados Gastos Ingresos Inmovilizado material Facturación por contrato Costes producción y distribución Facturación por ventas Costes de administración Subvenciones Costes de financiación Costes accesorios Amortizaciones Beneficio bruto f Ingresos – Gastos Beneficio neto f Beneficio bruto – Impuestos Tema 3. Evaluación de proyectos - 48 - Flujo de caja del proyecto (Cash-Flow) Los procedimientos de estimación anteriores no tienen en cuenta la cronología en el funcionamiento del proyecto La inversión se puede caracterizar de forma más exacta por la corriente de cobros y pagos que origina Flujo de caja o cash-flow (CF, ó Q) – Balance neto entre todas las entradas de dinero (cobros) que genera el proyecto en un periodo (año) y las salidas de dinero (pagos) correspondientes a ese mismo periodo CF= C – P Si la corriente de ingresos/gastos coincide en el tiempo con la de cobros/pagos Beneficio bruto: Ingresos – Gastos Beneficio neto: Beneficio bruto – Impuestos Cash-Flow: Beneficio neto + amortizaciones - 49 - Tema 3. Evaluación de proyectos Flujo de caja del proyecto (Cash-Flow) Diagrama temporal de flujos de caja Periodifica todos los movimientos de fondos del proyecto, y es un indicativo de la bondad económica del mismo en cada momento I CF1 CF2 0 Año 1 Año 1 CF3 Año 3 CFn–1 CFn Año n–1 Año n CFi = Ci – Pi f I: desembolso inicial o tamaño de la inversión f Pi: Pagos o salidas de dinero originados por el proyecto durante el año i f Ci: Cobros o entradas de dinero originados durante el año i f CFi: Flujo de caja del proyecto en el año i f n: Tiempo de vida del proyecto (horizonte de la inversión) Tema 3. Evaluación de proyectos - 50 - Evaluación de la rentabilidad Evaluación económica de un proyecto – Previsión de la financiación (análisis ingresos/gastos – cobros/pagos) – Colocación de excedentes a lo largo del horizonte del proyecto (beneficios) Rentabilidad – Un proyecto es rentable si el valor de los rendimientos que proporciona es mayor que el de los recursos que utiliza – La rentabilidad también depende de los momentos en que se produzcan los pagos y los cobros Selección de proyectos – Ante dos proyectos con el mismo horizonte, será preferible el que proporcione mayores beneficios (más rentable) – Se deberá tener en cuenta siempre la alternativa de no realizar ninguno, e invertir el dinero en inversiones financieras (coste de oportunidad del dinero) Tema 3. Evaluación de proyectos - 51 - Evaluación de la rentabilidad Tipos de estimadores de rentabilidad – – Estáticos z No actualizan las cantidades monetarias z Operan como si todas las transacciones se realizaran en el mismo instante z No tienen en cuenta el coste de oportunidad Dinámicos z Utilizan el procedimiento de actualización o descuento con objeto de homogenizar cantidades de dinero percibidas en diferentes instantes de tiempo z Son más precisos z Tienen en cuenta el coste de oportunidad Tema 3. Evaluación de proyectos - 52 - Evaluación de la rentabilidad Criterios de estimación de la rentabilidad f Periodo de retorno de la inversión (Payback) f Valor actualizado neto (VAN) f Tasa interna de rendimiento (TIR) - 53 - Tema 3. Evaluación de proyectos Periodo de retorno de la inversión, Pay-Back. El Pay-Back (período de retorno) representa el número de períodos (años) que se tarda en recuperar la inversión (desembolso inicial) Permite seleccionar los proyectos con tiempo de recuperación de la inversión inicial menor f Reinversión de los beneficios a más corto plazo PAY-BACK ESTÁTICO (PB) No tiene en cuenta el transcurso del tiempo en la recuperación de la inversión PB PB ¦ CFt t I t 0 PB PB ¦ CF t¦ I t t 0 PB t t 0 Inconvenientes – No tiene en cuenta el coste de oportunidad y la inflación (no actualiza CF) – No da ninguna idea de la rentabilidad (no tiene en cuenta CF posteriores a la recuperación de la inversión) Tema 3. Evaluación de proyectos - 54 - Periodo de retorno de la inversión, Pay-Back: ejemplos - 55 - Tema 3. Evaluación de proyectos Periodo de retorno dinámico PAY-BACK DINÁMICO Tiene en cuenta el tiempo (coste de oportunidad) Todas las cantidades monetarias son actualizadas al momento 0 del proyecto PB PB CFt ¦ (1 i) t 0 PB CFt ¦ t t 0 (1 i ) PB t PB I It ¦ (1 i) t 0 t i es la tasa de actualización (coste de oportunidad) – Tasa mínima a la que la empresa está dispuesta a invertir sus capitales – Se supone que es la misma para todos los períodos, aunque en la práctica en general no es cierto Tema 3. Evaluación de proyectos - 56 - Periodo de retorno dinámico PAY-BACK DINÁMICO Si se considera un coste de oportunidad distinto para cada año del proyecto PB CF1 CF2 CFPB ... (1 i1 ) (1 i1 )(1 i2 ) (1 i1 )(1 i2 )···(1 iPB ) PB CFt PB ¦ t I t 0 (1 in ) I n 1 in es la tasa de actualización del año n del proyecto Inconvenientes – No da ninguna idea de la rentabilidad (no tiene en cuenta CF posteriores a la recuperación de la inversión) – Medida del riesgo, más que de la rentabilidad – Se utiliza en épocas de inestabilidad o como segundo o tercer criterio Tema 3. Evaluación de proyectos - 57 - Periodo de retorno dinámico: ejemplos Tema 3. Evaluación de proyectos - 58 - Valor actualizado neto (VAN) Diferencia entre todos los cobros actualizados y todos los pagos, también actualizados, que se realizan en el proyecto Se puede calcular como la diferencia entre la suma de todos los flujos por caja (cash-flow) anuales y actualizados al año 0 del proyecto y la inversión inicial CFt VAN ¦ (1 i) t VAN ¦ t t I CFt I t (1 i ) n n 1 Tema 3. Evaluación de proyectos - 59 - Valor actualizado neto (VAN) VAN > 0 – La inversión produce excedentes superiores al desembolso inicial, precisamente en la cuantía del VAN – Estos excedentes son adicionales a los que se obtendrían invirtiendo el capital inicial con un interés i VAN = 0 La rentabilidad del proyecto es la misma que si se coloca el montante de la inversión necesaria en el mercado financiero VAN < 0 Existen otras formas más rentables de utilizar el dinero Tema 3. Evaluación de proyectos - 60 - Valor actualizado neto (VAN): inconvenientes Dificultad de fijar la tasa de actualización – Se considera que esta tasa es el interés que rige el mercado financiero – Algunos autores la consideran como la tasa de interés a largo plazo – Otros consideran que debe elegirse de modo subjetivo, como la tasa de rendimiento mínimo aceptable para realizar la inversión z Por debajo de ella no estamos dispuestos a invertir nuestro dinero z Suele considerarse un valor entre el 6% y el 10% Suposiciones intrínsecas – – Los flujos positivos son reinvertidos inmediatamente a un tipo de rendimiento i Los flujos de caja negativos son financiados con coste financiero i Tema 3. Evaluación de proyectos - 61 - Valor actualizado neto (VAN): ejemplos Tema 3. Evaluación de proyectos - 62 - Tasa interna de rendimiento (TIR) Es la tasa de actualización r que anula el VAN TIR r CFt ¦ (1 r ) t t I 0 Es el interés que se prevé obtener del proyecto Una inversión es rentable cuando el TIR es superior a la tasa de actualización (interés normal del dinero) en el mercado financiero Si existen varias inversiones aconsejables, será preferible la de mayor TIR f Mayor rendimiento con los recursos disponibles Tema 3. Evaluación de proyectos - 63 - Tasa interna de rendimiento (TIR): inconvenientes Para t períodos (años) es preciso resolver una ecuación de grado (t-1), con (t-1) soluciones f Puede no existir solución, o existir varias Se supone que los cobros y pagos intermedios se reinvierten o financian a la tasa TIR – Poco verosímil, especialmente en inversiones con elevado y bajo rendimiento – Por tanto, poco verosímil para predecir proyectos muy buenos o muy malos Tema 3. Evaluación de proyectos - 64 - Tasa interna de rendimiento (TIR): ejemplos 11% < TIRA < 12 % 9% < TIRB < 10 % 12% < TIRA < 13 % Proyecto B: TIR < tasa de actualización: no interesa Proyectos A y C: ambos aceptables, el C mejor que el A Tema 3. Evaluación de proyectos - 65 - Relación entre VAN y TIR Representación del VAN en función de la tasa de actualización k para dos proyectos A y B CASO 1 La tasa que iguala el VAN de ambos proyectos se denomina tasa de retorno sobre el coste, o tasa de Fisher – VAN A > VAN B para todas las tasas de actualización por debajo de rB – TIR A > TIR B – El proyecto A es más rentable desde el punto de vista de ambos criterios Tema 3. Evaluación de proyectos - 66 - Relación entre VAN y TIR Representación del VAN en función de la tasa de actualización k para dos proyectos A y B CASO 2 La tasa que iguala el VAN de ambos proyectos se denomina tasa de retorno sobre el coste, o tasa de Fisher – VAN A < VAN B para todas las tasas de actualización por debajo de rf (B más rentable) – VAN A > VAN B para todas las tasas de actualización por encima de rf (A más rentable) – TIR A > TIR B (A más rentable) Tema 3. Evaluación de proyectos - 67 - Relación entre VAN y TIR Discrepancias entre VAN y TIR Se deben a que se apoyan en diferentes suposiciones En el VAN se asume la reinversión automática (o financiación si son negativos) de los CF anuales a una tasa de actualización k, la elegida como coste de oportunidad En el TIR se asume la reinversión o financiación automática de los CF anuales a una tasa de actualización r, la dada por el propio criterio TIR, y que no tiene por qué ser verosímil Por ello, ante resultados contradictorios, se elige como criterio de selección el VAN, y no la TIR Tema 3. Evaluación de proyectos - 68 - Efectos de la inflación El incremento de precios al consumo (inflación) afecta a todos los parámetros de evaluación económica de una inversión Es preciso eliminar el fenómeno de la ilusión monetaria, transformando todas las unidades monetarias al mismo poder adquisitivo en relación al año 0 del proyecto PB dinámico CFt PB PB ¦ (1 i) (1 g ) t t 0 I VAN CFt VAN ¦ (1 i) (1 g ) t t t t I TIR TIR CFt r ¦ I t t t (1 r ) (1 g ) i: tasa de actualización (coste de oportunidad) 0 g: inflación anual - 69 - Tema 3. Evaluación de proyectos Efectos de la inflación Si las tasas de actualización y la inflación no son constantes a lo largo del ciclo de vida del proyecto PB dinámico PB CFt PB ¦ t 0 t (1 i ) (1 g n n 1 I t ) VAN VAN ¦ t CFt t I t (1 i ) (1 g n n 1 n n 1 n ) n 1 TIR TIR r ¦ t CFt t (1 r )t (1 g n ) I it: tasa de actualización (coste de oportunidad) 0 gt: inflación anual n 1 Tema 3. Evaluación de proyectos - 70 - Efectos fiscales Se tienen en cuenta en el cálculo del CF de cada período como un gasto Los impuestos se deben tener en cuenta en el CF cuando se produce la obligación tributaria, sino en el momento en que se efectúa el pago (siguiente ejercicio) Se aplican sobre el beneficio bruto (descontando las amortizaciones) – No se aplican sobre el CF (relación cobros/pagos), sino sobre el movimiento de renta (relación ingresos/gastos). – Sólo en el caso de que los cobros y pagos sean al contado se pueden calcular sobre el CF Simplificación f Consideraremos cobros y pagos al contado, y que el pago de impuestos también se efectúa al contado - 71 - Tema 3. Evaluación de proyectos Efectos fiscales Cálculo de impuestos f BB = Ingresos – Gastos También serán pagos Gastos = Costes fijos + Costes variables + Cotes financiación + … + Amortizaciones Ingresos = Ingresos ventas + Subvenciones + … + Variación Patrimonial Cuando se venda el equipo amortizado También será un cobro Variación Patrimonial = Valor de Venta – Valor Neto Contable a efectos fiscales Valor Neto Contable = lo que falta por amortizar = Valor de Compra – Amortización Acumul. f Impuestos (T) = BB·t Efecto sobre el cash-flow f Flujo por caja después de impuestos CFdi = CF – T Tema 3. Evaluación de proyectos - 72 - Efectos de la inflación y efectos fiscales EJEMPLO Inversión inicial en equipo: 100.000 € (préstamo al 7,5 % con pagos de interés constantes) Vida útil equipo (legislación fiscal): 8 años Valor residual: 15.000 € Horizonte temporal del proyecto: 6 años Venta del equipo en 10.000 € Amortización anual lineal Producción: 6.000 unidades (con incremento anual acumulativo del 6%) Precio de venta y coste variable: 20 € y 12,5 € respectivamente, cosntantes Costes fijos: 7.500 (sin amortizaciones) Inflación 1,5 % Coste de oportunidad 10 % Calcule los flujos por caja en cada período, el PB y el VAN Tema 3. Evaluación de proyectos - 73 - Bibiografía [Gómez-Senent99] Eliseo Gómez-Senent Martínez (Ed.), Salvador Capuz Rizo (Ed.), Miguel A. Sánchez Romero, Jordi Peris Blanes, Pablo Ferrer Gisbert, Pablo Aragonés Beltrán, Félix Lozano Aguilar, Mª Carmen González Cruz, Tomás Gómez Navarro, José L. Vivancos Bono, El proyecto y su dirección y gestión, Servicio de Publicaciones UPV, 1999. [de Cos97] Manuel de Cos Castillo, Teoría general del proyecto, vol. I: dirección de proyectos/project management, Editorial Síntesis, S.A.,1997 [Ferrer96] Ricardo Ferrer Durá, Teoría, dirección, práctica y legislación del proyecto de telecomunicación, Servicio de Publicaciones UPV, 1996. [Aguer97] Mario Aguer Hortal, La inversión en la empresa, Ediciones Pirámide, 1997 [Farinós01] J. E. Farinós, A.M. Ibáñez, A. Medal, A. Rodrigo, M. A. Soler, Valoració de les inversions productives en l’empresa, Universidad de Valencia, 2001 [Domingo00] Alberto Domingo Ajenjo, Dirección y gestión de proyectos, Editorial Ra-Ma, 2000. Transparencias y material proporcionado en clase Tema 3. Evaluación de proyectos - 74 -