Investigación - Colegio de Contadores Públicos de México

Anuncio

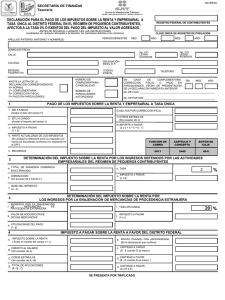

www.ccpm.org.mx Investigación Fiscal 31 de mayo de 2010 • BOLETÍN DE LA COMISIÓN DE INVESTIGACIÓN FISCAL • Núm. 233 ANÁLISIS DEL PRONUNCIAMIENTO EMITIDO POR LA SCJN CON RELACIÓN A LA CONSTITUCIONALIDAD DEL IETU PRESENTACIÓN En sesiones celebradas los días 2, 4, 8 y 9 de febrero de 2010, el Pleno de la Suprema Corte de Justicia de la Nación (SCJN) resolvió lo referente a las demandas de amparo interpuestas, en su momento, por los contribuyentes en contra del Impuesto Empresarial a Tasa Única (IETU). Después de analizar los argumentos de inconstitucionalidad hechos valer en dichas demandas, el Pleno de la SCJN determinó que el IETU no es una contribución que resulte contraria a nuestra Constitución, por el hecho de no permitir la deducción de diversos conceptos que sí pueden deducirse en el caso del Impuesto Sobre la Renta (ISR). Debe señalarse que la impugnación del IETU constituye un referente muy importante en materia de Litigio Fiscal en nuestro país, dado el gran número de demandas de amparo presentadas en su contra, por contribuyentes que se vieron agraviados en su esfera jurídica con la entrada en vigor de dicho impuesto. Considerando la relevancia jurídica del tema, el presente Boletín tiene por objeto desarrollar un análisis de los razonamientos en los que se apoyó la SCJN para llegar a la conclusión de que el IETU es un impuesto de carácter constitucional. Boletín de Investigación Fiscal 2010 Pág. ÍNDICE 2010 - 2012 C.P.C. Adolfo F. Alcocer Medinilla Presidente C.P.C. Francisco Javier Torres Chacón Vicepresidente de Desarrollo y Capacitación Profesional L.C.P. Juan Francisco Fernández Andrea Director Ejecutivo COMISIÓN DE INVESTIGACIÓN FISCAL 2010-2012 Presidente C.P.C. y M.A. Raúl Tagle Cázares Vicepresidente C.P.C. Marcial Agapito Cavazos Ortiz C.P.C. Sergio Abraján Sevilla Lic. Elías Adam Bitar C.P.C. y M.I. José Gerardo Alfaro Osorio L.C.P. Raúl Alonso De la Torre C.P.C. Angelina Arellanos Robledo C.P. Arturo Camacho Osegueda C.P. Plácido Del Ángel Herrera C.P. Ubaldo Díaz Ibarra C.P.C. Gerardo Domínguez Gómez M.C.P.C. y M.I Jorge Marcos García Landa L.C.P. Gustavo Gómez Carrillo C.P. Héctor González Legorreta Lic. y C.P. Víctor Hugo González Martínez C.P.C. Ernest Haiat Khabie C.P. Francisco Javier Hernández Garnica C.P.C. Pablo Alejandro Limón Mestre C.P.C. Arturo Martínez Martínez C.P.C. Omar Miranda Escamilla C.P.C. Víctor Manuel Pérez Ruiz C.P.C. Germán Antonio Pólito Hernández C.P.C. Juan Manuel Puebla Domínguez Lic. Juan Carlos Reza Priana C.P.C. Alejandro Javier Sánchez Calderón C.P. Alejandro Solano González C.P. Miguel Ángel Temblador Torres C.P.C. Ernesto Torres García C.P.C. Marcela Torres Martínez Lic. Ángel José Turanzas Díaz C.P. Eduardo Vivanco Sodi C.P.C. y M.I. Elio Fernando Zurita Morales I. Introducción 3 II. Desarrollo 5 a) Naturaleza jurídica del IETU 5 b) Constitucionalidad del IETU en lo General 7 c) Constitucionalidad del IETU en lo Particular 8 - Sueldos y Salarios - Inversiones - Intereses - Regalías - Pérdidas Fiscales - Recuperación del IMPAC - Instituciones Educativas 8 9 9 10 10 11 11 III. Conclusiones 12 Lic. Grisell Fernández Mendoza Gerente de Comunicación y Publicaciones Comisión de Investigación Fiscal del Colegio, Año XVI, Núm. 233, 31 de mayo de 2010, Boletín Informativo edición e impresión por el Colegio de Contadores Públicos de México, A.C., Responsables de la Edición: Lic. Nelly Marisol Miguel Ávila, y Lic. Francisco José Medina Ocampo, Bosque de Tabachines Núm. 44, Fracc. Bosques de las Lomas, Deleg. Miguel Hidalgo 11700. El contenido de los artículos firmados es responsabilidad del autor; prohibida la reproducción total o parcial, sin previa autorización. 3 Boletín de Investigación Fiscal de mayo de 2010 Índice I. INTRODUCCIÓN Como se recordará, el IETU entró en vigor el 1º de enero de 2008, con la finalidad de gravar tanto a las personas físicas y morales residentes en territorio nacional como a los residentes en el extranjero con establecimiento permanente en México, por la obtención de ingresos derivados de la enajenación de bienes, prestación de servicios independientes y el otorgamiento del uso o goce temporal de bienes. En la exposición de motivos que dio origen al IETU, originalmente denominado como Contribución Empresarial a Tasa Única (CETU), se señaló que su naturaleza atendía a la de ser un gravamen mínimo respecto del ISR, en sustitución del Impuesto al Activo (IMPAC). Bajo esta premisa, el IETU fue diseñado para gravar una base amplia de ingresos con una tasa impositiva baja, considerando un mínimo de deducciones; esto es, permitiendo únicamente las que se encuentran directamente relacionadas con el objeto gravado. De igual forma, en dicha exposición se precisó que una de las razones que justificaba la creación del IETU, era la necesidad de que éste se estableciera como instrumento de control del ISR, dado que su estructura permitiría neutralizar las estrategias que realizan los contribuyentes para evitar y eludir el pago del ISR a su cargo. Uno de los aspectos más importantes a mencionar con relación a la naturaleza jurídica del IETU, es el relativo a que en todo momento se propuso como un impuesto de tipo directo, dado que su objeto se enfocó en gravar a los ingresos que obtengan los contribuyentes como consecuencia de las actividades a que hemos hecho mención con anterioridad. Efectivamente, de la iniciativa presentada en su momento por el Ejecutivo Federal ante la Cámara de Diputados del Congreso de la Unión, en la cual se propuso la creación del entonces denominado CETU, se advierte claramente que en opinión del Ejecutivo, la naturaleza del gravamen que nos ocupa es de tipo directo, señalándose al respecto lo siguiente: “De acuerdo con lo establecido en el Plan Nacional de Desarrollo 2007-2012, así como en el diagnóstico realizado líneas atrás y atendiendo a los resultados de la experiencia internacional señalados anteriormente, las reformas a la Hacienda Pública deben establecer las bases para impulsar el desarrollo sostenido del país. En este sentido, se propone a ese Congreso de la Unión la introducción de una contribución empresarial a tasa única, la cual es un gravamen directo, de aplicación general, con un mínimo de exenciones, que incide directamente en quien paga la retribución a los factores de la producción. […] La Contribución Empresarial a Tasa Única propuesta es de tipo directo y equivale a gravar a nivel de la empresa, con una tasa uniforme, la retribución total a los factores de la producción. De dicha retribución se permite deducir las erogaciones para la formación bruta de capital, la cual comprende maquinaria, equipo, terrenos y construcciones, además de los inventarios. […] Cabe destacar que la Contribución Empresarial a Tasa Única al ser un tributo directo, no grava a las importaciones y éstas entran en la base sólo en la medida en la que se permite la deducción de insumos importados. Al no efectuarse un ajuste fronterizo, gravando a las importaciones, la Contribución Empresarial a Tasa Única tiene una incidencia en los productores, en los comerciantes y en los prestadores de servicios y no en el consumidor, ya que los contribuyentes que traten de eludir la citada contribución empresarial incrementando los precios enfrentarán la competencia internacional.” Boletín de Investigación Fiscal de mayo de 2010 3 Incluso, debe señalarse que la naturaleza de impuesto directo del IETU es fácil advertirla si se considera que su base se encuentra diseñada bajo una fórmula de ingresos menos deducciones, lo que revela que su objeto efectivamente lo constituyen los ingresos que representen una utilidad, característica distintiva de toda contribución de tipo directo, según lo señala la doctrina existente en materia tributaria. No obstante lo anterior, con el ánimo de crear cierta confusión con relación a la naturaleza jurídica del IETU y sentar las bases para que dicho gravamen no se equiparara en su totalidad con el ISR, a pesar de su estrecha relación y similitud, en la iniciativa presentada por el Ejecutivo Federal se manifestó que su objeto lo constituye la “retribución total a los factores de la producción”, de ahí que únicamente puedan deducirse de su base las erogaciones que permitan la formación bruta de capital. Luego entonces, bajo este concepto económico ambiguo y poco preciso de determinar, desde un inicio se pretendió justificar el porqué no es procedente que en el IETU se permita la deducción de todas aquellas erogaciones que puedan incidir en la generación de ingresos gravables como sucede en el caso del ISR. Este aspecto; aunque poco sostenible desde una perspectiva jurídica, puede decirse que resultó ser el razonamiento fundamental en el que la SCJN se apoyó para determinar la naturaleza jurídica del IETU y, en consecuencia, su constitucionalidad, tal como se analiza más adelante. Toda vez que el IETU se implementó como un gravamen mínimo y de control respecto del ISR, en sustitución del IMPAC, mediante las disposiciones transitorias de la Ley del IETU (LIETU) se abrogó la Ley del IMPAC (LIMPAC) que estuvo vigente hasta el 31 de diciembre de 2007. Esto trajo como consecuencia una modificación importante en el procedimiento previsto por la LIMPAC en relación con el derecho de recuperación del IMPAC pagado en los diez ejercicios inmediatos anteriores en la medida en que se hubiera pagado ISR, pues con la entrada en vigor de la LIETU se limitó la posibilidad de que los contribuyentes pudieran recuperar la totalidad de dicho IMPAC, a diferencia de lo que sucedía hasta el 31 de diciembre de 2007 con la LIMPAC. Dado que la LIETU sólo autoriza la deducción de algunas erogaciones efectuadas por los contribuyentes, aunado a que su régimen transitorio limita la posibilidad de que pueda recuperarse el IMPAC pagado en ejercicios anteriores, los contribuyentes que consideraron afectada su esfera jurídica interpusieron en contra de dicha Ley demandas de amparo ante los Juzgados de Distrito competentes en toda la República. En dichas demandas se hizo valer fundamentalmente que la LIETU en lo general y diversos aspectos de la misma en lo particular, resultaban violatorias de las garantías constitucionales de proporcionalidad y equidad tributarias, así como de la garantía de irretroactividad de la Ley. 2 Considerando el gran número de demandas de amparo promovidas (hecho sin precedente), en su momento el Consejo de la Judicatura Federal ordenó la remisión de todos los expedientes correspondientes a los Juzgados Quinto y Sexto del Centro Auxiliar de la Segunda Región, con residencia en San Andrés Cholula, Puebla. 2 Garantías previstas en los artículos 31, fracción IV y XIV de la Constitución, respectivamente. Boletín de Investigación Fiscal de mayo de 2010 4 A estos Juzgados se les asignó la tarea de analizar y estudiar todos y cada uno de los argumentos hechos valer en las demandas de amparo presentadas, a fin de que pudieran emitir una sentencia uniforme con relación a este tema. Después del análisis y estudio respectivo, los Juzgados en comento resolvieron, como primera instancia dentro del procedimiento del juicio de amparo, declarar la constitucionalidad del IETU, negando en consecuencia el amparo y protección de la Justicia Federal solicitado por los contribuyentes afectados. Dichos contribuyentes, al verse afectados por esta resolución, interpusieron recursos de revisión ante la SCJN, en los que se hizo valer, fundamentalmente, que no era correcto que los Juzgados Quinto y Sexto del Centro Auxiliar de la Segunda Región hubieran declarado la constitucionalidad del IETU a partir de razonamientos poco afortunados y, en su opinión, sin sustento legal alguno. Dada la importancia del tema, en su momento el Ministro Presidente de la SCJN manifestó que las demandas de amparo en contra del IETU constituían un asunto que debía resolverse de forma urgente dentro de los primeros meses del ejercicio 2010. Por lo anterior, el 15 de enero de 2010 la SCJN publicó en el Diario Oficial de la Federación (DOF) el Acuerdo General 1/2010 por medio del cual se determinó la celebración de una audiencia pública en relación con los juicios de amparo en revisión promovidos en contra de la LIETU. Con motivo de dicha audiencia, la cual tuvo lugar en las instalaciones de la SCJN el día 22 de enero de 2010, representantes de las autoridades fiscales, de las Cámaras del Congreso de la Unión, de diversas asociaciones profesionales y empresariales y de los quejosos tuvieron la oportunidad de exponer sus puntos de vista ante el Pleno de la SCJN, respecto de los argumentos manifestados en relación con la constitucionalidad e inconstitucionalidad del IETU. Habiendo escuchado los argumentos de las partes involucradas en el tema, el siguiente paso fue que el Pleno de la SCJN finalmente iniciara la discusión respecto a la inconstitucionalidad o no del IETU. Fueron necesarias cuatro sesiones para que la mayoría de los Ministros de la SCJN, actuando en Pleno, terminaran por resolver de forma definitiva que el IETU constituye un impuesto constitucional. A continuación se efectúa un análisis crítico del pronunciamiento de la SCJN respecto de la constitucionalidad del IETU, tomando como base el orden en que el tema fue discutido por los Ministros de la SCJN en cada una de dichas sesiones, y abarcando los puntos que, en nuestra opinión, son los de mayor relevancia e importancia. II. DESARROLLO a) Naturaleza Jurídica del IETU En la primera sesión que sostuvo el Pleno de la SCJN, los señores Ministros consideraron que en primer lugar era indispensable determinar la naturaleza jurídica del IETU, pues ello les permitiría establecer las bases sobre las cuales debían estudiar y analizar la constitucionalidad de dicho gravamen. Boletín de Investigación Fiscal de mayo de 2010 5 Al respecto, los Ministros concluyeron que a pesar de la estrecha relación que guarda el IETU con el ISR, su naturaleza jurídica es diversa a la de este último, al gravar una fuente de riqueza diferente. Efectivamente, desde la óptica de los Ministros, el IETU es un impuesto de control que incide sobre los ingresos brutos que perciben los contribuyentes por la realización de las actividades mencionadas en el artículo 1º de la LIETU, a diferencia de lo que sucede con el ISR, en el cual se grava una utilidad. Basados en este criterio, los Ministros terminaron por resolver que el IETU no resulta un impuesto inconstitucional por no permitir una gama amplia de deducciones, pues si el objeto del impuesto es gravar ingresos brutos, en su opinión, no es un requisito constitucional que dentro de su base se permita la deducción de todas aquellas erogaciones que hayan dado lugar a la obtención de dichos ingresos. Consideramos que una resolución en este sentido no tiene sustento jurídico alguno, pues contrario a lo que estimaron los Ministros de la SCJN, el IETU no tiene por objeto gravar ingresos brutos, sino verdaderas utilidades, pues su estructura está fundamentada en una fórmula de ingresos menos deducciones. Efectivamente, según lo apuntamos al inicio del presente Boletín, la característica más distintiva de los impuestos directos es que éstos tienen por objeto gravar utilidades, lo cual no es posible si se limita la deducción de las erogaciones indispensables que den lugar a la obtención de ingresos. En tal virtud, llama la atención que los Ministros se hayan inclinado por considerar al IETU como un gravamen cuyo objeto son los ingresos brutos, pues si esto fuera correcto, el legislador no hubiera previsto desde un inicio la deducción de ninguna erogación. Resulta incongruente que pueda decirse que el objeto del IETU lo constituyen los ingresos brutos, cuando la propia Ley permite la aplicación de ciertas deducciones. No debe perderse de vista también que en todo momento se sostuvo por parte del Ejecutivo Federal, al presentar la iniciativa de la LIETU, que el IETU constituye un gravamen de naturaleza directa, según se dejó precisado en párrafos anteriores. Tratándose de impuestos directos, como lo es el IETU, la SCJN ha establecido que su proporcionalidad radica en el hecho de que se respete la capacidad contributiva de los contribuyentes; esto es, su aptitud económica para contribuir al gasto público, lo cual se logra en la medida en que leyes tributarias contengan deducciones o conceptos que se restan de la base gravable, los cuales sirven para modular la intensidad del hecho generador del impuesto de que se trate. Por lo tanto, se considera insostenible y por demás incongruente que el Pleno de la SCJN se haya pronunciado en el sentido de que el IETU, a pesar de ser un impuesto directo, en realidad tiene por objeto gravar ingresos brutos. Boletín de Investigación Fiscal de mayo de 2010 6 Además, no debe perderse de vista que la postura adoptada por la SCJN en los términos antes señalados, pudiera tener consecuencias graves en un plano internacional, pues conforme a los Convenios para Evitar la Doble Imposición celebrados por México, sólo se permite el acreditamiento del ISR e impuestos de naturaleza análoga a éste. Habrá que esperar la forma en la que las autoridades fiscales manejan esta situación, pues evidentemente resultaría todavía más incongruente que se pueda concluir que únicamente para efectos de dichos Convenios el IETU sí es de naturaleza análoga, pero no así para efectos de analizar su constitucionalidad. Al haberse determinado por los Ministros de la SCJN que el objeto del IETU lo constituyen los ingresos brutos en lugar de los ingresos netos, definitivamente era previsible que con posterioridad concluyeran que la LIETU, ni en lo general ni en lo particular, resulta violatoria de las garantías de proporcionalidad y equidad tributarias previstas por la fracción IV del artículo 31 de la Constitución. Esto en razón de que el punto fundamental puesto a discusión por los contribuyentes en sus demandas de amparo, precisamente consistió en cuestionar la constitucionalidad del IETU por limitar la deducción de diversos conceptos a pesar de tratarse de un gravamen de tipo directo. b) Constitucionalidad del IETU en lo General Una vez sentada la naturaleza del IETU, los Ministros resolvieron que para poder pronunciarse respecto de su constitucionalidad, no resultaba procedente aplicar los criterios jurisprudenciales emitidos en materia de proporcionalidad tributaria en relación con el ISR, dado que el objeto de este último lo constituyen los ingresos netos mientras que el objeto del IETU radica en los ingresos brutos. A partir de esta consideración, los Ministros estimaron que a pesar de que el IETU es un gravamen cuya estructura está diseñada a partir de una base gravable muy amplia (muchos ingresos gravables pero pocas deducciones aplicables), ello no constituye una razón para considerar al IETU como un gravamen inconstitucional por desproporcional, dado que el mismo, en su opinión , sí incide sobre una fuente de riqueza real, que es la obtención de ingresos brutos, de ahí que no sea indispensable contemplar el mismo universo de deducciones aplicables en materia de ISR. Consideramos como incongruente esta postura, pues jurídicamente no es posible concebir la existencia de un gravamen cuyo objeto sean los ingresos brutos, pues ello de ninguna forma permite medir de forma justa la capacidad contributiva de los contribuyentes. Efectivamente, debe recordarse que la garantía de proporcionalidad tributaria es un concreto complejo pero que, en síntesis, consiste en gravar a los contribuyentes de acuerdo a su capacidad contributiva. Si tomamos en cuenta lo anterior, es evidente que en el caso del IETU dicha capacidad contributiva no se respeta, pues la obtención de ingresos brutos por parte de los contribuyentes en realidad no refleja una fuente de riqueza real, sino únicamente una fuente de riqueza parcial o ficticia, dado que para la obtención de ingresos es necesario incurrir en erogaciones. Boletín de Investigación Fiscal de mayo de 2010 7 c) Constitucionalidad del IETU en lo Particular Una vez que la mayoría de los Ministros de la SCJN terminaron por pronunciarse con relación a la constitucionalidad de la LIETU en lo general, en nuestra opinión, realmente resultaba ocioso que con posterioridad se analizara si ésta resultaba inconstitucional en lo particular por no permitir la deducción de algunos conceptos específicos. Efectivamente, si finalmente ya se había resuelto que en el caso del IETU al ser un gravamen cuyo objeto recae sobre ingresos brutos y que por ello no es indispensable que en la Ley se contemplen deducciones, realmente no tenía caso que se analizaran las limitantes de deducir ciertos conceptos específicos, pues al final la conclusión terminaría siendo exactamente la misma. Sin embargo, los Ministros consideraron relevante analizar la constitucionalidad de la LIETU en lo particular por los siguientes conceptos: - Sueldos y Salarios En el tema de sueldos y salarios, el primer aspecto que se puso a discusión entre los Ministros fue el relativo a que no obstante que no se permite su deducción en la base del IETU, en la Ley se contempla un crédito fiscal por este concepto, situación que, en su opinión, neutraliza un posible perjuicio jurídico a los contribuyentes. A pesar de que la Ministra Luna Ramos intentó explicar a los demás Ministros la diferencia entre la aplicación de una deducción y un crédito, a este respecto en realidad no se profundizó en la discusión, pues fue considerado más como un aspecto de orden aritmético que jurídico. Finalmente, los Ministros se inclinaron por resolver que no es contrario a la garantía de proporcionalidad tributaria el que la LIETU prohíba la deducción de sueldos y salarios, pues en su opinión éstos no guardan relación alguna con el objeto del impuesto; esto es, los ingresos brutos. Llama la atención que los Ministros hayan terminado por adoptar esta postura, pues la SCJN en diversos criterios jurisprudenciales ha sostenido que los sueldos se consideran gastos ordinarios y necesarios para los fines de las empresas, puesto que las sociedades requieren indispensablemente del servicio de un personal adecuado para el desempeño de sus actividades. Sin embargo, si de inicio sostuvieron que en el IETU no es indispensable que el legislador contemple deducciones, era difícil que pudieran cambiar su postura con relación a la deducción de sueldos y salarios, no obstante que no existe duda alguna de lo estrictamente indispensable de este tipo de erogaciones. Siguiendo esta misma postura y en relación con la deducción de los sueldos y salarios, los Ministros terminaron por resolver que la LIETU tampoco puede considerarse como violatoria de la garantía de equidad tributaria, pues no se otorga un trato distinto a los contribuyentes del IETU, dado que algunas deducciones pueden relacionarse con el objeto del impuesto y otras no. Consideramos que esta conclusión no es acorde con los principios de justicia tributaria, pues en un impuesto cuyo objeto recae sobre ingresos brutos, ¿qué parámetros pueden seguirse para determinar qué deducciones sí se relacionan con el objeto del impuesto y cuáles no?, cuando en realidad ante un impuesto de esta naturaleza ni siquiera debería existir la posibilidad de deducir ciertos conceptos. Boletín de Investigación Fiscal de mayo de 2010 8 Luego entonces, es evidente el trato inequitativo de la LIETU, pues sin seguirse en realidad un parámetro justificable de distinción, se permite la deducción de algunos conceptos y se limita la deducción de otros. - Inversiones Como se recordará, uno de los elementos en los que se apoyaron las autoridades fiscales para justificar la existencia de un impuesto de la naturaleza del IETU, es que en este gravamen se permite la deducción total en el ejercicio de las inversiones que se hagan en el ejercicio, a diferencia de lo que sucede con el ISR, en el cual las inversiones se deducen a través de su depreciación. A este respecto, en la LIETU se estableció un régimen transitorio conforme al cual se permite considerar el importe de las inversiones efectuadas al 31 de diciembre de 2007 bajo dos esquemas: (i) deducción de aquellas inversiones efectuadas dentro del periodo del 1º de septiembre al 31 de diciembre de 2007; y (ii) crédito por inversiones efectuadas del 1º de enero de 1998 al 31 de diciembre de 2007. En las demandas de amparo presentadas por los contribuyentes se argumentó que el tratamiento otorgado por la LIETU a este tipo de inversiones resultaba inequitativo y a su vez desproporcional, dado que existe un trato diferente entre aquellas inversiones que se efectuaron con anterioridad a su vigencia, y las que se llevan a cabo una vez que dicha Ley entró en vigor. A fin de pronunciase sobre este punto, los Ministros en primer lugar expusieron que el IETU, al igual que el Impuesto al Valor Agregado, se diseñó bajo una fórmula de “flujo de efectivo”, de tal forma que tanto los ingresos como las deducciones se deben considerar por los contribuyentes al momento en que estos efectivamente se perciben o realmente se erogan, según sea el caso. Bajo este razonamiento, los Ministros consideraron que no existe en el tema un tratamiento inconstitucional, ya que, en su opinión, los contribuyentes que realizaron inversiones antes de la entrada en vigor de la LIETU se encuentran en una situación jurídica distinta de aquéllos que llevan a cabo inversiones durante la vigencia de dicha Ley. De esta forma concluyeron que las inversiones realizadas con anterioridad al 1º de enero de 2008 no pueden considerase como conceptos deducibles para efectos de la LIETU. Consideramos que la SCJN abordó el estudio de este concepto de forma incorrecta, pues dejó de analizar y de advertir que si bien existen inversiones efectuadas por los contribuyentes antes de la entrada en vigor de la LIETU, lo cierto es que dichas inversiones guardan una relación estrecha con los ingresos que pueden obtenerse durante la vigencia de dicha Ley, lo que evidencia que no obstante el momento en que pudieron efectuarse las inversiones, éstas se encuentran en una misma situación jurídica. - Intereses Cabe recordar que para efectos de la LIETU existen dos tipos de intereses: (i) aquellos que no son considerados como objeto del impuesto y (ii) aquellos que sí lo son y, que por lo tanto, deben acumularse y pueden deducirse. Boletín de Investigación Fiscal de mayo de 2010 9 Dentro del primer grupo se encuentran aquellos intereses que derivan de operaciones de financiamiento o de mutuo que no se consideran que forman parte del precio en términos de lo que a este respecto establece la LIETU, mientras que en la segunda categoría encontramos a los intereses que sí forman parte de dicho precio. A pesar de que en ambos casos se trata de un rendimiento, los Ministros concluyeron que no existe un trato inequitativo y, por ende, desproporcional, al tratarse de situaciones jurídicas diversas. En realidad, es difícil comprender el pronunciamiento de la SCJN en este tema, pues con total independencia del origen que puedan tener los intereses, esto es, si forman o no parte del precio, constituyen un rendimiento, de ahí que no se explica el porqué se consideró que en la LIETU deban tener un tratamiento diverso. - Regalías En cuanto al tema de regalías, los Ministros consideraron que no resulta inconstitucional que la LIETU no permita la deducción del pago de éstas entre partes relacionadas. Las razón fundamental en la que se apoyaron los Ministros consistió en que uno de los objetivos del IETU es ser un gravamen de control a fin de evitar actos de evasión y elusión fiscal, de lo que concluyeron que es plenamente justificable el que no se permita la deducción de regalías entre partes relacionadas, considerando que este tipo de operaciones pueden tener como finalidad la de erosionar la base gravable del IETU. Consideramos que este razonamiento no puede ser suficiente para concluir que la LIETU es inconstitucional, pues no debe perderse de vista que las autoridades fiscales gozan de los instrumentos de control para poder evitar situaciones que tengan como finalidad actos de evasión o elusión fiscal. - Pérdidas Fiscales Bajo el criterio adoptado en su momento por la SCJN, en el sentido de que los contribuyentes no gozan de un derecho adquirido para tributar siempre bajo las mismas bases, los Ministros determinaron que la LIETU no es inconstitucional por no prever un mecanismo que permita a los contribuyentes considerar el importe de pérdidas fiscales incurridas en ejercicios anteriores. Asimismo, señalaron que lo dispuesto por la fracción IV del artículo 31 de la Constitución no prevé como requisito para respetar las garantías de justicia tributaria, que el legislador deba contemplar en la creación de contribuciones nuevas como el IETU situaciones acontecidas en el pasado que puedan tener injerencia en la esfera jurídica de los contribuyentes, confirmándose en este sentido su postura con relación a las pérdidas fiscales. En nuestra consideración, los Ministros dejaron de observar que en el caso del IETU, las pérdidas fiscales incurridas en ejercicios anteriores guardan una relación estrecha con los ingresos gravados por dicho gravamen. Esto es así, en la medida en que las pérdidas fiscales se conforman de diversas erogaciones efectuadas por los contribuyentes que eventualmente inciden en los ingresos gravables obtenidos. Boletín de Investigación Fiscal de mayo de 2010 10 En este sentido, si bien es cierto que los contribuyentes no tienen un derecho adquirido de contribuir siempre de la misma forma, lo cierto es que una manera justa de gravar su verdadera capacidad contributiva es atendiendo a todos aquellos elementos que determinan dicha capacidad, con total independencia del momento en que estos hayan acontecido. - Recuperación del IMPAC Los Ministros consideraron que de conformidad con la LIMPAC vigente hasta el 31 de diciembre de 2007, los contribuyentes adquirían el derecho de recuperar el IMPAC pagado en ejercicios anteriores hasta el momento en que pagaran ISR. A partir de esta perspectiva, estimaron que la LIETU no es inconstitucional por retroactiva, pues a pesar de que su régimen transitorio limita la recuperación del IMPAC pagado en ejercicios anteriores, ello no desconoce derechos adquiridos con anterioridad por los contribuyentes. Incluso, fueron coincidentes en afirmar que la LIETU otorga a los contribuyentes un beneficio, pues su derecho a recuperar el IMPAC se vio extinguido desde el momento en que la LIMPAC fue abrogada. De conformidad con diversos criterios emitidos por la SCJN en relación con el tema de irretroactividad de la leyes, bien puede concluirse que los particulares adquieren derechos desde el momento mismo en que se ubican dentro de la hipótesis normativa de la norma de que se trate. En tal virtud, es de llamar la atención el que la SCJN, desconociendo estos criterios, haya determinado que la LIETU no desconoce derechos adquiridos con relación a la recuperación del IMPAC pagado en ejercicios anteriores, pues el derecho de recuperar dicho gravamen se concretizó desde el momento mismo en que los contribuyentes se vieron obligados a pagar el IMPAC. Más aún, consideramos insostenible que los Ministros hayan sostenido la constitucionalidad de la LIETU, a partir de considerar que, en todo caso, los contribuyentes deben tomar en cuenta que más que desconocerse un derecho, se les otorgó un beneficio, pues de cualquier forma ya habían perdido el derecho de recuperar el IMPAC pagado en ejercicios anteriores al haberse abrogado la LIMPAC, pues este razonamiento, por obvias razones, se encuentra fuera de todo contexto legal. - Instituciones Educativas A diferencia de lo que sucede en el ISR, las Instituciones Educativas para efectos del IETU se consideran como sujetos gravados, a menos de que éstas cumplan con determinados requisitos que no son exigibles por la LISR. Al respecto, los Ministros determinaron que la LISR y la LIETU son ordenamientos legales con características propias, de ahí que, en su opinión, deban contemplarse como leyes autónomas. Por lo anterior, consideraron que la LIETU no otorga un trato inequitativo en este tema, pues el hecho de que la LISR considere a este tipo de instituciones como personas morales no contribuyentes, ello no se traduce en que para efectos de la LIETU deban de tener el mismo tratamiento. Boletín de Investigación Fiscal de mayo de 2010 11 No obstante pueda concluirse que este razonamiento es incorrecto, pues en realidad sí existe una estrecha relación entre la LISR y la LIETU. En este sentido, era sumamente difícil que la SCJN se manifestara en un sentido diverso, pues desde un inicio determinó que el ISR y el IETU, a pesar de ser gravámenes de tipo directo, tienen una naturaleza jurídica distinta, de tal forma que no pueden ser equiparables. III. CONCLUSIONES Como puede observarse, la SCJN fue contundente en desestimar todos los argumentos hechos valer por los contribuyentes en las demandas de amparo que promovieron en contra de la inconstitucionalidad del IETU. Consideramos que, en algunos aspectos, a los Ministros de la SCJN no sólo les faltó realizar un análisis mucho más detallado de dichos argumentos, sino que desconocieron por completo diversos criterios jurisprudenciales que resultaban totalmente aplicables al caso concreto. Incluso, resulta criticable que a fin de pronunciarse respecto de la constitucionalidad del IETU, no hayan analizado realmente en su totalidad todos y cada uno de los planteamientos hechos valer por los quejosos. Evidentemente, la resolución de la SCJN con relación al tema del IETU fija un antecedente sumamente relevante, pues con ello, además de poner fin al mayor litigio fiscal que haya tenido lugar en nuestro país, mediante dicha resolución se avala la posibilidad de que puedan existir impuestos cuyo objeto recaiga sobre la obtención de “ingresos brutos”, desconociéndose en consecuencia las garantías de justicia tributaria contempladas por nuestra Constitución. Resulta preocupante que una resolución de esta naturaleza, pueda abrir la posibilidad de que, en el futuro, nuestros legisladores aprueben cualquier tipo de contribución, a pesar de que ésta pueda ser a todas luces inconstitucional. Nuestros Tribunales Colegiados serán los encargados de resolver los recursos de revisión que aún se encuentran pendientes, con base en las jurisprudencias que, en breve, deberá emitir la SCJN. Boletín de Investigación Fiscal de mayo de 2010 12