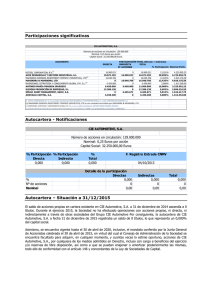

Estados Financieros Intermedios Consolidados

Anuncio