Consulta el artículo completo - Colegio de Contadores Públicos de

Anuncio

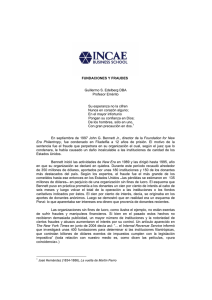

Pequeñas empresas, riesgo grande. La falta de control de fraudes en empresas con menos de 100 empleados * Ken Tysiac Como lo revela una encuesta reciente a nivel mundial, las pequeñas empresas son significativamente más proclives que sus contrapartes más grandes a descuidar la implantación de controles antifraude básicos que puedan salvarlos de pérdidas costosas. Las empresas con menos de 100 empleados han sido rebasadas de manera significativa por empresas más grandes en cada uno de los controles de fraude que fueron medidos en el reporte de 2012 de la Asociación de Examinadores Certificados de Fraudes (ACFE)1 denominado “Informe a las Naciones sobre el Fraude y Abuso Ocupacionales”, que se publicó en mayo2. El estudio global de fraudes de la ACFE encontró: Sólo el 56% de las empresas con menos de 100 empleados representadas en la encuesta sometieron sus estados financieros a auditorias externas, en comparación con el 91% de las empresas con 100 o más empleados. Los empleados recibieron capacitación sobre fraudes en sólo el 18.5% de las empresas pequeñas que participaron en la encuesta, comparadas con lo ocurrido en casi seis de cada diez de las empresas más grandes. 1 2 N.de t. Association of Certified Fraud Examiners, ACFE por sus siglas en inglés. N. de t. Mayo de 2012. En 43% de las empresas pequeñas de la encuesta, la gerencia llevó a cabo la certificación de los estados financieros, en comparación con lo ocurrido en el 81% de las más grandes. Sólo el 50% de las empresas con menos de 100 empleados que participaron en la encuesta contaban con códigos de conducta formales, comparadas con el 90% de organizaciones con 100 o más empleados. “El porcentaje de pequeñas empresas que tienen controles formales en operación se ve empequeñecido por las grandes organizaciones”, señaló Andi McNeal, CPC3, directora de la ACFE, “y hemos encontrado una gran oportunidad para que las pequeñas empresas puedan invertir en mediciones simples, hasta en un código de conducta, que francamente no debería costar más que unas cuantas horas de trabajo de los empleados.” El Informe a las Naciones de la ACFE fue uno de dos estudios publicados en mayo, que han proporcionado una perspectiva sustancial sobre el fraude. La Encuesta 2011 de Tendencias de Manténgase al día de los cambios Servicios Forenses y de Valuación (FVS)4 regulatorios. de la AICPA5 (encontró que la demanda Junto con atraer y retener personal calificado, el mantenerse al corriente de los de contadores versados en técnicas cambios regulatorios fue calificado como el forenses y de valuación contable es asunto forense más desafiante que los desorbitante, conforme las profesionales forenses enfrentarán los siguientes dos a cinco años, en la Encuesta computadoras juegan un papel 2011 de tendencias de servicios forenses y de valuación. El informe, disponible en incremental en los fraudes. tinyurl.com/88eyj9r proporciona las mejores prácticas para estar al día sobre los cambios regulatorios: Apalanque la tecnología. Se puede LA VALUACIÓN EN VIGILANCIA encontrar mucha información relevante en los sitios de red de los órganos En el estudio de la ACFE, disponible en regulatorios. Hay sitios gratis y de pago que ofrecen consejos, artículos, libros acfe.com, las empresas con menos de blancos y otras guías. 100 empleados a menudo carecen de Asigne responsabilidades. Divida y controles formales, y se reveló que se conquiste mediante la asignación a las personas específicas de la tarea de descubren casos de fraude por actualizar y mantener el conocimiento accidente, probablemente tres veces institucional de las nuevas regulaciones, más que en sus contrapartes más aunque cada uno debe estar al día de las reglas generales. 3 N. de t. Contador Público Certificado, CPC. Sea sociable Asista a conferencias y 4 N.de t. Servicios Forenses y de Valuación, FVS por sus siglas en presentaciones, inglés. o participe en 5 N.de t. Instituto Americano de Contadores Públicos Certificados,seminarios AICPA por en suslínea. siglas en inglés. Suscríbase. Los periódicos principales son una buena fuente de nuevas leyes. grandes. Las empresas pequeñas tuvieron casi dos veces más de probabilidades de descubrir los fraudes notificados a través de la policía y no fueron tan propensas a descubrir los fraudes a través de una auditoría interna. En la encuesta en línea completada por 1,388 Examinadores de Fraudes Certificados (CFE)6 al final del año 2011, la ACFE le pidió a los encuestados que proporcionaran una narrativa detallada del caso de fraude ocupacional más grande que hubieran investigado y completado desde enero de 2010. Los resultados de estos casos de fraude fueron utilizados para compilar la encuesta e ilustrar un punto defendido por los abogados del control interno. Larry Rittenberg, CPC, el anterior presidente del Comité de Organizaciones Patrocinadoras de la Comisión Treadway (COSO)7, mencionó que las pequeñas empresas necesitan controles internos efectivos tanto como las empresas grandes. Él señaló que las pequeñas empresas comienzan con grandes emprendedores que tienen buenas ideas y crean productos útiles. La razón por la que muchas de ellas fracasan, mencionó, es que no desarrollan una disciplina financiera. “Un buen control interno es un buen negocio”, dijo Rittenberg, profesor emérito de contabilidad de la Universidad de Wisconsin. “Ésa es la razón por la cual ustedes tienen un control interno, y siempre hay un contacto. Ustedes tienen un riesgo, y los controles están ahí para mitigar esos riesgos, y algunos de ellos se pueden hacer a muy bajo costo.” RESUMEN EJECUTIVO • Las empresas con menos de 100 empleados le siguen el paso a sus contrapartes más grandes en la implementación de controles antifraude formales, de acuerdo con una encuesta mundial de la Asociación de Examinadores de Fraudes Certificados (ACFE). Los expertos antifraude dicen que los controles formales pueden ayudar a los pequeños negocios a prevenir y detectar casos de fraude que, si se dejan sin descubrir, pueden llevar a pérdidas cuantiosas y posiblemente a la quiebra. 6 7 N.de t. Examinador Certificado de Fraudes, CFE por sus siglas en inglés. N.de t. Comité de las Empresas Patrocinadoras de la Comisión Treadway, COSO por sus siglas en inglés. • Los controles antifraude no tienen que ser costosos. Los expertos dicen que instituir un código formal de conducta, tener controles y procesos de revisión de la gerencia, y proporcionar una capacitación antifraude a los empleados son formas costo-efectivas para ayudar a los negocios pequeños con recursos limitados, a prevenir los fraudes. • La preocupación por los fraudes no parece estar disminuyendo. El 79% de los CPCs que respondieron a la Encuesta 2011 de tendencias de servicios forenses y de valuación contable de la AICPA dijeron que esperan una mayor demanda de servicios en los siguientes dos a cinco años. • Las computadoras y los teléfonos inteligentes son particularmente susceptibles de actividad fraudulenta. Los contadores forenses y de valuación contable esperan un incremento significativo en la contratación de personal de cómputo forense en los próximos dos a cinco años, de acuerdo con el informe de Tendencias de FVS. Los usuarios de teléfonos inteligentes han observado que se pone en riesgo la información cuando las personas se conectan a redes no conocidas. Ken Tysiac es editor senior de JofA. Para comentar sobre este artículo o para sugerir ideas para otro artículo, puede escribirle a [email protected], o llamarle al teléfono 919-402-2112. McNeal ha dicho que es más efectivo en costos, directos e indirectos, invertir en medidas de prevención de fraude que esperar y gastar dinero en la detección e investigación y en tratar de recuperar las pérdidas que una empresa puede sufrir. Ella ha dicho, de manera anecdótica, que la ACFE repetidamente se entera de que se cierran pequeñas empresas debido a un fraude de sus empleados. Un fraude que cuesta EUA$100,000 dólares puede hundir a un negocio pequeño, dice McNeal, y fraudes de esa magnitud no son raros. La mediana de las pérdidas causadas por fraudes ocupacionales, en la encuesta de la ACFE fue de EUA$140,000 dólares, y más de un quinto de los casos causaron pérdidas de al menos EUA$1 millón de dólares. La encuesta encontró que la presencia de controles antifraude se correlaciona con un decremento significativo en el costo y duración del fraude. Se reportaron considerablemente menos pérdidas y tiempos menores para la detección, en empresas que han implementado alguno de los 16 controles antifraude comunes (ver la Figura 1). Figura 1 Controles antifraude se disminuyen en la pequeña empresa Empleados Fuente: acfe.com Empleados Controles antifraude Pequeñosnegocioscuyos AuditoriaExternadeF/S fraudesfueronreportadosen CódigodeConducta unaencuestaOn-linede Auditoríainterna/DepartamentoFE AuditoriaexternadeICOFR 1,388quelosexaminadores CertificaciónGerencial deF/S certificadosparafraudes C om ité deauditoríaindependiente condujeronal final de2011y Revisióngerencial significativamentesiguenla Programasde soportedeempleados pistadesus contrapartesen Líneadirecta frecuenciadecontroles Entrenamientodefraudesaempleados antifraude,deacuerdoconel EntrenamientodefraudesparaGerentesy ejecutivos Reportealasnacionesde Políticaantifraudes V aloración form al de riesgodefraudes 2012enel fraudeocupacional Auditoríasorpresa yabuso, por laAsociaciónde R otación de trabajo/vacaciones mandatorias examinadoresCertificados Recompensasparainformantes (ACFE) Porcentaje de casos • F/S = Estados Financieros •FE = Revisión de fraudes •ICOFR = Control Internos sobre los reportes financieros Las organizaciones con políticas para la rotación de personal y vacaciones obligatorias, por ejemplo, tienen un 63% de reducción en el promedio de duración del fraude antes de su detección. Las plolíticas de rotación de personal que requieren que los empleados intercambien puestos de manera regular, permiten que los colaboradores identifiquen errores de comportamiento no ético. Las políticas de vacaciones obligatorias requieren que los empleados dejen sus puestos por un tiempo lo suficientemente largo para que un colaborador lleve a cabo sus tareas, lo que puede conducir al descubrimiento de irregularidades. “Si ellos invierten en cualquier tipo de programa de entrenamiento antifraude, ello no debe costar grandes cantidades de dinero, pero pueden ser herramientas de detección de fraudes extremadamente efectivas”, dice McNeal, “y si se hace correctamente pueden ahorrar a una empresa grandes cantidades de recursos, tanto en el corto como en el largo plazo.” El Reporte a la Naciones menciona que las medidas antifraude como un código de conducta, programas de entrenamiento a empleados, y la revisión gerencial de controles y procesos pueden ser implementados a costos marginales y pueden incrementar de forma significativa la prevención y detección de los fraudes. El costo de instituir códigos de conducta y revisiones gerenciales de controles y procesos puede limitarse esencialmente al gasto requerido por la labor de implementarlos. Un código de conducta es un control muy barato que puede ayudar a la gerencia a fijar el objetivo para las normas de los empleados, dije McNeal. “Se trata de un área en la que la gerencia puede realmente enviar una señal como “Oigan, esto es importante para nosotros. Queremos una cultura de honestidad e integridad. Queremos hacer de la ética una prioridad”, mencionó ella. SERVICIOS FORENSES EN DEMANDA El estudio de la AICPA mostró que los fraudes sean una preocupación significativa en el futuro previsible. El 79% de los CPC forenses y de valuación dijeron que esperan una mayor demanda por servicios en los siguientes dos a cinco años, de acuerdo con el reporte, que está disponible en tinyurl.com/88eyj9r. Más de la mitad de los encuestados dijeron que contratarían empleados para manejar investigaciones forenses por computadora; un 83% espera más demanda en ésta área en los siguientes dos a cinco años. Steve Howe, el socio gerente de Ernst & Young para el área de las Américas, dijo que la investigación forense es una de las líneas de servicio de la contabilidad pública que estará en mayor demanda en el futuro cercano. Mencionó que la importancia de los mercados emergentes, la Ley de Prácticas Corruptas Extranjeras, y la preocupación de los inversionistas juegan un papel en el incremento de esa demanda. “Creo que el mercado va a necesitar más de nosotros,” indicó durante un panel de discusión en mayo con los líderes de otras siete grandes firmas de contabilidad pública en la reunión de Consejo de primavera de la AICPA. Robert Harris, CPC/CFF, CGMA, quien preside el Comité de Credenciales Certificadas en Finanzas Forenses (CFF) de la AICPA de 2012, dijo que está observando muchos más fraudes relacionados con computadoras y personas que evaden a los programas (software) para esconder desembolsos para ellos mismos. Mencionó que los empleados con teléfonos inteligentes están esencialmente trabajando con mini-computadoras en sus manos y firmándose en redes que no son legítimas. Indicó que luego se roban las claves de entrada y las cuentas y la información se ve amenazada. Harris advierte a los usuarios que no se den de alta en redes que no reconocen, y que no abran los correos a no ser que estén seguros de quién se los envió. “Sólo porque tengan su dirección de correo, no asuman que es alguien que los conoce o que viene de un sitio legítimo”, dice, “y revise cuidadosamente, porque es enorme la cantidad de pescadores8 que se está llevando a cabo, usando bancos, nombres de líneas aéreas, casas de valores.” El reconocimiento de los ingresos en el sector financiero requiere vigilancia Por Ken Tysiac La vigilancia continua sobre la ocurrencia de fraudes es especialmente necesaria en el sector financiero, de acuerdo con un pronóstico de la encuesta de la AICPA. Los CPC forenses y de valuación anticipan que las instituciones de inversión y empresas crediticias serán el sector con más alegatos de mala interpretación financiera en los siguientes dos a cinco años, de acuerdo con la Encuesta 2011 de Tendencias de Servicios Forenses y de Valuación (FVS) de la AICPA. Un 25% por ciento de los profesionales forenses y de valuación contable señala que los mayores alegatos podrían venir de entidades de inversión, y 19% dijeron que la mala interpretación financiera serían los más comunes en empresas crediticias. El reporte completo está disponible en tinyurl.com/88eyj9r. Robert Harris, CPC/CFF9, CGMA10, presidente del Comité de Credenciales Certificadas de Forenses en Finanzas de la AICPA en 2012, dijo que la exageración en el sector financiero a menudo es accidental. “Cuando pasamos por la crisis financiera, vimos un mercado que estaba muy delgado – en otras palabras, había pocos inversionistas – por lo que estábamos viendo que los valores caían en muchos de estos portafolios de valores respaldados por hipotecas”, comentó. “Y esto hace muy difícil obtener un valor. Muchos de los valores registrados que las personas sintieron muy 8 N.de t. Pescadores que realizan actividades de “phishing” para búsqueda de datos. N.de t. Forense Certificado en Finanzas, Certified in Financial Forensics, CFF por sus siglas en inglés 10 N.de t. Contador Administrativo Global Legalizado, Chartered Global Management Accountant, CGMA por sus siglas en inglés. 9 altos no fueron intencionales. Pienso que muchas personas tratan de hacer lo mejor al registrar un valor preciso, pero es difícil obtener ese valor.” El reconocimiento de los ingresos, que tiene un estándar convergente en desarrollo por parte del CNCF11 y el Consejo Internacional de Normas de Contabilidad fue identificado como el tema más importante que se encontrará en la interpretación errónea de los estados financieros en los siguientes dos a cinco años. Un 36% de los CPC forenses y de valuación que respondieron, identificaron el reconocimiento de los ingresos como el asunto más importante, y 32% dijeron que la valuación de los activos llevados a valor justo será la preocupación más prevaleciente. Adicionalmente de encuestar a los CPC forenses y de valuación, la encuesta de la AICPA solicitó la retroalimentación de los CPC tomadores de decisiones en las empresas y en la industria, que identificaron los asuntos fraudulentos que habían enfrentado. Los fraudes que más comúnmente reportaron las empresas y las industrias encuestadas fueron requerimientos falsos de pago, fraudes con cheques y tarjetas de crédito, y robos por empleados. Muchos de las malas representaciones de estados financieros involucraron la sobrevaluación de cuentas por cobrar, inventarios, valores, u otros activos. Una vez más se encontró que las propinas serían esenciales para detectar fraudes en el “Informe 2012 a las Naciones sobre el Fraude y Abuso Ocupacionales”, de la Asociación de Examinadores de Fraudes Certificados (ACFE), el estudio global del fraude publicado en mayo. Cada reporte de la ACFE sobre el fraude y abuso ocupacionales desde 2002 ha identificado las propinas como el método de detección de fraudes más común. Como en el Reporte a las Naciones previo más reciente de 2010, la revisión gerencial y la auditoría interna se calificaron como el segundo y tercer métodos más comunes de detección, pero las propinas fueron casi tres veces más comunes que cualquiera de estos factores como un método inicial de detección. La detección inicial ocurrió por medio de las propinas en el 43% de los fraudes en la encuesta. La encuesta de la ACFE, disponible en acfe.com, encontró que las industrias más victimizadas por fraudes fueron la banca y los servicios financieros, el gobierno y la administración pública, y la manufacturera. 11 N.de t. Consejo de Normas de Contabilidad Financiera, FASB por sus siglas en inglés. La malversación de activos fue el tipo más común de fraudes encontrados en la encuesta de la ACFE en el 87% de casos reportados por los encuestados. Pero estos casos fueron los menos costosos financieramente, con una mediana de EUA$120,000 dólares. En contraste, mientras que los fraudes con estados financieros se mantuvieron relativamente escasos con 8% de los casos detallados por los encuestados, estos infringen un mayor daño, con una mediana de pérdidas de EUA$1 millón de dólares, según encontró la ACFE. En todas las regiones geográficas, los esquemas de corrupción y facturación constituyen más del 50% de los fraudes reportados a la ACFE, haciendo de este tipo de esquemas un riesgo a nivel mundial. ________________________ Traducido por Pilar Vidal, del artículo publicado en la edición de Journal of Accountancy, agosto 2012, pp. 38-43, www.journalofaccountancy.com, a solicitud del CCPM. El Colegio de Contadores Públicos de México se reserva la reproducción total o parcial de este material. El contenido de los artículos firmados es responsabilidad del autor, sin que este necesariamente refleje la opinión del Colegio sobre el tema tratado. Cuando se exprese opinión del Colegio se especificará claramente.