Diagnóstico de situación actual de mercado para productos de la

Anuncio

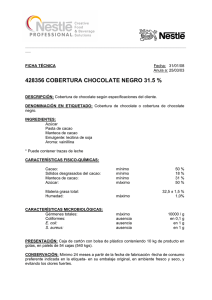

2010 Ministerio de Relaciones Exteriores, Comercio e Integración Oficina Comercial en Nueva York, Los Angeles EE.UU DIAGNÓSTICO DE SITUACIÓN ACTUAL DE MERCADO PARA PRODUCTOS DE ECONOMÍA POPULAR Y SOLIDARIA Contenido INTRODUCCION 1. PIÑA ...............................................................................................................................................................3 2. CAFÉ (CAFÉS DE ESPECIALIDAD)...................................................................................................9 3. ARTESANÍAS - SOMBRERO DE PAJA TOQUILLA ....................................................................17 4. ALIMENTOS ORGÁNICOS .................................................................................................................24 5. CHOCOLATE............................................................................................................................................28 6. QUINOA .....................................................................................................................................................34 7. CONCLUSIONES Y RECOMENDACIONES .................................................................................38 1 INTRODUCCION Dentro del marco de los objetivos de la política comercial, enumerados Articulo 304 de la Constitución Ecuatoriana: i) desarrollar, fortalecer y dinamizar los mercados internos; ii) impulsar la inserción estratégica del país en la economía mundial; iii) fortalecer el aparato productivo y la producción nacional; iv) impulsar el desarrollo de las economías de escala y del comercio justo; entre otros, las Oficinas Comercial del Ecuador en New York y Los Ángeles han preparado este Reporte a fin de presentar un dimensionamiento de seis sectores cuya producción se encuentra categorizada en su mayoría, como de la economía popular y solidaria, ya que engloba la participación de pequeños y medianos agricultores, con el fin de brindar una herramienta de análisis en favor de la introducción de la oferta exportable de dichos productos en el mercado estadounidense. Los productos analizados: 1. piña, 2. artesanías - sombreros, 3. café de especialidad, 4. chocolate, 5. productos orgánicos y 6. quinua. Los tres primeros fueron elaborados por la Oficina Comercial en Los Ángeles y los tres restantes por la Oficina Comercial en New York. No se sigue de forma estricta un mismo esquema de análisis para cada producto, dado que se ha tratado de exponer lo más relevante de cada sector; no obstante, se puede establecer que en cada producto se abordan los siguientes aspectos: la codificación arancelaria, las características del mercado y su comercialización, los principales proveedores de Estados Unidos, los precios, las características del producto al por menor, los requisitos para la importación y las tendencias del mercado. 2 1. PIÑAS 1.1. El producto La piña es una fruta tropical de forma aovada, de diferentes tamaños, dependiendo de la especie, puede llegar a tener hasta unos 20 centímetros de largo. En inglés es pineapple, y también es conocida como ananás. La piña se la puede ingerir fresca, envasada o como jugo. La fruta es comúnmente utilizada en postres, ensaladas, para la cocción de carnes, y es utilizado para elaborar cocteles de frutas. Es una fruta que goza de gran aceptación debido a que es agridulce pues contiene azúcar y ácido cítrico, entre otros. Es una fruta nutricional que contiene vitamina B1, B2, B6, C, entre otras. Es una fruta que tiene un alto contenido de fibra y por lo tanto es muy buena para la salud. 1.1.2. Código arancelario en Ecuador Piñas 08.04.30 08.04.30.20.00 08.04.30.40.00 08.04.30.60.00 Piñas: No reducidas en tamaño en bruto en cajas y otros paquetes Reducidas en tamaño 1.1.3. Código arancelario y arancel en Estados Unidos Los países miembros de la Organización Mundial de Comercio bajo el principio de Nación Más Favorecida, ingresan piñas a Estados Unidos con un arancel específico de US $0.51 centavos por kilogramo; también pueden ingresar piñas en cajas o empaques con un arancel específico de 1.1 centavos por kilogramo e ingresarlas -cuando son de tamaño reducido- con un arancel de US $0.44 centavos por kilogramo. Las piñas ingresan libre de aranceles para todos los países que tienen convenios comerciales aplicables vigentes con Estados Unidos. Los países beneficiarios del Sistema Generalizado de Preferencias y del ATPDEA “J” igualmente pueden ingresar sus piñas libres de aranceles. El Ecuador, al formar parte del SGP y del ATPDEA, puede ingresar sus piñas libres de aranceles. Los países que no son miembros de la OMC; es decir, aquellos que no se pueden beneficiar del principio de Nación Más Favorecida, pagan un arancel de 0,64 centavos por kilogramo para las piñas en bruto; un arancel de 2.11 centavos por kilogramo para ingresar piñas en cajas o paquetes y un arancel de 4.4 centavos por kilogramo para piñas que son de tamaño reducido. Impresión de pantalla: HTSUS, 10 de octubre de 2010. 3 1.2. Mercado y comercialización 1.2.1. Principales proveedores de Estados Unidos En valores promedio del 2007 al 2009, y en orden de importancia, los cinco mayores proveedores de Estados Unidos de piñas fueron Costa Rica, México, Ecuador, Guatemala y Honduras. Cuadro No. 1 Los 10 mayors proveedores de piñas de Estados Unidos Piñas 08.04.30 (FOB USD) Puesto Proveedor 2007 2008 2009 Promedio 1 Costa Rica 373.537.872 389.354.272 393.020.590 385.304.245 2 México 13.360.085 18.155.438 23.017.244 18.177.589 3 Ecuador 11.506.890 12.374.267 15.812.396 13.231.184 4 Guatemala 10.990.511 12.744.293 9.486.634 11.073.813 5 Honduras 8.587.903 10.856.805 11.454.965 10.299.891 6 Thailandia 5.536.678 7.511.111 6.683.192 6.576.994 7 Panamá 5.169.501 5.777.631 6.031.107 5.659.413 8 Sur África 568.151 563.063 315.176 482.130 9 Sri Lanka 135.425 334.237 38.613 169.425 10 Filipinas 366.750 44.614 32.753 148.039 Otros 562.033 614.302 674.177 616.837 Total 430.321.799 458.330.033 466.566.847 451.739.560 Fuente: The Datamyne (U.S. Census Bureau). Elaboración: Oficina Comercial del Ecuador en Los Ángeles, 14 de noviembre de 2010. A continuación se puede apreciar las tendencias de las importaciones de piñas de los cinco mayores abastecedores de Estados Unidos, donde Costa Rica, México, Ecuador y Honduras tienen una tendencia creciente. Gráfico No. 1 Fuente: The Datamyne (U.S. Census Bureau) Elaboración: Oficina Comercial del Ecuador en Los Ángeles, 14 de noviembre de 2010. 1.3. Precios Los precios de importadores, distribuidores, mayoristas, minoristas, detallistas, supermercados están en función del mercado, de los canales de comercialización que se escoja, de las negociaciones alcanzadas entre exportadores e importadores, del mark up en cada eslabón de la cadena de 4 suministro, de las variedades de productos, de la clase del producto, de la calidad, y de otras variables 1 . Sin embargo, a modo referencial a continuación se anotan los precios al consumidor final de las frutas objeto de este estudio, obtenidos a través de una prospección in situ realizada a supermercados del área de Los Angeles y a un distribuidor mayorista. Cuadro No. 2 Piñas Nombre Albertons Ciudad: Marina del Rey Costco Ciudad: Marina del Rey Pavillions Ciudad: Beverly Hills Ralphs Ciudad: Culver City Descripción Supermercado Mayorista Supermercado Supermercado Precio al Consumidor Final (US $) 1,49 / Libra País de origen: Costa Rica 2,99 cada piña grande País de origen: Ecuador 2,99 cada piña grande País de origen: Ecuador 0,99 / Libra País de origen: Costa Rica Fuente: prospección in situ, 17 octubre 2010. Elaborador por: Oficina Comercial del Ecuador en Los Ángeles. 1.4. Características del producto al por menor De los productos prospectados, se pudo observar que las pinas tienen un aspecto de ser frescas. Se ha podido observar que las piñas son vendidas en los mercados cuando aún les falta madurar, lo que ocurre gradualmente en las perchas de los supermercados o en los domicilios de los consumidores. Generalmente son adquiridos por los consumidores estadounidenses cuando aún se encuentran en plena etapa de maduración, para ser ingeridos en el momento que se encuentren aptos para su consumo. Al por menor, las piñas vienen en fundas plásticas, y su manejo denota que se encuentran limpias. 1.5. Tendencias del mercado El mercado estadounidense tiene una clara tendencia hacia el consumo de productos orgánicos y naturales. Esta situación no es menos cierta para las piñas, las que pueden ganar una buena imagen y mercado. Existe una tendencia el consumo de productos saludables con alto valor nutritivo y son generalmente difundidas bajo el lema “Super Foods, Super Goods”. Asimismo, el consumidor anglo otorga un reconocimiento especial a los productos que son “Comercio Justo”, y a las certificaciones sociales y ambientales que pudieran tener. El la gráfica se puede apreciar una tendencia creciente en las importaciones totales de piñas por parte de Estados Unidos. Gráfico No. 2 1 Current situation and medium-term outlook for tropical fruits, p. 4. 5 Fuente: The Datamyne (U.S. Census Bureau). Elaboración: Oficina Comercial del Ecuador en Los Ángeles, 14 de noviembre de 2010. 1.6. Requisitos para la importación Las piñas ecuatorianas pueden entrar por todos los puertos habilitados para el ingreso de frutas y vegetales a Estados Unidos. Son sujeto de inspección en el puerto de entrada y deben cumplir todos los requerimientos del 7 CFR 319.56-3. La importación de piñas a Hawaii es prohibida. Impresión de pantalla: https://epermits.aphis.usda.gov/manual/index.cfm?action=cirReportP&PERMITTED_ID=9079, 17 octubre 2010. Marcado de Origen 2 El marcado de origen hace relación con el país de manufactura, producción o cultivo del bien y los productos que no tengan el marcado de origen no podrán ingresar a Estados Unidos. El marcado no debe ser engañoso y debe precisar claramente el país de origen de las mercancías. Es por este motivo que antes de ingresar los productos es fundamental cerciorarse que los bienes hayan sido debidamente marcados antes de ser despachados a Estados Unidos, pues de otra manera, éstos serán detenidos por el U.S. Customs and Border Protection. El marcado es importante porque el objetivo es informar al consumidor final sobre la procedencia del producto vendido a fin de que pueda hacer una elección inteligente sobre qué producto desea adquirir. El marcado debe ser lo suficientemente indeleble de manera que no se borre o dañe hasta que el producto llegue al consumidor final. Además, el marcado de origen es importante porque sirve para indicar el país correcto para determinar el arancel aplicable. El marcado de país debe ser 2 19 Code of Federal Regulations. 6 permanente y legible, estar in inglés o con su traducción al inglés, y se permiten algunas abreviaciones como Luxemb para Luxemburgo o Gt. Gritain para Great Britain. La multa que se deberá pagar por el hecho de que una mercancía no tenga marcado el país de origen es del 10% del valor del bien en función del avalúo del U.S. Customs and Border Protection; se pueden imponer multas adicionales por mala fe; marcados falsos tendrán una sanción pecuniaria; pueden ser confiscados y sanciones criminales pueden ser del caso. Si la mercadería no tiene le marcado de país, el artículo puede ser reexportado, destruido o se permitirá el marcado de forma apropiada bajo la supervisión del U.S. Customs and Border Protection antes de que la importación sea liquidada, una vez que se haya cancelado la multa del 10%. Cabe mencionar que remover el marcado voluntariamente es sancionado con una multa de US $ 5,000 y se puede aplicar una sentencia de un año de prisión. Las excepciones al marcado de origen son las siguientes 3 : La mercancía no permite que sea marcada (algunas frutas y vegetales); La mercancía no puede ser marcada antes de enviarla a Estados Unidos sin que sufra daño, como por ejemplo los huevos; La mercancía no puede ser marcada antes de envío por que los costos de hacerlo serían excesivamente altos; El marcado del envase indica de manera razonable el origen de la mercancía; La mercancía es una substancia líquida, como por ejemplo el petróleo; El destino de la mercancía es para ser consumida o utilizada por el importador y no servirá para la venta; La mercancía que ha sido producida 20 años antes de su importación; y, Cuando marcar la mercancía es económicamente prohibitivo. Adicionalmente, existe una lista de exenciones conocida comúnmente como lista “J” que se recomienda revisar. Si la mercancía va a ser re-empaquetada en Estados Unidos, los importadores deben certificar que no dañarán el marcado anterior. Las frutas y vegetales deben contener en su caja principal el marcado de origen y en la propia fruta una etiqueta con la marca del proveedor con el país de origen. La tendencia del mercado anglo es hacia productos verdes, con bajo o ningún daño ambiental y que cumplan con los principios del comercio justo. En este contexto, toda certificación que sirva para posicionar al producto ecuatoriano como un producto que respeta el medio ambiente y que está en armonía con la naturaleza y con sus productores, es un punto a favor. Aunque existen otras certificaciones, que podrían utilizarse, a continuación se presenta algunas certificaciones relevantes y de interés. Certificación de Comercio Justo o Fair Trade Certified 4 Es una certificación que empodera a los agricultores y a sus trabajadores para ayudarlos a salir de la pobreza. Para que un producto pueda obtener la certificación de comercio justo debe cumplir con los principios fundamentales de la organización. Los 6 principios básicos: 3 4 Dar un precio justo a los agricultores que reciben un precio mínimo garantizado; 19 Code of Federal Regulations. www.FairTradeCertified.org 7 Tener condiciones laborales justas para los agricultores, que trabajen en un ambiente seguro, sin peligros, sin trabajo infantil y con libertad de asociación; Que exista un comercio directo entre los agricultores que están organizados como grupo y sin intermediarios; Que exista una organización democrática y transparente de los agricultores y los trabajadores; Que existe un desarrollo comunitario como programas de becas, planes de entrenamiento de mejora de la calidad y certificación orgánica; y, Que la producción sea basada en la sustentabilidad medioambiental sin agroquímicos nocivos, de tal forma que el trabajo preserve el ecosistema para futuras generaciones. Para contactar a esta organización en Estados Unidos se puede referir a la siguiente información: TransFair USA 1500 Broadway Suite 400 Oakland, CA 94612 Teléfono: 510.663.5260 Fax: 510.663.5264 Página Web: www.FairTradeCertified.org E-mail: [email protected] Rain Forest Alliance Certified Sirve para lograr la sostenibilidad bajo los principios de la Red de Agricultura Sostenible (RAS) que son: mantener un sistema de gestión social y ambiental; salvaguardar la conservación de ecosistemas; proteger la vida silvestre; conservar el recurso hídrico; realizar un trato justo y buenas condiciones para los trabajadores; salud y seguridad ocupacional; relaciones con la comunidad; manejo integrado del cultivo; manejo y conservación del suelo; y, manejo integrado de desechos. Rainforest Alliance 665 Broadway, Suite 500 New York, Ny 10012-2331ç Teléfono.: 212,677.1900 Fax: 212.677.2187 Página Web: www.rainforest-alliance.org Growers First Es una certificación que se otorga cuando se ayudan a los agricultores y comunidades pobres a lograr la sostenibilidad con trazabilidad para mejorar sus ingresos y calidad de vida. La página de esta organización es: www.growersfirst.org Estas certificaciones pueden ser utilizadas sin perjuicio de la implementación de otras que también podrían ser de gran utilidad para promocionar los productos ecuatorianos. 8 2. CAFÉ (CAFÉS DE ESPECIALIDAD) 2.1. El producto En Estados Unidos, existe la Asociación de Cafés Especiales de América (SCAA) o The Specialty Coffee Association of America en inglés, según Ric Rhinehart, de la Asociación de Cafés Especiales de Estados Unidos, Erna Knutsen fue la primera en utilizar el término cafés de especialidad. Según Knutsen los cafés de especialidad tienen un “microclima geográfico especial que produce granos con perfiles de sabor únicos, ...(los) granos de café especial siempre serán bien preparados, asados recientemente, y elaborados correctamente...” Conforme anota esta organización la cadena de custodia del café tiene un impacto importante sobre la calidad del mismo porque el café, pasa por muchos sub-procesos desde su cosecha hasta el tostador. Así pues, anota Rhinehart que el resultado final, a diferencia de otros productos, depende de muchos actores. Todos estos actores que participan en los diferentes procesos aportan para el producto final, a su sabor y especialmente sobre la calidad que el café tendrá. La cadena de custodia del café y luego la cadena de suministro son elementos importantes que determinan de sobremanera las cualidades del producto final. Así, en el caso específico del café, éste generalmente pasa del agricultor, al molino, al tostador, al intermediario, al mayorista, al minorista, al detallista y al consumidor final. En este contexto, el valor agregado de los cafés de especialidad se centra en que la cadena de suministro sea propicia a generar el mejor producto posible. Sin embargo, no es de menos preciar la importancia que tiene el clima para que los cafés de especialidad materialicen su potencialidad. Por otra parte, es importante anotar que la calidad del empaquetamiento sea el más óptimo para una buena conservación del café durante su movimiento a lo largo de la cadena de valor. Los cafés especiales cuando se encuentran en grano son procesados por una máquina que posteriormente pela el grano y lo lava. Luego de este proceso se hace secar al café. No está por demás mencionar que el secado es sumamente importante para que la calidad del café sea de la mejor, puesto que granos de café secados de manera no uniforme, secados muy rápidamente o muy lentamente, pueden resultar en un producto que no sea de la mayor calidad. También cabe anotar, que la humedad, la temperatura de los recipientes de almacenamiento todos son fundamentales para lograr un café especial. Adicionalmente, el proceso de tostar el café, el molido del grano, el proceso de infusión también constituye partes del proceso que influyen decididamente sobre la calidad de los cafés de especialidad, de ahí que cuando se habla de un café de especialidad, esto implica un altísimo grado de manejo del producto. Un café de especialidad también se lo determina a través de un proceso de comparación de estándares establecidos por expertos y catadores profesionales del café. Sin embargo, la Asociación de Cafés de Especialidad de los Estados Unidos define a los cafés de especialidad como aquellos que son libres de defectos, tienen el tamaño correcto, han sido secados de la manera precisa, y al beberlo presenta cualidades estupendas tanto en cuanto a su aroma como a su sabor. Para los bebedores de café las propiedades organolépticas de un café de especialidad supera con creces los precios mayores que son pagados por los consumidores. Por último, los cafés de especialidad son generalmente los de tipo arábica. 2.1.2. Código arancelario en Ecuador 09.01 09.01.11 Café, incluso tostado o descafeinado; cáscara y cascarilla de café; sucedáneos del café que contengan café en cualquier proporción. - Café sin tostar: - - Sin descafeinar: 9 09.01.11.10 09.01.11.90 09.01.12.00 .00 .00 .00 09.01.21 09.01.21.10 09.01.21.20 09.01.22.00 09.01.90.00 .00 .00 .00 .00 21.01 21.01.11.00 21.01.12.00 - - - Para siembra - - - Los demás - - Descafeinado - Café tostado: - - Sin descafeinar: - - - En grano - - - Molido - - Descafeinado - Los demás Extractos, esencias y concentrados de café, té o yerba mate y preparaciones a base de estos productos o a base de café, té o yerba mate; achicoria tostada y demás sucedáneos del café tostados y sus extractos, esencias y concentrados. .00 .00 - Extractos, esencias y concentrados de café y preparaciones a base de estos extractos, esencias o concentrados o a base de café: - - Extractos, esencias y concentrados - - Preparaciones a base de extractos, esencias o concentrados o a base de café 2.1.3. Código arancelario y arancel en Estados Unidos Los códigos arancelarios para el café en Estados Unidos son los siguientes: 09.01; 21.01.11 y 21.01.12. Los países que tienen acuerdos comerciales vigentes con Estados Unidos pueden ingresar el café –incluyendo los cafés de especialidad- libre de aranceles. El Ecuador al ser beneficiario del acuerdo de preferencias arancelarias entre Estados Unidos y la Comunidad Andina, ingresa su café con un arancel del cero por ciento. A continuación se presentan unas impresiones de pantalla con el código arancelario de este producto en Estados Unidos. Impresión de Pantalla: Harmonized Tariff Schedule of the United States, 14 de noviembre de 2010. 10 Impresión de Pantalla: Harmonized Tariff Schedule of the United States, 14 de noviembre de 2010. Impresión de Pantalla: Harmonized Tariff Schedule of the United States, 14 de noviembre de 2010. 11 Impresión de Pantalla: Harmonized Tariff Schedule of the United States, 14 de noviembre de 2010. 2.2. Mercado y comercialización 2.2.1. Principales proveedores de Estados Unidos En el período 2007-2009, los cinco mayores abastecedores de café de Estados Unidos, en valores promedio, fueron Brasil (US $784 Millones); Colombia (US $777 Millones); Guatemala (US $339 Millones); México (US $310 Millones) y Vietnam (US $290 Millones). Ecuador ocupó el vigésimo tercer lugar con casi US $11 Millones de dólares en exportaciones promedio anuales durante los tres años del estudio. Cuadro No. 3 Los 10 mayores proveedores de EE.UU. Café 09.01 / 21.01.11 / 21.01.12 (FOB USD) Puesto 1 2 3 4 5 6 Proveedor Brasil Colombia Guatemala México Vietnam Indonesia 2007 696.493.423 701.564.887 309.413.996 282.117.008 309.365.443 209.356.120 2008 829.699.722 847.274.710 369.804.237 318.491.474 296.001.663 240.125.331 2009 828.220.081 782.273.503 339.541.011 330.027.270 265.320.748 202.866.734 Promedio 784.804.409 777.037.700 339.586.415 310.211.917 290.229.285 217.449.395 12 7 8 9 10 23 Costa Rica Perú Canadá Alemania Ecuador Otros Total 156.823.746 137.188.523 126.184.316 139.755.521 17.044.454 684.667.488 3.769.974.925 190.766.779 168.889.614 140.934.928 153.286.156 6.066.674 852.188.635 4.413.529.923 155.320.058 167.636.861 162.334.792 156.137.643 178.185.698 148.434.981 133.112.308 142.051.328 9.655.551 10.922.226 683.334.983 740.063.702 4.070.192.737 4.084.565.862 Fuente: The Datamyne (U.S. Census Bureau). Elaboración: Oficina Comercial del Ecuador en Los Ángeles. Se puede notar claramente una disminución de las exportaciones ecuatorianas del 2007 al 2008, con una leve recuperación en el 2009; sin llegar a conseguir los niveles del 2007. Se considera que se debe analizar cuál fue la razón de dicha caída. En la gráfica que se presenta a continuación se puede observar las tendencias de las importaciones de los cinco mayores abastecedores de café de Estados Unidos y las importaciones ecuatorianas. De la gráfica se puede inferir que Ecuador fue un productor marginal de café –incluyendo los cafés de especialidad-. Los grandes abastecedores de este producto fueron Brasil y Colombia. Gráfico No. 3 Fuente: The Datamyne (U.S. Census Bureau). Elaboración: Oficina Comercial del Ecuador en Los Ángeles. 2.3. Precios No existe un precio determinado para los cafés de especialidad, puesto que este depende de la calidad, de sus cualidades organolépticas, entre otros factores que impactan sobre el precio. Sin embargo, a manera de muestra no representativa del universo, los precios del café pueden oscilar entre US $33,50 por tres paquetes de Folgers Gourmet Supreme Ground Coffee de 27,8 onzas cada paquete y US $78 dólares por un Millestone Gourmet Coffee de 6 libras. El precio depende de las certificaciones que el café ostente y de la estrategia de posicionamiento que se desee implementar. 13 Cuadro No. 4 Disponible: Cafe en la Melrose Ave. (West Los Angeles). Marca: Gabiña Gourmet Coffee Precio: No disponible. Peso: No disponible. Origen: Brasil, Colombia, Hawaii, Francés, Italiano, Perú, Nicaragua. Proveedor: Gabiña Gourmet Coffee(www.gavina.com) Foto: Oficina Comercial del Ecuador en Los Ángeles, 20 de noviembre de 2010. Impresión de pantalla: http://www.boyds.com/brands/boydscoffee.html, 20 de noviembre de 2010. Disponible: Mauro´s Café – Fred Segal Melrose Ave. (West Los Angeles). Marca: Boyds Coffee Precio: Peso: Fabricación: Boyds (www.boyds.com) Origen: Italia, et. al. Nota: No se permitió tomar fotografías durante la prospección. Disponible: Instawares Marca: Millstone (www.millstone.com) Precio: US $ 78,94 Peso: 6 Lbs. Fabricación: Fogel Origen: Estados Unidos Impresión de pantalla: www.millstone.com, 20 de noviembre de 2010. Disponible: Amazon.com Marca: Folders Precio: US $ 33,50 por 3 paquetes Peso: 27,8 onzas por paquete Fabricación: Folgers (www.folgers.com) Origen: Estados Unidos Impresión de pantalla: www.folgers.com, 20 de noviembre de 2010. Elaboración: Oficina Comercial del Ecuador en Los Ángeles, 20 de noviembre de 2010. 2.4. Características del producto al por menor Una característica de los cafés de especialidad se destacan de entre los cafés ordinarios es aquella de responsabilidad ambiental, el que es un elemento diferenciador por representar la construcción armónica de formas de comercio y medio ambiente. En el ejemplo que se demuestra a la derecha, se puede apreciar que incluso existe el logotipo denominado Bird Friendly del Smithsonian Migratory Bird Center que se relaciona con las aves migratorias y el cuidado que los productores tienen para no afectar a estos animales. En este contexto, esta Oficina Comercial considera que se podría crear y diseñar logotipos de atributos nacionales que ostente el café nacional a fin de que este 14 sea un elemento que diferencia de los demás productos latinoamericanos y que promueva algún hecho relevante relacionado con la naturaleza sobre la producción y comercialización de los cafés de especialidad. La certificación Rainforest Alliance es aún otro elemento adicional que sirve para distinguir entre un tipo de café ordinario de los cafés de especialidad. Los logotipos que se presentan en esta sección son los que la industria local emplea para que los cafés de especialidad de la costa occidental de los Estados Unidos tengan otro elemento de distinción de entro los demás cafés ordinarios, y particularmente de los demás cafés de la competencia. La certificación de este acápite representa a una Organización No Gubernamental de igual nombre, cuyo objetivo es la sustentabilidad mediante la preservación de la biodiversidad con la implementación de mejores prácticas de cultivo, de talado de madera, de comercio y de consumo. La certificación de productos orgánicos emitida por el Departamento de Agricultura de los Estados Unidos, es otro elemento importante que merece ser destacado dentro del plan de posicionamiento de los cafés de especialidad que es utilizado en los Estados Unidos. Los productos orgánicos gozan de gran aceptación en el mercado de la costa occidental de los Estados Unidos, y existe una clara tendencia de los consumidores a preferir productos orgánicos por sobre los que no lo son. Esta preferencia es reforzada por el hecho de que muchos de los productos ofrecidos en este mercado son elaborados con hormonas, con fertilizantes y plaguicidas químicos que son reconocidos por tener efectos adversos a la vida y a la salud de las personas. 2.5. Tendencias del mercado Proceso Swiss Water es forma novedosa de extraer la cafeína del café, mediante la utilización de tecnologías limpias a base de agua, sin la necesidad de recurrir a la utilización de químicos que eventualmente podrían ser dañinos a la salud y el medio ambiente. El Swiss Water Process - Decaf Defined-, es un proceso basado en la difusión que permite la extracción del 99.9% de la cafeína del café, mayores informaciones pueden ser encontradas en www.swisswater.ca. Aunque las importaciones totales de Estados Unidos de café durante el 2008, con respecto al 2007 fueron decrecientes, en el año 2009, las importaciones se recuperaron al lograr una tendencia ascendente. Gráfico No. 4 Fuente: The Datamyne (U.S. Census Bureau). Elaboración: Oficina Comercial del Ecuador en Los Ángeles. 2.6. Requisitos para la importación 15 Marcado de Origen 5 El marcado de origen hace relación con el país de manufactura, producción o cultivo del bien y los productos que no tengan el marcado de origen no podrán ingresar a Estados Unidos. El marcado no debe ser engañoso y debe precisar claramente el país de origen de las mercancías. Es por este motivo que antes de ingresar los productos es fundamental cerciorarse que los bienes hayan sido debidamente marcados antes de ser despachados a Estados Unidos, pues de otra manera, éstos serán detenidos por el U.S. Customs and Border Protection. UTZ Certified Good Inside Es un programa de certificación global del café, cacao, té y aceite de palma para impulsar la sustentabilidad de estos productos. Incluye áreas de revisión tales como: trazabilidad y transparencia; facilitar a los granjeros a ser mejores personas de negocios; da una máscara de credibilidad y confianza al producto; permite establecer alianzas profesionales con marcas y vendedores minoristas que buscan incorporar compras responsables al centro de sus negocios. UTZ Certified North America Certification and Traceability of Sustainable Agricultural Commodities NA Regional Office e: [email protected] t: 781.752.5729 www.utzcertified.org www.utzcertified.com www.justscan.dk Algunas empresas que ya tienen esta certificación son: Ahold, Coca Cola Japan; Cooper Norway; Delhaize, ICA Norway and Sweden; ICS Autobar, IKEA, Joh. Johannson; Friele; Kesko; McDonald´s; Nordquist; Lofbergs Lila; Paulig; Sara Lee Foodservice; Peet´s Coffee & Tea; Humaniterra; UCC; y, Migros. 5 19 Code of Federal Regulations. 16 3. ARTESANÍAS - SOMBRERO DE PAJA TOQUILLA Del amplio espectro que abarcan las artesanías ecuatorianas, se ha escogido para este estudio el sombrero de paja toquilla. Sin dejar de considerar la importancia que tienen tanto las artesanías de madera, metal y textil, se piensa centrar esta breve exposición en este producto por los ribetes que en moda tiene el mismo, sus canales de distribución, la calidad de nuestro producto y su potencialidad si se escogen ciertas sugerencias. En otros estudios se presentarán otras artesanías. 3.1. El producto Conocido en Estados Unidos como el “Panama Hat” debido a que por muchos años este sombrero ingresó a este país a través del canal de Panamá, siempre fue de origen ecuatoriano. El sombrero consiste de hojas trenzadas de palma de nombre científico Carludovica Palmata. La paja toquilla proviene de las provincias de Guayas y Manabí y aunque pueden ser elaboraros en regiones de todo el país, se destacan focos de producción como Montecristi, Pile, Jipijapa, San Lorenzo y la provincia de Azuay. La paja toquilla generalmente recibe su forma mediante la exposición a humedad y presión sobre moldes prediseñados según el modelo que se haya decidido plasmar, ya sea en forma artesanal o mecánicamente. De hecho, existen innumerables modelos, los tradicionales que son más sobrios y clásicos, y los modelos más vanguardistas que son modernos y generalmente gozan de gran aceptación entre el consumidor joven. La calidad del sombrero de paja toquilla se lo determina por la densidad de trenzas que cada sombrero pueda tener y por el cuidado que se utilice para su elaboración a mano. Así, mientras más trenzas se encuentren en un área determinada, por ejemplo, de una pulgada cuadrada, mayor será su calidad, ya que esto es representativo de un mayor tiempo en horas hombre requeridos para su elaboración y consecuentemente son un producto de mayor valor. 3.1.2. Código arancelario en Ecuador El código arancelario de los sombreros de paja toquilla se presentan a continuación: 65.02.00 materia, Cascos para sombreros, trenzados o fabricados por unión de tiras de cualquier sin ahormado ni perfilado del ala y sin guarnecer. 65.02.00.10.00 De paja toquilla o de paja mocora 65.04.00 Sombreros y demás tocados, trenzados o fabricados por unión de tiras de cualquier materia, incluso guarnecidos. Esta partida abarca a los sombreros y demás tocados, trenzados o fabricados por unión de tiras de cualquier materia, incluso guarnecidos. 3.1.3. Código arancelario y arancel en Estados Unidos Los sombreros de paja toquilla, con partida 65.02, ingresan al mercado de Estados Unidos como Nación Más Favorecida NMF - Columna 1 “General” con un arancel específico de US $0,34 por docena más un arancel Ad Valorem de 3,4%. Los países que mantienen acuerdos comerciales vigentes con Estados Unidos, los beneficiaros del Sistema Generalizado de Preferencias y los países beneficiarios del ATPDEA “J” - Columna 1 17 “Especial” ingresan los sombreros trenzados, que incluye a los de paja toquilla, libre de aranceles. Los sombreros de paja toquilla ingresan al mercado estadounidense libre del pago de aranceles. Los sombreros trenzados, con partida 65.04, que incluyen a los sombreros de paja toquilla, ingresan al mercado de Estados Unidos, como Nación Más Favorecida NMF - Columna 1 “General” con un arancel del 6% sin son cocidos y los que no son cocidos ingresan con un arancel específico de US $0,94 por docena más un arancel Ad Valorem de 4.6%. Los países que mantienen acuerdos comerciales vigentes con Estados Unidos, los beneficiaros del Sistema Generalizado de Preferencias y los países beneficiarios del ATPDEA “J” - Columna 1 “Especial” ingresan los sombreros trenzados, que incluye a los de paja toquilla, libre de aranceles. Los sombreros trenzados –de paja toquilla-, al ser beneficiarios de las preferencias arancelarias andinas ingresan al mercado estadounidense libre del pago de aranceles. Impresión de Pantalla: HTSUS, 24 noviembre 2010. Impresión de Pantalla: HTSUS, 13 de noviembre de 2010. 3.2. Mercado y comercialización 3.2.1. Principales proveedores de Estados Unidos 18 En el período 2007-2009, los cinco principales proveedores de Estados Unidos de la partida 65.02, en valores promedio, fueron: China (US $3.796.780); Ecuador (US $677.361); México (US $ 303.956); Filipinas (US $ 82.671); y, Hong Kong (US $42.101). Cuadro No. 5 Los 10 mayores proveedores de Estados Unidos Sombreros de Paja Toquilla Partida 65.02 FOB USD Promedio Puesto País de origen 2007 2008 2009 1 China 4.325.286 3.570.996 3.494.058 3.796.780 2 Ecuador 751.830 768.030 512.223 677.361 3 México 551.141 236.100 124.628 303.956 4 Filipinas 66.500 91.266 90.247 82.671 5 Hong Kong 99.943 13.017 13.344 42.101 6 Japón 63.829 31.029 715 31.858 7 Taiwan 21.816 24.412 26.323 24.184 8 Vietnam 40.717 960 17.777 19.818 9 Italia 6.771 13.437 9.690 9.966 Otros 69.648 54.389 39.572 54.536 Total 5.997.481 4.803.636 4.328.577 5.043.231 Fuente: The Datamyne (U.S. Census Bureau) Elaboración: Oficina Comercial del Ecuador en Los Ángeles. En la gráfica que se muestra a continuación es posible apreciar el comportamiento de las importaciones estadounidenses de sombreros de paja toquilla, partida 65.02. El líder indiscutible es China, cuyas importaciones a Estados Unidos experimentaron un decrecimiento del 2007 al 2009. El segundo proveedor en orden de importancia, fue Ecuador cuyas exportaciones a este país disminuyeron en el período de estudio. Gráfico No. 5 Fuente: The Datamyne (U.S. Census Bureau) Elaboración: Oficina Comercial del Ecuador en Los Ángeles. En el período 2007-2009, los cinco principales proveedores de Estados Unidos de la partida 65.04, en valores promedio, fueron: China, México, Italia, Taiwán y Vietnam. China y México destacan 19 con importaciones promedio superiores a US $35 millones y US $ 11 millones por año. Ecuador ocupa el décimo primer lugar, en valores promedio del 2007 – 2009, por el orden de US $348.196. Cuadro No. 6 Los 10 mayores proveedores de EE.UU. Sombreros Trenzados 65.04 FOB USD Puesto 1 2 3 4 5 6 7 8 9 10 11 Proveedor China México Italia Taiwan Vietnam Sri Lanka Colombia Madagascar Reino Unido Hong Kong Ecuador Otros Total 2007 37.551.972 12.585.059 2.588.775 1.101.664 710.387 707.904 534.065 442.987 2008 32.977.609 12.765.439 1.827.683 1.025.388 926.138 720.286 715.694 329.317 378.794 499.288 211.848 180.739 2.523.517 59.517.711 422.181 315.232 1.337.548 53.861.803 2009 Promedio 36.316.175 35.615.252 10.640.722 11.997.073 1.494.960 1.970.473 898.582 1.008.545 726.353 787.626 803.506 743.899 598.073 615.944 314.248 362.184 189.634 355.905 418.748 350.926 548.617 348.196 755.048 1.538.704 53.704.666 55.694.727 Fuente: The Datamyne (U.S. Census Bureau). Elaboración: Oficina Comercial del Ecuador en Los Ángeles. Abajo se puede observar las tendencias de las importaciones de los cinco mayores proveedores de sombreros de paja toquilla en Estados Unidos. China tuvo un decrecimiento en el 2008 pero ha repuntado en el 2009; México ha disminuido sus exportaciones a Estados Unidos. Ecuador es un abastecedor del mercado minoritario de este producto a Estados Unidos. Gráfico No. 6 Fuente: The Datamyne (U.S. Census Bureau). Elaboración: Oficina Comercial del Ecuador en Los Ángeles. 20 3.3. Precios Los precios de los sombreros de paja toquilla pueden costar desde unos pocos dólares hasta cientos de dólares dependiendo del mercado objetivo, y del segmento de mercado que se escoja para introducir el producto. Pudiendo oscilar de entre unos US $ 6 hasta US $80 dependiendo para los sombreros de mediana y baja calidad (hechos a máquina), pudiendo alcanzar los sombreros de alta calidad de “Montecristi Hats” de entre US $ 400 – US $ 10.000 cada uno, según un vocero de una tienda de estos artículos. Cuadro No. 7 Disponible: Ariane Millinez (West Los Angeles). Marca: No disponible. Precio: US $220 Fabricación: No disponible. Origen: Estados Unidos. Foto: Oficina Comercial del Ecuador en Los Ángeles, 20 de noviembre de 2010. Disponible: Ariane Millinez (West Los Angeles). Marca: No disponible. Precio: US $220 Fabricación: No disponible. Origen: Ecuador. Foto: Oficina Comercial del Ecuador en Los Ángeles, 20 de noviembre de 2010. Disponible: Ariane Millinez (West Los Angeles). Marca: Sin marca. Precio: US $357 Fabricación: Ariane Millinez. Origen: Estados Unidos. Foto: Oficina Comercial del Ecuador en Los Ángeles, 20 de noviembre de 2010. Elaboración: Oficina Comercial del Ecuador en Los Ángeles, 20 de noviembre de 2010. 21 3.4. Características del producto al por menor Los productos hechos a máquina pueden ser, encontrados en las tiendas de departamentos, no son de alta calidad y se puede notar que el trenzado es poco denso, los acabados son toscos y es evidente una menor atención a la terminación del producto. Por otro lado, los sombreros de alta calidad o de exclusividad, tienen un trenzado denso, son elaborados a mano y se los puede encontrar generalmente en tiendas especializadas que se dedican a la comercialización de sombreros exclusivos a un selecto grupo de consumidores. 3.5. Tendencias del mercado De lo que se encuentra en el mercado se puede inferir que la tendencia en este mercado es dual pues existe una alta demanda de sombreros baratos de paja toquilla, por una parte, mientras que por otra, se percibe que existe un segmento de mercado que valora a los sombreros de alta calidad. En este contexto, para que los sombreros de alta calidad puedan encontrar el nicho de mercado más adecuado, es necesario que los productos tengan certificaciones sociales y de comercio justo, pues cualquiera de estas distinciones, al ser mencionadas influencian la decisión de compra. Gráfico No. 8 Fuente: The Datamyne (U.S. Census Bureau). Elaboración: Oficina Comercial del Ecuador en Los Ángeles. 3.6. Requisitos para la importación Marcado de Origen 6 El marcado de origen hace relación con el país de manufactura, producción o cultivo del bien y los productos que no tengan el marcado de origen no podrán ingresar a Estados Unidos. El marcado no debe ser engañoso y debe precisar claramente el país de origen de las mercancías. Es por este motivo que antes de ingresar los productos es fundamental cerciorarse que los bienes hayan sido 6 19 Code of Federal Regulations. 22 debidamente marcados antes de ser despachados a Estados Unidos, pues de otra manera, éstos serán detenidos por el U.S. Customs and Border Protection. El marcado es importante porque el objetivo es informar al consumidor final sobre la procedencia del producto vendido a fin de que pueda hacer una elección inteligente sobre qué producto desea adquirir. El marcado debe ser lo suficientemente indeleble de manera que no se borre o dañe hasta que el producto llegue al consumidor final. Además, el marcado de origen es importante porque sirve para indicar el país correcto para determinar el arancel aplicable. El marcado de país debe ser permanente y legible, estar in inglés o con su traducción al inglés, y se permiten algunas abreviaciones como Luxemb para Luxemburgo o Gt. Gritain para Great Britain. La tendencia del mercado anglo es hacia productos verdes, con bajo o ningún daño ambiental y que cumplan con los principios del comercio justo. En este contexto, toda certificación que sirva para posicionar al producto ecuatoriano como un producto que respeta el medio ambiente y que está en armonía con la naturaleza y con sus productores, es un punto a favor. Aunque existen otras certificaciones, que podrían utilizarse, a continuación se presenta algunas certificaciones relevantes y de interés. Certificación de Comercio Justo o Fair Trade Certified 7 Es una certificación que empodera a los agricultores y a sus trabajadores para ayudarlos a salir de la pobreza. Para que un producto pueda obtener la certificación de comercio justo debe cumplir con los principios fundamentales de la organización. Los 6 principios básicos: Dar un precio justo a los agricultores que reciben un precio mínimo garantizado; Tener condiciones laborales justas para los agricultores, que trabajen en un ambiente seguro, sin peligros, sin trabajo infantil y con libertad de asociación; Que exista un comercio directo entre los agricultores que están organizados como grupo y sin intermediarios; Que exista una organización democrática y transparente de los agricultores y los trabajadores; Que existe un desarrollo comunitario como programas de becas, planes de entrenamiento de mejora de la calidad y certificación orgánica; y, Que la producción sea basada en la sustentabilidad medioambiental sin agroquímicos nocivos, de tal forma que el trabajo preserve el ecosistema para futuras generaciones. Para contactar a esta organización en Estados Unidos se puede referir a la siguiente información: TransFair USA 1500 Broadway Suite 400 Oakland, CA 94612 Tel: 510.663.5260 Fax: 510.663.5264 www.FairTradeCertified.org E-mail: [email protected] 7 www.FairTradeCertified.org 23 4. ALIMENTOS ORGÁNICOS Lo orgánico se refiere a la manera como los productos agrícolas, sean fibras o alimentos, son cultivados, procesados, almacenados y distribuidos. La producción orgánica está basada en un sistema de cultivo que mantiene la fertilidad del suelo sin el uso de pesticidas o fertilizantes con preservantes. Así mismo, los alimentos agrícolas orgánicos se deben producir sin el uso de antibióticos, hormonas sintéticas, ingeniería genética y otras prácticas. Grafico 9 Participación de las ventas de alimentos orgánicos en las ventas de alimentos totales en Estados Unidos 4.7% 4.2% 3.7% 3.2% 2.8% 2010*** 2009*** 2008** 2007* 2006 2.5% 2005 2004 1.9% 2003 2002 1.6% 2001 2000 1.2% 1.4% 2.2% Fuente: Organic Trade Association *Estimación ** Proyección OTA *** Proyección Oficina Comercial en New York 4.1. Subsectores En el 2009, de las ventas de alimentos en los Estados Unidos ($ 27,428 millones, estimado), el principal segmento corresponde a las frutas y vegetales (41%), seguido por los lácteos (16%) y los alimentos empacados (12%). De todos los subsectores las carnes, los lácteos y las frutas y vegetales son las de más rápido crecimiento promedio anual (mayores de 25%), mientras las bebidas registran la tasa más baja (12%). Grafico 10 Ventas de alimentos orgánicos en los Estados Unidos Participación por subsector, 2009 Frutas y vegetales 41% Bebidas 12% Snacks 5% Pan y granos 10% Lácteos 16% Carne 2% Slasas 2% Empacados 12% Fuente: Organic Trade Association 24 4.2. Dimensionamiento del sector Durante la última década, el subsector de los alimentos orgánicos ha sido uno de los de mayor crecimiento en el mercado de los alimentos de los Estados Unidos. De acuerdo con las estadísticas de la Asociación de Comercio de Orgánicos (OTA, por sus siglas en ingles), el mercado ha crecido a una tasa promedio anual de 16.2%, pues mientras en el 2000 se registraron ventas por $ 6,100 millones, en el 2010 las cifra ascenderá a $ 31,800 millones aproximadamente. Grafico 11 Ventas de alimentos orgánicos en los Estados Unidos Millones de dólares 35,000 30,000 Linea de tendencia 25,000 20,000 15,000 10,000 5,000 2010*** 2009*** 2008** 2007* 2006 2005 2004 2003 2002 2001 2000 0 Fuente: Organic Trade Association *Estimación ** Proyección OTA *** Proyección Oficina Comercial en New York 4.3. Tendencias del mercado y oportunidades La preferencia de los consumidores por consumir alimentos orgánicos responde a dos aspectos principalmente: a. La percepción y la decisión de llevar una vida saludable que incluye el consumo de alimentos producidos más naturalmente que los convencionales. b. El interés de los consumidores en aspectos sociales y ambientales de la producción y la certificación orgánica, como el apoyo a pequeños agricultores en países en desarrollo o el pago del precio justo a toda la cadena productiva de determinado alimento. Un factor importante en la decisión de los consumidores (principalmente mujeres) por comprar alimentos orgánicos es la aversión a los productos genéticamente modificados y los alimentos altos en calorías. Se estima que el 30% de los consumidores analizan las etiquetas de los productos antes de comprarlos, tomando en cuenta las calorías, si es orgánico o si tiene sellos de calidad. De una encuesta realizada a nivel nacional por la empresa Mintel, el 62% de los encuestados manifestó que comprarían mas comida orgánica si esta fuese menos cara. De los encuestados que compran comida orgánica, el 65% lo hace en supermercados regulares, el 45% en supermercados especializados y el 24% en Walmart. 4.4. Características del producto al por menor A continuación se presenta una recopilación de fotos de productos orgánicos, tomadas en el Supermercado Foodcellar Market de la ciudad de New York. Este es uno de los supermercados especializados en alimentos saludables. Como se puede observar, las presentaciones de los productos tienen valor agregado en el diseño de los empaques. En cuanto a vegetales o salsas, la mayoría de los productos ofertados en Foodcellar 25 Market envasan en frascos de cristal, con el objetivo de que los consumidores puedan observar el productos que van a comprar. Existe una gran variedad de productos orgánicos, que van desde vegetales en conserva hasta preparaciones para cócteles o tortas para hornear. Marca: Fanci Food Producto: Artichokes Valor: $ 0.99 Peso: 6 Oz. País de Origen: Perú Marca: House Foods Producto: Tofu Valor: $2.29 Peso: 3 Oz. País de Origen: California Marca: Goya Producto: Fréjoles Valor: $1.59 Peso: 15.5 Oz País de origen: Estados Unidos Marca: Spectrum Producto: Aceite de Coco Valor: $11.99 Peso: 14 Fl Oz País de origen: Colombia 4.5. Precios En los Gráficos 12 y 13 se muestra una comparación entre los precios de productos orgánicos y convencionales. Como se puede observar la diferencia entre los dos tipos rebasa el 100%. Grafico 12 Comparación de precios de vegetales orgánicos versus convencionales 2010 9.3 6.6 5.1 4.8 4.6 4.3 2.6 2.2 1.7 1.6 Ensalados Espinacas Precio convencional Huevos Leche Zanahoria Precio organico Unidades de medida: Ensalada: 1 lb.Espinacas: 1 lb.Huevos: Cartón de 12 unidades. Leche: Medio galón. Zanahoria: 1 lb. 26 Fuente: Organic Trade Association Grafico 13 Comparación de precios de frutas orgánicas versus convencionales 2010 63.7 52.4 51.3 33.5 30.1 22.0 15.9 Aguacate 21.2 24.0 29.0 24.8 13.1 Bananas Precio convencional Fresas Manzanas Naranjas Peras Precio organico Unidades de medida o tipo: Aguacate: CA or MX Hass ctns. Bananas: Cartón de 40 lbs. Fresas: 4 lbs. Manzanas: Golden Delicious, WAExFcy, cartons tray pack, 88s. Naranjas: 7/10 bushel ctns, Shprs 1st Grade, Valencia Peras: Bosc, 4/5 bushel cartons, U.S. OneFuente: Organic Trade Association 27 5. CHOCOLATE La industria de la confitería en Estados Unidos incluye a cerca de 1,600 empresas, que registran utilidades combinadas de cerca de $ 17 billones. Las empresas más relevantes son Mars, Nestlé, Cadbury y The Hershey Company. A dicha industria se la podría definir como fragmentada, pues las 50 empresas más grandes concentran cerca del 40% del mercado. La industria se clasifica en tres segmentos: a) Empresas productoras de chocolate desde el cacao en grano (20% del total de los réditos de las industria) b) Empresas que compran chocolate procesado para usarlo en la producción de confitería (50% del total de los réditos de las industria) c) Empresas que no usan chocolate en la producción de confitería (30% del total de los réditos de las industria) Las características de la demanda responden a los gustos del consumidor y al crecimiento demográfico de la población. La rentabilidad de las empresas depende de la eficacia de la producción, de eficiencia de las cadenas de suministro y de la comercialización. Al igual que la mayoría de industrias, las compañías grandes tienen ventajas por sus economías a escala en la fabricación y la compra. Las empresas pequeñas pueden competir eficazmente ofreciendo productos premium y de la especialidad. Los réditos anuales promedio por cada trabajador contratado en una compañía típica son cerca de $ 300,000. El chocolate comprado para la elaboración de confites, tales como barras, es utilizado como capa externa sobre una variedad de ingredientes como nueces, frutas, maní, entre otros. Las líneas de montaje se componen típicamente de las máquinas individuales que se especializan en un paso particular, junto con los tanques para los ingredientes y la maquinaria de envasado. La oferta de materias primas importantes como el jarabe de azúcar y de maíz es muy amplia. Los granos del cacao pueden ser comprados a través de corredores brokers o en mercados de intercambio de commodities como el New York Board of Trade. La calidad, disponibilidad y precio de los granos de cacao varían según las condiciones en los principales países productores en África Occidental y de Suramérica. La energía eléctrica es uno de los principales insumos para la producción en la industria, por lo que parte de las estrategias de las empresas se encaminan a la reducción del impacto de las fluctuaciones del precio de las materias primas y de los costos energéticos. Las empresas productoras en Estados Unidos, consumen cerca 3.5 millones de galones de leche entera cada día para la fabricación de chocolate, así como el 40% de las almendras y el 25% del maní producidas en ese país. 5.1. Dimensionamiento del sector Según la publicación CandyUSA, el sabor preferido de los estadounidenses es el chocolate (52% de los encuestados por este medio). El segundo lugar lo comparten los sabores a fresa y vainilla (12%). En los Estados Unidos, los consumidores compran el chocolate, principalmente, en las grandes cadenas de supermercados, así, sólo Wal-Mart capta el 10% del total del mercado. Las tiendas de comestibles y especializadas captan el 30% de las ventas totales. Las compañías grandes utilizan típicamente una fuerza de ventas interna para llegar a sus clientes; las compañías más pequeñas utilizan brokers independientes de alimentos. Los fabricantes producen 28 típicamente una línea de marcas de fábrica, y a menudo introducen productos en el mercado a través de los canales de distribución existentes. Dado que los confites son productos de alto impulso en promoción, las estrategias de marketing y las campañas de publicidad son muy fuertes en televisión, radio, cupones, correo directo, muestreo, vallas, etc. Así mismo se refuerza la promoción para ventas estacionales, que representan el 10% de las ventas anuales, esto es: Halloween, Pascua, San Valentín y Navidad. 5.2. Código arancelario y descripción En Ecuador Capitulo: 1806 Chocolate y demás preparaciones alimenticias que contengan cacao Subpartidas: 1806100000 1806200000 1806201000 1806209000 1806310000 1806311000 1806319000 1806320000 1806900000 Cacao en polvo con adición de azúcar u otro edulcorante Las demás preparaciones, bien en bloques o barras con peso superior a 2 Kg. Sin adición de azúcar, ni otros edulcorantes Los demás Rellenos Sin adición de azúcar, ni otros edulcorantes Los demás Sin rellenar Los demás En Estados Unidos 1806 Chocolate and other food preparations containing cocoa 5.3. Mercado y comercialización 5.3.1. Principales proveedores de Estados Unidos En el 2009, los cinco principales proveedores de Estados Unidos de CHOCOLATE Y DEMÁS PREPARACIONES ALIMENTICIAS QUE CONTENGAN CACAO fueron: Canadá (US $663.4 millones); Mexico (US $350.3 millones); Belgica (US $ 81.8 millones); Alemania (US $ 69.8 millones); y, Suiza (US $48.8 millones). 29 Cuadro 7 Importaciones de Estados Unidos de “CHOCOLATE Y DEMÁS PREPARACIONES ALIMENTICIAS QUE CONTENGAN CACAO”, por país de origen Miles de dólares País Canadá México Bélgica Alemania Suiza Francia Irlanda Italia Reino Unido Polonia Brasil Netherlands Israel China Austria Otros Total 2009 636,348 350,247 81,784 69,809 48,751 37,012 25,904 24,874 18,047 15,131 10,970 9,181 8,661 8,373 8,151 54,709 1,407,952 Ene - Ago 2009 419,111 203,775 40,813 39,517 30,634 17,401 18,039 12,350 6,995 9,601 8,665 5,010 5,703 5,387 3,517 32,207 858,723 Variación porcentual 32.30% 34.00% 27.90% 42.00% 11.80% 21.90% -47.40% 10.50% 55.00% 4.10% -59.10% -21.80% 48.00% -71.50% 38.70% 27.10% 27.90% Ene - Ago 2010 554,561 272,985 52,190 56,119 34,263 21,220 9,495 13,652 10,844 9,996 3,541 3,916 8,439 1,538 4,879 40,930 1,098,566 Fuente: US International Trade Commission En el Grafico 14 se muestran las importaciones totales de CHOCOLATE Y DEMÁS PREPARACIONES ALIMENTICIAS QUE CONTENGAN CACAO de Estados Unidos. Después de la caída de las importaciones en el 2009, como efecto de la contracción de la demanda agregada en Estados Unidos, debido a la crisis económica en ese país, las cifras parecer recuperarse en el 2010, pues hasta agosto del 2010 se puede observar una recuperación de casi el 28%, respecto al mismo periodo del 2009. Gráfico 14 Importaciones totales de Estados Unidos de “CHOCOLATE Y DEMÁS PREPARACIONES ALIMENTICIAS QUE CONTENGAN CACAO” Millones de dólares 1,600 Ene - Ago 1,400 1,200 1,000 800 600 400 200 0 2005 2006 2007 2008 2009 2009 2010 Fuente: US International Trade Commission 30 5.3.2. Comercialización con Ecuador La balanza comercial del CHOCOLATE Y DEMÁS PREPARACIONES ALIMENTICIAS QUE CONTENGAN CACAO entre los dos países es favorable para Estados Unidos, pues, desde el punto de Ecuador, mientras sus exportaciones del producto hacia Estados Unidos alcanzan los $ 1.22 millones en el 2009, sus importaciones desde el mismo país son $ 2.06 millones en el 2009. Balanza comercial = $ 0.84 millones. Gráfico 15 Flujos comerciales de “CHOCOLATE Y DEMÁS PREPARACIONES ALIMENTICIAS QUE CONTENGAN CACAO” entre Ecuador y Estados Unidos Miles de dólares 2,500 Ene - Ago 2,000 1,500 1,000 500 0 2006 2007 2008 2009 2009 2010 Exportaciones ecuatorianas de chocolate hacia Estados Unidos Importaciones ecuatorianas de chocolate desde Estados Unidos Fuente: US International Trade Commission En el Cuadro 8 se clasifica a las importaciones de CHOCOLATE Y DEMÁS PREPARACIONES ALIMENTICIAS QUE CONTENGAN CACAO de Estados Unidos, desde Ecuador, por programa de importación. Las preferencias arancelarias ATPDA captan el 59% de las importaciones, lo que denota una amenaza para el sector exportador de este producto, en el caso de una posible no reanudación de dicho programa. Cuadro 8 Estados Unidos: Importaciones desde Ecuador de CHOCOLATE Y DEMÁS PREPARACIONES ALIMENTICIAS QUE CONTENGAN CACAO por programa de importación En términos de valor Variacion porcentual Participacion Programa 2009 Ene - Sep 2009 Ene - Sep 2010 ATPA/ATPDEA 710 491 559 13.8% 58.4% GSP 460 430 256 -40.4% 37.9% Sin programa 45 42 14 -67.2% 3.7% Total 1,215 963 829 -13.9% 100.0% Fuente: US International Trade Commission 5.4. Características del producto al por menor De las visitas de campo a tiendas especializadas se derivan las siguientes conclusiones: Los chocolates dark con contenidos del 70% de cacao, son los que tienen mayor posibilidad en este tipo de tiendas. 31 Al ser tiendas de tipo gourmet, la presentación del producto y la denominación de origen son fundamentales, aun cuando manejen marcas propias. Existe una tendencia de diferenciación para este tipo de tiendas, de trabajar con marcas propias. Finalmente a continuación se detallan algunas de las marcas más representativas con el afán de mostrar las tendencias de los empaques y precios. Marca: GuyLian Peso Neto: 85 g. Precio: 3.99 Origen: Bélgica Característica: No azúcar adicionada. presentación para negro. contiene También chocolate Marca: Scharffen Berger Peso Neto: 85 g. Precio: 4.59 Origen: Estados Unidos Característica: Conocido como el chocolate negro mas fino de Estados Unidos. En las envolturas se promociona el origen del cacao. Marca: Vintage Plantations Peso Neto: 100 g. Precio: 3.99 Origen: Ecuador Característica: 100% chocolate negro. Se promociona en la envoltura la Certificación Rainforest Alliance. Marca: Green & Black’s Peso Neto: 100 g. Precio: 3.99 Origen: Reino Unido. Cacao de varios países. Característica: Se diferencia a cada tipo por el porcentaje de chocolate negro. Se promociona las practicas de comercio ético y la materia prima orgánica Marca: Ghirardelli Peso Neto: 100 g. Precio: 3.49 Origen: Estados Unidos. Cacao de varios países. Característica: Esta marca ofrece una extensa variedad de presentaciones, con varios tipos de combinaciones. 5.5. Tendencias del mercado y oportunidades En el Informe Confectionery Industry Trend Report 2009, se espera que durante los próximos cinco años, las tendencias de la demandan respondan a factores como las prácticas respetuosas del medio ambiente, la promoción del origen y las corrientes light. 43% de los encuestados confesaron empezar a tener mayor curiosidad a fusiones del chocolate con especias, sales, hierbas y sabores florales. Las combinaciones ahora exóticas como chocolate y mango llegarán a ser populares, y combinaciones dulces y fuertes tales como chocolate y queso empezaran a ganar espacio. Según una encuesta del Nacional Confectioners Association, el 59% de los niños entre 9 y 11 años prefieren chocolate, versus el 46% de los niños de 6 a 8 años. Perspectivas del cacao en grano o A nivel mundial y hasta antes de la crisis, el crecimiento del consumo del chocolate en los últimos años había sido más rápido del previsto, debido a la “occidentalizacion” de los sabores, tal es así que la demanda, producción e importación de cacao en países como Rusia (y otros países de Europa del Este), China e India se ha incrementado considerablemente. o Segun la publicacion Cocoa To Average se espera que, al cierre del 2009, la producción mundial de cacao se haya reducido en 8,1%, lo que responde a la reducción del 7,0% de la demanda de chocolate en Estados Unidos y las similares contracciones en Reino 32 6. QUINOA 6.1. El producto La quinua, quínoa o kinwa es un pseudocereal, cuya planta es de desarrollo anual que usualmente alcanza una altura de 1 a 3 mts. Se le denomina pseudocereal porque no pertenece a la familia de las gramíneas en que están los cereales "tradicionales", pero debido a su alto contenido de almidón su uso es el de un cereal. 6.1.1. Definiciones por clasificación. Quinua ecológica (orgánica o biológica): es la quinua cuyo sistema de producción, beneficiado, manipuleo, almacenamiento y comercialización está regido por normas nacionales como internacionales, cuyo propósito fundamental está condicionado al desarrollo del cultivo sostenible, la preservación de los recursos naturales, la biodiversidad y la conservación del medio ambiente, respaldado por la respectiva certificación emitida por un organismo legalmente acreditado. Quinua convencional (no ecológica): es aquella quinua que no cumple con los requisitos establecidos en la definición de quinua ecológica. Quinua tradicional (natural): se entiende por aquella producida por el agricultor sin el uso de maquinaria agrícola o insecticidas químicos. Quinua silvestre: nombre genérico que se les da a los granos de color oscuro que crecen espontáneamente, sin la intervención del hombre. Quinua no procesada (bruta): son los granos de quinua que se obtienen después del trillado. Quinua procesada (beneficiada): son los granos de quinua no procesada que han sido sometidos a operaciones de limpieza y selección (clasificado, escarificado, lavado, secado y/o despedrado), resultando un producto destinado para el consumo. 6.1.2. Código arancelario en Ecuador El código arancelario NANDINA que corresponde a la quinua se encuentra dentro de la subpartida LOS DEMAS CEREALES: 1008900000 Los demás cereales: 1008901000 Quinua (chenopodium quinoa) 1008901100 Para siembra 1008901900 Los demás 1008909100 Para siembra 1008909200 Kiwicha (amaranthus caudatus), excepto para siembra 1008909900 Los demás 6.1.3. Código arancelario y arancel en Estados Unidos En el caso de la codificación estadounidense no existe una clasificación específica para la quinua, es decir no llega a ese nivel de especificación como la NANDINA, por lo que se asume que las importaciones de quinua entran en el grupo de codificación mas general, es decir el 100890, correspondiente a Other cereals (including wild rice). Dicha partida arancelaria esta dentro de los productos que gozan de las preferencias arancelarias ATPDEA, es decir la importación del producto no grava aranceles. 34 Partida arancelaria Descripción Unidad de medida Arancel general Other cereals (including wild Kg. 10089000 rice) 10089020 Wild rice 10089040 Other Programas especiales Free (A+,AU,BH,CA,CL,D, 1.10% E,IL,J,JO,MA,MX,OM, P,PE,SG) Arancel especial 10% 6.2. Mercado y comercialización 6.2.1. Producción mundial El altiplano boliviano es el principal cultivador mundial de quinua (más de 70.000 unidades campesinas y pequeños agricultores, de Potosí y Oruro). La superficie cultivada en Bolivia asciende a las 55,000 Has., produciendo más de 26.500 TM al año. El segundo país productor es Perú, con un área sembrada de 30,000 Has. En Ecuador unas 1,700 ha se dedican a la producción de quinua. En las zonas de cultivo de estos tres países, es más común encontrar la quinua sembrada en asociación con maíz, frijol y haba o como cercado alrededor de sementeras de papa. A menor escala también se produce en Argentina, Chile e incluso Estados Unidos, pues la Universidad Estatal de Colorado tramitó la patente de una variedad de quinua, denominada como Apellawua, resultado de un híbrido, por una serie de procesos genéticos; que posee esterilidad masculina citoplasmática y que al final no tiene ninguna similitud con la misma variedad que se produce en América Latina. 6.2.2. Principales proveedores de Estados Unidos Dado que no hay una codificación especifica para la quinua, las importaciones estadounidenses de este cereal entra por la codificación general 100890, correspondiente a Other cereals (including wild rice). Con el fin de analizar la evolución de las importaciones de este producto, se ha utilizado como variable “proxy" la sumatoria de las importaciones de productos de esta subpartida, desde Perú y Bolivia, que son los principales vendedores. Ni en la fuente oficial de los Estados Unidos (US International Trade Commission) para estadísticas comerciales, ni en la de Ecuador (Banco Central) se registra comercialización de quinua. Lo anterior no significa que no hay exportaciones de este producto desde el Ecuador, sino que dada la ambigüedad de la codificación, el producto entra desde el Ecuador a los Estados Unidos con partida diferente a la 100890. País Perú Bolivia Total 2006 677 126 803 2007 805 193 998 Cuadro 8 Importaciones de quínoa de Estados Unidos Miles de dólares Ene - Sep Ene - Sep 2008 2009 2009 2010 Variación Participación 757 1,112 620 830 33.90% 82.4% 373 440 309 177 -42.80% 17.6% 1,130 1,552 929 1,007 8.40% 100.0% Fuente: US International Trade Commission 35 6.3. Precios En los supermercados especializados en comida saludable, orgánica y gourmet, tales como Foodcellar o Food Emporium, se ofrece quinua en paquetes de 14 a 16 onzas, cuyo precio varia entre $ 5.99 y $ 6.99. Existen varios tipos del producto, que van desde la quinua regular hasta marcas que ofrecen quinua con certificación orgánica o libres de gluten. También se puede encontrar quinua en supermercados étnicos, donde el producto es mas barato. DEL CAMPO Peru $ 1.99 14 Oz Regular C Town EDEN ORGANIC Ecuador $ 6.99 16 Oz Orgánica e libre de gluten Food Emporium ASCIENT QUINOA $ 5.99 12 Oz Orgánica Foodcellar EDEN ORGANIC Bolivia $ 6.99 16 Oz Roja, orgánica e libre de gluten Food Emporium CHIMES Bolivia $ 5.99 14 Oz Roja, orgánica e libre de gluten Foodcellar EARTHLY CHOICE Bolivia $ 5.99 14 Oz Orgánica e integral Food Emporium 6.4. Características del producto al por menor Principales formas de transformación y usos Polvillo con saponina. Es el producto obtenido en el descascarado por fricción de la quinua perlada. Se usa en la fabricación de jarabe de frutas, cerveza, crema de afeitar, etc. Hojas. La época oportuna para la utilización de las hojas de quinua en la alimentación humana es poco antes del inicio de la floración, que puede ocurrir entre los 60 y 80 días después de la germinación. El consumo de la hoja de quinua es conocido en la región andina del Perú y Bolivia y su utilización podría reemplazaría el de las hojas de espinaca, especie a la cual es muy afín botánicamente. Harina cruda o tostada de quinua. Es el producto resultante de la molienda de la quinua perlada. Se utiliza en panificación, fidelería, galletaría, repostería, etc. 36 Harina instantánea de quinua. Para ciertos usos como en la preparación de bebidas instantáneas, uso en postres, cremas como suplemento nutritivo en cocoa y leches malteadas. Quinua perlada. Es el grano entero, obtenido del escarificado o desaponificado del grano de quinua. Se utiliza directamente en la elaboración de guisos tradicionales o indirectamente para la elaboración de harinas y hojuelas. Hojuelas de quinua. Este producto es consumido previa cocción y mezclado con leche en el desayuno bajo la forma de "cereal". Además, cada vez se encuentra mas en el mercado, productos elaborados como la pasta de quinua y las barras energéticas, cuyas propiedades nutricionales capturan la atención del consumidor. Desde el punto de vista comercial se debe procurar que el grano de la quinua sea: Libre de saponina, con máximo de tolerancia de 0.12 Mg/100g Color blanco perlado uniforme Olor y Sabor característico del producto De tamaño grande( diámetro mayor a 1.67 mm) Libre de impurezas: tierra, perigonios, broza, etc. Libre de Ayaras: granos negros o plomos Humedad máxima: 12 %. Proteínas: 10% Min. Grasa: + 4.5% Min. Cenizas: 3.0% Máx. Fibra: 3.2% Min. Carbohidratos: 65.0% Min. Mesófilos aeróbios viables: no exceder de 10. 6 ufc/g Eschericha coli: No exceder de 10 ufc/g Hongos y levaduras: No exceder de 10. 4 ufc/g Salmonella: exenta 37 7. CONCLUSIONES Y RECOMENDACIONES 7.1. Piña a. A pesar de que Ecuador ocupó el tercer lugar como proveedor de piñas de Estados Unidos el país sigue siendo un productor marginal, pues representa el 3,43% de la producción de Costa Rica. En principio, la distribución de la fruta en Estados Unidos debería ser a través de distribuidores y agentes locales con tiempos definidos de representación, ya que son éstos los que conocen el mercado. b. Una forma interesante de logar incrementar la venta de piñas en Estados Unidos, es incluir una pequeña reseña histórica del origen del producto, y las comunidades beneficiadas con la venta de este producto. Posiblemente se podría presentar una breve anécdota interesante sobre el proceso por el que atraviesa el producto antes de llegar a la mesa del consumidor. 7.2. Café a. Los cafés de especialidad ecuatorianos deberían tener ciertos espacios de diferenciación, con respecto a los otros cafés ordinarios. Por ejemplo, los cafés de especialidad de alta calidad en su generalidad son diferenciados por ser cultivados bajo la sombra de los árboles, sin contacto directo con la luz solar. Esta particularidad le da un valor agregado a este tipo de cafés, el que es promocionado y reconocido dentro de la industria a través del logotipo que se muestra a la derecha de este texto que lee Drink Shade-Grown Coffee que corresponde a la campaña denominada Northwest Shade Coffee Campaign. b. La distribución de estos productos debe ser canalizada a través de tiendas gourmet o especializadas. Los cafés de especialidad, aunque pueden ser vendidos en los supermercados, se considera que esto degradaría su imagen gourmet, salvo que se mantenga el precio con el que se los vende en los centros especializados. c. La promoción debería centrarse en un eje diferenciador importante de los cafés de especialidad como el de Comercio Justo o Fair Trade. Las certificaciones de Comercio Justo, promovido a distintos niveles por organizaciones sociales, políticos y no gubernamentales, hacen relación con la necesidad de construir relaciones comerciales justa entre productores y consumidores, donde todos se beneficien, especialmente los productores campesinos que muchas veces son los que menor provecho económico reciben como resultado de la venta de sus productos en los mercados nacionales e internacionales. 7.3. Sombreros La distribución de los sombreros de segmentos populares debe ser realizada a través de las grandes tiendas de departamentos, mientras los sombreros de alta calidad únicamente puede ser distribuidos a través de tiendas especializadas para la venta de este tipo de productos. b. Los sombreros para el segmento popular se venden por su precio, mientras que el sombrero fino debe ser distinguido, de la competencia, por su calidad. Se podría conformar una asociación de productores de sombreros de paja toquilla para definir un esquema de grados de calidad por ejemplo del 1 al 10. Siendo el 10 el grado más bajo y el grado 1 el más alto en calidad, esto ayudaría a evitar confusión en el mercado y a obtener precios más altos por mejor calidad de sombrero. Por lo tanto, acogiéndose a las recomendaciones de lograr mayores certificaciones, calificación de que los sombreros ecuatorianos son de comercio justo, entre otras, se considera podrían apoyar a incrementar mayormente la participación de este producto ecuatoriano en el mercado estadounidense. a. 7.4. Productos orgánicos a. Las preferencias del consumidor norteamericano tienden al consumo de productos con responsabilidad social y ambiental por lo que prefieren productos que cuenten con certificaciones, por las cuales están dispuestos a pagar un mejor precio. Existe también un 38 b. c. Los principales competidores del Ecuador, en el sector de los alimentos orgánicos son México, Perú y Costa Rica que, al contar con un Tratados de Libre Comercio con Estados Unidos, tiene ventajas en el ingreso del producto al mercado. La mayoría de productos orgánicos ecuatorianos ingresan con arancel cero dados los programas de importación ATPDA y SGP, no obstante si no existiesen estas preferencias, se perdería competitividad. El mejor espacio para promover los alimentos orgánicos del Ecuador en Estados Unidos, es las ferias especializadas que se realizan anualmente en diferentes ciudades y que permiten tomar contacto con distribuidores y potenciales clientes para la importación de productos orgánicos en Estados Unidos. Además, se podría generar una marca genérica de país, ligada al slogan “La vida en estado puro” que ha sido promovido por el Ministerio de Turismo del Ecuador, a través de la misma imagen en las ferias de productos orgánicos. 7.5. Chocolate a. b. c. Los sabores asiáticos y latinos continuaran siendo inspiradores en las tendencias internacionales de la confitería. El 65% de los estadounidenses prefieren el chocolate mezclado con leche, es decir con niveles bajos de concentración de cacao, no obstante, cada vez existe un interés más fuerte en el chocolate concentrado. Las tiendas gourmet especializadas son el canal de distribución mas apropiado para chocolates ecuatorianos, por cuanto no demandan grandes volúmenes sino productos con calidad y no necesariamente al menor precio. La certificación Fair Trade, o de cacao orgánico, también tiene buena acogida y agrega valor al producto por el cual el consumidor esta dispuesto a pagar. Sin duda, el mejor espacio de promoción para el chocolate fino es la feria New York Chocolate Show, en cuya edición del 2010, Ecuador participó con un stand, donde se promocionaron las marcas Pacari, Kallari y Antidote. La Oficina Comercial del Ecuador en New York continuará coordinando dicha participación. 7.5. Quinua a. b. c. La quinua es uno de los pocos alimentos de origen vegetal que es nutricionalmente completo, es decir que presenta un adecuado balance de proteínas, carbohidratos y minerales, necesarios para la vida humana, por lo que la tendencia a consumirla en los Estados Unidos es cada vez mayor. Debido a que Bolivia perdió sus preferencias arancelarias (ATPDEA) con Estados Unidos, existe una demanda insatisfecha por cultivos andinos tradicionales, como la quinua y la kiwicha. Antes la quinua boliviana era la que más se exportaba, por lo que existe un potencial mercado para Perú y Ecuador. Los productos a base de quinua, como la pasta y las barras energéticas, tienen un nicho de mercado interesante que se podría explotar. 39