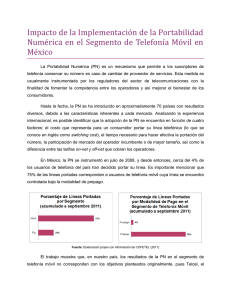

Portabilidad Numérica Móvil: ¿Existe un impacto para los

Anuncio