determinantes para medir la intensidad de la competencia

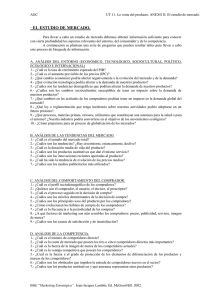

Anuncio

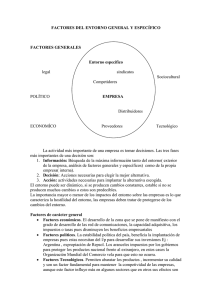

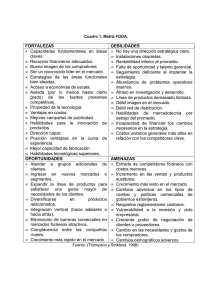

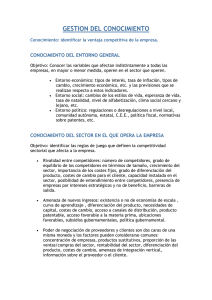

Área: Información Circular: TRA-E-09.030 Fecha: Sabadell, 21 de diciembre de 2009 DETERMINANTES PARA MEDIR LA INTENSIDAD DE LA COMPETENCIA Podemos distinguir cinco factores competitivos son: a) barreras de entrada; b) presión de los productos sustitutivos; c) poder de negociación de compradores; d) poder de negociación de los suministradores y e) grado de rivalidad entre los competidores actuales. Barreras de entrada Quienes pretenden entrar en un sector aportan nueva capacidad, deseo de conseguir participar de mercado y a menudo, recursos financieros importantes. La amenaza de entrada en un sector económico depende de las barreras de entrada que están presentes, junto a la reacción de los competidores existentes que debe esperar la empresa entrante. Las barreras de entrada más frecuentes son: a) Economías de escala. Cuando en niveles altos de producción una misma proporción de inpunts, conlleva un incremento mayor. proporcionalmente, al nivel de outputs.. Estas variaciones generan una disminución de costes unitarios, por cuanto los inputs disminuyen para el total de la producción. Si los costes de los factores son de carácter fijo supone una reducción por el efecto de las economías de escala. Las economías de escala son las barreras de entrada naturales más frecuentes. b) Diferenciación de productos. Supone que las empresas establecidas disponen de identificación de marca y lealtad de clientes así como diferenciación con respecto a la competencia. La diferenciación crea una barrera de entrada, en la medida que fuerza a los entrantes a gastar fuertes sumas de dinero para superar esas lealtades de los clientes, incurriendo con frecuencia en pérdidas durante un tiempo considerable. La diferenciación es, quizás, la barrera de entrada más importante en sectores como el de cuidados infantiles, cosméticos, bancos de inversión o sector cervecero, al cual se une las economías de escala que se han definido en el punto anterior. c) Requisitos de capital. La necesidad de invertir recursos financieros elevados para competir, también supone una barrera de entrada importante. Amén de las necesidades en infraestructuras, deben calcularse las necesidades en capital circulante, así como la posibilidad de soportar pérdidas iniciales. d) Acceso a los canales de distribución. En la medida en que los canales históricos de distribución han sido utilizados y explotados anteriormente por las empresas ya instaladas, la nueva empresa debe persuadir a los mismos para que acepten sus productos a través de políticas de precio, publicidad cooperativa y otros medios que reduzcan los actuales costes. Cuanto más limitados sean los canales de distribución de un determinado producto y, más vinculados estén a los competidores existentes, más difícil resultará la entrada en el sector. Los competidores existentes pueden tener lazos con canales basados en antiguas y profundas relaciones, servicio de alta calidad e incluso relaciones de exclusividad. En muchas ocasiones, esta barrera es tan alta que, para superarla, la empresa entrante debe crear canales de distribución propios. e) Política del Gobierno. La mayor fuente de barreras de entrada corresponde a las políticas estatales. Los Gobiernos pueden limitar, e incluso cerrar, la entrada de productos en los sectores regulados. Los estándares de verificación del producto, frecuentes en sectores como el de la alimentación y otros productos relacionados con la salud o medio ambiente, pueden imponer retrasos sustanciales en la entrada en un sector. Barreras de salida Las barreras de salida suponen factores económicos estratégicos y emocionales que hacen que las empresas compitan en los negocios aunque el beneficio sea escaso, incluso negativo, si se compara con la inversión. Las principales barreras de salida son, según Porter: a) Los activos destinados a objetivos muy especializados del negocio, suelen tener un valor residual muy bajo. b) Acuerdos laborales, costes de reestablecimiento, suministro de piezas de repuesto, etc. c) Interrelaciones entre las unidades de negocio de la empresa en términos de imagen, capacidad comercial, acceso a mercados financieros, instalaciones participadas o compartidas, son causas suficientes para que la empresa conceda una importancia estratégica a permanecer en el mercado. d) Resistencia de la Dirección de la empresa a tomar decisiones de salida económicamente justificadas, debido a la lealtad a los empleados, temor por su futuro, orgullo personal, etc. Relación entre las barreras de entrada y barreras de salida Aunque las barreras de salida y las de entrada son conceptualmente distintas, su combinación supone un aspecto importante para el análisis de un sector. A menudo se comportan conjuntamente. La presencia de economías de escala sustanciales en la producción, por ejemplo, suele demandar activos especializados, de la misma manera que sucede con la tecnología propia. En la siguiente matriz se pueden ver cuatro combinaciones relacionadas entre las barreras de entradas y salidas: BARRERAS DE SALIDA CARACTERÍSTICAS BAJAS ALTAS BAJAS RETORNOS BAJOS EL PEOR ESCENARIO ALTAS EL MEJOR CASO RETORNOS ALTOS PERO ARRIESGADOS BARRERAS DE ENTRADA Desde el punto de vista económico, el mejor escenario se da cuando las barreras de entrada son altas y las barreras de salida, bajas. En este caso, la entrada puede ser difícil y costosa, obligando a los competidores con poco éxito a abandonar el sector. Cuando ambas barreras son altas, el beneficio potencial es alto, aunque va acompañado de la asunción de un mayor riesgo. El peor caso se da cuando las barreras de entrada son bajas y las de salida son altas. Aquí la entrada es fácil y atractiva como resultado de las mejoras en las condiciones económicas o de otros acontecimientos temporales, aunque la empresa afectada se reafirma en el sector con relativa rapidez, aunque la rentabilidad será crónicamente baja. Curva de experiència A mediados de los años setenta del siglo pasado, un grupo de trabajo de Boston Consulting Group (BCG) desarrolló una idea basada en una experiencia: “experimentado con un fabricante líder de semiconductores, los asesores descubrieron que el coste de fabricación de la unidad de la compañía disminuía un 25% aproximadamente, cada vez que se doblaba el volumen producido. A esa relación la denominaron Curva de experiencia, sentando el criterio de que «los costes suelen disminuir entre un 20% y un 30% en términos reales, cuanto mayor es la experiencia acumulada. En estos casos, la reducción es rápida si el crecimiento es rápido, y lenta si el crecimiento también es lento» Aunque la existencia de la curva de experiencia se ha demostrado en muchas industrias, no existe ninguna ley económica que pueda predecir su existencia y demostrar su bondad. Sus implicaciones estratégicas llegaron a ser prácticamente devastadoras. Si los costes se reducían con la experiencia y, ésta estaba íntimamente relacionada con la cuota de mercado, el fabricante con mayor cuota tendría más ventajas de costes que sus competidores. Con el paso del tiempo, los responsables de las empresas llegaron a considerar este concepto un tanto impreciso pero que podía resultar útil a los planes empresariales específicos. Tras las implicaciones estratégicas del principio general, no se conseguía más beneficio. En teoría, la Curva de Experiencia debería perjudicar a las empresas de reciente implantación. En la práctica, las nuevas empresas compiten con las antiguas, por lo que, en poco tiempo, muchas de ellas llegan a adquirir importantes ventajas en sus mercados. A menudo, esto ocurre porque encuentran fórmulas para evitar lo que podrían parecer los principios de la Curva de Experiencia. Además de la experiencia obtenida directamente, también puede acercarse a la curva, informándose y dejándose ayudar por personas con experiencia en esta materia. Disponer de experiencia equivale a disponer de capacidad para innovar. Toda la experiencia mundial en fabricar televisores en blanco y negro no sirve absolutamente para nada si el cliente solo desea adquirir un televisor en color. La existencia de una curva de experiencia no garantiza una barrera de entrada. Otro requisito crucial es que la experiencia sea algo propio, por encima del alcance que suponga a los competidores y aspirantes potenciales a través de: a) copiar; b) contratar a los mejores empleados de la competencia; c) adquirir mejores instalaciones y tecnologías que sus competidores. Presión de los productos sustitutivos En sentido amplio, las empresas compiten con otros sectores que producen productos sustitutivos. Los sustitutivos limitan el potencial de un sector colocando un techo sobre los precios que las empresas que componen el sector puedan fijar. Cuanto más atractiva sea la relación preciorentabilidad ofrecida por los sustitutivos, más fuerte será el afán de beneficios en el sector. La identificación de productos sustitutivos consiste en buscar otros que puedan realizar la misma función que el habitual que fabrica el sector. En ocasiones puede resultar una tarea sutil, que conduce a actividades aparentemente alejadas del sector. Los productos sustitutivos que merecen la mayor atención son: a) los que estén sujetos a tendencias que mejoran la relación precio-rentabilidad con respecto al producto del sector o, b) que son producidos por sectores que obtienen altos beneficios. En este último caso los sustitutivos llegan rápidamente al mercado cuando aumenta la competencia en sus propios sectores, provocando una reducción de precios o una mejora de rentabilidad. Poder negociador de los compradores Los compradores compiten con las empresas de su sector, forzando los precios a la baja, ofreciendo una calidad más alta o un mayor nivel de servicios. El poder de cada grupo de compradores depende de la situación que ostente en el mercado y de la relativa importancia del volumen de compras en su sector. Las características de los grupos compradores poderosos son: a) Compra de elevados volúmenes. Aquí los compradores son propensos a desplegar los recursos necesarios para comprar a un precio favorable a sus intereses y selectivamente. b) Los productos que compran son estándar o poco diferenciados. Los compradores, sabedores que pueden encontrar suministradores alternativos, “juegan” con sus proveedores. c) Si los compradores están parcialmente integrados o plantean una fuerte amenaza de integración, están en situación de exigir concesiones o condiciones muy ajustadas para el vendedor. d) Cuando la calidad afecta al producto, éstos son menos sensibles al precio. El poder de compra de los mayoristas y detallistas está determinado por las mismas reglas, con una adición importante. Los detallistas pueden ganar poder de decisiones de compra de los consumidores. Igualmente, los mayoristas conseguirán ganarlo si pueden influir en las decisiones de compra de los detallistas. Poder negociador de los suministradores Los suministradores pueden ejercer un poder de negociación sobre su sector elevando los precios o rebajando la calidad de los productos o servicios ofrecidos. Los suministradores poderosos pueden, por tanto, comprimir la rentabilidad de un sector, incapaz de repercutir los aumentos de coste en sus precios de venta. Las condiciones que hacen poderosos a los suministradores son, en su mayoría, las inversas de las que lo hacen a los compradores poderosos. Un grupo suministrador es poderoso cuando: a) Está dominado por pocas empresas y más concentrado en el sector en que opera. b) El poder de los suministradores, incluso los grandes y poderosos, puede controlarse si compiten con productos sustitutivos. c) Cuando los suministradores venden a un número de sectores y un sector en particular no presupone una cifra representativa de las ventas, los suministradores son mucho más propensos a ejercer poder. Grado de rivalidad entre competidores existentes La rivalidad se produce cuando uno o más competidores ven la oportunidad de mejorar su posición. En muchos sectores, los movimientos competitivos por una empresa ejercen notables efectos sobre sus competidores y así pueden incitar las represalias o los esfuerzos para contrarrestar el movimiento. Las empresas son mutuamente dependientes. Algunas formas de competencia, especialmente en cuanto a precios, son altamente inestables y, muy probablemente, dejan al sector en peor situación desde un punto de vista de rentabilidad. Las rebajas de precios son inmediatamente imitadas rápida y fácilmente por sus rivales. Por otro lado, las batallas de publicidad pueden aumentar la demanda o elevar el nivel de diferenciación de producto en el sector en beneficio de todas las empresas. En ciertos sectores, la rivalidad intensa está relacionada con la presencia de un número de factores estructurales en interacción: a) Cuando las empresas son numerosas, la posibilidad de camuflaje es grande y algunas empresas creen que pueden hacer movimientos sin ser notados. Cuando el sector está altamente concentrado o dominado por pocas empresas, hay poca incertidumbre acerca del poder relativo y pueden imponer su disciplina. b) Elevados costes fijos suponen ejercer fuertes presiones a toda la empresa. La clave consiste en el impacto de ciertos costes fijos con relación al valor añadido, por encima de la evaluación de su valor absoluto. Por ejemplo, el sueldo de un investigador, es un coste fijo, pero hay que relacionarlo con la capacidad de generar valor. En cambio, un incremento de los arrendamientos supone, necesariamente una corrección en el punto muerto a alcanzar. c) Cuando el producto o servicio se percibe como un bien de consumo, la elección del comprador se basa fundamentalmente en precio y servicio, lo cual produce fuertes presiones para una competencia fuerte en precios y servicios. d) Los costes de cambio se producen al cambiar de marcas u otros atributos de los productos actuales. Los costes de cambio pueden incluir aspectos como: adiestramiento de los empleados; nuevo equipo auxiliar; coste de verificación de una nueva fuente; necesidad de ayuda técnica para formar a los vendedores; rediseño de producto e incluso incorporar un equipo específico de fuerza de ventas. e) La rivalidad del sector llega a ser incluso mucho más volátil si un número de empresas en un sector adopta posturas dominantes para conseguir el éxito dentro del mismo. Por ejemplo, una empresa diversificada puede conceder gran importancia a conseguir éxito en un sector particular con el fin de apoyar su estrategia corporativa global. RESUMEN El análisis de la competencia consiste en el estudio y análisis de nuestros competidores, para que, posteriormente, en base a dicho análisis, puedan tomarse decisiones o diseñar estrategias que nos permitan competir adecuadamente con ellos. Los pasos necesarios para realizar un óptimo análisis de la competencia son: Determinar nuestras necesidades u objetivos de estudio. En primer lugar determinamos cuál es la necesidad, razón u objetivo del análisis de nuestros competidores, qué es lo que queremos lograr con ello, por ejemplo, podemos querer analizar a nuestros competidores para conocer sus puntos débiles, y así, poder sacar provecho de ellos, o podemos querer analizar a nuestros competidores para conocer sus principales estrategias, y así, poder tomarlas como referencias para nuestro negocio. Identificar la información que necesitamos. Basándonos en nuestro objetivo de estudio, determinamos cuál será la información sobre nuestra competencia. Por ejemplo, si nuestro objetivo es conocer sus puntos débiles, la información a obtener podría ser la referente a sus procesos, logística, capacidad de fabricación y de abastecimiento. Si nuestro objetivo es conocer sus principales estrategias, la información a conseguir sería sobre sus productos o servicios, canales de distribución, medios publicitarios, política de precios, puntos de venta, etc. Determinar fuentes de información y técnicas o métodos para recolectarla Determinamos de dónde obtendremos la información requerida, y qué métodos usaremos para obtenerla, pudiendo optar por usar técnicas de observación o de seguimiento. Por ejemplo, visitando sus instalaciones, adquirir sus productos para analizarlos a fondo, o realizar encuestas, interrogando a personas que hayan probado sus productos o servicios, que hayan visitado sus locales, o que hayan trabajado en ellos. Tomar decisiones y diseñar estrategias Por último, en base a nuestro análisis y a sus conclusiones, debemos pasar a tomar decisiones y a diseñar estrategias. Si hemos descubierto que uno de los puntos débiles de nuestra competencia son sus altos costes podemos optar por bajar nuestros precios, y ganarles cuota de mercado. Si hemos descubierto que su estrategia de publicidad en Internet es la que mayores beneficios les está dando, podemos optar por tomar como referencia dicha estrategia y adaptarla a nuestro negocio. Eliseu Santandreu Col·laborador del Centre Metal·lúrgic GREMI DE TALLERS DE REPARACIÓ I VENDA D’AUTOMÒBILS I RECANVIS DE SABADELL I COMARCA C/Tres Creus, 66 08202 Sabadell, Tel.93.7457812 — www.gremitra.cat — [email protected]