El porvenir del dólar como moneda internacional de reserva

Anuncio

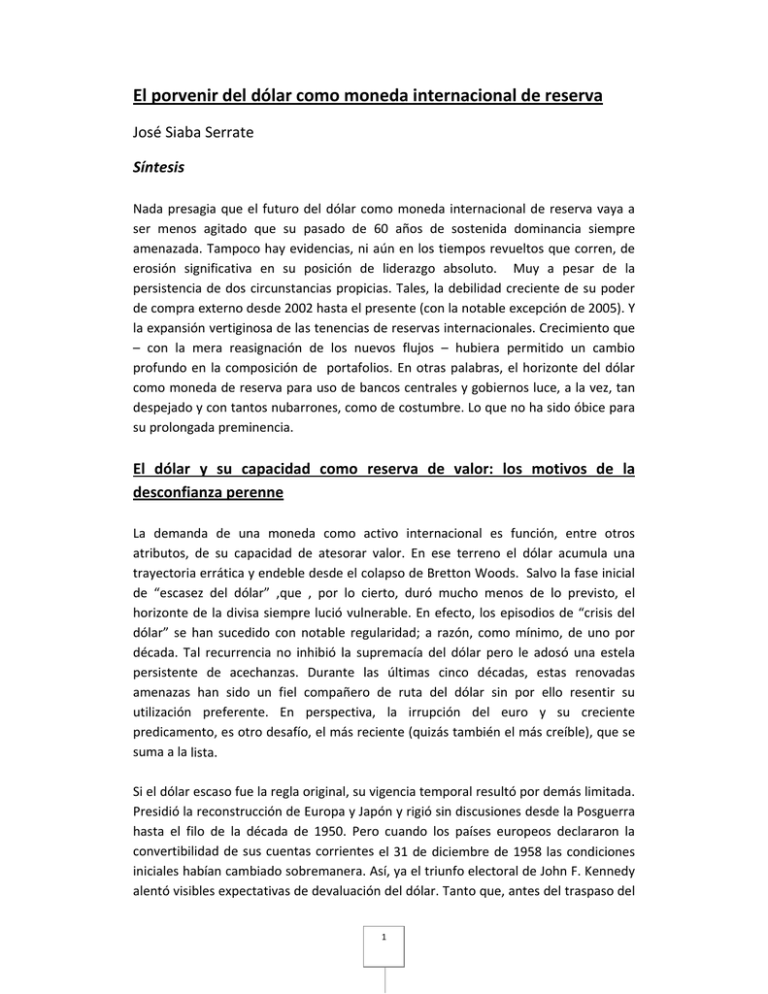

El porvenir del dólar como moneda internacional de reserva José Siaba Serrate Síntesis Nada presagia que el futuro del dólar como moneda internacional de reserva vaya a ser menos agitado que su pasado de 60 años de sostenida dominancia siempre amenazada. Tampoco hay evidencias, ni aún en los tiempos revueltos que corren, de erosión significativa en su posición de liderazgo absoluto. Muy a pesar de la persistencia de dos circunstancias propicias. Tales, la debilidad creciente de su poder de compra externo desde 2002 hasta el presente (con la notable excepción de 2005). Y la expansión vertiginosa de las tenencias de reservas internacionales. Crecimiento que – con la mera reasignación de los nuevos flujos – hubiera permitido un cambio profundo en la composición de portafolios. En otras palabras, el horizonte del dólar como moneda de reserva para uso de bancos centrales y gobiernos luce, a la vez, tan despejado y con tantos nubarrones, como de costumbre. Lo que no ha sido óbice para su prolongada preminencia. El dólar y su capacidad como reserva de valor: los motivos de la desconfianza perenne La demanda de una moneda como activo internacional es función, entre otros atributos, de su capacidad de atesorar valor. En ese terreno el dólar acumula una trayectoria errática y endeble desde el colapso de Bretton Woods. Salvo la fase inicial de “escasez del dólar” ,que , por lo cierto, duró mucho menos de lo previsto, el horizonte de la divisa siempre lució vulnerable. En efecto, los episodios de “crisis del dólar” se han sucedido con notable regularidad; a razón, como mínimo, de uno por década. Tal recurrencia no inhibió la supremacía del dólar pero le adosó una estela persistente de acechanzas. Durante las últimas cinco décadas, estas renovadas amenazas han sido un fiel compañero de ruta del dólar sin por ello resentir su utilización preferente. En perspectiva, la irrupción del euro y su creciente predicamento, es otro desafío, el más reciente (quizás también el más creíble), que se suma a la lista. Si el dólar escaso fue la regla original, su vigencia temporal resultó por demás limitada. Presidió la reconstrucción de Europa y Japón y rigió sin discusiones desde la Posguerra hasta el filo de la década de 1950. Pero cuando los países europeos declararon la convertibilidad de sus cuentas corrientes el 31 de diciembre de 1958 las condiciones iniciales habían cambiado sobremanera. Así, ya el triunfo electoral de John F. Kennedy alentó visibles expectativas de devaluación del dólar. Tanto que, antes del traspaso del 1 mando, en enero de 1961, el presidente Dwight Eisenhower consideró pertinente prohibir a sus ciudadanos la tenencia de oro en el extranjero. En esa misma tónica, los presidentes Kennedy y Lyndon Johnson apelaron a una gama diversa de iniciativas y restricciones con un nítido objetivo en común: desanimar la especulación en contra del dólar. Vale mencionar, entre otros, el impuesto de igualación de los intereses sobre bonos extranjeros, la enmienda Gore (que lo extendió a los préstamos bancarios), el programa voluntario de restricción de crédito (para limitar la inversión en el exterior de las corporaciones no financieras), el programa de control obligatorio (que vedaba tales inversiones) o la prohibición de coleccionar monedas de oro. También debe contabilizarse la emisión de bonos Roosa con destino a bancos centrales extranjeros (obligaciones del Tesoro que compensaban la pérdida de capital ante una eventual devaluación del dólar). Las vicisitudes de la década de 1960 fueron apenas un presagio de lo que sobrevendría poco después. En un mundo donde crecía la movilidad de capitales, los controles no resultaron eficaces. El presidente Richard Nixon aplicó un parche de compromiso para conjurar la crisis cambiaria de 1971. En forma unilateral, cerró la ventanilla del oro e impuso un recargo aduanero de 10% a las importaciones. Meses más tarde, el Acuerdo Smithsoniano propició una devaluación del dólar de 8%. Como bien se sabe, dos años después, colapsaría el arreglo de Bretton Woods y , rotas definitivamente las paridades fijas, las divisas se lanzarían a la terra incógnita de la flotación. Contra lo que pudiera suponerse, el patrón dólar no se abandonó. Su dominancia soportaría nuevos episodios de crisis. Como el fuerte desliz de 1977 a 1979. Y, después del vigoroso “superdólar” del presidente Ronald Reagan, los barquinazos de 1985 a 1988 y de 1993 a1995, inscriptos ambos en un sostenido declive que se prolongó a lo largo de diez años (en el que el dólar perdió 60% de su valor en marcos alemanes). La relación marco alemán / dólar… 2 La relación yen japonés / dólar… En aquellos tiempos, el marco alemán y el yen japonés eran los favoritos para destronar al dólar. Los superávits de cuenta corriente de ambos países y sus bajas tasas de inflación favorecieron un aumento sostenido de su participación en las tenencias mundiales de reservas. En los quince años a 1989, la participación del dólar en el total cayó de 80% a menos de 50% mientras el peso conjunto del marco alemán y el yen japonés se duplicó orillando 29%. Fuente: Menzie Chinn y Jeffrey Frankel, 2008. La historia volvió a repetirse en fechas más recientes. Tras el “dólar fuerte” de los tiempos del presidente Bill Clinton, se abrió paso un proceso de acentuada debilidad que , comenzando en 2002, se extiende hasta el presente. En este intervalo, el déficit 3 de cuenta corriente – uno de los dolores de cabeza recurrentes ‐ superó todos los registros conocidos. El déficit externo de los EEUU… Fuente: Bureau of Economic Analysis (EEUU). El tipo de cambio multilateral del dólar con las principales divisas internacionales se zambulló a los niveles más bajos desde 1973. Desde 2002 perdió más de un tercio de su valor. Desde sus máximos en 1985, más de la mitad. En contraposición, luego de un lanzamiento dubitativo, el euro no cesó de apreciarse frente al dólar. Aun las monedas de la periferia han anotado grandes avances. A pesar de las sistemáticas intervenciones de sus bancos centrales que prefirieron acumular reservas antes que permitir la apreciación plena de sus monedas. Tipo de Cambio Multilateral Dólar con las Principales Divisas El índice incluye la Eurozona, Canadá, Japón, Reino Unido, Suiza, Australia y Suecia. 4 La relación dólar /euro Tipo de Cambio Multilateral. Otros Importantes Socios Comerciales. El índice incluye a México, China, Taiwan, Corea del Sur, Singapur, Hong Kong, Malasia, Brasil, Tailandia, Filipinas, Indonesia, India, Israel, Arabia Saudita, Rusia, Argentina, Venezuela, Chile y Colombia. “El dólar es nuestra moneda pero el problema de ustedes”. Esta breve reseña confirma que la emblemática frase acuñada por John Conally, otrora secretario del Tesoro en el gabinete del presidente Richard Nixon, no perdió vigencia. Los temas sensibles en danza ‐ inflación, déficit externo, el status de EEUU como principal deudor mundial, la negligencia benigna con respecto a su propia moneda – son viejos conocidos de siempre. En el tiempo transcurrido los bancos centrales podrían haber resuelto el inconveniente. La comunidad oficial internacional ha preferido, en cambio, mantener el problema en su portafolio. 5 Otros factores que inciden sobre la elección de una moneda internacional de reserva EEUU es el líder indiscutido en la producción, el comercio y las finanzas mundiales. Su supremacía no es solo económica. Su músculo político, diplómatico y militar no posee rival. Tal poderío, sin embargo, no lo protege por completo de sufrir ocasionales reveses importantes, como la Guerra de Vietnam. Tampoco lo libra de percepciones de deterioro o estancamiento e, inclusive, de lisa y llana decadencia que asoman en periódicas oleadas. Es verdad que la amplitud del predominio estadounidense de la Posguerra se desvaneció. Esos márgenes de superioridad se habían exagerado por la devastación en Europa y Japón. Su corrección se basó en gran medida en la colaboración activa de los EEUU y no obró en desmedro de los EEUU sino que benefició sus intereses. La pax americana se completaría en la década de 1990 cuando la amenaza de la Unión Soviética, otro producto de la Posguerra, implosionó sin dejar rastros. En muchos campos ‐ como ciencia y tecnología, finanzas o gestión empresarial ‐ EEUU se mantiene firme a la vanguardia de la innovación. Si su estabilidad política y jurídica es proverbial, la plasticidad de su economía para reinventarse ante escenarios cambiantes le concede una ventaja extraordinaria. La vigencia ininterrumpida del patrón dólar deviene , en buena medida, del apalancamiento que permiten estos rasgos privilegiados. Si los accidentes de la historia pueden provocar un cambio no previsto de paradigma – mutando los atributos que en una era posterior definan la hegemonía ‐ las características flexibles de los EEUU lo tornan un candidato serio a procurarse la mejor adaptación. Las publicitadas amenazas sobre el liderazgo estadounidense que suponían la Unión Soviética en la guerra fría o el Japón de la década de 1980, en cambio, no sobrevivieron a la erosión de las dificultades y a la rigidez de su resistencia al cambio. ¿Cuestión de tamaño? EEUU, como se dijo, es la mayor economía mundial. Pero si los países que conforman la Unión Europea se integraran a la Unión Monetaria, la Eurozona lo superaría en tamaño. También en población. No cabría esperar, sin embargo, que la dinámica continua del crecimiento – económico, demográfico – operase en desventaja. Si el tamaño fuese una variable decisiva, el reemplazo del dólar por el euro asomaría como una mera cuestión de tiempo. Por supuesto, no lo es. No lo fue cuando se produjo el ocaso de la libra esterlina. 6 PBI comparados (Año 2006) Fuente: BCE. PBI per cápita comparados (Año 2006) Fuente: BCE. La demanda internacional para usos diversos… El sector privado demanda una moneda internacional para múltiples propósitos asociados con el comercio y las finanzas (facturación de importación /exportación, denominación de deudas, atesoramiento). La elección del dólar como principal moneda de reserva está íntimamente vinculada con su presencia dominante en cada uno de estos usos. En la coyuntura, sin embargo, una declinación de la demanda del sector privado puede ser compensada por una mayor demanda oficial. La liquidez financiera… 7 En materia de mercados financieros desarrollados tanto Nueva York como Londres ejercen, en la actualidad, lo que podría calificarse como una supremacía compartida. Cambios regulatorios severos – como la legislación Sarbanes‐Oxley – permitieron que Londres acortara diferencias y que tomara el liderazgo en renglones como la flotación pública de acciones internacionales. Pero ello no obra en detrimento de la influencia del dólar. Londres dedica apenas una fracción de su actividad a negocios vinculados con la libra esterlina. Se trata de una plaza financiera amarrada al área del dólar y que, en los hechos, suple falencias y complementa a Nueva York. No sólo por la diferencia de huso horario. Basta recordar que el auge del mercado de los eurodólares – en la década de 1960 – se montó tanto en el arbitraje regulatorio e impositivo como en la sensibilidad de los soviéticos a una eventual incautación de sus depósitos. Tras los atentados a las Torres Gemelas en 2001, los capitales árabes encabezaron una migración por similares temores. Los recursos pueden abandonar EEUU sin alejarse de la órbita del dólar. Como lógico correlato, los intereses de la City fueron siempre un escollo para la integración británica al proyecto de la moneda común. Después de la crisis de 1992 – cuando la libra fue eyectada del sistema monetario europeo con ignominia – ese obstáculo luce insalvable; por lo menos en la presente generación. Por su parte, Frankfort (o Tokio) no puede competir en la misma liga. El grado de desarrollo y la profundidad de su mercado lo relegan a una posición importante pero en segundo plano. Aunque ello no impidió que el euro ganase una extraordinaria inserción en los mercados internacionales de capitales (superando la penetración que tuvieron, en su momento, el marco alemán y sus otros antecesores en los mercados internacionales de obligaciones). En medida no desdeñable, utilizando como plataforma la gran versatilidad de la plaza de Londres. El peso decisivo de la inercia La demanda de una moneda como activo internacional de reserva está gobernada por muy fuertes externalidades de red. Hoy se usa la moneda que todos los demás utilizaban ayer. Pequeños cambios en los factores que favorecen la utilización internacional de una moneda alternativa tienen escaso efecto inmediato. Es menester acumular una masa crítica de elementos a favor para promover un cambio de patrón. Recién cuando cesó la vorágine de destrucción de la Segunda Guerra Mundial, de pie ante la vastedad de la ruina, el dólar suplantó a la libra esterlina como principal moneda internacional. Este cambio de guardia, sesenta años atrás, es el único traspaso de hegemonías que consigna la historia de las monedas internacionales de reserva. Eichengreen apunta que si bien el uso de otras monedas gozó, en el pasado, de amplio predicamento fuera de sus fronteras nacionales, ello no se extendió más allá de la 8 mera circulación física. Hasta el advenimiento de la libra no había acontecido nunca “ en la forma de acumulación de obligaciones fiduciarias en conexión con las operaciones del sistema monetario internacional”. El ascenso del dólar a la cumbre procedió con tardanza notable. Con rezago, el orden monetario se alineó con la supremacía económica, política y militar, a esa altura, ostensibles de los EEUU. La economía estadounidense ya había superado a su par británica a fines del siglo XIX. El ingreso per cápita era más elevado en 1890. Sus exportaciones fueron mayores durante la Primera Guerra Mundial. En aquellos años críticos, el dólar fue la única divisa que mantuvo la convertibilidad con el oro. Pero aun así la libra consiguió aferrarse a un sitial de privilegio más tiempo de lo que duró el apogeo del Imperio Británico y sólo fue desplazada cuando su declinación – tras las dos grandes guerras – era harto evidente. ¿Hay razones para promover un cambio de régimen monetario internacional? Hasta la reciente crisis de las hipotecas subprime, el funcionamiento de la economía y el comercio mundiales eran motivo de encomio. La hostilidad a la globalización – característica del principio de siglo – mutó a medida que la economía mundial se recuperó de la recesión de 2001 y los beneficios derramaron sobre las economías emergentes – de la mano de la bonanza de los precios de sus principales productos de exportación ‐. La secuencia de alto crecimiento global posterior a 2002 no se verificaba desde principios de la década de 1970 en la antesala del primer shock petrolero. En los cinco años a 2007, el producto bruto mundial (ponderado por paridades de poder adquisitivo) creció a un promedio de 4,6 % anual y el volumen de comercio mundial lo hizo a un ritmo de 7,9%. Y, sin dudas, la novedad más importante estriba en el rol destacadísimo de la expansión de las economías emergentes y su creciente importancia en el concierto internacional. Con una visión más extendida, el diagnóstico luce igualmente satisfactorio. No sólo el crecimiento apuró el paso sino que, a partir de mediados de la década de 1980, se disciplinó la inflación. Las recesiones tendieron a hacerse más espaciadas. La inflación, más atenuada y previsible. La llamada Gran Moderación – una pronunciada disminución de la volatilidad macroeconómica – se verificó en todas las economías desarrolladas con la excepción de Japón. Así como la abundancia de dólares fue responsable de la elevada inflación de los años 70 (y favoreció el perfil relativo del marco alemán y el yen japonés), la política monetaria del dólar facilitó la vigencia de la Gran Moderación. La Reserva Federal supo maniobrar con eficacia en los momentos de tensión (como el crac de octubre de 1987, la Guerra del Golfo en 1990, el default ruso y el affaire Long Term Capital en 1998 , el estallido de la burbuja de las acciones 9 tecnológicas y de Internet o los ataques a las Torres Gemelas en 2001) para mitigar sus efectos financieros y suavizar su impacto sobre la economía real. Las apuntadas fluctuaciones del valor del dólar no fueron obstáculo para detener la expansión continua del comercio y el producto mundiales. Ni los flujos rápidamente crecientes de capital. Y tampoco inhibieron el ascenso vigoroso de un alud de nuevas economías a posiciones expectantes en el concierto internacional en una magnitud sin antecedentes. ¿Cuán sostenible es el déficit externo de los EEUU? Si bien es cierto que sucesivas crisis dejaron de manifiesto la ausencia de un prestamista internacional de última instancia, la acumulación de reservas surgió como un sustituto eficaz. Ello entraña una paradoja. Los flujos de capitales se desplazan sistemáticamente desde los países emergentes a los desarrollados. En especial, hacia los EEUU que ha capturado, en los últimos años, la parte del león de los ahorros netos del mundo. Este comportamiento se traduce en un atesoramiento extraordinario de reservas internacionales en los bancos centrales de los países emergentes. En exceso de cualquier regla convencional. Y a pesar de los bajos rendimientos de dichas reservas. Muchas naciones utilizan al dólar como ancla nominal y atan sus monedas a su suerte – de manera más o menos rigurosa – para estabilizar sus niveles internos de precios. Los paises deudores – que conviven con un descalce de pasivos por sus obligaciones en moneda extranjera ‐ favorecen dicha práctica (y atesoran posiciones en moneda extranjera) para no incurrir en problemas con el servicio de su endeudamiento externo. Otros países como China (Asia, en general, e, inclusive, Japón) persiguen estrategias de crecimiento orientadas a la exportación. Transformados en acreedores ,no pueden prestar a gran escala en su propia moneda y acumulan enormes tenencias de activos externos (financiados con pasivos domésticos). Las fluctuaciones cambiarias excesivas también les resultan perjudiciales ya que entrañan el riesgo de asumir millonarias pérdidas de capital. En el margen, en el afán de optimizar el rendimiento de las reservas excedentes, se detectan fenómenos como la proliferación de Sovereign Wealth Funds (Fondos de Riqueza Soberana) que suponen una mudanza sustancial en el menú de sus inversiones admisibles. Como contrapartida, los EEUU han conseguido financiar sin trauma un desequilibrio creciente de cuenta corriente cuya magnitud no concibe parangón en su historia. A módico costo. En rigor, el principal acreedor externo mundial, todavía presenta un saldo favorable en su cuenta de ingresos netos de la Balanza de Pagos. 10 La cuenta de ingresos netos de la Balanza de Pagos de los EEUU La duda sobre la sostenibilidad de esta situación es , quizás, el principal interrogante que pesa sobre el rol del dólar en el futuro. Si EEUU se viera forzado a realizar un ajuste brusco de sus cuentas externas, ante la reticencia de los inversores internacionales a continuar demandando sus obligaciones, y el dólar se despeñara, campea el temor de que ese accidente propicie un cambio de hegemonía monetaria. El principal impedimento para que ello hubiera ocurrido antes ‐ la ausencia de alternativas– ya no rige debido a la aceptación generalizada de la que ya goza el euro y a su previsible expansión. Los interrogantes que presenta el euro Las uniones monetarias internacionales en las que la integración monetaria no está acompañada por una unión política no han disfrutado de una buena estrella. Tal el caso de la unión monetaria escandinava. La diversidad del comportamiento cíclico puede generar tensiones difíciles de resolver sino prevalece la subordinación a objetivos y valores compartidos. El no a la Constitución europea – impulsado por los ciudadanos franceses y holandeses en sendos referéndums en 2005 ‐ es una muestra de las profundas diferencias con la unión política y monetaria de los EEUU. El propio proceso consensuado de toma de decisiones se torna cada vez más complejo a medida que la unión europea aumenta el número de sus miembros. Y el debate sobre la adopción de reglas expeditivas permanece pendiente. Mas allá del plano político, la propia agenda inconclusa de reformas estructurales europeas es un recordatorio de la existencia de importantes barreras que obstruyen la integración de la economía real. Existe una heterogeneidad de regímenes legales, pautas culturales e instituciones (amén de idiomas) que requiere ensamblaje para 11 dotar al área de suficiente flexibilidad para afrontar dificultades sin tender a una disgregación o a la inacción. A diferencia de los EEUU donde la unión monetaria y política supone la existencia de un banco central y una tesorería, el eurosistema opera un banco central supranacional en interrelación con 15 jurisdicciones fiscales nacionales diferentes. La política monetaria común no significa tampoco la unidad de las regulaciones y la supervisión bancarias. Más aun, el eurosistema diverge del sistema europeo de bancos centrales. Si bien 15 países integran actualmente el eurosistema, los 27 miembros de la unión europea son los accionistas del Banco Central Europeo. Tómese el mercado de deuda soberana de la unión europea: aunque rivalice en tamaño con el mercado de los EEUU, su profundidad no puede compararse. La liquidez está fraccionada en múltiples emisores. No hay una única Letra del Tesoro (o bono a largo plazo) que pueda competir con sus pares de los EEUU. Allí, a su vez, dada la existencia de un banco central nacional, el Tesoro controla , en última instancia, la emisión de los medios de pago en que están denominadas sus obligaciones. En tal carácter, su deuda está libre de riesgo de crédito. Distinta es la situación para los países integrantes del eurosistema. El estallido de una crisis fiscal profunda, a nivel nacional, dada la circulación de deuda pública emitida en la moneda común, presupone un riesgo implícito de default crediticio. Ante la disyuntiva es un interrogante válido preguntarse cómo actuará el Banco Central Europeo. Los criterios atinentes a deuda pública del Tratado de Maastricht fueron incorporados para cubrir esa vulnerabilidad. La laxitud en su cumplimiento, por cierto, no despeja las dudas. La relación dólar / euro “reconstruída” desde 1973… La serie utiliza un euro sintético previo a 1999 ( el Ecu hasta 1979 y con anterioridad, la unidad de cuenta europea, EUA). Fuente: elaboración propia sobre estadísticas del BCE. 12 En la misma inteligencia es oportuno preguntarse por la postura del Banco Central Europeo ante la irrupción de una crisis de solvencia bancaria a gran escala. Abrevando en la experiencia reciente, ¿podría el banco central, en caso de necesidad, replicar una operación como la del salvamento del banco de inversión Bear Stearns (ejecutada por la Reserva Federal, con la participación directa del Tesoro en su gestación, los auspicios del Gobierno y la venia tácita de la oposición demócrata en el Congreso)? La misma dinámica de la crisis actual ha llevado a los bancos centrales a incorporar dosis crecientes de riesgo de crédito en sus hojas de balance (al concretar pases por períodos prolongados recibiendo activos inmovilizados de los bancos como garantía). En la citada operación de Bear Stearns, la Reserva Federal adquiere una cartera de activos valuados en 30 mil millones de dólares y asume el riesgo de pérdida de capital por 29 mil millones. Vale tener presente que el patrimonio neto (contable) de la Reserva Federal asciende a 40,9 mil millones de dólares (a mayo 2008). En caso de necesidad, es obvio, el Tesoro podría suministrarle patrimonio adicional. ¿Quién capitalizaría, en una situación análoga, al Banco Central Europeo? Por supuesto, el Banco Central Europeo, en atención a la madeja de accionistas nacionales diversos, podría restringir el menú de su intervención. O descansar en mecanismos alternativos como el accionar de los bancos centrales nacionales o de las políticas fiscales domésticas para resolver los problemas. Pero, precisamente, es esa flexibilidad de la que goza la Reserva Federal de los EEUU y su capacidad de respuesta rápida – con una aceitada complementación con la Tesorería y el poder político – lo que marca una diferencia a su favor. En un pasado no tan distante , el músculo involucraba también a organismos públicos multilaterales – como en ocasión de los programas de salvamento liderados por el FMI. Que ellos hayan caído en desuso no significa que no puedan volver a utilizarse. Y allí también la voluntad de los EEUU prevaleció siempre con nitidez (aun en los casos en que Europa, con firmeza, desaconsejó involucrarse en forma directa como en la crisis del Tequila mexicano de 1994‐1995). La mayor discrecionalidad de la Reserva Federal pudiera convertirse en un búmeran si su utilización se probara groseramente desacertada o deviniera en abuso. Es en la medida que la tasa de inflación de los EEUU descendió visiblemente con respecto a sus elevados registros de la década de 1970 que dicha flexibilidad se contabiliza como un activo valioso. 13 Inflación minorista y creación de dinero en los EEUU Fuente: FED Las expectativas de inflación a cinco años vista (implícitas en el mercado de títulos del Tesoro) Fuente: elaboración propia sobre estadísticas de la FED Una faceta distintiva que sí pudiera agregar un uso más extendido del euro sería la diversificación de cartera de los bancos centrales. ¿Es el rol de moneda internacional de reserva un monopolio natural o no? Una respuesta negativa daría pie a esperar que el euro pudiese avanzar en su penetración, sin necesariamente eclipsar al dólar, en una convivencia entre (cuasi)pares. Eichengreen considera factible esta posibilidad y cita la experiencia del período entreguerras como antecedente. A su juicio, entre 1920 y 1930, y en ese orden de preponderancia, la libra, el dólar y el franco compartieron el rol de moneda de reserva. 14 El proceso reciente de acumulación de reservas de moneda extranjera Las reservas mundiales de moneda extranjera totalizaron 6,4 trillones de dólares a fines de 2007. Su velocidad de acumulación es vertiginosa: en un mundo donde prevalecen los tipos de cambios flotantes, en los últimos diez años, las tenencias de reservas se multiplicaron por cuatro. Este proceso se acentuó notablemente desde fines de 2001. El ritmo de crecimiento se aceleró a 21% anual y las reservas, en esos seis años, se triplicaron. Las economías emergentes son los principales impulsores del atesoramiento. Mientras los países industrializados doblaron sus reservas en moneda extranjera entre 1997 y 2007, las naciones en desarrollo las multiplicaron por cinco. Desde 2002 se advierte un ritmo más pujante en ambos grupos pero la diferencia relativa de velocidades se acrecentó aun más. El mundo desarrollado aumentó sus inventarios a una tasa anual de 11%; los emergentes, lo hicieron a 25%. Si todavía en la primera mitad de la década de 1990, las reservas mundiales estaban repartidas en tajadas semejantes; esta tendencia persistente alteró la distribución en forma pronunciada. Los países emergentes (con una participación prominente de los países de Asia) pasaron de controlar 56% de las reservas mundiales en 1997 a 61% en 2001. Y tres terceras partes – 77% ‐ cuando concluyó 2007. De los 6,4 trillones de dólares de reservas mundiales, sólo 4 trillones permiten rastrear el detalle de su composición por moneda. El margen de ignorancia es sustancialmente mayor en las reservas de las naciones en desarrollo. Su mayor crecimiento relativo no ha hecho sino ahondar la magnitud de las tenencias cuya exacta asignación se desconoce. Así, era factible identificar el destino de 79% las reservas totales en 1997. Ese margen se redujo a 64% en 2007. China, el principal tenedor mundial de reservas, no reporta dicha información a la base de datos (COFER) que compila el FMI. Arabia Saudita y los países del Golfo – cuyo peso relativo ha crecido de la mano de la bonanza petrolera – sólo lo hacen de manera parcial. Sin embargo, el hecho de que estos países mantengan una ligazón de sus monedas nacionales con el dólar (en forma directa o a través de una canasta) permite suponer que el análisis parcial ‐ limitado a las reservas identificadas ‐ subestima la verdadera ponderación del dólar en las reservas totales. Del estudio detallado de la evolución reciente de los acontecimientos – que combina, como se dijo, el crecimiento vertiginoso de la cantidad de reservas y la fuerte desvalorización del dólar – se desprende la fortaleza de la posición dominante del dólar. Su participación no es muy diferente de la que regía diez años atrás y , por cierto, mucho más elevada que en la década de 1980. Ello no hubiera sido posible de no mediar una estrategia activa de los bancos centrales basada en la sistemática adquisición de dólares ,año tras año, a trasmano de su merma persistente de cotización. Sólo en 2002 las tenencias (medidas en DEG) se redujeron. 15 En el agregado, los potentes estímulos para la diversificación se tradujeron en muy leves modificaciones de portafolio. En todo el período 2002‐2006, del total de las compras de dólares y euros de los bancos centrales, 72% se destinaron a la incorporación de dólares. No hay signos, tampoco, de deterioro en el margen. En 2006, esa proporción se elevó a 75%. De hecho, el único año que mostró un sesgo balanceado (55%) fue 2005. Precisamente, el único año en que el dólar mejoró su cotización dentro del período analizado. El comportamiento de las reservas en dólares 2002‐2006 Fuente: FMI Adquisición de reservas 2002‐2006: participación relativa en las compras de dólares y euros Fuente: elaboración propia sobre estadísticas FMI 16 Puede colegirse, entonces, que los bancos centrales han perseguido activamente una estrategia de no alterar en forma significativa la participación del dólar en su cartera. No hay, por ende, evidencia objetiva de una pérdida en su rol de privilegio. Si la diversificación fuera un objetivo prioritario, dado que sus beneficios crecen a medida que aumenta el número de activos, debería reflejarse también en un aumento de participación de terceras monedas disponibles en el menú (yen japonés, libra, franco suizo). Lo que no se verifica. Participación en las tenencias de reservas mundiales identificadas Fuente: FMI Si el análisis se desglosa, se advierten matices interesantes. Los bancos centrales de los países desarrollados exhiben un comportamiento mucho más conservador que sus pares de economías emergentes. En los primeros, el dólar pasó de representar 73,5% de sus activos de moneda extranjera en 1999 a 69,4% a fines de 2007. El euro aumentó su incidencia de 16,1% a 23,1% (tomando el remante para alcanzar dicha cifra, de la participación del yen japonés). 17 Participación en las tenencias de reservas identificadas de los países desarrollados Fuente: FMI Pero son las economías en desarrollo las que hoy detentan tres cuartas partes del total de las reservas de moneda extranjera y las que impulsan su veloz incremento. Y allí el cambio de composición de portafolio es pronunciado. El dólar pasó de constituir el 68,3% de sus activos en 1999 a 60,7% en 2007. El euro, por su parte, trepó de 19,9% a 28,4%. Vale recordar que la existencia de reservas no asignadas – aproximadamente la mitad del total en el caso de las economías emergentes ‐ obliga a tomar estos resultados con prudencia (dado que el grueso corresponde a países con un sesgo fuerte a favor del dólar). Pero, aun con esa salvedad, se detecta que este ajuste importante se produjo entre 1999 y 2002. Las participaciones relativas del dólar y el euro se han mantenido estable desde entonces. No se percibe una tendencia posterior. Es más, si se afina la mirada, el peso del euro declinó en un punto porcentual entre 2003 y 2007 mientras el dólar supo preservarse. Este comportamiento también circula a contramano de las versiones que insinúan una sensibilidad creciente por la desvalorización del dólar y una consecuente diversificación hacia otras monedas. 18 Participación en las tenencias de reservas identificacas de los países en desarrollo Fuente: FMI Conclusiones Nada presagia que el futuro del dólar como moneda internacional de reserva vaya a ser menos agitado que su pasado de 60 años de sostenida dominancia siempre amenazada. Tampoco hay evidencias, ni aún en los tiempos revueltos que corren, de erosión significativa en su posición de liderazgo absoluto. Muy a pesar de la persistencia de dos circunstancias propicias. Tales, la debilidad creciente de su poder de compra externo desde 2002 hasta el presente (con la notable excepción de 2005) que ha consumido más de un tercio de su valor frente a las principales divisas internacionales (y más de la mitad si se compara con sus máximos en 1985). Y la expansión vertiginosa de las tenencias de reservas internacionales. Crecimiento que – con la mera reasignación de los nuevos flujos – hubiera permitido un cambio profundo, no traumático, en la composición de portafolios. En otras palabras, el horizonte del dólar como moneda de reserva para uso de bancos centrales y gobiernos luce, a la vez, tan despejado y con tantos nubarrones, como de costumbre. Lo que , como se mostró, no ha sido óbice para su prolongada preminencia. El reemplazo de la hegemonía del dólar por la del euro es un escenario posible pero asociado a una bajísima probabilidad de ocurrencia en los próximos diez o quince años. La mayor inserción internacional de la moneda común europea dista de constituir una masa crítica suficiente para promover , en tiempos cercanos, un desplazamiento abrupto. Conviene considerar, además, que el euro – en su corta existencia –no ha sido examinado aun bajo circunstancias de tensión extrema. La capacidad del Banco 19 Central Europeo de sortear obstáculos graves constituye un interrogante. Lo mismo que la cohesión monetaria y política del área. Por último, el fenómeno que podría obligar a revisar esta opinión – la voluntad de Gran Bretaña de adoptar la moneda común y la presumible transformación de Londres en una plaza financiera que sustituya agresivamente el dólar por el euro – no integra una agenda previsible de resolución próxima. El ascenso de otras divisas a un sitial de privilegio internacional como el yuan renminbí (o el de una moneda común asiática como el acu) es, por abundantes razones, y a pesar de la gravitación creciente de China y Asia, un fenómeno remoto. Si bien la cooperación monetaria asiática – surgida en 1997‐1998 como respuesta a la severa crisis financiera en la región – está llamada a acrecentarse, la vigencia del patrón dólar constituye un complemento esencial para su estrategia presente de desarrollo acelerado. Los vínculos de los EEUU con la región – incluyendo su rol de proveer equilibrio geopolítico ante la irrupción de China – dotan al dólar de un anclaje adicional firme y de no fácil reemplazo. Todo indica, por último, que ante la evidencia de un deterioro acelerado en su posición, las autoridades de los EEUU retendrían en su poder la llave para garantizar una amplia aceptación del dólar. Ello requeriría la adopción de políticas a tales fines que prevalezcan sobre otros objetivos internos valiosos pero conflictivos. El halo de vulnerabilidad que rodea a la preminencia del dólar – por lo menos, en los últimos 50 años de los 60 en los que perdura su hegemonía – refleja la incertidumbre sobre la voluntad de abandonar la negligencia tradicional y la capacidad de hacerlo a tiempo en circunstancias críticas. Apéndice La relación dólar / libra 20 La relación franco suizo / dólar Participación del dólar en las reservas mundiales identificadas (evolución por trimestre) 21 El comportamiento de las reservas en euros desde su lanzamiento en 1999 Fuente: FMI Posición Inversora Neta de los EEUU Fuente: BEA. 22