Por fin el Banco "malo"

Anuncio

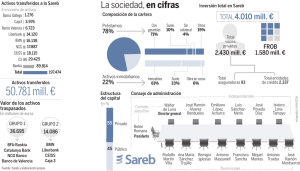

PANORAMA 5 Domingo 4.11.12 REDACCIÓN CENTRAL JOSÉ A. HERCE POR FIN EL BANCO ‘MALO’ V aya por delante que no estoy de acuerdo con la denominación popular de banco ‘malo’ que se ha dado a una entidad que ni es un banco ni tiene por que ser mala en absoluto. Todo depende. La piedra de clave de los problemas del sistema financiero español son los activos inmobiliarios y crediticios que los bancos guardan en sus balances. Dichos activos están formados fundamentalmente por préstamos hipotecarios a promotores y viviendas terminadas, promociones de viviendas en curso y suelo que los bancos se han adjudicado como resolución de los créditos fallidos previamente otorgados a los promotores o a hogares que no han podido pagar su hipoteca. Esos activos dañados poseen un valor efectivo (de mercado) sensiblemente inferior al contable, es decir, al valor nominal de los préstamos y al de adjudicación de los inmuebles y el suelo recibidos por las entidades a la resolución de los préstamos. El único problema es que la demanda para ellos apenas existe como tal y es muy difícil marcar su valor efectivo. La presencia de los activos ‘malos’ en los balances de los bancos obliga a las entidades a mantener las cuotas de capital correspondientes a su valor contable. A la vez, debido al severo deterioro de su valor por el hundimiento del mercado inmobiliario, determina la necesidad de reforzar dicho capital de manera sustantiva para que responda frente al deterioro, al tiempo que compromete sus beneficios. Esta presencia también estresa de manera relevante las estructuras de gestión en el seno de los bancos, que deben ocuparse de gestionar un tipo de activos –y los riesgos asociados a los mismos– que resultan impropios de un banco y más propios de una agencia inmobiliaria. Por todas estas razones era evidente, –hace algunos años ya– que una entidad que gestionase estos activos, una vez segregados de los balances de los bancos, era más que necesaria. Lo era en 2009, pocos meses después de la quiebra de Lehman Brothers (septiembre de 2008) y, si se hubiese hecho así, nos habríamos ahorrado muchos, pero que muchos problemas. Ahora parece que todo se ha alineado para que los reticentes de ayer acepten hoy, e incluso se apresuren, a la creación de este banco ‘malo’ en España. Sucede que a la fuerza ahorcan y la crea- DINERO Y EMPLEO Colpisa Redacción Central C/ Juan Ignacio Luca de Tena, 7 28027 Madrid Contacto: [email protected] ción de la SAREB, que así se denomina a la Sociedad de Gestión de Activos Procedentes de la Restructuración Bancaria (banco ‘malo’), es ya un hecho desde la semana pasada. Esta iniciativa es una de las condiciones para que España reciba los fondos del rescate a nuestro sistema financiero aprobados hace meses. Hay otras, explicitadas en el Memorando de Entendimiento acordado para la ocasión, que se irán cumpliendo poco a poco, como la de un mecanismo de resolución (otra ‘palabra R’) para bancos que sean inviables. Tras la creación del SAREB, la determinación de los precios de transferencia de los activos dañados es la primera decisión verdaderamente relevante. Del precio que se fije dependerá el éxito de la iniciativa. Sucede que para que dicha sociedad funcione esos precios deben ser «bajos», lo que llevará a una buena porción de las entidades más débiles directamente a la quiebra al reconocer pérdidas para las que carecen de capital. Si, tras el proceso de transferencia de activos no se constata la liquidación de entidad alguna, lo que acabará quebrando entonces será el SAREB mismo... si es que llega a nacer efectivamente en tales condiciones. Para evitar que los pasivos de la sociedad computen como deuda soberana, la participación del Estado (vía FROB) en su capital no puede superar el 50%, por lo que se necesitan inversores privados que entren también en dicho capital. Pero aquellos no lo harán si los precios de transferencia no resultan suficientemente bajos como para garantizar las condiciones de una rentabilidad esperada a lo largo de la vida de la entidad suficientemente atractiva, de modo que el SAREB no sería viable. Lo que se sabe hasta el momento es que las valoraciones de los activos dañados podrían conllevar una reducción de los valores contables de hasta el 79,5% en el caso del suelo adjudicado, de hasta el 32,4% en el caso de los préstamos para viviendas terminadas y de hasta el 54,2% para las viviendas nuevas adjudicadas. Según opinan los expertos, se trata de reducciones de compromiso entre lo que le gustaría a las entidades (más bajas) y lo que le gustaría a Bruselas (más altas), que están más o menos centradas en los resultados de las últimas pruebas de esfuerzo de Oliver Wyman. Por eso, si el SAREB ha de ser una realidad efectiva, algunos bancos malos deben desaparecer. Jefe de redacción: José Antonio Bravo Ahorro e Inversión: Alejandro Ramírez Infoempleo: Inés de Molina Dirección Comercial y Publicidad: Juan Ignacio Luca de Tena, 6, 2ª Pl. 28027 Madrid. [email protected] Redacción Diario XX XXXXXX: Jefe de Área: Xxxx Xxxxxxxx Coordinación: Xxxx Xxxxxxx Dirección Comercial y Publicidad Diario Xx Xxxxxxx: CM Xxxxxxx xxxxx Direcciónxxxx, xx [email protected]