SEGUNDA EMISIÓN SINDICADA BONOS CORONA

Anuncio

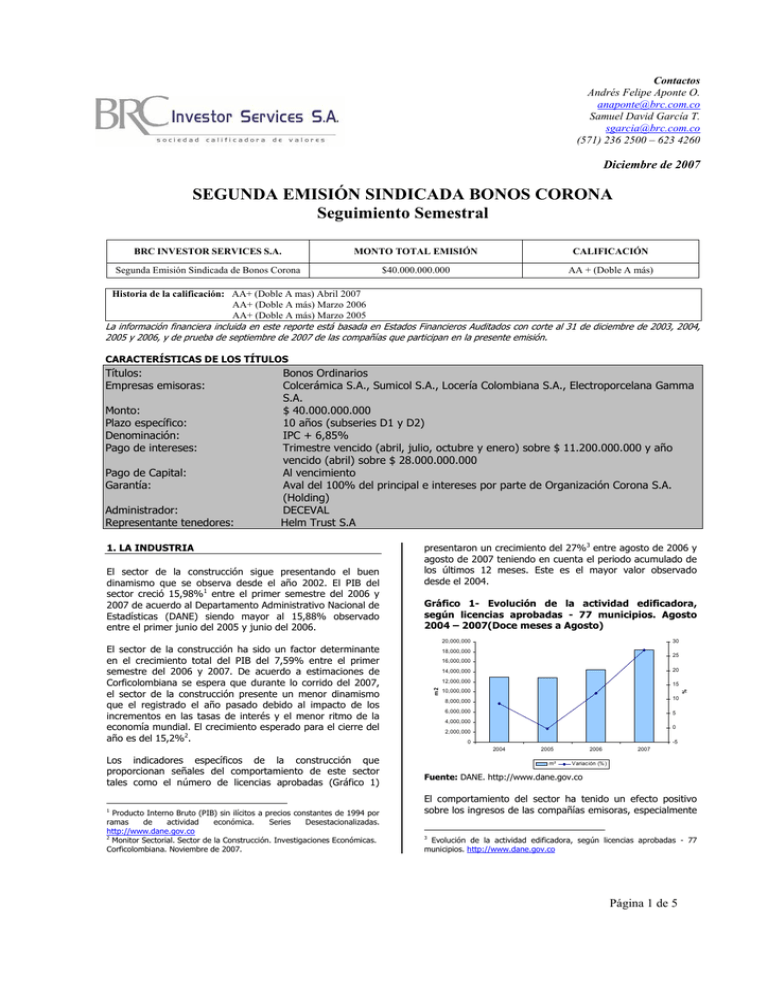

Contactos Andrés Felipe Aponte O. [email protected] Samuel David García T. [email protected] (571) 236 2500 – 623 4260 Diciembre de 2007 SEGUNDA EMISIÓN SINDICADA BONOS CORONA Seguimiento Semestral BRC INVESTOR SERVICES S.A. MONTO TOTAL EMISIÓN CALIFICACIÓN Segunda Emisión Sindicada de Bonos Corona $40.000.000.000 AA + (Doble A más) Historia de la calificación: AA+ (Doble A mas) Abril 2007 AA+ (Doble A más) Marzo 2006 AA+ (Doble A más) Marzo 2005 La información financiera incluida en este reporte está basada en Estados Financieros Auditados con corte al 31 de diciembre de 2003, 2004, 2005 y 2006, y de prueba de septiembre de 2007 de las compañías que participan en la presente emisión. CARACTERÍSTICAS DE LOS TÍTULOS Monto: Plazo específico: Denominación: Pago de intereses: Pago de Capital: Garantía: Administrador: Representante tenedores: Bonos Ordinarios Colcerámica S.A., Sumicol S.A., Locería Colombiana S.A., Electroporcelana Gamma S.A. $ 40.000.000.000 10 años (subseries D1 y D2) IPC + 6,85% Trimestre vencido (abril, julio, octubre y enero) sobre $ 11.200.000.000 y año vencido (abril) sobre $ 28.000.000.000 Al vencimiento Aval del 100% del principal e intereses por parte de Organización Corona S.A. (Holding) DECEVAL Helm Trust S.A 1. LA INDUSTRIA El sector de la construcción sigue presentando el buen dinamismo que se observa desde el año 2002. El PIB del sector creció 15,98%1 entre el primer semestre del 2006 y 2007 de acuerdo al Departamento Administrativo Nacional de Estadísticas (DANE) siendo mayor al 15,88% observado entre el primer junio del 2005 y junio del 2006. presentaron un crecimiento del 27%3 entre agosto de 2006 y agosto de 2007 teniendo en cuenta el periodo acumulado de los últimos 12 meses. Este es el mayor valor observado desde el 2004. Gráfico 1- Evolución de la actividad edificadora, según licencias aprobadas - 77 municipios. Agosto 2004 – 2007(Doce meses a Agosto) 30 20,000,000 El sector de la construcción ha sido un factor determinante en el crecimiento total del PIB del 7,59% entre el primer semestre del 2006 y 2007. De acuerdo a estimaciones de Corficolombiana se espera que durante lo corrido del 2007, el sector de la construcción presente un menor dinamismo que el registrado el año pasado debido al impacto de los incrementos en las tasas de interés y el menor ritmo de la economía mundial. El crecimiento esperado para el cierre del año es del 15,2%2. 18,000,000 25 16,000,000 20 14,000,000 m2 12,000,000 15 10,000,000 % Títulos: Empresas emisoras: 10 8,000,000 6,000,000 5 4,000,000 0 2,000,000 0 -5 2004 Los indicadores específicos de la construcción que proporcionan señales del comportamiento de este sector tales como el número de licencias aprobadas (Gráfico 1) 1 Producto Interno Bruto (PIB) sin ilícitos a precios constantes de 1994 por ramas de actividad económica. Series Desestacionalizadas. http://www.dane.gov.co 2 Monitor Sectorial. Sector de la Construcción. Investigaciones Económicas. Corficolombiana. Noviembre de 2007. 2005 m² 2006 2007 Variación (% ) Fuente: DANE. http://www.dane.gov.co El comportamiento del sector ha tenido un efecto positivo sobre los ingresos de las compañías emisoras, especialmente 3 Evolución de la actividad edificadora, según licencias aprobadas - 77 municipios. http://www.dane.gov.co Página 1 de 5 Segunda Emisión Sindicada Bonos Corona aquellas cuyos productos están relacionados directa o indirectamente con el área de construcción y remodelación (Colcerámica, Almacenes Corona, Gamma), así como Sumicol, empresa proveedora de materias primas. Durante los últimos años el desempeño financiero de las compañías emisoras estuvo influenciado por dos factores económicos externos que tuvieron un efecto negativo. El primero, la desaceleración del sector vivienda de la economía americana, el cual presentó un decrecimiento en los permisos de construcción del 26,87% entre septiembre de 2006 y septiembre de 20074. El segundo factor está vinculado con la apreciación del peso (gráfico 2), la cual afectó en forma diferente a cada empresa (según su grado de orientación hacia mercados externos) pero que fue parcialmente mitigada gracias a las coberturas financieras que fueron estratégicamente implementadas por la Organización Corona. La mitigación del efecto de las fluctuaciones del tipo de cambio es realizado sobre el capital de trabajo y obligaciones financieras mediante operaciones de cobertura cambiaria tales como contratos forward de corto plazo y swaps de monedas de largo plazo. Adicionalmente, la organización busca que sus compañías adquieran endeudamiento parcial en moneda extranjera con el ánimo de generar una cobertura natural del servicio de deuda de estas obligaciones a partir de sus ingresos provenientes de exportaciones, logrando prevenir eventuales descalces de moneda entre la porción activa y pasiva de sus flujos de caja. Gráfico 2 - Tasa de Cambio Representativa de Mercado (TCRM). Promedio Mensual* 2,900 Pesos por dólar 2,700 2,500 • • La emisión debe ser avalada por un tercero que no se constituya como emisor. Los emisores deben responder solidariamente por el 100% del monto emitido. Gráfico 3 - Composición de la Segunda Emisión Sindicada de Bonos Corona SEGUNDA EMISIÓN SINDICADA BONOS CORONA. PROPORCIÓN POR EMISOR Sumicol 7.5% Gamma 5.0% Locería 12.5% Colceramica 75.0% Fuente: Organización Corona En este caso, cada compañía emisora se compromete a responder por los montos establecidos a su cargo únicamente, por lo que no existe entre ellas solidaridad alguna. Sin embargo, la emisión cuenta con el Aval de la Organización Corona S.A., sobre la totalidad del capital e intereses que hayan de pagarse para atender la Emisión Sindicada en los eventos en que se presente un incumplimiento de alguna de las compañías emisoras y respecto de la parte de los recursos que en cada caso hagan falta para cumplir las obligaciones frente a los inversionistas que en dicho momento fueran exigibles. Para efectos de la Segunda Emisión Sindicada Bonos Corona, las Compañías Emisoras celebraron un acuerdo escrito de sindicación con base en el cual se han definido los términos y condiciones de la Emisión. 2,300 El monto de la emisión asciende a $40.000 millones, consta de dos subseries D1 y D2. El plazo de redención de los bonos ordinarios es de diez años contados a partir de la fecha de emisión. 2,100 Jul-07 Oct-07 Abr-07 Ene-07 Jul-06 Oct-06 Abr-06 Ene-06 Jul-05 Oct-05 Abr-05 Ene-05 Jul-04 Oct-04 Abr-04 Ene-04 Jul-03 Oct-03 Abr-03 Ene-03 1,900 Fuente: Superintendencia Financiera de Colombia. Cálculos Banco de la República. http://www.banrep.gov.co *Promedio Aritmético del total de días hábiles del año. La Organización Corona continuará realizando coberturas de este tipo, con el fin de disminuir el impacto de la fluctuación de la tasa de cambio sobre los ingresos en dólares. 2. ESTRUCTURA DE LA EMISIÓN La presente emisión se estructuró a partir del mecanismo normalizado por la Resolución 0135 de 2001 que se 4 denomina emisión sindicada, en la cual se establece que se debe cumplir con cualquiera de los siguientes dos requisitos para realizar una emisión sindicada: 3. ORGANIZACIÓN CORONA Como se mencionó en la pasada revisión periódica el mayor cambio en la estructura administrativa de la organización fue la creación de la Unidad de Servicios Compartidos Corona (USC). Esta unidad se encargará de manejar centralizadamente todos los procesos que no son core para las unidades de negocio de la organización y cuenta con tres objetivos fundamentales: 1. Economías de Escala-Menores Costos. 2. Estandarización y Calidad en los Procesos. 3. Oportunidad y apoyo Experto. U.S. Census Bureau. http://www.census.gov La calificación de riesgo de BRC INVESTOR SERVICES S.A. - Sociedad Calificadora de Valores - es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada; la información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello no asumimos responsabilidad por errores, omisiones o por resultados derivados del uso de esta información. Página 2 de 5 Segunda Emisión Sindicada Bonos Corona 4. COLCERÁMICA S.A. La actividad económica de Colcerámica S.A. se desarrolla dentro del marco de la industria de la construcción y remodelación; especialmente en la producción y venta de productos cerámicos terminados para baños, cocinas y demás usos de piezas cerámicas, grifería y complementos. A septiembre de 2007 los ingresos presentaron un incremento del 8,83% con respecto al mismo periodo del año anterior. Este comportamiento de las ventas se vio impulsado por el mercado nacional con un crecimiento del 16,16% durante el mismo periodo, sin embargo un comportamiento no tan favorable del mercado externo limitó el crecimiento de los ingresos. Las ventas por exportaciones pasaron de $176.009 millones en septiembre de 2006 a $166.094 millones en septiembre de 2007, es decir un decrecimiento del 5,63%. El menor ingreso por exportaciones se debió al efecto de la apreciación del peso y la desaceleración económica de los Estados Unidos, país en donde el nivel de ventas no cumplió con lo presupuestado. Las ventas en el mercado nacional, donde Colcerámica tiene una fuerte participación, llegaron a $403.098 millones a septiembre de 2007, representando el 70,82% de los ingresos de la compañía. En este punto, vale la pena anotar que el ciclo expansivo del sector de la construcción en Colombia ha tenido efectos positivos sobre las ventas. Los ingresos en el mercado nacional han estado cercanos al presupuesto e incluso en algunos meses durante lo corrido del 2007 han estado por encima de lo presupuestado. En contraste, el mercado de exportación presenta ventas que han estado en algunos meses por debajo del 50% del presupuesto debido a la desaceleración del sector de la construcción de vivienda en los Estados Unidos que ha afectado la demanda esperada así como la apreciación del peso frente al dólar. El comportamiento del mercado externo explica la disminución de los indicadores de rentabilidad a septiembre de 2007 (Tabla 1). Tabla 1- Indicadores de Rentabilidad Colcerámica Crecimiento en Ventas Margen Bruto Margen Operacional Margen Neto ROA ROE 2003 2004 2005 2006 Sep-06 Sep-07 20.04% 13.97% 4.71% 17.40% 8.83% 48.55% 46.93% 44.86% 45.84% 45.95% 43.15% 12.15% 9.53% 15.86% 15.36% 16.09% 11.68% 1.87% 2.29% 6.89% 6.26% 7.36% 3.73% 1.99% 2.48% 7.13% 5.64% 5.64% 2.55% 3.86% 5.07% 13.65% 13.62% 11.44% 6.23% Fuente: ColCerámica. Cálculos: BRC Investor Services S. A. Con respecto al endeudamiento, a septiembre de 2007 Colcerámica adquirió un monto adicional de $128.618 millones con respecto al mismo periodo del 2006, lo que representó un incremento de la deuda financiera sobre patrimonio al pasar de 46,32% en septiembre de 2006 a 83,50% en septiembre de 2007. Este mayor endeudamiento se concentra en obligaciones financieras de largo plazo que pasaron de $74.296 millones en septiembre de 2006 a $177.078 millones a septiembre de 2007. En la medida que este endeudamiento será destinado para financiar el mejoramiento de los procesos de producción y el incremento de la capacidad instalada se espera que éste produzca un efecto positivo en los ingresos de la compañía permitiendo mantener un nivel estable en los indicadores de cobertura. Entre septiembre 2006 y septiembre de 2007, Colcerámica había invertido $148.098 millones en el negocio de grifería, porcelana sanitaria y revestimientos. 5. SUMICOL S.A. Sumicol es la empresa que provee el suministro de las materias primas, principalmente minerales no metálicos5, a otras compañías de la organización (principalmente Colcerámica), y se caracteriza por el continuo desarrollo e innovación en sus procesos productivos. Por la naturaleza de sus productos, las ventas son dirigidas exclusivamente hacia el mercado doméstico y se dividen en aquellas destinadas a las demás compañías de la organización y las llamadas “ventas al público” o a empresas que no hacen parte de ésta. Es importante anotar que las ventas de Sumicol a las demás compañías de la organización, se hacen a condiciones de mercado, esto es, se compite normalmente con otras empresas del mercado proveedoras de materia prima en cuanto a calidad y precio. El planteamiento estratégico de la compañía contempla un aumento de la participación de las ventas al público o a empresas que no hacen parte de la Organización Corona dentro del total de las ventas, donde las inversiones que la compañía se encuentra llevando a cabo respaldan dicho plan. Destaca la adquisición del 100% de las acciones de la compañía Tecnología S.A. a principios del 2007, por parte de Sumicol S.A., y otras Empresas de la Organización Corona luego que la Superintendencia de Industria y Comercio (SIC) no presentará objeción a la operación. Esta operación se protocolizó el 15 de marzo de 2007. Tecnología S.A. es una Compañía con 26 años en el mercado, con un importante portafolio de productos de construcción, dentro de los que se destacan las masillas de acabados, los productos para instalación de sistemas livianos (dry wall) y otras soluciones innovadoras para los constructores. Para Sumicol esta adquisición significa un paso en desarrollo de su portafolio y de su capacidad tecnológica el sector de materiales de construcción, que se traducirá oportunidades de crecimiento para los clientes y canales comercialización de ambas compañías. el en en de Durante los últimos años Sumicol ha presentado un crecimiento constante en el valor de sus ventas y estabilidad en sus márgenes de rentabilidad (Tabla 2), gracias a las constantes inversiones realizadas con el fin de aumentar la productividad. A septiembre de 2007, las ventas de Sumicol 5 Las actividades de Sumicol comprenden: la minería, el beneficio de minerales, y la producción de colorificio, yesos, moldes, caolines, adhesivos, estucos y morteros. La calificación de riesgo de BRC INVESTOR SERVICES S.A. - Sociedad Calificadora de Valores - es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada; la información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello no asumimos responsabilidad por errores, omisiones o por resultados derivados del uso de esta información. Página 3 de 5 Segunda Emisión Sindicada Bonos Corona alcanzaron $106.190 millones, es decir un aumento del 23,6% con respecto al mismo periodo del año anterior. Tabla 2 - Indicadores de rentabilidad Sumicol Crecimiento en Ventas Margen Bruto Margen Operacional Margen Neto ROA ROE 2003 2004 2005 2006 Sep-06 19.5% 15.8% 10.3% 19.6% 30.64% 36.00% 36.81% 35.93% 32.79% 15.35% 17.08% 16.49% 15.55% 9.15% 3.80% 5.58% 4.33% 3.76% 6.26% 3.84% 5.95% 4.42% 3.75% 4.78% 7.45% 12.96% 9.14% 8.79% 10.52% Sep-07 23.6% 35.55% 12.89% 6.57% 5.18% 12.23% Fuente: Sumicol. Cálculos: BRC Investor Services S. A. En términos de endeudamiento, Sumicol aumentó sus obligaciones financieras de corto plazo en un 84,81%, pasando de $12.331 millones en septiembre de 2006 a $22.789 millones en septiembre de 2007. No obstante, lo anterior fue atenuado por un pasivo financiero de largo plazo relativamente constante cuyo incremento fue del 0,46% durante el mismo periodo alcanzando los $13.638 millones a septiembre de 2007 sin incluir la presente emisión de bonos. El efecto neto fue un incremento del 31,40% del pasivo financiero total. Esto ha implicado un incremento de indicadores de endeudamiento como deuda financiera sobre patrimonio que pasó de 65,77% en septiembre de 2006 a 77,47% en septiembre de 2007. 6. LOCERÍA COLOMBIANA S. A. Locería Colombiana S.A. se especializa en la producción de vajillas destinadas al segmento hogar y de porcelana destinada al mercado institucional. A septiembre de 2007, las ventas de Locería Colombiana aumentaron un 7,04% respecto al mismo periodo del año anterior alcanzando $71.327 millones. Cabe anotar que dicho nivel de crecimiento se dio por las ventas nacionales que presentaron un incremento del 26,9% durante este periodo llegando a $34.442 millones a septiembre de 2007. En contraste, el valor de las exportaciones en pesos presentó un decrecimiento del 6,7% alcanzando los $36.658 millones. Esta situación explica el menor crecimiento de los ingresos y la desmejora de los indicadores de rentabilidad (Tabla 3). Tabla 3 - Indicadores de Rentabilidad Locería Crecimiento en Ventas Margen Bruto Margen Operacional Margen neto ROA ROE 2003 2004 2005 2006 Sep-06 Sep-07 16.10% 3.80% 3.50% 14.86% 7.04% 37.95% 33.41% 33.62% 35.64% 38.62% 37.58% 4.98% 3.35% 5.64% 7.59% 7.72% 8.56% 4.36% -0.20% 8.14% 0.81% 2.67% -4.54% 3.69% -0.20% 9.19% 0.98% 2.55% -4.20% 8.78% -0.60% 19.64% 2.02% 4.97% -9.22% Fuente: Locería Colombiana. Cálculos: BRC Investor Services S. A. A septiembre de 2007, Locería Colombiana presentó un incremento del pasivo financiero total del 7,2% con $1.964 millones de nueva deuda. El pasivo financiero de corto plazo se incrementó un 38,47%, alcanzando $6.645 millones y las obligaciones financieras de largo plazo, principalmente las contraídas con entidades de crédito, presentaron un aumento del 3,2%, alcanzando $10.238 millones sin incluir la presente emisión de bonos. Este mayor pasivo implicó que indicadores de endeudamiento como deuda financiera sobre patrimonio pasaran de 18,60% en septiembre de 2006 a 59,10% en septiembre de 2007. Pese a este mayor nivel de deuda, este indicador se encuentra por debajo del promedio de los últimos años que fue del 85,23% (2003 y 2006). Durante el primer semestre de 2007, Locería Colombiana realizó inversiones por $1.670 millones de los cuales la mayor parte estuvo enfocada al mejoramiento de la calidad con $324 millones, aumento de la capacidad de productos especiales con $308 millones e incremento de la capacidad de platos de Loza por $241 millones. Es importante resaltar que la compañía en línea con sus estrategias de largo plazo, constantemente invierte en la compra y adecuación de maquinaria que permita un mayor nivel de productividad tal como se ha observado en los últimos años; así mismo se encuentra en un constante proceso de innovación en sus líneas de productos. 7. GAMMA La compañía se dedica a la fabricación de aisladores cerámicos, siendo sus principales clientes empresas distribuidoras de energía. En Colombia, Gamma continúa siendo líder en el mercado de aisladores cerámicos, ya que a junio de 2007 atiende el 70% de la demanda local, frente a los competidores, que cubren una pequeña porción del mercado siendo mayoría los productos chinos pasando de 4% en el 2005 al 22% en junio de 2007 y otros con el 8%. La fortaleza de Gamma en contra de esta competencia es la certificación del Centro de Investigación y Desarrollo Tecnológico – Sector Eléctrico Colombiano (CIDET) que corresponde a un componente importante para las empresas distribuidoras de energía a la hora de decidir por la adquisición de aisladores cerámicos y en especial para garantizar la seguridad de los usuarios de estos productos. Esta certificación implica para Gamma diferenciar su producto respecto al chino y mantener de este modo la posición líder en el mercado colombiano. Respecto a sus principales destinos de exportación, Gamma ganó participación de mercado en Venezuela, donde pasó de un 20% en el 2005 a un 53% en junio de 2007, representando este país el 31,9% de sus exportaciones a junio de 2007 con ingresos por US $2,4 millones y un crecimiento de las ventas en dólares del 17,04% con respecto al mismo periodo del año anterior. Si bien este aumento es positivo, la inestabilidad política y económica en el vecino país y sus incidencias sobre las operaciones de intercambio comercial debe ser un factor de análisis por parte de las directivas de la firma. Durante el primer semestre de 2007, las exportaciones de Gamma a Estados Unidos representaron el 45,5% del total de sus ventas al exterior, de las cuales una parte significativa representaban ventas directas a la compañía Lapp Insulator, con la cual la empresa tiene un contrato de suministro a largo plazo. El crecimiento de las ventas en dólares a los Estados Unidos fue del 6,32% llegando a los US $3,4 La calificación de riesgo de BRC INVESTOR SERVICES S.A. - Sociedad Calificadora de Valores - es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada; la información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello no asumimos responsabilidad por errores, omisiones o por resultados derivados del uso de esta información. Página 4 de 5 Segunda Emisión Sindicada Bonos Corona millones. En participación sigue Venezuela con un 31,9% del total de ventas al extranjero y México con un 4,8%. El restante 17,8% de las exportaciones corresponde en su mayoría a países de América Latina y a Canadá que presentaron un desempeño favorable en el crecimiento de las ventas a excepción de algunos países de Centro América. La diversidad de destinos de exportación de Gamma es una fortaleza en la medida que implica una diversificación geográfica y es coherente con las estrategias de internacionalización de la compañía siendo además un factor que vuelve menos dependiente a Gamma de los ciclos económicos de Colombia. Pese a un mayor volumen de ventas en dólares en los principales mercados de exportación, la apreciación del peso ha tenido un efecto negativo en el crecimiento de los ingresos en pesos. Las ventas al extranjero pasaron de $23.780 millones en septiembre de 2006 a $21.519 millones en septiembre de 2007, es decir un decrecimiento del 9,51%. Las ventas en Colombia en cambio pasaron de $7.358 millones a $9.309 millones durante el mismo periodo representando un incremento del 26,51%. Toda vez que a septiembre de 2007 las exportaciones representaban el 69,8% de los ingresos de la compañía, el efecto neto fue un decrecimiento de los ingresos totales del 1% con un impacto negativo en los indicadores de rentabilidad (Tabla 4). En general se observa para las compañías con vocación exportadora de la Organización Corona una desmejora de los indicadores de rentabilidad debido al comportamiento de las exportaciones. La apreciación real del peso6 que se observa desde el año 2003 y que ha sido del 29,6% entre octubre de 2003 y octubre del 2007 ha implicado que en la búsqueda de mantener la rentabilidad de las exportaciones se compense el efecto de la apreciación con mayores volúmenes vendidos. Sin embargo, este comportamiento tiene un límite y se ha empezado a ver en algunas compañías de la organización que pese a mayores volúmenes vendidos en dólares, los ingresos en pesos por exportaciones han disminuido efecto del tipo de cambio con un resultado negativo en la rentabilidad. Es importante que en el actual contexto cambiario, las compañías busquen una mayor rentabilidad de las diversas líneas de negocios. . Tabla 4 - Indicadores de Rentabilidad Gamma Crecimiento en Ventas Margen Bruto Margen Operacional Margen Neto ROA ROE 2003 2004 2005 2006 6.8% 29.0% 20.1% 13.2% 38.05% 38.80% 36.06% 35.23% 3.02% 8.21% 13.29% 14.17% -0.64% 0.96% 3.88% 1.69% -0.46% 0.89% 4.47% 1.87% -0.99% 1.83% 8.32% 4.13% Sep-06 35.76% 14.87% 6.39% 5.82% 11.64% Sep-07 -1.0% 31.28% 13.71% -0.10% -0.08% -0.19% Fuente: Gamma. Cálculos: BRC Investor Services S. A. El uso de la capacidad instalada durante el primer semestre de 2007 fue del 98,3% mayor al 87,6% del 2006 y con una producción de 830 toneladas/mes, cantidad que puede ser insuficiente ante la creciente demanda de aisladores cerámicos. Durante el primer semestre de 2007 las inversiones estuvieron enfocadas al incremento de la capacidad productiva y fueron del orden de $2.630 millones donde se destaca la ampliación de la capacidad de la planta por $1.526 millones. En términos de endeudamiento, y consistente con la necesidad de financiar un mayor nivel de inversión, la compañía ha sustituido deuda de corto plazo por largo plazo. El endeudamiento financiero de corto plazo pasó de $4.904 millones en septiembre de 2006 a $1.517 millones en septiembre de 2007. Es decir un decrecimiento del 69.06%. Por otro lado, el pasivo financiero de largo plazo sin incluir los bonos de las emisiones sindicadas de Corona aumentó de 0 pesos a $7.587 millones durante el mismo periodo. La deuda financiera total presentó un incremento del 47.71%. Este mayor nivel de pasivo financiero implicó que indicadores de endeudamiento como deuda financiera sobre patrimonio pasaran de 51.26% en septiembre de 2006 a 81.39% en septiembre de 2007. 6 De acuerdo al Índice de la Tasa de Cambio Real del Banco de la República. La base promedio geométrica del índice es 1994=100. Las Ponderaciones son mensuales y se calculan según las participaciones móviles de orden doce en la suma de las exportaciones más las importaciones totales de Colombia con los 20 principales socios de ese año. Se utiliza el IPC como deflactor para todos los países. La calificación de riesgo de BRC INVESTOR SERVICES S.A. - Sociedad Calificadora de Valores - es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada; la información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello no asumimos responsabilidad por errores, omisiones o por resultados derivados del uso de esta información. Página 5 de 5