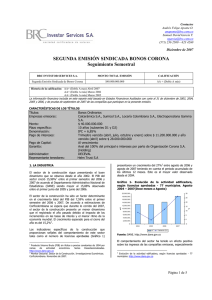

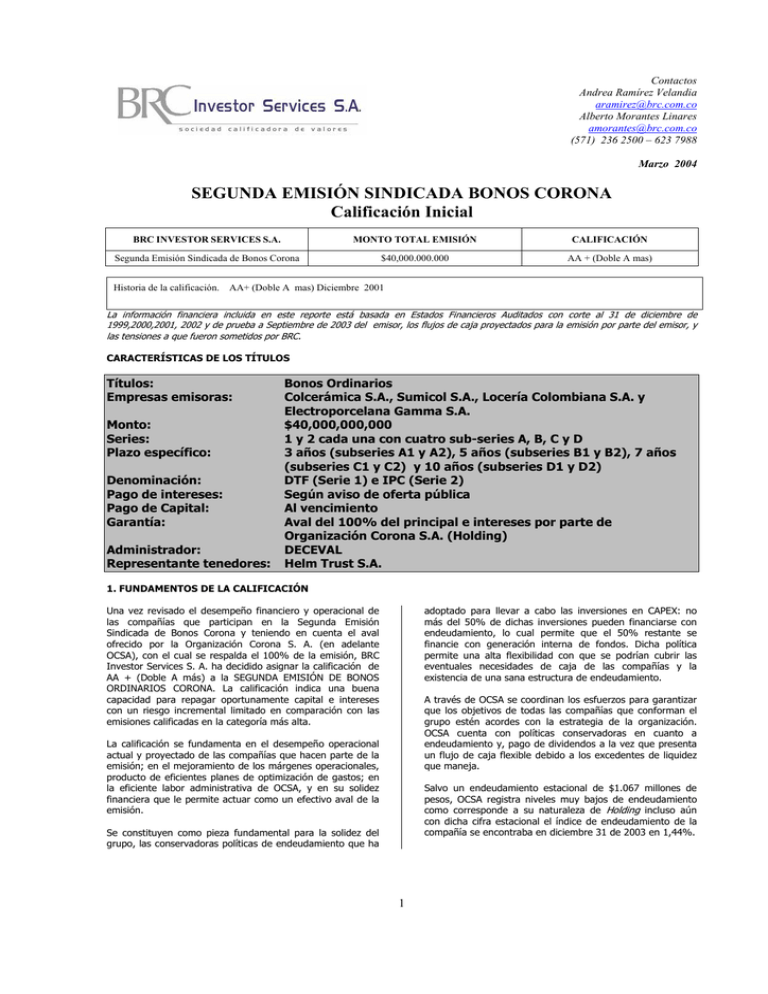

SEGUNDA EMISIÓN SINDICADA BONOS CORONA Calificación

Anuncio