2015_09_31 - Bolsa de Valores de Colombia

Anuncio

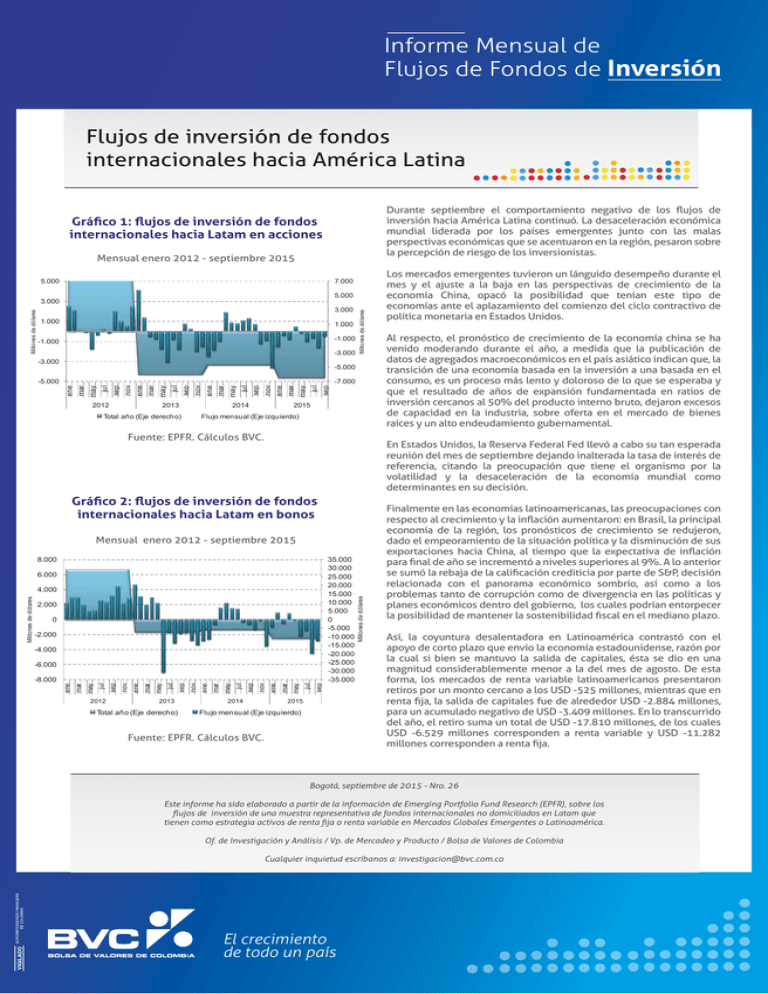

Informe Mensual de Flujos de Fondos de Inversión Flujos de inversión de fondos internacionales hacia América Latina Durante septiembre el comportamiento negativo de los flujos de inversión hacia América Latina continuó. La desaceleración económica mundial liderada por los países emergentes junto con las malas perspectivas económicas que se acentuaron en la región, pesaron sobre la percepción de riesgo de los inversionistas. Gráfico 1: flujos de inversión de fondos internacionales hacia Latam en acciones Mensual enero 2012 - septiembre 2015 5.000 7.000 Millones de dólares 3.000 1.000 1.000 -1.000 -1.000 -3.000 -3.000 2013 Total año (Eje derecho) jul sep mar 2014 may nov ene jul sep mar may nov ene jul sep mar 2012 may nov ene jul sep mar may -5.000 ene -5.000 Millones de dólares 5.000 3.000 -7.000 2015 Flujo mensual (Eje izquierdo) Fuente: EPFR. Cálculos BVC. 8.000 6.000 2.000 0 -2.000 -4.000 2013 Total año (Eje derecho) jul sep may mar nov 2014 ene jul sep mar may nov ene jul sep mar may nov ene jul sep may mar -6.000 ene Millones de dólares 4.000 35.000 30.000 25.000 20.000 15.000 10.000 5.000 0 -5.000 -10.000 -15.000 -20.000 -25.000 -30.000 -35.000 2015 Flujo mensual (Eje izquierdo) Fuente: EPFR. Cálculos BVC. Millones de dólares Mensual enero 2012 - septiembre 2015 2012 Al respecto, el pronóstico de crecimiento de la economía china se ha venido moderando durante el año, a medida que la publicación de datos de agregados macroeconómicos en el país asiático indican que, la transición de una economía basada en la inversión a una basada en el consumo, es un proceso más lento y doloroso de lo que se esperaba y que el resultado de años de expansión fundamentada en ratios de inversión cercanos al 50% del producto interno bruto, dejaron excesos de capacidad en la industria, sobre oferta en el mercado de bienes raíces y un alto endeudamiento gubernamental. En Estados Unidos, la Reserva Federal Fed llevó a cabo su tan esperada reunión del mes de septiembre dejando inalterada la tasa de interés de referencia, citando la preocupación que tiene el organismo por la volatilidad y la desaceleración de la economía mundial como determinantes en su decisión. Gráfico 2: flujos de inversión de fondos internacionales hacia Latam en bonos -8.000 Los mercados emergentes tuvieron un lánguido desempeño durante el mes y el ajuste a la baja en las perspectivas de crecimiento de la economía China, opacó la posibilidad que tenían este tipo de economías ante el aplazamiento del comienzo del ciclo contractivo de política monetaria en Estados Unidos. Finalmente en las economías latinoamericanas, las preocupaciones con respecto al crecimiento y la inflación aumentaron: en Brasil, la principal economía de la región, los pronósticos de crecimiento se redujeron, dado el empeoramiento de la situación política y la disminución de sus exportaciones hacia China, al tiempo que la expectativa de inflación para final de año se incrementó a niveles superiores al 9%. A lo anterior se sumó la rebaja de la calificación crediticia por parte de S&P, decisión relacionada con el panorama económico sombrío, así como a los problemas tanto de corrupción como de divergencia en las políticas y planes económicos dentro del gobierno, los cuales podrían entorpecer la posibilidad de mantener la sostenibilidad fiscal en el mediano plazo. Así, la coyuntura desalentadora en Latinoamérica contrastó con el apoyo de corto plazo que envío la economía estadounidense, razón por la cual si bien se mantuvo la salida de capitales, ésta se dio en una magnitud considerablemente menor a la del mes de agosto. De esta forma, los mercados de renta variable latinoamericanos presentaron retiros por un monto cercano a los USD -525 millones, mientras que en renta fija, la salida de capitales fue de alrededor USD -2.884 millones, para un acumulado negativo de USD -3.409 millones. En lo transcurrido del año, el retiro suma un total de USD -17.810 millones, de los cuales USD -6.529 millones corresponden a renta variable y USD -11.282 millones corresponden a renta fija. Bogotá, septiembre de 2015 - Nro. 26 Este informe ha sido elaborado a partir de la información de Emerging Portfolio Fund Research (EPFR), sobre los flujos de inversión de una muestra representativa de fondos internacionales no domiciliados en Latam que tienen como estrategia activos de renta fija o renta variable en Mercados Globales Emergentes o Latinoamérica. Of. de Investigación y Análisis / Vp. de Mercadeo y Producto / Bolsa de Valores de Colombia Cualquier inquietud escríbanos a: [email protected] El crecimiento de todo un país Informe Mensual de Flujos de Fondos de Inversión Años 2013 2014 PERU MEXICO (ED) Colombia Chile Perú 3.600 3.300 3.000 2.700 2.100 2.400 1.800 1.500 900 1.200 300 600 - (300) (600) (900) (1.500) CHILE (1.200) 2015 (1.800) 2015 (2.100) sep ago jul jun may 2012 (2.700) COLOMBIA 1.000 750 500 250 (250) (500) (750) (1.000) (1.250) (1.500) (2.400) 2014 abr mar feb ene dic nov oct sep jul ago jun 200 150 100 50 (50) (100) (150) (200) (250) (300) may Anual 2012 - 2015 abr Mensual enero 2014 - septiembre 2015 mar Gráfico 4: flujos anuales de inversión hacia Colombia, Chile, Perú y México en acciones feb Gráfico 3: flujos mensuales de inversión hacia Colombia, Chile, Perú y México en acciones ene Millones de dólares Flujos de inversión fondos hacia los países MILA México Fuente: EPFR. Cálculos BVC. Fuente: EPFR. Cálculos BVC. En septiembre se mantuvo la tendencia negativa de flujos de capitales hacia los países del MILA en los mercados de renta variable. En este mes, se registró una extracción de capitales por un monto de USD -283 millones, alcanzando así un acumulado anual negativo de USD -3.095 millones. Estos valores negativos se presentaron en todos los países del MILA; en Colombia, la salida de representó cerca de USD -9 millones, siendo este el país con la menor salida de capitales, mientras en Perú estos fueron de USD -24 millones, y en Chile de USD -66 millones. México por su parte, registró la mayor salida con un monto cercano a los USD -184 millones. Gráfico 5: flujos mensuales de inversión hacia Colombia, Chile, Perú y México en bonos Gráfico 6: flujos anuales de inversión hacia Colombia, Chile, Perú y México en bonos Mensual enero 2014 - septiembre 2015 Anual 2012 - 2015 COLOMBIA CHILE PERU MEXICO (ED) Fuente: EPFR. Cálculos BVC. 2014 Colombia Chile Perú 3.600 3.300 3.000 2.700 2.400 2.100 1.800 1.500 1.200 900 600 300 - (300) 2015 (900) sep ago jul jun 2015 2013 (600) 2014 may abr mar feb ene dic nov oct (2.500) sep (500) ago (2.000) jul (400) jun (1.500) may (300) abr (1.000) mar (200) feb (500) (1.200) - (100) Años - 2012 (1.500) 500 (1.800) 1.000 100 (2.100) 200 (2.400) 1.500 (2.700) 300 ene Millones de dólares En lo transcurrido de 2015, los países más afectados por la salida de capitales han sido: México con una salida acumulada de USD -2.400 millones, seguido por Chile, con USD -381 millones, Perú con USD -213 millones y finalmente Colombia, el menos afectado, con una salida acumulada de USD -102 millones. México Fuente: EPFR. Cálculos BVC. Septiembre se convirtió en el sexto mes no consecutivo durante el año de salida de capitales en los mercados de renta fija de los países del MILA. Los flujos de inversión de fondos internacionales presentaron una salida cercana a los USD -1.468 millones El país que más presentó salidas en renta fija fue México con un monto de USD -813 millones. Colombia, el segundo país que más se vio afectado en septiembre, presentó una salida de USD -294 millones, seguido por Perú con USD -196 millones y Chile, el país menos afectado, con un monto de USD -165 millones. En lo corrido del año, todos los países registran un flujo negativo acumulado cercano a los USD -5.291 millones. México presenta una salida de capitales acumuladas por USD -2.732 millones, Colombia de USD -1.206 millones, Chile con un saldo negativo de USD -592 millones y finalmente Perú USD -760 millones. El crecimiento de todo un país Informe Mensual de Flujos de Fondos de Inversión Glosario BCE: El Banco Central Europeo es la entidad encargada de administrar la política monetaria de las 18 economías que comparten el euro. BOE: Abreviatura que hace referencia al Banco Central de Inglaterra, y es el encargado de dictar la política monetaria del país a través del comité de política monetaria. También tiene como función controlar la circulación de la libra esterlina. BOJ: El banco central de Japón tiene como función la emisión de billetes y la aplicación de la política monetaria. Country Allocation: Porcentaje de los activos netos de un fondo distribuido por país. A través de estos porcentajes de participación se puede observar qué tan diversificado está un fondo y la vulnerabilidad que puede tener por estar expuesto a cambios en los mercados financieros internacionales y a cambios en las tasas de cambio. Efectivo: Es el porcentaje de los activos netos del fondo que se tiene en efectivo. Se incluye tanto el efectivo como los equivalentes de efectivo, que pueden ser valores de renta fija con maduración de un año o menos. FED: Abreviatura que hace referencia la sistema bancario central de Estados Unidos. Tiene como función instrumentar la política monetaria nacional, supervisar y regular las instituciones bancarias, mantener la estabilidad y contener riesgos del sistema. FOMC: Federal Open Market Comitee (FOMC) por sus siglas en inglés o Comité Federal de Mercado Abierto, es un componente de la Reserva Federal de Estados Unidos que determina la dirección de la política monetaria del país. Fondos de Mercados Globales Emergentes (GEM): Fondos internacionales cuya estrategia es invertir en activos de renta fija o renta variable en las regiones de África, Latinoamérica, Europa Emergente, Asia Emergente y Medio Oriente. Fondos Latam: Fondos internacionales cuya estrategia es invertir en activos de renta fija o renta variable en Latinoamérica, específicamente en Argentina, Brasil, Chile, Colombia, Costa Rica, Ecuador, México, Panamá, Perú y Venezuela. PBOC: El Banco Popular Chino es el banco central de la República popular China y tiene la facultad de poder controlar la política monetaria y regular las instituciones financieras de China continental. Países de África pertenecientes a los GEM: Egipto, Ghana, Kenia, Marruecos, Mauritania, Nigeria, Suráfrica, Sri Lanka, Zambia y Zimbabue. Países de Asia Emergente pertenecientes a los GEM: Australia, China, Corea, Filipinas, Hong-Kong, India, Indonesia, Kazajistán, Malasia, Omán, Singapur, Taiwán, Tailandia y Vietnam. Países de Europa Emergente pertenecientes a los GEM: Austria, Croacia, Chipre, República Checa, Grecia, Hungría, Polonia, Rumania, Rusia, Turquía y Ucrania. Países de Latinoamérica pertenecientes a los GEM: Argentina, Brasil, Chile, Colombia, México, Panamá y Perú. Países de Medio Oriente pertenecientes a los GEM: Emiratos Árabes Unidos, Israel, Jordania, Kuwait, Líbano, Pakistán y Qatar. El crecimiento de todo un país