kimber3t04

Anuncio

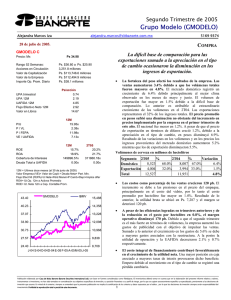

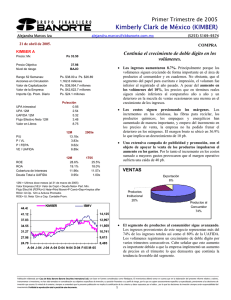

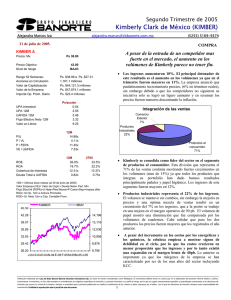

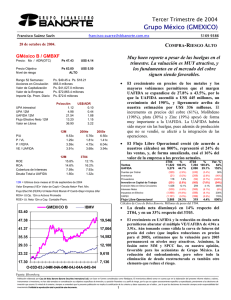

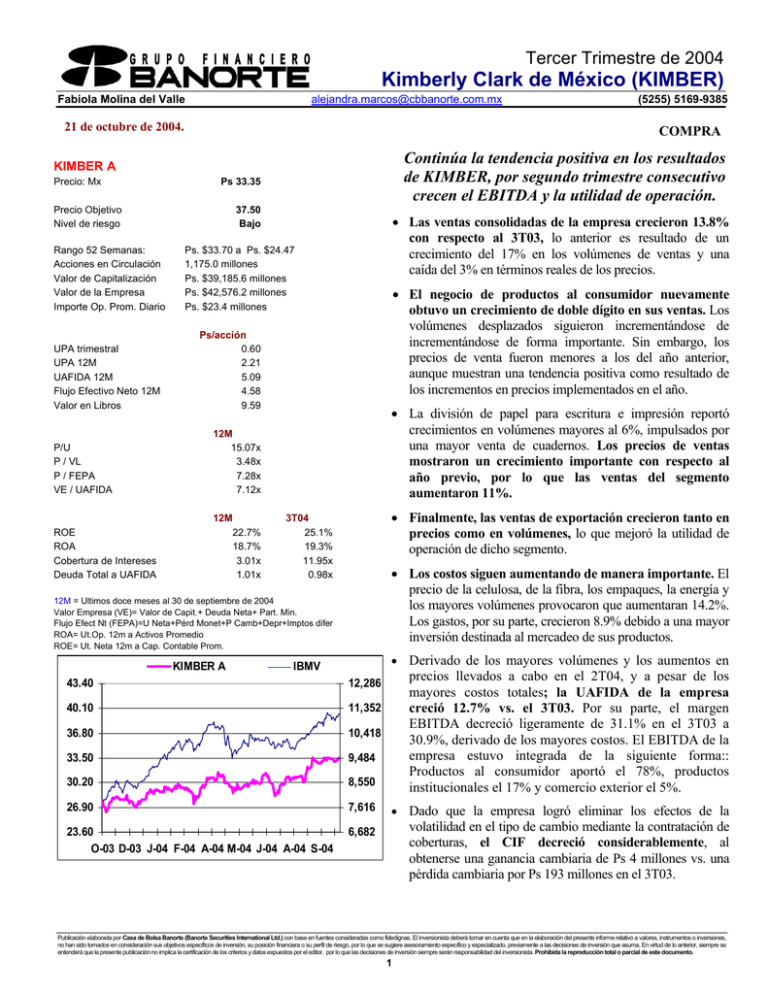

Tercer Trimestre de 2004 Kimberly Clark de México (KIMBER) Fabiola Molina del Valle [email protected] 21 de octubre de 2004. COMPRA Continúa la tendencia positiva en los resultados de KIMBER, por segundo trimestre consecutivo crecen el EBITDA y la utilidad de operación. KIMBER A Precio: Mx Ps 33.35 Precio Objetivo Nivel de riesgo Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros (5255) 5169-9385 37.50 Bajo • Las ventas consolidadas de la empresa crecieron 13.8% con respecto al 3T03, lo anterior es resultado de un crecimiento del 17% en los volúmenes de ventas y una caída del 3% en términos reales de los precios. Ps. $33.70 a Ps. $24.47 1,175.0 millones Ps. $39,185.6 millones Ps. $42,576.2 millones Ps. $23.4 millones • El negocio de productos al consumidor nuevamente obtuvo un crecimiento de doble dígito en sus ventas. Los volúmenes desplazados siguieron incrementándose de incrementándose de forma importante. Sin embargo, los precios de venta fueron menores a los del año anterior, aunque muestran una tendencia positiva como resultado de los incrementos en precios implementados en el año. Ps/acción 0.60 2.21 5.09 4.58 9.59 P/U P / VL P / FEPA VE / UAFIDA 12M 15.07x 3.48x 7.28x 7.12x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 22.7% 18.7% 3.01x 1.01x • La división de papel para escritura e impresión reportó crecimientos en volúmenes mayores al 6%, impulsados por una mayor venta de cuadernos. Los precios de ventas mostraron un crecimiento importante con respecto al año previo, por lo que las ventas del segmento aumentaron 11%. • Finalmente, las ventas de exportación crecieron tanto en precios como en volúmenes, lo que mejoró la utilidad de operación de dicho segmento. 3T04 25.1% 19.3% 11.95x 0.98x • Los costos siguen aumentando de manera importante. El precio de la celulosa, de la fibra, los empaques, la energía y los mayores volúmenes provocaron que aumentaran 14.2%. Los gastos, por su parte, crecieron 8.9% debido a una mayor inversión destinada al mercadeo de sus productos. 12M = Ultimos doce meses al 30 de septiembre de 2004 Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. KIMBER A • Derivado de los mayores volúmenes y los aumentos en IBMV precios llevados a cabo en el 2T04, y a pesar de los mayores costos totales; la UAFIDA de la empresa creció 12.7% vs. el 3T03. Por su parte, el margen EBITDA decreció ligeramente de 31.1% en el 3T03 a 30.9%, derivado de los mayores costos. El EBITDA de la empresa estuvo integrada de la siguiente forma:: Productos al consumidor aportó el 78%, productos institucionales el 17% y comercio exterior el 5%. 43.40 12,286 40.10 11,352 36.80 10,418 33.50 9,484 30.20 8,550 26.90 7,616 • Dado que la empresa logró eliminar los efectos de la 23.60 O-03 D-03 J-04 F-04 A-04 M-04 J-04 A-04 S-04 6,682 volatilidad en el tipo de cambio mediante la contratación de coberturas, el CIF decreció considerablemente, al obtenerse una ganancia cambiaria de Ps 4 millones vs. una pérdida cambiaria por Ps 193 millones en el 3T03. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Tercer Trimestre de 2004 Kimberly Clark de México (KIMBER) Fabiola Molina del Valle [email protected] 21 de octubre de 2004. ESTADO DE RESULTADOS (millones de pesos al 30 de septiembre de 2004) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 9m04 14,486 5,440 1,958 4,420 3,482 141 384 49 -47 -147 -8 3,349 1,414 0 0 0 1,935 9m03 13,107 5,242 1,797 4,367 3,445 680 378 36 444 -107 -4 2,769 1,215 0 0 0 1,555 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 37.6% 30.5% 24.0% 13.4% 40.0% 33.3% 26.3% 11.9% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 62 38 39 14.9% 69 44 28 18.0% var.% 10.5% 3.8% 8.9% 1.2% 1.1% -79.3% 1.7% 35.5% #N/A 38.2% 79.0% 20.9% 16.4% #N/A #N/A #N/A 24.4% 3T04 5,003 1,884 658 1,544 1,227 26 131 18 -4 -82 -4 1,204 496 0 0 0 708 37.7% 30.9% 24.5% 14.1% 3T03 var.% 4,398 13.8% 1,668 13.0% 604 8.9% 1,370 12.7% 1,064 15.3% 265 -90.1% 133 -1.5% 10 79.7% 193 #N/A -51 61.6% -1 264.6% 800 50.5% 346 43.4% 0 #N/A 0 #N/A 0 #N/A 454 56.0% 37.9% 31.1% 24.2% 10.3% COMPRA • La utilidad neta creció 56%. Este resultado es derivado principalmente del crecimiento en la utilidad de operación y del menor costo integral de financiamiento. Por su parte, la tasa efectiva de impuestos disminuyó del 43% en el 3T03 al 41%. • La deuda total de la empresa cayó 2.9% con respecto al 2T04, mientras que los niveles de efectivo aumentaron 27.8%. Así, la deuda neta de la empresa cayó de Ps 4,141 millones en el 2T04 a Ps 3,390 millones. El balance de la empresa continúa fuerte, la deuda neta a EBITDA permanece en niveles muy buenos de 0.8x, mientras que la deuda neta a capital contable se ubica en 30.1%. • El Flujo Libre Operacional de la empresa mejoró sustancialmente, derivado de la mayor UAFIDA y una mejora en el manejo de sus cuentas por cobrar. 3T04 Ventas UAFIDA Cuentas por Cobrar Inventarios BALANCE Proveedores (millones de pesos al 30 de septiembre de 2004) Inversión en Capital de Trabajo Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Sep-04 Jun-04 Sep-03 25,429 25,853 25,158 2,642 2,068 1,912 5,921 6,440 5,962 0 0 0 16,865 17,344 17,284 0 0 0 0 0 0 14,156 14,856 13,509 675 112 432 4,852 5,315 3,821 5,357 6,097 6,193 3,272 3,332 3,064 11,273 10,996 11,649 0 0 0 Inversión Neta en Otros Circulantes Intereses Netos Impuestos en Efectivo CAPEX Flujo Libre Operacional 1.5x 11.2% 35.7% 30.1% 125.6% 1.6x 1.8% 35.5% 37.7% 135.1% % 3T03 % 5,003 100.0% 4,398 100.0% 1,544 30.9% 1,370 31.1% 353 (57) 69 365 (309) (113) (678) (127) 7.0% (1.1%) 1.4% 7.3% (6.2%) (2.3%) (13.5%) (2.5%) 682 13.6% 131 (119) (177) (165) (512) (123) (561) (230) 3.0% (2.7%) Var. % 14% 13% 169% (52%) (4.0%) (139%) (3.7%) (321%) (11.7%) (2.8%) (40%) (8%) (12.8%) (5.2%) 21% (45%) (221) (5.0%) (408%) La perspectiva para el resto del año continúa siendo favorable, por las mejores perspectivas en la economía de EUA y México, que indican una creciente demanda y mejores condiciones para aumentar precios. Dado lo anterior, creemos que los resultados positivos que hemos observado en los últimos dos trimestres se debieran de al menos mantener en el 4T04 y 2005. Asimismo creemos que los precios de la celulosa están en sus niveles más altos de los últimos años, y no esperamos que los precios de este insumo continúen subiendo de la misma manera que lo han hecho, por lo que esperamos que los márgenes de la empresa estén menos presionados en los próximos trimestres. Nuestro precio objetivo es de Ps. 37.1 mas un dividendo de al menos Ps. 1.88 pagadero en los próximos doce meses, lo cual nos arroja un rendimiento de 16.7% que nos lleva a reiterar nuestra recomendación de COMPRA (riesgo BAJO). ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont (5255) 5169-9385 1.9x 6.5% 35.6% 40.5% 116.0% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2