sare3t05

Anuncio

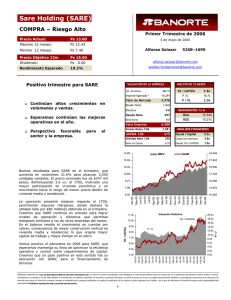

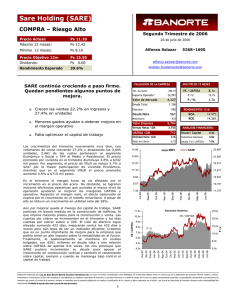

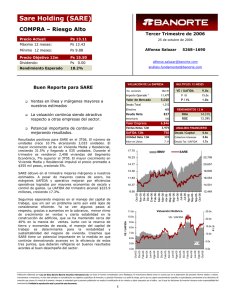

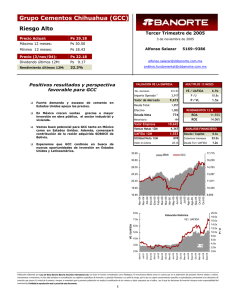

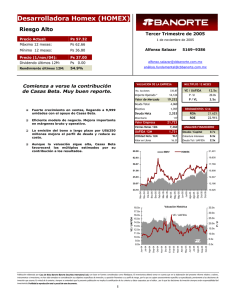

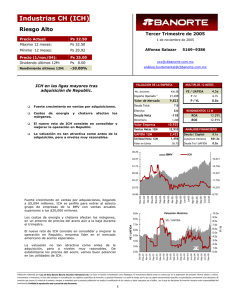

Sare Holding (SARE) Venta – Riesgo Alto Tercer Trimestre de 2005 Ps 11.20 Máximo 12 meses: Ps 11.20 Mínimo 12 meses: Ps 6.75 Precio Objetivo 12 Ps 12.00 Dividendo: Ps Rendimiento Esperado 7.1% 26 de octubre de 2005 Alfonso Salazar [email protected] 0.00 aná[email protected] El reporte de SARE “cumple”, sin ser espectacular. VALUACION DE LA EMPRESA No. Acciones Crecimiento “discreto” en ventas pero buen avance en volumen de vivienda de interés social. El manejo del capital de trabajo mantiene como un punto a mejorar. MULTIPLOS 12 MESES P /U 15.2x Valor de Mercado 4,289 P / VL 1.9x 843 638 Deuda Neta RENDIMIENTOS 12 M 205 Minoritario ROA ROE 394 Valor Empresa 14.90% 17.95% 4,887 Ventas Netas 12M traerá 8.5x 11,435 Efectivo se VE / UAFIDA 382.91 Importe Operado * Deuda Total Los recursos de la capitalización ayudarán a incrementar las reservas territoriales. Alianza con GMAC Hipotecaria beneficios considerables. 5169–9386 3,127 ANALISIS FINANCIERO UAFIDA 12M 575 Deuda / Capital 0.3x Utilidad Neta 12M 281 Cobertura Intereses 3.4x Valor en Libros 6.04 Deuda Tot / UAFIDA 1.5x 12.30 19,952 11.30 9.0x Oct-05 Sep-05 Sep-05 Jul-05 Ago-05 Jul-05 Jun-05 May-05 Abr-05 May-05 Mar-05 10,220 Mar-05 6.30 Feb-05 11,842 Dic-04 13,464 7.30 Ene-05 8.30 Dic-04 15,086 Oct-04 9.30 Nov-04 16,708 20.0x Valuación Histórica 8.5x 8.0x 18.0x 16.0x VE / UAFIDA 7.5x 14.0x 7.0x 12.0x 6.5x 6.0x 10.0x 8.0x 6.0x 5.5x 5.0x 4.5x 4.0x 2.0x P/U 0.0x Oct-05 Jul-05 Ago-05 Jun-05 Abr-05 Mar-05 Dic-04 Ene-05 Oct-04 Sep-04 Jul-04 Abr-04 Jun-04 Mar-04 Ene-04 Dic-03 4.0x Oct-03 Siguen incrementándose cuentas por cobrar, que alcanzan $2,075 millones, representando un 47.8% del total de activos. De no ser por la capitalización, dicho porcentaje sería 57%. Los días clientes también van en aumento, llegando a 242 días. Parte de los recursos de la capitalización se destinarán para la compra de terrenos, lo que ayudará a mantener reservas adecuadas para el futuro. Los inventarios de terrenos aumentan únicamente 9% del 3T04 a 3T05, debido a la disminución en el ritmo de compra de terrenos en los últimos meses. Se utilizaron recursos de la colocación primaria para el pago de deuda por $250 millones. Aunque la empresa cuenta a la fecha con efectivo suficiente, debe cuidarse el control sobre clientes por cobrar y obras en proceso, evitando que se incrementen de manera inadecuada. 18,330 10.30 VE / UAFIDA Las ventas crecen 15.6% en el trimestre. Se vendieron 2,741 unidades, un crecimiento del 19.1%. Disminuye el número de unidades en el sector medio y residencial, que pasa de 497 a 407 unidades. Esto se debe en parte a que al cierre del trimestre existen varios edificios en la etapa final de construcción, lo cual deberá favorecer las ventas en los próximos meses. El número de unidades del sector de interés social crece 29.1%, llegando a 2,334 viviendas. El precio promedio disminuye 2.3% a $324,800 debido al cambio en la mezcla de ventas respecto al 3T04. SARE IBMV P/U Precio Actual: Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Sare Holding (SARE) Venta – Riesgo Alto Tercer Trimestre de 2005 Precio Actual: Ps 11.20 Máximo 12 meses: Ps 11.20 Mínimo 12 meses: Ps 6.75 Precio Objetivo 12 Ps 12.00 Dividendo: Ps Rendimiento Esperado 7.1% RESULTADOS TRIMESTRALES 26 de octubre de 2005 Alfonso Salazar [email protected] 0.00 Sep-05 aná[email protected] Sep-04 ∆ Jun-05 Millones de Pesos al 30 Sep 05 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Resultado Inversiones Permanentes Otros Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES 895 264 83 774 233 80 180 49 131 40 0 0 2 153 29 123 48 0 0 12 89 0.23 63 0.16 42.3% 183 157 16.7% Sep-05 Sep-04 15.6% 13.2% 4.2% 18.0% 66.3% 6.5% -17.3% -84.9% 0.07 ∆ 805 226 85 141 36 103 32 0 0 5 142 Jun-05 29.5% 30.1% -0.62% 28.1% Margen UAFIDA 20.5% 20.2% 20.3% 19.8% 0.19% 0.40% 17.7% 17.5% 9.9% 8.1% 1.87% 8.1% Margen Neto RESUMEN DEL BALANCE Sep-05 Sep-04 Además de la capitalización, otro evento importante es la alianza con GMAC Hipotecaria para la adquisición de terrenos. El monto de esta alianza será de US$25 millones, pudiendo extenderse hasta $50 millones, de acuerdo al plan de desarrollo y estrategia de SARE. Las ventajas que esta alianza tendrá para SARE serán: 1) mayores recursos para adquirir reservas territoriales de gran escala, que permitan disminuir los costos promedio por vivienda; 2) una mejora en el flujo de efectivo así como en su estructura financiera; 3) GMAC ofrecerá a SARE créditos puente para la construcción en los terrenos aportados a esta alianza, lo que agilizará el proceso de financiamiento y el periodo de entrega de las viviendas. 65 0.17 Margen Bruto Margen Operativo 5169–9386 Jun-05 Millones de Pesos al 30 Sep 05 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo Fijo (Neto) Activo Diferido Pasivo Total Pasivo Circulante Deuda CP Deuda LP Pasivo Diferido Otros Pasivos Capital Contable Capital Minoritario Capital Mayoritario 4,342 4,207 638 2,075 1,378 95 0 3,214 3,164 179 1,522 1,320 50 0 3,774 3,683 161 1,892 1,547 90 0 0 1,633 665 153 690 278 -153 0 1,521 765 141 539 216 -141 0 1,909 767 137 892 251 -137 0 2,708 394 2,314 0 1,694 273 1,421 0 1,865 297 1,567 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2