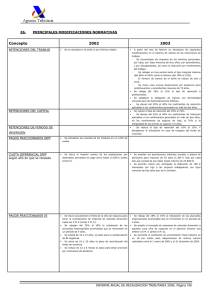

PRINCIPALES MODIFICACIONES NORMATIVAS Concepto 2003

Anuncio

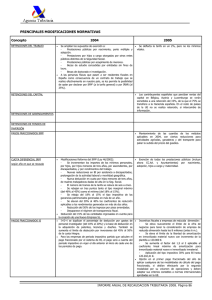

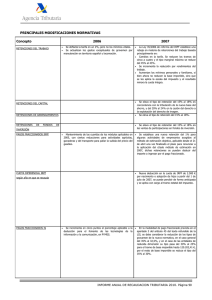

PRINCIPALES MODIFICACIONES NORMATIVAS Concepto RETENCIONES DEL TRABAJO 2003 • • • • RETENCIONES DEL CAPITAL • • 2004 A partir del mes de febrero se introducen las siguientes • Se amplían los supuestos de exención a: modificaciones en el sistema de cálculo de las retenciones Prestaciones públicas por nacimiento, parto múltiple y de trabajo: adopción. Se incrementan los importes de los mínimos Prestaciones por hijos a cargo otorgadas por otros entes personales, por hijos, por hijos menores de tres años, públicos distintos de la Seguridad Social. por ascendientes, y por discapacitados, así como la Prestaciones públicas por acogimiento de menores. reducción por rendimientos del trabajo. Becas de estudio concedidas por entidades sin fines de lucro. Se rebajan en tres puntos tanto el tipo marginal máximo (del 48% al 45%) como el mínimo (del 18% al Becas de doctorado e investigación. 15%). • A las personas físicas que pasen a ser residentes fiscales en España como consecuencia de un contrato de trabajo que se El número de tramos de la tarifa se reduce de seis a realice efectivamente en nuestro país, se les permite la cinco. posibilidad de optar por declarar por IRPF (a la tarifa general) Se crean unas nuevas deducciones por asistencia para o por IRNR (al 25%). contribuyentes y ascendientes mayores de 75 años. Se rebaja del 18% al 15% el tipo de retención a profesionales. Se establece la obligación de ingreso con periodicidad mensual para las Administraciones Públicas. Se elevan del 30% al 40% los coeficientes de reducción aplicables a los rendimientos generados en más de dos años. Se reduce el tipo de retención del 18% al 15%. Se elevan del 30% al 40% los coeficientes de reducción aplicables a los rendimientos generados en más de dos años; en los rendimientos de seguros de vida, el 75% si la antigüedad de las primas es superior a 5 años. RETENCIONES DE ARRENDAMIENTOS RETENCIONES DE FONDOS DE • INVERSIÓN Se reduce el tipo de retención del 18% al 15%. Y desaparece la tributación en caso de traspaso del fondo de inversión. PAGOS FRACCIONADOS IRPF CUOTA DIFERENCIAL IRPF según año en que se recauda PAGOS FRACCIONADOS IS • Se amplían las aportaciones máximas anuales a planes de pensiones para mayores de 52 años (1.202 € más por cada año que exceda de esa edad, hasta máximo de 22.838 €). • Se permite cobrar por anticipado la deducción de 100 € mensuales por hijo a las mujeres trabajadores con hijos menores de tres años que así lo soliciten. • Modificaciones Reforma del IRPF (Ley 46/2002): Se incrementan los importes de los mínimos personales, por hijos, por hijos menores de tres años, por ascendientes, por discapacitados, y por rendimientos del trabajo. Nuevas reducciones en BI por asistencia a discapacitados, prolongación de la actividad laboral y movilidad geográfica. Nueva deducción en cuota por hijos menores de tres años, de madres trabajadoras dadas de alta en la Seg. Social. El número de tramos de la tarifa se reduce de seis a cinco. Se rebajan en tres puntos tanto el tipo marginal máximo (del 48% al 45%) como el mínimo (del 18% al 15%). Se rebaja del 18% al 15% el tipo impositivo de las ganancias patrimoniales generadas en más de un año. Se elevan del 30% al 40% los coeficientes de reducción aplicables a los rendimientos generados en más de dos años. Reducción del 50% de los ingresos por pisos arrendados. Desaparece el régimen de transparencia fiscal. • Deducción del 15% de las cantidades ingresadas en cuenta para la creación de una Nueva Empresa SL. • Se rebaja del 18% al 15% la tributación de las plusvalías • I+D+i se duplican el porcentaje de deducción por gastos de empresariales acumuladas que se reinviertan en un personal investigador (del 10% al 20%) y la base de periodo de 4 años. deducción en la adquisición de patentes, licencias y diseños. • Se amplía el concepto de empresas de reducida También se aumenta el límite de deducción por inversiones dimensión a aquellas cuya cifra de negocios en el ejercicio del 45% al 50% de la cuota íntegra. anterior sea inferior a 6 millones (antes 5 millones). • Para las empresas de periodo impositivo partido que • Se aumenta el coeficiente de amortización lineal máximo calculen el pago fraccionado por el sistema de BI, el pago será en un 10 por ciento para adquisiciones de activos nuevos a cuenta del periodo impositivo en vigor el día anterior al inicio realizadas entre el 1 enero de 2003 y el 31 diciembre de de cada uno de los periodos de pago. 2004. - INFORME ANUAL DE RECAUDACION TRIBUTARIA 2007. Página 98 2005 • • Se deflacta la tarifa en un 2%, pero no los mínimos vitales. 2006 • Se deflacta la tarifa en un 2%, pero no los mínimos vitales. actualizan los gastos • Se exceptuados de gravamen por manutención en territorio español y locomoción. 2007 • La Ley 35/2006 de reforma del IRPF establece una rebaja en materia de retenciones del trabajo basada principalmente en: • Cambios en la tarifa. Se reducen los tramos de cinco a cuatro y el tipo marginal máximo se reduce del 45% al 43%. • Se incrementa la reducción por rendimientos del trabajo. • Aumentan los mínimos personales y familiares, si bien ahora no reducen la base imponible, sino que se les aplica la escala del impuesto y el resultado minora la cuota íntegra. • Los contribuyentes españoles que perciban rentas del capital en Bélgica, Austria y Luxemburgo se verán sometidos a una retención del 15%, de la que el 75% se transfiere a la Hacienda española. En el resto de países de la UE no se realiza retención, si intercambio de información. • • • Mantenimiento de las cuantías de los módulos aplicables en 2004, • Mantenimiento de las cuantías de los módulos aplicables en 2005, con ciertas reducciones para actividades agrícolas, ganaderas y del con ciertas reducciones para transporte para paliar la subida del precio del gasóleo. actividades agrícolas, ganaderas y del transporte para paliar la subida del precio del gasóleo. • Exención de todas las prestaciones públicas (incluye ahora CC.AA. y Ayuntamientos) por nacimiento, adopción, hijos a cargo y maternidad. • Incentivos fiscales a empresas de reducida dimensión: • Se incrementa en cinco puntos el porcentaje aplicable a la Se eleva nuevamente el límite de la cifra de negocios para tener deducción para el fomento de las la consideración de empresa de reducida dimensión hasta los 8 tecnologías de la información y la millones (antes 6 millones). comunicación, en PYMES. Se eleva el límite de la libertad de amortización en inmovilizado material nuevo con incremento de la plantilla a 120.000 €. Se aumenta el factor del 1,5 al 2 aplicable al coeficiente lineal máximo de amortización para inmovilizado material nuevo e inmovilizado inmaterial. Aplicación del tipo impositivo 30% para BI hasta 120.202,41 €. • Opción en el primer pago fraccionado del año de aplicar cualquiera de las modalidades de cálculo del pago fraccionado, si debían efectuarlo por la segunda modalidad por su volumen de operaciones y deben adaptar sus criterios contables a normas internacionales aprobadas en la UE. - Se eleva el tipo de retención del 15% al 18% en concordancia con la tributación de la nueva base del ahorro, y del 20% al 24% en la cesión del derecho a la explotación del derecho de imagen. Se eleva el tipo de retención del 15% al 18%. Se eleva el tipo de retención del 15% al 18% en las ventas de participaciones en fondos de inversión. • Se establece una nueva retención del 1% para algunas actividades de empresarios acogidos al método de estimación objetiva, aplicable desde el 21 de abril una vez finalizado el plazo para renunciar a la aplicación del citado método de estimación en 2007, dichas retenciones se pueden deducir del importe a ingresar por el pago fraccionado. • Nueva deducción en la cuota de IRPF de 2.500 € por nacimiento o adopción de hijos a partir del 1 de julio de 2007, se puede percibir de forma anticipada y se aplica con cargo al tramo estatal del impuesto. • En la modalidad de pago fraccionado prevista en el apartado 3 del artículo 45 del texto refundido de la LIS, se debe considerar la reducción de los tipos de gravamen de la nueva normativa, en el caso general del 35% al 32,5%, y en el caso de las entidades de reducida dimensión su tipo pasa del 30% al 25% para el tramo de base imponible hasta 120.202,41 €, por el resto de base imponible se reduce el tipo del 35% al 30%. INFORME ANUAL DE RECAUDACION TRIBUTARIA 2007. Página 99 Concepto CUOTA DIFERENCIAL IS Según año en que se recauda 2003 • Se eleva nuevamente el límite de la cifra de negocios para tener la consideración de empresa de reducida dimensión hasta los 5 millones (antes 3 millones). • Se amplía de 10 a 15 años el plazo para la compensación de BI negativas. • Se eleva de 10 a 20 años el plazo de amortización del fondo de comercio. • Se reduce de 12 a 6 meses el plazo para dotar provisión por insolvencia de deudores. 2004 • • • • • • • IMPUESTO SOBRE LA RENTA DE NO RESIDENTES • Se rebaja del 25% al 15% el tipo de gravamen aplicable a las rentas de establecimientos permanentes transferidas al extranjero. • IMPUESTO SOBRE EL PATRIMONIO IVA • Se rebaja del 18% al 15% la tributación de las plusvalías empresariales acumuladas que se reinviertan en 4 años. Deducción de un 10% para las inversiones de las empresas en guarderías para sus empleados. Se incrementan en un 10% los coeficientes máximos de amortización en tablas. Se eleva la deducción por donativos a entidades sin ánimo de lucro hasta el 35%, con límite del 10% de la base imponible. Nuevo régimen para sociedades dedicadas al arrendamiento de viviendas, con bonificaciones en la cuota del 85% al 97%. Se amplía nuevamente el concepto de empresas de reducida dimensión a aquellas cuya cifra de negocio en el ejercicio anterior sea inferior a 6 millones (antes 5 millones). Las sociedades patrimoniales tributan en IS con tipos del 15% (base general) y 40% (base especial), pero determinando las bases imponibles de acuerdo con las reglas del IRPF. Para las personas que adquieran residencia fiscal en España, opción de tributar por el IRNR al tipo del 25% en el año en que cambien la residencia y los cinco siguientes. Se bonifican en un 75% los rendimientos de bienes y derechos localizados en Ceuta y Melilla. • Se rebaja del 16% al 7% el tipo impositivo en productos de higiene femenina. • Se rebaja del 7% al 4% la adquisición de vivienda a entidades que apliquen el nuevo régimen especial de sociedades dedicadas al arrendamiento de viviendas con bonificación en la cuota del 97%. IMPUESTOS ESPECIALES • IMPUESTO S/ PRIMAS SEGUROS CAPITULO III PARTICIPACIÓN AA.TT. Exención de los planes de previsión asegurados. • Se crea una nueva batería de tasas entre las que destaca • La entrada en vigor a partir de julio de la nueva la Tasa por el ejercicio de la potestad jurisdiccional en los L.G.T. ha modificado el régimen sancionador tributario, órdenes civil y contencioso - administrativo. originándose un retraso en la gestión de los • Los tipos de cuantía fija de las tasas se actualizan en un expedientes sancionadores a lo largo de todo el año. 2%, excepto juegos de suerte, envite o azar. • El tipo de interés legal queda establecido en el 3,75%, y el de demora en el 4,75%. • Se cede parte de la recaudación tributaria estatal por IRPF, IVA e II.EE. a los municipios, provincias y entes asimilados. INFORME ANUAL DE RECAUDACION TRIBUTARIA 2007. Página 100 2005 • I+D+i se duplican el porcentaje de deducción por gastos de personal investigador (del 10% al 20%) y la base de deducción en la adquisición de patentes, licencias y diseños. También se aumenta el límite de deducción por inversiones del 45% al 50% de la cuota íntegra. • Quedan excluidas las entidades residentes en la UE de la regla de subcapitalización del art. 20 TRLIS. • El régimen de transparencia fiscal internacional que obliga a tributar en España por filiales en el extranjero con baja tributación, no es aplicable cuando la filial resida en la UE salvo que sean paraísos fiscales. • Las cuotas de IVA devengadas por operaciones asimiladas a las importaciones serán deducibles en la propia declaración – liquidación. • Reducción de módulos en actividades agrícolas, ganaderas y del transporte para paliar la subida del gasóleo. 2006 • Incentivos fiscales para las empresas de • Se incrementa en cinco puntos el porcentaje reducida dimensión: aplicable a la deducción para el fomento de las tecnologías de la información y la comunicación, en Se eleva nuevamente el límite de la cifra de PYMES. negocios para tener la consideración de empresa de reducida dimensión hasta los 8 millones (antes 6 millones). Se eleva el límite de la libertad de amortización en inmovilizado material nuevo con incremento de la plantilla a 120.000 €. Se aumenta el factor del 1,5 al 2 aplicable al coeficiente lineal máximo de amortización para inmovilizado material nuevo e inmovilizado inmaterial. Aplicación del tipo impositivo 30% para BI hasta 120.202,41 €. • Exención de beneficios distribuidos por las • Modificación de tipos impositivos, el tipo general sociedades filiales residentes en territorio pasa del 25% al 24%, otros tipos se reducen en español a establecimientos permanentes de la concordancia con los cambios en las normas de IRPF sociedad matriz situados en otros Estados e IS y suben para los rendimientos del capital. miembros. • Se declaran exentos los dividendos hasta 1.500 € para no residentes de otros Estados miembros de la UE y países con intercambio de información tributaria. • Se rebaja del 16% al 7% el tipo impositivo para los servicios de radiodifusión digital y televisión digital. Se mantienen las cuantías de los módulos aplicables en 2005, con reducciones en actividades agrícolas, ganaderas y de transporte. Aumento devoluciones de ingresos indebidos originadas por la sentencia del TJCE de 6 de octubre de 2005, según la cual no hay que aplicar la regla de prorrata por el exclusivo hecho de percibir subvenciones de capital o de explotación no vinculadas al precio. Actualización (21 de enero) del I.E. Labores del Tabaco de un punto el tipo proporcional hasta el 55,95 por ciento y el tipo específico hasta 6,20 € por cada 1.000 cigarrillos. Nueva actualización (11 de febrero) del I.E. Labores del Tabaco, se elevan el tipo proporcional hasta el 57 por ciento y el tipo específico hasta 8,20 € por cada 1.000 cigarrillos. Gravamen al tipo único de 70 € por cada 1.000 cigarrillos, si las cuotas del tipo proporcional y el específico no alcanzan la citada cantidad (a partir de 11 de noviembre). • • • Actualización de un 2% de los tipos impositivos específicos de los impuestos especiales sobre el alcohol, cervezas y labores del tabaco. • Nueva actualización de un 10% de los tipos impositivos específicos de los impuestos especiales sobre el alcohol y cervezas. En labores del tabaco se incrementa un 5,3% el tipo especifico y casi un punto el tipo "ad valorem". • • • • Actualización con carácter general de las tasas públicas en un 2%, excepto las que gravan los juegos de suerte, envite o azar. • Se crean tres nuevas tasas: expedición del aparato de control en el transporte por carretera, expedición del certificado internacional de protección del buque y replanteo de líneas de límites jurisdiccionales. • El tipo de interés legal queda establecido en el 4%, y el de demora en el 5%. • Adelantos a cuenta de la participación definitiva de las CC.AA., en el IRPF, IVA e II.EE. para cubrir los déficit sanitarios. Importe del 4% de la base de cálculo para las entregas a cuenta, 2% para el ejercicio 2005. 2007 • Mantenimiento de las cuantías de los módulos aplicables en 2006, con ciertas reducciones para actividades agrícolas, ganaderas y de transporte para paliar la subida del precio del gasóleo. • Hidrocarburos: se incrementa un 3% la tarifa aplicable a gasóleos de uso general. Los profesionales del transporte pueden solicitar la devolución de este incremento. • Devoluciones extraordinarias a realizar a agricultores y ganaderos por las cuotas soportadas por el I.E. de Hidrocarburos durante el periodo comprendido entre el 01/10/2005 y el 30/09/2006. • Tabacos: se incrementan los precios medios de la cajetilla de tabaco en algo más del 10% desde enero. • Electricidad: revisión de los precios de la tarifa eléctrica por el RD 1634/2006. • Actualización con carácter general de las tasas • El tipo de interés legal queda establecido en el 5%, públicas en un 2%, excepto los tipos y cuantías y el de demora en el 6,25%. fijas que gravan los juegos de suerte, envite o azar. • Reducción significativa de las tasas aplicables a las entidades emisoras en el mercado de valores. INFORME ANUAL DE RECAUDACION TRIBUTARIA 2007. Página 101