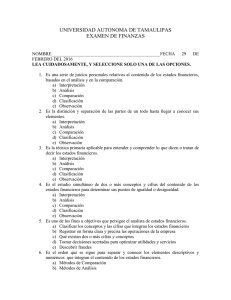

2.2. Métodos de Análisis Los métodos de análisis financiero permiten interpretar los estados financieros de manera más efectiva y proporcionan una base sólida para la toma de decisiones. Los principales métodos de análisis incluyen: Análisis Vertical: Este método convierte cada partida de un estado financiero en un porcentaje de una partida total (por ejemplo, el total de activos en el balance general o las ventas en el estado de resultados). Esto facilita la comparación entre empresas de diferentes tamaños o de la misma empresa en distintos periodos. Análisis Horizontal: Consiste en comparar los estados financieros de varios periodos consecutivos para identificar tendencias y variaciones. Este tipo de análisis es muy útil para detectar cambios a lo largo del tiempo y prever problemas o áreas de oportunidad. Análisis de Razones Financieras: Este análisis se enfoca en la relación entre diferentes partidas de los estados financieros para obtener indicadores clave de la salud financiera de una empresa. 2.2. Métodos de Análisis Algunas razones comunes incluyen: • Razones de Liquidez: Miden la capacidad de la empresa para cumplir con sus obligaciones a corto plazo. Ejemplos incluyen la razón corriente y la prueba ácida. • Razones de Rentabilidad: Evalúan la capacidad de la empresa para generar beneficios en relación con sus ventas, activos o capital. Ejemplos incluyen el margen neto y el retorno sobre activos (ROA). • Razones de Apalancamiento: Indican el nivel de endeudamiento de una empresa y su capacidad para cumplir con sus obligaciones financieras a largo plazo. Ejemplos incluyen la razón de deuda sobre capital y la razón de cobertura de intereses 2.2. Métodos de Análisis 2.3. Análisis Vertical Este método se utiliza para analizar los estados financieros en un solo periodo. Cada partida de los estados financieros se convierte en un porcentaje de una cifra total (como el total de activos o las ventas netas). • En el balance general, las partidas individuales (como los activos corrientes, pasivos o patrimonio) se expresan como un porcentaje del total de activos. • En el estado de resultados, se expresan como un porcentaje de las ventas netas. • El análisis vertical es particularmente útil para comparar la estructura de los estados financieros de diferentes empresas o para analizar la estructura de una empresa en diferentes periodos, ya que permite ver la proporción que cada partida tiene sobre el total, facilitando así la comparación Se observa que el activo no corriente supone el 60% del total del activo, superior al corriente. Los clientes suponen algo más del 25% del total de activo corriente. La tesorería (caja banco)tiene un peso importante (40%), por tanto, no parece que haya problemas de liquidez. Respecto al pasivo, se destaca que el resultado del ejercicio es más de un 30% del patrimonio neto o que las deudas a largo plazo son las que tienen mayor peso. Por supuesto, este análisis vertical se debe complementar con otros como el análisis horizontal. También es conveniente calcular los llamados ratios contables. Estos últimos aportarán información relativa a la solvencia o liquidez, entre otros. Una vez se han realizado todos estos cálculos, se puede emitir un informe económico financiero de la empresa. 2.3. Análisis Vertical Análisis vertical del balance general El análisis vertical pretende expresar la participación de cada una de las cuentas de los estados financieros como un porcentaje. El estudio de esta herramienta de análisis permite: • Tener una visión de la estructura del estado financiero estudiado. • Mostrar la relevancia de las cuentas dentro del estado financiero. • Evaluar los cambios estructurales. • Permitir el planteamiento de políticas para corregir gastos, ingresos y administración de activos y de deuda. • Determinar una estructura óptima que posibilite mayor rentabilidad y sirva como medio de control. De acuerdo con los resultados obtenidos para el ejercicio 2019, el total de activos circulantes representa el 16.5% del total de activos que tiene la empresa, en tanto que el 83.5% de los activos le corresponde a los activos fijos de la empresa. 2.4. Análisis Horizontal El análisis horizontal examina los cambios absolutos y relativos de las partidas financieras a lo largo de varios periodos consecutivos. Se enfoca en cómo han variado las cifras en los estados financieros de un año a otro, facilitando la identificación de tendencias o anomalías.. • Cambio Absoluto: Muestra el incremento o decremento en una partida de un año a otro en • términos monetarios. • Cambio Relativo: Muestra el cambio porcentual de un periodo a otro, lo que es útil para evaluar el crecimiento o contracción relativa de las partidas. Este análisis es clave para evaluar la evolución financiera y operativa de una empresa, permitiendo identificar patrones que pueden influir en la toma de decisiones estratégicas 2.4. Análisis Horizontal Análisis horizontal del balance general En el análisis horizontal lo que se busca es determinar la variación absoluta o relativa que haya sufrido cada partida de los estados financieros en un periodo respecto a otro. Adicionalmente, determina cuál fue el crecimiento o decrecimiento de una cuenta en un periodo determinado. Es el análisis que permite determinar si el comportamiento de la empresa en un periodo fue bueno, regular o malo. Para determinar la variación absoluta al periodo 2 se resta el valor del periodo 1. Posteriormente, para sacar la variación relativa se divide el valor del periodo 1 entre el valor del periodo 2. Los datos anteriores nos permiten identificar claramente cuáles han sido las variaciones de cada una de las partidas del balance. Una vez determinadas las variaciones, se debe proceder a determinar las causas de esas variaciones y las posibles consecuencias derivadas de las mismas. Los valores obtenidos en el análisis horizontal pueden ser comparados con las metas de crecimiento y desempeño fijadas por la empresa a fin de evaluar la eficiencia y eficacia de la administración en la gestión de los recursos, puesto que los resultados económicos de una empresa son el resultado de las decisiones administrativas que se hayan tomado. 2.4. Análisis Horizontal 2.5. Método de Análisis Histórico Este método consiste en analizar los datos financieros de varios periodos pasados para identificar patrones o tendencias a lo largo del tiempo. Al observar la evolución histórica de los ingresos, gastos, activos, pasivos y capital, se pueden prever futuras variaciones y tomar decisiones más informadas. El análisis histórico proporciona una base sólida para hacer proyecciones y establecer comparaciones que permitan evaluar la consistencia financiera de una empresa a lo largo del tiempo. Esto es especialmente importante para evaluar la estabilidad operativa de la empresa y su capacidad para sostenerse en el futuro 2.6. Método de Análisis Proyectado o Estimado El análisis proyectado, también conocido como estados financieros pro forma, implica la elaboración de estados financieros estimados basados en suposiciones futuras. Este método es clave para prever cómo será el desempeño financiero de la empresa bajo diferentes escenarios. • Proyecciones de ventas y costos: Basadas en estimaciones de demanda, inflación y estrategias de crecimiento. • Modelos de escenarios: Permiten observar cómo ciertas decisiones o cambios en el entorno macroeconómico podrían afectar el desempeño financiero. Este método es fundamental para la planificación financiera y la toma de decisiones estratégicas, ya que ofrece una visión anticipada de los posibles resultados de las decisiones empresariales 2.8. Procedimiento de Porcientos Integrales El procedimiento de porcientos integrales es un tipo de análisis vertical donde se expresan todas las partidas de los estados financieros en forma de porcentajes de una cifra base. Este método se usa comúnmente en: • El balance general, donde cada activo, pasivo y componente del patrimonio neto se presenta como un porcentaje del total de activos. • El estado de resultados, donde cada partida de ingresos y gastos se presenta como un porcentaje de las ventas netas. Este procedimiento es útil para hacer comparaciones rápidas y entender la estructura financiera de una empresa en relación con el tamaño total de sus activos o ventas 2.8. Procedimiento de Porcientos Integrales El objetivo de este método es hacer un análisis de la estructura financiera de una entidad correspondiente a un periodo determinado. El método consiste en expresar, a través de porcentajes, los encabezados estándares en un estado financiero, con el objetivo de conocer el tamaño relativo de cada una de las cuentas que conforman dicho estado. Cuando se utiliza este método, cada línea del estado financiero es analizada como porcentaje de otra línea, por lo que es un método de análisis proporcional. Este análisis se aplica al estado de resultados integral y al estado de posición financiera. También se le conoce como “método de reducción por porcientos” o “método de porcientos comunes” (Sy Corvo, 2019). Este método funciona para conocer la composición del estado financiero de una manera más clara, sencilla y tangible. Además, es muy eficaz al momento de conocer las tendencias clave del estado a través del tiempo. Asimismo, sirve para ver lo que sucede dentro de la entidad, aunque no puede responder por qué. Por ejemplo, mediante él se podría ver que el gasto es un motivo que disminuye los ingresos, pero no se podría explicar el motivo de ello (Sy Corvo, 2019). El método de porcientos integrales es usado comúnmente para realizar una evaluación comparativa de diferentes empresas entre sí. A su vez, permite contrastar de manera significativa cantidades de magnitudes muy diferentes. La mayoría de las empresas usan las mismas cuentas y los mismos encabezados, lo cual facilita la comparación entre ellas. Además de las empresas, también se puede comparar la entidad con la industria, debido al uso de porcentajes que permiten hacer un análisis en los mismos términos (Sy Corvo, 2019). 2.8. Procedimiento de Porcientos Integrales Estado de resultados El primer paso, en el procedimiento para realizar el análisis en un estado de pérdidas y ganancias, es mostrar en la primera línea el rubro de ventas como el 100%, y representar el resto de las cuentas con un porcentaje, de acuerdo con el número total de ventas. Después, para obtener el porcentaje de cada uno de los rubros, se debe dividir la cantidad del rubro en cuestión entre la cantidad de las ventas; eso deberá hacerse con cada uno de ellos para reflejar su porcentaje correspondiente. Por medio del método de porcientos integrales, se muestra cómo contribuye cada una de las cuentas a las ganancias y a la rentabilidad. Con esto se pueden comparar años sucesivos para ubicar ciertas tendencias. Como podemos ver en el siguiente ejemplo, las ventas representan el 100% dentro del balance. Posteriormente, para poder conocer el porcentaje del costo de venta, se debe de dividir los $400,000.00 de ventas entre los $120,000.00 del costo. De ahí se obtiene un costo del 30%. Después, bajo el mismo procedimiento, se divide la cantidad del rubro entre la cantidad de las ventas. Este análisis se hace con respecto a tres años. Como se puede apreciar, los costos, gastos y ventas han aumentado; en algunos casos las utilidades representan mayores porcentajes y en otros hay una baja considerable. Como hemos mencionado, el análisis muestra los porcentajes, pero no puede explicar los aumentos o las disminuciones que se dan a lo largo de los 3 años. 2.8. Procedimiento de Porcientos Integrales 2.8. Procedimiento de Porcientos Integrales Estado de situación financiera. El análisis del balance se realiza por cada uno de los apartados que aparecen ahí. Se consideran como montos base el total de activos, el total de pasivos y el total del capital. Esto quiere decir que se analizarán activo, pasivo y capital de forma individual. De ahí, se sigue el mismo procedimiento que se llevó a cabo en el estado de resultados: se divide cada uno de los rubros entre sus respectivos montos base. 2.9. Procedimiento de Razones Simples El análisis de razones simples se refiere a la comparación de dos partidas de los estados financieros para calcular indicadores clave. Las razones financieras pueden dividirse en varias categorías: • Liquidez: Mide la capacidad de la empresa para cumplir con sus obligaciones a corto plazo. Ejemplos: Razón corriente, prueba ácida. • Rentabilidad: Indica la capacidad de la empresa para generar utilidades. Ejemplos: Margen de utilidad neta, retorno sobre activos (ROA). • Solvencia o apalancamiento: Mide el nivel de endeudamiento de la empresa y su capacidad para cumplir con sus obligaciones a largo plazo. Ejemplos: Deuda a capital, cobertura de intereses. Estas razones permiten a los analistas evaluar la salud financiera de una empresa y compararla con sus competidores o con estándares del sector 2.10. Estudios de Balances Porcentuales El análisis de balances porcentuales es una forma de análisis vertical donde cada partida del balance general se expresa como un porcentaje del total de activos. Esto facilita la comparación de empresas de diferentes tamaños o la evolución de la estructura financiera de una empresa en diferentes periodos. Este enfoque permite identificar qué porcentaje del total de activos está compuesto por cada partida, proporcionando una visión clara de la estructura financiera. Se observa que el activo no corriente supone el 60% del total del activo, superior al corriente. Los clientes suponen algo más del 25% del total de activo corriente. La tesorería (caja banco)tiene un peso importante (40%), por tanto, no parece que haya problemas de liquidez. Respecto al pasivo, se destaca que el resultado del ejercicio es más de un 30% del patrimonio neto o que las deudas a largo plazo son las que tienen mayor peso. Por supuesto, este análisis vertical se debe complementar con otros como el análisis horizontal. También es conveniente calcular los llamados ratios contables. Estos últimos aportarán información relativa a la solvencia o liquidez, entre otros. Una vez se han realizado todos estos cálculos, se puede emitir un informe económico financiero de la empresa.