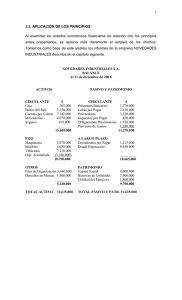

C.P.C.César Calvo Langarica (5: ~o www.pacj.com.mx C.P.C. César Calvo Langarica Recibió de la FNAMCP, A.C.., en la XXX Convención Nacional de la Contaduría Pública Mexicana, Guadalajara, jalisco., el 26/XI/04, la presea ''AJDA BARTNICKI DE CASTAÑEDA" como el Contador Público del año 2004. Análisis e Interpretación de Estados Financieros 13va. Edición www.paq .com.mx Análisis e interpretación de estados financieros Edición 13 Libro impreso ISBN: 607 758 353 7 Código de barras: 9 786 077 583 530 Edición 13 Libro electrónico ISBN: Código de barras: O.P.: 18-205-E13 E Enero 2019 Oficinas y Ventas: Antonio Caso, 150/Int.1-A, San Rafael. 06470. CDMX Tels. 5703 0032 - 5566 1092 5386 7835 - 5546 0464 @8_Pacj /Pacjmx www.pacj.com.mx [email protected] [email protected] Estimado Cliente: En caso de tener algún defecto la presente obra, favor de comunicarlo a los teléfonos o vía electrónica para proceder al cambio del ejemplar. TODOS LOS DERECHOS RESERVADOS © Publicaciones Administrativas Contables Jurídicas, S.A. de C.V. No está permitida la reproducción total o parcial de éste libro: Análisis e interpretación de estados financieros (texto, imagen y diseño), ni su tratamiento informático, ni la transmisión de ninguna forma o por cualquier medio, ya sea electrónico, mecánico, por fotografía, por registro u otros medios sin previo permiso del Titular del Copyright. Coordinación y Formación: Ing. César Mauricio Calvo Lugo [email protected] Registro Número 60180 El libro impreso es terminado en los talleres de: IMPRESIÓN Y ACABADOS BERA, S.A de C.V. Cerrada 6 de Av. Texcoco. Mz. 16 Lt. 11. Los Reyes. 56430. La Paz, Edo. de México.. Impreso en México Printed in Mexico ÍNDICE Capítulo Introducción......................................................................................... vii I Aspectos Generales ............................................................................. . 9 11 Método de Razones Simples .................................................................. .. 21 III Método de Porcientos Integrales ............................................................ .. 45 IV Métodos Gráficos ................................................................................... .. 55 V Punto de Equilibrio Económico ............................................................. .. 63 VI Métodos Dinámicos ................................................................................ . 101 VII Estado de Flujos de Efectivo ................................................................... . 129 VIII Estado de Resultados por Diferencias .................................................... .. 147 IX Método de Tendencias ............................................................................ . 159 X Deficiencias Financieras ........................................................................ .. 169 XI Palanca Financiera .................................................................................. . 183 XII Estructura Financiera .............................................................................. . 197 XIII Determinación del Volumen de la Óptima Utilidad ................................ . 205 XIV Los Presupuestos y el Control Presupuesta! ............................................ . 215 XV Capital de Trabajo .................................................................................. .. 233 XVI UEPS Monetario...................................................................................... 247 XVII Factoraje Financiero................................................................................ 253 XVIII Efectos de la Inflación .. .. .. .. .. .. .. .. .. .. .... .... .... .... .... .... .... .... .. .. .. .. .. .. .. .. .. .. .. .. . 267 XIX Sistema Financiero en México .. .... .... .... .... .... .... .... .... .... .... .... .... .... .... .... ... 279 XX Ejemplo Práctico "Laboratorios Mexa, S.A. de C.V." .. .... .... .... .... .... .... ... 333 XXI Ejemplo Práctico "Industrial Oro, S.A. de C.V." ..................................... 343 XXII Ejemplo Práctico "EmpresaArtimet, S.A. de C.V."................................ 351 INTRODUCCIÓN En esta l 3ava, Edición, se actualizarán los temas correspondientes a las disposiciones establecidas por las Normas de Información Financiera (NIF), principalmente a los Capítulos: ~ Capítulo II.- Razones Financieras o Indicadores Financieros. ~ ~ Capítulo VII.- Estado de Flujos de Efectivo .(Tema Nuevo). Capítulo XVIII.- Efectos de la Inflación En correlación a los temas tratados, se enuncian algunas otras NIF, aplicables a los casos tratados en cuestión. El Capítulo XIX.- Sistema Financiero en México, contiene las últimas disposiciones publicadas en el Diario Oficial de la Federación del 6 de abril de 2011. Tema apasionante El tema relativo a los Estados Financieros, es para el Contador Público tema de todos los días y, por lo tanto, para él resulta de lo más apasionante, visto desde cualquier ángulo que se desee, lo mismo puede ser atrayente para aquél que realiza funciones exclusivas de Contador General en una compañía; para el dedicado a la determinación de los costos de la empresa en la cual presta sus servicios, o bien dentro del plano independiente proporcionar una mejor información a sus clientes Campo profesional El campo sobre el que se desarrolla este Profesional es un ambiente cada día más amplio e independiente, en el que le son de utilidad los Estados Financieros Principales y Secundarios, tanto para emitir un Dictamen sobre la razonabilidad de sus datos, como para la obtención de la información desmenuzada que hace el Analista para emitir una opinión basada en una buena interpretación de las cifras así relacionadas. Financiero, administrativo y fiscal También se podrá establecer la necesidad del uso de los Estados Financieros para un debido asesoramiento, no sólo de tipo financiero y/o administrativo, sino también en el aspecto fiscal muy de moda en cualquier época Estados financieros, los ojos de una empresa Es así como se desprende que los Estados Financieros vienen a ser los ojos de la empresa, y si como románticamente se dice que "los ojos son las ventanas del alma"; en este caso los Estados Financieros viii Análisis e Interpretación de Estados Financieros serían las ventanas, y el alma sería la buena o mala política administrativa o financiera seguida por los directores o administradores de la misma. Información entre líneas Por último, para meditar: "Lo interesante de los Estados Financieros, no está en los datos y cifras que ellos presentan, sino en la información que no proporcionan a simple vista". Simplificación en la presentación de ejemplos Para efectos de presentación de los ejemplos prácticos se entenderán en pesos, con información homogénea y los años corresponderán a la letra "X", para el año en curso las "Y" y "Z" para los siguientes años venideros y la "W", "V", "U" "T", etc para los años próximos anteriores al año base. En esta 11 a. Edición los problemas, casos, ejercicios y ejemplos que se muestran ya no contemplan ejercicios en los cuales la moneda contaba con tres ceros más o tres ceros menos, principalmente porque se recomienda que la comparación de las cifras no sea superior a los cinco años anteriores. Elementos indispensables para el analista Adelantándonos a futuras explicaciones que en los capítulos que a continuación se presentan, se establece que el analista debe reunir información completa y necesaria para llevar a cabo su cometido, uniformarla y simplificarla. Métodos de análisis El presente libro cubre, entre otros aspectos de interés, el estudio de los diferentes Métodos de Análisis empleados por el Analista, generalmente Contador Público, para determinar si una empresa cuenta con una solvencia adecuada en el presente, que permita una estabilidad hacia el futuro, proveniente de una productividad bien dirigida, que aporte los rendimientos y frutos de los cuales los inversionistas esperan ser merecedores y participes. Análisis horizontal o vertical Los métodos de análisis pueden ser horizontales si su estudio es a través de dos o más ejercicios y verticales cuando se analiza un solo ejercicio. Dentro de los primeros tenemos el estado de cambios en la situación financiera, el método de tendencias, el punto de equilibrio económico y el estado de resultados por diferencias; referente a los segundos, encontramos el método de razones en su diferentes formas el de por cientos integrales sean totales o parciales, y también, podríamos incluir el punto de equilibrio económico, así como el apalancamiento financiero Dentro de los primeros tenemos el estado de cambios en la situación financiera, el método de tendencias, el punto de equilibrio económico y el estado de resultados por diferencias; referente a los segundos, encontramos el método de razones en su diferentes formas el de por cientos integrales sean totales o parciales, y también, podríamos incluir el punto de equilibrio económico, así como el apalancamiento financiero. Los métodos gráficos se utilizan indistintamente de acuerdo a las necesidades y preferencias del Analista. CAPÍTULOI ASPECTOS GENERALES Historia A fines del siglo XIX, la Asociación Americana de Banqueros celebró su convención anual; en esta reunión fue presentada una ponencia en la que se propone que todos los bancos asociados exigieran, como requisito previo al otorgamiento de un crédito, la presentación de un Balance por parte de los solicitantes, con la finalidad de que las instituciones estuvieran en condiciones de analizar los estados financieros como un medio para asegurarse de la recuperabilidad de dicho crédito. Esta forma empírica de estudiar los estados financieros de empresas que solicitaban créditos marco el inicio de la implantación de métodos analíticos que permitieran detectar con mayor precisión deficiencias financieras que en un momento dado dieran lugar a no poder recuperar el crédito otorgado. Más tarde no sólo exigían un Balance, sino también los correspondientes a los tres o cuatro ejercicios anteriores para compararlos; posteriormente se vio la necesidad de que se anexara el Estado de pérdidas y ganancias, actualmente Estado de resultados, ya que los datos que este documento reporta nos permite determinar con mayor exactitud la solvencia, la estabilidad y la productividad del negocio, así como el desarrollo de la administración de la empresa que solicita el crédito. También el comercio y la industria observaron la utilidad de aplicar no únicamente el análisis de las cifras que reportan sus estados financieros, sino además la interpretación que de ellos se obtiene. De lo anterior, podemos deducir que el origen de lo que hoy conocemos como la técnica del Análisis e Interpretación de Estados Financieros, fue precisamente la Convención de la Asociación Americana de Banqueros, para que a partir de esa fecha poco a poco se fuera desarrollando dicha técnica, aceptándose y aplicándose no sólo en operaciones de crédito con los Bancos, sino también precisar fallas en la administración de los negocios, sean éstos comerciales o industriales, por lo que podemos sintetizar que el campo de acción del análisis tiene relación en forma directa o indirecta con las actividades de: l. Instituciones de Crédito. 2. Empresas Comerciales e Industriales. 3. Terceras Personas (Acreedores, Proveedores, etc.). 4. Inversionistas. 5. Especuladores. 10 Análisis e Interpretación de Estados Financieros 6. Administradores de Empresas. 7. Profesionales (Auditores, Economistas, Ingenieros Industriales, etc.). 8. Empresas de Gobierno. 9. Fisco. Ahora bien, ¿Cuál es la razón o las razones que existen para que la Técnica del Análisis y su Interpretación aplicada a los Estados Financieros, sea de interés a las personas o instituciones antes mencionadas? La respuesta se encuentra en que de dicha aplicación se obtienen tres aspectos fundamentales, que son: 1. La Solvencia, que se puede definir como una situación de crédito presente, en otras palabras, si decimos que una persona es solvente, es porque en esos momentos nos merece crédito. 2. La Estabilidad, es la situación de crédito futura, o sea, que la solvencia que actualmente tiene, seguirá durante una época más o menos cercana en iguales o mejores condiciones, y 3. La Productividad, que es el máximo rendimiento de los resultados de las operaciones de una empresa, es decir, determinar si se han aprovechado los recursos conque cuenta la empresa para obtener la utilidad óptima. Los Métodos de Análisis que hasta la fecha se aplican, tienen como finalidad alguno de los tres aspectos anteriores, pudiendo realizarse con un carácter interno o externo, dependiendo lo anterior de la persona que lo realiza. Estados financieros Definición: Documento primordialmente numérico que proporciona informes periódicos o a fechas determinadas, sobre el estado o desarrollo de la administración de una empresa. Elementos de la definición de los estados financieros 1. Esencialmente numérico. Porque son datos que se obtienen directamente de los registros contables que se reflejan mediante cifras. 2. Informes periódicos o a fechas determinadas. Ya sea que los datos abarquen un período o éstos se muestren en un momento dado, no por eso dejan de informar aspectos financieros de la empresa. 3. Estado o desarrollo de la administración. Cualquier política seguida dentro de una organización deberá quedar reflejada en los estados financieros, y es labor del Analista determinar e interpretar dichas situaciones. Juicio erróneo de los estados financieros Es fácil observar que muchas personas no interiorizadas en los estudios contables, consideran al leer un estado financiero, que éste refleja datos exactos sobre las operaciones que han realizado las empresas a que se refiere dicho estado financiero, puesto que creen lógico que si las matemáticas son una ciencia exacta, lo que señalan los estados financieros lo es también; ya que la contabilidad se auxilia en parte de las matemáticas, pero es necesario considerar lo siguiente: Capítulo l. Aspectos Generales 11 1. Matemáticas. La contabilidad no es una rama de las matemáticas, sólo se auxilia de ellas para resolver algunos problemas. 2. Moneda. Es de todos conocido que la moneda no es estable y que el poder adquisitivo de ella, está sujeto a fenómenos económicos internos y externos. 3. Juicios Contables. El registro de las operaciones debe ser de acuerdo a ciertos convencionalismos contables. 4. Juicios Personales. Aun cuando las operaciones siguen un patrón en su forma de registro, interviene de modo significativo el juicio personal de quien los elabora. Lo anterior, nos hace concluir que hay que tomar en consideración varios factores para opinar sobre un Estado Financiero. Estados financieros falsos El Analista para poder llevar a cabo su labor, necesita de una medida de seguridad para no incurrir en errores por estar opinando y obteniendo conclusiones de estados que no muestran un razonable reflejo de las operaciones de la empresa que analiza; por lo que es necesario que los estados financieros, estén DICTAMINADOS por un Contador Público, antes que el Analista aplique sus técnicas. Viéndolo desde otro ángulo, es fácil suponer que un estado financiero no sólo refleja situaciones normales, sino que está sujeto además a que queden plasmadas deficiencias de capacidad y calidad de las personas que registran las operaciones y elaboran los estados mencionados por fallas naturales de todo ser humano y en determinados casos, por que no, de errores voluntarios, los cuales pueden subsanarse en todo o en parte mediante la auditoría practicada por un Contador Público Certificado o Licenciado en Contaduría Certificado. Nota: No es conveniente que el propio Analista practique la auditoría, porque perdería el tiempo en una función que no es su finalidad. Además, es fácil comprender que se da mejor servicio a un cliente, realizando solamente una labor que conjugar varias en una sola. Insuficiencia de los estados financieros La información que nos brindan los estados financieros, tal y como son de todos conocidos, no son lo suficientemente claros y explícitos para determinar y conocer otros factores que ayuden a mejorar la situación de la empresa en relación a la solvencia, estabilidad y productividad en que se ha venido desenvolviendo la vida del negocio, es por esto que el Analista deberá poner en juego sus conocimientos para ir adicionando datos a los estados financieros, que le sirvan de base para opinar sobre la capacidad administrativa de la empresa. Para subsanar la poca información que emana de los estados financieros, el Analista deberá auxiliarse de otros profesionales o técnicos en ramas afines al negocio sujeto a estudios analíticos, con el objeto de que su interpretación sobre los factores, índices o cifras obtenidas en la aplicación de sus métodos de análisis sean los más acertados y preste una verdadera asesoría a sus clientes. Los Economistas y los Ingenieros Industriales, entre otros profesionales, podrán aportar información por demás interesante sobre estudios de mercado que precise la situación de la empresa en relación a una posible expansión de la misma por tener la perspectiva de captar más centros de mercados, para sus 12 Análisis e Interpretación de Estados Financieros productos, o bien, estudios técnicos de la producción que coadyuven a llegar a las metas deseadas con la más alta calidad. En algunas ocasiones será necesario contar con la ayuda de técnicos especialistas que funjan como peritos en la materia. Fecha de formulación de los estados financieros La fecha de formulación de los estados financieros juega un papel muy importante en nuestro estudio, por lo que se hace necesario sugerir los formulen en la época más propicia del negocio, de acuerdo con el tipo de operaciones que realice, sujeta claro esta a las restricciones que la propia técnica contable establece dentro de sus principios, así como la obligación fiscal de presentar balances anuales. Con lo antes descrito, se trata de decir que si una empresa comercial tiene sus mejores ventas en los últimos y primeros meses del año y practica su Balance e Inventario de acuerdo con el año calendario, tendrá serios problemas producidos por el cúmulo de trabajo tanto externo (mayores ventas, pedidos, etc.), como los de tipo interno (inventarios, balances, declaraciones, etc.), por lo que es recomendable mediar estas situaciones, buscando una fecha en que las ventas disminuyan y pueda esta empresa dedicarse a formular sus estados financieros y todos los demás pasos inherentes a dicha formulación. Ventajas al formular estados financieros en la época propicia l. Los datos serán más exactos porque han completado su ciclo económico. 2. Se evitan errores por no tener la presión de otras actividades y poder elaborarlas con mayor detenimiento y eficacia. 3. Como su ciclo económico se ha cubierto, es factible que la empresa este en la mejor época de solventar sus obligaciones, entre otras, la del Fisco. 4. La intervención dentro de la empresa de los profesionales o técnicos que revisen, estudien o determinen la razonabilidad de las cifras, los problemas de mercado, o bien las fallas de la administración, se harán más expeditas y el resultado de su intervención se aplicará en caso dado en una época más adecuada. S. Generalmente se ven las empresas con la obligación fiscal o financiera contable, de que la duración de sus estados financieros sea a partir del 1 de enero para concluir el 31 de diciembre del año en curso. 13 Capítulo l. Aspectos Generales Clasificación de los estados financieros Principales Estados financieros Balance General/Estado de Situación Financiera X Estado de Resultados X Estado de Costo de Producción y Ventas X Secundarios Estáticos Dinámicos X X X Estado de Situación Financiera Comparativo X Estado de Resultados Comparativo X X Estado de Costo de Producción y Ventas Comparativo X X Estados financieros 1 Principales 1 Secundarios Estado de Capital de Trabajo X Estado de Movimiento de las Cuentas de Capital X Estado de Cambios en la Situación Financiera en Base a Flujo de Efectivo Estados Analíticos de Cuentas de Resultados X X 1 Estáticos 1 Dinámicos 1 X X X X X Nota: Esta lista de estados financieros es enunciativa. Balance General/Estado de Situación Financiera. Es el estado que muestra la situación financiera de una empresa en un momento dado. El Balance General actualmente conocido como Estado de Situación Financiera, por incluir todos los valores (derechos y obligaciones) con que opera una empresa, decimos que es el estado más completo que se puede formular. Además, es estático porque nos muestra la situación que esos valores financieros guardan en una fecha, que puede ser la del cierre del ejercicio (un año) o cualquier otra que se desee (inferior a un año), pues el período en este estado no es fundamental. Estado de Resultados. Es el estado que muestra las operaciones que ha tenido una empresa durante un período hasta llegar a los resultados obtenidos. Este estado es de mucha importancia, no sólo por el resultado que nos arroje (utilidad o pérdida), sino por determinar paso a paso la forma en que se llegó a dicho resultado; el cual podríamos obtenerlo del propio Estado de Situación Financiera, si eso fuera lo que nos interesara; por esta razón, se considera que es un estado principal y a su vez dinámico, por no dar cifras a una fecha fija, sino el movimiento de operaciones acumuladas en un período. Estado de Costo de Producción y Ventas. Es el estado que muestra minuciosamente todos los elementos que forman el costo de lo producido, así como el de lo vendido durante un período determinado. Este estudio tiene razones similares al anterior, ya que su cifra final aparece dentro del estado de resultados como este a su vez dentro del estado de situación financiera, es fácil comprender que es de sumo interés saber en una forma detallada como se determina el costo, ya sea el que refleja la producción o el que se relaciona con las ventas; el cual nos permita obtener un precio de venta con un margen de utilidad 14 Análisis e Interpretación de Estados Financieros bruta suficiente para absorber el costo de distribución y llegar al resultado final deseado (representativo de la productividad de la empresa). Estados Comparativos. Aun cuando los estados comparativos que hemos ejemplificado son de tipo principal, son estados que se utilizan para complementar o aclarar datos que los estados financieros principales no pueden reflejar, por lo que se deben considerar secundarios. Bases para su formulación: l. Comparación de estados homogéneos. 2. Consistencia en los principios de contabilidad. 3. Ejercicios completos (un año). Respecto a que si deben considerarse dinámicos o estáticos, irá en función de lo antes señalado, es decir, si corresponden a una fecha dada (estático) o si se refieren a un período determinado (dinámico). Estado de Capital de Trabajo. Es la diferencia entre el Activo circulante y el Pasivo circulante en una fecha determinada, por lo que se considera que es estático y es secundario, porque los datos que de él se obtienen son adicionales a los estados principales. Como se puede observar, se está considerando Capital de trabajo el neto entre los valores de fácil realización de la empresa con las obligaciones exigibles a corto plazo, es el neto, porque nos demuestra con lo que realmente cuenta el negocio como propio y no el total del Activo que puede estar en parte o todo sujeto a obligaciones con terceros, es decir, que la compañía está utilizando capital ajeno que podría en un momento dado desequilibrar la solvencia o la estabilidad de la empresa en estudio. Estado de Movimiento de las Cuentas de Capital. Al hablar del Estado del superávit, nos vamos a referir para nuestros fines a la diferencia que existe entre el Capital Social y el Capital Contable. En el caso que el Capital Social se viera mermado por pérdidas (déficit), reflejaría un Capital Contable inferior, creando una situación inestable de la empresa, la cual mostraría una relativa solvencia y estabilidad de la empresa. Por representar el cambio efectuado del principio al fin de un período, se considera que es un estado dinámico. Es secundario por informar datos adicionales que no pueden aparecer en el Estado de Situación Financiera, ni en el Estado de Resultados. Estado de Cambios en la Situación Financiera en Base a Flujo de Efectivo. A través del tiempo, el estado en cuestión ha tenido mayor aplicación y aceptación dentro de las personas allegadas al mundo de los negocios; es tal su importancia, que amerita un estudio especial dentro de los métodos de análisis que más adelante veremos. Por lo anterior, estamos ante el fenómeno de un estado financiero, que por si solo, se ha transformado de ser un estado secundario en uno principal, con cifras dinámicas, lo que le hace ser un estado aún más valioso, puesto que, a través de su lectura se podrá no sólo conocer los recursos conque contó la empresa durante el período a revisión, sino además, la aplicación que de dichos recursos efectuó, datos que en manos de un Analista son por demás útiles para su debida interpretación. Es un estado dinámico porque al comparar dos estados de situación financiera (estados estáticos) y determinar diferencias entre ambos, estos nos indican el movimiento acumulado durante un período en las diferentes cuentas de nuestro balance. Capítulo l. Aspectos Generales 15 Estados Analíticos de las Cuentas de Resultados. Son estados que se formulan con un mayor detalle de como aparecen en el Estado de Resultados, por lo que únicamente resta decir, que encuentran su mayor aplicación en la formulación de presupuestos. Como su nombre lo indica, no se trata de un solo documento, sino que son tantos como renglones sean necesarios analizar; sean éstos de ingresos, de productos, de gastos de administración, de venta, o de algún otro renglón que por el giro de la empresa tomará importancia para un estudio analítico. Concepto de análisis e interpretación Según el Diccionario Enciclopédico Abreviado Espasa Calpe: Análisis.- "Distinción y Separación de las partes de un todo hasta llegar a conocer sus principios o elementos". "En Matemáticas, el análisis denota el proceso por medio del cual un problema queda reducido a sus más simples elementos; se aplica más particularmente a aquellas ramas de las matemáticas que estudian las relaciones de cantidades variables o indeterminadas por medio de símbolos. Así, la Geometría Analítica estudia el carácter de las líneas curvas y superficies empleando para ello los símbolos algebraicos". Interpretación.- Acción y efecto de interpretar". Interpretar.- "Explicar o declarar el sentido de una cosa, y principalmente, el de textos faltos de claridad". "Entender o tomar en buena o mala parte una acción o palabra". "Atribuir una acción a determinado fin o causa". "Comprender y expresar bien o mal el asunto o materia de que se trata". Con base en las definiciones anteriores, se puede decir que para los fines de estudio, el Análisis y la Interpretación de Estados Financieros, es el conocimiento integral que se hace de una empresa a través de un estado financiero (el todo), para conocer la base de sus principios (operaciones), que nos permiten obtener conclusiones para dar una opinión (explicar y declarar) sobre la buena o mala política administrativa (asunto o materia) seguida por el negocio sujeto a estudio. Pasos previos del analista Generalidades. El Analista debe tener en cuenta una serie de situaciones antes de entrar en funciones; a semejanza del Contador Público o Licenciado en Contaduría antes de iniciar una auditoría. l. Alcance l. Parcial. Estudio de alguna de las funciones de la administración. 2. Total. Estudio total de la política administrativa de la empresa. Nota: Se aconseja que el estudio se realice abarcando la totalidad, debido a que en forma parcial podría llegar a interpretaciones incorrectas por la íntima relación de las partes que integran una empresa. 16 Análisis e Interpretación de Estados Financieros 11. Obtención de datos de tipo económico administrativo 1. Constitución de la Sociedad. Extractar los principales datos de la escritura constitutiva y actas de asamblea, obteniendo: fechas, capital, aumentos, actividades, nombres, etc. 2. Actividades Actuales. Estudiar el giro actual de la empresa, así como planes futuros. 3. Contratos y Convenios. Extractar los existentes con: Instituciones de Crédito, Proveedores, Comisionistas, Fisco, etc. 4. Estudio del Mercado. Observar la situación de la empresa según su capacidad, localización geográfica, poder de compra de sus clientes, etc., durante el tiempo que abarca nuestra revisión. 111. Datos financieros externos La obtención de datos de terceros en México, es de lo más difícil; pero debe tenerse en cuenta que si está a la mano del Analista dicha información, debe aprovecharla por la gran utilidad que le reportará al emitir sus interpretaciones. IV. Requisitos contables 1. Consistencia en la aplicación de los Principios de Contabilidad. 2. Consistencia en la presentación de los estados financieros. Utilizar las mismas cuentas, presentarlas con sus movimientos o saldos, de acuerdo a ejercicios anteriores. 3. Dictamen de C.P.C. como ya se mencionó, el Analista debe tener un margen de seguridad de las cifras que maneja. V. Estados financieros y datos que solicita el Analista 1. Estados Financieros Principales: a) Balance General/Estado de Situación Financiera. b) Estado de Pérdidas y Ganancias/Estado de Resultados. c) Estado de Costo de Producción y Venta. 2. Estados Financieros Secundarios. Los solicitará de acuerdo a las necesidades de quien lo contrató. 3. Relaciones: De clientes, proveedores, gastos, etc. Es conveniente que la empresa le dé amplias facilidades de información. Reglas de simplificación y uniformidad de los estados financieros Generalidades. Es necesario que después de haber tomado en consideración los pasos previstos anteriormente, el Analista prepare adecuadamente su materia de trabajo que no es otro que los estados financieros. l. Simplificación de cifras 1. Eliminar centavos, unidades, decenas, centenas, etc., según la importancia de la empresa. 2. El número 5 (cinco) será el límite para aumentar o disminuir la cifra posterior. Capítulo l. Aspectos Generales 17 3. Datos homogéneos. Ejemplo: Como sucedió en el período del 1 de enero de 1993 al 31 de diciembre de 1995, con Nuevos Pesos al compararlas con pesos en ejercicios posteriores. Se recomendó que las cifras de ejercicios anteriores se recorriera el punto tres lugares hacia la izquierda a las cifras señaladas en pesos para homogeneizar la comparación con el uso de Nuevos Pesos, por el lapso ya indicado. 11. Cuenta que refleja los ajustes de cifras por simplificación 1. Conciliación por Análisis. Esta cuenta aumentará o disminuirá dentro del Balance el Capítulo del Capital Contable; en los demás estados aparecerá en el renglón anterior al Resultado que reporten. 2. Otra política seguida es afectando directamente una cuenta de Reserva de Capital. Procedimiento que se considera inadecuado, aun cuando muchos autores lo aconsejan. 111. Agrupación de cuentas Con el objeto de precisar errores y facilitar el análisis, es conveniente agrupar bajo un mismo rubro cuentas de naturaleza similar. IV. Cuentas complementarias 1. Reservas. Se restarán a la cuenta correspondiente para trabajar con valores netos. 2. Otras cuentas diferentes a Reservas. Aparecerán con su saldo, sin disminuir el valor el cual complementan. Ejemplo: Documentos descontados, Anticipo de clientes, Anticipo a proveedores, etc. Reglas de simplificación del estado de situación financiera Generalidades: - Se eliminan los rubros de Cargos y Créditos diferidos. - Se crea el grupo de "Otro activo". l. Activo 1. Circulante: a) Incluirá valores de fácil realización (menos de un año). b) Valores provenientes de operaciones normales. c) Aquellos valores que no reúnan los requisitos anteriores, pasarán a formar parte del "Otro activo". d) Excepción. Las Mercancías en tránsito se aceptarán en este grupo si esta próxima su llegada (menos de un mes). 2. Fijo: a) Se incluirán Inversiones permanentes propias del giro. b) Acciones, bonos y valores de otras empresas, se aceptarán en este grupo, cuidando que no se infle su valor. 18 Análisis e Interpretación de Estados Financieros * e) Se presentarán valores netos. d) Las Revaluaciones no deben de aceptarse, por lo que se procederá extra-libros a deshacer el asiento si corresponde al ejercicio analizado o bien, a afectar la cuenta de "Conciliación por análisis" si la Revaluación proviene de los ejercicios anteriores. * El Boletín B-10, establece como obligatoria la Reexpresión de cifras en los Estados Financieros a partir de 1984. 3. Otro activo: a) Se formará con las cuentas de "Cargos diferidos". b) De aquellas Cuentas que no reúnen los requisitos señalados en el "Circulante" y "Fijo". e) Se presentarán valores netos. Nota: El Activo fijo intangible, formará parte del Fijo si ha sido pagado y está sujeto a una amortización; al contrario, se eliminará como en el caso de la Revaluación. 11. Pasivo l. Circulante: a) Pasivos reales o no exigibles en un período hasta de un año. b) Agrupar cuentas bajo un mismo rubro cuando éstos tengan relación. 2. Fijo: a) Pasivos reales o no exigibles en un período mayor de un año. Nota: Los créditos diferidos pasarán a formar parte del Circulante o del Fijo, de acuerdo a su vencimiento. 111. Capital l. Capital Social. a) Sólo se aceptará el pagado. b) La cuenta de Accionistas deberá pasar al Activo o Pasivo, según sea su saldo. 2. Reservas de capital. Se presentarán en un solo renglón. 3. Utilidades de Varios Ejercicios. Se presentarán bajo un mismo rubro. Ejemplo: Utilidades no distribuidas de ejercicios anteriores; en caso de tener Resultados negativos, se utilizará el renglón de Pérdidas de ejercicios anteriores. 4. Resultado del Ejercicio. Se presentará separado de los de ejercicios anteriores mencionados: Utilidad o Pérdida del ejercicio. 5. Superávit por Revaluación de Inventarios o de Activo Fijo, en el caso que se generalice la Reexpresión de Estados Financieros. Capítulo l. Aspectos Generales 19 Reglas de Simplificación del Estado de Resultados Generalidades. Para poder hacer un buen análisis, es necesario que este estado sea lo más analítico posible, a diferencia del Estado de Situación Financiera. l. Ventas l. Separación de Ventas: al Contado y a Crédito. 2. Separación de las Ventas Locales y las Foráneas. 3. Separación de las Ventas Matriz y de las Sucursales. 4. Análisis de las Devoluciones, Rebajas y Bonificaciones sobre Ventas. 5. Eliminación de operaciones no normales (Venta de activo fijo, desperdicios, etc.). 6. Puede aceptarse que los Descuentos sobre Ventas disminuyan a éstas, pero debe observarse la consistencia en los demás ejercicios. 11. Costo de ventas l. En empresas industriales solicitar el Estado de Costo de Producción y Venta que aparezca además en unidades. 2. Cuidar que se haya valuado correctamente el Inventario; que el criterio del auditor sea de acuerdo al nuestro. 3. Eliminar operaciones que no son normales a las propias. 111. Gastos de operación l. Detalle de cada uno de los 3 principales rubros que forman los Gastos de Operación: Gastos de Administración, Venta y Financieros. 2. El detalle de estos Gastos es base para la determinación de los Gastos en Fijos y Variables. 3. Facilitar la determinación y comparación del Presupuesto que de ellos se haga. IV. Otros gastos y productos l. Por lo general, este grupo está formado de partidas que corresponden a operaciones no normales. 2. Por lo anterior, debe eliminarse para objetos de análisis, salvo que fuera de importancia. Clasificación de los métodos de análisis No obstante ser una técnica relativamente moderna, el Análisis de Estados Financieros cuenta a la fecha con una cantidad considerable de Métodos para llevar a cabo dichos estudios. Sin embargo, podemos decir que muchos de estos Métodos son simples derivaciones de un número más reducido de Métodos que podríamos considerar como Básicos y que lógicamente son los más aplicados, ya que son los que presentan un análisis más completo. 20 Análisis e Interpretación de Estados Financieros Tenemos que hacer la salvedad que es conveniente que en toda ocasión el Analista, aplique varios de los Métodos de Análisis y no se conforme con el uso de uno de ellos, ya que podemos afirmar que no existe un método que por sí solo haga que se considere suficiente su única aplicación. Por otro lado, el Analista debe evitar el peligro de que lleve a cabo análisis demasiado detallados, lo cual tendrá como consecuencia una cantidad excesiva de datos que sólo producen confusión a la hora de interpretarlos. Los métodos a estudiar se clasifican de la siguiente manera: a) Razones simples b) Razones estándar 1) Métodos de razones l. Métodos estadísticos 2) Método de por cientos integrales 3) Estudio del puntos de equilibrio económico Métodos de análisis 1) Método de aumentos y disminuciones 11. Métodos dinámicos -r -r e) Razones índices a) Totales b) Parciales a) Fórmulas b) Gráficas a) Estado de origen y aplicación de recursos b) Estados comparativos 2) Métodos de tendencias 3) Estado de resultados por diferencias 4) Métodos gráficos Nota: Se clasifican como Métodos Estáticos a aquellos sistemas de análisis cuyos datos corresponden a estados financieros de un ejercicio, en tanto que los dinámicos abarcan datos financieros de 2 ó más ejercicios, los primeros podrían considerarse relativos al Análisis Vertical y los segundos al Análisis Horiwntal. CAPÍTULO JI MÉTODO DE RAZONES SIMPLES Introducción Este método consiste en relacionar cifras de conceptos homogéneos de los Estados Financieros y de su Resultado obtener consideraciones que nos sirvan para apoyar nuestra interpretación acerca de la solvencia, estabilidad y productividad de la empresa. El fundamento de este Método está determinado en la íntima relación que guardan los conceptos que forman a los estados financieros, así como las ligas entre Rubros que son Homogéneos de un Estado Financiero a otro, es por esto que nacen las llamadas: l. Razones Estáticas. Por formarse de rubros del Balance General/Estado de Situación Financiera, que es un estado estático. 2. Razones Dinámicas. Por corresponder a cuentas del Estado de Resultados, que es un estado dinámico. 3. Razones Estático-Dinámicas. En las que intervienen cifras de conceptos de uno y otro estado. Nota: Pueden formarse razones tomando en consideración cuentas o conceptos de otros estados que no sean el Balance o el de Resultados, por lo que se incluirán en el grupo de las Razones Estáticas si el estado es de tal naturaleza, o Dinámicas si el estado fuera dinámico, o bien, Estático-Dinámicas si los datos obtenidos provienen de dos estados financieros de diferente naturaleza. SE RECOMIENDA LA ADQUISICIÓN DEL LIBRO: "NORMAS DE INFORMACIÓN FINANCIERA" (NIF - 2006) del Consejo Mexicano para la Investigación y Desarrollo de Normas de Información Financiera (CINIF) INSTITUTO MEXICANO DE CONTADORES PÚBLICOS 22 Análisis e Interpretación de Estados Financieros NORMAS DE INFORMACIÓN FINANCIERA A-3 APÉNDICE "C" INDICADORES FINANCIEROS Antecedentes Sin entrar en mucho detalle, comentaré que el INSTITUTO MEXICANO DE CONTADORES PÚBLICOS, A.C. (IMCP), a través de la Comisión de Principios de Contabilidad (CPC), encargada de emitir la normatividad contable en México, durante rnás de 30 años. Pero a partir del 1 de junio de 2004, quedo en manos del Consejo Mexicano para la Investigación y Desarrollo de Normas de Información Financiera. (CINIF, organismo independiente, la cual en congruencia con la tendencia mundial, asume la función y responsabilidad de la emisión de la normatividad contable en México, Corno resultado de lo anterior y tornando en cuenta al Consejo Emisor del CINIF, conformado con investigadores de tiempo completo, con amplios conocimientos y experiencia en el campo profesional y con criterio independiente, se llegó corno resultado a la edición del libro que se recomienda, donde se combinaron la normatividad establecida anteriormente y que subsisten con los estudios normativos actuales. Es a partir del 1 de enero de 2006, cuando entra en vigor el contenido de la normatividad contable contenida en el libro ya mencionado de "NORMAS DE INFORMACIÓN FINANCIERA" (NIF 2006). Comparación de razones financieras con indicadores financieros: Comparando las Razones Financieras expuestas en éste Capítulo I y las del Capítulo X Palanca Financiera,, las cuales dan un total de 25 Razones Financieras fundamentadas, interpretadas y ejemplificadas, con los 33 Indicadores Financieros, incluidas en el Boletín A 3, dentro de su Apéndice C, llego a la conclusión de que son varias que no están consideradas dentro por un servidor; así corno algunas que no aparecen dentro del libro (NIF). A continuación, se presentarán las "Razones Financieras" o "Indicadores Financieros" dando la fundamentación y la interpretación general de cada una de las Razones y/o Indicadores Financieros posteriormente se ejemplifican con alternativas, interpretando las cifras reportadas. Nota: Las Razanes o Indicadores que yo no había considerado en las anteriores Ediciones de mi libro, se presentan en Cuadros que incluyen un(*), recalcando que así como yo tengo algunas Razanes no señaladas en el libro (NIF), algún Analista podría valerse de alguna nueva Razón o Indicador Financiero, que le reporte alguna información valiosa al realizar su trabajo de análisis. 23 Capítulo Il. Método de Razones Simples Método de razones simples o Indicadores Financieros l. Análisis de la solvencia Activo Circulante Solvencia Circulante Pasivo Circulante Fundamentación: Parte de la base de que las deudas a corto plazo están garantizadas con los valores del Activo Circulante, que constituye los bienes disponibles con los que se cubrirán las deudas próximas a vencer. Visto desde otro punto de vista, el Pasivo Circulante es el resultado del financiamiento del Activo Circulante. Interpretación: Esta razón es la más antigua y se exigía una relación mínima de 2 a 1. Actualmente, en vista del uso del crédito como auxiliar económico de las grandes empresas, su relación puede y debe ser menor, de acuerdo con el giro de la empresa, para que tenga una solvencia circulante buena. Activo Disponible Pasivo Circulante = Solvencia Inmediata Fundamentación: Es una prueba muy rigorista por considerar la liquidez de la empresa mediante la utilización de los valores fácilmente realizables como es el efectivo en Caja y Bancos y las inversiones en acciones, bonos y valores. Interpretación: Al igual que en la razón anterior, se exigía una proporción de 1 a 1; pero la práctica enseña que el tener efectivo ocioso es tan perjudicial como el tener una relación inferior a 0.40. Esta razón es llamada como la "Prueba de Ácido". Nota: Para ser menos rigorista, se aceptará la razón de: Activo Circulante - Inventarios Pasivo Circulante En este caso, la razón debe ser cercana a la unidad para considerarla razanable; dependiendo el giro de la empresa para una interpretación más adecuada. 24 Análisis e Interpretación de Estados Financieros 11. Análisis de la estabilidad l. Estudio del Capital Pasivo Total Capital Contable Pasivo Circulante Capital Contable = Origen del Capital Pasivo Fijo Capital Contable Fundamentación: La finalidad de este grupo de razones es la de conocer la proporción que existe en el origen de la inversión de la empresa, capital proveniente de fuentes ajenas y capital obtenido de sus propios recursos. l nterpretación: Como regla general se puede aceptar como relación máxima la de 1 a 1 respecto a la primera razón, es decir, que el capital ajeno sea igual al propio, debido a que una razón superior provocaría un desequilibrio y habría peligro de que pasara a ser propiedad de terceras personas. Respecto de las otras dos razones, es conveniente que la segunda de ellas sea superior. Activo Fijo Capital Contable Inversión del Capital Fundamentación: Si se observa con detenimiento se encuentra lógica la íntima relación que guardan los bienes estables con el capital propio que es una inversión permanente y esta razón a su vez como préstamos a largo plazo (capital ajeno), que normalmente sirven para la adquisición de nuevos activos fijos. Interpretación: El resultado aceptable de esta razón, es en función al tipo de empresa de que se trate, ya que es muy natural que una compañía industrial necesita de mayores recursos fijos (maquinaria y equipo) que una comercial, por lo que una relación en el primer caso de más de 1 sin pasar de 1.50 es bueno, no así para el comercio. Capital Contable Capital Social Pagado Valor Contable del Capital 25 Capítulo Il. Método de Razones Simples Fundamentación: Son valores provenientes de conceptos similares que varían a través del tiempo y como resultado de las operaciones realizadas por la empresa, determinándose el rendimiento obtenido, aprovechado por la compañía, o bien, el reflejo de los errores de administración. Interpretación: Esta razón muestra la aplicación de intereses obtenidos para el mejor aprovechamiento de futuras operaciones, por lo que una relación superior a 1, nos indicará el grado de aprovechamiento mientras dicha relación aumente y siendo inferior a 1, una situación de peligro. * Estudio del Capital PT+AT CTN+PC Se determina la proporción que existe entre el Capital propio en relación con el Capital ajeno, la proporción no debe superar el 0.50, salvo que exista una razón de importancia Deuda en relación a los Activos Totales Margen de seguridad. Se El resultado normal será de 1 x 1, mientras no se llegue considerará el CNT como la a la Unidad, la Estabilidad estaría en problemas. diferencia entre el AC - PC. Intervalo defensivo. Desde otro punto de vista sería el AC - 1, en AD + CxC + Gtos relación a las Erogaciones sin Deprec proyectadas, Sln incluir Depreciaciones y Administraciones Lógicamente tendrá que tomarse en cuenta el resultado que aporten otras razones, para interpretar un resultado cercano al 0.10, por estar comparando una cifra en un momento dado con la suma de gastos en un ejercicio. DOS DE LAS RAZONES QUE YO PRESENTO: PC +ce y PT +ce NO ESTÁN INCLUIDAS. 2. Estudio del ciclo económico Ventas Netas a Crédito Promedio de Cuentas por Cobrar = Rotación de Cuentas por Cobrar Fundamentación: Como se indica en la razón, es necesario analizar las ventas y tomar solamente aquéllas que son a crédito, después de deducir las devoluciones, rebajas, bonificaciones y descuentos de este tipo de operaciones, para que al compararlas con el promedio de los saldos mensuales de clientes (mínimo el saldo de 3 fechas distintas), nos de el número de veces que este promedio se desplaza a través de las ventas. Interpretación: Estas razones indicarán indirectamente el resultado de la aplicación de una buena o mala política administrativa; por lo que en forma general, podrá decirse que mientras nos dé un desplazamiento superior, mejor será la política administrativa seguida, ya que señalará el uso eficiente de los valores que se estudian. 26 Análisis e Interpretación de Estados Financieros Costo de lo Vendido Promedio de Inventarios de Artículos Terminados = Rotación de Inventarios de Artículos Terminados Fundamentación: Al igual que la anterior razón, ésta nos indicará las veces que se desplazan los inventarios a través de las "Ventas". Lo anterior se comprende fácilmente si se observa que el costo de lo vendido representa las ventas, pero al costo que es el precio a que están valuados los inventarios. Interpretación: Estas razones indicarán indirectamente el resultado de la aplicación de una buena o mala política administrativa; por lo que en forma general podrá decirse que mientras nos dé un desplazamiento superior, mejor será la política administrativa seguida, ya que señalará el uso eficiente de los valores que se estudian. Costo de Materia Prima Empleada Promedio de Inventarios Materias Primas = Rotación de Materias Primas Fundamentación: Esta razón nos indica las veces que se desplaza la materia prima del total empleado en producción. Interpretación: Estas razones indicarán indirectamente el resultado de la aplicación de una buena o mala política administrativa; por lo que en forma general podrá decirse que mientras nos dé un desplazamiento superior, mejor será la política administrativa seguida, ya que señalará el uso eficiente de los valores que se estudian. Compras Netas a Crédito Promedio de Cuentas por Pagar = Rotación de Cuentas por Pagar Fundamentación: Nos indicará como en la primera rotación señalada, el número de veces que se desplazan las deudas a corto plazo por adquisición de mercancías o de materias primas en relación al total de las mismas adquiridas en el ejercicio que se analiza. Interpretación: La interpretación correcta a esta razón la dará el conocimiento que se tenga de las Rotaciones de cuentas por cobrar, y tendremos la pauta para precisar si está o no de acuerdo al crédito que nos conceden y de ahí que nuestro razonamiento sea más lógico, aun cuando sobrepasara los límites ideales. 27 Capítulo Il. Método de Razones Simples 3. Convertibilidades 360 días Rotación de Cuentas por Cobrar Fundamentación: Si los resultados obtenidos por las razones anteriores que muestran la rotación de diferentes cuentas y las traducimos a días, tendremos datos más comprensibles. Referente a cuentas por cobrar, sabremos si el crédito concedido está de acuerdo a la política administrativa y se recuperará en el tiempo razonable para no entorpecer nuestro ciclo económico. Interpretación: Sin poder establecer un resultado fijo para los datos que nos reportan estas razones que convierten a días las diferentes rotaciones, si se puede deducir que mediante un dato que represente el menor número de días será más ventajoso, ya que la duración del ciclo económico será corto y más rápidamente se recuperará el efectivo puesto en actividad. 360 días Rotación de Artículos Terminados = Fundamentación: A través del resultado de esta razón se conocerán los días que se necesitan, para colocar en el mercado la producción. Interpretación: Al igual que en la conversión anterior, se puede deducir que mediante un dato que represente el menor número de días será más ventajoso, ya que la duración del ciclo económico será corto y más rápidamente se recuperará el efectivo puesto en actividad. 360 días Rotación de Cuentas por Pagar Fundamentación: Si se compara esta razón con la del crédito que concede la empresa, sabremos si la empresa trabaja con ventaja de crédito o no al que le conceden sus proveedores. Interpretación: Esta razón indicará el número de días en que la empresa está liquidando sus deudas, situación que debe estar acorde con los plazos que le han sido concedidos por sus proveedores. 28 Análisis e Interpretación de Estados Financieros Suma de Convertibilidades = Duración del Ciclo Económico Fundamentación: Se obtiene el ciclo económico de la empresa sumando el resultado de las anteriores convertibilidades, de esta manera se determinará el plazo medio necesario para que las operaciones de la empresa se transformen en efectivo a compra de materias primas, éstas a productos terminados, colocarlas en el mercado y por último el cobro en efectivo. (No incluir la relación de cuentas por pagar). Interpretación: En principio, si la suma de las convertibilidades muestra un ciclo económico acorde a la actividad de la empresa, se considerará que la estabilidad estará dentro de los límites aconsejables. Ahora bien, si los días que da la suma es superior, tendrá el Analista la obligación de investigar en donde se encuentra la falla administrativa. (*) Estudio del Ciclo Económico y Convertibilidades LAS RAZONES RELATIVAS A LA ROTACIÓN Y ANTIGÜEDAD O CONVERTIBILIDAD DEL INVENTARIO DE MERCANCÍAS, CUENTAS POR COBRAR Y CUENTAS POR PAGAR, DIFIEREN EN FORMA, PERO SE LLEGA AL MISMO RESULTADO, SALVO LO SIGUIENTE: El (NIF) relaciona el Costo de Considero importante utilizar las dos razones, así CV +PROM DE C x P Ventas y yo las Compras Netas a como sus Convertibilidades y comparar sus resultados. Crédito LA RAZÓN COSTO DE MATERIAS PRIMAS A CRÉDITO+ PROMEDIO. DE INVENTARIOS DE MATERIAS PRIMAS Y SU CONVERTIBILIDAD, NO ESTÁN CONSIDERADAS POR EL (NIF) 111. Análisis de la productividad Ventas Netas Capital Contable Estudio de las Ventas Ventas Netas Capital de Trabajo Fundamentación: Para tener el dato que muestre la productividad de la empresa, es necesario utilizar las ventas en relación con el capital propio y con el capital en movimiento que es el de trabajo, ya que estas ventas están supeditadas a la potencialidad de dichos capitales. Interpretación: El estudio de las ventas por medio de este método no es del todo exacto, por lo que se hace necesaria la aplicación de otros métodos que nos señalen la debida interpretación. 29 Capítulo Il. Método de Razones Simples Utilidad Neta Capital Contable = Utilidad Neta Estudio de la Utilidad Pasivo Total + Capital Contable Utilidad Neta Ventas Netas = Fundamentación: Las razones que se indican mostrarán el rendimiento obtenido, de acuerdo a diferentes factores y por ende, la eficiencia de la política administrativa. La primera razón señala la productividad obtenida de acuerdo a la inversión propia. En la segunda razón se tomarán en consideración no sólo los recursos propios sino además los ajenos. La tercera dará el rendimiento que por cada peso de venta obtiene la empresa. Interpretación: Como es lógico suponer, mientras mayor sea el rendimiento obtenido, será índice de una mejor política administrativa que redundará en una situación financiera solvente y estable. Es necesario comparar la utilidad con las ventas para precisar si la empresa esta obteniendo el resultado normal de acuerdo al giro y volumen de sus operaciones. Superávit Ganado Capital Contable = Estudio de la Aplicación de Recursos Dividendos Decretados Capital Contable Fundamentación: Al señalar estas razones, es con el objeto de ver la aplicación que se hace de los rendimientos ganados, los cuales deben ser netos, es decir, después de considerar los impuestos a que están sujetos y dejar solamente aquellas cantidades que en un futuro puedan ser utilizadas. Interpretación: Es de suma importancia estudiar la aplicación que se les da a los resultados de una empresa, ya que puede generalizarse que es tan perjudicial reinvertir utilidades de más que formen capital ocioso como dejar sin los debidos recursos a la empresa. 30 Análisis e Interpretación de Estados Financieros (*) ANÁLISIS DE PRODUCTIVIDAD Estudio de las Ventas VENTAS ACTIVO TOTAL Rotación de Activos Totales VENTAS Rotación de Activo Productivo ACTIVO PRODUCTIVO V N período actual - V N período ant V N período actual GASTOS en GENERAL VENTAS NETAS Si se contrae la relación a tomar en cuenta sólo el Activo productivo, debe ser muy superior su resultado al obtenido en la razón anterior. Es de suponerse que la Venta del período Crecimiento en Ventas del actual será superior al anterior y estará período actual al anterior. representado el porciento de crecimiento. Todos los Gastos de Venta, Generales, Administración Investigación, y Desarrollo. Lógicamente el resultado será inferior a la unidad, representado, en que porcentaje afectan los Gastos de Operación, Contribución marginal. Como complemento de la razón anterior, se podrá comparar el resultado positivo o negativo de la política de la empresa. VETAS NETAS -C.V. VENTAS NETAS El resultado deber ser superior 1 a 1, para considerar que es productivo EL (NIF) NO INCLUYÓ LA RAZÓN VN +ce Conclusión: De lo anterior podemos deducir que los Indicadores Financieros son las antes conocidas como Razones Financieras, que son enunciativas, no limitativas y como ya se mencionó dentro de este libro, su aplicación no debe ser exhaustiva, sino que deben seleccionarse aquellos Indicadores o Razones Financieras, que sean las que necesitamos para conocer básicamente la Solvencia, la Estabilidad, la Productividad, la Rentabilidad y precisar el Apalancamiento Financiero. No hay que olvidar que los resultados a través de estos Indicadores o Razones Financieras deben de comprobarse por medio de otros Métodos de Análisis; siendo lo más importante la INTERPRETACIÓN que se les dé a las cifras obtenidas por uno u otros medios. En ésta 13ava. Edición se presenta fuera del orden establecido para resaltar la importancia de estar consciente de conocer las nuevas directrices marcadas por el Instituto Mexicano de Contadores Públicos, a través del Consejo para la Investigación y Desarrollo de Normas de Información Financiera, A.C., en vigor a partir del 1 de enero de 2006. Por lo que respecta al contexto de esta obra, el NIF A-3, Apéndice "C", relativo a los Indicadores Financieros, se hace necesario considerar aquellas Razones que no fueron tomadas por un Servidor y hacer resaltar algunas no expuestas por NIF a que nos hemos estado refiriendo. Podemos terminar con el señalamiento de que existen otros Indicadores o Razones Financieras que no han sido tratadas, pero que en un momento dado, quien lleva acabo un Análisis Financiero pueda utilizarla y lo principal, vuelvo a repetir lo más importante es la debida INTERPRETACIÓN que le dé el resultado obtenido. 31 Capítulo Il. Método de Razones Simples ALTERNATIVAS l. Análisis de la solvencia Solvencia Circulante "A" Activo Circulante Pasivo Circulante 180,000 90,000 "C" "B" 135,000 = 90,000 72,000 = 1.50 90,000 = 0.80 Interpretación: "A" Corno ya se dijo anteriormente, la razón de 1 es a 2 en la Solvencia Circulante es el resultado rnás conservador, aun cuando éste puede ser menor y considerarse adecuado a las operaciones que realiza la empresa. No hay que olvidar que es conveniente conocer corno está formado el circulante para poder llegar a una interpretación precisa de la forma en que las disponibilidades de la empresa podrían usarse. "B" Tornando corno base lo antes mencionado, el resultado de $1.50 puede ser el rnás indicado si la distribución en sus Activos está balanceada y en esa forma podría resolver sus deudas a corto plazo. "C" Las situaciones que se presentan en esta alternativa se pueden considerar problemáticas para la empresa, puesto que a un plazo menor de un año deberá liquidar cantidades superiores a sus posibilidades. Esto es que la empresa cuenta con sólo $0.80 por cada peso que debe. Se recomendaría conseguir algún préstamo a largo plazo para cubrir dichas deudas y ni velar sus cuentas de activo en forma tal que su ciclo económico se mantenga estable. "A" "B" "C" Activo Disponible 90,000 30,000 9,000 Pasivo Circulante 90,000 90,000 90,000 Interpretación: Antes de hacer una interpretación de los resultados obtenidos en las alternativas que se presentan, se recuerda que el criterio del Analista varia en esta razón. Algunos consideran que el Activo disponible es únicamente el efectivo en caja y bancos adicionando valores de rápida realización, y otros opinan que es el Activo circulante menos los inventarios; lo que da lugar a que además del efectivo y valores se consideren las cuentas y documentos por cobrar. "A" Si el resultado de 1 es a 1, en el caso de considerar exclusivamente el efectivo, estaríamos en una situación de contar con un Capital ocioso, y si tornáramos el segundo caso la situación sería rnás normal, puesto que es de pensarse que el otro peso en esta alternativa correspondería a las sumas de los Inventarios de la empresa. "B" Si sólo considerarnos el efectivo, la situación es aceptable puesto que la disponibilidad de $0.33 por peso es adecuada; no así si considerarnos las cuentas por cobrar, que da por resultado junto con los 32 Análisis e Interpretación de Estados Financieros inventarios más de $1.02 que es desproporcionado a lo que debía formar el Activo las cuentas y los documentos por cobrar de $0.33. "C" El resultado de $0.1 Oen cualquiera de las situaciones que se han previsto, están dentro de un terreno peligroso para la empresa, su solvencia es bastante delicada y deben estudiarse otras razones que nos indiquen la situación real de la empresa. 11. Análisis de la estabilidad l. Estudio del capital Origen del Capital "A" Pasivo Total Capital Contable Pasivo Circulante Capital Contable 300,000 = = 300,000 "A" 210,000 300,000 = l 90,000 Capital Contable 300,000 300,000 300,000 = l "B" = 0.70 "A" Pasivo Fijo "C" "B" 90,000 300,000 = 0.30 210,000 300,000 300,000 "C" 300,000 300,000 = é = l "C" "B" 0.30 600,000 0.70 300,000 300,000 l Interpretación: "A" Se observa en la primera razón que tanto el Capital propio como el Capital ajeno se equiparan, es decir, que están nivelados, lo que resta descubrir es si hay peligro de que la empresa pudiera pasar a terceras personas. Esta situación en nuestro caso es grave, puesto que la deuda a corto plazo es muy superior a los bienes con que cuenta la empresa y si no puede negociarla a plazos mayores, nuestra suposición se puede hacer realidad y perder el negocio los actuales accionistas. "B" En este caso, la situación es muy distinta a la anterior y teniendo una buena solvencia, la empresa contará con una buena estabilidad, la cual deberá cuidar y conservar dentro de esos márgenes. "C" La situación es por demás delicada y sólo con una productividad excelente, podría salir adelante, pero lo más probable es que tenga que declararse en quiebra o dejar el negocio en manos de sus acreedores. 33 Capítulo Il. Método de Razones Simples Inversión del Capital "A" Activo Fijo 210,000 ~~~~~~~~-= 300,000 Capital Contable "C" "B" = 0.70 30,000 300,000 = 0.10 480,000 300,000 = Interpretación: "A" Es de pensarse que se trata de una empresa industrial que invierte $0.70 por cada peso de Capital propio y siendo así, la interpretación sería que es razonable dicha inversión, debiendo tomar en consideración la antigüedad de la misma. "B" Nuestra interpretación es similar al caso anterior si se trata de una empresa comercial o de servicios, en las cuales sus inventarios son los renglones importantes "C" Este caso es clásico de una empresa industrial que hace uso de todos sus recursos propios y ajenos para montar una maquinaria y equipo. Verificar si es una nueva adquisición de su Activo fijo para combinar la interpretación de esta razón con su solvencia circulante y la productividad en el futuro. Valor Contable del Capital "A" Capital Contable ~~~~~~~~~ Capital Social = 300,000 250,000 "B" = 700,000 1.20 50,000 "C" = 60,000 100,000 = 0.60 Interpretación: "A" Se observa que a la empresa por cada peso invertido le reditúa $1.20, o sea que tiene $0.20 de utilidad reflejada dentro de sus reservas de capital y/o en la cuenta de resultados de ejercicios anteriores. Es conveniente investigar si ha habido distribución de utilidades para llegar a una interpretación más exacta. "B" Es casi seguro que en este caso la tendencia seguida por la empresa es ir acumulando las utilidades de ejercicios anteriores sin capitalizarlas, situación que puede ser correcta si esto ha servido para una mayor proyección, que reditúe en un mayor rendimiento. "C" En este caso, la situación es definitivamente mala, puesto que ya se ha perdido casi el 50% del capital invertido, se recomienda investigar con mucho cuidado la razón por la cual la empresa ha perdido. 34 Análisis e Interpretación de Estados Financieros Estudio del Capital "A" 300,000 Pasivo Total 480,000 Activo Total "C" "B" = 300,000 0.63 195,000 = 600,000 1.54 561,000 = 1.07 Interpretación: "A" Se observa que a la empresa por cada peso que tiene, debe $0.63, o sea que tiene un margen de$0.37 del cual podría hacer frente a otras emergencias. Se consideraba que un Indicador que no sobrepasara de 0.50 sería el mejor resultado, pero actualmente de acuerdo a la evolución de los negocios es aceptable. como en este caso el sobrepasar de dicho margen, sin poner en peligro la estabilidad de la empresa. "B" En éste caso es seguro que la estabilidad de la empresa esta en peligro, porque en un momento dado podría hacer frente a sus acreedores, por lo que es necesario hacer una reestructuración de sus deudas para que estas sean a plazos largos, para evitar una posible quiebra. "C" La situación no es tan mala como en el caso anterior, pero se necesita conocer si los compromisos son a un plazo corto menos de un año, porque de ser así, tendrá muchos problemas para seguir adelante y no es buena su estabilidad. "A" Capital Total Neto ~~~~~~~~~ = 180,000 90,000 Pasivo Circulante "C" "B" = 135,000 1.89 90,000 = 72,000 1.50 70,000 = 1.03 Interpretación: "A" Se observa que la empresa por cada peso de deuda, tiene para responder $1.89 por lo que éste margen le da una seguridad para responder a sus obligaciones, necesita investigar si existen deudas a largo plazo que pudieran afectar su buena estabilidad. "B" También en éste caso la estabilidad es buena, sólo para asegurarse aún más haciendo un estudio en relación a la fecha en que debe cubrir sus obligaciones, tanto a corto, como a largo plazo. "C" La situación puede no ser tan mala, siempre y cuando puedan reorganizar sus deudas a un plazo mayor y que no tenga además otras deudas a largo plazo que comprometan más aún su precaria estabilidad. "A" A.Disp. + CxC ~~~~~~~~~ Gastos sin Deprec. = 270,000 485,000 "C" "B" = 165,000 0.56 192,000 = 81,000 0.86 - - - - = 42,000 1.93 Interpretación: "A" Se observa que a la empresa por cada peso que ha destinado a Gastos en efectivo sólo tiene, $0.56. 35 Capítulo Il. Método de Razones Simples Es conveniente aplicar otros Indicadores que señalen hasta que punto la empresa no esta en peligro de no cumplir con las obligaciones que representan sus actuales gastos. "B" "C" La situación de este caso, es similar al anterior, aún cuando su situación es un poco menos problemática, se sugiere aplicar otros Indicadores, que fortalezcan la interpretación que se esta dando con estos resultados,. La situación cambia en éste caso, la empresa cuenta con casi el doble de recursos propios para hacer frente a los gastos realizados, de todas maneras se sugiere aplicar otros Indicadores que nos permitan tener una mejor interpretación de sus cifras. 2. Estudio del ciclo económico Rotación de Cuentas por Cobrar y su Convertibilidad "A" Ventas Netas a Crédito 900,000 Promedio de Cuentas por Cobrar = 180,000 "C" "B" 900,000 = 1 120,000 = 7.5 900,000 360,000 = 2.5 Convertibilidades 360 días 5 = 72 360 días 7.5 = 48 360 días 2.5 = 144 Interpretación: "A" El resultado de 5, quiere decir que las cuentas por cobrar dan 5 vueltas durante el año, lo cual representa, convertido en días, a que cada 72 días se hacen efectivas las cuentas por cobrar. Si el plan de créditos que ofrece la empresa corresponde a 30, 60 y 90 días, se puede interpretar que el sistema de crédito o el de cobranzas está fallando en 12 días, puesto que la media correspondería a 60 días. De todas maneras, es una situación bastante estable la que reflejan las cifras anteriores. "B" Si la rotación en este supuesto es de 7 .5 durante el año, podremos interpretar que la Empresa está por debajo de los límites de crédito previstos de 30, 60 y 90 días, puesto que, al convertir la rotación en días representa que cada 48 días se recuperan las cuentas por cobrar, o sea, que 12 días antes éstas se hacen efectivas, a diferencia de la primera situación, en la cual el atraso en el crédito o en la cobranza es de 12 días. Se recomienda investigar si la productividad de la empresa no se ve maniatada por un control demasiado rígido en los créditos otorgados o en la cobranza que motiven una baja en el volumen de operaciones de ventas que pueden redundar en el resultado final del ejercicio. "C" El aspecto que reflejan los resultados de esta tercera alternativa es preocupante, puesto que ha sobrepasado por mucho los límites que se otorgan de crédito, aun cuando en este caso pudiera pensarse que se ha ampliado hasta los 120 días. Es por esto que se hace necesario profundizar en 36 Análisis e Interpretación de Estados Financieros estas áreas y determinar si los créditos son otorgados arbitrariamente, o bien, las cobranzas no han sido efectivas. Rotación de Inventarios de Artículos Terminados y sus Convertibilidades "A" Costo de lo Vendido 500,000 = Promedio de Inventarios "C" "B" = 100,000 1 500,000 = 125,000 ~ 500,000 250,000 = ~ Convertibilidades 360 días 5 = 72 360 días 4 = 90 360 días 2 = 180 Interpretación: "A" Tomando en cuenta el resultado de la rotación de cuentas por cobrar y el obtenido en esta razón, podríamos señalar que la situación está acorde entre ambos casos y que aun cuando se podría considerar un poco lento, sujeto a mejorar, podemos llegar a la conclusión de que estamos ante una situación de estabilidad adecuada. "B" Siguiendo la comparación que se hace en el caso anterior, notamos la discrepancia que existe entre una rotación y otra; la situación es favorable para la empresa, sus departamentos de crédito y cobranzas están funcionando admirablemente, no así el control de sus inventarios de artículos terminados el cual presenta una lentitud en su rotación que podría agravarse si llegara el momento de no contar con el inventario suficiente para continuar con su volumen de operaciones habitual. "C" En este caso, observamos que su inventario se renueva dos veces al año, situación que hace pensar que está manejando un volumen de inventarios que puede influir para acrecentar sus gastos fijos innecesariamente. Además, su rotación de cuentas por cobrar se nota fuera de los plazos a que nos hemos estado refiriendo de 30, 60, 90 y probablemente 120 días. La única razón que podría justificar los resultados anteriores y que motivaría una interpretación totalmente distinta, sería que el giro de la empresa fuera de productos de línea blanca, televisores, muebles, etc., que pudiéramos considerar como productos de temporada que se producen y se venden cambiando los modelos cada año o cada dos años. Rotación de Materias Primas y sus Convertibilidades "A" "B" "C" Compra de Materia Prima Empleada 250,000 320,000 200,000 Promedio de Inventarios 50,000 40,000 80,000 37 Capítulo Il. Método de Razones Simples Convertibilidades 360 días 72 360 días 40 8 5 360 días 144 2.5 Interpretación: 11 A 11 Hasta el momento puede establecerse que el estudio de la empresa seleccionada para esta alternativa es aceptable; la empresa se está administrando sobre bases conservadoras. 11 11 B Con el resultado de esta razón, podemos asegurar que existe una grave deficiencia financiera en su proceso productivo, puesto que, teniendo rotaciones muy aceptables en cuentas por cobrar y en materias primas, se nota una discrepancia con la rotación de sus inventarios de productos terminados. Se recomienda profundizar el estudio en la planta productiva, para precisar la deficiencia financiera que se está detectando. 11 11 C Como se ha observado en el estudio de las rotaciones anteriores de esta alternativa, continúa siendo lenta su recuperación; por lo tanto, se estima que la empresa está en una situación grave. Rotación de Cuentas por Pagar y sus Convertibilidades "A" "B" 282,000 Compras Netas a Crédito Promedio de Cuentas por Pagar = 60,000 "C" 360,000 = 4.7 60,000 240,000 ~ = 60,000 = ~ Convertibilidades 360 días 4.7 360 días = 77 6 360 días = 60 4 = 90 Interpretación: "A" El resultado de 4. 7 de rotación en cuentas por pagar es benéfico para la empresa, por tener un plazo más amplio para el pago de sus deudas que el crédito que a su vez concede a sus clientes. Por lo tanto, se sigue confirmando nuestra interpretación de que estamos frente a una empresa con solvencia y estabilidad. "B" Al igual que en la Alternativa A, la situación de crédito que recibe la empresa con el que ésta concede, le es favorable, por lo que es conveniente seguir manteniendo la estabilidad lograda. "C" A través del resultado obtenido se ve que la situación se agrava, puesto que, a la empresa se le concede un plazo menor que el que ella otorga a sus clientes, o bien, el plazo en que realiza la cobranza es mayor. Es decir, que aun cuando el plazo es de 90 días, la empresa no recupera, sus cuentas por cobrar, sino hasta pasados 144 días. 38 Análisis e Interpretación de Estados Financieros Según libro (NIF) "A" "B" "C" Costo de Ventas 500,000 400,000 300,000 Promedio de Cuentas por Pagar 60,000 60,000 60,000 Convertibilidades 360 días 43 8.3 360 días 54 360 días 5 6.7 72 Interpretación: "A" El resultado de 8.3 de rotación en cuentas por pagar no es benéfico para la empresa, por tener un plazo más corto para el pago de sus deudas (43 días) y por contra el plazo que a su vez concede a sus clientes es muy superior (72 días). Por lo tanto, hay que confirmar nuestra primera interpretación de que estamos frente a una empresa con solvencia y estabilidad., a través de otros Métodos Analíticos .. "B" Al contrario que la Alternativa A, la situación del plazo que recibe la empresa (54 días) con el que ésta concede (48 días), le es favorable, por lo que es conveniente seguir manteniendo la estabilidad lograda. "C" A través del resultado obtenido se ve que la situación se agrava, puesto que, a la empresa se le concede un plazo menor (72 días) en relación a los ( 144 días) que le otorga a sus clientes, o bien, el plazo en que realiza la cobranza es más lenta. Es decir, que aun cuando el plazo es de 90 días, la empresa no recupera, sus cuentas por cobrar, sino hasta pasados 144 días. 111. Análisis de la productividad Estudio de las Ventas "A" Ventas Netas 900,000 Capital Contable ~ 300,000 900,000 Ventas Netas Capital de Trabajo "B" = 90,000 "C" 600,000 300,000 300,000 é 600,000 = 10 45,000 l 300,000 300,000 = 13.33 Negativo = ~ 39 Capítulo Il. Método de Razones Simples Interpretación: "A" Aparentemente la productividad de la empresa es correcta, desde el punto de vista de que el Capital contable se reproduce tres veces y el Capital de trabajo diez veces. Sería conveniente que se investigara si negocios con actividades similares sobrepasan estos niveles. "B" Se puede interpretar que la empresa es productiva, pero todavía puede aumentarse con una buena administración, pues hemos visto que la empresa tiene solvencia y su estabilidad aun cuando no es delo mejor, puede mejorarse. Por lo anterior, vemos que 13.33 dela razón ventas netas a Capital de trabajo es elocuente. "C" Esta Alternativa no es halagadora, teniendo en cuenta que si los accionistas están arriesgando un monto importante, no les es nada agradable vender una cantidad igual a la aportada; menos cuando ve que su solvencia está por perderse y su estabilidad está sobre bases muy criticables, es de recomendarse que la interpretación que dé el analista en este caso, se base en estudios de mercado, de producción, y a través de esa información proponer un aumento de su capital o cambiar línea de productos o inclusive, liquidar el negocio. Estudio de las Utilidades "A" Utilidad Neta Capital Contable 90,000 = Pasivo Total + Capital Contable Utilidad Neta "A" "B" "C" 300,000 0.30 300,000 = 0.1 (30,000) ~ 300,000 48,000 600,000 900,000 0.08 600,000 0.10 600,000 = (0.10) C0.03) 900,000 (30,000) 48,000 = = (30,000) 0.15 90,000 = "C" 48,000 = 90,000 Utilidad Neta Ventas Netas "B" 0.08 300,000 = (0.10) Los resultados son buenos a secas, es una empresa como ya se dijo, con buena productividad, con posibilidades de mejorar sus resultados positivos. Mucho dependerá del mercado que tenga para el futuro, por lo que sería recomendable efectuar estudios de presupuestos para evitar el peligro que al expandirse, sus costos y gastos fijos influyan en la obtención de sus utilidades. La interpretación que se puede dar a los resultados en esta Alternativa, es que se encuentra en un plano menor a la anterior y que sería bueno dar los consejos adecuados para mejorar su solvencia y en especial su estabilidad para que repercuta en sus resultados. La empresa está francamente mal y será conveniente aplicar otro método que confirme la tendencia de la empresa (de continuar así va directo a la quiebra), para evitar que su situación se agrave, dando lugar a que sus accionistas y acreedores resulten lo menos afectados. 40 Análisis e Interpretación de Estados Financieros Estudio de la Aplicación de Recursos "A" Superávit Ganado Capital Contable = "B" 140,000 300,000 Dividendos Decretados 72,000 Capital Contable 300,000 = "C" 748,000 0.47 = 50,000 0.24 14.96 Q; 50,000 = Q; 100,000 Q; 100,000 Interpretación: "A" Se desprende de los resultados de las razones anteriores, que la empresa tiene por costumbre distribuir dividendos y sólo dejar una mínima parte dentro de su Capital contable, probablemente para incrementar la reserva legal. Sería conveniente, estudiar la posibilidad de no retirar las utilidades si se cristaliza la idea de incrementar las operaciones de la empresa. "B" A diferencia del caso anterior, se observa que la empresa retiene sus utilidades y no las distribuye. Si la empresa tiene pensado aumentar el volumen de sus operaciones con sus propios recursos, la política seguida es correcta. "C" Sin comentarios. * Estudio de las Ventas según libro (NIF) Miles de pesos "A" Ventas Netas 900 Activo Total 600, "B" 1.5 "A" Ventas Netas 900 Activo Productivo 300 "C" 600, (30) l 600 "B" ~ 300 "C" 600 ~ 150 300 Negativo "A" "B" VN pac-VN pant 900 - 810 600 - 500 VN período actual 900 600 300 "A" "B" "C" Gastos Generales Ventas Netas 300 = ----= 900 0.33 240 600 "C" 0.17 = 300-240 210 0.40 300 = (0.70) 41 Capítulo Il. Método de Razones Simples "A" "B" "C" Ventas Netas - C.V. 900 - 510 600 330 300 105 Ventas netas 900,000 600 300 Interpretación de los cinco Indicadores anteriores "A" El primero y segundo Indicador, nos señala que por cada peso de su Activo Total, sus Ventas reflejan una y media veces y en relación a su Activo Productivo este. se triplica. Situación que podría interpretarse como aceptable. Los tres siguientes Indicadores nos informan. l. 2. Que las Ventas de un año a otro crecieron en un 10%. Que los Gastos de la empresa representan la tercera parte de los ingresos anuales. El último nos establece la utilidad marginal que sirve para cubrir los gastos de la empresa y tener un Resultado positivo en este caso que nos ocupa. Se podría interpretar que la empresa se encuentra en plena evolución y sus resultados son aceptables, hay que profundizar en sus Costos y Gastos para verificar que son los apropiados para este tipo de empresas. La interpretación que se puede dar a los resultados en esta Alternativa B, es que se encuentra en un plano menor a la anterior y que sería bueno dar los consejos adecuados para mejorar su solvencia y en especial su estabilidad para que repercuta positivamente en sus resultados. En sus dos primeros Indicadores, se observa que por cada peso de 1 total de su Activo, sus Ventas apenas si logran empatar sus cifras y al ver que es el cuádruple de Activo productivo, se puede pensar que se trata de una empresa comercial en la que su Activo Fijo no es primordial. Ahora bien en relación a los siguientes tres Indicadores: l. La empresa genero un 17% más en relación al año anterior, es una buen situación. 3. "B" 2. Sus gastos son elevados, es conveniente hacer un estudio de los mismos. La utilidad marginal nos permite absorber sus Gastos y tener in resultado positivo. Como en el caso anterior para precisar nuestra interpretación, deben hacerse otros estudios que nos den bases para una correcta interpretación. 3. "C" La empresa está francamente mal y será conveniente aplicar otros métodos de análisis que confirme la tendencia de la empresa (de continuar así va directo a la quiebra), para evitar que su situación se agrave, dando lugar a que sus accionistas y acreedores resulten lo menos afectados. Entre los puntos graves obtenidos con estos indicadores, se llega a lo siguiente: l. 2. 3. 4. S. Las Ventas en relación a su Capital propio solamente le produce un 50%. No cuenta con un Activo productivo, puede ser Comercio. Se confirma que sus ingresos bajaron en comparación con los del años pasado. Sus gastos son excesivos, es necesario una investigación detallada de los mismos. La utilidad marginal es insuficiente para poder cubrir los altísimos gastos y por lógica es imposible tener ganancias. 42 Análisis e Interpretación de Estados Financieros Razones estándar Por medio de este método, se trata de llegar al perfeccionamiento con el uso de los estándares que no es otra cosa que el instrumento de control y medida de eficiencia para eliminar errores, desperdicios, etc., mediante la comparación constante con datos reales o actuales. Las razones estándar se dividen en: l. 2. Internas. Basadas en datos de la propia empresa en años anteriores. Externas. Que se obtienen del promedio de un grupo de empresas de giro similar. Ventajas de: l. Razones Estándar Internas a) En la determinación de los costos de producción. b) En presupuestos. e) En medidas de control de dirección en sucursales y agencias. 2. Razones Estándar Externas a) Por instituciones de crédito para concesiones de crédito o vigilancia de los mismos. b) Por profesionales (Contadores Públicos, Economistas, etc.) como un servicio adicional a sus clientes. e) Por el gobierno en estudios económicos. d) Por cámaras de industria o de comercio. En México se puede decir que es nula la aplicación de este método por las siguientes desventajas: l. Juicios personales en la elaboración de los estados financieros, sin salirse de las técnicas contables, principios y normas del Contador Público. 2. Cierre de balance, en fechas distintas, es decir, al comparar los datos de la empresa que analizamos al 31 de diciembre, con los de otras empresas que cierran su ejercicio en otra fecha, lógicamente variarán en su información. 3. Mercado. Los datos con los cuales vamos a comparar pueden ser de épocas en que existe una inflación o deflación en el mercado, diferente al ejercicio analizado. 4. Similares, pero no idénticos, lo cual quiere decir que no es lo mismo: Una empresa que produce objetos finos a otra que se dedica a lo mismo pero de objetos corrientes. Una empresa de gran magnitud a una de escasos recursos. Una empresa con varios años de establecida a una que inicia operaciones. Etc. 5. Carencia de Datos. La estadística que en México se puede obtener es tan vaga o tan poco veraz, que resulta imposible su aplicación práctica. 43 Capítulo Il. Método de Razones Simples Razón índice Este método que está basado en los dos anteriores, es el último intento para analizar e interpretar por medio de razones financieras los estados financieros de una empresa, que como es fácil suponer también en la práctica queda desechado por las desventajas citadas en el método anterior. La razón índice se determina por diferentes procedimientos, aquí sólo se presenta uno de ellos. Apoyándose en una hoja tabular (como se verá más adelante) el Analista prepara el estudio de la Razón índice de la siguiente manera: l. 2. 3. 4. 5. Seleccionar aquellas razones tanto simples como estándar que tienen mayor importancia en la empresa sin que éstas excedan de 10 razones (Columna 1). El conjunto de razones se igualan a 100% y se ponderan cada una de las razones a juicio del analista dándoles un valor según su importancia (Columna 2). Tanto las razones estándar (Columna 3) como las simples (Columna 5) se multiplican separadamente por la ponderación antes dicha (Columnas 4 y 6). Se suman los valores ya ponderados de las columnas 4 y 6. Se divide la suma de las razones simples ponderadas entre la suma de razones estándar ponderadas, el resultado como porcentaje es la Razón índice de la situación general de la empresa. Ejemplo de la determinación de la razón índice Razón Razón Activo Circulante 1 2 Ponderación Estándar Estándar ponderada Simple Simple ponderada 25% 2 50 4 100 15% 1 15 2 30 Pasivo Circulante Capital Contable Pasivo Total 3 Rotación de Cuentas por Cobrar 20% 6 120 3 60 4 Rotación de Inventarios 20% 6 120 5 100 5% 10 50 9 45 5% 4 2 3 1.5 10% 15 1.5 1 1 Ventas Netas 5 Capital Contable Utilidad Neta 6 7 Capital Contable Utilidad Neta Ventas Netas Suma 100% 358.5 337.5 44 Análisis e Interpretación de Estados Financieros 358.5 : 100% :: 337.5 : X X 100% X 337.5 = = 358.5 94% Razón índice El resultado anterior de 94% obtenido como razón índice, debe interpretarse como aceptable puesto que la desviación de 6% puede considerarse dentro de los márgenes razonables; para fundamentar nuestra opinión tomaremos en cuenta otros puntos de vista. l. La posible deficiencia de exceso en monetario de 1 a 4, se compensa en cierta forma con tener una razón de 1 a 2 en función de su capital propio con el ajeno, ya que éste último es menor. 2. Las otras cinco razones financieras como se ve son inferiores a las razones estándar, de ahí el margen de desviación que nos reporta el método en cuestión. Otra forma de comprobación que elimina en cierta forma el criterio del Analista en función a la ponderación, es sumar el conjunto de razones estándar y el de las razones simples y conjugarlas; lo que daría por resultado lo siguiente: Razón Estándar Simple 1 2 4 2 1 2 3 6 3 4 6 5 5 10 9 6 4 3 7 15 1 25.55 23.4 25.55 : 100% :: 23.4 : X X = 100% X 23.4 25.55 = 92% Como se puede observar, a través de este procedimiento se obtiene un factor que podría considerarse más conservador al tomar una desviación del 8% en lugar del 6% que podría parecer de poca importancia. Cabe aclarar que podría dejarse sin solucionar fallas de la administración palpables, como lo son: - Una cobranza deficiente mostrada por la tercera razón, o bien, - Una aceptación de créditos sin guardar los debidos lineamientos. CAPÍTULO 111 MÉTODO DE PORCIENTOS INTEGRALES Introducción Se aplica este método en aquellos casos en los cuales se desea conocer la magnitud o importancia que tienen las partes que integran un todo. En otras palabras, si el activo circulante de una empresa es de $250,000, mediante este método se determina la magnitud de cada uno de los renglones que componen el activo circulante en relación con su monto total. Para ello se equipara la cantidad total o global con el 100% y se determina en relación con dicho 100% el por ciento relativo a cada parte. Los resultados obtenidos quedan lógicamente expresados también en porcientos, encontrando aquí la ventaja y la desventaja del método. La ventaja es porque al trabajar con números relativos nos olvidamos de la magnitud absoluta de las cifras de una empresa y con ello se comprende más fácilmente la importancia de cada concepto dentro del conjunto de valores de una empresa. Sin embargo, también aquí aparece el defecto del sistema, ya que al hablar en términos de porcientos es fácil llegar a conclusiones erróneas, especialmente si se quieren establecer porcientos comparativos. Por ejemplo: el costo de ventas de una empresa en un año fue del 65% sobre las ventas y en otro año es del 70%, con lo cual aparentemente el costo de ventas fue superior en el segundo año en relación con el primero, ello es cierto en relación con su 100% anual, pero probablemente no entre sí, pues puede suceder que ese 65% tenga una magnitud o volumen superior a la cantidad representada por el 70%. Por lo anterior, es útil este método para obtener conclusiones aisladamente, ejercicio por ejercicio, pero no es aconsejable si se desean establecer interpretaciones al comparar varios ejercicios. Desde el punto de vista de su aplicación, este método puede ser total o parcial. Será total si el todo, o sea el 100% corresponde a la cantidad máxima incluida en un estado financiero y será parcial, si se toma como 100% uno de los capítulos o aspectos parciales de un estado financiero. 46 Análisis e Interpretación de Estados Financieros Porcientos integrales totales La aplicación de este método desde un punto de vista total podemos encontrarlo tantas veces como estados financieros puedan formularse; sin embargo, ha encontrado su mayor aplicación en el Estado de Situación Financiera y en el Estado de Resultados, especialmente en este último caso. Las cantidades que se igualan al 100% son: En el primer estado el total del activo por un lado y la suma del pasivo más el capital contable por el otro lado, pudiéndose determinar después los porcientos de cada capítulo del Estado de Situación Financiera, así como los porcientos parciales de cada uno de los conceptos. En el Estado de Resultados, el 100% corresponde a las ventas netas, pero no hay que olvidar que en dicho estado deben quedar señaladas las ventas totales y sus correspondientes disminuciones por concepto de rebajas, bonificaciones y devoluciones sobre ventas; así como también pueden manejarse los descuentos sobre ventas siempre y cuando esta cuenta de naturaleza financiera en forma consistente se controle junto con las otras disminuciones. El control debe ejercerse para fijar la magnitud de estas disminuciones dentro del volumen de operaciones de una empresa, y en su caso, hacer notar los excesos para evitar incrementos desmedidos que perjudican el desarrollo de la empresa. Cía. La Razón, S.A. Estado de Situación Financiera al 31 de diciembre de 20XX (Cifras en miles de pesos) Activo Pasivo Caja y bancos $50 Cuentas por pagar Cuentas por cobrar 100 Documentos por pagar 100 Documentos por cobrar 150 Acreedores 100 Inventarios $100 $300 50 $350 30% 35% Fijo Fijo Terreno $50 Edificio (neto) 100 Maquinaria y equipo (neto) 200 Equipo de transporte (neto) 150 Muebles y enseres (neto) 100 $600 $250 Acreedor hipotecario $250 25% 60% Capital Capital social Otro activo Gastos de instalación Deudores diversos $25 Reservas de capital 25 $50 Utilidad del ejercicio $250 50 150 $450 5% 45% - - - - - Suma el activo $1,000 100% Suma pasivo y capital $1,000 100% Capítulo Ill. Método de Porcientos Integrales 47 Cía. La Razón, S.A. Estado de Resultados por el período del 1 de enero al 31 de diciembre de 20XX (Cifras en miles de pesos) $76,000 Ventas totales - Rebajas, bonificaciones s/ventas Ventas netas Costo de ventas Utilidad bruta 7,600 111% 11 $68,400 100% 47,880 70% $20,520 30% Gastos de venta 8,520 13 Gastos de administración 9,000 13 Utilidad de operación $3,000 4 ± Otros productos o gastos 1,104 2 $4,104 6 2,104 3 $2,000 3% Utilidad antes I.S.R. y P.T.U. I.S.R. y P.T.U. Utilidad neta Porcientos integrales parciales Prácticamente es ilimitado el número de aplicaciones que podemos encontrar bajo este aspecto, ya que el capítulo de un estado financiero o un concepto del mismo, puede quedar sujeto a un cálculo de esta naturaleza. Sin embargo, como ejemplo se presenta su aplicación en 7 casos: Estudio del activo circulante Debido a la importancia que tienen los valores que componen el activo circulante, se ha establecido la costumbre, dentro de la técnica del análisis, de hacer un estudio minucioso y detallado de este capítulo del balance. 1o. Porcientos integrales de los valores del activo circulante Es el caso más sencillo y generalizado. Se toma como igual a 100% el valor total del activo circulante y sobre esta base, se calculan los valores parciales de cada uno de sus conceptos. 48 Análisis e Interpretación de Estados Financieros Ejemplo (cifras en pesos) Caja y bancos Clientes Documentos por cobrar Inventarios: Terminados Materia prima Producción en proceso 50,000 25% 70,000 35% 40,000 20% 40,000 20% 10,000 5% 20,000 10% 10,000 5% Total 100% 200,000 Obsérvese la distribución de este activo circulante, apreciando que el disponible comprende una cuarta parte; las cuentas por cobrar son algo más de la mitad de su importe total, en tanto que los inventarios abarcan una quinta parte. Este cálculo puede ser útil si encontramos que en otro ejercicio cambia la composición de este activo circulante, digamos en la siguiente forma: Caja y bancos 15% Clientes 20% Documentos por cobrar 20% Inventarios 45% La comparación no nos permite asegurar incrementos o disminuciones en valores absolutos, pero si nos permite decir que en este nuevo ejercicio el activo circulante se inclina a los inventarios por una disminución principalmente en los clientes, lógicamente la composición de este segundo activo circulante, no es tan deseable como el anterior. 2o. Porcientos integrales acumulativos del activo circulante en relación al pasivo circulante En este segundo estudio del activo circulante se tiene presente el descubrir la verdadera capacidad de pago de la negociación en forma más completa y verídica que la razón simple del circulante. En este caso equipararemos al pasivo circulante como igual a 100 y posteriormente se calculará el por ciento que representa cada uno de los valores del activo circulante en relación a dicho 100%, con la circunstancia de que dichos porcientos se van acumulando. En esta forma y debido a que los distintos conceptos del activo circulante se encuentran ordenados de acuerdo con su disponibilidad, podremos observar como este método toma en consideración tanto la solvencia de la empresa como la liquidez de sus valores circulantes. 49 Capítulo Ill. Método de Porcientos Integrales Ejemplo Concepto Importe Parcial Total ($) (%) (%) Caja y bancos 30,000 75 75 Clientes 10,000 25 100 Documentos por cobrar 10,000 25 12 Artículos terminados 15,000 37 V2 162 Vi Productos en proceso 10,000 25 187 Vi Materias primas 5,000 12 V2 200 Pasivo circulante 40,000 100 El cálculo se realizó como sigue: Los $40,000 del pasivo circulante son igual al 100% y en relación a esta cantidad se calculan los porcientos de la columna parcial y dichos porcientos se van sumando para formar los porcentajes de la última columna. De acuerdo con lo anterior, si el Analista se concretara a calcular la razón circulante, tendríamos: Activo Circulante ~~~~~~~~~- = Pasivo Circulante 80,000 40,000 = 2 o sea, por cada peso de pasivo circulante, dos pesos de activo circulante; sin embargo, compárese este resultado que nos parece un tanto incompleto con el cálculo anterior; el cual nos permite la siguiente interpretación: El 75% del total de las deudas a un plazo corto (pasivo circulante), está garantizado con los valores disponibles de la empresa; si a estos valores disponibles agregamos únicamente lo que deben los clientes quedará totalmente cubierto dicho pasivo circulante, o sea, que a partir de sus documentos por cobrar que son valores bastante cercanos al término del ciclo económico, la empresa empieza a tener excedentes sobre un pasivo circulante. Puede hablarse por lo tanto, de una solvencia y de una liquidez bastante buena. Pondremos otro ejemplo aplicando estos mismos porcientos integrales: Concepto Importe($) Parcial(%) Total(%) Activo circulante Caja y bancos 10,000 20 20 Clientes 20,000 10,000 40 20 15,000 25,000 30 50 60 80 110 160 Materias primas 20,000 40 200 Pasivo circulante 50,000 Documentos por cobrar Artículos terminados Productos en proceso 100 50 Análisis e Interpretación de Estados Financieros Si calculamos la razón circulante de esta empresa, tendremos: Activo Circulante Pasivo Circulante 100,000 ~~~~~~~~~-= 50,000 = 2 Si comparamos estos dos ejemplos, podrá observarse la ventaja de aplicar este método y no concretarse al de razones. En el primer caso observamos que con los valores de caja y bancos y clientes la empresa tiene el equivalente a todo su pasivo circulante; en el segundo ejemplo habrá que recurrir al efectivo en caja y bancos, a los clientes, a los documentos por cobrar y la casi totalidad de los artículos terminados para encontrarse en la misma situación de la empresa anterior. No obstante, la razón circulante en ambas empresas es la misma: 2 a 1. En otras palabras, con este método además de analizar la solvencia, también tomamos en consideración la liquidez. Desde luego no podemos producir una interpretación categórica y definitiva si antes no conocemos el tipo de empresa de que se trate, pues puede suceder que requiera grandes inventarios, mismos que son en perjuicio de la magnitud de los otros valores del circulante, y de ahí que no pudiera decirse que la empresa tenga una mala política administrativa en dicho sentido. 3o. Porcientos integrales de cuentas por cobrar Este estudio se realiza no únicamente en análisis, sino que es bastante común, tanto en auditoría como durante el manejo de las cobranzas de una empresa. Consiste en formular una clasificación de la antigüedad de las cuentas por cobrar y determinar el por ciento que representan la suma de cada uno de estos grupos en relación con el total de cuentas por cobrar que es la cantidad que se iguala a 100%. En nuestro caso del análisis existe una pequeña variante en relación con el uso de estos porcientos citados anteriormente. Se trata de la reserva para cuentas incobrables. Recordaremos que en nuestro balance presentamos las cantidades netas y en este caso la reserva se ha deducido de las cuentas por cobrar. Por lo tanto, para trabajar con cantidades iguales una vez que se ha establecido la antigüedad, vamos deduciendo el importe de la reserva de los grupos más antiguos hasta llegar a una cantidad igual a la del balance, que es la que se iguala al 100%. Supongamos una empresa cuyo saldo de clientes es de $110,000; la reserva para cuentas incobrables $10,000 y cuya clasificación de antigüedad es la siguiente: l. Cuentas no vencidas con un plazo hasta de 30 días. $30,000 30% 2. Cuentas no vencidas con un plazo hasta de 60 días. 40,000 40% 3. Hasta 90 días. 20,000 20% 4. Hasta 120 días. 10,000 10% $100,000 100% 5. Vencidos hace más de 30 días= Cuentas Incobrables 10,000 $110,000 51 Capítulo Ill. Método de Porcientos Integrales De acuerdo con lo anterior, deduciremos la reserva para cuentas incobrables de este último grupo y calcularemos los porcientos integrales de los otros grupos correspondiendo el 30% al primer grupo, el 40% al segundo, el 20% al tercero y el 10% al cuarto. Cabe aclarar que la política de la empresa, con base en experiencias anteriores, considera en aquellas cuentas que no se hacen efectivas dentro de los plazos establecidos (30, 60 y 90 días) y no son cobradas antes de 120 días, o en un plazo que sobrepasen un margen de 120 días, éstas se catalogarán como incobrables. Por lo tanto, si existen, como es el caso cuentas vencidas con más de 30 días de su plazo normal, es decir, más de 120 días, internamente serán cuentas de cobro dudoso, aun cuando en el aspecto fiscal algunas no cumplan tal requisito y no se pueden considerar deducibles en el momento en que la empresa así las considero. 4o. Porcientos integrales de inventarios Este caso es similar al de las cuentas por cobrar, solamente referido a los inventarios. También aquí tratamos de determinar los porcientos correspondientes a diversos grupos de acuerdo con la antigüedad de los inventarios, ya que como resultado de la aplicación de este cálculo puede llegarse a la conclusión que existen fuertes cantidades de mercancías que tienen bastante tiempo en las bodegas, con lo cual el Analista puede llegar a conclusiones muy distintas de las que podría producir si no se aplicara este método. Como resultado de la aplicación de estos porcientos, puede observarse la elevación de éstos en los últimos grupos de inventarios, o sea, aquellos que tienen bastante tiempo en la negociación, por lo cual habrá necesidad de buscar la causa de esta inactividad tan elevada, hasta llegar al extremo de que si no se encuentra una explicación satisfactoria, se deducirá el importe de estos inventarios para incluirlos en el otro activo, ya que prácticamente no sirven para el ciclo económico de la empresa. También en este caso puede encontrarse una reserva por valuación de inventarios que se haya deducido en el balance para efectos de análisis, en cuyo caso deduciremos esta reserva de aquellos grupos que muestren una mayor antigüedad en su entrada. Ejemplo Existencias de 30 días. $300,000 Existencias de 30 a 60 días. 200,000 Existencias de 60 a 180 días. 150,000 Existencias de 180 días a un año. 50,000 Existencias de más de un año. 40,000 Suma Menos reserva por valuación. Valor presentado en el balance. $740,000 - 60,000 $680,000 Deducimos estos $60,000, suprimiendo íntegramente el grupo de más de un año y los $20,000 restantes del grupo de 180 días a un año, quedando los porcientos integrales como sigue: 52 Análisis e Interpretación de Estados Financieros $300,000 44% Existencias de 30 a 60 días. 200,000 29% Existencias de 60 a 180 días. 150,000 22% 30,000 5% Existencias de 30 días. Existencias de 180 días a un año. $680,000 Suma 100% Tenemos que hacer la salvedad de que no siempre es factible la aplicación de los porcientos integrales a este caso, debido a la dificultad que puede encontrarse para establecer una clasificación de los grupos de acuerdo con la antigüedad de su entrada, ya que presupone que la empresa tiene establecido un método del control bastante preciso; sin embargo, aun cuando no se cuente con él, es posible tener una idea de si la empresa tiene o no grupos rezagados de inventarios, vigilando la rotación respectiva; si notamos una disminución en ésta, es probable que encontremos esta clase de inventarios y entonces el Analista deberá tratar de obtener una información adicional respecto a estos inventarios. So. Origen del capital En este caso, el total del pasivo más el total del capital contable se iguala al 100% y se calculan los porcientos correspondientes al pasivo circulante, al pasivo fijo y al capital contable. Ejemplo Pasivo circulante Pasivo fijo Suma el pasivo Capital contable $300,000 23% 250,000 19% $550,000 42% 750,000 58% $1'300,000 100% Lo anterior señala que del total de recursos de que dispone la empresa, el 58% de los mismos son de su propiedad, en tanto que el 42% son recursos provenientes de fuentes ajenas, además puede observarse que de estos recursos ajenos predominan aquéllos cuyo reembolso será a corto plazo, pues constituyen el 23% del total de los recursos de la empresa, en tanto que los de plazo largo son únicamente 19%. Obsérvese que de este estudio del origen del capital resulta más claro y más fácil de obtener conclusiones que de ese mismo estudio por el método de razones, ya que aquí no perdemos de vista el total, y en relación al mismo determinamos la magnitud de sus componentes. 300,000 Pasivo circulante Capital contable = Pasivo fijo Capital contable 750,000 = 0.40 Por cada peso de capital propio tenemos $0.40 de deudas a corto plazo (menos de un año). = 0.33 Por cada peso de capital propio debemos $0.33 a largo plazo. 250,000 = 750,000 53 Capítulo Ill. Método de Porcientos Integrales Pasivo total 550,000 Capital contable 750,000 0.73 Por cada peso de capital propio existen $0.73 de . 1 . cap1ta aJeno. 60. Aplicación del capital En este caso se considera el total del activo (incluyendo el otro activo) como igual al 100%, partiendo de la base de que todos los recursos obtenidos por una empresa están aplicados a cualquiera de los renglones que constituyen el activo. Posteriormente, se determinan los porcientos parciales que corresponden al activo circulante, activo fijo y a otro activo (algunos tratadistas no consideran este último capítulo partiendo de la base de su exclusión desde el punto de vista administrativo); sin embargo, se aconseja que se incluya porque resulta interesante cuando menos conocer el porciento que represente su importe dentro del total de la aplicación de recursos. Ejemplo $350,000 35% Activo fijo 600,000 60% Otro activo 50,000 5% Activo circulante Suma $1'000,000 100% Pasivo total + Capital $1'000,000 100% En otras palabras, determinamos que del total de recursos obtenidos por la empresa, propios y ajenos, aproximadamente una tercera parte está dedicada al ciclo económico y casi las dos terceras partes al activo fijo. Esta aplicación no tiene paralelo en el método de razones, aun cuando se podría equiparar parcialmente con la siguiente razón: Activo fijo 600,000 Total de recursos 1'000,000 0.60 La interpretación es que de un peso del total de nuestros recursos, entendiéndose como tal a la suma del pasivo total (capital ajeno) con el capital contable (capital propio), se han utilizado $0.60 para la adquisición de maquinaria y equipo, terrenos, edificios, equipo de transporte, mobiliario, etc .. 7o. Porcientos integrales en las utilidades A través de este estudio, se analizarán los rendimientos obtenidos tomando los diferentes parámetros más comunes, en los que en circunstancias normales conservarán un orden ascendente como a continuación se indica, debiendo pugnar por mejorar dichos resultados. 54 Análisis e Interpretación de Estados Financieros Ejemplo 1ª Ventas netas 2ª Pasivo total + Capital contable 3ª $529,000 2.6% 150,000 9.3% Capital contable 57,000 24.6% 4ª Activo fijo 42,000 33.3% sa Capital de trabajo 27,000 51.9% Utilidad neta 14,000 Utilidad neta Ventas netas ~~~~~~~~~-= 14 529 ~~~- Utilidad neta Pasivo total + Capital contable Utilidad neta Capital contable 14 150 14 = = X 100% = 0.093 X = 2.6% 100% = 0.246 X 100% = 24.6% 14 42 = 0.333 X 100% 14 27 = 0.519 X 100% = 51.9% 57 Utilidad neta Activo fijo Utilidad neta Capital de trabajo = 0.026 9.3% 33.3% De lo anterior, entre otros aspectos, se desprende lo siguiente: l. Si la suma de recursos tanto propios como ajenos ($150,000) representan una tercera parte de los ingresos ($529,000), es obvio que el por ciento que resulta al relacionar la utilidad con las ventas se triplique: 2.6 X 3.5 = 9.2% VS. 9.3% 2. Si representa cerca de la décima parte de los ingresos ($529,000), los recursos propio o el Capital Contable ($57,000), el por ciento será 9.3 veces más que el obtenido a través de las ventas: 2.6 X 9.3 = 24.2% VS. 24.6% 3. Considerando que la empresa fuera industrial el orden antes indicado sería el correcto, no así tratándose de una empresa comercial, para la cual es más importante el capital de trabajo que incluye como renglón significativo su almacén de mercancías (pasa al cuarto lugar) que las inversiones en activo fijo (pasan al quinto lugar). 4. De acuerdo a otros resultados obtenidos por este mismo método de análisis, por la aplicación de otros métodos y el conocimiento de la empresa, se obtendrán otros razonamientos que ayudarán a la toma de decisiones correcta. CAPÍTULO IV MÉTODOS GRÁFICOS Método gráfico Este método queda dentro de los denominados dinámicos y se puede decir que no se consiguen a través de éste, conclusiones diferentes a las que se han llegado por medio de la aplicación de otros métodos, pero tienen la ventaja de mostrar en una forma objetiva cómo se conforman los estados financieros o la relación entre cuentas o renglones de los mismos estados. 56 Análisis e Interpretación de Estados Financieros Gráfica No. 1 Bebi Gas, S.A. de C.V Gráfica de utilidades del ejercicio 200X Utilidad 1200 Gastos variables $237.03 Gastos fijos o 2000 4000 8000 10000 12000 14000 Unidades vendidas La representación gráfica de estos métodos puede ser de lo más variado, tanto como la imaginación del Analista se desenvuelva, de acuerdo al método de análisis que aplique, los fines que pretenda y su predilección por la elaboración de gráficas. Capítulo N. Métodos Gráficos 57 Gráfica No. 2 Método de Tendencias 170 ~ (j :a ,s o "" ,§ ~ z 150 ; 130 -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -_,, 110 90 _,.. - - - - - - - - - - - - - - ___ .. --- .. - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - '::"' ~- - ~ ---- - -- - - ---- -- ---- -- -- -- -- -- 70 200U 200V 200W 200X 200Y Año - - - Activo circulante - - - - Activo fijo - · · - · Pasivo total - - Capital y reserva Entre las formas más comunes están las que utilizan los ejes de las coordenadas para ilustrar los métodos del Punto de Equilibrio Económico a través de su Gráfica de Utilidades, en sus diferentes modalidades, algunas de las cuales se proponen en este libro (Ver Gráfica No. 1); también están las gráficas utilizadas por el Método de Tendencias que mezclan los diferentes renglones que se analizan durante varios ejercicios (Ver Gráfica No. 2). El uso de gráficas por medio de barras está muy generalizado, en la Gráfica No. 3 se comparan tres alternativas del capital de trabajo. 58 Análisis e Interpretación de Estados Financieros Gráfica No. 3 Primera 1 1 ~I ~ Acciones, bonos y valores Acciones, bonos y valores Inventarios Inventarios Inventarios Documentos por cobrar ~ p Cuentas por cobrar Documentos por cobrar a s s i Cuentas por cobrar V Caja y bancos p a o i Documentos por cobrar o a s Cuentas por cobrar V Caja y bancos p i V Caja y bancos o Otra forma que se maneja frecuentemente es la llamada gráfica de pastel, los diferentes conceptos, renglones o cuentas se reparten en la circunferencia utilizada como si fueran rebanadas convirtiendo los montos en grados (Ver Gráfica No. 4). Capítulo IV. Métodos Gráficos 59 Gráfica No. 4 ·- Activo Pasivo Circulante 30% Corto plazo 30% Fijo 50% Largo plazo 12% Otro activo 20% 42% Capital Capital social 20% Reservas 10% Utilidades acumuladas 12% Utilidades ejercicio 16% 58% 100% Sumas iguales 100% La simbología también es auxiliar para este tipo de método, es decir, se toma un símbolo y se repite tantas veces como quiera representarse, o bien, se usa a diferentes medidas que denoten que son de mayor o menor magnitud las cifras comparadas. Este ejemplo lo podemos ver en la Gráfica No. 5 que compara cuatro empresas a diferentes niveles de producción y venta. 60 Análisis e Interpretación de Estados Financieros Gráfica No. 5 Niveles de producción y venta (Cifras en miles de pesos) "A" Ingresos P.E.E. 4,000 = 0.45 = 8,900 p = 15,000 X 0.45 - 4,000 = $2,750 Costos variables Costos fijos 15,000 55% 4,000 "B" Ingresos P.E.E. 5,000 = 0.45 = 11,100 p = 17 ,500 X 0.45 - 5,000 = $2,900 Costos variables Costos fijos 17,500 55% 5,000 "C" Ingresos P.E.E. 2,000 = 0.45 = 4,400 p = 10,000 X 0.45 - 2,000 = $2,500 Costos variables Costos fijos 10,000 55% 2,000 "D" Ingresos 7,000 P.E.E. = 0.45 = 15,600 p = 20,000 X 0.45 - 7,000 = $2,000 Costos variables Costos fijos 20,000 55% 2,000 Algunos autores, como lo mencionaba, tienen un toque artístico en sus gráficas y dibujan los renglones del Estado de Situación Financiera con una caja registradora, que refleje el efectivo en caja y bancos, un almacén que represente la mercancía o los productos de la empresa, unas figuras humanas en número o tamaño que se refiera a los clientes, una maquinaria o un camión que se traduzca en las inversiones en maquinaria o en equipo de transporte, y así todos los demás renglones del estado en cuestión (Ver Gráfica No. 6). Capítulo IV. Métodos Gráficos 61 Gráfica No. 6 $5'000,000 $25'000,000 $40'000,000 $100'000,000 $20'000,000 Existe el llamado Reloj de la Productividad ideado por el profesional C.P. José Ma. Guerrero de la Vega, que diseñaba una especie de reloj despertador con ventanillas en diferentes lugares, estando esta carátula sobrepuesta en una plantilla que contenía diferentes cantidades, relativas a los ingresos, costos variables, gastos variables, costos y gastos fijos, tanto reales como presupuesto y otros datos adicionales. Al hacer girar la carátula, aparecían los datos anteriores, con el fin de tener una información completa, para hacer comparaciones y tomar decisiones. Cabe aclarar que sólo eran seis ventanillas y los datos que se obtenían cada vez eran en un máximo de cuatro, por lo que se tenía que hacer girar la carátula para seguir obteniendo mayor información (Ver Gráfica No. 7). 62 Análisis e Interpretación de Estados Financieros Gráfica No. 7 Reloj de la productividad i 1 Como se habrá podido comprender, este método gráfico es de uso común en todas las empresas, porque a los empresarios y administradores les agrada y les ayuda la fácil comprensión de aspectos técnicos que en números resultan verdaderamente cansados y aburridos. El Analista debe aprovechar el uso de gráficas en lo posible, pero esto no significa que debe obligarse a su formulación, aun cuando en la actualidad se le facilite a través del uso de la computadora. CAPÍTULO V PUNTO DE EQUILIBRIO ECONÓMICO Introducción Aun cuando la aceptación de los métodos que sirven para analizar e interpretar los estados financieros ha sido relativamente reciente en nuestro país, varios son los métodos de análisis que han surgido; pero ninguno considero tan valioso como el sistema del Punto de Equilibrio Económico, ya que estimo que es uno de los más avanzados e interesantes, por entrar al terreno de las estimaciones, predeterminaciones y presupuestos, dando una faceta distinta y más llamativa que los métodos anteriormente descubiertos, que se basan principalmente en datos históricos. El Punto de Equilibrio Económico fue descubierto aproximadamente en el año de 1920; siendo su descubridor el Ing. W alter Rautenstrauch, Profesor de la Universidad de Columbia en Nueva York, quien consideró que los estados financieros no presentaban una información completa sobre los siguientes aspectos: a) Solvencia. Situación de crédito presente. b) Estabilidad. Situación de crédito futura. e) Productividad. Que se refiere a todos los aspectos relacionados con el rendimiento o resultado de una empresa. Basándose en lo anterior y observando llanamente el Estado de Situación Financiera, encontramos que presenta datos estacionados en un momento dado ignorando por completo el movimiento que se haya efectuado en favor o en contra del rendimiento de una compañía. Ahora bien, si nos dirigimos al Estado de Resultados, encontramos que es un estado que presenta el movimiento ocurrido durante un período determinado. Si quisiéramos determinar las eficiencias en el financiamiento del negocio, sea en compras de maquinaria, materias primas, créditos concedidos, deudas contraídas, incrementos o reducciones de capital y todo lo relativo a producción, distribución y venta de artículos según el caso, sería necesario ir más lejos en nuestros estudios y anexar datos que complementaran a los estados antes citados. El profesor Rautenstrauch, al tratar de contestar aquellas preguntas que se formulaba, con el objeto de encontrar una forma más clara y explícita de los estados financieros, llegó a determinar una fórmula que localiza rápidamente el lugar donde se encuentra colocado el Punto de Equilibrio Económico de una compañía, tomando como medio descriptivo la gráfica que representa la situación de la empresa que se está revisando. 64 Análisis e Interpretación de Estados Financieros En Estados Unidos de América, el estudio analítico por medio del Punto de Equilibrio Económico ha sido aceptado y se ha generalizado bastante; no así en nuestro país, debido a la falta de libros donde se encuentra explicada la utilidad que de él se puede llegar a obtener. Es más, no sólo obras para profesionales o estudiantes, sino también libros que sirvan a los dueños de empresas, accionistas, administradores, etc.; para que ellos constaten la utilidad que les brindaría un análisis de los estados financieros de la compañía que dirigen o en la cual tienen invertido su dinero. Una vez más repito que al hablar del Punto de Equilibrio Económico como uno de los métodos analíticos más avanzados y de mayor atractivo, no trato de descartar a los demás métodos, ya que éstos son necesarios, según el caso, para comprobar y darle mayor fuerza a los resultados obtenidos por el método en cuestión. Pasos preparatorios al análisis de un estado financiero El Analista, al llegar a la empresa en la cual va a poner en práctica sus conocimientos y dar una interpretación de sus deducciones, pide al cliente le sean facilitados los estados financieros, si es posible ya revisados y dictaminados por algún Auditor, o bien, principiar por hacer esta labor; todo esto para tener una mayor seguridad de la veracidad de los datos mostrados en dichos documentos. En el supuesto caso de que se haya efectuado la auditoría con anterioridad, el Analista enfocará sus investigaciones a las necesidades del análisis, con el objeto de ahorrar tiempo y dinero. En cualquiera de los casos mencionados en que se encuentre el Analista, éste deberá elaborar una cédula donde consten todos los renglones de la Balanza de Comprobación, conteniendo las siguientes columnas: l. Las dos primeras con los saldos que aparecen en la balanza. 2. Esas cantidades, pero cerradas a decenas, centenas, millares, etc., según el caso. 3. Las dos siguientes para los ajustes derivados del propio Analista. 4. Dos columnas más para saldos ajustados, y 5. Columnas para la clasificación que para efectos de análisis se hace, al Estado de Situación Financiera que se divide de la siguiente manera: l. Circulante. Activo 2. Fijo. 3. Otro activo. Pasivo Capital l. Circulante. 2. Fijo. l. Capital social. 2. Reservas de capital y superávit. 3. Resultados del ejercicio. En la reclasificación que del Estado de Situación Financiera se efectúa al practicar el análisis, nos encontramos principalmente con la creación de un grupo llamado "Otro activo", así como la desaparición de "Cargos diferidos". El Activo circulante y el fijo quedarán sólo con aquellos renglones indispensables y propios de su ciclo económico. El Otro activo representará los Cargos diferidos y aquellas operaciones que surgen en una compañía pero que no son propios del movimiento regular de la misma. Capítulo V. Punto e Equilibrio Económico 65 Tomando una teoría conservadora, el Pasivo lo dividimos solamente en Circulante y Fijo, basándose dicha separación en el período en que se desenvuelven las obligaciones contraídas por la empresa. El Capital social será aquel que está totalmente suscrito y exhibido. Las cuentas personales de los dueños de la empresa (Accionistas) serán presentadas dentro del capítulo del Activo o Pasivo, según la naturaleza de sus saldos. Las otras cuentas de Capital se presentarán en la forma indicada en la reclasificación hecha del Estado de Situación Financiera. Para facilitar más aún la labor de un Analista, la cual debe hacerse en forma rápida, se agruparan cuentas afines bajo un mismo rubro. Así encontramos que en la cuenta de Caja y Bancos se agruparán aquellas cuentas que representan efectivo; lo mismo en la de Cuentas por Cobrar, tomándola como expresión genérica, se agruparán los Documentos por cobrar, los Clientes, Cuentas por cobrar, etc. Todo lo anterior es necesario para preparar un Estado de Situación Financiera para efectos de análisis. Ahora sólo me resta hablar sobre el otro estado financiero más importante, que es el Estado de Resultados, que tal vez contribuya en algunas ocasiones con datos más valiosos que los que nos podría mostrar el Estado de Situación Financiera, ya que es un estado "dinámico" que representa los movimientos que se efectuaron en un período determinado y no en forma "estacionada" como el Balance General, que muestra la situación económica y financiera del negocio en un momento dado. El Estado de Resultados debe contener los datos más explícitos posibles; ya que muchos contadores adoptan la tendencia de presentarlo en forma condensada cayendo en un terreno obscuro, dentro del cual es imposible interpretar un documento que presenta los datos en una mínima expresión, pero a la vez difícil de comprender y obtener conclusiones básicas. Es por eso que los que siguen la Teoría del Análisis e Interpretación de Estados Financieros recomiendan que este estado se presente en la forma más detallada y completa que se pueda. Las Ventas se detallarán paso a paso, es decir, separadas las Ventas Totales de las Ventas Netas, indicando el monto a que ascendieron las Rebajas y Devoluciones sobre las mismas. Aún más, se sugiere que aparezcan las Ventas Totales divididas en lo que corresponde a Ventas efectuadas a Crédito de aquéllas que se hicieron al Contado, lo mismo si existen sucursales, agencias, etc.; las Ventas de cada una de ellas deberán aparecer separadamente. Si existen varios productos, se deben presentar también clasificados. No hay que olvidar que en análisis, los conceptos que forman las cuentas del Activo Circulante y Fijo, así como las Ventas deben ser exclusivos de una operación normal de la empresa. Como ya se dijo en párrafos anteriores, en los estados que revisa el Analista, debe estar practicada la auditoría y dictaminados los mismos por algún Contador Público; o bien, hacer constar lo contrario en el informe, en caso de que no lo haya sido. Es por esa razón que al tocar el punto de Costo de Ven tas donde se pueden encubrir falsas maniobras, el Analista no entra en detalles y lo admite como correcto, y trata de localizar solamente en el renglón de V entas cantidades que no se refieren a operaciones propias o normales del negocio, que en caso de existir y no darse cuenta el Analista, podría reportar datos completamente fuera de la verdad, con perjuicio de los dueños del negocio, los cuales festejarían un resultado inflado por Ventas ocasionales. También se hace necesario que el Analista se provea del Estado de costo de producción y algunos datos supletorios, como son el número de unidades producidas, vendidas, en proceso si se trata de una industria, etc., en algunos casos las horas trabajadas por la fábrica; tanto horas-máquina como horas-hombre, etc .. Los Gastos de operación en nuestro estudio, son de una importancia tal, que sin tener un detalle claro y bastante preciso de ellos, será casi imposible dar una interpretación que resultare valiosa a los fines deseados por las personas que dirigen la negociación en estudio. 66 Análisis e Interpretación de Estados Financieros En párrafos subsecuentes se explicará la importancia que tiene la división de los Gastos de operación. Los "Otros gastos y productos" son considerados, como su nombre lo indica, provenientes de operaciones que no son propias del negocio en el desenvolvimiento de la compañía, y que por alguna razón se traducen en ingresos o bien en operaciones. Sólo se tomarán en cuenta para efectos de análisis, cuando representen alteraciones de importancia en su resultado final y cuando sean constantes. Hasta el párrafo anterior son pasos preliminares que realiza un Analista para poner en práctica cualquiera de los métodos de análisis que se conocen. A continuación se indica la secuencia para determinar el Punto de Equilibrio Económico. El estudio del Punto de Equilibrio Económico requiere de dos datos, básicamente: l. Ventas. Deberán ser tomadas en forma global y además como dato adicional el número de unidades vendidas. Todo lo anterior, como ya se dijo, debe ser operación normal del negocio. 2. Costo de ventas y gastos de operación. Estos costos y gastos se dividen a su vez en tres grupos principales: a) Costos o gastos fijos. Son aquellos costos o gastos que por su propia naturaleza no varían en su importe de ejercicio a ejercicio; o bien, el gasto o gastos que se van a efectuar de acuerdo con los planes que la compañía tenga en perspectiva para el futuro y que se determinen de antemano. b) Costos y gastos variables. Son aquellos gastos que comúnmente varían con relación al volumen de Ventas que efectúa la empresa, puesto que a mayor volumen de Ventas mayores serán estos gastos en una negociación. c) Semi-fijos. Estos Costos o Gastos, llamados también gastos semi-variables, semi-constantes, regulables, etc., son aquellos gastos que dan elasticidad en determinar si un costo o gasto es fijo o variable, ya que varían según el criterio del Analista, es decir, que el importe del costo o gasto puede cargarse a uno de los dos grupos arriba mencionados, o bien, se puede prorratear entre los dos. Como ejemplos notables y determinantes dentro de los Costos o Gastos Fijos, encontramos: los sueldos de oficina, la depreciación en línea recta, las cuotas del seguro social, rentas de las oficinas, etc. Respecto de los Costos o Gastos Variables, encontramos: la mano de obra pagada a destajo, materias primas, las comisiones a los agentes, el impuesto sobre la producción, etc. Por último, entre los Costos o Gastos Semi-fijos, tenemos aquéllos que por su naturaleza no se definen con exactitud y suscitan controversias, pues la base como ya se indicó, es al criterio del Analista. Como ejemplo clásico encontramos el pago de teléfonos, telégrafos, correo, etc. Para ilustrar lo anterior, se pondrán tres ejemplos detallándolos en la forma más extensa posible: l. Industria dedicada a la elaboración de diferentes bebidas gaseosas y jugos de frutas. 2. Comercio, con el objeto de presentar las diferencias que existen de una industria a un comercio. 3. Industria dedica a la distribución de películas. Este ejemplo se ilustrará con sugerencias para introducir nuevos registros tendientes a la separación de los Costos o Gastos en Fijos y Variables. Ejemplo del análisis que se practica en una industria que elabora bebidas gaseosas y jugos de frutas V amos a iniciar nuestro ejemplo transcribiendo el Estado de Resultados Comparativo entre el año de 20_X y el presupuesto de 20_Y de Bebí Gas, S.A. de C.V., dedicada a la fabricación y venta de bebidas gaseosas y jugos de frutas. 67 Capítulo V. Punto e Equilibrio Económico Bebi Gas, S.A. DE C.V. Estado de resultados comparativo por los ejercicios del 1 de enero al 31 de diciembre de 20_X y 20_Y (Cifras en pesos) 20_Y 20_X $1 '523,516 $1'417,985 - 27,971 - 23,502 $1'505,545 $1'394,483 Costo de ventas - 632,121 - 601,192 Utilidad bruta $873,424 $793,291 Venta 336,279 308,172 Administración 200,200 206,100 Intereses pagados 24,000 18,000 Honorarios a Administradora, S.A. 30,000 24,000 $590,479 $556,272 $282,945 $237,019 (36,000) (28,000) 18,445 27,639 $30,000 $2,443 $295,100 $150,168 l.S.R. 42,316 42,193 P.T.U. 6,379 7,721 $48,695 $49,914 $216,695 $186,944 Ventas totales Devoluciones, rebajas y descuentos sobre ventas Ventas netas Menos gastos de operación: Utilidad de operación Otros ingresos (gastos), neto: Pérdida cambiarla Otros ingresos Utilidades antes l.S.R. y P.T.U. Menos provisiones para: Utilidad Neta Para tener una visión más amplia de la productividad de la empresa a la cual nos estamos refiriendo, es necesario determinar en forma desglosada los Costos o Gastos de fabricación y de operación para a su vez, según se indicó en párrafos anteriores, repartirlos en Gastos Fijos o bien en Gastos Variables, según la naturaleza de los mismos. 68 Análisis e Interpretación de Estados Financieros Bebi Gas, S.A. de C.V. Distribución de los costos y gastos en fijos y variables de los años 20_X y 20_Y (Cifras en miles de pesos) 20_X Subcuenta No. Subcuenta 1 Sueldos 2 Gastos de viaje y representación 3 Rentas 4 Artículos de escritorio 5 Gastos de fabricación $74.2 Gastos de venta $40.4 2.1 12.2 3.3 Depreciación 40.8 23.7 6 Seguro social 9.0 3.5 7 Mantenimiento de equipo 25.1 10.9 8 Seguros y fianzas 0.6 3.8 9 Operación del equipo de entrega 10 Provisión para bonificación al personal 11 Honorarios por servicios profesionales 12 Previsión social 2.9 1,5 13 1 % sobre remuneraciones pagadas 1.0 0.6 14 Uniformes 2.6 1.7 15 Prima de antigüedad 1.5 1.8 16 Fondo de ahorro 2.1 0.9 17 Provisión por separación de personal 3.2 1.6 18 Plan de pensiones 2.4 16.2 19 Provisión para riesgos pos incendios 0.5 1.4 20 Materiales y accesorios 21 Reparación de cajas y botellas 9.3 22 Energía eléctrica 6.3 23 Mermas de materiales 5.9 24 Gastos no deducibles 25 Promoción 26 Diversos 27 Publicidad 28 Costo de maquila 29 Comisiones 30 Intereses pagados 31 Honorarios a Administradora, S.A. 50.1 5.0 2.1 0.3 12.0 3.3 8.0 2.0 2.2 16.5 Totales 51.2 1.2 10.2 $271.0 $206.1 69 Capítulo V. Punto e Equilibrio Económico Bebi Gas, S.A. de C.V. Distribución de los costos y gastos en fijos y variables de los años 20_X y 20_Y (Cifras en miles de pesos) 20_X Gastos de administración Gastos especiales 20_Y Gastos fijos Totales variables Fijos cifras $195.0 $80.4 12.5 $200.0 $14.6 $10.0 11.1 26.6 17.5 9.0 5.8 70.3 72.0 20.4 32.9 30.0 1.5 30.0 8.5 8.0 37.5 14.9 10.5 24.0 50.0 10.0 17.1 24.3 24.0 12.3 16.7 22.0 0.8 2.4 4.0 1.7 6.0 6.0 4.7 6.0 8.0 4.3 7.3 6.0 10.0 12.1 12.0 28.9 47.5 48.0 1.6 3.5 6.0 6.0 37.6 15 0.6 $310.9 33.0 7.0 12.0 12.0 9.3 12.0 8.1 8.0 8.0 5.9 7.0 37.6 31.0 8.0 10.5 8.0 30.0 50.1 4.5 Variables presupuesto 8.0 14.7 21.0 16.5 15.0 51.2 60.0 11.4 12.0 18.0 7.2 10.8 12.0 12.0 24.0 12.0 12.0 15.0 15.0 $42.0 $518.5 $308.8 $567.0 $310.0 70 Análisis e Interpretación de Estados Financieros En el estado numérico anterior aparecen los gastos de fabricación y de operación del ejercicio de 20_X, en forma tal, que se aprecia claramente cómo se va haciendo la separación de ellos hasta que llegan a constituirse en fijos o variables, según el caso. Además, como complemento a dichos datos, aparecen los gastos de fabricación y de operación presupuestos para el año de 20_Y, divididos en fijos o variables. También, se puede apreciar claramente que los gastos por concepto de artículos de escritorio, honorarios por servicios profesionales, los intereses pagados y los honorarios pagados a la Administradora, S.A., se consideran gastos de los llamados semi-fijos o semi-variables, los cuales el Analista se ve en la necesidad de repartir, ya sea en forma proporcional, o bien, según su criterio, con base en la empresa analizada. Todas las demás subcuentas de gastos, tanto de fabricación y de ventas, así como de administración, no tienen necesidad de una explicación adicional, ya que todo se indicó al momento de hacer mención de los gastos. Con los datos reunidos hasta este momento, nos encontramos en condiciones de poder aplicar la fórmula del Punto de Equilibrio Económico (E o P.E.E.), o bien, construir la Gráfica de Utilidades. En la correcta aplicación de la fórmula, hay que saber cómo se determina y el razonamiento que se sigue. Nos encontramos con los siguientes elementos para combinarlos: a) Costos o gastos fijos. b) Costos o gastos variables. e) Ventas netas. d) Utilidad de operación. Si nosotros relacionamos los costos o gastos variables con las ventas netas, obtendremos el porcentaje que absorben dichos costos o gastos de las ventas y si el resultado lo deducimos de la unidad, la diferencia daría la utilidad marginal que tiene la empresa antes de deducir sus costos o gastos fijos. Observamos que relacionando los costos o gastos fijos con el resultado obtenido en el razonamiento anterior, encontramos el volumen mínimo de ventas que necesita la compañía para no perder y que cada venta que sobrepase esa cantidad llevará un porcentaje de utilidad, o sea, la utilidad marginal. Razonamiento.- Supongamos que se determinan un exceso en Gastos Fijos, por lógica el Punto de Equilibrio Económico estará localizado en un nivel más alto en la línea de Ventas y por contra si se determina un mínimo de Gastos Fijos, el Punto de Equilibrio Económico se encontrará a un nivel más bajo. Tanto en un caso como en otro la Utilidad al final del ejercicio será la misma, pero si nos guiamos por la gráfica nuestra interpretación en ambos casos será errónea. En el primer caso se pensará en forma pesimista que se necesitaran muchas Ventas para alcanzar el Punto de Equilibrio Económico, rebasado este las utilidades se multiplicarán En el segundo caso con una visión errónea optimista por llegar rápidamente al Punto de Equilibrio Económico, pudiera creerse que la empresa no perderá si llega a ese límite (PEE) , sin darse cuenta que para llegar a la Utilidad que se pretende se necesita absorber Gastos Variables indebidos, dando una utilidad marginal muy pequeña. En resumen, es necesario distinguir los Costos y Gastos; lo más cercano a su naturaleza, para tener una visión más clara de su situación y en su caso establecer la pauta a seguir. 71 Capítulo V. Punto e Equilibrio Económico Sustituyamos los razonamientos anteriores con las siguientes literales: Costos o gastos fijos a= b= Costos o gastos variables Ventas totales E = Punto de Equilibrio Económico La fórmula será: E= a (1 - b) Sustituyendo en la fórmula los gastos, nos da: E = X volumen de ventas necesarias para absorber los costos y gastos de la empresa. a= $518,500 Costos o gastos fijos b= $308,800 Gastos variables de operación 330,192 Costos variables de producción $638,992 Costos o gastos variables totales $1'394,483 Ventas netas de donde: 638,992 b= 1'394,483 = 0.4582 Por lo que: E= 518,500 518,500 (1 - 0.4582) 0.5418 - - - - - - = - - - - - = $956,995 Cuando la compañía haya llegado a unas ventas que asciendan a $956,995, estará en el llamado Punto de Equilibrio Económico, es decir, que en ese momento las ventas absorben los costos y gastos sin haber utilidad, por lo que, si en ese instante se detuviera el movimiento evolutivo de la compañía, ésta vería que no ha obtenido ganancia alguna, pero tampoco ha sufrido pérdida. 72 Análisis e Interpretación de Estados Financieros Fórmula para determinar la utilidad en función de sus ventas La utilidad en función de sus ventas se puede obtener haciendo: P= Utilidad bruta del ejercicio M= Monto de las ventas a= Costos o gastos fijos b= Relación de costos o gastos variables sobre ventas Si multiplicamos el monto de las ventas obtenidas en el ejercicio por (1 - b), nos daría la utilidad de la empresa deduciendo la parte correspondiente de sus costos o gastos variables, haciéndose necesario restar los costos o gastos fijos para obtener la utilidad de operación, por lo que la fórmula se presentaría de la siguiente manera: P =M (1 - b)- a Sustituyendo en la fórmula los datos ya conocidos: = p= p p = $1'394,483 X 0.5418 - $ 518,500 $755,531 - $ 518,500 $237,031 Como se puede observar en el Estado de Resultados de nuestro ejemplo (Ver página 69), la Utilidad de Operación en 20_X es de $237,O19 que, comparándola con la determinada por la fórmula da una diferencia de $12, que se puede considerar dentro del margen razonable resultante del cierre de cantidades a números redondos, como lo hemos venido haciendo. Fórmula para determinar las ventas necesarias para obtener la utilidad deseada Toda persona relacionada con el manejo de una compañía, o los socios de la misma, se interesan por conocer el importe de las ventas que son necesarias para obtener una utilidad que les sea productiva. Ahora bien, utilizando la siguiente fórmula obtendremos: P+a M=--(1 - b) Si comparamos esta fórmula con la del Punto de Equilibrio Económico, vemos que sólo le ha sido aumentada la literal "P"; esto es natural, ya que con la fórmula del Punto de Equilibrio Económico determinamos las ventas necesarias para cubrir sus gastos; ahora, en lo que respecta a esta fórmula, tendrían que resultamos las ventas necesarias para que después de cubrir sus costos o gastos se obtenga determinada utilidad. 73 Capítulo V. Punto e Equilibrio Económico Supongamos que los directivos de la empresa deseaban una utilidad de $200'000,000 (doscientos millones) para el ejercicio que estamos analizando. Aplicando la fórmula antes descrita, tendríamos: P +a 200,000 + 237,031 M = ---- = --------- = (1 - b) 0.5418 437,031 = 0.5418 $806,628 La empresa tuvo unas ventas netas reales de $1'394,483, es decir, que se sobrepasó en $587,855 de ventas y obtuvo más de la utilidad deseada, como se ve en el resultado de la fórmula anteriormente aplicada. Gráfica de utilidades del punto de equilibrio económico Para dar una mayor claridad, es necesario elaborar la Gráfica de Utilidades, la cual está basada en las llamadas líneas coordenadas; correspondiendo la ordenada o eje vertical a unidades monetarias; mientras que la abscisa o eje horizontal corresponde a unidades de producción, si es posible; si no, es necesario presentarla en unidades monetarias o para mayor comprensión, en porcentajes de producción. Para facilitar nuestro ejemplo, aceptamos que la empresa vende un solo artículo y que su precio es de $ 100.00 cada uno. La gráfica nos mostrará lo anterior: Bebi Gas, S.A. de C.V Gráfica de utilidades del ejercicio 200X Utilidad 1200 Gastos variable $237,03 300 Gastos fijos o 2000 4000 6000 8000 Unidades vendidas 10000 12000 14000 74 Análisis e Interpretación de Estados Financieros Explicación de la gráfica Como se puede observar claramente, la gráfica muestra el estado en que la empresa que analizamos va disminuyendo la pérdida natural de la misma por medio del aumento del volumen de operaciones, es decir, ventas. Esta gráfica es de gran utilidad al Analista, ya que la construcción de ella simplifica la presentación de su informe a los dueños o administradores del negocio. La construcción de la gráfica es sencilla y se procede de la siguiente manera: l. Se construyen las líneas coordenadas con relación al volumen de ventas y a la capacidad de producción, es decir, a unidades monetarias según las ventas, y a unidades de producción o en porcentaje. 2. Se traza la línea de ventas en el punto en que se une el total de ventas en unidades monetarias con el total de unidades de producción, partiendo esta línea del origen, formando un ángulo de 45º con respecto a las líneas coordenadas. Como ya se dijo anteriormente, el Analista debe ayudarse con datos accesorios como determinar las ventas en pesos y éstas en número de artículos vendidos, para efectuar una proporción entre ellas y ver la realidad, es decir, el precio en que se vendieron menos las rebajas. 3. En seguida se traza una línea paralela al eje de las abscisas a la altura del total de gastos fijos. 4. Después, sumando el total de los gastos, tanto fijos como variables, se localiza el punto sobre la línea que cae verticalmente del total de la línea de ventas sobre la abscisa, trazando una diagonal hasta la unión que forman la ordenada con la línea de gastos fijos. 5. Terminado lo anterior, en el cruce de la línea de ventas con la de gastos, se localiza con mayor o menor dificultad el Punto de Equilibrio Económico, o sea, donde el total de ventas absorben los gastos. Venta de varios productos Si la industria que se analiza tuviera una serie de productos para vender, que no pasara de unos diez, nos veríamos obligados, además de determinar los costos o gastos tanto fijos como variables, a obtener las ventas de cada artículo y a repartir en forma proporcional los gastos fijos correspondientes a los diferentes artículos, problema que se resuelve mediante la siguiente fórmula: a a'= M' (1 - b') M (1 - b) en la cual se representa lo siguiente: a' = Costos o gastos fijos correspondientes a un artículo. a = Costos o gastos fijos totales. b' =Costos o gastos variables del artículo relacionados con las ventas del mismo. b = Costos o gastos variables totales relacionados con el total de ventas. = Monto de ventas del artículo correspondiente. M = Monto de ventas totales. M' 75 Capítulo V. Punto e Equilibrio Económico Supongamos que nuestro ejemplo de la industria de bebidas gaseosas y jugos de frutas Bebi Gas, S.A. de C.V. en el año de 20_X, no se refiere a la venta de un solo artículo, sino que la industria produce cinco variedades de productos, con las ventas y gastos siguientes: Producto Ventas Producto "A" Sabor Cola % Costo Costo de ventas $700 23 $161 Producto "B" Sabor Manzana 300 27 81 Producto "C" Jugos 250 22 55 Producto "D" Extractos 100 24 24 44 20 9 Producto "E" Subproductos $330 Gastos Fijos $318,500 Costos variables $330 Gastos variables $1,394 x 22.17% = 309 Costos y gastos variables totales $639 Distribución de gastos fijos entre los diferentes productos Producto "A" 639 b= 1,394 = 0.4584 518.5 a'= 1,394 (1 - 0.4584) 700 (1 - 0.4517) = 518.5 a'= 1,394 (0.5416) 700 (0.5483) = 518.5 a'= 755 a'= 0.6868 X 384 = Producto "A" a'= 0.6868 X 384 = Producto "B" a'= 0.6868 X 300 (1 - 0.4917) = a'= 206 X 0.5083 = 384 = $264 $264 $105 76 Análisis e Interpretación de Estados Financieros Producto "C" Producto "D" Producto "E" a'= 0.6868 a'= 172 X 0.5583 = a'= 0.6868 a' = 69 X 0.5383 = a'= 0.6868 a' = 30 X 0.5783 = X X X 250 (1 - 0.4417) = $96 100 (1 - 0.4617) = $37 44 (1 - 0.4217) = $17 Total de gastos fijos $519 ====== Nota: Probablemente exista la duda de dónde se obtuvieron las cifras correspondientes a los costos o gastos variables del artículo relacionados con las ventas del mismo, o sea (b'). Se resuelve si a los costos variables según el cuadro de la página anterior le agregamos el por ciento de 22.17% a cada uno de los artículos, como sigue: % Variable de Costo Gasto Suma Total en decimales A 23 22.17 45.17 0.4517 B 27 22.17 49.17 0.4917 e 22 22.17 44.17 0.4417 D 24 22.17 46.17 0.4617 E 20 22.17 42.17 0.4217 Producto Determinación del punto de equilibrio económico de cada uno de los productos 264 Producto "A" E= Producto "B" E= Producto "C" E= Producto "D" E= Producto "E" E= 0.5483 105 0.5083 96 $481 $207 $172 0.5583 37 $69 0.5383 17 0.5783 Punto de equilibrio económico de la compañía $29 $958 77 Capítulo V. Punto e Equilibrio Económico Determinación del punto de equilibrio económico de la compañía directamente 639 b= 1,394 = 0.4584 518.5 E= 518.5 = (1 - 0.4584) $957 = 0.5416 COMPROBACIÓN: E= 519 519 (1 - 0.4584) 0.5416 $958 Como se puede apreciar, la diferencia entre la suma de los Puntos de Equilibrio Económico individuales, con el general de la empresa, es poco significativa, tomando en cuenta que las cifras están cerradas en miles de pesos. Presupuesto para el año de 20_Y Después de un estudio minucioso hecho por los accionistas de la compañía, basados en la información presentada por el Analista, se pueden hacer algunos ajustes a sus costos o gastos, así como al precio de venta de sus productos sin el peligro de perder sus centros de mercado, por lo que aprueban los presupuestos del Analista en los siguientes términos: Registro del presupuesto determinado para el año de 20_Y 20_X Concepto Costos y gastos fijos 20_Y Ajuste $518.5 +48.5 $567.0 Gastos variables 308.8 22.17% - 0.30 % 22.20% Costos variables 330.0 23.67% - 2.33 % 21.34% Ventas Precio de venta E= a 1-b 346.5 1'394.0 100% +8% $1'505.5 100.0 100% + 10% $110.0 567 1 - 0.4354 567 0.5646 =$1,041 El Punto de Equilibrio Económico Presupuesto para el ejercicio de 20_Y, es de $1 '116 o sea, que aumentó aproximadamente 83, del correspondiente a 20_X, pero con el incremento en las Ventas previsto y los ajustes en los Costos y Gastos Variables, el resultado que se prevé es muy atractivo, como lo 78 Análisis e Interpretación de Estados Financieros podemos ver a través de la aplicación de las fórmulas que ya conocemos y determinar la Utilidad presupuesto y las Ventas necesarias para igualar la Utilidad obtenida en el año que pasó. Determinación de la utilidad por el año de 20_Y según presupuesto P = M (1 - b) - a= 1,505.5 (0.5646) - 567 = 850 - 567 = $283 Determinación de las ventas necesarias para igualar las utilidades obtenidas en el año anterior M= P+a 237 + 567 804 1-b 0.5646 0.5646 = $1,424 Con los datos anteriores, los accionistas y todas las personas interesadas en los resultados de la compañía pueden enterarse de la posición que la misma guarda en el momento de efectuarse el análisis del Estado de Resultados y aún más, tienen una clara visión del panorama que presentará la negociación durante el transcurso del siguiente año, o sea, el de 20_Y, por lo que al irse presentando los problemas que forman la evolución de cualquier negocio, el administrador tendrá una guía para actuar en tal o cual forma. Si por ejemplo le proponen incrementar su producción al máximo mediante la utilización de un mayor número de obreros o empleados, así como ciertas mejoras en la maquinaria con el fin de obtener mayor rendimiento, deberá estudiar detenidamente el análisis previo que elaboró el Analista, sacando en conclusión que en caso de aceptar dicha proposición, sus gastos fijos aumentarían en forma tal que se vería la empresa obligada a vender una cantidad mucho mayor a la estimada por el Analista. Es cierto que bajarían principalmente sus gastos variables debido a que en la compra de materia prima, por ser cantidades mayores que los presupuestos, su costo bajaría, pero si las Ventas presupuesto fueran las reales, de nada nos serviría estar produciendo y trabajando al máximo con mercancía rezagada en el almacén. Ahora bien, supongamos que para incrementar las Ventas se bajara el precio unitario de venta. Esto sólo acarrearía un aumento en el movimiento de las operaciones, provocando la necesidad de aceptar personal nuevo, o bien, de acceder a la petición de un mayor número de horas extra por los empleados de planta, originando un aumento considerable en sus gastos. El administrador, al recabar todos estos datos y estudiar la situación de la empresa, observaría que de muy poco le serviría hacer caso a la proposición que hemos planteado. En cambio, podría presentarse una idea semejante a la anterior, pero con ciertas modalidades que harían un bien al progreso de la compañía; supongamos que el Ingeniero encargado de la producción encuentra la forma de que las máquinas rindan un 50% más de lo que actualmente rinden, mediante una instalación adicional, que permite se eliminen algunos puestos y se reduzca el tiempo extra, obligando a los trabajadores a efectuar sus labores dentro del tiempo normal. Esta idea no busca el incremento en su producción, sino la disminución de los costos; con la ventaja de que cuando se tenga un aumento en las ventas, éstas se desarrollen con las bases antes señaladas. Podría seguir enumerando diversos aspectos pero me concreto a la presentación de los ejemplos anteriores que se relacionan con la industria en general. Capítulo V. Punto e Equilibrio Económico 79 Empresas comerciales Después de dejar el aspecto industrial y teniendo una visión más precisa, por lo que se refiere a nuestro sistema analítico del Punto de Equilibrio Económico, podemos guiar nuestros estudios a la forma en que el Analista ataca los problemas de una empresa que se dedica al comercio. Se puede decir que es poca la variante que existe entre la Técnica del Punto de Equilibrio Económico aplicado en un negocio industrial que en uno de tipo comercial, ya que si nos basamos en nuestro último ejemplo que se refiere a una empresa industrial que se dedica a la producción de varios artículos, tendremos la mitad del camino recorrido. Ahora bien, nos encontramos con el principal problema, que según mi criterio es la manera en que se va a dividir el negocio comercial para efectos de análisis; para lo cual vamos a separar en dos tipos los comercios: l. Comercios dedicados a un solo ramo, y 2. Comercios dedicados a varios ramos. En el primer caso, estamos considerando a establecimientos que se dedican por ejemplo a la compraventa de papelería y útiles, de escritorio exclusivamente, o cristalería en general, o bien, como su nombre lo indica, a una sola línea de compra-venta. Dentro del segundo caso, estamos colocando a esas grandes tiendas que abarcan gran variedad de artículos, ya que en dichos establecimientos se pueden conseguir desde clavos y tachuelas hasta ropa de la más fina para dama y caballero. En mi opinión, la mejor forma de analizar un comercio de los incluidos en el segundo caso, es separarlo por departamentos y a su vez cada departamento desglosarlo por artículos, en los cuales recae un porcentaje de utilidad similar sobre su costo; es decir, que una determinada línea de artículos aun cuando sea de diferente clase, estilo y forma admiten un incremento sobre su costo original, por ejemplo: del 60%; así como otros tipos de artículos sólo resisten un aumento del 50%, 40%, 30%, etc .. A nosotros nos toca hacer dicha separación que, como lo he dicho, deberá tratarse individualmente cada departamento o sección de la tienda, para que posteriormente se sumen los puntos de equilibrio económico encontrados y se llegue a la determinación del punto total de la empresa. En algunos casos se ahorraría trabajo uniendo dos o más departamentos o secciones, problema que se trataría en el caso especial de la compañía que se fuera a analizar. Ejemplo de una empresa comercial Supongamos que se trata de la Casa "Cristal, S.A. de C.V.", que se dedica a vender artículos de cristal al mayoreo y menudeo, como son: vajillas, juegos de copas, artículos de ornato, platos refractarios, etc. En plática con el gerente de ventas de dicha tienda, nos enteramos de la política seguida en sus ventas, tanto el porcentaje que reciben sus agentes como el que resisten sus artículos sobre el precio de costo de los mismos, dividiendo en cuatro grupos, se obtiene de la siguiente manera: 80 Análisis e Interpretación de Estados Financieros Ventas anuales (miles de pesos) Grupo % del costo s/precio venta 1 $928,000 55 11 808,000 50 III 630,000 40 IV 630,000 35 $2,996,000 Suma Además observamos que el costo de los artículos que como ya hemos anotado se trata de "gastos variables", se ven aumentados por otros que no forman parte del costo unitario, originados por el volumen mayor o menor de ventas realizadas por la compañía. l. Complemento de gastos variables: Mantenimiento 3% Otros 1% Empaque y entrega 2% 10% Comisiones Suma 2. Gastos fijos: Sueldos y salarios del departamento de ventas 16% (miles de pesos) $ 255,000 Sueldos de oficina 288,000 Propaganda 100,000 Gastos de previsión social 48,000 Depreciación del equipo de oficina 42,000 Renta del almacén 24,000 Depreciación del equipo de transporte 20,000 Gastos diversos de la oficina 37,000 $814,000 Con todos los datos necesarios en nuestro poder, nos resta determinar en la misma forma que se hizo en el ejemplo de una compañía industrial, esto es, vamos a distribuir los gastos fijos con relación a las ventas de cada grupo de artículos y al por ciento de utilidad. 81 Capítulo V. Punto e Equilibrio Económico Grupo Ventas anuales % del costo Costo (miles de pesos) s/precio de venta (miles de pesos) 1 $928,000 55 $510,400 11 808,000 50 404,000 III 630,000 40 252,000 IV 630,000 35 220,500 $2'996,000 $1'386,900 16 479,360 $1'866,260 Obtengamos el punto de equilibrio global. 1'866,260 b= 2'996,000 =0.6229 814,000 814,000 (1 - 0.6229) 0.3771 E= - - - - - - = - - - - - = $2'158,579 Aplicando la fórmula ya conocida, que sirve para distribuir los gastos fijos, según el volumen de las ventas y el por ciento de utilidad que admite el costo de los artículos, determinamos lo siguiente: Grupol 814,000 a'= 2'996,000 (1 - 0.6229) 928,000 (1 - 0.7100) = 814,000 a'= 2'996,000 (0.3771) 814,000 a'= 1'129,792 a'= Grupo 11 0.7205 X 928,000 (0.2900) = 269,120 = 269,120 = $193,901 a'= 0.7205 X 808,000 (1 - 0.6600) = a'= 0.7205 X 808,000 X 0.3400 = a'= 0.7205 X 274,720 = $197,936 82 Análisis e Interpretación de Estados Financieros Grupo 111 Grupo IV a'= 0.7205 X 630,000 (1 - 0.5600) = a'= 0.7205 X 630,000 X 0.4400 = a'= 0.7205 X 277,200 = a'= 0.7205 X 630,000 (1 - 0.5100) = a' = a'= O. 7205 x 630,000 x 0.4900 0.7205 X $199,723 = 308,700 = $222,418 $813,978 Diferencia 22 $814,000 Esa pequeña diferencia de $22 no la vamos a prorratear entre los grupos, ya que es insignificante. Determinemos ahora los puntos de equilibrio económico de cada uno de los grupos: 193,901 Grupol E= Grupo 11 E= Grupo 111 E= Grupo IV E= 0.2900 = $668,624 = $582,164 = $453,916 197,936 0.3400 199,723 0.4400 222,418 0.4900 Punto de equilibrio económico global $453,914 $2'158,618 La diferencia que existe en la determinación del punto de equilibrio económico global directamente ($2'158,579) con el determinado por medio de separación de grupo de ventas ($2, 158,618) es insignificante con relación al monto de las operaciones de la compañía, por lo que queda demostrada la corrección de los cálculos. 83 Capítulo V. Punto e Equilibrio Económico Departamentos Punto de Equilibrio Económico $3'459,230 Sección de ropa para caballero 3'685,750 Sección de ropa para dama Sección de loza y cristalería Sección de juguetería Punto de equilibrio económico total (*) 2'158,665 1'248,660 $10'552,305 (*)Punto de equilibrio económico determinado en nuestro ejemplo. Como complemento, podemos decir, que si la casa comercial de que hablamos fuera una de varias secciones de un establecimiento comercial, sería necesario solamente efectuar la suma de cada uno de los departamentos que la compongan, obteniendo el punto de equilibrio económico buscado. Como se ve, en principio se puede deducir que los problemas esenciales en una compañía industrial o comercial de tipo general, están resueltos en estos apuntes, quedando a criterio del Analista las modalidades con que se tope al analizar algún tipo especial de industria o comercio. Con el ejemplo anterior, doy por terminado las generalidades que del análisis existen en una industria o comercio cualquiera; por lo tanto, presentaré un ejemplo de una industria dedicada a la distribución de películas extranjeras. Ejemplo de una compañía distribuidora de películas extranjeras Dentro de este pequeño estudio relativo a las compañías distribuidoras de películas extranjeras que trato de afrontar, con base en el punto de equilibrio económico, busco la manera de agregar nuevos sistemas y nuevos horizontes al gran campo de estudios que se abre ante nuestros ojos. Es casi seguro, que nadie en nuestro medio, es decir, en nuestro país, se haya preocupado por descorrer el velo que cubre a dichas compañías, con mira a un mejoramiento en su técnica tanto contable como administrativa, pues como es conocido, el punto de equilibrio económico ofrece innumerables beneficios para los administradores de todas las empresas, los cuales en un tiempo no muy lejano irán descartando sus viejos sistemas, para dar paso a otros nuevos descubrimientos con la ayuda de las fórmulas y gráficas del Ing. Walter Rautenstrauch; en una palabra, las derivaciones nacidas del estudio del punto de equilibrio económico. Existen varias dificultades para el análisis de las compañías distribuidoras de películas extranjeras, siendo las principales: l. Determinación de sus gastos. La dificultad que existe está en la debida interpretación que se les dé a los gastos al clasificarlos; ya sea, en fijos o variables, debido principalmente a esos gastos característicos de este tipo de compañías, los cuales no aparecen en otras empresas, tanto industriales como comerciales. Así bien, existen cuotas relativas a la Cámara Nacional de la Industria Cinematográfica y al Sindicato de Cinematografistas, o la depreciación del equipo de revisión, etc., que forman parte de los gastos fijos y otros como las participaciones a los productores, propaganda especial, conservación de películas, etc., que aumentan los gastos variables. 84 Análisis e Interpretación de Estados Financieros 2. Ingresos por Alquiler. Este concepto es para mi modo de pensar, en donde se encuentra el mayor problema para que el Analista lo determine, ya que en otro tipo de industria cada producto, cada artículo tiene su base o precio de venta; en cambio, en las compañías distribuidoras de películas extranjeras, es sólo el ingreso que obtengan por concepto de alquiler de las películas, ya sea a precio fijo o bien a porcentaje, que varía del 30% en adelante sobre entradas netas. Es cierto que con más o menos dificultad se puede resolver un problema de esta naturaleza sobre ejercicios anteriores, pero no sería completo este estudio si no se hace una estimación sobre las posibles ganancias que tendría la compañía en el futuro. Por lo antes mencionado, he modificado el nombre de "ventas" que se utiliza comúnmente en las empresas industriales y comerciales por la denominación de "ingresos por alquiler", el cual da una idea más exacta de su contenido para este tipo de compañías. Es conveniente contar con un catálogo de cuentas, en el cual se ordenen las cuentas en forma tal, que en un momento dado facilite al Analista la recopilación de los datos necesarios para su estudio. A continuación se presenta un ejemplo que ayudará a la observación del método citado. 85 Capítulo V. Punto e Equilibrio Económico Disposiciones generales Para dar una idea general sobre las operaciones que realiza una compañía de este tipo, haremos hincapié sobre ciertos renglones que son interesantes y que nos van a servir para el estudio de estas compañías sobre la base del punto "N", neutro, muerto, o de equilibrio económico, nombre que adoptamos por creer ser la mejor designación. Los ingresos, los cuales son una resultante del alquiler de las películas sobre las bases antes mencionadas. El ingreso por concepto de alquiler de películas de largo metraje, cortos, noticieros, trailers (avances), etc. son el que obtienen las compañías distribuidoras o alquiladoras de películas extranjeras. El costo de las películas. Las compañías alquiladoras o distribuidoras reciben de su casa matriz las películas con un determinado costo, variando según se trate de películas en color, en blanco y negro, planas, número de rollos, etc., y se le suman los derechos de aduana (si se trata de compañías extranjeras), censuras, impuestos y maniobras. Pondremos el ejemplo de una compañía distribuidora de películas extranjeras. Costo de una copia de la película en color Con el alma en los puños (Tough enough) 6 rollos por película. 12 de noviembre de 20_X Costo según factura# 10258, San José, Costa Rica, C.A. 9,964 pies x U.S. 0.11 x $200.00 $219,208.00 Impuesto de importación: 40% $87,683.20 3% 2,630.50 2.5% 5,480.20 LV.A. 16%s/$295,355,37 47,256.86 Trámite 0.2% 43.84 143,094.60 Gastos de agencia aduanal: Flete $14,102.85 Almacenaje 70.00 0.70 (1 1% monto erogaciones Servicio complementario 4,500.00 (1 Honorarios 4,500.00 (1 Entrega a domicilio 240.00 (1 Trámite especial 500.00 Fotocopias 100.00 Pedimento 300.00 Formulación declaración de valores 125.00 LV.A. 16% s/$9,240.70 Valor de una copia (1 1,478.50 25,917.05 $388,219.65 86 Análisis e Interpretación de Estados Financieros Con el ejemplo anterior, podemos darnos cuenta cómo se forma el costo de una película que incluye además del valor de la factura del productor, los impuestos de importación, el del valor agregado y los gastos de la agencia aduana!. Cabe aclarar que por lo general se reciben 5 ó 6 copias de una sola película y de acuerdo a su éxito, el número puede aumentarse a 10 ó 12 copias. Gastos de las películas. Además de los gastos anteriores que aumentan el costo original de las copias de las películas, existen muchos otros que tendremos que clasificar en gastos fijos y variables. No me detendré en analizar uno a uno y hablar sobre aquellos que pueden clasificarse tanto dentro de los variables como dentro de los fijos, es decir, los llamados regulables, semifijos, sernivariables, sino que los trataré y los aplicaré según mi criterio. Registros de gastos Registro No. 1 Cía Distribuidora de Películas Rex, S.A. de C. V, Registro de gastos de administración por el año 20_X Subcuenta No. Concepto Enero ... Diciembre 20_X GF GV Aumento o Disminución ($) 20_Y Presupuesto 1 2 3 Registro No. 2 Cía Distribuidora de Películas Rex, S.A. de C.V. Subcuenta No. Registro de gastos de administración por el año 20_X 20_X Aumento o Concepto Enero ... Diciembre Disminución ($) GF GV Productos Rex 1 2 3 Productos no Rex: A.A. 1 2 3 Productos no Rex: AVCO 1 2 3 Productos no Rex: RAM 1 2 3 1 20_Y Presupuesto 87 Capítulo V. Punto e Equilibrio Económico Cía. Distribuidora de Películas Rex, S.A. de C.V. Estado de Resultados Del 1 de enero al 31 de diciembre de 20_X (cifras en miles de pesos) Ingresos: Alquiler de películas Alquiler de películas no Rex Alquiler de cortos y noticiarios Alquiler de trailers (avances) $482 180 10 8 $680 Menos: Participación por: Películas principales Películas no Rex Cortos y noticiarios Trailers (avances) $260 85 7 3 355 $325 Utilidad bruta Menos: 140 Gastos variables $185 Utilidad marginal Menos: 85 Gastos fijos $100 Utilidad de operación Más: 5 Otros productos $105 Utilidad antes de l.S.R. y P.T.U. Menos: Provisión para: l.S.R. $20 P.T.U. 10 30 $75 88 Análisis e Interpretación de Estados Financieros Compañía Distribuidora de Películas, S.A. de C.V. Análisis de costos y gastos (Cifras en miles de pesos) Concepto de gastos Gastos de Gastos directos de administración distribución productos Rex 1 Salarios normales 2 Tiempo extra 7.5 3 Indemnizaciones 5.2 4 Seguro social 6.4 5 Gastos de viaje y representación 1.2 6 Gastos de conservación de muebles 1.3 7 Papelería 3.5 8 Teléfono 2.8 9 Cables, telegramas, telex y correo 1.6 10 Honorarios 4.2 11 Latas 1.3 12 Renta 1.2 13 Luz 0.8 14 Seguros otros 0.5 15 Depreciación 2.6 16 Otros impuestos (1 %) 0.6 17 Misceláneos 0.8 18 Vacaciones 6.2 19 Suplentes 1.6 20 Pasajes 0.7 21 Sindicato 4.0 22 Infonavit 2.0 23 Publicidad y propaganda 24 Censura 1.2 25 Fletes 1.5 26 Interventores 1.3 27 Comisiones 32.0 28 Cargos bancarios 29 Costo de películas 30 Costo de copias 31 Participaciones Totales $34.0 3.0 3.5 65.0 2.5 $90.0 $110.0 89 Capítulo V. Punto e Equilibrio Económico Compañía Distribuidora de Películas, S.A. de C.V. Análisis de costos y gastos (Cifras en miles de pesos) Gastos directos de distribución productos no Rex Pels. A.A. Pels. AVCO Pels.RAM Costos y gastos Costo Fijos Variables 34.0 1.6 0.2 12.3 5.2 6.4 1.2 1.3 3.5 0.5 0.2 0.1 1.8 5.3 1.6 4.2 0.6 0.7 1.2 0.8 0.5 2.6 0.6 0.4 0.4 6.2 1.6 0.7 4.0 2.0 4.5 3.8 0.2 9.6 0.3 1.5 0.2 0.2 0.2 0.1 6.3 2.6 1.4 0.1 $15.0 63.9 $7.0 0.1 2.0 1.6 2.4 43.3 1.5 $3.0 2.5 85.0 85.0 10.0 10.0 260.0 260.0 $355.0 $85.0 $495.0 90 Análisis e Interpretación de Estados Financieros Cía. Distribuidora de Películas Rex, S.A. de C.V. Registro de ingresos correspondientes al año de 20_X Ingresos de películas $680 Total Unitario $482 $16.07 180 9.00 C. 50 cortos y noticiaras 10 0.20 D. 50 trailers (avances) 8 0.16 A. 30 películas principales B. 20 películas no Rex Total de ingresos $680 Como es de suponerse existen películas que son de mayor éxito de taquilla que otras, pero con el registro anterior obtenemos un promedio, para tener una base para sacar conclusiones y toma de decisiones. Análisis del ejercicio mediante el uso del punto de equilibrio económico Teniendo los datos necesarios para efectuar el análisis de esta compañía distribuidora de Películas Rex, S.A., sólo nos resta poner en orden dichos gastos: $85 Gastos fijos Gastos variables $495 Ingresos por alquiler $680 495 b= E= 680 =0.7279 a 85 85 1-b 1 - 0.7279 0.2721 ----=-----=----- = $312 P = M (1 - b) - a= 680(0.2721) - 85 = 185 - 85 = $100 Como se puede apreciar en la primera de las dos fórmulas antes desarrolladas, es necesario que la compañía perciba un ingreso de $312 que absorberán sus gastos fijos y los costos y gastos variables correspondientes a dichos ingresos con la Utilidad Marginal que obtiene del alquiler de las películas; en otras palabras, a ese nivel de ingresos la compañía no obtendría ni utilidad ni pérdida. En otras empresas industriales o comerciales, no se presentaría tan ajustado como en nuestro ejemplo, en el que la casi totalidad de su utilidad se ve reducida por las participaciones que tienen que pagar a los diferentes productores con los que tienen contrato. Por lo anterior, llegamos a la conclusión de que la empresa a que nos referimos, no trabaja prácticamente para recibir un 100% de rendimiento por su trabajo desarrollado en el transcurso del año, 91 Capítulo V. Punto e Equilibrio Económico ya que de cada $100.00 de ingreso se ven reducidos aproximadamente en un 52%, lo cual quiere decir que con los otros $48.00 restantes, después de participar a los productores, tiene que sacar sus gastos, pagar impuestos y tratar de obtener una utilidad que sea atractiva a los socios y accionistas mexicanos. Por lo que se refiere a la segunda fórmula, nos da como resultado la utilidad que le corresponde a la distribuidora, por $100,000.00 que se verán aumentados por ingresos por intereses ganados en la inversión que tuvo durante el año en valores de renta fija y que ascendieron a $5,000.00, dando un total de $105,000.00. Para ilustrar y completar nuestro estudio, haremos la gráfica de utilidades con el objeto de que se aprecie lo que en párrafos anteriores hemos dicho. La gráfica de utilidades tiene una pequeña variante con respecto a las gráficas usuales; en ella se muestran los ingresos totales en la línea vertical y en la horizontal se referirán a los gastos tanto fijos como variables, analizando estos últimos además de los gastos variables, en las diferentes participaciones de los productores. En esta gráfica se ve claramente que la utilidad es de importancia, en función a las operaciones de la compañía antes de hacer el reparto a los productores y que como hacía mención en los párrafos anteriores, se llevan más de un 50% de los ingresos afectando en un porcentaje aún mayor a las utilidades. A continuación, se mencionan las cantidades que faltan: a) $680 Total de ingresos por alquiler. b) 580 Línea de participación a productores de películas principales. c) 320 Línea de participación a productores de películas no Rex. d) 235 Línea de participación a productores de cortos y noticiarios. e) 225 Gastos variables. f) 85 Gastos fijos. g) 312 Punto de equilibrio económico tomando en cuenta todas las deducciones. h) 160 Punto de equilibrio deduciendo la participación del productor principal. i) 130 Punto de equilibrio económico, sin considerar lo referente a participación a productores de películas. j) 127 Punto de equilibrio económico sin considerar las participaciones. Estimaciones y presupuestos para el año de 20_Y Sabemos que para el próximo año se van a recibir las siguientes películas, que son: A 30 películas principales B 20 películas no Rex e 50 cortos y noticiarios D 50 trailers (avances) 92 Análisis e Interpretación de Estados Financieros Según nuestro registro de ingresos de películas, determinamos un ingreso tomando en cuenta que el boleto de entrada aumentará en un 40% y que continuará siendo el ingreso por boletaje de un 60%; por lo tanto: Grupo Número de películas A 40 $10,300 27% $523,240 B 30 7,000 27% 266,700 e 60 200 27% 15,240 D 60 90 27% 6,858 Ingreso promedio % de aumento Total Ingresos presupuesto por alquiler de películas $812,038 Se estima que los gastos variables van a disminuir en 1.79% y los gastos fijos se incrementarán en un 26%, por corresponder a la revisión de los contratos de trabajo, por lo que se tendrán los siguientes datos presupuesto: = $107 Gastos fijos $85 + 26% Gastos variables 72.79 % - 1.79 % = 71 % Resolución Punto de equilibrio presupuesto E= a 107 107 1-b 1 - 0.71 0.29 $369 Utilidad presupuesto P = M (1 - b) - a= $812 x 0.29 - $107 = $ 235 - $107 = $128 Observando los resultados obtenidos a través del presupuesto para el año 20_Y, encontramos que se necesitarán mayores ingresos por alquiler de películas para llegar al punto de equilibrio económico, motivado por el aumento en los gastos fijos; pero llegando a dicho monto la utilidad marginal es mayor y, por lo tanto, permite que la utilidad se incremente de $100 a $128. 93 Capítulo V. Punto e Equilibrio Económico Ejercicios del punto de equilibrio económico Con el fin de que los lectores se familiaricen aún más con el tema en cuestión, se formularon 1Oejercicios con 4 alternativas de solución, mismas que usted puede comprobar viendo las respuestas al final del capítulo. l3 Cía. Argos, S.A de C.V. Desea saber en qué monto de ventas alcanzará su punto de equilibrio económico, si cuenta con la siguiente información: Materia prima $2,500 Mano de obra 1,700 Precio de venta 5,700 34'000,000 Costos fijos Alternativas 1 $129'000,000 2 129'179,331 3 139'000,000 4 142'500,000 2ª Empresa Baylon, S.A. de C.V. Con la información que le proporciona el contralor al gerente general, determine el punto de equilibrio económico. $10,000 Precio de venta 5,000 Costos variables Costos fijos de fabricación 14'000,000 Costos fijos de distribución 6'000,000 Alternativas 1 $30'000,000 2 50'000,000 3 40'000,000 4 60'000,000 94 Análisis e Interpretación de Estados Financieros 3ª Industria Colorex, S.A. de C.V. Desea conocer el punto de equilibrio económico en unidades, tomando en cuenta los presupuestos determinados como sigue: $36'850,000 Costos fijos Costos variables 10,439 Precio de venta 18,980 Alternativas 1 2,640 unidades 2 6,423 unidades 3 4,620 unidades 4 4,314 unidades 4ª Comercial Delta, S.A. de C.V. Determine el punto de equilibrio económico, si le proporcionan los siguientes datos: $30,000 Unidades vendidas 210'000,000 Gastos variables Gastos fijos 70'000,000 Utilidad marginal 20'000,000 Alternativas 1 $233'333,333 2 100'000,000 3 70'000,000 4 183'000,000 95 Capítulo V. Punto e Equilibrio Económico 5ª Enterex, S.A. de C.V. Le solicitan a Ud. indique a cuánto asciende la contribución marginal, teniendo los siguientes datos: $300'000,000 Ventas Costos variables 138'000,000 Costos fijos 59'000,000 Alternativas 1 $69'000,000 2 162'000,000 3 24 l '000,000 4 103'000,000 6ª Fábricas Faber, S.A. de C.V. La empresa tiene costos fijos por $400'000,000 al año, teniendo un precio de venta de $100,000 y un costo variable unitario de $60,000. Determine las unidades necesarias para alcanzar el punto de equilibrio económico. Alternativas 1 9,000 unidades 2 9,500 unidades 3 10,000 unidades 4 10,500 unidades 7ª Distribuidora Gámez, S.A. de C.V. Determinar las ventas para obtener una utilidad de $120'000,000 con los siguientes datos presupuestos: ventas 40,000 unidades, gastos variables $320'000,000, gastos fijos $64'000,000 y utilidad de $96'000,000. Alternativas 1 $552'055,206 2 460'038,000 3 276'310,000 4 230'465,000 96 Análisis e Interpretación de Estados Financieros 8ª Agrícola Huichapan, S.A. de C.V. ¿Cuál será la utilidad si se obtuvieran las ventas presupuesto de $3,000'000,000, con los costos fijos de $590'000,000 y representarán el 46% los costos variables? Alternativas 1 $903'000,000 2 1,030'000,000 3 l,130'000,000 4 1,470'000,000 9ª Productos Iris, S.A. de C.V. Le pide a usted que indique a cuánto ascienden los gastos fijos del producto "A", tomando en cuenta la siguiente información: Artículo Ventas Gastos variables A 100'000,000 50'000,000 B 60'000,000 42'000,000 e 40'000,000 16'000,000 200'000,000 108'000,000 $40'000,000 Gastos fijos totales Alternativas 1 $10'739,000 2 21'739,130 3 39'917,000 4 18'250,000 10ª Jubar, S.A. de C.V. Durante el año tuvo gastos fijos por $120'000,000 y gastos variables de 8%, así como costos variables del 54%. Determine las siguientes incógnitas: A. El punto de equilibrio económico. B. La utilidad obtenida con ventas de $700'000,000. C. Las ventas necesarias para obtener una utilidad de $80'000,000. 97 Capítulo V. Punto e Equilibrio Económico Alternativas A e B 1 $193'548,000 314'000,000 $322'580,000 2 315'789,000 314'000,000 526'316,000 3 315'789,000 146'000,000 526'316,000 4 193'548,000 146'000,000 322'580,000 Respuesta simplificada a los ejercicios l8 Cía. Argos, S.A de C.V. Respuesta: Alternativa 2. b= P.E.E. = 2,500 + 1,700 5,700 34'000,000 ------= (1 - 0.7368) = 0.7368 34'000,000 = 0.2632 $129'179,331 2ª Empresa Baylon, S.A. de C.V. Respuesta: Alternativa 3. 5,000 b= P.E.E. = 10,000 =0.5000 14'000,000 + 6'000,000 20'000,000 (1 - 0.5000) 0.5000 $40'000,000 98 Análisis e Interpretación de Estados Financieros 3ª Industria Colorex, S.A. de C.V. Respuesta: Alternativa 4. 10,439 b= P.E.E. = = 0.5500 18,980 36'850,000 ------= (1 - 0.5500) $8 l '888.888 7 36'850,000 = 0.4500 $18.980 = $81 '888,888 4,314 unidades 1 4ª Comercial Delta, S.A. de C.V. Respuesta: Alternativa l. Gastos variables $210'000,000 Gastos fijos 70'000,000 Utilidad marginal 20'000,000 Ventas $300'000,000 210'000,000 b= P.E.E. = 300'000,000 70'000,000 ----- = (1 - 0.7000) = 0.7000 70'000,000 = $233'333,333 0.3000 5ª Enterex, S.A. de C.V. Respuesta: Alternativa 2. Ventas Costos variables Contribución marginal $300'000,000 138'000,000 $162'000,000 99 Capítulo V. Punto e Equilibrio Económico 6ª Fábricas Faber, S.A. de C.V. Respuesta: Alternativa 3. 60,000 b= = P.E.E. = 0.6000 100,000 400'000,000 (1 - 0.6000) 400'000,000 = 0.4000 $ l,000'000,000 7 100,000 = = $1,000'000,000 10,000 unidades 7ª Distribuidora Gámez, S.A. de C.V. Respuesta: Alternativa l. Gastos variables $320'000,000 Gastos fijos 64'000,000 Utilidad 96'000,000 Ventas $480'000,000 320'000,000 b= P.E.E. = 0.6667 480'000,000 120'000,000 + 64'000,000 184'000,000 (1 - 0.6667) 0.3333 = ----------= = $552'055,206 8ª Agrícola Huichapan, S.A. de C.V. Respuesta: Alternativa 2. p = 3,000'000,000 (1 - 0.46) - $590'000,000 = 1 $1,030'000,000 1 100 Análisis e Interpretación de Estados Financieros 9ª Productos Iris, S.A. de C.V. Respuesta: Alternativa 2. 108'000,000 b= 50'000,000 = 0.5400 200'000,000 40'000,000 a'= - - - - - - - - - 200'000,000 (1 - 0.5400) b'= = 0.5000 100'000,000 100'000,000 (1 - 0.5000) = $21 '739,130 10ª Jubar, S.A. de C.V. Respuesta: Alternativa 3. 120'000,000 P.E.E. = - - - - - - - = 1 - (0.08 + 0.54) A. B. 120'000,000 P = (700'000,000 x 0.38) - 120'000,000 = C. M = $315'789,000 0.3800 1 $146'000,000 80'000,000 + 120'000,000 = ---------0.3800 $526'316,000 1 CAPÍTULO VI MÉTODOS DINÁMICOS Introducción Los métodos que hemos clasificado como dinámicos, constituyen junto con el estudio del punto de equilibrio económico, la tendencia moderna dentro del análisis de estados financieros. Al dejar asentado lo anterior, no quiere decir, que los métodos de razones y de por cientos integrales deben ser desechados, ya que de acuerdo con lo dicho en alguna ocasión, para que un análisis se considere completo, tiene que haberse realizado empleando varios métodos, ya que cada uno de ellos, produce o permite conclusiones que los otros no descubren. Sin embargo, lo que queremos dar a entender es que se considera más interesante el análisis mediante los métodos dinámicos, que los estáticos. La base de estos métodos dinámicos lo constituye el razonamiento de que una empresa se encuentra en una evolución continua, misma que puede descubrirse o encontrarse como antecedente en el desarrollo de sus operaciones a través de un período bastante largo, normalmente superior a un ejercicio; por lo tanto, si el análisis se concreta al estudio de una situación, tal como sucede en un Estado de Situación Financiera, o bien, en un solo ejercicio, por ejemplo un Estado de Resultados, lógicamente no podría descubrirse la dirección o tendencia que muestra el desarrollo de la empresa. El objeto de los métodos dinámicos es precisamente el de descubrir dicha tendencia o dirección, con lo cual las interpretaciones de este análisis permitirán suponer que la empresa seguirá en el futuro una tendencia similar. De acuerdo con lo anterior, si la tendencia es buena, se aceptará la política que la ha originado y si ha sido mala, se estará en posibilidad de cambiarla. Podemos citar un ejemplo que nos muestra la ventaja de los métodos dinámicos sobre los estáticos. Citemos el dato de ventas de una empresa que en el ejercicio de 20_X ascendió a $92'000,000; el dato presentado en esta forma difícilmente permitirá obtener conclusiones, pero si lo comparamos con las ventas de 20_U por $41'500,000, 20_V por $51'650,000 y 20_W por $71'625,000, lógicamente podemos señalar que la tendencia de la empresa en el último ejercicio fue de un incremento considerable; para tener la base sobre la cual construir la hipótesis del desarrollo administrativo en el último ejercicio, haría falta únicamente averiguar si no se debió, este aumento en las ventas, a un incremento en el precio de venta o corresponde a la inflación que afecto sus números en dichos ejercicios. 102 Análisis e Interpretación de Estados Financieros Método de aumentos y disminuciones Este método fue el primero que se empleó tomando como base dos o más ejercicios. Consiste en comparar estados financieros iguales, correspondientes a dos o más años (los Estados de Posición Financiera entre sí, etc.), obteniendo la diferencia que muestre las cifras correspondientes a un mismo concepto, en esos dos o más años; por ejemplo, el saldo de almacén en 20_X era de $9'850,000 y en 20_Y de $11'980,000, produciéndose una diferencia a más de $2'130,000, que podemos interpretar como un aumento en las inversiones de la empresa en los artículos terminados. Posteriormente, a la vista de dichas diferencias, se obtendrán las conclusiones correspondientes. Para llevar a cabo un análisis de esta naturaleza, se utilizarán los llamados estados financieros comparativos, incluyendo en este rubro los siguientes: a) Estado de situación financiera comparativo. b) Estado de resultados comparativo. e) Estado comparativo del costo de producción. d) Estado de origen y aplicación de recursos o estado de cambios en la situación financiera. e) Estado de las modificaciones del capital de trabajo. La desventaja que tienen los estados comparativos, se refleja en este método por abarcar 3 ó más ejercicios saltando la duda de cuál será la base más conveniente sobre la que se establezcan las diferencias. Se comprenderá que puede tomarse el primer ejercicio y sobre éste ir calculando los aumentos y disminuciones, o también puede irse cambiando de base tomando el ejercicio inmediato anterior. En términos generales, podemos decir que la adopción de una u otra base, dependerá de la fluctuación del mercado durante los ejercicios; si se ha mantenido casi estable, será conveniente que las diferencias se calculen sobre el primer ejercicio, pero si el mercado ha mostrado grandes fluctuaciones, incluyendo una devaluación monetaria, etc., será mejor ir estableciendo las diferencias con base en el ejercicio anterior. Sin embargo, independientemente de lo anterior, podemos decir que no es de aconsejar este método en aquellos casos en que se quieran analizar más de tres ejercicios, pues se puede prestar a confusiones y a que se pierda el punto de vista global que requiere el Analista. En estos casos, será conveniente utilizar el método de tendencias, que veremos posteriormente. El estado de origen y aplicación de recursos o estado de cambios en la situación financiera como se le conoce actualmente, es el único que merece especial atención. Este estado nace de adicionar dos columnas al Estado de situación financiera comparativo para indicar los aumentos o disminuciones en los diferentes renglones que lo componen, como a continuación se verá. Estado de origen y aplicación de recursos o estado de cambios en la situación financiera Se presenta con este método una situación que constituye en el fondo una paradoja. En realidad, casi no existe Contador que no hable o se refiera en alguna ocasión a este estado financiero y agregue la importancia que tiene; sin embargo, también podemos decir que son pocos los Contadores que efectivamente lo conocen a fondo y lo utilizan. Son varias las causas que ocasionan esta situación, de las cuales mencionaremos dos: Capítulo VI. Métodos Dinámicos 103 a) Las complicaciones a que da lugar su formulación de acuerdo con los principios aceptados anteriormente con relación a este estado. b) Por otro lado, el hecho de que pocos directores de empresas o administradores lo conocen o han oído hablar de él; como resultado no lo solicitan y el Contador se abstiene de formularlo por su propia iniciativa. Sin embargo, podemos decir que la información que presenta este estado puede llegar a tener mayor importancia o por lo menos igual que el mismo Estado de Situación Financiera y el Estado de Resultados; en lo que respecta al análisis de estados financieros, según veremos más adelante, constituye una guía insustituible para el Analista. A partir de 1981, la Secretaría de Hacienda y Crédito Público obliga a los Contadores Públicos a formular el Estado de cambios en la situación financiera como parte integrante de los dictámenes de estados financieros para efectos fiscales. Trataremos de puntualizar diversas cuestiones alrededor de este estado. Nombre. La anarquía que existe en relación a este estado empieza por su misma denominación, ya que es conocido por las siguientes acepciones: Estado de fondos. Estado de aplicación de fondos. Estado de movimiento de recursos. Estado de recursos. Estado de origen y aplicación de recursos. Estado de cambios en la situación financiera. Estado de flujo de efectivo o estado de cambios en la situación financiera en base a efectivo. (Boletín B-11). Estado de origen y aplicación de recursos Definición. Es lógico suponer que si en su nombre no existe un criterio uniforme, con mayor razón sucede lo propio en su definición. Efectivamente existen numerosas definiciones, las cuales si bien es cierto que todas en si pretenden expresar la ideología del estado, difieren sustancialmente en su exposición. Citaremos dos de ellas, que nos servirán de base para obtener nuestra propia definición: a) "Es el estado financiero que tiene por objeto mostrar los recursos que ha obtenido una empresa y la aplicación que se ha hecho de los mismos". b) "Es el estado financiero que resume mediante una ordenación especial, los cambios en las conclusiones financieras de una empresa, como consecuencia de las operaciones practicadas en un período determinado". Si examinamos estas definiciones, podrá apreciarse que en la primera se expone el objeto perseguido por este estado, en tanto que la segunda expone el procedimiento en que se basa su formulación, por lo tanto podremos sintetizarlo y obtener un concepto que abarque los dos puntos de vista: "Es el estado financiero que mediante una ordenación especial de los recursos obtenidos y de la aplicación que de los mismos se ha hecho, muestran los cambios experimentados en la situación financiera de una empresa por las operaciones practicadas en un período determinado". 104 Análisis e Interpretación de Estados Financieros Este concepto tiene la desventaja de ser un poco extenso, pero proporciona una idea precisa del objeto que se persigue con el mismo, así como los artificios de que se vale para lograr dicho objeto. Recursos o fondos Habrá podido observarse que en el transcurso de esta exposición, usamos indistintamente, uno u otro concepto, de hecho, los Contadores los tomamos como sinónimos; sin embargo, antes de proseguir, es conveniente aclarar el significado conque deben tomarse. Muchos entienden que recurso o fondo (especialmente esta última palabra) son las cantidades representativas de las disponibilidades de una empresa, o sea, su efectivo en caja y bancos; el sentido es muy amplio y aun cuando tampoco en este caso es posible encontrar criterio uniforme respecto a la definición de recursos, creemos que la siguiente es bastante concreta: "Conjunto de medios al alcance de una empresa, para que ésta al trabajarlos pueda cumplir con su objeto". Origen de recursos Son cuatro los que pudiéramos denominar fuente de recursos: a) Utilidades obtenidas. b) Nuevas aportaciones al capital. c) Aumento en los valores del pasivo. d) Disminuciones de los valores del activo. Algunos autores citan solamente tres, ya que consideran que los dos primeros son similares y pueden agruparse bajo un mismo rubro; sin embargo, preferimos separarlos ya que, si bien es cierto que a la larga tienen un mismo resultado, o sea, si aumenta el capital, es conveniente hacer la diferencia con aquellas utilidades que probablemente se distribuyen en lugar de reinvertidos o de capitalizarlos, esto tiene la facilidad de llegar a conclusiones más correctas al interpretar este estado. Los tres primeros renglones por sí solos se explican; en el fondo representan nuevos capitales, es decir, nuevos recursos que en los dos primeros casos son propiedad de la empresa, en tanto que en el tercer caso proviene de personas ajenas. En el cuarto renglón puede prestarse a confusiones, pero si nos imaginamos que en un determinado inventario de mercancías desaparece en el transcurso de un ejercicio, indudablemente dicha baja de valor corresponderá a un ingreso de recursos de la empresa, o sea, un origen de los mismos. Aplicación de los recursos Son también cuatro las causas de aplicación: a) Pérdidas en los resultados del ejercicio. b) Disminuciones en el capital. c) Disminuciones de valores del pasivo. d) Aumento en los valores del activo Examinando estos conceptos, podrá observarse que representan punto por punto, la situación inversa de las fuentes citadas como origen de recursos, lo cual nos lleva a la conclusión de que el origen y la aplicación de recursos tiene una relación directa con la partida doble, y examinando las causas de Capítulo VI. Métodos Dinámicos 105 aplicación en diversos asientos, podrá observarse que los cargos corresponden a la aplicación, en tanto que los abonos sean el origen. Procedimiento para formular el estado de origen y aplicación de recursos: 1. Obtener los estados de situación financiera correspondientes a dos fechas que abarquen el período que se desee estudiar. 2. Formular un Estado de situación financiera comparativo. 3. Tomando en cuenta las diferencias obtenidas mediante el Estado de situación financiera comparativo, clasificar los conceptos que constituyen origen y los que constituyen aplicación. 4. Agrupar estos conceptos dentro de la ordenación señalada, sumando cada uno de los cuatro grupos que constituyen origen y cada uno de los cuatro aplicación, cuyas sumas respectivas, deberán ser iguales y mostrarán el movimiento que han tenido dichos recursos durante el período estudiado. Simplificación de este estado El procedimiento descrito para formular Estado de origen y aplicación de recursos, de acuerdo con lo señalado anteriormente, constituye el resultado del conjunto de conocimientos y esfuerzo de varios Contadores, por lograr eliminar dos de los artificios que eran causa de su obscuridad y que ocasionaban que este estado no alcanzara la difusión que merece: a) Los anexos, y b) Los ajustes. El primero de ellos se refiere al estado o conjunto de estados que se formulan en hojas por separado o anexos al estado principal y que contienen el movimiento de recursos en lo que se refiere al activo y pasivo circulantes, movimientos de capital, etc., o sea, en el estado principal se presentaban únicamente datos aislados para cuyo estudio se requería acudir a los anexos. Esta práctica, muy favorecida por los contadores norteamericanos, no es de aconsejarse, ya que no reporta utilidad alguna formular anexos que puedan incluirse en el estado principal, si obscurece éste. Dos de las razones por las cuales es recomendable la eliminación de anexos son las siguientes: 1. La diferencia de recursos, provenientes del activo y pasivo circulantes, son de tanto o mayor importancia que los otros conceptos que forman dicho estado, y por lo tanto, no hay razón para restarles dicha importancia, al excluirles del estado para llevarlos a un anexo. 2. Puede decirse en términos generales que buscando una tendencia a la simplicidad, es preferible siempre que se pueda, evitar los anexos que se traducen a referencias a veces perjudiciales y en este caso, creen que pueden seguir este principio. El segundo artificio, los ajustes, se refiere a aquellas operaciones que no implican movimiento de recursos obligándose a efectuar una contrapartida extra libros, con el objeto de no incluirlos al formular el estado. Sin embargo, existe la posibilidad de que dichas operaciones, a la larga representan un cambio en la situación financiera de la empresa y por lo tanto, no es equivocado el criterio de que pueden suprimirse los ajustes y no obstante ello, no desvirtuar las cifras que componen dicho estado. En esta forma se evita la revisión minuciosa de las operaciones registradas por la empresa, para aportar aquéllas que debían ajustarse, con lo cual también logramos una simplificación en la formulación de este estado. 106 Análisis e Interpretación de Estados Financieros El estado de cambios en la situación financiera como auxiliar en el análisis El problema principal a que en la práctica tiene que hacer frente el Analista, es el de no perder, al ir interiorizándose en las cifras que extrae de los diversos estados financieros, el punto de vista global o más elevado del problema que le han planteado al encargarle esa labor; por enfocar su interpretación a detalles puede suceder algo similar a lo que la célebre frase dice: "perder los pesos por vigilar los centavos". Este defecto tan humano, queda agravado en nuestro caso por otra circunstancia, la de que en la técnica del estudio de los estados financieros, existe gran variedad de métodos de análisis, a través de los cuales se realiza la labor de obtener datos para sujetarlos posteriormente a su interpretación. La combinación de esta variedad de métodos, se traduce en un número ilimitado de alternativas que puede utilizar el Analista, pero ni se pueden ni se deben aplicar todos ellos. Debido a lo anterior, el Analista se ve precisado a encontrar una guía o por decirlo en otra forma, una referencia que le proporcione una instantánea global de la situación y que al hacerlo le indique también, lógicamente, los aspectos parciales responsables de cada una de las situaciones. Expuesto este antecedente, podemos asentar que sería difícil encontrar otro estado que tal como lo hace este, proporcione al Analista una guía mejor. Desde luego existe una limitación en este aspecto: el estado de origen y aplicación de recursos abarca únicamente un período, de ahí que en caso de que se desee estudiar varios ejercicios deberán formularse varios estados de esta naturaleza, lo cual puede resultar en perjuicio de ese punto de vista global de que hablábamos. Indudablemente que existen otros estados con tanta o mayor importancia, el Estado de Situación Financiera y el Estado de Resultados; sin embargo, tanto este último como otros que pudiéramos citar, cubren únicamente aspectos parciales de la administración, por lo cual no pueden ser tomados por el Analista como verdaderas guías. En lo que respecta al Estado de Situación Financiera, sus datos cubren prácticamente todos los aspectos de la administración, pero tiene la desventaja de referirse a una fecha determinada, o sea, ser estático, con lo cual no obtendremos aquellas cifras que se consideran más importantes hoy en día en materia de análisis: las diferencias y las tendencias. Por contra, el Estado de cambios en la situación financiera abarca prácticamente todos estos aspectos y si el renglón "resultados del ejercicio" se detalla con las cuentas acreedoras y deudoras que lo componen, podremos decir que estamos abarcando todos los aspectos administrativos. Para una mayor comprensión, se presentan dos cuadros que tienden a expresar en una forma más objetiva cómo nace el Estado de cambios en la situación financiera, que anteriormente se le conocía, entre otras acepciones, como Estado de origen y aplicación de recursos. El primer cuadro asemeja un Estado de situación financiera comparativo y a base de encuadrar el -10 por parte del activo, el +20 por parte del pasivo y el +30 para el capital, se trata de indicar que son las diferencias que se aumentaron de un ejercicio a otro, de ahí que lo que generaron se localiza en los números iguales a ellos, pero sin estar encuadrados y sólo se les adiciona el signo menos o de más, según corresponda. Por lo tanto, una DISMINUCIÓN EN ACTIVO (pago en efectivo) se traduce en un aumento en el mismo activo, por la adquisición de maquinaria, o una disminución del pasivo por cubrir alguna deuda, o disminución del capital social. Si partimos de un AUMENTO DE PASIVO (proveedores), le corresponde un aumento del almacén, o bien, una disminución del propio pasivo si pensamos en la obtención de un crédito a largo plazo que sirva para cubrir créditos a corto plazo, o una disminución del capital si se decretan dividendos y están pendientes de pagarse. 107 Capítulo VI. Métodos Dinámicos Por último, podemos pensar en un AUMENTO DE CAPITAL (incremento en el capital social), que puede provenir de una nueva inversión en efectivo que produciría un aumento al activo, o bien, una disminución del propio capital, como podría ser la capitalización de utilidades. Como se puede observar en los ejemplos anteriores, se parte del origen de los recursos para llegar a su aplicación. Cuadro No.1 (Suposición en la cual los aumentos o disminuciones corresponden a las diferencias resultantes de comparar dos estados de situación financiera) Activo Pasivo Circulante Circulante - 10 + 20 + 10 + 20 1 - 10 Fijo + 30 1 - 30 Fijo 1 -20 1 Capital Otro activo Capital social - 10 Reservas -20 + 30 Utilidades 1 -30 1 Orígenes: DISMINUYE EL ACTIVO = DISMINUYE PASIVO AUMENTA EL ACTIVO DISMINUYE EL CAPITAL -10 AUMENTA EL PASIVO = DISMINUYE EL PASIVO AUMENTA EL ACTIVO DISMINUYE EL CAPITAL + 20 AUMENTA EL CAPITAL = DISMINUYE EL PASIVO AUMENTA EL ACTIVO +30 DISMINUYE EL CAPITAL 108 Análisis e Interpretación de Estados Financieros CuadroNo.2 +ACTIVO Disminución de los activos -PASIVO -CAPITAL +ACTIVO Origen Aumento de los pasivos -PASIVO -CAPITAL +ACTIVO Aumento en el capital -PASIVO -CAPITAL ORIGEN Y APLICACIÓN DE RECURSOS -ACTIVO Aumento en los activos +PASIVO +CAPITAL -ACTIVO Aplicación Disminución en los pasivos +PASIVO +CAPITAL -ACTIVO Disminución en el capital +PASIVO +CAPITAL Con base en los cuadros anteriores, se pretende motivar al lector para que éste se vaya interiorizando tanto en los orígenes de los recursos como en las aplicaciones que de esos recursos operen durante un período las empresas. 109 Capítulo VI. Métodos Dinámicos A continuación, se presentarán ejemplos de los estados relativos al tema para conocerlos primeramente, interpretarlos en segundo término y obtener el mejor beneficio a través de la información que ellos proporcionen. l. Estado de origen y aplicación de recursos. Como ya se dijo, fue el nombre más aceptado hasta la aparición del Boletín B-4 en 1973. 2. Estado de cambios en la situación financiera. Utilizado por el período de 1973 a 1984, fecha en la que se implanta el Boletín B-11. 3. Estado de flujo de efectivo o estado de cambios en la situación financiera en base a efectivo. Nombres utilizados en forma obligatoria a partir de enero de 1984, siendo criticado por muchos Contadores Públicos. Los dos primeros estados, siguen la misma finalidad, es decir, en ambos se determinan diferencias entre las cifras de un balance general, Estado de Situación Financiera, o bien, Estado de posición financiera, de un ejercicio a otro, para precisar cuáles de los recursos fueron orígenes y cuáles fueron sus aplicaciones. Se observará que tanto en un caso como en el otro se llegará a precisar que el monto de los orígenes de los recursos, necesariamente tendrán que ser la suma de las aplicaciones de los mismos. Se insiste en este aspecto porque al tratar el Estado de flujo de efectivo, se parte de la utilidad neta que generó el ejercicio y mediante la distribución de sus renglones, se llegará al "incremento neto a efectivo y equivalentes"; esto es lo que hace que este estado sea criticado. En mi opinión, son dos estados que proporcionan diferente información sobre los mismos datos que conforman un estado comparativo de estados de situación o posición financiera. Estado de cambios en la situación financiera (Boletín B-4) Origen de recursos: l. Aumentos de capital contable Aplicación de recursos: l. Disminuciones de capital contable. a) Por utilidades a) Por pérdidas. b) Por aumento de capital b) Por utilidades distribuidas o retiros de capital. 2. Aumentos de pasivos a largo plazo 2. Aumento de activos no circulantes. 3. Disminución de activos no circulantes 3. Disminuciones de pasivos a largo plazo. a) Depreciación y amortización b) Por ventas 4. Disminución de capital de trabajo. 4. Aumentos de capital de trabajo Se desprenden de lo anterior cuatro grandes grupos sujetos a posibles cambios, como son: l. Capital de Trabajo. Se determina a través de la diferencia entre los activos circulantes y los pasivos a corto plazo. 2. Activos no Circulantes. Encontramos los siguientes: a) Efectivo asignado para la adquisición de activos no circulantes. b) Efectivo asignado para liquidar pasivos no circulantes. c) Cuentas y/o documentos por cobrar a plazo mayor de un año. d) Cargos diferidos y/o pagos anticipados aplicables a varios ejercicios. 110 Análisis e Interpretación de Estados Financieros e) Depósitos en garantía a largo plazo. O Inversiones en valores con carácter permanente. g) Inmuebles, planta y equipo. 3. Pasivos a Largo Plazo. Obligaciones a un plazo mayor de un año, o aquellas obligaciones que van a ser liquidadas con inversiones de conceptos no clasificados como activos circulantes. 4. Capital Contable. En el estado de cambios deben distinguirse los conceptos que forman al capital contable, es decir: a) Capital social. b) Primas en venta de acciones. e) Otras aportaciones. d) Utilidades o Pérdidas acumuladas. e) Resultado del ejercicio, Dentro de las reglas de presentación, entre otras, se pide que se identifiquen "los aspectos de financiamiento y de inversión de todas las operaciones importantes", así como la libertad de presentación del estado, si se cuenta con información adicional que amerite el caso. Estado de flujo de efectivo o estado de cambios en la situación financiera en base a efectivo (Boletín B-11) Los elementos que lo integran quedan seccionados en los siguientes grupos: l. Flujo de efectivo generado por (o destinado a) la operación. Partiendo de la utilidad o pérdida neta del ejercicio que aparece en el Estado de Resultados, se le adicionará o se le disminuirá según el resultado del año, todos aquellos renglones que representan estimaciones o "partidas virtuales", entre otras tenemos las: a) Depreciaciones y amortizaciones. b) Estimaciones de cuentas incobrables. e) Estimaciones de inventarios obsoletos. d) Reservas para pensiones y primas de antigüedad. e) Gastos pendientes de pago al cierre del ejercicio (provisiones de pasivo: intereses, sueldos, rentas, servicios, impuestos, pensiones, etc.). O Fluctuaciones cambiarias cargadas a resultados cuyos pasivos están pendientes de pago. 2. Financiamiento y otras fuentes de efectivo. Se incluirán conceptos que produjeron un flujo de efectivo (distintos de los integrantes del flujo de operación), como son: a) Créditos de proveedores de bienes y servicios. b) Créditos bancarios. e) Préstamos de accionistas y/o empresas afiliadas. d) Aportaciones de capital. e) Desinversiones (ventas de activos fijos, reducciones de inventarios, etc.). Capítulo VI. Métodos Dinámicos 111 3. Inversiones y otras aplicaciones de efectivo. Al contrario de la sección anterior, en ésta se considerarán todos los conceptos que hayan ocasionado un desembolso de efectivo (distintos al flujo de operación), como son: a) Inversiones circulantes (en inventarios, en cuentas por cobrar y en pagos anticipados, siempre que no se consideren como parte del flujo de operación). b) Inversiones en inmuebles, planta y equipo. e) Otras inversiones permanentes. d) Pagos de pasivos a corto y a largo plazo (sin incluir el de proveedores, si se agrupa dentro del flujo de operación). e) Pago de dividendos. f) Reembolso por reducciones de capital. 4. Incremento (o decremento) neto en el efectivo. Esta cifra será la resultante de la suma algebraica de las tres secciones. Al concepto de efectivo de caja y bancos se le debe adicionar las inversiones transitorias. Nota: La comisión encargada del Boletín B-11, acepta: 1) Considerar como "flujo de efectivo de operación", las variaciones en las inversiones y financiamientos relacionados con las cuentas por cobrar, inventarios y proveedores, o bien 2) Considerar que dichas variaciones se derivan de decisiones financieras y constituyen por consiguiente, flujos de efectivo atribuibles a inversiones, desinversiones o financiamientos. Ejemplo: Estado de origen y aplicación de recursos El Estado de origen y aplicación de recursos, nace de la comparación de dos estados de situación financiera, dando lugar a los movimientos surgidos dentro del período relativo a las fechas del estado comparativo. Para ejemplificar el Estado de origen y aplicación de recursos a continuación se presentan los estados financieros de las siguientes empresas: l. Cía. Productora Nal, S.A. de C.V .. a) Estado de situación financiera comparativo. b) Estado de origen y aplicación de recursos. e) Interpretación. 2. Marma, S.A. de C.V. Nota: El ejemplo de Marma, S.A. de C. V., se utilizará para la elaboración de acuerdo a los Boletines 4 y 11, relativos al "Estado de cambios en la situación financiera" y el "Estado de cambios en la situación financiera en base a efectivo o Estado de flujo de efectivo", con dos modelos en cada caso. Análisis e Interpretación de Estados Financieros 112 Cía. Manufacturera Sol, S.A. de C.V. Estado de situación financiera comparativo por el período comprendido entre el 1 de enero al 31 de diciembre de 20_X y 1 de enero al 31 de diciembre de 20_Y (cifras en millones de pesos) Concepto 20_Y X Origen(-) Aplicación (+) Activo circulante Caja y bancos Cuentas por cobrar Deudores diversos Inventarios Acciones, bonos y valores Suma $104 184 50 205 8 $551 150 112 8 80 30 $380 46 72 42 125 22 $68 $239 Fijo Maquinaria y equipo Equipo de reparto Muebles y enseres Edificios y terrenos Depósitos en garantía Patentes y marcas Suma 321 43 17 223 2 221 18 149 2 100 43 1 74 30 $636 $390 $69 30 $486 11 $1,198 12 $782 1 $70 $486 150 228 35 $413 82 64 $146 68 164 35 $267 200 $613 120 $266 80 $347 480 9 96 $585 350 89 $516 130 130 19 $149 $80 $1,198 $782 $496 $80 Cargos diferidos Gastos de instalación Suma de activo Pasivo circulante Proveedores Acreedores Documentos por pagar Suma Fijo Acreedor hipotecario Suma el pasivo Capital Capital social Superávit Utilidad del ejercicio Suma Suma de pasivo y capital 77 80 TOMANDO COMO BASE EL ESTADO COMPARATIVO ANTERIOR, FORMULAR EL ESTADO DE CAMBIO EN LA SITUACIÓN FINANCIERA (ESTADO DE ORIGEN Y APLICACIÓN DE RECURSOS). 113 Capítulo VI. Métodos Dinámicos Cía. Manufacturera Sol, S.A. de C.V. Estado de origen y aplicación de recursos por el período comprendido entre el 31 de diciembre de 20_X y el 31 de diciembre de 20_Y (cifras en millones de pesos) 20_Y Concepto 20_X Origen de recursos Concepto 20_Y 20_X Aplicación de recursos Utilidad del ejercicio 200Y 96 Aumento de capital 130 Disminución del capital Superávit Utilidad del ejercicio de 200X (aplicada) Aumento de pasivo 80 77 157 Aumento del activo Circulante Proveedores 68 Acreedores 164 Cuentas por cobrar 72 35 Deudores diversos 42 Documentos por pagar Suma Circulante 267 Inventarios Pasivo Fijo 125 239 Fijo Acreedor hipotecario 80 347 Maquinaria y equipo 100 Disminución de Activo Equipo de reparto 43 Circulante Edificios y terrenos 74 Patentes y marcas 30 Caja y bancos 46 Acciones, bancos y valores 22 Suma 247 68 Fijo Muebles y enseres 1 Cargos diferidos Gastos de instalación Total de Recursos obtenidos 1 70 $643 $643 114 Análisis e Interpretación de Estados Financieros Cía. Productora Nal, S.A. de C.V. Estado de situación financiera comparativo tomado al 1 de diciembre de 20_X y el 31 de diciembre de 20_Y (cifras en millones de pesos) 20_Y Concepto 20_X Origen(-) Aplicación (+) Circulante $22 194 Caja y bancos Clientes Deudores diversos $51 50 74 $351 $73 60 9 54 8 $204 297 52 21 200 $570 330 21 25 210 $586 33 11 Inventarios Documentos por cobrar Sumas $134 2 4 $55 66 $202 Fijo Maquinaria y equipo Equipo de reparto Muebles y enseres Edificios y terrenos Suma 31 4 10 $47 30 $31 Cargos diferidos Gastos de experimentación Gastos de instalación Sumas Suma el activo 50 21 $71 $992 50 23 $23 $813 2 $2 $104 $177 48 79 $304 39 43 2 $84 $138 5 77 $220 100 $404 150 $234 350 28 350 28 132 29 40 $579 $813 $50 $283 Pasivo Proveedores Acreedores Documentos descontados Suma Fijo Acreedor hipotecario Suma el pasivo 50 $50 Capital Capital social Superávit Utilidad del ejercicio Reserva legal Utilidad pendiente de aplicar Sumas Suma de pasivo y capital 72 38 100 $588 $992 60 9 60 $69 $289 $60 $110 115 Capítulo VI. Métodos Dinámicos Cía. Productora Nal, S.A. de C.V. Estado de origen y aplicación de recursos por el período comprendido entre el 1 de diciembre de 20_X y el 31 de diciembre de 20_Y (cifras en millones de pesos) Origen de recursos l. Utilidad del ejercicio $72 2. Aumento de capital $9 60 Reserva legal Utilidades pendientes de aplicación 69 3. Aumentos de pasivo 138 Proveedores Acreedores 5 77 Documentos descontados 220 4. Disminución en el activo Circulante 51 4 55 Caja y bancos Inventarios Fijo Maquinaria y equipo Muebles y enseres Edificios y terrenos 33 4 10 47 Cargos diferidos Gastos de instalación 2 104 $465 Aplicación de recursos 132 l. Disminución del capital Utilidades del ejercicio anterior 50 2. Disminución del pasivo Acreedor hipotecario 3. Aumento en el activo Clientes Deudores diversos Documentos por cobrar $134 2 66 $202 Fijo Equipo de reparto 31 Cargos diferidos Gastos de experimentación 50 283 $465 116 Análisis e Interpretación de Estados Financieros Interpretación: La empresa ha obtenido recursos por un total aproximado de $465'000,000, de los cuales casi la mitad corresponde a recursos ajenos obtenidos. Además, ha disminuido su activo en $104'000,000, aproximadamente, pero si tomamos en consideración que casi la mitad de esta cantidad son bajas producidas por depreciaciones y amortizaciones, veremos que prácticamente la única baja apreciable corresponde al disponible, lo cual ameritará la revisión de la relación de la solvencia inmediata. Por último, el resto de recursos obtenidos proviene por cantidades casi similares de las utilidades del ejercicio y del aumento en reserva de capital. Por el lado de la aplicación, encontramos en forma predominante el aumento en valores de activo, principalmente en cuentas por cobrar; esta circunstancia permite suponer o bien un incremento en el número de operaciones o bien, una mayor liberalidad en el crédito; debemos inclinarnos por esta última posibilidad, debido a la baja del disponible, pues en la otra opción, es lógico suponer que a mayores operaciones se tendrá mayor efectivo; observando que los inventarios de la empresa prácticamente no se han modificado, lo cual refuerza este argumento. En los renglones de utilidades, podemos apreciar disminución bastante importante entre los ejercicios; en lo que respecta a la aplicación de las del año anterior, podemos observar que se siguió la política de reinvertir aproximadamente el 50% y repartir la otra mitad, lo cual nos satisface dada la circunstancia del fuerte aumento del pasivo, en su totalidad pasivo circulante. Finalmente, valdrá la pena detenerse en la cuenta "gastos de experimentación", que no aparecía en el ejercicio anterior y que corresponde lógicamente a los esfuerzos realizados por la empresa para crear un nuevo producto o mejorar algún existente. De ahí que probablemente pueda resumirse que la empresa se encuentra en un período de transformación o readaptación de sus líneas normales, y por ende, que no pueda criticarse ni la disminución en la utilidad ni ese aumento en el crédito de que se ha hablado. 117 Capítulo VI. Métodos Dinámicos Marma, S.A. de C.V. Estado de situación financiera comparativo al 31 de diciembre de 20_Y y 20_X (cifras en miles de pesos) Concepto Circulante Efectivo y valores 20_Y 20_X Origen(-) Aplicación (+) $35,998 $4,941 $31,057 Cuentas por cobrar 420,818 216,009 $204,809 Inventarios 123,982 123,398 584 $580,798 $344,348 $236,450 $44,805 $482 $44,323 72,124 12,065 $12065 233 80,757 8,633 5,248 $233 $122,410 $98,785 $20,698 $3,908 6,336 $2,428 $707,116 $449 469 $23,126 $91,482 $86,928 $4,554 Préstamos bancarios 10,166 33,996 Impuesto sobre la renta 15,000 15,000 Participación de utilidades a trabajadores 12,000 12,000 Sumas Fijo Cuentas por cobrar afiliadas Cuentas por cobrar a largo plazo Propiedades, planta y equipo (neto) Inversiones en acciones Planta inactiva $44,323 Otro activo: Cargos diferidos Suma el activo $280,773 Pasivo A corto plazo Cuentas por pagar Total de pasivo circulante $23,830 $128,648 $120,924 $31,554 110,000 100,000 10,000 $23,830 A largo plazo Cuentas por pagar afiliadas Reserva para indemnizaciones 1,045 $110,000 $101,045 45,000 45,000 315,000 195,000 7,983 7,983 (20,483) (9,727) 1,045 $10,000 $1,045 Capital Capital social fijo Capital social variable Reserva legal Utilidades por aplicar Utilidad del año 120,000 (10,756) 120,968 (10,756) 131,724 Total del capital $468,468 $227,500 $240,968 Suma de pasivo y capital $707,116 $449,469 $282,522 $24,875 $305,648 $305,648 Suman los orígenes y aplicaciones de recursos 118 Análisis e Interpretación de Estados Financieros Marma, S.A. de C.V. Estado de origen y aplicación de recursos por el período comprendido entre el 31 de diciembre de 20_X y el 31 de diciembre de 20_Y (cifras en miles de pesos) Origen de recursos Aplicación de los recursos a) Utilidades obtenidas a) Pérdidas en los resultados del ejercicio Utilidad del ejercicio 200Y 120,968 b) Nuevas aportaciones al capital Aumentos al capital b) Disminución al capital 120,000 (20,483) Pérdidas acumuladas Menos: Pérdidas acumuladas de otros ejercicios 20,483 99,517 c) Aumento en los valores de pasivo Cuentas por pagar afiliadas Documentos y cuentas por pagar c) Disminuciones de valores del pasivo 10.000 Préstamos bancarios 4,554 Impuesto sobre la Renta 15,000 Participación de utilidades a trabajadores 12,000 Reserva para indemnizaciones Cargos diferidos 24,875 d) Aumento en los valores de activo activo Cuentas por cobrar a largo plazo 1,045 41,554 d) Disminución de los valores de Propiedades, planta y equipo 23,830 8,633 Caja y bancos 12,065 2,428 Cuentas y documento por pagar 23,126 Inventarios Cuentas por cobrar afiliadas 285,165 31.057 204,809 584 44,323 280,773 285,165 Comentarios: l. El estado de situación financiera comparativo, está preparado en tal forma, que las diferencias que correspondan a los orígenes se presenten en una columna y las aplicaciones en otra. 2. En los renglones que forman tanto el Estado de situación financiera comparativo, como el Estado de origen y aplicación de recursos, se manejan saldos netos. 3. El Estado de origen y aplicación de recursos, no muestra por separado el capital de trabajo, por lo tanto en dicho estado se precisan los renglones que tuvieron movimiento en el período seleccionado. Capítulo VI. Métodos Dinámicos 119 Interpretación: Con la lectura del Estado de origen y aplicación de recursos, podríamos llegar a las siguientes interpretaciones: l. La utilidad del ejercicio y el aumento de capital, que ascendieron a $221 '000,000 fueron aplicados principalmente a valores del activo, como son: el efectivo en caja y bancos, cuentas y documentos por cobrar e inventarios que suman $234'000,000. 2. Los recursos ajenos, que ascendieron a $42'000,000, podrían tomarse como que fueron aplicados al renglón de cuentas por cobrar afiliadas, por $44'000,000. 3. Las disminuciones de los valores del activo por $23'000,000, quedarían relacionados con la aplicación que se hizo al disminuir los valores del pasivo, en la cantidad de $25'000,000. 4. Si se observa las pérdidas acumuladas por $20'000,000 quedan nulificadas, ya que aparecen sólo como un dato informativo. Ejemplo: Estado de cambios en la situación financiera (Boletín B-4) Para la presentación y estudio del Estado de cambios en la situación financiera, se incluye un Estado de posición financiera comparativo, de la empresa Marma, S.A. de C.V., que está construido de tal manera que pueden identificarse claramente, el capital de trabajo y las inversiones de los accionistas, las cuales se obtienen sumando en este caso al capital de trabajo la diferencia entre los activos y pasivos no circulantes y el análisis de dichas Inversiones. Uno de los cambios de importancia entre la técnica del Estado de origen y aplicación de recursos y la señalada en el Boletín B-4, es la de agregar un estado analítico que muestre el análisis de los movimientos de activo y pasivos no circulantes, con el fin de aclarar hasta donde sea posible los renglones que se presentan netos. Además de los estados anteriores mencionados, se presentarán dos ejemplos de estados de situación financiera: en el primero, se integra dentro del mismo estado el análisis del capital de trabajo, y en el segundo, sólo aparece el aumento o la disminución del capital de trabajo, presentando por separado otro estado donde se analiza el capital de trabajo. 120 Análisis e Interpretación de Estados Financieros Marma, S.A. de C.V. Estado de posición financiera comparativo al 31 de diciembre de 20_Y y 20_X (cifras en miles de pesos) Concepto 20_Y 20_X Origen(-) Aplicación (+) Circulante Caja y bancos $35,998 $4,941 $31,057 Cuentas y documentos por cobrar 420,818 216,009 204,809 Inventarios 123,982 123,398 584 $580,798 $344,348 $236,450 $10,166 $33,996 $23,830 91,482 86,928 Total del activo circulante Pasivo circulante Préstamos bancarios Documentos y cuentas por pagar $4,554 Pasivos e impuestos por pagar Impuesto sobre la renta 15,000 15,000 12,000 P.T.U. Total del pasivo circulante Capital de trabajo 12,000 $128,648 $120,924 $31,554 $23,830 $452,150 $223,424 $31,554 $260,280 Aumento en el capital de trabajo $228,726 Activos no circulantes Cuentas por cobrar afiliadas Propiedades, planta y equipo (neto) $44,805 $482 72,124 80,757 $8,633 12,065 12,065 Cuentas por cobrar a largo plazo Inversiones en acciones 233 $44,323 233 Cargos diferidos 3,908 6,336 Planta inactiva 5,248 5,248 $126,318 $105,121 2,428 $23,126 $44,323 Pasivo no circulantes Reserva para indemnizaciones Cuentas por pagar afiliadas $1,045 $110,000 100,000 $10,000 $110,000 $101,045 $10,000 $1,045 $468,468 $227,500 $33,126 $45,368 Capital social fijo $45,000 $45,000 Capital social variable 315,000 195,000 7,983 7,983 Utilidad por aplicar (20,483) (9,727) (10,756) Utilidad del año 120,968 (10,756) 131,724 $468,468 $227,500 $240,968 SUMA Inversión de los accionistas Inversión de los accionistas representada por: Reserva legal $120,000 $305,648 $305,648 121 Capítulo VI. Métodos Dinámicos Marma, S.A. de C.V. Análisis del movimiento de activos y pasivos no circulantes del ejercicio terminado el 31 de diciembre de 20_Y Activos Depreciación Neto (1) El movimiento de propiedades, planta y equipo durante el año fue, como sigue: Saldo al principio del año Adiciones $125,248 $44,491 $80,757 2,278 10,911 8,633 $127,526 $55,402 $72,124 Retiros y ventas Saldos al fin del año Diferencia neta $8,633 (2) El movimiento habido en el año fue como sigue: Saldo al principio del año $12,065 12,065 Menos: ventas Saldo al fin del año Diferencia neta $12,065 (3) El movimiento habido en cargos diferidos en el año fue como sigue: Saldo al principio del año $6,336 Retiros o ventas (2.112) (316) Amortización Saldo al fin del año Diferencia neta $3,908 $2,428 (4) El movimiento habido en la provisión para la indemnización en el año fue como sigue: Saldo al principio del año $1,045 256 Incrementos Pagos de indemnizaciones (1,300) Saldo al fin del año Diferencia neta $1,045 (5) La diferencia neta en la inversión de los accionistas está formada como sigue: Saldo al principio del año Más: Aumento del capital social variable Utilidades netas del año $227,500 120,000 120,968 $468,468 Diferencia neta $240,968 (6) El detalle de depreciación y amortización cargado a resultados fue como sigue: Depreciación de propiedades, planta y equipo $8,633 Depreciación de equipo inactivo Amortización de cargos diferidos Suman la depreciación y la amortización del año 316 $8,949 122 Análisis e Interpretación de Estados Financieros Marma, S.A. de C.V. Estado de cambios en la situación financiera por los años terminados el 31 de diciembre de 20_Y y 20_X (cifras en millones de pesos) Capital de trabajo utilizado en: Capital de trabajo generado por: Utilidad neta del año 120,968 Aumento de capital 120,000 Menos: (20,483) Pérdidas de ejercicios anteriores Cargos a resultados que no requieren la utilización de capital de trabajo Pérdidas acumuladas de años anteriores Aumentos de activos no circulantes Cuentas por cobrar afiliadas Depreciación y amortización otros ejercicios , 8 949 255 Provisión para indemnizaciones (20,483) 44,323 Disminución de pasivo a largo plazo Pago de indemnización 1,300 -----11 Capital de trabajo generado por las operaciones 229,689 Aumentos de capital de trabajo Activo circulante Caja y banco Disminución de activos no circulantes Venta de inversiones en acciones al costo Venta de instalaciones Cuenta y cobrar 12,065 2,112 31,057 documentos por 204,809 Inventarios 14,177 Pasivo circulante Préstamos bancarios Documentos y cuentas por pagar Aumento de pasivos a largo plazo Cuentas por pagar afiliadas 10,000 253,866 ($23,830) 4,554 Provisión para LS.R. 15,000 Provisión para P.T.U. 12,000 228,726 253,866 123 Capítulo VI. Métodos Dinámicos Marma, S.A. de C.V. Estado de cambios en la situación financiera por los años terminados al 31 de diciembre de 20_Y y 20_X (cifras en millones de pesos) Recursos provenientes de: Recursos utilizados en: a) Aumentos de capital contable a) Disminución de capital contable: l. Por utilidades 120,968 l. Por pérdidas del año anterior 2. Por aumento de capital 120,000 240,968 2. Por pérdidas de años anteriores 10,756 9,727 20,483 - - - - - - - Pérdidas de ejercicios anteriores 20,483 b) Aumentos de pasivos a largo b) Aumentos de activos no plazo circulantes Cuentas por pagar a afiliadas 1O Cuentas por cobrar afiliadas 44,323 e) Disminución de activos no circulantes: l. Depreciación y amortización 2. Provisión para indemnizaciones 3. Por ventas de inversiones en acciones al costo 4. Por venta de instalaciones d) Disminución de capital de trabajo: e) Disminuciones de pasivo a largo plazo 8,949 255 Reserva para indemnización 1,300 12,065 2,112 23,831 d) Aumentos de capital de trabajo 294,832 228,726 294,832 Capital de trabajo Pasivo circulante Activo circulante Caja y banco Cuentas y documentos por cobrar Inventarios 31,057 204,809 584 Préstamos bancarios Documentos y cuentas por pagar (23,830) 4,554 Impuesto sobre la Renta 15 P.T.U. 12 -----u 236,450 Aumento de capital de trabajo 228,7261 7,724 Comentarios: l. La terminología utilizada de Balance general; Estado de situación financiera y/o Estado de posición financiera, es indistinta, por no ser tema de estudio en este capítulo. 2. A diferencia del Estado de origen y aplicación de recursos, en este estado se procura identificar las operaciones efectuadas, como podrían ser: ventas o compras de acciones; adquisiciones o bajas de inversiones; depreciaciones o amortizaciones, pagos de indemnizaciones, etc. 124 Análisis e Interpretación de Estados Financieros Interpretación: La interpretación podría ser muy similar a la expresada en relación al Estado de origen y aplicación de recursos, puesto que su formulación es parecida, salvo que en el estado propuesto en el Boletín B-4, se presenta la alternativa de formular el estado con el capital de trabajo integrado, o bien analizado. Ejemplo: Estado de flujo de efectivo o estado de cambios en la situación financiera en base a efectivo (Boletín B-11) La finalidad del estado, es presentar en forma condensada y comprensible, información sobre el manejo de efectivo por parte de la empresa en un período determinado; mostrando su situación financiera mediante el estudio de sus inversiones y financiamientos, sirviendo a su vez para conocer la liquidez o solvencia a través de los siguientes aspectos básicos: l. Capacidad para generar efectivo con sus propias actividades normales. 2. Manejo de las inversiones y financiamientos a corto y largo plazo durante el período. 3. Explicación de los cambios motivados por los puntos anteriores, reflejados en el estado en cuestión. Según la comisión que elaboró el Boletín B-11, el Estado de flujo de efectivo o Estado de cambios en la situación financiera en base a efectivo, es: l. Un estado básico, y 2. Por lo tanto, debe elaborarse en forma obligatoria a partir de los ejercicios sociales que terminaron el 31 de diciembre de 1983. Con la intención de dejar aclarados los cambios entre cada uno de los estados que conforman este Capítulo, se aplicará sobre el mismo caso que hemos venido utilizando de la empresa Marma, S.A. de C.V., la elaboración del Estado de flujo de efectivo o Estado de cambios en la situación financiera en base a efectivo. 125 Capítulo VI. Métodos Dinámicos Modelo 1 Marma, S.A. de C.V. Estado de cambios en la situación financiera en base a efectivo por los ejercicios terminados el 31 de diciembre de 20_Y y 20_X (cifras en miles de pesos) Fuentes de efectivo Flujo de efectivo generado por la operación $120,968 Utilidad neta Más (menos) cargos (créditos) a resultados que no requirieron de la utilización de efectivo: 8,949 + Depreciación y amortización. + Provisión para indemnizaciones. 255 + Impuesto sobre la renta. 15,000 + Participación de utilidades a trabajadores. 12,000 Efectivo generado por la operación (a) $157,172 Financiamiento y otras fuentes de efectivo: $12,065 Reducción en cuentas por cobrar afiliadas 4,554 Créditos de proveedores 10,000 Incremento en cuentas por pagar afiliadas 120,000 Aumento de capital social 2,112 Venta de instalaciones Menos: Pérdidas de ejercicios anteriores (b) (20,483) $128,248 Suman las fuentes de efectivo (a+ b) (c) $285,420 Aplicaciones de efectivo En cuentas por cobrar a clientes $204,809 En cuentas por cobrar afiliadas 44,323 En inventarios 584 Suman las inversiones (d) $249,716 Amortización de financiamientos y otros: $23,830 Préstamos bancarios Pagos de indemnizaciones 1,300 Menos: Pérdidas acumuladas (20,483) Suman las amortizaciones y otras aplicaciones (e) $4,647 Suman las aplicaciones de efectivo (d +e) (f) $254,363 Incremento neto efectivo y equivalentes (g) $31,057 126 Análisis e Interpretación de Estados Financieros Modelo 11 Marma, S.A. de C.V. Estado de cambios en la situación financiera en base a efectivo por los años terminados el 31 de diciembre de 20_Y y 20_X (cifras en miles de pesos) Flujo de operación Utilidad de operación $120,968 Depreciación y amortización. 8,949 Provisión para indemnizaciones. 255 Costo de venta de instalaciones. 2,112 Recursos de operación Cuentas por cobrar a largo plazo $132,284 $12,065 4,554 Proveedores Cuentas por pagar afiliadas Flujo de operación antes de financiamiento e I.S.R. y P.T.U. 10,000 158,903 Intereses y pérdidas cambiarias Intereses acumulados por pagar Flujo de operación antes de I.S.R. y P.T.U. I.S.R. y P.T.U. por pagar $158,903 27,000 $185,903 Flujo de efectivo de operación Otras fuentes de efectivo Aumento de capital 120,000 Menos: Pérdidas acumuladas (20,483) $285,420 Aplicaciones de efectivo: Préstamos bancarios (pagos) Pagos de indemnizaciones $23,830 1,300 Incrementos en: Cuentas y documentos por cobrar Cuentas por cobrar afiliadas 204,809 44,323 584 Inventarios (20,483) Pérdidas acumuladas Suman las aplicaciones $254,363 Aumento en efectivo e inversiones temporales $31,057 Capítulo VI. Métodos Dinámicos 127 Comentarios: l. El concepto de EFECTIVO, no sólo abarca las existencias de efectivo en caja y bancos, sino que además deben considerarse las inversiones transitorias en fondos o en valores. 2. En la formulación del Estado de flujo o estado de cambios en la situación financiera en base a efectivo, se partirá del resultado neto obtenido en el ejercicio agregándosele todas aquellas partidas que no implican recepción o desembolso de efectivo (depreciaciones, amortizaciones, estimaciones de cuentas malas, inventarios obsoletos, gastos pendientes de pago, etc.). Se adicionarán los recursos de financiamiento recibidos de terceros y así se obtendrá la identificación de los orígenes referidos básicamente a financiamientos, aumentos de capital o de inversiones. Las aplicaciones corresponderán principalmente a inversiones, pagos de deudas, dividendos o reducción de capital. La conjugación de los puntos anteriores culminará con un incremento o un decremento neto del efectivo. Interpretación: Como ya se mencionó anteriormente, al referirnos a la interpretación del estado señalado en el Boletín B-4, ésta no se da, por considerar que la interpretación sería repetitiva, puesto que las cifras utilizadas son las nnsmas. Cabe aclarar que, en mi opinión, cada estado da información diferente y sus alcances y objetivos son distintos; es ahí que para efectos de una información financiera, el estado obligado a presentar será el Estado de flujo o Estado de cambios en la situación financiera en base a efectivo; no así para efectos fiscales, en las que se solicita el Estado de cambios en la situación financiera o en casos especiales, el Estado de origen y aplicación de recursos, los directivos de una empresa podrán considerar más objetivo para sus intereses y toma de decisiones. CAPÍTULO VII ESTADO DE FLUJOS DE EFECTIVO Introducción Con el fin de que los amables lectores tengan un panorama general de lo que es un "Estado de Flujos de Efectivo", me propongo trasmitirles lo que he captado de lo establecido en las Normas de Información Financiera (NIF, B.2), que señala que éste Estado queda como obligatoria su formulación y presentación como un Estado Básico, a partir del 1 de enero de 2008, sustituyendo el "Estado de Cambios en la Situación Financiera", por considerarlo que es sustancialmente de interés para los usuarios de los estados financieros, tener la información correspondiente a los flujos de efectivo de su entidad, Cómo ustedes comprenderán no puedo salirme de lo indicado en dichas "Normas de Información Financiera" NIF B-2, pero creo que puedo dar mi versión del tema, esperando la encuentren accesible y además consideren de interés algunas sugerencias que hago al respecto. NORMA DE INFORMACIÓN FINANCIERA B-2 (NIF-B-2) A partir del 1 de enero de 2008, entra en vigor este estado financiero, el cual fue aprobado por el Consejo Mexicano para la Investigación y Desarrollo de Normas de Información Financiera (CINIF), el mes de noviembre anterior, considerándose un estado financiero básico. Este estado financiero, sustituye al Estado de Cambios en la Situación Financiera elaborado a pesos constantes, lo mismo sucede con el de flujos de efectivo. Además para converger con las Normas Internacionales de Información Financiera (NIIF). DEFINICIÓN Una definición personal: es el estado numérico donde se anotan las cifras correspondientes a un ejercicio anual de los movimientos de efectivo (entradas y salidas) realizadas por un ente económico, distribuidas entre actividades: de Operación, Inversión y Financiamiento, para dar a conocer si la política aplicada es la correcta, o amerita hacer ajustes para mejorarla. 130 Análisis e Interpretación de Estados Financieros SUGERENCIA Para entender y comprender el mecanismo del Estado de Flujos de Efectivo, es tener en mente que solamente se utilizarán ingresos que reciban en efectivo la empresa en cuestión, relacionadas con las erogaciones realizadas en efectivo. Por lo tanto, quedan eliminadas de este estado todas aquellas cantidades que provengan de estimaciones, así como los efectos de la inflación que forman parte de las operaciones del ente económico, pero que desvirtúa el objetivo y alcance del estado en estudio, MÉTODOS DE ELABORACIÓN Existen dos métodos para su elaboración: el Directo y el Indirecto, distribuidos en tres tipos de Actividades; que son: 1. Operación 2. Inversión, y 3. Financiamiento. Principales diferencias entre los estados: Estado de Cambios en la Situación Financiera Estado de Flujos de Efectivo 1 Muestra cambios en la estructura financiera de la Muestra las entradas y salidas de efectivo entidad 2 No se eliminan los efectos de la inflación 3 Se presentan en unidades monetarias de poder adquisitivo al cierre del periodo Se eliminan los efectos de la inflación para presentar flujos de efectivo a pesos constantes Tanto uno como otro estado proporcionan información útil para los usuarios, pero el CINIF decidió el establecimiento del Estado de Flujos de Efectivo, como un Estado Financiero Básico y además para converger con las Normas Internacionales de Información Financiera .(NIIF) ESTRUCTURA DEL ESTADO DE FLUJOS DE EFECTIVO Como ya se mencionó anteriormente son tres las Actividades en que se desglosan al elaborar este estado: Operación, Inversión y Financiamiento. Con dicha presentación se conocerá que partiendo de la actividad de Operación y sumando algebraicamente con las relacionadas con la Inversión, se podrá conocer si se requieren recursos provenientes de las actividades de Financiamiento, o bien, en el caso de haber cubierto sus necesidades a través de sus Operaciones y de Inversión, podrán generar recursos a favor de sus acreedores y/o propietarios. Capítulo VII. Estado de Flujos de Efectivo 131 ASPECTOS A CONSIDERAR l. Es opcional la presentación por el Método Directo o el Indirecto. 2. En principio es conveniente que las cifras de los rubros de los principales conceptos de cobros y pagos sean brutos, evitar netear las cifras. (En el Estado de Cambios en la Situación Financiera generalmente se presentaban cifras netas). 3. A diferencia del Boletín B-12, requiere revelar cómo está formado el saldo de efectivo y cualquier otra información relevante. ORGANIGRAMA DEL ESTADO DE FLUJOS DE EFECTIVO Del 1 de enero al 31 de diciembre de 20_ ACTIVIDADES DE OPERACIÓN Principal fuente de ingresos, incluyendo otras actividades que no puedan ser consideradas de inversión o financiamiento. - Efectivo.- Moneda de curso legal en caja y en depósitos bancarios (cuentas de cheques, giros bancarios o telegráficos, postales por remesas en tránsito). - Equivalentes de efectivo.- Valores a corto plazo de fácil liquidez, sujetos a riesgos poco significativos. (monedas extranjeras, metales preciosos amonedados e inversiones temporales a la vista). - Flujos de efectivo.- Entradas y salidas de efectivo, las primeras provocan aumento del saldo de efectivo y las segundas lo contrario, disminuye. xxx,xxx ACTIVIDADES DE INVERSIÓN Relacionadas con adquisición y la disposición de: - Inmuebles, maquinaria y equipo, activos intangibles y otros activos destinados al uso, producción de bienes o a la prestación de servicios. - Instrumentos financieros disponibles para la venta y los conservados al vencimiento. - Inversiones permanentes en instrumentos financieros de capital, y - Otorgamiento y recuperación de préstamos no relacionados con las actividades de operación. xxx,xxx 132 Análisis e Interpretación de Estados Financieros ACTIVIDADES DE FINANCIAMIENTO Relacionadas con la obtención, retribución y resarcimiento de fondos provenientes de: - Propietarios. - Acreedores que otorgan financiamiento, no relacionados al suministro de bienes y servicios, y - Emisión de instrumentos de deuda y/o capital diferentes a las acciones. De acuerdo al NIF-1 O"Efectos de la Inflación". Si el entorno económico es calificado no inflacionario, el Estado de Flujos de Efectivo se presentará en valores nominales si por el contrario es inflacionario, se expresara en unidades monetarias de poder adquisitivo a la fecha de cierre. xxx,xxx CONSIDERANDOS - Valor nominal.- De acuerdo a la NIF A-6 "Reconocimiento y Evaluación". Es el monto de efectivo o equivalentes, pagado o cobrado, o sea, el costo de adquisición o el recurso histórico. - Moneda de Informe.- La elegida y utilizada al presentar sus estados financieros. - Operación extranjera.- De acuerdo a la NIF B-15 "Conversión de Monedas Extranjeras", para los casos en que la entidad tenga relación con otras entidades que manejen monedas distintas (subsidiarias, asociadas, sucursales o cualquier otra entidad). - Tipo de cambio histórico.- Referido a la fecha en la que se lleve a cabo una transacción determinada. Efectivo el principio del período XXX,XXX Efectivo al final del período xxx,xxx OPERACIONES QUE DEBEN EXCLUIRSE - Adquisición a crédito de inmuebles, maquinaria y equipo. (arrendamiento capitalizable u otro tipo de financiamiento similar). - Fluctuaciones cambiarlas devengadas no realizadas, en el caso de saldo de efectivo se concedan realizadas. - Ajustes por reconocimiento del valor razonable, salvo que se deriven del saldo de efectivo. Conversión de deuda a capital y distribución de dividendos en acciones. - Adquisición de una subsidiaria con pago en acciones. - Pagos con acciones a empleados. - Donación o aportación de capital en especie. - Operaciones negociadas con intercambio de activos. Capítulo VII. Estado de Flujos de Efectivo 133 Creación de reservas y cualquier otro traspaso entre cuentas de Capital Contable. Cualquier otra operación en la que no quede registrada una entrada o salida de efectivo. - También los efectos de la inflación reconocidos en el período dentro de los estados financieros, porque el estado de flujos de efectivo se determina a valores nominales. - Por último dicho estado debe expresarse en unidades monetarias de poder adquisitivo a la fecha del cierre del período actual. Estructura básica del Estado de Flujos de Efectivo: Actividades de Operación (+/-) Actividades de Inversión (=) Efectivo excedente para aplicar o para obtener de Actividades de Financiamiento (+/-) Actividades de Financiamiento (=) Incrementó o disminución neto de efectivo (+/-) Ajuste al flujo de efectivo por variaciones en el tipo de cambio y en los niveles de inflación (+/-) Efectivo al principio del periodo (=) Efectivo al final del periodo Dentro de cada grupo de actividades de representar flujos de efectivo en términos brutos mostrando los principales conceptos de cobros y pagos Pueden presentarse en términos netos cuando: a) Cobros en pagos de partidas cuya rotación es rápida. b) Cobros y pagos por cuenta de Clientes, netos de los descuentos o rebajas efectuadas. c) Pagos y cobros de Proveedores. ACTIVIDADES DE OPERACIÓN Apoyos: Son un indicador de la medida en que se generan fondos líquidos, para: - Mantener la capacidad de la operación. - Efectuar nuevas inversiones sin recurrir a fuentes externas. - Pagar financiamiento y dividendos. Constituyen la principal fuente de Ingresos, para determinar: - La Utilidad o Pérdida Neta, o el, - Cambio neto en el Patrimonio Contable, exceptuando las entidades asociadas con actividades de Inversión o Financiamiento. Ejemplo: el Resultado obtenido en Venta de Activo Fijo, se presentarán en actividades de Inversión. 134 Análisis e Interpretación de Estados Financieros Ejemplos: Cobros a Clientes por venta de bienes y prestación de servicios. Cobros por regalías, cuotas, comisiones y otros ingresos. Pagos a Proveedores por suministros de bienes. Pagos a empleados por sueldos y demás beneficios. Pago o devoluciones por impuestos a la utilidad. Pagos o devoluciones de otros impuestos derivados de las operaciones, diferentes al impuesto sobre utilidad. Cobros o pagos en efectivo derivados de contratos que se tienen para negociación, como los flujos en efectivo que se derivan de operaciones de instrumentos financieros de deuda, de capital o derivados. Cobros o pagos en efectivo relacionados con instrumentos financieros con fines de cobertura, si los flujos de efectivo provienen de una Actividad se Operación. De las entidades de seguro por concepto de primas y prestaciones. (Primas de seguro por los inventarios). Cualquier otro que no sea Inversión o Financiamiento. (Contrato de cobertura). Nota: Deben presentarse por separados los impuestos a la utilidad dentro de estas Actividades a menos que con base en algún NIF particular deban presentarse dentro del las Actividades de Inversión o Financiamiento. Ejemplo: el Impuesto por Operaciones Discontinuadas que se presentan dentro las Actividades de Inversión. ACTIVIDADES DE INVERSIÓN Apoyos: Representan inversiones en activos que, esencialmente, generan ingresos y flujos de efectivo en el mediano o largo plazo. Deben incluirse también los flujos de efectivo derivados de la disposición de tales activos. Ejemplos: a) Pagos en efectivo para adquisición, instalación y desarrollo de Activos Fijos. b) Cobros en efectivo por ventas de Inmuebles, Maquinaria y Equipo, Activos Intangibles y Otros Activos a largo plazo. e) Cobros en efectivo por adquisición, disposición o rendimientos de instrumentos financieros de deuda emitidos por otras entidades, distintos de los instrumentos de negociación. Ejemplos: Compraventa de instrumentos financieros disponibles para la venta y de los conservados a vencimiento; así como, el cobro de intereses derivados dichos instrumentos. d) Pagos o cobros en efectivo por la adquisición, disposición o rendimiento de instrumentos financieros de capital emitidos por otras entidades, distintos de los instrumentos de negociación. Ejemplos: Compra o venta de acciones en entidades asociadas por negocios conjuntos y el cobro de dividendos derivados. e) Préstamos en efectivo a terceros no relacionados con la operación. f) Cobros en efectivo derivados del reembolso de préstamos a terceros, y Capítulo VII. Estado de Flujos de Efectivo 135 g) Con los pagos en efectivo relacionados con instrumentos financieros derivados con fines de cobertura, cuya posición primaria cubierta sea considerada como parte de las actividades de inversión. Casos Especiales l. Inversiones en subsidiarias no consolidadas. - Los flujos de efectivo entre entidades no deben compensarse con las disposiciones. 2. Adquisiciones y disposiciones de subsidiarias y otros negocios: - Los flujos de efectivo de estas adquisiciones deben presentarse en un renglón por separado y no deben compensarse con los flujos de efectivo de las disposiciones. - Los flujos de efectivo pagados por la adquisición de subsidiarias y otros negocios, se presentan netos del saldo de efectivo adquirido en la operación. 3. Efectivo excedente en para aplicar u obtener en actividades de financiamiento. Si después de la suma algebraica de los flujos por las Actividades de Operación y de Inversión, su resultado es positivo, se denomina excedentes para aplicar a las actividades de financiamiento, si por el contrario es negativo, se le denomina efectivo a obtener de actividades de financiamiento. ACTIVIDADES DE FINANCIAMIENTO Apoyos: l. Flujos destinados a cubrir necesidades de la entidad como consecuencia de sus Actividades de Operación e Inversión. 2. Muestra la capacidad de la entidad para restituir a sus acreedores financieros y a sus propietarios, los recursos que canalizaron a la entidad. 3. Representan flujos derivados de relación con propietarios y acreedores financieros para el pago de sus rendimientos. Ejemplos a) Cobros en efectivo por la emisión de acciones y otros instrumentos de capital, netos de gastos. b) Pagos en efectivo a propietarios (reembolsos de capital, dividendos o recompra de acciones). e) Cobros en efectivo de la emisión de instrumentos de deuda, netos de los gastos y cobros en efectivo por la obtención de préstamos a corto plazo. d) Reembolsos en efectivo de los préstamos anteriores. e) Pagos en efectivo realizados por la entidad como arrendataria para reducir la deuda pendiente de un arrendamiento capitalizable u otros financiamientos. Casos Especiales l. Compra o venta de acciones de una subsidiaria al interés minoritario. Si la Controladora compra o vende acciones de una subsidiaria al interés minoritario, los flujos de efectivo deben considerarse como Actividades de Financiamiento de estado consolidado. 136 Análisis e Interpretación de Estados Financieros 2. Incremento o disminución neta efectivo. Cuando el importe es positivo, se denomina Incremento neto de efectivo, si es negativo, se denomina Disminución neta de efectivo. 3. Ajuste al flujo de efectivo por variaciones en el tipo de cambio y en los niveles de inflación. Debe presentarse según proceda en un renglón por separado: a) Ajustes por conversión de los flujos de efectivo de sus operaciones extranjeras. Deben corresponder a los tipos de cambio aplicados tanto al saldo inicial como los flujos de efectivo el período al saldo final de efectivo b) Ajustes por la inflación asociados con los flujos de efectivo de cualquiera de las entidadesdel ente económico consolidado, en un entorno inflacionario Nota: Si los efectos provienen sólo el inciso a) se denominarán "Ajustes al flujo de efectivo por variaciones en el tipo de cambio". Tratándose del inciso b) se de nominarán "Ajustes al flujo de efectivo por variaciones en los niveles de inflación". 4. Efectivo al principio del período. Localizamos el saldo del Balance General al final del periodo anterior, incluyendo el efectivo restringido; debiendo presentarlas en un renglón específico del "Estado de Flujos de Efectivo", que permita la conciliación con el saldo final del período actual 5. Efectivo al final del período. Se determina en el Estado de Flujos de Efectivo, con la suma algebraica de cada uno de los rubros siguientes: a) "Incremento o disminución neta de efectivo". b) "Ajuste por conversión y/o ajuste por valuación de los saldos de efectivo", y c) "Efectivo al principio del período" Dicha suma corresponderá al presentado el Balance General al fin deL período incluyendo el saldo restringido. CONSIDERACIONES ADICIONALES Intereses: Deben presentarse dentro de las Actividades, como sigue: a) De Operación.- Entrada de intereses por instrumentos financieros de negociación. b) De Inversión.- Si los intereses se derivan de un instrumento clasificado como disponible para su venta. c) De Financiamiento.- Intereses pagados a entidades no financieras, porque representan costos al obtener recursos de acreedores financieros, incluyendo los intereses capitalizados en activos. Dividendos: Deben presentarse en las actividades como sigue: a) De operación - Entrada de flujos de efectivo por dividendos cobrados de instrumentos financieros. b) De inversión.- Cuando se deriven de una inversión permanente en una entidad asociada. c) De Financiamiento.- Los dividendos pagados, porque representan la retribución a los propietarios. Capítulo VII. Estado de Flujos de Efectivo 137 Partidas no ordinarias: a) De operación.- Los que no pueden ser clasificadas de Inversión o Financiamiento b) De inversión.- La ganancia no ordinaria derivada de una adquisición de negocios. c) De Financiamiento.- Considerando la dependencia de su sustancia económica. PROCEDIMIENTO PARA ELABORAR EL ESTADO DE FLUJOS DE EFECTIVO Son dos los métodos para determinar y presentar los flujos de efectivo de las actividades de operación: l. Directo.- Presentando por separado cobros y pagos en términos brutos 2. Indirecto.- Partiendo del resultado antes de impuestos del ejercicio anterior (Utilidad o Pérdida), dicho importe se ajusta por: Cobros y pagos del ejercicio actual Actividades de Inversión o Financiamiento. Cambios en el Capital de Trabajo. MÉTODO DIRECTO Actividades de Operación Opción: Utilizar los registros contables o ajustar cada uno de los rubros del Estado de Resultados; o del Estado de Actividades, por: l. Cambios en Cuentas por Cobrar y Cuentas por Pagar e Inventarios. 2. Otras partidas que no reflejen Efectivo, o bien 3. Otras partidas que corresponden a Actividades de Inversión o de Financiamiento. Notas: l. En el caso de que las Ventas Netas se ajusten por cargos adicionales (fletes e impuestos indirectos NA); por los importes no cobrados y los realizados de períodos pasados. Asimismo, deben ajustarse el Costo de Ventas por los movimientos en Inventarios y Proveedores y cargos adicionales. 2. Se presentarán por separado por lo menos los: Cobros en efectivo a Clientes. Pagos en efectivo a Proveedores de bienes y servicios Pagos en efectivo a los empleados Pagos o cobros en efectivo por Impuesto a la Utilidad. Otros cobros o pagos distintos a los anteriores dentro del rubro " Otros pagos u otros cobros en efectivo por Actividades de Operación. 138 Análisis e Interpretación de Estados Financieros ACTIVIDADES INVERSIÓN O FINANCIAMIENTO Después de las Actividades de Operación se procederá a presentar los cobros y pagos brutos relacionados con las Actividades de Inversión o Financiamiento. Notas: l. Se podrán presentar netos cuando la rotación de las partidas es rápida y su vencimiento es a corto plaza y son muchas las operaciones. 2. Cuando un Cliente es además Proveedor. 3. Pagos y cobros de efectivo por cuenta de Proveedores que reflejen la actividad como Proveedor como tal, sin incluir otro tipo de actividades de este con la entidad. MÉTODO INDIRECTO Al elaborar el Estado de Flujos de Efectivo, por el Método Indirecto, partirá de: - La Utilidad o Pérdida antes de impuestos, - Cambio neto en el Patrimonio contable. - Otros niveles básicos de Utilidad. Lo que da lugar a mostrar más partidas conciliatorias. Las partidas que aumentaran o disminuirán, son: l. Partidas consideradas como asociadas: - Ejemplo de Actividades de Inversión: La Depreciación y los Resultados en la Venta de Activo Fijo, la Amortización de Activos Intangibles, la Pérdida por deterioro de Activos Fijos y la Participación en Asociadas o en Negocios conjuntos. - Ejemplo de Actividades de Financiamiento: Intereses a cargo por Préstamo Bancario y los resultados en extinción de Pasivos. 2. Cambios durante el período en los rubros de Corto o Largo Plazo que forman parte del Capital de Trabajo (Inventarios, Cuentas por Cobrar y Cuentas por Pagar). CASOS ESPECIALES Flujos de Efectivo en Operaciones Extranjeras La conversión de la moneda funcional a la moneda del informe, cuando el entorno económico es no inflacionario: - Al tipo de cambio histórico a la fecha en que se genere el flujo. - El saldo inicial del efectivo al tipo de cambio al cierre. - El saldo final del efectivo al tipo de cambio al cierre. Aún cuando se señala el uso de un tipo de cambio promedio ponderado el ejercicio, no es recomendable, máxime si han variado en forma significativa. Capítulo VII. Estado de Flujos de Efectivo 139 Se establece la presentación del rubro "Ajuste al flujo de efectivo por variaciones en el tipo de cambio". Este efecto corresponde a las conversiones del saldo inicial del efectivo, así como saldo final, al tipo de cambio al cierre del ejercicio. ESTADO DE FLUJOS DE EFECTIVO CONSOLIDADOS Ejemplo de flujos de efectivo entre las entidades legales que forman parte de la entidad que las consolida: - Aportaciones de capital. - Dividendos pagados. ESTADOS DE FLUJO DE EFECTIVO COMPARATIVOS Tratándose de un entorno no inflacionario, se presentarán expresados en valores nominales. Si el entorno es inflacionario, se presentarán expresando en unidades monetarias de poder adquisitivo al cierre del período actual. NORMAS DE REVELACIÓN De acuerdo a lo exigido por la NIF, relativo al efectivo, se pondrán Notas al Balance General respecto a la integración del saldo de efectivo (restringido y no restringido) incluyendo rubros e importes de las inversiones a la vista. Las subsidiarias y otros negocios, por la adquisición y disposición, revelarán: l. Desglosando la contraprestación total. - El efectivo pagado o cobrado. - El efectivo de dichas empresas que contaban a la fecha de adquisición o disposición. 2. El importe de Activos y Pasivos distintos del Efectivo adquiridos o dispuestos a dicha fecha. 3. El impuesto a la Utilidad pagado por dichos negocios. NOTAS EN LOS ESTADOS FINANCIEROS Debe revelarse la información sobre la situación financiera y liquidez: l. El flujo total si quedó segregado en distintos grupos de Actividad. 2. El importe de préstamos no utilizados disponible, indicando restricciones sobre su uso. 3. Operaciones relevantes como adquisición de Activo Fijo a través de Arrendamiento Capitalizable o de otros medios de financiamiento. 4. Importe total de flujos de efectivo presentados por segmentos, con base a la NIF particular que así lo establezca. S. Importe total de flujos de efectivo que representen excedentes para futuras Inversiones o pago de Financiamientos. Nota: Esta información permite juzgar la adecuada Inversión y no asumir que la entidad perjudica su Rendimiento futuro a cambio de mejorar la Liquidez en el presente y distribuir ganancias a propietarios. 140 Análisis e Interpretación de Estados Financieros Sugerencias para la elaboración del estado que a continuación se presenta: l. Que es la hoja de trabajo comparativa. 2. Los ejercicios que se comparan. (X-2 y X-1). 3. Que las cifras son en miles o millones de pesos. 4. Que la columna de Rectificaciones es el resultante de utilizar reglas "T". 6. La columna de Eliminación, representa aquellos renglones que no corresponden al efectivo. 7. La primera columna después de los renglones de la Hoja Trabajo, señala en números arábigos: las Actividades de Operación; en números romanos: las Actividades de Inversión y las letras mayúsculas: las Actividades de Financiamiento. COMENTARIOS DEL AUTOR A continuación presento un ejemplo que contiene Hojas Trabajo con Estados Comparativos por los ejercicios 201Yy201X, conteniendo las cuentas del Balance General y a continuación el correspondiente al Estado Resultados ; además se incluyen columnas para determinar las Diferencias entre ambos ejercicios y para señalar las Reclasificaciones que se observen de Enero a Diciembre del último ejercicio terminado; otras de las columnas corresponde a la Eliminación del formato del Estado de Flujos de Efectivo, otra para establecer a que Actividad pertenecen: de Operación, de Inversión o de Funcionamiento y por último las cifras que forme parte del Estado de Flujos de Efectivo. El caso que presento es con el fin de elaborar el Estado de Flujos de Efectivo, en sus dos Métodos: Directo e Indirecto, para lo cual se necesita considerar tres notas que precisen operaciones en efectivo, no reflejados en los Estados Financieros utilizados. El ejemplo a que me refiero, está simplificado para ser resuelto con sólo tres notas, en otros casos podrán necesitarse el conocimiento de más notas que permitan la elaboración del Estado de Flujos de Efectivo por cualquiera de sus dos métodos conocidos También presento un ejemplo sin resolver para que los amables lectores puedan practicar la elaboración de este estado tanto por Método Directo como por el Indirecto. Capítulo VII. Estado de Flujos de Efectivo 141 FERRETERA CONTINENTAL S.A. DE C.V. HOJA DE TRABAJO COMPARATIVAS PARA LA ELABORACIÓN DEL ESTADO DE FLUJO DE EFECTIVO POR LOS EJERCICIOS DEL lo. DE ENERO AL 31 DE DICIEMBRE 201Y y 20IX (Miles de$) MÉTODO DIRECTO O INDIRECTO 201Y Diferencias 201X Reclasificaci Eliminaciones o-nes Ene/Die Diferencia Neta Activo Circulante Efectivo e Inversiones temporales 196 207 - 11 Cuentas por cobrar 236 130 106 11 106 -6 -4 2 2 124 185 - 61 - 61 550 518 32 71 47 24 Inmuebles, maquinaria y equipo 1'141 1'072 69 - Depreciación acumulada - 309 - 240 69 903 879 24 - Cuentas dudosas Inventarios Total de Activo Circulante Inversiones en Acciones Total de Activo Fijo Otros Activos Activo Total 58 48 10 1'511 1'445 66 (!) - 17 11 24 IV 69 - 86 - 86 A - 10 B - 12 4 94 D -5 Pasivo Circulante Préstamos bancarios a corto plazo Proveedores Impuestos por pagar Total Pasivo Circulante 24 36 - 12 205 164 41 8 9 -1 237 209 28 Documentos por Pagar a largo plazo 29 34 -5 Pasivo Total 266 243 23 Capi tal social 383 387 -4 Primas en colocación de acciones 233 232 1 Utilidades retenidas 518 434 84 Utilidad del ejercicio 111 149 - 38 Total del Capital Contable 1,245 1'202 43 Pasivo Total más Capital 1'511 1'445 66 41 @ 95 Capital Contable Ventas netas Costo de ventas Utilidad Bruta Gastos de Operación Utilidad de Operación Intereses a cargo Utilidad Gravable Impuestos a la utilidad y PTU Utilidad Neta I -4 IV -1 2'730 2'730 1 2'730 - 1'104 - 1'104 2 - 1'104 1'538 1'538 - 1'294 - 1'294 3 - 1'294 c - 36 242 242 - 36 - 36 206 206 - 95 - 95 @ 95 111 (!) - 17 111 Notas: l. La Depreciación del ejercicio fue de $86. 2. El impuesto a la utilidad pagada fue de $94. 3. El Otro Activo se incrementó por Pagos por Adelantado en efectivo en $1 O. 142 Análisis e Interpretación de Estados Financieros FERRETERA CONTINENTAL, S.A. DE C.V. ESTADO DE FLUJOS DE EFECTIVO DE 20_Y y 20_X COMPARACIÓN DEL MÉTODO DIRECTO CON EL INDIRECTO MÉTODO DIRECTO (Miles de Pesos) MÉTODO INDIRECTO (Miles de Pesos) ACTIVIDADES DE OPERACIÓN ACTIVIDADES DE OPERACIÓN 2'730 Utilidad antes de impuestos a la Utilidad Pago a Proveedores - 1'194 Partidas relacionadas con Actividades de Inversión Pago a Empleados Servicios - 1'294 Depreciación de Activo Fijo 1 Cobros a Clientes 2 3 4 Pago por Impuestos a la utilidad 5 Flujos netos de efectivo Actividades de Operación de - 94 Partidas relacionadas con Actividades de Financiamiento 148 Intereses a cargo I Disminución del Capital Social 11 Inversión en Acciones Ill Adquisición de Activo Fijo IV Primas en colocación de Acciones Pagos netos de efectivo de Actividades de Inversión Efectivo excedente para aplicar en Actividades de Financiamiento ACTIVIDADES DE FINANCIAMIENTO A Otros Activos B Préstamos Bancarios c Intereses Pagados D Documento por Pagar a largo plazo Flujos netos de efectivo de Actividades de Financiamiento Disminución neta de efectivo y equivalentes de efectivo Efectivo al principio del período Efectivo al final del período 86 36 Suma ACTIVIDADES DE INVERSIÓN 206 328 -4 Incremento en Cuentas por Cobrar y otros 24 Disminución de Inventarios 69 Disminución de Proveedores - 41 Impuestos a la Utilidad pagados - 94 1 61 - 180 96 52 - 106 Flujos netos de efectivo Actividades de Operación de 148 ACTIVIDADES DE INVERSIÓN - 10 I Disminución del Capital Social - 12 11 Inversión en Acciones - 36 Ill Adquisición de Activo Fijo -5 IV Primas en colocación de Acciones Pagos netos de efectivo de Actividades 63 de Inversión Efectivo excedente para aplicar en - 11 Activos de Financiamiento 207 196 -4 - 24 69 1 96 - 52 ACTIVIDADES DE FINANCIAMIENTO - 10 A Otros Activos - 12 B Préstamos Bancarios - 36 c Intereses Pagados -5 Documento por Pagar a largo plazo D Flujos netos efectivo de Actividades de Financiamiento Disminución neto de efectivo y demás equivalente a efectivo Efectivo al principio del período Efectivo al final del período - 63 - 11 207 196 Capítulo VII. Estado de Flujos de Efectivo 143 PROBLEMA PARA RESOLVER Como ya se menciono en líneas anteriores a continuación se presenta la Hoja de Trabajo con las cifras de los estados financieros de la empresa INDUSTRIAL ORO, S.A. DE C.V., con el fin de que los amables lectores, determinenlos Estados de Flujos de Efectivo, tanto por el Método Directo como por el Indirecto. Ustedes podrán terminar la Hoja de Trabajo, para tener los elementos necesarios para lograr su objetivo de elaborar el Estado de Flujos de Efectivo. tomando en consideración las Notas que aparecen en la parte inferior de la Hoja de Trabajo. Para facilitar la elaboración de dicho estado por sus dos Métodos, se anexa un Organigrama que incluye los dos Métodos, y simplifique su resolución. La idea de juntar los dos Métodos Directo e Indirecto, es para poder comparar la formulación de los mismos y tener una visión más objetiva de la información que estos estados financieros nos proporcionan, ya sea por las Actividades de Operación, como las Actividades de Inversión y por último las correspondientes a las Actividades de Financiamiento, La solución de éste caso no se incluye en este libro, porque estoy seguro que ustedes llegaran a su correcta culminación de los Estados de Flujos de Efectivo. Deberán tomar en cuenta las siguientes Notas: l. Se adquirió Maquinaria por valor de $152, pagada en efectivo. 2. El Otro Activo corresponde a Pagos por Adelantado en efectivo. 3. El Impuesto pa la Utilidad pagado en efectivo por $6. OTROS COMENTARIOS DEL AUTOR En otras situaciones, se pudieran presentar operaciones que están englobadas en una sola cifra en la que se incluya el efectivo y para el caso en particular que estamos determinando el Flujo del Efectivo, se hace necesario conocer en detalle, ya sea que se trate de una enajenación, donación, traspaso, etc. También nos encontramos que alguna cuentas se presentan Netas, con su resultado Deudor o Acreedor, es conveniente tener conocimiento de como están conformadas, dichas cuentas. En resumen, el profesional encargado de elaborar el Estado de Flujos de Efectivo, deberá investigar a fondo dichos casos, para que al elaborar los estados en cuestión, presenten una información confiable. EN EL CASO QUE SE PRESENTA COMO EJEMPLO DE LOS ESTADOS DE FLUJOS DE EFECTIVO EN SUD DOS TIPOS DE PRESENTACIÓN: MÉTODO DIRECTO O MÉTODO INDIRECTO; ASÍ COMO EL PROPUESTO PARA SU RESOLUCIÓN BUSQUE SITUACIONES MÍNIMAS A CONSIDERAR PARA UNA MAYOR COMPRENSIÓN. Estoy seguro que en la práctica contarán con la información necesaria y conveniente para lograr su objetivo en la elaboración del ESTADO DE FLUJOS DE EFECTIVO. 144 Análisis e Interpretación de Estados Financieros INDUSTRIAL ORO S.A. DE C.V. HOJA DE TRABAJO COMPARATIVAS PARA LA ELABORACIÓN DEL ESTADO DE FLUJO DE EFECTIVO POR LOS EJERCICIOS DEL lo. DE ENERO AL 31 DE DICIEMBRE 20_Y- y 20_X (Miles de$) MÉTODO DIRECTO O INDIRECTO 20_Y 20_X Activos Efectivo e Inversiones temporales Cuentas por cobrar 169 76 36 251 Clientes Inventarios Inversiones en Acciones Inmuebles, maquinaria y equipo - Depreciación acumulada Otros Activos Activo Total 26 1'765 229 58 45 241 27 1499 - 657 - 688 6 1'641 3 1'445 208 295 53 24 65 26 65 74 460 Pasivos Créditos a plazo menor de un año. Proveedores Otras cuentas por pagar Créditos a plazo mayor de un año Pasivo Total 350 Capital Contable Capital social 633 Utilidades acumuladas 572 630 533 - 100 - 218 Pasivo Total más Capital 186 1'291 1'641 40 986 1'446 Ventas netas 1'224 Insuficiencia en la actualización Capital Utilidad Neta Total del Capital Contable - Costo de ventas Utilidad Bruta - Gastos de Venta - Gastos de Administración Utilidad de Operación Intereses a cargo F1uctuaciones cambiarias Utilidad Gravable Impuestos a la utilidad y PTU Utilidad Neta 915 309 53 55 201 6 8 187 1 186 Diferencias Reclasificaciones Diferencia Eliminaciones Ene/Die Neta Capítulo VII. Estado de Flujos de Efectivo 145 INDUSTRIAL ORO, S.A. DE C.V. ESTADO DE FLUJOS DE EFECTIVO DE 20_Y y 20_X COMPARACIÓN DEL MÉTODO DIRECTO CON EL INDIRECTO MÉTODO DIRECTO (Miles de Pesos) MÉTODO INDIRECTO (Miles de Pesos) ACTIVIDADES DE OPERACIÓN ACTIVIDADES DE OPERACIÓN ACTIVIDADES DE INVERSIÓN Suma Pagos netos de efectivo de Actividades de Inversión Efectivo excedente para aplicar en Actividades de Financiamiento ACTIVIDADES DE FINANCIAMIENTO Flujos netos de efectivo Actividades de Financiamiento Flujos netos de efectivo de Actividades de Operación ACTIVIDADES DE INVERSIÓN de Disminución neta de efectivo y equivalentes de efectivo Efectivo excedente para aplicar en Activos de Financiamiento Efectivo al principio del período ACTIVIDADES DE FINANCIAMIENTO Efectivo al final del período Flujos netos efectivo de Actividades de Financiamiento Disminución neto de efectivo y demás equivalente a efectivo Efectivo al principio del período Efectivo al final del período CAPÍTULO VIII ESTADO DE RESULTADOS POR DIFERENCIAS Introducción Buscando algún método analítico que proporcionara información para facilitar el análisis y la interpretación (después de aplicarlo en diversos casos prácticos, formados con cifras reales), llegué a la conclusión de que nos ayudará a nuestro estudio analítico la elaboración de un nuevo estado financiero que lo llamaremos "Estado de Resultados por Diferencias". El estado de resultados por diferencias Definición. Es el estado numérico que muestra la productividad y rendimiento real en un período normal de la empresa, tomando en cuenta la inflación surgida entre dos ejercicios subsecuentes que han sido comparados. Forma de elaboración El Estado de resultados por diferencias, se elabora tomando las cifras que resulten de la comparación de dos estados de resultados, después de haber ponderado el ejercicio más antiguo para que la comparación sea homogénea. Con las cifras obtenidas como producto de las diferencias, se elaborará de acuerdo a la técnica contable el llamado Estado de resultados por diferencias. Ventajas Serán múltiples las ventajas que de su uso pueda dar su aplicación, ya que marcará claramente las desviaciones que tenga la empresa en relación a sus ventas, costos o gastos y utilidades o pérdida. Se detectarán deficiencias financieras que, mediante un estudio más analítico de los problemas precisados en los renglones antes mencionados, se podrán corregir o estar conscientes de que procede un cambio de política en precios, en mercados o en la administración propiamente dicha. 148 Análisis e Interpretación de Estados Financieros Herramienta Como medio analítico, servirá de herramienta a los Analistas, para un uso continuo, dentro de sus investigaciones de las cifras aportadas por los diferentes estados financieros, que a partir de 1991 podrá incluir el Estado de resultados por diferencias. Clasificación del estado El estado en cuestión debe considerarse secundario, aun cuando la utilidad que reporte su formulación, aplicación e interpretación sea muy importante; es también, un estado dinámico, por provenir de estados dinámicos que dan nacimiento a otro estado que sigue la misma técnica de los estados de resultados, comúnmente conocidos. Análisis de los resultados A través de este método de análisis, se estudiarán los cambios obtenidos de la comparación de dos estados de resultados como ya se mencionó, de ejercicios consecutivos, pero adicionando al ejercicio más antiguo el por ciento que refleja la inflación generada en el siguiente ejercicio, para que actualizadas las cifras se comparen con las del ejercicio más reciente y con los aumentos o disminuciones que se detectan, y que serán anotados en la columna siguiente, encerrando entre paréntesis en caso de que exista una diferencia mayor del ejercicio más antiguo ya ponderado en relación al más actual, resultando una disminución. Cada una de las diferencias que servirán de base para elaborar el estado de resultados por diferencias, darán pauta a interpretarlas, o bien, llevar a cabo un análisis más profundo de las cifras que indiquen una situación crítica o haciendo cálculos que confirmen los datos obtenidos o precise desviaciones sobre las cuales deberá el Analista enfocar sus sugerencias para la correcta toma de decisiones. A quiénes interesa: l. A los Analistas, como un nuevo método de análisis indispensable para una buena interpretación de la información obtenida. 2. A los Administradores, para el conocimiento de su existencia y exigirles su aplicación a sus analistas. 3. A los Accionistas, para su aplicación en la práctica como herramienta que permita conocer a grandes rasgos cómo ha funcionado la administración de la empresa. 4. A los Estudiosos, para encontrar un mejor uso y aplicación del estado. 5. A los Estudiantes, como un tema más de estudio dentro de su materia de Finanzas o de Análisis e Interpretación de Estados Financieros. Capítulo VIII. Estado de Resultados por Diferencias 149 Formulación Se sugiere utilizar hojas de 14 columnas para distribuirlas de la siguiente manera: Columna la4 Contenido Vaciado de los diferentes conceptos que forman los estados de resultados. 5 Cifras correspondientes al ejercicio más antiguo. 6 Cifras ponderadas por el por ciento inflacionario del siguiente ejercicio. 7 Cifras correspondientes al ejercicio más reciente. 8 Cifras obtenidas de la comparación de las vaciadas en las columnas 6 y 7. En el caso que la cifra de la columna 7 sea menor a la de la columna 6, se pondrá entre paréntesis. 9a14 Observaciones. Aplicación práctica del estado de resultados por diferencias A continuación se presentará una serie de ejemplos de casos prácticos, sobre los cuales se podrán apreciar diferentes aspectos, cálculos y estimaciones, que permiten aclarar la forma de interpretarlos para futuras aplicaciones. Todos los ejemplos estarán enfocados a la comparación de los ejercicios de 200X con los de 200Y; como se desconoce el por ciento de inflación del ejercicio de 200Y, se pondrán diferentes alternativas, para diversos tipos de empresas. También se darán como efectuados y verificadas las interpretaciones de estos ejemplos por así convenir a la demostración de la aplicación de este estado. Cabe señalar que los elementos y datos no proporcionados aquí, en la práctica resultan más fáciles de obtener. 150 Análisis e Interpretación de Estados Financieros Cía. Única, S.A. de C.V. Estado de Resultados Comparativos por los ejercicios de 20_X y 20_Y y el Estado de Resultados por Diferencias * Inflación: 57% (Cifras en millones de$) 20_X+ % Inflación 20_X Ventas totales Estado de Resultados 20_Y por Diferencias Observaciones 53 Aumento real del 11 % en ventas 303 476 529 - Devoluciones 30 47 50 3 Devoluciones y - Descuentos 33 52 57 5 Descuentos proporcionales 240 377 422 45 191 300 355 55 49 77 67 -10 - De venta 7 11 14 -DeAdmón 5 8 9 - Financieros 8 13 16 Utilidad de operación 29 45 28 - I.S.R. 12 19 12 -7 No procede la diferencia -P.T.U. 3 5 3 -2 No procede la diferencia 14 21 13 Ventas netas - Costo de ventas Utilidad bruta Excesos del 7% sujeto a investigación Gastos de operación: 3 Incremento 2% 1 Incremento 1.125% 3 Incremento 1.5% -17 Aplicaciones a la Utilidad Utilidad a disposición de accionistas. -8 Investigar el porqué es negativa. Se estima que proviene del costo. Pasos previos de análisis para poder interpretar las cifras Elaborar el Estado de resultados por diferencias, razonando cada una de sus cifras, como sigue: Ventas. Si relacionamos las cifras de este renglón y le restamos la unidad y la multiplicamos por 100%, tendremos el por ciento de aumento real, es decir: Ventas del 2o. ejercicio Ventas del ler. ejercicio -lxl00% = 529 476 -lxl00% =l.11-lxl00% =11% Por lo que en nuestro caso, anotamos como observación "Aumento real del 11 % en Ventas". Nota: Podría darse el caso contrario que no exista aumento, sino disminución de sus operaciones. Capítulo VIII. Estado de Resultados por Diferencias 151 Devoluciones y descuentos. Se podría considerar dentro del aumento normal y no procede hacer mayor mención, dentro de las observaciones. Costo de ventas. Si aplicarnos la fórmula anterior, obtendríamos lo siguiente: 355 -lx100% 1.18 - 1 X 100 % 18 % 300 Si a este resultado lo compararnos con el aumento de ventas, observaremos una diferencia de 7% la cual se tornará corno un exceso que deberá investigarse; en el renglón de observaciones se anotará "exceso del 7% sujeto a investigación". Gastos de operación. Con la fórmula que anteriormente se ha aplicado, se detecta un incremento del 2% y del 1.5% en los renglones de gastos de venta y financieros que pueden ser normales a los cambios, por lo que se espera no hacer mayores investigaciones. Aplicaciones a la utilidad. Observando detenidamente, se ve que tanto la estimación del I.S.R. corno de la P. T. U., están de acuerdo a los resultados declarados y por lo tanto, la diferencia de menos no procede profundizar en su verificación. Utilidad a disposición de accionistas. El resultado negativo de 8; o bien, de 17, si no se tornan en cuenta las diferencias en las estimaciones de I.S.R. y P.T.U., dan pauta pararecornendar que no se distribuyan las utilidades que en 20_Y (aparentemente fueron de 13), pero que se advierte que la política seguida por la empresa no es la conveniente y se hace necesario investigar su deficiencia financiera, que se estima proviene del costo. Cía. Única, S.A. de C.V. Interpretación de 20_X/20_Y: Corno se puede observar, los resultados positivos con números absolutos en ascenso de un año a otro, se traduce a: l. La empresa incrementó en un 11 %, después de tornar la inflación del año. Lo anterior puede comprobarse al precisar las unidades vendidas. 2. Se detecta claramente un aumento en exceso en sus costos superior en un 7% de lo previsto en ventas; exceso que debe ser precisado si proviene de: - Aumento en los precios del proveedor, - Nuevos productos con margen de utilidad minimizado, - Fallas en su control presupuesta!, - Errores de la administración, y - Otros. 3. Incremento en sus gastos de operación localizados en los relativos a ventas y financieros, investigar si provienen de gastos fijos o variables. 4. Corno resultado de nuestro Estado de resultados por diferencias, se llega a la conclusión de que las tendencias pueden llevar a la quiebra si no sigue una política conservadora, se estima que debe investigarse rnás a fondo el costo. 152 Análisis e Interpretación de Estados Financieros Empresa Práctica, S.A. de C.V. Estado de Resultados Comparativos por los ejercicios de 20_X y 20_Y y el Estado de Resultados por Diferencias * Inflación: 30% (Cifras en millones de$) 20_X Ventas netas 20_X+ % Inflación 20_Y Estado de Resultados por Diferencias 60,445 78,879 103,581 4,147 5,391 5,293 Ingresos totales 64,592 83,970 108,874 24,904 Costo de ventas 47,154 61,300 87,299 25,999 3,647 4,741 4,658 Costos totales 50,801 66,041 91,957 25,916 Utilidad bruta 13,791 17,929 16,917 (1,012) Gastos de operación 4,656 6,053 10,763 Utilidad de operación 9,135 11,876 6,154 Ingresos por servicios Costo por servicios l.S.R. P.T.U. Utilidad neta 997 256 333 1,459 8,876 11,543 3,698 Observaciones 25,002 Aumento del 32% en ventas (98) Sin comentarios Exceso en costo que anula la utilidad marginal. (83) Sin comentarios 4,710 Incremento en gastos en un 78%. (5,722) Investigar el por qué varían 997 considerablemente estas estimaciones 1,126 (7,845) Profundizar Empresa Práctica, S.A. de C.V. Interpretación de 20_X/20_Y: l. Se detecta un aumento real del 32% en relación al anterior, situación que se comprueba con la salida de los productos o mercancías del almacén (supuestamente se realizó lo anterior). 2. Se precisa que el costo se disparó hasta eliminar el margen de utilidad, conviene revisar si los precios de venta se han actualizado en función a la inflación operada en el ejercicio. 3. Al comprobar que los gastos se han incrementado en un 78%, se puede pensar que la empresa se encuentra en período de transición de pasar de un nivel de ventas a otro superior. Dentro del período de expansión dio lugar a que su costo se haya incrementado al igual que sus gastos en forma exagerada; siendo la mayoría gastos fijos por: - Depreciación en línea recta de la nueva maquinaria. - Plan publicitario para los nuevos productos. - Por expansión se contrata más personal, se requieren nuevas instalaciones, etc. Capítulo VIII. Estado de Resultados por Diferencias 153 4. Las estimaciones sobre I.S.R. y P.T.U se presentan anormales, por lo que se investigó y se precisó que la empresa está amortizando pérdidas y es ésta la razón por la que las cifras se disparan de un año a otro. 5. La pérdida de $7,845 ó de $5,722, si no se toman en cuenta las estimaciones del I.S.R. y P.T.U., dan la pauta a seguir investigando su causa, tanto en costo como en gastos, que se disparan en forma significativa. 154 Análisis e Interpretación de Estados Financieros Industrial Azteca, S.A. de C.V. Estado de Resultados Comparativos por los ejercicios de 20_X y 20_Y y el Estado de Resultados por Diferencias * Inflación: 20% (Cifras en millones de$) 20_X 20_X+ % Inflación 20_Y Estado de Resultados por Diferencias Observaciones 220,221 264,253 447,764 183,511 Aumento del 69% en ventas. 175,525 210,630 343,862 133,232 Aumento del 63% dando un 6% de utilidad marginal. Gastos de venta y administración 19,999 23,999 32,714 Suma 195,524 234,629 376,576 141,947 24,687 29,624 71,188 41,464 (8,761) (9,614) (14,539) Ventas netas Costos y gastos de operación: Costo de ventas Utilidad de operación 8,715 Aumento del 36%. Resultado integral de financiamiento: Intereses y otros neto Utilidad en cambios, neta Resultado por posición monetaria Suma Utilidad antes del l.S.R. y P.T.U. (4,925) Aumento del 51 %. (54) (65) (1,106) (8,761) (10,513) (5,559) 4,954 Disminución del 47%. (20,192) (21,204) (1,012) Aumento neto del 5%. (16,827) (1,041) Aumento del 1600%. 41,514 49,816 92,392 42,576 l.S.R. 6,041 7,249 36,734 29,485 P.T.U. 1,488 1,786 4,108 2,322 33,985 40,781 51,550 Provisiones para: Utilidad neta del año Investigar el incremento de la estimación del l.S.R. 10,769 Aumento del 16%. Capítulo VIII. Estado de Resultados por Diferencias 155 Industrial Azteca, S.A. de C.V. Interpretación de 20_Xl20_Y: l. Se observa que la empresa está en plena expansión y sus resultados se consideran favorables. 2. Se recomienda se investigue si las cifras de incremento en Ingresos por ventas coincide con los planes de mercado. 3. Es necesario verificar que la utilidad marginal detectada era la esperada. 4. Deben analizarse los renglones de gastos para comprobar cuáles se incrementaron y explicar si su aumento coincide con: Revisión de contratos de trabajo, Nuevas contrataciones, Planes de publicidad, Rentas de nuevos locales, y Otros. 5. El aumento neto del 5% por resultado integral de financiamiento, se considera de menor importancia, como para ahondar en sus fluctuaciones. 6. Las utilidades se presentan satisfactorias y la estabilidad de la empresa se presume continuará estando constante. 156 Análisis e Interpretación de Estados Financieros Organización Roqueta, S.A. de C.V. Estado de Resultados Comparativos por los ejercicios de 20_X y 20_Y y el Estado de Resultados por Diferencias (Cifras en millones de$) *Inflación: 18% 20_X+ % Inflación 20_X Ventas netas 20_Y Estado de Resultados por Diferencias Observaciones Diferencia mínima de ingresos 63 similares año con año 45,906 53,933 53,996 Costo de ventas 23,839 2,813 28,321 Gastos de Admón, Venta, Publicidad y Propaganda 15,659 18,478 20,832 2,354 39,498 46,608 49,153 2,545 6,208 7,325 4,843 (2,482) Rendimiento de las inversiones 268 316 439 123 Intereses sobre ventas a crédito 864 102 1207 187 7 8 (22) (30) (8,790) (10,372) (7,468) 2,904 3,973 4,688 1,989 (2,699) (3,678) (4,340) (3,855) 485 253 2,985 988 (1,997) l.S.R. 427 504 P.T.U. 64 76 Costos y gastos: Suma Utilidad de operación 191 Diferencia mínima. Incremento del 12.7%. Procede investigar. Costo integral de financiamiento: (Pérdidas) Utilidad neta en cambios Intereses pagados por financiamiento Resultado por posición monetaria Suma Utilidad antes prov. l.S.R. y P.T.U. 11 % favorable por disminuir el costo integral de financiamiento. Provisiones de: IETU Suma Utilidad neta 491 2,039 2,405 (504) 66 (10) 872 872 938 358 50 Por cambio de l.S.R. a IETU el impuesto se proyecta al alza. El resultado negativo, es indicativo de profundizar los (2,355) gastos Capítulo VIII. Estado de Resultados por Diferencias 157 Organización Roqueta, S.A. de C.V. Interpretación de 20_X/20_Y: l. La empresa ha aumentado sus ingresos en números absolutos, pero a través de la elaboración del Estado de resultados por diferencias, se llega a la conclusión de que lo que ha hecho la empresa es mantener el mismo ritmo de operaciones. 2. De acuerdo al resultado obtenido en el renglón de costo de ventas, se observa que sigue los mismos pasos que los ingresos. 3. La deficiencia principal detectada se localiza en el exceso en gastos superior al 12%, conviene investigar a qué renglones se refieren ya que la mayoría se supone corresponden a gastos fijos y no a gastos variables; en este caso, el margen de utilidad se ve nulificado por dicho exceso en gastos. 4. Analizado el "costo integral de financiamiento", se observa que mejora en relación al ejercicio anterior, conviene revisar si la empresa está saliendo de su endeudamiento y esto, le permite mejorar su solvencia manteniendo la estabilidad deseada o le permite solicitar nuevos créditos para ampliar sus operaciones, que como se ha visto, no lo logró en este ejercicio. 5. El aumento de impuesto afectará los resultados, ya que de venir cubriendo un 35% de impuesto sobre la utilidad obtenida, se transforma en un exceso al quedar afecto al Impuesto al Activo. Probablemente se mantenga o inclusive disminuya para los siguientes ejercicios, salvo que venga una época de expansión. 6. Combinando los renglones de diferencias, se llega a la conclusión de que en lugar de estar con cifras positivas, se esté en un período peligroso con resultados que rápidamente se acercan a cifras negativas. Conclusión Después de la exposición de cuatro casos prácticos distintos, en los que se formularon los estados de resultados por diferencias, y habiendo analizado e interpretado las cifras que los integran, se llega a la conclusión de que es un método analítico que debe incluirse dentro de las herramientas de que se valen los Analistas y se sugiere que a los demás que son susceptibles de utilizarlo como son los administradores, gerentes, accionistas, contadores, estudiosos o estudiantes, no dejen de aplicarlo en sus empresas o en sus ejemplos prácticos, según el caso, para darse cuenta de aspectos interesantes que la sola comparación de los estados de resultados no proporcionan. CAPÍTULO IX MÉTODO DE TENDENCIAS Podemos decir que este método constituye una ampliación del Método de aumentos y disminuciones (Capítulo VI). Efectivamente, recordaremos que la principal desventaja que citamos para el Método de aumentos y disminuciones, era la de que presentaba ciertas dificultades cuando se quería aplicar a más de tres ejercicios, ya que entonces surgía la dificultad de adoptar la mejor base sobre la cual calcular las diferencias. Por otro lado, se ha apreciado en la técnica actual del análisis la conveniencia de estudiar más de tres ejercicios, a efecto de contar con un punto de vista más elevado que permita ver la dirección que ha seguido la empresa y obtener más conclusiones, que si únicamente se examinaran lapsos cortos. Para resolver este problema, se ha ideado el llamado Método de tendencias que tiene como base los mismos índices. El número índice es un artificio utilizado en estadística que consiste en adoptar una base tomando el dato correspondiente a determinado año o período de que se trate, cuyo valor se iguala a 100; tomando en consideración esta base, se calculan las magnitudes relativas que representan en relación a ella los distintos valores correspondientes a otros ejercicios. Se verá que para este cálculo se toman como base las proporciones que resultan año con año que se analizan. Supongamos la siguiente serie correspondiente a los saldos de caja y bancos de una empresa determinada por los años de 20_V a 20_Y: 20_V $50,000 20_W 60,000 20_X 75,000 20_Y 72,000 Estableciendo las proporciones correspondientes tendremos, (tómese como año base 20_V): 50,000 : 100 :: 60,000 : X; X= 120 50,000 : 100 :: 75,000 : X; X= 150 50,000: 100 :: 72,000: X; X= 144 160 Análisis e Interpretación de Estados Financieros De acuerdo con lo anterior, podemos formar nuestra serie de números índices, olvidándose ya de los números absolutos que representan: 20_V 20_W = 100 = 120 20_X = 150 20_Y = 144 La ventaja de este método es el uso de números relativos, ya que en última instancia los números índices no son sino números relativos; en este caso, durante el cálculo vamos obteniendo automáticamente una idea de su magnitud, ya que su valor se relaciona siempre con una base; al mismo tiempo, con su lectura nos podemos dar cuenta de la tendencia o sentido hacia el cual se ha dirigido el concepto cuya serie se representa. De ahí que conozcamos este método con el nombre de tendencias. Sin embargo, también presenta ciertas desventajas, siendo la principal, la misma que mencionábamos a propósito del Método de Por cientos Integrales, o sea, la de que tratándose de números relativos, es factible olvidarse de los números absolutos que representan y por lo tanto, no considerar su verdadera magnitud en términos monetarios (más adelante, al presentar ejemplo de este método, tendremos oportunidad de confirmar lo anterior). El complemento indispensable en el cálculo de este método y que posteriormente facilita su interpretación es su representación gráfica, ya que en dicha forma se puede apreciar más claramente el desarrollo de la serie, aspecto principal si se trata de un período que comprenda varios años y con mayor justificación cuando se comparan varias series. A continuación representamos gráficamente la serie relativa a caja y bancos que hemos calculado. Método de Tendencias 210 ,,----- -:: ~- --· 190 - - ----- --------- --- --- - - - - - -- :a 170 " ------------------------------------ ; "--------------------- Q 150 - - ----- --------- --- --- - - ,, 7 -- - - ,,,----.......;_-.:.. - .:... ------- 130 ---------------------------- 7 --- ~ (J ,5 "" ,§ z ----------- " " "" ~ " ,.. ,,, " ------------------------- 110 90 20_V 20_W 20_X 20_Z 20_ Y - - Caja y bancos - - - - Pasivo circulante Año Caja y Bancos 100 120 150 144 Pasivo Circulante 100 128 189 200 161 Capítulo IX. Método de Tendencias Los números índices así expresados son de una importancia relativa al Analista, ya que precisamente no cumplimos al calcularlos y representarlos con el principio sobre el cual descansa la técnica del análisis, que es la de que para descubrir el significado e influencia de una cantidad que se ha tomado de un estado financiero; es necesario relacionarlo con otra cantidad también proveniente de un estado financiero. Por lo tanto, la única conclusión que podríamos obtener de la serie anterior sería la de que un disponible ha aumentado en estos últimos años, a partir de 20_V, a través de 20_W y 20_X y permaneciendo casi estable en 20_Y. La verdadera utilidad de este método puede encontrarse cuando se calculan 2 ó 3 series correspondientes a valores o conceptos que guardan relación entre sí (no es de aconsejar el cálculo y comparación de más de tres series, pues es muy factible entrar en confusiones). Supongamos por lo tanto, que tenemos la serie correspondiente al pasivo circulante por los mismos años que el caso anterior: 20_V $90,000 20_W 115,000 20_X 170,000 20_Y 180,000 Determinamos los números índices tomando también como año base 20_Vy tendremos los siguientes índices: 20_V = 100 20_W = 128 20_X = 189 20_Y = 200 Como se habrán dado cuenta tratándose de Caja y Bancos los 50,000 del año base = a 100, difiere de los $90,000 del año inicial = a 100 del Pasivo Circulante. Gráficamente observamos el comportamiento de cada una de las series seleccionadas durante los siguientes años, olvidándonos del valor absoluto que representan. Es necesario, siempre que se formulen cuadros con dos o más series, representar cada serie con una línea dibujada en forma distinta y poner cuadros de referencias para identificarlas. Representando estos índices correspondientes a pasivo circulante en la misma gráfica anterior llegamos a la interpretación. Interpretación: Podemos observar que la tendencia tanto en Caja y bancos, como en pasivo circulante ha sido en sentido ascendente, o sea a la alza. Precisamente debido a la ventaja de este método de tendencias podemos apreciar que no obstante que esos dos valores muestren sentido similar, la tendencia es más acentuada en el Pasivo Circulante que en el Activo Disponible; por lo tanto, podemos llegar a la conclusión de que la razón de la Solvencia inmediata ha sufrido demérito al transcurrir 20_V, siendo el último año 20_Y aquel en el cual se ha acentuado más la pérdida parcial de la Solvencia. 162 Análisis e Interpretación de Estados Financieros Según puede apreciarse en el ejemplo anterior, el Método de Tendencias, gracias a la representación gráfica, presenta en forma más precisa la influencia que ha tenido la administración de la empresa en sus valores. La ventaja completa la obtendremos si aplicamos el método estableciendo las comparaciones entre los conceptos que guardan una íntima relación entre sí, con lo cual, podemos decir que prácticamente tendremos a la mano una serie de razones eminentemente dinámicas. A continuación presentaremos un ejemplo donde se establece la comparación de los números índices de diversos valores obtenidos de los estados financieros correspondientes en un lapso de cinco años (20_U20_Y). Concepto 20_U 20_V 20_V 20_W 20_Y Cuentas por cobrar 100 125 116 172 185 Almacén 100 108 134 132 188 Activo circulante 100 106 112 126 130 Activo fijo 100 95 90 97 104 Pasivo circulante 100 95 106 121 133 Pasivo total 100 95 105 159 168 Capital y reserva 100 95 95 93 99 Ventas 100 84 80 147 222 Costo de ventas 100 68 70 168 266 Utilidad bruta 100 101 91 122 171 Gastos de operación 100 100 91 123 163 Utilidad neta 100 123 93 112 112 Unidades vendidas 100 94 90 142 195 Nota: El concepto de "Unidades vendidas" no debe interpretarse como que se han vendido 100 unidades, pues también se refiere al número índice de las unidades vendidas, es decir, es la representación en números relativos del número de unidades vendidas. La primera aplicación que hacemos será la representación gráfica de los números índices de activo circulante y pasivo circulante. 163 Capítulo IX. Método de Tendencias Método de Tendencias 140 Q) 130 <J ~ ,9 120 - -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- - Q '"' Q) '~ z ,,, 110 100 ...-;- ,,. ,,, ,,, ,,, ,,,-,,,_,,, - _,r ,,, ... -- -- -- -- -- -- -- ,, ,, - ---- - - - - - - -,,-, , , .,,.- - - - - - - - - - - - - - - - - - - - - - - - - - - - - ..... -- ,, -- 90 20_U 20_V 20_W 20_X 20_Y Año 20_Z - - Activo circulante - - - - Pasivo circulante Activo circulante 100 106 112 125 130 Pasivo Circulante 100 95 106 121 133 1nterpretaci6n: La gráfica nos señala que el activo circulante ha mostrado una tendencia continua a la alza, en esta forma podemos suponer que la empresa está incrementando su ciclo económico año con año. Sin embargo, la línea correspondiente al pasivo circulante nos señala que en los últimos años este rubro también tiene una tendencia en el mismo sentido, pero en forma más acentuada, lo cual nos hace suponer, la reducción paulatina en el coeficiente de la razón de la solvencia circulante. De seguir así, en años futuros podría llegarse a situaciones de peligro. 164 Análisis e Interpretación de Estados Financieros Método de Tendencias 170 - - - 150 - - - -- -- -- -- -- -- -- -- -- --------------------------- ~~ ~ ;~ ----- -/- -·· -·-- -- -- -- -- -- -- -- -- - / 130 110 - --__ ,, ..... ---· ·- 90 20_U - - Activo circulante 20_V 20_W - - - - Activo fijo -~----- -----; ----- ------ 20_X - 20_Z 20_Y - · · - · Pasivo total - - Capital y reserva Activo Circulante 100 106 112 126 130 Activo Fijo 100 95 90 97 104 Pasivo Total 100 96 105 158 168 Capital y Reserva 100 99 95 93 99 1nterpretación: Con base en el resultado obtenido de nuestro estudio en la gráfica que nos relaciona al activo circulante con el pasivo circulante, valdrá la pena profundizar sobre el financiamiento. Se observa que la empresa está incrementando sus actividades (aumento de activo circulante) aun cuando ligeramente también aumenta su activo fijo, probablemente por estar renovado algún equipo. Estas dos tendencias presuponen necesariamente una mayor cantidad de recursos a disposición de la empresa, para lo cual hubo necesidad de relacionar dichos valores con las fuentes de recursos ajenos (pasivo total) y los recursos propios (capital y reservas de capital). Se observará que los recursos propios tienden a disminuir durante los primeros años, lo cual señala el reparto de utilidades y no es sino hasta el último año, cuando muestra una pequeña alza que a pesar de todo coloca su monto todavía por debajo del año base. En cambio, el pasivo total muestra una tendencia al alza mucho más acentuada que en los otros valores, lo cual corrobora que el financiamiento de la expansión circulante y fija proviene exclusivamente de dichas fuentes ajenas. Por lo tanto, será necesario vigilar las razones que muestran la estabilidad de la empresa en lo que respecta a las proporciones entre fuentes ajenas y propias. A efecto de estudiar este incremento de actividades, será conveniente relacionar las tendencias de cuentas por cobrar, almacén y ventas. Capítulo IX. Método de Tendencias 165 Método de Tendencias 280 240 Q,I CJ :a,e 200 Q 160 l.. Q,I ,§ z 120 80 40 200U 200W 200V 200X 200Y - - - - Almacén - - Cuentas por cobrar 200Z --Ventas Cuentas por Cobrar 100 125 116 172 185 Almacén 100 108 124 132 188 Ventas 100 96 80 147 222 Interpretación: Después de un descenso en las ventas en los primeros años, se nota una tendencia a la alza en una forma por demás marcada durante los últimos dos años; las causas de esta situación pueden provenir de: a) Una política más adecuada de ventas que ha determinado el aumento en estas. b) Que el mercado se encuentra en período de expansión. e) Que el precio de venta se ha elevado motivado por la inflación en el mercado, sin que su volumen de operaciones haya aumentado. Consultando nuestro cuadro de tendencias, observamos que las unidades vendidas han aumentado considerablemente en los dos últimos años, tal y como lo refleja la línea de ventas; por lo tanto, nuestra interpretación estará basada en el inciso b ), que presupone que existe un incremento en las operaciones con nuevos mercados. En relación a la línea de cuentas por cobrar, podría pensarse que corresponden a aquellas que su tendencia va al parejo de la línea de ventas, pero esto no debe considerarse al pie de la letra, ya que en el caso particular, en los primeros años el movimiento es a la inversa, así como en el último año, y sólo en el año intermedio su ascenso es paralelo a las ventas. En resumen, podemos interpretar que la tendencia observada en cuentas por cobrar es también al ascenso, pero un poco menor al de ventas, lo cual puede ser por una atinada dirección en nuestro departamento de crédito y cobranza. 166 Análisis e Interpretación de Estados Financieros Por último, en lo que respecta a almacén en su relación con las ventas, podemos decir que pertenece al grupo de líneas que corren paralelas, puesto que deben existir los inventarios necesarios para cubrir las demandas del mercado. Desde un punto de vista administrativo, puede ser correcto si se cuida que los máximos y núnimos se mantengan en su normalidad evitando el peligro de que por una solicitud tardía de unidades, la empresa en un momento dado no tenga existencias y cayera en la necesidad de negar sus productos o de pagar precios superiores que afectarían su utilidad marginal por conseguir los inventarios faltantes con otros proveedores o con los mismos pero a mayores costos, por solicitar preferencia al surtir. Debe tenerse en cuenta que la mayor rotación en Inventarios es benéfica para una negociación, siempre y cuando ésta no vaya en perjuicio de la empresa si sus límites de núnimos están muy ajustados. A continuación, la gráfica que estudiaremos tendrá una mayor relación desde el punto de vista de la Productividad, a diferencia de los anteriores que se relacionaban más con la Solvencia y con la Estabilidad. 167 Capítulo IX. Método de Tendencias Método de Tendencias 280 ,/ / 240 --------------------------------------------------------/ / -------/ Q,l ~ ;a ,5 o ,§'"' z / 200 / / / / / 160 / Q,l 120 80 ;. - / - -- -- -- -- -- -- -- -- -_: ..-: -:..-.. · -- ~- ;;_-_-_-.. --.. -__ -- -- --;...~_-.... -- - -- -- -- -- -- -- -- -- -- ---:...- , -=--...:.=.=.. ______71' - - - - - - - - - - - - - - - - - - - - - - - - -- 40 20_U - - Ventas 20_V 20_W - - - - Costo de ventas 20_X 20_Y - - Gastos de operación 20_Z - · · - · Utilidad neta Ventas 100 100 84 80 147 222 Costo de Ventas 100 100 68 70 168 266 Gastos de Operación 100 100 100 91 123 163 Utilidad Neta 100 100 123 93 112 112 1nterpretación: En esta gráfica observamos que la tendencia tanto de la línea de Ventas, como la del Costo de Ventas y la de Gastos de Operación es al alza año tras año, pero la línea de Costo de ventas se dispara y sobrepasa la línea de Ventas. Lo anterior, no quiere decir que el Costo de Ventas supere a las Ventas, si no que demuestra que en cada ejercicio la Utilidad es menor, como se puede comprobar con la línea de Utilidad Neta que aún cuando se supera, tiene una tendencia por abajo de las otras líneas. Conviene investigar porque la Utilidad Marginal se ha visto afectada. 168 Análisis e Interpretación de Estados Financieros Método de Tendencias 170 e,¡ 150 Q 130 ~ :a ,5 "' ~ ,§ z 110 90 70 200U 200V 200W 200Y 200X 200Z - - - - Utilidad neta - - Utilidad bruta Utilidad bruta 100 100 101 91 122 171 Utilidad neta 100 100 123 93 112 112 Interpretación: A través de la observación de esta gráfica, se llega a la conclusión de que la empresa debe tener cuidado en sus gastos de operación, puesto que, aun cuando la utilidad bruta tiene una tendencia ascendente muy favorable, la utilidad neta se ha mantenido con un movimiento lento en los últimos ejercicios. CAPÍTULO X DEFICIENCIAS FINANCIERAS Introducción En este capítulo se expondrán en forma general las deficiencias financieras, como son la "insuficiencia" o la "sobre-inversión" en los principales renglones en las actividades de una empresa, como son: Efectivo Cuentas por cobrar Inventarios Activo fijo Otro activo Cuentas por pagar Capital Ventas Costo de ventas Gastos de operación Utilidades Se estudiarán las "causas internas" y las "causas externas" que provocan las deficiencias y sus "consecuencias" por no tomar decisiones atinadas, oportunas. Así como "sugestiones" para evitar o solucionar los problemas financieros de las empresas analizadas. 170 Análisis e Interpretación de Estados Financieros Efectivo INSUFICIENCIA Cuando la empresa no puede cubrir sus deudas inmediatas que deben haberse previsto por lo menos un mes antes, a través de su "cash flow", o sea su presupuesto de caja. Causas internas l. No preparar su presupuesto de caja con oportunidad. 2. Fallas en sus departamentos de crédito y cobranza. 3. Descuidar su rotación de cuentas por cobrar y cuentas por pagar. 4. Exagerar sus compras de inventarios. 5. No solicitar con oportunidad préstamos para situaciones difíciles. Causas externas - Ninguna Consecuencias l. Descrédito de la empresa. 2. Insolvente. 3. Falta de estabilidad. Sugestiones l. Incrementar su capital. 2. Aceptar nuevos accionistas. 3. Tramitar mayores plazos a sus proveedores y acreedores. 4. Solicitar préstamos. SOBRE-INVERSIÓN Cuando sobrepase más del doble de los pagos en efectivo mensuales y su solvencia inmediata represente más de $0.33. Causas internas l. Exceso de capital en relación a la capacidad de operaciones de la empresa. 2. Mala administración al no aprovechar sus excedentes en nuevas inversiones, pagar deudas y/o repartir utilidades a sus socios o accionistas, si no pretende expandir el negocio. Consecuencias l. Pérdida de su poder adquisitivo cada día que no se utilicen los excedentes. 2. Los inversionistas pierden intereses y descuidan inversiones más productivas Capítulo X. Deficiencias Financieras 171 Sugestiones l. Reducir el capital social 2. Distribuir utilidades si éstos no lo han hecho. 3. Invertir en valores. 4. Liquidar adeudos. Cuentas por cobrar SOBRE-INVERSIÓN Se tiene sobre-inversión en cuentas por cobrar, cuando la empresa se ha excedido en el otorgamiento de crédito y en aquellas circunstancias en que no ha sido posible lograr oportunamente la cobranza de cartera. Dentro de los elementos que motivan este fenómeno tenemos: Causas internas l. El afán de vender y obtener un gran volumen de ventas. 2. Que los límites establecidos para cada tipo de cliente no sean observados por los vendedores. 3. Que el departamento de crédito y cobranza no cumpla con las funciones de investigar al cliente para señalar la aprobación y límite del crédito. 4. Una acción fraudulenta del departamento de cobranzas. Causas externas l. Cuando una depresión origina falta de dinero, ocasiona que los clientes no paguen sus adeudos a sus vencimientos. 2. Un nuevo producto de la competencia Consecuencias l. Pérdida por créditos incobrables. 2. Gastos de litigio. 3. Aumento de gastos por: a) Un mayor control de cuentas por cobrar. b) Comisiones a agentes. e) Sueldos a cobradores. d) Gastos de supervisión. 4. Pago por intereses por capital obtenido y aplicado a la inversión de clientes. S. Falta de recursos de la empresa para poder cubrir sus operaciones normales. 6. Cuando la sobre-inversión se origina por falta de pago oportuno de los clientes, la falta de pago ocasiona una inversión ociosa que no produce intereses. 172 Análisis e Interpretación de Estados Financieros Sugestiones l. Para poder resolver este problema, es necesario que se establezca un límite de crédito sobre la solvencia moral. 2. Ejecutar una investigación de los clientes para conceder créditos. 3. Modificar los sistemas vigentes de cuentas por cobrar, que proporcionen una información diaria de las cuentas vencidas. 4. Cambiar los canales de cobranza. 5. Coordinar los departamentos de crédito y almacén para la entrega de mercancías que no se hayan facturado. Inventarios INSUFICIENCIA Existe insuficiencia de inventarios, cuando no es posible surtir las demandas del mercado. Eso se debe a causas tanto internas como externas. Causas internas l. Insuficiencia de Capital de trabajo. 2. Falta de coordinación entre compras y ventas. 3. Falta de control en el Almacén, Causas externas l. Que el proveedor no surta con regularidad. Consecuencias l. Pérdida de ventas. 2. Pérdida de clientes. Sugestiones l. Aumentar el capital para poder aumentar el volumen de operaciones. 2. Buscar un proveedor que pueda suplir al proveedor actual. 3. Buscar algún producto sucedáneo al que normalmente venda la empresa. 4. Coordinar las funciones de compras y ventas. 5. Establecer un control efectivo en el Almacén. SOBRE-INVERSIÓN Existe sobre-inversión de inventarios, cuando éstos son superiores a la demanda del mercado. Es motivada por: Capítulo X. Deficiencias Financieras 173 Causas internas l. Una deficiencia administrativa. Cuando en una empresa no existe coordinación entre sus elementos productivos, compras y ventas; y también puede existir en aquellos casos en que la producción del artículo esté ajena al volumen de ventas o cuando en la empresa no existen mínimos. 2. Por querer especular. Cuando el empresario trata de obtener utilidades ajenas a la operaciones propias del negocio, haciendo inversiones cuantiosas aprovechando el bajo costo del producto o bien, descuentos que le ofrecen los proveedores. 3. Por acción fraudulenta. Se origina en el departamento de compras, cuando el interés general se subordina al interés particular. Cuando el jefe de compras trata de obtener buenas comisiones y realiza compras sin fijarse en las necesidades de la empresa. 4. No realizar inventarios más frecuentes de; mercancías, productos, etc. Causas externas l. Aparición de productos sucedáneos. 2. Por cambio de gusto del público consumidor. Consecuencias l. Aumento en el pago de seguros. 2. Pagos mayores de fletes y acarreos. 3. Requerimiento de mayores espacios. 4. Mayores sueldos. 5. Gastos de mercancía que se echa a perder. 6. Aumento en los gastos de mantenimiento. 7. Presentación de la obsolescencia de la mercancía. 8. Un costo mayor en el control contable. 9. Aumentan los gastos y disminuyen las utilidades. En una segunda fase provoca a que a una fecha determinada la empresa no cuente con recursos suficientes para poder cubrir sus pasivos. Por último, la tercera fase que parte del postulado que a todo capital corresponde una redituabilidad; en caso de no suceder así, se le considerará como pérdida. Sugestiones l. Establecer un control mínimo y máximo. 2. Coordinar las compras con la producción. 174 Análisis e Interpretación de Estados Financieros Activo fijo SOBRE-INVERSIÓN Existe sobre-inversión en activo fijo, cuando la capacidad real de la empresa no es correcta, es decir, no está trabajando a toda su capacidad. Sin embargo, aquella empresa que tiene una planeación a largo plazo y que estima que su producción le va a alcanzar para un período de 10 años por ejemplo, si todavía no transcurre ese tiempo, no puede decirse que existe sobre-inversión. Otro problema al que nos podernos enfrentar, es cuando la empresa haya hecho una inversión en este renglón y pasado un tiempo no produce a toda su capacidad, debido a que el mercado esta saturado del artículo que produce esa fábrica, entonces sí se puede hablar de una sobre-inversión en activo fijo. Una vez enunciados los problemas anteriores, pasaremos a estudiar las motivaciones. Causas internas 1. Mala planeación de la inversión. (Precios elevados en la adquisición) 2. Mala evaluación del mercado. 3. Una tendencia a la baja del renglón de ventas. 4. El hecho de que en la empresa el volumen de la producción real y el volumen a producir de la planta no coincidan siempre, siendo inferior este último. S. Exceso de capital que motive a la empresa a invertir en activo fijo. Causas externas 1. Oferta de maquinaria pagadera a largo plazo. Consecuencias 1. Aumento en los gastos de conservación y mantenimiento. 2. Aumento en los gastos de depreciación. 3. Mayores gastos en la renta de espacios o compra de locales. 4. Mayores pagos por primas de seguros. S. Pago de intereses. 6. La no utilización de la inversión que se considera ociosa y que no está produciendo utilidades, se traduce en pérdida. 7. Los recursos son desviaciones. En lugar de aplicarse a los renglones necesarios, se utilizan en la compra de activos fijos. Sugestiones 1. Las soluciones que se pueden aplicar al efecto, serán la de desprenderse de ese activo, analizando si es posible su venta basándose en sus características, corno pueden ser: a) Que sea única en el mercado. b) Que no interese. Capítulo X. Deficiencias Financieras 175 2. También deberán tomarse en cuenta las soluciones de rentarlas o hacer maquila. Otro activo SOBRE-INVERSIÓN Por lo general, las cuentas que forman el otro activo, corresponden a aquellas que no deberían de afectar los resultados de las empresas en forma significativa, es por eso que en muchas ocasiones los administradores se distraen y descuidan su control, dando lugar a deficiencias financieras provocadas por: Causas internas l. Conceder préstamos tanto a empleados que debería estar limitado al máximo, como a funcionarios, socios o accionistas que restan recursos a la empresa. 2. Falta de control en los gastos de instalación, para que se conserven en la proporción de la compañía. Consecuencias l. Efectuar gastos innecesarios, como podría ser intereses para solventar préstamos que servirían para cubrir desviaciones de la administración. 2. Disminuir sus utilidades habituales o inclusive llegar a pérdidas. Sugestiones l. Establecer una normatividad en relación a NO realizar préstamos al personal y limitar los gastos de instalación. Cuentas por pagar INSUFICIENCIA Cuando la empresa no aprovecha la oportunidad del crédito que le pueden otorgar sus proveedores o terceras personas a través de contratos de préstamos en cualquiera de las alternativas a que tenga opción. Causas internas l. Considerar la administración la conveniencia de ser autosuficientes. 2. Desconocer los mecanismos actuales para solicitar y adquirir créditos. 3. Temor a una descapitalización. 4. Deficiente investigación sobre sus proveedores para aprovechar mejores oportunidades de crédito. 5. No comparar los plazos que concedemos a nuestros Clientes, con los que nos otorgan los proveedores. 176 Análisis e Interpretación de Estados Financieros Causas externas l. Único proveedor para satisfacer sus necesidades y quedar sujeto a sus exigencias. Consecuencias l. Interrumpen o limitan el crecimiento del negocio. 2. Disminución de las utilidades. 3. Probable fracaso por falta de recursos. Sugestiones l. Analizar su solvencia y estabilidad para conocer hasta dónde puede endeudarse sin afectar el buen funcionamiento de la empresa. 2. Estudiar diferentes medios de obtención de créditos para escoger el apropiado. 3. Que los plazos que se nos otorgan esten acordes a la política de la empresa. SOBRE-INVERSIÓN Endeudamiento sin control. Causas internas l. No prever su estabilidad con los recursos con que cuenta la empresa. 2. Descuidar su rotación de cuentas por cobrar y cuentas por pagar. 3. Exagerar sus compras en inventarios. 4. No solicitar préstamos a largo plazo para aliviar su estabilidad. Consecuencias l. Falta de estabilidad. 2. Descrédito de la empresa. 3. Insolvente. 4. Pasar la empresa a manos de terceros. Sugestiones l. Tramitar mayores plazos de crédito. 2. Solicitar préstamos a largo plazo. 3. Incrementar su capital. 4. Aceptar nuevos socios. 5. Plazos más reducidos a nuestros Clientes, Capítulo X. Deficiencias Financieras 177 Capital INSUFICIENCIA La insuficiencia de capital surge cuando una empresa no puede desarrollarse normal-mente o no puede cumplir con sus obligaciones producto de sus operaciones normales. Dicha anomalía puede ser motivada por: Causas internas 1. Planeación deficiente. 2. Sobre-inversión en algún otro renglón que causa la insuficiencia de capital. Causas externas 1. Depresión económica, o sea mala distribución de recursos. Consecuencias 1. Falta de recursos para hacer frente a las necesidades de la empresa. 2. La participación del capital ajeno en la empresa sea mayor al capital propio, dando como consecuencia una falta de solidez financiera pudiendo pasar a manos de sus acreedores económica y moralmente. 3. El pago de intereses, que hace que disminuyan las utilidades. 4. No explotar adecuadamente el potencial de la empresa. Sugestiones 1. Que las políticas implantadas por la empresa sean seguidas por los directivos y que exista vigilancia sobre la aplicación de políticas. 2. Que exista una planeación adecuada de la inversión y la obtención de recursos. 3. Admitir nuevos socios, 4. Capitalizar utilidades. SOBRE-INVERSIÓN Existe sobre-inversión de capital, cuando éste es superior a las necesidades de la empresa. Causas internas 1. Una mala planeación de capital inicial. 2. Que los planes concebidos no hayan sido posible llevarlos a cabo. 3. Alteraciones de las políticas financieras establecidas inicialmente. 4. El no reparto de dividendos. 5. El no considerar dentro de la propia planeación, el aspecto de depreciación. 178 Análisis e Interpretación de Estados Financieros Consecuencias l. El tener una inversión ociosa que no produce. 2. Tener que aceptar una inversión ajena a los objetivos de la empresa. 3. Inversión superior a las necesidades de los renglones de activo circulante y fijo. 4. Disminución en los dividendos que correspondan a los accionistas. Sugestiones l. Efectuar una planeación financiera de acuerdo con las operaciones que realice la empresa y en la que se considera el aspecto de depreciación. 2. Efectuar reparto de dividendos. (Deberá efectuarse cuando las necesidades o disponibilidades de la empresa lo permitan). 3. Disminuir el capital. 4. Hacer inversiones. Ventas INSUFICIENCIA Cuando el volumen de ventas es menor que el volumen de producción, es cuando podemos decir que existe una insuficiencia de ventas. Causas internas l. Mala administración en el departamento de ventas. 2. Falta de coordinación entre producción y ventas. 3. Falta de promoción. 4. Falta de publicidad. 5. Canales de distribución inadecuados. 6. Restricciones en el crédito. 7. Falta de capital para otorgar préstamos a clientes. 8. Mala calidad y presentación del producto. 9. Precio de venta elevado. Causas externas l. Aparición de productos sucedáneos. 2. Desarrollo de la competencia. Consecuencias La insuficiencia de ventas ocasiona: l. Margen muy limitado para cubrir los gastos, y consecuentemente 2. Disminución de utilidades. Capítulo X. Deficiencias Financieras 179 Sugestiones 1. Una administración mejor de ventas. 2. Efectuar una investigación de mercado a efecto de averiguar la clase de masas consumidoras. 3. Planear una mejor obtención de capital para conceder mayores créditos. 4. Estudiar las políticas de crédito con el objeto de no establecer límites rígidos de crédito. 5. Efectuar una promoción a aquellos productos que proporcionen mayores utilidades. 6. Utilizar los medios de publicidad adecuados al tipo de productos. 7. Efectuar investigaciones sobre el contenido del producto, con el objeto de mejorar la presentación del producto para causar una mejor impresión al futuro comprador. 8. Efectuar estudios en los costos de los artículos con el objeto de reducirlos y consecuentemente, disminuir el precio de venta. 9. Hacer las investigaciones adecuadas de nuevos productos que pueden lanzarse al mercado, con el objeto de que puedan sustituir productos que han sido reemplazados por otros. 10. Antes de sacar un producto del mercado sustituirlo por otro. Costo de ventas SOBRE-INVERSIÓN Cuando el margen de utilidad después de absorber sus costos y gastos fijos sea mínimo o se traduzca en pérdidas. Causas internas 1. Adoptar un sistema de costos inadecuado. 2. Falta de control presupuesta!. Consecuencias 1. Mínimas utilidades, inclusive pérdidas. 2. Determinación incorrecta de los precios de venta. 3. Pérdida de mercados. Sugerencias 1. Cambiar su sistema de costos. 2. Aplicar el control presupuesta!. 3. Estudiar nuevos productos. 4. Abrir nuevos mercados. 180 Análisis e Interpretación de Estados Financieros Gastos de operación SOBRE-INVERSIÓN Cuando los gastos no han sido presupuestados y sin ningún control se han erogado, provocando que los resultados no sean los esperados. Causas internas l. Falta la elaboración de presupuestos. 2. Falta de control presupuesta!. 3. Autorización de gastos indiscriminados. Consecuencias l. Eliminación de utilidades. 2. Pérdidas probables. 3. Endeudamiento innecesario. Sugestiones l. Estudiar sus necesidades. 2. Elaborar presupuestos y apegarse a ellos. 3. Aplicación de un buen control presupuesta!. Utilidades INSUFICIENCIA Cuando las utilidades alcanzadas (si es que existen) no están en relación con el capital invertido o bien, cuando los dividendos que se reparten a los accionistas no son satisfactorios, es cuando existe insuficiencia de utilidades. Causas internas l. Insuficiencia de ventas. 2. Costo excesivo. 3. Gastos de operación excesivos. 4. Falta de administración. Consecuencias: l. Se limita el desarrollo de la empresa por no tener fuentes de capital interno. 2. Al existir pérdidas, si éstas fuesen crónicas, se plantearán los siguientes aspectos: a) No interesar a los inversionistas. Capítulo X. Deficiencias Financieras 181 b) Falta de capital para cubrir las deudas, que ocasionará falta de capacidad de pago. e) Falta de interés del inversionista externo. d) De continuar esta situación, en la presentación de la insuficiencia irá implícita la culminación con la quiebra. Sugestiones l. Atacar las cuatro causas internas que provocan la insuficiencia. Resumen INSUFICIENCIA ....."'u "' c:j c:j i:= ~ Tl i+:I ~ o "' "' s "'fil ...... c:j c:j ~ .s u "' "'c:j s c:j "'fil ~ ...... u ~ Tl ¡:s :::l u ~ "'i:= SOBRE-INVERSIÓN "'i:= ~ o ·.e "' ~ OI} o :::l Vl u ....."'u "' c:j c:j i:= ~ ·o i+:I o ~ c:j "' "'c:j s .s fil"' ~ ...... u "' c:j "' "'fil 5 c:j ...... ~ u µ:¡ Tl i:= ~ :::l u ~ "'i:= "'i:= ~ o ·.e "' ~ OI} o :::l Vl u Efectivo ,/ 5 - 3 4 ,/ 2 - 2 4 Cuentas por cobrar - - - - - ,/ 4 2 6 5 Inventarios ,/ 3 1 2 5 ,/ 4 2 9 2 Activo fijo - - - - - ,/ 5 1 7 2 Otro activo - - - - - ,/ 2 - 2 3 Cuentas por pagar ,/ 5 1 3 3 ,/ 4 - 4 5 Capital ,/ 2 1 4 4 ,/ 5 - 4 4 Ventas ,/ 9 2 2 10 - - - - - Costo de ventas - - - - - ,/ 2 - 3 4 Gastos de operación - - - - - ,/ 3 - 3 3 Utilidades ,/ 4 - 2 1 - - - - - Sugestiones l. Elaboración de estados financieros en períodos menores al año. 2. Dictaminar los estados financieros. 3. Contratar los servicios de un Analista. CAPÍTULO XI PALANCA FINANCIERA Introducción La "palanca" brinda un papel muy importante para la humanidad, porque siempre se busca el apoyo que le de el sostén, para mover piedras, obstáculos y no sería difícil que hasta el mundo y por qué no también al mundo financiero. Definición Tomando prestadas las palabras del autor Van Home, diremos que "el apalancamiento es la utilización de un activo o fondo por los cuales la empresa paga un costo fijo." Otra manera de definir el apalancarniento financiero, es el señalarlo como "un factor que multiplicado por un porcentaje de cambio en ventas, brinda el porcentaje de cambio en utilidad antes de intereses e impuestos. Desde mi punto de vista la "palanca financiera es la determinación de la productividad de una empresa reflejada en contraposición a los resultados esperados; pudiendo ser superiores, aceptables o deficientes." Clasificación de las Palancas Se clasifican en tres tipos de palanca: • Palanca Operativa.- (PAO) Combinación de las Ventas con sus gastos y costos variables, que determinen la contribución marginal. • Palanca Financiera.- (PAF) Determinación de Utilidad Neta, tomando en consideración Intereses, Impuestos del ejercicio y Participación de los Trabajadores en las Utilidades. • Palanca Total o Combinada.- (PAT) Factor que multiplicado por un porcentaje de cambio en Ventas, determinen el correspondiente al cambio de Utilidad Neta sobre cifras base .Grado de Palanca Operativa. 184 Análisis e Interpretación de Estados Financieros El grado de palanca operativa, se determina a través de la comparación de las siguientes razones: Contribución Marginal ~~~~~~~~~~~~~~~ = Ventas Netas - Costos Variables ~~~~~~~~~~~~~~~~~ Utilidad antes de Intereses, ISR y PTU = Utilidad antes de Intereses, ISR y PTU Grado de Palanca Financiera Se determinará un segundo paso considerando la afectación que produzcan los intereses a la Utilidad antes de su aplicación, quedando pendientes el ISR y la PTU. Utilidad antes de Intereses, ISR y PTU ~~~~~~~~~~~~~~~~= PAF Utilidad Gravable Grado de Palanca Total Para medir la Palanca Total, debemos combinar los resultados de las dos palancas anteriores, lo cual nos servirá para medir el impacto del cambio en la contribución marginal en relación a los costos fijos y la estructura de la rentabilidad de la empresa. Contribución Marginal PAT Utilidad Gravable Visto desde otro ángulo: PAO x PAF= PAT Podríamos seguir la secuencia de las razones que a continuación se señalan: Contribución Marginal Utilidad antes de Intereses, ISR y PTU Contribución Marginal Utilidad Gravable Utilidad Gravable X Utilidad antes de Intereses, ISR y PTU PAO x PAF = PAT Como se puede observar, se elimina el denominador (PAO) de la primera razón con el numerador (PAF) de la segunda razón, dándonos como resultado la razón (PAT). 185 Capítulo XI. Palanca Financiera A continuación se mostrará un cuadro con diversas alternativas, partiendo del renglón de Ventas hasta la Utilidad Neta; para continuar con comparación de los resultados obtenidos a base del manejo del Capital Propio y el Capital Ajeno en su caso. Con la información anterior se podrá observar que tan efectiva es la Palanca Financiera Total, en cada uno de los casos que se presentan. Tomando como base el Caso B, se obtienen los supuestos Casos E con un 10% de incremento y el Caso F con un 25% de aumento en sus cifras variables: Ventas y Gastos. B c D 1,000 1,000 1,500 1,000 1,100 1,250 Costo de Ventas 800 400 500 500 440 500 Contribución Marginal * & 200 600 1,000 500 660 750 - - 400 800 300 400 400 200 200 200 200 260 350 - - 25 50 50 25 25 (B) 200 175 150 150 235 325 84 74 63 63 99 137 Utilidad Neta (A) 116 101 87 87 136 188 Acciones Ordinarias (B) 100 75 50 50 75 75 - - 250 500 500 250 250 Capital Ordinario 1,000 750 500 500 750 750 Recursos 1,000 1,000 1,000 1,000 1,000 1,000 (B) 200 175 150 150 235 325 Utilidad por Acción 2.00 2.33 3.00 3.00 3.13 4.33 (C =A7B) 1.16 135 174 174 181 251 (PAO) Palanca Operativa 1 3 5 2.5 2.54 2.14 (PAF) Palanca Financiera 1 1.143 1.33 1.33 1.11 1.08 (PAT) Palanca Total o Combinada 1 3.43 6.67 3.33 2.81 2.31 CONCEPTO Ventas Costos Fijos Utilidad antes de Intereses, ISR y PTU (32% y 10%) Intereses Utilidad Gravable* # & ISR y PTU (32% y19%) Deuda Utilidad Gravable A (A) Representa la Utilidad por acción en relación a la Utilidad Neta. (B) Representa la Utilidad por acción en relación a la Utilidad Gravable. * (PAO) Palanca Operativa # (PAF) Palanca Financiera & (PAT) Palanca Total E (10%) F (25%) 186 Análisis e Interpretación de Estados Financieros Palanca Operativa A Contribución Marginal 200 Utilidad antes de ISR y PTU 200 E 660 260 e B =1 600 =3 200 1 D =0.5 200 500 =2.5 200 F = 2.54 A mayor resultado hay mayor riesgo que requiere una mayor contribución 750 350 = 2 . 14 marginal que permita cubrir los costos fijos. Palanca Financiera A Utilidad antes de ISR y PTU 200 Utilidad Gravable 200 E 260 235 e B =1 200 = 1.143 175 200 D = 1.33 150 200 = 1.33 150 F = 1.11 Para medir el apalancarniento, se toma lo que sobrepasa de la unidad, salvo = l .OS en el caso A, que su resultado es 1, en el que no hay carga financiera. 350 325 Para comprobar los resultados de los ejemplos anteriores por utilidad de cada acción A Utilidad Gravable 200 Acciones Ordinarias 100 E 235 75 e B =2 175 75 =2.33 150 50 D =3 150 50 =3 F = 3.13 325 75 = Para medir el apalancarniento, se toma lo que sobrepasa de la unidad, salvo 433 en el caso A, que su resultado es 1, en el que no hay carga financiera. 187 Capítulo XI. Palanca Financiera Palanca Total o Combinada A Contribución Marginal 200 Utilidad Gravable 200 E 660 235 e B 600 =1 1000 = 3.43 175 D = 6.67 150 500 150 = 3.33 F = 2.81 750 325 = Para medir el apalancarniento, se toma lo que sobrepasa de la unidad, salvo 231 en el caso A, que su resultado es 1, en el que no hay carga financiera. La Palanca Operativa, determina las veces en que la utilidad (antes de intereses, impuestos y PTU), absorben los costos fijos. La Palanca Financiera, mide el efecto de la relación entre el crecimiento de dicha utilidad y el crecimiento de la deuda. La Palanca Total o Combinada, mide el impacto que la utilidad (después de intereses, impuestos y PTU), tiene sobre la rentabilidad por acción. Otra forma de comprobar los resultados anteriores PAF PAO A 1 X 1 B 3 X 1.143 e 5 X 1.333 D 2.5 X 1.333 E 2.54 X 1.11 F 2.14 X 1.08 PAT = = = = = = 1 3.43 6.667 3.333 2.82 2.31 En el Caso E, se presenta una pequeña diferencia de O.O 1, con relación al procedimiento anterior a esta comprobación, derivado del uso de decimales y aproximaciones. Valor de la Acción por el Incremento en Ventas Con el fin de obtener el nuevo precio por acción en los Casos E y F, que incrementaron sus cifras en un 10% y 25% respectivamente, aplicando el siguiente procedimiento tendremos para el Caso E $3.13 y para el Caso F, el de $4.13 por acción. 188 Análisis e Interpretación de Estados Financieros CASO PAT (B) E 3.43 X 10% F 3.43 X 25% INCREMENTO CASO RENTABILIDAD POR ACCIÓN E 0.343 X 2.33 F 0.857 X 2.33 RENTABILIDAD POR ACCIÓN = = 0.343 0.857 NUEVOS PRECIOS POR ACCIÓN UTILIDAD ACCIÓN "B" = = 0.8 + 2.33 2 + 2.33 = = 3.13 4.33 Determinación del grado obtenido con la palanca financiera en relación a sus acciones Basándonos en el Caso B, determinamos el grado de la palanca aplicando una regla de tres, comparando sus resultado contra la unidad. CASO B A 1 A 100 B 2.3 100 e 3 100 D 3 100 E 3.1 100 F 4.3 100 .... .... .... .... .... .... GRADO DE LA PALANCA 1 X 2 X 2 X 2 X 2 X 2 X = = = = = = 1 - 1 0.857 - 1 0.667 - 1 0.667 - 1 0.639 - 1 0.462 - 1 = = = = = = - - - 0.143 0.333 0.333 0.361 0.538 Utilidad por Acción después de impuestos Utilidad Neta Acciones Ordinarias CASO UTILIDAD GRAVABLE PALANCA UTILIDAD ACCIONES NETA ORDINARIAS FINANCIERA ISR YPTU A 200 (1 - 0.42) B 175 (1 - 0.42) e 150 (1 - 0.42) D 150 (1 - 0.42) E+ 10% 235 (1 - 0.42) F* 25% 325 (1 - 0.42) = = = = = = 0.58 0.58 0.58 0.58 0.58 0.58 = = = = = = 116 100 102 75 87 50 87 50 136 75 188 75 = = = = = = 1.16 1.36 1.74 1.74 1.81 2.51 189 Capítulo XI. Palanca Financiera Rentabilidad por Acción en una Estructura Financiera Definida A través de la siguiente fórmula se podrá determinar el grado en que el financiamiento influye en la rentabilidad (después de intereses, impuestos y PTU), por acción, en una estructura permanente determinada. Como se podrá observar llegab al mismo resultado porque la única posible variante sería que el Capital Ordinario más la Deudas de la primera fórmula difiriera de los Recursos permanentes, de la Segunda fórmula, situación que no se puede presentar, porque en nuestro caso y en cualquier otro, los Recursos Permanentes representan el Capital propio más el Capital Ajeno, que son las Deudas. Utilidad Gravable 1000 Capital Ordinario _________ x Capital Ordinario + Deuda Utilidad antes de Intereses, ISR y PTU Utilidad Gravable 1000 =- -Capital. - - -Ordinario ----- Utilidad antes Intereses ISR y PTU X Recursos Permanentes 1000 200 1 1000 200 1 -----x-----=-----x 1 = 1 0.875 = 1.166 1000 1000 175 750 1 200 1000 150 500 200 ----- X ----- -----x----- 1 = ----75 X 1 -----x 0.5 1.5 0.75 1000 1000 150 1 500 1 200 0.5 1000 235 1 750 1 260 0.75 1000 325 1 750 350 0.75 -----x-----=-----x -----x-----=-----x -----x-----=-----x 1 0.75 = 1.5 0.9 = 1.2 0.93 = 1.24 = 190 Análisis e Interpretación de Estados Financieros Los resultados anteriores nos marcan la rentabilidad del capital, tanto si el capital es propio o esta combinado con capital ajeno (deudas), dicho de otra manera que los recursos permanentes fueran sólo propios o bien formados con capital de terceros. El Caso "A" nos muestra el caso en el cual sus recursos permanentes (capital) son propios y no se están considerando deudas (capital ajeno); de ahí que no tenga que cubrir intereses y su resultado sea de UNO, por lo que no puede marcarse una rentabilidad producida por recursos de terceros. Los Casos "B", "C", "D", "E" y "F", nos reportan una rentabilidad en relación con el Caso "A" de 1.67; 1.50, 1.50, 1.56 y 2.16, mismos que los podemos comprobar mediante la siguiente razón: Rentabilidad de Acción, CASO B 1.35 Rentabilidad de Acción, CASO A 1.16 Rentabilidad de Acción, CASO C Rentabilidad de Acción, CASO A 1.74 = 1.16 Rentabilidad de Acción, CASO D 1.74 Rentabilidad de Acción, CASO A 1.16 Rentabilidad de Acción, CASO E Rentabilidad de Acción, CASO A 1.164 = 1.5 1.81 = 1.16 Rentabilidad de Acción, CASO F 2.51 Rentabilidad de Acción, CASO A 1.16 1.5 = 1.56 2.16 La rentabilidad determinada mediante las razones anteriores, se proyectarán como ya se vio dependiendo del número de veces en que la Utilidad Gravable se vea afectada con los intereses y las deudas contraídas y en función a los recursos propios. Independientemente se obtendrá la Utilidad Neta la cual se mantendrá dentro de las mismas perspectivas siempre y cuando no varíe la tasa de ISR y de la PTU. Palanca Óptima Los resultados obtenidos en la determinación de las diferentes Palancas; Operativa, Financiera, Total o Combinada, debe considerarse que es la culminación de combinar Recursos económicos, Insumos, Precios de Venta dirigidos a un Mercado que tienda a mantenerse, reducirse o ampliarse día con día. El giro de la empresa será la que marque la pauta para aceptar los resultados que vaya obteniendo para considerar correctamente los beneficios logrados en cada etapa de la misma. Capítulo XI. Palanca Financiera 191 Situaciones que afectan directamente a las Palancas: Operativas, Financiera y Total o Combinada • • • • • • • • • • Estudio del mercado: se mantendrá, se incrementará o se perderán plazas. Se necesitarán recursos: propios o ajenos. La solvencia antes de otras expectativas es la necesaria. La estabilidad con sus actuales recursos es aceptable durante que período. La productividad es interesante, mínima o poco halagüeña. Se prevé un crecimiento por: nuevos mercados: nuevos productos; nuevas táctica de ventas; cambio de socios o accionistas, etc. Qué se sabe de la competencia: son los mismos; cuentan con nuevas ideas, nuevos socios, nuevos productos y estos son de su nivel? Su maquinaria es moderna, obsoleta o requiere mejorarla. Su personal es el adecuado. Necesita mayor contratación, especializarlo o capacitarlo. Que puede ofrecer a sus acreedores ahora, antes y después de futuras empresas. 192 Análisis e Interpretación de Estados Financieros Medición de la capacidad de Endeudamiento tomando en cuenta el Flujo de Efectivo con la Deuda al final del ejercicio Formula "checo" del C.P. Sergio Suárez Liceaga Tomaremos en cuenta la formula desarrollada por el C.P. Sergio Suárez Liceaga, conocida como "Checo", misma que se presenta con algunos pequeños cambios, a continuación: (!) NFN = AT 1 ® DxP + CxP (PBI + NFN) t/2 = 1 - t/2 PBF = CCI UAI = NFN De dónde: Cifras en miles de pesos PBF (3) NFN (1) AT DxP CxP CCI Ual PBI t 1 FIN = ~éstamos ]!ancarios .Einales = Necesidad de _Einanciamiento Neto = ,Activos Totales esperados = !!ividendos .QOr ragar = !;;_uentas por ragar esperadas = !;;_apital !;;_ontable Inicial = !Itilidad !!lltes de Intereses = rréstamos J!ancarios Iniciales = Tasa de Interés Anual = Interés del Año = Financiamiento ? ? 60'000 5'000 15'000 25'000 15'000 22'500 15% (2) ? 193 Capítulo XI. Palanca Financiera Solución: NFN 60'000 + 5'000 15'000 - 25'000 - (22'500 + 10'000) 0.15/2 32'500 X 0.075 I - 0.15/2 I - 0.075 10'000 2'635 1 @ 10'000 PBF 10'000 + 2'635 12'635 Comentarios: Con los datos que se proporcionaron antes de la aplicación de las fórmulas que se estudian, se observa que se necesitan $10'000 para invertir en los Activos necesarios para la buena estabilidad de la misma y tener la productividad que nos de el rendimiento deseado. Además, considerando la tasa de interés que nos obligan a cubrir, llegamos a la conclusión de que hay que mantener un financiamiento al final del ejercicio por un monto de $12'635, incluyendo los primeros $10'000 antes señalados. 194 Análisis e Interpretación de Estados Financieros Casos para reflexionar: A continuación se presentan los Casos "A", "B", "C", "D" y "E", combinando diferentes situaciones, con mayores o menores montos de la información solicitad, o bien, la tasa de interés aplicable en los diferentes casos; al final de cada estudio se harán algunos comentarios generales, para su mejor comprensión: "B" "A" "D" "C" "E" Cifras en miles de pesos PBF = NFN = Necesidad de Iinanciamiento Neto ~restamos _!!ancarios Iinales ? ? ? ? ? ? ? ? ? ? AT = Activos Totales esperados 60,000 50,000 50,000 50,000 40,000 DxP CxP = ºividendos QOr ~agar 5,000 5,000 10,000 - - 3,000 = !;;uentas por ~agar esperadas 15,000 15,000 15,000 10,000 15,000 CCI = !;;apital !;;ontable Inicial 25,000 20,000 20,000 20,000 25,000 Ual = !Jtilidad !llteS de Intereses 15,000 12,000 12,000 - - 5,000 PBI = 22,500 22,500 22,500 15,000 15,000 30% 30% 30% 30% 20% ? ? ? ? ? ~réstamos _!!ancarios !niciales t = T asa de Interés Anual 1 = Interés del Año Soluciones: CASO "A" NFN = 60'000 + 5'000 15'000 (22'500 + 10'000) 0.3/2 l = - PBF = 10'000 - 15'000 = 10'000 32'500 X 0.15 = = 5'735 1 - 0.15 1 - 0.3/2 @ 25'000 + 5'735 = 15'735 Comentario: En relación al ejemplo que nos sirvió de base, se modifica únicamente la Tasa de interés anual, aumentándola del 15% al 30%. Se nota por lógica que continúan siendo necesarios para el debido financiamiento, los $ 10'000 determinados anteriormente, puesto que se están manejando los mismos datos. 195 Capítulo XI. Palanca Financiera Al entrar en función la tasa del 30% de interés anual, da lugar a un incremento en el monto de los Intereses, de $2'635 a $5'735. Por lo tanto deberá mantener un Préstamo Bancario Final de $15,735, para lograr sus objetivos. CASO "B" Q) NFN = 1 50'000 = + 15'000 (22'500 + 8'000) 0.15/2 I - 0.15/2 PBF @ 5'000 = 8'000 + = 20'000 - - 30'500 X 0.15 I - 0.15 5'382 = 12'000 = = 8'000 5'382 13'382 Comentario: En este Caso "B", se consideran varios cambios, como el disminuir la inversión proyectada a sólo $50'000, así como el Capital Inicial que asciende a sólo $20'000 y por ende la Utilidad antes de Intereses queda en $12'000. Manteniéndose la tasa del 30% de interés anual. Lo anterior da por resultado que el Préstamo Bancario al Final disminuya con relación al anterior a $13'382, proveniente de una necesidad financiera neta de $8'000 y de $5'382 por Intereses. CASO "C" NFN = 50'000 + 10'000 15'000 (22'500 + 13'000) 0.3/2 1 = I - 0.3/2 @ PBF = 13'000 + = - 20'000 - 12'000 = 13'000 35'500 X 0.15 6'265 = 6'265 I - 0.15 = 19'265 Comentario: El único cambio efectuado en el Caso "C", en función al anterior, es un aumento en los Dividendos por Pagar de $10'000 que representa el doble de los Casos anteriores, lo que obliga a mantener un Préstamo Bancario Final de $19'265. superior an aproximadamente un 44% del Caso "B", por lo que conviene reflexionar si debe o no distribuirse dividendos o por lo menos reducirlos. 196 Análisis e Interpretación de Estados Financieros CASO "D" NFN 50'000 1 + o 10'000 - 20'000 o - (15'000 + 20'000) 0.3/2 35'000 X 0.15 1 - 0.3/2 1 - 0.15 20'000 6'176 PBF @ 20'000 + 6'176 26'176 Comentario: Para esta nueva situación, se contempla varios cambios en relación a los casos anteriores, ya que se disminuyen las posibles Cuentas por Pagar durante el ejercicio a sólo 10'000, los Prestamos bancarios Iniciales son menores de solamente $15'000. También se prevé que la empresa no tenga Utilidades para absorber los Intereses y por ende no existe la política de distribuir dividendos. Los préstamos bancarios deberán incrementarse considerablemente porque de $15'000 iniciales, deberán conseguir que estos se incrementen hasta llegar a $26'176. Deberá cuidarse la situación financiera de esta empresa. CASO"E" NFN 40'000 1 @ + 3'000 15'000 - 25'000 - (15'000 + (2,000)) 0.2/2 32'500 X 0.1 1 - 0.2/2 1 - 0.1 5'000 (2'000) 1'444 PBF (2'000) + 1'444 556 Comentario: En ésta última alternativa se hacen diferentes cambios, manteniendo el monto de Préstamo Bancario al inicio del ejercicio por $15'000 al igual que en el caso anterior. Uno de los cambios básicos, es la tasa de interés anual de sólo el 20%, también los relativos a una distribución de dividendos de $3'000 y un monto menor de Activo sobre el cual se pretende invertir en $40'000 y una Utilidad de $5'000 antes del pago de Intereses. Observamos que con la información proporcionada nuestra necesidad de obtener recursos de terceros se reduce considerablemente y por ende el Préstamo bancario que debemos sostener al final del ejercicio es de sólo $556. Considero que los Casos señalados cubren gran parte de las situaciones más comunes, o en caso contrario dan una visión más clara de cualquier otro posible. CAPÍTULO XII ESTRUCTURA FINANCIERA Introducción Mediante el estudio de este tema relacionado con la Administración Financiera, los altos directivos de una empresa encargados de las finanzas, aplicarán estrategias que les permitan adelantarse a los hechos por venir, fenómenos que pueden contemplar el crecimiento natural de un ente económico en desarrollo, como eventualidades que se traducen en espirales inflacionarias o bien en un estancamiento en la producción o un receso en las ventas, etc. Las empresas deben perseguir objetivos económicos como elemento primordial de su constitución, además de servir a la sociedad en general de la cual es parte integrante cumpliendo con ciertas normas legales, fiscales y más aún políticas. Tomando en cuenta el aspecto organizacional de la empresa, los directivos deben considerar otros aspectos provenientes de terceras personas que afectarán en diferentes grados en el transcurso de vida probable del ente económico al cual nos estamos refiriendo, mismos que deben ser analizados y como ya dijo tomarse en cuenta, como son: Giro de la empresa: Comercial, Industrial, Servicios, etc. Accionistas: Cumplan con los requisitos suficientes de capital para iniciar el proyecto al cual se encaminan y que de frutos para que su esfuerzo económico se vean remunerados con ganancias que satisfagan sus expectativas y continúen desenvolviéndose exitosamente. Mercado a cumplir: Plan a desarrollar para cubrir el mercado que de acuerdo al giro del negocio se pretenda cubrir, así como proyectos a futuros en caso de expansión en nuevos mercados dentro de la ciudad, país o en el extranjero. El establecimiento de precios justos. adecuados a las exigencias de los consumidores en función a la competencia que esté al nivel de lo que se pueda ofrecer. Planes de financiamiento tanto al publico directo, como a través de intermediarios o distribuidores. 198 Análisis e Interpretación de Estados Financieros Proveedores: Selección de los proveedores que presenten mejores precios, sin que se vea afectada la calidad de los productos o mercancías, así como las facilidades de pago y el debido cumplimiento de sus entregas, aspectos que deben estudiarse y analizarse para evitar que en un futuro la empresa no puede cumplir con sus actividades comerciales, industriales o de servicios por verse afectada por terceras personas, en este caso los proveedores. Empleados y trabajadores: Contratación de empleados y trabajadores, debidamente seleccionados para obtener el mejor resultado por la capacidad y aptitudes a para cumplir con el cometido para lo cual on contratados. A continuación se presenta el "MODELOS DUPONT MODIFICADO - RENDIMlENTO DEL CAPITAL DE TRABAJO EN UN AMBIENTE INFLACIONARIO", tomado del libro titulado" La Administración Financiera frente al Fenómeno Inflacionario", siendo Director de la obra el C.P. Armando Ortega Pérez de León, en su Capítulo 16, página 450 a cargo de los CC.PP. Sergio Suárez Liceaga y Carlos Calleja Navarro. ESQUEMA DEL MODELO DUPONT PARA SER USADO POR LOS AMABLES LECTORES MODELO DUPONT MODIFICADO· RENDIMIENTO DEL CAPITAL DE TRABAJO Unidades Vendidas Por Efectivo Más ~ ~ Cuentas por Cobrar Precio Unitario Entre Activo Circulante Más Inventarios Ventas Menos ~ Capital de Trabajo Cuentas por Pagar Por 1 1 Materia Prima Más < < Menos Mano de Obra Directa Costos Variables Más Cargos Indirectos Variables ~ Ventas Costos Totales Más >< ~ Costos Fijos Utilidad de Operación Entre ~ Ventas Rendimiento de las Ventas ~ < Rendimiento del Capital de Trabajo 199 Capítulo XII. Estructura Financiera DOS EJERCICIOS PARA ESTUDIO DEL MODELO DUPONT MODELO DUPONT MODIFICADO - RENDIMIENTO DEL CAPITAL DE TRABAJO Unidades Vendidas l . 5,000 2. 2,000 Ventas Por l. $129,000 2. $700,000 Efectivo l. $23,500 Precio Unitario Rotación del Capital de Trabajo l. $2,500 2. $10,000 Entre Más ,..-----------,,. . 1. 3.1 5 ~ 2. 3.89 ~ Cuentas por Cobrar >< >< >< >< >< >< >< >< ><.--- - - - - - - - 1 l . $17,500 2. $120,000 Capital de Trabajo Más Inventarios l. $8,700 2. $120,000 Menos )< )< )< l. $41,000 !-----~" "2. $180,000 Cuentas por Pagar l. $8,700 2. $120,000 -----~ Rendimiento del Capital de Trabajo Por Ventas Materia Prima l . $40,000 l. $129,000 2. $700,000 2. $130,000 Más Mano de Obra Directa Menos Costos Variables l . $30,000 l . $81,600 Costos Totales Utilidad de Operación l. $100,200 2. $100,000 Más Cargos Indirectos Variables l . $11,600 2. $70,000 Más )< )< Costos Fijos l. $ l8,600 2. $100,000 Ventas l. $129,000 2. $700,000 l. 0.70 200 Análisis e Interpretación de Estados Financieros Comentarios a los Casos 1 y 2 del Modelo Dupont Modificado en relación al Rendimiento del Capital de Trabajo. Al azar se tomaron los casos 1 y 2, de donde se puede observar que el primero, casi duplica las Ventas del otro, pero tiene unos Costos Variables superiores, ya que representan el 70.5% en relación a sus Ventas y los segundos asciende a menos del 43%. También se determina que el Capital de Trabajo en ambos casos son similares, pero la rotación del mismo casi duplica a los segundos. Por tener mayores Ventas convendría analizar con mayor detenimiento como se conforma el Activo Circulante y como redundan las Cuentas por Cobrar para obtener un Capital de Trabajo que pudiera afectar la estabilidad de la empresa; principalmente la segunda que tiene una rotación más lenta, aun cuando su Rendimiento del Capital de Trabajo es mejor que el primero. En la página 15 se presenta el esquema del Modelo Dupont, para que los amables lectores puedan hacer uso de el, con las cifras que obtengan de sus empresas. Conociendo el modelo anterior, elaboro a continuación los estados financieros que contienen los datos y pasos de dicho estado como una forma de simplificar su presentación. Los Casos "A", "B" y "C", se muestran en el primer estado financiero, siendo base de los mismos el Caso "A". El segundo estado financiero, los Casos "D", "E" y "F", continuando como Caso base el "A". Capítulo XII. Estructura Financiera 201 ESTADO FINANCIERO QUE MUESTRE EL RENDIMIENTO DEL CAPITAL DE TRABAJO DE LAS SIGUIENTES EMPRESAS (EN MILES DE PESOS) ROTACIÓN DEL RENDIMIENTO CAPITAL DE DEL CAPITAL DE TRABAJO TRABAJO c B A A Unidades Vendidas 10 10 lC Por: Precio Unitario 2 2 2 Menos. Cuentas por Pagar e A B e A B 850 1'250 450 450 85( 50 25 100 ENTRE 65( CAPITAL DE TRABAJO 400 800 20C 22.5 11.25 A B c A B e A B e RENDIMIENTO DE LAS VENTAS 20'000 20'000 20'00C VENTAS Menos: Costos Variables 7'500 7'500 7'50( Más: Costos Fijos 3'500 3'500 3'50( Costos Totales RESTA POR MENOS 11'000 11'000 1 l'OOC 9'000 9'000 9'00C ENTRE VENTAS e 20'000 20'000 20'00C VENTAS Activo Circulante B 20'000 1 20'000 1 20'00~ 0.45 0.45 0.45 A B 45 e 202 Análisis e Interpretación de Estados Financieros ESTADO FINANCIERO QUE MUESTRE EL RENDIMIENTO DEL CAPITAL DE TRABAJO DE LAS SIGUIENTES EMPRESAS (EN MILES DE PESOS) ROTACIÓN DEL CAPITAL DE TRABAJO F E D D Unidades Vendidas 10 10 10 Por: Precio Unitario 2 2 2 F E D E F RENDIMIENTO DEL CAPITAL DE TRABAJO D Activo Circulante 850 850 850 Menos. Cuentas por Pagar 450 450 450 CAPITAL DE TRABAJO 50 50 50 ENTRE 400 200 800 22.5 D E F D E F D E F RENDIMIENTO DELAS VENTAS 20'000 20'000 20'000 VENTAS Menos: Costos Variables 5'500 11'500 6'000 Más: Costos Fijos 5'500 RESTA POR MENOS 3'500 2'000 11'000 15'000 9'000 8'000 5'000 12'000 ENTRE VENTAS F 20'000 20'000 20'000 VENTAS Costos Totales E i 20'000 1 20'000 20·000 1 0.45 0.25 0.6 D 12.5 E 30 F Capítulo XII. Estructura Financiera 203 Comentarios a los Casos "A", "B", "C", "D", "E" Y "F", en relación a la determinación del Rendimiento del Capital de Trabajo Con el fin de simplificar el Modelo Dupont, antes presentado, se prepararon los siguientes estados financieros para observar con mayor precisión que sucede cuando se modifican algunas de sus cifras. Esto es, si tomamos como base el Caso "A", para modificar el Caso "B",con un incremento a los valores del Activo Circulante (Efectivo - Cuentas por Cobrar - Inventarios), sin especificar como se modifican cada una de ellas. Por lo que se refiere al Caso "C", se invierte la operación y se incrementan las Cuentas por Pagar. De lo anterior se desprende que la Rotación del Capital de Trabajo, va a disminuir en el Caso "B" y por contra en el Caso "C", se acelera al doble del Caso "A" y a cuatro veces del Caso "B". Como las cifras relativas a las Cuentas de Resultados, no se modifican, el Rendimiento de las Ventas es el mismo en los tres Casos, es decir de 0.45, por lo que al final se llega a determinar un Rendimiento del Capital de Trabajo, como sigue: Caso "A" 22.5; Caso "B" 11.25 y el Caso "C" del 45. Aparentemente el Caso "C", es el que aprovecha mejor los recursos propios de la empresa, por obtener una rotación mayor, pero habría que analizar si la deuda no es excesiva, que en algún momento dado no le permitiera a la empresa solventarla. En los Casos "D", "E" y "F", como ya se dijo anteriormente el Caso "A", nos sirve de base para precisar que resultado se obtiene al modificar las cifras de sus Cuentas de Resultados Deudoras, como sigue: En el Caso "D", los Costos Totales (Costos Variables y Costos Fijos), son iguales al Caso "A", pero se incrementan los Costos o Gastos Fijos y se disminuyen los Costos o Gastos Variables (Materias PrimasMano de Obra Directa - Gastos Indirectos Variables), en la misma proporción, lo que obliga a la empresa en cuestión a efectuar más operaciones que alcancen su Punto de Equilibrio, para absorber un monto mayor de Costos o Gastos Fijos, sin olvidar que su utilidad Marginal es superior y da lugar a que llegue a su objetivo en un menor tiempo. Por lo que se refiere al Caso "E", los Costos o Gastos variables aumentan, disminuyendo en esa forma su Utilidad Marginal. Por último en el Caso "F", disminuyen tanto los Costos o Gastos Variables como los Costos o Gastos Fijos. En resumen los Rendimientos de las Ventas, son como sigue: En el Caso "D" 0.45 igual al Caso "A" (difiriendo sus Costos Variables y Fijos), el Caso "E" 0.25 y el Caso "F" 0.60. Como resultado de lo anterior, el Rendimiento del Capital de Trabajo, queda en un 22.5 para el Caso "D", igual que el Caso "A" y de un 11.15 y 45.0, para los Casos "E" y "F", respectivamente. Se sugiere tomar en cuenta análisis realizadas desde otros puntos de vista, para una mejor interpretación. También se presenta un esquema de estos estados financieros, con los Casos "G", "H" e "I",para poder plasmar las cifras correspondientes a sus casos particulares. 204 Análisis e Jnterpretaci6n de Estados Financieros ESTADO FINANCIERO QUE MUESTRE EL RENDIMIENTO DEL CAPITAL DE TRABAJO DE LAS SIGUIENTES EMPRESAS (EN MILES DE PESOS) ROTACIÓN DEL RENDIMIENTO CAPITAL DE DEL CAPITAL DE TRABAJO TRABAJO 1 G I H 1 Unidades Vendidas 1 G H 1 F D E F 1 Por: Precio Unitario ---- VENTAS -- Activo Circulante Menos. Cuentas por Pagar - H G 1 H G - - -- -- ENTRE CAPITAL DE TRABAJO 1 D E F D F E D RENDIMIENTO DE LAS VENTAS - - VENTAS Menos: Costos Variables 1 Más: Costos Fijos Costos Totales - RESTA - VENTAS - - ENTRE 1 1 POR MENOS - - E 1 CAPÍTULO XIII DETERMINACIÓN DEL VOLUMEN DE LA ÓPTIMA UTILIDAD Introducción Toda empresa en pleno desarrollo, tiene como es lógico suponer entre sus metas y objetivos, obtener utilidades cada vez mayores, situación que sólo es posible mediante la combinación de un capital lo suficientemente adecuado a sus pretensiones y hacer que la empresa logre rendimientos a base de una mayor productividad. Se pretende lograr la reducción de costos y gastos que a su vez deberán distribuirse en gastos fijos y gastos variables. Un estudio concienzudo de los gastos obtenidos de los diferentes presupuestos de la empresa, dará lugar a que de antemano se conozca a qué nivel del volumen de ventas, las utilidades irán creciendo presentándose la fórmula de "a mayores rendimientos". Por otro lado, determinaremos la situación que se presentaría si al tratar de alcanzar máximas metas, a través de mejorar la productividad, hacemos caso omiso de sus gastos y costos que son factores decisivos de los rendimientos; es decir, si los factores de que hemos hablado no están en concordancia, la empresa llegará a su clímax de productividad en el llamado "Punto Óptimo de Utilidad" y a partir de ese momento, por cada peso de ventas la utilidad irá decreciendo hasta hacerla prácticamente improductiva. Por esta razón, la importancia de un adecuado estudio de análisis, que incluya no sólo la solvencia y la estabilidad de la empresa, sino también su productividad y rendimientos. Visto desde otro ángulo, nos encontramos que toda empresa comercial o industrial se inicia aplicando un por ciento menor a su capacidad máxima de ventas, si se trata de una empresa comercial, su capacidad de ventas no es máxima hasta en tanto no se definan las zonas de mercado; lo mismo sucede con las empresas industriales que poco a poco van incrementando su producción hasta llegar al 100% de su capacidad, situación que no es muy recomendable. Lo anterior, trae como consecuencia que durante esa primera etapa de superación, se cumpla con la primera fórmula señalada de "a mayores ventas mayores rendimientos"; pero al tratar de alcanzar otras metas, y venir una expansión que requiera de nuevas instalaciones, de adquisición de maquinaria moderna, de locales apropiados, de publicidad, de adquisición de materias primas de mejor calidad, o de lugares lejanos que pudieran ser de importación, de nuevas contrataciones no sólo de personal operativo sino 206 Análisis e Interpretación de Estados Financieros administrativo, éstos elevarán los gastos y costos; siendo los más importantes aquellos que se van a conservar fijos independientemente de que el volumen de producción o de venta se realice a mayor escala. Lo antes mencionado, no quiere decir que toda empresa que alcanza el máximo rendimiento de su capacidad original está condenada a conservarse en ese nivel, por ser de graves consecuencias la expansión; al contrario, es indispensable dar el paso a la expansión normal de todo negocio. Lo que debe precisarse con base en los estudios de mercado, es ver si los productos o mercancías que se ofrecen no han saturado el mercado motivando que los precios de venta sean castigados o que existan competidores que den mejor calidad o menor precio. Técnicamente, debemos hacer una buena clasificación de los gastos totales entre gastos fijos y variables de acuerdo a su naturaleza de fijeza, en relación a la producción y venta de los productos y/o mercancías conque se operen, determinando con toda precisión el costo marginal correspondiente a la diferencia entre los costos totales actuales y los determinados hacia el futuro; en otras palabras, precisar el incremento en los gastos y costos totales de un nivel a otro. Ejemplo numérico Un ejemplo numérico es más explicativo en este caso, por lo que observando el siguiente cuadro se comprenderá mejor lo que se pretende demostrar. Determinación de los costos marginales a diferentes niveles de producción y venta (Cifras en miles de$) Niveles de producción o venta Costos y gastos totales Costos marginales 1 7.5 - 2 12.3 4.8 3 4 14.6 2.3 18.0 3.4 En el cuadro anterior se podrá observar que existen cuatro niveles de producción o de compra-venta; partiendo del primer nivel que corresponde a los que puede alcanzar la empresa con sus recursos primarios Después de algún tiempo decide aumentar su capital y realizar el doble de sus ventas; este incremento va a representar que sus gastos totales aumenten de $7'500,000 a $12'300,000 siendo la diferencia de $4'800,000 el llamado costo marginal y así sucesivamente en los niveles tres y cuatro se determinará el costo marginal por diferencia en costos y gastos totales de $ 2'300,000 y $ 3'400,000 respectivamente. En tanto el volumen de ventas sea lo suficiente para absorber los costos fijos que se aumenten por pasar a un nivel superior de operaciones, éstos serán los que juegan un papel muy importante porque bajarán la utilidad marginal obtenida, es decir, bajarán la "contribución marginal", utilidad resultante de deducir a las ventas su costo variable. Por lo tanto, con dicha contribución marginal tratará la empresa de obtener rendimientos después de que los costos y gastos fijos queden cubiertos. Los costos y gastos fijos al no estar íntimamente ligados a la determinación de los precios unitarios de venta de los productos o artículos, pueden pasar inadvertidos para los propietarios de los negocios, y éstos, tomar decisiones equivocadas, como podría ser el hecho de sostener un precio en el mercado, que aun 207 Capítulo XIII. Determinación del Volumen de la Óptima Utilidad cuando sirviera para cubrir sus costos y gastos variables, tuviera una contribución marginal fuera demasiado ajustada para solventar los costos y gastos fijos. A continuación, se presentará un cuadro en donde se pueden observar diferentes fenómenos que acarrea la evolución de una empresa; no sólo cuando incrementa su producción y su volumen de ventas, sino cuando en pleno desarrollo, pasa a niveles de mayor proyección, épocas de transición que son peligrosas al dejar de considerar todos los factores que intervienen en la producción y venta de los productos o mercancías. Cuadro que muestra en qué nivel de producción y venta una empresa obtiene el punto óptimo de utilidad (1) (2) (3) (4) (5) (6) (7) (8) Niveles de producción o venta Costos y gastos totales Costos unitarios por millar Costos marginales Ventas totales Ingreso marginal Utilidad (pérdida) total Utilidad (pérdida) marginal o 2.000 - - O.O - (2.000) - 1 3.375 3.375 1.375 2.5 2.5 (0.875) 1.125 2 4.750 2.375 1.375 5.0 2.5 (0.250) 1.125 3 4 6.125 2.042 1.375 7.5 2.5 1.375 1.125 7.500 1.875 1.375 10.0 2.5 2.500 1.125 5 10.900 2.180 3.400 12.5 2.5 1.600 (0.900) 6 12.300 2.050 1.400 15.0 2.5 2.700 1.100 7 14.600 2.086 2.300 17.5 2.5 2.900 8 18.000 2.250 3.400 20.0 2.5 2.000 0.200 (0.900) 9 21.500 2.389 3.500 22.5 2.5 1.000 (1.000) 10 25.000 2.500 3.500 25.0 2.5 - (1.000) Nota: Cada nivel de producción o venta representa 1000 unidades. Este cuadro servirá de base para entrar de lleno al estudio de un caso práctico que reúna características similares, con el fin de llegar a conclusiones y sentar bases para resolver otros casos con problemas diferentes a los que se presentan. Explicación del cuadro que muestra la determinación del punto óptimo de utilidad Primera columna. Representa los diferentes niveles de producción y venta; en nuestro caso cada nivel es proporcional a 1,000 unidades. Segunda columna. Incluye los gastos totales, es decir, están considerados tanto los costos y gastos fijos como los variables, en relación al volumen de ventas previsto en cada nivel. Tercera columna. Los costos unitarios se determinan dividiendo el total de los costos y gastos entre el número de unidades a que corresponde en cada nivel; en nuestro ejemplo para mayor claridad, se determinó por cada 1,000 unidades. 208 Análisis e Interpretación de Estados Financieros Cuarta columna. Es la diferencia entre los costos totales de un nivel a otro, o sea, el incremento que reflejan los gastos al aumentar el volumen de sus operaciones. Quinta columna. Refleja el monto de sus ventas totales en millones de pesos. Sexta columna. El ingreso marginal corresponde al incremento en sus ventas totales de un nivel a otro; en nuestro ejemplo sería de $2'500,000 de incremento en cada uno de los niveles. Séptima columna. Se determina la utilidad o pérdida sufrida en cada nivel comparando la columna número cinco de ventas totales con la número dos que se refiere a costos y gastos totales. Octava columna. La utilidad o pérdida marginal se obtendrá de la comparación de un nivel a otro de la columna anterior; esto permite darse cuenta si cambiar de nivel, le es favorable a la empresa o no. Es con base en esta columna, como puede apreciarse en dónde se localiza el punto óptimo de utilidad. Aspectos importantes determinados mediante un estudio analítico del cuadro l. En una primera impresión nos damos cuenta que la empresa va directa a la quiebra, en tanto no modifique las políticas que tiene establecidas. 2. Las ventas en su último nivel que ascienden a $25'000,000 apenas son suficientes para absorber sus gastos. 3. La tendencia ascendente que demuestra en sus primeros niveles, se ve interrumpida en el quinto nivel en $900,000, los cuales son recuperados en el siguiente al obtener $1'100,000 y seguir con un incremento de $200,000 más en el séptimo nivel. 4. A partir del octavo nivel, la empresa comienza a sufrir una baja considerable en su utilidad marginal, lo que hace que toda la productividad y los rendimientos obtenidos se pierdan. 5. Analizando los puntos tres y cuatro anteriores, llegamos a la conclusión de que la baja en el quinto nivel y la recuperación en el sexto, se debe a que la empresa entró en una época de expansión que puede librar si alcanza las ventas del siguiente nivel. El caso contrario se tiene cuando pasa a los últimos tres niveles en los que se necesita un estudio más profundo para detectar en dónde está la falla. 6. Por último, se llega a la conclusión de que el punto óptimo de utilidad se encuentra localizado en un volumen de ventas de $17'500,000, con una utilidad máxima de $2'900,000. Por lo tanto, la empresa no podrá soportar el incremento de los gastos, principalmente de los fijos, mientras no haga estudios de mercado que le permitan aumentar el precio unitario o introducir nuevos productos. 209 Capítulo XIII. Determinación del Volumen de la Óptima Utilidad Ejemplo de niveles de producción y venta por empresas (cifras en miles de pesos) "A" Ingresos Costos variables Costos fijos P.E.E. = 4,000 0.45 = 8,900 p "B" Costos variables Costos fijos 5,000 11,100 0.45 p "C" Costos variables Costos fijos = 2,000 0.45 = 4,400 p "D" Costos variables Costos fijos 7,000 0.45 15,600 p 17,500 55% 5,000 10,000 55% 2,000 = 10,000 X 0.45 - 2,000 =$ 2,500 Ingresos P.E.E. 4,000 = 17 ,500 X 0.45 - 5,000 =$ 2,900 Ingresos P.E.E. 55% = 15,000 X 0.45 - 4,000 =$ 2,750 Ingresos P.E.E. 15,000 =20,000 X 0.45 - 7 ,000 =$ 2,000 20,000 55% 7,000 Análisis e Interpretación de Estados Financieros 210 Gráfica de los múltiples puntos de equilibrio económico 20 15 Lfueas de gastos variables ................................ . .............. . . Utilidad Líneas de gastos fijos 5 o 4 ----"A" 12 8 'B'' -----''C'' 20 16 - 'D'' Miles de pesos En el ejemplo se pretende comparar cuatro empresas distintas que tienen niveles distintos de producción y venta, aun cuando coinciden en sus gastos variables que ascienden a un 55% del precio de venta. Como puede observarse, se han determinado los puntos de equilibrio económico en cada una de las empresas, así como la utilidad que se obtiene a los niveles de venta establecidos. Este ejemplo ordenándolo de acuerdo a las ventas y asignándolo a una sola empresa, será un paso más hacia el objetivo que persigue el presente estudio: demostrar que una empresa al aumentar su capacidad operativa sigue un proceso de incremento en sus rendimientos, pero que al llegar a determinados niveles su utilidad se verá frenada por innumerables razones que deberán ser localizadas para solucionar dicho problema, o bien, evitar una catástrofe que diera lugar inclusive a una quiebra por falta de previsiones. En el caso que nos ocupa, podemos observar también que la utilidad de $2'500,000 de la empresa "C" que representaría el primer nivel, aumentada a $2'750,000 en la empresa "A", que sería el segundo nivel y así para el siguiente nivel que sería el tercero en donde la empresa "B" tiene $2'900,000; pero al Capítulo XIII. Determinación del Volumen de la Óptima Utilidad 211 incrementarse al cuarto nivel representativo de la empresa "D'', la utilidad se ve claramente afectada por sus costos fijos y definitivamente no es el rendimiento esperado. La gráfica del punto de equilibrio múltiple permite analizar, en forma por demás objetiva, el proceso de desarrollo de una empresa que reuniera las características de las cuatro empresas. Caso práctico de la empresa "Futura, S.A. de C.V." La empresa "Futura, S.A. de C.V.", dedicada a la venta de aparatos reproductores de sonido, contrata a un Contador para que le haga un estudio sobre los datos presupuesto a diferentes niveles de producción y venta, para lo cual le proporciona la siguiente información: Estado de resultados por el año de 20_X de la empresa "Futura, S.A. de C.V.". Comparativo con los datos presupuesto a tres diferentes niveles de producción Niveles de producción y venta (cifras en miles de pesos) 20_X 1º 2º 3º 10,000 15,000 17,500 20,000 Costos fijos 2,000 4,000 5,000 7,000 Costos variables 5,500 8,300 9,600 11,000 Costos totales 7,500 12,300 14,600 18,000 Utilidad 2,500 2,700 2,900 2,000 4,400 8,900 11,100 15,600 Ingresos Punto de equilibrio económico Como puede observarse, los datos del Estado de resultados comparativo corresponden a los datos que se han señalado en el ejemplo de niveles de producción y venta por empresa. Para elaborar consideraciones sobre el particular, ya se tiene una base de estudio y se conocen algunos datos más con los que nos auxiliaremos. Consideraciones: l. Se observa que los gastos tanto fijos como variables aumentan al pasar de un nivel a otro. 2. Los gastos fijos se conservarán como tales mientras no se rebasen los límites indicados en cada uno de los tres niveles presentados. 3. Los gastos variables como su nombre lo indica, cambian proporcionalmente a los ingresos, detectándose que en ninguno de los casos varía de un 55% del precio de venta. 4. El punto anterior nos hace pensar que el precio unitario también es el mismo, situación un tanto anómala. 5. El incremento en gastos fijos da lugar a que la empresa, para alcanzar su punto de equilibrio económico, parta de un volumen de ventas que representa el 44% de las mismas, a un 60%, a un 63% y hasta un 78% en el tercer nivel con ingresos de $20'000,000. 212 Análisis e Interpretación de Estados Financieros 6. Obteniendo diferencias de las cifras históricas con el presupuesto en cada nivel, determinamos lo siguiente: (cifras en miles de pesos) Ingresos 15,000 10,000 Costos totales 5,000 12,300 7,500 Utilidad o Pérdida 17,500 10,000 20,000 7,500 14,600 4,800 7,500 200 10,000 10,000 18,000 7,100 7,500 400 10,500 500 7. El punto óptimo de utilidad se encuentra en el segundo nivel, o sea, la empresa debe planear su producción y venta para la realización de sus productos hasta un monto de $17'500,000; si tratara de vender más estaría en peligro de que sus rendimientos se vieran afectados. Causas que motivan un aumento en los costos y gastos fijos l. Contratación de personal administrativo. Se recomienda contratar sólo al personal necesario. 2. Arrendamiento de nuevos locales: oficinas, almacenes, talleres, bodegas, etc. Se sugiere que estén lo más cercano a los centros de mercado. 3. Adquisición de nueva maquinaria, de equipo de transporte, mobiliario y equipo, etc .. Éstos, mediante una depreciación en línea recta, incrementan los gastos fijos. Se sugiere que tanto la maquinaria que se vaya a adquirir, como el equipo de reparto, se ajusten a los estudios de mercadotecnia. Por lo que respecta al mobiliario que sea adecuado a las necesidades de expansión, sin olvidarse que es un elemento que no se toma en cuenta por estar fuera de la producción y venta como en los dos casos anteriores. 4. Las instalaciones y adaptaciones son por lo regular necesarias en épocas de expansión; erogaciones que vía amortización, también elevan este tipo de gastos fijos. 5. Otros aspectos que hay que tomar muy en cuenta son: Las revisiones de los contratos, que periódicamente aumentan el renglón sueldos y todas las demás prestaciones. La constante devaluación de la moneda. El incremento en las tasas de interés, en relación a los préstamos obtenidos. Aumentos en los impuestos. Cuotas fijas de luz, teléfonos, revistas, periódicos, cámaras de la industria, asociaciones, etc. 6. Planes previstos de publicidad y propaganda, que ayudan a mejorar las ventas, pero difícilmente se pueden prorratear adecuadamente. 7. También encontramos dentro de estos gastos: La asistencia técnica, Papelería, Honorarios profesionales, Etc. Capítulo XIII. Determinación del Volumen de la Óptima Utilidad 213 Las causas enumeradas como aumento en los costos y gastos fijos, así como algunos renglones de gastos señalados, son las que comúnmente se presentan en todo tipo de negocio, sin que por esto se piense que no existen algunos otros que tengan tanta o más importancia. Ejemplos: Gastos de viaje, pagos por servicios administrativos, combustible y lubricantes de los vehículos del personal administrativo, etc. Causas que motivan un aumento en los costos y gastos variables l. Compra de materia prima en lugares alejados de los centros de producción. 2. Adquisición de materia prima importada. 3. Compra de materia prima de mejor calidad. 4. Adquisición de materia prima en volúmenes pequeños. 5. Desperdicios por falta de planeación o de supervisión en los diferentes procesos de producción. 6. Control y supervisión en relación al personal formado por obreros y operarios. 7. Aumento en los impuestos relativos a la producción o venta del mismo. 8. Aumento en los porcentajes de comisión a sus agentes o distribuidores. 9. Fletes y empaques que no sean transferidos al comprador. Causas que motivan un cambio en los precios unitarios l. Aumento en los costos y gastos variables. 2. Introducción en nuevos mercados. 3. Saturación del producto en el mercado. 4. Competencia en el ramo o en la línea. 5. Desplazamiento por la introducción de nuevos artículos en el mercado que los sustituyan, los mejoren o los eliminen. 6. Aumento en los costos y gastos fijos. (Se dejan al último por la importancia que tienen en un momento dado, pues generalmente se desatiende este renglón por no estar íntimamente ligado con la producción o venta). La gráfica de los múltiples puntos de equilibrio económico nos muestra comparativamente los cuatro niveles a que nos hemos referido y como al existir mayores gastos fijos, la empresa necesita de un mayor volumen de ventas para poder realizar las utilidades que pretende. Con lo anterior se espera que el lector tenga una visión más clara de cómo puede determinar el "Punto Óptimo de Utilidad" y prever con toda oportunidad el momento en que la empresa comienza a obtener menos rendimientos. CAPÍTULO XIV LOS PRESUPUESTOS Y EL CONTROL PRESUPUESTAL Introducción Toda empresa que desee obtener el mayor rendimiento de sus operaciones, debe someterse a las más estrictas medidas de control, que den por resultado en su aplicación correcta, una mayor productividad de sus inversiones en combinación con los elementos de fuerza de trabajo y capitales propios y ajenos involucrados en sus actividades cotidianas. Lo anterior, trae como consecuencia entre otras medidas de control, el estudio de los presupuestos y el control presupuesta!, que se aplicarán según las necesidades de cada una de las empresas; dentro de nuestro estudio, pasaremos al conocimiento de las definiciones de uno y otro concepto, para tener una visión más clara de sus objetivos. Los presupuestos. Dentro del aspecto financiero de una empresa se entienden como tales: el estudio y determinación anticipada del monto de cada uno de los renglones que conforman los estados financieros principales, mismos que reflejan la situación financiera de una empresa en un momento dado, o bien, por un período determinado. Control presupuesta/. Es la combinación de procedimientos técnicos por medio de los cuales, se determinan diferencias (desviaciones) de los presupuestos contra lo realizado, estudiando sus causas, para que a través de una adecuada planeación, coordinación y control ininterrumpido, se mejoren todas las funciones y operaciones de una empresa. Ventajas del uso de los presupuestos Para una adecuada toma de decisiones es conveniente conocer de antemano los posibles resultados de la empresa en un período posterior próximo, digamos el de un año, siendo benéfico para la administración dicho conocimiento para poder adoptar las medidas pertinentes. Para obtener los frutos deseados, los presupuestos deberán elaborarse con el mayor cuidado posible aprovechando los conocimientos de personas responsables y con la experiencia necesaria para su formulación; esto traerá consigo las siguientes ventajas: l. Conocer anticipadamente los hechos. 2. Tomar decisiones adecuadas oportunamente. Análisis e Interpretación de Estados Financieros 216 3. Evitar inversiones innecesarias o gastos inútiles. 4. Permitir una mejor disponibilidad de sus recursos. 5. Coordinar sus principales operaciones de venta con la producción. 6. Controlar sus desembolsos, y 7. Establecer parámetros que sirvan para el futuro presupuesto. Deficiencias. A continuación se mencionan algunas de las deficiencias en la aplicación de los presupuestos: l. El estar basados en estimaciones, no soportadas por la experiencia y sin estudios debidamente fundados. 2. El esperar de los presupuestos más de lo que éstos pueden ofrecer. 3. No estudiar y controlar sus desviaciones. Clasificación de los presupuestos Como en todos los casos, al pretender estudiar algún tema, se busca la manera de conocerlo desde diferentes ángulos y distintos puntos de vista, de ahí que los presupuestos se clasifican de acuerdo a: l. La empresa que los use 2. Su contenido Públicos Privados Maestros, principales o generales Auxiliares, secundarios o detallados 3. Presupuestos base cero 4. Su forma 5. Su duración Rígidos o fijos Flexibles o variables Cortos Largos Situación financiera 6. Su reflejo en los estados financieros Resultados Costos 7. Sus objetivos 8. Sus finalidades Solicitud de créditos Promoción de inversión De fusión De programas a realizar Estimados Estándar Capítulo XIV. Los Presupuestos y el Control Presupuesta[ 217 Planeación 9. Su aplicación sistemática Formulación Parciales Previos Aprobación Definitivo Ventas Producción 10. Su división empresarial Distribución Financiamiento Caja Teniendo el marco de los diferentes presupuestos, se puede comentar brevemente cada uno de ellos. l. La empresa que los use Públicos. Reciben este nombre porque son las empresas y dependencias del Gobierno quienes los elaboran como medio de control de las finanzas públicas. Privados. Son en este caso, las empresas industriales o comerciales las que se sirven de este medio para el mejor desempeño de las actividades para las que fueron creadas. 2. Su contenido Maestros, principales o generales. Reciben esta denominación por presentar un resumen de todas las operaciones departamentales que integren el negocio. Auxiliares, secundarios o detallados. Son los que presentan en forma analítica algunos de los renglones que conforman los departamentos. 3. Presupuesto base cero "Es el sistema que simplemente parte de cero al elaborar un presupuesto, ya que en lugar de basarse en la experiencia del año anterior para calcular los presupuestos de un departamento en el año actual, el gerente comienza a justificar su función y operación". 4. Su forma Rígidos o fijos. Son los que se formulan sin que éstos sufran modificación alguna, obligando a que la empresa se ajuste a ellos; en el caso de empresas comerciales o industriales, se ajustarán a sus ventas presupuesto, y en el caso de empresas públicas, a su presupuesto de egresos, ya que en este caso la obtención de sus ingresos serán de acuerdo a éstos. Flexibles o variables. Por medio de este tipo de presupuesto se está en la capacidad de modificar anticipadamente los presupuestos en función de los cambios detectados en las ventas y que lógicamente afectarán su costo de producción y distribución en una proporción semejante. 218 Análisis e Interpretación de Estados Financieros 5. Su duración Cortos. Generalmente, de un año o por períodos menores. Largos. Cuando sobrepasan el año hasta 3, 4 ó 5 años. Hay que hacer notar que en épocas de inflación no es conveniente la elaboración de presupuestos largos, por la inestabilidad que produce el aspecto inflacionario. 6. Su reflejo en los estados financieros Situación financiera. Muestra las cifras presupuesto a una fecha futura dada, considerando los movimientos previstos. Resultado. El reflejo de un período estimado que muestre las posibles ventas presupuesto, con sus correspondientes costos y gastos a la meta por alcanzar para obtener utilidad. Costos. El análisis del estado de resultados, en relación a su costo, pudiendo ser éste estimado si es en función a datos históricos o estándar si se prepara tomando como base principios establecidos y bases científicas en su predeterminación. 7. Sus objetivos Solicitud de créditos. Presentar el panorama hacia el futuro para demostrar que además de solvencia, tendrá estabilidad para el pago de sus obligaciones. Promoción de inversión. Demostrar a través del presupuesto, el resultado de una proyección financiera, canalizada por una promoción de inversión. 8. Sus finalidades De fusión Conocer los resultados anticipados de la fusión de una o varias empresas a determinado momento. De programas a realizar. Normalmente son utilizados por empresas de gobierno, descentralizadas, instituciones o patronatos, precisando los costos y gastos de cada dependencia en relación a los objetivos que de acuerdo a los programas les corresponde realizar. 9. Su aplicación sistemática Planeación. Período que se utiliza para preparar y convencer a los administradores del beneficio que reportan los presupuestos. Formulación. Su aplicación puede ser sistemática, partiendo de Presupuestos parciales de alguno de los departamentos de la empresa, y de ahí a Presupuestos previos, los que reunirán todas las características necesarias para ser aprobados y quedar como definitivos. Aprobación. El estudio y aprobación de dicho presupuesto quedará a cargo de un director o de una comisión encargada del mismo. Definitivo. Presupuesto aprobado por el período elegido, sujeto a todas las demás alternativas comentadas en los puntos anteriores. Capítulo XIV. Los Presupuestos y el Control Presupuesta[ 219 10. Su división empresarial Ventas. Tratándose de empresas industriales o comerciales, será el presupuesto base para todas las demás estimaciones que se hagan, de ahí la importancia de que sea preparado con la debida minuciosidad y con el mayor detalle posible. El éxito de los presupuestos estará prácticamente basado en el que se elabore de las ventas. Producción. Para poder satisfacer todas sus necesidades y adquirir los productos y materias primas indispensables, se tomará en cuenta el presupuesto de ventas. Distribución. Todos los gastos que se originen para la distribución de las mercancías o productos, en el período presupuestado. Financiamiento. Por medio del cual se podrá prever si la empresa necesita de recursos ajenos, que evite en un momento dado el que la misma no pueda satisfacer oportunamente sus necesidades y obligaciones. Caja. Es la estimación de las entradas de dinero a la empresa a través de un cobro probable a sus clientes y de posibles fuentes de financiamiento, en contra de los desembolsos basados en presupuestos de compras y gastos. No hay que olvidar para estos efectos las estimaciones de gastos "estimados" como son: los por cientos aplicables por depreciación, estimación de cuentas incobrables, pasivos acumulados y gastos diferidos. Plan financiero Estando consciente la administración de la empresa de los beneficios que reportaría el uso de los presupuestos, conociendo su clasificación y habiendo precisado los elementos con que cuenta cada uno de los responsables de su formulación, se estará en condiciones de desarrollar un PLAN FINANCIERO, el cual deberá contemplar: a) Estudio preliminar o previo. Será realizado preferentemente por un comité formado por los gerentes de los diferentes departamentos, coordinados por un director que tenga probadas cualidades como ejecutivo de experiencia, en especial, sobre presupuestos y control presupuesta!. b) Período. El comité establecerá el tiempo que abarcará el plan financiero que se pretenda llevar a cabo. Generalmente, se planean presupuestos tanto a corto, como a largo plazo; es decir, se detallan y analizan los correspondientes a un año divididos en trimestres, pero fijando metas por períodos que van de tres a cinco años, estos presupuestos se pueden catalogar como de tipo maestro, principal o general. c) Coordinación educativa. El director de presupuesto, entre sus funciones tiene la de realizar una labor indirecta educativa hacia los integrantes del comité, cuyos caracteres que por lógica son por demás disímbolos, o inyectar el entusiasmo necesario a través de moderadas relaciones humanas para obtener el mejor logro en la coordinación. d) Elementos contables y estadísticos. Antes de iniciar una tarea como la que se describe, dbe tenerse en cuenta que la empresa está en pleno desarrollo, que cuenta con una organización, con un sistema contable y con datos estadísticos, sobre los cuales recaerá gran parte de la labor de cada uno de los gerentes que de ellos se auxilien. e) Información externa. También deberá allegarse información del exterior acerca de operaciones similares a las que la empresa realiza, como pueden ser estudios de mercados, información de competidores (en nuestro medio puede proceder de las cámaras a las que está afiliado el negocio), nombres de proveedores con domicilios y precios de sus productos o servicios y otros. 220 Análisis e Interpretación de Estados Financieros Implantación del sistema: Inicio. El arranque de cualquier cometido que se pretenda, suele ser el más difícil o peligroso y hasta que no se da el paso decisivo, puede decirse que el posible fracaso comienza a alejarse. b) Cimentación y determinación de desviación. Sobre la marcha se irán cimentando los diferentes presupuestos realizados, procediendo a la determinación de desviaciones, mediante la comparación de los datos presupuestos con los obtenidos en la realidad. e) Control Presupuesta[. Se estudiarán y analizarán las desviaciones que vayan surgiendo día con día y se verán las causas que las motivaron, pudiendo provenir de: Errores a su estimación por falta de experiencia y/o de elementos. Fluctuaciones en la econonúa nacional que repercuta en la empresa. Cambios por situaciones no previstas por caso fortuito o de fuerza mayor. d) Toma de decisiones. Para completar el ciclo de implantación del sistema presupuestario, se estudiarán los datos descubiertos y se adecuará la toma de decisiones para encauzar, alcanzar o realizar lo previsto, e inclusive lograr una mejor productividad. a) Manual del sistema presupuestario. En toda comisión de la naturaleza descrita, se hace necesario la elaboración, uso y aplicación de un manual del sistema presupuestario que dé lugar a uniformar criterios y resolver cualquier duda que en un momento dado pudiera tener alguno de los integrantes del comité. También, exigir al director del mismo el cumplimiento de todas y cada una de las funciones y obligaciones de los gerentes que forman el comité, debiendo cumplir con los plazos estipulados, aspecto que juega un papel muy importante para el buen resultado de los presupuestos. Selección de los presupuestos. En nuestro caso, se estudiará el siguiente cuadro ilustrativo de los presupuestos normalmente elaborado dentro de un plan financiero. Capítulo XIV. Los Presupuestos y el Control Presupuesta[ 221 Gráfica presupuestal Presupuesto de ventas 1 Presupuesto de producción 1 1 Compras L Materias Mano de obra directa primas Gastos indirectos Inventarios Presupuesto de costo de ventas Venta Presupuesto de gastos - Administración Otros gastos y/o productos - Presupuesto de resultados 1 Presupuestos de inversiones capitalizables Presupuesto de caja 1 Presupuesto de la situación financiera La gráfica anterior señala corno primer paso la elaboración del presupuesto de ventas que servirá de base para formular los demás presupuestos. Es fácil comprender que partiendo de la rneta de todo negocio, es la obtención de ingresos a través de la venta de productos, se hace lógico pensar que si a todo ingreso le corresponde un costo, éste deberá ser determinado mediante la combinación de los tres elementos que lo forman: materia prima directa, rnano de obra directa y los gastos indirectos de producción, pasando por la debida adquisición de materias primas en función a sus predicciones y a los inventarios al inicio de sus operaciones y a los que deben dejar corno finales para que la empresa mantenga sus operaciones habituales en su proceso productivo. Independientemente, se elaborarán los presupuestos de costo de distribución, que en el caso del presupuesto de gastos de venta, estarán íntirnarnente ligados con el presupuesto de ventas. Se recomienda tener rnuy en cuenta los posibles cambios por revisiones al contrato colectivo, que no sólo influyen en los 222 Análisis e Interpretación de Estados Financieros sueldos base, sino también en prestaciones e impuestos o cuotas a cargo de la empresa; otros aspectos de indudable importancia pueden ser los planes publicitarios, las medidas adoptadas en relación a la depreciación de las inversiones, etc. Habiendo formulado los presupuestos correctos, se utilizarán para integrar el estado de resultados presupuesto, como se aprecia en la gráfica presupuesta! de nuestro plan financiero. Otros presupuestos de importancia, son los correspondientes a las inversiones capitalizables, que por lo general son de vital importancia en empresas industriales y el presupuesto de caja que debe considerar tanto los ingresos que recibirá la empresa durante el período presupuestado como el total de los egresos en efectivo, entre otros: Ingresos por: Ventas al contado, Cobros a clientes presupuesto, Ventas de inversiones, Aumento de capital en efectivo, Ingresos provenientes de la imposición de capitales, Intereses, Regalías, Dividendos, Otros. Egresos por: Compra de materias primas, Pago de sueldos y salarios, Pagos en efectivo de gastos relativos a sus costos de distribución, Adquisición de inversiones amortizables o depreciables, Pago de gastos que provienen del financiamiento, Intereses, Regalías, Dividendos, Etc. Aplicado al presupuesto de caja, se está en posibilidad de implantar la técnica conocida como "flujo de efectivo" o "cashflow "; esta técnica que cada día es más conocida y utilizada, da lugar a que al aplicarla por períodos cortos (tan cortos que podrían ser diarios según las necesidades), sea posible la obtención de sus objetivos con mayor precisión y con óptimos resultados al tomar decisiones adecuadas a las circunstancias. De acuerdo a lo anterior, la técnica de "flujo de efectivo" o "cashflow", es aquélla por medio de la cual se conocen al detalle las fuentes monetarias de que se vale una empresa y el uso que se les dé, siendo un control eficaz que evita canalizar los recursos en efectivo en forma indiscriminada, probable causa de un desequilibrio en la solvencia o estabilidad de sus pagos. 223 Capítulo XIV. Los Presupuestos y el Control Presupuesta[ Los objetivos a alcanzar, serán: Manejo adecuado del efectivo. Base para el presupuesto de caja. Toma de decisiones a corto y largo plazo. Proyectos de inversión. Valores. Equipo. Políticas de expansión. Economía en sus pagos. Coordinación de los ingresos en efectivo en función de sus pagos. Otros Contemplando un panorama general a través de los presupuestos mencionados, se está en posibilidad de elaborar el Estado de situación financiera presupuesto con fecha al final del período establecido. Caso práctico La Administración de la Cía. Industrial El Sol, S.A. de C.V. dedicada a la trans-formación de tres materias primas en productos alimenticios para animales, nombra un comité para que se encargue de la elaboración de los presupuestos para el año de 20_Y, designando como director del comité al C.P. Raúl Cortina y a los gerentes departamentales como los responsables de los presupuestos de su área. Los datos correspondientes al año 20_X, será la información con la que cuente el comité, y las alternativas presentadas al resolver este caso estarán basadas en investigaciones de mercado, de producción, de proveedores, de contratos de servicios, de trabajo, de planes de publicidad, etc. Cuadro No. l. Presupuesto de ventas 20_Y (Cifras en millones de pesos) 20_X Productos Unidades Precio Monto vendidas de venta de ventas 20_Y A B e Unidades Precio de Monto vendidas venta de ventas 1 100 $2 $200 1.20 1.10 1.30 130 $2.64 $343 2 50 1 50 1.20 0.90 0.90 45 1.08 49 3 30 5 150 1.20 1.00 1.00 30 6.00 180 Totales $400 A = Factor de ajuste o cambio motivado por la época económica por la que se atraviese. = % de ajuste al precio establecido en el mercado. C = % de ajuste al volumen de ventas, según estudios de mercado. B $572 224 Análisis e Interpretación de Estados Financieros Cuadro No. 2. Presupuesto de producción 20_Y Productos terminados 2 1 Presupuesto de venta (Cuadro No. 1) + Inventario final 31/XIl/20_Y Suma - Inventario inicial 1/1/20_Y Producción requerida 3 130,000 45,000 30,000 36,000 12,000 6,000 166,000 57,000 36,000 22,000 9,000 6,000 144,000 48,000 30,000 Producción: Materia prima A, B y C = 1.500 Kg Materia prima D = 0.500 Kg 2.000Kg Por envase Cuadro No. 3. Presupuesto de materias primas 20_Y Productos Materias primas 1 A 2 Totales 3 216 216 72 B 72 e 24 72 D 45 45 15 111 Cuadro No. 4. Presupuesto de compras de materias primas 20_Y (Miles de pesos) Unidades Materias requeridas primas Producción +l. F. 31/XII/20_Y - l. F. 1/I/20_Y Unidades que deben comprarse Costo unitario por millar Costo total Materias primas compradas A 216 54 18 252 $450.00 $113.400 B 72 12 12 72 600.00 43.200 e 45 15 20 40 900.00 36.000 D 111 36 13 134 300.00 40.200 117 63 Totales $232.800 225 Capítulo XIV. Los Presupuestos y el Control Presupuesta[ Cuadro No. 5. Presupuesto de mano de obra directa 20_Y Producto Producción Costo por unidad (miles) Costo total (miles) 1 144 $300.00 $43,200 2 48 300.00 14,400 3 30 600.00 18,000 222 Promedio = $340.50 $75,600 Cuadro No. 6. Presupuesto de gastos indirectos de producción 20_Y Importe Concepto (millones de$) Mano de obra indirecta $15,600 Material indirecto 28,400 Energía eléctrica 7,000 Renta de planta 12,400 Depreciación maquinaria 13,600 Seguros daños 1,600 11,800 Gastos varios planta $90,400 Cuadro No. 7A. Presupuesto de inventarios de materias primas 20_Y Materias primas Unidades (miles) Costo por unidad Costo total (miles de$) Materias primas 1/l/20_Y 31/XIl/20_Y A 18 54 $400.00 $450.00 $7,200 $24,300 B 12 12 550.00 600.00 6,600 7,200 c 20 15 850.00 900.00 17,000 13,500 D 13 36 250.00 300.00 3,250 10,800 Totales 63 117 $34,050 $55,800 l/l/20_Y 31/XIl/20_Y 1/l/20_Y 31/XIl/20_Y 226 Análisis e Interpretación de Estados Financieros Cuadro No. 7 B. Presupuesto de inventarios de productos terminados 20_Y Productos terminados Unidades (miles) Costo por unidad Costo total (millones de$) Materias primas 1/I/20_Y 31/XII/20_Y 1 22 36 $1,000 $1,250 $22.0 $45.0 2 9 12 1,900 2,000 17.1 24.0 3 6 6 4,400 4,500 26.4 27.0 Totales 37 54 $1,770 $1,777 $65.5 $96.0 1/I/20_Y 31/XII/20_Y 1/I/20_Y 31/XII/20_Y Cuadro No. 8. Presupuesto sumario de inventarios (inicial y final) 20_Y Tipo de inventario 1/I/20_Y 31/XII/20_Y (millones de$) Materias primas (Cuadro No. 7) $34.1 $55.8 65.5 96.0 $99.6 $151.8 Productos en proceso Productos terminados (Cuadro No. 7B) Totales Cuadro No. 9. Presupuesto de costo de ventas 20_Y Materias primas (millones de $) Inventario inicial al 1/1/20_Y (Cuadro No. 7A) $34.1 Más: Compras (Cuadro No. 4) 232.8 Suma Menos: Inventario final al 31/XIl/20_Y (Cuadro No. 7A) $266.9 55.8 $211.1 Mano de obra directa (Cuadro No. 5) 75.6 Gastos indirectos de producción (Cuadro No. 6) 90.4 Costo total de producción Más: Inventario inicial de productos terminados al 1/1/20_Y (Cuadro No. 7B) Suma Menos: Inventario final de productos terminados al 31/XIl/20_Y (Cuadro No. 7B) Costo de ventas del año presupuesto $377.1 65.5 $442.6 96.0 $330.0 Capítulo XIV. Los Presupuestos y el Control Presupuesta[ 227 Cuadro No. 10. Presupuesto de gastos de venta 20_Y Concepto Importe (miles de$) Sueldos de las gerencias $3,000 Sueldos de vendedores 5,000 Comisiones 28,000 Gastos de viaje 7,000 Renta de oficinas 3,000 Depreciación de vehículos 1,000 Publicidad 3,000 Otros gastos de venta 6,000 Total $56,000 Cuadro No.11. Presupuesto de gastos de administración 20_Y Concepto Importe (miles de$) Sueldos de las gerencias $8,000 Sueldos de los empleados 15,000 Renta de oficinas 3,000 Depreciación de equipo de oficina 1,000 Gastos de previsión 5,000 Amortización de gastos de instalación 1,000 Otros gastos administrativos 15,000 Total $48,000 228 Análisis e Interpretación de Estados Financieros Cuadro No. 12. Presupuesto de otros gastos y otros productos 20_Y Importe Productos Financieros (miles de$) $ Descuentos sobre compras Intereses cobrados Otros productos Venta de inversiones $ Suma $ Gastos Financieros Intereses pagados por préstamo $8,400 Intereses de hipotecas 7,200 Regalías Descuentos sobre ventas Total $15,600 Cuadro No. 13. Presupuesto del estado de resultados 20_Y (miles de$) Ventas (Cuadro No. 1) $572,000 Costo de ventas (Cuadro No. 9) 363,200 Utilidad bruta $208,800 Menos: Gastos de operación Gastos de venta (Cuadro No. 10) Gastos de administración (Cuadro No. 11) $56,000 48,000 Utilidad de operación Menos: 104,800 Otros gastos (Cuadro No. 12) 15,600 Utilidad antes de impuestos 89,200 Provisión para I.S.R. 35,600 Provisión para P.T.U. 8,900 Utilidad neta 104,000 44,500 $44,700 229 Capítulo XIV. Los Presupuestos y el Control Presupuesta[ Cuadro No.14. Presupuesto de inversiones capitalizables 20_Y Concepto Importe (miles de$) Terreno $2,000 Maquinaria y equipo 10,000 Equipo de transportes 3,000 $15,000 Total Cuadro No. 15. Presupuesto de caja 20_Y (miles de$) Saldo en caja y bancos al 1/I/20_Y $3,500 Ingresos en efectivo estimados: Cobros a clientes $450,000 50,000 Cobros de documentos 500,000 Venta de inversiones $503,500 Total Pagos efectuados: Pagos a proveedores Mano de obra directa (Cuadro No. 5) $150,000 75,600 Gastos indirectos de producción, de venta y administración (Cuadros Nos. 6, 10 y 11) 194,400 Intereses pagados por préstamo y regalías (Cuadro No. 12) 15,600 Inversiones capitalizables (Cuadro No. 14) 15,000 I.S.R. 35,600 P.T.U. 8,900 Saldo en caja y bancos al 31/XIl/20_Y 495,100 $8,400 230 Análisis e Interpretación de Estados Financieros Cuadro No.16. Presupuesto de estado de situación financiera 20_Y 20_X 20_Y Activo Circulante Caja y bancos (Cuadro No. 15) $3,500 $8,400 Cuentas por cobrar 40,000 80,000 Documentos por cobrar 23,000 55,000 Menos: Cuentas incobrables 3,000 $63,500 5,000 $138,400 Inventarios Materias primas (Cuadro No. 7A) 34,100 Productos terminados (Cuadro No. 7B) 65,500 Total activo circulante 55,500 99,600 96,000 $163,100 151,800 $290,200 Fijo Terrenos 2,000 4,000 Edificio 10,000 10,000 Maquinaria y equipo 30,000 40,000 Equipo de oficina 5,000 5,000 Equipo de transporte 7,000 10,000 16,000 23,000 Menos: Reserva depreciación acumulada Total de activo fijo 38,000 46,000 Otro activo Gastos de instalación 5,000 Menos: Amortización acumulada 1,000 Activo total 5,000 4,000 2,000 $205,100 3,000 $339,200 Pasivo Circulante $18,000 $44,800 Documentos por pagar 34,000 90,000 Acreedores diversos 26,000 32,900 Cuentas por pagar Total pasivo circulante $78,000 $167,700 Capital Capital social 90,000 90,000 Reservas de capital 10,000 11,000 7,100 26,000 Utilidad de ejercicios anteriores Resultado del ejercicio Total pasivo y capital 20,000 127,100 $205,100 44,500 171,500 $338,200 Capítulo XIV. Los Presupuestos y el Control Presupuesta[ 231 Control presupuestal La aplicación de los presupuestos no tendría ningún resultado positivo si no se llevara un control de los mismos; esto es, se hace necesario que todos los miembros del comité vayan comparando sus presupuestos contra los datos que nos esté reportando la realidad. Las diferencias que se vayan detectando con el transcurso del tiempo tendrán que ser analizadas para precisar si provienen de: a) Errores en la estimación. b) Ajustes al presupuesto por adecuada toma de decisiones. e) Cambios en la situación económica interna. d) Imprevistos que afecten la economía nacional (deflación o inflación). e) Otros. Habiendo precisado en cuál de los supuestos caen las desviaciones que se produzcan en la comparación enunciada, se dará lugar a que se tomen las medidas pertinentes, por lo que es de recomendarse que siguiendo la secuencia de su formulación se provea de información al director del comité, para que éste haga llegar la información a las personas que se vean involucradas por la desviación detectada. Como ejemplos se pondrán los siguientes, sin pretender por esto captar todas las posibles situaciones, sino simplemente algunas de ellas. Ingresos. Podemos pensar que las cifras presupuesto no se pueden realizar por cualquiera de los siguientes motivos: 1 º La imposibilidad de lanzar un nuevo producto por falta de la materia prima, de maquinaria o de mercado. 2º La necesidad de lanzar un nuevo producto para estar en competencia con empresas de giro similar. Producción. Situaciones tanto favorables como desfavorables que en un momento dado puedan presentarse ya sea de tipo laboral y/o de rendimiento de la maquinaria, abastecimiento de materias primas, etc. Gastos de Operación. Generalmente pueden verse modificados por errores de apreciación, fuerte alteración en la economía o reducción en algunos renglones por un control exhaustivo de los mismos. Para finalizar, hay que tener en mente que las cifras por sí solas no resuelven los problemas, es necesario utilizarlas adecuadamente para cumplir con los propósitos que se persiguen. CAPÍTULO XV CAPITAL DE TRABAJO Introducción Se podría pensar que el capital aportado por los socios accionistas de una empresa, es realmente con el que se cuenta para realizar las operaciones para las que fue constituido el negocio. Si se analiza con mayor detenimiento el Estado de Situación Financiera, podemos observar que entre los bienes y obligaciones señalados en dicho estado, juegan un papel muy importante, aquellos bienes que tienen movimiento por corresponder al ciclo económico de la empresa, es decir, dinero en efectivo, cuentas por cobrar e inventarios preferentemente; y, por otro lado, las exigencias que se tienen a corto plazo que generalmente es considerado hasta de un año para estos tratos, como son: cuentas por pagar, documentos por pagar y acreedores diversos. Con la reflexión anterior, se puede pasar al concepto de lo que es un capital de trabajo: bruto o neto. Capital de trabajo bruto Correspondería a la suma de todo el activo circulante de una empresa, considerando todos los renglones que tengan relación con su actividad operacional, eliminando todas aquellas cuentas que no procedan de actividades propias de su giro, como es el caso de los deudores diversos, inversiones en acciones, bonos y valores que tengan la característica de cierta permanencia dentro del negocio. También se incluirán cuentas especiales, utilizadas de acuerdo a sus necesidades, por la inmensa gama de actividades industriales o comerciales. Capital de trabajo neto Puede definirse como los recursos de una empresa dentro de un ciclo económico, utilizados para el logro de la solvencia, estabilidad, productividad y rendimiento de un negocio. 234 Análisis e Interpretación de Estados Financieros En palabras llanas, Capital de trabajo neto es la comparación entre el activo circulante, con las limitaciones ya señaladas, y el pasivo circulante o a corto plazo (hasta un año). Para que exista capital de trabajo neto, será necesario que el activo circulante sea superior al pasivo circulante. Elementos del capital de trabajo neto Activo circulante Efectivo en caja y bancos Pasivo circulante X Cuentas por pagar Cuentas por cobrar X Documentos por pagar X Documentos por cobrar X Acreedores diversos X Inventarios X Impuestos por pagar $ Productos terminados Sueldos por pagar Productos en proceso Cuotas al IMSS por pagar Materia prima o mercancías Otros Acciones, bonos y valores X Suma $ $ X X Capital de trabajo Total $ X Sumas iguales $ X Pudiera darse el caso de que el pasivo circulante fuera igual o mayor que el activo circulante; en este caso, como es de comprenderse, no existe capital de trabajo y desde un aspecto financiero puro, la situación de la empresa sería francamente alarmante, puesto que su solvencia sería mínima y la estabilidad prácticamente no existiría, siendo lo más probable que el negocio pasara a manos de terceros. Cabe hacer notar que el Analista al percatarse de una situación tal, a través de su intervención, podría ser quien diera los elementos para una toma de decisiones adecuada. Capítulo XV. Capital de Trabajo 235 Relaciones financieras Dentro de los capítulos relativos al estudio de los métodos de análisis, se han visto relacionados, en cada uno de ellos, los elementos que componen al capital de trabajo neto. Para profundizar este tema, se verán tres aspectos del capital del trabajo neto, mediante cada uno de los métodos de análisis conocidos: Método de razones financieras Supongamos las tres siguientes alternativas relacionando el activo circulante con el pasivo circulante: Alternativas Razón Financiera Primera 2,000 Activo circulante Pasivo circulante Segunda = 1,000 Tercera 3,000 = 2 1,000 4,000 = 1.5 1,000 = 4 Comentario: Aparentemente la primera alternativa, sería la que reúne todas las características deseadas y logradas por una empresa en marcha, puesto que da margen a que en un momento dado cuente con el poder monetario o de fácil realización para sufragar todas las obligaciones que pudieran presentársele en un plazo perentorio. Como es de notar, se cuenta con dos pesos por cada peso de obligación contraída; tradicionalmente se ha sugerido que ésta sea la relación ideal en la mayoría de los casos. Por lo pronto, aceptemos como buena esta relación. En la segunda alternativa, vemos que la relación es de $1.50 por cada peso que se debe; puede pensarse que la solvencia no es tan buena como en el primer caso, pero se cuenta con los suficientes recursos para sufragar sus obligaciones a corto plazo. También se puede decir que es una relación aceptable, pero sujeta a un análisis más profundo indicativo de que los recursos están siendo aprovechados tratando de lograr una mayor productividad, en relación al primer caso. En la tercera alternativa, claramente se ve que se pueden liquidar las deudas exigibles en un momento dado, contando con el numerario suficiente para hacerlo. El problema, grave en sí, es que no se han aprovechado convenientemente sus recursos propios, dando lugar a que existan deficiencias financieras por tener un efectivo ocioso, por tener una deficiente política de créditos o de cobros, o un exceso en inventarios que podría ser perjudicial por varias causas. 236 Análisis e Interpretación de Estados Financieros Método de porcientos integrales Analicemos los tres casos anteriores bajo este procedimiento, con el fin de obtener una mejor apreciación que la determinada por medio de las razones financieras; el pasivo circulante: $1,000 es 100%. Alternativas Cuentas Primera Parcial Total $400 40% 40% Cuentas por cobrar 400 40% 80% Documentos por cobrar 400 40% 120% Inventarios 400 40% 160% Acciones, bonos y valores 400 40% 200% Caja y bancos Total Cuentas 2,000 Segunda Total Parcial $200 20% 20% Cuentas por cobrar 600 60% 80% Documentos por cobrar 200 20% 100% Inventarios 500 50% 150% Caja y bancos Acciones, bonos y valores Total 1,500 Tercera Cuentas Parcial Caja y bancos Cuentas por cobrar Total $500 50% 50% 800 80% 130 % Documentos por cobrar Inventarios 1,700 170 % 300% Acciones, bonos y valores 1,000 100% 400% Total 4,000 Comentario: A través de este método podemos apreciar, en el primer caso, la forma sistemática en que conserva la empresa las inversiones correspondientes a su ciclo económico. En este caso hipotético, se hace necesario disponer en un momento dado de todo el efectivo en caja y bancos, del cobro de las cuentas por cobrar, así como hacer efectivo el 50% de los documentos al cobro, Capítulo XV. Capital de Trabajo 237 quedando como reserva el otro 50%, los inventarios y la inversión en valores. Ya se dijo con anterioridad, que esta relación es buena, más bien, es la tradicional y en la forma en que está integrada la hace aceptable a través de este método. Por lo que corresponde a la segunda alternativa, podría señalarse que la empresa ha aprovechado sus recursos en forma satisfactoria y que la razón financiera que antes la hacía dudosa, mediante este estudio se ve que ha sido muy conveniente su aplicación. La tercera y última alternativa, denota claramente un exceso en todos sus renglones, con excepción de documentos por cobrar, lo cual hace más crítica su situación, porque muestra una posible deficiencia en sus departamentos de crédito y cobranzas. Es notorio el exceso en sus inventarios que obligan a un estudio de los mismos por la posible conservación de material o producto obsoleto. Otro aspecto que reviste importancia, es la inversión en valores que se excede de los límites de la compañía pues no se dedica a ese tipo de operaciones. Por último, está el posible exceso de numerario que no reditúa ningún beneficio por su ociosidad, salvo una tranquilidad relativa a sus accionistas. 238 Análisis e Interpretación de Estados Financieros Método gráfico Acciones, bonos y valores Acciones, bonos y valores Inventarios Inventarios Inventarios Documentos por cobrar ~ p Documentos por cobrar a Cuentas por cobrar a s i Cuentas por cobrar V Caja y bancos o p Documentos por cobrar s i o a s Cuentas por cobrar i Caja y bancos o V Caja y bancos p V Comentario: Por ser tan objetivo este método y haciendo eco a lo señalado en el anterior, queda cubierto el comentario para éste. 239 Capítulo XV. Capital de Trabajo Método de tendencias Para efectos de este método, sería necesario tener los datos de por lo menos tres ejercicios, hasta un máximo de cinco, para graficarlos y darnos cuenta de la relación activo circulante-pasivo circulante. Aprovechando los datos que tenemos, vamos a considerar las alternativas como resultados obtenidos en diferentes ejercicios, esto nos dará oportunidad de ver la forma en que se comportaría nuestra relación. Método de Tendencias 240 200 ..., 160 ~ (J 120 t""' 80 4> ~ Activo circulante 2000 es igual a 100% 1500 es igual a 75% 4000 es igual a 200% Pasivo circulante 1000 es igual a 100% 40 o ler. 2o. 3o. - -Activo circulante - - - - Activo circulante Comentario: Desde el punto de vista que para estos efectos nos marcamos, pudiera haber una confusión al observar la gráfica y darnos cuenta que para el segundo ejercicio nuestro activo circulante se va por abajo de la línea punteada que representa al pasivo circulante, ya que da lugar a creer que no existe capital de trabajo y que el pasivo circulante supera al activo circulante. Esto es totalmente erróneo, ya que sabemos que por el uso de números relativos, se pierde la proporción que corresponde en números absolutos. Por lo que da lugar a confusión cuando se le da, al total del año de partida, el 100% tanto para el activo como para el pasivo circulante. 240 Análisis e Interpretación de Estados Financieros Método de aumentos y disminuciones Basta decir que dentro de los elementos que se utilizan para la formulación del Estado de origen y aplicación de recursos (Estado de cambios en la situación financiera) le corresponde a: Origen de Recursos. Disminución al capital de trabajo. Aplicación de Recursos. Aumentos al capital de trabajo. Como corolario a este método, podríamos pensar que una disminución al capital de trabajo puede dar lugar a: - Disminución al capital contable. - Aumentos de activos fijos. - Disminuciones de pasivos a largo plazo. Ahora bien, un aumento al capital de trabajo provino de: - Aumentos de capital contable. - Aumentos de pasivo a largo plazo. - Disminución de activos fijos. Importancia del capital de trabajo La importancia del capital de trabajo, se puede determinar por diferentes medios; nosotros seguiremos el estudio a través del método de razones, comparando y alternando las razones financieras que involucran a las ventas netas (V.N.) realizadas y a las utilidades netas (U.N.) antes del impuesto sobre la renta (l.S.R.) y de participación a los trabajadores en las utilidades de las empresas (P.T.U.), en relación a los capitales más comúnmente usados, como son: el capital social (C.S.); el capital contable (C.C.) y el capital de trabajo neto (C.T.N.). Para que resulte más objetivo nuestro estudio, se pensará en un estado de situación condensado con cuatro alternativas, como se ha hecho en los casos anteriores. Estado de situación financiera (cifras en millones) Alternativas Alternativas Activo 1ª Pasivo 2ª Circulante 80 70 60 50 Fijo 20 20 30 40 10 10 10 Otro activo 100 Ventas netas del ejercicio = 300 100 100 100 Circulante lª/4ª 40 Capital Capital Social 50 Utilidades 10 100 Capítulo XV. Capital de Trabajo 241 Con los datos anteriores, procederíamos a la aplicación de las siguientes razones financieras e interpretar sus resultados. ler. Alt: 80 - 40 = V.N. 300 C.S. 50 --=--= 6 300 e.e. 60 V.N. 5 300 10 30 300 =--= 8 40 C.T.N. 3ª. Alt: 60 - 40 = 2ª. Alt: 70 - 30 = 300 V.N. --=--= 3ª. Alt: 50 - 40 = 300 15 20 10 10 Lo anterior nos demuestra la productividad obtenida en función al capital social, que refleja que cada peso invertido por los accionistas ha producido ventas seis veces su monto. En relación al capital contable que incluye otro tipo de operaciones como son las reservas creadas y los resultados, tanto del ejercicio como de ejercicios anteriores (utilidades o pérdidas), este tipo de capital se ve reflejado cinco veces en relación a las ventas netas realizadas. Ahora bien, tratándose del capital de trabajo neto, se han puesto en consideración cuatro alternativas. La primera que nos indica un incremento de ocho veces su monto sobre la base. Se puede observar que este resultado se produce con un capital de trabajo neto que nos está dando una razón financiera de dos por uno, es decir: Activo circulante 80 Pasivo circulante 40 2 En otras palabras, tomando la relación tradicional nos damos cuenta de una aparente productividad superior a la obtenida con los otros capitales, la cual se ve incrementada en las siguientes alternativas: segunda, tercera y cuarta, en las que se observa un resultado de 10, 15 y hasta 30 veces el capital de trabajo neto. Esto hay que interpretarlo con mucho cuidado puesto que, al reproducirse con mayor intensidad la frecuencia del capital, se debe a la reducción del mismo capital de trabajo; y conforme a la tendencia presentada se está en el peligro de perder la solvencia o estabilidad lograda básicamente en la primera y segunda alternativas. Hasta este momento no es posible llegar a una conclusión clara y precisa; sin embargo, aprovechando las siguientes razones financieras que involucran la utilidad neta obtenida, tendremos un panorama de más fácil interpretación. U.N. 10 --- --C.S. 50 10 30 0.20 0.33 U.N. 10 --- --e.e. 60 10 20 0.17 0.50 U.N. C.T.N. 10 10 10 - --40 1.00 0.25 242 Análisis e Interpretación de Estados Financieros Con base en estos resultados, podemos decidir si los veinte centavos que se están obteniendo por cada peso invertido por los accionistas es atractivo, así como los diecisiete centavos logrados a través de la unión del capital aportado y las utilidades no distribuidas; en otras palabras, de acuerdo a la época económica en que se atraviese al obtener estos resultados se podrá decidir que interesantes son para los inversionistas y ser índice del obtenido por medio del capital de trabajo neto, que es de veinticinco centavos por cada peso. El capital de trabajo neto que guarda una proporción tradicional de dos a uno y el cual se ve incrementado a treinta y tres centavos, cincuenta centavos y de uno a uno en las subsecuentes alternativas; concluyendo, podríamos señalar que las cifras son aceptables en sus dos primeras alternativas, sin que esto quiera decir que sean Atractivas, ya que no hay que olvidar que las utilidades se van a ver mermadas por los impuestos y las participaciones al ser distribuidas; pero se insiste en que se apliquen comparativamente los resultados anteriores y se mantengan en la mente los resultados obtenidos a través de otros análisis que den resultados más profundos. Administración financiera El administrador responsable, contando con los elementos ya mencionados, seguramente tomará las decisiones adecuadas para mantener el capital de trabajo ideal, que sea lo más productivo posible sin que llegue a afectarse su solvencia o su estabilidad. Flujo de efectivo Nota: Consultar el Capítulo XN, correspondiente a "Los Presupuestos y el Control Presupuesta!" Estudio del ciclo económico financiero Nos auxiliaremos de una gráfica que indique el movimiento rotativo que sigue una empresa en la evolución de sus operaciones ; esto es; efectivo que se traduce en materia prima, la cual es procesada y terminada para poder realizar su venta, la misma que se convierte nuevamente en numerario a través de los cobros efectuados, e iniciando nuevamente su ciclo económico, y así indefinidamente. 243 Capítulo XV. Capital de Trabajo Gráfica del ciclo económico de una empresa La gráfica siguiente nos representa el ciclo económico descrito y en forma por demás objetiva, la relación que tiene el activo circulante con el pasivo a corto plazo, el cual aparece señalado en sentido inverso al ciclo económico para estimar aproximadamente los valores a que tendría que recurrir la empresa si en un momento dado tuviera que cubrir sus obligaciones exigidas en un período menor al año. El estudio del ciclo económico puede complementarse aplicando la rotación de cuentas por cobrar y de inventarios, y estas compararlas con la rotación de cuentas por pagar a través de sus convertibilidades. COrt o Cuentas y documentos por cobrar Efectivo Ciclo Productos termi nados Materias primas 244 Análisis e Interpretación de Estados Financieros Rotación de materias primas Costo de materia prima empleada ~~~~~~~~~~~~~~~~~~~ 70 =~~~- Promedio de inventarios de materias primas = 10 7 Rotación de inventarios de artículos terminados Costo de lo vendido 175 Promedio de inventarios de productos tenninados 17 .5 10 Rotación de cuentas por cobrar Ventas netas a crédito 355 Promedio de cuentas por cobrar 42.5 6 Rotación de cuentas por pagar Compras netas a crédito 80 Promedio de cuentas por pagar 20 4 Convertibilidad 360 días Rotación de materias primas 360 días Rotación de productos tenninados = = 360 7 360 10 Suma 51 días = + 36 días 87 días 360 días 360 Rotación de cuentas por cobrar 60 Total + 60 días 147 días 360 días 360 Rotación de cuentas por pagar 4 Ciclo de caja = - 90 días 57 días 245 Capítulo XV. Capital de Trabajo Interpretación: Las primeras razones financieras nos dan a conocer las veces que dan vuelta durante un ejercicio nuestros inventarios de materias primas, de productos terminados y el renglón de cuentas por cobrar, así como el de cuentas por pagar. Para mayor claridad, convertimos esa información a los días que se tardan en rotar, dando por consiguiente al sumar las tres primeras razones, la duración de nuestro ciclo económico, o sea, 147 días; y la última, que servirá de base para comparar con su correlativa de cuentas por pagar. En otras palabras, el resultado de 60 días de la convertibilidad de la rotación de cuentas por cobrar, nos indica que se está siguiendo una buena política de crédito y de cobros, ya que si se otorgan facilidades de pago a 30, 60 y 90 días, esta razón resulta más que conveniente. Por otro lado, la razón resultante de la convertibilidad de la rotación de cuentas por pagar de 90 días, es indicativa de que nuestros proveedores nos están concediendo facilidades de pago, lo cual es de mayor beneficio si se compara con la forma en que cubren sus adeudos nuestros clientes (en un plazo menor al que nos están otorgando nuestros proveedores). Ciclo de caja Tomando el resultado obtenido en nuestro ejemplo de 57 días, determinemos su rotación dividiendo el año entre el ciclo de caja, como sigue: Rotación de caja= 360 días 360 Ciclo de caja 57 - - - - - - =- - - = 6.32 Dicha rotación nos sirve para determinar el mínimo de efectivo que la empresa deberá mantener a su disposición, sin que tenga que recurrir a financiamientos extras, para lo cual debemos conocer a cuanto ascendieron los costos y gastos realmente erogados en el año. Ejemplo: costos y gastos estimados $290. Promedio mínimo de efectivo Costos y gastos erogados anuales 290 Rotación de caja 6.32 45,886 El dato obtenido dará pauta para que la administración de la empresa vigile que se mantenga la cifra de $45,886 durante cada período de 57 días; en el caso de que se presenten desviaciones a dicha cifra, se procederá con toda oportunidad a la corrección. 246 Análisis e Interpretación de Estados Financieros Fuentes de financiamiento internas INTERNAS DEPRECIACIÓN UTILIDADES ACTIVOS AUMENTOS DE CAPITAL RETENIDA COMUNES PREFERENTES RESERVAS EXTERNAS ANTICIPO PRÉSTAMOS DE INSTITUCIONES CLIENTES CRÉDITO -DIRECTOS - PRENDARIOS - HABILITACIÓN O AVÍO PRÉSTAMOS PRIVADOS EMISIÓN DE OBLIGACIONES CRÉDITO COLECTIVO Al AÑO - SIN GARANTÍA Al AÑO - GARANTÍA - INVENTARIOS - REFACCIONARIO A3AÑOS AS AÑOS - GARANTÍA - CIRCULANTE - GARANTÍA - FIJO - HIPOTECARIOS A lOAÑOS - GARANTÍA - INMUEBLES - DESCUENTO DE DOCUMENTOS - CARTAS DE CRÉDITO -REPORTES A lAÑO Al AÑO A45 DÍAS - GARANTÍA - CUENTAS POR COBRAR - GARANTÍA- CUENTAS POR COBRAR - VALORES CAPÍTULO XVI UEPS MONETARIO Introducción La determinación de la valuación de los inventarios a través del UEPS (Últimas Entradas-Primeras Salidas), supone que se tomarán los últimos precios de adquisición de acuerdo a la venta o consumo realizado en un período, de ahí que los inventarios registrarán los precios más antiguos y los costos que se reflejan en el Estado de resultados los más actuales, por lo cual se proporcionan a la empresa en forma conservadora sus resultados, sean estas utilidades o pérdidas. Si la época que se vive es de una marcada inflación, obliga al estudio concienzudo del Estado de Resultados, en el que se precise con toda exactitud dicha tendencia, para evitar en lo posible efectuar ventas con aparentes utilidades que se ven eliminadas al reponer sus inventarios a precios que han sido afectados por la creciente inflacionaria. Adopción del UEPS monetario La adopción del Método UEPS puro, simple, normal o tradicional, no cumple con los objetivos deseados, por lo que se hace necesario buscar otros métodos que basados en el que se comenta, de pauta a considerar lo referente al índice inflacionario y evitar la identificación unitaria de los diferentes artículos o materias primas que integran los inventarios. Como ya se mencionó, el Método UEPS está más relacionado con utilidades futuras que las que pudieran obtenerse si en un momento dado se deshiciera de todo su inventario. Con el uso de UEPS Monetario, no se requiere cambiar del método de valuación adoptado por la empresa con anterioridad ya sean PEPS (Primeras Entradas-Primeras Salidas) o Costos Promedio, simplemente en libros se seguirá con dicho método y extra-libros para efectos fiscales se manejará el método en cuestión, para lo cual se requiere autorización. El UEPS Monetario basa su aplicación en controlar su inventario o valor monetario mediante la agrupación de estos, tomando como base los cambios en el nivel de precios que lo efectúen en un período, además facilitando el control administrativo de los mismos. 248 Análisis e Interpretación de Estados Financieros Para dar aplicación al método, es necesario determinar el año base a partir del cual se considerarán las fluctuaciones en índices de precios que los vayan afectando. Tratándose de empresas comerciales o industriales que manejan diferentes artículos o fabrican un número indeterminado de productos, los inventarios se integran por grupos homogéneos en los que el índice de precios vía costo tienen un comportamiento similar en el período a diferencia de otros grupos en dicho lapso. Para reconocer las incidencias de la inflación en los precios costo del inventario, deberá calcularse el índice de incremento, denominado índice interno de inflación; como ya se dijo, la determinación de dicho índice se hará por cada grupo formado. Formas para determinar el índice inflacionario Son las siguientes: l. Doble valuación. Valuando cada artículo del inventario a costos obtenidos del año base y a costos actuales. La comparación de ambos da por resultado el índice acumulado que se aplicará a los incrementos para valuarlos a UEPS. 2. Índice de precios. Obtenido a través de estadísticas del Banco de México publicadas en el Diario Oficial de la Federación los días 1O de cada mes o el día más cercano si éste es inhábil. 3. Índice en cadena. Este se obtiene mediante la doble valuación de cada artículo del inventario a costos obtenidos tanto en el año actual como en el posterior, dando por resultado el índice de inflación en el ejercicio. Al repetir el procedimiento año con año y obtener el índice inflacionario se acumulará con el anterior, por lo que se denominará en cadena. Términos más comunes en la adopción del UEPS monetario Año base. Fecha a partir de la cual se sientan las bases para la aplicación del UEPS Monetario, valuando sus inventarios finales a costos de dicho año, mismos que aparecerán como inventario inicial del siguiente. Año del cambio. En el cual se adopta por primera vez el método. Año relativo. Aquel en que está operando el cambio a UEPS Monetario y coincide con el anterior. Año anterior. Al inicio de la aplicación del método coincidirá con el Año Base, no así en los subsiguientes. Capa. El incremento obtenido al valuar los inventarios finales a costos del año base comparando el actual con el anterior. Efecto UEPS. Determinado a través de la comparación que se efectúe del método que se venga aplicando sea PEPS o Costos Promedio con el UEPS Monetario, año con año. Capítulo XVI. UEPS Monetario 249 Unidad natural del negocio. Conocida también como "Línea de Productos", se refiere a la actividad productiva de la empresa que puede abarcar no sólo una línea, sino varias. No deben incluirse los productos de reventa que no forman parte de la actividad productiva. En una empresa comercial se asimilan los grupos, de acuerdo a su distribución por departamento, aspectos que podrán adoptarse para facilitar su aplicación en empresas productivas, considerando las divisiones naturales de la empresa para fines internos de la administración, tales como la existencia de: - Instalaciones de producción. - Procesos separados o diferentes. Lo anterior, debe estar registrado contablemente en forma separada por operaciones por líneas de productos. Grupos múltiples. Como se ha venido mencionando, se deben formar grupos de artículos con características homogéneas que experimenten cambios similares en la fluctuación de sus precios. Cabe señalar que deben formarse grupos representativos del inventario y mantenerse año con año, a excepción de que exista un cambio radical en la política productiva de la empresa. Ejemplo. Procedimiento aplicable Se presenta un ejemplo de procedimiento a seguir si para 20_X se valuarán los inventarios para fines fiscales mediante el Método UEPS Monetario. Se considerará que el método que la empresa ha venido utilizando para valuar sus inventarios es de PEPS y se aplicará para cada grupo del inventario. Mecánica para el cálculo l. Inventario final. Partiendo del inventario final por cada artículo del año relativo, multiplicándolo por: - El costo real unitario PEPS de ese año. El costo unitario PEPS del año anterior. Si entrasen a formar parte del inventario por primera vez: Materias primas, se registrarán al precio de la primera adquisición. Productos terminados, el costo de la primera entrada al almacén. 2. Valor total de los inventarios. Hecho lo anterior, se sumarán las cantidades individuales de cada grupo y de cada columna para obtener el valor total del inventario, de ahí se obtendrá: - El valor total del inventario del año relativo valuado a PEPS del año anterior, y - El valor total del inventario valuado a PEPS del año relativo. 250 Análisis e Interpretación de Estados Financieros 3. Índice interno de inflación. Combinando los datos obtenidos y restándole la unidad, se determinará el Índice Interno de Inflación del año, como sigue: Inventario valuado a costos del año relativo ------------------- Inventario valuado a costos del año anterior 1 Índice interno de Inflación del año Si el resultado se multiplica por 100, se obtendrá el Índice de Inflación en forma de porcentaje. 4. Índice Interno de Inflación Encadenado para 20_X. Se calculará: Índice Interno de Inflación del año relativo X Índice Interno de Inflación Encadenado del año anterior Índice Interno de Inflación Encadenado 5. Valor del inventario por grupo. Se determinará en cada grupo el valor del inventario del año relativo a costos del año base: costos del año relativo - -Inventario - - - -valuado - - -a--------- = Índice Interno de Inflación Encadenado Valor del Inventario del año relativo a costos del año base En 20_X, el resultado de esta operación deberá ser la misma cifra que se obtuvo en la doble valuación, correspondiente al inventario del año relativo valuado a costos del año anterior. 6. Capa del primer ejercicio. La "capa" representará el aumento o disminución en el valor monetario del inventario de cada grupo mediante la siguiente operación: Inventario del año relativo valuado a costos del año base. $XXX Menos: Inventario del año anterior valuado a costos del año base. Aumento o disminución (Ver punto 12) Nota: En caso de aumento, los gastos de compra afectarán el costo de ventas, en función al valor de la "capa". 7. Factor de rotación: XXX ($XXX) 251 Capítulo XVI. UEPS Monetario Costo de Ventas o Consumo total del año = Valor de la capa según el punto anterior Factor de rotación de la capa 8. Índice Interno de Inflación: Índice Interno de Inflación del año en por cientos (Ver punto 3) Factor de rotación de la capa (Ver punto 7) = Resultado El resultado anterior se dividirá entre 100 y se le sumará la unidad, para representarla en forma de índice 9. Índice Interno de Inflación Encadenado para 20_Y: Índice del año relativo según punto 8 X Índice Interno de Inflación Encadenado del año anterior Índice Interno de Inflación Encadenado basado en rotación Nota: En 20_Y, el Índice Interno de Inflación Encadenado del año anterior corresponderá al índice determinado para 20_X. 10. Inventario integrado por capas PEPS: a) Primera capa (base). Valor PEPS del Inventario Final de 20_W de cada grupo (Tomando como índice 1.0). b) Segundas capas (20_X en adelante): Valor de la capa PEPS a costos del año base según punto 6 X Índice Interno de Inflación Encadenado basado en rotación según punto 9* Valor UEPS de cada Capa Nota: *Para 20_X, se tomará el Índice Interno de Inflación basado en rotación según al punto 8. c) Se sumará el importe de la capa base (inciso a) a las demás capas PEPS a costos del año base, debiendo coincidir con la cifra determinada en el punto 5. d) Sumar los valores UEPS de cada (inciso b) 11. Efecto UEPS del año relativo: Importe total inventario a UEPS según punto 10 PEPS del año En 20_X, este efecto representa al "Activo Compensable". Efecto UEPS del año relativo 252 Análisis e Interpretación de Estados Financieros A partir de 20_Y, el resultado será el efecto UEPS acumulado, al que habrá que deducir el efecto UEPS acumulado del año anterior, para determinar el del año relativo. 12. Mecánica a seguir cuando exista disminución $ Inventario del año relativo a costos del año Inventario del año relativo a costo del año anterior Resultado menor según punto 6. XXX XXX ($ XXX Nota: Cuando se de un Resultado Menor, se disminuirá la capa reduciendo la capa de incremento más reciente y si no fuera suficiente, se aplicará la reducción a los demás incrementos hasta absorber dichas capas. Aspecto contable Al inicio del tema se comentó que la adopción del Método UEPS Monetario, será para fines fiscales y se continuará registrando en la contabilidad el Método PEPS al que nos hemos referido al explicar el procedimiento a seguir en su implantación. Para controlar el nuevo sistema UEPS Monetario, se hará lo siguiente: Registro del activo compensable El Activo compensable originado por la aplicación del uso UEPS en el año de cambio (20_X), será deducible para efectos del I.S.R. y la P.T.U., en la medida en que se vayan reduciendo los niveles de los inventarios, debiendo controlar en cada grupo y las subcuentas de las cuentas de orden siguientes: Activo Compensable $ xxxxx Deducción fiscal para efectuar $ xxxxx $ xxxxx Registro del efecto UEPS A partir de 200Y, se registrarán en cuentas de orden, como sigue: Costo de ventas UEPS Deducción fiscal UEPS $ xxxxx Balanza de comprobación Tanto para el registro del activo compensable y el efecto UEPS, deberán registrarse en la contabilidad las cuentas de orden y aparecer en la balanza de comprobación para efectos fiscales. Además, estas partidas se deducirán directamente en la conciliación entre el resultado contable y el fiscal. CAPÍTULO XVII FACTORAJE FINANCIERO Introducción El factoraje financiero se considera como una fuente de financiamiento para personas morales o físicas con actividades empresariales que tienen problemas de liquidez y que sus saldos en cuentas por cobrar son importantes; en otro ángulo de ideas, el factoraje financiero consiste en la compra de las cuentas por cobrar de una empresa a cargo de sus clientes, generalmente a corto plazo, por parte de un agente financiero quien será el encargado de hacerlas efectivas total o parcialmente según el tipo de contrato. También, como se verá más adelante a través del factoraje financiero se puede contratar operaciones no sólo con clientes si no además con proveedores, pudiendo combinar bienes y servicios. Dentro del análisis es importante contemplar este tipo de operaciones porque son recursos utilizados como capital de trabajo. Definición De acuerdo con la Ley General de Organizaciones y Actividades Auxiliares de Crédito en su Artículo 45-A indica que es aquella actividad en la que mediante contrato que celebre la empresa de factoraje financiero con sus cliente, personas morales o personas que realicen actividades empresariales, la primera adquiere de los segundos derechos de crédito relacionados a proveeduría de bienes, servicios o de ambos, con recursos provenientes de las operaciones pasivas a que se refiere este Artículo, por lo que las empresas de factoraje financiero forman parte del sistema financiero que conocemos. 254 Análisis e Interpretación de Estados Financieros Conceptos que utilizan las empresas de factoraje financiero Cedente. Es la persona moral o física que cede los derechos de crédito de las cuentas por cobrar a su favor como son los contra recibos, facturas, pagarés y letras de cambio. Cedido. Es la persona moral o física que adeuda la cuenta por cobrar al Cedente, es decir, le cede los derechos de crédito a su cargo a un tercero llamado Factor. Factor. Es la institución que adquiere los documentos del Cedente y a su fecha de vencimiento procede a realizar la cobranza. Estas sociedades deberán tener autorización de la S.H.C.P. para operar como empresas de factoraje financiero, utilizando en su denominación las palabras: organización auxiliar de crédito. (Art. 5 ºLey General de Organizaciones y Actividades Auxiliares del Crédito, LGOAAC) Nota de vigencia: De conformidad con el primer párrafo del artículo Tercero Transitorio del Decreto publicado en el Diario Oficial de la Federación el 18 de julio de 2006, entrarán en vigor a partir del 18 de julio de 2013 ("a los siete años de la publicación" del Decreto señalado): l. Las reformas a: los párrafos primero, tercero y quinto del artículo 5o.; la fracción 1 y el párrafo segundo del numeral 1 de la fracción 111 del artículo 80.; el primer párrafo del artículo 45 Bis 3; el artículo 47; el primer y tercer párrafos del artículo 48; el primero, segundo, tercero y cuarto párrafos y la fracción 111 del artículo 48-A; el artículo 48-B; el primer párrafo del artículo 78; el artículo 96; las fracciones 11 a N del artículo 97; las fracciones 1, 11 en sus incisos a), c) y e), 111 y IV del artículo 98, y el artículo 99. 2. Las derogaciones de: las fracciones 11 y V del artículo 3o.; el Capítulo 11 del Título Segundo con sus artículos del 24 al 38; el Capítulo 111 Bis del Título Segundo con sus artículos 45-A al 45-T, y el segundo párrafo del artículo 48. Aforo. Se utiliza en dos formas: La primera. Como el porcentaje que será aplicado al valor nominal del documento para determinar el importe sobre el cual se va a liquidar al Cedente de su cartera. La segunda. Como el porcentaje que se separará del valor nominal y que quedará como garantía hasta la fecha del cobro de los documentos trasmitidos. Garantía. Es un porcentaje que determina el Factor sobre el valor nominal de las cuentas por cobrar por concepto de garantía, en caso de que haya devoluciones o bonificaciones de mercancías. Descuento. Es el interés que cobra el Factor por el financiamiento por la venta de las cuentas por cobrar que se determina multiplicando una tasa de interés al importe aforado, o sea, el importe nominal menos la garantía por los días que falten por transcurrir para llegar a la fecha del vencimiento del documento. Tasa de interés. Corresponde a la tasa que se utiliza para determinar el descuento que se aplica en la venta de los documentos, normalmente se toman como base de la tasa de los CETES a 28 días más algunos puntos adicionales, o bien, la tasa del CPP. Intereses moratorios. Son los intereses que cobra el Factor al Cedido por cada día de atraso en la recuperación de la cartera, generalmente se aplica el doble o el triple de la tasa de interés normal. Capítulo XVII. Factoraje Financiero 255 Anticipo. Es el importe que se entrega de acuerdo a lo siguiente: Valor nominal Menos: Garantía Igual: Menos: Menos: Igual: 10. Importe aforado Descuento por intereses Otros adeudos Anticipo de la operación Pagaré de garantía o recurso. Es el documento que firma el cliente como garantía del pago a la empresa de factoraje financiero. Este documento no es negociable (Artículo 25 Ley General de Títulos y Operaciones de Crédito, LGTOC). Artículo 25 de la LGTOC, derogado por DOF 18.07 .2006, que seguirá vigente hasta el 18 de julio de 2013: Artículo 25.- Por virtud del contrato de arrendamiento financiero, la arrendadora financiera se obliga a adquirir determinados bienes y a conceder su uso o goce temporal, a plaza forzaso, a una persona física o moral, obligándose ésta a pagar como contraprestación, que se liquidará en pagos parciales, según se convenga, una cantidad en dinero determinada o determinable, que cubra el valor de adquisición de los bienes, las cargas financieras y los demás accesorios, y adoptar al vencimiento del contrato alguna de las opciones terminales a que se refiera el Artículo 27 de esta Ley. Al establecer el plaza forzaso a que hace mención el párrafo anterior, deberán tenerse en cuenta las condiciones de liquidez de la arrendadora financiera, en función de los plazas de los financiamientos que, en su caso, haya contratado para adquirir los bienes. Los contratos de arrendamiento financiero deberán otorgarse por escrito y ratificarse ante la fe de notario público, corredor público titulado, o cualquier otro fedatario público y podrán inscribirse en el Registro Público de Comercio, a solicitud de los contratantes, sin perjuicios de hacerlo en otros Registros que las leyes determinen. Artículo No. 45-B de la LGOAAC, derogado por DOF 18.07.2006, que seguirá vigente hasta el 18 de julio de 2013: Artículo 45-B.- Por virtud del contrato de factoraje, la empresa de factoraje financiero conviene con el cliente en adquirir derechos de crédito que éste tenga a su favor por un precio determinado o determinable, en moneda nacional o extranjera, independientemente de la fecha y la forma en que se pague, siendo posible pactar cualquiera de las modalidades siguientes: l. Que el cliente no quede obligado a responder por el pago de los derechos de crédito transmitidos a la empresa de factoraje financiero; o II. Que el cliente quede obligado solidariamente con el deudor, a responder del pago puntual y oportuno de los derechos de crédito transmitidos a la empresa de factoraje financiero. Los contratos de factoraje en moneda extranjera se sujetarán a las disposiciones y limitaciones previstas en esta Ley y a las que emita el Banco de México. La administración y cobranza de los derechos de crédito, objeto de los contratos de factoraje, deberá ser realizada por la propia empresa de factoraje financiero. La Secretaría de Hacienda y Crédito Público, mediante reglas de carácter general, determinará los requisitos, condiciones y límites que las empresas de factoraje deberán cumplir para que la citada administración y cobranza se realice por terceros. 256 Análisis e Interpretación de Estados Financieros Modalidades de factoraje financiero l. Factoraje con responsabilidad también llamado factoraje con recurso. Existe cuando el cliente (Cedente) quede obligado solidariamente con el deudor a responder del pago puntual y oportuno de los derechos de crédito trasmitidos a la empresa de factoraje financiero (Factor). En caso de existir cuentas incobrables, la empresa cedente está obligada a garantizar con un pagaré el pago a la empresa de factoraje financiero, recurso pactado en el contrato normativo, ya sea parcial o por el total de la cesión. 2. Factoraje con descuento por anticipado (FDA). Es el tipo de factoraje con recurso en el que se cobra un interés calculado sobre un importe de anticipo fijado y un honorario por administración al momento de aceptar la cesión, éstos se determinan en base a su rotación de cartera, a posibles devoluciones y descuentos, a su volumen de operación y a los posibles retrasos en cobro. 3. Factoraje con intereses al vencimiento (FIV). La diferencia de este servicio con el anterior, radica a que hasta el final de las opera-ciones mensuales realizadas, se cobran los intereses. Los honorarios por administrar son descontados del anticipo al inicio de la operación, quedando las demás condiciones bajo los mismos criterios del señalado en (FDA). 4. Factoraje sin responsabilidad también llamado factoraje sin recurso. En este tipo de factoraje la empresa cedente no mantiene responsabilidad sobre las cuentas y documentos por cobrar que ha cedido por lo que el riesgo de incobrabilidad estrictamente crediticia lo adquiere la empresa de factoraje, no aceptando lo imputable a problemas de entrega y de devoluciones de mercancía. El Factor opera básicamente en el descuento de contra recibos, facturas y pagarés a cargo de tiendas departamentales, como son: Comercial Mexicana, Grupo Cifra, Palacio de Hierro, etc., con las cuales tiene la confianza necesaria para celebrar este tipo de contratos. En todos los casos el porcentaje de anticipo es la totalidad del importe cedido. 5. Factoraje puro. Esta variante del factoraje sin recurso es la de más alto riesgo dado que éste es asumido totalmente por la empresa de factoraje, la cual tiene la necesidad de cobrar la totalidad de la cartera financiada en un plazo menor al vencimiento, ya que de lo contrario es esta la que tiene que absorber el costo financiero adicional, dado que la empresa cedente sólo se responsabiliza de cubrir las posibles devoluciones y descuentos de sus compradores y no de los retrasos que estos puedan tener por situaciones internas no imputables a la Cedente. 6. Factoraje a proveedores (Abierto). Es la adquisición por parte de la empresa de factoraje de títulos de crédito tales como pagarés o letras de cambio a cargo de prestigiadas empresas comerciales o industriales con las que ordinariamente se tiene buena relación. Capítulo XVII. Factoraje Financiero 257 7. Factoraje a proveedores (Cerrado). Es el mismo concepto del punto anterior con la salvedad que en este caso las emisoras de los pagarés y las letras de cambio no son empresas tan reconocidas aunque si deben tener una estructura solvente. 8. Factoraje de exportación/importación. Este producto le permite contar con los servicios de factoraje a nivel internacional para sus exportaciones o importaciones. Trámite de la operación l. Análisis y aprobación de la línea de crédito La empresa cedente elabora una solicitud de autorización de una línea de crédito, anexando generalmente la siguiente documentación: • Estados financieros preferentemente auditados. • Escritura constitutiva. • Poderes notariales. • Relación de cedidos. (Ejemplo: Clientes) La empresa de factoraje realiza un análisis de crédito de la empresa solicitante, considerando o siguiente: • • • • • Calidad de los documentos por adquirir. Situación financiera de la empresa. Calidad de aval de la empresa. Inspección física de las instalaciones de la empresa. Porcentaje de devoluciones y bonificaciones sobre ventas. Aprobación En caso de aprobación se le notifica al Cedente el importe y tipo de factoraje aceptado y los documentos cedidos autorizados; procediendo a firmar los contratos, las tarjetas y el pagaré de garantía. 2. Recepción de los documentos. • El Factor entrega al Cedente, formatos en los que se detallan los documentos cedidos autorizados. • El Cedente envía los documentos originales y su relación al ejecutivo de cuenta asignado por el Factor, para que trámite la operación y efectúe los cálculos de descuento para informar al Cedente del importe neto a recibir. 3. Cálculo del descuento, garantía y entrega del pago de la venta. El ejecutivo turna la operación a su departamento de operaciones que se encargará de capturar cada uno de los documentos y a través de su sistema y en función a las condiciones pactadas, se procederá hacer el cálculo de los descuentos, garantías o reservas; para determinar el pago a realizar al Cedente: 258 Análisis e Interpretación de Estados Financieros - Vía entrega del cheque en su domicilio. - Depósito en cuenta bancaria, o que - El Cedente lo recoja en el domicilio del Factor. 4. Notificación de la cesión de derechos. De acuerdo a los Artículos 45-I; 45-J y 45-K (LGOAC), así como del Artículo 32-C (CFF), el Factor notifica al Cedido que las cuentas a su cargo le han sido cedidas por el Cedente. S. Administración y cobranza de la cartera. • El Factor custodia la cartera, programa la gestión de cobranza de acuerdo con las fechas de vencimiento de cada uno de los documentos. • En caso de existir problemas en la cobranza el Factor le notifica al Cedente para que apoye el buen cobro de los documentos y no se generen intereses moratorios. 6. Devolución de garantías o reservas. Una vez que ha sido realizada la cobranza de los documentos, el Factor efectúa un cálculo de los importes que les fueron pagados y de las devoluciones o rebajas que realizó el Cedido; determinando un saldo a favor o a cargo del Cedente, procediendo a liquidarlos en un plazo no mayor de 48 horas. 7. Ventajas del factoraje financiero. La actividad de factoraje tiene varias ventajas en relación a otros mecanismos de financiamiento para las empresas, entre las que destacan: • La disponibilidad inmediata de financiamiento sin incrementar los pasivos de la empresa. • Mayor liquidez que permite aprovechar oportunidades, tales como descuento por pronto pago. • La reducción de la labor de cobranza y el apoyo a las labores de análisis de crédito, disminuyendo costos de las empresas en estas áreas. De esta manera, las empresas se dedican más a las actividades de su ramo, incrementando su productividad. • El representar una fuente de financiamiento apropiada para las pequeñas y medianas empresas, las cuales no tienen acceso al mercado crediticio en las mismas condiciones que las grandes empresas. 8. Beneficios financieros. • Mantener liquidez continua en función de su volumen de ventas. • Nivelar el flujo de efectivo en casos de ventas estacionales. • Manejar una operación revolvente. • Reducir el apalancamiento financiero. • Optimizar sus costos financieros. 9. Beneficios económicos. • Activar el ciclo económico de su negocio. 259 Capítulo XVII. Factoraje Financiero • • • • • • • • • Mejorar su posición económica ya que no genera pasivos ni endeudamientos. Reducir costos de operación el área de cobranzas. Cubrir cuentas incobrables (en el caso de factoraje puro). Favorecer el puntual pago de sus cuentas por cobrar. Proporciona liquidez sin endeudamiento, por corresponder a ventas de cuentas por cobrar. Las tasas de interés son más bajas que un crédito bancario. Disminuye las cargas de trabajo de su departamento de cobranzas. Evita problemas de enfrentamiento con sus clientes o deudores. No causa impuestos federales. 10. Beneficios administrativos. • Realizar eficientemente la gestión de cobranza por cuenta de su empresa, manteniéndolo informado, como si fuese parte de su compañía. • Evaluación y análisis crediticio de sus clientes. 11. Beneficios estratégicos. • Auxiliar en su organización de ventas para que atiendan nuevos mercados. Mantener una estrecha relación con las principales firmas industriales y comerciales del país. • Fortalecer vínculos entre su negocio y sus clientes, minimizando fricciones al ejercer gestiones de cobranza directamente. • Fortalecer la imagen institucional de la empresa, como resultado de las relaciones que establecemos con sus propios clientes. 12. Beneficios fiscales. • IVA Los intereses pagados no causan impuesto (Artículo 15-X). • ISR Son deducibles los intereses, a través del componente inflacionario o aplicando el porcentaje de deducibilidad. 13. Fórmula para obtener el rendimiento. A= Anticipo B = Cetes P = Plazo H = Honorario I = Intereses RENDIMIENTO = (C + 1) 360 xH+ 360 p xH= 260 Análisis e Interpretación de Estados Financieros Ejemplos prácticos de factoraje financiero (Cifras en miles de pesos) Factoraje DATOS Factoraje con intereses al vencimiento con recurso anticipado Importe de la cesión 100 Factoraje puro 100 100 Emisor del documento 100 Gigante Inicio de la operación 22FEB OX 22FEB OX+ Días adicionales 22FEB OX 22FEB OX+ 15 21 MAROX Vencimiento Factoraje a proveedores (cerrado) 21 MAROX Vencimiento ajustado 15 21 MAROX 21 MAROX 5ABROX Días 5ABROX 28 43 28 43 44.96% 44.96% 47.86% 44.96% +5% + 12% + 12% 90% 100% 100% 1% 2% 90,000 100,000 Tasa de descuento CETES Intereses (Cetes + X%) Anticipo Honorario Anticipo Cuenta corriente Honorario 0.40% 25 100,000 90,000 (100,000 X 90%) 1,000 2,000 400 (100,000 X 1%) (100,000 X 2%) (100,000 X 0.40) 150 300 60 300 1,150 2,300 460 2,300 LV.A. 15% Total Honorario 1,000 (100,000 X 1%) Distribución de intereses De 7 días © De 21 días ® 2,623 = 3,497 874 De 43 días @ @ IVA 15% 3,722 6,804 6.804 525 1,020 558 1,020 Suma 4,022 7,824 4,280 7,824 Neto a entregar 88,850 89,876 95,260 89,876 Capítulo XVII. Factoraje Financiero 261 Factoraje a proveedores (cerrado). Las emisoras de los pagarés y letras de cambio, son empresas menos conocidas que las de factoraje (abierto) pero solventes. Factoraje a proveedores (cerrado vencido). Su cálculo es similar al factoraje a proveedores (abierto). Este producto permite contar con los servicios a nivel internacional para sus exportaciones e importaciones: a) El Factor cobra al comprador. Factoraje de exportación/importación. b) Paga al Factoring exportador. e) Pago de principal y comisión al Factoring importador, que se resta del importe. d) La liquidación al Cedente es en moneda nacional a la paridad del día de cobro. Determinación de intereses aplicando la fórmula A (C + 1) I= xP= 360 Para 7 días: 90,000 (44.96% + 5%) I= 7 días= 874 X 360 Para 21 días: 90,000 (44.96% + 5%) 1 = ® X 21 días= 2'623 X 28 días = 3 '722 @ x 43 días = 6'804 @ 360 Para 28 días: 100,000 (47.86% + 0%) I= 360 Para 43 días: 100,000 (44.96% + 12%) I= 360 262 Análisis e Interpretación de Estados Financieros Régimen fiscal Código Fiscal de la Federación Artículo 14-VIII Contenido Concepto de enajenación de bienes Se entiende por enajenación de bienes: VIII. La transmisión de derechos de crédito relacionados a proveeduría de bienes, servicios o de ambos a través de un contrato de factoraje financiero en el momento de la celebración de dicho contrato, excepto cuando se transmitan a través de factoraje con mandato de cobranza o con cobranza delegada así como en el caso de transmisión de derechos de crédito a cargo de personas físicas, en las que se considerará que existe enajenación hasta el momento en que se cobre los créditos correspondientes. 32-C Obligaciones de empresas de factoraje Las empresas de factoraje, y las sociedades financieras de objeto múltiple, estarán obligadas, en todos los casos, a notificar al deudor la transmisión de derechos de crédito operado en virtud de un contrato de factoraje financiero, excepto en el caso de factoraje con mandato de cobranza o factoraje con cobranza delegada. Estarán obligados a recibir la notificación a que se refiere el párrafo anterior, los deudores de los derechos transmitidos a empresas de factoraje financiero, y a sociedades financieras de objeto múltiple. La notificación deberá realizarse dentro de un plazo que no excederá de diez días a partir de la fecha en que operó la transmisión correspondiente. La notificación se realizará por cualquiera de los medios previstos en el caso de empresas de factoraje financiero, por el artículo 45-K de la Ley General de Organizaciones y Actividades Auxiliares del Crédito, y en el caso de sociedades financieras de objeto múltiple, por el artículo 427 de la Ley General de Títulos y Operaciones de Crédito. 84-E Infracciones en relación a obligaciones de empresas de factoraje Se considera infracción en la que pueden incurrir las empresas en relación a las obligaciones a que se refieren el primero y segundo párrafos del Artículo 32-C de éste Código, el no efectuar la notificación de la cesión de créditos operada en virtud de un contrato de factoraje financiero, o el negarse a recibir dicha notificación. 84-F Multa por infracciones relacionadas con obligaciones de empresas de factoraje De $4,650.00 a $46,440.00, a quien cometa la infracción a que se refiere el artículo 84-E. (Cifras al I de enero de 2008). 263 Capítulo XVII. Factoraje Financiero Ley del Impuesto al Valor Agregado Artículo 15-X-b) Contenido Prestaciones de servicios exentas de IVA - intereses No se pagará el impuesto por la prestación de los siguientes servicios: X. Por los que deriven intereses que: b) Reciban o paguen las instituciones de crédito, las uniones de crédito, las sociedades financieras de objeto limitado, las sociedades de ahorro y préstamo y las empresas de factoraje financiero, en operaciones de financiamiento, para las que requieran de autorización y por concepto de descuento en documentos pendientes de cobro; los que reciban y paguen las sociedades financieras de objeto múltiple que para los efectos del impuesto sobre la renta formen parte del sistema financiero, por el otorgamiento de crédito, de factoraje financiero o descuento en documentos pendientes de cobro; los que reciban los almacenes generales de depósito por créditos otorgados que hayan sido garantizados con bonos de prenda; así como las comisiones de los agentes y corresponsales de las instituciones de crédito por dichas operaciones. No será aplicable lo dispuesto en el párrafo anterior, tratándose de crédito otorgados a contribuyentes que opten por pagar el impuesto en los términos del artículo 2o.-C de esta Ley, o a personas físicas que no desarrollen actividades empresariales, o no presten servicios personales independientes, o no otorguen el uso o goce temporal de bienes inmuebles. Tratándose de créditos otorgados a personas físicas que realicen las actividades mencionadas, no se pagará el impuesto cuando los mismos sean para la adquisición de bienes de inversión en dichas actividades o se trate de créditos refaccionarios, de habilitación o avío, siempre que dichas personas se encuentren inscritas en el Registro Federal de Contribuyentes. Tampoco será aplicable la exención prevista en el primer párrafo de este inciso tratándose de créditos otorgados a través de tarjetas de crédito. Ley del Impuesto sobre la Renta CONCEPTOS DE PERSONA MORAL, ACCIONES Y SISTEMA FINANCIERO Artículo 80. Cuando en esta Ley se haga mención a persona moral, se entienden comprendidas, entre otras, las sociedades mercantiles, los organismos descentralizados que realicen preponderantemente actividades empresariales, las instituciones de crédito, las sociedades y asociaciones civiles y la asociación en participación cuando a través de ella se realicen actividades empresariales en México. En los casos en los que se haga referencia a acciones, se entenderán incluidos los certificados de aportación patrimonial emitidos por las sociedades nacionales de crédito, las partes sociales, las participaciones en asociaciones civiles y los certificados de participación ordinarios emitidos con base en fideicomisos sobre acciones que sean autorizados conforme a la legislación aplicable en materia de inversión extranjera; asimismo, cuando se haga referencia a accionistas, quedarán comprendidos los titulares de los certificados a que se refiere este párrafo, de las partes sociales y de las participaciones señaladas. Tratándose de sociedades cuyo capital esté representado por partes sociales, cuando en esta Ley se haga referencia al costo comprobado de adquisición de acciones, se deberá considerar la parte alícuota que representen las partes sociales en el capital social de la sociedad de que se trate. El sistema financiero, para los efectos de esta Ley, se compone por el Banco de México, las instituciones de crédito, de seguros y de fianzas, sociedades controladoras de grupos financieros, almacenes generales de depósito, administradoras de fondos para el retiro, arrendadoras financieras, uniones de crédito, sociedades financieras populares, sociedades de inversión de renta variable, sociedades de inversión en instrumentos de deuda, empresas de factoraje financiero, casas de bolsa, casas de cambio y sociedades financieras de objeto limitado, que sean residentes en México o en el extranjero. Asimismo, se considerarán integrantes del sistema financiero a las sociedades financieras de objeto múltiple a las que se refiere la Ley General de Organizaciones y Actividades 264 Análisis e Interpretación de Estados Financieros Auxiliares del Crédito que tengan cuentas y documentos por cobrar derivados de las actividades que deben constituir su objeto social principal, conforme a lo dispuesto en dicha ley, que representen al menos el setenta por ciento de sus activos totales, o bien, que tengan ingresos derivados de dichas actividades y de la enajenación o administración de los créditos otorgados por ellas, que representen al menos el setenta por ciento de sus ingresos totales. Para los efectos de la determinación del porcentaje del setenta por ciento, no se considerarán los activos o ingresos que deriven de la enajenación a crédito de bienes o servicios de las propias sociedades, de las enajenaciones que se efectúen con cargo a tarjetas de crédito o financiamientos otorgados por terceros. Tratándose de sociedades de objeto múltiple de nueva creación, el Servicio de Administración Tributaria mediante resolución particular en la que se considere el programa de cumplimiento que al efecto presente el contribuyente podrá establecer para los tres primeros ejercicios de dichas sociedades, un porcentaje menor al señalado en el párrafo anterior, para ser consideradas como integrantes del sistema financiero para los efectos de esta Ley. Para los efectos de esta Ley, se considera previsión social, las erogaciones efectuadas por los patrones a favor de sus trabajadores que tengan por objeto satisfacer contingencias o necesidades presentes o futuras, así como el otorgar beneficios a favor de dichos trabajadores, tendientes a su superación física, social, económica o cultural, que les permitan el mejoramiento en su calidad de vida y en la de su familia. Para los efectos de esta Ley, se consideran depositarios de valores a las instituciones de crédito, a las sociedades operadoras de sociedades de inversión, a las sociedades distribuidoras de acciones de sociedades de inversión, a las casas de bolsa y a las instituciones para el depósito de valores del país concesionadas por el Gobierno Federal de conformidad con lo establecido en la Ley del Mercado de Valores, que presten el servicio de custodia y administración de títulos. INTERESES, PARA EFECTOS DE LA LEY Artículo 9o. Para los efectos de esta Ley, se consideran intereses, cualquiera que sea el nombre con que se les designe, a los rendimientos de créditos de cualquier clase. Se entiende que, entre otros, son intereses: los rendimientos de la deuda pública, de los bonos u obligaciones, incluyendo descuentos, primas y premios; los premios de repartos o de préstamos de valores; el monto de las comisiones que correspondan con motivo de apertura o garantía de créditos; el monto de las contraprestaciones correspondientes a la aceptación de un aval, del otorgamiento de una garantía o de la responsabilidad de cualquier clase, excepto cuando dichas contraprestaciones deban hacerse a instituciones de seguros o fianzas; la ganancia en la enajenación de bonos, valores y otros títulos de crédito, siempre que sean de los que se colocan entre el gran público inversionista, conforme a las reglas generales que al efecto expida el Servicio de Administración Tributaria. En las operaciones de factoraje financiero, se considerará interés la ganancia derivada de los derechos de crédito adquiridos por empresas de factoraje financiero y sociedades financieras de objeto múltiple. En los contratos de arrendamiento financiero, se considera interés la diferencia entre el total de pagos y el monto original de la inversión. La cesión de derechos sobre los ingresos por otorgar el uso o goce temporal de inmuebles, se considerará como una operación de financiamiento; la cantidad que se obtenga por la cesión se tratará como préstamo, debiendo acumularse las rentas devengadas conforme al contrato, aun cuando éstas se cobren por el adquirente de los derechos. La contraprestación pagada por la cesión se tratará como crédito o deuda, según sea el caso y, la diferencia con las rentas tendrá el tratamiento de interés. El importe del crédito o deuda generará el ajuste anual por inflación en los términos del capítulo III del Título II de esta Ley, el que será acumulable o deducible, según sea el caso, considerando para su cuantificación, la tasa de descuento que se haya tomado para la cesión del derecho, el total de las rentas que abarca la cesión, el valor que se pague por dichas rentas y el plaza que se hubiera determinado en el contrato, en los términos que establezca el reglamento de esta Ley. Cuando los créditos, deudas, operaciones o el importe de los pagos de los contratos de arrendamiento financiero, se ajusten mediante la aplicación de índices, factores o de cualquier otra forma, inclusive mediante el uso de unidades de inversión, se considerará el ajuste como parte del interés. Se dará el tratamiento que esta Ley establece para los intereses, a las ganancias o pérdidas cambiarias, devengadas por la fluctuación de la moneda extranjera, incluyendo las correspondientes al principal y al interés Capítulo XVII. Factoraje Financiero 265 mismo. La pérdida cambiaria no podrá exceder de la que resultaría de considerar el tipo de cambio para solventar obligaciones denominadas en moneda extranjera pagaderas en la República Mexicana establecido por el Banco de México, que al efecto se publique en el Diario Oficial de la Federación, correspondiente al día en que se sufra la pérdida. Se dará el tratamiento establecido en esta Ley para los intereses, a la ganancia proveniente de la enajenación de las acciones de las sociedades de inversión en instrumentos de deuda a que se refiere la Ley de Sociedades de Inversión. Ley del Impuesto Empresarial a Tasa Única Artículo 3. Para los efectos de esta Ley se entiende: l. Por enajenación de bienes, prestación de servicios independientes y otorgamiento del uso o goce temporal de bienes, las actividades consideradas como tales en la Ley del Impuesto al Valor Agregado. No se consideran dentro de las actividades a que se refiere esta fracción el otorgamiento del uso o goce temporal de bienes entre partes relacionadas residentes en México o en el extranjero que den lugar al pago de regalías. No obstante lo dispuesto anteriormente, los pagos de cualquier clase por el otorgamiento del uso o goce temporal de equipos industriales, comerciales o científicos, se consideran como ingresos afectos al pago del impuesto empresarial a tasa única que esta Ley establece, cualquiera que sea el nombre con el que se les designe. Tampoco se consideran dentro de las actividades a que se refiere esta fracción a las operaciones de financiamiento o de mutuo que den lugar al pago de intereses que no se consideren parte del precio en los términos del artículo 2 de esta Ley ni a las operaciones financieras derivadas a que se refiere el artículo 16A del Código Fiscal de la Federación, cuando la enajenación del subyacente al que se encuentren referidas no esté afecta al pago del impuesto empresarial a tasa única. Tratándose de las instituciones de crédito, las instituciones de seguros, los almacenes generales de depósito, las arrendadoras financieras, las casas de bolsa, las uniones de crédito, las sociedades financieras populares, las empresas de factoraje financiero, las sociedades financieras de objeto limitado y las sociedades financieras de objeto múltiple que se consideren como integrantes del sistema financiero en los términos del artículo 8 de la Ley del Impuesto sobre la Renta, así como de las personas cuya actividad exclusiva sea la intermediación financiera y de aquéllas que realicen operaciones de cobranza de cartera crediticia, respecto de los servicios por los que paguen y cobren intereses, se considera como prestación de servicio independiente el margen de intermediación financiera correspondiente a dichas operaciones. Para los efectos del párrafo anterior, se considera actividad exclusiva, cuando el ingreso por el margen de intermediación financiera represente, cuando menos, el noventa por ciento de los ingresos que perciba el contribuyente por la realización de las actividades a que se refiere el artículo I de esta Ley. Il. Por margen de intermediación financiera, la cantidad que se obtenga de disminuir a los intereses devengados a favor del contribuyente, los intereses devengados a su cargo. Las instituciones de seguros determinarán el margen de intermediación financiera sumando los intereses devengados a su favor sobre los recursos afectos a las reservas matemáticas de los seguros de vida y de pensiones a que se refieren las fracciones I y II del artículo 8 de la Ley General de Instituciones y Sociedades Mutualistas de Seguros y los intereses devengados a su favor sobre los recursos afectos a los fondos de administración ligados a los seguros de vida. Al resultado que se obtenga de la suma anterior se restarán los intereses que se acrediten a las referidas reservas matemáticas y los intereses adicionales devengados a favor de los asegurados. Para estos efectos, se consideran intereses devengados a favor de las instituciones de seguros los rendimientos de cualquier clase que se obtengan de los recursos afectos a las citadas reservas matemáticas de los seguros de vida y de pensiones y a los fondos de administración ligados a los seguros de vida. 266 Análisis e Interpretación de Estados Financieros El margen de intermediación financiera también se integrará con la suma o resta, según se trate, del resultado por posición monetaria neto que corresponda a créditos o deudas cuyos intereses conformen el citado margen, para lo cual se aplicarán, en todos los casos, las normas de información financiera que deben observar los integrantes del sistema financiero. Para los efectos de esta fracción, se consideran intereses aquellos considerados como tales en la Ley del Impuesto sobre la Renta. El margen de intermediación financiera a que se refieren los párrafos anteriores se considerará ingreso afecto al pago del impuesto empresarial a tasa única. En el caso de que dicho margen sea negativo, éste se podrá deducir de los demás ingresos afectos al pago del impuesto empresarial a tasa única que obtengan las personas a que se refiere el cuarto párrafo de la fracción I de este artículo. III. Por establecimiento permanente e ingresos atribuibles a éste, los que se consideren como tales en la Ley del Impuesto sobre la Renta o en los tratados internacionales para evitar la doble tributación que México tenga en vigor. IV. Que los ingresos se obtienen cuando se cobren efectivamente las contraprestaciones correspondientes a las actividades previstas en el artículo I de esta Ley, de conformidad con las reglas que para tal efecto se establecen en la Ley del Impuesto al Valor Agregado. Tratándose de los ingresos por enajenación de bienes o prestación de servicios independientes que se exporten, para determinar el momento en que efectivamente se obtienen los ingresos se estará a lo dispuesto en el párrafo anterior. En el caso de que no se perciba el ingreso durante los doce meses siguientes a aquél en el que se realice la exportación, se entenderá efectivamente percibido el ingreso en la fecha en la que termine dicho plazo. Tratándose de bienes que se exporten y sean enajenados o se otorgue su uso o goce temporal, con posterioridad en el extranjero, dicha enajenación o uso o goce temporal estará afecta al pago del impuesto establecido en esta Ley cuando el ingreso sea acumulable para los efectos del impuesto sobre la renta. V. Por factor de actualización el que se obtenga de dividir el Índice Nacional de Precios al Consumidor del mes más reciente del periodo, entre el citado índice correspondiente al mes más antiguo de dicho periodo. VI. Por partes relacionadas las que se consideren como tales en los términos de la Ley del Impuesto sobre la Renta. CAPÍTULO XVIII EFECTOS DE LA INFLACIÓN (Tomado como base el Boletín NIF-B-10) Introducción Ha sido preocupación de todo Contador Público, dar una opinión sobre estados financieros que reflejen una situación cercana a la realidad del momento en que se vive, situación que se acrecienta cuando se atraviesa por una época de notoria inflación, lo que motiva que los datos que generalmente se proporcionan en los estados financieros, con cifras históricas que se distorsionan con dicha inflación. Los efectos producidos por la inflación no son reflejados en los estados financieros tradicionales, lo cual provoca una información fuera de la realidad, dando lugar a una errónea toma de decisiones. Algunos tratadistas o estudiosos buscaron la solución proponiendo entre otras, las de uso del patrón oro, la del dólar o alguna otra forma que le diera solidez a la información contable, sin resultados positivos. A partir de 1979, se puso en estudio por parte del Instituto Mexicano de Contadores Públicos, A.C., la forma de revelar los efectos de la inflación en la información financiera, resultando de ahí que se hiciera una auscultación entre los miembros de la profesión y difundiendo a través de algunos artículos relativos al tema, se logró que en febrero de 1980 apareciera el Boletín B-7, titulado como "Revelación de los Efectos de la Inflación en la Información Financiera". Dicho boletín sirvió de base para determinar su aplicación práctica y de ahí establecer en forma definitiva y estricta en junio de 1983 la aplicación del Boletín B-10, titulado "Reconocimiento de los Efectos de la Inflación en la Información Financiera". Cabe aclarar que en forma opcional se podrá aplicar desde la fecha de su publicación el Boletín B-10, pero la aplicación de estas normas es obligatoria a partir de los ejercicios sociales que concluyeran el 31 de diciembre de 1984; en este Boletín se exhorta a todas las empresas a que observen las normas establecidas en él. 268 Análisis e Interpretación de Estados Financieros Razones para emitir la NIF-B-10. Se hicieron cambios en el Boletín B-10, para adecuarlo a las circunstancias actuales para que el CINIF, estableciera el NIF-B-10. Entre los cambios, se modificó la norma relativa al "Reconocimiento de los Efectos de la Inflación en Información Financiera" y no a la "Valoración de Activos Netos". La norma atenderá a la "determinación de las cifras reexpresadas de los valores establecidos por la NIF-A-6". Valores de Entrada Valores de Salida a) Costos de adquisición a) Valor de realización (valor neto de realización) b) Costo de reposición e) Costo de reemplazo, y d) Recurso histórico. b) Valor de liquidación (valor neto de liquidación) e) Valor presente Nota: El valor razanable puede asumir cualquiera de los anteriores, inclusive en valor de entrada. El CINIF de acuerdo a las Normas Internacionales de Información Financiera (NIIF), derogó la posibilidad de utilizar valores de reposición para Inventarios, y aplicar indización específica a los Activos Fijos Extranjeros. Principales cambios en relación a pronunciamientos anteriores: l. Indice de Precios: Elegir entre el Indice Nacional de Precios al Consumidor (INPC) o el Valor de las Unidades de Inversión (UDI). 2. Valoración de Inventarios a Costo de Reposición (Costos Específicos ).se elimina la valoración de esta norma y se aplicará la NIF relativa a Inventarios. 3. Valoración de Activos Fijos de procedencia extranjera.-Se deroga este método por estar sustentado por la NIF A-6. 4. Entornos económicos.-Se establecen dos entornos: a) Cuando la inflación es igual o mayor del 26% (tres ejercicios al 8% promedio). b) No inflacionario, cuando es menor al 26% acumulado. 5. Método de reexpresión.- Si el entorno es inflacionario se aplicará el Método Integral. Si no es inflacionario, no se reconocerán los efectos inflacionarios. 6. Desconexión de la contabilidad inflacionaria. Cuando cambie el entorno de inflacionario a no inflacionario, no debe de reconocerse los efectos de la inflación. Capítulo XVIII. Efectos de la Inflación 269 7. Reconexión de la contabilidad inflacionaria.- Cuando se opere un cambio de no inflacionario inflacionario, se deberán considerar los períodos anteriores no reconocidos, en forma retrospectiva. 8. Resultado por Tenencia de Activos No Monetarios (RETANM), acumulado a la fechaen vigor de esta NIF, se requiere a) Reclasificarlo en resultados acumulados, si és que se identifica como realizado. b) Si no está realizado, se mantendrá en el Capital Contable y reciclarlo a la Utilidad o Pérdida Neta en cada período. Nota: l. En sentido práctico cuando no se identifica el (RETANM) realizado o no realizado, reclasificar el el total a Resultado Devengado. 2. Este concepto tiende a desaparecer de los Estados Financieros una vez que se reciba en su totalidad. 9. Resultado por Posición Monetaria (REPOMO) patrimonial, debe reclasificarse a Resultados Acumulados segregado dentro del Capital Contable. Se considera que es un Resultado Devengado y Realizado por lo que no se justifica una presentación por separado dentro del Capital Contable o Patrimonio Contable. 10. Exceso/Insuficiencia en la actualización del Capital Contable. Se deroga la posibilidad de utilizar este rubro, por los conceptos que tienden a desaparecer. 11. Definiciones. Se incorporan algunas. Convergencia con las Normas Internacionales de Información Financiera (NIIF) Existe una divergencia entre la NIF-B-10 y la NIC-29, la primera requiere de una inflación acumulada de o mayor del 26% y la segunda de una econonúa hiperinflacionaria acumulada en tres ejercicios de cerca o superior al 100%. 270 Análisis e Interpretación de Estados Financieros Definición de términos. A continuación se anotarán los términos, sin establecer su definición, así como de otros conceptos que deben conocerse. Términos a) Entorno Económico: l. Inflacionario. 11. Lo que inflacionario. b) Inflación. Otros Conceptos a) Cifra Base. b) Fecha Base. e) Fecha de reexpresión d) Indice de Precios: e) Indice de Precios. l. Indice de Precios base 11. Indice de Precios de reexpresión. d) Partidas Monetarias. e) Factor de Reexpresión e) Partidas No Monetarias. f) Porcentaje de Inflación. f) Reexpresión. g) Cifra Reexpresada. h) Efecto de Reexpresión. Por considerarlo de importancia para nuestra presentación, transcribimos las definiciones de: a) Partidas Monetarias. Las expresadas en unidades monetarias nominales, sin tener relación con precios futuros determinados bienes o servicios; su valor nominal no cambia por los efectos de la inflación, por lo que se origina un cambio en su poder adquisitivo. Son Partidas Monetarias: el dinero, los derechos a recibir dinero y las obligaciones de pago de dinero. b) Partidas No Monetarias, cuyo valor nominal varía de acuerdo con el comportamiento de la inflación, motivo por el cual, derivado de dicha inflación, no tienen un deterioro en su valor: ejemplo: Activos, Pasivos, Capital Contable o Patrimonio Contable Entorno Inflacionario - Método Integral Cuando existe un entorno inflacionario la entidad debe reconocer los efectos de la inflación mediante el Método Integral, antes de aplicar cualquier técnica de valuación. Ejemplo: Valor Razonable, Método de Participación, etc. Como la estructura financiera de la entidad está conformada por Partidas Monetarias y No Monetarias el Método Integral requiere en determinar para: a) Partidas Monetarias, la afectación a su poder adquisitivo, la cual se denomina Resultado por Posición Monetaria (REPOMO); y Capítulo XVIII. Efectos de la Inflación 271 b) Partidas No Monetarias, el efecto de reexpresión necesario para poder expresarlas en unidades monetarias de poder adquisitivo a la fecha de cierre del Balance General. En la aplicación del Método Integral, todos los rubros que conforman la estructura financiera de la entidad, sin excepción alguna, debe clasificarse como Partidas Monetarias o como Partidas No Monetarias; en el caso de que un rubro del Balance agrupe Partidas Monetarias y No Monetarias, debe hacerse la segregación de los mismos para el tratamiento correspondiente a cada una de ellas. Como partes del Método Integral debe observarse lo siguiente: Cifra Base, es la que corresponde al valor contable de la partida sujeta a ser su expresadas. A su valor nominal, deben incluirse los efectos de reexpresión de períodos anteriores. Fecha Base en el primer cálculo de las cifra reexpresada de una partida, a la fecha en la que se hizo su reconocimiento. En períodos subsecuentes, es la que corresponde a la última reexpresión reconocida contablemente. Fecha de Reexpresión es la que corresponde al momento de determinar una reexpresión, generalmente a la fecha del cierre del balance. Indice de Precios es la que la entidad elige entre el INPC y el valor de las UDI; el índice seleccionado se utilizará de manera consistente. El Indice de Precios puede referirse a un: ~ Indice de Precios base, el cual corresponde a la fecha base; o ~ Indice de Precios de reexpresión, el cual corresponde la fecha de reexpresión. Factor de Reexpresión es el resultado de dividir el Indice de Precios de Reexpresión entre el Índice de Precios Base Porcentaje de Inflación es el nivel de inflación de un periodo, expresado en términos porcentuales. Se determina restándole la unidad al factor de reexpresión; este resultado se multiplica por cien. Cifra Expresada es la que resulta de multiplicar la cifra base por el factor de reexpresión correspondiente. Efecto de Reexpresión es la diferencia entre la cifra reexpresado de una partida y su cifra base. 272 Análisis e Interpretación de Estados Financieros Cuentas o renglones sujetos a actualización A continuación se presentan cuadros, tanto el Balance General, como del Estado de Resultados, en donde se contemplan cuáles son las Partidas Monetarias y las Partidas No Monetarias. Cía. Todo México, S.A. de C.V. Estado de Situación Financiera al 31 de diciembre de 2008 (En vigor a partir 1///08) Activo Partidas Monetarias Pasivo Partidas No Monetarias Circulante Efectivo Instrumentos Financieros Inventarios Cuentas por Cobrar Impuestos por Cobrar Anticipo a Proveedores Partidas Monetarias Partidas No Monetarias Circulante Préstamos Bancarios Proveedores Sueldos por Pagar Impuestos por Pagar Fijo Inmuebles - Maquinaria y equipo Depreciación acumulada Inversiones Permanentes en Acciones Anticipos a Proveedores y/ Clientes (Excepto que no se reciban bienes o servicios) Otro Activo Intangibles Capital Contable Todos los rubros que los integran son Partidas No Monetarias Nota: Todas las Partidas No Monetarias deben expresarse en unidades monetarias de poder adquisitivo a la fecha del cierre. Resultado por Posición Monetaria (REPOMO) Las Partidas Monetarias se dividen en: a) Un Activo Monetario que provoca Pérdidas por los efectos de la inflación, porque cuando se hace uso de un Activo Monetario, dispone de una cantidad de dinero igual al importe normal, pero Si hay inflación dicho importe tiene un menor poder adquisitivo b) Al contrario un Pasivo Monetario provoca ganancias por efecto de la inflación, los pagos que realiza una entidad tienen menor poder adquisitivo. Capítulo XVIII. Efectos de la Inflación 273 Ahora bien al comparar los Activos Monetarios con los Pasivos Monetarios, se presentan tres situaciones: l. Larga o activa.- Cuando el importe de los Activos Monetarios es superior a los Pasivos Monetarios, señalando una Pérdida. 2. Corta o pasiva.- Cuando el importe de los Activos Monetarios es inferior a los Pasivos Monetarios, generando una Utilidad 3. Nivelada .- Cuando tanto los Activos Monetarios como los Pasivos Monetarios, son iguales, de ahí que el efecto de la inflación queda neutralizada El REPOMO, se debe determinar mensualmente, pero debe expresarse en unidades monetarias del poder adquisitivo al cierre del Balance, debiendo precisar la cifra recuperada, tomando los REPOMOS de cada mes, multiplicándolos por el factor de reexpresión correspondiente a la fecha del Balance y la suma de sus resultados mensuales representarán un ingreso o un gasto del periodo. Notas: l. Los Activos o Pasivos Monetarios denominados en moneda extranjera, deben considerarse en moneda nacional. 2. Otras partidas esencialmente monetarias, pueden caer dentro de un NIF específico, con tratamiento especial de Pasivos No Monetarios. Partidas No Monetarias Balance General Ver las Partidas No Monetarias en el cuadro relativo al Balance General. Todas las Partidas No Monetarias deben expresarse en unidades monetarias de poder adquisitivo a la fecha de cierre de Balance. La cifra reexpresada de las Partidas No Monetarias se determina multiplicando las cifra base por el factor de reexpresión al cierre del Balance. Dicha cifra base debe incluir los reconocimientos posteriores al inicio, en cada partida La comparación entre las cifra reexpresada con la cifra base de cada Partida No Monetaria, dará la diferencia del efecto de reexpresión del período, la cual debe reconocerse dentro de la estructura financiera de la entidad. 274 Análisis e Interpretación de Estados Financieros Cía. Todo México, S.A. de C.V. Estado de Resultados por el período del 1 de enero al 31 de diciembre de 2008 (En vigor a partir 111108) Partidas Monetarias Partidas No Monetarias Ventas Costo de ventas Materia prima Producción en proceso Productos terminados Depreciación Gastos de venta Depreciación Gastos de administración Depreciación Gastos financieros Provisión para pérdidas cambiarias Resultado monetario operacional Para efectos de la reexpresión de las cuentas anteriores, se debe de obtener la suma mensual de cada una de ellas, en unidades monetarias de poder adquisitivo a la fecha del Balance. Las cifras reexpresadas de Ingresos, Costos y Gastos mensuales debe determinarse multiplicando su cifra base por el factor a la fecha de cierre del Balance, las cuales se compararán las cifras base, para obtener las diferencias por el efecto de la reexpresión del período y afectarán a los rubros que les dieron origen. Ejemplos: Ventas Reexpresadas Contra Ventas. Costo de Ventas Reexpresados Contra Costo De Ventas. Capítulo XVIII. Efectos de la Inflación 275 Normas de Presentación Balance General Todas las partidas se expresarán en unidades monetarias del poder adquisitivo a la fecha de cierre del Balance. La diferencia por la reexpresión debe presentarse sumada a las Cifras Base de las Partidas No Monetarias. Tratándose de Activos Monetarios, el ajuste por valuación genera un Resultado d.e Posición Monetaria (REPOMO), que debe presentarse dentro del Capital Contable, asimismo debe incorporarse dicho ajuste en el Estado de Resultados Normas de Presentación ~ Balance General. ~ Estado de Resultados o Estado de Actividades. ~ Estados Financieros Comparativos. Todas las partidas del Balance General, las cuentas de Ingresos, Costos y Gastos, así como los Estados Financieros Comparativos, deben presentarse expresadas en unidades monetarias de poder adquisitivo a la fecha del cierre del Balance, sin hacer una separación de la Cifra Base y sus efectos de reexpresión. Normas de Revelación en entornos inflacionarios Con base en la NIF A-7 "Presentación y Revelación", los Estados Financieros deben contener la mención que las cifras están expresadas en moneda de poder adquisitivo a una fecha determinada. Por cada Estado Financiero reexpresados debe revelarse en Notas la siguiente información: ~ Por existir inflación en el mercado, los Estados Financieros se reexpresarán. ~ El porcentaje de inflación acumulado de tres ejercicios anteriores y del período. ~ Nombre del Indice de Precios utilizado. ~Por la razón que se requiera, pueden informar los Valores Nominales del Capital Contable y/o Patrimonio Contable. Nota: No debe revelarse información expresada en Valores Nominales salvo en este último caso. En Términos No Inflacionarios. Se revelará lo siguiente: ~El ~ ~ hecho de haber operado un entorno No inflacionario y no haber reexpresados sus Estados Financieros Fecha de la última reexpresión. El porcentaje de cada período y el acumulado de los tres ejercicios anuales anteriores. 276 Análisis e Interpretación de Estados Financieros Cambio de Entorno Económico Al inicio de cada período contable anual, debe analizarse si hubo cambio de entorno económico y de acuerdo con el NIF B-1 O, se hará lo siguiente: De Entorno Económico Inflacionario a uno No Inflacionario De Entorno Económico No Inflacionario a uno Inflacionario l. La entidad debe dejar de reconocer en sus Estados Financieros los efectos de la inflación de la contabilidad (desconexión de la contabilidad inflacionaria), pero debe mantener los efectos de reexpresión reconocidos del período inmediato anterior, si los renglones siguen vigentes, que no se hayan dado de baja. 2. En el periodo de cambios los Estados Financieros Comparativos de períodos anteriores se presentarán reexpresados. 3. Debe revelarse el cambio del entorno económico en Notas a los Estados Financieros l. La entidad debe reconocer los efectos de la inflación (conexión con la contabilidad inflacionaria) aplicar el NIF B-1 "Cambios Contables y Correcciones de Errores" aplicación retrospectiva. 2. En los Estados Financieros Comparativos aplicación retrospectiva, deben ajustarse para reconocer la inflación existente en los períodos anteriores cuando era un entorno No inflacionario. Los Estados Financieros se presentarán expresados a la fecha del cierre del Balance más reciente. 3. La aplicación retrospectiva primero debe ajustar el saldo inicial del Estado Financiero más antiguo, como sigue: • Deben reexpresarse en todas las Partidas No Monetarias existentes, tomando como Cifra Base, una de dos, la última reexpresión reconocida o la fecha de devengación. • Deben reexpresarse en cada uno de los movimientos de Capital Contable o Patrimonio Contable, tomando como Cifra Base, ya sea la de la última reexpresión reconocida o la fecha en que se generó el movimiento. • Deben afectarse los resultados acumulados por los ajustes anteriores, debiendo reconocerse netos de los impuestos a la utilidad Nota: Deben reconocerse aplicando el Método Integral. En el período del cambio, los Estados Financieros Comparativos de períodos anteriores deben presentarse expresados en unidades monetarias de poder adquisitivo a la fecha del cierre del Estado Financiero más reciente. Debe revelarse en Notas de los Estados Financieros el hecho de haber cambiado de un Entorno Económico No Inflacionario a uno Inflacionario. Vigencia: • NIF B-10 "Efectos de la Inflación", en vigor a partir del 1º de enero de 2008. • B-10 "Reconocimiento de los Efectos de Inflación en Información Financiera" y cinco documentos de Adecuaciones. Circular 29 "Interpretación de algunos Conceptos Relacionados con El Boletín B-1 O y sus Adecuaciones" • Circular 32 "Criterios para la Determinación del Valor de U so y Tratamiento Contable de las Ventas y Bajas de Activo Fijo". • Capítulo XVIII. Efectos de la Inflación 277 ~ Circular 51 "Preguntas y Respuestas de algunos conceptos Relacionados en el Quinto Documento de Adecuaciones". ~ Se deroga. "Normas de Información Financiera Dos" Utilización de las UDI de Instituciones del Sector Financiero. Transitorios: Error contable se considera el No reconocimiento de los efectos de la inflación en información financiera. Para corregir el error debe hacerse de manera retrospectiva según NIF B-1, "Cambios Contables y Corrección de Errores". Superávit por Revaluación. Debe cancelarse al inicio de la aplicación de la NIF B-10, para no duplicar los efectos. en el caso de que este incorporado al Capital Social, procede: • Reexpresar el Capital Social sin incluir al Superávit. • Restarle el efecto de reexpresión, el Superávit Capitalizado, no debe restarse de la Cifras Base. Cambio Contable debe Revelarse.- En los casos de: • Costo de Reposición en la V al oración de Inventarios • Derogación del Método de Indización específica para la valuación de Activos Fijos de procedencia extranjera Nota: Ver NIF B-1 "Cambios Contables y Corrección de Errores". REPOMO BOLETÍN B-10. Si dentro del Capital Contable tiene el concepto de "Exceso o Insuficiencia en la Actualización", deben de reclasificarlo al nombre de "Resultados Acumulados" Resultado por Tenencia de Activos No Monetarios (RETANM). Las entidades que tengan un RETANM acumulado dentro de Capital Contable a la entrada del NIF B-10, deberán identificar la parte "Realizada" y la "No Realizada". RETANM no realizado. Se identifica con los Inventarios o Activos Fijos existentes a la fecha de la NIF B-10. El saldo debe mantenerse dentro del Capital Contable y al realizarse el acto que le dio origen, debe reciclarse al Estado de Resultados del periodo realizado. El RETANM no realizado debe reclasificarse dentro del Capital Contable como "resultados acumulados". En el caso que sea impráctico lo anterior, la reclasificación puede ser total. Inventarios. En este caso el RETANM realizado, es cuando por Venta fueron llevados al Estado de Resultados o dados de baja por estimaciones. Activos fijos. En este caso en el RETANM realizado es cuando por Venta o Depreciación fueron llevados al Estado de Resultados o a estimaciones por bajas en su valor. RETANM realizado. Es la diferencia entre RETANM total acumulado menos el no realizado. 278 Análisis e Interpretación de Estados Financieros Ejemplo: Del Método Integral Balance General al 31 de Diciembre de 20_X Activo Circulante Saldos Contables Pasivo Circulante Saldos Contables Efectivo 30,000 Proveedores 25,000 Cuentas Por Cobrar 20,000 Préstamos Bancarios 15,000 Inventarios 25,000 40,000 Suma el Activo Circulante Suma el Pasivo 75,000 Capital Contable Terrenos 40,000 Capital Social Maquinaria y Equipo 35,000 Utilidades Acumuladas 100,000 10,000 Suman Activo Fijo 75,000 Suma el Capital Contable 110,000 Suma del Activo 150,000 Suma del Pasivo y Capital 150,000 Inflación del 30% del ejercicio o del período de tres anteriores. Cuadro que Muestra los Efectos de la Inflación Conceptos Cifras Base Cifras Reexpresadas Factor 1.3 Efecto de la Reexpresión Cifra según NIFB-10 Activos Monetarios 60,000 78,000 18,000 60,000 Pasivos Monetarios - 40,000 - 52,000 - 12,000 - 40,000 Posición Monetaria 20,000 26,000 6,000 20,000 Activos Monetarios 90,000 117,000 27,000 117,000 - 110,000 - 143,000 - 33,000 - 143,000 Capital Contable Pérdida Neta Comprobación Posición Monetaria 6,000 - 20,000 - 26,000 - 6,000 - 20,000 CAPÍTULO XIX SISTEMA FINANCIERO EN MÉXICO Introducción Para conocer un poco del sistema financiero en México, teniendo en mente el Artículo 7- B en su fracción III, último párrafo de la Ley del Impuesto sobre la Renta que nos señala la "COMPOSICIÓN DEL SISTEMA FINANCIERO EN MÉXICO", que a la letra dice "Para los efectos de esta fracción, se entenderá que el sistema financiero se compone de las: • Instituciones de crédito, • De seguros y • De fianzas • Sociedades controladoras de grupos financieros • De almacenes generales de depósito • Administradoras de fondos de retiro • Arrendadoras financieras • Sociedades de ahorro y préstamo • Uniones de crédito • Empresas de factoraje financiero • Casas de bolsa • Casas de cambio y • Sociedades financieras de objeto limitado, que sean residentes en México o en el extranjero". Conociendo algunos términos usuales dentro del sistema financiero en México, se está en posibilidad de tener un panorama más claro, a continuación se presenta un glosario de términos bursátiles, así como definiciones de los títulos de crédito que generalmente se manejan dentro de las operaciones del sistema financiero. 280 Análisis e Interpretación de Estados Financieros Instrumentos financieros del mercado de dinero Glosario de términos bursátiles Acciones de Sociedades de Inversión de Renta Fija. Es un título de crédito emitido por una Sociedad de Inversión que representa una parte alícuota de su capital social y que incorpora los derechos del accionista. Aceptaciones Bancarias. Son letras de cambio giradas por empresas a su propia orden y aceptadas por una Institución de Banca Múltiple, con base a créditos que éstas conceden a aquéllas. Academia Mexicana de Derecho Bursátil y de los Mercados Financieros A.C.. Organización establecida en 1979 para el análisis, estudio y difusión de la legislación aplicable o relacionada con el Mercado de V al ores y los mercados financieros en general. Agentes de Seguros. Son las personas físicas o morales que intervengan en la contratación de seguros, mediante el intercambio de propuestas y aceptaciones, y en el asesoramiento para celebrarlos, conservarlos o modificarlos, según la conveniencia de los contratantes. Almacenes Generales de Depósito. Tendrán por objeto el almacenamiento, guarda o conservación de bienes o mercancías y la expedición de certificados de depósito y bonos de prenda. Podrán realizar la transformación de las mercancías depositadas a fin de aumentar el valor de éstas, sin variar esencialmente su naturaleza. Sólo ellos estarán facultados para expedir certificados de depósito y bonos de prenda. Amortización. Recuperación del dinero invertido en algún activo. Arrendadoras Financieras. Organizaciones auxiliares del crédito, que a través de un contrato de arrendamiento se obligan a adquirir determinados bienes y a conceder su uso o goce temporal, a plazo forzoso, a una persona física o moral, obligándola ésta a realizar pagos parciales que cubran el costo de adquisición de los bienes, gastos financieros, etc .. Asignación. Acción y efecto de distribuir acciones, obligaciones y valores en general entre los clientes de un intermediario financiero. Aval. Obligación contraída por alguno de los signatarios de un título de crédito, de pagar dicho título en todo o en parte. Banca de Desarrollo. Instituciones que son entidades de la administración pública federal, con personalidad jurídica y patrimonio propios , constituidas con el carácter de sociedades nacionales de crédito, en los términos de sus correspondientes leyes orgánicas y de la ley de Instituciones de Crédito. Banco de México. Banco Central y de emisión única, organismo público descentralizado de la Administración Pública Federal, con personalidad jurídica y patrimonio propio. Bolsa Mexicana de Valores. Es una Sociedad Anónima que goza de concesión del Gobierno Federal, encargada de facilitar las transacciones con valores y procurar el desarrollo ordenado del Mercado de Valores. Bonos Ajustables del Gobierno Federal (AJUSTABONOS). Son títulos de crédito nominativos en los cuales se consigna la obligación directa e incondicional del Gobierno Federal de pagar una suma de dinero a su vencimiento, determinable en relación al Índice Nacional de Precios al Consumidor y que devengan además intereses. Bonos Bancarios. Son títulos de crédito a largo plazo emitidos por Instituciones Crédito. Bonos de Desarrollo del Gobierno Federal (BONDES). Son títulos de crédito a largo plazo, en los cuales se consigna la obligación directa e incondicional del Gobierno Federal de pagar a su vencimiento una cantidad determinada de dinero, así como intereses cada 28 días. Capítulo XIX. Sistema Financiero en México 281 Bonos de la Tesorería de la Federación (TESOBONOS). Son títulos de crédito denominados en moneda extranjera, en los cuales se consigna la obligación del Gobierno Federal de pagar en una fecha determinada, una suma en moneda nacional equivalente al valor nominal del título en dicha moneda extranjera, calculado al tipo de cambio libre. Bonos de Prenda. Son títulos accesorios de un Certificado de Depósito, expedido por un Almacén General de Depósito, por el que se constituye un crédito prendario sobre las mercancías o bienes indicados en el Certificado de Depósito correspondiente. Debiéndose expedir de modo que cada emisión se identifique con el Certificado de Depósito del cual derive. Bursátil. Término que se aplica de manera genérica a aquellos documentos (Títulos de Crédito) u operaciones, que coticen o sean objeto de operaciones a través de una Bolsa de Valores o Mercado de Valores. Bursatilidad. Característica de un título valor que significa la posibilidad de encontrar compradores y vendedores del mismo, con relativa facilidad. Calificadora de Valores. Empresa cuyo objeto es dictaminar acerca de la calidad crediticia de los títulos de deuda emitidos por empresas, que habrán de ser colocados entre el gran público inversionista, y difundir el resultado de dichos dictámenes en el mercado financiero. Capital. Monto de las aportaciones que realizan las personas físicas o morales para integrar el patrimonio social. En las sociedades anónimas, el captar se representa mediante acciones y en las sociedades y asociaciones civiles mediante partes sociales. Casa de Bolsa. Sociedad Anónima autorizada por el Estado para dedicarse a la intermediación con valores. Certificados de Depósito Bancario a Plazo (CEDES). Son títulos de crédito a través de los cuales una Institución de Crédito documenta los depósitos a plazo que recibe del público, con la obligación de restituirlos en efectivo en un plazo determinado, más el pago de un interés periódico. Certificados de la Tesorería de la Federación (CETES). Son títulos de crédito, en los cuales se consigna la obligación directa e incondicional del Gobierno Federal de pagar una suma de dinero en determinada fecha. Certificados de participación inmobiliaria (CPI'S). Son títulos emitidos por una Institución de Crédito con cargo a un fideicomiso cuyo patrimonio se integra con bienes inmuebles. Certificados de Participación Ordinarios (CPO). Son títulos emitidos por una institución de crédito, con cargo a un fideicomiso cuyo patrimonio se integra con bienes aportados al mismo. Circular. Disposición de carácter general emitida por las autoridades del Mercado de Valores, en la que se establecen criterios para la operación de las Casas de Bolsa, y realización de las actividades relacionadas con el Mercado de Valores. Coaseguro. Es la participación de dos o más empresas de seguros en un mismo riesgo, en virtud de tratos directos realizados por cada una de ellas con el asegurado. Comisión Nacional Bancaria y de Valores. Es un órgano desconcentrado de la Secretaría de Hacienda y Crédito Público con autonomía técnica y facultades administrativas, con el objeto de supervisar y regular a las entidades financieras, a fin de procurar su estabilidad y correcto funcionamiento, mantener y fomentar el sano e equilibrado desarrollo del sistema financiero, en protección de los intereses del público. También supervisará y regulará a las personas físicas y morales, cuando realicen actividades en el sistema financiero. Contraseguro. Es el convenio en virtud del cual una empresa de seguros se obliga a reintegrar al contratante las primas o cuotas satisfechas o cubiertas, cuando se cumplan determinadas condiciones. 282 Análisis e Interpretación de Estados Financieros Cotización. Precio corriente de un valor en el mercado. Se refiere al pedido de compra más alto y a la oferta de venta más bajo de un valor en un tiempo específico. Empresas de Factoraje Financiero. Por virtud del contrato de factoraje financiero, estas empresas convienen con sus clientes, personas morales o personas físicas que realicen actividades empresariales , la primera adquiera de los segundos derechos de crédito relacionados a proveeduría de bienes, se servicios o ambos, con recursos provenientes de las operaciones pasivas. Factoraje. Operación por la que el factor (empresa de factoraje) compra a un cliente (cedente), que a su vez es proveedor de bienes y servicios, su cartera, después de hacerle un estudio de crédito, con el objeto de otorgarle liquidez y un aumento de capital de trabajo. Fianzas. La fianza es un contrato por medio del cual una persona, física o moral, se compromete a cumplir una obligación si el deudor principal no la cumpliere, de este concepto se deduce que la fianza no es un servicio en el que se ofrezca dinero, ya sea en forma directa o como crédito. Fianza Civil. La otorga una persona física. Fianza Mercantil. La fianza mercantil es otorgada por una institución legalmente autorizada por la Secretaría de Hacienda y Crédito Público y está minuciosamente reglamentada por la Ley. Se le llama fianza de empresa. Fianza de Empresa. Las fianzas de empresa usualmente son clasificadas en tres grandes grupos, según la clase de obligaciones que garantizan: De fidelidad, judiciales y generales. Fianzas de Fidelidad. En ellas la compañía afianzadora, se obliga a pagar las responsabilidades derivadas de la comisión de un delito patrimonial, por un empleado contra su patrón. Fianzas Judiciales. Garantizan diversas obligaciones o actos de particulares dentro de un procedimiento judicial, o derivadas de resoluciones judiciales. Por ejemplo: la libertad provisional para quien está detenido. Fianzas Generales. Por exclusión, son todas las demás que no caen dentro de las de fidelidad, ni judiciales; por ejemplo: las que garantizan pago de impuestos, de cuotas del Seguro Social; inconformidades contra el cobro de los mismos; cumplimiento de contratos de obra, anticipos, etc. Filiales. Sociedades mexicanas autorizadas para organizarse y operar, conforme a la Ley de Instituciones de Crédito, como institución de banca múltiple o sociedad financiera de objeto limitado, y en cuyo capital participe una Institución Financiera del Exterior o una Sociedad Controladora Filial. Financieras del Exterior. Entidad financiera constituida en un país con el que México haya celebrado un tratado de acuerdo internacional en virtud del cual se permita el establecimiento en territorio nacional de filiales. Grupo Financiero. Integrado por una sociedad controladora, por las entidades financieras y por las empresas, que obtengan la autorización de la Secretaría de hacienda y Crédito Público para constituirse y funcionar como grupo financiero, de acuerdo a la Ley par Regular las Agrupaciones Financieras y Reglas correspondientes. INDEVAL. Sociedad Anónima que goza de concesión del Gobierno Federal para actuar como institución para el depósito de valores, prestando servicios relacionados con la guarda, administración, compensación, liquidación y transferencia de valores Instituciones de Crédito. Sociedades Anónimas autorizadas para prestar el servicio de banca y crédito, que consiste en la captación de recursos en el mercado para su colocación en el público, mediante actos causantes de pasivo directo, quedando el intermediario obligado a cubrir el principal y, en su caso, los accesorios financieros de los recursos captados. Instituto para el Depósito de Valores. INDEVAL. Capítulo XIX. Sistema Financiero en México 283 Intermediario. Persona autorizada para realizar en forma habitual operaciones de adquisición y venta de valores por cuenta propia o de terceros, incluso con el público inversionista. Mercado de Capitales. Aquel mercado financiero en el que se realiza la intermediación de instrumentos de inversión en los que no existe un rendimiento predeterminado, sino que las ganancias o pérdidas están en función de las fluctuaciones del mercado, o sea, oferta y demanda. Mercado de Dinero. Aquel mercado financiero en el que se realiza intermediación de instrumentos de gran liquidez y de riesgo mínimo. Mercado de Valores. Aquel mercado financiero en que se realiza la intermediación de todo tipo de valores. Mercado Primario. Es la colocación de valores hecha por la emisora entre el público inversionista. Mercado Secundario. El conjunto de transacciones de compra-venta de valores entre tenedores de los mismos. Mediante un intermediario de mercado de valores. Obligaciones. Es un título de crédito emitido en masa por una Sociedad Anónima, con objeto de obtener un empréstito generalmente a mediano o largo plazo y que otorga a sus tenedores derechos representativos de una parte alícuota del monto total del crédito. Obligaciones Quirografarias de Arrendadoras Financieras. Son títulos de crédito emitidos en mesa, representativos de un crédito colectivo a cargo de una Arrendadora Financiera, quien las emite con objeto de obtener financiamiento de gran público inversionista. Oferta Pública. Se considera la que se haga por algún medio de comunicación masiva o persona indeterminada para suscribir, enajenar o adquirir títulos o documentos. Son valores las acciones, obligaciones y demás títulos que se emitan en serie o en masa. Operaciones por Cuenta Propia. Aquellas operaciones mediante las cuales una casa de bolsa compra o vende por si misma valores de renta variable a través de la casa de valores, con el objeto de facilitar su colocación o coadyuvar a dar mayor estabilidad a los precios y a reducir los márgenes entre cotizaciones de compra y venta de los títulos, incluyendo ventas en corto. Existen otras variantes a las mencionadas anteriormente. Organismos Auxiliares del Crédito. Se consideran las siguiente: I. Almacenes Generales de Depósito; 11. Arrendadoras Financieras; llI. Sociedades de Ahorro y Préstamo; IV. Uniones de Crédito; V. Empresas de Factoraje Financiero, y VI. Las demás que otras leyes consideren como tales. Organizaciones Auxiliares de Seguros. Son los terceros autorizados a prestar servicios de seguros a nombre y por cuenta de aseguradoras y quedarán a vigilancia de la Comisión Nacional de Seguros y Fianzas. Pagarés Bancarios con Rendimiento Liquidable al Vencimiento. Son Pagarés suscritos por instituciones de crédito, que representan un pasivo a cargo de las mismas instituciones, cuyo rendimiento es liquidable al vencimiento del título. Pagarés de mediano pklzo. Se consideran los pagarés suscritos por sociedades mexicanas, denominados en moneda nacional, emitidos a un plazo no menores de uno ni mayores a tres años y destinados a circular en el mercado de valores. 284 Análisis e Interpretación de Estados Financieros Pagarés Financieros. Pagarés suscritos por arrendadoras financieras y empresas de factoraje financiero, cuyo plazo de vencimiento no sea menor de un año ni mayor de tres. Papel Comercial. Es un título de crédito, pagaré por el que el emisor promete pagar a los tenedores, una cierta cantidad de dinero en la fecha de su vencimiento. Es un título a corto plazo, no menor de veintiocho días ni mayor de un año. También se considera a los pagarés suscritos por sociedades anónimas mexicanas, denominados en moneda nacional, destinados a circular en el mercado de valores. Papel Comercial con Aval Bancario. Es un pagaré por el que el emisor promete pagar al tenedor, una cierta cantidad de dinero en la fecha de su vencimiento contando con el aval de una Institución de Crédito. Papel Comercial Emitido por Empresas de Factoraje Financiero. Son pagarés emitidos por empresas de factoraje financiero representativos de un crédito otorgado a las mismas y destinados a circular en el mercado de valores. Piso de la Bolsa. Recinto en donde se llevan a cabo las operaciones bursátiles. Postura. Cantidad y precio a que se ofrece o demanda un valor determinado. Prima. Es el sobreprecio que se paga en la compra de un titulo sobre su valor nominal. Reaseguro. Es el contrato en virtud del cual, una empresa de seguros toma a su cargo total o parcial un riesgo ya cubierto por otra o el remanente de daños que excede de la cantidad asegurada por el asegurador directo. Renta fija. Valores cuyo rendimiento es predeterminado en un plazo dado. Renta Variable. Valores cuyo rendimiento depende de los resultados de las empresas que los emiten. Reporto. Operación mediante la cual un intermediario vende valores susceptibles de esta operación, y se compromete a recomprar los títulos, después de un plazo acordado, al mismo precio, más un premio previamente pactado. Series. Conjunto de valores homogéneos plenamente sustituibles entre sí, que forman parte de una misma emisión. Sesión Bursátil. Período de tiempo en el que se celebran las operaciones bursátiles. Sociedad Controladora Filial. Sociedad mexicana autorizada para constituirse y operar como sociedad controladora en los términos de la Ley para Regular las Agrupaciones Financieras, y en cuyo capital participe una Institución Financiera del Exterior. Sociedad de Inversión. Sociedad Mercantil que, contando con la autorización de la Comisión Nacional Bancaria y de Valores, tiene por objeto la adquisición de valores y documentos seleccionados de acuerdo al criterio de diversificación de riesgos, con recursos provenientes de la colocación de las acciones representativas de su capital social, entre el público inversionista. En otras palabras se podrán definir como sociedades de inversión diversificadas o sociedades de inversión especializadas, en función a su tipo y a la política de adquisición y selección de valores que adoptan. Sociedades de Inversión Diversificadas. Serán aquellas que determinen sus políticas de inversión, de adquisición y selección de valores de acuerdo con disposiciones, con rangos determinados que aseguren el principio de dispersión de los riesgos en la composición de su cartera. Sociedades de Inversión Especializadas. Serán aquellas que autorregulen su régimen de inversión y determinen sus políticas de inversión de adquisición y selección de valores de acuerdo con sus prospectos de información al público inversionista, sin perjuicio de dar cumplimiento a la Ley de Sociedades de Inversión y disposiciones aplicables. Sociedades de Ahorro y Préstamo. Serán personas morales con personalidad jurídica y patrimonios propios, de capital variable no lucrativas, en las que la responsabilidad de los socios se limita al pago de Capítulo XIX. Sistema Financiero en México 285 sus aportaciones. Tendrán duración indefinida, con domicilio en el territorio nacional y su denominación deberá ir siempre seguida de las palabras "Sociedad de Ahorro y Préstamo". Tasa de Descuento. Porcentaje que, aplicado al valor nominal de un título, da como resultado el precio del mismo, es decir la cantidad en que se adquiere el título. Títulos Opcionales (Warrants). Son aquellos documentos susceptibles de oferta pública y de intemediación en el mercado de valores, que confieren a sus tenedores, a cambio del pago de una prima de emisión, el derecho de comprar o el derecho de vender al emisor un determinado número de acciones a las que se encuentran referidos (acciones de referencia), de un grupo o canas ta de acciones (canasta de referencia), o bien de recibir del emisor una determinada suma de dinero resultante de la variación de un índice de precios (Índice de referencia), a un cierto precio (precio de ejercicio) y durante un período o en una fecha establecidos al realizarse la emisión. El emisor tendrá la obligación de liquidar los títulos opcionales en especie o en efectivo, según se estipule en el acta de emisión. Usos Bursátiles. Fuente del Derecho Bursátil, que surgen de la práctica generalizada, con la convicción de ajustarse a una regla de derecho. Valores. Son los títulos de crédito y documentos a ellos asimilables, que sean materia de oferta pública o de intermediación en el Mercado de V al ores, y que deben estar inscritos en el Registro Nacional de Valores e Intermediarios. Valores de Renta Variable. Son las acciones, inclusive los títulos fiduciarios que las representan, los certificados de aportación patrimonial, las obligaciones convertibles en acciones y los títulos opcionales inscritos en la sección valores del Registro Nacional de Valores e Intermediarios, así como en la bolsa de valores. Venta en Corto. Es aquella operación de compraventa de valores que se realiza a través de bolsa, cuya liquidación efectúe el vendedor con valores obtenidos en préstamo, de conformidad con el artículo 98, primer párrafo, de la Ley del Mercado de Valores. 286 Análisis e Interpretación de Estados Financieros Concepto de sistema financiero En México a través de sus diferentes etapas y épocas ante sus muy diversas crisis el Sistema Financiero Mexicano ha tratado de dar respuesta a las necesidades de la sociedad a través de sus diversas instituciones teniendo éstos en la actualidad una nueva mentalidad en la dirección siendo ésta más agresiva, profesional, eficiente y de mayor calidad y por ende más competitiva. El sistema mexicano financiero está teóricamente dividido en dos tipos de mercados: l. El mercado de capitales es un mercado de largo plazo en el que no se considera capital la concepción contable de las aportaciones de los socios de una empresa, sino a esto más todos los instrumentos de inversión y financiamiento a largo plazo, obligaciones, certificados de participación y otros instrumentos. 2. El mercado de dinero que es un mercado de corto plazo al que acuden oferentes que tienen dinero temporalmente ocioso y demandantes que tienen que satisfacer los requerimientos de su capital de trabajo. El desarrollo y complejidad que han alcanzado estos mercados no permite ya una división clara y formal referida a la parte o partes del mercado que correspondan a cada tipo de intermediación, ya que se encamina a una mejor integración y complementación de intermediarios que avanzan a la banca universal. Por lo anterior, cuando hablamos de un sistema financiero lo definimos como un conjunto de instituciones públicas y privadas que captan, administran, norman. regulan, orientan y dirigen tanto el ahorro como la inversión en el contexto económico que brinda nuestro país. Siendo objetivo principal del sistema financiero poner en contacto a oferentes (ahorradores o inversionistas) y demandantes (emisoras de recursos financieros, monetarios o fondos) promoviéndose el contacto de estos elementos a nivel nacional e internacional, con la regulación de las instituciones públicas. Estructura del sistema financiero En la estructura del sistema financiero mexicano la autoridad máxima sigue siendo la Secretaría de Hacienda y Crédito Público en lo concerniente a la rectoría del sistema y su fiscalización a través de la Administración Especial de Auditoría Fiscal. El Banco de México regula el funcionamiento del sistema financiero, quedando subdividida la inspección y vigilancia en tres subsistemas: l. El subsistema integrado por las Instituciones de Crédito de Banca Múltiple y de Banca de Desarrollo, el Patronato del Ahorro Nacional y por las Organizaciones y Actividades Auxiliares del Crédito, serán supervisadas éstas por la Comisión Nacional Bancaria y de Valores. 2. El subsistema integrado por la Bolsa Mexicana de Valores por el Instituto para el Depósito de Valores, las Casas de Bolsa, las Sociedades de Inversión y las Sociedades Operadoras de Sociedades de Inversión, serán supervisadas por la Comisión Nacional Bancaria y de Valores. Capítulo XIX. Sistema Financiero en México 287 Autoridades reguladoras La regulación y vigilancia del sistema corresponde a la Secretaría de Hacienda y Crédito Público, al Banco de México y a la Comisión Nacional Bancaria y de Valores. Secretaría de Hacienda y Crédito Público Es la entidad más importante en lo que respecta a la rectoría del sistema financiero, conteniendo sus atribuciones el Artículo 31 de la Ley Orgánica de la Administración Pública Federal; sus atribuciones corresponden a la aplicación, ejecución e inter-pretación de los efectos administrativos que sobre la materia existen. También le corresponde la orientación de la política financiera y crediticia de las instituciones financieras y crediticias del país y de las organizaciones y actividades auxiliares de crédito. Facultades: • Dirigir la política monetaria y crediticia. • Realizar o autorizar las operaciones en que se haga uso del crédito público. • Planear, coordinar, evaluar y vigilar el sistema bancario del país. • Ejercer atribuciones señaladas en las leyes en materia de seguros, fianzas, valores y organizaciones y actividades auxiliares de crédito • Diseñar la política fiscal. • Captar ingresos ordinarios y del comercio exterior. • Administrar la Casa de Moneda. Leyes y reglamentos que fundamentan las facultades de la secretaría: • Reglamento Interior de la Secretaría de Hacienda y Crédito Público. • Ley de Instituciones de Crédito. • Ley de Organizaciones y Actividades Auxiliares del Crédito. • Ley de Mercado de V al ores. • Ley para Reglamentar las Agrupaciones Financieras. • Ley de Sociedades de Inversión. Banco de México Es el banco central de la nación mediante decreto publicado en el Diario Oficial de la Federación el 23 de diciembre de 1993, reformada por los Decretos del 17 de noviembre de 1995, el 23 de enero de 1998 y el 19 de enero de 1999. Funciones: • Regular la emisión y circulación de la moneda, la intermediación y los servicios financieros. así como los sistemas de pagos; • Operar con las instituciones de crédito como banco de reserva y acreditante de última instancia; 288 Análisis e Interpretación de Estados Financieros • Prestar servicios de tesorería al Gobierno Federal y actuar como agente financiero del mismo;. (El Banco de México es el agente exclusivo para colocar, redimir y vender valores gubernamentales, como CETES, TESOBONOS, AJUSTABONOS o PAGARÉS y efectuar reportas). • Fungir como asesor del Gobierno Federal en materia económica y particularmente financiera; • Participar en el Fondo Monetario Internacional y en otros organismos de cooperación financiera internacional o que agrupen a bancos centrales, y • Operar con los organismos a que se refiere el punto anterior con bancos centrales y con otras personas morales extranjeras que ejerzan funciones de autoridad en materia financiera. Otras funciones en relación a la regulación crediticia y cambiaria en las siguientes operaciones: • Operar con valores;. • Otorgar crédito al Gobierno Federal., a las instituciones de crédito, así como al organismo descentralizado denominado Instituto para la Protección del Ahorro Bancario; • Otorgar crédito a las personas a las que se refiere el último punto de la relación anterior; • Constituir depósitos en instituciones de crédito o depositarias de valores del país o del extranjero; • Adquirir valores emitidos por organismos financieros internacionales o persona morales domiciliadas en el exterior; de los previstos en la fracción del artículo 20, de la Ley del Banco de México; • Emitir bonos de regulación monetaria; • Recibir depósitos bancarios de dinero del Gobierno Federal, de entidades financieras del país y del exterior, de fideicomisos públicos de fomento económico y de los referidos en el punto siguiente, de instituciones para el depósito de valores, así como de entidades de la Administración Pública Federal cuando las leyes así lo dispongan: • Recibir depósitos bancarios de dinero de las personas a que se refiere el último punto de la relación anterior; • Obtener créditos de las personas a que se refiere el último, punto de la relación anterior en el anterior y de entidades financieras del exterior, exclusivamente con propósitos de regulación cambiaria; • Efectuar operaciones con divisas, oro y plata, incluyendo repartos; • Actuar como fiduciario cuando por ley se le asigne esa encomienda, o bien tratándose de fideicomisos cuyos fines coadyuven al desempeño de funciones o de los que el propios banco constituya para cumplir obligaciones laborales a su cargo, y. • Recibir depósitos de títulos o valores, en custodia o administración, de las personas señaladas en puntos anteriores. También podrán recibir depósitos de otros efectos del Gobierno Federal. Comisión Nacional Bancaria y de Valores Es un órgano desconcentrado de la Secretaría de Hacienda y Crédito Público con autonomía técnica y facultadas administrativas, con el objeto de supervisar y regular a las entidades financieras, a fin de procurar su estabilidad y correcto funcionamiento, mantener y fomentar el sano y equilibrado desarrollo del sistema financiero en su conjunto, en protección de los intereses del público. También supervisará y regulará a las personas físicas y demás personas morales, cuando realicen actividades previstas en las leyes relativas al sistema financiero. Capítulo XIX. Sistema Financiero en México 289 Entidades del sector financiero o entidades l. Sociedades controladoras de grupos financieros. 2. Instituciones de crédito. 3. Casas de bolsa. 4. Especialistas bursátiles. 5. Bolsa de valores. 6. Sociedades operadoras de sociedades de inversión. 7. Almacenes generales de depósito. 8. Uniones de crédito. 9. Arrendadoras financieras. 10. Empresas de factoraje financiero. 11. Sociedades de ahorro y préstamo. 12. Casas de cambio. 13. Sociedades financieras de objeto limitado. 14. Instituciones para el depósito de valores. 15. Instituciones calificadoras de valores. 16. Sociedades de información crediticia. 17. Otras instituciones y fideicomisos públicos que realicen actividades financieras y dentro de las cuales la Comisión ejerza facultades de supervisión. Facultades: • Realizar la supervisión de las entidades, así como de las personas físicas y demás personas morales cuando realicen actividades previstas en las leyes relativas al sistema financiero; • Emitir en el ámbito de su competencia la regulación prudencial a que se sujetarán las entidades; • Dictar normas de registro de operaciones aplicables a las entidades; • Fijar reglas de estimación de los activos y, en su caso, de las obligaciones y responsabilidades de las entidades en los términos que señalen las leyes: • Expedir normas respecto a la información que deberán proporcionarle periódicamente as entidades; • Emitir disposiciones de carácter general que establezcan las características y requisitos que deberán cumplir los auditores de las entidades, así como sus dictámenes. • Establecer los criterios a que se refiere el artículo2' de la Ley del Mercado de Valores, así como aquellos de aplicación general en el sector financiero acerca de los actos y operaciones que se consideren contrarios a los usos mercantiles, bancarios y bursátiles, etc.; • Procurar a través de los procedimientos establecidos en las leyes que regulen ele sistema financiero que las entidades cumplan debida y eficazmente las operaciones y servicios en los términos y condiciones concertados, con los dos usuarios de servicios financieros; • Autorizar la constitución y operación, así como determinar el capital mínimo, de aquellas entidades que señalan las leyes; 290 Análisis e Interpretación de Estados Financieros • Autorizar o aprobar nombramientos de consejeros, directivos, comisarios y apoderados de las entidades, en los términos de las leyes respectivas; etc.; • Determinar o recomendar que se proceda a la amonestación, suspensión, veto o remoción y, en su caso, inhabilitación de los consejeros, directivos, comisarios, etc.; • Ordenar la suspensión de operaciones de las entidades de acuerdo a lo dispuesto en la ley; • Intervenir administrativa o gerencialmente a las entidades, con objeto de suspender, normalizar o resolver las operaciones; que pongan en peligro su solvencia, estabilidad o liquidez.; • Investigar aquellos actos de personas físicas o morales que no siendo entidades del sector financiero, hagan suponer la realización de operaciones violatorias de las leyes que rigen a las citadas entidades, pudiendo al efecto ordenar visitas de inspección a los presuntos responsables; • Ordenar la suspensión de operaciones, así como intervenir administrativa o gerencialmente según se prevea en las leyes, la negociación, empresa o establecimientos de personas físicas o morales que, sin la autorización correspondiente, realicen actividades que la requieran en términos de las disposiciones que regulan a las de entidades del sector financiero, o bien proceder a la clausura de sus oficinas; en empresas que actúen sin autorización; • Investigar presuntas infracciones en materia de uso indebido de información privilegiada, de conformidad con las leyes que rigen a las entidades; • Imponer sanciones administrativas por infracciones a las leyes que regulan actividades, entidades y personas sujetas a su supervisión, así como a las disposiciones que emanen de ellas; • Conocer y resolver sobre el recurso de revocación que se interponga en contra de las sanciones aplicadas, así como condonar total o parcialmente las multas impuestas; • Intervenir en los procedimientos de liquidación de las entidades en los términos de ley; • Determinar los días en que las entidades deberán cerrar sus puertas y suspender sus operaciones; • Elaborar y publicar estadísticas relativas a las entidades y mercados financieros; • Celebrar convenios con organismos nacionales e internacionales con funciones de supervisión y regulación similares a las de la Comisión, así como participar en foros de consulta y organismos de supervisión y regulación financieras a nivel nacional e internacional; • Proporcionar la asistencia que le soliciten las instituciones supervisoras y reguladoras de otros países, para lo cual en ejercicio de sus facultades de inspección y vigilancia, podrá recabar respecto de cualquier persona la información y documentación que sea objeto de la solicitud; • Intervenir en la emisión, sorteos y cancelación de títulos o valores de las entidades, en los términos de ley, cuidando que la circulación de los mismos no exceda de los límites legales; • Aplicar a los servidores públicos de las instituciones de banca múltiple en las que el Gobierno Federal tenga el control por su participación accionaria y de las instituciones de banca de desarrollo las disposiciones y sanciones previstas en la Ley Federal de Responsabilidades de los Servidores Públicos, etc.; • Llevar el Registro Nacional de Valores e Intermediarios y certificar inscripciones que consten en el mismo; • Autorizar, suspender o cancelar la inscripción de valores. y especialistas bursátiles en el Registro Nacional de Valores e Intermediarios, así como suspender la citada inscripción por lo que hace a las casas de bolsa; • Supervisar a los emisores de valores inscritos en el Registro Nacional de valores e Intermediarios, respecto de las obligaciones que les impone la Ley del Mercado de Valores; Capítulo XIX. Sistema Financiero en México 291 • Dictar las disposiciones de carácter general en relativas a la forma y términos en que las sociedades emisoras que dispongan de información privilegiada tendrán la obligación de hacerla de conocimiento del público.; • Expedir normas que establezcan los requisitos rrúnimos de divulgación al público que las instituciones calificadoras de valores deberán satisfacer sobre la calidad crediticia de las emisiones que éstas hayan dictaminado y sobre otros aspectos tendientes a mejorar los servicios que las mismas prestan a los usuarios; • Emitir reglas que deberán sujetarse las casas de bolsa al realizar operaciones con sus accionistas, consejeros directivos y empleados; • Autorizar y vigilar sistemas de compensación, de información centralizada, calificación de valores y otros mecanismos tendientes a facilitar las operaciones o a perfeccionar el mercado de valores.; • Ordenar la suspensión de cotizaciones de valores., cuando en su mercado existan condiciones desordenadas o se efectúen operaciones no conformes a sanos usos o prácticas; • Emitir las disposiciones necesarias para el ejercicio de las facultades que esta ley y demás leyes. le otorgan y para el eficaz cumplimiento de las mismas y de las disposiciones que con base en ellas se expidan, Y • Las demás facultades que le estén atribuidas por esta Ley, por la Ley Reglamentaria de la Fracción XIIIbis del Apartado B, del Artículo 123 de la Constitución Política de los Estados Unidos Mexicanos. y por otras leyes. Legislación aplicable: • Ley de la Comisión Nacional Bancaria y de Valores • Ley de Instituciones de Crédito. • Ley para las Agrupaciones Financieras. • Ley General de Organizaciones y Actividades Auxiliares de Crédito. • Ley General de Sociedades Mercantiles. • Leyes Orgánicas de los Bancos de Desarrollo. • Ley Orgánica del Patronato del Ahorro Nacional. • Circulares de la Comisión Nacional Bancaria. • Circulares del Banco de México. • Ley del Mercado de Valores. • Reglas del Registro Nacional de Valores e Intermediarios. • Ley de Sociedades de Inversión. Patronato del Ahorro Nacional Es un organismo descentralizado del Gobierno Federal, con personalidad jurídica y patrimonio propios, cuya organización, funcionamiento, control, objetivos y características de sus operaciones se encuentran reguladas por su Ley Orgánica del Patronato del Ahorro Nacional. 292 Análisis e Interpretación de Estados Financieros Objeto Fomentar el ahorro nacional, mediante diversos instrumentos de captación, en beneficio del desarrollo económico del país. Recursos Son los obtenidos de las operaciones que realice el Patronato del Ahorro Nacional, se invertirán en los renglones de activo que el permitan obtener condiciones adecuadas de seguridad y liquidez, conforme a los porcentajes que señale la Secretaría de Hacienda y Crédito Público. Los Bonos y Estampillas del Ahorro Nacional, los planes de ahorro y las operaciones que el Patronato del Ahorro Nacional realice con el público ahorrador, tendrán la garantía incondicional de pago en efectivo del Gobierno Federal. Secreto de información Podrá dar información de las operaciones o servicios que realice a sus ahorradores, deudor, titular o beneficiario que corresponda; a sus representantes legales o a quienes tengan otorgado poder para disponer de la cuenta, etc,. En ningún otro caso podrá dar información salvo que lo pidiera la autoridad judicial, en virtud de providencia dictada en juicio en el que el titular sea parte, a las autoridades hacendarias federales, por conducto de la Comisión Nacional Bancaria y de Valores, para fines fiscales. (Artículo 36) Administración Estará a cargo de un Consejo Directivo y de un Director General. Legislación aplicable: • Ley Orgánica del Patronato del Ahorro Nacional. • Estatuto Orgánico del Patronato del Ahorro Nacional. Instituciones para el Depósito de Valores (INDEVAL) Tiene por objeto prestar servicios relacionados con la guarda, administración, compensación, liquidación y transferencia de valores, concesionándose este objeto por la S.H.C.P., oyendo la opinión de la Comisión Nacional Bancaria y de Valores. Obligaciones: • Debe constituirse como sociedad anónima de capital variable, con sujeción a la Ley General de Sociedades Mercantiles y sólo podrán ser socios las casas de bolsa, especialistas bursátiles, bolsas de valores, instituciones de crédito, compañías de seguros y fianzas. • Cada socio sólo podrá ser propietario de una acción y el número de estos no podrá ser inferior a 20. • El número de administradores no será menor de once y actuarán en Consejo, presidido por el representante de Nacional Financiera y de Sociedad Nacional de Crédito cuando sea socio • Se solicitará la información a través de la Comisión Nacional Bancaria y de Valores por el que acredite tener interés legítimo por el secreto de los valores ahí guardados (Artículo 72 de la Ley del Capítulo XIX. Sistema Financiero en México • • • • 293 Mercado de V al ores); salvo cuando las pidiere la Autoridad Judicial en virtud de providencia dictada en juicio en el que el depositante o beneficiario sea parte o acusado. Expedirán a los depositantes constancias no negociables sobre los valores depositados. El INDEV AL y los depositantes deberán llevar los libros y la documentación contable necesaria. Los cargos por los servicios del INDEV AL, se cubrirán de acuerdo con la tarifa que autorice la Comisión Nacional Bancaria y de Valores. Sólo podrán hacer las inversiones en activos fijos necesarios para cumplir con el objeto social. (Circular 10-103 Disposición Primera). Legislación aplicable: • Ley del Mercado de Valores. Artículos 54 al 85. Sociedades Controladoras de Grupos Financieros Estas entidades financieras no deberán utilizar denominaciones iguales o semejantes a las de otras entidades financieras; actuar de manera conjunta; ofrecer servicios complementarios ni, en general, ostentarse en forma alguna como integrantes de grupos financieros, salvo cuando dichos grupos se encuentren constituidos y funcionen conforme a las disposiciones de la Ley para Regular las Agrupaciones Financieras. Constitución e integración de los grupos: • Requerirá autorización. de la Secretaría de Hacienda y Crédito Público acompañando la solicitud con la documentación necesaria para la constitución y funcionamiento de grupos financieros. • Estarán integrados por una sociedad controladora y por algunas de las entidades financieras siguientes: almacenes generales de depósito, arrendadoras financieras, empresas de factoraje financiero, casas de cambio, instituciones de fianzas, instituciones de seguros, sociedades financieras de objeto limitado, casas de bolsa, instituciones de banca múltiple, así como sociedades operadoras de inversión y administradoras de fondos para el retiro. • Las entidades financieras podrán: • - Actuar de manera conjunta frente al público, etc. - Usar denominaciones iguales o semejantes que los identifiquen frente al público, o bien, conservar la denominación agregando las palabras "Grupo Financieras". - Llevará acabo operaciones de las que son propias a través de oficinas y sucursales de atención al público. • Requerirá autorización de la Secretaría de Hacienda y Crédito Público por la incorporación de una nueva sociedad a un grupo, la fusión de dos o más grupos, etc., cumpliendo ciertas bases. También en el caso de separación o disolución. Se podrá revocar la autorización, si la controladora o alguno de sus integrantes incumplen lo dispuesto por la ley.; debiendo publicarse en el Diario Oficial de la Federación. • La Secretaría de Hacienda y Crédito Público expedirá reglas generales. 294 Análisis e Interpretación de Estados Financieros Actividades: • El control de las asambleas generales de accionistas o de la administración, a cargo de una misma controladora. • Tiene como objeto adquirir y administrar acciones emitidas por sus integrantes. No podrán celebrar operaciones que sean propias de las entidades financieras integrantes del grupo. Siendo su duración indefinida con domicilio social en territorio nacional. • El capital social de las controladoras estará formado por una parte ordinaria y una parte adicional. • Las acciones serán de igual, valor dentro de cada serie. • Por inversionistas institucionales se entenderá a las instituciones de seguros y fianzas, únicamente cuando inviertan sus reservas técnicas, etc. • Ninguna persona física o moral podrá adquirir directa o indirectamente mediante una o varias operaciones, simultánea o sucesivas, el control de las acciones serie "O" por más del cinco porciento del capital social. • Se requiere autorización de la Secretará de Hacienda y Crédito Público, oyendo la opinión de la Comisión que supervise a la controladora, para que cualquier grupo de personas adquieran el control. de la controladora • Los representantes se los accionistas que acudan a las asambleas de la controladora, acreditarán su personalidad mediante poder otorgados en formularios que la propia controladora elabore, reuniendo requisitos. • El capital pagado y las reservas de capital de la controladora se invertirá de conformidad con las disposiciones de carácter general que expida la Secretaría de Hacienda y Crédito Público. • El consejo de administración estará integrado hasta por quince consejeros. • La designación de consejeros deberá recaer en personas con reconocida honorabilidad, que cuenten con amplios conocimientos y experiencia en materia financiera o administrativa. • El nombramiento de director general de la controladora, la persona deberá cumplir con ciertos requisitos. • La Comisión que supervise a la controladora podrá resolver que se proceda a la remoción de los miembros del consejo directivo, director general, comisarios, y demás funcionarios, etc. Legislación aplicable: • Ley para Regulara las Agrupaciones Financieras.- Artículos 1 a 27. Instituciones de Crédito El objeto y propósito de la Ley de Instituciones de Crédito es regular el servicio de banca y crédito, la organización y funcionamiento de las instituciones de crédito, las actividades y operaciones que las mismas podrán realizar: su sano y equilibrado desarrollo; la protección de los intereses del público; la protección de los intereses del público y los términos en que el estado ejercerá la rectoría financiera del sistema bancario mexicano. La Ley de Instituciones de Crédito en el Artículo 2º señala: Intermediarios financieros, capaces de captar recursos del público a través de certificados de depósito, pagarés, etc., (operaciones pasivas) y con estos recursos obtenidos, otorgar diferentes tipos de crédito (operaciones pasivas). Capítulo XIX. Sistema Financiero en México 295 El servicio de banca y crédito sólo podrá prestarse por instituciones de crédito, que podrán ser: l. Instituciones de Banca Múltiple y 2. Instituciones de Banca de Desarrollo. • Para efectos de lo dispuesto en la presente ley, se considera servicios de banca y crédito la captación de recursos del público en el mercado nacional para su colocación en el público, mediante actos causantes de pasivo directo o contingente, quedando el intermediario obligado a cubrir el principal y, en su caso, los accesorios financieros, de los recursos captados. • No se consideran operaciones de banca y crédito aquellas que, en el ejercicio de las actividades que les sean propias, celebren intermediarios financieros distintos a instituciones de crédito que se encuentren debidamente autorizados conforme a los, ordenamientos legales aplicables. Dichos intermediarios en ningún caso podrán recibir depósitos irregulares de dinero en cuenta de cheques. Banca Múltiple • Toda constitución de banca múltiple requiere autorización de la S.H.C.P., oyendo opinión de la Comisión Nacional Bancaria y del Banco de México, así como cualquier modificación deberá ser sometida a la Secretaría; en los Artículos 9 y 10 de la Ley General de Instituciones de Crédito enmarca los requisitos de autorización con sujeción a lo dispuesto en el Plan Nacional de Desarrollo. • La administración de las instituciones de banca múltiple se encomienda a un consejo de administración y un director general, el primero estará compuesto hasta por 15 consejeros. • Merece citarse el establecimiento de Fondo Bancario de Protección al Ahorro, en sustitución del Fondo de Apoyo Preventivo de las Instituciones de Banca Múltiple. • Sus objetivos están orientados a fortalecer su función preventiva para evitar problemas financieros de las instituciones y salvaguardar los intereses del público ahorrador; así como que las instituciones de crédito del exterior puedan establecer sucursales en nuestro país, siempre que sus operaciones las lleven a cabo exclusivamente con residentes en el extranjero. Banca de Desarrollo Están constituidas como sociedades nacionales de crédito dentro de la Administración Pública Federal, con personalidad jurídica y patrimonio, en los términos de sus correspondientes leyes orgánicas y de la Ley de Instituciones de Crédito. • La Banca de Desarrollo apoya y alienta las actividades objeto de su creación (sectores agropecuario, pesquero, vivienda, infraestructura urbana, servicios públicos, comercio, industria y actividades exportadoras) las cuales permiten un crecimiento sano y se tiene fuerte un impulso dentro de la actividad productiva, integración de cadenas productivas, descentralización y un combate a la pobreza y protección al medio ambiente. • El Capital social estará representado por títulos de crédito que se regirán por las disposiciones aplicables a la Ley General de Títulos y Operaciones de Crédito, en lo que sea compatible con su naturaleza y no el previsto por el Capítulo de Instituciones de Banca de Desarrollo. 296 Análisis e Interpretación de Estados Financieros • Los títulos se denominarán Certificados de Aportación Patrimonial (CAP'S), deberán ser nominativos y se dividirán en las series "A" y "B", con una aportación del 66% y 34%, respectivamente. • El Capital social podrá ser aumentado o reducido a propuesta del consejo directivo, por acuerdo de la S.H.C.P., que modifica el Reglamento Orgánico respectivo y la administración estará encomendada al consejo directivo y a un director general. No podrán participar en el capital, personas físicas o morales extranjeras; ni sociedades mexicanas en cuyos estatutos figure cláusula de exclusión directa e indirecta de extranjeros. Bancos de desarrollo que operan en el país: Son siete las instituciones de banca de desarrollo, que operan el país, dentro de las cuales las más importantes son: • Nacional Financiera, • Banco Nacional de Obras y Servicios Públicos y • Banco Nacional de Comercio Exterior. Funciones: • Canalizar recursos financieros de mediano y largo plazo a los sectores agropecuario, pesquero, industrial, comercial y exportador; • Promover nuevos proyectos de inversión; el abasto de insumos y productos básicos. • Modernizar la capacidad instalada para la producción y el fortalecimiento de la infraestructura económica. • Otorgar créditos a corto plazo, • Proporcionar asistencia técnica en la elaboración y ejecución de proyectos de inversión, • Otorgar garantías, • Realizar acciones promocionales. • Operar inversiones en valores y otros títulos en el mercado de capital y • Fungir como agente financiero del Gobierno Federal para la contratación de crédito externo con organismos financieros bilaterales y multilaterales. La nueva banca de desarrollo de segundo piso canaliza los recursos a través de toda la estructura del sistema bancario, reduciendo con ello costos de intermediación y especializándose en diferentes servicios, siendo complementaria y subsidiaria de la acción de la banca múltiple comercial. Además complementa las garantías de los acreditados para facilitar su acceso a los créditos de la banca múltiple y promueve lasa decisiones de los créditos con base en su evaluación técnica, financiera y de mercado. Casas de Bolsa La inscripción de una sociedad en la Sección de Intermediarios del Registro Nacional de Valores e Intermediarios, da a ésta la calidad de intermediario en el mercado de valores. Dicha inscripción no implica certificación sobre la solvencia del intermediario, éstos tendrán el carácter de casas de bolsa o de especialistas bursátiles. Capítulo XIX. Sistema Financiero en México 297 Actividades: • Actuar como intermediarios en el, mercad de valores, sujetándose a las disposiciones de la Comisión Nacional de Valores; • Recibir fondos por concepto de las operaciones con valores que se les encomienden, etc.; • Prestar asesoría en materia de valores; • Con sujeciones a las disposiciones de carácter general que dicte el Banco de México: • Recibir préstamos o créditos de instituciones de crédito o de organismos de apoyo al mercado de valores, para la realización de las actividades que le sean propias; de acuerdo a disposiciones que dicte el Banco de México; • Conceder préstamos o créditos para la adquisición de valores con garantía de estos; • Celebrar reportos y préstamos sobre valores; • Actuar como fiduciarias en negocios directamente vinculados con las actividades que les sean propias, etc.; • De conformidad con las disposiciones de carácter general que dicte la Comisión Nacional de Valores: • Realizar operaciones por cuenta propia que faciliten la colocación de valores o que coadyuven a dar mayor estabilidad a los precios de éstos y a reducirlos márgenes entre cotizaciones de compra venta de los propios títulos, etc.; • Proporcionar servicios de guarda y administración de valores, etc.; • Realizar inversiones con cargo a su capital global, etc.; • Realizar operaciones con valores, en los términos previstos en esta ley, etc.; • Llevar a cabo actividades de las que les son propias a través de oficinas, sucursales o agencias de instituciones de crédito; • Invertir en acciones de otras sociedades que les presten servicios, etc.; • Actuar como especialistas bursátiles , sujetándose en la realización de operaciones, etc.; • Actuar como representantes comunes de obligaciones y tenedores de otros valores, etc.; • Administrar las reservas para fondos de pensiones o jubilaciones de personal, etc.; • Adquirir las aciones representativas de su capital social, etc.; • Invertir en títulos representativos del capital social de entidades financieras del exterior, etc.; • Emitir obligaciones subordinadas de conversión obligatoria a títulos representativos de su capital social, etc.; • Invertir en el capital de administradoras de fondos para el retiro y, etc.; y • Las análogas o complementarias autorizadas por la Secretaría de Hacienda y Crédito Público oyendo a la Comisión Nacional de Valores, etc. Obligaciones: • No podrán dar noticia de las operaciones que realicen o en las que intervengan, etc. • Serán responsables de la autenticidad e integridad de los valores que negocien y de la inscripción de su último titular en los registros del emisor, etc. 298 Análisis e Interpretación de Estados Financieros • Todos y cada uno de los actos, contratos u operaciones que realicen las casas de bolsa, cualquiera que sea su origen deberán ser registrados en su contabilidad que establece la Comisión Nacional Bancaria y de Valores. Etc. • Las cuentas que deban llevar se ajustarán al catálogo que autorice la Comisión Nacional de Valores. Los libros de contabilidad y los registros deberán conservarse disponibles en las oficinas de la casa de bolsa. Etc. • Llevarán el sistema de contabilidad que establece el Código de Comercio y requisitos de la Comisión Nacional de Valores, etc. • Los libros de contabilidad y los registros antes referidos deberán conservarse en las oficinas y los asientos deberán efectuarse dentro de los quince días naturales siguientes a la fecha en que se realicen los actos, contratos u operaciones respectivas. • Deberán formular sus estados financieros al último día de cada mes. etc. • Los auditores externos que dictaminen los estados financieros de las casa de bolsa, deberán reunir los requisitos que determine la Comisión nacional de Valores. • No podrán pagar dividendos decretados por las asambleas generales de accionistas antes de quedar concluida la revisión de la Comisión Nacional de Valores en estados financieros, etc. • La Comisión Nacional de Valores, señalará base para la estimación de sus activos: - Los valores, títulos y documentos que tengan un mercado regular se estimarán a su precios de mercado; - Los valores, títulos y documentos respecto de los cuales no exista un mercado regular,, se estimarán conforme a criterios; - Las acciones representativas del capital social de las entidades en que se invierta y las sociedades que prestan servicios, se valuarán conforme al método de participación; - Las acciones de las bolsas de valores y de las instituciones parta el depósito de valores, se valuarán de acuerdo a su valor contable; - Los demás activos fijos se estimarán a su precio de adquisición y en su caso, a su valor actualizado de acuerdo al método de valuación determinado por la propia Comisión. • Llevarán un sistema automatizado para la recepción, registro, ejecución y asignación de operaciones con valores, etc. Legislación aplicable: • Ley del Mercado de Valores. Artículos 21 al 28Bis. Especialistas Bursátiles La inscripción de una sociedad en la Sección de Intermediarios del Registro Nacional de Valores e Intermediarios, da a ésta la calidad de intermediario en el mercado de valores. Dicha inscripción no implica certificación sobre la solvencia del intermediario, éstos tendrán el carácter de casas de bolsa o de especialistas bursátiles Actividades: • Actuar como intermediarios por cuenta propia o ajena respecto de los valores; Capítulo XIX. Sistema Financiero en México 299 • Con sujeción a las disposiciones de carácter general que dicte el Banco de México, recibir préstamos po créditos de instituciones de crédito o de organismos de apoyo al mercado de valores, etc.; • De conformidad con las disposiciones de carácter general que dicte la Comisión Nacional de Valores: - Realizar operaciones por cuenta propia respecto de los valores en que sean especialistas; - Mantener en guarda y administración sus valores; - Realizar inversiones con cargo a su capital global cuyo concepto será determinados en las citadas disposiciones y - Invertir en acciones de otras sociedades que les presten servicios, etc. • Invertir en títulos representativos del capital social de entidades financieras del exterior. • Las análogas o complementarias de las anteriores, que les sean autorizadas por la Comisión Nacional de Valores. Prohibiciones: • Realizar operaciones respecto de los valores con miembros del consejo de administración, directivos, gerentes uy factores del emisor de tales valores; • Realizar operaciones con valores con sus accionistas; • Denegar sus servicios respecto de los valore que manejen, de acuerdo a las disposiciones de la Comisión Nacional de Valores o el reglamento interior de la bolsa de valores. • Se requerirá autorización de la Secretaría de Hacienda y Crédito Público para que inviertan, directa o indirectamente, en títulos representativos del capital social de entidades financieras del exterior. • Estarán sujetos a las previsiones establecidas en esta Ley y a celebrar operaciones por cuenta ajena y con el público inversionista. Legislación aplicable: • Ley del Mercado de Valores. Artículos 21 al 28Bis. Bolsa de Valores Las bolsas de valores tiene por objeto facilitar las transacciones con valores y procurar el desarrollo del mercado respectivo, a través de realizar sus actividades. deberán constituirse como sociedades anónimas de capital variable, con sujeción a la ley General de Sociedades Mercantiles. Actividades: • Establecer locales, instalaciones y mecanismos que facilitenlas relaciones y operaciones entre la oferta y la demanda de valores; • Proporcionar y mantener a disposición del público información sobre los valores inscritos en bolsa, etc.; • Hacer publicaciones sobre las materias señalalas en le punto anterior; • Velar por el estricto apego de las actividades de sus socios a las disposiciones que les sean aplicables; 300 Análisis e Interpretación de Estados Financieros • Certificar las cotizaciones en bolsa, y • Realizar aquellas otras actividades análogas o complementarias que autorice la Secretaría de Hacienda y Crédito Público, oyendo a la Comisión Nacional de Valores. Obligaciones: • La Comisión Nacional de Valores podrá en todos tiempo. ordenar los aumentos de capital que sean necesarios para hacer posible la administración de sociedades que hayan obtenido la inscripción en la Sección e Intermediarios del Registro Nacional de Valores e Intermediarios. • Parta que los valores puedan ser operados en bolsa se requerirá: - Que estén inscritos en el registro Nacional de Valores e Intermediarios - Que los emisores soliciten su inscripción en la bolsa de que se trate, y - Que satisfagan los requisitos que determine el reglamento interior en bolsa. • Los emisores de valores que no sean inscritos en bolsa que se consideren afectados en sus derechos podrán recurrir a la Comisión Nacional de Valores. • Las bolsas de valores estarán facultadas para suspender la cotización de valores, cuando produzcan condiciones desordenadas u operaciones no conformes a sanos usos o prácticas de mercado, etc. • La documentación y los registros de actividades de las bolsas de valores, podrán ser destruidos, previa microfilmación después de transcurridos dos años de haberse realizado. • Cada bolsa de valores formulará su reglamento interior que deberá contener, entre otras, las normas aplicables a: - La admisión, suspensión y exclusión de quienes representen en bolsa a los socios; - Los derechos y obligaciones de los socios; - La inscripción de los valores y la suspensión o cancelación de aquella; - Los derechos y obligaciones de los emisores de valores inscritos; - Los términos en que deberán realizarse los operaciones, la manera en que deberán llevar sus registros y los casos en que procedas la suspensión de cotizaciones respecto de valores determinados [ - Las normas de autorregulación aplicables a sus socios y el procedimiento para hacerlas respectivas; - Loas procedimientos para el listado de valores en el sistema internacional de cotizaciones, así como los relativos a la suspensión o cancelación del listado en este sistema, y - Los términos en que deberán realizarse las operaciones con valores en el sistema internacional de cotizaciones, así como las obligaciones a que deben sujetarse las casas de bolsa respeto al tipo de inversionistas, grado de riesgo y demás características propias de dicho sistema. • La Comisión Nacional de Valores podrá ordenar la intervención administrativa de las bolsas de valores, etc. • Cada bolsa formulará el arancel al que deberán ajustarse las remuneraciones que perciba por sus servicios, sometiéndolo a la Comisión Nacional de V alares para su aprobación. Legislación aplicable: • Ley del Mercado de Valores. Artículos 29 a 39. Capítulo XIX. Sistema Financiero en México 301 Sociedades de Inversión Son sociedades anónimas con un capital mínimo totalmente pagado, orientadas al análisis de opciones de inversión de fondos colectivos, que tienen por objeto la adquisición de valores y documentos seleccionados de acuerdo al criterio de diversificación de riesgos, con recursos provenientes de la captación de numerosos ahorradores interesados en formar y mantener su capital, invirtiéndolo por cuenta y beneficio de estos, sin pretender intervenir en la gestión administrativa de las empresas en que invierten, salvo en el caso de las sociedades de inversión de capitales. Clasificación: • Sociedades de Inversión Comunes. • Sociedades de Inversión de Instrumentos de Deuda (o Inversión en Renta Fija). • Sociedades de Inversión de Capitales (SINCAS). Obligaciones: • Las personas físicas o morales que soliciten autorización para constituir una sociedad de inversión deberá cumplir con ciertos requisitos. • Deberán elaborar prospectos de información al público inversionista• Dar aviso por escrito a la Comisión Nacional de Valores por lo menos con veinte días hábiles de anticipación, a< la apertura, cambio de ubicación y clausura de sus oficinas. • Sólo las autorizadas podrán utilizar las expresiones "sociedades de inversión", "fondos de inversión" u otras equivalentes en cualquier otro idioma. • Deben organizarse como sociedades anónimas con arreglo a las disposiciones de la ley General de Sociedades Mercantiles. • Excepto en algunos casos, las personas físicas o morales podrán ser propietarias directa o indirectamente, del 10% o más del capital pagado de una sociedad de inversión. • Operar exclusivamente con valores y documentos inscritos en el Registro Nacional de Valores e Intermediarios, con algunas excepciones. • Deberán estar depositados los valores y documentos que formen parte de los activos de las sociedades de inversión, en instituciones para el depósito de valores. • Deberán valuarse las acciones que emitan estas sociedades conforme a disposiciones de la Comisión Nacional de Valores. Prohibiciones: • Emitir obligaciones; • Recibir depósitos de dinero; • Hipotecar sus inmuebles; • Dar en prenda los valores y documentos que mantengan en sus activos; • Otorgar garantías: • Adquirir o vender las acciones que emitan a precio distinto al que señale; • Practicar operaciones activas de crédito, excepto préstamos de valores, etc; 302 Análisis e Interpretación de Estados Financieros • Adquirir acciones representativas del capital social de otras sociedades de inversión, salvo que obtengan autorización: • Obtener préstamos o créditos, salvo aquellos que reciban de instituciones de crédito, intermediarios, financieros no bancarios y entidades financieras del exterior; • Adquirir el control de empresas, trátandose de sociedades de inversión comunes y de renta fija, y • Lo que les señale ésta u otras leyes. Sociedades de Inversión Comunes • Operan con valores de renta fija y variable dentro de los límites aprobados por la S.H.C.P. y por la Comisión Nacional de Valores. En valores emitidos por el Gobierno Federal no están sujetos a los porcentajes. Sociedades de Inversión en Instrumentos de Deuda (Inversiones de Renta Fija) • Las inversiones que realicen las sociedades de este tipo se sujetarán al régimen que establezca la Comisión Nacional de Valores, oyendo la opinión del Banco de México. • La asignación de utilidades o pérdidas netas entre los accionistas será determinada diariamente por la sociedad operadora. Sociedades de Inversión de Capitales • Operarán con valores y documentos emitidos por empresas que requieren recursos a largo plazo, etc. • Las inversiones se sujetarán al régimen que expida la comisión nacional de valores oyendo la opinión del Banco de México. • Celebrarán con cada una de las empresas promovidas un contrato de promoción estipulando condiciones. • Venderá las acciones emitidas por empresas promovidas a través de oferta pública, etc. • Se valuarán los valores emitidos por las empresas promovidas aplicando el artículo 13.II de esta ley, conforme a lo que dicte la Comisión Nacional de Valores. Sociedades Operadoras de Sociedades de Inversión • La sociedad operadora de inversión administra la distribución y recompra de acciones de una sociedad de inversión. • Estas operadoras pueden ser empresas que únicamente desarrollen dicha actividad o pueden serlo las casas de bolsa o las instituciones de crédito. • Deben ser previamente autorizadas por la Comisión Nacional de Valores, cumpliendo ciertos requisitos. • La adquisición del control del 10% o más de acciones representativas del capital de una sociedad operadora, deberá someterse a la autorización e la Comisión Nacional de Valores. • La guarda y administración de las aciones deberán depositarse ne una institución para el depósito de valores. • Deberán guardar reserva acerca de los servicios que prestan en los términos del Artículo 25 de la Ley del Mercado de Valores. Capítulo XIX. Sistema Financiero en México 303 • La comisión Nacional de Valores podrá revocar la autorización en diferentes situaciones, previa audiencia del interesado. Legislación aplicable: • Ley de Sociedades de Inversión. Artículos 1 al 34. Almacenes Generales de Depósito Son organizaciones auxiliares de crédito que tienen por objeto el almacenamiento, guarda o conservación manejo, control, distribución o comercialización de bienes o mercancías bajo su custodia o que se encuentren en tránsito, amparados por certificados de depósito y el otorgamiento de financiamientos con garantía de los mismos. Los certificados podrán expedirse con o sin bonos de prenda. El almacén se constituirá como sociedad anónima de capital fijo o variable, organizadas con arreglo a la Ley General de Sociedades Mercantiles y las disposiciones para su constitución se encuentran el Artículo 8 º de la Ley citada. Otras actividades: • Prestar servicios de guarda o conservac10n, manejo, control, distribución, transportación y comercialización, así como almacenamiento de bienes y mercancías; • Certificar la calidad así como valuar los bienes y mercancías; • Empacar y envasar los bienes y mercancías recibidos en depósito por cuenta de los depositantes, etc.; • Otorgar financiamientos con garantís de bienes o mercancías almacenadas en bodegas de su propiedad, etc.; • Obtener préstamos y créditos de instituciones de crédito, de seguros y fianzas del país o entidades financieras del exterior, etc.; • Emitir obligaciones subordinadas y demás títulos de crédito en serie o en masa, etc.; • Descontar, dar en garantía o negociar los títulos de crédito y afectar ,os derechos provenientes de los contratos de financiamiento que realicen con sus clientes, etc.; • Gestionar por cuenta y nombre de los depositantes, el otorgamiento de garantías en favor del fisco federal, respecto de las mercancías almacenadas por los mismos, etc. ; • Prestar servicios de depósito fiscal, así como cualesquier otros, etc. y • Las demás operaciones análogas y conexas, que autorice la Secretaría de Hacienda y Crédito Público, oyendo la opinión del Banco de México y la Comisión Nacional Bancaria y de Valores. Clase de almacenes: Podrán ser de tres clases: • Los que se destinen a recibir en depósito bienes y mercancías de cualquier clase y realicen las demás actividades, con excepción del régimen de depósito fiscal y otorgamiento de financiamientos .. • Almacenes fiscales, los que además de estar facultados en el punto anterior, lo están también para recibir mercancías destinadas al régimen de depósito fiscal. 304 Análisis e Interpretación de Estados Financieros • Los que otorguen financiamientos conforme lo previsto en esta ley, sujetándose a los requerimientos mínimos que establezca la Secretaría de Hacienda y Crédito Público; además de estar facultados de alguna de los puntos anteriores. Prohibiciones: A los almacenes Generales de Deposito les esta prohibido: • Operar con sus propias acciones, salvo en ,os casos previstos en la Ley de Mercado de Valores; • Recibir depósitos bancarios de dinero; • Otorgar fianzas o cauciones; • Adquirir bienes, mobiliario y equipo no destinados a sus oficinas o actividades propias de sus objeto social. Si por adjudicación o cualquier otra causa adquiriesen bienes, que no deban mantener en sus activos, deberán proceder a su venta, la que se realizará, en el plazo de un año, si se trata de bienes muebles, o de dos años. si son inmuebles; • Realizar operaciones con oro, plata y divisas . Se exceptúan las operaciones de divisas relacionadas con financiamientos o contratos que celebren en moneda extranjera, etc.; • Celebrar operaciones en virtud de las cuales resulten o puedan resultar deudores del almacén general de depósito, los directores generales o gerentes generales, salvo que correspondan a prestaciones de carácter laboral; etc. y. • Realizar las demás operaciones que no les estén expresamente autorizadas .. Legislación aplicable: • Ley General de Organizaciones Auxiliares de Crédito (Título Segundo). • Organizaciones Auxiliares de Crédito (Capítulo I). • Almacenes Generales de Depósito (Artículos 11 al 23). • Ley Aduanera (Reglas básicas de operación de los Almacenes Generales de Depósito). Uniones de Crédito Son organismos constituidos como sociedades anónimas de capital variable con concesión de la Comisión Nacional Bancaria y de Valores, formadas por un número de socios no menor a veinte, siendo estas personas físicas o morales. Tiene la característica fundamental de tener personalidad jurídica propia. Pueden operar en actividades agrícolas, ganaderas, industrial, comercial y mixto. Actividades: • Facilitar el uso de crédito a sus socios y prestar su garantía o aval exclusivamente a sus socios. • Recibir exclusivamente préstamos de sus socios, de instituciones de crédito, de seguros y de fianzas del país o de entidades financieras del exterior, así como sus proveedores, • Emitir títulos de crédito, en serie o en masa, para su colocación entre el gran público inversionista, excepto obligaciones subordinadas de cualquier tipo; • Practicar con sus socios operaciones de descuento, préstamo y crédito de toda clase, reembolsables a plazos congruentes con los de las operaciones pasivas que celebren; Capítulo XIX. Sistema Financiero en México 305 • Descontar, dar en garantía o negociar los títulos de crédito y afectare los derechos provenientes de los contratos de financiamiento que realicen con sus socios, etc.; • Recibir de sus socios depósitos de dinero para el exclusivo objeto de prestar servicios de caja, cuyos saldos podrán depositar la unión en instituciones de crédito o invertirlos en valores gubernamentales; • Recibir de sus socios depósitos de ahorro; • Adquirir acciones, obligaciones y otros títulos semejantes y aun mantenerlos en cartera; • Tomar a su cargo o contratar construcción o administración de obras de propiedad de sus socios parea uso de los mismos, Etc.; • Promover la organización y administrar empresas, industriales o comerciales para lo cual podrán asociarse con terceras personas. Etc.; • Encárguese de la compra y venta de los frutos o productos obtenidos o elaborados por sus socios o por terceros; • Comprar, vender y comercializar insumos, materias primas, mercancías y artículos diversos, etc; • Adquirir por cuenta propia los bienes a que se refiere la fracción anterior para enajenarlos o rentarlos a sus socios o terceros; • Encargarse, por cuenta propia, de la transformación industrial o del beneficio de los productos obtenidos o elaborados por sus socios; • La transformación que se señala en el punto anterior podrá realizarse en las plantas industriales que adquieran el efecto con cargo a su capital pagado y reservas, etc; • Realizar por cuenta de sus socios operaciones con empresas de factoraje financiero, así como recibir bienes en arrendamiento financiero destinados al cumplimiento de su objeto social, y • Las demás actividades análogas, etc. Actividades sujetas a disposiciones: • El importe total del pasivo real sumado al contingente, no podrá exceder en ningún caso de treinta veces el importe del capital pagado y las reservas. capital, etc.; • En los contratos de crédito de habilitación o avío, el acreditante se reservará el derecho de negociar, afectar en garantía o endosar a entidades financieras del país, los títulos que expida el acreditado y se obligará rescatarlos, etc; • Las operaciones de crédito que practiquen con sus socios, deberán estar relacionadas directamente con las actividades de las empresas o negocios de estos, y deberán tener las garantías que sean propias de cada tipo de crédito, sin perjuicio de las demás que puedan pactarse, etc.; • En el otorgamiento y durante la vigencia de los créditos o préstamos de cualquier naturaleza, se someterán a lo dispuesto por el artículo 73 de esta ley; • Los valores que constituyan sus inversiones serán los aprobados por la Comisión Nacional de Valores, sin que la inversión en valores en una misma sociedad pueda exceder del quince por ciento del capital pagado de la unión; mas las reservas de capital, ni del diez por ciento del capital pagado de la emisora; • No excederá del sesenta por ciento del capital y reservas de capital e, importe de las inversiones en mobiliario, equipo e inmuebles destinados a sus oficinas y bodegas, etc.; 306 Análisis e Interpretación de Estados Financieros • El importe total de las inversiones en plantas industriales, sumado al señalado en el punto anterior, menos la parte insoluta de los créditos que reciban las uniones de crédito para el mismo fin, no podrá ser superior al setenta por ciento del capital pagado y reservas de capital; • Cuando tengan saldos insolutos provenientes de crédito destinados a la adquisición de plantas industriales, las uniones de crédito no podrán acordar devoluciones de capital con derecho a retiro; • El importe de los gastos de organización o similares no podrá exceder del diez por ciento del capital pagado y reservas de capital, y • Los depósitos de sus socios podrán ser retirados mediante recibos órdenes de pago o cualquier otro documento, no negociables. En ningún caso podrá disponerse de ellos mediante cheques. Prohibiciones: • Realzar operaciones de descuento, préstamo o crédito de cualquier clase, con personas que no sean socios de la unión, etc.; • Emitir cualquier clase de valores, salvo las acciones de la unión y los títulos de crédito a la que se refiere el artículo 40-III, etc.; • Entrar en sociedades de responsabilidad ilimitada y explotar por su cuenta: minas, plantas metalúrgicas. fincas rústicas y establecimientos mercantiles o industriales, etc.; • Comerciar por cuenta propia ajena sobre mercancías de cualquier género, salvo artículo 40-XIl/XIII.; • Adquirir derechos reales que no sean de garantía, muebles e inmuebles distintos a los permitidos para las uniones, etc.; • Otorgar fianzas, garantías o cauciones o avales ,salvo que sean a favor de sus socios, etc.; • Operar sobre sus propias acciones; • Aceptar o pagar letras de cambio o cualquier otro documento, en descubierto, etc.; • Realizar operaciones a futuro de compraventa de oro y divisas extranjeras; • Hacer operaciones de reporto de cualquier clase, y • Celebrar operaciones en virtud de las cuales puedan resultar deudores directos del establecimientos sus directores generales o gerentes generales, etc. Legislación aplicable: • Ley General de Organizaciones y Actividades Auxiliares de Crédito. Título Segundo. Capítulo IV. Artículos 39 al 45-A. Arrendadoras Financieras Mediante un contrato de arrendamiento financiero se obligan a adquirir determinados bienes y a conceder su uso o goce temporal, a plazo forzoso, a una persona física o moral, obligándose ésta a realizar pagos parciales por una cantidad que cubra el costo de adquisición de los bienes, los gastos financieros y otros gastos conexos, para adoptar al vencimiento del contrato cualquiera de las tres siguientes opciones terminales: Capítulo XIX. Sistema Financiero en México 307 • Comprar el bien a un precio inferior a su valor de adquisición, fijado en el contrato, o inferior al valor de mercado; • Prorrogar el plazo del uso o goce del bien, pagando una renta menor; o • Participar junto con la arrendadora de los beneficios que deje la venta del bien, de acuerdo a las proporciones y términos establecidos en el contrato. Operaciones de las sociedades autorizadas: • Celebrar contratos de arrendamiento financiero.(Artículo 25); • Adquirir bienes, para darlos en arrendamiento financiero; • Adquirir bienes del futuro arrendatario, con el compromiso de darlos en arrendamiento financiero; • Obtener préstamos y créditos de instituciones de crédito, de seguros y fianzas del país o de las entidades financieras del exterior, etc, • Emitir obligaciones subordinadas y demás títulos de crédito, en serie o en masa, para su colocación entre el gran público inversionista; • Obtener préstamos y créditos de instituciones de crédito del país o de instituciones el exterior, para cubrir necesidades de liquidez, relacionadas con el objeto social; • Descontar, dar en garantía o negociar los títulos de crédito y afectar los derechos provenientes de los contratos de arrendamiento financiero, etc.; • • • • Constituir depósitos, a la vista y a plazo, en instituciones de crédito y bancos del extranjero, etc.; Adquirir muebles e inmuebles destinados a sus oficinas; Las demás que en ésta u otras leyes se les autorice, y Las demás operaciones análogas y conexas que autorice la Secretaría de Hacienda y Crédito Público, oyendo la opinión de la Comisión Nacional Bancaria y de Valores y del Banco de México. • Salvo pacto en contrario, son a riesgo de la arrendataria: - Los vicios y defectos ocultos de los bienes que impidan el uso parcial o total. - La pérdida parcial op total de los bienes, aunque ésta se realice por causa de fuerza mayor o caso fortuito, y - En general, todos los riesgos, pérdidas, robos, destrucción o daños que sufrieren los bienes dados en arrendamiento financiero. Prohibiciones: •- Operar con su propias acciones, salvo en los casos previstos en la Ley del mercado de Valores; • Celebrar operaciones en virtud de las cuales resulten o puedan resultar deudores de la arrendadora, los directores generales o gerentes generales, salvo que correspondan a préstamos de carácter laboral; los comisarios, propietarios o suplentes, estén o no en funciones:; los auditores externos de la arrendadora; o los ascendientes o descendientes en primer grado o cónyuges de las personas anteriores; • Recibir depósitos bancarios de dinero; • Otorgar fianzas o cauciones; • Adquirir bienes, títulos o valores, mobiliario o equipo no destinados a sus oficinas o celebrar operaciones propias de su objeto social, que no deban conservar en au activo. Etc.; • Realizar operaciones con oro, plata y divisas. Etc. y 308 Análisis e Interpretación de Estados Financieros • Realizar las demás operaciones que no les estén expresamente autorizadas. Legislación aplicable: • Ley General de Organizaciones y Actividades Auxiliares del Crédito. • Título Segundo. De las Organizaciones Auxiliares de Crédito. Capítulo Segundo. De las Arrendadoras Financiera. Artículos 24 a 38. Empresas de Factoraje Financiero Una empresa de factoraje financiero (factor) conviene con el cliente (cedente), en adquirir derechos de crédito, (su cartera de clientes, facturas, listados, contra recibos), que éste tenga a su favor a un precio determinado o determinable, en moneda nacional o extranjera, independientemente de la fecha y la forma en que se pague. El objetivo claro de esto, es lograr liquidez, aumentando el capital de trabajo. Operaciones: • Celebrar contratos de factoraje, etc.; • Obtener préstamos o créditos de instituciones de crédito, de seguros y de fianzas del país o de entidades financieras del exterior, destinados a la realización de las operaciones autorizadas, para cubrir necesidades de liquidez relacionadas con su objeto social;. • Emitir obligaciones subordinadas y demás títulos de crédito, en serie o en masa, para su colocación entre el gran público inversionista; • Descontar, dar en garantía o negociar en cualquier forma los títulos de crédito o derechos de crédito provenientes de contratos de factoraje financiero, etc.; • Constituir depósitos, a la vista y a plazo, en instituciones de crédito del país o en entidades financieras del exterior y adquirir valores que apruebe la Comisión Nacional de Valores; • Adquirir bienes muebles e inmuebles destinados a sus oficinas o necesarios para su operación; • Adquirir acciones de sociedades que se organicen exclusivamente para prestarles servicios, así como adquirir el dominio y administrar inmuebles, etc.; • Prestar servicios de administración y cobranza de derechos de crédito; • Los demás que esta ley u otras leyes le autoricen, y • Las demás operaciones análogas y conexas de reglas que autorice la S.H.C.P. oyendo a la Comisión Nacional Bancaria y de Valores, y del Banco de México. Características: • Celebrar contratos de promesa de factoraje y • Celebrar contratos con los deudores de derechos de crédito, constituidos a favor de sus proveedores de bienes y servicios, etc. • Son objeto de factoraje la cartera no vencida. • Los clientes deben garantizar la existencia y legitimidad de los derechos. Capítulo XIX. Sistema Financiero en México 309 • Los clientes responderán del detrimento en el valor de los derechos de crédito objeto del contrato. • El cliente podrá suscribir a la empresa de factoraje pagarés por el importe total de las obligaciones. • El factoraje, comprende la de todos los accesorios de los derechos, salvo pacto en contrario. • La trasmisión de derechos, surtirá efectos a la notificación al deudor, del factoraje y ésta se dará por entrega de documentos, correo o notificación por fedatario público, realizadas en el domicilio del deudor. • El deudor de los derechos de crédito, libera su obligación pagando al acreedor original, mientras no se le haya notificado la transmisión. Prohibiciones: • Operar con sus propias acciones, etc; • Celebrar operaciones en virtud de las cuales resulten o puedan resultar deudores de la empresa de factoraje financiero, los directores generales o gerentes generales, los comisarios, etc.; • Recibir depósitos bancarios de dinero; • Otorgar fianza o cauciones, etc.; • Enajenar los derechos de crédito, objeto de un contrato de factoraje financiero, al mismo cliente del que los adquirió, o a empresas vinculadas con éste, etc.; • Adquirir bienes, mobiliario o equipo no destinados a sus oficinas. Etc.; • Realizar operaciones con oro, plata y divisas. Etc.; • Adquirir derechos de crédito a cargo de subsidiarias, filiales, etc.; • Descontar, garantizar y en general, otorgar créditos distintos de los expresamente autorizadas. • Realizar las demás operaciones que no les están expresamente autorizadas. Legislación aplicable: • Ley General de Organizaciones y Actividades Auxiliares del Crédito en el Artículo 45, en sus incisos de la "A" a la "T". Sociedades de Ahorro y Préstamo Serán personas morales con personalidad jurídica y patrimonios propios, de capital variable no lucrativas, en las que la responsabilidad de los socios se limita al pago de sus aportaciones. Tendrán duración indefinida, con domicilio en territorio nacional. Solicitudes de autorización se acompañaran: • Proyectos de estatutos de la sociedad, etc.; • Programa general de operación de la sociedad, que comprenda por lo menos: - Las políticas de operaciones activas y o pasivas; - Regiones en las que pretenda operar, y - Las bases relativas a su organización y control interno. 310 Análisis e Interpretación de Estados Financieros - Relación de socios fundadores y monto de su aportación, así como de probables administradores y principales directivos, y - La demás documentación e información que a juicio de la Secretaría de Hacienda y Crédito Público se requiera para el efecto. Prohibiciones: • Recibir depósitos a la vista en cuenta de cheques; • Dar en garantía sus propiedades; • Dar en prenda o negociar de cualquier manera los títulos o valores de su cartera crediticia, salvo en los casos previstos en las reglas de carácter general que al efecto expida la Secretaría de Hacienda y Crédito Público, oyendo previamente la opinión del Banco de México; • Operar sobre los títulos representativos de su capital; • Celebrar operaciones en las que se pacten condiciones y términos que se aparten significativamente de las condiciones que de manera general viene aplicando la sociedad de ahorro y préstamo. • Otorgar fianzas y cauciones; • Participar en el capital de otra sociedad de ahorro y préstamo y de cualquier entidad financiera; • Conceder créditos distintos de los de sus objeto social, salvo los de carácter laboral que otorguen a sus trabajadores, y • Realizar las demás operaciones que no les estén expresamente autorizados. Legislación aplicable: • Ley General de Organizaciones y Actividades Auxiliares del Crédito. • Título Segundo. De las Organizaciones Auxiliares de Crédito. • Capítulo Segundo Bis. De las Sociedades de Ahorro y Préstamo. Artículos 38A a 38Q. Casas de Cambio El objeto social será exclusivamente la realización de compra-venta y cambio de divisas, billetes y piezas metálicas nacionales o extranjeras, que no tengan curso legal en el país de emisión; piezas de plata conocidas como onza troy y piezas metálicas conmemorativas acuñadas en forma de monedas. Funcionamiento: Se requerirá autorización de la S.H.C.P., oyendo la opinión del Banco de México y de la Comisión Nacional Bancaria y se caracterizarán por ser sociedades anónimas con el objeto antes mencionado, constituirse con cláusula de exclusión de extranjeros y contar con un capital mínimo. Las operaciones con divisas, oro y plata, deben ajustarse a las disposiciones de carácter general que al efecto establezca el Banco de México. Capítulo XIX. Sistema Financiero en México 311 Legislación aplicable: • Ley General de Organizaciones y Actividades Auxiliares de Crédito. Artículo 4. Nota: Las considera como actividad auxiliar, la compra-venta habitual y profesional de divisas. Sociedades Financieras de Objeto Limitado Plan General de funcionamiento de la sociedad que comprende: • Programas de captación de recursos provenientes de la colocación de instrumentos inscritos en el Registro Nacional de Valores e Intermediarios; • Programas de otorgamiento de créditos, definir políticas de diversificación de riesgos: • Posicionamiento geográfico y sectorial; • Bases de organización y control interno, incluir organigrama preliminar; • Programa de apertura de oficinas a cinco años y plazas en que se ubicarán; • Calendarización del empleo; • Calendario de inversiones. Proyección financiera consolidada anual a tres años, que considere: • Supuestos de inflación, crecimiento de los salarios y creación de reservas preventivas globales; • Proyección del balance, del estado de resultados y proforma a cinco años con cifras anuales: • Con base en la proyección obtener los siguientes indicadores para el período proyectado: - Rentabilidad; - Índice de cartera vencida; - Relación de capital a activos; - Gastos promedio anual de personal por empleado; - Margen financiero; - Cobro de servicios; - Gasto y utilidad; - Todo sobre activos totales. 312 Análisis e Interpretación de Estados Financieros MiércolC'S 6 de abril de 2011 DIARIO OFICIAL (Primera Sección) SECRETARIA DE HACIENDA Y CREDITO PUBLICO OFI 10 mediante el cu;1l se da :1 «onocer como radlidnd :tdminis1 ra lh·:1.. a los Almacenes Cl.' nc rnks de Depósito: ,.\rrendndoms Vin:mt'icntS: ln.!>1 itucionc de Banei1 M1í ltipll': Cn~lb de Bolsa: ' asas de Camhlo. Empresa~ de Factol':'1jt• ¡.1 mmdero: lnm obilía ri:l : Federadones: Fondo de ~upenii.iún uxiliar de Sodcdnd~ Coopenllhas d e Ahor ro y r réstnmo ~· de Prot ección n su s Ahor rndorcs. ' ocicdadcs de l m c rsfón. Sockd::idcs ¡.1nanek ras de Obje to Limitndo, l'nion<'~ di! Crédito. ocied:ide\ Financll'ras de Objeto M1íltiplc Regulnd:i_~ ~ Socicdadc' Conirulnd ura~ de G rupo Finandcros . fnr lu)endo <;cgún corrcspondn. n las fillrilc~ de c nlidadcs línanclem~ del exlc rior de cs1e tipo de entidades.. las cuotas anual y 11wns11:il que dcber.:in pa¡?ar por conceplo de los ~ nidos de inspección y \fjtilancin que piv~rn b C1lml,ión acion:il n:rnc:iria ) de Valores. corr~pondicntes ni ejercicio n m i 2011. Al margen un sello con el Escudo Nacional. que dice: Estados Unidos Mexicanos.- Secretaria de Hacienda y Crédito Público.- Unidad de Banca, Valores y Ahorro.- Oficio núm. UBVA/2(}'2011 . Almacenes Generales de Depósito, Arrendadoras Financieras, Instituciones de Banca Múltiple, Casas de Bolsa, Casas de Cambio, Empresas de Factoraje Financiero, Inmobiliarias, Federaciones, Fondo de Supervisión Auxiliar de Sociedades Cooperativas de Ahorro y Préstamo y de Protección a sus Ahorradores, Sociedades de Inversión, Sociedades Financieras de Objeto Umitado, Uniones de Credito, Socied3des Financieras de Objeto Múltiple Reguladas y Sociedades Controladoras de Grupos Financieros, incluyendo según corresponda, a las flliales de entidades financieras del exterior de este tipo de entidades. Presentes Esta Secretaria de Hacienda y Crédito Público, a través de la Unidad de Banca, Valores y Ahorro, con fundamento en lo dispuesto por los articulos 29-D fracciones l. 11, IV a XIII. XVIII y XIX, 29-I antepenúltimo párrafo y 29-K fracción 1, de la Le;t Federal de Derechos y en ejercicio de las atribuciones que le confiere el articulo 27 fracción XVIII. del Reglamento Interior de la Secretaria de Hacienda y Crédito Público, considerando la información proporcionada por la Comisión Nacional Bancaria y de Valores en términos de lo dispuesto por el articulo 18 de su Ley, les da a conocer como lacllidad administrativa, las cuotas anual y mensuales que deberán pagar por concepto de los setvicios de inspección y v1gilanc1a que presta la refenda Comisión. correspondientes al ejercicio fiscal de 2011. conforme a la relación anexa a este oficio. Dichas cuotas resultan apltcabfes a partir del 10. de enero del presente ano. de conformidad con el articulo 29-K fracción l. de la Ley Federal de Derechos. La cuota anual determinada a cada una de esas entidades deberá ser pagada dentro del primer trimestre del presente ejercicio fiscal en las oficinas que para tal efeelo sel'lale la propia Comisión Nacional Banca.ria y de Valores. sin perjuicio que dicha cuola podrá sar cubierta en doce parcialidades, a enterarse a más tardar el primer día hábil de cada mes, cuyo monto es el referido como cuota mensual. Esta información se emite únicamente con fines informativos, por lo que no crea derechos ni establece obligaciones distintas a las contenidas en las disposiciones fiscales. Atentamente México, D.F., a 23 de marzo de 2011.- El Titular de la Unidad, Juan Manuel Valle Pereña.- Rúbrica. 313 Capítulo XIX. Sistema Financiero en México D!ARJO OFICIAL (Primera Sección) 1 11 111 IV V VI VII VIII IX X XI XII XIII XIV Miércoles 6 <k: nbríl de 1011 COMISION NACIONAL BANCARIA Y DE VALORES CUOTAS DE INSPECCION Y VIGILANCIA 2011 Ley Federal de Derechos Artículo 29-0 Almacenes Generales de Déposito Arrendadoras Finane1eras Banca Múltiple Casas de Bolsa Casas de Cambio Empresas de Factoraje Financiero Inmobiliarias Bancarias Federaciones Fondo de Supervisión Auxiliar de Sociedades Cooperativas de Ahorro y Préstamo y de Protección a sus Ahorradores Sociedades de Inversión Sociedades Financieras de Objeto Limitado Uniones de Crédito Sociedades Financieras de Objeto Múltiple Reguladas Sociedades Controladoras de Grupos Financieros COMISION NACIONAL BANCARIA Y DE VALORES CUOTAS DE INSPECCION YVIGILANCIA 2011 l. ALMACENES GENERALES DE DEPOSITO CONS. (Cifras oo pc!50S) CUOTA 2011 ENTIDAD '--~~'--~~~~~~~~~~~~~~~~~~~~---'1 1.__~A_N_~~~~'~-M_ENSU~_A_L___, 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 ALMACENAOORA ACCEL S.A Al.MACENAOORA GOMEZ. SA. DE C.V. ALMACENAOORA LOGISTICA EMPRESARIAL, S.A. ALMACENES GENERALES DE DEPOSITO Da YAOUI, S.A. DE C.V. Al.MACENAOORA REGIONAL MEXICANA. S.A. DE C.V ALMACENAOORA TRANSUNJSA. S.A. DE C.V. ALMACENAOORA MEXICO, SA. DE C.V ALMACENAOORA DE DEPOSITO MODERNO. SA. DE C.V ALMACENES GENERALES DEL BAJIO. S.A. DE C.V. ALMACENAOORA DEL VALLE DE MEXICO. S.A. DE C.V. ALMACENAOORA GENERAL S.A. ALMACENADORA IWER·AMERICANA. S.A. DE C.V. ALMACENAOORA AFIRME . S.A. DE C.V. LOGYX ALMACENADORA. S.A. DE C.V. ARGO ALMACENADORA, S.A. DE C V. GRUPOALMACENAOOR MEXICANO. S.A. DE C V. ALMACENAOORA BANORTE. S.A. DE C.V. ALMACENAOORA KUEHNE ... NAGEL SA. DE C.V. ALMACENAOORA MBlCAOER. S.A AU.IACENAOORA SUR. SA DE C.V Total t . 176.473 276,000 371.603 276.000 276.000 276.000 276,000 51 4,958 276,000 276.000 353,598 98.040 23.000 30,967 23.000 23.000 23.000 23.000 42.91 -1 23.000 23.000 29.467 23,000 88.958 24.292 276.000 1,067.495 291.498 520.273 276.000 276.000 276.000 1.334.261 5-49.068 23.000 23.000 23.000 111,189 45,756 9.215,.227 767.~ 43.357 COMISION NACIONAL BANCARIA Y DE VALORES CUOTAS DE INSPECCION Y VIGILANCIA 2011 U. ARRENDADORAS ANANCIERAS (Qlras 1111 PQSOS} ~CONS;.;;.;..;.;;._.i--~~~~~~~~ENTl;.;.;..;;DA;;;..;.;;0'--~~~~~~~1 1i--~~~~-CUO~-T~A_20_1_1~~~~~~ . . 1 2 3 4 ARRENOAOORA VE POR MAS. S.A. ING ARRENDADORA. S.A DE C.V. ARRENDAOORAAFIRME. S.A. DE C.V. ARRENDADORA BANAMEX. S.A. DE C.V Total ANUAL 384.810 1,010.814 2.211 , 198 973.033 4,579.855 l MENSUAL 32.068 84.235 184,267 81.087 381,657 Análisis e Interpretación de Estados Financieros 314 Miércoles 6 de abril de '.2011 (Pnmera Sección) DIARJO OFICIAL COMISION NACIONAL BANCARIA Y DE VALORES CUOTAS DE INSPECC10N Y VIGILANCIA 2011 111. BANCA MULTIPLE (Cifrns on posos) CONS 1 CUOTA 201 1 LFO, ART. 29-0 FRACCIONN ANUAL MENSUAL CUOTA ANUAL 2011 • CUOTA 2011 I OPCION TilANSITORI() LFD. ART SEGUNDO. FRAC-C. VIII (CON OISMINUCION DELS%SISE MENSUAL PAGA DURANTE El PRIMER TRIMESTRE) ' 2 3 4 5 6 7 8 9 'º 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 'O 28 29 30 31 32 33 ~ 35 36 37 38 39 40 41 AMERICAN EXPRESS BANK <MEXICO}.SA BAl'CA AFIRME. S. A. BA~ MIFEL. SA. BANCO ACTINVER. S.A. BANCO AHORRO FAMSA, S.A. BANCO AMIGO. SA BANCO AUTOFlN MEXICO. SA BAr11,;0 AZTECA. SA. BANCO COMPARTAMOS. SA. BANCO l;HtUI 1 :SU~t (MEXICO). SA 8Ar«;U DEL BAJI(), SA. BANCO FACIL SA. BANCO INBURSA, SA. BANCO INTERACCIONES. SA. BANCO INVEX, SA BANCO J.P. MORCAN, S.A. BANCO MERCANTIL DEL NORTE. SA BANCO MONEX. SA. BANCO MULTIVA. SA BANCO NACIONAL DE MEXICO. SA. BANCO t<t:UIONAL DE MONTERREY, SA. BANCO REGl()NAL. SA BAl«:O SANTANDER. SA BANCO VE l'IM MAS, SA BANCO WAL·MART DE MEXICO ADELANTE . SA. BANCOPPEL SA. BANI< OF AME RICA MEXICO. SA. BANK OF TOKYO-MITSUBISHI UFJ IMEXICO}, SA. BANSl. SA BARCLA YS BANI< MEXICO. S.A. BSVA BANCOMER. S.A. CIBANCO. S. A. DEUTSCHE BANK MEXIOO. S.A. HSBC MEXIOO. S.A. ING SANK CMEXICO). S A. IXE BANCO, S.A. SCOTIABANK INVERLAT S.A. THE BANK OF NEW YORK MELLON. S.A. 1 ne HVYAL t!ANK UtSCOTLAND MEXICO. SA U~ BANK MtJ\IW . S.A. VOU<SWAGEN BANI<. S.A. Total 3, 186.900 265,575 3,027,SS5 N/A N/A 6,001 ,956 3,646.003 3.186,900 3.186.900 3, 186,900 3,186.900 7,883.698 3.186.900 3.186.900 500, 163 303.834 265.575 265,575 265.575 265.575 656.975 265.575 265.575 5,701.858 3,463,703 3,027.555 3,027,555 3,027.555 3,027.SS5 7,489.513 3..027.SS5 3,027.555 3,630,000 3,505,590 302.500 292. 133 NIA NIA NIA NIA N/A NIA N/A N!A 7,215.232 601.270 NJA NIA N/A NIA 8.914.680 3.186.900 22.536,250 8,841,454 3.186,900 3, 186,900 66,193.193 742.890 265.575 1,878,02 1 736.788 265,575 265.575 5.516. 100 8.468,946 3,027.555 21.409.438 8,399,381 3,027, 555 3,027.555 62.883.533 6.475,304 539,609 9.186.900 3,186.900 125.999,148 265.575 265.575 10.499.929 3.027.555 3,027,SS5 119,699.191 4.6n,762 389,814 4 ..443.874 3.186.900 1 1,s26,n1 3.186.900 3.186.900 265,575 5.960.565 265,575 265.575 3,027.555 67.950.432 3,027.SS5 3.027,SSS 3, 186,900 265.575 '05. 186 3,027,SS5 3,137, 116 NIA WA 3.302.227 3.505.590 292.133 3.186,900 265.575 3.o27.SS5 NIA WA 3.186,900 3.186,900 137,1n,oa2 3.186,900 3,596.796 48.709.874 9,433,489 8.784,221 19,156,258 3, 186,900 265.575 265,575 11.431.424 265,575 299,733 NJA NIA N/A N/A 97. 166.971 8.097.248 4,059.157 786.125 732.019 1.596.355 265.575 3,027,555 3,027,555 130.318.228 3.027.555 3,416,956 46,274,380 8,961,815 8.345,010 18,198,445 3,027,555 3.186,900 265.575 3.186.900 3.18e,900 632.866,"62 265.575 265.575 52.738,878 N/A NIA 11.ns.130 3,630,000 981 .345 302.500 NIA N/A NIA N/A 33.504,sm 2.792.043 NIA NJA N/A NIA 73,084,096 6,090.342 3,630.000 302,500 N/A N/A 56.23Z423 4.686.036 NIA NIA N.IA N/A NIA N/A 3,505.590 45.66Z641 8,844.183 3.630.000 19,008,016 292. 133 3.805.221 737.016 302.500 t,584.002 NJA N/A 3.027.SS5 ""' N/A 3,027.555 3.027.555 601,223,139 NIA NIA NIA N/A 384.006.273 32,000.531 • Cuando los conui>uyootos ojcxzan osta ~y roalicon al pago 3llUal <la-Mio ol primor trimostra dal cijorciao lisc3I do 2011 . no IDS sonl apicablo ol ~cuon10 dol 5% es1abkiciclo on la lmcx:ión 1ool MiCIAo 29-K do la l.Gy Fodelal do Dorodlos. N/A.· Cuando al resuhado ~ ~ 11S m9nOf que b cuota dotQITTÜnada on 2010 mis ol 10% do dicha cuota. Capítulo XIX. Sistema Financiero en México (Primera Sección) 315 Miércoles 6 re abril de 201 1 DIARIO ORCIAL COMISION NACIONAL BANCARIA Y DE VALORES CUOTAS DE INSPECCION Y VIGILANCIA 201 1 N . CASAS OE BOLSA CONS. ENTIDAD CUOTA~ 29-0, LFD. ART CCION V CUOTA ANUAL2011 ~fM°fÓ 1I sey~T. SEGUNDO, FRACC. VIII (líUN ANUAL MENSUAL B'tt'1J~W PAGA OURA.NTEEL ANUAL MENSUAL rtia~~ 1.127.051 93.921 1,070.698 NIA NIA 2 4 1,033..516 3,419 .\60 38,981.840 20,687.on \ ,723,924 3 11.813..390 984,450 11.222.721 2.410.320 200.860 4 4.696.045 391.3'38 4.461.243 1.1as.n1 99.065 5 5,543.942 461 ,996 5,266.745 2,41().320 200,860 6 4.696.045 391.338 4.461,243 uas.n1 99.065 1 8 4.696.04.5 11. 45• ,777 391.338 954.565 4,461,243 10.882,038 1.804,533 5.030,966 150.378 419.248 9 5.647,823 4i0,652 5.365,432 5.182,971 431 ,915 10 4.696.045 391.338 4.461.243 2A10,320 200,860 11 8,657,146 721 ,429 11.224.289 6.930,616 577.552 12 7.536.242 628.021 7.159.430 2.410.320 200.860 13 7.610.323 634. 194 7.229,8(77 N/A N!A 14 4,784,113 398,&n 4,544.907 3A35.208 286,268 15 9.000,268 750.023 8.550.255 7,44a235 620,687 16 17 4.696.045 4,6 96.045 391 ,338 391,338 4,461,243 4,461,2A3 1.527.518 1.188.n1 127.294 99.065 18 18.011.913 1.500.993 17.1f1.317 3.443.898 286.992 19 13.236A96 1.103.042 12,574.671 2A10.320 200,860 20 38,304,166 3, 192.014 36,388,958 15.589.905 1.299.159 21 22 23 6,249,804 19,398.835 4.696.045 520.817 1,616.570 391.338 5,937,31 4 18,428,893 4,461,243 5,652.912 3.961,722 2.410.320 471.076 330, 144 200.860 24 25 4.696.045 12.333.247 391.338 1,021.n1 4.461,243 11,716,585 1,1ea.n1 7,566.718 99.065 630,560 26 9,520.566 1.127.051 793.381 93.921 9,044,538 1.070,698 6.059.696 504.975 N!A NJA 28 4,696.045 391,338 4.461,243 1.11S11,n1 99.065 29 16,724,624 1.393.719 15,888,393 11,678.164 973, 181 30 4.696.045 391 .338 4.461.243 1,273.074 106.090 31 20,7 28.61 1 1,727.385 19,692.180 9,663,740 805.312 32 33 7,40 1.103 4.696.045 616.759 391,338 7.031,048 .4 ,461,24.3 3,981,511 1.1as.n1 331 ,793 99.065 34 10.426,629 339.328,131 868.888 28.277,364 9,905..298 322,361 . 72A 4,651,n9 147, 164.789 387.649 12.263.747 • Cuando los C<!fllribuyantGI$_ ojcwzan GSla opi::i6rl y r931icGn GI P'!Qo aruaJ durante GI ~ trimeslrg del ~rcicio liscal d9 2011 , no 111$ S!lnÍ. aplicoblo ol dosciHlolo del 5% oslablecido on la &acción 1c»t-3tticulo ~K do la LOy redara! d9 00/ochós. NIA· Cuando el rosuhadod'11 cfilculoos monor que ta cuota dotooninada on 2010 más ol 10%.dodicha CUOla. Análisis e Interpretación de Estados Financieros 31 6 Míércoles 6 de abril de 2011 (Primera Sección) DIARJO OFICIAL COMISION NACIONAL BANCARIA Y DE VALORES CUOTAS DE INSPECCION Y VIGILANCIA 201 1 V. CASAS DE CAMBIO (Cifras on pGSOS) 1 2 3 4 5 6 7 a 9 1,317,445 CASA DE CAMBIO TIBER. SA. DE C.V. ASESORIA CAMBIARIA, CASA DE CAMBIO, SA. DE C.V. B Y B CASA DE CAMBIO, S.A. DE C.V. STB1UNG CASA DE CAMBIO. S.A. DE C.V. ORDER EXPRESS CASA DE CAMBIO. SA. DE C.V. PRODIRA. SA. DE C.V.. CASA DE CAMB10 IMPERIAL CASA DE CAMBIO. S.A. DE C.V. DIVISAS SAN JORGE CASA DE CAMBIO, SA. DE C.V. 109.788 35.410 35.410 35.410 35.410 35,4IO 35.410 40.133 35.410 3!17.791 424.920 424.920 424.920 424.920 424.920 424.920 481.586 •24.920 4.773.471 UNICA CASA DE CAMBIO, S.A.. DE C.V. Total COMISION NACIONAL BANCARIA Y DE VALORES CUOTAS DE INSPECCION YVIGILANCIA 201 1 VL EMPRESAS DE FACTORAJE FINANCIERO (Cifms en pesos) CUOTA2011 ENTIDAD CONS. 11 ANUAL 1FACTORAJE AFIRME. S.A. DE C.V. Total 11 1 MENSUt\L 1,597,123 1 1,597,123 : 133.094 1 133.094 COMISION NACIONAL BANCARIA Y DE VALORES CUOTAS DE !NSPECCION Y VIGILANCIA 201 1 VIL INMOBILIARIAS BANCARIAS (Cifras eo pesos) C_ONS ~-·t~~~~~~~~~ENTI ~_DA_D~~~~~~~~-----<1 ~~~~~-C_UO~T_A_20 ~11~~~~---1 • . . . ANÜAL j MENSUAL ~ 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 INMUEBLES BANAMEX. SA. DE C. V INMOBILIARIA BISA. SA. DE C.V INMOBILIARIA SCOTIA INVERLA T, SA. DE C.V. INMOBILIARIA BAMO. SA. DE C.V. INMOBILIARIA GRUFlN. SA. DE C.V. INMOBILIARIA BANGA SA. DE C.V. INMOBILIARIA GBM ATLANTICO. S.A. DE C.V. PLAZA INSURGENTES SUR. S.A. DE C.V. DESARROUO INMOBILIARIO ESPECIALIZADO. SA. DE C.V INMOBILIARIA lMREF. SA. DE C.V. INMOBILIARIA BANREGJO. S.A. DE C.V. OPCION VOLCAN, SA DE C.V. EL NUEVO PARIS. S. A DE C. V INMOBILIARIA GUATUSI, S. A. DE C.V. INMOBILIARIA lNBURSA, S.A. DE C.V. HSBC INMOBILIARIA (MEXICO). S.A. DE C.V. EDlFICACIONES PRIME, SA. DE C.V INMOBILIARIA lNTERORBE. SA. DE C.V. INMOBILIARIA MOBINTER. S.A. DE C.V. INMOBILIARIA TIBER 63. S.A. DE C.V. Total 3,542.537 265,385 828.552 63,707 77.337 63.707 63,707 692.929 207.920 322,770 99.517 462.056 63,707 850,861 405,953 141,348 63.707 63,707 295,212 22,116 69.046 5.309 6.445 5,309 S,309 57 ,745 17,327 26.898 8.294 38.505 5,309 70.906 33.830 11 .779 63,707 5.309 5,309 5.309 67.909 8,411,023 5.660 700,926 31 7 Capítulo XIX. Sistema Financiero en México (Primera Sección) Miércolc:s 6 dz abril ck: 2011 DIARIO OFlClAL COMISION NACIONAL BANCARIA Y DE VALORES CUOTAS DE INSPECCION YVIGILANCIA 2011 VIII FEDERACIONES (Cifras en posos) 1~1 ENTIDAD CUOTA2011 ANUAL 1 FEDERACION DE INSTTT\JCIONES Y ORGANISMOS FINANCIEROS RURALES. A.C. 2 FEDERACION AT1.ANTlCO PACIFICO DE ENTIDADES DE AHOORO YCREDITO MENSUAL 40.000 3.334 106,781 8,899 60.000 s.ooo 20.000 1.667 1.264. 134 105.345 POPUl.AR, S.C. 3 FEOERACION NACIONAL DE COOPERATIVAS FINANCIERAS UNISAP, S.C. DE R.L DE c.v. 4 FEDERACION REGIONAL DE COOPERATlVAS DE AHORRO Y PRESTAMO NORESTE. S.C.L s FINE SERVICIOS. S.C. 6 FORTALEZA SOCIAL. A.C. 100.000 8.334 7 FEOERACION VICTORIA POPULAR, S.C. 329.763 27,481 8 FEOERACION MEXICANA DE DESARROLLO. A.C. 40.000 3.334 1,960,678 163,394 TolAI COMISION NACIONAL BANCARIA Y DE VALORES CUOTAS DE INSPECCION Y VIGILANCIA 2011 IX. FONDO DE SUPERVISION AUXILIAR DE SOCIEDADES COOPERATIVAS DE AHORRO Y PRESTAMO Y DE PROTECCION A SUS AHORRADORES lC1fras Qt\ poso$) 1~-C~-·~1~~~~~~~ENTI~OA~D~~~~~~--i1 ONS ~1~~AN~UA-L~_cu_o_T~A_20_11~M-EN_S_UA_L~----i FONDO DE SUPERVISION AUXILIAR DE SOCIEDADES COOPERATIVAS DE AHORRO Y PRESTAMO Y S.513,441 DE PROTECCION A SUS AHORRADORES Total 5.513,441 459;154 318 Análisis e Interpretación de Estados Financieros Miércoles 6 <i! abril de 20 11 (Primero Scccióa) DIARIO onc lAL COMISION NACIONAL BANCARIA Y DE VALORES CUOTAS DE INSPECCION Y VIGILANCIA 2011 X. SOCIEDADES DE INVERSION ~ 1 CU0lA201l LFD. ART,5"D. ffi\CCOl l'I CUOT¡I. AllUM. 2011 ' CUOTA 2011 OPCIClN IAANSIJORIO lfD.AAT SEGUNOO, FRACC. vn (CON OISJ.ciNUCXIN CUOTA ~ N<UM. ~ DEl. ~~SI SE PAGA ANUAL MEHSUM. DURANTE El. PfllMER TRU.IESTREI 1 2 3 4 5 6 7 8 o 10 11 1:t 13 "15 16 17 18 18 20 21 22 23 24 2$ 26 'O 28 28 30 31 32 33 34 ~ :l6 :11 38 311 'º "42 43 .u 45 46 47 48 'ºso 51 ~2 ~ 54 55 •TA&. IAROO PI.AZO. S.A. DE C V ·TASA US. S.A. DE C.V · TASA. SA DE C.V. ACCIVALMEXALTA RENTAB~D. SA. OEC.V ACCIVALMEX PATIIMONIAl., 6A DE C.V. ACTIC08Ell, S.A. DE CV. ACTI;;AECE, SA. DE C.V AOTlllON SA DE C V ACTIEMPRE, SA DE C.V. ACTEURO. S.A DE C.V ACTIQO&R. S.A. DE C V ACTIMED, S A DECV ACTtNER ACCIONES Gl08Al..ES. SA OE C.V ACTM'ER COflE Pu.IS FUNO US. S.A. DE C.V. ACTlWER ITAU ACCIONES BRASILENAS, SA DE C.V. ACTINVER MERCADOS EMERGENTES, SA DE C.V. ACTllNER TOTAL.. S A DE C.V. ACTINVER US. SA DE C. V ACTf'ATRIMONIAI. SA. DE C. V. ACTl'lAZO. S A. CE C V ACTlPLUS. SA. DE C.V. ACTIRENT. S A DE C.V. ACTIVARIABLE.SA. DEC V. AFIUCOll, SA. DE C.V AFIACOA. SA DE C V AARMES. SA DE C.V AFIRPWS. SAOECV AARVIS, S.A. OE CV. AGFIOS. SA OEC.V. AGROSIO. S.A DE C.V APOl.0 10.SA. DEC.V APOLO 12.. S A. DE C.V APOLO a S.A. DE C V APOlO 90 DI.\ S. S.A DE C.V APOlO Olo'.RIO. S.A. DE C V Al'Ot.O GUllERNAAtENTAL SA . DE C V APOlO INOll.ADO, SA. DE C.V APOl.0 MENSIML. S A. DE C V APOLO PATRl'40N"'1. PLUS. S.A. DE C.V BANOREit S.A. DE CV CITIACCIOl'IES fl.EXJ8LE. S.A. OE C.V. CfTIACCIONESPAlRIMON'Al..S.A DE C.V COMPASS INVESTMfNTS Cll«X>, S A OE C.V OOMPASS INVESTMENTS ~ mo, S.A. DE C V OOMPASS INVESlMENTS DIEZ. 5.A. DEC.V. CXlMP¡O.S SltNESn.!ENTSDOCE.SA OECV COl.IPASS INVESlMENTS DOS. S.A. DE C V 00MP¡O.SS INVESlMENTS NUEl/E, S A. DE C V OOMPASS 11-NESTMENTS OCHO. SA DE Cl.V COMPASS INVESTMENTS ONCE. S.A DE C.V. COl.IPASS ~WESTMENTS SEIS. S A . DE C V. oot.fPASS INVESlMfNlS SlETE.. SA. DE C.V . OOMPJ.SS INVESTMENTS UNO. S.A. DE ClV. ORl'TERt.\ MULTIMERC¡l.DOS. S.A. DE CY f'INDE 1, SA. DE C.V. 1.oeo.000 i.oeo.ooo 1,080,000 1.080.000 1.080,000 1.oeo.000 1.oeo,000 1.080,000 1.080.000 1.080.000 1.080.000 1,080.000 1,080.000 1,080,000 1,080.000 10,000 871,197 1.oeo.000 1.080.000 1.012.664 K.778 1861 10.000 N¡I. ff ¡I. 72.600 821.FIJI 237,049 19,755 90.000 90.000 84 ,3811 1,026.000 1.()26.000 1162,031 01.039 72.422 74t.226 6.006 62.3S3 ,..,A ,..,A 183.WS NA N•A 1$1 13',5114 19.000 10.000 111.000 1ms.ooo 1,o:2S.OOO 111,000 10.000 8.06$ m ,..r 38 123 20.000 20.000 20.000 1.oeo.000 1,080.000 20.000 20.000 37,501 l ,667 1667 1.li67 00.000 ll0.000 l .flífl "'"' IU IU 603,425 830.- 15.328 ,..,. N.A NA ll0.2116 60.207 NIA ,..,A 1,834 3,126 35,626 N¡I. KA 22.000 1.080.000 20,000 1667 10.000 IU NA l.080.400 11,osv 51122. 4 .71 ~ 20.000 1 667 61.508 19,000 5"575 1.oao.000 1,080,000 1,oeo,000 1,080,000 1.080,400 1,080,000 1.080.000 t.oeo.ooo 1.080.000 1.080.000 1,080.000 1,080.000 1.oeo.000 1,080,000 1.oeo.000 1.080.000 1.080.000 1,080,000 1.080.000 1.080.000 t.080.000 t.oeo.ooo 1,080,000 1,oeo.000 1.080,000 1,080,000 1,080,000 1.080.000 1.080.000 1.080,000 1.oeo.000 1.080.000 1.080.000 1.080.000 1.080.000 1.080,000 1,080,000 1.080.000 IU "'300 5.~ 62.~ ltA S:ZS.rni 44 .057 1.fi/IT 90,000 1667 2,70( 502,,2¡!1 240,002 20.000 1,080.000 10,000 32,.441 2S.1S7 2S.738 20.000 55,oe& 20,000 :Z.0.000 177.4*1 1.oeo.000 20.000 330.064 1.019.138 213.2S3 20.000 1.080.000 20.000 477,lCMO ,.1,141 70,711 10,000 20,000 10.000 20.000 227,506 20,000 20,000 20.000 3'.312 20.000 117.721 6Q.436 426.887 2.JJ(J7 2.145 1667 4666 1.&f!l 1667 14 .791 ll0.000 l.flfn 27~ 1 8411211 17.172 11167 ll0.000 1667 39]511 28,<128 5000 1.1!67 1 66'1 l.lllfl 1.1167 18.1160 1667 1667 1.1!67 S.026 l.flfn 11.811 50:!7 95.574 111.000 1026.000 10,000 30.8111 23.9119 24,451 Ul.000 53,186 111,000 10,000 16&&07 1,026.000 10.000 31',416 968.181 202.llOO 19.000 1.0:26.000 111,000 .sl.251 !l2A,Dl>i 61.2!>1 10.000 111,000 10.000 111.000 218.131 10.000 19.000 19.000 NA 04!1.710 N¡I. IU 22.000 N.'.f. KA NA KA N'A 101 .100 36.300 ,.,... NA 64>,504 64,039 NA """' lt'A :!ll,001 "'"' 78,&l!I N/¡I. "'"' 1.83.1 lll'A ,. ,. NIA N-A N-A 8,42S 3,025 "'"' """' 53,792 7,004 lSt,276 NA NA llVA 12.9117 36,300 3.025 IU K'A ,.,... N.'A ,.,NA... N'A 132..711 llA N'A NA ""' ,.... MA NoA ,.,... 11 ,068 ,.,A 19.000 111.&42 67.003 NA llVA N-A 14<A 5. 1&7 51,414 24,.597 2.050 34,&911 405.543 "'"' NA ,.,... """ 319 Capítulo XIX. Sistema Financiero en México ( Pri rrcra Secctón¡ DIARIO OFICIAL Miércoles 6 <k: abri l de 201 1 (Cilrns oo pesos) CUOTf\ 2011 IFD. ART. 5"D FRf\CCION Pi 1 CUOTA ANUAL 2011 ' CUOTA 20111 Of'CIOH TRANSITORIO tR>. ART SEGl.tlDO. FRf\OC VtM !CON ~ CUOTA Fu.t. M'UAL 1.EG.llil DEl.!>11.SI SE PN3A OOAANTE El. PRMER IBIMESTAE) 56 f'lRME.. SA. DE C.V. 1,0&0,000 20.000 1,f/fV 19.000 IU NIA ~ FONDOACCIONES F1NAMEX. SA DE C,V 1, 080,000 20.000 1.867 l!l.000 IU 58 511 FONOOACCNALMEX.SA DEC.V FONDOACTINVER ACTIVO CONSE~AOOR . 5.A DECV FONDO f\CTINVER ACTIVOCllECl<.llElllTO. SA DECV. FONOOAClllNERACTlVOPATRl•.l()MAI.. S.A. DE C..V FONOOACTINVER RETORNO TOTf\l MERNl.CIONAL SA DE C V 1.080.000 20.000 1667 19.000 N.A NA WA 1.080.000 44.708 3.728 42,d13 36,300 l.025 1,080,000 37,87' 3.151 z.ge:¡ 3'.300 3.025 1.080.000 73.1SS 6J111 68.497 :K.300 3.025 60 61 62 6S ~ 65 66 151 1,080,000 2.0,000 1,667 19.000 N.\l WA FONDO f\l TERMA. SA. DE C.V. FONDO l!ANPAIS DIAM'.ITTE, SA DE C.V FONOO BBVA BANCOMER AHC:lfflO. SA. DE C..V. 1. oeo.000 1. 080,000 ll0.000 1,026,000 1.080.000 l,0&0.000 20.000 1.080,000 l!Jff7 ll0.000 19.000 1,026000 "'" fot.'00 SBVf\ BANCOMER BIENESTAR. SA DE C.V. FONDOBBVA 8"NCCIMER CAPITALES. &A. DE C.V 1,080.000 2~.374 2.032 Zl.155 WA N.A H.IA WA 1. 080.000 585,SG) 4&:1111 566.285 421.295 3!>. 108 73)01 8'0,1811 8'9,1'4 72.All l'llA NIA WA N1A 68 FONDO SlWA 8"NCOMER CAECIM!EllTO. S.A. DE 1. oeo.000 884,409 69 FONOO BBVf\ 8"NCOMER DEUOA 7. SA DE C.V F0Ml0881/A BAllCOMER DEIJDI. CAJA, SA DE 1.080.000 20,000 1.667 19.000 1.oaci.ooo 1, 080,000 ll0.000 1.02&,000 NA NIA 71 FONDOSBVf\ s.t.NCOMER DE\Alf\ OOl.ARES SA OEC.V. 1,080.000 20.213 1 685 19,202 N'A T2 FONDO BBVA 8"NCOMER DEUOf\ DI.PRESAS. SADEC.V. FONDO BBVf< 8"NCOMER DEUOf\ Fl..EXSl.E DOS, SA. DEC.V. FONDO 88VA BANCOMER DE1.nlf\ GUBERNAMENTAlOECORTOPLAZO.SA DE 1. 080.000 1. 0&0.000 00.000 1.026,000 IU NIA i..oeo,ooo 35',S1S 341 ,596 26.115 2 . 117 1,080,000 1, 080,000 1,()26,000 N'A WA 70 73 74 c.v. c.v. 29.e ll0.000 "'" NA c.v. 75 FONDO BBVA BAl-KXJMER OE\JDll GUBERNf\MENTAI.., SA. DE C V 1,080,000 1, 080,000 00.000 T.026.000 444,'°2 37 ,051 76 FONDO BBVA &\NCOME.R DEI.IDA HORIZONTE, SA DEC..V. FONDO BBVf\ Q.t.NCOMER DE\Jllf\ 8''VERSDI ~ MC:lt<EOA ex TllANJERA, SA DE e V. 1,080.000 1, oao.000 90.000 1.02&.000 NA N1A 1,080.000 20,000 1.867 19.000 H.IA FOl>IOO BBVf\ BANCOMER DEUDf\ LARGO l'lAZD. SA DEC.V. FOh'OO BBVA BANCOMER DEUllo\ UOUIOO. SA OECV 1,080,000 1. 080.000 90000 1,028,000 84&.383 1,080,000 1. oao.000 111.000 1.026.000 IU n 78 7!1 NIA 70.- NIA 80 FOl.roc> 88VA BANCOMER OEUOA lP 2. SA DE 1,ot0.000 20,000 1,887 19.000 N.'A NIA 81 FONDO BBVA BANCOMER OEUO-. PI.AZO DOS. SA.DEC.V. FONDO BBVA Bot.NCOl.CER DEUDO. PI.AZO. SA. DE 1,080,000 919,139 78.5115 873,182 119,"4 !1.872 1. 080.000 534."7 .U.570 SOl.005 318.172 li!J.515 FONDO BBVA BANOOIAER OE\JDll, SA DE C.V. 14 7,8$4 12.320 1'0.«2 20.000 1.667 l!l,000 TTS.o&4 N.A !l,5'11 FONDO BBVA BAr.ICCJMER OOERSIACAOO INTERNACIONAL. SA DE CV FONO<> BBVA BANCOMER EMPRESAS Y GOB!ERNO. SA DE C.V FONDO BBVf\ Q.t.NCOMER ESTf\BIUllAD, SA DE 1,080.000 1,080,000 1,080.000 427,775 35.648 406.386 37.olll 3.087 1.080.000 30,2SS 2.522 28.7•2 NA NIA fl1 FONDO BBVA Bot.NCOl.CER ESTllil.TEGICO DEU!Y<, SA OECV 1. 080.000 1.080.000 90,000 1.026.000 11117,151 74:1(;3 88 FONDO BBVA BANCOMER ESTRUCTUAAOO OOS. SA.DEC.V F'ONDOBBVA BANCOMER ESTRUCT\J!WlO INllERSIOH. $.A. OE C.V FONDO 881/A BANCOMER ESTRUCT\JRADO VARIABLE DOS. SA DE C.V. FONDO BBVA BANCOMER ESTRUCT\JRAOO VARIABU:. SA. oe e V FONDO 88VA BAtlCO>AER EUAOTOP, SA . DE 82 83 8' 85 86 811 00 91 92. 93 cv cv. c.v. cv FONDO BBVA BANOOMER GANf<HCV.S 1, SA. DE C.V N•A 1,080.000 1.oao.000 111.000 1,026,000 1,0SS,621 '11,Di!Q 1,080,000 1,080,000 llOIJOO 1.026.000 IU NA l,080,000 20.000 1M7 19.000 N.A M'A 1,080,000 2.0,000 1.667 1!1.000 N.A """ l ,080,000 20,000 1,li67 19,000 IU N>A 1,080,000 20,000 N.'A NIA 1.667 19.000 320 Análisis e Interpretación de Estados Financieros Miércole~ 6 de abri l dt' 2011 DIARIO ORCIAL (Pnmera Secdón) (Cífta5111'1 po505) ~ 1 CUOTA 2011 lFO. Alll. SO l'AACCION 111 1 CUOTA ANUAi. l!lll 1 • CUOTA2011 1 Of'CION TRANSITORIO lFO, ART SEGuNOO, FAACC. VIQ (CON CUOTA AJ.\ ANUAL l.e&Jlol. DISMINUCION OEl.5'1r.SI SE f'~ DURANTE B. PRIMEll TRf.<ESTRE'l ANUAi. !V,QQO ,.... t¡IA 1.$67 IG,000 IU N'A 111111 19.000 1.D26.000 N 'A NA Nilo NIA 19.000 NA NA N'A NtA 5,002 21.210 68.301 N.A NA N'A N'A 143,408 111151 196.Zl& N'lo NIA 1,080,000 Sl.390 '~ 50,720 NA NIA 1,080.000 20.000 1.f'R7 19.000 MA NA 1.oeo.000 1.080.000 1.080.000 20,000 20.000 117,s.42 1.'1S7 1.667 N.A MA NIA NA 11.196 111.000 IG.000 111,665 KA N'A 1,080,000 l,OBQ,000 90.000 1.o:cs.000 30,300 9.1125 1.080.000 1.080.000 1.080.000 1.oeo.000 1,080,000 1.oao.000 1.080.000 20.000 1.'1S7 l!l,000 27,353 2..280 1 '1S1 25.ses IU NA N!A NIA NA N•A NA 20,000 1.080,000 N'A 17.17A NIA NIA 1,080,000 1,080,000 1,080,000 1,080.000 1,0BQ,000 48,76' 90.000 90.000 1.080.000 1.oeo.000 1.080.000 1.080.000 1.080.000 1,080,000 20,000 513,00I 20.000 .t2.751 1.fiG/ 3.A02 •&1.~ FO!>'OO DE Rall!MIEHTO NAFINSA. SA. DE C V FONOO DE RENTA VAAIA!ll.E F1JllAM.EX. SA DE 1.080.000 1,080,000 '62.79' 20,000 46,QOO 53.t,655 1.WT 19.000 9'.974 H'A 12.6 127 128 FONOODEUQACP 1, SA DE CV 1,080.000 90.000 1.o26,000 ~300 636,292 $3.025 60.t,•n 36,300 ¡:¡g 1,080,000 20.000 1,080,000 90,000 1.667 90.000 1.026.000 IQ.000 1.02$,000 22.000 NA N.A 1,080,000 1,080.000 09.&54 8,217 lllf11 94,516 &$,034 · ~7 19,000 NCA NIA 133 FONDO DIARIO NA~SA. SA DE C.V FONOO DINAMKX> DE INllERSlONES BURSA TILE.S. SA 0€ e V FONOO DINIJACOVAl.MEX Al.TO, SA DE C V. FONDO DINAMICO VAU.!EX OOtlSERVADOR. SA OEC.V FONDO D:NAMICO VAUAEX MEDIO. SA DE e V 1.080,000 1,080,000 1,080,000 1,080,000 1,080,000 34,6911 22.000 FONOO DISPONllll.E. S.A DE CV 1.83.I 50.817 139 1•0 FONDO EMPRESARIAL 0BSA. SA DE C.V FONOO EN CEOEVIS NAFINSA. s.A DE e .V FO!>'OO EN OOlARES NllFINSA. SA. DE C.V. FOl'OOO EXTRA$, SA 0€ e .V ~00 EXTRA 6, &A DE C.V FCINOO EXTRA 7, S.A. DE C V 1.IY.!6,000 1,o:!ll,000 64.144 19.000 609,790 135 136 137 138 23.691 2.802 00.000 90,000 !>JfO 1.687 2.1M 1768 11175 32,1&1 I~ IAI 1• 2 FONDO EXTRA 8. S.A. 0€ e .V FOOOOEXTRA D, SA DECV 1,080,000 1.080.000 1.080.000 1.080,000 1.080.000 1,080,000 11080,000 1.080,DDD 1.080.000 1,080,000 so.m 2.S32 ~ 20.000 1.687 19.000 i4 116 86 117 98 ll8 100 101 102 109 10.t 105 108 1a7 108 f'O!'>W !ll!VA BANC:QMER C,V.~llCIAS 2, S" DE c .v . F0.'00 BSVA BANOOMER GAN>.NCV.S 3 SA DE C.V FONOO B8VA BA1'IOClM.Ef4 Gl.C>ML S.A. OE C V FOt:OO BSVA BANCOMER GUBERN.\l.IEHTAl CORTO PI.AZO, SA. OE C Y 1,080.QOO 20.QOO 1[ifrT 1,080,000 20.000 1,080.000 1,oeo.000 20.000 1,080.000 90,000 FONOO 88VA BANOOMER l:IDW\00, SA OE C.V FONOO 88VA BANCOMER MERNACIONAI. UllO, s.A Dec.v FONDO 88VA BMICOt.IER MUNDIAL SA DE C.Y 1.080,000 1.Ge0.000 24,897 20.000 21115 1.667 23.662 1.080.000 1,080,000 22.3:5 1.861 71 ,896 1 1080~000 FCINOO BBVA BANOOMER REJITABIUl)j\D, SA. OEeV Fat.'OOB8VABANOOMERllVl. SA DEC.V. FON0088VA BAllOOMER RV2, SA. DE e V. FONOO 88VA BAN!XlMER RV3. SA DE e V FONOO BBVA BANOOMER PATRIMONW., SA DE C.V FONDO BBVA BANCOMER PREVISICN ESTAATE<ilC\, SAOE C.V. FOt.'00 B8VA BANCOMER SELECClON ESTRAlé"GICA. SA DE C.V. F<lNllO BBVA BANCClMER Ull l!IADE.S DE ltNERSIOH, S.A. DE e .V 109 110 111 FONOO B8VA BAN<XlMER USA 2. SA DE C.V FONOO BBVA BANCOtAER USA. SA. DE C.V. 112 FONDO 8P DECIOOO. S.A. DE C V FONDO BP MEDIO. SA DE C V 113 RJNOO BP SASIOO. SA. DE C.V 116 FCINOO CHI~ . SA DE C.V RlNOOOE CONSEAYACION PATIUMONIAL NAFINSA, S.A DE C.V FONOOOE OEl.()A PWS, SA OE C.V. 117 FONDO DE DINEAO 1 BANAMEX. S.A DE e V 118 FOh'OO DE OlNERO a.IPRESARIAL INBURSA, SA OEC.V FONOO DE DINERO INBOl!SA. SA DE C.Y FONOODEINVERSIONVEAACAUZ SAOEeV 11• 115 1111 120 121 122 123 ·~ 125 130 131 132 FONOO DE lllVERSIOl\'ES BANAMEX. 5.A DE e .V FONOO DE PAOl.!OCION &JRSATll.. $.A DE C.V FONDO DE RENOIMJ.E.NTO CRECIENTE. SA DE CV c.v. FONDO DEUDA lP 1 SA. DE C V FONOODEUQA MERCADO 1, SA. DE C.V. 20.000 20.000 -.~7' 'º·ª" 20.000 1.080.000 1.080.000 67.~ 20.000 26,11111 21.214 l.f!ST JO 7llO 1,667 90.000 10.000 111.ax> 351,001 IG,000 1.o:cs.000 206,070 MA IU 1.(126,0ClO MA NiA NA NIA •.083 1.026..000 <16,318 90.000 , 667 1.026.000 19,000 19.000 38.77!> 2.a,8811 l!0.153 22,WS NA NI.A N 'A NA NIA NIA N 'A N'A KA NA 391 .1S1 22.000 lt'A NA NA N.A NA NA l .t A N'A a.oe:z NA 9.0Z 3.025 1.831 N'A NIA 32,5!)6 1.834 NIA NIA N1A NIA NIA NIA 321 Capítulo XIX. Sistema Financiero en México (Primera Sección) DIARIO OFICIAL Mié rcoles 6 ck abnl de 2011 (Cifms Qll posos) e0t1S. CUOTA 201 1 IFO, ART. FAACCION IV 1 ~D 1 CUOTA ANUAi.. 2011 (CON OISMl'IVCQ< CiUOT A FIJA DEI. S'I. SI ANUAL 1.e&H. ~EL ANU\L PRIMER TRIMESTRE) 1'3 144 145 146 IH 148 149 150 151 152 153 15'1 155 156 157 158 159 160 161 162 163 164 165 166 167 168 169 170 1n 172 173 174 175 176 in 178 1711 180 181 1112 183 18'1 1a5 la& 187 188 UKI 190 191 192 1113 IQ.I 1115 1116 197 FONDO FSE 2. S.A. OE e V FONDO FSE 3, S.A. DE e .V FONDOFSE 4, SAOE ev FOt~GARNfTIA ...CTINVER 1, SA. OEC.V. FONOOGVl!ER 1,SA. DEC.V. FONOOl!ORIZOtlTEe. SA OEC.V FONDO HORIZOOTE L, SA DE e .V FONOO HORIZONTE M, SA. DE C.V FONDO INlll.IRS.t. !ARGO PlA.ZO, SA DE C.V. FONDO INBURSA, SA DE C.V. FONDO INDIZADO 1, SA. DEC.V FONDO INMOBIUARID POSADAS. SA DE C.V FONDO INTERACCIONES 1, SA DE C.V FONOO u-m:.RACCIONES 10, S.A. DE C.V. FONOOINTEAACCIONES2,SADEe.V FONDO IHTERACCIONES 3, S.A. DE e V FONDO INTEAACCIONES 4, SA DE C V FOl'.'00 INTERACCIONES 5, SA DE e.V FONDO tmaV.CCIONES 6 . SA DE e .v FONDO INTERACCIONES 7. S.A. DE C.V. FOt-IOO INTEAACCIONES a. SA DE e V FONDO INTERACCIONES G. SA DE e.v FONDO INTERACCIONES llE TA 1 S.A. DE C V. FONDO INTEAACCIONES MF. SA DE CV. FONDO IMTEAACCIONES Ne. SA DE C:V. FalOO INTERACCIONES PB. SA DE C.V FONDO tNTERACCIONES PMl , SA DE C.v FONDO lt4TER:S-2. SA. DE C.V FCJl>,'DO INTERV...L SA DE C V l'CtlOO lNV9ICAf' DE REHOIMIE.NTO CONSERV...OOR. SA DE C.V FONOO INVERC.t.P ICAMAX. S A DE C V FCJl>,00 l.IOUIOO 1 SA DE C.V FONDO UOUtDO tlAANS.t. SA. DE C V FONOOU0\1l91. SA DE CV FONDO LL0\1l IMXIMO, SA DE C.v. F'ONOO LLOYO PUJS, SA OE C V FONOO W.VA. SA DE C.V FONDO MOtF-X .... S.A. DE C.V FONDO MONEXC. SA. OECV FONDO MOtlEX D. SA DE C V FONDO MONEX E, SA DE C.V FONDO MONEX F. SA DE C V FONDO MONE)( G. SA DE C.V. FONDO MOHEX ~ SA. DE C.V. FONDO OPEAACION DE POflTMOtJOS EMPAESARIALES, SA. DE C.V. FONDO PATRMONIAL Bo\SICO. SA. DE C V FONOOPATRIMON!Al DE.CDIDO. S.A. DE C.V FONOOPATRIMON!AllWITANOERMEXICANO. SA OEC.V. FONDO PROAJTURO IA. SA DE C V FONDO PROFVTURO ~ 5.A DE C.V. FONOOPROYEOTO DEVIOI\ VALMEX 2017, SA OEC.V. FONDO PROYECTO DE VIDA. V"1J.!EX 20Zt. SA OECV FONDO PROYECTO DE VID'. VALMEX 2031, S.A DE e V FOt:OO PROYECTO DE VIOll VAWEX 2033, SA DE e .V FONDO PROYECTO DE Vlt\11 VAIJ.<EX ~5. S.A. DECV l,080,000 1,080,000 1,080.000 1.080.000 1.080.000 1.080.000 1,080,000 1.oeo.000 1,080.000 1,080,000 72.802 6.()67 6111.162 20.000 20.000 20.000 1.080.000 1.080,000 1,080,000 1.687 1 867 1.667 ll0.000 ll0.000 90.000 2'7.937 22,3211 20.000 1,080,000 1.667 90,000 1 667 1.1167 ll0.000 1.667 1.726 1,867 IJllO 111.000 19.000 111.000 1.1126.000 1.o:l6.000 1.D26.000 25'1.$!0 19,000 1,1126.000 lll.000 19.000 1,1126.000 19.000 180,001 llS,701 19.000 19.000 19.612 111,0 00 21.n2 r.anr 000 ~.&S7 37.'480 40,042 1.080.000 137.411 20,000 20.000 1.080.000 20.000 3124 3.337 ll0.000 11.'51 1.1167 1.667 90.000 35,606 1.080,000 1,080.000 1.080.000 l,080,000 1.080.000 t ,080,000 1,080,000 20.000 1.080.000 1,080.000 20.000 19,000 1,026,000 1,1126,000 111.000 1.080.000 1.080,000 1,080,000 t ,080.000 1.080.000 1.080.000 1.080,000 1,080,000 &2.09' 213.815 1.667 90.000 ll0.000 l .90T 53.192 76.rm 1,667 S.175 17,823 2.22• 44.84<l 25.352 Sll.236 62¡1311 711.7111 41.8811 22.000 27U38 637,193 4,"81 .SI.OSI J.1,452 1.667 2.656 19.000 30.273 NA NA t•A 1,080,000 l,080.000 1.080,000 20.000 38.686 20.000 1,667 3.224 1.681 J!),000 :J6.751 111,000 N.A NA NA lllA N>A 1,080,000 1,080,000 1.080.000 20.000 20,000 20.000 1.1167 1667 1.667 10000 19.000 19.000 NA N'A NA Ni... 1.oeo.000 20,000 1,687 lf>.000 IU 114'.\ 1.080.000 1.080.000 1,080,000 1.080.000 1,080,000 1,080,000 1,080,000 1,080,000 1.oeo.000 t,0801000 1.080.000 1.080.000 l ,080.000 1,080,000 1.080.000 1,080,000 1,080,000 1.080.000 1,080,000 1.080.000 20.000 20.000 1.oao.000 20.000 189.50& 100,738 20.000 20,000 20307 20.000 22.018 638.301 922.524 20,000 2U8' '34.143 749,261 53,7'9 20.000 31.866 1~793 8.305 1.667 1.1161 1.667 38.040 1.026.000 1911,5AO 19.000 111,000 1,026.000 lll.000 606.386 818,398 19,000 58.11111 203.182 22.000 11.A 11.A IU 3&.300 320,"2 WA 17~ NA N'A NA N'A 639,043 1,334 N•A N<A N!A l.025 26,722 NA 14,:ISS IM WA WA NA 53.254 N!A tllA 80.32:1 S,694 '6,039 S,5CW N1A NtA NA N>A l.a34 1.ui N'A N.A N.'A N'A 22.000 22.000 N.A N.'A S33,633 7USG NA NA 50.208 NA NI" WA '4A70 6,322 tl'A N'A 4 l&I N<A ti.A NA 3'.300 J.1)'25 639,424 NA NA 53.286 NA N1A 665.474 56.457 NA NA ti ... l~'A 3,471 1;834 22.812 53,100 2.811 NIA "'" NA WA 1.080,000 20.000 1667 10.000 N'A IVA 1,080,000 20.000 l 667 19.000 11.A N'A 1,080.000 20.000 l ,G67 10,000 H.'A l~A 322 Análisis e Interpretación de Estados Financieros M iércoles 6 di.- abril de 2011 DIARIO ORCIAL (Primera Sección) (Cifras 1111 pesos) CUOTA201 1 lFO ART.5-0. FAACCIONlll CUOTA ANUAL2011 ANUAi. lllSloftJCION OEl.$1'.SI SE PAGA •CUOTA 2011 1 OPC10N TRANSITORIO LFO, ART ~. FRACc. VII (CON CUOlA RJA ~- DURANTE EL AHllAL PRIMER TRll.IESTREI 1118 1119 :¡oc¡ ;Q1 2132 203 :111' 211$ 208 '2511 208 2D9 210 211 212 213 21' 215 216 217 ?18 219 ZIO 221 222 223 22A 225 226 227 228 220 230 231 232 233 234 235 238 237 238 239 2AO 2A1 2A2 2A3 2.14 245 FONW PfUlllfNTW. INT"EflmCIOrW. SA llE 1.aeo.000 28.010 2-3» 26,&10 KA wA F0N00 RV TECNOLOGICAS. SA. DE C.V FONDO SANTA.'IOER CORPORATh'O 2. SA. DE 1,080.000 1,080,000 20.000 1,0I0,000 1Jl67 ll0.000 19,000 1,026,000 KA NA NIA rM c.v. c.v FONDOSANT#IDER DE 006ERTUAA CAIABIARIA, S.A. DE C.V. FONOO SANTNJOER DE DEUDA GUBERNAMENTAi.. SA DE C V FONDO SANTANDER DE OEUDA PREVISION SOCl.\l CUATRO. SA OE C.V FONDO SANTANDER DE DE~ PREVISlON SOCIAL DOS. SA. DE C.V. FONDO SANTNIOER DE OE~ PREVISION SOCIAL 1 flES. SA OE C.V FONDO SANTANDER DE OEUCIA PREVISJON ~l UNO. SA. DE C.V FONDO SANTANDER DE OEIJD-' PREVISJON SOClo\I., SA DE C V FONllOSANTA!I DER DE OE\JDI\ RECUflSO. SA OEC.V. FONDO SANT#IDER DE FIEl-IDIMIBITO. SA. DE c.v. FOl.'DOSANTANOEROOlAR. SA. DE C.V FONDO SANTANDER fAI , SA. DE C.V FONOO SANTANDER INDl2ADO. SA DE C.V FONDO SANTANDER PA TR¡l,IQNIAL. SA. DE C V FONDO SANTANDER PLUS DE CORTO PI.AZO, SA DEC.V. R'.lNDOSANTNIDER RECOl.ECTOfl, SA. DE C.V FOl.:00 SAHT l\N:DER RV PATAJMONIAI. DOS, SA. DEC.V FONDO $ANTANDER RV PATRIMONIAL IJl.IO. SA DECV FONDO SANTANDER RV SA DE C.V FOI;{)() SANTANDER RVl. S.A. oe e.V FONDO SA/4T.A)J0ER RV2. SA. DE C.V. FOl-IDOSANTANDERRVS. SA oec.v. FOllDOS»ITAllDER RVC. SA . oe e V FONDO SANTNlt>ER S 1. S.A. DE C.V FONOOSANTANOERS11, S.A. DE C..V FONDO SANTANDER 812. SA. DE C..V FONDO SANTA!IDER 513. SA DE C V FONOO SANTANDER SU. SA. DE C.V FONOOSAllTANDERS15, SADECV FONOOSANT AUOER S2. S.A. DE C.V. FONOO S»IT llN:OER S20. S.A. DE C..V FOl>'llOSANTANOERS22. SA. DE C.V FONOOSANTANDERS3.S.A.DEC.V FONDO SANTANDER 5'. S.A. DE CV FONOOSANTNIDER S5. SA DE C.V FO.'llO SANT NIDER S6. S.A. DE C.V FONDO SANTNIDER 51, S.A. DE C.V F'OMlO SANTA.'IDER $8, S.A. DE C.V FONO<> SOLIDO DE RENOIM!ENTO, S.A DE C.V FOl\1)() SP INTEl\NACIONAI.. S.A. DE C.V. FONDOVAl.ME)( 15EN90NO&OE TASA F~ S.A DE C.V. R:lNDOVAU.EX 17 EN INSTRUMENTOS DE DEUDA EN TASA REAi.. 5.A. DE C.V. FONDOVAIMEX 19 EN INSlRUMENTOS DE O€UllA GUBE.RNAMEJllTAlES. S.A. DE C V FOlltlOVAU.IEX 2000, S.A DE C V. FOl-IDOVALMEX CORPORATIVO, S.A 0E CV FOMJOVALMEX OE CAPITALES ·e-, S.A DE C.V 1.080.000 935,383 77.IUll 888.614 2'4,043 22.0l)I 1,080,000 $1.835 •.!!20 49.2"3 NA N1A 1.080.000 398,067 33.173 378.16' 22.m 1.886 1.080.000 180.822 15.069 171,781 1TI.3ll0 1..,-a4 1,080,000 1"°'828 11 ,736 133.787 42.6-40 3.5$1 1.oao,000 108.~P7 9().(2 UXJ.072 68.5413 ~, 1.080.000 226.003 18.834 21',703 12$.050 .. 10.421 1,080.000 110.826 11.236 105.225 IU NI.A 1,080,000 1.080.000 90.000 1.026,000 554,888 ~,2AI 1,080,000 1.080.000 1.080.000 1,080.000 1.oeo.000 20.000 1.fiST 3.852 1,967 111,000 "3.!110 19.000 NA 22.000 NA WA 1,83< NI.A 10.957 NIA ~ 20,000 480,886 ~0.<114 ~,842 131.~ 1,080,000 00.000 1.026,000 IU 1,080,000 121,010 1.oeo.000 1.080.000 10,180 00.000 llS.815 1.026,000 402.527 5.283 33,5" 1.080.000 20,000 1.667 19.000 NA l~A 1,080.000 1.080.000 1.080.000 l,080,000 1,080,000 1,080.000 1.080.000 1.oeo.000 l,080,000 1,080.000 1,080,000 1,080,000 1,080,000 1,080.000 1.080.000 1.080.000 20.000 20,000 20.000 20,000 20,000 1.080.000 35,836 20.000 20,000 1,667 1.667 111,000 19.000 111.000 19.000 111.000 1.o:is.000 3',043 NA NA NA NA NA NA NA NA NA 3',188 22.000 NA NA NA 36.lOO NA NA 3()g,1Sl NA NA NA NA 4',991 NA 1.934 N•A No.A NA 3.025 N-A NA Z.513 NIA N-A NIA N'A 3.833 1.687 1.661 1,667 W .000 '1.JWT 60,327 1Jl67 1Jj87 5.028 5·4.S77 20,000 158.011 20.000 1.0I0.000 20.000 20,000 •.5411 1,667 13,2A3 1,687 00.000 1.867 1J)67 111.000 111,000 51,311 63,388 IV.A WA NiA NIA WA WA NIA N-A 3,016 1,oeo,000 1.oeo.000 1,0llQ,000 1,080.000 1.080.000 1.oeo,000 393,477 32.790 471.575 ·211.1&1 24,932 20.000 143.051 39.882 18,266 2.078 1.e&7 11,921 51848 111.000 150.1165 111.000 1.026,000 111.000 10.000 373.803 454,848 208225 23,685 19.000 135.Q 1,080.000 263.993 22.000 250.7113 123,280 10.275 1,080.000 20,000 1,667 111.000 NA NIA 1.oeo.ooo 1,080.000 1,080.000 94,87' 1,Wl 6',311 Ui67 ll0.12!1 73314' 111,000 NA NIA 771130 211.000 441,857 36,822 NA NA 1.oao.000 323 Capítulo XIX. Sistema Financiero en México (Primera Sección) Mié~oles DlARJO OFlClAL 6 re :ibri 1de 2011 (Cifras llll posos) ~ 1 CUOTA ANUALl'l:U l ' CUOTA2011 /0PCION TRANSITORIO lFD. ART. SE.GUMlO, FRACC V IU ¡CON ~ CUOTA FIJA ANUAL e.ea.N.. DEl..5'$1 SE PMA OUAAN'TEB. PAIMEJI TI'lllolEsmE} 248 247 248 2.lll 2=iO 251 ~ 2$3 254 255 256 257 258 25!1 260 $1 262 263 26A :i!6S 266 267 268 l!S9 7JO 271 272 273 27' 275 Z18 m 278 279 290 281 282 FONOOVALMEX DE CN'ITALES. SA DE C V FQ.'OOVAlMEX DE CRECIMIEHro, SA DE C V FCINDOVALMEX DE RENOWIEHTOOE OEUOA. S.A DEC.V FONOOVAl.MEX DE RENOIMIEHTO.SA OECV FOHOO V.A1MEX EN OOt.ARES. SA DE CV FCINDOVALMEX PLUS, SA DE C.V FONOOVAl..MEX XXI. SA. DE C.V FOtlllOVAl.MEX, S.A. DE C.V FONOOVALUE CRECMENTO, SA DE C.V F<JNOOVALUE EMPRESARIAL, S.A. DE C.V FONDO VALUE EN INSTRUMENlOS DE DEUDA. S.A. DEC.V FONOOVALUE GUBERNAMENTAi.. SA. DE C.V FQ.'OOV"1.UE. INST1TUQOIW.. SA. DE C.V FONDO VALUE INTERNACIOW.L, SA DE CV FOt.'00 VALUE MONTERREY. S.A DE C.V. FOtlOO VALUE PATRIMONIAL S.A. CE C V. FAANl<IJH GLOBAL GRONTH AJNO,S.A. OE C.V. FAANl<1J1'I MUTUl.l BEACON FlJNO, SA DE C V FAANKLltl U.S. OPPORTUNITIES FUND. SA DE c .v . G8M CAPlTAL llUf\SA TL S.A DE C,V GSMFOOOOCORl'ORllTIYOGUBERNAMENTAL DE UOUlllEZ lhMEDIA TA. S.A. DE C.V. G8MFONOODECREOIMIWTO SAOEC.v . G8M FONOO DE INSTRUMENTOS GUBERNAMENTALES. s.A DE C.v G8M FONOO DE INVERSION EN OOlARES. SA OEC.V. G.BM FONOO DE IHV'ERSION EN VALORES OEHOMINMlOS EN OOl.AAES, SA. DE C.V. GllM Fot.'DO DE INVERSION MOOELO. S.A. DE c.v G9M FONDO DE INVERSION TOTAi.. 5.A. DE C V G8M FOffOO DE INVERSIONES DISCAECIOW.l.ES S.A DE C.V. GOM FONDO DE INVERSIO!lo'ES EN LATINOAM€RICA, SA 0E C.V G8M FONDO DE UClUIDEZ BIMESTIW... SA. DE c .v GlllA FOt.00 DE MERCADO DE OOIE!lO, SA DE C.V C'.BM FONDO DE VALORES 0E DEUDA. S.A DE c.v G8M FOt.'00 PARA PERSONAS MOIW.ES NO COHl RlSUYENTES. s.A. 0E C.V G8M INSTillJMENTOS BURSATllES. SA DE C.V GBM ll'NERSION EN tNFAAESl'RIJCl\JRA. S.A DE cv G8M 11"1\/ERSIONES BURSATll.fS, SA DE C V G8M ll#ERS10NES EN INDICES IHTERNACIONA1ES DE RENTA VARIABl.E. SA. DE 1,0IOrOOO 1,080,000 1.080.000 G8M INVERSIONES INTERNA~LES.. 5.A. ()¡¡ Ui67 20,000 20.000 1.ll67 34.02!6 2.836 1,080.000 t.080,000 1.080,000 1.oeo.000 1,080,000 1,080,000 2Ui& 20,000 114.021 20.000 $81,36$ 2..238 1.oao.000 1,oeo,000 1.oeo.000 1,080,000 827J'93 1.oao.000 1.oeo.000 1.oeo.000 1.080,000 1,080,000 &31.m 20,000 83.606 1 ll67 7.836 1,6/R 48.U8 7,7Dtl D0.000 19.000 19.COO 32.:12S 25.512. 19.000 l!ll,!!:20 19,000 S52.291 88,831 1.o:!S.000 NA IU MA N'A MA MA N.A 88,83) tu 880, lilll 922.144 251,114 68.1183 «.298 7116.lOl 36.300 ~.997 19.000 88.612 1.080.000 1.oeo.000 20.000 20,000 20.000 1.ll67 S.019 'l0.000 1.6/R 1.667 1J!J67 MA N.A 1,080.000 1.080.000 44,7 79 1.080,000 3 732 !I0,000 1.oeo.000 1,080.000 61.501 1.080.000 5126 58..Q6 90,000 1.oeo.000 61J'2:3 1,080,000 1135..KT 72.223 1.080,000 T1- 1 .~.000 6S.~1 N'A N'A N'A N'A NA N'A NA 7,402 NA 76.846 ro,1121 J ,025 l+A N'A SA21 111.000 19,000 111.000 1.061.2il0 MA M'A NA l!VOll NA 42.SIO 1.1126.000 MA 1~.378 NA 8,782 1.()26.000 NA S46,383 4.5.532 S.t« 58,1137 NA NA 20,000 1.667 111.000 M'A N'A 1,080,000 22,564 1,882 21,45.S tu N<A 1.080.000 1,080,000 20,000 72.792 1.667 19.000 6.066 Q!).I~ NA 22.000 NIA 1,834 .. NA NIA N'A 1.oeo.000 54.376 4.532 51 ,667 '17,19'l 1.080.000 205.62'! 2AJ;21 2fl0148 48.705 1,080.000 1.080.000 ll0.000 1.()26.000 S24,048 AJ.871 1,080,000 1.080.000 90.000 1,026.000 811.'17 67.8a2 1.oeo.000 7112.134 68.012 752.627 748,7$8 62,3117 1.oeo.000 1,,oeo.000 112.18' 28.52'! 7,683 fil .580 37.$86 3.Ul6 un Zl.Ollll 22.000 1,83.1 1,080,000 &'1 .89' 20,000 •.32S 1,f/fP 49;J01 NIA 1.oeo.000 111,000 NA NA N-A 1.oeo.000 20.000 1.ll67 111.000 N'A N•A 1.oeo.000 1.oeo.000 1.oeo.000 1.080,000 1.080.000 1,080,000 20,000 1.&67 1.667 1,667 1,667 2 .908 1,667 19.000 19.000 19,000 111.000 N.A MA NA NA 22.000 NA t•A N•A NIA N'A 1,8.ll N 'A -3'.°'1 J .006 NA N" 3.025 3.150 ~ c.v 283 284 2115 286 ?111 288 2llll :191) 291 2112 c.v G8M POffi'AFOl.IOAORESIVO. S.A DE C.V GSM PORTAFOUOCONSERVMlOR, SA DE C V G8M PORTAFOl.IOMODEAAOO. SA. DEC'I GBMRENTAYARIABLE S.A OE C.V HORIZONTE 8"'1.\MEX CH<CO. 5.A 0E C.Y HOIUZONTE BA.~EX CUATRO. SA OE C.V. HORIZONTE BANAMEX DIECIOCHO, s.A. DE C.Y HORIZONTE BA"iAMEX DIECISEIS. SA DE C.V HORIZONTI: BANAMF.x DIECISIETE. S.A. DE C. V 1,080.000 1.080.000 1.080.000 20.000 20,000 20,000 34.490 20.000 1.036.617 20.000 729.753 86.385 1.667 60813 33.,148 111,000 ll64J86 111.000 693.2li5 3',300 Análisis e Interpretación de Estados Financieros 324 Miércoles 6d! abril de 2011 DIARIO OFICIAL ( Pn mcm Sección) (Cifras 00 posos) CUOTA 20111fD. AITT. 2SO, rnACCIOH IV 1 CUOTA ANUAL 2011 (CON CUCHA n.lo\ ANUAi. lllSIAINVCION DEI. S'lt.SI i.Et&Jl,j. SE PAl3A OUMf'lTE EL PAU ER TRIMESTRE! 293 HORIZONTE IWWllEX DIEZ, SA DE ev. 1,080,000 211,000 1,667 2llol HORIZONTE 8"NAMEX DOCE. S.A. DE C.V HORIZOf'ITE 8"N.WEX DOS. SA DE e .V HOAJZOtlTE 8"NAACEX OtlCE. S.A. DE C V HORIZONTE BANAMEX TRECE. SA DEC.V HORIZONTE8"NAMEXTRES SADECV. HOAJZONTE ~ IMO. S.A. DE e V l«lRIZONTE IXlllERl\IRA PlUS. S.A. DE C.V. HORIZONTE EN INSTRUl.EHTOS OE DEUW. NO CONTRIBUYENTES. S.A. DE C.v. HORIZONTE UOOIOEZ PWS S.A. DE C.V HORIZONTE l'\.AZO NO CONTfUBUYENTE. S.A. OECV HORIZONTE 1'1..AZO. S.A. DE c.v. HORIZONTE f'tUS S.A DE e.V HORIZONTES 8"l.ANCeAOOS 2. S.A. DE C.V HORIZONTES 8'!.ANCEADOS 9. S.A. DE C.V HORIZO'<TES 8'l.ANCEAOOS 4. SA . DE C.V HORIZONTES CICt.O DE VIDA tll50. S.A. DE C V HORIZONTES CICt.O DE VEA 111eo. S.A. DE e .V HORIZONTESCICLOOEVIQA 1970.SADECV HORIZONTES CICLO DE VIJA lli80. SA DE C.V l«JRIZONTES CICt.O DE VIDA lll!IO. SA DE C V HORIZONTES OlOIW. EOUITV S.A DE C V HORIZONTES IN~S ESIBATEGICAS, SA. DECV HORIZONTESINVERSIONE'S GLOBALES SA DE 1.080,000 1.080.000 1.oeo.000 1,080,000 1,080,000 1,080,000 1,080,000 1,080.000 211.000 1,080,000 211,000 20,000 1,080,000 162.2" 347.32' 1,080,000 1.667 90.000 1667 1667 1.080,000 1,080,000 1.0eG.000 1,080,000 2115 2116 2117 m 2911 300 301 302 303 30& !I05 306 307 JOB 309 310 311 312 313 314 315 316 317 318 c.v. HORIZONTES l.40IEV MARl<ET S.A. DE C.V. HS8C FOtlOO 1, S.A. DE C.V. HS8C FOtlDO 2. S.A DE C.V HS8C Rltl!)() 3. S.A. DE C..V. HS9C FONDO l S.A DE C V HS8C FOIDO S. SA DE C V 90.000 Ul2S,OOO 009.519 75.794 864,°"3 90.0 00 1.026.000 1.1126,000 187,13$ 111.000 111,000 1.0110.000 1,080.000 1,080.000 1.080.000 1.080,000 1.oeo.000 1,080,000 1.080.000 1,080,000 19$.986 20,000 20,000 20,000 20,000 20.000 20,000 20,000 33.422 225.753 1.080.000 211,000 1.687 10,IXXI N.A NrA S:J,60S d;l63 60,91!5 N'A 20,000 20.000 20.000 20,000 1.667 1,667 19.000 111.000 111.000 111.000 111.000 10.000 2'1,167 NA N.A N.A N.A NA. /ol'A WA N'A NA 22.000 622.475 3',300 14~ '1 4.875 1.1126.000 166.268 81.252 •5.2111 02627.l 5 1S.All2 !lA N•A 51,0C NA 1.oeo.000 1,080,000 1,080,000 1.080.000 1,oeo,ooo 975,~ 1,080.000 1.oeo.000 1,080,000 1,080.000 1.080.000 1.080.000 3.17 348 HS8C-V2. S.A. DE C.V. HS8CV3, SA DE C.V 16UPWS, S.A DE C.V INSUl.IAX, S.A DE C.V IN!lUAEX. SA. DE C.V. ING t , S.A.DECV lllG 10, SA DE C.V. ltlG 12. S.A DE C.V ING 14. S.A DE CV ltlG 1S. S.A DE c .v ING IElSA. DE C.V. ~9 ~18, SAOECV . 337 998 339 340 341 342 343 344 34~ 3'16 76.423 WA N<A N'A N'A WA N'A N•A WA WA NA 17.8.57 1,080,000 1.080.000 1.oeo.000 1,080,000 1.080.000 1,080,000 1,080,000 1,080,000 1.080.000 1,080,000 336 31 ,751 214.465 917.075 N.A N'A N.A N.A N.A N.A N.A NA N.A N.A 214.275 1.026.000 43$.710 1.oao.000 175,019 331 332 333 334 335 WA 1¿,A 90.000 1.080.000 1.080,000 1,080,000 329 330 NA N.A s211.veo HSec.010. S.A . de C.V. HSllC-02. S.A. DE C V HSllC-D7 SA DE C.V HS8C09 S.A. DE e V HSBCDA. S.A, DE C V HSOODE. SA DE C V HSSC-OG. S.A. DE C V. HSBC-Dlt, SA do C V. HSl!C-DL, S.A DE C.V HS8CoE2. S.A. DE CV HSll(',E3, SA. DE C.V HSl)CoFF. SA DE C.V 32S 328 321 328 HS8C F<lHOO 6. S.A DE C V HSBC FOHDO Gl.06Al I , S.A. DE C V HSec.01.SA OECV WA :12.253 NIA WA N'A 12689 2.6,4.30 549.974 32A WA NA 387.02' N.A N.A N.A S:1,0C1 NA N.A 28.~ 1.080,000 1,080,000 1.080,000 1,080.000 1,080,000 1,080,000 1.080,000 919 320 321 322 323 !U 19.IXJO 19.000 1.026.000 10.000 10.000 1.026,000 1'-4,653 1,oao.000 1,080,000 1,080,000 1,080,000 1.080.000 1.080.000 20.000 20,000 542,6~ 711.'34 1.080,000 &18,821 20,000 20,000 211.000 20,000 20,000 20,000 1,080.000 l,080,000 1.080.000 75,622 20,000 44.802 20,000 174,302 221.698 \,080.000 eoooo 90000 16,4 16 1.667 1667 1667 1.667 1667 1667 1.667 2.71!6 18.813 1.667 1667 1667 1,667 2.120 .tS 8:12 36.3113 90000 111.000 19,000 111,000 IQ.000 19,.IXlO 66:17 75~662 90.000 51.$9 1 e67 1,667 1.667 1667 1.o:is..000 587,880 111.000 111,000 10.000 19.000 19,000 111.000 1.026.000 1.026.000 1»26.000 7 1.8 '1 111,000 1.667 1,667 90,000 90,000 90.000 6.302 1,667 3,734 1687 14_52S 18.475 90000 42.562 111.000 I~ 210.613 1.o:is.000 373,339 NA 2211."6 588.758 NA NA NA NA ttA NA NA 116,'37 N.A N-A NA 28.&S N.A N:A N.A 205.533 4,256 NA N'A """ NA N>A WA 1,834 l.025 N'A N'A 4,257 l+A 31 ,112 N1A 18.381 49.0St NA WA NA N1A l'1A WA l~A 0 .7 20 N<A NA N'A 2,378 NA WA NA 17,128 325 Capítulo XIX. Sistema Financiero en México (Primero Sección> Miércoles 6 cr abril de 101 1 DIARIO OACIAL (Ctlras on posos1 ~ 1 CUOTA201 1 lFO. ART &O ~CCION N CUOTA ANUM.2011 • WOTA 2011 1 OPCION llWISlfORIO LR>. Alll SEGUNDO. FRAOC VI ICON ~ CUOTA FIJA AM.W. M:taJl.I. OEL6%SI SEPAGA ANUAL ~El PRIMER TRMESTREI 350 351 352 ~ 354 35!> 356 357 356 3511 360 961 362 363 364 365 366 J/01 968 360 370 l71 312 373 374 375 ~76 Jn l7S 3711 380 !181 382 383 :l8A l85 986 387 388 389 390 391 392 m -3111 JSfT 31111 3Vll 400 401 402 403 "°" 405 406 1MG 1&. SA oecv ING3,SADECV INGt, SADEC.V ING S, SA DE C.V ING6.SA DEC.V ING7.SAOEC.V ING 8. S.A. DE C.V INGGLOBALEOUfTYR.IM> S .A DEC.V ING GLOBAL RE.AL ESTATE S.A. CE C.V ING SOLUCIONES 1. SA DE C.V ING SOLUCIONES 2. S.A. DE C.V 1NG SOLUCIONES 3, S.A. DE C.V ING SOLUCIONES•. S..A OE C..V ING SOLUCIONES S, SA OE C.V. WTERFONDO DE CAPllAl.ES. SA DE C.V. INVERC\P FONDO CRECIMIENTO. SA DE C.V. llNERCAP FONDO ESTAATEGICO. S.A. OE C V llNEACAP FONDO ~PAT, SA OE C V INVERCAP FONDO~RET. SA DE CV INVEACAP FONDO PllODUCTIVO, SA DE C.V IN\/ERCAP PLUS. SA DE C.V INVERSlON HORIZOtllE 2. S.A. DE C.V. RNERSION HORIZO>l"TE, SA DE C.V 1.080.000 1,080,000 1,080,000 1.080,000 1,080,000 t.080,000 1.080.000 1.080.000 1,080,000 1.080.000 1,080.000 1.080,000 1,080,000 1.080.000 1.080.000 1,080,000 1,oeo.000 1.080.000 1,080,000 1.080.000 1,080,000 1.080.000 l,080,000 IXE ESPECIAL. SA DE C.V IXE FINANCIE.RO. S.A. OE C.V IXE FONDO ASESOR. S.A. DE C.V IXE FONDO CO&AIM. SA DE C.V. 1XE FONDO llE ALTA LIOUIDEZ.. SA. DE C.V IXE FONDO DE CORTO PI.AZO. S.A. DE C V IXE FONDO DE MEDIANO Pl.AZO. S.A. DE C.V. IXE FONDO DE Pl.AZO. SA. DE C.V. IXEFOtlDOOMSAS2.SA DECV 1XE FONDO OIVISAS. SA DE C.V. IXE FOtlDO ESTFIATEGIA 1. SA DE C V 1XE FONDO ESTRATfGIA 2. SA DE C..V 1XE FONDO ESTFIATEGIA 3. SA DE C V IXE FONDO ll(a.lll. S.A. DE C V 1XE FONDO IXETR• SA oe e V IXE FOtlOO PA TRfMOl.'1Al. S.A. DE C V. IXE FONDO PREJ.llUM. S.A. DE C.Y IXE FONDO RY. S.A. DE C V IXE GUB MOR.Al.ES, SA DE C V IXE GUB. S.A. DE C. V IXE-BNP P"RlBAS DE ACCIONES !.IEl'lCADOS BR1C.. SA OE C V IXE-llN!' PARIBAS DE ACCIONES t.fERCADOS DESARROUAOOS. SA DE C.V IXE· SNP PARIBAS OEACCIOHl:S MERCADOS EMEl!GENTES. S.A. OE CV IXE·BNP PAR1BAS DE DEUDA MERCAOOS EMERGENTES. SA oe c.v. LA TIN 2. SA DE C.V LAlW 3. S.A. DE C.V LATIN S, SA DE C V UJl(flJND.S.A. DE C.V. U.llCf'IT. SA. DE C Y MEXPUJS. S.A. OE C.V WE\.l.SADEC.V MlfEl. 2. SA DE C.V. MlfEl. G. S.A. DE C.V MULTIAS. SA DE C.V 1,080.000 1.080.000 1.080.000 1,080.000 1.080.000 l,080.000 1.080,000 1.080,000 1,080,000 1,080,000 1,080,000 1.080,000 1,080.000 1,080.000 1,080,000 l,080,000 l,080.000 1.080.000 1,080.000 1.080.000 1.080,000 20.000 37,185 45,5&4 1.080.000 39-t,&3-I 20,000 &S,180 20,000 20.000 20.000 20,000 211.000 20,000 20.000 130.288 26.170 20,000 1~n 20,000 18$.48a 20.000 20.000 1.080,000 138,4!12 1,080.000 52,101 1111.735 1,080,000 2TS.912 1>79,583 ~ :n,953 20,000 20,000 20.000 20,000 374JSI 20,000 33S,501 1,080.000 33S..212 1,080,000 634.327 20,000 1.667 3.Qll9 3709 ll0.000 32.878 1,667 4.509 1.667 1.667 1.667 1.667 1.661 1 e67 1.667 10.853 2.181 1,667 12.351 1.667 1$.541 1,lllU 1.661 ll0.000 11.SC 1 ll0.000 •.342 O.G78 ll0,000 22.903 48.21111 23.576 1.830 1667 1.867 1.667 1867 31.zlO 1.1167 'D 11511 90.000 V.83$ G0.000 52.1161 1.1187 19.000 35,3:l7 '3.305 1.112ll.000 374))07 111.000 52,;121 111.000 19.000 19.000 19.000 111.000 111.000 111.000 123.77' IU H'A H.A N'" NA N>A ll38.U4 611.870 302.206 !U. 63,058 H..A 25.184 N>A •..S97 NA NA llA ""' N.A N.A HA N" NIA NIA N'A H..A N<A 51.213 •.S NA NIA 10.871 NIA 5.907 H/A NIA 24,862 ff'A 111,000 111.000 1n,11>1 19,000 111.000 1026.000 131.!567 1.026.000 H.A 130.442 HA 70.175 H.A H.A 768.22,000 115.779 49,<lllS 45,nl) 3,819 113.7"8 1,026,000 NA 1,068,754 231.823 811J)83 140,863 262.116 550,604 :268,1$ :20)155 111.000 19.000 111,000 111.000 356,013 19.000 3111.726 1,026,000 !118.ASI 1.026.000 602.611 111.000 r>S:!.970 117,485 N:A HA IU HA H.A 22.407 64.070 1,83.I ll.649 NIA 19.319 46.081 8,12,I NA N•A NA 19'A H..A NIA 1.868 NA 18.321 23,641 15,028 71,835 5.Sll N'A H..A 219.883 283,588 180,l:IS §'2,014 $$.362 1.080.000 20,000 1.667 19.000 H.A NIA 1.080.000 20.000 1.6$7 19.000 H.A NA 1.080,000 20.000 1.667 19.000 HA NA 45.234 3,770 "157 '2.!112 161.386 542.31S 83.153 19.000 19.000 3'.Gl2 19.000 19.000 19.000 35.313 1'3,893 308.081 82.642 H.A NA HA IU 2.94l 13.658 25,674 U79 NA N'A NIA NIA NA NIA 1.080.000 1,080.000 1.080.000 1,080.000 1,080,000 1.080.000 1,080,000 1,080,000 l,080,000 t.080.000 1'U80 Sl0.861 87,S211 20.000 20.000 3.S,834 20.000 20.000 20.000 47 572 1.2115 1.667 1.6117 2.G87 1.1167 1.607 1667 ff'A H.A 326 Análisis e Interpretación de Estados Financieros Miércoles 6 de nbril de 2011 DIARIO OFICIAL (Primera Sección) IC41tas on posos) ~1 CUOlA Alru.t.l :!011 'CUOTA 201110PC10H TAANSITOAIO LfO.ART. SEGUl>'OO, !'RACC. VIII (OON OISd'IUCION OEL5%SI CUOTA FU\ SEPABA DURANTE El PRIMER ffiMESTl\El 4l11 MULl1FONOO DE AHClRRADClRES. SA. DE C V. 1.oeo.000 20.000 1.1167 19,000 tu. N'A 408 MUl.flFONDODEAllO REHl>IMlENTO. SA DE C.Y. 1.080.000 303.801 25,317 288,611 KA N'A 400 •10 411 ~IULl1f<JNOO DE LA MUJER. SA DE C.V. MUL TlFONDO EMPRE&\RIAL. SA OE C Y 20.000 20.000 MUlflFONOO INSTTT\JCO....L SA. DE C.V. 1,080,000 1.oeo.000 1,080,000 Ul67 1.967 1,667 IQ,000 19.000 19,000 412 4 13 41' MULnRE.NTA!kE. SA DE C.V . MIJLllSI. SA DE C.V. NORTEOON, SA OE C.V. 1,0I0,000 1,080,000 1,080,000 NORTEFP. SA OE C.V. [email protected], SA DE C.V 1.080.000 1,080,000 1.080,000 20,000 75,157 121 .00& 226,185 1,026,000 415 416 10,623 19&11 liOOOO 1,f/i{l K'A K'A K'A f'l'A 1 44.88Z :r72.7&5 19,000 71,31111 K"• 22,000 417 418 NORTEGl.08. SA doCV NORTEMM. S.A. DE C V NORTERV. S.A DEC.V. NORTESELECTIVO. SA. DE C.V. 1.oeo.000 1.080.000 1,0I0,000 20.000 1 667 19.000 K'o• "'4.1188 20,000 54;583 622,2311 111/!{1 19,000 Jli.300 IU N'A N'A NIA NIA W.074 31,063 NiA 1.8J.f N'A 3.025 NA 1.080.000 1,080,000 32,l03 2.9112 1,S6i 30.688 19,000 f'lA K•A NIA 1.oeo.000 1,080.000 1,0I0,000 1,080.000 "27.519 191,648 SS.632 •06.200 1SM1 2.2A7 182.0SS 3S,827 22,000 25.611 K•A 2.086 1.834 NIA 1,026,000 82.-4,162 1.0 26.000 636.032 111,000 &S2.S23 6&,681 54.3TT 415.432 3'.620 19.000 f'l'A NIA 22.000 36,300 K•A NIA NIA 1.894 3,025 326,405 21,201 K•A NIA f'lA KA HIA M•A K'A NIA N-A N'A NIA NIA NIA •19 420 421 422 Q3 <124 425 428 4'l1 ~ 429 430 431 NORTESP. SA. DE C.Y. NTEM'O. SA. DE C V. NTESONO. SA. DE C.V i'ITEC06. SA. DE C.V i'ITEGUB.SA. DE C.V NTElJO. SA DE C.V NICMES. SA. DE C.V. "1TETRJIA, SA DE C.V NTEIJ&\. SA. DE C.V PRINCIPAi. OEIJOA 1. S.A DE C.V ol32 PRINCIPAl. HOflllONTE C, SA DE C.V PRINClPAI. H0020NTE E.. SA. DE C.V '33 .c3' PRINCIPAL INSTITUCIONAL SA DE C.V PRINCIPAL fN Al , SA. DE C.V. 435 438 PRINCIPAL FN.S.A. oecv PRINCIPAl S S.A. DE C.V m PRINCIPAL ~M 1, S.A DE C.V 438 A30 440 441 442 443 444 ~Al~M!l, SA. OECV 453 .is.& 455 458 "57 1,080,000 1,080,000 1,080.000 660.507 20,000 llCl.000 90.000 SS.103 1,967 1.oeo.000 1,080,000 20.000 178,07S 1.667 14 915 1,080,000 406.841 20,000 498,797 34.ll71 111/11 41,567 1.080,000 1.080.000 1.oeo.000 1,080.000 1,080,000 1,080,000 1,080,000 170,026 388.:m IQ,000 20,000 l,f!l6'/ 20.000 13s.757 20,000 1,961 473.857 19.000 19,000 11,314 128.9!l9 20.000 20,000 1.667 11J1l7 1.f1tl7 19,000 111.000 19.000 1,080.000 20,000 50.86& ll!ll1 4,239 48.3:!5 1,080.000 1.080.000 ,.,. 1.080.000 20.000 lf1tl7 19,000 K•A '41A 1.0I0.000 20.000 1.967 111.000 f'lA Ni.A 1.080.000 1,080,000 l ,667 1.667 19,000 19,000 1.080,000 20.000 20.000 20,000 lg;T 19,000 f'lA KIA K'A NcA NA NIA 1.0I0.000 1,0I0,000 20.000 20,000 1.l'Sl l.961 19.000 1.080.000 1.080.000 1,0I0,000 1,080,000 20,000 1.080.000 20.000 1.080,000 1667 90.000 1,867 1.026.000 19,000 1.080.000 109.780 llCl.000 9.1'9 1,026.000 10'-291 1.oeo.000 1,080,000 115.2.66 9.806 ~ J(),569 lOll.503 34U8S KA f'l•A K•A KIA f'lA K•A K'A 110,408 ll0.000 NA NiA NIA N'A NIA NA NIA 0.201 1,834 14,473 21,710 SCHROO€RS COOIMOOfTY. s.A DE CV SCOllACOSERT\JRA SA. DE CV SCOTIA CRECJMIENTO. S.A. DE C.V. .c52 26,~ N/A PRUOENTIAL DOLARES DE LARGO PlAZO. SA oecv SCHROOERSACCIONESASlo\TlC"5.SA OEC.V 447 "51 20,000 6,26& 1.080,000 1,080,000 SCHROOERS ACCIOHES EUROPEAS. SA. DE CV SOHROOERS CAMBIOCUl.IATICO Cll.08AL. SA OEC.V 4!iO 23&,0Bll PRINCIPAL 51.M tu. SA DE C.V PROCORP S.A. DE C.V. PRUOENTIAI. DOLARES DE CORlO PlAZO, S.A. oecv PRUDENW.l DOLARES DE LARGO PlAZO PlUS, S.A OECY 445 ü6 446 440 20.000 127,"'9 SCOTIA DlSl'OflBll.IDAD. S.A. DE C.V. SCOTIAESlRATEGICO,SA OECV SCOTIAGUBEANAMEHTALSA oec.v SCOTlA ll'IOIZAOO. SA. DE C.V SCOTIA INTmw.c!Cl'lAl.. S.A. DE C.V • SCOTIA IN\IERSIOHES, SA. DE C.V SCOTIA MERCADO DE DINERO, SA. DE C.V. 1.080,000 19.000 19,000 19.000 22.000 173.671 "'" NIA NA SCOl1A PARANOOONTRIBUYENT'ES,SA.OE C.Y 1.oao.000 1.oeo.000 72&.581 458 SCOTIA PATRlMONIAl, SA DE C.V 1.080.000 0,231 4,103 45'1 490 SCOTIA PLUS. SA. DE C.V SCOTIA PREVISIONAL DE UOUIDEZ RESlRll-IGIDA, SA. DE C.V. SCOTIA PROOUCTIYO. SA. DE C.V 1.oeo.000 1.080.000 7&S.0$1 532.462 62.922 .&6,769 717,308 44,372 505.839 306.m 25.524 1,080,000 1,03$."3 88.117 9M,1Al 1,9,860 14,155 .t$1 60.7 16 1.026.000 602.ISZ m.soo 95.080 1,834 7,91151 22,000 327 Capítulo XIX. Sistema Financiero en México (Prirrera Sección) Miércoles 6 <2 abril de 2011 DIARIO OACIAL (Cifras en~) CUOTA 2011 LFD. llRT FRACCION N ENTIDAD ~O CUOTA ANUAl.2011 'CUOTA201 1 10f'CION TRANSITOfl.IO LFO. ART SEGUNDO. FRACC. V IH fCXlN DISl.!INUCION CUOTA FIJI\ ANUAL IB&Jtlt. DELKS1 SE PNJA llNUAL OORllNTE EL PR..AER TRIUESTRE} !162 sa:ITlA RENOIMIENfO, SA. DE CV i.oeo.ooo 1.oeo.000 iO,OllO 1,026,IX'D 569,4'17 46.621 '63 ~ 1,080,000 10,000 1,687 Ul.000 N'A N'A .is. 465 466 461 468 4S? SINC'A BANREGIO. SA DE C.V 1.080.000 10.000 N-A 1.080.000 20.000 111.000 111.000 NA SlNCA GSM. SA OE C.V 1.667 1.667 KA NTA SINC". INBURSA. S A DE C.V. 1.080.000 10,000 11~.000 NA NA Sl<ANDIA DELllli' COR10 PI.AZO. SA. DE C V SKAl-IOIA DElJI)\ ESTAATEGICA. SA DE C.V Sl<ANDIA RENTll V AAIABl.E ESTRAlEGICA. SA. 1, 080.000 1.080.000 10,000 10.000 1.66'1 1,687 1.6'i7 19,000 111.000 N.1A K'A N'A NA 1,080.000 20,000 1.661 19.000 NA NA 19.000 111,()00 N'A WA NA NTA BAJIO. SA DE C.V DECV. • 70 Sl<ANOIA RENTll V AAl.\Bl.E MEXICO. SA DE C.V 1,080.000 10,000 471 19.1.Pl.ETON ll~N GROWTH Fl.N>. SA DE C.V 1,080.000 10.000 1.667 1,667 411! TEMPl.ETOH EME.RGING MARKETS BOlllO f'UND. SA DEC.V 1.080,000 10,000 1.667 111.000 IU NA m TEMPlETOO 1.080.000 20.000 1.667 19.000 N'A •74 GLO&.I. BOND RJND. SA DE C.V. VAi.ORES AWl.ASA, SA DE C.V. 1.080.000 JS.e:l3 N'A NfA VAl.ORUt.t CINCO. SA. DE C.V 1,080.000 1.667 SZZ.376 111,000 N'A 475 N'A N'A 476 VALORt.MCUATAO, SA DEC.V . 1.080,000 540,8'9 20,000 20,000 1,667 19.000 NA N'A VALORl.IM DOS. SA DE C..V 1.oao.000 169,606 1•.134 1&1, 126 NA NTA 478 VllLORW SEIS. SA DE C V 470 "80 VA LORIJM SIETE. SA. DE C V. 1,080,000 1,080,000 NTA NrA VALORW TRES. SA. DE C.V. 1,080.000 10.000 20,000 90,72' 481 VALORIJM UNO. SA DE C.V. 1.080.000 •n • 265.610 20,000 l,flET 111.000 N.A 1,66'1 7..561 22,135 19.000 86,1llO NA 42,392 3.533 ~JO 186,138 15.512 1,667 19,llOO KA NIA 1,687 19,000 N.A NIA 5.862 66.821 36,300 3.025 482 VANGUAROIA 1. SA.DE C.V . 1,080,000 "83 VllNGUARDIA CRECNIENTO. SA . DE C.V. 1,080,000 484 VANGLIAROI.\ GIJ6ERNAl.IENTAL SA. DE C.V. 485 VANGUAROIA 1.080.000 1,080,000 37.833 11.153 35.0.U 30.$-IO 2.5111 486 VECTOR FONDOllR. SA. OEC.V 1,080.000 148.703 12.AOO Ul,353 111.124 9,84A 487 VECTOR FONDO C06. SA DE C V 20.000 27,434 1D.000 VECTOR FOt~ DO DE CRECIMl91TO, SA. DE C.V 1.080,000 1,080.000 1,1!1!7 488 2.287 2$.()62 NA N1A ..,,, 4811 VECTOR FONDO DE INVERSION ESTRAlEGICA. S.A DECV 1.080.000 10.000 1.667 19,000 N'A 4ll0 VECTOR FONDO DE PATRIMONIO. S.A DE C V 1,080.000 32.655 491 VECTOR FONDO EMPRESARIAL. SA DE C.V 1.080.000 10,000 2722 1.687 31 ,022 l!>,000 •112 VECTOR FOtl DO A. SA DE C.V 1.080.000 28&.310 23.ns 493 VECTOR FONDO INDICE. SA. DE C V . ·~ VECTORFOtl DOMO. ~ 1.080.000 1,080,000 10.000 1,080,000 1.1!1!7 00,000 1~ 13.862 1.687 REHOt.llEHTO. SA. DE C V OECV DE C.V 20.000 70,338 ..,,. NIA NA NTI\ N•A 271,0.S KA OS,152 111.000 KA NIA l.Q26,000 761.090 &4,008 158.033 ID,000 22.000 N'A l,834 125.&15 10•.a 348.073 211.082 7,930 4115 496 VECTOR FOtl DO MOC. SA VECTOR FONDO PM.SA. DE C V 1.080.000 1, 080,000 4~1 VECTOR FONDO PRE. SA DE C.V 1.080,000 10.000 1,080,000 1. 080.000 1.080.000 OSS.152 10.000 711.5116 1.02&.000 907,:nl 1.667 111.000 NA l~A 10,000 l ,667 N.A NTA 498 VECTORFONDORF, S.A DEC.V. olOll VECTOR FOtfDO SlC. 500 ZC-'P 1,SAOEC.V S.A. DE C.V. :iOI Z C-'P 2. S.A. DE C.V !i02 ZC-'1'3.SADEC.V 1.080.000 1.080.000 1.080.000 90.000 NfA 10.000 1.967 111.000 Ul,000 30,097 2.584 28.L<1 N'A N!A NA NIA 2,878 503 ZC-'P4.SAOEC.V 1. oao.000 60,121 ~.011 51 , llS !M,533 :i04 Z COB. SA 1.080.000 1.1167 Ul,000 NA NIA 505 ZREFI SADECV 48.38 1 551,533 3DZ845 32.738 !i08 Z REF 2. SA DE C.V 1.080.000 1,080,000 20.000 580.SGl 117.227 0,769 111.366 N'A HA 507 ZREF3.SA DECV 1,080,000 147,'41 12,304 140,2511 K.034 3,000 !.os ZREFEX 1. SADECV. 1,080,000 12.381 90.000 1•1,138 1028.000 87,528 ZREFMOI S.A. OECV 1,080,000 t ,080,000 148,~ 509 156.434 7.294 13.('37 Total S417:11Un:> 1C.'41UIO 118114 135.294.5'-4 41,$31.010 S."'8.088 ~ los DE C.V. ~eniee ejtfUll> Hta Cf1X>011 y rw- el paoo arual cb'8nla ol primer ...,_. cltl lljo<cdo lioc:al dt 2011 dncuo<Goel<I 5"" ffl.ll>ledclo ..-i lo ITac:ocn 1dol ar1k:ulo ~I( ele la Ley F-ralde ~ NA.· Cuondoel""""""'°~---quollcuocade- on:IDIOrnuol IO'l!.dedlcnoOJOtA. no IH ..,, eplic:ablo •I 328 Análisis e Interpretación de Estados Financieros Miércol~ DIARIO ORCIAL 6 de abril de 2011 (Primern Sección) COMISION NACIONAL BANCARIA Y DE VALORES CUOTAS DE INSPECCION Y VIGILANCIA 2011 XI. SOCIEDAOES FlNANClERAS OE OBJETO LIMJTAOO (Cifras on pesos) CONS. , ENTIOAO 11 CUOTA 2011 1~.~~~·~~~~~~~~~~~~~~~~~~~~-' ~~-A_NUA~L~__._J~_ME_N_S_UAL~__, 1 2 3 4 5 6 1 8 9 10 11 12 13 14 15 16 17 18 19 ACEN. SA OE C.V. ING HIPOTECARIA. SA. OE C.V. 631.150 2.238.848 44.263 186.571 ALLYCREOIT, SA DE C.V. 2.437,187 203,099 PATRIMONIO. SA. OE C.V. SOCIEOAO DE FOMENTO A LA EDUCACION SUPERIOR. S.A. DE C.V. CORPORACION HIPOTECARIA. SA DE C.V FINANCIERA SUMATE S.A DE C V HIPOTECARIA INDEPENDIENTE, SA DE C.V. HIR PYME, SA DE C.V. BNP PARIBAS PERSONAL ANANCE, SA. DE C.V. CORPORACION FINANCIERA DE OCCIDENTE. SA DE C.V. FINPA TRIA. S.A. DE C.V. AGROFINANCIERA oa NOROESTE. SA. DE C.V FINANCIERA EDUCATIVA DE MEXICO. SA. DE C.V. AGROFINANZAS. SA. DE C.V. AGROPECUARIA ANANCIERA. SA DE C.V. CORPORATIVO FINANCIERO VIMIFOS. S.A DE C.V SOCIEDAD ANANCIERA AGROPECUARIA. SA DE C.V CONSUPAGO. SA DE C.V. Total 1.982.492 531. ISO 531.ISO 531,ISO 531 ,150 531 ,150 1,627,94:! 531 ,ISO 531 ,150 531,150 531 ,150 531,150 531.150 531 ,ISO 531 ,ISO 531 ,150 165,208 44.263 44,263 44.263 44,263 44,263 135,662 44,26:l 44.263 44.263 44.263 44.263 44.263 44,263 44,263 44,263 1,354,485 16.253.720 COMISION NACIONAL BANCARIA Y DE VALORES CUOTAS DE INSPECCION Y VIGILANCIA 2011 XII UNIONES DE CREOITO (Cifras on posos) CONS 1 ENTIDAD 11 CUOTA 2011 1 1.: :::::::::::::.:::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::::: ANUAL 1 MENSUA~ 1 2 3 4 5 6 7 8 9 10 11 12 13 1.1 IS 16 17 18 19 20 21 22 23 24 25 26 27 AGRONEGOCIOS UNION DE CREDJTO. S.A. DE C.V. ALTA MIRA UNION DE CREDITO, SA. DE C.V. ASECRED UNION DE CREOITO. SA OE C.V. CREDICOR MEXICANO, UNJON OE CREDITO, SA OE C V CREDINOR UNION DE CREDJTO. SA DE C.V CREDIOPORTUNIDADES UNION DE CREDITO, SA. DE C.V CREOIPVME. SA DE C.V. CREDTT UNION EMPRESARIAL S.A. DE C.V CREDTTO AGRICOlA Y GANADERO. SA DE C.V.. UNION DE CREDJTO CREDTTUR. SA. DE C.V. UNION DE CREDJTO CYMA. UNION DE CREOITO. SA. DE C.V UNION DE CREDTTO DE INDUSTRIALES DE NUEVO LEON. SA DE C.V. EIAPRO CAPITAL UNION DE CREOTTO, SA. DE C V. FICEIN, S.A DE C.V. UNION DE CREDITO INVECORP 3F, SA DE C.V. PORTAL FINANCIERO SOCIAL. SA. DE C.V. PROTECCION PATRIMONIAL UNION DE CREOITO. S.A. DE C.V STARAN UNION DE CREDrTO. SA. DE C.V. UCB IMPULSA, SA. OE C.V. UNION DE CREDITO AGRICOlA DE CAJEME. S.A. OE C.V. UNION DE CREDrTO AGRICOlA OE COREREPE, SA DE C.V. UNION DE CREOITOAGRICOlA DE HUATABAMPO, SA. DE C.V. UNlON DE CREDTTO AGRICOl.A DEL MAYO. SA DE C.V UNION DE CREDITO AGRICOlA DEL YAOUI, S.A. DE C.V. UNION DE CREDrTO AGRICOlA E INOUSTJllAL DE GUASAVE. SA.DE C.V. UNION DE CREOJTOAGRICOlA Y GANADERA DE TLAXCALA. SA.DE C.V. UNION DE CREDITO AGRICOlA. GANADERA E INDUSTRIAL DEL POTOSI. SA DE C.V. 169.968 169.968 169,968 169.968 323Jl63 169.968 169.968 169,968 169.968 169.968 180.791 169.968 169,968 874.203 169,968 169,968 169.968 169.968 169.968 169,968 169.968 169,968 169.968 169,968 169,968 169.968 169.968 14.164 14,164 14,164 14,164 26,969 14,164 14.164 14,164 14,164 14.164 15,066 14,164 14,164 72.851 14.164 14,164 14.164 14,164 14,164 14.164 14,164 14.164 14,164 14.164 14,164 14.164 14,164 329 Capítulo XIX. Sistema Financiero en México (Primera Sección) DIARIO OFICIAL M'aércoles 6 de abril de 201 1 (Cifras oo pgsos) CONS. I ENTIDAD 11 :.====:.===================================================: 1 28 29 30 31 32 33 CUOTA 2011 ANUAL 1 MENSUAL 14.164 169.968 169.968 14.164 890,620 74,219 169,968 14.164 169.968 f4.164 169.968 14,164 14,164 169.968 38 UNION DE CREDITO AGRJCOl.A. GANADERO DEL ESTADO DE YUCATAN. SA.DE C.V. UNION DE CREDITOAGRICOl.A. PECUARIO Y DE SERVICIOS DEL NOROESTE. SA. DE C.V. UNION DE CREDITO AGRICULTORES DE CUAUHTEMOC. S.A. DE C.V UNION DE CREDITO AGROINDUSTRIAL DEL RIO SAN PEDRO, SA. DE C.V. UNION DE CREDITOAGROINDUSTRJAL DEL VALLE DE CUUACAN. S.A. DE C.V. UNION DE CREDITO AGROINDUSTRIAL Y COMERCIAL DE TIZAYUCA S.A. DE C.V. UNION DE CREDITO AGROINDUSTRIAL, PESQUERA Y DE SERVICIOS DEL SUR DE SINALOA. S.A. DE C.V. UNION DE CREDITO AGROINDUSTRIAL S.A. DE C.V. UNION DE CREDITO AGROPECUARIA DE GUANAJUATO. S.A. DE C.V. UNION DE CREDITO AGROPECUARIA. COMERCIAL E INDUSTRIAL DEL NORTE DE NUEVO LEON. S.A. DE C.V. UNION DE CREDITO AGROPECUARIA. INDUSTRIAL Y COMERCIAL DE HUAJUAPAN. S.A. DE 39 UNION DE CREDITO AGROPECUARIO E INDUSTRIAL COLONOS DE lRRJGACION. SA DE 169,968 14,164 40 UNION DE CREDITOAGROPECUA.RIO E INDUSTRIAL DEL VALLE DEL YAOUI, SA. DE C.V. UNION DE OREDITO ALLENDE, SA DE C.V. UNION DE CREDITO ALPURA, S.A. DE C.V. UNION DE CREDITO AVICOLA DE JALISCO. S.A. DE C.V. UNION DE CREDITO CHIHUAHUENSE. SA. DE C.V. UNION DE CREDITO COMERCIAL Y DE SERVICIOS TURISTICOS DE QUINTANA ROO. SA. DEC.V. UNION DE CREDITO DE COMERCIO, SERVICIOS Y TURISMO DE CHIAPAS. S.A. DE C.V. UNION DE CREDITO DE COSTA ESMERALDA, S. A. DE C.V. UNION DE CREDITO DE DISTRIBUIDORES AUTOMOTRICES. S.A DE C.V. UNION DE CREDITO DE DISTRIBUIDORES DE MAQUINARIA AGRICOtA. S.A. DE C.V. UNION DE CREDITO DE GASOUNEROS, S.A DE C.V. UNION DE CREDITO DE GOMEZ PALACIO. S.A DE C.V. UNION DE CREDITO DE HIDALGO. S.A. DE C.V. UNION DE CREDITO DE LA COMARCA LAGUNERA. SA. DE C.V. UNION DE CREOITO DE LA CONSTRUCCION DE 'ZA.CATECAS. SA DE C.V. UNION DE CREOITO DE LA HUASTECA VERACRUZANA. SA DE C.V. UNION DE CRED!TO DE LA INDUSTRIA DE LA CONSTRUCCION DE AGUASCAUENTES, SA. DEC.V. UNION DE CREDITO OE LA INDUSTRIA DE LA CONSTRUCCION DE CHIHUAHUA. S.A DE C.V. UNION DE CREDITO DE LA INDUSTRIA DE LA CONSTRUCCION DE SAN LUIS POTOSI, S.A. DEC.V. UNION DE CREOITO DE LA INDUSTRIA DE LA CONSTRUCCION DE SONORA.. S.A. DE C.V. UNION DE CREDITO DE LA INDUSTRIA DE LA CURTIDURIA DEL ESTAOO DE GUANAJUATO. SADEC.V. UNION DE CREDITO DE LA INDUSTRIA DEL VESTIDO Y DEL BORDADO DE AGUASCALIENTES, S.A. DE C.V. UNION DE CREOITO DE LA INDUSTRIA LITOGRAFICA. SA. DE C.V. UNION DE CREOITO DE LA M!XTECA. S.A. DE C.V. UNION DE CREDITO DE LA PROVINCIA MEXICANA. S.A. OE C.V. UNION DE CREOITO DE LOS DISTRIBUIDORES EN COMBUSTIBLES Y LUBRICANTES. S.A. DEC.V. UNION DE CREDITO DE LOS FUNDIDORES Y MAQUINADORES. S.A. DE C.V. UNION DE CREDITO DE PUERTOVALLARTA,S.A. DE C.V. UNION DE CREDITO DE REYNOSA. S.A. DE C.V. UNION DE CREDITO DE SERVICIOS FINANCIEROS DE OCCIDENTE, S.A. DE C.V. UNION DE CREOITO DE TABASCO. S.A. DE C.V. UNION DE CREOITO DE URUAPAN. S.A. DE C.V. UNION DE CREDITO DE VERACRUZ. S.A. DE C.V. UNION DE CREDITO DEL AUTOTRANSPORTE Y SERVICIOS DEL SURESTE, S.A. DE C.V. UNION OE CREDITO DEL COMERCIO E INDUSTRIA Y SERVICIOS TURJSTICOS DE OCCIDENTE. S.A. DE C.V. UNION DE CREDITO DEL COMERCIO SERVICIOS Y TURISMO DE GUSTAVO A MADERO. S.A. DEC.V. UNION DE CREDITO DEL COMERCIO. SERVICIOS Y TURISMO DE NAYARIT SA. DE C.V. UNION DE CREDITO DEL COMERCIO. SERVICIOS Y TURISMO DE TAMPICO, S.A. DE C.V. 169.968 177.384 169.968 169.968 169,968 14.164 14.782 48,973 14.164 14.164 14.164 169,968 169.968 169.968 169.968 169.968 169.968 169.968 169,968 169.968 169.968 169.968 14.164 14.164 14.164 14.164 14.164 14.164 14.164 14.164 14.164 14.164 14.164 169.968 14.164 169,968 14,164 169.968 169.968 14,164 14.164 169.968 14,164 169.968 169.968 169.968 169,968 14.164 14.164 14.164 14,164 169.968 169.968 169.968 169.968 169.968 169,968 169,968 169.968 169.968 14.164 14.164 14.164 14.164 14.164 14.l64 14.164 14.164 14,164 169.968 14.164 169,968 169.968 14.164 14.164 34 3S 36 37 41 42 43 44 45 46 47 48 49 so Sl S2 53 54 SS S6 S7 58 S9 60 61 62 63 64 6S 66 67 68 69 70 71 72 73 74 75 76 77 c.v. c.v. 169.968 169,968 169.968 14.164 14.164 14,164 169,968 14.164 587,669 1 330 Análisis e Interpretación de Estados Financieros Miércoles 6 de abril de 2011 DIARIO OACIAL ENTIDAD 78 79 80 81 82 83 84 85 86 87 88 89 90 91 92 93 94 95 96 97 98 99 100 101 I02 103 104 105 106 107 108 109 110 111 112 113 114 ns 116 117 118 119 120 121 122 123 124 125 126 127 128 129 130 131 132 133 UNION DE CREDITO DEL COMERCIO. SERVICIOS Y TURISMO DEL SURESTE. S.A. DE C.V. UNION DE CREDITO DEL COMERCIO. SERVICIOS. TURISMO Y LA INDUSTRIA DEL ESTADO DE TABASCO. SA. DE C.V. UNION DE CREDITO DEL NORTE. SA. DE C.V. UNION DE CREDITO DEL SOCONUSCO, S.A. DE C.V. UNION DE CREDITO DEL SUR DE JALISCO, S.A. DEC.V. UNION DE CREDITO DEL TRANSPORTE PUBLICO, S.A. DE C.V. UNION DE CREDITO DELICIAS. S.A. DE C.V. UNION DE CREDITO DESARROLLO DE CHIAPAS, S.A. DE C.V. UNION DE CREDITO DEF1NE, S.A. DE C.V. UNION DE CREDITO EJIDAL. AGROPECUARIA E INDUSTRIAL DEL MUNICIPIO DE ANGOSTURA. S.A. DE C.V. UNION DE CREDITO ELAGUILA, S.A. DEC.V. UNION DECREDITO EMPRESARIAL DE CUAUHTEMOC, S.A. DE C.V. UNION DE CREDITO EMPRESARIAL DE OCCIDEl'ITE S.A. DE C.V. UNION DE CREDITO EMPRESARIAL DE QUINTANA ROO, S.A. DE C. V. UNION DE CREDITO EMPRESARIAL DE VERACRUZ. S.A. DE C.V. UNION DE CREDITO EMPRESARIAL, S.A. DE C.V. UNION DE CREDITO ESPHERA. S.A. DE C.V. UNION DE CREDITO ESTATAL DE PROOUCTORES DE CAFE DE 0 /4XACA, S.A. DE C.V. UNION DE CREDITO GANADERA E INDUSTRIAL DE NAYARIT. S.A. DE C.V. UNION DE CREDITO GANADERO DE TABASCO, S.A. DE C.V. UNION DE CREDITO GANADERO, INDUSTRIAL Y COMERCIAL DE VERACRUZ, SA. DE C.V. UNION DE CREDITO GANADEROS DEL NORTE. S.A. DE C.V UNION DE CREDITO GENERAL DEL GOLFO. SADE C.V. UNION DE CREDITO GENERAL S.A. DEC.V. UNION DE CHEOITO IJIVUSTRIALAGROINOUSTRIAL Y DE SERVlCDS VALLEMEX, SA. DE C.V. UNION DE CREDITO INDUSTRIAL Y AGROPECUARIA DE TABASCO, S.A. DEC.V. UNION DE CREDITO INDUSTRIAL Y AGROPECUARIO DE LA LAGUNA, S.A.DE C.V. UNION DE CREDITO INDUSTRIAL Y COMERCIAL DE LA CONSTRUCCION DEL ESTADO DE MEXICO, SA DE C.V. CREDITO EMPRESARIAL DE JUAREZ. S.A. DE C.V. UNION DE CREDITO UNION DE CREDITO INDUSTRIAL Y COMERCIAL DE OAXACA, S.A. DE C.V. UNION DE CREDITO INDUSTRIAL COMERCIAL Y DE SERVICIOS DE CANCUN. SA DE C.V. UNION DE CREDITO INFINSA. S.A. DE C.V. UNION DE CREDITO INTERESTATAL CHIAPAS. SA. DE C.V. UNION DE CREDITO INTERSECTORIAL DEL NORESTE. S.A. DE C.V. UNION DE CREDITO ISTMO GOLFO, S.A. DE C.V. UNION DE CREDITO MANTE. S.A. DE C.V. UNION DE CREDITO MEXICANO DE SERVICIOS PROFESIONALES. SA. DE C.V. UNION DE CREDITO MIXTA DE COAHUILA. SA. DE C.V. UNION DE CREDITO MIXTA DE OAXACA. S.A. DE C.V. UNION DE CREDITO MIXTA DE ZAPOTLANEJO, SA. DE C.V. UNION DE CREDITO MIXTA DEL CARMEN, S.A. DE C.V. UNION DE CREDITO MO<TA DEL ESTADO DE VERACRUZ. S.A. DE C.V. UNION DE CREDITO MONARCA, S.A. DE C.V. UNION DE CREDITO NUEVO LAREDO. S.A. DE C.V. UNION DE CREDITO PARA LA CONTADURIA PUBLICA, S.A. DE C.V. UNION DE CREDITO PARA LA MWER EMPRESARIA. SA. DE C.V. UNION DE CREDITO PROGRESO, S.A.DE C.V. UNION DE CREDITO PROUOUIDEZ. S.A DE C.V. UNION DE CREDITO PROMOCION EMPRESARIAL, S.A. DE C.V. UNION DE CREDITO PROMOTORA PARA EL DESARROLLO ECONOMICO DEL ESTADO DE MEXICO. S.A. DEC.V. UNION DE CREDITO REGIONAL DEL NORTE DE VERACRUZ. SA. DE C.V. UNION DE CREDITO SALTILLO. S.A. DE C.V. UNION DE CREDITO SAN MARCOS. S.A. DE C. V. UNION DE CREDITO SANTA FE, S.A. DE C.V. UNION DE CREDITO VIDACREDIT, S.A. DE C. V. VALFIN UNION DE CREDITO. S.A. DE C.V. Totol (Primera Secd6n) (Cifras en posos) CUOTA 2011 ANUAL MENSUAL 169.968 169,968 14. 164 14.164 169,968 169.968 169.968 169.968 169.968 169,968 470,537 169,968 14,164 14.164 14.164 14. 164 14.164 14,164 39.212 14.164 169.968 169,968 169.968 169,968 169,968 170.214 228,723 169.968 169.968 14,164 234,292 169,968 169,968 169,968 247.743 169.968 169.968 1.406,793 169,968 169.968 220,754 169,968 169.968 169,968 169.968 169,968 169,968 169.968 431,844 169.968 169.968 169.968 169.968 169,968 283.496 443 .212 169.968 'Z75.677 169,968 169,968 169,968 169,968 169.968 169.968 169,968 169.968 241.643 27,235.778 14.164 14.164 14. 164 14.164 14.185 19,061 14. 164 14. 164 19.525 14.164 14,164 14,164 20,646 14.164 14,164 117 233 14.164 14,164 18.397 14.164 14.164 14.164 14.164 14, 164 14.164 14,164 35,987 14,164 14. 164 14,164 14,164 14.164 23.625 36,935 14,164 22.974 14.164 14.164 14.164 14.164 14.164 14.164 14. 164 14,164 20,137 2.269,657 Capítulo XIX. Sistema Financiero en México (Primera Sección) 331 Mlé rtoles 6 de abnl de 2011 DIARIO ORCIAL COMJSION NACIONAL BANCARIA Y DE VALORES CUOTAS DE INSPECCION Y VIGILANCIA 2011 XIII. SOC1EDADES FINANCIERAS OE OBJETO MULTIPLE REGULADAS (Cifras on posos) OONS. I ENTIDAD 11 CUOTA 2011 1~·~~-~~~~~~~~~~~~~~~~~~~ ~~-A_N~l~~l~~ UA MENS ~_UA_L~~ 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 IXE AUTOMOTRIZ, S.A. DE C V. FINCASA HIPOTECARIA, SA. DE C V SOCIEDAD FINANCIERA INBURSA, S.A. DE C.V AF BANREGIO, SA DE C.V. ARRENOAOORA Y FACTOR BANORTE. SA. DE C.V VIVIR SOLUCIONES FINANCIEAAS. S.A. DE C.V. IXE SOLUCIONES, SA. OE C.V. FINANCIERA BAJIO, S.A. DE C.V. ACCION BANAMEX. S.A. DE C.V. CREOITO FAMILIAR S.A. DE C.V. ANANCIERA AYUDAMOS. S.A. DE C.V. ANANCIERA ALCANZA. S.A. DE C.V. ARRENOAOORA BANOBRAS. S.A. DE C.V TARJETAS BANAMEX, SA . DE C.V GLOBALCARD, S.A. DE C.V. SANTANDER CONSUMO. S.A. DE C.V. IXE TARJETAS, SA . DE C.V. HIPOTECARIA NACIONAL, S.A. DE C.V. MIFEL. S.A. DE C.V. MIFEL 3. S.A. DE C.V SERVICIOS FINANCIEROS SORIANA. 5.AP.I. DE C.V. Total 855.9;! 2.845,970 1.an.186 1,980.490 7.206.471 531 . 150 531 .150 2,359.865 531 . 150 2.167.504 531.150 531.150 531.150 31,072,674 531 . 150 19.756.879 969.456 531 , 150 558.685 531.150 531.150 76,963,251 71 .331 237.165 156,483 165,041 600.540 44,263 44.263 196.656 44.263 180.626 44.263 44.263 44,263 2.589,390 44.263 1.646,407 80.788 44,263 46.558 44.263 44.263 6,413,615 COMJSION NACIONAL BANCARIA Y DE VALORES CUOTAS DE INSPECC10N Y VIGILANCIA 201t XIV. SOCIEDADES CONTROLADORAS DE GRUPOS FINANCIEROS (Cifras on posos) l 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 AFIRME GRUPO FINANCIERO S.A. DE C.V. GRUPO FINANCIERO ASECAM, S.A. DE C.V. GRUPO FINANCIERO BANAMEX, S.A. DE C.V GRUPO FINANCIERO BBVA BANCOMER. S.A. DE C.V. GRUPO FINANCIERO BANORTE. S A. DE C.V. GRUPO FINANCIERO HSBC. S.A. DE C.V J.P. MORGAN GRUPO ANANCIERO. SA DE C.V. VALUE GRUPO FINANCIERO. S.A. DE C.V. GRUPO FINANCIERO INBURSA. SA. DE C.V. GRUPO FINANCIERO INTERACCIONES. SA DE C.V. GRUPO FINANCIERO SCOTIABANK INVERLA T. S.A. DE C.V. GRUPO FINANCIERO MIFEL SA DE C.V. ING GRUPO FINANCIERO (MEXICO). SA DE C V INVEX GRUPO FINANCIEOO. S.A. DE C V. D<E GRUPO FINANCIERO. SA DE C.V. GRUPO FINANCIERO MULTIVA. SA.B. DE C.V GRUPO FINANCIERO SANTANDER. SAS. DE C.V. GRUPO FINANCIERO CREOIT SUJSSE fMEXICOl. SA. DE C.V MONEX GRUPO FINANCIERO. SA DE C.V. SANREGIO GRUPO FINANCIERO. S.A. DE C.V GRUPO FINANCIERO VE POR MAS. SA DE C.V. GRUPO FINANCIERO BARCLAYS MEXICO. SA. DE C.V. UBS GRUPO FINANCIERO. SA DE C.V GRUPO FINANCIERO ACTINVER , S.A. DE C.V Total n2.eoo n2.aoo 9.197.~2 9.431 .880 4.689.696 3.317,169 n2.soo nzeoo 2,127.024 n2.eoo 1 463.030 nzaoo 772.800 n2.eoo 64.400 64 .400 766.451 785.990 390.808 276,431 64.400 64.400 1n.252 64.400 121.920 64,400 64 .400 64.400 790.420 ss.eos n2.~ 64.400 409,363 64.400 64 .400 64.400 64.400 64.400 64,400 64,400 4,024.484 4..912.35-; n2,a00 772.800 n2.eoo n2.eoo n2,a00 772,800 n2,eoo 48.293.nS CAPÍTULO XX ,, EJEMPLO PRACTICO (para analizar e interpretar) "LABORATORIOS MEXA, S.A. DE C. V. A continuación encontrará los Estados financieros y anexos correspondientes a la empresa "Laboratorios Mexa, S.A. de C.V.", por el ejercicio terminado al 31 de diciembre de 20_Y así como los datos del año de 20_X, dictaminados por el C.P.R. en la Administración General de Auditoría Fiscal - Dirección de Revisión de Dictámenes, Martín Cadena Leal. Tomando en cuenta la información de dichos estados financieros y de sus anexos, así como de algunos datos que contemplan la información anterior, aplicará los diferentes métodos de análisis conocidos, como son: l. Método de razones financieras 2. Método de por cientos integrales a) Totales b) Parciales 3. Punto de equilibrio económico 4. Método de aumentos y disminuciones a) Estado de cambios en la situación financiera b) Estado de resultados por diferencias e) Estado de cambios en la situación financiera con base en flujo de efectivo. 5. Método de tendencias 6. Métodos gráficos 7. Control de presupuesto. A través del estudio de los métodos de análisis antes enunciados, determinará: - La solvencia - La estabilidad - La productividad y - Los rendimientos. 334 Análisis e Interpretación de Estados Financieros Además, estará en posición de hacer notar las deficiencias financieras detectadas a través de la correcta interpretación del estudio. Datos adicionales de la empresa "Laboratorios Mexa, S.A. de C.V." l. Cuentas por cobrar a clientes, presenta los siguientes saldos: Saldo (miles de pesos) 31/l/20_Y 39,000 31/III/20_Y 53,150 30NI/20_Y 45,750 30/IX/20_Y 59,850 2. Almacenes de materia prima y artículos terminados, con saldos al: (miles de pesos) Saldo 31/l/20_Y 3,500 11,343 31/IW20_Y 4,000 11,110 30NI/20_Y 4,500 17,500 30/IX/20_Y 5,000 14,180 3. Proveedores, con saldos al: Saldo (miles de pesos) 31/l/20_Y 44,000 31/III/20_Y 33,000 30NI/20_Y 42,500 30/IX/20_Y 32,200 4. Según estudios de técnicos en ingeniería industrial y en mercadotecnia, se determinó que en 20_Z, la empresa sufrirá un incremento en gastos fijos del 28%, pero logrará una disminución en sus costos y gastos variables del 12%; con ventas presupuestos de un 68%. Utilidad esperada $40'000,000.00. Con los datos antes proporcionados, elabore usted los presupuestos para 20_Z y determine: - El punto de equilibrio económico. - La utilidad obtenida con las ventas presupuesto. - Las ventas necesarias para obtener la utilidad deseada. Elabore las gráficas que le sean más idóneas para hacer resaltar el estado que guardan las cifras de los estados financieros estudiados. Presente un informe al Consejo de Administración, en donde haga resaltar las deficiencias financieras detectadas a través de las interpretaciones personales que realice. 335 Capítulo XX. Ejemplo Práctico "Laboratorios Mexa, S.A. de C. V." Dictamen A los señores accionistas de: Laboratorios Mexa, S.A. de C.V. En mi opinión, después de revisar los estados financieros elaborados por "Laboratorios Mexa, S.A. de C.V.", apegándome a lo dispuesto por los artículos 32-A y 52 del Código Fiscal de la Federación y su reglamento, éstos reflejan la situación financiera de la misma por el período comprendido del 1 de enero al 31 de diciembre de 20_X. México, D.F., a 28 de junio de 20_Y C.P.C. Martín Cadena Leal Registro en la AGAFF No. 8080 Análisis e Interpretación de Estados Financieros 336 Laboratorios Mexa, S.A. de C.V. Balances generales al 31 de diciembre de 20_Y y 20_X (en miles de pesos) 20_Y 20_X 20_Y ACTIVO PASIVO Circulante Circulante Efectivo y valores realizados 33,538 34,051 Préstamos bancarios Cuentas por cobrar 45,510 40,517 Compañías afiliadas 4,607 1,138 l.S.R. por recuperar 4,565 391 LV.A. por recuperar 3,188 2,788 Otras 1,560 4,698 Suma Estimación para cuentas de cobro dudoso Inventarios Pagos anticipados Total del activo circulante Inversión en compañías, subsidiarias y asociadas Propiedades, planta y equipo, neto. 92,968 1,600 6,448 Proveedores 27,890 17,135 Documentos por pagar 10,765 12,361 71 537 3,260 4,822 46,541 41,303 22,672 27,286 69,213 68,589 17,007 17,007 Utilidades por aplicar 208,825 171,318 Compañías afiliadas P.T.U. Total del pasivo circulante 905 Suma el pasivo 91,368 82,678 67,554 48,071 861 159,78 4,555 83,583 Deuda a largo plazo Inversión de los accionistas 182 Capital y Reservas 130,931 Capital social 4,776 1,346 94,311 102,879 Resultado acumulado por actualización (36,175) (21,628) 130 Total de la inversión de los accionistas 189,657 166,697 Suma el pasivo y la inversión de accionistas 258,870 235,286 Otros activos Suma el activo 20_X 258,870 235,286 Las notas adjuntas son parte integrante de este estado. Capítulo XX. Ejemplo Práctico "Laboratorios Mexa, S.A. de C. V." 337 Laboratorios Mexa, S.A. de C.V. Estados de resultados comparativos por los años terminados el 31 de diciembre de 20_Y y 20_X (en miles de pesos) 20_Y 20_X Ventas netas 325,833 292,589 Costo de ventas 202,953 188,283 Utilidad bruta 122,880 104,306 Venta 54,807 42,837 Administración 18,839 17,177 73,646 60,014 49,234 44,292 Intereses neto 1,627 202 Fluctuación cambiaria neta 1,115 199 (1,858) (1,631) 884 (1,230) 50,118 43,062 3,675 639 53,793 43,701 Provisión para I.S.R. 8,991 11,271 Provisión para P.T.U. 3,200 4,879 12,191 16,15 41,602 27,551 2,840 268 38,762 27,283 Gastos de operación Suma Utilidad de operación Resultado integral de financiamiento: Pérdida por posición monetaria Otros productos netos Utilidad antes de provisiones para I.S.R. y P.T.U. y participación en los resultados de las compañías subsidiarias Utilidad antes de participación en resultados de las compañías subsidiarias Participación en los resultados a compañías subsidiarias Utilidad neta del año Las notas adjuntas son parte integrante de este estado. Análisis e Interpretación de Estados Financieros 338 Laboratorios Mexa, S.A. de C.V. Estados comparativos del costo de lo producido y lo vendido 20_Y y 20_X (en miles de pesos) 20_Y Inventario inicial de productos terminados 20_X 30,590 29,318 + Inventario inicial de materias primas 2,325 3,100 + Inventario inicial de materiales 5,620 5,824 65,811 71,240 104,346 109,482 + Compras netas Suma - Inventario final de materias primas 4,188 2,325 - Inventario final de materiales 9,383 5,620 90,775 101,537 3,780 1,780 595 3,780 93,960 99,537 + Mano de obra 90,720 65,116 + Gastos de fabricación 62,656 54,220 247,336 218,873 44,383 30,590 202,953 188,283 Resta + Inventario inicial de productos en proceso - Inventario final de productos en proceso Suma Suma - Inventario final de productos terminados Costo de ventas Capítulo XX. Ejemplo Práctico "Laboratorios Mexa, S.A. de C. V." 339 Laboratorios Mexa, S.A. de C.V. Análisis comparativo de gastos de operación por los ejercicios terminados el 31 de diciembre de 20_Y y 20_X (en miles de pesos) 20_Y Total Sueldos Venta 15,840 20_X Administración 7,060 Total 14,360 Comisiones 9,800 5,000 Depreciación 3,096 242 1,310 Correo, telégrafos y teléfonos 400 250 490 Impuestos y derechos 520 230 680 Conservación de equipo de transporte 7,119 3,630 Material de empaque 6,050 2,500 Seguro social 1,530 Mantenimiento y conservación 1,440 Gratificaciones e indemnizaciones Vacaciones Publicidad y promoción de ventas 680 1,260 280 30 640 1,070 235 50 2,835 1,420 Gastos de representación 340 30 Fondo Nacional de vivienda 620 280 510 Aseo y limpieza 225 180 210 Seguros y fianzas 605 150 670 4,492 5,520 8,200 Papelería y útiles 440 360 Gastos de viaje 530 No deducibles 970 860 Diversos 440 980 Cuotas y suscripciones 607 570 Honorarios 15,824 Intereses pagados 73,646 54,807 18,839 60,014 340 Análisis e Interpretación de Estados Financieros Laboratorios Mexa, S.A. de C.V. Gastos de fabricación comparativos 20_Y y 20_X (en miles de pesos) 20_Y 20_X 3,300 2,980 Indemnizaciones 490 205 Vacaciones 270 255 Gratificaciones 1,900 1,700 Cuotas patronales al !.M.S.S. 3,900 3,470 lnfonavit 1,100 960 Equipo de protección y ropa 500 170 Otros gastos de previsión social 600 980 Impuesto predial 120 70 Impuestos y derechos 3,570 1,200 Reparación y mantenimiento 8,200 9,580 300 140 13,000 13,200 Servicio de vigilancia 800 625 Diversos 320 150 Honorarios 4,300 3,150 Refacciones y accesorios consumidos 4,600 4,500 Depreciaciones 8,253 2,500 Amortizaciones 1,433 105 Combustibles y lubricantes consumidos 3,800 5,200 Empaques y envases consumidos 1,900 3,080 62,656 54,220 Sueldos indirectos Seguros Energía eléctrica Capítulo XX. Ejemplo Práctico "Laboratorios Mexa, S.A. de C. V." 341 Laboratorios Mexa, S.A. de C.V. Análisis del movimiento del año de reservas complementarias de activo por el ejercicio de 20_Y (en miles de pesos) Inversión Edificio % Depreciación Monto Depreciación del ejercicio 6,036 2 121 Maquinaria y equipo 45,889 6 2,753 Mobiliario y equipo 3,611 10 361 Equipo de transporte 44,295 15 6,644 Equipo de cómputo 12,910 12 1,549 8,136 2 163 Mejoras a locales arrendados Suma - Depreciación acumulada Resta 120,877 31,241 89,366 + Terrenos 2,046 + Anticipo a proveedores 2,629 + Construcciones en proceso Suman las inversiones 94,311 11,591 CAPÍTULO XXI ,, EJEMPLO PRACTICO (analizado e interpretado) INDUSTRIAL ORO, S.A. DE C. V. Antecedentes l. La empresa Industrial Oro, S.A. de C.V. se dedica a la elaboración de alimentos para animales y se constituyó hace 15 años. 2. La compañía incorpora los efectos de la inflación con base en el Boletín B-1 O y sus adecuaciones emitidos por el Instituto Mexicano de Contadores Públicos, A.C. 3. Las cifras que aparecen en los estados financieros (Balance general, Estado de resultados y estados secundarios) se expresan en pesos de poder adquisitivo a la fecha del cierre del balance del último ejercicio. 4. La dirección de la empresa, se encuentra elaborando proyectos de expansión, por lo que está interesada en conocer si sus sistemas de información y evaluación, se encuentran dentro de los límites razonables de control y eficiencia. Por tal motivo, solicitó a un Contador Público Certificado, le elaborara un estudio de análisis financiero, con el objeto de conocer: a) Su solvencia. b) La estabilidad. e) Un estudio del ciclo económico. d) Productividad. Su estudio, además de informar de lo anterior, deberá contener breves comentarios acerca de las deficiencias financieras observadas y el modo de corregirlas. 344 Análisis e Interpretación de Estados Financieros Industrial Oro, S.A. de C.V. Balances generales comparativos al 31 de diciembre de 20_Y y 20_X (Cifras en miles de pesos) 20_Y Activo 20_X Activo circulante Efectivo e inversiones temporales 169,497 228,938 Clientes 76,339 58,252 Otras 36,239 44,924 282,075 332,114 Inventarios 250,949 241,437 Total del activo circulante 533,024 573,551 26,476 26,666 1'076,374 842,312 4,695 2,561 1'107,545 871,539 1'640,569 1'445,090 207,873 295,083 Proveedores 52,546 64,805 Otras cuentas por pagar 24,196 25,617 284,615 385,505 64,611 74,082 349,226 459,587 Capital social 633,406 631,170 Utilidades acumuladas 572,053 532,673 Insuficiencia en la actualización del capital (99,556) (217,720) Utilidad neta 185,440 39,380 1'291,343 985,503 1'640,569 1'445,090 Cuentas por cobrar: Inversión en acciones Inmuebles, maquinaria y equipo, neto Otros activos Total del activo no circulante Total del activo Pasivo y capital contable Pasivo circulante Créditos a plazo menor de un año Total de pasivo circulante Crédito a plazo mayor de un año Total del pasivo Capital contable Total del capital contable Total del pasivo y capital contable Capítulo XXI. Ejemplo Práctico "Industrial Oro, S.A. de C. V." 345 Industrial Oro, S.A. de C.V. Estado de resultados comparativos de los ejercicios de 20_Y y 20_X (Cifras en miles de pesos) Ventas netas 1'223,651 1'046,399 Costo de ventas 914,877 838,413 Utilidad bruta 308,774 207,986 Venta 72,750 85,892 Administración 55,000 82,000 127,750 167,892 181,024 40,094 (3,879) (8,808) Fluctuaciones cambiarias (304) (2,234) Efecto monetario 7,272 11,106 3,089 64 2,440 1,220 186,553 41,378 l.S.R. (123) (449) IMPAC (952) (1467) P.T.U. (38) (82) 185,440 39,380 Menos: Gastos de operación: Suma Utilidad de operación Costo integral de financiamiento Intereses neto Otros intereses neto Utilidad neta Notas que forman parte de los estados financieros al 31 de diciembre de 20_Y Nota núm. l. Los inventarios están constituidos por lo siguiente: 20_Y 20_X Materias primas 90,569 94,350 Materiales 16,802 20,934 Producción en proceso 35,730 33,884 Productos terminados 61,017 65,176 Anticipo a proveedores 44,792 23,247 Mercancías en tránsito 2,039 3,846 250,949 241,437 Suman los inventarios 346 Análisis e Interpretación de Estados Financieros Nota núm. 2. Inmuebles, maquinaria y equipo se integra como sigue: Valor de reposición Terrenos Neto Depreciación acumulada 20_Y 134,232 Unidades de producción 20_X 134,232 72,342 1'167,592 314,551 853,041 671,915 Mobiliario y equipo 10,687 4,011 6,676 16,756 Equipo de transporte 121,216 46,992 74,224 62,255 8,201 19,044 1'076,374 842,312 8,201 Construcciones en proceso 1'441,928 365,554 Nota núm. 3. Análisis de los créditos a cargo de la compañía: 20_Y Créditos 20_X Menor del año Mayor del año Menor del año Mayor del año Habilitación o avío 3,583 Directos 185,834 8,705 289,135 7,724 18,456 55,906 5,948 66,358 207,873 64,611 295,083 74,082 Refaccionarios Nota núm. 4. Datos complementarios: 20_Y 20_X Costo de la materia prima empleada 714,800 575,200 Compras netas a crédito 840,000 678,100 l. Análisis de solvencia del año de 20_Y "Industrial Oro, S.A. de C.V." (Cifras en miles de pesos) Monto A B % Efectivo en caja y bancos 169,497 60% Cuentas por cobrar 112,578 40% Inventarios 250,949 87 % Activo circulante 533,024 187 % Pasivo circulante 284,615 100% A Solvencia circulante 0.60 B Solvencia inmediata 1.87 347 Capítulo XXI. Ejemplo Práctico "Industrial Oro, S.A. de C. V." Interpretación: La razón de $1.87, nos indica que su solvencia circulante es adecuada; aun cuando podría ser más productiva, ya que aparentemente está operando con una sobre-inversión en sus cuentas por cobrar e inventarios. Con base en la razón de la solvencia inmediata de $0.60 se observa que su liquidez es aceptable y se podría pensar que de elevarse la razón se confirmaría que tiene fondos poco productivos. 11. Análisis de la estabilidad Pasivo total Capital contable Origen del capital = Pasivo circulante Capital contable Origen del capital = Activo fijo Capital contable Capital social pagado = Valor contable del capital = 1'291,343 0.27 0.22 64,611 = = 0.05 1'076,374 Inversión del capital Capital contable 1'291,343 284,615 1'291,343 Origen del capital Pasivo fijo Capital contable 349,226 = 0.83 1'291,343 1'291,343 = 633,406 = 2.04 Interpretación: La estabilidad de la empresa está en una situación favorable, ya que sus obligaciones son un poco más de la cuarta parte de su capital propio. Sin embargo, las deudas exigibles a corto plazo son superiores en más de cuatro veces la deuda a largo plazo, esto afecta su estabilidad. La inversión en activo fijo se considera aceptable y adecuada para una industria, ya que representa más de las tres cuartas partes de su capital. La razón de $2.04 representa que se ha duplicado su capital social pagado y hasta este punto, la empresa muestra solvencia y estabilidad. 111. Estudio del ciclo económico Ventas neta a crédito 1'223,651 Promedio de cuentas por cobrar (103,176 + 112,578) 7 2 11.34 348 Análisis e Interpretación de Estados Financieros Costo de lo vendido 914,877 Promedio de productos terminados = (65,176 + 61,017) 7 = 2 714,800 Costo de la materia prima empleada (94,350 + 90,569) Promedio de inventarios de materia prima Compras netas a crédito 7 7.73 2 840,000 Promedio de cuentas por pagar = (385,505 + 284,615) 7 2 14.50 = 2.51 Rotaciones: Cuentas por cobrar Inventarios de productos terminados 360 ----- = 11.34 360 32 días 25 días 14.50 360 Materias primas Cuentas por pagar 7.73 360 2.51 = 47 días 143 días Interpretación: Las razones anteriores demuestran que la empresa se encuentra en muy buena situación, lo que se confirma al relacionar la rotación de cuentas por cobrar de 32 días con la rotación de cuentas por pagar de 143 días, representando 101 días de ventaja entre la exigencia de los acreedores con la forma en que la empresa recupera en efectivo los cobros pendientes de sus clientes. Comparando las rotaciones de productos terminados de 25 días con el de materias primas de 47 días, observamos que es una buena relación dado que no existe peligro de quedarse sin materia prima. Tampoco se vislumbra que se tengan productos obsoletos por la rapidez como se desplazan sus productos terminados. 349 Capítulo XXI. Ejemplo Práctico "Industrial Oro, S.A. de C. V." IV. Análisis de la productividad Estudio de las ventas Ventas netas ----------= Capital contable 1'223,651 1'291,343 = Ventas netas 1'223,651 Capital de trabajo 533,024 - 284,615 0.95 4.93 Estudio de las utilidades Utilidad neta 185,440 Capital contable 1'292,343 Utilidad neta 0.14 185,440 Pasivo total + Capital contable = 349,226 + 1'297,343 185,440 Utilidad neta Ventas netas 185,440 = = 1'223,651 = 1'646,569 = 0.11 0.15 Interpretación: La empresa no tiene problemas con su solvencia y estabilidad, pero a través de estas razones nos damos cuenta que apenas se están igualando sus ventas al capital propio, no así al observar que en la relación con el capital de trabajo éste casi se quintuplica, lo que puede dar indicios de que existen medios ociosos. Las razones que nos indica el estudio de las utilidades, nos confirman que el margen de utilidad relacionada con su capital propio, con el capital propio y ajeno, así como con las ventas, guardan un equilibrio de $0.14, $0.11 y $0.15, siendo poco productivo; lo que nos lleva a la conclusión de que la empresa está desperdiciando medios que podría canalizar hacia otros objetivos. Conclusiones y recomendaciones l. Invertir en nuevas maquinarias que incrementen sus ventas (si existe el mercado para hacerlo), o 2. Distribuir utilidades que no se han efectuado en varios ejercicios. 3. Podrán tramitarse préstamos a largo plazo, sin tener problemas en su solvencia y estabilidad, con la posibilidad de que mejore su productividad. La empresa es solvente y estable, pero puede mejorar su productividad ya que tiene los medios suficientes o bien, tiene la posibilidad de conseguir capital ajeno que le ayude a obtener los fines esperados, sin necesidad de poner en juego sus recursos propios. CAPÍTULO XXII ,, EJEMPLO PRATICO (analizado e interpretado) EMPRESA ARTIMET, S.A. DE C. V. Planteamiento del problema La Asamblea de accionistas acuerdan la contratación de un Licenciado en contaduría o Contador Público, para que efectúe un estudio de análisis financiero, que les permita conocer: - La solvencia - La estabilidad - El estudio del ciclo económico u - La productividad de la empresa. Además esperan del profesional que lleve a cabo el estudio, comentarios de las deficiencias financieras que se llegarán a detectar, así como las sugerencias para corregirlas. La Empresa ARTIMET, S.A. de C.V. fue dictaminada por el C.P.C. Juán Támez Alvarado, por lo que el estudio analítico se basará en las cifras dictaminadas que a continuación se presentan en los siguientes estados financieros: - Dictamen del C.P. Juán Támez Alvarado. - Estado de posición financiera por los años de 20_Y y 20_X. - Estado de resultados por los años de 20_Y y 20_X. - Notas de los estados financieros al 31 de diciembre de 20_Y y 20_X. 352 Análisis e Interpretación de Estados Financieros ARTIMET, S.A. de C.V. Dictamen de estados financieros al 31 de diciembre de 20_Y y 20_X Consejo de Administración y Accionistas de ARTIMET, S.A. de C.V. Presente. He examinado los estados de posición financiera de Empresa ARTIMET, S.A. de C.V., al 31 de diciembre de 20_Y y 20_X y los estados de resultados, de variaciones en el capital contable y flujo de efectivo que les son relativos por los años que terminaron en esas fechas. Mis exámenes se efectuaron de acuerdo con las normas de auditoría generalmente aceptadas y, en consecuencia, incluyeron las pruebas de los registros de contabilidad y los demás procedimientos de auditoría que considero necesarios en las circunstancias. La empresa no tiene cuantificado el efecto que puedan tener las obligaciones laborales no registradas y que la administración señala en la nota 7a .. En mi opinión, dichas obligaciones laborales deben cuantificarse y reflejarse en los estados financieros, para estar de conformidad con principios de contabilidad. En mi opinión, excepto porque no se tiene cuantificado el efecto de la prima de antigüedad, según se explica en el párrafo anterior, los estados financieros adjuntos antes mencionados, presentan razonablemente la situación financiera de EmpresaARTIMET, S.A. de C.V., al 31 de diciembre de 20_Y y 20_X y los resultados de sus operaciones, las variaciones en el capital contable y el flujo de efectivo por los años que terminaron en esas fechas, de conformidad con principios de contabilidad generalmente aceptados que fueron aplicados uniformemente. México, D.F., a 9 de marzo de 20_Z. Juán Támez Alvarado Contador Público Certificado Capítulo XXII. Ejemplo Práctico "Empresa ARTIMET, S.A. de C. V." 353 Empresa ARTIMET, S.A. de C.V. Estados de posición financiera al 31 de diciembre de 20_Y y 20_X (miles de pesos) 20_Y Activo Efectivo e inversiones en valores (nota 3) 1,782 Clientes 34,518 Afiliadas 4,234 Inventarios (nota 4) 36,160 Pagos anticipados 76 20_X Pasivo 12,301 Préstamos bancarios (nota 6.b) 20_Y 20_X 28,086 17,595 1,000 500 13,276 Proveedores 2,256 10,142 38,328 Otras cuentas por pagar 8,341 4,536 19,792 19,538 59,475 52,311 31,426 Obligaciones quirografarias (nota 6.c) 66 Anticipos de (nota 6.a) Circulante 76,860 95,397 Corto plazo Terrenos (nota 5) 11,640 12,071 Préstamos bancarias 3,607 16,341 71,206 62,712 Obligaciones quirografarias 2,500 3,500 548 20,340 6,655 40,181 66,130 92,492 8,450 8,450 877 433 16,656 8,221 3,698 8,879 Actualización del capital contable (nota 8.b) 69,736 67,767 Insuficiencia en la actualización del capital (nota 8.c) (5,392) (15,484) Capital contable 94,025 78,266 160,155 170,758 Edificaciones, maquinaria equipo, neto (nota 5) y Cargos diferidos, neto 425 Otros activos 578 Anticipos a clientes (nota 6.a) Largo plazo (nota 6.c) 24 Contingencias (nota 7) Total de pasivo Capital contable Capital social (nota 8.a) Reserva legal Utilidades de ejercicios anteriores Utilidad del ejercicio (nota 8.d) 160,155 170,758 Las notas adjuntas son parte integrante de estos estados financieros. Gerente general Subgerente administrativo lng. Abundio Suárez León C.P. Ricardo Porras Armas Análisis e Interpretación de Estados Financieros 354 Empresa ARTIMET, S.A. de C.V. Estados de resultados por los años de 20_Y y 20_X (en miles de pesos) 20_Y 20_X 103,003 55,755 5,293 4,147 108,296 59,902 83,853 46,197 4,658 3,647 88,511 49,844 Utilidad bruta 19,785 10,058 Gastos de operación 14,209 5,613 Utilidad de operación 5,576 4,445 578 4,690 6,154 9,135 Ventas netas Ingresos por servicios y otros ingresos totales Costo de ventas Costo por servicios y otros costos totales Resultado integral de financiamiento (nota 9) Utilidad antes de impuesto y participación de utilidades Impuesto sobre la renta e IETU (nota 10) Participación de utilidades a los trabajadores (nota 10) Utilidad neta de ejercicio Las notas adjuntas son parte integrante de estos estados financieros. 997 1,459 256 3,698 8,879 Capítulo XXII. Ejemplo Práctico "Empresa ARTIMET, S.A. de C. V." 355 Empresa ARTIMET, S.A. de C.V. Estado de variaciones en el capital contable por los años de 20_X y 20_Y~ (miles de pesos) "'..... 11) "1 ·..-< (.) o "' "1 .... ·..-< ~ u Saldos al 31 de diciembre de 200W 8,450 "1 bl) ~ o:j ¡:: "' 11) 11) ~ 235 o 11) "O "g :-s:! s~ ·5.... § 11) "Q)' 8 ~ "O "O o:j "O "Q)' ·,e "'o ·..-< (.) ·..-< 11) 4,464 i:: o ·o ·o..... ;..:::; ~ tl o. "'o 'º ·~ ~ i:: ·..-< "O ..:s ~ "O o:j 11) "' "'o ~ .... 11) (.) ~ 11) 1,27 o (3,955) 3,955 ~ "O i:: 'º ·o o:j ~ ~ ....i:: o (.) .~ .... "1 "1 B < º§. (.) ..:s i:: 11) o:j ·..-< (.) 11) ~ "O i:: ~ ....i:: N "1 .... i:: 'º ·~ <.;:::: ~ 11) ·..-< (.) ;::s "'i:: ...... B (.) o:j o (.) º§. (.) "1 .... o E-< 60,078 (26,543) 47,954 Acuerdos de Asamblea de accionistas: Aplicación de efectos de inflación en el resultado del ejercicio anterior Aplicación del resultado del ejercicio 200W y amortización de pérdidas 198 Aplicación del saldo de la utilidad del ejercicio 2,685 3,757 (198) (29,228) (3,757) Resultado del reconocimiento de los efectos de la inflación en la información financiera del ejercicio 36,917 Utilidad neta del ejercicio Saldos al 31 de diciembre de 20_X 26,543 15,484 21,433 8,879 8,879 8,450 433 8,221 444 (444) 8,879 o 67,767 (15,484) 78,266 Acuerdos de Asamblea de accionistas: Incremento a la reserva legal Amortización de efectos de inflación (15,484) Aplicación de la utilidad del ejercicio anterior 8,879 (8,879) Resultado del reconocimiento de los efectos de la inflación en la información financiera del ejercicio 17,453 Utilidad neta del ejercicio Saldos al 31 de diciembre de 20_Y 15,484 3,698 8,450 877 16,656 Las notas adjuntas son parte integrante de estos estados financieros. 3,698 (5,392) 12,061 3,698 o 69,736 5,392 94,025 356 Análisis e Interpretación de Estados Financieros Empresa ARTIMET, S.A. de C.V. Estados de flujo de efectivo por los años de 20_Y y 20_X (en miles de pesos) 20_Y 20_X Fuentes de efectivo: Utilidad neta del ejercicio 3,698 8,879 4,367 3,385 Resultado por posición monetaria (1,005) (3,686) Actualización del costo de ventas 115 368 Más (menos) partidas que no requieren (generen) efectivo: Depreciaciones y amortizaciones Utilidad en ventas de activo fijo (118) Provisiones y reservas varias 2,296 256 Recursos de operación 9,353 9,202 Incremento en clientes (3,092) (27,127) 2,552 (29,707) (Disminución) incremento en proveedores (7,886) 8,871 Otros activos y pasivos circulantes, neto 10,226 (5,287) Efectivo generado por (aplicado a) las operaciones 11,153 (44,048) 81,821 32,038 2,974 238 34,070 44,832 118,865 77,108 130,018 33,060 Disminución (incremento) en inventarios Otras fuentes de efectivo: Obtención de créditos bancarios Ventas de activo fijo Obtención de anticipos de clientes Total de fuentes de efectivo Aplicaciones de efectivo: Pago de créditos bancarios Inversiones en inmueble, maquinaria y equipo y cargos diferidos Pago de obligaciones quirografarias Aplicación de anticipos de clientes 84,064 2,365 3,560 500 53,608 21,468 Total aplicaciones de efectivo 140,537 25,028 (Disminución) incremento del ejercicio (10,519) 8,032 12,301 4,269 1,782 12,301 Saldo al inicio del ejercicio Saldos en efectivo e inversiones en valores al cierre del ejercicio Las notas adjuntas son parte integrante de estos estados financieros. Capítulo XXII. Ejemplo Práctico "Empresa ARTIMET, S.A. de C. V." 357 Empresa ARTIMET, S.A. de C.V. Notas de los estados financieros al 31 de diciembre de 20_Y y 20_X. (miles de pesos) l. Naturaleza del negocio y operaciones La empresa tiene como principal actividad el diseño, estudio, ingeniería, fabricación, manufactura, construcción, montaje, reparación e instalación de toda clase de artículos metálicos. 2. Principales políticas contables a) Reconocimiento de los efectos de la inflación en la información financiera. De acuerdo con las normas establecidas por el Boletín B-10 de la Comisión de Principios de Contabilidad del Instituto Mexicano de Contadores Públicos, A.C., se han incorporado a los estados financieros básicos, los efectos de la inflación en la información financiera. Los estados de posición financiera al 31 de diciembre de 20_Y y 20_X están expresados en pesos de poder adquisitivo a esas fechas y los Estados de Resultados que les son relativos se presentan en pesos de poder adquisitivo de las fechas en que la empresa efectuó sus operaciones. Para facilitar la comparabilidad de esos estados financieros, se presentan en notas algunas cifras del ejercicio anterior expresados en pesos de poder adquisitivo equivalentes a los estados financieros del último ejercicio, determinados con factores derivados del Índice Nacional de Precios al Consumidor. b) Inversiones en valores Estas inversiones son presentadas a valor de adquisición más rendimiento devengado, no cobrado. e) Inventario y costo de ventas Los inventarios se valúan a su costo de reposición, sin exceder su valor neto de realización. El costo de ventas se determina utilizando el precio de la última compra a la fecha del consumo o al último costo de producción el momento de la venta. Los anticipos de clientes recibidos, que garantizan el precio de venta del producto hasta por el importe del anticipo recibido, se consideran como partida no monetaria, enfrentándolos a los inventarios que se adquieren para el objeto del contrato, actualizando el excedente mediante la aplicación de un factor derivado del Índice Nacional de Precios al Consumidor. d) Terrenos, edificaciones, maquinaria y equipo y su depreciación Los efectos de la inflación se han reconocido mediante una revaluación periódica de estos activos fijos, los que se valúan al valor neto de reposición determinado con base en avalúas practicados por una institución reconocida. El mobiliario y equipo se valúa al costo histórico de adquisición más la actualización derivada de la aplicación de factores determinados con base en el Índice Nacional de Precios al Consumidor que publica el Banco de México. La depreciación se calcula de acuerdo al uso y a la estimación de vida útil remanente sobre el valor neto de reposición, reflejando en los costos y gastos el impacto de la misma en función de su uso. Los gastos de mantenimiento y reparación se registran directamente en los costos y gastos del ejercicio en que se incurren y las mejoras importantes son capitalizadas. e) Otros activos monetarios 358 Análisis e Interpretación de Estados Financieros Los otros activos monetarios son actualizados utilizando los factores derivados del Índice Nacional de Precios al Consumidor. O Pagos por separación Los pagos por indemnizaciones al personal, jubilaciones y prima de antigüedad que se prevén en la Ley Federal del Trabajo, son cargados a los resultados del ejercicio en que se efectúen. g) Impuesto sobre la renta y participación de utilidades a los trabajadores El impuesto sobre la renta y participación de utilidades a los trabajadores se reconocen en los resultados del año en que se causan. h) Impuesto al activo El impuesto al activo se registra en los resultados del ejercicio en que se causa. i) j) k) 1) La recuperación del impuesto al activo que se efectúe en ejercicios posteriores, se reconocerá como crédito fiscal con el consecuente reconocimiento en los resultados del ejercicio hasta ese momento. Actualización del capital contable Es el complemento para expresar el capital social y resultados acumulados a pesos de poder adquisitivo a las fechas de los Estados de Posición Financiera y se determina mediante la aplicación de factores determinados con base en el Índice Nacional de Precios al Consumidor, desde las fechas en que se hicieron las aportaciones y en que se determinaron las variaciones patrimoniales. Exceso (insuficiencia) en la actualización Es el resultado de la actualización de activos y pasivos no monetarios, comparado con la actualización del capital social, utilidades retenidas y resultados de operación. Representa la ganancia o pérdida de la inversión de los accionistas originada por la inflación, debido a que el crecimiento de los activos y pasivos no monetarios puede ser superior o inferior a la actualización de las aportaciones de los accionistas y utilidades retenidas. Tipo de cambio en moneda extranjera Las operaciones realizadas en moneda extranjera se registran al tipo de cambio vigente de la fecha en que se realizan. Los saldos de los activos y pasivos monetarios son ajustados mensualmente al tipo de cambio vigente; los efectos cambiarlos derivados de dichos ajustes se aplican a los resultados del ejercicio. Resultado por posición monetaria Representa el efecto que sobre las partidas monetarias tiene la inflación, mediante la aplicación de un factor derivado del Índice Nacional de Precios al Consumidor a los activos y pasivos monetarios al inicio de cada mes del ejercicio. El efecto neto se presenta dentro de los conceptos que forman el resultado integral de financia-miento. 3. Efectivo e inversiones en valores Al 31 de diciembre de 20_Y, estos rubros corresponden principalmente a efectivo en caja y contratos de depósitos bancarios y de administración y custodia para adquisición de CETES, aceptaciones bancarias, certificados de depósito y otros valores de renta fija, recuperables en períodos menores a treinta días. 359 Capítulo XXII. Ejemplo Práctico "Empresa ARTIMET, S.A. de C. V." 4. Inventarios Los saldos de estos rubros se integran de la siguiente manera: 20_Y Trabajos en proceso Materias primas Anticipos a proveedores 20_X $16,398 $19,272 14,574 19,056 5,007 Materias primas y materiales en tránsito 181 Saldos presentados en los estados de posición financiera $36,160 $38,328 Al 31 de diciembre de 20_Y se tienen inventarios de lento movimiento por la cantidad de $474, que no fueron actualizados por considerar que se encuentran a su valor de realización. 5. Terrenos, maquinaria y equipo Los saldos de estos rubros se integran de la siguiente manera: La depreciación aplicada a resultados incluye el costo adicional que corresponde a la diferencia entre el cálculo de la depreciación con base en el valor actualizado y la correspondiente al costo histórico original. En 20_Y dicha cifra ascendió a $3,638 y en 20_X fue de $2,800. Durante 20_Y y 199X la depreciación de la maquinaria y equipo se calculó de conformidad a su baja utilización, por contracción de la industria de bienes de capital. 6. Pasivo a) Anticipos de clientes Al 31 de diciembre de 20_Y, existen entregas de clientes por la cantidad de $20,340, relativas a contratos de trabajo. La responsabilidad por el cumplimiento de estos contratos se encuentra cubierta con fianzas expedidas ante clientes. b) Cuenta por pagar al Banco Nacional de Comercio Exterior, S.N.C. Empresa Artimet, S.A. de C.V., es proveedor de Petróleos Mexicanos, por lo que participa en el Convenio de Financiamiento, formado entre Petróleos Mexicanos, el Fondo de Fomento a las Exportaciones y el Banco Nacional de Comercio Exterior, S.N.C., que tiene como objeto apoyar la producción de bienes de capital, mediante el otorgamiento de créditos a proveedores de Petróleos Mexicanos, constituyéndose éste como deudor solidario por los créditos otorgados a través de dicho convenio. La empresa ha dispuesto de créditos de este convenio por un total de $15,603. Existe como garantía la cesión de derechos de cobro de los pedidos o contratos con Petróleos Mexicanos. Los intereses resultantes de estos créditos serán cubiertos en forma directa por Petróleos Mexicanos, sin que esto ocasione carga financiera para la empresa. e) El vencimiento del pasivo a largo plazo es en: 20_Y + 2 años 20_Y + 3 años 20_Y + 4 años 20_Y + 5 años $1,900 1,819 1,319 1,617 $6,655 360 Análisis e Interpretación de Estados Financieros Las características de los pasivos a largo plazo son: l. Crédito refaccionario con Banca Confia, S.N.C., por importe de $474. Intereses del costo porcentual promedio más dos y quince puntos para $427 y $47, respectivamente. Garantía: Equipo de Cómputo adquirido por $593. 11. Crédito refaccionario con Banca Confia, S.N.C., por importe de $3,150; destino: financiamiento para la adquisición de maquinaria y equipo industrial. Los intereses son a razón del costo porcentual promedio por 1.12. Garantía: Maquinaria y equipo adquirido por $5,108. 111. Crédito hipotecario por $116, otorgado por Banco Nacional de México, S.N.C., para la adquisición de 4 condominios dentro del régimen de vivienda de interés social tipo 2 para arrendamiento. A un plazo de 20 años con intereses pagaderos en mensualidades vencidas, a una tasa de interés autorizada por el Banco de México, para la vivienda tipo 2, la cual no podrá ser superior a la estimación del costo porcentual promedio de captación correspondiente al mes inmediato anterior a aquél en que se devenguen los intereses respectivos. IV. Obligaciones quirografarias. Con fecha 14 de marzo de 200V la empresa colocó $40'000,000 de obligaciones quirografarias con un valor de cien pesos cada una, divididas en ocho series numeradas de la I a la VIII los intereses se computan sobre un 4.75% adicional a la tasa de rendimiento anual más alta que resulte de comparar los rendimientos ofrecidos en plazos de 30 a 535 días para personas físicas, con la tasa de CETES a 90, 91y92 días y CETES a plazos de 27, 28 y 29 días capitalizados a 91 días. Los intereses son pagados en forma trimestral los días 14 de los meses de junio, septiembre, diciembre y marzo de cada año, durante la vigencia de la emisión. Las amortizaciones se efectúan en pagos semestrales consecutivos de $500 cada uno, a partir de septiembre de 20_Y. 7. Contingencias a) Pagos por separación No se tiene cuantificado el pasivo por concepto de indemnizaciones, jubilaciones y prima de antigüedad. b) Juicios en litigio Al 31 de diciembre de 20_Y la empresa tenía a cargo diversos juicios de carácter mercantil, laboral y fiscal en trámite de resolución por la cantidad de $16. El departamento jurídico opina resolverlos satisfactoriamente. e) Inventarios propiedad de clientes Al 31 de diciembre de 20_Y, se encuentran en poder de la empresa inventarios de producto terminado propiedad de clientes por valor de $181, almacenados en tanto son retirados por los mismos. 8. Capital contable a) Al 31 de diciembre de 20_Y el capital social está representado por $84,504, acciones comunes nominativas, con valor nominal de cien pesos cada una. Capítulo XXII. Ejemplo Práctico "Empresa ARTIMET, S.A. de C. V." 361 El capital fijo está representado por $2, 113 y el capital variable es ilimitado. b) La actualización del capital contable se integra como sigue: 20_Y 20_X Capital social $57,119 $60,360 Reserva legal 372 208 11,945 7,191 300 8 $69,736 $67,767 Utilidades de ejercicios anteriores Utilidad del ejercicio De conformidad con acuerdos en Asambleas de Accionistas durante 20_Y y 20_X las pérdidas por inflación de ejercicios anteriores y la insuficiencia en la actualización se aplicaron a la actualización del capital social y resultados acumulados. Al 31 de diciembre de 20_Y y 20_X el importe acumulado asciende a $74.359 y $58,875, respectivamente. e) El déficit por tenencia de activos no monetarios de 20_Y y 20_X ascendió a $3,646 y $3,325, respectivamente, y se presenta en los Estados de Posición Financiera en la insuficiencia en la Actualización del Capital. d) Los efectos del reconocimiento de la inflación en los resultados del ejercicio de 20_Y y 20_X, son los siguientes: 20_Y Utilidad del ejercicio a valores históricos 20_X $9,439 $8,493 1,005 3,686 (3,784) (2,932) (115) (368) Más (menos) efectos de la inflación en el resultado del ejercicio: Ganancia por posición monetaria Depreciación y amortización de la revaluación Actualización del costo de ventas Costo de ventas de activo fijo a valores revaluados (2,847) Utilidad neta del ejercicio según estados de resultados $3,698 $8,879 e) El capital contable incluye utilidades acumuladas y resultados de actualización de activos que en caso de distribuirse, considerando que la empresa consolida fiscalmente, sólo estará sujeto a la retención del impuesto sobre la renta lo relativo a la participación minoritaria, de acuerdo con los ordenamientos legales correspondientes. 9. Resultado integral de financiamiento Este concepto se integra como sigue: 20_Y 20_X (Gastos) y productos financieros, neto $373 $1,046 Fluctuación cambiarla (800) (42) Ganancia por posición monetaria 1,005 3,686 $578 $4,690 362 10. Análisis e Interpretación de Estados Financieros Impuestos sobre la Renta e IETU Participación a los Trabajadores de Utilidades Al 31 de diciembre de 20_Y las provisiones del impuesto sobre la renta y la participación de utilidades a los trabajadores no guardan la proporción de acuerdo a las tasas que indican las disposiciones fiscales, debido a diferencias entre la utilidad contable y la fiscal. Al 31 de diciembre de 20_Y, la provisión del impuesto sobre los activos asciende a $997. Al 31 de diciembre de 20_Y a empresa amortizó pérdidas fiscales de ejercicios anteriores, obteniendo una disminución en el impuesto sobre la renta por $3,837. Al 31 de diciembre de 20_Y, se tienen pérdidas fiscales por amortizar por $12,849 aproximadamente, las cuales se pueden compensar, actualizadas, contra utilidades futuras que se obtengan hasta 20_Y + 4 años. Capítulo XXII. Ejemplo Práctico "Empresa ARTIMET, S.A. de C. V." Análisis financiero Resolución de la práctica "Empresa ARTIMET, S.A. de C.V." 363 364 Análisis e Interpretación de Estados Financieros Asamblea de Accionistas de: Empresa ARTIMET, S.A de C.V. Presente. En relación a su solicitud y cumplimiento con lo establecido en el Contrato de Servicios, firmado con ustedes el 15 de marzo de 20_Z me permito informarles del resultado obtenido de mi investigación a través de métodos analíticos que consideré conveniente aplicar, así como los comentarios finales apoyados en las interpretaciones que de cada método se precisaron, como sigue: Análisis financiero A través de los estudios efectuados por métodos de análisis idóneos, se observa que: 1ª La empresa está en una etapa de expansión. l8 Obtiene resultados positivos, aun cuando no alcanza los deseados. 3ª La Solvencia y Estabilidad deben cuidarse, por lo que se sugiere se busque un endeudamiento a largo plazo que le permita salir de sus compromisos a corto plazo dentro del siguiente año. 4ª Su productividad está por debajo de lo esperado, principalmente por no planear adecuadamente su expansión con nuevos mercados, que la obligan a efectuar gastos necesarios como son: Nuevas instalaciones, nuevas contrataciones y todo lo que conlleva para pasar de un nivel de operaciones a otro superior. 5ª Se investigó su política de crédito y cobranzas, observando que su rotación se encuentra un poco arriba de lo establecido, principalmente porque no ha respetado los lineamientos el Departamento de Crédito y ha concedido créditos a personas que no reúnen lo estipulado, dando lugar a créditos vencidos por deudores morosos. La ventaja que ha tenido la empresa, es que sus proveedores hasta la fecha le están concediendo plazos superiores y el problema de crédito señalado se había pasado por alto. 6ª La empresa puede llevar a las metas de ingresos por ventas y a las utilidades deseadas en operación normales sin mucha dificultad, pero debe cuidar además de lo antes señalado, que los gastos de operación no se incrementan más allá de lo indispensable, para evitar que al cambiar el nivel del volumen de ventas, perjudique la utilidad óptima que podría obtener con el nivel anterior de operaciones. 7ª Se considera acertada y conservadora la política de no distribuir dividendos hasta en tanto se amorticen las pérdidas de operación de años anteriores y se establezca el período de expansión sobre bases más sólidas. 8ª Dentro del estudio efectuado, se dan interpretaciones a los resultados obtenidos en cada uno de los métodos de análisis aplicado que amplían los puntos antes expuestos. Por último, esperando que el Análisis Financiero llevado a cabo le sirva para una adecuada toma de decisiones, quedo a su disposición para aclarar cualquier duda que surja al respecto. Atentamente C.P.C. José Luis Ochoa Mendizábal. Analista 365 Capítulo XXII. Ejemplo Práctico "Empresa ARTIMET, S.A. de C. V." Estudio analítico financiero de la "Empresa ARTIMET, S.A. de C.V." para el ejercicio 20_Y l. Análisis de la solvencia (cifras en miles de pesos) 20_Y $ l. Efectivo e inversiones 20_X % $ % 1,782 3.0 12,301 23.5 Clientes 34,518 58.0 31,426 60.1 Afiliadas 4,324 7.3 13,276 25.4 36,160 60.8 38,328 73.3 Inventarios (nota 4) Pagos anticipados 76 11. Activo circulante 76,860 129.1 95,397 182.3 Pasivo circulante 59,475 100.0 52,311 100.0 66 20_Y 20_X l. Solvencia inmediata AD/PC 0.03 0.24 11. Solvencia circulante AC/PC 1.29 1.82 Interpretación: Observando con detenimiento los resultados obtenidos de la aplicación de los métodos analíticos de Razones y de Por Cientos Integrales Parciales, simultáneamente, llegamos a las siguientes interpretaciones: La Solvencia Inmediata está en un proceso hacia la baja, tomando en cuenta que en el año anterior existía una sobre-inversión; debe cuidarse que no siga disminuyendo. La Solvencia Circulante, también se encuentra en una situación incierta, porque representa sólo el 1.29 por cada peso de deuda. Al aplicar el Método de Por Cientos Integrales, se observa que las Cuentas por Cobrar y el renglón de Inventarios se mantienen equilibrados, no así el renglón de Efectivo e Inversiones que se encuentra reducido al mínimo. Se debe investigar si la empresa se deshizo de sus "inversiones" en valores para liquidar deudas a corto plazo. Investigar la razón por la que las operaciones con filiales disminuyeron notablemente. 366 Análisis e Interpretación de Estados Financieros 11. Análisis de la estabilidad a) Estudio del origen del capital 20_Y Pasivo total Capital contable 66,130 = 59,475 Capital contable 94,025 Pasivo a largo plazo = 94,025 Pasivo circulante Capital contable 200X = 78,266 40,181 0.63 6,655 = 92,492 0.70 = 94,025 0.51 78,266 52,311 0.07 1.18 = 78,266 0.67 Interpretación: Como se puede observar, la política de la empresa fue la de cubrir compromisos que hacían peligrar su estabilidad y podría en un momento dado pasar a manos de extraños; lo anterior se ve claramente al comparar los resultados de los dos ejercicios. También aparece una situación que debe definirse, o sea, la de cubrir deudas a corto plazo para que su estabilidad mejore, por lo que es conveniente estudiar los mejores planes de endeudamiento a largo plazo. b) Inversión del capital 20_Y Activo fijo 71,206 Capital contable 94,025 20_X --------- = ----- = 62,712 0.76 ----= 0.80 78,266 Interpretación: Se considera aceptable el resultado obtenido a través de esta razón financiera, observándose que parte de las utilidades obtenidas se han canalizado para la adquisición de nuevas inversiones. c) Valor contable del capital 20_Y Capital contable Capital social pagado 94,025 = 8,450 Capital contable sin actualización 26,681 Capital social pagado 8,450 20_X = 11.13 3.16 78,266 8,450 25,782 8,450 = 9.26 3.05 367 Capítulo XXII. Ejemplo Práctico "Empresa ARTIMET, S.A. de C. V." Interpretación: Tanto en una razón como en la otra, se observa que la empresa ha seguido la política de no distribuir utilidades, por lo que existe un rendimiento a favor de los accionistas que se incrementa por la actualización efectuada. Investigar si los rendimientos están de acuerdo a los obtenidos en giros similares, para precisar si los rendimientos están en relación a la productividad deseada. Estudio del ciclo económico Rotación de cuentas por cobrar 20_X 20_Y * Ventas netas a crédito 103,003 = ----= 41,772 Promedio cuentas por cobrar * 199Y * 31,426 34,518 13,276 4,324 (44,702 + 38,842) 7 2 55,755 ----= 40,465 2.47 = 83,544 7 2 = 41,772 = 80,930 7 2 = 40,465 1.38 199X 25,816 31,426 10,412 13,276 (36,228 + 44,702) 2 7 Rotación de inventarios 20_Y * Costo de ventas 83,853 Promedio de inventarios 38,244 20_X 46,197 2.19 34,364 1.34 * 20_Y (38,328 + 38,160) 7 2 = 76,488 7 2 = 38,244 2 = 68,728 7 2 = 34,364 20_X (30,400 + 38,328) 7 Nota: Los datos de 20_Y se tomaron, como se puede ver, de los saldos al.final de cada año de los renglones de Clientes y Afiliadas para la Rotación de Cuentas por Cobrar y el de los "Inventarios", para determinar su rotación. Para 20_Zfueron estimados los saldos de dichas cuentas. Análisis e Interpretación de Estados Financieros 368 Rotación de cuentas por pagar 20_Y * Compras netas a crédito 12,100 Promedio de cuentas por pagar 6,199 20_X 16,100 1.95 11,121 1.45 *20_Y (10,142 + 2,256) + 2 + 10,142) + 2 = 12,398 + 2 = 6,199 20_X (12,100 22,242 + 2 11,121 Nota: Igual que en las Rotaciones anteriores, se tomaron en este caso los saldos finales de la cuenta de Proveedores y se estimaron los saldos de 20_X y los correspondientes a Compras Netas a Crédito como sigue: Para 20_X por $13,100 y para 20_Ypor $12,100. Convertibilidades Rotación por: Cuentas por cobrar 20_X 20_Y 360 2.47 360 = 146 días 1.38 = 261 días Inventarios 20_Y 360 20_X 164 días 2.19 360 269 días 1.34 Cuentas por pagar 20_Y 360 1.95 = 185 días 20_X 360 1.45 = 248 días 369 Capítulo XXII. Ejemplo Práctico "Empresa ARTIMET, S.A. de C. V." Interpretación: Del estudio de las razones anteriores, así como sus convertibilidades, se puede señalar lo siguiente: La empresa cuenta con 39 días en 20_Y de gracia, si comparamos que sus acreedores le conceden 185 días para liquidar deudas, contra sólo 146 días en que se está recuperando el efectivo. Investigar cual es la política de crédito que tiene la empresa, para concluir que los 146 días están dentro de su promedio, o bien, está sobre el mismo y representa una deficiencia financiera que puede ser aplicable a su departamento de cobranzas. Se nota lenta la rotación de sus inventarios en relación con la de Cuentas por Cobrar que puede ser favorable de continuar sobre dichas bases; pero se sugiere se investigue si no existen mercancías obsoletas o de lento movimiento ya que se podría a la larga crear un problema en la estabilidad de la empresa, por no contar en un momento dado con las mercancías que el mercado solicita. Como se observa con bastante claridad, de un año a otro la empresa ha mejorado notablemente sus razones y convertibilidades. En conclusión, la empresa va por buen camino. 111. Análisis de la productividad Estudio de las ventas 20_Y Ventas netas 20_X 103,003 Capital contable 94,025 Ventas netas 103,003 Capital de trabajo 19,385 55,755 1.10 5.31 0.71 78,266 55,755 1.29 43,086 Estudio de la utilidad 20_Y Utilidad neta 9,600 Capital contable 94,025 Utilidad neta 9,600 Pasivo total + Capital contable 0.10 103,003 0.13 0.06 170,758 10,092 9,600 = 10,092 78,266 10,092 0.06 160,155 Utilidad neta Ventas netas 20_X = 0.09 55,755 = 0.18 370 Análisis e Interpretación de Estados Financieros Interpretación: La productividad demostrada en sus primeras razones, podrán considerarse más que aceptable, por sobrepasar de la unidad relacionando las ventas con el capital contable actualizado y mejor al relacionarlo con el capital de trabajo que lo quintuplica, pero al estudiar sus utilidades, se ven resultados positivos poco satisfactorios, ya que éstos de un año a otro han disminuido en un 50% aproximadamente, con excepción al relacionado con la combinación de recursos propios y ajenos que se mantienen estables. Deberá investigarse si los costos y gastos se han incrementado y si se justifica dicho aumento, de ser posible precisar si dichos costos o gastos pertenecen a los llamados fijos o variables. Empresa ARTIMET, S.A. de C.V. Estado de posición financiera comparativos al 31 de diciembre de 20_Y y 20_X y orígenes y aplicación de recursos (cifras en miles de pesos) 20_Y 20_X Origen Aplicación Activo circulante Efectivo e inversiones en valores 1,782 12,301 Clientes 34,518 31,426 Afiliadas 4,324 13,276 8,952 36,160 38,328 2,168 76,784 95,331 21,639 28,086 17,595 10,491 Obligaciones quirografarias 1,000 500 500 Proveedores 2,256 10,142 Otras cuentas por pagar 8,341 4,536 3,805 19,792 19,538 254 Total a corto plazo 59,475 52,311 15,050 7,886 Capital de trabajo 17,309 43,020 36,689 10,978 Inventarios Total del activo circulante 10,519 3,092 3,092 Pasivo circulante Préstamos bancarios Anticipos por clientes Disminución en el capital de trabajo 7,886 25,711 Capítulo XXII. Ejemplo Práctico "Empresa ARTIMET, S.A. de C. V." 371 Empresa ARTIMET, S.A. de C.V. Estado de posición financiera comparativos al 31 de diciembre de 20_Y y 20_X y orígenes y aplicación de recursos (cifras en miles de pesos) Activos no circulantes Terrenos 11,640 12,071 Edificaciones, maquinaria y equipo, neto 71,206 62,712 525 644 119 83,371 75,427 550 Préstamos bancarios 3,607 16,341 12,734 Obligaciones quirografarias 2,500 3,500 1,000 548 20,340 19,792 6,655 40,181 33,526 Capital social 8,450 8,450 Reserva legal 877 433 444 16,656 8,221 8,435 3,698 8,879 Actualización del capital contable 69,736 67,767 1,969 Insuficiencia en la actualización del capital (5,392) (15,484) 10,092 94,025 78,266 20,940 5,171 58,179 58,179 Otros activos Suma 431 8,494 8,494 Pasivos circulantes Anticipos a clientes Total a corto plazo Inversión de los accionistas representada por: Utilidades de ejercicios anteriores Utilidad del ejercicio Suma 5,181 372 Análisis e Interpretación de Estados Financieros Origen y aplicación de recursos Interpretación: l. En orden de importancia, los recursos se aplicaron a: Cumplir con los clientes que deben anticipos por $19,792 Cubrir deudas a largo plazo por 12,734 Nuevas inversiones netas 8,494 Se liquidaron proveedores con saldo a corto plazo 7,886 Disminución de la cuenta de clientes 3,092 89% de aplicación de recursos $51,998 2. El origen de los recursos, en orden de importancia fueron: Con dinero en efectivo e inversiones. $10,519 Obtención de préstamos a corto plazo 10,491 Cobros a afiliadas 8,952 Otros préstamos obtenidos 3,805 20,940 Por movimientos de su capital contable 94% del origen de recursos $54,707 Punto de equilibrio económico Para cumplir con el estudio del P.E.E., se tomarán en cuenta los siguientes datos que la propia empresa proporcionó y que fueron comprobados por el Analista: (miles de pesos) Ventas netas $103,003 Costos y gastos variables 69% y 8% respectivamente Costos y gastos fijos $18,715 Determinar el P.E.E. de 20_Y, si la empresa incrementa sus ventas señaladas y las ventas necesarias, si se deseara alcanzar los $10,000. También, presente el P.E.E. de 20_Z, si la empresa incrementa sus ventas en unidades vendidas de un 15% a un precio actualizado a razón de un 22% de inflación durante dicho año de 20_Z. Costos y gastos variables que reducen en un 2% en los primeros y se incrementan los Costos y Gastos fijos en un 10%, sin olvidar la inflación del 22%. Determine además, las utilidades obtenidas con las ventas presupuesto, así como las ventas necesarias para obtener $12,500 de utilidades. Capítulo XXII. Ejemplo Práctico "Empresa ARTIMET, S.A. de C. V." 373 Determinación del punto de equilibrio económico a= Costos y Gastos Fijos= $18,715 b =Costos y Gastos Variables 69% y 8% respectivamente Ventas netas= $103,003 P.E.E.= a 18,715 18,715 1-b 1 - 0.77 0.23 $81,370 Utilidad obtenida con ventas de $103,003 P = M(l - b) - a= 103,003 (0.23) - 18,715 = 23,691 - 18,715 = $ 4,976 Ventas necesarias para obtener una utilidad de $8,000 P+a M= - - - 1-b 10,000 + 18,715 28,715 0.23 0.23 $124,848 Interpretación: Los ingresos propios, del giro necesario para llegar al Punto de Equilibrio Económico de $81,370 que se obtendrían con las operaciones realizadas de enero a octubre, tomando en cuenta que si los $103,003 corresponden a un año, proporcionalmente en 9 meses y medio se alcanzaría el Punto de Equilibrio Económico. La utilidad de $4,976 sumada a la obtenida por otros ingresos por $635 y lo correspondiente al Resultado Integral de Operación por $578, se llega a la Utilidad Neta según el Estado de Resultados con una diferencia de $35 por manejar decimales, o sea $6,189. Para llegar a la utilidad de $10,000 o sea, el doble de lo obtenido, tendría que aumentar sus operaciones a cerca de $22,000. 374 Análisis e Interpretación de Estados Financieros Determinación del Punto de Equilibrio Económico de 20_Z sobre bases presupuesto 103,003 Ventas netas + 15% de nuevos mercados 15,450 Suma 118,453 + 22% de inflación 20_Z 26,060 144,513 Suma Costos variables 69% - 2% = 67% Gastos variables 8% Costos y gastos fijos 18,715 + 10% de aumento 1,872 Suma 20,587 + 22% de inflación 4,529 25,116 P.E.E.= 25,116 25,116 a --------= 1-b 1 - 0.75 0.25 = $100,664 Utilidad por obtener con ventas presupuestos de $144,513. P = M(l - b) - a= 144,513 (0.25) - 25,116 = 36,128 - 25,116 = $11,012 Ventas necesarias para obtener una utilidad de $12,500. P+a M= - - - - = 1-b 12,500 + 25,116 0.25 = 37,616 0.25 = $150,464 Interpretación: Observando la gráfica de utilidad anterior llegamos a la conclusión de que la empresa se encuentra muy cerca de alcanzar sus objetivos, esto es, que si los datos presupuestos se realizan, la utilidad determinada de $11,012 para 20_Z, se superaría la deseada de 20_Y de $10,000 y quedaría a poco menos de $6,000 de ventas para alcanzar los $12,500 por mes, que esperan lograr para 20_Z. Visto desde otro ángulo, las ventas de $6,000 necesarias para llegar a la utilidad deseada representaría un déficit en ventas del 4%, cifra que podría obtenerse con un esfuerzo mínimo. Si las ventas presupuesto son aproximadamente de $12,000 por mes, se requeriría de un incremento de $500 promedio por mes para llegar a los objetivos. Nota: Es muy probable que las utilidades reales superaran las cifras antes comentadas, porque la empresa por operaciones secundarias a su giro está teniendo ganancias que no se contemplan en nuestro estudio, por considerarse extraordinarias y no ser controlables, ni tampoco importantes para el trabajo de análisis efectuado. Capítulo XXII. Ejemplo Práctico "Empresa ARTIMET, S.A. de C. V." 375 Empresa ARTIMET, S.A. de C.V. Estado de Resultados comparativos por los ejercicios de 20_X y 20_Y y el Estado de Resultados por diferencias (miles de pesos) Inflación: 30% 20_X 20_X+ % de Inflación 20_Y Estado de Resultados por Diferencias Observaciones 30,521 Incremento del 42% en ventas 55,755 72,482 103,003 4,147 5,391 5,293 (98) Sin comentarios 59,902 77,873 108,296 30,423 Costo de ventas 46,197 60,056 83,853 3,647 4,741 4,658 Costos totales 49,844 64,797 88,511 Utilidad bruta 10,058 13,075 19,785 6,710 Incremento del 51 % en utilidad 5,613 7,297 14,209 6,912 Incremento del 95% en gastos 4,445 5,778 5,576 (202) 4,69 6,097 578 (5,519) 9,135 11,875 6,154 (5,721) Ventas netas Ingresos por servicios y otros Ingresos totales Costo de ventas Costo por servicios y otros Gastos de operación Utilidad de operación Resultado integral de Financiamiento Utilidad antes I.S.R. y P.T.U. 997 I.S.R. e IETU P.T.U. Utilidad neta del ejercicio 23,797 Incremento del 40% en costos (83) Sin comentarios 23,714 Investigar por qué varían las 997 estimaciones 256 333 1,459 1,126 8,879 11,542 3,698 (7,844) EMPRESA ARTIMET, S.A. de C.V. Interpretación de 20_Y y 20_X: l. Se observa que la empresa está en plena expansión y sus resultados se consideran favorables. 2. Por el incremento en gastos de operación superior a lo reportado en sus ventas y costos, se debe investigar en cuáles de los renglones se ven afectados para determinar si son normales a los cambios efectuados. 3. Se piensa que la empresa en su expansión no previó la utilidad óptima, al cambiar el nivel del volumen de ventas, que requiere de nuevas instalaciones y por lógica de nuevas contrataciones. 4. La empresa por estar amortizando pérdidas fiscales, según Nota 10 se pierde la proporción en relación a impuestos y participación de utilidades a trabajadores.