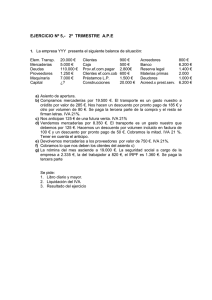

Unidad 1 – Las compras y ventas en el PGC 2 Sugerencias didácticas El objetivo principal de esta unidad es que el alumno se familiarice con las principales operaciones relacionadas con las compras y las ventas que realiza una empresa, las cuentas que aparecen en el PGC para su contabilización y su movimiento contable. En primer lugar se expondrán las distintas cuentas que intervienen en las operaciones relativas a las compras de mercaderías u otros materiales que la empresa almacena y se explicarán las normas de valoración relativas a las mismas. Se completará el análisis con el tratamiento contable de los intereses por aplazamiento del pago, los descuentos, devoluciones y “rappels” derivados del las operaciones relacionadas con compras. Siguiendo el mismo planteamiento, se analizarán las operaciones relativas a las ventas. La unidad finaliza explicando el registro contable del IVA, analizando las diversas situaciones que se pueden plantear en su liquidación. Ideas clave En la exposición oral de la unidad, el mapa de Ideas clave, nos ayudará a situar y centrar a los alumnos. A lo largo de la unidad, se plantean ejemplos y casos prácticos solucionados para facilitar la asimilación de los contenidos por parte del alumnado y se proponen actividades (resueltas en este solucionario) que han sido cuidadosamente seleccionadas en cuanto a nivel y contenido. Para finalizar la unidad, se proponen actividades de consolidación y de aplicación (resueltas en este solucionario) que sirven para repasar los contenidos estudiados con anterioridad, detectar conceptos no asimilados correctamente y corregir las posibles desviaciones detectadas en el proceso de enseñanza aprendizaje. Por último se incluye un caso práctico de recapitulación (resuelto también en este solucionario). Para trabajar los contenidos se recomienda recurrir a ejemplos reales para que los alumnos identifiquen lo que realizan en todo momento con la actividad empresarial. Como material complementario de apoyo a las explicaciones también se recomienda utilizar la presentación en PowerPoint de la unidad. Finalmente, recomendamos la realización de test del CD Generador de pruebas de evaluación para comprobar si se han alcanzado los objetivos propuestos. A continuación se muestra una tabla resumen con todos los recursos para esta Unidad. Recursos de la unidad 1 CD Recursos del Profesor Presentaciones multimedia Generador de pruebas de evaluación 3 Unidad 1 – Las compras y ventas en el PGC Solucionario de las actividades propuestas 1 >> Introducción a las operaciones de compraventa de mercaderías Página 10 1·· Indica si son verdaderas o falsas las afirmaciones siguientes, razonando la respuesta: a) Las operaciones relacionadas con la compra-venta de mercaderías se deberán registrar cuando se produzca su pago o cobro. b) Las operaciones relacionadas con los movimientos de las existencias que se deben de contabilizar son aquellas que supongan una variación significativa del Activo de una empresa. c) Las cuentas de existencias vienen recogidas en el PGC en los subgrupos 60 y 70. d) Para poder registrar los movimientos de mercaderías solo es necesario que se produzca la entrada o salida de las mismas en el almacén, sin necesidad de documentación alguna. e) En las cuentas del grupo 3 se registran los movimientos de las mercaderías a lo largo del ejercicio. f) Las cuentas del subgrupo 60 solo funcionan al cierre del ejercicio y con el fin de regularizar las existencias de acuerdo con el inventario de las mismas. g) Para registrar los movimientos de las existencias a lo largo del ejercicio se utilizarán las cuentas de los subgrupos 60 y 70. h) Las compras de mercaderías se contabilizan imputándose al ejercicio los gastos que le afecten. cuando ocurren, a) Falso. Las operaciones relacionadas con la compraventa de mercaderías se contabilizarán cuando ocurran, imputando a cada ejercicio económico los gastos e ingresos que afecten a este, independientemente del momento en que se produzca su pago o su cobro. Esto es una aplicación del principio del devengo. b) Falso. Las operaciones relacionadas con los movimientos de las existencias que se deben de contabilizar dentro de una empresa son aquellas que supongan una variación significativa del patrimonio de la empresa. c) Falso. Las cuentas de existencias están recogidas en el Plan General Contable (PGC) en el grupo 3 Existencias donde se registrarán los activos poseídos para ser vendidos en el curso normal de la explotación, en proceso de producción o en forma de materiales o suministros para ser consumidos en el proceso de producción o en la prestación de servicios. d) Falso. Para poder registrar estos hechos contables, serán necesarios documentos justificantes de los que obtener la información de las diversas operaciones relacionadas con la compraventa de existencias. Estos documentos son el pedido, el albarán y la factura. El pedido y el albarán tienen como objeto comprobar la recepción o entrega de la mercancía mientras que la factura garantiza legalmente la operación de compraventa por lo que es el único documento que tiene aplicación contable. e) Falso. Estas cuentas solamente funcionarán con motivo del cierre del ejercicio y con el fin de regularizar las existencias de acuerdo con el inventario de las mismas. Para registrar los movimientos de las existencias a lo largo del ejercicio, se utilizarán las cuentas del subgrupo 60 Compras y del subgrupo 70. Ventas. 4 Unidad 1 – Las compras y ventas en el PGC f) Falso. Las cuentas del subgrupo 60. Compras se utilizarán a lo largo del ejercicio para registrar la adquisición de existencias. g) Verdadero. h) Verdadero. 2 >> Tratamiento contable de las compras en el PGC Página 18 2·· Contabiliza en el libro Diario las siguientes operaciones: 1. Compra de mercaderías por importe de 25 000 €. En la factura se incluye un descuento comercial del 4% y los gastos de transporte de la compra, que ascienden a 300 €.El pago se efectuará a los 60 días. IVA del 21%. 2. Recibida la mercancía se observan defectos de calidad. Se comunica a los proveedores este hecho y proponen un descuento de 1 000 € más IVA. La empresa acepta. 3. Por alcanzar el volumen de pedido fijado, los proveedores conceden un descuento de 500 €. IVA del 21%. 4. Transcurridos 30 días, la empresa decide efectuar el pago y obtiene por ello un descuento de 200 € más IVA. Envía una transferencia bancaria al proveedor. IVA del 21%. 1 24.300,00 (600) Compras de Mercaderías (25.000,00 — 4% s/ 25.000,00 + 300,00) 5.103,00 (472) H.P. IVA soportado (21% s/ 24.300,00) a (400) Proveedores (608) Devoluciones de c/ y operaciones similares (472) H.P. IVA soportado 29.403,00 2 1.210,00 (400) Proveedores a 1.000,00 210,00 (21% s/ 1.000,00) 3 605,00 (400) Proveedores a (609) “Rappels” por compras 500,00 (472) H.P. IVA soportado 105,00 (21% s/ 500,00) 4 27.588,00 (400) Proveedores (29.403,00 — 1.210,00 — 605,00) a (606) Descuentos s/ c/ por pronto pago (472) H.P. IVA soportado 200,00 42,00 (21% s/ 200,00) (572) X Bancos c/c 27.346,00 Unidad 1 – Las compras y ventas en el PGC 5 Sugerencias didácticas Int. aplazamiento pago Antes de realizar la próxima actividad propuesta es conveniente completar los contenidos del apartado relativo a los intereses por aplazamiento del pago del libro de texto (apartado 2.2, páginas 13 y 14) con los ejemplos que se proponen en el documento al que puedes acceder haciendo clic en el enlace del margen. 3·· Contabiliza en el libro Diario las siguientes operaciones realizadas por la empresa ALCUZA, SA (IVA del 21%): 1. El 1 de febrero de 20X0 compra mercaderías a crédito por 14 000 €. Acuerda con el proveedor efectuar el pago dentro de 14 meses y pacta un tipo de interés contractual del 4%. 2. El 1 de marzo de 20X0 compra mercaderías a crédito por 18 000 €. El proveedor incluye en factura un 5% de interés anual por aplazamiento del pago a 2 meses. 3. El 1 de mayo de 20X0 paga la deuda del punto 2 mediante transferencia bancaria. 4. Compra mercaderías a crédito por 20 000 €. 5. Las mercaderías anteriores son devueltas al proveedor. 6. Compra de mercaderías a crédito por 8 000 €. 7. Posteriormente observa que las mercaderías recibidas llegan con defectos de calidad por lo que llega a un acuerdo con el proveedor para quedarse con ellas, pero al precio de 7 000 €. 8. Paga la deuda del punto 6 mediante transferencia bancaria. 9. Compra mercaderías a crédito por 22 000 €. 10. Por el volumen de operación alcanzado su proveedor le concede un descuento de 1 000 €. 11. Paga la deuda del punto 9 mediante transferencia bancaria. 12. Compra mercaderías a crédito por 25 000 €. 13. Paga la deuda del proveedor anterior anticipadamente por banco, por lo que este concede un descuento de 800 €. 14. Compra mercaderías a crédito por importe de 12 000 € con un 5% de descuento comercial en factura. 15. Recibe la factura de los gastos de transporte de la compra anterior. Estos ascienden a 400 € y quedan pendientes de pago. 16. Paga la deuda del punto anterior mediante transferencia bancaria. 17. Compra mercaderías a crédito por 26 000 €. El proveedor incluye en factura un descuento del 5% por defectos de calidad en las mercancías. Incluye también en factura 500 € por el transporte de las mismas. 18. El 1 de junio de 20X0 compra mercaderías a crédito por 27 000 €. Incluye en factura 200 € por aplazar el pago dos meses, sin haberse especificado un tipo de interés contractual. Decide contabilizar la deuda por su valor nominal. 19. El 1 de agosto de 20X0 paga la deuda del punto anterior mediante transferencia bancaria. 6 Unidad 1 – Las compras y ventas en el PGC 20. Compra mercaderías a crédito por 28 000 € con un descuento comercial del 5% en factura. 21. Compra mercaderías por 29 000 €. En factura se incluye un descuento comercial del 5%, otro por pronto pago del 2% y unos gastos de transporte de 400 €. Se paga por banco. 22. Compra mercaderías por 30 000 € y paga mediante transferencia bancaria, por lo que el proveedor concede, en factura, un descuento por pronto pago del 5% del importe de la compra. 23. A 31 de diciembre de 20X0 reclasifica la deuda e imputa a resultados los intereses de la operación del punto 1. 1 14.000,00 (600) Compras de mercaderías (No se incluyen los intereses) 2.940,00 (472) H.P. IVA soportado (21% s/14.000,00) a (420) Proveedores a l/p 16.940,00 (400) Proveedores 21.780,00 (572) Bancos c/c 21.926,97 2 18.000,00 (600) 3.780,00 (472) Compras de mercaderías (No se incluyen los intereses) H.P. IVA soportado (21% s/ 18.000,00) a 3 146,97 (662) Intereses de deudas 21.780,00 (400) Proveedores a X En la fecha de pago, los intereses devengados se calcularán aplicando el tipo de interés contractual sobre el precio de adquisición: Intereses devengados (01/05/20X0) = 18.000,00 · [(1 + 0,05)2/12 — 1] = 146,97 €. 4 20.000,00 (600) Compras de mercaderías 4.200,00 (472) H.P. IVA soportado (21% s/ 20.000,00) a (400) Proveedores (608) Devoluciones de c/ y operaciones similares (472) H.P. IVA soportado 24.200,00 5 24.200,00 (400) Proveedores a (21% s/ 20.000,00) X 20.000,00 4.200,00 7 Unidad 1 – Las compras y ventas en el PGC 6 8.000,00 (600) 1.680,00 (472) Compras de mercaderías H.P. IVA soportado (21% s/ 8.000,00) a (400) Proveedores (608) Devoluciones de c/ y operaciones similares 9.680,00 7 1.210,00 (400) Proveedores a (472) H.P. IVA soportado 1.000,00 210,00 (21% s/ 1.000,00) 8 8.470,00 (400) Proveedores (9.680,00 — 1.210,00) a (572) Bancos c/c 8.470,00 (400) Proveedores 26.620,00 (609) “Rappels” por compras (472) H.P. IVA soportado 9 22.000,00 (600) Compras de mercaderías 4.620,00 (472) H.P. IVA soportado (21% s/ 22.000,00) a 10 1.210,00 (400) Proveedores a 1.000,00 210,00 (21% s/ 1.000,00) 11 25.410,00 (400) Proveedores (26.620,00 — 1.210,00) a (572) Bancos c/c 25.410,00 (400) Proveedores 30.250,00 (606) Descuentos s/ c/ por pronto pago 800,00 (472) H.P. IVA soportado 168,00 12 25.000,00 (600) 5.250,00 (472) Compras de mercaderías H.P. IVA soportado (21% s/ 25.000,00) a 13 30.250,00 (400) Proveedores a (21% s/ 800,00) (572) X Bancos c/c 29.282,00 8 Unidad 1 – Las compras y ventas en el PGC 14 11.400,00 (600) Compras de mercaderías (12.000,00 — 5% s/ 12.000,00) 2.394,00 (472) H.P. IVA soportado (21% s/ 11.400,00) a (400) Proveedores 13.794,00 (400) Proveedores 484,00 (572) Bancos c/c 484,00 (400) Proveedores 30.492,00 (400) Proveedores 32.870,00 (572) Bancos c/c 32.870,00 (400) Proveedores 32.186,00 (572) Bancos c/c 33.152,79 15 400,00 (600) 84,00 (472) Compras de mercaderías H.P. IVA soportado (21% s/ 400,00) a 16 484,00 (400) Proveedores a 17 25.200,00 (600) Compras de mercaderías (26.000,00 — 5% s/ 26.000,00 + 500,00) 5.292,00 (472) H.P. IVA soportado (21% s/ 25.200,00) a 18 27.200,00 (600) 5.670,00 (472) Compras de mercaderías (Se incluyen los intereses) H.P. IVA soportado (21% s/ 27.000,00) a 19 32.870,00 (400) Proveedores a 20 26.600,00 (600) Compras de mercaderías (28.000,00 — 5% s/ 28.000,00) 5.586,00 (472) H.P. IVA soportado (21% s/ 26.600,00) a 21 27.399,00 (600) Compras de mercaderías (29.000,00 — 5% s/ 29.000,00 = 27.550,00; 27.550,00 — 2% s/ 27.550,00 = 26.999,00; 26.999,00 + 400,00) 5.753,79 (472) H.P. IVA soportado (21% s/ 27.399,00) a X 9 Unidad 1 – Las compras y ventas en el PGC 22 28.500,00 (600) Compras de mercaderías (30.000,00 — 5% s/ 30.000,00) 5.985,00 (472) H.P. IVA soportado (21% s/ 28.500,00) a (572) Bancos c/c 34.485,00 (400) Proveedores 16.940,00 (400) Proveedores 512,49 23 16.940,00 (420) Proveedores a l/p a X 512,49 (662) Intereses de deudas a X Los intereses devengados se calcularán aplicando el tipo de interés contractual sobre el precio de adquisición. Intereses devengados (20X0) = 14.000,00 · [(1 + 0,04)11/12 — 1] = 512,49 €. 3 >> Tratamiento contable de las ventas en el PGC Página 28 4·· Contabiliza en el libro Diario las siguientes operaciones realizadas por la empresa NEMADE, SA. 1. Vende mercaderías por valor de 10 000 €. En factura se incluye un descuento comercial del 5%. El cobro se efectuará a los 60 días. IVA del 21%. 2. Contrata con una empresa el transporte de las mercancías. Esta le presenta factura por importe de 200 €. IVA del 21% 3. Recibida la mercancía, el cliente observa un error en el pedido, por lo que procede a la devolución de mercaderías valoradas en 500 €, más el 21% de IVA. 4. Por haber alcanzado el volumen de pedido fijado para el ejercicio, la empresa concede a sus clientes un rappel de 200 €. IVA del 21%. 5. Transcurridos 30 días, los clientes deciden efectuar el pago. La empresa concede por ello un descuento de 100 € más IVA. El cliente envía transferencia bancaria a la empresa. IVA del 21%. 1 11.495,00 (430) Clientes a (700) Ventas de mercaderías 9.500,00 (10 000,00 — 5% s/ 10 000,00) (477) H.P. IVA repercutido (21% s/ 9.500,00) X 1.995,00 10 Unidad 1 – Las compras y ventas en el PGC 2 200,00 (624) 42,00 (472) Transportes H.P. IVA soportado (21% s/ 200,00) a (410) Acreedores por prestaciones de servicios 242,00 (430) Clientes 605,00 (430) Clientes 242,00 (430) Clientes 10 648,00 3 500,00 (708) Devoluciones de v/ y operaciones similares 105,00 (477) H.P. IVA repercutido (21% s/ 500,00) a 4 200,00 (709) “Rappels” sobre ventas 42,00 (477) H.P. IVA repercutido (21% s/ 200,00) a 5 100,00 (706) Descuentos s/ v/ por pronto pago 21,00 (477) H.P. IVA repercutido (21% s/ 100,00) 10 527,00 (572) Bancos c/c a (11.495,00 — 605,00 — 242,00) X Sugerencias didácticas Int. aplazamiento cobro Antes de realizar la próxima actividad propuesta es conveniente completar los contenidos del apartado relativo a los intereses por aplazamiento de cobro del libro de texto (apartado 3.3, páginas 22, 23 y 24) con el ejemplo que se propone en el documento al que se puede acceder haciendo clic en el enlace del margen. 5·· Contabiliza en el libro Diario las siguientes operaciones realizadas por la empresa ALCUZA, SA (IVA del 21%): 1. El 1 de febrero de 20X0 vende mercaderías a crédito por 10 000 €. Acuerda con el cliente que el cobro se realice dentro de 14 meses y pacta un tipo de interés contractual del 4%. 2. El 1 de marzo de 20X0 vende mercaderías por 12 000 €. Incluye en factura un 5% de interés anual por aplazamiento de cobro a 2 meses. 3. El 1 de mayo de 20X0 cobra la deuda del punto 2 mediante transferencia bancaria. 11 Unidad 1 – Las compras y ventas en el PGC 4. Vende mercaderías a crédito por 14 000 €. 5. Las mercaderías anteriores son devueltas por el cliente. 6. Vende mercaderías a crédito por importe de 12 000 €. 7. Concede a los clientes anteriores un descuento de 800 € por incumplimiento de las condiciones del pedido. 8. Cobra la deuda del punto 6 mediante transferencia bancaria. 9. Vende mercaderías a crédito por 18 000 €. 10. Por el volumen de operación alcanzado se concede a su cliente un descuento de 900 €. 11. Cobra la deuda del punto 9 mediante transferencia bancaria. 12. Vende mercaderías a crédito por 17 000 €. 13. Cobra anticipadamente la deuda del cliente anterior por banco, por lo que concede un descuento de 500 €. 14. Vende mercaderías a crédito por 18 000 €. Concede al cliente en factura un descuento del 5% por reconocer que las mercancías son de inferior calidad que la pactada. Se cargan en factura 400 € por el transporte de las mercancías. 15. El 1 de junio de 20X0 vende mercaderías a crédito por 20 000 €. Se incluyen en factura 200 € por el aplazamiento del cobro a dos meses, sin especificar un tipo de interés contractual. Decide contabilizar el crédito por su Valor nominal. 16. El 1 de agosto de 20X0 cobra la deuda del punto 14 mediante transferencia bancaria. 17. Vende mercaderías a crédito por 22 000 € con un descuento comercial del 5% en factura. 18. Recibe la factura de los gastos de transporte de la venta anterior. Estos ascienden a 300 € y quedan pendientes de pago. 19. Vende mercaderías a crédito por 28 000 € con un descuento comercial del 2% y unos gastos de transporte de 400 €, ambos incluidos en factura. 20. Vende mercaderías por 29 000 € y cobra mediante transferencia bancaria, por lo que concede al cliente un descuento por pronto pago del 5% del importe de la venta. 21. A 31 de diciembre de 20X0 reclasifica el crédito e imputa a resultados los intereses de la operación del punto 1. 1 12.100,00 (450) Clientes a l/p a (700) Ventas de mercaderías 10.000,00 (No se incluyen los intereses) (477) H.P. IVA repercutido (21% s/10.000,00) X 2.100,00 12 Unidad 1 – Las compras y ventas en el PGC 2 14.520,00 (430) Clientes a (700) Ventas de mercaderías 12.000,00 (No se incluyen los intereses) (477) H.P. IVA repercutido 2.520,00 (21% s/ 12.000,00) 3 14.617,98 (572) Bancos c/c a (762) Ingresos de créditos (430) Clientes 97,98 14.520,00 X Los intereses se calcularán aplicando el tipo de interés contractual sobre el precio de venta. Intereses devengados (01/05/20X0) = 12.000,00 · [(1 + 0,05)2/12 — 1] = 97,98 €. 4 16.940,00 (430) Clientes a (700) (477) Ventas de mercaderías H.P. IVA repercutido 14.000,00 2.940,00 (21% s/ 14.000,00) 5 14.000,00 (708) 2.940,00 (477) Devoluciones de v/ y operaciones similares H.P. IVA repercutido (21% s/14.000,00) a (430) Clientes (700) Ventas de mercaderías 16.940,00 6 14.520,00 (430) Clientes a (477) H.P. IVA repercutido 12.000,00 2.520,00 (21% s/ 12.000,00) 7 800,00 (708) Devoluciones de v/ y operaciones similares 168,00 (477) H.P. IVA repercutido (21% s/ 800,00) a (430) X Clientes 968,00 13 Unidad 1 – Las compras y ventas en el PGC 8 13.552,00 (572) Bancos c/c a (430) Clientes 13.552,00 (14.520,00 — 968,00) 9 21.780,00 (430) Clientes a (700) (477) Ventas de mercaderías H.P. IVA repercutido 18.000,00 3.780,00 (21% s/ 18.000,00) 10 900,00 (709) 189,00 (477) “Rappels” sobre ventas H.P. IVA repercutido (21% s/ 900,00) a (430) Clientes 1.089,00 11 20.691,00 (572) Bancos c/c a (430) Clientes 20.691,00 (21.780,00 — 1.089,00) 12 20.570,00 (430) Clientes a (700) (477) Ventas de mercaderías H.P. IVA repercutido 17.000,00 3.570,00 (21% s/ 17.000,00) 13 500,00 (706) 105,00 (477) Descuentos s/ v/ por pronto pago H.P. IVA repercutido (21% s/ 500,00) 19.965,00 (572) Bancos c/c a (430) Clientes 20.570,00 14 21.175,00 (430) Clientes a (700) Ventas de mercaderías 17.100,00 (18.000,00 — 5% s/ 18.000,00) (759) (477) Ingresos por servicios diversos H.P. IVA repercutido (21% s/ 17.500,00) X 400,00 3.675,00 14 Unidad 1 – Las compras y ventas en el PGC 15 24.400,00 (430) Clientes a (700) Ventas de mercaderías 20.200,00 (Se incluyen los intereses) (477) H.P. IVA repercutido 4.200,00 (21% s/ 20.000,00) 16 24.400,00 (572) Bancos c/c a (430) Clientes 24.400,00 17 25.289,00 (430) Clientes a (700) Ventas de mercaderías 20.900,00 (22.000,00 — 5% s/ 22.000,00) (477) H.P. IVA repercutido 4.389,00 (21% s/ 20.900,00) 18 300,00 (624) Transportes 63,00 (472) H.P. IVA soportado (21% s/ 300,00) a (410) Acreedores por prestaciones de servicios (700) Ventas de mercaderías 363,00 19 33.686,40 (430) Clientes a 27.440,00 (28.000,00 — 2% s/ 28.000,00) (759) (477) Ingresos por servicios diversos H.P. IVA repercutido 400,00 5.846,40 (21% s/ 27.840,00) 20 33.335,50 (572) Bancos c/c a (700) Ventas de mercaderías 27.550,00 (29.000,00 — 5% s/ 29.000,00) (477) H.P. IVA repercutido (21% s/ 27.550,00) X 5.785,50 15 Unidad 1 – Las compras y ventas en el PGC 21 12.100,00 (430) Clientes a (450) Clientes a l/p (762) Ingresos de créditos 12.100,00 X 366,06 (430) Clientes a 366,06 X Los intereses devengados se calcularán aplicando el tipo de interés contractual sobre el precio de venta. Intereses devengados (20X0) = 10.000,00 · [(1 + 0,04)11/12 — 1] = 366,06 €. Solucionario de las actividades finales .: CONSOLIDACIÓN :. Página 34 1·· Según el Plan General de Contabilidad, ¿en qué cuentas se registran las operaciones relacionadas con las existencias durante el ejercicio? Para registrar los movimientos de las existencias a lo largo del ejercicio, se utilizarán las cuentas del subgrupo 60 Compras y del subgrupo 70 Ventas. 2·· ¿Cómo se regularizan las existencias al final del ejercicio? Al final del ejercicio las existencias se regularizan de la siguiente forma: Las existencias finales se determinarán mediante un inventario que deberá coincidir con los datos de existencias proporcionados por el responsable de la gestión del almacén y se actualizará el saldo contable de sus cuentas para que reflejen el valor final real de las existencias. Para ello, se deberán anular las existencias iniciales y dar de alta las finales. La diferencia entre el saldo inicial y el saldo final se lleva a la cuenta (129) Resultado del ejercicio pero, según propone el PGC, a través de una cuenta puente de Variación de existencias (subgrupos 61 y 71). El valor de las existencias finales, junto con el resto de las cuentas de Activo, aparecerá en el asiento de cierre del ejercicio. 3·· Cita los documentos justificantes relacionados con la compraventa de mercaderías. ¿Cuál es el único documento que tiene aplicación contable? Los documentos justificantes relacionados con la compraventa de mercaderías son el pedido, el albarán y la factura. El pedido y el albarán tienen como objeto comprobar la recepción o entrega de la mercancía mientras que la factura garantiza legalmente la operación de compraventa, por lo que es el único documento que tiene aplicación contable. 4·· Según el principio del devengo, ¿cuándo se deberán registrar las operaciones relacionadas con la compraventa de mercaderías? En aplicación del principio del devengo, las operaciones relacionadas con la compraventa de mercaderías se contabilizarán cuando ocurran, imputando a cada ejercicio económico los gastos e ingresos que afecten a este, independientemente del momento en que se produzca su pago o su cobro. Unidad 1 – Las compras y ventas en el PGC 16 5·· ¿En qué cuenta se registrarán los trabajos que formando parte del proceso de producción propio se encarguen a otras empresas? Los trabajos que formando parte del proceso de producción propio se encarguen a otras empresas deberán contabilizarse en la cuenta (607) Trabajos realizados por otras empresas. 6·· Realiza un esquema en donde aparezcan reflejados los criterios de valoración de las compras. La valoración inicial de las compras se realizará por su precio de adquisición. En estas cuentas se deberá registrar: – – El importe facturado por el vendedor de las mercancías después de deducir cualquier descuento, rebaja en el precio u otras partidas similares así como los intereses incorporados al nominal de los débitos, y se añadirán todos los gastos adicionales que se produzcan hasta que los bienes se hallen ubicados para su venta, por ejemplo, impuestos indirectos (salvo que sean deducibles), portes, aranceles de aduanas, seguros, etc., y otros directamente atribuibles a la adquisición de las existencias. No obstante podrán incluirse los intereses incorporados a los débitos con vencimiento no superior a un año que no tengan un tipo de interés contractual, cuando el efecto de no actualizar los flujos de efectivo no sea significativo. El IVA soportado no deducible. Por el contrario, en estas cuentas no se recogen: – – – – – El IVA soportado deducible, que se registrará en la cuenta (472) H.P. IVA soportado. Los descuentos por pronto pago que le concedan a la empresa sus proveedores y que no se encuentren incluidos en factura, que se registrarán en la cuenta (606) Descuentos sobre compras por pronto pago. Los descuentos y similares posteriores a la recepción de la factura originados por defectos de calidad, incumplimientos o causas análogas, que se deberán contabilizar en la cuenta (608) Devoluciones de compras y operaciones similares. Los descuentos y similares que se basen en haber alcanzado un determinado volumen de pedidos que se registrarán en la cuenta (609) “Rappels” por compras. Los envases con facultad de devolución, que se deberán contabilizar en la cuenta (406) Envases y embalajes a devolver a proveedores. 7·· En una compra de mercaderías, se incluyen en factura intereses por aplazamiento del pago. Si se pacta con los proveedores el pago para dentro de dos meses, la deuda no tiene fijado un tipo de interés contractual y el efecto de no actualizar los flujos de efectivo no es significativo. ¿Cuál será la valoración inicial de esa deuda? ¿Y la valoración posterior? La empresa podrá elegir entre dos opciones: – – Opción 1: la valoración inicial y posterior (al cierre del ejercicio) será por el valor nominal. Opción 2: • Valoración inicial: valor razonable. • Valoración posterior (al cierre del ejercicio): coste amortizado. Unidad 1 – Las compras y ventas en el PGC 17 Los intereses devengados se contabilizarán en la cuenta de pérdidas y ganancias, aplicando el método del tipo de interés efectivo, concretamente en la cuenta (662) Intereses de deudas como gasto financiero. 8·· ¿Qué cuentas del subgrupo 60 Compras se cargarán al realizar la regularización contable? – Cuenta (606) Descuentos sobre compras por pronto pago. – Cuenta (608) Devoluciones de compras y operaciones similares. – Cuenta (609) “Rappels” por compras. 9·· ¿Cómo se contabilizarán los rappels por compras si aparecen incluidos en la factura? ¿Y si no lo están? Normalmente, los rappels se suelen liquidar por periodos de tiempo (anuales, semestrales, trimestrales, etc.), por ello es habitual no encontrarlos en factura. Si así fuera y afectasen a un pedido concreto, se contabilizarán como cualquier otro descuento incluido en factura, es decir, como un menor importe de la compra. Si el descuento que aparece en una factura de compra no afecta a ese pedido en concreto, sino a un periodo de tiempo, o si viene en una factura diferente a la factura de compras, se deberá contabilizar en la cuenta (609) “Rappels” por compras. 10·· ¿Cuándo se utiliza la cuenta (705) Prestaciones de servicios? La cuenta (705) Prestaciones de servicios se utilizará para registrar los ingresos obtenidos por la empresa que procedan de la prestación de servicios, siendo esta la actividad principal de la misma. 11·· Realiza un esquema donde aparezcan reflejados los criterios de valoración de las ventas. La valoración inicial de las ventas se realizará aplicando el valor razonable de la contrapartida recibida o por recibir. En estas cuentas se deberá registrar: – El precio acordado para los bienes o servicios después de deducir cualquier descuento, rebaja en el precio u otras partidas similares que la empresa pueda conceder, así como los intereses incorporados al nominal de los créditos. No obstante, podrán incluirse los intereses incorporados a los créditos comerciales con vencimiento no superior a un año que no tengan un tipo de interés contractual, cuando el efecto de no actualizar los flujos de efectivo no sea significativo. Por el contrario, en estas cuentas no se recogen: – – – – – Los gastos relacionados con las ventas, por ejemplo transportes, seguros, aduanas, etc., que sean a cargo del vendedor, que se registrarán en las cuentas del grupo 6 que correspondan, en función de la naturaleza del gasto. Las cantidades recibidas por cuenta de terceros que no formarán parte de los ingresos por ventas y prestación de servicios. Se registrarán en las cuentas del grupo 7 que correspondan, en función de la naturaleza del ingreso. El IVA devengado, que se registrará en la cuenta (477) H.P. IVA repercutido. Los descuentos por pronto pago que conceda la empresa a sus clientes con posterioridad a la emisión de la factura, que se registrarán en la cuenta (706) Descuentos sobre ventas por pronto pago. Los descuentos y similares posteriores a la emisión de la factura originados por defectos de calidad, incumplimientos o causas análogas, que se deberán contabilizar en la cuenta (708) Devolución de ventas y operaciones similares. 18 Unidad 1 – Las compras y ventas en el PGC – – Los descuentos y similares concedidos por haber alcanzado un determinado volumen de ventas, que deberán registrarse en la cuenta (709) “Rappels” sobre ventas. Los envases y embalajes cargados en factura a los clientes con facultad de devolución, que se registrarán en la cuenta (437) Envases y embalajes a devolver por clientes. 12·· Explica mediante ejemplos la problemática contable de los gastos relacionados con las ventas. Los gastos de transporte de ventas satisfechos por la empresa vendedora se deberán registrar en la cuenta (624) Transportes. Por ejemplo, una empresa vende mercaderías a crédito por valor de 3.000 €. Contrata el transporte de dichas mercaderías con una empresa de transportes, que le presenta factura por importe de 100 €. IVA del 21%. Por la venta: X 3.630,00 (430) Clientes a (700) (477) Ventas de mercaderías H.P. IVA repercutido 3.000,00 630,00 (21% s/ 3.000,00) X Por el transporte de las mercaderías: X 100,00 (624) Transportes 21,00 (472) H.P. IVA soportado (21% s/ 100,00) a (410) Acreedores por prestaciones de servicios 121,00 X Cuando la empresa vendedora se haga cargo de los transportes de las ventas y a su vez se los repercuta al cliente, estos se abonarán a la cuenta (759) Ingresos por servicios diversos. En esta cuenta se registrarán los ingresos por la prestación eventual de ciertos servicios a otras empresas o particulares, por ejemplo, transportes. Por ejemplo, una empresa vende mercaderías a crédito por valor de 3.000 €. En factura se incluyen gastos de transporte de las mismas, realizado por la empresa vendedora, por importe de 100 € que son repercutidos al comprador. IVA del 21%. 19 Unidad 1 – Las compras y ventas en el PGC Por la venta y el transporte: X 3.751,00 (430) Clientes a (700) Ventas de mercaderías (759) Ingresos por servicios diversos 100,00 H.P. IVA repercutido 651,00 (477) 3.000,00 (21% s/ 3.100,00) X 13·· En una venta de mercaderías, se incluyen en factura intereses por aplazamiento del cobro. Si se pacta con los clientes el cobro dentro de 2 meses y el crédito tiene fijado un tipo de interés contractual, ¿cuál será la valoración inicial del crédito? ¿Y la valoración posterior? – Valoración inicial: valor razonable. – Valoración posterior (al cierre del ejercicio): coste amortizado. Los intereses devengados se contabilizarán en la cuenta de pérdidas y ganancias, aplicando el método del tipo de interés efectivo, concretamente en la cuenta (762) Ingresos de créditos como un ingreso financiero. 14·· ¿Qué cuentas del subgrupo 70 Ventas de mercaderías, de producción propia, de servicios, etc. se abonarán en la regularización contable? Las cuentas del subgrupo 70 que se abonarán al realizar la regularización contable son: – Cuenta (706) Descuentos sobre ventas por pronto pago. – Cuenta (708) Devoluciones de ventas y operaciones similares. – Cuenta (709) “Rappels” sobre ventas. 15·· Realiza un esquema donde se reflejen las situaciones que se pueden presentar en la contabilización de la liquidación del impuesto. Al contabilizar la liquidación existen varios supuestos: a) IVA repercutido mayor que el soportado deducible: IVA a ingresar. La diferencia se contabilizará en la cuenta (4750) H.P., acreedora por IVA, realizando el siguiente asiento: X (477) H.P. IVA repercutido a X (472) H.P. IVA soportado (4750) H.P. acreedora por IVA 20 Unidad 1 – Las compras y ventas en el PGC b) IVA soportado deducible mayor que el repercutido: en este caso, el resultado dependerá de si el sujeto pasivo presenta sus declaracionesliquidaciones mensual o trimestralmente: – – Cuando la declaración-liquidación es mensual, el sujeto pasivo podrá optar entre compensar el resultado obtenido en los periodos de liquidación posteriores o solicitar la devolución. Si la declaración-liquidación es trimestral, en los tres primeros trimestres, el sujeto pasivo compensará la cuota resultante a su favor con los resultados de los siguientes trimestres. En el cuarto trimestre, el sujeto pasivo podrá elegir entre compensar el IVA en periodos posteriores o solicitar su devolución. En cualquier caso, la diferencia se contabilizará en la cuenta (4700) H.P. deudora por IVA a través del siguiente asiento: X (477) H.P. IVA repercutido (4700) H.P. deudora por IVA a (472) H.P. IVA soportado X .: APLICACIÓN :. 1·· Contabiliza en el libro Diario las operaciones realizadas por JJPM, SA durante el ejercicio 20X0 (IVA del 21%): 1. Compra mercaderías por importe de 1 000 € y paga en efectivo. 2. Vende mercaderías por importe de 1 200 € y cobra en efectivo. 3. Compra mercaderías por importe de 12 000 € con un 4% de descuento comercial en factura; paga 5 000 € mediante cheque bancario y el resto queda pendiente de pago. 4. Recibe factura por los gastos de transporte de las mercaderías anteriores. Estos ascienden a 300 € y quedan pendientes de pago. 5. Vende mercaderías por importe de 16 000 € con un 4% de descuento comercial en factura; cobra 6 000 € mediante cheque bancario y el resto queda pendiente de cobro. 6. El 01/03/X0 compra mercaderías a crédito por 12 000 €. Acuerda con el proveedor efectuar el pago dentro de 14 meses y pacta un tipo de interés contractual del 4%. 7. El 31/03/X0 realiza la liquidación del IVA de las operaciones realizadas durante el primer trimestre. 8. Vende mercaderías por importe de 12 000 €, que quedan pendientes de cobro. 9. Por error en el envío del pedido, las anteriores mercaderías son devueltas por el cliente. 10. Compra mercaderías a crédito por importe de 14 000 €. El proveedor incluye en factura un descuento del 5% por incumplimiento de las condiciones del pedido y otro de 500 € por el transporte de las mercancías. 11. El 01/06/X0 vende mercaderías por importe de 15 000 €. Incluye en factura un 5% de interés anual por aplazamiento de cobro a 2 meses. 12. El 02/06/X0 recibe la factura de los gastos de transporte de la venta anterior. Estos ascienden a 200 € que quedan pendientes de pago. 21 Unidad 1 – Las compras y ventas en el PGC 13. El 30/06/X0 realiza la liquidación del IVA de las operaciones realizadas durante el segundo trimestre. 14. Compensa la liquidación del IVA del segundo trimestre. 15. Compra mercaderías por importe de 16 000 € con un 5% de descuento comercial en factura, que quedan pendientes de pago. 16. Por un retraso en el envío, el proveedor anterior concede un descuento de 400 €. 17. Paga la deuda del punto 15 mediante transferencia bancaria. 18. Vende mercaderías a crédito por importe de 13 000 €. Concede al cliente en factura un descuento del 5% por reconocer que las mercancías son de inferior calidad que la pactada. Carga en la factura 400 € por el transporte de las mercancías. 19. El 01/08/X0 cobra la deuda del punto 11 mediante transferencia bancaria. 20. Compra mercaderías por importe de 16 000 €, que quedan pendientes de pago. 21. Vende mercaderías por importe de 18 000 €. Se acuerda con el cliente el cobro mediante transferencia bancaria, por lo que le concede un descuento del 5% por pronto pago. 22. El 01/09/X0 compra mercaderías a crédito por 17 000 €. Incluye en factura 200 € por aplazamiento de pago a dos meses, sin haberse especificado un tipo de interés contractual. Decide contabilizar la deuda por su Valor nominal. 23. Salda anticipadamente la deuda del punto 20 por banco. El proveedor le concede un descuento de 500 €. 24. El 30/09/X0 realiza la liquidación del IVA de las operaciones realizadas durante el tercer trimestre. 25. Compra mercaderías por importe de 8 000 €. En la propia factura se incluye un 5% de descuento comercial y unos gastos de transporte por valor de 80 €. Las mercaderías quedan pendientes de pago. 26. El 01/11/X0 paga la deuda del punto 22 mediante transferencia bancaria. 27. Vende mercaderías por importe de 16 000 €. En factura incluye un descuento comercial del 4% y otro por pronto pago del 2%. Cobra mediante transferencia bancaria. 28. Conceden a la empresa un descuento de 400 € por el volumen de operación realizado durante el ejercicio. 29. El 31/12/X0 se realiza la liquidación del IVA de las operaciones realizadas durante el cuarto trimestre. 30. El 31/12/X0 reclasifica la deuda e imputa a resultados los intereses de la operación del punto 6. 31. Compensa la liquidación del IVA del cuarto trimestre. 32. Recibe transferencia de la Hacienda Pública por el IVA pendiente de devolver. 1 1 000,00 (600) Compras de mercaderías 210,00 (472) H.P. IVA soportado (21% s/ 1.000,00) a (570) X Caja, € 1.210,00 22 Unidad 1 – Las compras y ventas en el PGC 2 1.452,00 (570) Caja, € a (700) (477) Ventas de mercaderías H.P. IVA repercutido 1.200,00 252,00 (21% s/ 1.200,00) 3 11 520,00 (600) Compras de Mercaderías (12.000,00 — 4% s/ 12.000,00) 2.419,20 (472) H.P. IVA soportado (21% s/ 11.520,00) a (572) Bancos c/c 5.000,00 (400) Proveedores 8.939,20 (400) Proveedores 363,00 4 300,00 (600) Compras de Mercaderías 63,00 (472) H.P. IVA soportado (21% s/ 300,00) a 5 6.000,00 (572) Bancos c/c 12.585,60 (430) Clientes a (700) Ventas de mercaderías 15 360,00 (16.000,00 — 4% s/ 16.000,00) (477) H.P. IVA repercutido 3.225,60 (21% s/ 15 360,00) 6 12.000,00 (600) Compras de mercaderías 2.520,00 (472) H.P. IVA soportado (21% s/12.000,00) a (420) Proveedores a l/p 14.520,00 (472) H.P. IVA soportado 5.212,20 (700) Ventas de mercaderías 12.000,00 (477) H.P. IVA repercutido 7 3.477,60 (477) H.P. IVA repercutido 1.734,60 (4700) H.P. deudora por IVA a 8 14.520,00 (430) Clientes a (21% s/ 12.000,00) X 2.520,00 23 Unidad 1 – Las compras y ventas en el PGC 9 12 000,00 (708) 2.520,00 (477) Devoluciones de v/ y operaciones similares H.P. IVA repercutido (21% s/ 12.000,00) a (430) Clientes 14.520,00 (400) Proveedores 16.698,00 (700) Ventas de mercaderías 15.000,00 (477) H.P. IVA repercutido 10 13.800,00 (600) 2.898,00 (472) Compras de Mercaderías (14.000,00 — 5% s/ 14.000,00 + 500,00) H.P. IVA soportado (21% s/ 13.800,00) a 11 18.150,00 (430) Clientes a 3.150,00 (21% s/ 15.000,00) 12 200,00 (624) Transportes 42,00 (472) H.P. IVA soportado (21% s/ 200,00) a (410) Acreedores por prestaciones de servicios (472) H.P. IVA soportado 242,00 13 3.150,00 (477) H.P. IVA repercutido a 2.940,00 (4750) H.P. acreedora por IVA 210,00 (4700) H.P. deudora por IVA 210,00 14 210,00 (4750) H.P. acreedora por IVA a 15 15.200,00 (600) Compras de mercaderías (16.000,00 — 5% s/ 16.000,00 ) 3.192,00 (472) H.P. IVA soportado (21% s/ 15.200,00) a (400) Proveedores (608) Devoluciones de c/ y operaciones similares (472) H.P. IVA soportado 18.392,00 16 484,00 (400) Proveedores a (21% s/ 400,00) X 400,00 84,00 24 Unidad 1 – Las compras y ventas en el PGC 17 17.908,00 (400) Proveedores (18.392,00 — 484,00) a (572) Bancos c/c 17.908,00 18 15.427,50 (430) Clientes a (700) Ventas de mercaderías 12.350,00 (13.000,00 — 5% s/ 13.000,00) (759) (477) Ingresos por servicios diversos H.P. IVA repercutido 400,00 2.677,50 (21% s/ 12.750,00) 19 18.272,47 (572) Bancos c/c a (762) Ingresos de créditos (430) Clientes 122,47 18.150,00 X Intereses devengados = 15.000,00 · [(1 + 0,05)2/12 — 1] = 122,47 €. 20 16.000,00 (600) Compras de Mercaderías 3.360,00 (472) H.P. IVA soportado (21% s/ 16 000,00) (400) Proveedores 19.360,00 Ventas de mercaderías 17.100,00 21 20.691,00 (572) Bancos, c/c a (700) (18.000,00 — 5% s/ 18.000,00) (477) H.P. IVA repercutido 3.591,00 (21% s/ 17.100,00) 22 17.200,00 (600) 3.570,00 (472) Compras de mercaderías (Se incluyen los intereses) H.P. IVA soportado (21% s/ 17.000,00) a (400) Proveedores 20.770,00 (606) Descuentos s/ c/ por pronto pago 500,00 (472) H.P. IVA soportado 105,00 23 19.360,00 (400) Proveedores a (21% s/ 500,00) (572) X Bancos c/c 18.755,00 25 Unidad 1 – Las compras y ventas en el PGC 24 6.268,50 (477) H.P. IVA repercutido 3.664,50 (4700) H.P. deudora por IVA a (472) H.P. IVA soportado 9.933,00 (400) Proveedores 9.292,80 (572) Bancos c/c 25 7.680,00 (600) Compras de Mercaderías (8.000,00 — 5% s/ 8.000,00 + 80,00) 1.612,80 (472) H.P. IVA soportado (21% s/ 7.680,00) a 26 20.770,00 (400) Proveedores a 20.770,00 27 18.213,89 (572) Bancos, c/c a (700) Ventas de mercaderías 15.052,80 (16.000,00 — 4% s/ 16.000,00 = 15.360,00, 15.360,00 — 2% s/ 15.360,00 = 15.052,80) (477) H.P. IVA repercutido 3.161,09 (21% s/ 15.052,80) 28 484,00 (400) Proveedores a (609) “Rappels” por compras (472) H.P. IVA soportado 400,00 84,00 (21% s/ 400,00) 29 3.161,09 (477) H.P. IVA repercutido a (472) (4750) H.P. IVA soportado 1.528,80 H.P. acreedora por IVA 1.632,29 30 14.520,00 (420) Proveedores a l/p a (400) Proveedores 14.520,00 (400) Proveedores 398,69 X 398,69 (662) Intereses de deudas a X Intereses devengados (20X0) = 12.000,00 · [(1 + 0,04)10/12 — 1] = 398,69 €. 26 Unidad 1 – Las compras y ventas en el PGC 22 1.632,29 (4750) H.P. acreedora por IVA a (4700) H.P. deudora por IVA 1.632,29 (4700) H.P. deudora por IVA 3.556,81 23 3.556,81 (572) Bancos c/c a X Página 35 2·· Contabiliza el IVA de los cuatro trimestres de la empresa EDURA, SA, teniendo en cuenta la siguiente información (IVA aplicable en todas las operaciones del 21%). – Primer trimestre: ventas de 35 000 € y compras por 18 000 €. Fecha de presentación: 20 de abril de 20X0. – Segundo trimestre: ventas de 28 000 € y compras por 54 000 €. Fecha de presentación: 14 de julio de 20X0. – Tercer trimestre: ventas de 48 000 € y compras por 40 000 €. Fecha de presentación: 16 de octubre de 20X0. – Cuarto trimestre: ventas de 42 000 € y compras por 20 000 €. Fecha de presentación: 27 de enero de 20X1. Si las declaraciones obligan a realizar algún ingreso, se efectuará a través de la cuenta corriente bancaria. Primer trimestre Por la declaración-liquidación realizada al finalizar el primer trimestre: 31/03/20X0 7.350,00 (477) H.P. IVA repercutido a (472) (4750) H.P. IVA soportado 3.780,00 H.P. acreedora por IVA 3.570,00 X En la declaración del primer trimestre el IVA repercutido es mayor que el IVA soportado deducible, la diferencia da como resultado un IVA a ingresar. En el momento de la presentación, y por el pago de la misma, el asiento a realizar sería: 20/04/20X0 3.570,00 (4750) H.P. acreedora por IVA a (572) X Bancos c/c 3.570,00 27 Unidad 1 – Las compras y ventas en el PGC Segundo trimestre Por la declaración-liquidación realizada al finalizar el segundo trimestre: 30/06/20X0 5.880,00 (477) H.P. IVA repercutido 5.460,00 (4700) H.P. deudora por IVA a (472) H.P. IVA soportado 11 340,00 X Al ser el IVA repercutido menor que el IVA soportado deducible, surge un derecho de cobro frente a la Hacienda Pública. Como nos encontramos en el segundo trimestre del ejercicio, el IVA soportado en exceso podrá ser deducido en las declaraciones liquidaciones que se presentarán en trimestres posteriores. Por lo tanto no procederá realizar ningún apunte contable en el momento de presentación de la declaración, que será el 14 de julio de 20X0. Tercer trimestre Por la declaración-liquidación realizada al finalizar el tercer trimestre: 30/09/20X0 10.080,00 (477) H.P. IVA repercutido a (472) (4750) H.P. IVA soportado 8.400,00 H.P. acreedora por IVA 1.680,00 X En la declaración del tercer trimestre, el IVA repercutido es mayor que el IVA soportado deducible por lo que el resultado sería un IVA a ingresar por importe de 1.680,00 €. Pero la empresa posee un derecho sobre la Hacienda Pública por importe de 5.460,00 € con origen en la declaración presentada al final del segundo trimestre. Compensaremos el IVA que correspondería ingresar cuando se presente la declaración del tercer trimestre con el derecho surgido en el trimestre anterior, quedando por compensar 3.780,00 € (5.460,00 € — 1.680,00 €) para trimestres posteriores. El asiento a realizar sería: 16/10/20X0 1.680,00 (4750) H.P. acreedora por IVA a (4700) H.P. deudora por IVA 1.680,00 X Cuarto trimestre Por la declaración-liquidación realizada al finalizar el cuarto trimestre: 27/01/20X1 8.820,00 (477) H.P. IVA repercutido a X (472) H.P. IVA soportado 4.200,00 (4750) H.P. acreedora por IVA 4.620,00 28 Unidad 1 – Las compras y ventas en el PGC En el cuarto trimestre, el IVA repercutido es mayor que el IVA soportado deducible, el resultado sería, de nuevo, un IVA a ingresar por importe de 4.620,00 €. Como se posee un derecho sobre la Hacienda Pública por importe de 3.780,00 € procedente de las declaraciones anteriores, compensaremos parte del IVA que correspondería ingresar cuando se presente la declaración del cuarto trimestre con el derecho anterior y la diferencia se deberá ingresar en el momento de presentar la declaración. Por lo tanto el asiento a realizar sería: 16/10/20X0 4.620,00 (4750) H.P. acreedora por IVA a (4700) (572) H.P. deudora por IVA Bancos c/c 3.780,00 840,00 X Solucionario del caso práctico de recapitulación Página 36 ·· La empresa JJPM, SA presenta a 1 de enero de 20X0 las siguientes cuentas en su Balance de situación: – Terrenos y bienes naturales: 80 000 €. – Construcciones: 150 000 €. – Mobiliario: 5 000 €. – Maquinaria: 50 000 €. – Clientes: 8 000 €. – Mercaderías: 1 500 € – Caja, €: 20 000 €. – Bancos, c/c: 40 000 €. – Proveedores: 5 000 €. – Capital social: el resto. Durante el ejercicio económico realiza las siguientes operaciones (IVA del 21%): 1. Compra mercaderías por importe de 6 000 €. En factura se incluye un descuento comercial del 2% y un descuento por pronto pago del 1%. Se paga por banco. 2. Cobra por banco la deuda de los clientes del balance. 3. Paga por banco la deuda de los proveedores del balance. 4. Vende mercaderías por importe de 8 000 €. Cobra mediante transferencia bancaria 2 000 €. Concede, en factura, un descuento del 1% por pronto pago. 5. Recibe la factura de los portes de la venta anterior. Estos ascienden a 100 €, que se pagan en efectivo. 6. El 01/04/X0 compra mercaderías a crédito por 5 000 €. Acuerda con el proveedor efectuar el pago dentro de 14 meses y pacta un tipo de interés contractual del 4%. 7. Compra mercaderías por importe de 11000 € con un descuento comercial en factura del 3%. Los gastos de transporte de la compra ascienden a 120 €. 29 Unidad 1 – Las compras y ventas en el PGC 8. Al desembalar las compras del punto anterior comprueba la existencia de una partida de 50 unidades valoradas en 400 € que se encuentran en mal estado, por lo que se procede a su devolución. 9. El 01/06/X0 vende mercaderías por importe de 7 000 €. Incluye en factura un 5% de interés anual por aplazamiento de cobro a 2 meses. 10. Cobra la deuda del cliente del punto 4 mediante transferencia bancaria. Por adelantar el pago se concede un descuento del 2% sobre el importe de la deuda. 11. El 01/08/X0 cobra la deuda del punto 9 mediante transferencia bancaria. 12. Vende mercaderías por importe de 14 000 €. Concede en factura un descuento comercial del 5%. Carga en factura 100 € por el transporte de las mercaderías. 13. Paga al proveedor del punto 7 mediante transferencia bancaria. Por adelantarse al pago le conceden un descuento del 2% sobre el importe de la deuda. 14. El cliente del punto 12 comunica que los géneros recibidos no se ajustan a lo pedido y que, en caso de no hacerle un 10% de descuento sobre el precio original, devolverá la partida. Ante esto se accede a hacerle ese descuento. 15. “Rappels” por volumen de ventas del 1% sobre el importe de las ventas brutas. 16. Liquida el IVA. 17. Las existencias finales de mercaderías ascienden a 1 000 €. 18. A finales del año reclasifica la deuda e imputa a resultados los intereses de la operación del punto 6. Realiza el libro Diario y el Balance de situación final de JJPM, SA. Libro Diario Asiento de apertura 80.000,00 (210) Terrenos y bienes naturales 150.000,00 (211) Construcciones 50.000,00 (213) Maquinaria 5.000,00 (216) Mobiliario 8.000,00 (430) Clientes 1.500,00 (300) Mercaderías 20.000,00 (570) Caja, € 40.000,00 (572) Bancos c/c a (100) Capital Social 349.500,00 (400) Proveedores 5.000,00 Bancos c/c 7.043,65 1 5.821,20 (600) Compras de mercaderías (6.000,00 - 2% s/ 6.000,00 = 5.880,00, 5.880,00 — 1% s/ 5.880,00 = 5.821,20) 1.222,45 (472) H.P. IVA soportado (21% s/ 5.821,20) a X (572) 30 Unidad 1 – Las compras y ventas en el PGC 2 8.000,00 (572) Bancos c/c a (430) Clientes 8.000,00 (572) Bancos c/c 5.000,00 Ventas de mercaderías 7.920,00 3 5.000,00 (400) Proveedores a 4 2.000,00 (572) Bancos c/c 7.583,20 (430) Clientes a (700) (8.000,00 - 1% s/ 8.000,00) (477) H.P. IVA repercutido 1.663,20 (21% s/ 7.920,00) 5 100,00 (624) 21,00 (472) Transportes H.P. IVA soportado (21% s/ 100,00) a (570) Caja, € 121,00 a (420) Proveedores a l/p 6.050,00 a (400) Proveedores 13.055,90 (608) Devoluciones de c/ y operaciones similares (472) H.P. IVA soportado 6 5.000,00 (600) Compras de mercaderías (No se incluyen los intereses) 1.050,00 (472) H.P. IVA soportado (21% s/ 5.000,00) 7 10.790,00 (600) Compras de mercaderías (11.000,00 — 3% s/ 11.000,00 + 120,00) 2.265,90 (472) H.P. IVA soportado (21% s/ 10.790,00) 8 484,00 (400) Proveedores a 400,00 84,00 (21% s/ 400,00) 9 8.470,00 (430) Clientes a (700) Ventas de mercaderías 7.000,00 (No se incluyen los intereses) (477) H.P. IVA repercutido (21% s/ 7.000,00) X 1.470,00 31 Unidad 1 – Las compras y ventas en el PGC 10 151,66 (706) Descuentos s/ v/ por pronto pago (2% s/ 7.583,20) 31,85 (477) H.P. IVA repercutido (21% s/ 151,66) 7.399,69 (572) Bancos c/c a (430) Clientes (762) Ingresos de créditos (430) Clientes 7.583,20 11 8.527,15 (572) Bancos c/c a 57,15 8.470,00 X Los intereses se calcularán aplicando el tipo de interés contractual sobre el precio de venta. Intereses devengados (01/08/20X0) = 7.000,00 · [(1 + 0,05)2/12 — 1] = 57,15 €. 12 16.214,00 (430) Clientes a (700) Ventas de mercaderías 13.300,00 (14.000,00 - 5% s/ 14.000,00) (759) Ingresos por servicios diversos (477) H.P. IVA repercutido 100,00 2.814,00 (21% s/ 13.400,00) 13 12.571,90 (400) Proveedores (13.055,90 — 484,00) a (606) Descuentos s/ c/ por pronto pago (472) H.P. IVA soportado 251,44 (2% s/ 12.571,90) 52,80 (21% s/251,44) (572) Bancos c/c (430) Clientes 12.267,66 14 1.400,00 (708) Devoluciones de v/ y operaciones similares 294,00 (477) H.P. IVA repercutido (10% s/ 14.000,00) (21% s/1.400,00) a X 1.694,00 32 Unidad 1 – Las compras y ventas en el PGC 15 290,00 (709) “Rappels” sobre ventas (1% s/ 29.000,00) 60,90 (477) H.P. IVA repercutido (21% s/ 290,00) a (430) Clientes 350,90 (472) H.P. IVA soportado 4.422,55 (4750) H.P. acreedora por IVA 1.137,90 Mercaderías 1.500,00 Variación de existencias de mercaderías 1.000,00 16 5.560,45 (477) H.P. IVA repercutido a 17 1.500,00 (610) Variación de existencias de mercaderías a (300) X Por el importe de las existencias iniciales. X 1.000,00 (300) Mercaderías a (610) X Por el importe de las existencias finales. 18 6.050,00 (420) Proveedores a l/p a (400) Proveedores 6.050,00 (400) Proveedores 149,26 X 149,26 (662) Intereses de deudas a X Los intereses devengados se calcularán aplicando el tipo de interés contractual sobre el precio de adquisición. Intereses devengados (20X0) = 5.000,00 · [(1 + 0,04)9/12 — 1] = 149,26 €. 33 Unidad 1 – Las compras y ventas en el PGC Regularización de gastos 24.202,12 (129) Resultado ejercicio del a (600) Compras de mercaderías 21.611,20 (610) Variación de existencias de mercaderías 500,00 (624) Transportes 100,00 (662) Intereses de deudas 149,26 (706) Descuentos sobre ventas por pronto pago 151,66 (708) Devoluciones de v/ y operaciones similares (709) “Rappels” sobre ventas 1.400,00 290,00 Regularización de ingresos 251,44 (606) Descuentos s/ c/ por pronto pago 400,00 (608) Devoluciones de c/ y operaciones similares 28.220,00 (700) Ventas mercaderías 100,00 (759) Ingresos por servicios diversos 57,15 (762) Ingresos de créditos de a (129) Resultado del ejercicio 29.028,59 (210) Terrenos y bienes naturales 80.000,00 (211) Construcciones (213) Maquinaria 50.000,00 (216) Mobiliario 5.000,00 (300) Mercaderías 1.000,00 (430) Clientes 14.169,10 (570) Caja, € 19.879,00 (572) Bancos, c/c 41.615,53 Asiento de cierre 349.500,00 (100) Capital Social 4.826,47 (129) Resultado ejercicio 6.199,26 (400) Proveedores 1.137,90 (4750) H.P. acreedora por IVA del a X 150.000,00 34 Unidad 1 – Las compras y ventas en el PGC Balance de situación final N.º cuentas Activo A) Activo no corriente 20X0 285.000,00 - Inmovilizado material (210) • Terrenos y bienes naturales (211) • Construcciones (213) • Maquinaria 50.000,00 (216) • Mobiliario 5.000,00 B) Activo corriente 80.000,00 150.000,00 76.663,63 - Existencias (300) • Mercaderías 1.000,00 - Deudores comerciales y otras cuentas a cobrar (430) • Clientes 14.169,10 - Efectivo (570) • Caja, € 19.879,00 (572) • Bancos, c/c 41.615,53 Total activo N.º cuentas 361.663,63 Patrimonio neto y pasivo A) Patrimonio neto 20X0 354.326,47 - Fondos propios (100) • Capital social (129) • Resultado del ejercicio C) Pasivo corriente 349.500,00 4.826,47 7.337,16 - Acreedores comerciales y otras cuentas a pagar (400) • Proveedores 6.199,26 (4750) • H.P. acreedora por IVA 1.137,90 Total Patrimonio neto y Pasivo 361.663,63 35 Unidad 1 – Las compras y ventas en el PGC Libro Mayor D H (100) Capital Social (C) 349.500,00 D (129) Resultado del ejercicio (RG) 24.202,12 349.500,00 (A) H 29.028,59 (RI) (C) 4.826,47 349.500,00 D D D 349.500,00 (210) Terrenos y bienes naturales D 80.000,00 (C) (A) 150.000,00 80.000,00 80.000,00 150.000,00 (213) Maquinaria H D 50.000,00 (C) (A) 5.000,00 50.000,00 50.000,00 5.000,00 (A) 1.500,00 2.500,00 24.255,16 H 6.050,00 (6) 6.050,00 D 150.000,00 H 5.000,00 (C) 5.000,00 (400) Proveedores (3) 5.000,00 (8) 484,00 (13) 12.571,90 (C) 6.199,26 (420) Proveedores a largo plazo 6.050,00 D 1.500,00 (17) 1.000,00 (C) 2.500,00 (18) 6.050,00 H (430) Clientes (A) 8.000,00 (4) 7.583,20 (9) 8.470,00 (12) 16.214,00 40.267,20 H 150.000,00 (C) (216) Mobiliario (A) 50.000,00 (300) Mercaderías 29.028,59 (211) Construcciones (A) 80.000,00 (17) 1.000,00 D H 29.028,59 H 5.000,00 (A) 13.055,90 (7) 6.050,00 (18) 149,26 (18) 24.255,16 H 8.000,00 (2) 7.583,20 (10) 8.470,00 (11) 1.694,00 (14) 350,90 (15) 14.169,10 (C) 40.267,20 36 Unidad 1 – Las compras y ventas en el PGC D (4750) H.P.acreedora por IVA (C) 1.137,90 H D (472) H.P. IVA soportado (1) 1.222,45 (5) 21,00 (6) 1.050,00 1.137,90 (16) H 84,00 (8) 52,80 (13) 4.422,55 (16) (7) 2.265,90 1.137,90 D 1.137,90 (477) H.P. IVA repercutido (10) 31,85 (14) 294,00 (15) 60,90 (16) 5.560,45 H H 20.000,00 D 7.043,65 (1) 5.000,00 (3) 12.267,66 (13) H 121,00 (5) 19.879,00 (10) 20.000,00 (600) Compras de mercaderías 1) 5.821,20 (6) 5.000,00 (7) 10.790,00 41.615,53 (C) 4.559,35 (570) Caja, € (A) 20.000,00 5.947,20 (572) Bancos, c/c (A) 40.000,00 (2) 8.000,00 (4) 2.000,00 (10) 7.399,69 D 1.663,20 (4) 1.470,00 (9) 2.814,00 (12) 5.947,20 D 4.559,35 H 21.611,20 (RG) (11) 8.527,15 65.926,84 D 65.926,84 (606) Descuentos s/ compras pronto pago 251,44 1.500,00 H 1.000,00 (17) 500,00 (RG) 1.500,00 21.611,20 (608) Devoluciones de c/ y operaciones similares (RI) 400,00 251,44 (610) Variación de ex. de mercaderías (17) 1.500,00 D 251,44 (13) (RI) 251,44 D H 21.611,20 400,00 (8) 400,00 D 400,00 (624) Transportes (5) 100,00 100,00 H H 100,00 (RG) 100,00 37 Unidad 1 – Las compras y ventas en el PGC D (662) Intereses de deudas H (18) 149,26 149,26 (RG) (RI) 28.220,00 149,26 149,26 28.220,00 (706) Descuentos sobre ventas por pronto pago D (700) Ventas de mercaderías D H 151,66 (RG) (14) 1.400,00 151,66 151,66 1.400,00 H 28.220,00 290,00 (RG) (RI) 100,00 290,00 290,00 100,00 (762) Ingresos de créditos H 1.400,00 (RG) 1.400,00 (759) Ingresos por servicios diversos D (15) 290,00 D 7.920,00 (4) 7.000,00 (9) 13.300,00 (12) (708) Devoluciones de ventas y op. sim. D (10) 151,66 (709) “Rappels” sobre ventas H H 100,00 (12) 100,00 H (RG) 57,15 57,15 (11) 57,15 57,15 38 Unidad 1 – Las compras y ventas en el PGC Balance de sumas y saldos N.º cta. Nombre de cuenta 100 Capital Social 210 Terrenos y bienes naturales 211 Construcciones 213 Sumas Debe Saldos Haber Deudor Acreedor 0,00 € 349.500,00 € 0,00 € 349.500,00 € 80.000,00 € 0,00 € 80.000,00 € 0,00 € 150.000,00 € 0,00 € 150.000,00 € 0,00 € Maquinaria 50.000,00 € 0,00 € 50.000,00 € 0,00 € 216 Mobiliario 5.000,00 € 0,00 € 5.000,00 € 0,00 € 300 Mercaderías 2.500,00 € 1.500,00 € 1.000,00 € 0,00 € 400 Proveedores 18.055,90 € 24.255,16 € 0,00 € 6.199,26 € 420 Proveedores a l/p 6.050,00 € 6.050,00 € 0,00 € 0,00 € 430 Clientes 40.267,20 € 26.098,10 € 14.169,10 € 0,00 € 472 H.P. IVA soportado 4.559,35 € 4.559,35 € 0,00 € 0,00 € 4751 H.P. acreedora por IVA 477 H.P. IVA repercutido 0,00 € 1.137,90 € 0,00 € 1.137,90 € 5.947,20 € 5.947,20 € 0,00 € 0,00 € 570 Caja, € 20.000,00 € 121,00 € 19.879,00 € 0,00 € 572 Bancos, c/c 65.926,84 € 24.311,31 € 41.615,53 € 0,00 € 600 Compras de mercaderías 21.611,20 € 0,00 € 21.611,20 € 0,00 € 606 Descuentos s/ compras por pronto pago 0,00 € 251,44 € 0,00 € 251,44 € 608 Devoluciones de c/ y op. similares 0,00 € 400,00 € 0,00 € 400,00 € 610 Variación de exist. de mercaderías. 1.500,00 € 1.000,00 € 500,00 € 0,00 € 624 Transportes 100,00 € 0,00 € 100,00 € 0,00 € 662 Intereses de deudas 149,26 € 0,00 € 149,26 € 0,00 € 700 Ventas de mercaderías 0,00 € 28.220,00 € 0,00 € 28.220,00 € 706 Descuentos s/ ventas por pronto pago 151,66 € 0,00 € 151,66 € 0,00 € 708 Devoluciones de v/ y operac. Similares 1.400,00 € 0,00 € 1.400,00 € 0,00 € 709 “Rappels” sobre ventas 290,00 € 0,00 € 290,00 € 0,00 € 759 Ingresos por servicios diversos 0,00 € 100,00 € 0,00 € 100,00 € 762 Ingresos de créditos 0,00 € 57,15 € 0,00 € 57,15 € Total 473.508,61 € 473.508,61 € 385.865,75 € 385.865,75 €