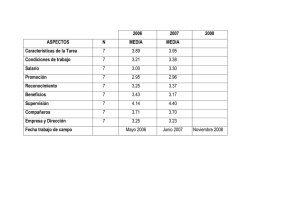

La vulneración al principio de unidad de materia por parte de la Unidad de Gestión Pensional y Parafiscal (UGPP) frente a los pagos laborales no constitutivos de salario de los trabajadores dependientes Juan David Castaño Castaño Javier Eduardo Arango Restrepo Ricardo León Restrepo González Institución Universitaria de Envigado Facultad de Derecho, Ciencias Políticas y Jurídicas Programa de Derecho Envigado 2020 2 La vulneración al principio de unidad de materia por parte de la Unidad de Gestión Pensional y Parafiscal (UGPP) frente a los pagos laborales no constitutivos de salario de los trabajadores dependientes Presentado por: Juan David Castaño Castaño Javier Eduardo Arango Restrepo Ricardo León Restrepo González Trabajo de grado presentado como requisito para optar al título de Abogado Asesora: Mónica Liliana Jiménez Zapata Institución Universitaria de Envigado Facultad de Derecho, Ciencias Políticas y Jurídicas Programa de Derecho Envigado 2020 3 Dedicatoria Gracias al sabio consejo de nuestras familias, profesores y amigos, Hemos tenido los mejores guías en este arduo camino de formación profesional. 4 Contenido Pág. Resumen.......................................................................................................................................... 7 Abstract ........................................................................................................................................... 9 Introducción .................................................................................................................................. 10 1. Planteamiento del problema .................................................................................................. 12 1.1. Descripción del problema............................................................................................... 12 1.2. Formulación del problema ............................................................................................. 15 2. Justificación ........................................................................................................................... 16 3. Objetivos ................................................................................................................................ 18 4. 5. 3.1. Objetivo general ............................................................................................................. 18 3.2. Objetivos específicos...................................................................................................... 18 Diseño metodológico ............................................................................................................. 20 4.1. Enfoque .......................................................................................................................... 20 4.2. Alcance ........................................................................................................................... 20 4.3. Diseño............................................................................................................................. 20 4.4. Técnicas e instrumentos de recolección de información ................................................ 21 Marco teórico ......................................................................................................................... 22 5.1. Concepto de seguridad social ......................................................................................... 22 5.2. Principios del Sistema de Seguridad Social de la Ley 100 de 1993 .............................. 28 5.3. Necesidades protegidas por la Seguridad Social ............................................................ 30 5 5.4. La seguridad social como derecho ................................................................................. 31 5.5. Seguridad social como servicio público ......................................................................... 32 5.6. Aproximación al concepto y características de las contribuciones parafiscales ............ 33 5.7. Definición de “salario” e “Ingreso Base de Cotización” para la determinación del IBC .. ........................................................................................................................................ 37 5.8. La constitucionalidad del principio de unidad de materia a partir del artículo 158 de la Constitución Política de 1991 ................................................................................................... 46 6. Resultados y análisis .............................................................................................................. 49 6.1. Naturaleza, funciones y fundamento normativo que legitima el accionar de la Unidad de Gestión Pensional y Parafiscales (UGPP) en Colombia ........................................................... 49 6.2. Extralimitaciones en las que incurre la UGPP en requerimientos de ajuste del IBC y/o aportes al Sistema General de la Seguridad Social SGS, respecto de aspectos de contenido no salarial al interpretar el artículo 30 de la Ley 1393 de 2010 que vulnera el principio de unidad de materia .................................................................................................................................. 53 6.3. Diferencias de criterio y de tratamiento que, respecto de los sistemas de remuneración de trabajadores dependientes, en materia de pagos de contenido no salarial y contribuciones parafiscales, ha sido adoptado por la DIAN y por la UGPP dentro de los trámites administrativos de su competencia ............................................................................................ 64 7. Conclusiones .......................................................................................................................... 71 Bibliografía ................................................................................................................................... 73 6 Lista de Tablas Pág. Tabla 1. Principios esenciales de la seguridad social ................................................................... 29 Tabla 2. Elementos materiales de las contribuciones parafiscales ............................................... 34 Tabla 3. Contribuciones parafiscales del Sistema de Seguridad Social en Colombia .................. 36 Tabla 4. Ejemplo de cálculo de Ingreso Base de Cotización ........................................................ 60 Tabla 5. Clases de evasores según la UGPP ................................................................................. 53 7 Resumen La presente monografía tiene por objeto identificar algunas razones por las cuales, la interpretación y aplicación del artículo 30 de la Ley 1393 de 2010, realizada por la Unidad de Gestión Pensional y Parafiscal -UGPP- frente a los pagos laborales no constitutivos de salario de los trabajadores dependientes, vulnera el principio de unidad de materia; para ello, resulta crucial partir de la aproximación al concepto y características de las contribuciones parafiscales dentro del marco del Sistema General de Seguridad Social en Colombia en su doble connotación de “Servicio público de carácter obligatorio” y “derecho irrenunciable” y del análisis concepto de salario, para finalizar determinando las extralimitaciones en las que incurre la UGPP dentro de los procedimientos administrativos, al realizar requerimientos de ajustes del Ingreso Base de Cotización –IBC y/o aportes al Sistema General de la Seguridad Social -SGS-, respecto de aspectos de contenido no salarial con apoyo en los límites fijados por el artículo 30 de la Ley 1393 de 2010, frente a los trabajadores dependientes, no sin antes haber descrito el contenido y alcance del principio de unidad de materia de raigambre Constitucional establecido en el artículo 158 de la Constitución Política de 1991, la naturaleza, funciones y fundamento normativo de la Unidad de Gestión Pensional y Parafiscales -UGPP- y, por último, plantear algunas diferencias de criterio que, respecto de los sistemas de remuneración de trabajadores dependientes, en materia de pagos de contenido no salarial y contribuciones parafiscales, ha sido adoptado por la UGPP y la DIAN. 8 Palabras clave: Sistema General de Seguridad Social, pagos laborales no constitutivos de salario, trabajadores dependientes, principio de unidad de materia, Unidad de Gestión Pensional y Parafiscal -UGPP- y DIAN. 9 Abstract The purpose of this monograph is to identify some reasons why, the interpretation and application of article 30 of Law 1393 of 2010, carried out by the Unidad de Gestión Pensional y Parafiscal -UGPP- against non-salary labor payments of the dependent workers, violates the principle of unity of matter; for this, it is crucial to start from the approach to the concept and characteristics of parafiscal contributions within the framework of the General Social Security System in Colombia in its double connotation of “mandatory public service” and “inalienable right” and the concept analysis of salary, to finish determining the excesses in which the UGPP incurs within the administrative procedures, when making adjustment requirements of the Base Contribution Income -IBC and/or contributions to the General Social Security System -SGS-, regarding aspects of non-salary content supported by the limits set by article 30 of Law 1393 of 2010, vis-à-vis dependent workers, but not before having described the content and scope of the principle of unity of matter of Constitutional roots established in article 158 of the Political Constitution of 1991, the nature, functions and normative basis of the Unidad de Gestión Pensional y Parafiscal -UGPP- and, finally, raise some differences of criteria that, with respect to the remuneration systems of dependent workers, in terms of non-salary payments and parafiscal contributions, has been adopted by the UGPP and the DIAN. Keywords: General Social Security System, non-salary labor payments, dependent workers, principle of unit of matter, Pension and Parafiscal Management Unit -UGPP-, DIAN. 10 Introducción Con la presente investigación se busca hacer una aproximación crítica a la interpretación que la UGPP viene efectuando al artículo 30 de la ley 1393 de 2010 frente a los trabajadores dependientes, para intentar dar respuesta a la pregunta ¿vulnera la UGPP el principio de Unidad de Materia en los trámites de fiscalización, al interpretar y aplicar el artículo 30 de la ley 1393 de 2010, frente a los pagos laborales no constitutivos de salario de los trabajadores dependientes? Para analizar la problemática se realizará una conceptualización clara de la noción de Sistema general de seguridad social en Colombia a partir de la Constitución Política de 1991, abordando para ello los fundamentos constitucionales establecidos en los artículos 48 y 49 Superiores, así mismo se realizará una acercamiento normativo al concepto y características de las contribuciones parafiscales, haciendo exposición de lo que la jurisprudencia, la ley y la doctrina y la han entendido por contribuciones parafiscales, concibiendo que los aportes a pensión y salud son una modalidad de éstas; igualmente se abordará la noción de salario y de ingreso base de cotización para la determinación del IBC dentro del derecho laboral, siendo fundamental para ello una descripción detallada de los artículos 127 y 128 del Código Sustantivo del Trabajo, modificados por la Ley 50 de 1990; se precisarán además las normas que definen el Ingreso Base de Cotización de los trabajadores dependientes frente al subsistema de salud y al subsistema de pensiones. Posteriormente, se realizará un análisis desde la perspectiva Jurisprudencial sobre la constitucionalidad del principio de Unidad de materia desarrollado por el artículo 158 de la CP. 11 Finalmente, se abordará el fundamento normativo que define la naturaleza, funciones y que además legitima el accionar de la UGPP dentro de los procesos de fiscalización para aplicar conforme lo viene haciendo la interpretación que realizar del artículo 30 de la ley 1393 de 2010 y se enunciarán una seria de aspectos que llevaran a señalar que existe extralimitación de la UGPP en los requerimientos de ajuste del IBC y de los aportes al sistema general de la seguridad social en salud y pensiones, respecto de aspectos de contenido no salarial, que atenta contra el principio de unidad de materia. La investigación de esta problemática se realizó debido a que se encontró que actualmente existe una inseguridad en materia jurídica , dado que la UGPP ha venido emitiendo una serie de conceptos sobre aspectos no salariales que la entidad considera como parte de las contribuciones parafiscales, situación que da lugar a que se contraríe la Constitución y la ley, de ahí que constantemente se demanden los actos administrativos emanados de este organismo por violar el artículo 158 de la Constitución Política de 1991; por tanto, se busca esbozar algunas razones por la cuales se considera que existe por parte de la UGPP vulneración al principio de unidad materia, al interpretar y aplicar el artículo 30 de la Ley 1393 de 2010 y establecer si existen todos los elementos jurídicos para obligar a realizar aportes al subsistema Pensional y subsistema de salud por la UGPP dentro de la facultad de fiscalización concedida por ley frente a los trabajadores dependientes, respecto de aspectos de contenido no salarial, buscando establecer los mecanismos idóneos para atacar estas decisiones a través de acciones Constitucionales y/o administrativas, que podrán constituirse en un instrumento de orientación para los empresarios para hacer frente a las decisiones de la UGPP. 12 1. Planteamiento del problema 1.1. Descripción del problema La disyuntiva que convoca el presente ejercicio investigativo se centra en determinar las razones por las cuales en el ámbito laboral se pueden presentar pagos no constitutivos de salario que tienen incidencias directas para el pago de contribuciones parafiscales y de seguridad social, cuando en el derecho tributario algunos de estos aspectos asociados con pagos no salariales no necesariamente deben cumplir con la obligación del pago de parafiscales y seguridad social, precisamente porque para el ámbito tributario lo importante es que el pago de aspectos de contenido no salarial, como por ejemplo las bonificaciones, se haya efectuado a empleados que participen en actividades vinculadas en la producción de renta. Al respecto, en los últimos años las empresas del sector privado han tenido múltiples inconvenientes con las interpretaciones, tanto en materia laboral como tributaria, en lo referente a las deducciones laborales y el respectivo pago de contribuciones parafiscales y seguridad social para cumplir con el requisito para la deducción de dichos salarios. En estos momentos se está presentando una gran dificultad en la definición de lo que es salario tanto para efectos laborales como para efectos tributarios. Tal como lo dice el siguiente aparte de la sentencia del 1º de noviembre de 2012 del Consejo de Estado: (…) esto no significa que determinadas erogaciones laborales puedan tener un carácter distinto dependiendo de la autoridad administrativa o judicial que analice la naturaleza de la expensa, pues, 13 por seguridad jurídica, cualquiera de las citadas autoridades esta conminada a valorar los casos concretos, atendiendo los principios constitucionales que, como se vio, orientan la definición de salario y aquellas reglas o criterios que haya trazado el legislador para los mismos fines. Le corresponde entonces a las partes en litigio suministrar los elementos probatorios y de juicio que permitan a las autoridades judiciales aplicar, en cada caso concreto, los mentados principios, reglas y criterios constitucionales y legales (Consejo de Estado, Sentencia del 1 de noviembre de 2012). Hoy en día, al interior de las compañías se viene presentando una discusión que da lugar a una situación confusa, la cual tiene que ver con los planteamientos que se pueden dar, ya que mientras las áreas de compensación crean figuras como la desalarización o pagos de auxilios de alimentación y movilización, bajo el entendido que no son salarios en los términos establecidos en el artículo 128 del Código Sustantivo del Trabajo (CST), por lo que no deberían constituir base para la liquidación de contribuciones parafiscales y de la seguridad social, pero al momento de revisiones por parte de la UGPP las declara salarios, al aplicar e interpretar el artículo 30 de la Ley 1393 de 2010, dejando hallazgos administrativos en dicho sentido dentro del proceso administrativo sancionatorio y es allí cuando las áreas contables entran a terciar y justificar este tipo de descubrimientos, pues al momento de elaboración de declaraciones de renta se podría entender que estos gastos no serían deducibles de renta por no haber cumplido con el requisito de pago de las contribuciones parafiscales y de la seguridad social en materia de salud, pensiones y demás parafiscales. Analizando el objetivo y funciones de la UGPP en materia de fiscalización, el cual se fundamenta en determinar la adecuada, completa y oportuna liquidación y pago de las contribuciones parafiscales de la protección social frente a cada uno de los empleados 14 vinculados, esto entra en pugna con la competencia de la DIAN, que es la de verificar las operaciones económicas de los contribuyentes durante una determinada vigencia fiscal en procura de determinar la carga tributaria y en este caso, verificando la procedencia de las deducciones en materia tributaria a que tienen derecho los contribuyentes por el pago de las contribuciones parafiscales; dicha disyuntiva implica la existencia de una falta de igualdad de criterios, pues cuando se revisan conceptos de una y otra entidad se generan diferencias que vienen imponiendo hoy en día una inestabilidad jurídica, al interior de las empresas, pues no se sabe cuál ente de control tiene la razón. Un ejemplo claro de dicho planteamiento se encuentra en cómo la DIAN estableció que los incentivos ocasionales son cada vez más frecuentes al amparo de las normas de flexibilización salarial que autorizan a las partes vinculadas mediante contrato de trabajo para decidir que ciertos beneficios no constituyen salario y por esta razón no se incluyen en el factor para liquidar contribuciones parafiscales y prestaciones sociales. Es así entonces como la DIAN considera que los pagos laborales no salariales a los que hace referencia el artículo 30 de la Ley 1393 de 2010 son deducibles del impuesto sobre la renta, siempre que tales bonificaciones sean vinculadas a la producción de renta de la empresa y se haya efectuado la respectiva retención en la fuente por concepto de ingresos laborales. Pero caso contrario ocurre con la UGPP, quien hoy en día viene desconociendo que dichos pagos sean no salariales y, según su interpretación, aducen que estas bonificaciones, al estar asociadas a la producción de renta de la compañía, deben considerarse salario; según el Ministerio de Trabajo, cuando una bonificación es reconocida por el empleador como retribución del pago y por el 15 desempeño del cargo deberá entenderse que hace parte integral del salario así sea reconocida en forma ocasional y por tal motivo constituyen salario. 1.2. Formulación del problema Teniendo en cuenta el anterior panorama, se hace necesario responder el siguiente interrogante desde la óptica del derecho laboral y de la seguridad social colombiano: ¿Cómo se vulnera el principio de unidad de materia por la Unidad de Gestión Pensional y Parafiscal (UGPP) frente a los pagos laborales no constitutivos de salario de los trabajadores dependientes, al interpretar y aplicar el artículo 30 de la ley 1393 de 2010? 16 2. Justificación La pertinencia de este trabajo es, en principio, de interés personal, en la medida en que se pretende realizar el abordaje de un tema de poco andamiaje investigativo a nivel doctrinal en Colombia con la intención de crear argumentos para dejar identificadas las razones por las cuales se considera que, dentro de los trámites administrativos adelantados por la UGPP para el cumplimiento de sus funciones legales, se interpreta y aplica de manera indebida el artículo 30 de la Ley 1393 de 2010, con clara extralimitación de sus funciones, vulnerándose así de manera directa el principio de unidad de materia contenido en el artículo 158 de la Constitución Política de 1991. Así mismo, se establecerán las diferencias de criterio y de tratamiento que, respecto de los sistemas de remuneración de trabajadores dependientes en materia de pagos de contenido no salarial y contribuciones parafiscales, han sido adoptados por la DIAN y por la UGPP dentro de los trámites administrativos de su competencia. Para ello se tiene la intensión de estructurar una monografía en la que se aborden los diferentes objetivos establecidos en este anteproyecto, que sirva de herramienta de consulta y profundización para las diferentes empresas y empresarios que les permita obtener claridad e insumos suficientes para sustentar las acciones de defensa dentro de los procesos administrativos, para soportar y enfrentar con éxito los diferentes requerimientos y hallazgos formulados por la UGPP frente a los ajustes del Ingreso Base de Cotización –IBC y/o aportes al 17 Sistema General de la Seguridad Social SGS, respecto de aspectos de contenido no salarial con apoyo en los límites fijados por el artículo 30 de la Ley 1393 de 2010 para los trabajadores dependientes. 18 3. Objetivos 3.1. Objetivo general Identificar las razones por las cuales la interpretación y aplicación del artículo 30 de la Ley 1393 de 2010, realizada por la Unidad de Gestión Pensional y Parafiscal (UGPP) frente a los pagos laborales no constitutivos de salario de los trabajadores dependientes, vulnera el principio de unidad de materia. 3.2. Objetivos específicos Describir la naturaleza, funciones y fundamento normativo que legitima el accionar de la Unidad de Gestión Pensional y Parafiscales (UGPP) en Colombia. Determinar las extralimitaciones en las que incurre la UGPP dentro de los procedimientos administrativos, al realizar requerimientos de ajustes del Ingreso Base de Cotización –IBC y/o aportes al Sistema General de la Seguridad Social SGS, respecto de aspectos de contenido no salarial con apoyo en los límites fijados por el artículo 30 de la Ley 1393 de 2010, frente a los trabajadores dependientes. Establecer las diferencias de criterio y de tratamiento que, respecto de los sistemas de remuneración de trabajadores dependientes, en materia de pagos de contenido no salarial y 19 contribuciones parafiscales, ha sido adoptado por la DIAN y por la UGPP dentro de los trámites administrativos de su competencia. 20 4. Diseño metodológico 4.1. Enfoque La presente investigación se desarrolla desde un enfoque cualitativo, el cual permitió llevar a cabo una valoración conceptual del objeto de estudio sin necesidad de mediciones o cuantificaciones; esta clase de enfoque, según lo señalan Hernández, Fernández & Baptista (2010), permite la realización de las descripciones de las diferentes categorías de análisis. 4.2. Alcance Para el presente estudio se propuso una investigación de alcance descriptivo que permitió realizar una caracterización de los diferentes elementos en torno a las razones por las cuales, la interpretación y aplicación del artículo 30 de la ley 1393 de 2010, realizada por la Unidad de Gestión Pensional y Parafiscal (UGPP) frente a los pagos laborales no constitutivos de salario de los trabajadores dependientes vulnera el principio de unidad de materia, ello desde la doctrina, la norma y la jurisprudencia colombiana. 4.3. Diseño Se llevó a cabo un estudio de carácter no experimental, en el cual, según los planteamientos de Hernández, Fernández & Baptista (2010) “no genera ninguna situación, sino que se observan 21 situaciones ya existentes, no provocadas intencionalmente en la investigación por quien la realiza” (p. 149); por lo tanto, no se pretendió realizar una intervención, sino una aproximación desde el derecho al problema de investigación. 4.4. Técnicas e instrumentos de recolección de información Para la recopilación de toda la información requerida para el desarrollo de la investigación, es decir, para resolver el problema planteado, se recurrió a la revisión documental, la cual “consiste en detectar, consultar y obtener la bibliografía y otros materiales útiles para los propósitos del estudio” (Hernández, Fernández & Baptista, 2010, p. 53). Dicha revisión se efectuó vía internet y en centros o sistemas de información como bibliotecas o centros de documentación de universidades de la ciudad de Medellín y en bases de datos de revistas indexadas. 22 5. Marco teórico 5.1. Concepto de seguridad social En un Estado Social de Derecho, como lo ha pretendido ser el de Colombia a partir de la Constitución de 1991, la Seguridad Social cobra gran relevancia partiendo de dos conceptos, a saber: por su carácter redistributivo del ingreso y por su propósito de beneficio general. Sin embargo, antes del afianzamiento de tales conceptos, la seguridad social se leía desde otro prisma. Bajo el primer periodo de la Constitución de 1886, la seguridad social en Colombia estaba orientada a garantizar, aunque de forma muy discriminada, sólo servicios básicos en salud; su prestación dependía de la capacidad de pago de los afiliados al llamado sistema de seguridad social. Se tenía más una concepción asistencialista que de seguridad social como tal, basada en un origen ético, es decir, unos medios operativos inspirados en la beneficencia. Dicha asistencia se fundamentaba en el artículo 19 que establecía que: La Asistencia Pública es función del Estado. Se deberá prestar a quienes careciendo de medios de subsistencia y de derecho para exigirla de otra persona, estén físicamente impedidos para trabajar. La Ley determinará la forma como se preste la Asistencia Pública y los casos en que deba darla directamente el Estado (Constitución de 1886, art. 19). 23 Para ese entonces, la seguridad social era un servicio sectorial, al cual tenían acceso apenas ciertos grupos de la población. Fue posteriormente, aunque de manera paulatina, cuando se acogió un fundamento jurídico, considerando dicha ayuda como un derecho de las personas, desarrollado a través de mecanismos e instrumentos normativos, apuntando al cubrimiento de las contingencias que concernían a todos los sectores de la población. Ello permitió que al sistema de salubridad pública se empezaran a añadir ilusiones relacionadas con el régimen de pensiones, aunque igualmente, protegiendo sólo a algunos grupos privilegiados. Con la Constitución de 1991 se da un gran avance en cuanto al concepto de seguridad social y además de consagrarlo expresamente como un derecho público a cargo del Estado, se abrió la puerta a la creación de procedimientos de autoridad que respondieran a las exigencias apremiantes del interés social. Con esta Carta, se comienza a reconocer el carácter de derecho y de necesidad prioritaria del desarrollo social del país a la Seguridad Social. Precisamente, la Constitución Política de Colombia, en sus artículos 48 y 49, la define como un derecho colectivo y un servicio público esencial, que puede ser prestado por el Estado o por los particulares conforme a los principios de universalidad, solidaridad y eficacia. Si nuestro derecho ha supuesto llevar consigo una política social, la seguridad social sin duda, llega a ser la herramienta más apta para garantizar la calidad de vida digna al conglomerado en general, porque no de otra forma se crearía un impacto inmediato en el bienestar de los ciudadanos para enfrentar riesgos como la enfermedad, la vejez y la muerte, entre muchos otros. 24 Para Bedoya, Jiménez & Vahos (2011), dada la importancia de la seguridad social, y considerando que el hombre por el solo hecho de su condición, merece vivir con dignidad, se ha hecho necesario establecer reglas que la hagan efectiva a partir de un compromiso entre el Estado y la sociedad misma. Fue por eso que la Constitución Política Colombiana de 1991 vio necesario establecer como tarea del Estado su participación en la organización, administración y financiación de la prestación de la seguridad social; dejando de lado la concepción benéfica de asistencia pública que regía en nuestro país en los asomos de la seguridad social como prestación por caridad de los servicios a la población de escasos recursos económicos. El Constituyente entendió que la seguridad social era un derecho de las personas, no supeditado a ninguna otra razón diferente a su condición humana. Al respecto, la Corte Constitucional, en Sentencia T-116 de 1993 manifestó que la Constitución de 1991 ha prohijado un avance en cuanto a la Seguridad Social al consagrarla en sentido universal, ya que hoy día se entiende que este derecho no emana de la relación laboral o de la dependencia del trabajador, sino de la misma condición humana, las previsiones del riesgo, la conservación de una comunidad sana y productiva, conceptos que la han convertido en un derecho inalienable de la persona. El artículo 48 de la Constitución de 1991 estableció lo siguiente: La Seguridad Social es un servicio público de carácter obligatorio que se prestará bajo la dirección, coordinación y control del Estado, en sujeción a los principios de eficiencia, universalidad y solidaridad, en los términos que establezca la ley. Se garantiza a todos los habitantes el derecho irrenunciable a la seguridad social (...) (Constitución de 1991, art. 48). 25 Según Ríos (2004), esta nueva concepción constitucional de la seguridad social, sirvió de fundamento para que el Legislador comenzara la reestructuración administrativa, operativa y financiera del régimen de seguridad social reinante en nuestro país. Fue así como mediante la Ley 100 de 1993 o Sistema General de Seguridad Social, se desarrolló el articulado constitucional y se le dio legalmente la concepción exigida a ese derecho, acogiéndolo como un derecho social y económico o prestacional, dentro de una estructura en la que cada persona es titular del derecho irrenunciable a la seguridad social, en la cual se incluyen la salud, el trabajo, y la asistencia para cuando ya se esté vacante, entre otros derechos. A raíz de ello, la jurisprudencia constitucional ha orientado un pensamiento filosófico sobre las reglas que rigen el nuevo Sistema General de Seguridad Social, ampliando la doble connotación que la Carta entregó al derecho de la seguridad social: la de ser un servicio público y derecho fundamental; al ser un servicio público, la Corte Constitucional, en Sentencia T-110 de 2011, ha establecido que esta es de carácter obligatorio y debe prestarse “con sujeción a los principios de eficiencia, universalidad y solidaridad, bajo la dirección, coordinación y vigilancia del Estado”; y al ser un derecho fundamental es porque es un derecho irrenunciable, que se encuentra en cabeza de todos los habitantes del territorio nacional. Así las cosas, la naturaleza de servicio público que ostenta la seguridad social en Colombia, implica su sometimiento a las directrices que la jurisprudencia de la Corte Constitucional ha efectuado al definir este tipo de prestaciones. Por tanto, y como lo expresa la mencionada corporación: 26 (i) En primer término, constituye una actividad dirigida a la satisfacción de necesidades de carácter general, la cual se realiza de manera continua y obligatoria; (ii) en segundo lugar, dicha labor se presta de acuerdo a disposiciones de derecho público; (iii) para terminar, es una actividad que corre a cargo del Estado, el cual puede prestar el servicio directamente o por medio de concesionarios, administradores delegados o personas privadas (Corte Constitucional, 2011, Sentencia T-110). De igual manera, el artículo 365 de la Constitución Nacional señala que el propósito social del Estado y de los servicios públicos “son inherentes a la finalidad social de Estado” y, por ende, es deber de la administración “asegurar su prestación eficiente a todos los habitantes del territorio nacional”. Ahora, con relación a la connotación de la seguridad social como derecho constitucional, es importante señalar que tal calificación comporta, al menos, tres consecuencias: la primera de ellas es que en concordancia con el carácter de servicio público, se le impone al Estado, en primer lugar, la obligación de satisfacer esta garantía a través de la concesión de prestaciones específicas (derechos subjetivos), en segundo lugar, el diseño de una estructura que establezca las entidades encomendadas de prestar el servicio, en tercer lugar, la delimitación de los procedimientos que se deben seguir para acceder a las prestaciones que el sistema brinda y, finalmente, la provisión de los fondos económicos que garanticen su adecuado funcionamiento. Y, en segundo término, la ubicación de la seguridad social como derecho constitucional implica que su interpretación se realice de acuerdo “con los tratados internacionales sobre derechos humanos ratificados por Colombia” tal y como lo establece el artículo 93 de la Constitución Nacional. De esta manera, el contenido y alcance de este derecho se sostiene de los esquemas de 27 protección del Derecho Internacional de los Derechos Humanos, de los tratados internacionales de derechos humanos ratificados por Colombia, de las observaciones y recomendaciones generales que se han emitido por parte de los órganos de supervisión de las convenciones internacionales sobre el tema, entre otros instrumentos y documentos importantes y/o vinculantes. De igual forma, ha reconocido el avance que la jurisprudencia nacional adoptó en cuanto a ese derecho, al consagrarlo en sentido amplio a favor de toda la población colombiana. Así escribió en el año 1994, refiriéndose al estudio de la constitucionalidad de gran parte de la Ley 100 de 1993, lo siguiente: De manera amplia la Constitución Política de 1991, a diferencia del régimen constitucional anterior, se ocupa en forma expresa de la seguridad social. En la Carta de 1886, sólo en amparo bastante limitado, se disponía expresamente el derecho a la llamada entonces asistencia pública, consagrada en su artículo 19. Hoy por el contrario la preceptiva es extensa y omnicomprensiva. La Carta dispone la facultad del legislador para regular los contenidos de la seguridad social, entendiendo por tal, a un tiempo, un "servicio público de carácter obligatorio" y "un derecho irrenunciable". Técnicamente esta antinomia resulta irreconciliable. Sin embargo, la interpretación integradora de distintos elementos concurrentes en determinadas realidades constitucionales, permite afirmar que la seguridad social es un derecho de la persona que se materializa mediante la prestación de un servicio público de carácter obligatorio. Desde el artículo 1o, la Carta aborda el derecho a la seguridad social, al organizar la República como un Estado Social de Derecho. Esta forma del Estado trae implícito el comentado derecho a la seguridad social. Comprende la solidaridad colectiva que hace resaltar la obligación del poder público, de la Sociedad y del propio hombre, de asistir a los ciudadanos a fin de procurarles una mejor forma de vivir (...) (Corte Constitucional, C-408, 1994). 28 Fue así como se orientó una nueva interpretación de lo que se concebía como seguridad social; pues desarrollando todos estos principios, se determinan los contenidos de esta misma, tales como: la protección de la población a través de asistencia a la familia, a la mujer durante el embarazo y después del parto, el cuidado de la infancia, la protección de la tercera edad y entre muchas otras, la de las personas discapacitadas física, psíquica y sensorialmente. Actualmente, los diferentes regímenes de la seguridad social se encuentran desarrollados por la Ley 100 de 1993, el subsistema pensional encuentra sustento en la Ley 797 de 2003, el subsistema de salud tiene como soporte la Ley 1122 de 2003 y la Ley 1438 de 2011 y el subsistema de riesgos laborales se basa en la Ley 1295 de 1994 y 1562 de 2012. Para cumplir con el principio de sostenibilidad propio del Sistema General de Seguridad Social, como más adelante se desarrollará, se estableció legalmente los aportes y contribuciones parafiscales, como las sumas ingresadas, por conceptos de cuotas o aportes, que deben de figurar en los presupuestos de las entidades gestoras, que son a su vez los entes de que se vale el Estado para desarrollar las políticas de la seguridad social. Estos ingresos, son extra presupuestarios en el sentido de que, establecidos en virtud del poder financiero del Estado, no figuran en sus presupuestos sino en los presupuestos de los organismos que tienen encomendada su gestión. Por esta cualidad, evidencian claramente su carácter parafiscal. 5.2. Principios del Sistema de Seguridad Social de la Ley 100 de 1993 29 Según se establece en el artículo 2 de la Ley 100 de 1993, el Sistema de Seguridad Social colombiano se encuentra estructurado sobre 6 principios fundamentales, los cuales se esquematizan en la siguiente tabla: Tabla 1. Principios esenciales de la seguridad social Fuente: elaboración propia a partir del artículo 2 de la Ley 100 de 1993. A los anteriores principios habría que sumar otros como el de progresividad, que implica que la seguridad social debe desarrollarse de forma paulatina, con el propósito de amparar a la población y mejorar su calidad de vida; también se destaca el principio de sostenibilidad contemplado en el artículo 153 de la Ley 100 de 1993, modificado por el artículo 3 de la Ley 1438 de 2011, y que conlleva que toda prestación que se reconozca se financie con un flujo de recursos ágil y expedito, que obedezca a criterios de sostenibilidad fiscal. 30 5.3. Necesidades protegidas por la Seguridad Social La Seguridad Social en Colombia encuentra fundamento, como ya se dijo, en el artículo 48 constitucional, en donde se le considera como un servicio público obligatorio, cuya dirección, coordinación y control se encuentra a cargo del Estado; este está comprendido por la prestación de servicios según lo determine la ley, cuyo principal sustento normativo en la Ley 100 de 1993, en donde se identifica la cobertura que debe brindarse tanto por el Estado como por entes públicos para el cubrimiento de contingencias económicas y de salud y la prestación de servicios sociales complementarios. De este modo, las necesidades protegidas específicas por la Seguridad Social en Colombia son pensión (de vejez, invalidez y muerte), seguridad social en salud, riesgos profesionales y servicios sociales complementarios. De acuerdo con Acevedo (2010), las necesidades protegidas por la Seguridad Social encontraban fundamento en una serie de normas que estaban dispersas y la protección brindada era de carácter diferenciado, tanto para el sector privado como para el público, especialmente en materia de pensiones; con el nuevo sistema se buscó mejorar las condiciones de calidad y oportunidad de los servicios, pero principalmente extenderlos al rango poblacional con mayores falencias: “la necesidad social entabla una lucha contra cinco problemas que hacen vulnerables a las sociedades: la enfermedad, la ignorancia, el desaseo, la ociosidad y la indigencia” (Avecedo, 2010, p. 194). 31 De igual forma, está fundada en medidas asistencialistas en temas sociales, de seguros y de asignaciones familiares (subsidio y cajas de compensación familiar); estas figuras son subsistemas de la seguridad social y permiten la transferencia de recursos del Estado a la atención prioritaria de las necesidades de los ciudadanos en los asuntos antes mencionados. 5.4. La seguridad social como derecho De acuerdo con Landau (2015), la seguridad social en Colombia adquiere la categoría de derecho una vez que la Asamblea Nacional Constituyente incorpora a la Constitución el concepto de “Estado Social de Derecho”; señala el autor que si el concepto asumido hubiese sido el de un “Estado de Derecho” la seguridad social actualmente no sería considerada un derecho en sí misma. Esta consideración tiene profundas implicaciones en el modelo de Estado que se instituyó en Colombia, en la medida en que convierte al Estado en un ente asistencialista, pues debe suplir las necesidades y contingencias que se deriven de temas relacionados con la salud, las enfermedades comunes, la vejez, los accidentes de trabajo, las enfermedades laborales, los auxilios funerarios y la asistencia a la población vulnerable, la cual se hace más necesaria cuando la población no cuenta con los recursos suficientes para hacer financieramente viable el sistema, correspondiéndole tal labor al Estado, lo que conlleva asumir una carga derivada del reconocimiento de la seguridad social como derecho. 32 5.5. Seguridad social como servicio público A pesar de la existencia de la concepción de la seguridad social como derecho, también existe otra posición que la concibe como un servicio público a cargo del Estado. Esta apreciación encuentra fundamento en la Ley 100 de 1993 al instaurar un sistema de aseguramiento en salud y seguridad social que se caracteriza por tener en cuenta la capacidad de pago del ciudadano para poder acceder a los servicios de salud, pensiones y riesgos profesionales. De acuerdo con Manrique (2014), el concepto de seguridad social como servicio público se entiende desde un punto de vista instrumental, según el cual el Estado es quien tiene la potestad de autorizar o no su prestación al sector privado; se trata de una actividad que es susceptible de explotación económica, en donde el Estado adquiere la facultad discrecional de conceder o no su explotación en el mercado; se trata de una actividad explotable económicamente, concesionable y vigilada. La Corte Constitucional en la Sentencia C-615 de 2002 destaca que la intervención por parte del Estado no puede ser tan intensa que llegue a eliminar el esquema de mercado libre que permite la participación de empresas públicas y privadas; de igual manera, en la Sentencia T-700 de 2011 establece que la seguridad social tiene una doble connotación, tanto como servicio público de carácter obligatorio, así como derecho; inclusive, según se determina en la Sentencia T-110 de 2011, es un derecho fundamental. 33 5.6. Aproximación al concepto y características de las contribuciones parafiscales Según lo establecido en el artículo 1 de la Ley 100 de 1991, el Sistema de Seguridad Social Integral colombiano, ofrece una garantía sobre los derechos irrenunciables de toda persona para protegerse de las contingencias que lo puedan afectar, lo cual encuentra fundamento en el ordenamiento constitucional y pretende equilibrar las cargas económicas que asumen empleadores y trabajadores, a fin de satisfacer sus necesidades en materia salarial, pensional y de salud. En virtud de lo anterior, los aportes a salud y pensión adquieren una naturaleza parafiscal en Colombia, la cual, según el sentido de la Sentencia C-490 de 1993, posee una especial afectación y se diferencia de los impuestos y de las tasas: (…) las contribuciones parafiscales son obligatorias y no confieren al ciudadano el derecho a exigir del Estado la prestación de un servicio o la transferencia de un bien. Se diferencian de los impuestos en la medida en que carecen de la generalidad propia de este tipo de gravámenes, tanto en materia de sujeto pasivo del tributo, cuanto que tienen una especial afectación y no se destinan a las arcas generales del tesoro público (Corte Constitucional, C-490, 1993). El artículo 29 del Decreto 111 de 1996 define las contribuciones parafiscales de la siguiente manera: Son contribuciones parafiscales los gravámenes establecidos con carácter obligatorio por la ley, que afectan a un determinado y único grupo social o económico y se utilizan para beneficio del propio 34 sector. El manejo, administración y ejecución de estos recursos se hará exclusivamente en la forma dispuesta en la ley que los crea y se destinarán sólo al objeto previsto en ella, lo mismo que los rendimientos y excedentes financieros que resulten al cierre del ejercicio contable. Las contribuciones parafiscales administradas por los órganos que forman parte del Presupuesto General de la Nación se incorporarán al presupuesto solamente para registrar la estimación de su cuantía y en capítulo separado de las rentas fiscales y su recaudo será efectuado por los órganos encargados de su administración. Las contribuciones parafiscales administradas por los órganos que no forman parte del Presupuesto General de la Nación, independientemente de su naturaleza jurídica, se incorporarán en un presupuesto independiente que requerirá la aprobación del Consejo Superior de Política Fiscal (Confis), salvo aquellas destinadas al financiamiento del Sistema General de Seguridad Social (Decreto 111, 1996, art. 29). Cabe anotar que la Sentencia C-052 de 2015 declaró inexequible el artículo 81 de la Ley 1687 de 2013, que modificaba el artículo 29 anteriormente trascrito, con los efectos prorrogados hasta el 31 de diciembre de 2015. Ahora bien, la Corte Constitucional también señala que estas contribuciones poseen tres elementos materiales, tal y como se observa en la siguiente tabla: Tabla 2. Elementos materiales de las contribuciones parafiscales Obligatoriedad Singularidad Destinación sectorial El recurso parafiscal es de En oposición al impuesto, el Los recursos extraídos del observancia obligatoria por recurso parafiscal tiene la sector o sectores económicos o 35 quienes se hallen dentro de los característica de afectar un sociales determinados se supuestos de la norma determinado y único grupo revierten en beneficio creadora del mencionado social o económico. exclusivo del propio sector o recurso, por tanto, el Estado sectores tiene el poder coercitivo para garantizar su cumplimiento. Fuente: elaborado a partir de la Sentencia C-490 de 1993. Estos mismos elementos son reiterados en la Sentencia C-711 de 2001, en donde se reconocen los aspectos de la parafiscalidad, tales como la observancia obligatoria de empleadores y empleados, la afectación a grupos socioeconómicos específicos y el beneficio exclusivo que se revierte a empleadores y empleados; sin embargo, la misma providencia destaca que en algunos casos estos grupos socioeconómicos no se ven beneficiados por las contribuciones realizadas o sus beneficios no se perciben de manera inmediata, pero son necesarios dichos aportes con el fin de asumir contingencias y procurar equilibrio fiscal al sistema General de Seguridad Social en Salud. Dentro de esta última sentencia, frente a la naturaleza de los aportes a salud como a pensión, la Corte Constitucional los caracteriza en tres aspectos básicos: 1) los mencionados aportes son de observancia obligatoria para empleadores y empleados, teniendo al efecto el Estado poder coercitivo para garantizar su cumplimiento; 2) dichos aportes afectan, en cuanto sujetos pasivos, a empleados y empleadores, que a su turno conforman un específico grupo 36 socio-económico; 3) el monto de los citados aportes se revierte en beneficio exclusivo del sector integrado por empleadores y empleados (Sentencia C-711, 2001). Y termina la Corte concluyendo que, tanto los aportes a salud como los aportes a pensión, son de naturaleza parafiscal. En suma, las contribuciones parafiscales del Sistema de Seguridad Social en Colombia que interesan en esta investigación son las siguientes: Tabla 3. Contribuciones parafiscales del Sistema de Seguridad Social en Colombia Concepto Empleado Empleador Total Sistema de Seguridad Social en 4% 8.5% 12.5% Sistema General de Pensiones 4% 12% 16% Sistema General de Riesgos Asumido 100% por el empleador; el Porcentaje Profesionales porcentaje depende de la clasificación asumido por los del riesgo para la empresa trabajadores Salud independientes Fuente: elaboración propia. De acuerdo con la Sentencia C-1179 de 2001, los aportes parafiscales tienen la característica de constituirse en un gravamen de carácter obligatorio que no se constituye en salario; pero estos aportes sólo deben ser asumidos sólo por ciertos sectores económicos. Del mismo modo, se establece que este tipo de contribuciones “se encuentran a medio camino entre las tasas y los 37 impuestos, dado que de una parte son fruto de la soberanía fiscal del Estado, son obligatorias, no guardan relación directa ni inmediata con el beneficio otorgado al contribuyente” (Corte Constitucional, C-040, 1993). Así las cosas, tanto la jurisprudencia citada como algunos doctrinantes como Insignares et al. (2007), señalan que a partir de la definición y del origen de las contribuciones parafiscales se han fijado una serie de características comunes, las cuales podrían simplificarse en las siguientes: 1. Especie de tributo, que encuentra su origen en el poder tributario conferido por la Constitución, al Congreso, las Asambleas departamentales y a los Consejos Municipales. 2. Son de obligatorio cumplimiento, para las personas que hacen parte del grupo, que satisfacen los supuestos del hecho generador fijado por la ley. 3. Por tratarse de una especie de tributo, deben ser creados por ley en sentido formal. 4. No hacen parte del Presupuesto General de la Nación. 5. En principio afecta a un único grupo o sector económico o social. 6. Tienen fundamentalmente destinación específica, es decir que los recursos recaudados de ese sector o grupo se reinvierten en beneficio de ese mismo sector o grupo. 5.7. Definición de “salario” e “Ingreso Base de Cotización” para la determinación del IBC De cara a lo establecido en el artículo 18 de la Ley 100 de 1993 y en el artículo 204 ibidem a los que nos remite el artículo 30 de la Ley 1393 de 2010, es importante señalar que dichas normas de manera clara establecen, que el Ingreso Base de Cotización para realizar aportes al sistema de 38 pensiones y al sistema de salud por parte de los trabajadores dependientes lo constituye el salario del empleado, aclarando que, para el caso en que el trabajador devengue un salario integral, el Ingreso Base de Cotización, será el equivalente al 70% del mismo. De acuerdo con López (2019), el concepto jurídico de salario conlleva el propósito de realizar una retribución pecuniaria o remuneratoria a cambio de la prestación de un servicio por parte de un trabajador a favor de un empleador, “la cual no solamente incluye lo que periódicamente se percibe por el trabajo, sino también, todo aquello que se cancela a éste en dinero o en especie como contraprestación por la labor desempeñada” (p. 18). En el Decreto 2663 de 1950, que contiene el Código Sustantivo del Trabajo, modificado por la de la Ley 50 de 1990, se define de manera específica la noción de salario: Constituye salario no sólo la remuneración ordinaria, fija o variable, sino todo lo que recibe el trabajador en dinero o en especie como contraprestación directa del servicio, sea cualquiera la forma o denominación que se adopte, como primas, sobresueldos, bonificaciones habituales, valor del trabajo suplementario o de las horas extras, valor del trabajo en días de descanso obligatorio, porcentajes sobre ventas y comisiones (Decreto 2663, 1950, art. 127, modificado por la Ley 50 de 1990). Por su parte, el mismo Código, en el artículo 128, estipula que no deben considerarse como salario aquellas sumas que tienen el carácter de ser ocasionales, como es el caso de primas, bonificaciones o gratificaciones, ni tampoco las participaciones de ganancias de la empresa, ni las prestaciones sociales, señala de manera precisa la norma lo siguiente: 39 No constituyen salario las sumas que ocasionalmente y por mera liberalidad recibe el trabajador del empleador, como primas, bonificaciones o gratificaciones ocasionales, participación de utilidades, excedentes de las empresas de economía solidaria y lo que recibe en dinero o en especie no para su beneficio, ni para enriquecer su patrimonio, sino para desempeñar a cabalidad sus funciones, como gastos de representación, medios de transporte, elementos de trabajo y otros semejantes. Tampoco las prestaciones sociales de que tratan los títulos VIII y IX (Decreto 2663, 1950, art. 127, modificado por la Ley 50 de 1990). La Corte Suprema de Justicia, mediante Sentencia del 12 de febrero 1993 (Radicación 5481173) en Sala Laboral fue la primera corporación que analizó de manera sistemática el contenido de los artículos 14 y 15 de la Ley 50 de 1990, providencia que después ha sido objeto de mención tanto por la misma Corporación como por la Corte Constitucional; así, por ejemplo, la Corte Constitucional en la Sentencia C-521 de 1995, así como el Consejo de Estado, han señalado, cuando se trata de examinar el concepto de salario, que de acuerdo con lo establecido en la normatividad, y por la usanza en el lenguaje jurídico, se distingue pagos que constituyen salario propiamente dicho de otras remuneraciones y beneficios que también recibe el trabajador por razón de su trabajo o con ocasión del mismo, cuales son las prestaciones sociales, las indemnizaciones y los descansos. Precisó la Corte Constitucional que los pagos anteriores encuentran su causa en la prestación subordinada de servicios, por lo que siempre la razón será la relación laboral preexistente; por lo tanto, para la distinción de su naturaleza jurídica no puede examinarse en su causa, sino más bien en su finalidad, la cual permitiría delimitar claramente los diferentes conceptos. En 40 consecuencia, realizó la Corte un examen de cada uno de los conceptos anteriores, determinando lo que constituye salario. Definió la sentencia los conceptos en los siguientes términos: El salario aparece así como la remuneración más inmediata o directa que el trabajador recibe por la transmisión que hace de su fuerza de trabajo para ponerla a disposición del empleador. Prestaciones sociales, cubre los riesgos o infortunios a que se puede ver enfrentado: la desocupación, la pérdida ocasional o permanente, parcial o total, de su capacidad laboral por enfermedad, accidente, vejez, etc. y la muerte. Indemnizaciones, corresponden a reparaciones de daños, en su doble modalidad de compensatorias y moratorias, resarcen los perjuicios que el trabajador llegue a sufrir. Descansos remunerados, regulados por el Código Sustantivo del Trabajo comprenden el "descanso dominical remunerado", el "descanso remunerado en otros días de fiesta" y las "vacaciones anuales remuneradas". Además, sostiene que adicionalmente el trabajador recibe otros pagos no constitutivos de salario puesto que no tienen como objeto retribuir el servicio, sino que están destinados a facilitarle el desempeño cabal de sus funciones o son una simple liberalidad ocasional del empleador. De manera directa, respecto al alcance de los artículos 14 y 15 de la Ley 50 de 1990 expone lo siguiente: Dichos preceptos no disponen, como pareciera darlo a entender una lectura superficial de sus textos, que un pago que realmente remunera el servicio, y por tanto constituye salario, ya no lo sea en virtud de disposición unilateral del empleador o por convenio individual o colectivo con 41 sus trabajadores. En efecto, ni siquiera al legislador le está permitido contrariar la naturaleza de las cosas, y por lo mismo no podría disponer que un pago que retribuye la actividad del trabajador ya no sea salario. Lo que verdaderamente quiere decir la última parte del artículo 15 de la Ley 50 de 1.990, aunque debe reconocerse que su redacción no es la más afortunada, es que a partir de su vigencia pagos que son "salario" pueden no obstante excluirse de la base de cómputo para la liquidación de otros beneficios laborales (prestaciones sociales, indemnizaciones etc.). A propósito de la preponderancia del criterio de retribución directa del servicio en la determinación certera de lo que es salario, La Corte Suprema de Justicia, Sala Laboral, ha señalado que es aquella que tiene su fuente próxima o inmediata en el servicio personal prestado por el trabajador así: El pago del salario, desde el punto de vista jurídico, es la principal obligación de quien se beneficia del trabajo subordinado ajeno, como que constituye ordinariamente la contraprestación primordial y más importante de la actividad desplegada por el trabajador. El salario aparece así como la remuneración más inmediata o directa que el trabajador recibe por la transmisión de su fuerza de trabajo para ponerla a disposición del empleador, por lo cual se considera uno de los elementos esenciales de toda relación de trabajo, sin que importe la forma jurídica –contrato de trabajo o relación legal o reglamentaria- que regule la prestación personal de servicios”. (sentencia del 12 de febrero de 1993 (Rad. 5.481). De igual modo ha explicado que, a la luz de lo que establecen las normas que regulan el salario en el Código Sustantivo del Trabajo, no es posible concluir que todo pago que reciba el trabajador en su calidad de tal y dentro de la ejecución de una relación de trabajo, sea constitutivo de salario, pues ese razonamiento “desconoce que desde antiguo la legislación laboral de nuestro país ha consagrado la existencia de diferentes pagos al trabajador que si bien tienen origen en el contrato de trabajo y se 42 deben hacer en atención a la calidad de parte de ese contrato que adquiere el trabajador, no pueden ser considerados como salario por no remunerar el servicio prestado, esto es, por no corresponder a la retribución directa del trabajo ( Sentencia del 7 de febrero de 2006, radicación 25734). En este caso, no es posible concluir que la aludida prima de vacaciones esté concebida como una contraprestación directa del servicio, esto es, que con ella se estuviera retribuyendo de manera inmediata la actividad laboral desplegada por la demandante, en la medida en que de la forma como está concebida y de lo que es dable entender es su objetivo, no se desprende que se remunerara el trabajo efectuado por la trabajadora pues, por el contrario, su reconocimiento estaba directamente relacionado con un descanso remunerado que, como es sabido, no tiene naturaleza salarial, durante el cual, obviamente, no hay prestación del servicio” (Sentencia del 27 de mayo de 2009, radicación 32657). Así las cosas, constituye salario la retribución directa que recibe el trabajador como consecuencia de la prestación del servicio, entendiendo como tal la que tiene su causa en la labor que ejecuta el trabajador, sin que otras sumas que reciba tengan tal calificación o requiera expresarse que no la tienen. Igualmente, el Consejo de Estado ha asumido una tesis similar, al señalar la legalidad de estos acuerdos, conforme a lo estipulado en el artículo 128 del código Sustantivo del trabajo, indicando que las bonificaciones habituales extralegales, no son constitutivas de salario si así lo pactan expresamente el empleador y el trabajador, las que expresamente se acuerden como no salariales se pueden excluir de la base de la contribución por aportes parafiscales, siempre que el empleador pruebe que, en los términos del artículo 128 del Código Sustantivo del Trabajo, no son constitutivas de salario y al respecto manifestó: 43 La Sala ha precisado que las denominadas bonificaciones habituales extralegales no son constitutivas de salario si expresamente así lo pactan el empleador y el trabajador, lo que, como se señaló, significa que no solo pueden excluirse del salario las bonificaciones ocasionales que por mera liberalidad se pagan al trabajador, como lo entiende el demandado. En efecto, sobre el particular, la Sala sostuvo lo siguiente: “[…] el artículo 128 C.S.T. establece las características de diferentes pagos que realiza el empleador que no son constitutivos de salarios, así: 1. Las sumas que ocasionalmente y por mera liberalidad recibe el trabajador del empleador. 2. Lo que recibe en dinero o en especie, no para su beneficio sino para desempeñar sus funciones. 3. Los beneficios o auxilios habituales u ocasionales acordados convencional o contractualmente y otorgados en forma extralegal, cuando las partes así lo hayan dispuesto expresamente. Las bonificaciones que son objeto de controversia en el sub examine, corresponden a aquellas que COLPOZOS pactó expresamente en los contratos laborales que serían reconocidas a sus trabajadores y que no serían factor salarial […] Para la Sala, el análisis jurídico y probatorio que realiza la Administración carece de sustento fáctico y legal. Lo anterior, porque la demandante probó que las bonificaciones habían sido expresamente acordadas en los contratos laborales como factores no constitutivos de salario, lo que las ubica en lo dispuesto en el aparte final de la norma. Además, el artículo 128 C.S.T. debe interpretarse según lo establecido en el artículo 17 de la Ley 344 de 1996, que permite a los empleadores acordar con sus trabajadores los pagos que no constituyen salario dentro de la relación laboral, sin que allí se hayan señalado o indicado taxativamente los beneficios que podían o no excluirse del factor salarial. Entonces, con la interpretación propuesta por el artículo 17 de la Ley 344 de 1996, es suficiente con que se demuestre la existencia de un acuerdo, bien sea convencional o contractual, en el que las partes hayan estipulado expresamente que determinados pagos no constituyen salario, para que puedan ser excluidos válidamente de la base para liquidar los aportes y ello no sea requisito para solicitar su deducción”. Así pues, para que el empleador, como sujeto pasivo de la contribución por aportes parafiscales, pueda excluir de la base de los aportes (nómina mensual de salarios), las bonificaciones extralegales expresamente excluidas por las partes como factor salarial debe probar que acordó con sus trabajadores que tales beneficios no son constitutivos de salario. (Sentencia del Consejo de Estado 44 del 6 de agosto de 2014 radicado 25000-23-27-000-2011-00336-01(20030), consejero ponente Martha Teresa Briceño de Valencia). Por lo tanto, cuando la suma cancelada por su naturaleza no constituya salario, por no retribuir directamente el servicio que se presta, no es necesario que las partes dispongan que no lo tiene, ni tampoco que por el hecho de no convenirlo tenga tal naturaleza, pues se reitera que debe examinarse en cada caso la naturaleza del pago para establecer si es salario o no, de acuerdo a las reglas fijadas por el articulo 127 y 128 del código sustantivo del trabajo. Frente a la base de cotización del Sistema de Seguridad Social en Salud y en pensiones, debe revisar el contenido del Decreto 806 de 1998, en su artículo 65 inciso 2°, que señala que “Para los trabajadores del sector privado vinculados mediante contrato de trabajo, la cotización se deberá calcular con base en el salario mensual que aquellos devenguen.” y conforme se ha señalado el artículo 127 del C.S. del T. señala que :“ constituye salario no solo la remuneración ordinaria, fija o variable, sino todo lo que recibe el trabajador en dinero o en especie como contraprestación directa del servicio” (negrillas y subrayas intencionales). Señala al respecto el artículo 65 inciso 2° del Decreto 806 de 1998, hoy incorporada en el Decreto Único Reglamentario del sector salud DUR 780 de 2016: “Sección 2. Ingreso Base de Cotización Artículo 2.2.1.1.2.1 Base de cotización de los trabajadores con vinculación contractual, legal y reglamentaria y los pensionados. Las cotizaciones para el Sistema General de Seguridad Social en Salud para los trabajadores afiliados al Régimen Contributivo en ningún caso podrán ser inferiores al equivalente al 12,5% de un salario mínimo legal mensual vigente. 45 Para los trabajadores del sector privado vinculados mediante contrato de trabajo, la cotización se calculará con base en el salario mensual que aquellos devenguen. Para estos efectos, constituye salario no solo la remuneración ordinaria, fija o variable, sino todo lo que recibe el trabajador en dinero o en especie como contraprestación directa del servicio, sea cualquiera la forma o denominación que se adopte y aquellos pagos respecto de los cuales empleadores y trabajadores hayan convenido expresamente que constituyen salario, de conformidad con lo establecido en los artículos 127, 129 y 130 del Código Sustantivo de Trabajo….. (Art. 65 del Decreto 806 de 1998). Respecto de la base de cotización para el sistema general de pensiones, obsérvese como el Decreto Reglamentario 510 de 2003 art. 3° inciso 2° determina que “deberá ser la misma que la base de cotización del sistema de seguridad social en salud...” (Subrayas intencionales). No obstante lo anterior y sin que exista un expresa modificación de la normatividad citada no sólo en los aspectos asociados con salario y con la base de cotización para el sistema general de seguridad social, con la expedición de la Ley 1393 de 2010, se pretendió introducir en el derecho laboral, una perspectiva tributaria de ingreso, que quiere ir mucho más allá de la simple noción de salario consagrado en el código sustantivo del trabajo, buscando ampliar la noción de salario, para acudir al criterio genérico de remuneración que implica incorporar aspectos salariales y no salariales, por tratarse de elementos que aumenta el patrimonio del trabajador, de ahí que dentro del Sistema Pensional y Sistema de salud, para determinar el ingreso de base de cotización, no podría seguirse incorporando el concepto simple de salario, entendido como la retribución directa por el servicio prestado, sino que a partir de la expedición de la Ley 1393 de 2010, el ingreso base de cotización, debe determinarse adicionalmente, sobre los pagos de carácter no salarial, cuando estos excedieran el límite del 40%. 46 Norma expedida con la finalidad de establecer una limitación a los pagos realizados por los empleadores dentro del marco de lo establecido en el artículo 128 del Código Sustantivo del Trabajo, que hace mención a los pagos no constitutivos de salario, dado que en la medida en que se exceda el 40% del total de la remuneración, los excesos deben ser parte del Ingreso Base de Cotización para Los subsistemas de salud y pensión principalmente por señalarlo de manera expresa el artículo 30, que al respecto señala: Sin perjuicio de lo previsto para otros fines, para los efectos relacionados con los artículos 18 y 204 de la Ley 100 de 1993, los pagos laborales no constitutivos de salario de los trabajadores particulares no podrán ser superiores al 40% del total de la remuneración. 5.8. La constitucionalidad del principio de unidad de materia a partir del artículo 158 de la Constitución Política de 1991 Al respecto del principio de unidad de materia la Corte Constitucional colombiana se ha pronunciado en diversas oportunidades y ha dicho, específicamente, que éste no alude a la simplicidad temática (Sentencia C-992 de 2001), es decir, a un único tema, sino, por el contrario, se refiere a que en un texto, proyecto, ley, etc., puede haber diversidad de contenidos temáticos, aunque siempre debe existir una relación de conexidad objetiva y razonable entre ellos; lo contrario significaría que si en este tipo de documentos se tratan diferentes materias, ello haría imposible encontrar una relación de conexidad y, por ende, constituiría materias separadas. 47 Ahora, cuando no es posible determinar la materia preponderante de una ley, documento, proyecto, etc., resultará un cargo de violación del principio de unidad de materia, que no puede ir en contra el documento en su totalidad, sino contra aquellos preceptos en donde pueda establecerse que no existe relación de conexidad con la materia. De manera puntual la Corte Constitucional colombiana ha señalado que: La unidad de materia persigue dos finalidades: la coherencia y la transparencia del proceso legislativo. En cuanto a la coherencia, busca que el proceso legislativo siga un hilo conductor que le dé sentido, dentro del contexto específico definido por el propio legislador, de tal suerte que no se distorsione al extenderse a materias aisladas o inconexas, manteniendo un orden temático en el proceso de deliberación democrática, que es propio del Congreso, que permita un debate informado o serio. Tratándose de la transparencia, la unidad de materia busca impedir que en el proceso legislativo se introduzcan, de manera súbita, sorpresiva, inopinada o subrepticia, e incluso anónima, iniciativas oportunistas que no guarden relación con él y sobre las cuales no se ha dado un verdadero debate (Corte Constitucional, C-147, 2015). Lo anterior significa que este principio, el de unidad de materia, actúa como un límite claro al ejercicio del poder de composición normativa de que es titular el Congreso de la República y, por ende, su acatamiento le asigna al legislador cumplir con dos condiciones fundamentales: (i) definir con precisión desde el mismo título del proyecto cuáles serán las materias centrales que se van a desarrollar a lo largo del articulado, y (ii) mantener una estricta relación interna entre las normas que harán parte del texto de la ley, de manera que exista coherencia temática entre ellas y una clara correspondencia con la materia general de misma (Corte Constitucional, C-147, 2015). 48 Siendo así las cosas, el principio de unidad de materia determina que debe existir un eje temático de los distintos contenidos de una ley y entre tal eje y los demás contenidos debe haber una relación de conexidad específica bajo un criterio objetivo y razonable, ello considerando lo que establece la Constitución Nacional, en la cual se señala expresamente que “todo proyecto de ley debe referirse a una misma materia y serán inadmisibles las disposiciones o modificaciones que no se relacionen con ella” (Constitución Política, 1991, art. 158). Ahora, si un ciudadano busca que se realice un control constitucional de cierta disposición, porque la considera contraria al principio de unidad de materia, entonces tendrá que realizar tres señalamientos, de acuerdo a lo que se dispone en la Sentencia C-400 de 2010: el de la materia que es objeto de la ley que desea demandar, el de las disposiciones que dicho ordenamiento, a su juicio, no tiene una relación con la dicha materia y el de los motivos por los cuales supone que las normas señaladas no tienen relación con el tema de la ley y, por tanto, violan lo preceptuado en el artículo 158 Superior; ello en aplicación de lo preceptuado en el artículo 2 del Decreto 2067 de 1991. Como puede verse, el principio de unidad de materia busca “asegurar que las leyes tengan un contenido sistemático e integrado, referido a un solo tema, o eventualmente, a varios temas relacionados entre sí” (Sentencias C-277 y C-573 de 2011 y C-261 de 2015); por ello su importancia, sobre todo porque a través de su aplicación se pretende que el legislador, e igualmente los ciudadanos, no se sorprendan con la aprobación de normas que no tienen nada que ver con la materia o materias que forman un eje temático de una ley aprobada y que, 49 justamente, por tal razón hubiesen podido ser objeto de una discusión democrática en los recintos legislativos. 6. Resultados y análisis 6.1. Naturaleza, funciones y fundamento normativo que legitima el accionar de la Unidad de Gestión Pensional y Parafiscales (UGPP) en Colombia La Unidad de Gestión Pensional y Parafiscales -UGPP- es una entidad de orden nacional que se encuentra adscrita al Ministerio de Hacienda y Crédito Público; fue creada mediante la Ley 1151 de 2007, cuyo artículo 156 dispone lo siguiente: “Créase la Unidad Administrativa Especial de Gestión Pensional y Contribuciones Parafiscales de la Protección Social, UGPP, adscrita al Ministerio de Hacienda y Crédito Público, con personería jurídica, autonomía administrativa y patrimonio independiente” (Ley 1151, 2007, art. 156). La Ley 1607 de 2012 incorporó una serie de modificaciones a este organismo, al establecer el procedimiento que debe aplicarse para la determinación oficial de las contribuciones parafiscales de la protección social y a la imposición de sanciones, pero tales competencias fueron modificadas por la Ley 1739 de 2014 al reducir las sanciones y ampliar los tiempos del proceso. Otras disposiciones que han regulado y atribuido funciones a la UGPP las constituyen el Acuerdo 1035 de 2015 (sobre pagos que no hacen base para cotizar al sistema), la Ley 1819 de 2016 (que contiene el régimen sancionatorio y se refiere a los beneficios tributarios) y la Ley 2010 de 2019 (que ratifica el régimen sancionatorio y reconoce el principio de oportunidad). 50 Las principales funciones de este organismo se encuentran fijadas en el artículo 156, literal i, de la Ley 1151 de 2007, en donde se le designa para que ejerza todas las gestiones respectivas para la administración de bases de datos, nóminas, archivos y asignaciones relacionadas con pensiones, auxilios funerarios y régimen de prima media; a ello se suman las labores de seguimiento, colaboración y determinación de liquidaciones y pagos de contribuciones parafiscales, para lo cual la norma señala lo siguiente: (…) la UGPP recibirá los hallazgos que le deberán enviar las entidades que administran sistemas de información de contribuciones parafiscales de la Protección Social y podrá solicitar de los empleadores, afiliados, beneficiarios y demás actores administradores de estos recursos parafiscales, la información que estime conveniente para establecer la ocurrencia de los hechos generadores de las obligaciones definidas por la ley, respecto de tales recursos. Esta misma función tendrán las administraciones públicas. Igualmente, la UGPP podrá ejercer funciones de cobro coactivo en armonía con las demás entidades administradoras de estos recursos (Ley 1151, 2007, art. 157). De acuerdo con Ríos et al. (2017), dichas funciones encuentran sustento en os Decretos 681 y 682 de 2017, los cuales modifican la estructura administrativa y la planta personal de la UGPP con el fin de hacer más eficiente y eficaz la prestación de sus servicios y la atención de consultas en materia pensional. La UGPP se encuentra dividida en dos áreas: una encargada del Régimen de Prima Media en pensiones y la otra destinada al tema de contribuciones al Sistema de Seguridad Social; sobre esta última área es en donde se han presentado las mayores críticas frente a la actuación de este 51 organismo, en particular por las extralimitaciones en las que ha incurrido en la aplicación del artículo 30 de la Ley 1393 de 2010. Para cumplir con las labores encomendadas, se le han otorgado facultades específicas en virtud de lo establecido en el Decreto 169 de 2008, dentro de las que se encuentran: solicitar información a otras entidades, solicitar explicaciones y documentos sobre inconsistencias a los aportantes del Sistema de Seguridad Social, realizar cruces de información con entidades financieras y la DIAN, verificar autoliquidaciones, exigir el cumplimiento de obligaciones a los aportantes, realizar labores de inspección, control y fiscalización, llevar a cabo investigaciones, proferir liquidaciones y afiliar a los evasores omisos a la administradora pública de pensiones. Según Delgado & Pabón (2019), otra de las funciones de la UGPP es la de verificar y fiscalizar los aportes que realizan los cotizantes al Sistema de Seguridad Social; si en dicho proceso identifica que los aportes no son los correspondientes a su IBC, este organismo iniciará acciones persuasivas, enviadas a los contribuyentes, con la que invita a empleadores e independientes para que corrijan o cambien de manera voluntaria su comportamiento de pago; estas acciones están dirigidas a aquellas personas sobre las cuales exista un indicio de presunta evasión o si están haciendo los pagos de manera incorrecta; las acciones persuasivas se envían a través de cartas físicas, correos electrónicos, mensajes de texto, llamadas telefónicas o a través de capacitaciones; allí se resalta el deber de aportar al sistema de forma oportuna y correcta y se advierte sobre eventuales sanciones económicas de hasta un 200% e intereses hasta del 30% anual en caso de que persistan las inconsistencias. 52 Una vez se han realizado estas acciones persuasivas, se espera que el aportante realice la corrección y pago oportuno de sus aportes; en caso de que no se logre dicha acción, se da aplicación al procedimiento sancionatorio contenido en el artículo 180 de la Ley 1607 de 2012. Previo a la expedición de la Liquidación Oficial o la Resolución Sanción, la UGPP enviará un Requerimiento para Declarar o Corregir o un Pliego de Cargos, los cuales deberán ser respondidos por el aportante dentro de los tres (3) meses siguientes a su notificación. Si el aportante no admite la propuesta efectuada en el Requerimiento para Declarar o Corregir o en el Pliego de Cargos, la UGPP procederá a proferir la respectiva Liquidación Oficial o la Resolución Sanción, dentro de los seis (6) meses siguientes, si hay mérito para ello. Contra la Liquidación Oficial o la Resolución Sanción procederá el Recurso de Reconsideración, el cual deberá interponerse dentro de los dos (2) meses siguientes a la notificación de la Liquidación Oficial o la Resolución Sanción. La resolución que lo decida se deberá proferir y notificar dentro del año siguiente a la interposición del recurso. PARÁGRAFO. Las sanciones por omisión e inexactitud previstas en el artículo 179 de la Ley 1607 de 2012 no serán aplicables a los aportantes que declaren o corrijan sus autoliquidaciones con anterioridad a la notificación del requerimiento de información que realice la UGPP (Ley 1607, 2012, art. 180). Según Sánchez et al. (2018), la UGPP clasifica los evasores en tres tipos: inexactos, omisos y morosos. 53 Tabla 4. Clases de evasores según la UGPP Inexactos Omisos Morosos Son los que aportan al Son personas obligadas que Son obligados que están sistema, pero pagan valores no se encuentran afiliadas y, vinculados al Sistema General inferiores a los que les por ende, no pagan de Seguridad Social, pero no corresponde, según su nivel contribuciones realizan el pago de manera de ingresos oportuna, evidenciado ello en demoras en periodos cortos o largos de tiempo Fuente: elaboración propia a partir de la UGPP. 6.2. Extralimitaciones en las que incurre la UGPP en requerimientos de ajuste del IBC y/o aportes al Sistema General de la Seguridad Social SGS, respecto de aspectos de contenido no salarial al interpretar el artículo 30 de la Ley 1393 de 2010 que vulnera el principio de unidad de materia Uno de los ejes problemáticos que se ha desarrollado en torno al accionar de la UGPP dentro de los procedimientos administrativos tiene que ver con la extralimitación en las funciones en las que incurre este organismo cuando, luego de los respectivos cruces de información con el órgano encargado de dirigir los impuestos y aduanas nacionales en Colombia, exige el reajuste Ingreso Base de Cotización -IBC- de aquellos aspectos que no tienen un contenido salarial, específicamente en los trabajadores dependientes, traspasando los límites fijados por el artículo 30 de la Ley 1393 de 2010. 54 En general, la norma define una serie de rentas específicas para la salud, esto es, adopta medidas para la promoción de actividades del recurso para la salud y evita la evasión y la elusión de aportes a dicho rubro; básicamente, lo que hace la norma, es procurar una naturaleza tributaria a una serie de aportes que no se constituyen ni se conciben como tributos. La intención de los promotores de la norma, impulsada por el entonces Ministro de Hacienda y Crédito Público Oscar Iván Zuluaga y el Ministro de Protección Social Diego Palacio Betancourt, no era otro que el de adoptar medidas para generar nuevos recursos al sistema de salud colombiano, ello ante la crisis financiera que estaba viviendo el sistema, debido a que la cobertura universal se había ampliado, al igual que los planes de beneficios; en sí, se buscaba ejercer un control eficaz a la evasión y elusión del pago de cotizaciones al sistema de salud, así como a la reorientación de los recursos al interior del sistema. Dentro del artículo 30 de la norma quedó contemplado que los pagos laborales no constitutivos de salario de los trabajadores particulares no podían ser superiores al 40% de la remuneración, ello sin perjuicio de que lo que se tuviera previsto para otros fines y en consonancia con los artículos 18 y 204 de la Ley 100 de 1993. Mediante la Ley 1393 de 2010 el Congreso de la República definió una serie de rentas específicas para la salud, buscando evitar la evasión y la elusión de aportes a dicho sector y el fortalecimiento del equilibrio financiero del Sistema de Seguridad Social en Salud colombiano; 55 en otras palabras, se pretendía generar nuevos recursos para el sistema de salud, para superar su deterioro financiero. En un principio, el gobierno intentó paliar la crisis financiera del sistema de Salud a través del Decreto 4975 de 2009, a través del cual se declaró un estado de emergencia social, pero este fue declarado inexequible por la Sentencia C-252 de 2010, lo que hizo necesario recurrir a una ley para solventar las falencias de financiación del sistema de salud, que se intentaba conjurar con decretos de excepción declarados inconstitucionales. Una vez aprobada la ley quedaron definidas las rentas de destinación específica para la salud, medidas para promover actividades generadoras de recursos, disposiciones para evitar la evasión y la elusión de aportes a la salud y mecanismos para redireccionar recursos al interior del sistema. No obstante, el artículo 30 de la Ley 1393 de 2010 se ocupó más allá del propósito fijado con la expedición de la norma, que pretendía servir de plataforma legislativa para la inyección de recursos al subsistema de salud derivados de la evasión y elusión en el pago de aportes al Sistema General de Seguridad Social en Salud, incorporar y regular temas asociados con la evasión y la elusión del subsistema pensional, subsistema este último que sí bien en principio no resulta foráneo, es completamente independiente del subsistema de salud, pues así se puede inferir no sólo desde su concepción sustancial, dado que el sistema pensional debe ocuparse no sólo de proteger y regular riesgos y eventualidades diferentes, sino que además desde la misma 56 estructura de la Ley 100 de 1993 reciben un tratamiento y regulación, en capítulos separados e independientes, tanto para el subsistema de salud, como para el subsistema pensional. El artículo 18 de la Ley 100 de 1993, que hace referencia a la base de cotización del Sistema de Seguridad Social en Pensiones, señala lo siguiente: La base para calcular las cotizaciones a que hace referencia el artículo anterior, será el salario mensual. El salario base de cotización para los trabajadores particulares, será el que resulte de aplicar lo dispuesto en el Código Sustantivo del Trabajo. El salario mensual base de cotización para los servidores del sector público, será el que señale el Gobierno, de conformidad con lo dispuesto en la Ley 4a. de 1992. El límite de la base de cotización será de veinticinco (25) salarios mínimos legales mensuales vigentes para trabajadores del sector público y privado. Cuando se devenguen mensualmente más de veinticinco (25) salarios mínimos legales mensuales vigentes la base de cotización será reglamentada por el gobierno nacional y podrá ser hasta de 45 salarios mínimos legales mensuales para garantizar pensiones hasta de veinticinco (25) salarios mínimos legales. Las cotizaciones de los trabajadores cuya remuneración se pacte bajo la modalidad de salario integral, se calculará sobre el 70% de dicho salario (Ley 100, 1993, art. 18). Por su parte, el artículo 204 de la misma norma determina la manera como deben realizarse los aportes al componte de salud del Sistema de Seguridad Social de la siguiente manera: 57 La cotización al Régimen Contributivo de Salud será, a partir del primero (1°) de enero del año 2007, del 12,5% del ingreso o salario base de cotización, el cual no podrá ser inferior al salario mínimo. La cotización a cargo del empleador será del 8.5% y a cargo del empleado del 4%. Uno punto cinco (1,5) de la cotización serán trasladados a la subcuenta de Solidaridad del Fosyga para contribuir a la financiación de los beneficiarios del régimen subsidiado. Las cotizaciones que hoy tienen para salud los regímenes especiales y de excepción se incrementarán en cero punto cinco por ciento (0,5%), a cargo del empleador, que será destinado a la subcuenta de solidaridad para completar el uno punto cinco a los que hace referencia el presente artículo. El cero punto cinco por ciento (0,5%) adicional reemplaza en parte el incremento del punto en pensiones aprobado en la Ley 797 de 2003, el cual sólo será incrementado por el Gobierno Nacional en cero punto cinco por ciento (0,5%) (Ley 100, 1993, art. 204). Según las normas trascritas, al aplicar el artículo 30 de la Ley 1393 de 2010 se logra deducir claramente que este solamente está dirigido a aplicarse al Sistema General de Seguridad Social en Pensión y Salud, pero únicamente de los trabajadores dependientes, es decir, de los que pertenecen a empresas privadas. Es claro que se trata de una norma eminentemente restrictiva, pues conlleva un límite que procura una protección de unos patrimonios determinados; básicamente, pretende evitar la elusión al Sistema General de Seguridad Social y generarle mayores ingresos, ello en razón de la práctica en la que incurrían algunas empresas del sector privado al realizar aportes al sistema por debajo de la base de la que realmente devengaba el trabajador, con el propósito de no hacer tan gravosa la carga prestacional. 58 En general, la disposición normativa que al regular aspectos no asociados exclusivamente con el subsistema de salud, de acuerdo con el propósito y fin primigenio de la norma, según la exposición de los motivos de la misma, termina siendo excesiva, generando la vulneración y afectación del principio de unidad de materia, de contenido constitucional en el artículo 158 Superior, ya que la norma de manera excesiva hizo extensivos los efectos que buscaban inyectarle recursos al subsistema de salud hacia el subsistema pensional, al regular y mencionar dentro de su contenido el artículo 18 de la Ley 100 de 1993, que regula precisamente la base de cotización del Sistema General de Pensiones, incorporándose precisamente recursos adicionales para dicho subsistema, al limitar para estos fines que los pagos laborales no constitutivos de salario de las trabajadores particulares no podrán ser superiores al 40% del total de la remuneración en materia de la base de cotización pensional. Argumentos que bien podrían constituir fundamento suficiente, para una Revisión de la constitucionalidad del vigente artículo 30 de la ley 1393 de 2010. Es que, mediante Concepto 147921 de 2013 el Ministerio del Trabajo también se pronunció con respecto a la aplicación del límite a pagos no constitutivos de salario, aclarando en primer lugar los alcances del artículo 127 del Código Sustantivo del Trabajo, en el que se establece la definición general de salario y el artículo 128 de la misma norma, en donde se estipulan los pagos que no se consideran salario. Según dichas normas, el salario implica toda contraprestación directa por un servicio, de la cual no forman parte las prestaciones sociales, ni aquellos emolumentos que percibe el trabajador cuando las partes lo han acordado de manera expresa como no constitutivos de salario. 59 La Corte Constitucional a través de la Sentencia C-521 de 1995 establece como regla general que salario no es sólo la remuneración ordinaria fija o variable, sino todo aquello que recibe un trabajador en dinero o en especie como contraprestación o retribución directa y onerosa del servicio y que ingresan de manera real y efectiva al patrimonio del trabajador, por lo que no tiene un título gratuito o por la mera buena voluntad del empleador, sino que es lo que se entrega a cambio por el cumplimiento de unas funciones; de este rubro no hacen parte de las prestaciones sociales, los pagos o suministros acordados por las partes, ni los beneficios o auxilios habituales u ocasionales, por lo que estos no tendrían efecto en las liquidaciones de prestaciones sociales. Por lo dicho, dice el Ministerio de Trabajo en el Concepto de 2013, que los pagos laborales no constitutivos de salario a los que hace referencia el artículo 30 de la Ley 1393 de 2010 deben ser interpretados en el marco de los artículos 127 y 128 del Código Sustantivo del Trabajo y según la regla expresada por la Corte Constitucional en la Sentencia C-521 de 1995, al igual que lo que dice la Sentencia C-710 de 1996, en donde quedó clara la autorización del legislador para que las partes de un contrato de trabajo pudieran determinar de manera expresa aquellas retribuciones que no se constituyan salario y no tuvieran incidencia en la liquidación, siempre y cuando dichas retribuciones no superen el 40% del total de la remuneración. Para aplicar lo establecido en el artículo 30 de la Ley 1393 de 2010 la UGPP, al realizar el ajuste del Ingreso Base de Cotización al Sistema General de Seguridad Social en salud, pensiones y riesgos laborales, obliga a los empleadores que, al momento de efectuar la liquidación y pago de aportes, verifiquen aquellos pagos que no constituyen salarios y establezcan el tope del 40% para 60 los trabajadores dependientes; en la siguiente tabla se explica precisamente, mediante un ejemplo, cómo debería calcularse la aplicación de dicho artículo. Tabla 5. Ejemplo de cálculo de Ingreso Base de Cotización Concepto Fundamento normativo Valor Salario mensual CST, art. 127 $1.000.000 Pago no constitutivo de salario CST, art. 128 $800.000 Total remuneración - $1.800.000 40% aplicado a la remuneración Ley 1393 de 2010, art. 30 $720.000 Valor superior al 40% Ley 1393 de 2010, art. 30 $80.000 IBC (salario mensual + valor Ley 1393 de 2010, art. 30 $1.080.000 superior al 40%) Fuente: elaboración propia. A partir del anterior ejemplo se puede determinar que un trabajador dependiente que recibe un auxilio educativo, aunque no es constitutivo de trabajo y de salario, este se debe cuantificar en dinero para la aplicación de lo señalado en el artículo 30 de la Ley 1393 de 2010; estos auxilios también podrían tener otras destinaciones o bien podrían plantearse a manera de incentivos, determinándose un valor diferente para cada mes, lo que obligaría a cada empleador a realizar un cálculo diferente para cada periodo y, por ende, el IBC establecido sería también distinto mes a mes. Pero lo problemático del asunto no es lo que se viene discutiendo, el meollo del asunto radica en las múltiples interpretaciones que se le ha dado a la norma; así lo reconocen Restrepo & Pérez 61 (2019), quienes afirman que no existe uniformidad de criterios entre la UGPP y el Ministerio del Trabajo, lo que da lugar a equivocaciones al momento de interpretar y aplicar la norma. Para darle claridad a lo anterior, el Consejo Directivo de la UGPP emitió el Acuerdo 1035 del 29 de octubre de 2019, explicando en su Sección II los pagos no constitutivos de salario, dentro del cual incluyó prestaciones sociales, aportes voluntarios, auxilios de transporte y herramienta para el funcionamiento de la labor desempeñada. Básicamente, cualquier aporte realizado por el empleador al empleado debe contemplarse dentro del IBC, con lo cual se desconoce el origen de cada pago y su fundamento legal, lo que conlleva a que las prestaciones sociales hagan parte del total de la remuneración; sin embargo, es importante destacar que el Acuerdo 1035 de 2015 desde el 12 febrero de 2016 se encuentra con medida de suspensión transitoria en espera de pronunciamiento de la Sala de Consulta y Servicio Civil del Consejo de Estado para determinar la aplicación del literal a) numeral 1) de la sección II del Acuerdo, en cuanto a la inclusión de las prestaciones sociales para determinar el IBC, en virtud de la aplicación del artículo 30 de la Ley 1393 de 2010, entre otros conceptos de contenido no salarial que igualmente han sido objeto de discusión; ante este panorama, cabe señalar que: Es oportuno para los aportantes la suspensión transitoria, dejando una tranquilidad al respecto, pues el incluir las prestaciones sociales dentro del análisis del articulo 30 ley 1393 de 2010, hubiese causado una carga financiera, ya que las prestaciones sociales de que tratan los Títulos VIII y IX del C.S. del T, no tiene carácter retributivo del trabajo, sino que se trata de un beneficio y derecho que se otorga al trabajador (Restrepo & Pérez, 2019, p. 16). 62 Es claro que esta postura es totalmente diferente al Concepto 147921 de 2013 proferido por el Ministerio del Trabajo, ya que en este el empleador no está en la obligación de incluir para dicho cálculo las prestaciones sociales, en la medida en que se trata de un pago de orden legal frente al cual el empleador está en la obligación de realizar. Ambas posturas ponen en evidencia los problemas que se han tenido que venir enfrentando las empresas del sector privado, ya que, tal y como lo plantea Arellano (2018), mientras que la interpretación de la UGPP ha tenido como propósito contrarrestar la elusión y la evasión, conceptuando como pagos no constitutivos de salario cualquier tipo de aporte o contraprestación, el Ministerio del Trabajo, por su parte, ha asumido una postura que ha excluido las prestaciones sociales para la determinación del IBC, entre otros conceptos de contenido no salarial, que igualmente han sido objeto de discusión. La Unidad Administrativa Especial de Gestión Pensional y Contribuciones Parafiscales de la Protección Social (U.G.P.P.) toma como constitutivos de salario y como parte del ingreso base de cotización los pagos laborales no constitutivos de salario recibidos por los trabajadores particulares por la sola circunstancia de que su monto exceda el límite porcentual establecido en el artículo 30 de la ley 1393 de 2010, y sin atender a la naturaleza, concepto y definición legal de cada uno de los pagos como constitutivos o no de salario, establecidas en el código sustantivo del trabajo que fuera subrogado en tales disposiciones por la ley 50 de 1990, y que son ratificados por la jurisprudencia vigente sobre la materia. Pues bien, la por Unidad Administrativa Especial de Gestión Pensional y Contribuciones Parafiscales de la Protección Social (U.G.P.P.), viene efectuando una interpretación falsa o errónea de la norma, al darle un alcance diferente al que se desprende racionalmente de su texto, 63 dado que del contenido (materia de la ley), precisado en su título, se concluye, sin duda, que la Ley 1393 de 2010 tiene como propósito la emisión de normas de regulación fiscal , de obtención de recursos presupuestales para la salud y de control a la evasión y a la elusión de aportes a la salud, sin que, por parte alguna, aparezca incluida en la materia a que se refiere dicha ley (definida en su título) la derogatoria o modificación parcial del Código Sustantivo del Trabajo en todos los artículos de carácter sustancial que establecen la naturaleza salarial o no salarial de los pagos laborales recibidos por los trabajadores particulares, razón por la cual dicha ley no podía entrar a derogar o modificar (expresa o tácitamente), en ninguna forma, tales disposiciones del Código Sustantivo del Trabajo (artículos 127, 128, 129, 130, 131 y 132, entre otros) sin incurrir en violación del citado PRINCIPIO DE UNIDAD DE MATERIA, con la consecuencial INADMISIBILIDAD, prevista en la Constitución Política (artículo 158), de las disposiciones contenidas en esa ley expedidas sin acatamiento a dicho principio. De acuerdo con la interpretación que realiza la UGPP, al artículo 30 de la Ley 1393 de 2010, claramente se puede inferir que dicha Unidad administrativa, pretende plantear la derogatoria y modificación parcial ( de manera indebida, inconstitucional y sin estar facultada para hacerlo) del Código Sustantivo del Trabajo, en todos los artículos que definen conceptual y sustantivamente cuando los pagos laborales recibidos por los trabajadores particulares constituyen o no salario, y que establecen los elementos y criterios para distinguirlos y proceder a su calificación respectiva, razón por la cual el artículo 30 de la Ley 1393 de 2010 es inconstitucional, y, por consiguiente, inadmisible en el universo jurídico y legal del país, norma que debe ser INAPLICADA por las autoridades administrativas y judiciales, en el caso concreto, a través de la EXCEPCIÓN DE INCONSTITUCIONALIDAD, de acuerdo con lo preceptuado en el artículo 4º de la 64 Constitución Política (del que se deriva tal excepción), por existir incompatibilidad entre el citado artículo 30 de la Ley 1393 de 2010 y la Constitución Política, además por contrariar de manera indebida el código sustantivo del trabajo Artículo 127 y 128,excepción cuyo objetivo es el de que el juez o autoridad administrativa que conozca de un determinado asunto, al encontrar la norma Inconstitucional, al momento de tomar una decisión, SE ABSTENGA DE APLICAR UNA NORMA QUE ES CONTRARIA A LA CONSTITUCIÓN POLÍTICA. En consecuencia, es claro que la Unidad Administrativa Especial de Gestión Pensional y Contribuciones Parafiscales de la Protección Social -UGPP-, en sus actuaciones administrativas, conforme a los argumentos expuestos, viene excediendo en la interpretación del artículo 30 de la Ley 1393, contrariando normas de carácter legal y constitucional conforme se relata, en especial el principio de unidad de materia contenido en el artículo 158 de la Constitución Política de 1991, dado que en su interpretación no atiende la naturaleza jurídica de salario, los aspectos de contenido salarial y no salarial y los conceptos de Ingreso Base de Cotización definidos en la ley y aclarados mediante abundante jurisprudencia. 6.3. Diferencias de criterio y de tratamiento que, respecto de los sistemas de remuneración de trabajadores dependientes, en materia de pagos de contenido no salarial y contribuciones parafiscales, ha sido adoptado por la DIAN y por la UGPP dentro de los trámites administrativos de su competencia Las sociedades y personas jurídicas y asimiladas, contribuyentes declarantes del impuesto sobre la renta, en términos generales están habilitadas, de acuerdo con diferentes conceptos de la 65 DIAN, para que los pagos realizados a los trabajadores sean deducibles de la renta de los contribuyentes que los realizan, siempre que cumplan con los preceptos generales de las deducciones establecidos en el artículo 107 del estatuto tributario (causalidad, la necesidad y la proporcionalidad del gasto). Las bonificaciones, de acuerdo con las normas laborales, pueden ser habituales u ocasionales. Las bonificaciones ocasionales según lo dispuesto en el artículo 128 del Código Sustantivo del Trabajo no constituyen salario, razón por la cual para su deducibilidad no se requiere el pago de aportes parafiscales en tanto que las bonificaciones habituales, de conformidad con lo dispuesto en el artículo 127 del mismo ordenamiento, es un elemento integrante del salario, por lo tanto para su deducibilidad se hace necesario el pago de aportes parafiscales según lo dispuesto en el artículo 108 del estatuto tributario. Sin embargo, frente a este tema, el Consejo de Estado ha interpretado que el hecho de que las bonificaciones sean habituales u ocasionales no es lo determinante para que constituyan o no salario y por tanto sea necesario el pago de aportes parafiscales. A su juicio, lo importante es que exista un acuerdo, ya sea convencional o contractual, en que las partes hayan estipulado expresamente que estos pagos no constituyen salario y en consecuencia no harán parte para liquidar aportes parafiscales, de conformidad con lo dispuesto en el artículo 17 de la Ley 344 de 1996, por lo tanto, serán deducibles así las bonificaciones sean habituales (C.E., Sec. Cuarta, Sent. jul. 8/2010, 2006-01547, Exp. 17329, C.P. Martha Teresa Briceño). Entre las diversas modalidades de bonificaciones tenemos: 66 a) Los incentivos otorgados a los trabajadores en forma de bonificaciones extraordinarias o de participación en las utilidades de la empresa, los cuales son deducibles si son reconocidos a empleados que participan en actividades vinculadas a la producción de la renta de la empresa, de acuerdo con criterios generales y objetivos para su reconocimiento y siempre que se haya practicado la retención en la fuente por concepto de ingresos laborales. Su deducibilidad también se sustenta en que con los incentivos se mejora la productividad y las rentas de contribuyentes que, en cualquier caso, tributarán sobre las mayores rentas obtenidas como resultado de la aplicación de políticas de incentivos laborales". (DIAN, Conc.11104, feb.25/2004). b) Bonificaciones por retiro: frente a las bonificaciones que se pactan por la terminación de mutuo acuerdo de un contrato de trabajo, si bien se consideran gastos laborales sometidos a retención en la fuente, deben además tener relación de necesidad, proporcionalidad y causalidad con la actividad productora de renta para que sea procedente su deducción. Si bien el Consejo de Estado sostiene que se pueden probar los requisitos del artículo 107 del E.T. se trata de una prueba de difícil recaudo toda vez que nos encontramos frente a bonificaciones que se entregan a trabajadores que se retiran de voluntariamente (C.E., Sec. Cuarta, Sent. oct. 13/2011, 200800190, Exp. 18177, C.P. Martha Teresa Briceño). En materia de deducción por prestaciones sociales y pensiones, por regla general los empleadores pueden solicitar como deducción la totalidad de las prestaciones canceladas a sus trabajadores, aun extralegales, como son los pagos por alimentación, aportes voluntarios a pensiones, etc., sin embargo, existen algunas que tienen un tratamiento especial (E.T., art. 109). 67 La Dirección de Impuestos y Aduanas Nacionales -DIAN-, aprobó el concepto de No. 100208221-000119 de fecha 29 de enero de 2015, y dictaminó que, de acuerdo con lo establecido en el marco regulatorio tributario colombiano, las bonificaciones o auxilios pueden ser deducibles de impuesto de renta, siempre que los emitan a los empleados que participan en actividades relacionadas con los ingresos de la empresa. Sobre tal asunto, el ente fiscalizador señaló la necesidad de aplicar lo preceptuado en el artículo 107 del ET, el cual establece lo siguiente: Son deducibles las expensas realizadas durante el año o período gravable en el desarrollo de cualquier actividad productora de renta, siempre que tengan relación de causalidad con las actividades productoras de renta y que sean necesarias y proporcionadas de acuerdo con cada actividad. La necesidad y proporcionalidad de las expensas debe determinarse con criterio comercial, teniendo en cuenta las normalmente acostumbradas en cada actividad y las limitaciones establecidas en los artículos siguientes (…) (Estatuto Tributario, art. 107). Según dicha norma, la DIAN determinó que los legisladores establecieron las condiciones necesarias para la deducibilidad de los gastos, tales como causalidad, necesidad y proporcionalidad, por lo que estas condiciones no deben medirse por estándares subjetivos, sino por estándares objetivos, lo que en la práctica comercial define la necesidad y el límite proporcional de los gastos relacionados con las actividades generadoras de ingresos para que puedan ser deducidos de impuestos. 68 La DIAN estableció que los incentivos ocasionales son cada vez más frecuentes al amparo de las normas sobre flexibilidad salarial que autorizan a las partes vinculadas mediante contrato de trabajo para decidir que ciertos beneficios no constituyen salario y, por ende, no se incluyen como factor para efectos de liquidar prestaciones sociales. Así lo reconoce la legislación tributaria, concretamente el artículo 87-1 del ET, adicionado por la Ley 788 de 2002, cuando dispone que los contribuyentes no pueden solicitar como costo o deducción, los pagos cuya finalidad sea remunerar de alguna forma y que no hayan formado parte de la base de retención en la fuente por ingresos laborales. Por todo lo anterior, tal entidad viene considerando que los pagos laborales no salariales son deducibles del impuesto sobre la renta, siempre que tales bonificaciones sean reconocidas a empleados que participen en actividades vinculadas en la producción de la renta de la empresa, de acuerdo a los criterios generales y objetivos para su reconocimiento, y siempre que se les haya efectuado la respectiva retención en la fuente, por concepto de ingresos laborales en cabeza del beneficiario. En contraposición con lo anterior, la UGPP ha desconocido que esos pagos no sean salariales, al emitir un comunicado de prensa el 17 de octubre de 2013 mediante el cual reveló resultados del primer estudio de evasión de los aportes al Sistema de Protección Social, en el que expresó lo siguiente: Dentro de las modalidades de evadir identificadas, tanto en el estudio como a través del proceso de fiscalización adelantado por la UGPP, se destacan, entre otras: 69 Realizar acuerdos entre trabajadores y empleadores sobre partidas que NO son salario, sabiendo que cumplen simultáneamente las 3 condiciones mínimas para ser considerado salario: Que sea habitual. Que remunere un servicio. Que incremente el patrimonio del trabajador (…) (UGPP, 2013). Con tal interpretación, la UGPP está tergiversando el sentido de la norma y está generando una interpretación diferente en contravía igualmente, a los conceptos asumidos por la DIAN quien reconoce que esos pagos, de acuerdo con las disposiciones laborales, tienen la categoría de no salariales, ya que como lo dijo tal organismo en el pronunciamiento que hemos venido desarrollando, las bonificaciones o auxilios laborales son deducibles del ISLR y complementarios y se les reconoce la categoría de no salariales. En suma, la DIAN al igual que el Ministerio de Trabajo y de la Seguridad Social, a diferencia de la UGPP; en sus diferentes conceptos sostienen una tesis similar respecto de los conceptos de contenido salarial y no salarial en coherencia con los artículos 127 y 128 del Código Sustantivo del Trabajo subrogados por la ley 50 de 1990, y frente a los aportes parafiscales para la seguridad social , dado que la DIAN ha señalado en sus diferentes conceptos, para explicar el régimen del impuesto de Renta, que en materia de deducción por salarios y pagos laborales, frente aquellos aspectos que son de contenido salarial debe existir pago de aportes parafiscales para ser deducibles de renta, y frente aquellos aspectos que no tienen contenido salarial contenidos en el Art 128 del Código sustantivo del Trabajo, no debe existir pago de aportes parafiscales por parte del empleador , pero sí son igualmente deducibles de la Renta. 70 No obstante, mediante Sentencia con radicado 3235-2016 del 17 de septiembre del 2020, la sección segunda del Consejo de Estado declaro la nulidad de los numerales 2 y 3 de la sección II del acuerdo 1035 del 2015 de la UGPP. Con respecto al numeral 2, El Consejo de Estado considero de manera contundente que la UGPP no está facultada normativamente para realizar interpretaciones de la norma, ni mucho menos las consecuencias de su incumplimiento, por ende, tampoco está facultada para expedir sus propias reglamentaciones en cuanto a la forma en que se debe realizar la liquidación y pago de las contribuciones parafiscales, toda vez que dicha competencia recae sobre el presidente de la Republica cuando este emite Decretos de carácter reglamentario. En cuanto al numeral 3°, el Consejo de Estado considero que la visión de la UGPP es contraria a la ley, la Jurisprudencia de la Corte Constitucional y la Corte Suprema de Justicia, toda vez que dicho organismo corto de tajo la facultad que tienen las partes contractuales de determinar si los pagos no constitutivos de salario, para los efectos de liquidación, realmente conservan esta naturaleza, calificando como salario aquellos que son considerados como habituales. Así pues, el fallo emitido por el Consejo de Estado resuelve de manera clara y asertiva nuestro problema de investigación planteado en el presente trabajo, ya que, mediante el fallo antes mencionado, reconoce e identifica las extralimitaciones en que la UGPP incurre frente a los pagos laborales no constitutivos de salario de los trabajadores dependientes. 71 7. Conclusiones Al realizar la identificación de las razones por las cuales la interpretación y aplicación del artículo 30 de la Ley 1393 de 2010, realizada por la Unidad de Gestión Pensional y Parafiscal (UGPP) frente a los pagos laborales no constitutivos de salario de los trabajadores dependientes, vulnera el principio de unidad de materia se lograron evidenciar varios aspectos. Si bien a la fecha no existen demandas de inconstitucionalidad en contra del artículo 30 de la Ley 1393 de 2010, tanto desde la jurisprudencia como desde la doctrina se establece que la norma, tal y como está planteada, resulta violatoria del principio de unidad de materia, en la medida en que regula algunos aspectos que no tienen relación o conexión con el Sistema de Seguridad Social en Salud y ello se debe a que dicha norma básicamente implica que la manera como se hace el control de los aportes al sistema obedece más a un régimen impositivo y menos relacionado con el ejercicio de un derecho prestacional, hoy en día de raigambre fundamental. La postura que ha venido asumiendo la Unidad de Gestión Pensional y Parafiscales -UGPPpuede considerarse como incoherente y no razonable, más cuando en su concepto ha incluido en el total de la remuneración a las prestaciones sociales, los aportes voluntarios y el auxilio de transporte; bajo esta posición se evidencia que lo que pretende esta entidad es que, al aplicar el artículo 30 de la Ley 1393 de 2010, se logre la cotización al sistema con base en los pagos no constitutivos de salario, considerándose como excesiva y extralimitada la inclusión en dicho cálculo de todos los pagos no salariales y que sobre el mismo se realicen aportes a la seguridad social, lo cual claramente genera una carga económica bastante alta para los empleadores, lo que 72 podría incidir en un aumento del desempleo, al desincentivarse la contratación por las altas cargas laborales e impositivas que se le asignan a quienes en Colombia brindan trabajo y desarrollo económico. Aunque la intención del legislador colombiano con la creación de la UGPP fue establecer un organismo que fortaleciera los controles para evitar la evasión y elusión de aportes al Sistema de Seguridad Social, resulta claro que a este organismo se le ha trasmutado su naturaleza, pasando de ser un agente que procure medidas que permitan lograr una mayor sostenibilidad financiera del sistema a un organismo de fiscalización con funciones análogas a los de dirección de Impuestos; sobre este tema se puede dilucidar la existencia de una afectación del principio de unidad de materia, ya que las normas que rigen el funcionamiento de la UGPP claramente están direccionadas en convertir la seguridad social en un tributo, más que en una prestación social de naturaleza pública y eventualmente privada. Urge la unificación de criterios respecto de la interpretación del artículo 30 de la Ley 1393 de 2010, que permita delimitar las funciones y finalidades de la UGPP en materia de aportes, sobre todo de los trabajadores dependientes, dado que esto le está generando una serie de cargas económicas a los empleadores, las cuales tienen una naturaleza contributiva, pero que se hacen pasar como impositivas; es un tema que preocupa a doctrinantes e investigadores de la materia, por cuanto modifica la esencia de la seguridad social, la manera como se financia este rubro en un Estado Social de Derecho como Colombia y desmotiva y desincentiva el pago oportuno y preciso de los aportes a la seguridad social. 73 La anulación de los numerales 2 y 3 del acuerdo 1035 de 2015 por parte del Consejo de Estado mediante Sentencia con radicado 3235-2016 del 17 de septiembre del 2020, da solución a la problemática planteada en el presente trabajo, toda vez que reconoce las extralimitaciones en las que viene incurriendo la UGPP en cuanto a la interpretación del artículo 30 de la Ley 1393 de 2010, permitiendo de esta manera a empresarios y empleados dependientes tener claridad sobre todo lo que refiere a los pagos no constitutivos de salario. Bibliografía Acevedo T., A. (2010). La seguridad social. Historia, marco normativo, principios y vislumbres de un Estado de Derecho en Colombia. Anuario de historia regional y de las fronteras, 15, 191-204. Arellano, C. (2018, 23 de mayo). UGPP incluye pagos no salariales al liquidar el IBC. https://www.portafolio.co/economia/ugpp-incluye-pagos-no-salariales-al-liquidar-el-ibc517416 Asamblea Nacional Constituyente. (1991). Constitución Política. Anotada por Gómez Sierra, Francisco. Leyer. Bedoya H., M., Jiménez A., L. y Vahos Q., C. (2011). Reconocimiento de los derechos prestacionales frente a la naturaleza jurídica del Fondo de Solidaridad y Garantía – FOSYGA [Tesis de grado]. Institución Universitaria de Envigado. 74 Congreso de la República. (1993, 23 de diciembre). Por la cual se crea el sistema de seguridad social integral y se dictan otras disposiciones [Ley 100 de 1993]. DO. 41.148. Congreso de la República. (2002, 27 de diciembre). Por la cual se expiden normas en materia tributaria y penal del orden nacional y territorial; y se dictan otras disposiciones [Ley 788 de 2002]. DO: 45.046. Congreso de la República. (2007, 25 de julio). Por la cual se expide el Plan Nacional de Desarrollo 2006-2010 [Ley 1151 de 2007]. DO: 46.700. Congreso de la República. (2010, 12 de julio). Por la cual se definen rentas de destinación específica para la salud, se adoptan medidas para promover actividades generadoras de recursos para la salud, para evitar la evasión y la elusión de aportes a la salud, se redireccionan recursos al interior del sistema de salud y se dictan otras disposiciones [Ley 1393 de 2010]. DO. 47.768. Congreso de la República. (2012, 26 de diciembre). Por la cual se expiden normas en materia tributaria y se dictan otras disposiciones [Ley 1607 de 2012]. DO: 48.655. Congreso de la República. (2014, 23 de diciembre). Por medio de la cual se modifica el Estatuto Tributario, la Ley 1607 de 2012, se crean mecanismos de lucha contra la evasión y se dictan otras disposiciones [Ley 1739 de 2014]. DO: 49.374. 75 Congreso de la República. (2016, 29 de diciembre). Por medio de la cual se adopta una reforma tributaria estructural, se fortalecen los mecanismos para la lucha contra la evasión y la elusión fiscal, y se dictan otras disposiciones [Ley 1819 de 2016]. DO: 50.101. Congreso de la República. (2019, 27 de diciembre). Por medio de la cual se adoptan normas para la promoción del crecimiento económico, el empleo, la inversión, el fortalecimiento de las finanzas públicas y la progresividad, equidad y eficiencia del sistema tributario, de acuerdo con los objetivos que sobre la materia impulsaron la Ley 1943 de 2018 y se dictan otras disposiciones [Ley 2010 de 2019]. DO: 51.179. Consejo de Estado. Sala de lo Contencioso Administrativo. Sección Cuarta. (2012, 1 de noviembre). Radicado 17786. [CP. Hugo Fernando Bastidas Bárcenas]. Consejo Nacional Constituyente. (1886, 7 de agosto). Constitución Política de la República de Colombia. DO. 6.758 y 6.759. Corte Constitucional. (1991, 1 de enero). Por la cual se introducen reformas al Código Sustantivo del Trabajo y se dictan otras disposiciones. [Ley 50 de 1990]. DO: 39.618. Corte Constitucional. (1993, 11 de febrero). Sentencia C-040. [MP. Ciro Angarita Varón]. Corte Constitucional. (1993, 23 de marzo). Sentencia T-116. [MP. Carlos Gaviria Díaz]. 76 Corte Constitucional. (1993, 28 de octubre). Sentencia C-490. [MS. Alejandro Martínez Caballero]. Corte Constitucional. (1994, 15 de septiembre). Sentencia C-408. [MP. Fabio Morón Díaz]. Corte Constitucional. (1995, 16 de noviembre). Sentencia C-521. [MP. Antonio Barrera Carbonell]. Corte Constitucional. (1996, 9 de diciembre). Sentencia C-710. [MP. Jorge Arango Mejía]. Corte Constitucional. (2001, 19 de septiembre). Sentencia C-992. [MP. Rodrigo Escobar Gil]. Corte Constitucional. (2001, 5 de julio). Sentencia C-711. [MP. Jaime Araújo Rentería]. Corte Constitucional. (2001, 8 de noviembre). Sentencia C-1179. [MP. Jaime Córdoba Triviño]. Corte Constitucional. (2002, 8 de agosto). Sentencia C-615. [MP. Marco Gerardo Monroy Cabra]. Corte Constitucional. (2010, 16 de abril). Sentencia C-252. [MP. Jorge Iván Palacio Palacio]. Corte Constitucional. (2010, 26 de mayo). Sentencia C-400. [MP. Jorge Ignacio Pretelt Chaljub]. 77 Corte Constitucional. (2011, 11 de julio). Sentencia C-573. [MP. Mauricio González Cuervo]. Corte Constitucional. (2011, 12 de abril). Sentencia C-277. [MP. Jorge Ignacio Pretelt Chaljub]. Corte Constitucional. (2011, 22 de febrero). Sentencia T-110. [MP. Luis Ernesto Vargas Silva]. Corte Constitucional. (2011, 22 de febrero). Sentencia T-110. [MP. Luis Ernesto Vargas Silva]. Corte Constitucional. (2011, 23 de septiembre). Sentencia T-700. [MP. Jorge Ignacio Pretelt Chaljub]. Corte Constitucional. (2012, 29 de febrero). Sentencia C-133. [MP. Gabriel Eduardo Mendoza Martelo]. Corte Constitucional. (2015, 12 de febrero). Sentencia C-052. [MP. Jorge Ignacio Pretelt Chaljub]. Corte Constitucional. (2015, 17 de abril). Sentencia C-147. [MP. Gabriel Eduardo Mendoza Martelo]. Corte Constitucional. (2015, 6 de mayo). Sentencia C-261. [MP. Jorge Ignacio Pretelt Chaljub]. 78 Cruz de Q., L. (1998). Marco Constitucional del Derecho Tributario. Derecho Tributario. Instituto Colombiano de Derecho Tributario. Delgado L., J., & Pabón R., A. (2019). Base de cotización para el pago de aportes al sistema de seguridad social de los trabajadores independientes realizada por la unidad de gestión pensional y parafiscales [Tesis de grado]. Universidad Libre Seccional Cúcuta. Dirección de Impuestos y Aduanas Nacionales (DIAN). (2015). Concepto de opinión N° 000321 del 5 de enero. DIAN. Dirección de Impuestos y Aduanas Nacionales (DIAN). (2015). Concepto de opinión N° 100208221-000119 del 29 de enero. DIAN. Estudio Legal Abogados & Consultores. (2014). La UGPP y la inspección de aportes parafiscales. Momentos determinantes en el proceso de fiscalización y reliquidación de aportes. Gazzeta Legal: Revista especializada en legislación laboral, 2, 7-11. Ferrer, L. G. (2014). El cero papel en la UGPP [Tesis de grado]. Universidad Militar Nueva Granada. Fino, G., & Vasco, R. (2001). Elementos básicos de la tributación en Colombia. Centro Interamericano Jurídico-Financiero. 79 González V., J. (2014). Categorías tributarias de las personas naturales e implicaciones en las retenciones en la fuente. Memorias Jornadas Colombianas de Derecho Tributario, (38). Hernández H., F. I. (2014). Parafiscalidad y UGPP. Revista Actualidad Laboral, (184), 20-25. Hernández S., R.; Fernández C., C. & Baptista L., P. (2010). Metodología de la investigación. McGraw-Hill Interamericana. Herrera A., L. (2014). Ventajas de reportar sin errores los pagos al sistema de seguridad social en Colombia [Tesis de grado]. Universidad Militar Nueva Granada. Insignares G., R., Marín E., M., Muñoz M., G., Piza R., J., & Zornoza P., J. (2007). Curso de Derecho Fiscal, Vol 1. Universidad Externado de Colombia. Instituto Colombiano de Bienestar Familiar – ICBF. (2012, 30 de julio). Concepto sobre el alcance jurídico del artículo 30 de la Ley 1393 de 2010, en materia laboral [Concepto 121 de 2012]. https://www.icbf.gov.co/cargues/avance/docs/concepto_icbf_0000121_2012.htm#INICIO Landau D. (2015). Derechos sociales y límites a la reforma constitucional: la influencia de la jurisprudencia de la Corte Constitucional colombiana en el derecho comparado. Universidad Externado de Colombia. 80 Legis. (2015). Prepárese para la visita de la UGPP: ¿Cómo atender sus requerimientos? Revista gestión humana mi comunidad experta, (15), 11-18. López S., L. (2019) Afectaciones del derecho a la igualdad de las mujeres en materia de inequidad salarial en Colombia en la última década [Tesis de grado]. Corporación Universitaria Americana. Manrique A., F. (2014). La salud como servicio público o derecho en el negocio entre actores privados del sistema de salud en Colombia. Derecho y Realidad, (24), 55-72. Marcucci D., C. (2005). Panorama contextualizado del derecho laboral sustancial colombiano. Educc. Martínez H., G. (2006). Compendio de derecho tributario. Una Introducción a su estudio bajo la legislación colombiana. Centro de Investigaciones y servicios empresariales CISE, UNICIENCIA. Mesa M., I. (2016). Las sanciones impuestas por la Unidad de Gestión Pensional y Parafiscal, UGPP: un estudio de la extralimitación de las facultades coercitivas [Tesis de grado]. Universidad Católica de Colombia. Ministerio de Hacienda y Crédito Público. (2008, 23 de enero). Por el cual se establecen las funciones de la Unidad Administrativa Especial de Gestión Pensional y Contribuciones 81 Parafiscales de la Protección Social, UGPP, y se armoniza el procedimiento de liquidación y cobro de las contribuciones parafiscales de la protección social [Decreto 169 de 2008]. DO: 46.880. Ministerio del Trabajo. (2013, 25 de julio). Aplicación del límite a pagos no constitutivos de salario [Concepto N° 147921 de 2013]. https://cijuf.org.co/normatividad/concepto/2013/concepto-147921.html Presidencia de la República. (1996, 18 de enero). Por el cual se compilan la Ley 38 de 1989, la Ley 179 de 1994 y la Ley 225 de 1995 que conforman el Estatuto Orgánico del Presupuesto. [Decreto 111 de 1996]. DO: 42.692. Presidencia de la República. (30 de marzo de 1989). Por el cual se expide el Estatuto Tributario de los Impuestos Administrados por la Dirección General de Impuestos Nacionales [Decreto 624 de 1989]. DO: 38.756. Presidencia de la República. (4 de septiembre de 1991). Por el cual se dicta el régimen procedimental de los juicios y actuaciones que deban surtirse ante la Corte Constitucional [Decreto 2067 de 1991]. DO: 40.012. Restrepo Z., N., & Pérez C., Y. (2019). Interpretación del artículo 30 de la ley 1393 de 2010 en el sector privado [Tesis de grado]. Universidad de San Buenaventura Cali. 82 Ríos H., J. (2004). La salud: de la asistencia social hacía un derecho fundamental. Un enfoque Socio-jurídico del Derecho a la salud [Tesis de grado]. Universidad de Antioquia. Ríos H., V., Gutiérrez G., J., & Santos R., L. (2017). La unidad de gestión pensional y parafiscales (UGPP) y la fiscalización en el recaudo de las contribuciones al sistema de seguridad social a cargo de las personas naturales [Tesis de grado]. Universidad Católica de Colombia. Ruiz A., C., Castiblanco M., V., & Salgado M., C. (2017). Aplicación indebida de los principios tributarios al procedimiento UGPP-Unidad de Gestión Pensional y Parafiscal [Tesis de grado]. Pontificia Universidad Javeriana. Sánchez G., J., Cely G., C., & Torres C., D. (2018). La Unidad de Gestión Pensional y Parafiscal (UGPP) en función del control de evasión en las obligaciones al sistema de seguridad social [Tesis de grado]. Universidad Cooperativa de Colombia. Sierra M., H. (1998). La Obligación tributaria. Derecho Tributario. Instituto Colombiano de Derecho Tributario. Sosa, G., & Cuervo M., D. (2014). Anticípese al Proceso de Auditoría de la Unidad de Gestión Pensional y Parafiscales –UGPP–. Revista empresarial & laboral, 000(0118), 18-19. 83 Unidad Administrativa Especial de Gestión Pensional y Contribuciones Parafiscales de la Protección Social. (2015, 29 de octubre). Por el cual se define, formula, y adopta, para la Unidad Administrativa Especial de Gestión Pensional y Contribuciones Parafiscales de la Protección Social (UGPP), la política de mejoramiento continuo en el proceso de determinación, liquidación y pago de los aportes al Sistema de la Protección Social [Acuerdo 1035 de 2015]. DO. 49.706.