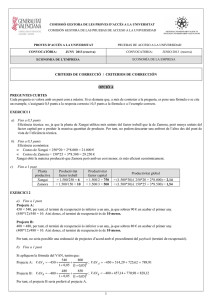

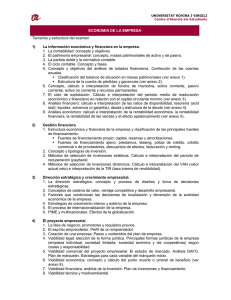

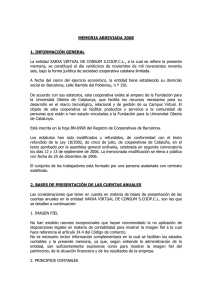

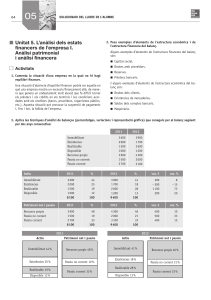

lOMoARcPSD|10445638 T5. L’anàlisi dels estats financers de l’empresa. Anàlisi patrimonial i anàlisi financera. Economia de l'Empresa II (Batxillerat) StuDocu is not sponsored or endorsed by any college or university Downloaded by honeyaitana ([email protected]) lOMoARcPSD|10445638 Meritxell Corcoy Empresa 2n Batx Tema 5. L’anàlisi dels estats financers de l’empresa. Anàlisi patrimonial i anàlisi financera. 1. Introducció a l’anàlisi dels estats comptables. L’estudi dels estats comptables: L’objectiu és aconseguir la informació que tingui utilitat per als diferents agents econòmics relacionats amb l’empresa. 1.1. L’estudi dels estats comptables. Per estudiar la situació economicofinancera de l’empresa cal tenir en compte: - Finalitat global de l’empresa: És la seva supervivència al mercat i el creixement de la seva capacitat econòmica - Objectius bàsics: S’engloben en la consecució del màxim benefici, és a dir, en obtenir la màxima rendibilitat de les seves inversions a l’activitat econòmica i presentar una situació solvent que permet afrontar amb seguretat els deutes i les obligacions. El procés comptable està format per un conjunt de tasques i procediments: 1. Registre comptable de la informació de l’empresa 2. Verificació de la informació recollida 3. Anàlisi i interpretació de la informació comptable L’estudi dels estats comptables comprèn la anàlisis del balanç de situació, del compte de pèrdues i guanys i d’altres documents comptables complementaris. Aquest estudi consisteix en l’anàlisi de la informació economicofinancera, mitjançant tècniques i procediments analítics, per obtenir conclusions a partir de la interpretació d’aquestes observacions, que permeten conèixer diversos aspectes de la situació de l’empresa a l'àmbit financer, econòmic i patrimonial. Etapes: 1. Tractament de la informació 2. Anàlisi de les dades obtingudes 3. Interpretació i comparació dels resultats 4. Previsió i proposta de millores Grup d’interès dels estats comptables: 1. Propietaris o accionistes. 2. Administradors o gestors de l’empresa. 3. Treballadors i treballadores. 4. Inversors potencials. 5. Creditors. (bancs) 6. Altres grups d’interès. (auditors, sindicats) 1 Downloaded by honeyaitana ([email protected]) lOMoARcPSD|10445638 Meritxell Corcoy Empresa 2n Batx 1.2. Tipus d’anàlisi dels estats comptables. 1. Anàlisi patrimonial. Estudia l’estructura i la composició de l’actiu i dels patrimoni net i el passiu, les relacions entre les diferents masses patrimonials, i l’equilibri financer i de les inversions de l’empresa. 2. Anàlisi financera. Examina els estats comptables de l’empresa (balanç) i té com a finalitat determina la solvència i la liquiditat de les seves inversions, és a dir, la capacitat de l’empresa per atendre les seves obligacions a curt i a llarg termini. 3. Anàlisi econòmica. Estudia els resultats de l’empresa a partir del compte de pèrdues i guanys per obtenir una visió conjunta de la rendibilitat, la productivitat, el creixement de l’empresa i les expectatives de futur. Tipus d’anàlisi Objectius ▪ Estudia l’estructura Estat comptable Tècniques analitzat utilitzades Balanç de situació. ▪ patrimonial de l’empresa, comparatius. ▪ les valoracions i les Patrimonial ▪ absolutes i Analitza la composició i el relatives. ▪ net, l’actiu i el passiu. Analitza la capacitat de Balanç de situació. ▪ Fons de maniobra. ▪ seves obligacions de pagament. ▪ Representació gràfica. l’empresa per atendre les Financera Valoracions tendències. pes relatiu del patrimoni ▪ Percentatges Ràtios financeres. Analitza si els recursos financers utilitzats son els més adequats per garantir un flux eficient de fons. ▪ Analitza l’evolució dels resultats de l’empresa i Compte de pèrdues i guanys. dels seus components. Econòmica ▪ ▪ comparatius. ▪ capitals emprats a l’empresa. Valoracions absolutes i Analitza la rendibilitat de les inversions i dels Percentatges relatives. ▪ Representació gràfica. ▪ Rendibilitats. 2 Downloaded by honeyaitana ([email protected]) lOMoARcPSD|10445638 Meritxell Corcoy Empresa 2n Batx 2. Anàlisi patrimonial. L’anàlisi patrimonial del balanç de l’empresa té com a objectiu estudiar l’estructura i la composició del balanç, analitzant l’evolució de les seves masses patrimonials. L'anàlisi patrimonial permet saber l’evolució del patrimoni de l’empresa. Aquesta anàlisi es pot fer des de dues perspectives diferents: ▪ Anàlisi estàtica. Des d’un punt de vista determinat i en un moment concret sense comparacions ▪ Anàlisi dinàmica. Mitjançant comparacions amb altres períodes o altres empreses. A partir de les eines analítiques (percentatges, valoracions i representació gràfica) obtenir dades comparables i amb la capacitat interpretativa. A. Percentatges per comparar l'evolució de dos exercicis econòmics. Es calcula la importància relativa de casa massa patrimonial (en %) en relació amb el total de l’actiu o del patrimoni net i passiu. Actiu Any n % Any n + 1 % Actiu no corrent Immobilitzat material 9 390 68,3 11 800 69 Existències 800 5,8 925 5,4 Realitzable 600 4,4 675 3,9 Disponible 2 965 21,5 3 700 21,7 13 755 100 17 100 100 Actiu corrent B. Variacions absolutes i relatives. Es calcula quant ha variat cada massa patrimonial (en euros i en percentatges) respecte de les dades de l’exercici comptable anterior. Variacions Imports Actiu Any n Any n + 1 Absolutes Relatives* % % Actiu no corrent Immobilitzat material 9 390 11 800 2 410 25,7 Existències 800 925 125 15,6 Realitzable 600 675 75 12,5 Disponible 2 965 3 700 735 24,8 13 755 17 100 3 345 24,3 Actiu corrent * 𝑉𝑓−𝑉𝑖 𝑉𝑖 ∗ 100 = 𝑉𝑎 𝑉𝑖 ∗ 100 Downloaded by honeyaitana ([email protected]) 3 lOMoARcPSD|10445638 Meritxell Corcoy Empresa 2n Batx 3. Anàlisi financera. L’anàlisi financera té com a objectiu fonamental estudiar la solvència i la liquiditat de l’empresa, que són dos conceptes crucials. La solvència fa referència a la capacitat de l’empresa de pagar tots els seus deutes amb el valor de les seves inversions (actiu), és a dir, si el valor de liquidació del seu actiu és superior al total del seu passiu. La solvència es un concepte general i global. La liquiditat mesura la capacitat que té l’empresa per convertir les seves inversions (actiu) en diners per poder pagar els seus deutes. D’aquesta manera, es pot comprovar si es possible assegurar el pagament dels deutes de manera diligent. Per tenir una bona situació financera l’empresa ha de ser líquida i solvent. ▪ Finançament amb patrimoni net. No genera endeutament. ▪ Finançament amb passiu. Implica l’endeutament de l’empresa. Implica uns deutes a curt i/o a llarg termini i tenen un cost. 3.1. El fons de maniobra. El fons de maniobra és la part de l’actiu corrent de l’empresa (inversions a curt termini) que s’estan finançant amb recursos permanents (patrimoni net i passiu no corrent). Aquest fons de maniobra ha de permetre a l’empresa fer front a tots els pagaments que es presentin. AnC RP Fons de maniobra Fons de maniobra AC PC Fórmula: 𝐹𝑀 = 𝐴𝐶 − 𝑃𝐶 o 𝐹𝑀 = (𝑃𝑁 + 𝑃𝑛𝐶) − 𝐴𝑛𝐶 El fons de maniobra representa la quantitat de recursos permanents (patrimoni net i passiu no corrent) que l’empresa ha de destinar per aconseguir l’estabilitat de funcionament a la seva activitat. 4 Downloaded by honeyaitana ([email protected]) lOMoARcPSD|10445638 Meritxell Corcoy Empresa 2n Batx A. Fons de maniobra positiu. AnC RP FM > 0 AC PC 𝐹𝑀 = 𝐴𝐶 − 𝑃𝐶 > 0 Hi ha una part de l’actiu corrent que està finançada pel patrimoni net i el passiu no corrent (RP). Un fons de maniobra positiu dona un marge operatiu a l’empresa, ja que amb l’actiu corrent pot liquidar la totalitat del passiu corrent i encara disposa d’aquest marge. Perquè hi hagi equilibri patrimonial a la realció entre l’actiu i el passiu s’han de compir les condicions bàsiques següents: 1. Els recursos financers permanents i a llarg termini (PN i PnC) han de finançar les inversions a llarg termini (AnC) i una part de l’actiu corrent (fons de maniobra). 2. Els recursos financers a curt termini (passiu corrent) han de finançar una part de les inversions a curt termini (la part restant de l’actiu corrent). Els components de l’actiu corrent que financen els recursos financers permanents o a llarg termini són una fracció dels saldos d’existències, de clients, o de bancs i caixa que són permanents a l’empresa. El fons de maniobra és la part dels recursos permanents que finança les inversions permanents de l’actiu corrent. B. Fons de maniobra negatiu. AnC RP FM < 0 AC PC 𝐹𝑀 = 𝐴𝐶 − 𝑃𝐶 < 0 El fons de maniobra ha de ser suficient per assegurar el funcionament a curt termini de l’empresa i per garantir l’estabilitat de la seva estructura financera. Un fons de maniobra negatiu significa que una part de les inversions a llarg termini són finançades amb l’exigible a curt termini, i això provoca que l’empresa tingui problemes per pagar els deutes i estigui a prop de la suspensió de pagaments. 5 Downloaded by honeyaitana ([email protected]) lOMoARcPSD|10445638 Meritxell Corcoy Empresa 2n Batx La clau d’un fons de maniobra negatiu és que en una situació ideal hauria de poder pagar a crèdit les teves factures a proveïdors i en canvi les vendes fossin al comptat (al moment). C. Fons de maniobra = 0. AnC AC RP FM = 0 PC 3.2. Les situacions financeres. La situació òptima de l’empresa és la que permeti maximitzar els rendiments lligats als recursos proporcionats per l’estructura financera (patrimoni net i passiu) i invertits en aplicacions de l’estructura econòmica (actiu). A. Estabilitat financera total. L’actiu és finançat totalment pels recursos propis. AnC FM =AC RP AC FM > 0. No té deutes. Passiu = 0. AnC + AC = RP. B. Estabilitat financera normal. Situació ideal en la qual el patrimoni net i el passiu no corrent finança l’actiu no corrent i el capital corrent (fons de maniobra positiu). AnC RP FM > 0 AC PC FM = AC – PC, com que AC > PC, llavors FM > 0. 6 Downloaded by honeyaitana ([email protected]) lOMoARcPSD|10445638 Meritxell Corcoy Empresa 2n Batx C. Suspensió de pagaments (concurs de creditors). Situació de desequilibri financer a curt termini, ja que el passiu corrent finança el fons de maniobra (negatiu). Els deutes amb proveïdors i creditors són superiors als saldos de clients, deutors i tresoreria. L’empresa és insolvent. Concurs de creditors: procés legal que s’inicia per tal de resoldre la situació d’insolvència. AnC RP FM < 0 AC PC FM = AC – PC, com que AC < PC, llavors FM < 0. D. Desequilibri financer a llarg termini. Situació d’inestabilitat causada per problemes de solvència, ja que l’empresa està descapitalitzada (no té recursos propis) i tot el finançament és passiu. AnC AC FM < 0 PC E. Fallida. Situació de desequilibri financer greu, perquè l’empresa està totalment descapitalitzada i a més a més, el passiu s’ha destinat a finançar un actiu fictici que no dona cap rendiment. No disposa de capital i l’acumulació de pèrdues fa que el patrimoni net sigui negatiu. Actiu FM < 0 PC FM < 0, Actiu < Passiu. 7 Downloaded by honeyaitana ([email protected]) lOMoARcPSD|10445638 Meritxell Corcoy Empresa 2n Batx Taula comparativa situacions financeres. Situació financera Causa Conseqüència Excés de finançament Total seguretat, però Estabilitat propi: l’empresa es no es pot beneficiar de financera total finança només amb l’efecte positiu de recursos propis. l’endeutament. Solució Endeutar-se moderadament per utilitzar capitals aliens i augmentar així la rendibilitat. Només ha de vigilar Estabilitat financera normal AC > PC, FM positiu És la situació ideal per a l’empresa. que el fons de maniobra sigui el necessari per a l’activitat. Ampliar el termini de pagaments als proveïdors, planificar Suspensió de pagaments AC < PC, FM negatiu No pot pagar els millor la tresoreria, deutes a curt termini. renegociar els deutes amb els creditors i/o vendre immobilitzat improductiu. FM negatiu. Desequilibri financera a llarg termini Acumulació de pèrdues. Descapitalització. El patrimoni net és zero Solvència exigua. (l’actiu és igual que el Renegociar els deutes amb els creditors i/o augmentar el capital. passiu). FM negatiu. Fallida Acumulació de pèrdues i el passiu total és superior a l’actiu total. Descapitalització. Pèrdua total de la solvència. Solució molt difícil. Augmentar el capital i redefinir l’activitat. L’empresa desapareix. 3.2. Les ràtios financeres. Una ràtio és una relació entre dues magnituds vinculades, la qual cosa permet fer una comparació explicativa. A. Ràtio de liquiditat. 𝑅𝐿 = 𝐴𝑐𝑡𝑖𝑢 𝐶𝑜𝑟𝑟𝑒𝑛𝑡 𝑃𝑎𝑠𝑠𝑖𝑢 𝐶𝑜𝑟𝑟𝑒𝑛𝑡 Recomanable: > 1 proper a 2 < 1 → PC > AC, FM < 0. Perill de suspensió de pagaments. > 2 → AC > PC. Excés de liquiditat. Hi ha actius ociosos. 8 Downloaded by honeyaitana ([email protected]) lOMoARcPSD|10445638 Meritxell Corcoy Empresa 2n Batx B. Ràtio de tresoreria. 𝑅𝑇 = 𝑅𝑒𝑎𝑙𝑖𝑡𝑧𝑎𝑏𝑙𝑒 + 𝐷𝑖𝑠𝑝𝑜𝑛𝑖𝑏𝑙𝑒 𝑃𝑎𝑠𝑠𝑖𝑢 𝐶𝑜𝑟𝑟𝑒𝑛𝑡 Recomanable: 0,8 – 1,2 < 1 → Perill de suspensió de pagaments. > 1 → Excés de liquiditat. C. Ràtio de disponibilitat. 𝑅𝐷 = Recomanable: 0,3 – 0,4 𝐷𝑖𝑠𝑝𝑜𝑛𝑖𝑏𝑙𝑒 𝑃𝑎𝑠𝑠𝑖𝑢 𝐶𝑜𝑟𝑟𝑒𝑛𝑡 < 0,3 – 0,4 → Perill de suspensió de pagaments. Problemes per pagar els deutes més immediats. > 0,3 – 0,4 → Excés de liquiditat. D. Ràtio de garantia / solvència. 𝑅𝐺 = Recomanable: > 1 proper a 2; 1,7 – 2 𝐴𝑐𝑡𝑖𝑢 𝑃𝑎𝑠𝑠𝑖𝑢 (𝑑𝑒𝑢𝑡𝑒𝑠) 1 → L’empresa no té patrimoni net. Massa finançament aliè. < 1 → Situació de fallida. > 2 → Molt poc finançament aliè. E. Ràtio d’endeutament. 𝑅𝐸 = 𝑃𝑎𝑠𝑠𝑖𝑢 𝑃𝑁 + 𝑃𝑎𝑠𝑠𝑖𝑢 Ex. RE = 0,4. El 40% del finançament és aliè. Recomanable: 0,4 – 0,6 0 → L’empresa no té passiu. 100% finançament propi. 1 → No té patrimoni net. 100% finançament aliè. F. Ràtio d’estructura del deute. 𝑅𝐸𝐷 = 𝑃𝑎𝑠𝑠𝑖𝑢 𝐶𝑜𝑟𝑟𝑒𝑛𝑡 𝑃𝑎𝑠𝑠𝑖𝑢 (𝑑𝑒𝑢𝑡𝑒𝑠) Recomanable: 0,2 – 0,5 Com més petit sigui el resultat, hi ha menys deutes a curt termini, i per tant, són de més qualitat. Com més gran sigui el resultat, més deutes a curt termini, i per tant, són de menys qualitat. 9 Downloaded by honeyaitana ([email protected]) lOMoARcPSD|10445638 Meritxell Corcoy Empresa 2n Batx Taula comparativa ràtios financeres. Ràtio financera Càlcul 𝐴𝑐𝑡𝑖𝑢 𝐶𝑜𝑟𝑟𝑒𝑛𝑡 𝑃𝑎𝑠𝑠𝑖𝑢 𝐶𝑜𝑟𝑟𝑒𝑛𝑡 Liquiditat Significat Solvència a curt termini. 𝑅𝑒𝑎𝑙𝑖𝑡𝑧𝑎𝑏𝑙𝑒 + 𝐷𝑖𝑠𝑝𝑜𝑛𝑖𝑏𝑙𝑒 𝑃𝑎𝑠𝑠𝑖𝑢 𝐶𝑜𝑟𝑟𝑒𝑛𝑡 Tresoreria Disponibilitat Garantia / Solvència Estructura del deutes amb els saldos 𝐴𝑐𝑡𝑖𝑢 𝑃𝑎𝑠𝑠𝑖𝑢 (𝑑𝑒𝑢𝑡𝑒𝑠) Solvència a llarg 𝑃𝑎𝑠𝑠𝑖𝑢 𝐶𝑜𝑟𝑟𝑒𝑛𝑡 𝑃𝑎𝑠𝑠𝑖𝑢 (𝑑𝑒𝑢𝑡𝑒𝑠) deute orientatiu > 1 proper a 2 0,8 – 1,2 Capacitat per cobrir 𝐷𝑖𝑠𝑝𝑜𝑛𝑖𝑏𝑙𝑒 𝑃𝑎𝑠𝑠𝑖𝑢 𝐶𝑜𝑟𝑟𝑒𝑛𝑡 𝑃𝑎𝑠𝑠𝑖𝑢 𝑃𝑁 + 𝑃𝑎𝑠𝑠𝑖𝑢 D’endeutament Liquiditat immediata. Valor òptim més líquids (caixa i 0,3 – 0,4 bancs) a curt termini. termini. > 1 proper a 2; 1,7 – 2 Grau de dependència respecte del finançament aliè 0,4 – 0,6 (endeutament). Percentatge del passiu que és corrent (a c/t). 0,2 – 0,5 Mesures correctores en funció del desequilibri financer. Desequilibri financer Possibles mesures correctores Possiblement hi ha actius líquids (disponible o realitzable) que Excés de liquiditat proporcionin una rendibilitat nul·la o baixa. Per tant, s’aconsella a l’empresa que faci inversions que li proporcionin més rendibilitat. En cas que la ràtio de tresoreria sigui baixa, però la liquiditat superi la unitat àmpliament, s’haurà d’aconsellar a l’empresa que apliqui una política que afavoreixi la venda d’existències i el cobrament a curt termini (promocions, baixades de preus, etc.) Si la ràtio de liquiditat és més petita que la unitat, però l’empresa no té Dèficit de liquiditat problemes de solvència: a) Renegociar el deute a curt termini per convertir-lo a llarg. b) Vendre actius improductius i cobrar-los en efectiu o a curt termini. c) Demanar un préstec a llarg termini per liquidar els deutes a curt. d) Sol·licitar una línia de crèdit bancària per disposar de fons a curt termini. Hi ha el risc de mantenir actrius improductius o amb baixa rendibilitat. Excés de solvència Per tant, s’aconsella a l’empresa que faci inversions que li proporcionin més rendibilitat. L’empresa ha d’aconseguir finançament propi i/o subvencions, ja Dèficit de solvència que està molt endeutada. És complicat trobar inversors. Es pot complementar amb un procés de renegociació del deute a llarg termini per canviar les condicions. 10 Downloaded by honeyaitana ([email protected]) lOMoARcPSD|10445638 Meritxell Corcoy Empresa 2n Batx 3.4. La tresoreria de l’empresa i el flux de caixa (cash-flow) La tresoreria de l’empresa es compon dels actius més líquids de l’empresa: bancs i caixa. ▪ Nivell de tresoreria òptim. Pot pagar tot el que deu quan es deu. Poder complir amb les prevencions de pagament de deutes, i a més a més el nivell per cobrir imprevistos o pagaments poc importants. ▪ Nivell molt baix de tresoreria. Implica quan l’empresa que l’empresa no té prou liquiditat a curt termini risc de suspensió de pagaments) = Mala planificació. ▪ Nivell excessiu de tresoreria. Allunya l’empresa de risc de suspensió de pagaments però potser no contribueix a la rendibilitat global de l’empresa (realitzar més inversions). A. El flux de caixa. El flux de caixa és la capacitat de l’empresa per generar recursos que es destinen a finançar les necessitats de la seva activitat. ▪ Flux de caixa financer. És la diferència entre els cobraments i els pagaments de l’empresa durant un període. o Es diferencia del benefici net perquè aquest es calcula a través de la diferència entre ingressos i despeses. A despeses s’hi té en compte l’amortització, en canvi, en els pagaments no. ▪ Flux de caixa econòmic. És la suma dels beneficis i de les amortitzacions. En aquest cas s’està considerant el flux de recursos generats per l’empresa en un exercici econòmic. S’utilitza per tenir una estimació de la capacitat d’autofinançament, ja que es tracta de la capacitat que té l’empresa per generar recursos susceptibles d’utilitzar-se com a autofinançament. 11 Downloaded by honeyaitana ([email protected])