Capital riesgo en España

Anuncio

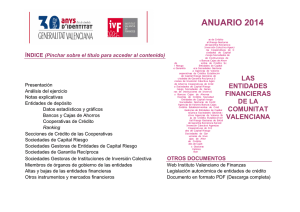

• EL CAPITAL RIESGO en España. • ¿Qué es el Capital Riesgo?. • Definición y Tipos de entidades de Capital Riesgo en el ordenamiento jurídico español. La Ley 1/1999, de 5 de enero, reguladora de las Entidades de Capital Riesgo y de sus sociedades gestoras, en su exposición de motivos define el capital riesgo como una actividad financiera consistente en proporcionar recursos a medio y largo plazo, pero sin vocación de permanencia ilimitada, a empresas que presentan dificultades para acceder a otras fuentes de financiación. Va dirigido a empresas no financieras y no cotizadas, durante su etapa de arranque (venture capital) o en su etapa de madurez, como consecuencia de un proceso de expansión o de reestructuración (private equity). Más allá de la definición legal, el capital riesgo otras veces llamado capital inversión, capital desarrollo, venture capital, private equity, se convierte en una técnica, modalidad o forma de inversión que se caracteriza por la existencia de un inversor profesional; quien realiza inversiones en compañías con un alto potencial de crecimiento; instrumentadas a través de la compra de participaciones accionarias (en su mayoría minoritarias y que no cotizan en mercados organizados) con la expectativa de obtener dentro de un horizonte a corto/mediano plazo, plusvalías de su inversión. El inversor profesional entiende y conoce el alto riesgo al que somete su inversión que puede llevarlo a la pérdida total del capital invertido. La aportación de financiación de capital riesgo va dirigido a nuevos proyectos empresariales o empresas no cotizadas, donde toda, o una parte importante de la plusvalía del financiador provendrá de la posterior venta de su participación. El inversor no es un simple prestador de dinero que obtendrá la rentabilidad de su préstamo en base al cobro de los intereses hasta el re pago del mismo sino que se convierte en socio de la empresa. Si la empresa fracasa, el no reclama beneficio alguno. Si tiene éxito, él tiene derecho a una parte del mismo. La inversión en capital riesgo representa una alternativa interesante para capitalizar a las pequeñas y medianas empresas (PYME), ante la dificultad de financiación que encuentran estas empresas, especialmente si se encuentran en fase de crecimiento. Al margen de la Ley, la actividad inversora la desarrollan compañías de inversión especializada en esta actividad ya que se trata de una entidad con cierto riesgo. Generalmente existen dos tipos de entidades: • Sociedades de Capital Riesgo (SCR). Son sociedades anónimas cuyo objeto social principal consiste en la toma de participaciones temporales y minoritarias en el capital de empresas no financieras o Pymes innovadoras cuyos valores no coticen en el primer mercado de las Bolsas de Valores, aportando un valor añadido en forma de apoyo gerencial. Para el desarrollo de su objeto social principal, las SCR podrán facilitar préstamos participativos, así como otras formas de financiación, en este último caso únicamente para sociedades participadas. No suele tener duración limitada, pueden incrementar sus recursos mediante ampliaciones de capital y podrán de igual modo, realizar actividades de asesoramiento. • Sociedades Gestoras de Entidades de Capital Riesgo (SGECR). Son sociedades anónimas cuyo objeto social principal es la administración y gestión de Fondos de Capital Riesgo (FCR) y de activos de Sociedades de Capital Riesgo (SCR). Están conformadas por grupos de especialistas de reconocida experiencia y prestigio en inversiones de capital riesgo, dedicados a promover, gestionar y desarrollar las actividades que contempla su objeto social, a cambio de una cantidad fija más una 1 participación en las plusvalías realizadas en la desinversión. Como actividad complementaria, las SGECR podrán realizar tareas de asesoramiento a las empresas con las que mantengan vinculación como consecuencia del ejercicio de su actividad principal. Cabe señalar que la Ley 1/1999 también faculta a las Sociedades gestoras de Instituciones de Inversión Colectiva reguladas en la Ley 46/1984, de 26 de diciembre reguladora de las Instituciones de Inversión Colectiva, el poder gestionar Fondos de Capital Riesgo y activos de Sociedades de Capital Riesgo. La dirección y administración de los Fondos de Capital Riesgo se regirá por lo dispuesto en el Reglamento de gestión de cada Fondo, debiendo recaer necesariamente en una Sociedad Gestora de Entidades de Capital Riesgo o en una Sociedad Gestora de Instituciones de Inversión Colectiva. • Antecedentes y Evolución del Capital Riesgo en España. Para encontrar los primeros antecedentes de inversiones de capital riesgo nos remontamos al siglo XV, cuando en Europa se financiaron las grandes expediciones marítimas a través del préstamo a la gruesa ventura. Otro período relevante en el crecimiento del capital riesgo se comprende en el siglo XVIII en Inglaterra. Producto de la Revolución Industrial se da un ambiente propicio para la inversión de capital. Las primeras modalidades de operaciones de capital riesgo tienen sus orígenes en los Estados Unidos alrededor del año 1946. Es en este año cuando se crea American Research & Development (AR&D), un fondo profesional dedicado a realizar inversiones de alto riesgo. El apoyo por parte del gobierno, a través de la Small Business Investments Companies Administration (SIBCA), fue fundamental para incentivar el crecimiento de la actividad, otorgando una serie de beneficios y créditos a bajos costos El Capital Riesgo en España tiene sus primeras incursiones sobre el año 1972 en Galicia. Su objetivo principal era promover aquellas zonas económicamente desfavorecidas. Durante esa década fue extendiéndose por Andalucía, Canarias y Extremadura. A mediados de los años 80 se constituyeron distintas sociedades para el desarrollo SODICAMAN,SODICAL, SODIGA y SODIAR. La primera sociedad inversora privada fue SEFINNOVA (1975/1988). Fue una etapa difícil ya que la capacidad para la actuación de estas sociedades era limitada, no existía una legislación adecuada, no existía la capacidad de desinvertir, el concepto no era conocido por los empresarios por lo que creaba desconfianza y por último, no había profesionales suficientes del sector. Con la entrada de España en la Unión Europea, diferentes operadores de capital riesgo internacionales se introdujeron en el país. En 1991 la mayoría eran sociedades Gestoras de Capital Riesgo (SGECR), representaban un 31% del número de inversores existentes y administraban un 65% de los recursos totales. El crecimiento del Capital riesgo disminuyó entre 1992 y 1996, etapa posterior a los grandes acontecimientos de los Juegos Olímpicos de Barcelona y la Exposición Mundial de Sevilla que llevaron a un frenazo en la economía española, temiéndose por su desaparición. Pero a partir de 1997 se produjo un momento en el que se dieron máximos históricos con un crecimiento medio del 40% respecto a 1996, producto de la euforia de una nueva política económica. En conclusión, el sector de Capital Riesgo en España ha pasado por cuatro importantes etapas desde su aparición: • Capital Riesgo como Instrumento para el desarrollo industrial (1972−1986) Este período se inicia con la creación de la Sociedad de Desarrollo Industrial de Galicia (SODIGA) que utilizaba una fórmula similar a la financiación mediante capital riesgo para fortalecer y modernizar la 2 industria de la zona. A mediados de década, surgieron nuevas Sociedades de Capital Riesgo participadas en su mayoría por el Instituto Nacional de Industria (INI), hoy desaparecido. Esta etapa se caracterizó por la lentitud en el crecimiento de la actividad y por la fuerte iniciativa del sector público de promoverla aunque a su vez existían presiones políticas para la realización de inversiones de dudosa viabilidad. Es por eso que al final de esta etapa vemos un mayor interés de la iniciativa privada ya que el capital riesgo empieza a conocerse entre los círculos de empresarios, apareciendo de esta forma las primeras gestoras de Fondos de Capital Riesgo. Nace la Asociación Española de Entidades de Capital Riesgo, conocida por sus siglas ASCRI, y aparece la primera legislación específica del sector la Ley 1/1986. Esto demuestra la aceptación por parte de los sectores y autoridades económicas de esta actividad financiera. • Desarrollo de la iniciativa privada/ llegada de inversores extranjeros (1987−1991) El protagonismo se lo lleva el sector privado en esta etapa debido al espectacular crecimiento del número de empresas y recursos que configuran el sector de capital riesgo. El sector público deja de ser aportante directo de los recursos. Los responsables de este gran desarrollo son las Sociedades Gestoras de Entidades de Capital Riesgo ya que a finales de este período administraban el 65% de los capitales, en comparación con el año 1985 en el que no existía ninguna sociedad. • Redefinición del sector y la actividad de Capital Riesgo (1987−1991) Se puede considerar como la etapa más difícil para el capital riesgo en España. Disminuyó el apoyo a empresas en las etapas iniciales o de arranque, se concentraron las inversiones en pocos operadores por lo que algunos inversores optaron por abandonar su actividad en España. Además, había una falta de incentivos fiscales, dificultad para la desinversión o venta de las participaciones y una notable reducción de los volúmenes captados en anteriores ejercicios; por lo que no era un período atractivo para el desarrollo de esta actividad. • Expansión y nuevo ciclo inversor (1997−Actualidad) Es cuando en verdad se empieza a ver una madurez en la actividad ya que los operadores han cerrado su primer ciclo de inversión y España converge con los países de su entorno para la pertenencia al Euro. Esta etapa coincide con intereses mínimos históricos que facilitan las inversiones que van dirigidas a empresas consolidadas, sólidas y de gran tamaño. Aparecen operaciones sindicadas de inversión en donde los operadores de Capital Riesgo hacen frente a grandes inversiones tratando de diversificar el riesgo. Promulgación de la Ley 1/1999 de 5 de enero que regula la actuación de las Entidades de Capital Riesgo (ECR) y de las Sociedades Gestoras de Entidades de Capital Riesgo (SGECR). Estamos frente a una actividad financiera regulada, organizada y supervisada que ha madurado notablemente y se perfila como una opción para el incentivo y desarrollo empresarial, siendo una alternativa para la financiación de nuevas empresas o ya consolidadas. _______________________________________________El Capital Riesgo en España 1 3