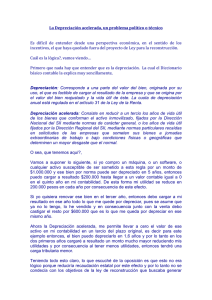

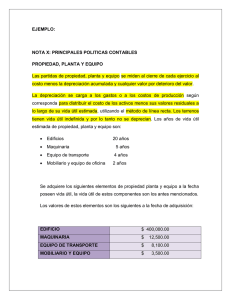

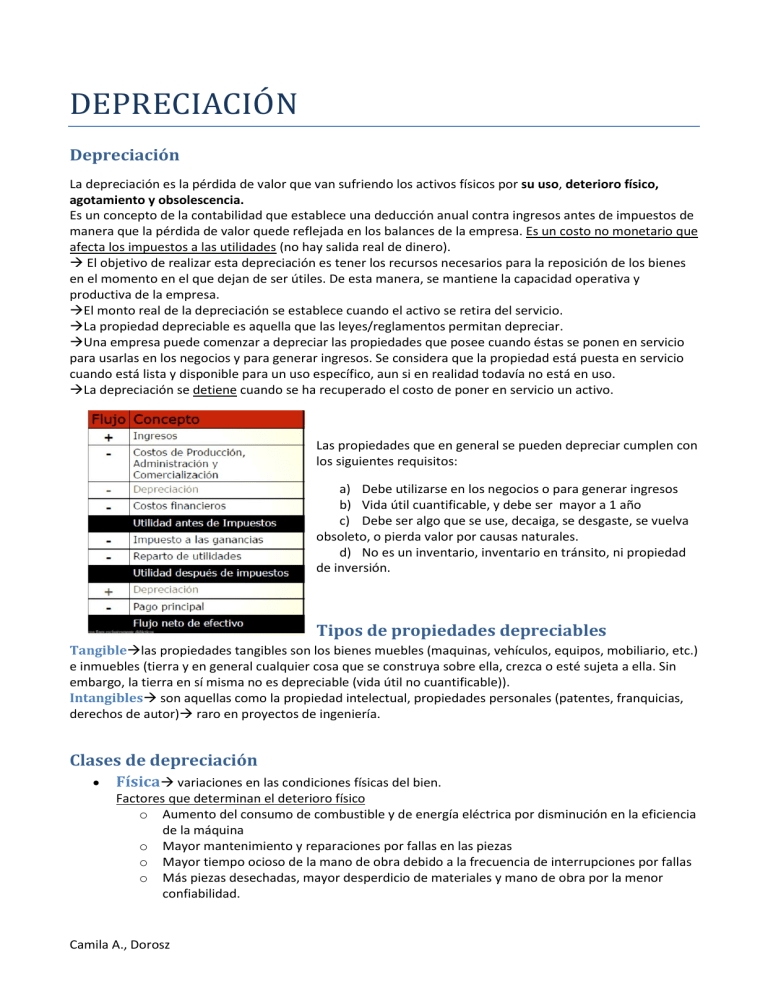

DEPRECIACIÓN Depreciación La depreciación es la pérdida de valor que van sufriendo los activos físicos por su uso, deterioro físico, agotamiento y obsolescencia. Es un concepto de la contabilidad que establece una deducción anual contra ingresos antes de impuestos de manera que la pérdida de valor quede reflejada en los balances de la empresa. Es un costo no monetario que afecta los impuestos a las utilidades (no hay salida real de dinero). → El objetivo de realizar esta depreciación es tener los recursos necesarios para la reposición de los bienes en el momento en el que dejan de ser útiles. De esta manera, se mantiene la capacidad operativa y productiva de la empresa. →El monto real de la depreciación se establece cuando el activo se retira del servicio. →La propiedad depreciable es aquella que las leyes/reglamentos permitan depreciar. →Una empresa puede comenzar a depreciar las propiedades que posee cuando éstas se ponen en servicio para usarlas en los negocios y para generar ingresos. Se considera que la propiedad está puesta en servicio cuando está lista y disponible para un uso específico, aun si en realidad todavía no está en uso. →La depreciación se detiene cuando se ha recuperado el costo de poner en servicio un activo. Las propiedades que en general se pueden depreciar cumplen con los siguientes requisitos: a) Debe utilizarse en los negocios o para generar ingresos b) Vida útil cuantificable, y debe ser mayor a 1 año c) Debe ser algo que se use, decaiga, se desgaste, se vuelva obsoleto, o pierda valor por causas naturales. d) No es un inventario, inventario en tránsito, ni propiedad de inversión. Tipos de propiedades depreciables Tangible→las propiedades tangibles son los bienes muebles (maquinas, vehículos, equipos, mobiliario, etc.) e inmuebles (tierra y en general cualquier cosa que se construya sobre ella, crezca o esté sujeta a ella. Sin embargo, la tierra en sí misma no es depreciable (vida útil no cuantificable)). Intangibles→ son aquellas como la propiedad intelectual, propiedades personales (patentes, franquicias, derechos de autor)→ raro en proyectos de ingeniería. Clases de depreciación • Física→ variaciones en las condiciones físicas del bien. Factores que determinan el deterioro físico o Aumento del consumo de combustible y de energía eléctrica por disminución en la eficiencia de la máquina o Mayor mantenimiento y reparaciones por fallas en las piezas o Mayor tiempo ocioso de la mano de obra debido a la frecuencia de interrupciones por fallas o Más piezas desechadas, mayor desperdicio de materiales y mano de obra por la menor confiabilidad. Camila A., Dorosz o o o o • • Aumento de mano de obra a causa de la disminución de la productividad Mayores costos de inspección debido a la pérdida de confiabilidad Pérdida de ingresos por devoluciones Aumento de gastos generales debido al equipo poco confiable Funcional→ obsolescencia por avances tecnológicos La obsolescencia se refiere a la inferioridad tecnológica →Comparación entre máquinas nuevas. El efecto combinado del mejoramiento tecnológico es reducir los gastos totales de operación. Factores que determinan la obsolescencia o Mayor consumo del combustible y energía eléctrica, debido a la menor eficiencia de diseño. o Menor productividad por velocidades productivas más bajas. o Costos más elevados de mantenimiento y reparaciones, a causa de un diseño inferior. o Más descomposturas por fallas de diseño o Menos confiabilidad, debido a cálculos de diseño más inexactos o Más desperdicios por diseño menos exacto o Más mano de obra y supervisión, debido al diseño menos automático o Más espacio de suelo por el diseño menos compacto Agotamiento→ Pérdida de capacidad de producción debido a la creciente escasez de los materiales que se consumen. Cuando se consumen recursos naturales al fabricar productos/servicios →indica la disminución que ocurrió en el valor de la base del recurso. → Cuando el recurso se extrae y se vende, las reservas decrecen y el valor del bien normalmente disminuye. →Las reservas por agotamiento las establecen las autoridades. Ejemplos: bienes de minería, pozos de petróleo/gas, bosques maderables, etc. Vida Útil (a veces llamada vida depreciable) La vida útil es el periodo esperado en el que un bien se usará en un comercio/negocio o para producir una utilidad. →No es cuánto tiempo durará un bien sino cuanto tiempo el propietario espera utilizarlo de forma productiva. Vida Fiscal La vida fiscal es el número de años que se considera en el cálculo del cargo de depreciación (vida depreciable). En cuánto tiempo se puede considerar la pérdida de valor. Valor de Reventa/ Residual/ de recuperación (VR) El valor de reventa es el monto de dinero que puede obtenerse del bien usado, deducido de los gastos relacionados con su eliminación de la línea de producción y con su venta. Es el valor estimado al final de su vida útil. Cuando se utilizan métodos clásicos de depreciación, se establecen inicialmente un valor de reventa estimado y se utiliza en los cálculos de depreciación. Base Ajustada (de costo) Es la base de costo original del activo, ajustado por incrementos o disminuciones permitidas, se usa para calculas las deducciones por depreciación y agotamiento. Ejemplo: costos de mejora de cualquier activo de capital aumenta la base, mientras que una pérdida por hurto disminuye la base. Si se altera la base, podría ser necesario ajustar la deducción por depreciación. Camila A., Dorosz Valor de Mercado El valor de mercado es el monto que pagará un comprador voluntario (en la fecha de valoración estimada) a un vendedor voluntario por un bien donde cada uno tiene igual ventaja y no están bajo presión para comprar/vender. El valor de mercado se aproxima al valor presente de lo que se recibirá a través de una propiedad de un activo, lo cual incluye al valor del dinero en el tiempo. Por tanto, suele ser fluctuante ya que depende en gran medida de diferentes variables (ejemplo: inflación, devaluación, etc.). Valor en Libros El valor en libros es el valor de un bien depreciable como aparece en los registros contables de la empresa. 𝑉𝐿𝑘 = 𝐶𝐵 𝑎𝑗𝑢𝑠𝑡𝑎𝑑𝑜 − ∑ 𝑑𝑒𝑑𝑢𝑐𝑐𝑖ó𝑛 𝑝𝑜𝑟 𝑑𝑒𝑝𝑟𝑒𝑐𝑖𝑎𝑐𝑖ó𝑛 / 𝑎𝑔𝑜𝑡𝑎𝑚𝑖𝑒𝑛𝑡𝑜 →Representa el monto de capital que permanece invertido en la propiedad y que debe recuperarse en el futuro a través del proceso contable. Depreciación fiscal AFIP: Administración Federal de Ingresos Públicos →La AFIP permite que cualquier empresa legalmente constituida recupere la inversión hecha en sus activos fijos (tangibles: terrenos, edificios, máquinas, mobiliario, etc.) y diferidos que vendrían a ser intangibles (por lo general se pagan por anticipado): asistencia técnica, capacitación, gastos preoperativos, de instalación, puesta en marcha, etc., mediante un mecanismo fiscal. Se excluye las inversiones hechas en el activo circulante (entra y sale de la empresa). →Contablemente es una deducción anual contra ingresos antes de los impuestos, tal que el efecto del tiempo y uso se refleje en los balances financieros de la empresa. COSTO EN LIBROS: NO REPRESENTA UNA SALIDA DE DINERO REAL. → En ARGENTINA amortización y depreciación son sinónimos. En otros países: Amortización a los activos diferidos/intangibles y depreciación a los activos fijos. → el porcentaje que se puede depreciar lo establece la ley. Esos porcentajes tienen base en la vida útil del activo. → Si el porcentaje anual es mucho mayor: el bien se desgasta muy rápido o tecnológicamente se vuelve obsoleto en menor tiempo. →La depreciación se registra en un libro especial. Se registra Valor Inicial del activo y, cada vez que la empresa recupera una parte del activo, este vale menos para el fisco. Valor del activo para el fisco se llama valor en libros (disminuye cada año hasta hacerse cero). →Los cargos de depreciación también se anotan c/ año en el balance general de la empresa (Valor de adquisición-depreciación acumulada). Camila A., Dorosz La depreciación contable es una forma legal de recuperar la inversión y pagar menos impuestos→ la empresa que no sustituya sus activos fijos al término de su vida fiscal se perjudica: Empieza a pagar + impuestos y su planta productiva se volverá lentamente obsoleta y ofrecerá productos de baja calidad. Objetivo del gobierno y beneficio del contribuyente • • • • que toda inversión sea recuperada por la vía fiscal (excepto la del capital de trabajo), independientemente de las ganancias que obtenga la empresa por ventas, y que así, la empresa pueda iniciar una nueva empresa con esa inversión recuperada, haciendo crecer al país. que el empresario al recuperar la inversión en determinado tiempo, inicie una nueva empresa que haga crecer industrialmente al país. que al término de la vida fiscal de sus activos las empresas los sustituyan por nuevos, así tendrían plantas más productivas con una tecnología más actualizada, siendo así, más eficientes en la producción. L a sustitución de los activos con vida fiscal cero revitaliza el sector de producción de bienes intermedios, redunda en crecimiento del país. Las inversiones gubernamentales están exentas del pago de impuestos Si no se computa la depreciación no se tiene la reserva monetaria para la sustitución de los equipos ya sea por el uso o la obsolescencia tecnológica. El sector público no considera una reserva de depreciación en su presupuesto y esto origina dos graves problemas: • • es difícil la sustitución de cualquier tipo de equipo. Cuando es indispensable comprar un equipo nuevo/sustituir equipos usados, se deben crear partidas especiales para adquisición de activo fijo. Métodos para determinar la depreciación Método de la línea recta/lineal (LR) → Supone que cada año de la vida depreciable (útil) del activo, este se deprecia en una cantidad constante. Se grafica el tiempo vs valor de libro. →Diferenciar planeación financiera y procedimiento para el pago de impuestos. →Es el permitido por el gobierno argentino y el más utilizado. Si se define: ▪ ▪ ▪ N=vida depreciable B=costo base, incluye ajustes permisibles dk= deducción anual por depreciación en el año k (1≤k≤N) ▪ VLk= valor de libros al final del año k entonces: 𝒅𝒌 = (𝑩 − 𝑽𝑹𝑵 )/𝑵 𝒅∗𝒌 = 𝒌 ∗ 𝒅𝒌 ▪ ▪ VRN=valor estimado de rescate al final del año N d*k=depreciación acumulada a través del año k 𝑽𝑳𝒌 = 𝑩 − 𝒅∗𝒌 Métodos acelerados (usado en EE. UU)→ La depreciación acelerada es un sistema de amortización que consiste en recuperar la inversión original de los activos fijo y diferido, vía fiscal, mediante un porcentaje mayor en los primeros años a partir de la adquisición (paga menos impuestos los primeros años). Camila A., Dorosz →Es aquel método de depreciación según el cual el costo del activo se cancela más rápidamente que de acuerdo con el método de línea recta. Método de saldo decreciente (SD) → El costo anual de depreciación es un porcentaje fijo hecho sobre el valor de libro al inicio del año. → La razón de depreciación (R) se mantiene constante a lo largo de la vida útil del bien. Por ejemplo: R=2/N (SD de 200%,es decir, 2 veces la taza de línea recta de 1/N); R= 1,5/N. → valor de depreciación/reventa es diferente a 0 en Argentina. 𝒅𝒌 = 𝑩 ∗ 𝑹 ∗ (𝟏 − 𝑹)𝒌−𝟏 𝒅∗𝒌 = 𝑩 ∗ [𝟏 − (𝟏 − 𝑹)𝒌 ] 𝑽𝑳𝒌 = 𝑩 ∗ (𝟏 − 𝑹)𝒌 = 𝑩 − 𝒅∗𝒌 Método de la sumatoria de los dígitos de los años (SDA) → se listan en orden inverso los dígitos correspondientes al número de cada año de vida permitido. Después se determina la suma de estos dígitos. El factor de depreciación para cualquier año es el número de la lista inversa para ese año, dividido entre la suma de los dígitos. Por ejemplo, para un bien que tenga una vida depreciable de 5 años, los factores de depreciación SDA son los siguientes: . 𝒅𝒌 = (𝑩 − 𝑽𝑹𝑵 ) ∗ ( 𝒅∗𝒌 = 𝑩 − 𝑽𝑳𝒌 𝑽𝑳𝒌 = 𝒃 − [ 𝟐 ∗ (𝑵 − 𝒌 + 𝟏) ) = (𝑩 − 𝑽𝑹𝑵 ) ∗ 𝒇𝒂𝒄𝒕𝒐𝒓 𝒅𝒆 𝒅𝒆𝒑𝒓𝒆𝒄𝒊𝒂𝒄𝒊ó𝒏 𝑵 ∗ (𝑵 + 𝟏) 𝟐∗(𝑩−𝑽𝑹𝑵 ) ]∗ 𝑵 (𝑩−𝑽𝑹 ) 𝑵 𝒌 + [ 𝑵∗(𝑵+𝟏) ] ∗ 𝒌(𝒌 + 𝟏) Método basado en las unidades de producción→ todos los métodos anteriores se basan en el tiempo transcurrido (de acuerdo con la teoría de que el valor del bien es una función del tiempo). Cuando la disminución del valor es sobre todo una función del uso, la depreciación se puede basar en un método de unidades de producción. → muy utilizado en el área de producción (no para los impuestos en Argentina, la ley no permite)→Sirve para hacerlo hacia adentro, para saber cuándo cambiar la máquina, los costos de desgaste. → este método tiene como resultado la base de costo (menos el VR final) que se asigna equitativamente al número estimado de unidades que se producen durante la vida útil del bien. 𝑩 − 𝑽𝑹𝑵 𝑫𝒆𝒑𝒓𝒆𝒄𝒊𝒂𝒄𝒊ó𝒏 𝒙 𝑼𝒏𝒊𝒅𝒂𝒅 𝒅𝒆 𝒑𝒓𝒐𝒅𝒖𝒄𝒄𝒊ó𝒏 = 𝒗𝒊𝒅𝒂 𝒑𝒓𝒐𝒅𝒖𝒄𝒕𝒊𝒗𝒂 𝒆𝒔𝒕𝒊𝒎𝒂𝒅𝒂 𝒆𝒏 𝒖𝒏𝒊𝒅𝒂𝒅𝒆𝒔 Bibliografía • • Apuntes de clase INGENIERÍA ECONÓMICA. Décima Edición. DE GARMO, SULLIVAN, BONTADELLI, WICKS. Editorial Prentice Hall. 1998 Camila A., Dorosz Camila A., Dorosz