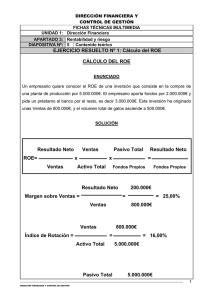

Pablo Fernández Cval 11. PER, rentabilidad exigida (Ke) y crecimiento esperado (g) El PER, la rentabilidad exigida y el crecimiento esperado Pablo Fernández Profesor de finanzas del IESE e-mail: [email protected] Web: http://webprofesores.iese.edu/PabloFernandez// Versiones anteriores: 1995, 2001, 04, 10, 13, 14, 15, 16, 17. Esta versión: 10 de octubre de 2019 El PER es la magnitud más utilizada en bolsa, y es el resultado de dividir el precio de todas las acciones (capitalización bursátil) entre el beneficio de la empresa. También se puede calcular dividiendo el precio de cada acción entre el beneficio por acción. Se presenta la evolución del PER de empresas españolas y de las bolsas de UK, USA y España desde 1990. También se muestra la relación del PER y del tipo de interés de la deuda pública a largo plazo. Los factores que más afectan al PER son los tipos de interés, la rentabilidad exigida a las acciones (Ke) y el crecimiento esperado del beneficio y de los flujos para las acciones. Se calcula el valor de una acción debido al crecimiento esperado y se descompone el PER en: PER sin Crecimiento y PER debido al crecimiento esperado. 1. Evolución del PER en la bolsa española y en las bolsas internacionales. 2. Factores que afectan al PER 2.1. Influencia del crecimiento (g) en el PER 2.2. Influencia del ROE de las nuevas inversiones en el PER 2.3. Influencia de la rentabilidad exigida a las acciones en el PER 2.4. Influencia de los tipos de interés en el PER 3. Valor del crecimiento y PER debido al crecimiento 4. Todos los múltiplos (ratios) dependen mucho del crecimiento esperado xPpMLSJlncip IESE. Universidad de Navarra. Camino del Cerro del Águila 3. 28023 Madrid. Tel. 91-211 3000. Fax 91-357 29 13. El PER es la magnitud más utilizada en bolsa, y es el resultado de dividir el precio de todas las acciones (capitalización bursátil) entre el beneficio de la empresa: PER = Precio de todas las acciones / Beneficio de la empresa El PER también se puede calcular dividiendo el precio de cada acción entre el beneficio por acción. PER = Precio de la acción / Beneficio por acción Ejemplo. El 30 de septiembre de 2003, Endesa tenía 1.058,8 millones de acciones en circulación. El precio de cada acción fue 13,27 euros. El precio de todas las acciones (capitalización bursátil) fue, por consiguiente, 14.050 millones de euros. El beneficio del año 2002 fue 1.270 millones de euros y el beneficio por acción 1,20 euros. Por tanto, el PER de Endesa del 30 de septiembre de 2003 fue 11,06 (13,27 /1,20 = 14.050 / 1.270). El beneficio por acción previsto para el año 2003 era 1,32 euros. El PER de Endesa del 30 de septiembre de 2003 en base al beneficio esperado para 2003 fue 10,05 (13,27 /1,32). Como referencia, cabe apuntar que el PER medio (basado en los beneficios del año 2002) de las 35 empresas que componen el IBEX 35 fue 16,8 y el PER medio basado en los beneficios esperados del año 2003 fue 13,2. 1. Evolución del PER en la bolsa española y en las bolsas internacionales La figura 1 muestra la evolución del PER de tres empresas españolas. Se puede observar que el PER llegó a un máximo en febrero de 1994 y después descendió hasta octubre de 1995, donde tomó de nuevo una trayectoria ascendente hasta 1998. Como veremos en la figura 2.3 las variaciones del PER hasta 1997 se debieron fundamentalmente a variaciones en los tipos de Valoración C11 -1 Electronic copy available at: https://ssrn.com/abstract=2430662 Pablo Fernández Cval 11. PER, rentabilidad exigida (Ke) y crecimiento esperado (g) interés: cuando los tipos de interés bajan, el PER habitualmente asciende y cuando los tipos de interés suben, el PER habitualmente desciende. A partir de 1998, ya con bajos tipos de interés en España, el PER de las distintas empresas siguió distintas trayectorias: el de Telefónica se vio afectado por la burbuja de Internet y alcanzó su máximo de 68 en febrero de 2000, mientras que los de Repsol y Endesa se vieron afectados principalmente por sus inversiones en Latinoamérica. Repsol tuvo un PER máximo de 23,4 en septiembre de 2000, mientras que Endesa tuvo su PER máximo de 24,9 en febrero de 1999. Los PER mínimos fueron: Telefónica 6,7 (septiembre de 2011)1, Endesa 2,6 (julio de 2009) y Repsol 4,7 (febrero de 2009). Figura 1. Evolución del PER de Telefónica, Endesa y Repsol. Fuente: Morgan Stanley y Datastream TELEFÓNICA PER ENDESA REPSOL 40 35 30 25 20 15 10 5 0 e-90 e-92 e-94 e-96 e-98 e-00 e-02 e-04 e-06 e-08 e-10 e-12 e-14 e-16 e-18 La figura 2, que muestra la evolución del PER medio de la bolsa en España y del tipo de interés de la deuda pública a 10 años, permite comprobar que hasta principios de 1998 los descensos de los tipos de interés coincidían habitualmente con aumentos del PER y viceversa. A partir de entonces, las variaciones en los tipos han sido mucho más suaves y los tipos de interés no han sido los principales causantes de los cambios en el PER. La figura 3 representa la evolución del PER medio de la bolsa española, inglesa y norteamericana. Nótese que el PER de la bolsa española igualó el de las otras dos a finales de 1993, después se rezagó y posteriormente superó unos meses al de la bolsa inglesa y al de la bolsa norteamericana en 1997 y 1998. Los PER máximos fueron: España 25,6 (3/98), UK 26,7 (12/99) y USA 31,6 (7/99). Los PER mínimos fueron: España 6,6 (3/09), UK 6,8 (2/09) y USA 10,5 (12/08). Figura 2. Evolución del tipo de interés y del PER medio de la bolsa en España. Fuente: Datastream PER España PER España Interés a 10 años (% ) Tipos de interés a 10 años 28 24 14 12 10 20 8 16 6 12 4 8 2 4 0 e-91 e-93 PER 30 26 22 18 14 10 6 e-91 e-95 e-97 e-99 e-01 e-03 e-05 e-07 e-09 e-11 e-13 e-15 e-17 Figura 3. Evolución del PER medio de las bolsas española, inglesa y estadounidense. PER ESPAÑA PER UK e-93 e-95 e-97 e-99 e-01 e-03 e-05 e-07 e-09 e-11 e-13 e-15 e-19 PER USA e-17 e-19 2. Factores que afectan al PER Son varios los factores que influyen en el PER, entre ellos cabe destacar los tipos de interés, que afectan al precio de las acciones en la medida que afectan a la rentabilidad exigida a las mismas (Ke) y al beneficio (directamente por los intereses pagados por la deuda e indirectamente por el impacto de los tipos de interés en la demanda de bienes y servicios): 1 En 2002 Telefónica tuvo pérdidas (€5.577 millones). Valoración C11 -2 Electronic copy available at: https://ssrn.com/abstract=2430662 Pablo Fernández Cval 11. PER, rentabilidad exigida (Ke) y crecimiento esperado (g) Al aumentar los tipos de interés2 ↓ Aumenta Ke ↓ Disminuye el valor de la empresa ↓ Disminuye el PER RF ↓ Ke = RF + prima de riesgo de la empresa ↓ E0 =Div1/(Ke –g) ↓ PER =E0/Beneficio El mejor modo de comprender la influencia que tienen el crecimiento y la rentabilidad de la empresa en el PER es a través de ejemplos sencillos. Utilizamos 6 empresas (ver tabla 1) que crecen a distinto ritmo. Las seis empresas se financian exclusivamente con acciones. El desembolso inicial de todas ellas es 100 millones (Evc0). La rentabilidad exigida a las acciones (Ke) en todas las empresas es 10%. Empresas A y B Las empresas A y B obtienen una rentabilidad sobre fondos propios (ROE) 3 del 10%, lo que significa que el beneficio del primer año será 10 millones en ambos casos 4. En el primer año, la empresa A reparte 4 millones como dividendo (e invierte 6 millones al 10%). Por consiguiente, el beneficio del año 2 será 10,6 millones (10 de las inversiones del año cero y 0,6 de las inversiones del año 1). El dividendo del año 2 será también el 40% del beneficio. La empresa A crece con los beneficios que no reparte (que retiene). La empresa B reparte todo el beneficio (10 millones) como dividendos. Por consiguiente, el beneficio (y el dividendo) de todos los años será 10 millones (procedentes de las inversiones del año cero). La empresa B no crece y su beneficio coincide con los dividendos pagados. Es fácil comprobar que el valor de las acciones (Eo) de las empresas A y B es igual a su valor contable (100 millones), porque invierten en proyectos que tienen una rentabilidad (10%) igual al coste de los recursos, por consiguiente, el PER (precio/beneficio = 100/10) de ambas es 10. A pesar de que la empresa A crece al 6% (retiene el 60% del beneficio y lo invierte al 10%), su PER es igual al de la empresa B que no crece: la empresa A no ve recompensado el crecimiento con un PER superior porque invierte en inversiones con rentabilidad igual al coste de sus recursos (10%). Tabla 1. PER de seis empresas Influencia del crecimiento y de la rentabilidad de las inversiones en el PER. A B C D E F Influencia en el PER Rentabilidad exigida a las acciones. Ke Valor contable de las acciones. Evc0 10% 100 10% 100 10% 100 10% 100 10% 100 ROE = BFO1 / Evc0 10% 10% 12% 12% 12% Beneficio del primer año. BFO1 Dividendo del primer año. Div1 Coeficiente de reparto. p = Div/BFO 10 4 40% 10 10 100% 12 12 12 4 100% 33,33% 12 6 50% 6% 0% 0% 8% 6% 100 10,00 100 10,00 120 10,00 200 16,67 150 12,50 Crecimiento. g = ROE x (1-p) Valor de las acciones. Eo = Div/(Ke-g) PER = Eo / BFO1 10% Si Ke aumenta, el PER disminuye. 100 Para g>0: Si aumenta el ROE , aumenta el PER 13% Si g=0: El ROE no influye en el PER 13 6 46,15% Si aumenta g: ROE>Ke: aumenta el PER 7% ROE=Ke: el PER constante ROE<Ke: disminuye el PER 200 15,38 Empresas C y D Las empresas C y D obtienen una rentabilidad sobre fondos propios (ROE) del 12%, lo que significa que el beneficio del primer año será 12 millones en ambos casos. La empresa C reparte unos dividendos que coinciden con el beneficio (12 millones). El beneficio (y el dividendo) de todos los años será 12 millones (procedentes de las inversiones del año cero). En el primer año, la empresa D reparte 4 millones como dividendo (e invierte 8 millones al 12%). Por consiguiente, el beneficio del año 2 será 12,96 millones (12 de las inversiones del año cero y 0,96 de las inversiones del año 1). El dividendo del año 2 será también el 33,33% del beneficio. El valor de las acciones de la empresa C es 120 millones, superior a su valor contable (100 millones), porque invierte en proyectos que tienen una rentabilidad (12%) superior al coste de los recursos (10%). El PER (precio/beneficio = 120/12) de la empresa C es 10. El valor de las acciones de la empresa D es 200 millones. El PER (precio/beneficio = 200/12) de la empresa D es 16,67. La empresa D crece al 8% (retiene el 66,66% del beneficio y lo invierte al 12%), y su PER es superior al de la empresa C que no crece: la empresa D ve recompensado el crecimiento con un PER superior porque invierte en inversiones con rentabilidad (12%) superior al coste de sus recursos (10%). Empresa E La empresa E obtiene una rentabilidad sobre fondos propios (ROE) del 12%, lo que significa que el beneficio del primer año será 12 millones. En el primer año, la empresa E reparte 6 millones como dividendo (e invierte 6 millones al 12%). 2 Si suponemos todo lo demás constante. ROE (return on equity): beneficio de la empresa dividido por el valor contable de las acciones. 4 La relación del PER con el crecimiento (g), con la rentabilidad exigida a las acciones (Ke) y con la rentabilidad sobre recursos propios (ROE) en una empresa con crecimiento constante es: PER = (ROE-g) / [ROE (Ke-g)]. 3 Valoración C11 -3 Electronic copy available at: https://ssrn.com/abstract=2430662 Pablo Fernández Cval 11. PER, rentabilidad exigida (Ke) y crecimiento esperado (g) Por consiguiente, el beneficio del año 2 será 12,72 millones (12 de las inversiones del año cero y 0,72 de las inversiones del año 1). El dividendo del año 2 será también el 50% del beneficio. El valor de las acciones de la empresa E es 150 millones y su PER (precio/beneficio = 150/12) es 12,5. La empresa E crece al 6% (retiene el 50% del beneficio y lo invierte al 12%) mientras que la empresa D crece al 8%. Contemplando C, D y E vemos que el mercado recompensa el crecimiento con un PER superior: la que más crece (la D) tiene un PER de 16,67, la que no crece (la C) tiene un PER de 10 y la de crecimiento intermedio (la E) tiene un PER de 12,5. Empresa F La empresa F es idéntica a la empresa E, pero es más rentable: obtiene una rentabilidad sobre fondos propios (ROE) del 13%, lo que significa que el beneficio del primer año será 13 millones. Reparte también 6 millones como dividendo (e invierte 7 millones al 13%). El valor de las acciones de la empresa F es 200 millones y su PER (precio/beneficio = 200/13) es 15,38. La empresa E crece al 6% (retiene el 50% del beneficio y lo invierte al 12%) mientras que la empresa F crece al 7%. Estos ejemplos permiten concluir que los factores que afectan al PER de estas empresas son: 1. El ROE esperado de la empresa (ROE). ROE = BFO1 / Evc0 2. El crecimiento esperado de los beneficios de la empresa (g). Ya hemos visto que no basta crecer en ventas para tener un PER elevado: es preciso que la empresa invierta en proyectos con rentabilidad superior al coste de los recursos. 3. El crecimiento esperado de los dividendos de la empresa. Esta magnitud está relacionada con el crecimiento. Ya hemos visto que una empresa en que los dividendos repartidos igualan al beneficio no crece. Cuantos menos dividendos reparte, más crece (suponiendo que tiene oportunidades de inversión). El cociente entre los dividendos que reparte la empresa y los beneficios se denomina coeficiente de reparto de dividendos o payout ratio (p). p = Div1 / BFO1 4. La rentabilidad exigida a las acciones (Ke). Cuanto mayor es la rentabilidad exigida a las acciones (también llamada coste del capital), menor es el PER5. Podemos concluir que, en general, una mejora en los beneficios (aumento en el ROE) provoca un aumento del PER 6. Un aumento del crecimiento provoca una disminución del PER si ROE<Ke y provoca un aumento del PER si ROE>Ke. También es obvio que un aumento de los tipos de interés (aumento de Ke) provoca una disminución del PER. Un aumento del riesgo de la empresa (aumento de Ke) provoca una disminución del PER. Un aumento en: Beneficio esperado (ROE) Tipos de interés (Ke) Riesgo de la empresa (Ke) Crecimiento de la empresa (g) ... provoca que ... el PER aumente disminuya disminuya si ROE>Ke, aumente si ROE=Ke, no cambie si ROE<Ke, disminuya La siguiente tabla muestra los factores que afectan al valor de las acciones y, por tanto, al PER: 2.1. Influencia del crecimiento (g) en el PER Como hemos visto en los ejemplos anteriores, el crecimiento esperado de la empresa afecta mucho al PER. La figura 4 muestra cómo el PER aumenta con el crecimiento siempre que la rentabilidad de la empresa (medida por el ROE) sea superior a la rentabilidad exigida a las acciones (Ke). También permite observar que si la rentabilidad de la empresa es igual a la exigida por los accionistas (10%), el crecimiento no afecta al PER, que se mantiene en 10. Si la rentabilidad de la empresa es inferior al coste de los recursos (ROE<Ke), entonces cuanto más crece la empresa, menor es su PER, porque la empresa cuanto más crece más valor destruye al invertir en proyectos con rentabilidad inferior al coste de los recursos 7. 5 Más adelante se presenta una descomposición del PER en varios factores: El franchise factor, el factor interés, el factor crecimiento y el factor riesgo. 6 Estamos suponiendo que todos los demás factores (crecimiento...) permanecen constantes. 7 Invertir en proyectos con rentabilidad inferior al coste de los recursos es destruir valor. Valoración C11 -4 Electronic copy available at: https://ssrn.com/abstract=2430662 Pablo Fernández Cval 11. PER, rentabilidad exigida (Ke) y crecimiento esperado (g) Figura 4. PER de una empresa en función del crecimiento (g). Ke = 10% El crecimiento del beneficio por acción depende de los dividendos que la empresa reparte. Si la rentabilidad de las inversiones permanece constante, la empresa crecerá más si reparte menos dividendos y reinvierte más recursos en nuevos proyectos. 2.2. Influencia del ROE de las nuevas inversiones en el PER La figura 5 muestra la influencia de la rentabilidad de la empresa (medida por el ROE) en el PER. Si la empresa no crece, su PER es siempre 10 (1/Ke). Si la empresa crece (y el crecimiento es constante), un aumento de la rentabilidad siempre hace aumentar el PER, y el PER aumenta más cuanto mayor es el crecimiento. Figura 5. PER de una empresa en función del ROE. Ke = 10% Si el crecimiento no es constante, un incremento de ROE no va siempre unido a un aumento de PER, ya que cuando ROE es menor a Ke8, el PER aumentará solo en aquellos casos en los que el aumento de ROE compense el aumento de crecimiento. 2.3. Influencia de la rentabilidad exigida a las acciones en el PER Las figuras 6 y 7 muestran el efecto de la rentabilidad exigida a las acciones sobre el PER. Un aumento de la rentabilidad exigida a las acciones siempre hace disminuir el PER y más cuanto más crece la empresa. Nótese cómo el PER cae mucho más cuando Ke es pequeña. Como veremos en capítulos posteriores, la rentabilidad exigida a las acciones aumenta cuando suben los tipos de interés y cuando aumenta el riesgo de la empresa. Figura 6. PER de una empresa en función de Ke y del crecimiento. ROE = 10% 8 Si el crecimiento aumenta siendo ROE< Ke, entonces el PER disminuye. Valoración C11 -5 Electronic copy available at: https://ssrn.com/abstract=2430662 Pablo Fernández Cval 11. PER, rentabilidad exigida (Ke) y crecimiento esperado (g) Figura 7. PER de una empresa en función de Ke. g=4% 2.4. Influencia de los tipos de interés en el PER Cuando los tipos de interés disminuyen, el PER aumenta y viceversa. Esto se debe a que la rentabilidad exigida a las acciones está relacionada con los tipos de interés: cuando los tipos de interés aumentan, la rentabilidad exigida a las acciones aumenta y viceversa. En épocas de tipos de interés elevados, el PER suele ser inferior que cuando los tipos de interés son más bajos. Por ejemplo, en diciembre de 1994 el tipo de interés a largo plazo en España era 11,3% y el PER medio de la bolsa española fue 12,8. En enero de 1998, el tipo de interés a largo plazo en España era 5,5% y el PER medio de la bolsa española fue 23,4. 3. Valor del crecimiento y PER debido al crecimiento Para cuantificar la influencia del crecimiento esperado (g) en el precio de la acción y en el PER, podemos calcular el precio que tendría la acción si la empresa no creciera, esto es, si el beneficio del último año fuera constante y la empresa lo repartiera íntegramente como dividendos. El precio de la acción si la empresa no creciera es el beneficio por acción dividido por la rentabilidad exigida a las acciones: P sin crecimiento = BPA / Ke Podemos decir que el precio de la acción es el precio que tendría si no creciera (P sin crecimiento) más el valor del crecimiento9: P = P sin crecimiento + Valor del crecimiento Ejemplo. El precio por acción de Endesa del 30 de septiembre de 2003 fue 13,27 euros. El beneficio por acción del año 2002 fue 1,20 euros. Si la rentabilidad exigida a las acciones era 9.49%, el precio de la acción de Endesa sin crecimiento fue 12,64 euros (1,20/0,0949), y el valor del crecimiento fue 0,63 (13.27 -12,64). Por consiguiente, un 95% (12,64 /13,27) del valor de la acción de Endesa se debía al beneficio ya conseguido por la empresa (P sin crecimiento) y otro 5% (0,63/13,27) se debía al crecimiento esperado (valor del crecimiento). Como referencia, cabe apuntar que en media, un 70% del valor de las empresas que componían el IBEX 35 se debía al beneficio ya conseguido por las empresas (P sin crecimiento) y un 30% correspondía al crecimiento esperado (valor del crecimiento). En octubre de 2000, cuando el nivel del IBEX era 11.250 puntos, un 43% del valor de las empresas que componían el IBEX 35 se debía al beneficio ya conseguido por las empresas (P sin crecimiento) y un 57% correspondía al crecimiento esperado (valor del crecimiento). Podemos hacer esta misma descomposición con el PER y considerarlo como la suma del PER que tendría la empresa si no creciera más el PER incremental debido al crecimiento. PER = PERsin crecimiento + PERcrecimiento Como el PER es el precio por acción dividido por el beneficio por acción, resulta: PERsin crecimiento = 1/Ke PERcrecimiento = Valor del crecimiento / BPA Figura 8. Valor del crecimiento y PER en la bolsa española 9 Al valor del crecimiento se le denomina también valor actual de las oportunidades de crecimiento. Valoración C11 -6 Electronic copy available at: https://ssrn.com/abstract=2430662 Pablo Fernández Cval 11. PER, rentabilidad exigida (Ke) y crecimiento esperado (g) 4. Todos los múltiplos (ratios) dependen mucho del crecimiento esperado Para fijar bien esta idea, sugerimos al lector que construya el siguiente gráfico: Relación entre el crecimiento y EV / EBITDA 13 EV / EBITDA 12 11 10 9 8 7 0,0% 1,0% 2,0% 3,0% 4,0% 5,0% Crecimiento anual de EBITDA Los valores corresponden a esta empresa, que es una perpetuidad creciente: Caja WCR Año 0 50 450 Activo fijo bruto - Amortización acumulada Activo fijo neto TOTAL ACTIVO NETO 1.500 0 1500 2.000 Deuda Fondos propios TOTAL 1.000 1.000 2.000 Ventas Coste de ventas Otros gastos Amortización Intereses (2,5%) Impuestos (25%) PAT + Amortización + ∆ Deuda - ∆ WCR y caja - Inversión en AF ECF= Dividendos FCF EBITDA Año 1 2.400 1.200 810 150 25 53,75 161,25 150 60 -30 -240 101,25 60 390 Beta Rf Rm - Rf 1 0,30% 7,50% Estos valores de “∆ Deuda”, “∆ WCR y caja” e “Inversión en AF” corresponden a un crecimiento de 6% Valoración C11 -7 Electronic copy available at: https://ssrn.com/abstract=2430662