2. TRANSACCIONES E INSTRUMENTOS

Anuncio

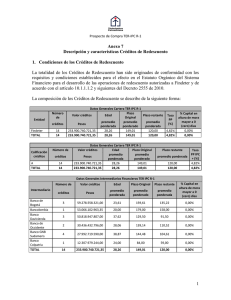

2. TRANSACCIONES E INSTRUMENTOS • MONEDA LOCAL De Financiamiento a) Captación a plazo: Son operaciones pasivas, es decir, fuentes externas de recursos que procuran fondos del mercado de capitales por un periodo de permanencia mínima de 30 días a instituciones en su giro habitual. En este tipo de transacciones se encuentran los depósitos a plazo y las cuentas de ahorro a plazo. b) Préstamos interbancarios: Corresponde a una de las transacciones más usuales de la mesa de dinero. Son recursos de un día que las instituciones financieras captan del mercado. Son documentados con pagarés a la vista y generalmente los fondos se traspasan a través de un vale cámara. El cobro de intereses es lineal vencido, con tasas de interés nominal o real. Las principales características de los préstamos interbancarios son: altos volúmenes transados; son el indicador más importante para la determinación de la tasa de interés nominal; representan la liquidez del sistema. c) Líneas de redescuento: Son un medio de financiamiento para los bancos y sociedades financieras.. Son administradas por la mesa de dinero y el monto máximo de redescuento es el 60% de la suma de: - El encaje promedio exigido en el mes inmediatamente anterior, para las captaciones y depósitos a la vista y a plazo, en moneda corriente. - El monto promedio de encaje por las obligaciones afectas a reserva técnica. El Banco Central cobra interés lineal, existiendo tres tasas de interés según el porcentaje de redescuento utilizado: - El primer 40% de redescuento está afecto a la tasa del primer tramo. - El 30% adicional está afecto a la tasa del segundo tramo. - El último 30% está afecto a la tasa del tercer tramo. El redescuento es otorgado al plazo de un día y puede utilizarse consecutivamente hasta el penúltimo día del mes si no es festivo o feriado bancario. El documento utilizado es un pagaré emitido por la institución financiera a la orden del Banco Central de Chile antes de las 15:00 hrs. del día de la solicitud. d) Otros: Son principalmente líneas que el Banco Central de Chile pone a disposición de los bancos y sociedades financieras del sistema financiero y son producto de acuerdos especiales o de decisiones de entidades estatales. Se pueden mencionar los préstamos especiales de refinanciamiento, líneas de organismos estatales (Corfo) y líneas para reserva técnica del Banco Central de Chile De Inversión a) Instrumentos del Banco Central: El objetivo de la inversión se logra comprando los diferentes tipos de instrumentos financieros como: - Pagarés descontables del Banco Central de Chile (PDBC): Es el más usual en la mesa de dinero. El objetivo de los bancos es, principalmente, obtener un resultado de la diferencia de tasa que debiera producirse por la compra y venta del mismo instrumento a una tasa de interés menor. - Pagarés descontables de la Tesorería General de la República (PDT): Estas operaciones se efectúan en primer lugar en un mercado primario mediante colocaciones directas de la Tesorería General de la República o a través del Banco Central de Chile, que actúa como agente de la Tesorería General. Sólo los bancos y sociedades financieras pueden adquirir PDT en el Banco Central. Las adquisiciones se efectúan por medio de licitaciones del Banco Central o comprandolas directamente. - Inversiones transitorias: Consiste en la compra de papeles reajustables o no emitidos entre otros por el Banco Central o la Tesorería General de la República (por periodos de 90 días a 5 años), que son los únicos documentos que los bancos pueden vender pagando intereses a menos de 30 días. - Otras transacciones de inversión: Consisten principalmente en la compra temporal o permanente de otros instrumentos de renta fija. El objetivo es obtener rentabilidad a través de las diferencias de precios por la compra y venta. Entre los instrumentos más usados están los PDP (pagaré dólar preferencial), PRT (pagaré reajustable de tesorería), LCHR (letras de crédito hipotecario reajustable), PPBC (pagarés al portados del Banco Central), CAR (certificados de ahorro reajustables), CORA (bonos de reforma agraria), debentures, bonos bancarios, bonos serviu. De Intermediación a) De liquidez: Comúnmente los bancos toman del mercado financiero los fondos que faltan a través de las captaciones. El préstamo interbancario constituye una intermediación de liquidez, pero las diferencias son en relación al marco normativo que regula las obligaciones entre instituciones bancarias, como que el pasivo no puede superar el 10% de los activos productivos y el activo está sujeto a márgenes de crédito legales e internos cuyas líneas las fija un comité especial. b) De instrumentos: se trata en general de papeles financieros emitidos por el Banco Central de Chile o de la Tesorería General. No existen límites legales que restrinjan estas operaciones entre las entidades, sólo lo que impone la relación deuda-capital.Lo más común es la intermediación simple, esto es, comprar y vender papeles financieros, operando con empresas, otras instituciones financieras o el Banco Central, con el único objetivo de ganar un diferencial de precio conocido (spread). c) Pactos de retrocompra: Este mercado está reglamentado respecto a los plazos (4 días hábiles como mínimo con empresas o personas y 1 día hábil entre instituciones financieras) y afecto a los límites individuales de crédito. Las agencias de valores tienen algunas ventajas sobre los bancos en este mercado ya que pueden hacer lo mismo pero desde 1 día de plazo.