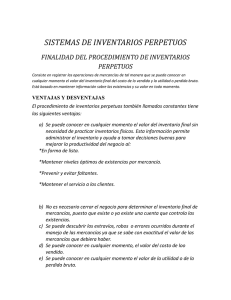

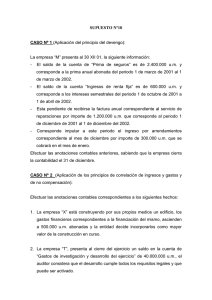

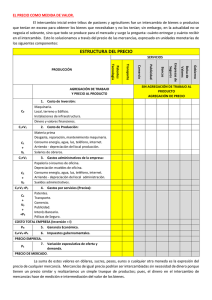

BIENVENIDOS CARRERA DE CONTABILIDAD PUBLICA Y FINANZAS Facilitador: Pedro Francisco Espinoza Calderón. E- mail: [email protected] Teléfonos: 58883126 C/ 77393258 M UNIDAD I: REGISTRO DE MERCANCIAS . SISTEMA DE REGISTRO DE MERCANCÍAS, “INVENTARIOS PERPETUO O CONSTANTE”. a) DEFINICION Consiste en registrar las operaciones de mercancías, de tal manera que se pueda conocer, en cualquier momento el importe del inventario final, del costo de venta y de la utilidad o perdida bruta. Uno de los conceptos más escuchados en contabilidad es el de costo, de tal forma que para el manejo de la información contable identificarlo representó un principio de contabilidad(antes PCGA Valor Histórico, ahora postulado Reconocimiento y Valuación). Seleccionar un procedimiento u otro dependerá del tipo de empresa y, más concretamente, del tipo de producto que estemos manejando. Así pues, el inventario perpetuo lo 1 utilizan empresas que trabajan mercancías que son susceptibles de identificarse unitariamente, es decir, que en cada venta se puede conocer el costo respectivo. b) IMPORTANCIA Este procedimiento resulta especialmente adecuado en los negocios que manejan artículos con número de serie o que son posibles de identificar individualmente, como automóviles, cámaras fotográficas, aparatos ópticos, equipos de cómputo, joyas, libros, muebles, medicinas y ropa, por citar sólo algunos. Conforme los medios electrónicos (lectores ópticos, códigos de barras, etc.) avanzan y nos sirven como herramienta, cada vez más empresas pueden trabajar con este procedimiento. Lo anterior nos recuerda la ayuda de los procedimientos computarizados. En los supermercados, por ejemplo, el lector óptico registra la venta del producto, la salida del almacén y aun informa si las existencias han llegado al mínimo. La idea del inventario perpetuo está siendo una realidad y el empresario actual prácticamente puede estar informado en línea de sus existencias. c) CUENTAS QUE SE UTILIZAN En realidad, el inventario perpetuo controla la mercancía con tres cuentas típicas. Veamos: 1 – Almacén 2 - Ventas 3 – Costo de ventas ALMACEN Se carga: al iniciar el ejercicio 1 – Del importe del inventario inicial Durante el ejercicio 2 – Del importe de las compras a precio de costo. 3 – Del importe de los gastos de compra- 4 – Del importe de las devoluciones sobre ventas a precio de costo. Se abona: Durante el ejercicio: 1-Del importe de las ventas a precio de costo. 2-Del importe de las devoluciones sobre compras. 3-Del importe de las rebajas sobre compras. Su saldo es deudor y representa el valor del inventario final. COSTO DE VENTAS Se carga; Durante el ejercicio: 1- Del importe de las ventas a precio de costo. Se abona: Durante el ejercicio: 1-Del importe de las devoluciones sobre ventas a precio de costo. Su saldo es deudor y representa el costo de lo vendido. VENTAS Se carga: Durante el ejercicio 1-Del importe de las devoluciones sobre ventas a precio de ventas. 2-Del importe de las rebajas sobre ventas. Se abona: Durante el ejercicio: 1-Del importe de las ventas a precio de ventas. Su saldo es acreedor y representa el valor de las ventas netas. Del movimiento de las cuentas anteriores, se puede observar que las cuentas ventas y devoluciones sobre ventas, registran operaciones de mercancías, tanto a precio de venta, como a precio de costo. Bajo este método, por cada operación de venta o de devoluciones sobre ventas, se deben de realizar dos asientos, uno por el precio de venta y otro por el costo de venta. Ejemplificar casos d) Aplicación de la metodología En desarrollo de ejercicios prácticos e) VENTAJAS DE ESTE PROCEDIMIENTO 1) Se puede conocer en cualquier momento, el valor del inventario final sin necesidad de cerrar la empresa o el negocio para realizar el inventario físico. 2) No es necesario cerrar el negocio para poder determinar el inventario final de mercancías puesto que existe una cuenta que controla la existencia. 3) Se puede descubrir extravíos de mercancías, robos o errores puesto que se conoce con exactitud el importe de la mercancía que debería haber. 4) Se puede conocer en cualquier momento el importe del costo de venta. 5) Se puede conocer en cualquier momento el importe de la utilidad o perdida. DESVENTAJAS 1 – No se puede conocer por separado el costo de las ventas netas puesto que ambos conceptos aparecen registrados en la misma cuenta de costo y ventas AJUSTES PARA DETRRMINAR LA UTILIDAD O PERDIDA 1 – Para la utilidad o perdida bruta basta con restar de la cuenta de ventas el costo de lo vendido que aparece en la cuenta de costo de ventas. f) Ejemplos y ejercicios g) Fundamento legal Marco normativo Internacional y Nacional NIC NIIF Normatividad y regulación local o nacional (PCGA) en materia contable y las Instituciones Nacionales (Colegio de Contadores Públicos de Nicaragua). Marco legal o Jurídico nacional Leyes mercantiles Leyes tributarias Marco jurídico Municipal Normas de carácter General Planes de arbitrio y gravámenes específicos Tributación a la propiedad inmobiliaria 2 . SISTEMA DE REGISTRO DE MERCANCÍAS, “INVENTARIO ANALÍTICO O PORMENORIZADO”. a) Definición 1 -Este sistema consiste en abrir una cuenta especial en el libro mayor para cada operación de mercancía realizada. 2 Consiste en la identificación y separación de los conceptos afectados por las operaciones realizadas con mercancías. 3 - Consiste, fundamentalmente, en el establecimiento de una cuenta por cada concepto afectado por las operaciones realizadas directamente con mercancías, para llevar a cabo el control de sus aumentos y disminuciones. b) Importancia El procedimiento de inventarios pormenorizado o analítico es conveniente para mercancías que se manejan a granel o que se miden por peso o volumen. En este caso encontramos los productos del campo, los de pesca, los de minería, muchas materias primas en las manufactureras y algunos productos comerciales. El procedimiento pormenorizado o analítico como puede verse, corresponde a las empresas que venden sus productos sin que puedan o quieran identificarlos individualmente. c) Cuentas que se utilizan En este procedimiento se utilizan las siguientes cuentas: - Inventario - Compras - Gastos de compras - Devoluciones sobre compras - Rebajas sobre compras - Ventas - Devoluciones sobre ventas - Rebajas sobre ventas INVENTARIO Se carga: Durante el ejercicio: Del importe del inventario inicial de mercancías. Esta cuenta al comenzar el ejercicio se debe de considerar activo circulante pues su saldo representa la existencia de mercancía. COMPRAS Se carga: Durante el ejercicio: Del importe de las compras de mercancías efectuadas al contado o al crédito. Su saldo es deudor y representa el importe total de las compras de mercancías efectuadas durante el ejercicio. GASTOS DE COMPRA Se carga: Durante el ejercicio Del importe de todos los gastos por fletes, derechos, seguros, gastos y comisiones de agentes aduaneros, acarreos etc, que origine la mercancía comprada. Su saldo es deudor y representa el total de gastos efectuados por la compra de mercancías. DEVOLUCIONES SOBRE COMPRAS Se abona: Durante el ejercicio: Del importe de las mercancías devueltas a los proveedores. Su saldo es acreedor y representa el importe total de las mercancías devueltas a los proveedores REBAJAS SOBRE COMPRAS Se abona: Durante el ejercicio: Del importe de las bonificaciones obtenidas sobre el precio de las mercancías compradas. Su saldo es acreedor y representa el total de las rebajas obtenidas sobre el precio de las mercancías compradas. VENTAS Se abona: Durante el ejercicio: Del importe total de las ventas de mercancías efectuadas al contado o al crédito. Su saldo es acreedor y representa el importe total de las ventas efectuadas durante el ejercicio. DEVOLUCIONES SOBRE VENTAS Se carga: Durante el ejercicio: Del importe total de las mercancías devueltas por los clientes. Su saldo es deudor y representa el importe total de las mercancías devueltas por los clientes. REBAJAS SOBRE VENTAS Se carga: Durante el ejercicio: Del importe de las bonificaciones y rebajas concedidas sobre el precio de las mercancías vendidas. Su saldo es deudor y representa el importe total de las rebajas sobre el precio de las mercancías vendidas. d) Aplicación de la metodología Desarrollo de ejercicios prácticos e) Ventajas de Este Procedimiento 1 – En cualquier momento se puede conocer el importe del inventario inicial, de las ventas, de las compras, de los gastos de compras, de las rebajas y devoluciones sobre compras y ventas. Debido a que para cada cuenta de estos conceptos se ha establecido una cuenta especial. 2 – Facilita la formación del estado de resultados debido a que se conoce por separado el importe de cada uno de los conceptos que lo forman. 3 – Mayor claridad en el registro de las operaciones de mercancías. DESVENTAJAS 1 – No se puede conocer en un momento dado el importe del inventario final de mercancías, puesto que no existe ninguna cuenta que controle las existencias. 2 – No es posible descubrir si ha habido extravió, robo o errores en el manejo de la mercancía ya que no es posible determinar con exactitud el importe de las mercancías que deberían haber debido a que no hay ninguna cuenta que controle la existencia. 3 – Para conocer el importe del inventario final es preciso hacer un recuento físico de las existencias. 4 – No se puede conocer rápidamente el costo de venta ni la utilidad o perdida bruta mientras no se conozca el importe del inventario final. Ajustes para determinar la utilidad o perdida bruta Para determinar la utilidad o perdida bruta de un periodo se hace necesario correr los siguientes ajustes de cierre: 1 – Para obtener las ventas netas se debe trasladar el importe de las devoluciones y rebajas sobre ventas a la cuenta de ventas mediante cargos y abonos saldando simultáneamente las dos cuentas anteriores. 2 – Para obtener las compras totales se debe sumar a la cuenta de compras por medio de un cargo el importe de los gastos de compras saldando la cuenta de gastos de compras. 3 – Para obtener las compras netas se debe restar de la cuenta de compra por medio de un abono el importe de las rebajas y devoluciones sobre compras. 4 - Para obtener la suma total de las mercancías se debe sumar a la cuenta de compras por medio de un cargo el importe del inventario inicial. 5 – Para obtener el importe del costo de lo vendido se debe restar de la cuenta de compras por medio de un abono el importe del inventario final. 6 – Para obtener la utilidad o perdida bruta se debe restar de la cuenta de ventas por medio de un cargo el importe del costo de lo vendido que aparece como saldo en la cuenta de compras. f) Ejemplos y ejercicios g) Fundamento legal IDEM 3 –Ejemplos y ejercicios prácticos Desarrollo de ejercicios prácticos 4 – Ventajas y desventajas de cada uno de los sistemas Expuestos en puntos anteriores FIN UNIDAD I UNIDAD II: HOJA DE TRABAJO INTRODUCCION La secuencia de los procedimientos contables utilizada para registrar, clasificar y resumir la información contable se denomina, con , frecuencia, el ciclo contable. El ciclo contable empieza con el registro inicial de las transacciones u operaciones del negocio y termina con la preparación de los estados financieros formales. El termino ciclo indica que estos procedimientos deben ser repetidos continuamente para permitir que la empresa prepare estados financieros actualizados nuevos a intervalos razonables. Al terminar el ejercicio, una vez registradas todas las operaciones efectuadas durante el mismo, el proceso contable que se debe seguir para hacer el cierre anual de operaciones es el siguiente: 1. Se formula la Balanza de comprobación con las cuentas que aparecen abiertas en el libro Mayor. 2. Se verifica, por medio de la Balanza de comprobación, que el registro de las operaciones se haya hecho respetando la partida doble. 3. Se comprueba que el saldo de cada una de las cuentas coincida con el de su Mayor auxiliar correspondiente. 4. Se determina cuáles son los saldos de las cuentas que no coinciden con la realidad. 5 . Se hacen los asientos de ajuste necesarios para que el saldo de cada una de las cuentas coincida con la realidad, o por lo menos sea lo más exacto posible. 6. Se formula una nueva balanza en la que figuren los saldos de las cuentas ya ajustados. 7. Se hacen los asientos de pérdidas y ganancias para determinar la utilidad o pérdida del ejercicio. 8. Se hace el asiento de cierre. 9. Se formula el Estado de situación o Balance general. 10. Se elabora el Estado de resultados o Estado de pérdidas y ganancias. 1.2 Definición de Balanza de Comprobación a) Lista del saldo de cada una de las cuentas del mayor general para determinar si los totales de los saldos deudores y acreedores son iguales. b) Es el documento por medio del cual se puede verificar si todos los cargos y abonos de los asientos del Diario han sido trasladados a las cuentas correspondientes del Mayor, respetando el principio de la partida doble. c) Es una lista de las cuentas utilizadas durante un periodo, y sus respectivos movimientos deudores y acreedores a una fecha determinada, que será habitualmente la del último día del periodo. 2.2 Elementos y partes de la Balanza de Comprobación Encabezado 1 - Nombre de la Empresa 2 - Nombre del documento o sea Balanza de comprobación. 3 – Fecha o periodo a que se refiere. Cuerpo 3 - Folio del mayor de cada cuenta 4 - Nombre de las cuentas 5 - Movimiento deudor y acreedor de las cuentas. 6 - Saldo deudor y acreedor de las cuentas. Pie 1- Firmas de quienes elabora, revisa y autoriza el documento. Ejemplificar con formato 2.3 Importancia y utilidad de la Balanza de Comprobación La Balanza de Comprobación, permite verificar que no haya habido equivocaciones al calcular los saldos deudores y acreedores de cada una de las cuentas del Libro mayor y que éstos se han clasificado adecuadamente. También facilita la detección de posibles incoherencia o errores en los registros de las operaciones. Otra función importante de la Balanza de Comprobación es que facilita la preparación de los asientos de ajustes contables, que resultan indispensables para preparar los Estados Financieros finales. 2.4 Insumos y productos de la Balanza de Comprobación 2.5 Balanza Corta y Balanza Extendida (aplicación de ajustes) Balanza corta: Balanza de comprobación con sus saldos de movimientos y sus saldos respectivamente (Debe y Haber) Balanza Extendida (Hoja de Trabajo): Balanza de Comprobación mas asientos de ajustes, Balanza de saldos ajustados, Estado de Resultados y Balance General. Ejemplificar con formato 2.6 Ejemplos y ejercicios Desarrollo de ejercicios prácticos 2.7 Relación de la Balanza de Comprobación con los documentos primarios Es un documento complementario del estado de resultados y lo es también para el Balance General. PARENTESIS Para estar seguros de la exactitud de los saldos de las cuentas que contiene la Balanza de comprobación, es preciso examinar el saldo de cada cuenta para verificar si cada uno de ellos coincide con el de su mayor auxiliar correspondiente. No obstante haber cumplido con el principio de la partida doble, y como haber comprobado que todos los saldos de las cuentas coinciden con el de su Mayor auxiliar correspondiente, no es posible formular los estados financieros con ellos, aun cuando no se hayan cometido errores en el registro, debido a que por motivos ajenos o imprevistos, no siempre coinciden con la realidad. Los motivos que originan que los saldos de las cuentas no siempre coinciden con la realidad pro vienen de: a) Operaciones no reportadas. b) Extravíos, robos o malos manejos de bienes propiedad de la empresa. c) Activos en malas condiciones no incluidos en los inventarios. d) Créditos de cobro dudoso. e) Depreciación y revaluación del activo fijo. F) Amortización y consumo del activo diferido. g) Acumulación de activo y pasivo pendiente de registrar. Éstos y algunos otros de la misma índole son la causa de que los saldos de la balanza de comprobación no concuerdan al terminar el ejercicio con la realidad. ASIENTOS DE AJUSTE CONCEPTO 1. Es un procedimiento de final del periodo asociado con la preparación de los estados financieros. 2. Son los asientos (cargos y abonos) que se realizan para corregir los saldos de las cuentas de la balanza de comprobación. Al terminar un periodo de operaciones y preparar una balanza de comprobación, deben estudiarse cada una de las cuentas que aparecen en ella. Puede darse el caso de que algunas cantidades no representen la realidad y sea necesario modificar dichas cifras para lograr que nuevamente reflejen la situación financiera de la empresa. Ejemplos Arqueos de caja Depreciaciones de activos fijos Amortizaciones por incobrabilidad etc. HOJA DE TRABAJO CONCEPTO Planilla de múltiples columnas que muestran la relación entre los saldos de cuentas actuales (una Balanza de Comprobación), asientos o transacciones de ajustes propuestos y los estados financieros que resultarían si se registraran estos asientos o transacciones. Se utiliza al final del periodo tonto como una ayuda para preparar los estados financieros, como para fines de planificación. Todo el proceso desarrollado, desde la balanza de comprobación hasta la formulación de los estados financieros, se puede hacer en un solo documento denominado Hoja de Trabajo. Hoja de trabajo, también conocida con el nombre de Estado de trabajo, no es un documento-contable obligatorio o indispensable, tiene carácter optativo, y además de índole interna, que el contador formula antes de hacer el cierre anual de operaciones y que le sirve de guía para hacer con seguridad los asientos de ajuste, los de pérdidas y ganancias y el de cierre en el libro Diario, así como los Estados financieros: Estado de situación y Estado de resultados en el libro de Inventarios y balances. El Estado de trabajo se desarrolla en una hoja tabular de doce columnas, en las cuales se hace el resumen del cierre mensual o anual de operaciones. BIBLIOGRAFÍA Primer curso de contabilidad 16ª edición Contabilidad financiera 6ª edición Contabilidad I Contabilidad la base de decisiones gerenciaales FIN UNIDAD II UNIDAD III: CUENTAS DE AJUSTES CONTABLES- PARTE I A.- INVENTARIOS INTRODUCCION Los inventarios representan uno de los principales recursos de que dispone una entidad comercial o industrial. Es importante tener un adecuado abastecimiento de inventarios, pues de ellos dependen las actividades primarias para las que se constituyó la organización, es decir, las operaciones de compraventa que concluirán en utilidades y proporcionarán flujos de efectivo, con lo que se reiniciará el ciclo financiero a corto plazo tanto de empresas industriales como de empresas comerciales. Este rubro representa uno de los principales activos a corto plazo del estado de posición financiera en la mayoría de las empresas. El inventario final resulta de disminuir, a las mercancías disponibles para la venta durante el periodo, el costo de las mercancías vendidas en ese mismo periodo. El inventario aparece en el estado de resultados en el renglón del costo de ventas. Cuando presentamos el inventario final en el estado de resultados, aparece restando a las mercancías disponibles para la venta, para determinar el costo de ventas. 1 - Definiciones de inventario 1-Es el conjunto de mercancías o artículos que tiene la empresa para comerciar con aquellos, permitiendo la compra y venta o la fabricación primero antes de venderlos, en un periodo económico determinado. 2-Son bienes tangibles que se tienen para la venta en el curso ordinario del negocio o para ser consumidos en la producción de bienes o servicios para su posterior comercialización. 3-Son todos los productos y materias primas que posee la empresa y que son potenciales para la futura venta y que proporcione beneficios a la organización. 4- “Para las empresas comerciales, el inventario consta de todos los bienes propios y disponibles para la venta en el curso regular del comercio.” 5- De acuerdo con la Norma Internacional de Contabilidad NIC 2, relativa a inventarios, los “inventarios son activos: a) poseídos para ser vendidos en el curso normal de la operación; b) en proceso de producción con vistas a esa venta, y c) en forma de materiales o suministros para ser consumidos en el proceso de producción o en la prestación de servicios. De acuerdo a la NIC 2, entre los inventarios también se incluyen los bienes comprados y almacenados para su reventa, entre los que se encuentran, por ejemplo, las mercaderías adquiridas por un minorista para revenderlas a sus clientes, así como los terrenos u otras propiedades de inversión que se tienen para ser vendidos a terceros. De igual manera, son inventarios los productos terminados o en curso de fabricación mantenidos por la entidad, como los materiales y suministros para ser usados en el proceso productivo. En el caso de un prestador de servicios, los inventarios incluirán el costo de los servicios para los que la entidad aún no haya reconocido el ingreso de operación correspondiente”. 2 - Características de la cuenta de inventarios Los inventarios en las empresas, se refiere a los bienes disponibles en stock para venta en el proceso normal de un negocio, o para ser utilizados en la fabricación de productos comercializados por la empresa, y suelen contener la descripción del producto tal como la cantidad existente y el lugar donde se encuentra. Y tiene que tener ciertos rasgos o características para ser considerado un inventario: Esta relacionado con la mercancía principal Cosas listas para venderse Gran variedad de materiales Registros Movimientos y saldo de esta cuenta Se carga: al iniciar el ejercicio 1. Del importe de su saldo deudor que represente el inventario inicial a precio de costo. Durante el ejercicio 1. Del importe de las compras de mercancías a precio de costo. 2. Del importe de los gastos de compra a precio de costo. 3. Del importe de las devoluciones sobre venta a precio de costo. Se abona: al iniciar el ejercicio Durante el ejercicio 1. Del importe de las ventas de mercancías a precio de costo. 2. Del importe de las devoluciones sobre compra a precio de costo. 3. Del importe de las rebajas sobre compra a precio de costo. 4. Por los montos debidos a: deterioros, vencimientos, perdidas etc. Al finalizar el ejercicio 1. Del importe de su saldo para saldarla, para cierre de libros. Saldo Su saldo es deudor y representa al finalizar el ejercicio (y en cualquier momento) el importe del inventario final, valuado a precio de costo. Se presenta en el estado de posición financiera dentro del grupo del activo a corto plazo, formando parte de los inventarios. 3 - Elementos de control de los inventarios Para lograr una eficaz administración de los inventarios, la tecnología moderna señala por lo menos, los siguientes elementos como bases principales que deben establecerse desde un principio. Definir Objetivos. Los objetivos más comunes son: a).- Tener el mínimo de inversión en existencia de cualquier tipo. (Producto terminado, producción en proceso, materias primas). b).- Mantener el nivel de existencia de productos terminados, de acuerdo con la demanda de los clientes, para ofrecer un servicio óptimo. c).- Descubrir y tomar decisiones con materiales o productos que no tengan movimiento, o que estén deteriorados. d).- Establecer una adecuada custodia en los almacenes, para evitar fugas, despilfarros o maltrato por descuido. e).- Estar alerta a los cambios en la demanda del mercado. Definir Políticas. Las empresas que se manejan con éxito y tienen utilidades, son las que planean bien y con anticipación todas sus decisiones y operaciones. Una de las bases principales es el establecimiento de políticas que regirán las operaciones futuras. La mayoría de las empresas, tienen políticas tales como: a).- Determinar si sus ventas serán sobre pedido o se mantendrán existencias en almacenes, a disposición de los clientes. b).- Definir niveles de existencia por estacionalidad del mercado. c).- Es necesario determinar si habrá un solo almacén, o si habrá varios en diversos puntos de la localidad. d).- Deben definirse políticas de compras anticipadas por riesgos de escasez o por conocimiento de futuras alzas de precios. DESARROLLO DE PLANES Y NORMAS. De acuerdo con los objetivos y las políticas que se hayan establecido, se deben formalizar los planes de acción. a).- Desarrollo de planes a corto, mediano y largo plazo. b).- Planes de ocupación de personal en lapsos de bajas o altas ventas. c).- Adopción de normas para la periodicidad de compra de cada producto. d).- Determinación de normas para los puntos económicos de compra. e).- Establecimiento de normas de costos de abastecimiento, de mantenimiento de existencias en los almacenes y por pérdidas en ventas por no surtir los pedidos en cantidad y tiempo. ESTABLECIMIENTO DE SISTEMAS Y PROCEDIMIENTOS. Una vez que los planes de acción hayan sido establecidos, deberán implementarse mediante los siguientes procedimientos: a).- Sistema de máximos y mínimos. b).- Sistema para nivelar las cantidades de los inventarios de seguridad. c).- Sistema para el control de los materiales de acuerdo a su valor. d).- Sistema de control de entradas y salidas de cualquier tipo de material. e).- Registros estadísticos. f).- Procedimiento para determinar lotes económicos de compra. g).- Procedimiento para calcular ventajas o desventajas de descuentos por volumen de compra. Debe disponerse asimismo, de un sistema continuo y constante de retroinformación de resultados, de análisis y evaluación de la retroalimentación de medidas correctivas (control interno). 4 - Métodos de valuación de inventarios Introducción Por lo general, los precios sufren variaciones en cada compra que se hace durante el periodo contable. El objetivo de los métodos de valuación es determinar el costo que será asignado a las mercancías vendidas y el costo de las mercancías disponibles al terminar el periodo. Se debe seleccionar el que brinde al negocio la mejor forma de medir la utilidad neta del periodo y el que sea más representativo de su actividad. Aunque la compra inicial de mercancías se registre a su precio de costo, existen varios métodos mediante los cuales, al terminar el periodo contable, el contador puede valorar las mercancías no vendidas. La selección del método es importante porque el valor del inventario final afecta el costo de las mercancías vendidas y la utilidad neta que aparecen en el estado de resultados, así como el inventario final que se presenta como un activo en el balance general. Como ya se menciono, los métodos son varios, veremos los métodos que se utilizan mas para valuar los inventarios finales: Costos identificados, promedios ponderados, primeras entradas, primeras salidas (PEPS ), ultimas entradas, primeras salidas (UEPS ), y Todos se estudian a continuación, aunque la norma internacional de contabilidad NIC 2 no permite el uso de la formula ultimas entradas, primeras salidas en la medición del costo de los inventarios; aquí se reseñara ese método (al igual que los otros tres), pero solo con propósitos de ilustración. Concepto Los métodos de valuación de inventarios se definen, como un conjunto de procedimientos que se utilizan para valuar los inventarios. COSTOS IDENTIFICADOS El método de costos identificados para valuar inventarios requiere que se lleve un registro detallado de la información relacionada con cada operación de compra, para identificar las facturas especificas a que corresponden las mercancías disponibles, al final del periodo. A cada compra se le asigna un numero especial, o a los productos de un pedido especifico se le pone una tarjeta, de modo que en el momento de la venta sea posible determinar la factura a la que corresponde el articulo vendido. De esta forma se conoce a que facturas corresponden las mercancías disponibles y se calcula el costo real con base en dichas facturas. El método de costos identificados es el mas útil para las compañías que compran productos que se identifican con facilidad mediante un numero especial de serie o modelo, o bien para compañías que manejan un numero limitado de mercancías. Este método no es practico para grandes organizaciones que compren cantidades importantes de mercancías durante el periodo contable, debido al trabajo y alto costo que representa identificarlas y llevar los registros de costos, a pesar de que se obtiene una medida exacta del costo de las mercancías vendidas en el periodo contable. Ejercicio ejemplo “La Providencia S.A”., aplica el método de costos identificados para valorar el inventario final; durante el primer año de operaciones se hicieron las siguientes compras de costales de harina: Fecha de compra Cantidad Precio por unidad Costo total Fecha de la venta Cantidad 6 de enero 50 costales C$ 100.00 C$ 5 ,000.00 10 de enero 25 costales 20 de marzo 100 costales C$ 105.00 C$ 10 ,500.00 25 de marzo 120 costales 29 de abril 150 costales C$ 110.00 C$ 16 ,500.00 5 de mayo 145 costales 26 de octubre 200 costales C$ 115.00 C$ 23 ,000.00 31 de octubre 195 costales 7 de noviembre 75 costales C$ 120.00 C$ 9 ,000.00 9 de noviembre 50 costales Totales 575 costales $64 ,000.00 35 costales En el transcurso del año se vendieron 535 costales de harina; al terminar el ano quedaban en existencia 40 costales, de estos, el encargado del almacén, mediante sus registros, reporto que quedaron 10 costales de la compra del 7 de noviembre y los otros 30 son de la compra del 26 de octubre. El costo del inventario final por el método de costos identificados se calcula de la siguiente forma: 30 costales a C$ 115.00 cada uno = C$ 3, 450.00 10 costales a C$ 120.00 cada uno = C$ 1, 200.00 ------------------------------------40 costales C$ 4, 650.00 Costo de inventario final según el método de la factura especifica. El costo de ventas seria: 50 costales a C$100.00 cada uno = C$ 5, 000.00 100 costales a C$105.00 cada uno = C$ 10,500.00 150 costales a C$110.00 cada uno = C$ 16, 500.00 170 costales a C$115.00 cada uno = C$ 19, 550.00 65 costales a C$120.00 cada uno = C$ 7,800.00 --------------------------------535 costales = C$ 59,350.00 Costo de ventas según el método de factura especifica Como se observa, la suma del costo de ventas y el inventario final es igual al costo total (C$ 59,350 + C$ 4,650 = C$ 64, 000). VENTAJAS El método de costos identificados permite determinar específicamente tanto el costo de ventas como el inventario final, por lo que se usa en empresas en las que cada unidad tiene un número de serie individual, como distribuidoras de automóviles, joyerías, mueblerías y tiendas de aparatos eléctricos. Además, permite cumplir con el principio de periodo contable, ya que la correlación de ingresos con los costos parece muy racional, porque se adhiere al flujo físico real del inventario. DESVENTAJAS La identificación específica puede dar resultados sesgados de unidades completamente intercambiables. Si unidades idénticas tienen costos diferentes, la administración, mediante una elección deliberada de las unidades que se debe entregar, puede influir sobre el tamaño del costo de los bienes vendidos y, a la vez, manipular el monto de las utilidades informadas. Algunos bienes no pueden mantenerse físicamente separados ni ser identificados en forma específica. COSTOS PROMEDIOS Las NIIF expresan que de acuerdo con el método de costos promedios, el costo de cada partida debe determinarse mediante el promedio del costo de partidas similares al inicio de un periodo y el costo de partidas similares compradas o producidas durante éste. El promedio debe calcularse periódicamente o a medida en que entren nuevos artículos al inventario, ya sea adquiridos o producidos. En este sentido, la NIC-2 menciona que si se utiliza el método o fórmula del costo promedio ponderado, el costo de cada unidad de producto se determinará a partir del promedio ponderado del costo de los artículos similares, poseídos al principio del periodo, y del costo de los mismos artículos comprados o producidos durante el periodo. El promedio puede calcularse periódicamente o después de recibir cada envío adicional, dependiendo de las circunstancias de la entidad. De acuerdo con su nombre, la forma de determinarlo es sobre la base de dividir el importe acumulado de las erogaciones aplicables entre el número de artículos adquiridos o producidos. Del concepto anterior se obtiene la fórmula empleada para calcular el precio promedio, considerando que el importe acumulado de las erogaciones aplicables se llama saldo, y el número de artículos adquiridos o producidos se designa como existencia; ambos datos se obtendrán de la tarjeta auxiliar de almacén en las columnas respectivas. Ejemplo de Tarjeta auxiliar de almacén (Control de Inventario) El costo promedio puede ser calculado de diversas formas, como los métodos del promedio simple, del promedio ponderado y del promedio móvil. PROMEDIO SIMPLE Este supuesto consiste en determinar un promedio aritmético simple (media aritmética) de los precios unitarios del inventario inicial más los precios unitarios de todas las compras del ejercicio, dividiendo este importe entre el número de compras más 1 (del inventario inicial). Ejemplo de costos específicos. Inventario inicial C$ 250.00 Primera compra C$ 260.00 Segunda compra C$ 270.00 total de compras = 3 Tercera compra C$ 280.00 Hacerlo en tarjeta 250.00 + 260.00 + 270.00 + 280.00 = 1060.00 Costo unitario = ---------------------------------------------- ----------4 4 = C$ 265.00 Desventajas Note que en la determinación del costo unitario no se tomó en consideración el número de las unidades vendidas, sino sólo su costo; por ello una crítica que suele hacerse a este método es que resulta un tanto ilógico, porque al efectuar el cálculo se le otorga la misma importancia a las compras de grandes volúmenes que a las de pequeñas cantidades. PROMEDIO PONDERADO En este método se le da importancia relativa al volumen de unidades adquiridas en la determinación del costo. Usaremos los datos del ejemplo anterior, pero ahora incorporaremos el número de unidades adquiridas. Ejemplo Usando los datos del ejemplo anterior, pero ahora incorporaremos el número de unidades adquiridas. Unidades Costo unitario Costo total Inventario inicial 6 C$ 250.00 C$ 1 500.00 Primera compra 5 C$ 260.00 C$ 1 300.00 Segunda compra 6 C$ 270.00 C$ 1 620.00 Tercera compra 7 C$ 280.00 C$ 1 960.00 -------------------------24 C$ 6 380.00 Existencias Saldo Saldo 6 380.00 Costo promedio = -------------- = ------------- = C$ 265.8333 Existencia 24 Hacerlo en tarjeta Valuación del costo de ventas Considerando que durante el ejercicio se vendieron 17 unidades, el costo de ventas se determina utilizando el precio de costo promedio de C$ 265.8333. Costo de ventas = 17 × 265.8333 = C$ 4 519.16 Valuación del inventario final La valuación del inventario final se obtiene multiplicando el número de unidades (7) por el precio unitario de C$ 265.8333. Inventario final = 7 × 265.8333 = C$ 1 860.84 Ventajas En épocas donde los cambios de precios no son bruscos, este método limita las distorsiones de los precios en el corto plazo, ya que normaliza los costos unitarios en el periodo. Desventajas Teóricamente es ilógico porque se basa en la idea de que las ventas se realizan en proporción a las compras, y que el promedio ponderado se ve afectado por el inventario inicial, las primeras y las últimas adquisiciones, lo que puede ocasionar un retraso entre los costos de compra y la valuación del inventario, pues los costos iníciales pueden llegar a influir tanto o más que los costos finales. PROMEDIO PONDERADO MÓVIL Una manera de reducir la desventaja comentada en el párrafo anterior es mantener un procedimiento de inventarios perpetuos y determinar un nuevo costo promedio por cada compra y, siendo más prolijos (Largo, dilatado con exceso, cuidadoso, esmerado), después de cada operación realizada con los inventarios. Con lo anterior, la valuación del costo de ventas se determinará aplicando a la salida de mercancías el último costo promedio ponderado móvil determinado en la anterior operación, y el inventario final se determinará aplicando a las existencias el último promedio ponderado móvil. Usando los datos del ejemplo anterior, incorporaremos el número de unidades adquiridas y la determinación del promedio ponderado móvil después de cada compra de mercancías. Ejercicio ejemplo Unidades Costo Costo Costo promedio Existencia unitario total ponderado móvil Inventario inicial 6 C$ 250.00 C$ 1 500.00 C$ 250.00 Primera compra 5 C$ 260.00 C$ 1 300.00 Inventario 11 C$ 2 800.00 C$ 254.5454 Segunda compra 6 C$ 270.00 C$ 1 620.00 Inventario 17 C$ 4 420.00 C$ 260.00 Tercera compra 7 C$ 280.00 C$ 1 960.00 ----------------Inventario 24 C$ 6 380.00 C$ 265.8333 Hacerlo en tarjeta Ventajas Este tipo de promedio contiene una serie de ventajas y desventajas que se deben tener en cuenta, algunas de ellas son: Permite la aproximación del futuro, lo que puede llegar a facilitar la toma de decisiones. Los pronósticos planificados tienen mucho más valor y exactitud que los que son intuitivos. Desventajas Solamente pueden llegar a pronosticar un período más. Suelen ser simplificaciones reales y no garantizan las variables influyentes en el futuro de los pronósticos que se encuentren incluidos en el modelo de dicho pronóstico. PRIMERAS ENTRADAS PRIMERAS SALIDAS (PEPS) (FIFO) De conformidad con las NIIF : […] la fórmula PEPS se basa en la suposición de que los primeros artículos en entrar al almacén o a la producción son los primeros en salir, por lo que las existencias al finalizar cada ejercicio quedan reconocidas a los últimos precios de adquisición o de producción, mientras que en resultados los costos de venta son los que corresponden al inventario inicial y a las primeras compras o costos de producción del ejercicio. El manejo físico de los artículos no necesariamente tiene que coincidir con la forma en que se asigna su costo, y para lograr una correcta asignación bajo la fórmula PEPS, deben establecerse y controlarse capas del inventario según las fechas de adquisición o producción de éste. En cuanto al método PEPS, la NIC 2 señala que: […] la fórmula FIFO asume que los productos en inventarios, comprados o producidos antes, serán vendidos en primer lugar, y consecuentemente, que los productos que queden en la existencia final serán los producidos o comprados más recientemente. Es importante mencionar que, en época de alza de precios, esta fórmula puede originar que las utilidades representadas por incrementos del renglón de inventarios se deban al aumento en los costos de adquisición o producción, y no a aumentos en el número de unidades. Ejercicio ejemplo; hacerlo en tarjeta 1. Alpha y Omega, S.A., inicia operaciones el 1º de enero de 2020 con los datos de su inventario inicial: 6 artículos a C$ 250.00 c/u = C$ 1 500.00. Durante el ejercicio efectúa las siguientes operaciones: 2. Compra mercancías por: Primera compra 5 artículos a C$ 260.00 c/u = C$ 1 300.00 Segunda compra 6 artículos a C$ 270.00 c/u = C$ 1 620.00 Tercera compra 7 artículos a C$ 280.00 c/u = C$ 1 960.00 18 C$ 4 880.00 3. Vende de contado 17 artículos en C$ 5 525.00. Ventajas • Cuando el estado de resultados es menor su utilidad bruta es mayor. • Cuando se genera una inflación se toma en cuenta las existencias con los costos altos, observándose un valor mayor en el estado de resultados, y así valorando el precio de los activos en el mercado actual. • Los inventarios que se venden se calculan con los costos de su compra, para que llegue a la conclusión de que su estado resultados sea menor. Desventajas • Los costos de producción y ventas son menores, porque muestran el incremento de las utilidades, originando un mayor impuesto. • Cuando exista una inflación la utilidad resulta ser muy exagerada porque compara los costos de compras pasadas con los precios de ventas actuales. • Los costos de inventarios con el paso del tiempo, su ingreso tributario suele ser más alto que el costo del inventario inicial. • Cuando la utilidad es alta influye en un mayor pago de impuestos. Características • El método PEPS realiza una valuación ordenada y cronológicamente. • Cuando existe una inflación en las mercaderías se juntan los últimos costos de adquisición. • Su costo de inventario es muy bajo que los demás métodos de “Kardex”, también influye en las ganancias de las existencias. • Tiene una estructura de salida de mercadería muy adecuada. ULTIMAS ENTRADAS PRIMERAS SALIDAS (UEPS) (LIFO) Esta fórmula asume que los costos de los últimos artículos en entrar al almacén o a la producción son los primeros en salir. Mediante la aplicación de esta fórmula, las existencias al finalizar el ejercicio quedan reconocidas a los precios de adquisición o de producción más antiguos, mientras que en el estado de resultados los costos son más actuales. Esto no es una representación veraz de los flujos reales de los inventarios, por lo que no se considera adecuada la utilización de esta fórmula. La aplicación de la fórmula (antes método) UEPS requiere para su control que se establezcan “capas” en las que se registran los costos de los inventarios conforme se van adquiriendo. Cuando los inventarios se reducen, esas capas se van consumiendo, cargando los costos registrados en ellas al costo de ventas. Esto da lugar a que el costo de ventas que se obtiene cuando se consumen capas antiguas del UEPS sea inferior al que se determina si ese mismo costo se cuantifica utilizando los costos actuales. Esta situación puede provocar distorsiones importantes en los resultados. El uso de la fórmula (antes método) UEPS puede dar lugar a que por las fluctuaciones, generalmente incrementos, en los precios de adquisición, el costo asignado al inventario que se presenta en el estado de posición financiera difiera en forma importante de su valor actual. Mismo ejemplo del anterior Ventajas Las ventajas del método UEPS son: • Paga menos impuesto a la renta ya que la mercadería está valuada a costos más altos (recientes) lo que disminuye la base sobre la cual se calcula el impuesto. • El costo de inventario final es bajo dado que los bienes que permanecen en el depósito son valorizados a precios más antiguos y por ende, de menor valor. • Refleja con mayor precisión los costos de reemplazo del inventario por basarse en costos de adquisiciones recientes. Desventajas Las desventajas del método UEPS son: • La aplicación del método es más compleja lo que demanda un trabajo exhaustivo mayor en la valuación de las diferentes líneas de producto. • Al estar valuados a los precios más antiguos, el inventario no representa el valor real de los artículos en stock. • Varios países han prohibido su uso como método de valuación por la distorsión que produce en el cálculo del impuesto a la renta. En una empresa multinacional, la aplicación de este criterio generaría dificultades a la hora de consolidar balances contables basados en diferentes métodos. 5 - Metodología de aplicación de cada método Desarrollo de ejercicios prácticos 6 - Aplicación contable en comprobantes y cuentas T En entradas y salidas de almacén, por compras o consumo, ventas de mercadería o insumos. Un ejemplo seria el registro de la compra de un producto, articulo o insumo. 7 - Ejemplos y ejercicios Desarrollo de ejercicios prácticos 8 - Ventajas y desventajas de la aplicación de cada método En la descripción de cada método 9 - Relación con los sistemas de registro de mercancías y documentos primarios Pueden ser utilizados con cualquiera de los métodos de registro de mercancías, están presentes en el Balance General en la cuenta de inventarios o almacén y el Estado de Resultados como el costo de venta o costo de lo vendido. Ampliar tema en: Contabilidad intermedia 3ª edición Contabilidad financiera 6ª edición Primer curso de contabilidad 22ª edición B.- INVENTARIOS EN TRANSITO (MERCANCIAS EN TRANSITO) Como parte del manejo de la cuenta de almacén, puede presentarse la situación de que se adquieran mercancías en una ciudad diferente a la que nos encontramos y entonces entramos en posesión de un bien mientras éste viene en camino. Las compras de mercancía realizadas fuera de la ciudad o plaza se registran en la cuenta mercancías en tránsito, donde se acumularán todos los conceptos que forman parte del costo (importe de la factura del proveedor más fletes, seguros, impuestos, etc.). Una vez que el costo total se haya completado y la mercancía llegue, se hará el traspaso respectivo a la cuenta de almacén mediante un cargo a almacén y un abono a mercancías en tránsito. 1- Definiciones de inventario en transito Es la que normalmente se adquiere en una ciudad o plaza diferente a aquella en la que se encuentra la empresa, probablemente en el extranjero, bajo el criterio libre a bordo (LAB). Es decir, que hemos entrado en posesión de ella cuando el proveedor la ha depositado en un transporte, tal vez un barco en el país de origen. Un ejemplo cercano a nosotros serían los libros o discos compactos que adquirimos con Amazon. La mercancía en tránsito es ya propiedad de la empresa que la adquirió, pero viene en camino y, como podrá apreciarse en el ejercicio resuelto, es parte del activo circulante, colocada después del almacén y de la mercancía en consignación (porque es menor en monto y, sobre todo, menos disponible). Libros: Contabilidad I pagina 117 y 118 Primer curso de contabilidad 22ª edic paginas 217 a 220 Contabilidad intermedia 3ª edición pagina 238 2- Características de la cuenta inventarios en transito Se carga Al inicio del ejercicio 1. Del valor de las compras de mercancías hechas en otras plazas que vengan en camino por cuenta y riesgo del negocio. Durante el ejercicio 2 . Del valor de las nuevas compras de mercancías que se hagan en las mismas condiciones anteriores. 3 . Del importe de todos los gastos que originen dichas mercancías hasta su llegada. Se abona: Durante el ejercicio 1. Del valor del costo total de las mercancías que lleguen al almacén; este valor se debe traspasar a.las cuentas de Mercancías generales, Compras o Almacén, puesto que las mercancías han dejado de estar en camino. El saldo de esta cuenta es deudor y representa el valor de las mercancías que todavía se encuentran en camino. Se presenta en el Balance general en el grupo del Activo circulante. 3- Elementos de control de los inventarios en transito Mismos de los inventarios 4- Metodología de control de inventarios en transito Cuando se hace compra de mercancías de esta naturaleza al recibir la factura y documentos que amparan determinado envió de mercancías su importe no se debe cargar a la cuenta de mercancía general, compras o almacén debido a que no se conoce su costo total, sino que se debe contabilizar en una cuenta especial que se denomina “Mercancía en transito o en camino”. Ejemplificar 5- Importancia de los inventarios en transito Su importancia radica en que es un método de control bastante efectivo en el manejo de las compras de mercancías que se hacen en el exterior (importaciones). 6- Aplicación en comprobantes y cuentas T En desarrollo de ejercicios prácticos. 7- Ejemplos y ejercicios Desarrollo de ejercicios prácticos 8- Relación con los sistemas de registro de mercancías Se puede utilizar con cualquier sistema de registro de mercancía (pormenorizado o perpetuo). 9- Ventajas y desventajas FIN UNIDAD III UNIDAD IV: CUENTAS DE AJUSTES CONTABLES- PARTE II A.- CUENTAS POR COBRAR Casi todas las transacciones comerciales se caracterizan por hacerse a crédito. Cuando los comerciantes, industriales o prestadores de servicios realizan una venta de mercancías o prestación de servicios lo hacen suponiendo y confiando en que sus clientes les pagarán oportunamente, en condiciones normales, los importes vendidos. 1- Definición de cuentas por cobrar 1-Son recursos económicos que son propiedad de una organización, los cuales generaran un beneficio en el futuro; forman parte de la clasificación de activo corriente , y entre sus principales cuentas figuran las siguientes: • Clientes : son las cuentas pendientes de pago que se derivan de la actividad normal de la empresa, ya sea la venta de mercancías o la prestación de servicios a crédito. • Documentos por cobrar : esta partida esta integrada por los documentos pendientes de pago que surgen por la venta de mercancías o la prestación de servicios a crédito. • Funcionarios y empleados : son las cuentas o documentos que se originan por prestamos otorgados a los empleados, funcionarios o accionistas de la empresa. • Deudores diversos : son los documentos o cuentas que se originan por transacciones distintas a la actividad normal de la empresa. Asimismo, existen otras cuentas por cobrar entre las que se encuentran las siguientes: intereses por cobrar , dividendos por cobrar , rentas por cobrar y otros conceptos también por cobrar. De los tipos de partidas por cobrar mencionados, los mas conocidos son clientes y documentos por cobrar. 2- Son las cuentas pendientes de pago que se derivan de la actividad normal de la empresa, ya sea la venta de mercancías o la prestación de servicios a crédito. Representan derechos exigibles originados por venta, servicios prestados, otorgamiento de préstamos u otro concepto. 2- Importancia de las cuentas por cobrar Reflejan la importancia que tienen las ventas a crédito en cualquier empresa, porque la mayoría de las veces, si no se concede crédito, el nivel de ventas disminuye en gran proporción, pero lo mas relevante de otorgar crédito consiste en administrar correctamente los cobros para evitar quedarse sin efectivo disponible. Las cuentas por cobrar son generadas por las ventas a crédito que realiza la compañía. Al efectuarse el cobro de estas, el efectivo aumenta, condición indispensable para que la empresa siga operando. 3- Elementos de análisis de las cuentas por cobrar Para determinar la estimación para incobrabilidad, la administración de la entidad debe efectuar, utilizando su juicio profesional, una evaluación de las pérdidas esperadas por deterioro de las cuentas por cobrar, considerando la experiencia histórica de pérdidas crediticias, las condiciones actuales y pronósticos razonables y sustentables de los diferentes eventos futuros cuantificables que pudieran afectar el importe de los flujos de efectivo futuros por recuperación de las cuentas por cobrar. 4- Definición de incobrabilidad y su importancia en la empresa Es el estudio o análisis que se lleva a cabo de la antigüedad que tienen las partidas que forman su saldo y se determina cuáles tienen mayor probabilidad de no cobrarse. Importancia Al terminar cada periodo contable se estima el importe de las cuentas incobrables para obtener una cifra razonable de las pérdidas en cuentas incobrables que aparecerán en el estado de resultados. Cuando algunas cuentas de clientes adquieren carácter de dudosas o incobrables, se deben disminuir para que muestren la suma estimada de futuros cobros. De otra forma, el importe que aparece en el estado de situación financiera no se ajustaría a la realidad y la situación financiera del negocio que se presentaría a los administradores, acreedores y otros grupos interesados sería engañosa. 5- Métodos de valuación de cuentas por cobrar Existen varios métodos para estimar las perdidas por cuentas incobrables, pero se consideran los mas importantes los señalados a continuación: Los gastos por la estimación de cuentas incobrables propuesta por los métodos; un % sobre las ventas y un % sobre las cuentas por cobrar no se aceptan para propósitos fiscales, de acuerdo a lo propuesto por las NIC y las NIIF. a) Estimación sobre las ventas (un tanto por % sobre las ventas) Este procedimiento consiste en dividir el valor de las pérdidas sufridas por créditos incobrables en los últimos ejercicios, entre el valor de las ventas de esos mismos periodos, y multiplicar la tasa del tanto por ciento resultante por el valor de las ventas del ejercicio en el cual se va a calcular la pérdida probable por créditos incobrables. Libro: Primer curso de contabilidad 16ª edic pag 258 Ejemplo Años Totales Ventas Perdidas por créditos incobrables 2015 1,240,000.00 24,000.00 2016 1,680,00.000 28,000.00 2017 1,350,000.00 16,000.00 2018 1,740.000.00 24,000.00 2019 1,990.000.00 28,000.00 8,000,000.00 120,000.00 El valor de las ventas efectuadas durante el siguiente ejercicio ascendió a C$ 1 800 000.00. 120 000.00 ---------------- = 0.02 taza que equivale al 2% 8000000.00 1800 000.00 X 0.02 = a C$ 36 000.00 De acuerdo con lo anterior, al terminar el ejercicio, se deben considerar C$ 36,000.00 de perdida probable por créditos incobrables. ----------- AD -------Gastos de venta C$ 36,000.00 Provisión para cuentas incobrables C$ 36,000.00 b) Estimación sobre las cuentas por cobrar (un tanto % sobre el saldo de cuentas por cobrar/clientes) Este procedimiento consiste en dividir el valor de las pérdidas sufridas por créditos incobrables en los últimos ejercicios, entre el valor de los saldos de las cuentas por cobrar de esos mismos periodos, y multiplicar la tasa del tanto por ciento, que resulte, por el valor del saldo de las cuentas por cobrar del ejercicio en el cual se va a calcular la perdida probable originada por créditos incobrables. Ejemplo Supongamos que durante los últimos cinco años hubo las pérdidas siguientes: Años Totales Saldo de la cuenta de clientes Perdidas por créditos incobrables 2015 180,000.00 24,000.00 2016 220,000.00 28,000.00 2017 160,000.00 16,000.00 2018 200,000.00 24,000.00 2019 240,000.00 28,000.00 1,000,000.00 120,000.00 Libro: Primer curso de contabilidad 16ª edic pag 258 Contabilidad: la base para la toma de decisiones pag 280 Contabilidad financiera 5ª edic pag 334 Contabilidad intermedia pagina 178 y que el saldo de la cuenta de Clientes en el siguiente año fue de C$ 260,000.00. Para determinar la pérdida probable arrojada por créditos incobrables correspondiente al siguiente ejercicio, primero se divide el valor de las pérdidas entre la suma de los saldos de la cuenta de Clientes, de esta forma: 120 000.00 ------------------ =. 0.12 tasa que equivale al 12% 1000 000.00 Después se multiplica la tasa del tanto por ciento por el valor del saldo de la cuenta de Clientes. 260 000.00 X 0.12 = á C$ 31,200.00 El resultado de estas operaciones (á 31 200.00~ expresa la perdida probable por créditos incobrables que debe considerarse en el presente ejercicio. ----------- AD -------Gastos de venta C$ 31,200.00 Provisión para cuentas incobrables C$ 31,200.00 c) Por antigüedad de Saldos (Un tanto por ciento sobre cada saldo de cobro dudoso). Este procedimiento consiste en examinar, cuenta por cuenta, para conocer tanto el tiempo que tienen de vencidas como los antecedentes de los clientes,,, y de acuerdo con el grado de riesgo, aplicar en cada caso un tanto por ciento de pérdida probable. Ejemplo Nº Nombre del cliente Saldo de cobro dudoso Tanto por ciento incobrable Perdida probable 8 Albero Martínez Ruiz 2,000.00 50% 1000.00 17 Eduardo Rosas Pliego 3,000.00 20% 600.00 26 Almacenes corona 6,000.00 30% 1,800.00 43 Rodolfo Sosa 8,000.00 20% 1,600.00 58 Emilio Ortega 2,000.00 10% 200.00 69 Marco A. Rodríguez 1,400.00 50% 700.00 83 Federico Campos Gómez 9,000.00 80% 720.00 87 Casa Madero 2,400.00 10% 240.00 96 Catalina Lara 6,000.00 40% 2,400.00 Totales C$ 9,260.00 ASPECTO CONTABLE Registro de la pérdida probable originada por créditos incobrables. Una vez calculada la pérdida probable causada por créditos incobrables, por cualquiera de los procedimientos anteriores, su valor se debe cargar en la cuenta de Gastos de venta, puesto que dicha pérdida proviene de la venta de mercancías, y abonar, por ser estimativa, en la cuenta complementaria del activo denominada Provisión para créditos incobrables. Para entender con mejor claridad, tomemos como base la pérdida que resultó en el último procedimiento, para hacer el asiento de ajuste correspondiente. ----------- AD -------Gastos de venta C$ 9,260.00 Provisión para cuentas incobrables C$ 9,260.00 Cabe indicar que la pérdida probable no se abona directamente en la cuenta de Clientes, pues si así se hiciera, su saldo resultaría evidentemente equivocado, ya que no se tiene la absoluta certeza de que dicha pérdida realmente sea incobrable; por ello, el abono se hace en la cuenta de Provisión para créditos incobrables. La cuenta de Provisión para créditos incobrables es de naturaleza acreedora; aparece en el Balance general disminuyendo el saldo de la cuenta de Clientes, de esta forma: Clientes C$ 260,000 Menos: Provisión Para créditos incobrables 9,260 C$ 250,740 d) Cancelación directa (Cancelación de créditos incobrables). El valor de los créditos que se consideren absolutamente incobrables, se debe cancelar por medio de la cuenta de Provisión para créditos incobrables. Ejemplo: Supongamos que en el ejercicio anterior se constituyó una provisión para créditos incobrables por valor de C$ 90 000.00 y que en el transcurso del presente una cuenta por C$ 1,250.00 a cargo del cliente Rodolfo Pesado, se considera absolutamente incobrable, el asiento para cancelar dicha cuenta sería: ----- AD ------Provisión para cuentas incobrables C$ 1,250.00 Clientes C$ 1,250.00 Rodolfo Pesado Desde luego, la cancelación de estas cuentas se debe hacer después de haber agotado todos los recursos .para su recuperación y tener el convencimiento de que realmente son incobrables. 6- Metodología de aplicación Aplicación de los métodos en desarrollo de ejercicios prácticos. 7- Aplicación contable en comprobantes y cuentas T Registro en asientos de diario de los montos estimados de provisión para créditos incobrables. 8- Ejemplos y ejercicios Desarrollo de ejercicios prácticos 9- Relación con los sistemas de registro de mercancías Son métodos aplicados en cualquiera de los sistemas de registro contable (Analítico y perpetuo) B.- ACTIVOS FIJOS DEPRECIADOS Los activos fijos son activos con vida útil de mas de un año que se adquieren para ser utilizados en las operaciones de un negocio, con el fin de obtener ingresos. De acuerdo con la, NIC 16 : Las propiedades, planta y equipo son los activos tangibles que: a) posee una entidad para su uso en la producción o suministro de bienes y servicios, para arrendarlos a terceros o para propósitos administrativos, y b) se esperan usar durante mas de un periodo. Es importante conocer la relevancia de este tipo de activos porque el tratamiento contable que se les da incluye la adquisición de los activos, el uso que reciben y el retiro de estos, ya sea por causa de terminación de su vida útil o por obsolescencia. Todos los activos fijos son tangibles. Los edificios, equipos, mobiliario, enseres, maquinarias, automóviles y camiones son ejemplos de activos fijos que se deprecian a lo largo de su vida útil. Los recursos naturales o activos agotables son una forma de activos fijos cuyo costo se distribuye en periodos futuros y que se cargan a un activo conocido como agotamiento . Los yacimientos de minerales como el petróleo y el gas, así como los bosques y terrenos cultivados son ejemplos de recursos o activos naturales que se agotan al ser extraídos o removidos de la tierra. Los terrenos son activos de duración ilimitada; por lo tanto, no son susceptibles de ser depreciados. Los terrenos y edificios adquiridos con fines especulativos, es decir, que están desocupados, no se clasifican como activos fijos sino como inversiones a largo plazo. Las compañías fraccionadoras, en cambio, clasifican los terrenos que tienen para vender como inventario. 1- Definición de Depreciación 1- Es un procedimiento que tiene como fin distribuir de una manera sistemática y razonable el costo de los activos fijos tangibles entre la vida útil estimada de la unidad. La depreciación es un proceso de distribución y no de valuación. 2- Es una utilidad que la empresa decide conservar como recurso para estar en posibilidad de sustituir activos fijos que han dejado de ser útiles. 2- Importancia de la aplicación de la depreciación. Estado de resultados Estado de resultados sin con depreciación depreciación Ventas 100 Ventas 100 .Costos 20 .Costos 20 .Gastos 40 .Gastos 20 (Incluye depreciación) (No incluye depreciación) Utilidad 40 Utilidad 60 Nótese que si no existieran la depreciación y la amortización, nuestro estado de resultados mostraría mayor utilidad; pero esto que parece un beneficio, nos generaría tres efectos negativos en las cifras: pagaríamos más impuestos, pagaríamos más PTU y entregaríamos más dividendos a los socios. Estos tres efectos disminuirían nuestros recursos y persistiría la necesidad de reponer nuestros activos fijos al final de su vida útil. Definida de una manera muy simple, la depreciación es una utilidad que la empresa decide conservar como recurso para estar en posibilidad de sustituir activos fijos que han dejado de ser útiles. 3- Elementos de análisis en la determinación de la depreciación El tipo de activo de que se trate, su costo, vida útil y el valor residual o de desecho. 4- Definición de valor de salvamento, residual, tiempo de vida La NIC 16 establece que la vida útil es: a) El periodo durante el cual se espera utilizar el activo depreciable por parte de la entidad; o bien b) El numero de unidades de producción o similares que se espera obtener de dicho periodo por parte de la entidad. Por lo general, una compañía estima la vida útil según la experiencia previa obtenida con activos similares propiedad de la empresa. Las autoridades fiscales y diversos organismos técnicos también establecen pautas para llegar a estimaciones aceptables. Por otra parte, el valor residual, de desecho o de recuperación es una estimación del valor de un activo fijo al termino de su vida útil; también representa el importe que se obtendrá en el momento de venderlo, o cuando se deseche o retire del servicio activo. El valor de recuperación estimado depende del uso que se le de al activo, así como de las normas de mantenimiento y reparación de la compañía. El activo no puede depreciarse mas allá de su valor residual. La NIC16 establece que: El valor residual de un activo es el importe estimado que la entidad podría obtener actualmente por desapropiarse del elemento, después de deducir los costos estimados por tal desapropiación, si el activo ya hubiera alcanzado la antigüedad y las demás condiciones esperadas al termino de su vida útil. La estimación de la vida útil y el valor de desecho o recuperación de un activo fijo no esta exenta de complejidades técnicas, pero es necesario determinarla antes de calcular el gasto de depreciación de un periodo. 5- Métodos de Depreciación Existen dos tipos de métodos para estimar el gasto por depreciación de los activos fijos tangibles: a ) Métodos lineales: La depreciación lineal es aquella que a través de una tasa de depreciación previamente fijada se aplica de manera lineal a lo largo de toda la vida útil del medio. Con ello se logra que el gasto por concepto de depreciación se mantenga igual durante todos los años que dura el medio. Este método no ofrece incentivos fiscales a sus tenedores, quienes se ven obligados a registrar igual gasto en el primer año cuando el medio está en óptimas condiciones físicas y tecnológicas que durante el último año de vida útil cuando la productividad del activo inexorablemente es menor por su elevado desgaste tecnológico y por su envejecimiento moral en relación a las nuevas tecnologías existentes en el mercado. Los métodos lineales mas conocidos son: 1. Línea recta Es aquella que a través de una tasa de depreciación previamente fijada se aplica de manera lineal a lo largo de toda la vida útil del medio. Cuando se aplica el método de depreciación en línea recta se supone que el activo se desgasta por igual durante cada periodo contable. Este método se emplea con frecuencia debido a que es sencillo y fácil de calcular. El método de línea recta se basa en el numero de años de vida útil del activo, según la siguiente formula: Costo – valor de desecho Monto de depreciación por DA = --------------------------------- = año o gasto de depreciación Años de vida útil anual Con base en este método, la depreciación anual de una maquina con un costo de C$760 000, un valor de rescate o desecho de C$40 000 y una vida útil de seis anos es: C$760 000 – C$40 000 DA = --------------------------- = 6 anos C$ 120 000 de gasto de depreciación anual C$120 000 DA = -------------- = C$ 10 000 de depreciación mensual 12 meses Ejemplo Utilizando como base los años de vida útil estimados por el fabricante. Bajo este método el desgaste físico que sufre el activo fijo será registrado con un valor uniforme a lo largo de todos los años de vida útil. Se determinaría de la siguiente forma: Depreciación Anual = Valor Depreciable ÷ Años de Vida Útil Estimada Depreciación Anual = C$ 499 500.00 ÷ 10 años = C$ 49 950.00 anuales. 2. Unidades producidas. Concepto Consiste en distribuir el costo actualizado del bien en partes o fracciones desiguales durante sus años de vida útil estimados, aplicando una depreciación en función a la cantidad de unidades producidas por el bien sin importar las horas trabajadas. Su aplicabilidad es similar al método de las horas de trabajo, con la variante que en vez utilizar las horas de trabajo se utiliza la producción realizada. • Método de las Unidades de Producción (Sin valor de desecho) Fórmula: CAB FDDPU = -------------UEP D = FDDPU * UP = Donde: FDDPU = Fracción de depreciación por unidad CAB = Costo del activo UEP = Unidades estimadas a producir Ejemplo: • Método de las Unidades de Producción (Con valor de desecho) Fórmula: CAB - VDD FDDPU = --------------------UEP D = FDDPU * UP = Donde: FDDPU = Fracción de depreciación por unidades CAB = Costo del activo VDD = Valor de desecho UEP = Unidades estimadas a producir Ejemplo: Valor inicial = C$ 10 000.00 Valor de desecho = C$ 500.00 Tiempo de Vida Útil = 5 años = 5 x 12 meses = 60 meses. Unidades posibles a producir = 100 000 unidades. 3. Horas trabajadas. Concepto Consiste en distribuir el costo actualizado del bien en partes o fracciones desiguales durante sus años de vida útil estimados, aplicando una depreciación en función a la cantidad de horas trabajadas del bien sin importar la producción. Método de las Horas de Trabajo (Sin valor de desecho) Fórmula: CAB FDDPH = ---------------------HVUE D = FDDPH * HT = Donde: FDDPH = Fracción de depreciación por hora CAB = Costo del activo HVUE = Horas de vida útil estimado Ejemplo: • Método de las Horas de Trabajo (con valor de desecho) Fórmula: CAB - VDD FDDPH = --------------------HVUE D = FDDPH * HT = Donde: FDDPH = Fracción de depreciación por hora CAB = Costo del activo VDD = Valor de desecho HVUE = Horas de vida útil estimado Ejemplo: Valor inicial = C$ 10 000.00 Valor de desecho = C$ 500.00 Tiempo de Vida Útil = 5 años = 5 x 12 meses = 60 meses. b ) Métodos acelerados: La depreciación acelerada es un método de cálculo del desgaste del activo, donde a través del uso de índices se asigna un mayor desgaste a los primeros años de uso, el que de forma paulatina va disminuyendo con el paso de los años en la medida que el medio envejece. Este método supone que durante los primeros años el activo se encuentra en mejores condiciones físicas y técnicas por lo que puede ser sometido a un uso más intenso, generando mayor cantidad de unidades producidas o servicios prestados, donde los gastos de mantenimiento serán menores. Muchos nos hemos hecho la pregunta ¿para qué sirve la depreciación acelerada?. Este método representa un incentivo para la empresa que lo aplica ya que al reflejar un mayor gasto de depreciación en los primeros años su utilidad en este período será inferior, lo que traerá como consecuencia una menor carga fiscal. Esto le permitirá entre otras cosas pagar menos al fisco y contar con efectivo para reponerse del gran desembolso que representa la adquisición de un activo fijo, pues estos bienes por lo general tienen un elevado coste, duran varios ejercicios económicos y van perdiendo su valor paulatinamente. Los métodos acelerados mas conocidos son: 1. Método de suma de dígitos anuales decrecientes: Para el calculo de este método “Se suman los dígitos que representan los ejercicios o años de vida útil del activo, este resultado se usa como denominador y como numerador los mismos números en orden inverso”. La depreciación anual será multiplicado por las fracciones obtenidas. Los activos fijos tangibles en la medida en que envejecen necesitan más gastos de mantenimiento y reparaciones. Este método trata de compensar los gastos totales del sostenimiento de los activos, es decir, mientras más nuevo es el activo menos gastos de mantenimiento necesita por tanto se deben aumentar el gastos de depreciación, y por el contrario, en la medida que envejezca aumentarán los gastos de mantenimiento y se disminuirá el gasto en depreciación. Se calcula de la siguiente forma: Ejemplo: Valor inicial y/o original = C$ 10 000.00 Valor de desecho = C$ 500.00 Tiempo de Vida Útil = 5 años. Cifra depreciable total o Base para el calculo de la depreciación = VO – VD = C$ 10,000 - C$ 500 = C$ 9,500 Utilizando los datos del ejemplo anterior: Se suman los dígitos de los años de vida útil: Calculo del denominador = 1 + 2 + 3 + 4 + 5 = 15 para obtener la fracción para multiplicar la base de la depreciación. 5/15 = 0.3333 * 9,500 = C$ 3,167 Se calcula un índice a aplicar para cada año. La suma de los índices anuales debe dar 1.0. En caso necesario se puede ajustar el índice del último año para que de 1.0. (Ver tabla) El índice a aplicar se calcula dividiendo de mayor a menor (en forma decreciente) el número del año entre la suma de dígitos. La depreciación anual para cada año se obtiene al multiplicar el índice obtenido por la cifra depreciable total. Como puede apreciarse, la depreciación en los primeros años es mayor que en los años finales. Finalmente si deseas conocer la depreciación para un mes en cuestión basta con dividir el importe anual entre los doce meses que tiene el año y ya tendremos el importe a cargar al mes. Se construye una tabla de depreciación para mostrar la información: Año (1) Índice (2) 1er año 5/15=0.3333 $ 9 500.00 $ 3 166.35 2do año 4/15=0.2666 $ 9 500.00 $2 532.70 3er año 3/15=0.2000 $ 9 500.00 $1 900.00 4to año 2/15=0.1333 $ 9 500.00 $1 266.35 5to año 1/15=0.0668 $ 9 500.00 $634.60 Total 1.00 Importe Depreciable (3) Depreciación Anual (4),= (2) x (3) $9 500.00 2. Método del doble saldo decreciente. De acuerdo con este método, no se deduce el valor de desecho o de recuperación del costo del activo para obtener la cantidad a depreciar. En el primer año, el costo total del activo se multiplica por un porcentaje equivalente al doble porcentaje de la depreciación anual por el método de línea recta. En el segundo año, lo mismo que en los subsiguientes, el porcentaje se aplica al valor en libros del activo. El valor en libros significa el costo del activo menos la depreciación acumulada. Ejemplo: • Suponga que se adquirió un vehículo de transporte con un costo de C$ 230,000.00, que su vida útil se estima en 5 años y su valor de rescate en C$ 20,000. La depreciación anual se calcula de la siguiente manera: • 100 %/5 años de vida útil = 20% x 2 = 40% anual, también 1/5 = 0.2 equivalente a 20% * 2 = 40% • 40% x valor en libros (costo – depreciación acumulada) = depreciación anual. También se puede calcular: 100% = 20% X 2 ------------------------- = 40% anual 5 anos de vida útil 40% × valor en libros (costo – depreciación acumulada) = depreciación anual DA = 230000/5 = 46000/230000 = 0.2 *2 = 0.4 = 40% DA = 230000*40% = 92000 DA = 138000*40% = 52200 Hacer tabla de depreciación 6- Metodología de aplicación En desarrollo de ejercicios prácticos 7- Aplicación contable en comprobantes y cuentas T Registro en AD de los montos de estimación 8- Ejemplos y ejercicios 9- Relación con los sistemas de registro de mercancías Son utilizados con todos los sistemas de registro de mercancías. Ampliar en: Contabilidad financiera 6ª edic pag 338 Documento word Métodos de depreciación C.- CUENTAS BANCARIAS Cuando una empresa abre una cuenta de cheques, el banco le pide que llene una tarjeta de firmas en la que aparezcan las firmas de todas las personas autorizadas para firmar o girar cheques de la empresa. Esta tarjeta la guarda el banco en sus archivos para que, si existe alguna duda sobre la firma en un cheque, el cajero pueda compararla con la registrada en la tarjeta y así asegurarse de que ha firmado una persona autorizada por la compañía. Una vez abierta la cuenta, el banco entrega cheques numerados con el nombre de la empresa, sub dirección y el numero de cuenta. Cada mes, la compañía debe recibir un estado de cuenta enviado por el banco. El estado de cuenta muestra los saldos de efectivo (inicial y final), los depósitos, los cobros efectuados por el banco a nombre de la compañía, los cheques pagados, las deducciones correspondientes a honorarios por servicios y otros cargos, así como los cheques de clientes que fueron depositados pero que no pudo cobrar el banco. Todas las adiciones y deducciones al estado de cuenta del banco, que no corresponden a depósitos realizados o cheques pagaderos durante el mes, se identifican mediante una letra clave. En el estado del banco debe aparecer una explicación del significado de cada una de estas letras. Los comprobantes de deposito se preparan por duplicado: un ejemplar se queda en los registros del banco y otro se conserva en los registros de la compañía, cuyo objetivo es contar con un historial de cada partida depositada. La información relacionada con los depósitos también puede ser necesaria para efectos de auditoria. Junto con el estado del banco se incluyen las notas de cargo (N/D notas de debito) de todas las deducciones que no sean cheques y las notas de abono (N/C notas de crédito) correspondientes a los incrementos que no sean depósitos. 1- Definición de cuenta bancaria y conciliación bancaria. Bancos Forma de mantener efectivo mediante cuentas de cheques en instituciones bancarias. Conciliación bancaria Reporte que se presenta en forma mensual y se guarda en los archivos permanentes de la compañía. 2- Importancia La conciliación de la cuenta bancaria se hace para determinar la razón de cualquier diferencia entre el saldo que aparece en los libros y el que muestra el estado del banco. 3- Elementos de análisis en la determinación del monto conciliado Depósitos en transito, cheques pendientes de cobro o flotantes y errores del banco entre otros. 4- Métodos de conciliación bancaria Existen tres formas de conciliar los saldos del banco y de los registros contables (libros): A partir del saldo de los registros contables de la empresa se llega al saldo del estado de cuenta. Saldo según libro • Con base en el saldo del estado de cuenta se llega al saldo en libros (conciliación simple). Saldo según Banco • Por conciliación cuadrada, en la que se parte de ambos saldos para llegar a un saldo conciliado. Existen dos etapas en la preparación de una conciliación bancaria para determinar el saldo correcto a fin de mes: 1. Determinar las diferencias en el estado del banco. 2. Precisar las diferencias en el saldo en libros. a) Conciliación simple A partir del saldo de los registros contables de la empresa se llega al saldo del estado de cuenta. (saldo según libro) Procedimiento para conciliar el saldo en bancos (según banco) 1. Se anota el saldo que aparece en el estado de cuenta del banco. 2. Con los comprobantes de deposito se verifica si los depósitos realizados por la compañía concuerdan con aquellos que aparecen en el estado del banco. Los depósitos que no aparezcan en el estado del banco se denominan depósitos en tránsito . Los que están en transito se añaden al saldo final y se obtiene un subtotal. 3. Se identifican en orden numérico los cheques girados que hayan sido pagados por el banco, de acuerdo con el estado de cuenta. Después se toman los talones de los cheques y se pone una contraseña en todos los que hayan sido cancelados (pagados). A los cheques emitidos y no pagados por el banco se les llama cheques pendientes o flotantes. Se ordena cada cheque pendiente, se anota su numero, importe, el monto total de cheques pendientes y se deduce del subtotal anterior. Siempre debe conservarse una relación completa de los cheques pendientes con fines de referencia y seguimiento. 4. Después de completar los puntos 2 y 3 se revisa si existe algún error. Si el banco ha cometido alguno, se anota en el estado de conciliación. Se suma o resta el importe necesario para corregir el subtotal anterior. A este total se le conoce como saldo de banco conciliado . Se traza doble línea debajo del saldo del banco conciliado. Procedimiento para conciliar el saldo en libros (según libros) 1. Se anota el saldo, tal como aparece en los libros de la empresa. 2. Se revisa si existen algunos cobros de documentos e intereses realizados por el banco. Se añade estos importes al saldo de efectivo en libros para obtener el subtotal. 3. Se verifica si se han efectuado deducciones por: • Cargos por servicios bancarios. • Cargos por cobro de documentos. • Pagos de documentos e intereses. • Deposito de cheques SF recibidos de clientes. • Posteriormente se elabora una relación de todas las deducciones, con sus importes y se restan del subtotal anterior. 4. Se comprueba si existen errores cometidos por la compañía al registrar las entradas y salidas de efectivo. Si se descubre algún error, se anota en el estado de conciliación. Se añade o deduce el importe necesario para rectificar los registros. 5. Se obtiene un total final, tomando en cuenta las adiciones o deducciones hechas por el saldo que aparece en los libros. Este total se denomina saldo en libros conciliado y debe ser igual que el saldo bancario conciliado. Se traza una doble raya debajo del saldo en libros conciliado. Primero se anotan todas las adiciones y luego las deducciones en las secciones de los estados en que se concilia el saldo del banco y el saldo en libros. Se revisan y agrupan las adiciones y deducciones al saldo del banco de la conciliación bancaria. Después de terminar la conciliación bancaria, el saldo bancario y el saldo en libros conciliados deben ser iguales si se han seguido todos los pasos en forma correcta. b) Conciliación Cuadrática En la que se parte de ambos saldos (Saldo en libros y saldo estado de cuenta) para llegar a un saldo conciliado. Se aplican los mismos procedimientos para conciliar, indicados anteriormente . 5- Metodología de aplicación En desarrollo de ejercicios prácticos Libro: Contabilidad financiera 6ª edic pag 244 - 246 6 - Aplicación contable en comprobantes y cuentas T Registro en AD de diferencia injustificada si la hubiere. 7- Ejemplos y ejercicios 8- Relación con los sistemas de registro de mercancías Se realizan conciliaciones bancarias en cualquiera de los sistemas de registros de mercancías (analítico y perpetuo). Ejemplo FIN UNIDAD IV