Asignación de Depreciación y Fuentes de Capital - Ingeniería Económica

Anuncio

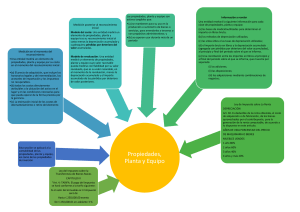

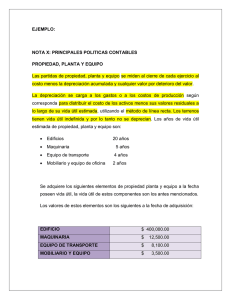

República Bolivariana de Venezuela Ministerio del Poder Popular para la Educación Universidad Rafael Urdaneta (URU) Escuela de Ingeniería Industrial Cátedra: Ingeniería Económica. Profesor: Elio Briceño ASIGNACIÓN SOBRE DE DEPRECIACIÓN Y FUENTES DE CAPITAL Gotera Merea María Claudia C.I. 27 484 090 Gutiérrez Rivas María Andrea C.I. 27 284 613 Maracaibo, marzo del 2020 Índice FASE I ............................................................................................................................. 4 Definición de Depreciación y para qué funciona .......................................................... 4 Depreciación ............................................................................................................. 4 Terminología de depreciación ...................................................................................... 6 Costo inicial o base no ajustada ............................................................................... 6 El valor en libros ....................................................................................................... 6 El periodo de recuperación ....................................................................................... 6 El valor de mercado .................................................................................................. 6 El valor de salvamento ............................................................................................. 7 La tasa de depreciación o tasa de ............................................................................ 7 La propiedad personal .............................................................................................. 7 La propiedad inmobiliaria .......................................................................................... 7 La convención de medio año .................................................................................... 7 Importancia y finalidad .............................................................................................. 8 Criterios .................................................................................................................... 9 Ejercicio propuesto ................................................................................................... 9 DEPRECIACIÓN EN LÍNEA RECTA (LR): ................................................................ 10 Ejercicio propuesto ................................................................................................. 11 DEPRECIACIÓN DE SALDO DECRECIENTE (SD): ................................................. 12 Ejercicio propuesto ................................................................................................. 13 FASE II .......................................................................................................................... 15 Fuentes de procedencia del capital ........................................................................... 15 Capital propio ............................................................................................................. 17 Capital prestado de los acreedores ........................................................................... 18 Formas para financiar el proyecto de ingeniería ........................................................ 18 Deuda por emisión de bonos .................................................................................. 18 Deuda bancaria ...................................................................................................... 19 Arrendamientos ...................................................................................................... 20 FASE I Como todos sabemos, al pagar por alguna cosa, cualquiera que esta sea, que jamás haya sido utilizada, se debe desembolsar una cantidad de dinero, esto es porque, al igual que todas las cosas en este mundo, los bienes materiales también se desgastan y al hacerlo, ya no funcionan correctamente como lo hacían al principio. Este hecho ocasiona que su valor se deteriore de la misma manera. Por lo que al final de su vida útil, es decir, cuando queremos deshacernos de él, lo que nos pagaría otra persona por adquirirlo sería sólo un porcentaje de lo que nosotros pagamos. Por ese motivo existe la depreciación, según (Blank 2002), en general, las compañías recuperan en libros sus inversiones de capital en activos tangibles – equipo, computadores, vehículos, maquinaria y edificaciones- mediante un proceso llamado depreciación. Esta nos ayuda a encontrar ese valor a través de ciertos métodos, éstos nos brindan resultados exactos y que toman en cuenta todo lo necesario para que la cantidad a la que vamos a vender el bien sea la indicada. Cuando un activo es utilizado para generar ingresos, este sufre un desgaste normal durante su vida útil que el final lo lleva a ser inutilizable. El ingreso generado por el activo usado, se le debe incorporar el gasto correspondiente desgaste que ese activo ha sufrido para poder generar el ingreso, puesto que como según señala un elemental principio económico, no puede haber ingreso sin haber incurrido en un gasto, y el desgaste de un activo por su uso, es uno de los gastos que al final permiten generar un determinado ingreso. Definición de Depreciación y para qué funciona Depreciación: Cuando se compra un activo destinado a la producción de bienes o servicios, o al desarrollo del objeto social, debe entenderse que este activo por su utilización va a sufrir un desgaste, que será cargado como costo entre los diferentes periodos que se beneficien con los ingresos producidos por el mismo. La depreciación es la reducción sistemática o pérdida de valor de un activo por su uso o caída en desuso, o por su obsolescencia ocasionada por los avances tecnológicos. El desembolso por la compra del activo no se puede considerar como un gasto del periodo en el cual se realice, sino que se transformara en gasto (costo) distribuible en forma equitativa durante los años de vida útil o productiva del bien. La vida útil productiva es el tiempo que se espera que el activo contribuya a la generación de ingresos, o el tiempo que se espera que el activo sea económicamente productivo para la empresa. Para determinarla, se deberán conocer varios aspectos, como las especificaciones técnicas del fabricante, la obsolescencia por los avances tecnológicos, la acción de la naturaleza en la conservación de los mismos y el deterioro por su uso. En nuestro medio, la vida útil de los activos se determina con base en el tipo de activo y en aspectos puramente tributarios así: Construcciones y edificaciones 20 años Maquinaria y equipo 10 años Muebles y equipo de oficina 5 años Computadoras 5 años El método empleado para depreciar un activo es una forma de tomar en consideración el valor decreciente del activo para el propietario y para representar el valor (monto) de disminución de los fondos de capital invertidos en él. El monto de la depreciación anual Dt no representa un flujo de efectivo real, ni refleja necesariamente el patrón del uso real del activo durante su posesión. Depreciación en libros y depreciación para efecto de impuestos son términos empleados para describir el propósito de reducir el valor del activo. La depreciación se toma en cuenta por dos razones: 1. Para la contabilidad financiera interna de una empresa o negocio. Ésta es la depreciación en libros. 2. Para cálculos impositivos por disposiciones gubernamentales. Ésta es la depreciación para efectos de impuestos. Los métodos aplicados para estos dos propósitos pueden utilizar o no las mismas fórmulas, como se analiza más adelante. La depreciación en libros indica la inversión reducida en un activo con base en el patrón vigente y la vida útil esperada de dicho activo. Hay métodos clásicos de depreciación aceptados internacionalmente que se usan para determinar la depreciación en libros: en línea recta, de saldos decrecientes y el que rara vez se utiliza es el de la suma de los dígitos del año. Terminología de depreciación: Costo inicial o base no ajustada es el costo del activo entregado e instalado que incluye precio de compra, comisiones de entrega e instalación, y otros costos directos depreciables en los que se incurre con la finalidad de preparar el activo para su uso. El término base no ajustada B, o simplemente base, se utiliza cuando el activo es nuevo; se emplea el término base ajustada cuando se ha cargado alguna depreciación. El valor en libros representa la inversión restante y no depreciada en los libros, después de que el monto total de cargos de depreciación a la fecha se restó de la base. En general, el valor en libros, VLt, se determina al final de cada año, lo cual es consistente con la habitual convención de final de año. El periodo de recuperación es la vida depreciable, n, del activo en años. Con frecuencia, existen diferentes valores n para las depreciaciones en libros y para efecto de impuestos. Estos valores pueden ser diferentes de la vida productiva estimada del activo. El valor de mercado, un término también empleado en el análisis de reemplazo, es la cantidad estimada que ingresaría si el activo se vendiera en el mercado abierto. Debido a la estructura de las leyes de depreciación, el valor en libros y el valor de mercado llegan a ser sustancialmente diferentes. Por ejemplo, el valor de mercado de un edificio comercial tiende a aumentar, pero el valor en libros se reducirá a medida que se consideren los cargos de depreciación. En contraste, una terminal de computadora puede tener un valor de mercado mucho más bajo que su valor en libros debido a la tecnología rápidamente cambiante. El valor de salvamento es el valor estimado de intercambio o de mercado al final de la vida útil del activo. El valor de salvamento, S, expresado como una cantidad estimada en dólares o como un porcentaje del costo inicial, puede ser positivo, cero o negativo debido a los costos de desmantelamiento y de remoción. La tasa de depreciación o tasa de recuperación es la fracción del costo inicial que se elimina cada año por depreciación. Dicha tasa, denotada por dt, puede ser la misma cada año, denominándose entonces tasa en línea recta, o diferente para cada año del periodo de recuperación. La propiedad personal, uno de los dos tipos de propiedad para los que se permite la depreciación, está constituida por las posesiones tangibles de una corporación, productoras de ingresos, utilizadas para efectuar negocios. Se incluye la mayor parte de la propiedad industrial y de servicio: vehículos, equipo de manufactura, dispositivos para el manejo de materiales, computadoras y equipos de red, teléfonos, mobiliario de oficina, equipo para procesos de refinación, activos de la construcción y muchos más. La propiedad inmobiliaria incluye el predio y todas sus mejoras: edificios de oficinas, estructuras de manufactura, instalaciones de prueba, bodegas, apartamentos y otras estructuras. El terreno en sí se considera propiedad inmobiliaria, pero no es depreciable. La convención de medio año supone que se empieza a utilizar los activos o se dispone de ellos a mitad de año, sin importar cuándo ocurren realmente tales eventos durante el año. En este texto y en la mayoría de los métodos de depreciación para efecto de impuestos aprobados en Estados Unidos se considera dicha convención. Existen también convenciones de mitad de mes y de mitad de trimestre. Como se dijo antes, existen varios modelos para depreciar activos, el de línea recta (LR) se ha usado a nivel internacional en forma histórica. Sin embargo, modelos acelerados tales como el modelo de saldo decreciente (SD), reducen el valor en libros a cero (o al valor de salvamento) con más rapidez que el método en línea recta Importancia y finalidad: Las depreciaciones se realizan con el fin de cargar a gastos es costo del activo, y que este valor será reembolsable en un futuro próximos, ya sea para la adquisición de otro activo, o el mejoramiento de ella, dependiendo de las decisiones gerenciales de la empresa. Realizar las depreciaciones es tan importante para la empresa ya que mediante ellas la misma deduce los gastos, siempre y cuando estas estén aceptadas por Ley. Para cubrir la depreciación del activo fijo es necesario formar un fondo de reserva (F) a través de los cargos por depreciación efectuados periódicamente de acuerdo con el método previamente escogido. El fondo de reserva o depreciación acumulada permitirá sufragar el costo de reemplazo del activo al final de su vida útil. Con la excepción de los terrenos, la mayoría de los activos fijos tienen una vida útil limitada, o sea, que darán servicio a la compañía durante un número determinado de futuros periodos contables. Así mismo, la depreciación tiene las siguientes finalidades: Lograr que cada ejercicio económico venga gravado por el total de gastos que le corresponden y han contribuido a forma el producto de éste. Valorar el desgaste anual de los elementos que forman su Activo Fijo. Constituir una reserva para reponer el valor inicial de los elementos que forman el Activo Fijo. Criterios: Para la formación de un acertado criterio de depreciación, debe tenerse presente: Determinar el costo inicial del elemento a renovar. Señalar la vida probable útil del elemento a depreciar o la producción prevista. Considerar el posible envejecimiento prematuro debido a la evolución de la técnica. A esta posibilidad se le da el nombre técnico de obsolescencia, que significa precisamente vejez prematura. Estimación del probable costo de sustitución del elemento amortizado por otro, cuando llegue la ocasión de realizarla. Valor residual o de desecho del elemento amortizado. Determinar el sistema de depreciación que se va a seguir. Ejercicio propuesto: Una empresa de paquetería deprecia fiscalmente 2 camionetas de reparto al 25% es decir a 4 años, pero ellos consideran que para efectos contables la depreciación se podría hacer a 8 años, es decir, 12.5% anual. Las camionetas de reparto costaron 175 000 por lo que se puede deducir el 100% de la inversión. Las camionetas se empezaron a usar el 1ro de enero de 2018. Solución: Monto original de la inversión 175 000 % de depreciación anual 12.5% Depreciación anual 21 875.00 (175 000 * 0.125) Meses del ejercicio en uso 12 Depreciación mensual 1 822. 92 (21 875.00/ 12) Suponiendo que la empresa se encuentra en el mes de agosto de 2018, entonces en el activo su equipo de reparto vale $ 350 000.00 (175 000 * 2 camionetas), la depreciación o disminución de su activo vale $ 12 760. 44 (suma de depreciación de enero a julio) por lo que en libros su activo refleja un valor total de $ 337 239. 56 puesto que reconoce la pérdida del valor de su bien por el uso, paso del tiempo o factor externo, aunque fiscalmente para efecto de pagar impuestos se deprecie en una tasa mayor. DEPRECIACIÓN EN LÍNEA RECTA (LR): La depreciación en línea recta deriva su nombre del hecho de que el valor en libros disminuye linealmente con el tiempo. Consiste en aplicar la misma cuota constante durante cada uno de los años de la vida útil del activo. Es el método más utilizado, pero presenta algunos inconvenientes de orden técnico porque se supone que el activo se utiliza con la misma intensidad en cada uno de los años de su vida estimada. La tasa de depreciación d = 1/n es la misma cada año del periodo de recuperación n. La depreciación LR anual se determina al multiplicar el costo inicial menos el valor de salvamento, por d. En forma de ecuación: 𝐷𝑡 = (𝐵 − 𝑆)𝑑 = 𝐵−𝑆 𝑛 𝐸𝑐 1.1 Donde t= años ( t= 1,2,….,n) Dt= cargo anual de depreciación B= costo inicial o base no ajustada S= valor de salvamento estimado 𝑑 = 𝑡𝑎𝑠𝑎 𝑑𝑒 𝑑𝑒𝑝𝑟𝑒𝑐𝑖𝑎𝑐𝑖𝑜𝑛 = n= periodo de recuperación 1 𝑛 𝐸𝑐 1.2 Puesto que el activo se deprecia por la misma cuantía cada año, el valor en libros después de t años de servicio, VLt , será igual al costo inicial B menos la depreciación anual, por t. 𝑉𝐿𝑡 = 𝐵 − 𝑡𝐷𝑡 𝐸𝑐 1.3 Anteriormente se definió dt como la tasa de depreciación para un año específico t. No obstante, el modelo LR tiene la misma tasa para todos los años, es decir, 𝑑 = 𝑑𝑡 = 1 𝑛 𝐸𝑐 1.4 Ejercicio propuesto: Una empresa fabricante de chocolate en barras compró una máquina elaboradora de las barras en $ 118, 500.00, a la cual se le calcula un valor de salvamento del 15% de su costo. De acuerdo con el fabricante de la máquina, se estima que esta podrá producir un total de 10.000 de barras de chocolate antes de ser sustituida por otra. Determinar la depreciación total y la depreciación por unidad producida. Solución: B= 118500 S= 0,15*(118500)= 17.775 La depreciación total viene dada por la ecuación: DT= 118.500-17.775= $100.725 La depreciación por unidad producida se obtiene a partir de la ecuación 𝐷 = 𝐷= 𝐷𝑡 𝑛 100.725 0.0100725 =$ . 10.000 𝑢𝑛𝑖𝑑𝑎𝑑 El resultado anterior indica que cada barra de chocolate que produzca esta máquina, se verá incrementada en sus costos en $ 0.0100725 por concepto de depreciación. DEPRECIACIÓN DE SALDO DECRECIENTE (SD): Este método se usa de manera rutinaria en la mayoría de los países para fines de depreciación fiscal y en libros. El método de saldo decreciente también se conoce como el método de porcentaje uniforme o fijo. La depreciación de SD acelera la reducción del valor del activo debido a que la depreciación anual se determina multiplicando el valor en libros al principio de cada año por un porcentaje fijo (uniforme) d, expresado en forma decimal. Si d = 0.1, entonces cada año se elimina el 10% del valor en libros. Por lo tanto, la cantidad de depreciación disminuye año con año. La tasa de depreciación anual máxima por el método SD es el doble de la tasa en línea recta, esto es, 𝑑𝑚á𝑥 = 2 𝑛 𝐸𝑐. 2.1 En este caso, el método se conoce como de saldo decreciente doble (SDD). Si n = 10 años, la tasa SDD sería 2/10 = 0.2, de manera que 20% del valor en libros se remueve anualmente. Otro porcentaje muy utilizado para el método SD es 150% de la tasa LR, donde d = 1.5/n. La depreciación para el año t es la tasa fija d, multiplicada por el valor en libros al final del año anterior. 𝐷𝑡 = (𝑑)𝑉𝐿𝑡−1 𝐸𝑐. 2.2 La tasa de depreciación real para cada año t, relativa al costo inicial B, es: 𝑑𝑡 = 𝑑(1 − 𝑑)𝑡−1 𝐸𝑐. 2.3 Si el 𝑉𝐿𝑡 – 1 no se conoce, la depreciación en el año t se calcula usando B y dt de la ecuación anterior 𝐷𝑡 = 𝑑𝐵(1 − 𝑑)𝑡−1 𝐸𝑐 2.4 El valor en libros en el año t se determina en una de dos formas: o utilizando la tasa d y el costo inicial B, o restando el cargo de depreciación actual anterior valor en libros. Las ecuaciones son: 𝑉𝐿𝑡 = 𝐵(1 − 𝑑)𝑡 𝐸𝑐 2.5 𝑉𝐿𝑡 = 𝑉𝐿𝑡−1 − 𝐷𝑡 𝐸𝑐 2.6 Es importante entender que el valor en libros en el método SD nunca llega a cero, porque el valor en libros siempre está disminuyendo en un porcentaje fijo. El valor de salvamento implícito después de n años es la cantidad 𝑉𝐿𝑛 , es decir, 𝑉𝑎𝑙𝑜𝑟 𝑑𝑒 𝑠𝑎𝑙𝑣𝑎𝑚𝑒𝑛𝑡𝑜 𝑖𝑚𝑝𝑙í𝑐𝑖𝑡𝑜 = 𝑆 𝑖𝑚𝑝𝑙í𝑐𝑖𝑡𝑜 = 𝑉𝐿𝑛 = 𝐵(1 − 𝑑)𝑛 𝐸𝑐 2.7 Si se estima un valor de salvamento para el activo, este valor S estimado no se emplea en los métodos SD o SDD para calcular la depreciación anual. Sin embargo, si el S implícito < S estimado, es correcto dejar de cargar posteriores depreciaciones cuando el valor en libros esté en o por debajo del valor de salvamento estimado. En la mayoría de los casos, el S estimado está en el rango de cero al valor S implícito. (Este lineamiento es importante cuando el método del saldo decreciente puede usarse directamente con fines de depreciación fiscal.) Si no se establece el porcentaje fijo d, es posible determinar una tasa fija implícita usando el valor S estimado, si S > 0. El rango para d es 0 < d < 2/n. 1 𝑆 𝑛 𝑑 𝑖𝑚𝑝𝑙í𝑐𝑖𝑡𝑎 = 1 − ( ) 𝐵 𝐸𝑐 2.8 Ejercicio propuesto: Un dispositivo para prueba de fibras ópticas será depreciado con el método SDD. El dispositivo tiene un costo inicial de $25 000 y un valor de salvamento estimado de $2 500 después de 12 años. a) Calcule su depreciación y su valor en libros para los años 1 y 3. b) Calcule el valor de salvamento implícito después de 12 años. Solución: a) La tasa de depreciación fija de SDD es d = 2/n = 2/12 = 0.1667 anual. d= 0.01667 B=25000 Haciendo uso de las ecuaciones 2.4 y 2.5: Para el año 1: 𝐷1 = (0.1667)(25 000)(1 − 0.1667)1−1 = $ 4 167 𝑉𝐿1 = 25 000 (1 − 0.1667)1 = $ 20 833 Para el año 3: 𝐷3 = (0.1667)(25 000)(1 − 0.1667)3−1 = $ 2894 𝑉𝐿3 = 25 000 (1 − 0.1667)3 = $ 14 466 b) De acuerdo con la ecuación 2.7, el valor de salvamento implícito después de 12 años es: 𝑆 𝑖𝑚𝑝𝑙í𝑐𝑖𝑡𝑜 = 25 000 ( 1 − 0.1667)12 = $ 2 803 Puesto que el S estimado = $2 500 es menor que $2 803, el activo no está completamente depreciado cuando alcanza su duodécimo año de vida esperada. FASE II Es esencial para una compañía emprendedora, tener presente de donde debe obtener los fondos de su capital (inversionistas y prestamistas) para así invertir en equipos, herramientas y otra clase de recursos (asignación de capital) con la finalidad de mejorar cada día sus procesos para la producción de los bienes y servicios que la misma ofrece. Si la empresa ha de lograr tener crecimiento económico y ser competitiva en el futuro, los ingresos de los proyectos de ingeniería y de otros proyectos importantes que desarrolle deben percibir un rendimiento adecuado sobre los fondos invertidos en términos de ganancia. Así, la decisión que tome una compañía acerca de implantar un proyecto de ingeniería implica el gasto de fondos de capital del presente para obtener beneficios económicos futuros, o para satisfacer requerimientos de seguridad, regulación o de otro tipo. Las funciones de financiamiento y asignación del capital son componentes principales de este proceso. Estas están muy ligadas entre sí, y se administran en forma simultánea como parte del proceso de elaborar el presupuesto de capital. Durante cada ciclo de la elaboración del presupuesto de capital, las entidades planean, evalúan y hacen recomendaciones acerca de cuáles proyectos deberían recibir fondos e implantarse. Para cada recomendación de proyecto se requiere información económica y otra clase de justificaciones. Como parte de este proceso se realizan estudios de ingeniería económica para obtener la información necesaria. Así, es evidente por qué la práctica fundamentada de la ingeniería económica es un elemento esencial en los fundamentos de la cultura competitiva de una organización. Fuentes de procedencia del capital Aunque es raro que los ingenieros se inmiscuyan en la obtención de capital que se necesita para los proyectos, los métodos con los que se consigue éste (propio o de deuda, fondos que provienen de fuentes internas, o indirectas a través del arrendamiento de activos) influirán sobre la tasa de rendimiento mínimo requerida, algunas consideraciones del impuesto sobre la renta y tal vez sobre otros factores implícitos. A continuación, se resumen las diferentes fuentes de capital de que dispone una empresa, así como sus diferencias: 1. El capital de deuda incluye los préstamos de dinero tanto de corto como de largo plazo. Hay que pagar intereses a quienes proveen el capital, y la deuda debe saldarse en una fecha específica. Quienes aportan el capital de deuda no toman parte de las utilidades que se generan a partir del uso del capital; por supuesto, el interés que perciben proviene de los ingresos de la empresa. En muchas instancias, el prestamista solicita algún tipo de garantía para asegurar que se le pagará la deuda. A veces, los términos en que se contrata el préstamo establecen limitaciones sobre los usos a que se destina el dinero, y en ciertos casos hay restricciones en préstamos adicionales. El interés que se paga por el uso de los fondos en préstamo es un gasto deducible de impuestos para la compañía. 2. El capital propio es el que aportan y usan sus dueños, con la esperanza de obtener una utilidad. En realidad, no existe ninguna seguridad de generar utilidades o de que se recupere la inversión del capital. En forma similar, no hay limitaciones sobre el uso de los fondos excepto las que fijan los propios dueños. No existe un costo explícito para el uso de dicho capital, en el sentido ordinario de que se trate de un gasto deducible de impuestos. Sin embargo, el capital propio no se obtiene a menos que la tasa de rendimiento que se espera sea suficientemente elevada, con un riesgo aceptable, como para resultar atractiva a los inversionistas potenciales. 3. Las utilidades retenidas son una fuente interna importante de capital. Dicho en forma sencilla, se trata de las ganancias que se reinvierten en el negocio en vez de que se paguen como dividendos a los propietarios. Este método de financiar el capital de los proyectos se utiliza en la mayoría de las empresas, pero lo desalienta el hecho de que por lo general los dueños esperan y demandan recibir algunas ganancias en forma de dividendos por su inversión. Por lo tanto, generalmente es necesario que se pague a los inversionistas una porción grande (quizá 50% o más) de las utilidades en forma de dividendos. La retención de las utilidades restantes reduce el monto inmediato de los dividendos por acciones compartidas, incrementa el valor en libros del paquete accionario y genera mayores dividendos futuros o valor de venta de las acciones. Muchos inversionistas prefieren que se retengan y reinviertan algunas de sus utilidades, con la finalidad de que ayuden a incrementar el valor de sus acciones. 4. Las reservas por depreciación quedan fuera de los ingresos, como tolerancia para el reemplazo de equipo y otros activos sujetos a depreciación, y son una fuente interna adicional de capital. En efecto, los fondos de depreciación proporcionan un fondo revolvente de inversión que sería útil para sacar la mayor ventaja posible. Entonces, estos fondos son una fuente importante de capital para financiar proyectos nuevos dentro de una compañía existente. Es obvio que los fondos por depreciación deben administrarse de manera que se disponga del capital que se requiere para sustituir equipo esencial cuando llegue el momento de hacerlo. 5. El arrendamiento de un activo es una forma de adquirir el uso de dicho activo sin realizar gastos de capital por comprarlo. Un arrendamiento es un tipo de contrato que establece las condiciones en las que el arrendador (propietario del activo) conviene arrendar el uso del activo, con el costo implícito. Por lo tanto, el arrendamiento es un método de gozar de los beneficios de la inversión de capital sin adquirir en realidad deudas adicionales ni disponer del capital propio. Además, los costos por arrendamiento son deducibles de los ingresos por operaciones con fines del impuesto sobre la renta. Capital propio Una corporación es una entidad ficticia, reconocida por la ley, que es capaz de realizar casi cualquier tipo de transacción de negocios, como los que una persona real podría emprender. El capital propio de una corporación se adquiere a través de la venta de acciones. Los compradores del paquete accionario son dueños parciales (por lo general se les llama accionistas) de la corporación y de sus activos. De esta manera, la propiedad puede estar distribuida en el mundo entero, y como resultado podrían acumularse sumas enormes de capital. Con pocas excepciones, los accionistas de una corporación, aunque son propietarios y comparten las utilidades, no son responsables de las deudas de dicha corporación. Con esto, nunca son obligados a sufrir pérdida alguna superior al valor de sus acciones. Debido a que la vida de una corporación es continua o indefinida, puede recibir inversiones de largo plazo y encarar el futuro con cierto grado de certidumbre, lo que hace más fácil que obtenga capital de deuda (en particular de largo plazo), y por lo general con un costo más bajo por concepto de interés. Existen muchos tipos de acciones, pero son dos los que tienen mucha importancia: las acciones comunes, que representan propiedad ordinaria sin garantías especiales de rendimiento o inversión, y las acciones preferentes, que tienen ciertos privilegios y restricciones de los que carecen las acciones comunes. Por ejemplo, los dividendos sobre las acciones comunes no se pagan sino hasta que se haya cubierto el porcentaje fijo de las preferentes. Capital prestado de los acreedores Acreedor es aquél al que le deben dinero dentro de un préstamo financiero. Está fuertemente relacionado con el término deudor que sería su nexo de unión y la posición contraria de la operación, la parte que debe el dinero. Resumiendo, el acreedor es el que debe recibir el importe del préstamo más los intereses establecidos por parte del deudor. Si extrapolamos los términos a la realidad, los acreedores suelen corresponder con las entidades financieras y los deudores serían los particulares o empresas que han solicitado financiación. Pero hoy en día no sólo es generalmente el acreedor el banco. Formas para financiar el proyecto de ingeniería Deuda por emisión de bonos Un bono es en esencia un documento de largo plazo que recibe el prestamista por parte de su deudor, en el que se estipulan los términos de pago y otras condiciones. Como rendimiento por el dinero prestado, la compañía promete pagar el préstamo (bono) e intereses sobre él con una tasa especificada. Como el bono representa endeudamiento de la empresa, su tenedor no tiene voz en los asuntos de negocios de ella, al menos en tanto se pague el interés, y por supuesto no se beneficia con ningún reparto de utilidades. Los bonos se emiten en unidades tales como $1,000, $10,000, etcétera, lo que se conoce como valor nominal, o valor de cambio, del bono. Ésta es la cantidad que va a pagarse al prestamista al final del periodo especificado. Cuando se ha pagado el valor nominal, se dice que el bono ha sido retirado o que ha vencido. La tasa de interés especificada en el bono se denomina tasa bonificada, y el pago periódico de los intereses que se adeudan se calcula como el valor nominal del bono por la tasa de interés por periodo. El numerador de la ecuación (14.2) es el costo anual después de impuestos del bono, que se basa en los gastos de interés anual más la cantidad anualizada (durante la vida del bono) de cualquier descuento o premio y los gastos de venta iniciales más los gastos anuales de administración. El denominador es la inversión promedio en el bono durante su vida. Como información adicional, observe que la ecuación (14.2), tal como están definidos los términos, se resuelve sobre una base por bono. Sin embargo, cada término de la ecuación puede “escalarse” en cuanto a su valor para una emisión total de bonos, y la ecuación se resuelve sobre esa base. Deuda bancaria Los préstamos de corto plazo, por lo general, son a plazos menores de cinco años, y es frecuente que se contraten a menos de dos años. Las fuentes de estos fondos son los bancos, compañías aseguradoras, sistemas de retiro y otras instituciones prestamistas. Se utiliza un instrumento financiero tal como una línea de crédito o un pagaré de corto plazo, con la finalidad de asentar la promesa de pagar los fondos que se reciben en préstamo, con intereses, de acuerdo con algún esquema acordado en forma previa. La institución prestamista podría solicitar algo que posea valor tangible (por ejemplo, una hipoteca sobre activos físicos o algún activo circulante tal como las cuentas por cobrar) como garantía del préstamo, o al menos se asegurará de que la situación financiera de la empresa que recibe el préstamo es tal que hay un riesgo mínimo en la operación. Arrendamientos El arrendamiento como fuente de capital El arrendamiento es un arreglo de negocios que hace posible la disposición de activos para usarlos sin incurrir en costos iniciales de capital por su compra. La decisión de rentar o comprar un activo representa una situación en la que la fuente de capital llega a afectar cuál alternativa es la que se escoge en un momento dado. El arrendamiento es una fuente de capital que por lo general se considera como una obligación de largo plazo similar a una hipoteca, mientras que es común que la compra de un activo utilice fondos de la estructura de capital de la empresa (gran parte de ese capital es propio). Para las corporaciones, la renta que se paga por activos arrendados para efectuar sus actividades comerciales o de negocios generalmente es deducible como un gasto. Para que los pagos por arrendamiento sean deducibles como renta, el contrato debe ser un acuerdo de arrendamiento verdadero, y no el de una venta condicional. En un arrendamiento de verdad, la corporación que utiliza el activo (arrendatario) no adquiere ninguna propiedad o derecho sobre el activo, mientras que un contrato de venta condicionada le transfiere cierta propiedad o derechos sobre el activo que se arrienda. Así, la prueba de si los pagos por renta califican como gastos de negocios estriba en la distinción entre un arrendamiento verdadero y una venta condicionada. Ciertos estudios demuestran que el arrendamiento no tiene ninguna ventaja verdadera en relación con el impuesto sobre la renta. Esto es cierto en particular desde que se permite utilizar métodos acelerados (por ejemplo, SMRAC) para la depreciación. Si se supone un determinado precio de compra, la empresa que ofrece un contrato de arrendamiento (arrendador) no puede cobrar más por la depreciación de lo que puede el propietario de los activos. Si los activos se arriendan, los pagos por renta anual se deducen del cálculo de los impuestos sobre la renta; si los activos se compran, se deduce la depreciación anual. La mayoría de las empresas ya se han dado cuenta de que el arrendamiento no les ofrece ventajas fiscales importantes. El arrendamiento puede brindar o no ahorros en los gastos de mantenimiento. Cualquier ahorro depende de las circunstancias reales, que deben evaluarse con cuidado en cada caso. No hay duda de que por lo general el arrendamiento simplifica los problemas de mantenimiento, los cuales constituyen un factor de importancia. Asimismo, muchos costos indirectos, que con frecuencia son difíciles de determinar, generalmente se asocian con la propiedad. Los mismos estudios concluyen que la ventaja verdadera del arrendamiento consiste en permitir que una empresa obtenga equipo moderno que se encuentra sujeto a cambio tecnológico rápido. Además, cuando el arrendamiento se realiza con este propósito, brinda una protección efectiva contra la obsolescencia e inflación. Maria Andrea Gutierrez Rivas C.I. 27 284 613 María Claudia Gotera Merea C.I. 27 484 090