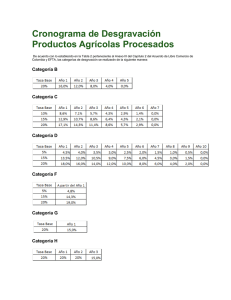

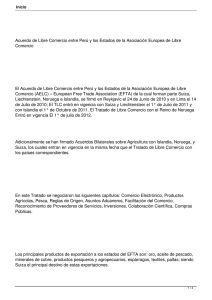

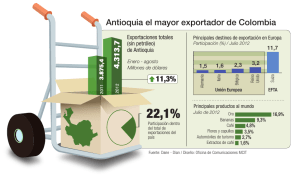

Fortalecimiento de la Capacidad Comercial hacia los Países EFTA: Inteligencia de Mercados para Colombia – Alimentos Procesados Edición Septiembre 2010 osec.ch 2 | Inteligencia de Mercados para Colombia – EFTA 2010 Título Fortalecimiento de la Capacidad Comercial hacia los Países EFTA: Inteligencia de Mercados para Colombia – Alimentos Procesados Idioma original Inglés Número de páginas 103 Contenido del Informe EFTACO (Generación de Capacidad Comercial hacia EFTA: Inteligencia de Mercado para Colombia) es uno de los mandatos del Secretariado de Estado para la Economía, SECO, dentro del marco de Cooperación para el Desarrollo económico. Dicho mandato lo ejecuta la agencia suiza para la promoción del comercio exterior OSEC, en colaboración con Proexport, la organización que promueve las exportaciones colombianas. El proyecto EFTACO se implementa dentro del marco del Tratado de Libre Comercio (TLC) firmado entre EFTA y Colombia el 26 de noviembre de 2008. Como parte del TLC, (Capítulo 10 sobre cooperación) las partes decidieron “promover la cooperación que permita apoyar la generación de capacidad comercial […] para poder aumentar y mejorar los beneficios de este tratado, en los términos acordados por las partes, de acuerdo con las estrategias y objetivos de las políticas nacionales”. Para poder cumplir con estas metas, se identificaron tres campos de cooperación: 1. Inteligencia de mercados, 2. Cumplimiento con los estándares internacionales, y 3. Creación de redes de empresarios (exportadores). Para el primer proyecto EFTACO, sobre inteligencia de mercados, que se desarrollará entre abril de 2010 y Septiembre de 2011, se establecieron las siguientes metas: 1. 2. 3. Autores Elaborar informes de inteligencia de mercados y análisis de la brecha de cinco sectores preseleccionados que incluyen: software y TICs, textiles y confecciones, alimentos procesados, ingredientes naturales para cosméticos y productos farmacéuticos, frutas y verduras orgánicas certificadas. La selección de estos sectores y subsectores específicos y productos tiene como base una misión preliminar para recopilar información y el análisis de factibilidad realizado con expertos locales y nacionales. Identificar nuevas oportunidades comerciales de exportación para Colombia orientadas hacia el mercado europeo con especial énfasis en los estados miembros de EFTA y el mercado de la Unión Europea. Organizar seminarios de difusión en Colombia y viajes de estudio a Europa para los empresarios colombianos. Gustavo Ferro, Bert-Jan Ottens, Marjol van der Linden, Kasper Kerver, Michelle Arts ProFound – Advisers In Development, Lange Smeestraat 55, 3511 PV Utrecht, Holanda www.ThisIsProFound.com Contacto: [email protected] Capítulos introductorios escritos por: Tove Antonissen, Tove Antonissen Consultancy, Kleine Overstraat 43, 7411 JJ Deventer, Holanda Monique Harmsen, 2412 IMCC, Csardasstraat 4, 6544 RX Nijmegen, Holanda Contactos: [email protected], [email protected] Coordinadores Osec Zurich, Business Network Switzerland Proexport Bogotá, Colombia Market Intelligence Colombia - EFTA | 3 4 | Inteligencia de Mercados para Colombia – EFTA 2010 I Preámbulo Estimado Lector, En Suiza, Colombia es muy conocida por la producción de un excelente café, flores frescas de muy buena calidad, y la minería de gemas y oro. Otros sectores de muy buen potencial económico, tales como alimentos procesados, ingredientes naturales para productos farmacéuticos y cosméticos, frutas y verduras orgánicas certificadas, textiles y confecciones, y software y TICs son menos conocidos. El objetivo de esta nueva serie de publicaciones es producir información de mercados para estos sectores de manera que se establezcan oportunidades innovadoras para Colombia y se identifiquen nuevos potenciales de desarrollo. Este informe de inteligencia de mercado está dirigido a los productores y demás grupos de interés del sector de alimentos procesados de Colombia para ayudarles a comprender mejor la situación del mercado europeo y sus tendencias, haciendo especial énfasis en Suiza y los otros países miembros de EFTA. Desde 2009, Colombia es un país prioritario para la Agencia Suiza para el Desarrollo y la Cooperación del Secretariado de Estado para la Economía, SECO. Los objetivos claves de la cooperación de SECO son aumentar la competitividad internacional de los exportadores colombianos y mejorar su acceso a los mercados europeos. Dentro del contexto del Tratado de Libre Comercio firmado en noviembre de 2008 entre los países EFTA (incluyendo Suiza) y Colombia se acordó apoyar a Colombia para la generación de capacidad comercial en los siguientes campos: (i) inteligencia de mercados, (ii) cumplimiento con los estándares internacionales y (iii) creación de redes de empresarios. Todos corresponden a la estrategia nacional de colaboración de SECO y complementan otros proyectos orientados al comercio como el Programa Suizo de Promoción de las Importaciones SIPPO, un mandato de SECO implementado por Osec. Este informe de inteligencia de mercados está orientado hacia los exportadores que quieran hacer negocios con Europa. Además, también le proporciona información a SECO y a Proexport para el diseño de programas de colaboración futuros dentro de los campos de estándares de calidad y redes de exportación. Le deseamos una lectura interesante que le permita y lo motive a establecer relaciones comerciales sostenibles con Suiza y otros países europeos. Los empresarios colombianos, como motores de innovación, pueden contribuir de manera significativa a la creación de ingresos y a la integración sostenible de Colombia en los mercados mundiales. Hans-Peter Egler Jefe de Promoción Secretaría de Estado para la Economía SECO Market Intelligence Colombia - EFTA | 5 II Preámbulo Proexport Apreciados empresarios: Los Tratados de Libre Comercio (TLC) con los países EFTA y de la Unión Europea abren un abanico de posibilidades para los empresarios colombianos y debido al desconocimiento general que existe sobre estos mercados resulta necesario dar a conocer las oportunidades que existen y el potencial de la producción nacional en esos destinos. Durante las negociaciones del TLC entre Colombia y los países EFTA, Proexport logró un acuerdo con OSEC y SECO para realizar estudios de inteligencia empresarial para cinco sectores, identificados con potencial en esos mercados. (Productos Orgánicos, ITO, Prendas de Vestir, Alimentos procesados, ingredientes naturales para cosméticos y farmacéuticos). En ese sentido, y continuando con la estrategia de diversificación y apertura de nuevos mercados, Proexport realiza una gira de seminarios, denominada ―Oportunidades en los mercados Efta y de la Unión Europea‖, por seis ciudades de Colombia, en las que se presentan los resultados de los estudios realizados específicamente para los sectores de Orgánicos, ITO y Prendas de Vestir, Alimentos procesados e Ingredientes Naturales para Cosméticos y Farmacéuticos, como una herramienta de apoyo y capacitación para los exportadores nacionales. De esta manera, por medio de estos informes, los exportadores colombianos tendrán la oportunidad de tener un mejor entendimiento de los mercados Efta y de la Unión Europea, la manera cómo deben acceder a ellos y resolver sus principales dudas con la información entregada por expertos internacionales, quienes realizaron misiones a Colombia y entrevistaron a los principales actores de cada sector para conocer la realidad de esta actividad y el potencial que existe en los mercados europeos. Adicionalmente, los expertos de cada sector, quienes harán parte de los seminarios de Proexport, estarán dispuestos a resolver las inquietudes particulares que surjan entre los exportadores nacionales. 6 | Inteligencia de Mercados para Colombia – EFTA 2010 Entre los objetivos de Proexport se encuentra prestar una continua capacitación y asesoría para que los empresarios nacionales se mantengan al tanto de las tendencias mundiales en materia comercial, con el fin de contar con empresas cada vez más competitivas. Así las cosas, es interés de la entidad que, al finalizar estos encuentros, los exportadores colombianos cuenten con la información necesaria para estudiar de qué manera el mercado europeo puede convertirse en una opción de expansión de sus negocios y amplíen las fronteras para sus productos. María Claudia Lacouture Presidenta Proexport III Introducción del Autor Este documento es el resultado de un estudio a profundidad de diagnóstico del status quo del sector de los alimentos procesados en Colombia y esquematiza las oportunidades existentes para los exportadores colombianos hacia los países EFTA y la Unión Europea. También cubre las barreras del mercado y las brechas que se deben cerrar por parte de la industria colombiana en general y de los exportadores en particular para tener éxito en estos mercados. Los asesores de ProFound – Advisers In Developement (Asesores en Desarrollo), que participaron en el estudio, por solicitud y bajo la coordinación de Osec, que fue fundamental para la elaboración del producto final, tienen gran experiencia en la investigación de mercados para la agroindustria. El equipo de ProFound también se benefició del apoyo profesional de los funcionarios de Proexport en Colombia y también del conocimiento de un grupo de expertos calificados de nuestra propia red. Al trabajar en un sector que abarca una gran diversidad de productos y compañías, la tarea de ProFound fue interesante y al mismo tiempo se convirtió en un reto. Dentro del alcance de este estudio, se hizo especial énfasis en las frutas procesadas, que representan la biodiversidad y que se convierten en atractivas oportunidades de mercado. Al mismo tiempo, el marco de referencia y las conclusiones también hacen referencia a otras categorías de productos, teniendo en cuenta el segmento objetivo. El estudio se desarrolló en dos partes: una investigación de campo en Colombia y una investigación secundaria en nuestra oficina de Holanda. La investigación de campo incluyó entrevistas cara a cara con los representantes de las compañías y organizaciones, que fueron fundamentales para recopilar información de primera mano para hacer un profundo análisis del sector. La investigación secundaria incluyó la interpretación de la información del sector de alimentos procesados en Colombia, en los países EFTA y en la UE. Durante esta fase, también contactamos por teléfono a varios compradores europeos, asociaciones y expertos para poder obtener información actualizada con respecto a los últimos desarrollos del mercado. El documento tiene una estructura progresiva: los Capítulos 1 y 2 presentan el marco del contexto político, económico y geográfico del estudio, que incluye la realidad de los países EFTA, la UE y Colombia. El Capítulo 3 trata del mercado de los alimentos procesados en los países EFTA desde la perspectiva de un exportador, mientras que el Capítulo 4 nos acerca al mercado de la UE. El Capítulo 5 se encarga de los requisitos de entrada al mercado de los mercados de los países EFTA y de la UE en conjunto, indicando los estándares legales y no legales que los exportadores colombianos deben conocer. El Capítulo 6 se encarga de la contextualización del sector de alimentos procesados en Colombia, analizando sus características principales y potencial exportador. Dentro de la secuencia, el Capítulo 7 lleva al lector a través de las fichas técnicas de ocho productos específicos seleccionados que lo llevan a obtener información específica. Los Capítulos 8 y 9 elevan toda la información obtenida a un tono analítico, hacia la conclusión del documento. Mientras que el Capítulo 8 trata de las brechas estratégicas y operacionales identificadas para el sector de los alimentos procesados, el Capítulo 9 va un paso más allá en cuanto a recomendar acciones e identificar oportunidades para los exportadores colombianos. Además de que disfruten la lectura, sinceramente esperamos que este documento les ayude a los lectores a familiarizarse con los mercados de alimentos procesados de los países EFTA y de la UE, al mismo tiempo que puedan analizar las oportunidades para entrar a estos mercados. Gustavo Ferro Consultor de ProFound – Advisers In Development Market Intelligence Colombia - EFTA | 7 Tabla de Contenido. 1. El Mercado Europeo ............................................... 9 1.1 1.1.1. 1.1.2. 1.1.3. 1.1.4. 1.2 1.2.1. 1.2.2. 1.2.3. 1.2.4. 1.2.5. 1.3 1.3.1. 1.3.2. 1.3.3. 1.3.4. 1.3.5. 1.4 1.4.1. 1.4.2. 1.4.3. 1.4.4. 1.4.5. 1.5 1.5.1. 1.5.2. 1.5.3. 1.5.4. 1.5.5. EFTA y la UE........................................................... 9 EEE ...................................................................... 10 La Unión Monetaria Europea y el Euro ................. 10 Economía.............................................................. 10 Europa y el Comerico Global¡Error! Marcador no definido.1 Suiza ........................ ¡Error! Marcador no definido. Historia y Cooperación Europea¡Error! Marcador no definido. Economía................. ¡Error! Marcador no definido. Indicadores Demográficos¡Error! Marcador no definido. Hacer Negocios ....... ¡Error! Marcador no definido. Cultura ..................... ¡Error! Marcador no definido. Liechtenstein ............ ¡Error! Marcador no definido. Historia y Cooperación Europea¡Error! Marcador no definido. Economía................. ¡Error! Marcador no definido. Indicacores Demográficos¡Error! Marcador no definido. Hacer Negocios ....... ¡Error! Marcador no definido. Cultura ..................... ¡Error! Marcador no definido. Noruega ................... ¡Error! Marcador no definido. Historia y Cooperación Europea¡Error! Marcador no definido. Economía................. ¡Error! Marcador no definido. Indicadores Demográficos¡Error! Marcador no definido. Hacer Negocios ....... ¡Error! Marcador no definido. Cultura ..................... ¡Error! Marcador no definido. Islandia ................................................................. 20 Historia y Cooperación Europea ........................... 20 Economía.............................................................. 20 Hacer Negocios ....... ¡Error! Marcador no definido. Indicadores Demográficos¡Error! Marcador no definido. Cultura ..................... ¡Error! Marcador no definido. 2. El Mercado Colombiano¡Error! Marcador no definido. 2.1 2.1.1. 2.2 2.2.1. 2.2.2. 2.2.3. 2.2.4. 2.2.5. 6. Descripción General ¡Error! Marcador no definido. Historia.................................................................. 23 Economía............... ¡Error! Marcador no definido.3 6.1 Hacer Negocios ....... ¡Error! Marcador no definido. 6.2 Relaciones Comerciales¡Error! Marcador no definido. 6.3 Tratados de Libre Comercio¡Error! Marcador no definido. 6.4 Acuerdos de Doble Tributación e Inversión¡Error! Marcador no definido. 6.5 Cultura ..................... ¡Error! Marcador no definido. 6.5.1 6.5.2 El Sector de los Alimentos Procesados en EFTA ................................................................ 31 6.6 3. 3.1 8 Suiza y Liechtenstein ............................................ 11 | Inteligencia de Mercados para Colombia – EFTA 2010 3.1.1 3.1.2 3.1.3 3.1.4 3.1.5 3.1.6 3.2 3.2.1 3.2.2 3.2.3 3.2.4 3.2.5 3.3 3.3.1 3.3.2 3.3.3 3.3.4 Características del Producto ................................. 31 Consumo .............................................................. 31 Producción y Procesamiento ................................ 33 Importaciones y Exportaciones ............................. 33 Estructura del Comercio ....................................... 31 Precios.................................................................. 36 Noruega .............................................................. 373 Consumo .............................................................. 37 Producción y Procesamiento ................................ 37 Importaciones y Exportaciones ............................. 37 Estructura del Comercio ....................................... 38 Precios.................................................................. 39 Islandia ................................................................. 39 Consumo .............................................................. 39 Producción y Procesamiento ................................ 39 Importaciones y Exportaciones ............................. 39 Estructura del Comercio ....................................... 40 4. El Sector de los Alimentos Procesados en la UE ................................................................ 41 4.1 4.1.1 4.1.2 4.1.3 4.1.4 4.1.5 La Unión Europea .... ¡Error! Marcador no definido. Consumo ................. ¡Error! Marcador no definido. Producción y Procesamiento¡Error! Marcador no definido. Importaciones y Exportaciones ............................. 42 Estructura del Comercio¡Error! Marcador no definido. Precios..................... ¡Error! Marcador no definido. 5. Requisitos de Entrada al Mercado ........................ 40 5.1.1 5.1.2 5.1.3 Requisitos Legales ............................................... 40 Requisitos No Legales¡Error! Marcador no definido. Aranceles y Cuotas .. ¡Error! Marcador no definido. 6.6.1 El Sector de los Alimentos Procesados en Colombia .............................................................. 50 Características del Producto ................................. 50 Consumo .............................................................. 50 Producción ............................................................ 50 Procesamiento ...................................................... 51 Exportaciones ....................................................... 52 Exportaciones por grupo de productos ................. 53 Principales exportadores Colombianos por actividad económica ............................................. 53 Estructura y Prácticas de Comercio ...................... 54 Canales de distribución......................................... 54 6.6.2 6.6.3 6.6.4 6.7 6.7.1 6.7.2 Transporte y logística ............................................ 50 Legislación ............................................................ 50 Aranceles y Cuotas ............................................... 51 Precios .................................................................. 51 Factores del precio ............................................... 51 Información y valor agregado del precio ............... 52 7. Fichas Técnicas .................................................... 53 7.1 7.1.1 Extractos de café/café soluble .............................. 53 Características del producto y el contexto 7.5.4 colombiano ........................................................... 53 7.5.5 Análisis de la competencia .................................... 53 7.5.6 Mercado de EFTA y la UE ..................................... 54 7.6 Canales de distribución¡Error! Marcador no definido. 7.6.1 Requisitos de entrada al mercado¡Error! Marcador no definido. Fuentes de información¡Error! Marcador no definido. 7.6.2 Stevia ....................... ¡Error! Marcador no definido. 7.6.3 Características del Producto¡Error! Marcador no definido. 7.6.4 Producción en Colombia¡Error! Marcador no definido. 7.6.5 Suministro de stevia de Colombia a la UE y 7.6.6 EFTA ........................ ¡Error! Marcador no definido. 7.7 Competencia ......................................................... 63 7.7.1 El Mercado de la UE y EFTA para la stevia¡Error! Marcador no definido. Requisitos de entrada al mercado¡Error! Marcador no definido. 7.7.2 Fuentes de información......................................... 60 7.7.3 Mango ................................................................... 61 7.7.4 Características del Producto ................................. 61 7.7.5 Producción en Colombia ....................................... 61 7.7.6 Suministro colombiano de mango fresco y 7.8 procesado ............................................................. 61 7.8.1 Competencia ......................................................... 61 Los mercados de la UE y EFTA para el mango 7.8.2 procesado ............................................................. 62 7.8.3 Estructura del comercio ........................................ 63 7.8.4 Requisitos de entrada al mercado......................... 63 7.8.5 Desarrollo de los precios....................................... 64 7.8.6 Fuentes de información¡Error! Marcador no definido. 8. Maracuyá ................. ¡Error! Marcador no definido. 7.1.2 7.1.3 7.1.4 7.1.5 7.1.6 7.2 7.2.1 7.2.2 7.2.3 7.2.4 7.2.5 7.2.6 7.2.7 7.3 7.3.1 7.3.2 7.3.3 7.3.4 7.3.5 7.3.6 7.3.7 7.3.8 7.3.9 7.4 7.4.1 7.4.2 7.4.3 7.4.4 7.4.5 Características del producto ................................. 66 Suministro colombiano de maracuyá procesado a la UE y EFTA ........ ¡Error! Marcador no definido. Competencia ......................................................... 72 Los mercados de la UE y EFTA para el maracuyá procesado ¡Error! Marcador no definido. Estructura del Comercio¡Error! Marcador no definido. 7.4.6 7.4.7 7.4.8 7.5 7.5.1 7.5.2 7.5.3 Requisitos de entrada al Mercado¡Error! Marcador no definido Precios.................................................................. 74 Fuentes de información¡Error! Marcador no definido. Uchuva .................... ¡Error! Marcador no definido. Características del producto y el contexto colombiano .............. ¡Error! Marcador no definido. Análisis de la competencia¡Error! Marcador no definido. Los mercados de la UE y EFTA para la uchuva procesada ................ ¡Error! Marcador no definido. Estructura del comercio ........................................ 70 Requisitos de entrada al mercado ........................ 70 Fuentes de información ........................................ 71 Copoazú ............................................................... 72 Características del producto y el contexto colombiano ............ ¡Error! Marcador no definido.2 Análisis de la competencia ................................... 72 Los mercados de la UE y EFTA ............................ 72 Estructura del comercio ........................................ 73 Requisitos de entrada al mercado ........................ 73 Fuentes de información ........................................ 74 Arazá .................................................................. 815 Características del producto y el contexto colombiano .............. ¡Error! Marcador no definido. Análisis de la competencia¡Error! Marcador no definido. Los mercados de la UE y EFTA¡Error! Marcador no definido. Estructura del comercio¡Error! Marcador no definido. Requisitos de entrada al mercado¡Error! Marcador no definido Fuentes de información¡Error! Marcador no definido. Borojó ................................................................. 848 Características del producto y el contexto colombiano ............. ¡Error! Marcador no definido. Análisis de la competencia¡Error! Marcador no definido.8 Los mercados de la UE y EFTA¡Error! Marcador no definido. Estructura del comercio¡Error! Marcador no definido. Requisitos de entrada al mercado ........................ 85 Fuentes de información ........................................ 80 Análisis de la Brecha ............................................ 81 8.1 8.2 Brechas estratégicas ............................................ 82 Brechas operacionales ......................................... 83 9. Recomendaciones y Conclusiones ....................... 84 9.1 9.2 9.3 Propuestas Únicas de Venta ................................. 84 Ventajas de Mercado ............................................ 84 Cuellos de botella ................................................. 85 Market Intelligence Colombia - EFTA | 9 9.4 9.5 10 Cómo hacen la PYMEs para exportar con éxito a los países EFTA y afrontar a los competidores globales ................................................................ 92 Otras recomendaciones¡Error! Marcador no definido. | Inteligencia de Mercados para Colombia – EFTA 2010 i. Lista de actores del Mercado Europeo¡Error! Marcador no d ii. Resumen del Tratado de Libre Comercio.......... 90 iii. Códigos HS/PRODCOM ..................................... 92 iv. Códigos HS Colombia (partidas arancelarias).. 94 v. Lista de Abreviaturas.......................................... 96 vi. Cronograma y Agenda¡Error! Marcador no definido.8 vii. Índice de Imágenes y Gráficos¡Error! Marcador no definido viii. Índice de Literatura ........................................... 101 1. El Mercado Europeo Figura 1: Los Países EFTA/AELC y la UE Fuente: Publicación ―Esto es EFTA 2010‖, disponible en www.efta.int En la primera mitad del Siglo 20, Europa sufrió dos Guerras Mundiales. A finales de la Segunda Guerra Mundial, hubo un entendimiento general de que algo tenía que hacerse para evitar que acontecimientos destructivos similares se presentaran en el futuro. Esta situación dio lugar a la cooperación entre los países europeos, en donde se logró la integración de los intereses políticos y económicos y que los países trabajaran juntos, dependiendo unos de otros. Esto trajo consigo estabilidad política y prosperidad económica al Continente, donde hoy, con una población de más de quinientos mil millones constituyen una zona comercial de gran envergadura a escala global. Existen varios niveles de cooperación y acuerdos entre los países europeos, siendo los más importantes la Unión Europea (UE) y la Asociación Europea de Libre Comercio (EFTA). Además, el Espacio Económico Europeo (EEE) combina los países de la UE con los países de la EFTA, excepto Suiza, en el mercado único. 1.1 EFTA y la UE La UE Los países fundadores de lo que hoy se conoce como la Unión Europea UE, fueron Francia, Alemania, Italia, Holanda, Bélgica y Luxemburgo. Hoy, la Unión Europea está compuesta por 27 países, y otros tres países que están negociando su adhesión: Bélgica, Francia, Alemania, Italia, Luxemburgo y Holanda (se unieron en 1952) Dinamarca, Irlanda y el Reino Unido (se unieron en 1973) Grecia (se unió en 1981) Inteligencia de Mercado Colombia - EFTA | 11 Portugal y España (se unieron en 1986) Austria, Finlandia, Suecia (se unieron en 1995) Chipre, República Checa, Estonia, Hungría, Letonia, Lituania, Malta, Polonia, Eslovaquia, Eslovenia (se unieron en 2004). Bulgaria, Rumania (se unieron en 2007) Negociaciones / países candidatos: Croacia, Turquía e Islandia (iniciaron las negociaciones) La Antigua República Yugoslava de Macedonia (país candidato) EFTA La EFTA es una organización de libre comercio entre cuatro países europeos que operan en paralelo, y está vinculada a la Unión Europea (UE). La EFTA se estableció el 3 de mayo de 1960 como un bloque comercial alternativo para los estados europeos que no podían, o elegían la opción de no unirse a la UE (entonces la Comunidad Económica Europea, CEE). EFTA está hoy conformada por cuatro estados miembros: Noruega y Suiza (se unieron en 1960) Islandia (se unió en 1970) Liechtenstein (se unió en 1991) 3. De los miembros actuales, Noruega y Suiza son los únicos que quedan de los siete miembros fundadores. A través de su historia, muchos miembros se vincularon a EFTA para después retirarse y convertirse en miembros de la UE. 1.1.1. EEE Tres de los países de la EFTA forman parte del Mercado Interno de la Unión Europea a través del Acuerdo del Espacio Económico Europeo (EEE) que empezó a regir en 1994; el cuarto país, Suiza, optó por concertar acuerdos bilaterales con la UE. El mercado interno, o único, implica la libre circulación de bienes, servicios, personas y capital. En otras palabras, los productos que se aceptan en un mercado de la EEE también tienen garantizado el acceso a los demás mercados de la EEE. Para lograr esto, los países participantes tienen alineados los requerimientos de sus productos. Esto tiene gran repercusión, debido a que la legislación de la UE se implementa en la legislación nacional en todos los países de la EEE. Suiza, que hace parte de la EEE, por lo general cumple, para facilitar el comercio y no generar barreras entre ella y los países de la EEE. La Unión Aduanera es un aspecto importante del Mercado único. Esto significa que se aplican las mismas normas en las fronteras externas del mercado único. Los derechos de aduana y los aranceles son los mismos en todos los países cuando un producto de fuera del área entra. 1.1.2. La Unión Monetaria Europea y el Euro La forma de cooperación para llegar más lejos entre los países europeos es la Unión Monetaria Europea (UME) y la introducción de una moneda única: el euro. 1 euro equivale de 1.19 a -1.51 dólares americanos (alto-bajo octubre del 2009 – octubre 2010). Hoy, la euro zona está integrada por 16 de los estados miembros de la UE, y se espera que los nuevos miembros de la UE adopten el euro, una vez que cumplan los criterios establecidos. Del ingreso familiar disponible, la mayor parte se gasta en vivienda, (22% en promedio, con grandes variaciones dependiendo del tipo de familia y del nivel de ingresos). Los gastos de vivienda crecieron cerca del 10% durante la última década. También se observó un crecimiento similar en calzado y ropa, educación, bienes y servicios misceláneos. Hay un mayor crecimiento en las siguientes áreas: comunicaciones (más del 45%), salud (casi el 20%) y recreación y cultura (más del 15%). Por otra parte, los gastos en bebidas alcohólicas, tabaco y narcóticos presentaron un claro descenso, en línea con la tendencia a tener un estilo de vida saludable. Los gastos familiares en alimentos, transporte y mobiliario se mantuvieron medianamente constantes durante la última década (Fuente: Eurostat). Los europeos se están volviendo cada vez más individualistas e independientes en sus decisiones. Por lo general, las mujeres son más trabajadoras, lo que las hace independientes económicamente, y los jóvenes frecuentemente suelen vivir solos cuando estudian, especialmente en los países del norte. Este individualismo creciente también se ve reflejado en el tamaño de los hogares, los cuales se han reducido durante la última década y ahora muestran un promedio de 2.4 aunque con pequeñas variaciones, ya que todos los países muestran un promedio entre 2 y 3 personas por familia. (Fuente: Eurostat). Euro-zona 2010: Austria, Bélgica, Chipre, Finlandia, Francia, Alemania, Grecia, Irlanda, Italia, Luxemburgo, Malta, Holanda, Portugal, Eslovaquia, Eslovenia y España. 1.1.3. Economía 2. Los países de la UE y de la EFTA tuvieron años de crecimiento económico continuo, hasta que la crisis financiera terminó con este crecimiento en el 2009. Se espera que la 12 economía comience su recuperación ya con el pronóstico de crecimiento para el 2010. Existen grandes diferencias entre los países, sin embargo, los países de la EFTA pertenecen al grupo de los más ricos. Al analizar el Producto Interno Bruto (PIB) per cápita expresado en los estándares del poder adquisitivo, donde los 27 países de la UE (UE-27) forman la línea base de los 100, es claro que los estados de la EFAT están muy por encima del promedio de los UE-27. Resultado para el 2009: Suiza 144 (valor provisional), Noruega 176 e Islandia 120. No hay información disponible de Liechtenstein. (Fuente: Eurostat) | Inteligencia de Mercados para Colombia – EFTA 2010 Tabla 1: UE y EFTA – comparación de las cifras, promedio 20052009, en euros EU-27 EFTA Población (2009) 500 millones 12.8 millones PIB per cápita 21‘060 41‘620* Tasa de crecimiento del PIB 0.9% 1.9%* Tasa de desempleo (2008) 2.8% 7% Principales socios comerciales Estados Unidos , China EU-27 dres/Heathrow, el Reino Unido. Dentro de Europa, el transporte terrestre es el medio más común para el comercio de mercancía. Figura 2: Comercio de EFTA con el mundo entre 1998-2009, en miles de dólares Fuen te: EFTA 2010 Fuente: Eurostat, 2010 y EFTA, 2010 * No hay información disponible de Liechtenstein El sistema fiscal de la UE y la EFTA no está unificado lo que significa que cada país tiene su propio sistema fiscal. Los índices del IVA (Impuesto al Valor Agregado) se alinearon parcialmente, pero todavía quedan diferencias entre los países europeos. 1.1.4 Europa y el Comercio Global La UE es la protagonista principal del comercio mundial por encima de Estados Unidos y China. Los socios comerciales más importantes son Estados Unidos, China y Rusia. Luego de años de crecimiento, en el 2009 se produjo una disminución tanto en las importaciones como en las exportaciones, como consecuencia de la crisis financiera. Sin embargo, en septiembre de 2010, la UE informó que la economía europea se estaba recuperando más rápido de lo que se esperaba. Para los estados de la EFTA, la UE es el principal socio comercial y aproximadamente tres cuartas partes del flujo comercial de la EFTA es con la UE. El comercio total de servicios entre los UE-27 y el bloque comercial EFTA representa más que el comercio entre los UE-27 y la suma de Rusia, Japón y Canadá juntos. Los principales servicios importados y exportados por el bloque comercial EFTA y los países EFTA individualmente, fueron los servicios clasificados como ―transporte‖ y ―viaje‖. En mercancías, la exportación del bloque comercial EFTA hacia la UE-27 fue denominado por los Noruegos como ―productos energéticos‖. La exportación más importante de Suiza a los UE-27 fue de ―productos químicos‖. El primer rango de mercancías importadas por todos los países EFTA fueron productos clasificados como ―maquinaria y equipo de transporte‖. (Fuente: EFTA http://www.efta.int/statistics/esonews/2009-12-16-tradestatistics.aspx) Los estados de la EFTA, con Suiza y Noruega como los principales mercados, muestran un crecimiento similar, como se observa en la Gráfica No 2. Los productos que entran a Europa provenientes de otras partes del mundo son transportados principalmente por vía marítima y en algunos casos por vía aérea. Los puertos más importantes se encuentran en Rotterdam, en Holanda y Amberes en Bélgica. Los puertos grandes ofrecen más servicios, no sólo transporte y han desarrollado centros logísticos con almacenamiento, servicios de cadena de frío y procesamiento de materiales. El transporte aéreo es el segundo medio de transporte más grande en valor, con los aeropuertos más grandes (para carga) situados en Frankfurt (Principal), Alemania, Ámsterdam/Schiphol, Holanda y Lon- 13 | Inteligencia de Mercados para Colombia – EFTA 2010 Tabla 2: Comercio de los estados miembros de EFTA con la UE, en el 2008, en millones de EUROS Comercio % del Importaciones Exportaciones total con comercio UE-27 total 5‘009 Islandia 2‘243 64.8 Taipei Chino 2% 73.4 1‘669 1‘433 Noruega 135‘900 78.1 41‘201 94‘699 Suiza 178‘153 69.4 96‘410 81‘741 Figura 3: Principal fuente de importación del comercio de mercancías de EFTA, sin incluir la UE, 2008 Tailandia 2% Kazakhstan 1% Taipei Chino 2% India Hong Kong, 2% China Brazil 2% 3% MERCOSUR 3% - AELC Dentro 5% El resto del mundo 7% Estados Unidos 23% Miembros EFTA 18% Federación Rusa 4% Libia 6% Japón 9% China 15% EFTA import sources Fuente: Atlas Mundial de Comercio GTI, como en ―EFTA 2010‖ Resto del mundo Ucrania 7% 1% 3% Dentro MERCOSUR EFTA 3% 3% Federación Rusa 4% Hong Kong, China 6% Fuente: EFTA 2010 Los principales socios comerciales, sin incluir a la UE, son los socios del acuerdo de libre comercio EFTA, Estados Unidos y China. Las gráficas 3 y 4 muestran los socios comerciales de EFTA sin incluir la UE. Tailandia 1% Australia India 2% 2% Brazil 2‘766 3‘101 Liechtenstein Figura 4: Principales destinos de exportación del comercio de mercancía de EFTA, sin incluir la UE, 2008. China 7% Japón 8% Miembros EFTA 26% Estados Unidos 25% Grafiektitel Fuente: Atlas Mundial de Comercio GTI, como en ―EFTA 2010‖ Europa: Normas y Acuerdos Comerciales OMC – Normas y Acuerdos del Comercio La Organización Mundial del Comercio (OMC) es la principal organización que se ocupa de las normas comerciales internacionales, por las cuales se rigen la UE y la EFTA. Ellos incluyen los acuerdos comerciales de la OMC como el GATT, AGCS, ADPIC, MSF y OTC, así como los compromisos de cada país en cuanto a rebajar los aranceles aduaneros. La OMC está compuesta por organismos gubernamentales y políticos (como la UE) y es importante a nivel global con sus 153 miembros (2010). Codex Alimentarius El Codex Alimentarius es la organización internacional más importante que se ocupa del establecimiento de normas relacionadas con la seguridad alimentaria. En general, la legislación europea se basa en el Codex Alimentarius. Organización Internacional para la Estandarización La Organización Internacional para la Estandarización (ISO), estableció normas técnicas para una serie de grupos de productos. Estas normas se utilizan mucho y con frecuencia los compradores (europeos) las solicitan. Acuerdos de Asociación Económica y de ayuda para el comercio La UE tiene Acuerdos de Asociación Económica (AAE) con cinco regiones de los países que conforman el ACP: cinco regiones africanas, una del Caribe y una del Pacífico. Los AAE incluyen soporte técnico y entrenamiento para los países que cumplan con las normas establecidas por la UE. Otro instrumento de la UE es la denominada ―ayuda para el comercio‖, que brinda soporte económico a los países en vía de desarrollo destinados específi- 14 | Inteligencia de Mercados para Colombia – EFTA 2010 camente a ayudarles a desarrollar su capacidad comercial. Europa: Normas y Acuerdos Comerciales, continuación. Sistema de Preferencias Generalizadas En el marco del Sistema de Preferencias Generalizadas, (SPG), se han disminuido los aranceles de 176 países en desarrollo para la entrada de sus productos al mercado europeo. El SPG de la UE se implementó después de un ciclo de diez años. El ciclo actual va de 2006 a 2015. Todo menos Armas Todo Menos Armas (EBA, por sus siglas en inglés) establece el régimen más favorable del que se disponga. Bajo este régimen los productos de por lo menos 49 países en desarrollo, tienen acceso a la UE libres de impuestos, con excepción de armas y municiones. Fuentes: Este texto se basa parcialmente en la publicación conjunta de CBI / SIPPO ―Manual de Exportación Europea‖, que se publicará a finales del 2010. Una vez publicado, usted encontrará una copia del manual en la página de Internet www.sippo.ch (ver publicaciones) o en www.cbi.eu (consulte información/publicaciones del mercado) 15 | Inteligencia de Mercados para Colombia – EFTA 2010 1.2 Suiza Suiza (en alemán: die Schweiz, en francés: la Suisse, en italiano: Svizzera, Romanche: la Svizra), Oficialmente la Confederación Suiza (Confœderatio Helvetica en Latín) según éstos, sus códigos de país ISO, CH y CHE), es una República Federal conformada por 26 cantones, con Berna como sede de las autoridades federales. El país está ubicado en Europa Occidental donde limita con Alemania por el norte, con Francia por el Oeste, Italia por el sur y Austria y Liechtenstein por el este. Fuente: CIA World Fact Book, www.cia.gov 1.2.1. Historia y Cooperación Europea La Confederación Suiza tiene un largo historial de neutralidad. – no ha estado involucrada en un estado de guerra internacional desde 1815. Hoy, Suiza es miembro de una cantidad de organizaciones económicas internacionales, incluyendo las Naciones Unidas, La Organización Mundial del Comercio, el Fondo Monetario Internacional, el Banco Mundial y la Organización para el Desarrollo y la Cooperación Económica. A nivel de Europa, fue el fundador de la Asociación Europea de Libre Comercio y hace parte del Acuerdo de Schengen. Fuente: PresentationLoad Suiza es un país sin salida al mar cuyo territorio está dividido geográficamente entre Los Alpes, La Meseta Suiza y el Jura que alcanza una superficie de 41,285 km² (15,940 millas²). La población suiza es de 7.8 millones de personas, aproximadamente; la mayoría de ellas concentradas en la Meseta, donde se encuentran las ciudades más grandes. Entre ellas están las dos ciudades globales y los Centros Económicos de Zúrich y Ginebra. Suiza está compuesta por tres regiones lingüísticas y culturales: La alemana, francesa e italiana junto con los valles de habla romanche. Por lo tanto los suizos no forman una nación en el sentido de una identidad étnica o lingüística común. El gran sentido de pertenencia de este país se basa en los antecedentes históricos comunes, los valores compartidos (federalismo, democracia participativa, neutralidad) y el simbolismo alpino. El establecimiento de la Confederación Suiza tradicionalmente tiene como fecha el 1 de agosto del 1291; el Día Nacional de Suiza en el que se celebra el aniversario. 16 Suiza es la sede de muchas organizaciones internacionales, como el Foro Económico Mundial, El Comité Olímpico Internacional, la Cruz Roja, La Organización Mundial del Comercio, la FIFA y la segunda oficina más grade de la ONU. Sus oficinas se encuentran en las zonas urbanas, principalmente en Ginebra, lo que también las hace responsables por la identidad internacional y multicultural de las ciudades. 1.2.2. Economía Suiza es uno de los países más ricos del mundo. El PIB per cápita en estándares de poder adquisitivo fue de 33,900 euros en el 2009, significativamente superior al promedio de la UE-27 de 23,600 (fuente: Eurostat). En los últimos años se ha visto un crecimiento sucesivo del PIB del 2.9% (2005-2008). Sin embargo, la crisis financiera puso fin al crecimiento y en 2009 se produjo una disminución del 1.9%. Se espera que este desplome sea corto, ya que las perspectivas para los años 2010 y 2011 muestran un crecimiento en las cifras de 1.6% y 2.2% respectivamente. El sector servicios genera cerca del 70% del PIB, mientras que el sector industrial abarca el 28%. Los sectores industriales claves para la economía son los productos químicos, los bienes de capital y la banca. El franco suizo sigue siendo una de las monedas más fuertes del mundo, con la menor tasa de inflación. | Inteligencia de Mercados para Colombia – EFTA 2010 Tabla 3: El franco Suizo expresado en euros y dólares americanos con subidas y bajadas - Octubre 2009-Octubre 2010 Euros Bajo Alto Oct 2009 - Oct 2010 0.66-0.78 Dólares US Bajo - Alto Oct. 2009 – Oct. 2010 0.85-1.03 Fuente: www.oanda.com Suiza tiene una economía que en su mayoría proviene del sector privado y una tasa de impuestos baja si se compara con los estándares occidentales; los impuestos, en conjunto, son unos de los más bajos de los países desarrollados. El índice normal del IVA en Suiza es del 7.6% (8% a partir del 1° de enero de 2011) y el índice reducido es de 2.4% (2.5% a partir del 1° de enero de 2011). 1.2.3. Indicadores Demográficos Aproximadamente 3.8 millones de personas trabajan en Suiza. Suiza tiene el mercado laboral más flexible de los países vecinos y la tasa de desempleo más baja. La tasa de desempleo aumentó de un mínimo de 1.7% en junio del 2000 a un máximo del 4.4%, hasta diciembre de 2009 como consecuencia de la desaceleración económica. Se espera que esto no sea una tendencia a la baja a largo plazo, sin embargo, el primer trimestre de 2010 ya mostró señales de recuperación en el mercado laboral. En comparación con el resto de países europeos, Suiza tiene uno de los mercados laborales de mejor desempeño, por debajo de Noruega y Holanda, pero por encima de Austria y Luxemburgo (Fuente: Oficina Federal de Estadística, informativo FSO de julio de 2010). El crecimiento de la población es de alrededor del 1% donde la inmigración juega un papel importante. Los extranjeros representan aproximadamente el 22% de la población suiza. (Fuente: Oficina Federal de Estadística de Suiza http://www.bfs.admin.ch/bfs/portal/en/index/themen/01/01/key.html En línea con el desarrollo europeo en general, Suiza tiene un envejecimiento de la población donde la proporción de personas de edad está en aumento. Este segmento cada vez más influyente en la demanda de parte del consumidor, en el que los productos designados o adaptados para las personas mayores aumentarán su popularidad. Los suizos tienen un alto nivel de educación. De acuerdo con la publicación de la OCDE, un Vistazo a la Educación en el 2010, el 33% de la población entre 25 a 64 años había recibido educación superior en el 2008, mientras que el promedio de los países de la OCDE es del 20% (fuente: ―un vistazo a la Educación de la OCDE, 2010) 17 http://www.oecd.org/dataoecd/45/39/45926093.pdf ) 1.2.4. Hacer Negocios Suiza se considera un lugar fácil para hacer negocios y se clasifica en el puesto 21 de 178 países según el índice de Facilidad para hacer Negocios del Banco Mundial (fuente: http://www.doingbusiness.org/economyrankings/ ). La clasificación se hace a partir de diez indicadores, uno de los cuales es ―el comercio a través de las fronteras‖, en donde Suiza se ubica en el puesto 39. Suiza es la sede de varias de las grandes corporaciones multinacionales. Las compañías más grandes de Suiza, de acuerdo con su nivel de ingresos son Glencore, Nestlé, Novartis, Hoffmann-La Roche, ABB y Adecco. También son notables UBS AG, Zurich Financial Services, Credit Suisse, Swiss Re, y el Grupohttp://en.wikipedia.org/wiki/The_Swatch_Group Swatch. La economía Suiza está enfocada fuertemente hacia las exportaciones – como un porcentaje del PIB, su comercio exterior está entre los más altos del mundo. La UE juega un papel importante en este sentido, representando el 62% de las exportaciones y el 79.5% de las importaciones. Fuera de la Agricultura, hay un mínimo de barreras económicas y comerciales entre la Unión Europea y Suiza. A raíz del rechazo de los votantes suizos al Acuerdo del Espacio Económico Europeo en 1992, el gobierno suizo puso en la mira la negociación de acuerdos económicos bilaterales con la UE. Cuatro años de negociaciones dieron lugar a acuerdos bilaterales, una multiplataforma que abarca siete sectores: investigación, contratación pública, obstáculos técnicos para el comercio, agricultura, aviación civil, transporte terrestre y la circulación libre de personas. Suiza ha llevado a cabo la mayor parte de sus prácticas de conformidad con las normas y políticas de la Unión Europea con el fin de maximizar la competitividad internacional del país. En la práctica, esto significa que a pesar de que Suiza no forma parte del llamado ―mercado único‖ a través del EEE, del cual hacen parte otros tres estados de EFTA, hacer negocios con Suiza no difiere de manera significativa del resto de Europa. Como tal, la legislación de los productos suizos, en términos generales, está en línea con el resto de Europa. 1.2.5. Cultura En términos de cultura, Suiza pertenece a Europa Occidental. En esta parte de Europa son más formales al hacer negocios, si se compara con la regiones del norte. Los europeos occidentales tienden a ser más receptivos a los negocios nuevos, siempre y cuando encuentren rendimientos razonables de inmediato. La eficiencia y la responsabilidad son palabras claves cuando se trata | Inteligencia de Mercados para Colombia – EFTA 2010 de hacer negocios. Están muy enfocados hacia los resultados. Usted puede demostrar sus emociones pero tiene que medirse en la forma de expresarlas. La transparencia, la asertividad y la igualdad son valores importantes. Exprese lo que usted piensa. No hay problema en estar en desacuerdo con alguien en Europa Occidental si usted argumenta sus razones claramente. Los suizos aprecian el orden, la privacidad y la puntualidad. Su hogar es muy importante para ellos. También son personas que trabajan duro y se les llama perfeccionistas. Tienen un fuerte deseo de pertenencia, así como sentido de comunidad y conciencia social. Los suizos aprecian el que cada cosa que esté muy estructurada y respetan las normas, lo que hace que la gente sepa que puede esperar de ellos. También valoran el respeto por, y el sometimiento a los horarios y cronogramas. 1.3 Liechtenstein El principado de Liechtenstein es por partida doble un micro estado alpino en Europa Occidental, limita con Suiza por el oeste y por el sur, y con Austria por el este. Su superficie es de poco más de 160 km² (cerca de 61.7 millas²). Su capital es Vaduz; la ciudad más grande es Schaan. Liechtenstein tiene el Producto Interno Bruto más alto por persona en el mundo (fuente: CIA World Factbook) que no comparte una frontera común con Alemania. Es una monarquía constitucional dividida en 11 municipios. Gran parte del terreno de Liechtenstein es montañoso, lo que lo convierte en un destino para la práctica de deportes de invierno. Su paisaje está caracterizado por muchos campos cultivados y pequeñas fincas tanto en el norte (Unterland, tierras bajas) como en el sur (Oberland, tierras altas). El país tiene un sector financiero sólido ubicado en la capital, Vaduz, razón por la cual es catalogado como paraíso fiscal. 1.3.1. Historia y Cooperación Europea Luego de la recuperación económica durante el periodo de posguerra, Liechtenstein se vinculó al Estatuto de la Corte de Justicia Internacional en 1950; firmó el Acta Final de Helsinki de la CSCE (hoy OSCE) con otros 34 estados en 1975; se unió al Consejo de Europa en 1978 y las Naciones Unidos lo aceptó en 1990. Liechtenstein se unió a la Asociación Europea de Libre Comercio (EFTA) como miembro titular en 1991 y ha sido miembro del Espacio Económico Europeo (EEE – una organización que sirve como puente entre la EFTA y la UE) y de la Organización Mundial de Comercio (OMC) desde 1995. Desde el punto de vista de la política económica y de integración, las relaciones de Liechtenstein en el marco del EEE y la UE, juegan un papel importante en la política exterior de Liechtenstein. Además, las buenas relaciones con los países vecinos Suiza y Austria son una prioridad particular. Fuente: PresentationLoad Fuente: CIA World Fact Book, www.cia.gov Liechtenstein es el país de habla alemana más pequeño del mundo y el único país alpino que se encuentra ubicado completamente dentro de los Alpes. También es el único país de habla alemana 18 El gobierno está trabajando para armonizar sus políticas económicas con las de la Europa integrada. | Inteligencia de Mercados para Colombia – EFTA 2010 1.3.2. Economía Los primeros establecimientos industriales nuevos surgieron ya durante la Segunda Guerra Mundial. Los años posteriores a la guerra se caracterizaron por una prosperidad continua. En unas pocas décadas, evolucionó de un estado agrícola pobre a una sociedad moderna con una economía diversificada. Las empresas industriales altamente especializadas son competitivas a nivel mundial y el comercio ocupa un lugar importante en la región. Junto con Suiza, Liechtenstein es uno de los países más ricos del mundo. El PIB per cápita en estándares de poder adquisitivo fue de 38,500 euros en 2006 (últimas cifras), que es significativamente superior al promedio de la UE-27 de 23,700 este año (fuente: Eurostat). A pesar, o quizá debido a la limitación de sus recursos naturales, Liechtenstein es uno de los pocos países en el mundo que tiene más compañías registradas que ciudadanos; por esto viene desarrollando una economía prospera, altamente industrializada de libre empresa y ostenta un buen sector de servicios financieros así como un nivel de vida que se compara favorablemente con quienes viven en las zonas rurales de los grandes vecinos europeos de Liechtenstein. Liechtenstein tiene una economía diversificada fuerte (empleo por sector económico: 42.2% industria, 38.9% servicios, 17.4 servicios financieros, 1.5% agricultura y hogar) con un enfoque importante hacia las exportaciones. 1.3.3. Indicadores demográficos Tradicionalmente, la tasa de desempleo en Liechtenstein es muy baja; el promedio anual para el 2009 fue de 2.8%. Las cifras del empleo en Liechtenstein son extraordinariamente altas. Con una población de cerca de 36.000, hay 33,400 puestos de trabajo. Esto sólo es posible porque la cantidad de trabajadores transfronterizos que viajan hacia Liechtenstein muchas veces es mayor que la cantidad de trabajadores transfronterizos que viajan desde Liechtenstein. Liechtenstein tiene una población estimada en 36,000 de los cuales el 33% son extranjeros, principalmente suizos, austriacos, italianos y alemanes. 1.3.4. Hacer negocios Liechtenstein hace parte de la unión aduanera con Suiza y emplea el Franco Suizo como moneda nacional. Los impuestos comerciales son relativamente bajos, - la tarifa máxima de impuestos es del 20% - y junto con las Normas de Incorporación fáciles, han generado cerca de 73,700 sociedades de inversión (ó las también llamadas ―letter box‖) que establecen su domicilio social en Liechtenstein. Esto proporciona alrededor del 30% de los ingresos estatales del país. Liechtenstein también genera ingresos provenientes de Stiftungen (―fundaciones‖) que son entidades financieras creadas para aumentar la privacidad de la participación financiera de extranjeros no residentes. La fundación se registra a nombre de una persona de Liechtenstein, por lo general un abogado. http://en.wikipedia.org/wiki/Liechtenstein - cite_note-21 Figura 5: Valor Bruto Agregado por Industria (2007) 1.3.5. Cultura Por su tamaño pequeño, Liechtenstein se ha visto afectado fuertemente por la influencia de culturas externas, en especial de aquellas procedentes del sur de Europa de habla alemana, incluyendo a Austria, Baviera y Suiza. Fuente: www.liechtenstein.li El índice normal del IVA en Liechtenstein en general es del 7.6% para todas las transacciones que están sujetas al impuesto al valor agregado. Esta tasa tributaria general aplica siempre que la transacción no esté sujeta a la tarifa reducida del 2.4%. 19 | Inteligencia de Mercados para Colombia – EFTA 2010 1.4 Noruega Noruega, oficialmente el Reino de Noruega, es un país Nórdico en el Norte de Europa que ocupa la porción occidental de la Península Escandinava, que incluye la Jan mayen y el Archipiélago Ártico de Svalbard. Noruega tiene una superficie total de 385,252 kilómetros² (148,747 millas²) y una población de cerca de 4.8 millones de personas. Es uno de los países más despoblados de Europa. La mayor parte del país comparte frontera por el este con Suecia; su región más septentrional está rodeada por Finlandia hacia el sur y por Rusia hacia el este; y Dinamarca se sitúa al sur de su extremo sur a través de Estrecho de Skagerrak. La ciudad capital de Noruega es Oslo. Fuente: CIA World Fact Book, www.cia.gov Fuente: PresentationLoad 1.4.1. Historia y Cooperación Europea Después de la Segunda Guerra Mundial, Noruega ha tenido un crecimiento económico grande; durante las dos primeras décadas se logró este crecimiento gracias a la Naviera Noruega y la Marina Mercante así como también a la industrialización nacional, y a principios de la década de los 70s como resultado de la explotación de grandes yacimientos de petróleo y gas natural descubiertos en el Mar del Norte y en el Mar de Noruega. Hoy, Noruega es uno de los países más ricos del mundo en valor monetario, con mayores reservas de capital per cápita que cualquier otro país. Como miembro de la EFTA, Noruega busca concertar acuerdos bilaterales de Libre Comercio (TLC) en el marco de la denominada EFTA. Esto significa que los países EFTA negocian un TLC con un tercer país a través de la Organización EFTA, que se ratifica como un acuerdo bilateral internacional. Además, el sistema General de Preferencias (SGP), está vigente, para conceder la entrada de casi todas las importaciones industriales provenientes de los países en desarrollo, libres de impuestos. 1.4.2. Economía El PIB per cápita en estándares de poder adquisitivo fue de 41,500 euros en el 2009, que es significativamente superior al promedio de la UE-27 de 23,600. Durante los años anteriores a la crisis financiera se observó un crecimiento positivo en el PIB con un promedio anual de 2.6% (2005-2007). Este crecimiento se desaceleró de manera significativa en 2008, y en 2009 se produjo un descenso al 1.4%. Se espera que la economía se normalice pronto, sin embargo, las predicciones para el 2010 y 2011, muestran cifras de crecimiento de 1.6% y 2.1% respectivamente (Fuente: Eurostat). Noruega tiene un superávit en el presupuesto nacional y su economía es muy sólida. Las finanzas públicas están en aumento por los ingresos cuantiosos provenientes del sector petrolero, el cual constituye una parte importante del PIB de Noruega. Las actividades económicas tradicionales son el transporte marítimo, la industria pesquera y la piscicultura. Tras la constante crisis financiera del 2007 al 2010, los banqueros consideran que la corona noruega será una de las monedas más solidas del mundo. Adicionalmente, Noruega es miembro de la EEE. 20 | Inteligencia de Mercados para Colombia – EFTA 2010 Tabla 4: La corona noruega expresada en euros y dólares americanos con subidas y bajas Octubre 2009-Octubre 2010. Euro Dólar US Bajo-Alto Oct. 2009 - Oct. 2010 Bajo-Alto Oct. 2009 – Oct. 2010 0.12-0.13 0.15-0.18 Fuente: www.oanda.com Los impuestos en los países nórdicos, incluyendo a Noruega, por lo general son muy altos. El índice normal del IVA en el país es de 25% y la tasa reducida es del 14%. 1.4.3. Indicadores Demográficos La tasa de desempleo en Noruega es baja y a pesar del efecto ocasionado por la crisis financiera, sigue siendo baja, 3.3% en julio de 2010. (Fuente: www.ssb.no). La población Noruega creció de 3.57 millones a 4.8 millones a mediados del siglo. Se prevé que el crecimiento seguirá y llegará a 7 millones en el 2060, con los inmigrantes como principal factor de aporte a este proceso. (Fuente: www.ssb.no). Al igual que el resto de Europa, en Noruega la población está envejeciendo. Está previsto que el número de personas de 67 años y más aumente rápidamente de 625.000 en 2010 a cerca de 1.5 millones en 2060 – o más del doble del nivel actual. (Fuente: www.ssb.no). Este segmento será cada vez más importante en la definición de la demanda al consumidor noruego, donde los productos designados o adaptados para las personas mayores crecerán en importancia. Los noruegos tienen uno de los más altos niveles de educación en el mundo. De acuerdo con la publicación de la OCDE, un Vistazo a la Educación en el 2010, el 36% de la población entre 25 y 64 años había recibido educación superior en el 2008, mientras que el promedio de los países de la OCDE es de 28%. Sólo cinco países de la OCDE tienen un porcentaje más alto en educación superior que Noruega. (Fuente: ―un vistazo a la Educación de la OCDE, 2010): http://www.oecd.org/dataoecd/45/39/45926093.pdf). cualquiera de los estados del EEE (todos los estados del EEE y todos los estados EFTA excepto Suiza) se les concede acceso a Noruega automáticamente. Para este fin, la legislación de los productos noruegos está en línea con los requisitos de los productos de la UE. El flujo del comercio Noruego ha sido dominado tradicionalmente por el comercio con la UE, en donde el petróleo y el gas son parte fundamental de sus exportaciones. Otros sectores importantes son el metal y la ingeniería así como el sector pesquero tradicional. Muchas de las exportaciones de Noruega en 2009 fueron hacia el Reino Unido; el principal sector contribuyente se encuentra en el petróleo y el gas. Si se excluye esta exportación, Suecia fue el mayor importador de bienes noruegos seguido por Alemania y China. La mayor parte de las importaciones noruegas provienen de otros países europeos, los países nórdicos representan una tercera parte de las exportaciones europeas hacia Noruega. Las importaciones provenientes de países en desarrollo llegaron a 68.1 billones de coronas noruegas (aproximadamente 8.2 billones de euros) en 2009. Esto representó una disminución de casi 5 por ciento a partir de 2008, debido principalmente a la disminución general de las importaciones y exportaciones que afectaron también el comercio con los países desarrollados. (Fuente: www.ssb.no) 1.4.5. Cultura Como en la mayoría de los países del Norte de Europa, los aspectos importantes para hacer negocios en Noruega son la franqueza y la sensación de que todo el mundo es igual independientemente de su edad, género o condición. Esto significa que hay muy poca jerarquía entre las personas. Un empleado muy joven le puede dar instrucciones a usted, sin tener en cuenta el hecho de que usted tenga un rango, educación y edad superior a la de él. La gente de Noruega valora la libertad personal y la individualidad. Durante las negociaciones, ellos quieren que todas las partes de un contrato sientan que están recibiendo una parte justa. 1.4.4. Hacer negocios Noruega está clasificada como un lugar fácil para hacer negocios de acuerdo con el Índice de Facilidad para hacer Negocios del Banco Mundial, en donde Noruega está ubicada en el puesto No. 10 entre 178 países. (Fuente: http://www.doingbusiness.org/economyrankings/ ). El Índice se compone de diez indicadores, uno de los cuales es ―el Comercio a través de la Frontera‖, en donde Noruega está clasificada en el puesto No. 9. Por ser miembro del EEE, Noruega también forma parte del Mercado único. Esto significa que los productos que tienen acceso a 21 | Inteligencia de Mercados para Colombia – EFTA 2010 1.5 Islandia Islandia es un país insular europeo ubicado en el Océano Atlántico del Norte sobre la Dorsal Meso atlántica. Tiene una población de cerca de 320.000 y una superficie total de 103,000 Km² (39,769 millas²). La capital y la ciudad más grande es Reikiavik, con una zona circundante que es el hogar de alrededor de dos terceras partes de la población nacional. Islandia tiene actividad volcánica y geológica. El interior de Islandia está compuesto por una meseta que se caracteriza por los desiertos, montañas y glaciares, con el flujo de muchos ríos glaciares hacia el mar a través de las tierras bajas. A Islandia la calienta la Corriente del Golfo y tiene un clima templado a pesar de las latitudes altas al exterior del Polo Norte. ONU, OTAN, EFTA, OCDE y del Acuerdo Schengen; históricamente, su economía ha dependido en gran medida de la industria pesquera la cual todavía le proporciona el 40% de ganancias por exportaciones y utilizó el 7% de la fuerza laboral en el 2006. (Fuente: CIA World Fact book). La economía es vulnerable a la cada vez menor reserva de peces y a la caída en los precios mundiales de sus recursos naturales. Fuente: CIA World Fact Book, www.cia.gov Fuente: PresentationLoad 1.5.1. Historia y Cooperación Europea Islandia primero fue un Reino y se convirtió en República oficialmente en 1944. Al período inmediatamente posterior a la Guerra le siguió un crecimiento económico importante, impulsado por la industrialización de la explotación pesquera y el programa Americano Plan Marshall. La década de los 70s estuvo marcada por el Cod Wars - muchas disputas con el Reino Unido por la extensión de los límites pesqueros de Islandia. En 1994, la nación se convirtió en parte de un acuerdo que estableció el Espacio Económico Europeo, que le permitió diversificar las actividades de pesca a servicios económicos y financieros y que le autoriza al país entrar al mercado único de la Unión Europea (UE). Este país no es miembro de la UE, pero en julio de 2009 luego de la crisis económica que provocó una recesión económica considerable e inestabilidad política, el parlamento islandés votó a favor de la solicitud para ser miembro de la UE. Los funcionarios de la UE pusieron como posible fecha de adhesión los años 2011 ó 2012. Islandia también es miembro de 22 1.5.2. Economía A pesar de que Islandia es un país sumamente desarrollado, hasta el Siglo 20 estuvo entre los países más pobres de Europa Occidental. Sin embargo, el crecimiento económico que ha tenido este país, lo llevó a estar ubicado en el primer lugar en el informe presentado por el Índice de Desarrollo Humano de las Naciones Unidas para 2007/2008 y es la nación No.14 en larga vida, con un promedio de esperanza de vida al nacer hasta los 80.67 años. (Fuentes: CIA World Fact book y http://hdr.undp.org/en/media/HDR_20072008_EN_Complete.pdf). En el año 2009, Islandia tuvo una igualdad de poder adquisitivo en el PIB de 28,300 euros; por encima del promedio de los países de la UE-27, pero por debajo de los demás países EFTA. Durante los años previos a la crisis financiera experimentaron un muy buen crecimiento en el PIB con un promedio anual del 6% (2005-2007). Este crecimiento se desaceleró considerablemente en 2008 (1%) y en 2009 se produjo una reducción del 6.8%. Se espera que la economía se normalice nuevamente, sin embargo, las predicciones para el 2011, muestran cifras de crecimiento de 1.9% (Fuente: Eurostat). Se proyecta que esta recuperación sea liderada por la demanda nacional con el fortalecimiento en el 2011 de los planes de inversión en grandes proyectos relaciona- | Inteligencia de Mercados para Colombia – EFTA 2010 dos con la energía. El Producto Interno Bruto (PIB) de Islandia era de 8.7 billones de euros en el 2009 (fuente: IMF) Con excepción de su abundante poder en recursos hidroeléctricos y geotérmicos, a Islandia le hacen falta exportaciones importantes: pescado y productos pesqueros, aluminio y ferro silicón. La economía en Islandia extendió sus actividades a la manufactura y a las industrias de servicios durante los 90s y llevó a cabo nuevos desarrollos en la producción de software, biotecnología y servicios financieros. El sector turismo también se expandió gracias a las nuevas tendencias del ecoturismo y observación de ballenas. Tabla 5: Aportes al crecimiento del PIB de Islandia en el 2009 1 http://www.doingbusiness.org/economyrankings/ ). El Índice se compone de diez indicadores, uno de los cuales es ―el Comercio a través de la Frontera‖, en donde Islandia está clasificada de manera sorprendente en el puesto No.78. Islandia tiene una economía de Mercado libre con impuestos relativamente bajos comparados con otros países de la OCDE, al tiempo que sostiene un sistema de bienestar nórdico que brinda atención médica universal y educación superior a sus ciudadanos. El entorno operativo en Islandia es competitivo con los países líderes del mundo industrial. Teniendo en cuenta su estructura de impuestos bajos, los niveles de educación altos y los costos competitivos de mano de obra calificada, la tierra y la electricidad, Islandia es un buen candidato para que las empresas lo incluyan en su lista preliminar2. El sistema tributario uniforme de Islandia es relativamente simple y efectivo. En los últimos años el énfasis ha sido simplificarlo más, reducir las tasas de impuestos, ampliar la base impositiva y concertar más acuerdos bilaterales en materia de impuestos, lo que aumentará la competitividad de las empresas de Islandia y atraerá inversión extranjera. Según el Banco Mundial, el reporte de los impuestos sobre bienes y servicios (% de los ingresos) en Islandia durante el 2008 fue del 38.79%. Estos impuestos incluyen las ventas en general y el volumen de negocios o los impuestos al valor agregado, la imposición de impuestos selectivos sobre los bienes, los impuestos selectivos sobre los servicios, impuestos sobre el uso de bienes o propiedades, impuestos sobre la extracción y producción de minerales, y las ganancias de los monopolios fiscales. La moneda nacional de Islandia es la corona islandesa (ISK – Corona islandesa). En octubre de 2008, los efectos de la crisis económica global (2007/2008) provocaron un colapso en el sector bancario islandés. El valor de la corona islandesa se desplomó y todavía se está recuperando. (Fuente: Central Bank of Iceland). 1.5.3. Hacer negocios Islandia está clasificada como un lugar fácil para hacer negocios de acuerdo con el Índice de Facilidad para hacer Negocios del Banco Mundial, en donde está ubicada en el puesto No. 14 entre 178 países. (Fuente: 1 http://public.tableausoftware.com/views/GDP2010/dash (OSEC: http://www.oecd.org/document/62/0,3343,en_33873108_33873476_45269950_1 Por lo general, los impuestos en todos los países Nórdicos, incluyendo Islandia, son altos. A 1° de enero de 2010, la tasa estándar del IVA se incrementó de 24.5% al 25.5%. No se afectó la tasa reducida del 7%. (Fuente: Deloitte Global Services http://www.deloitte.com/view/en_GX/global/395e55baf1001210Vgn VCM100000ba42f00aRCRD.htm). 1.5.4. Indicadores Demográficos La crisis financiera del 2007-2010 produjo un descenso considerable en el PIB y en el empleo. La tasa de desempleo era del 7.6% en julio del 2010, comparado con el 1 y 2% del periodo 2006/08. (Fuente: IMF - 2009 World Economic Outlook). La población en Islandia aumentará de 317.6 miles en el 2010 a 436.5 miles de personas en el 2060. (Fuente: Statistics Iceland http://www.statice.is). La población crecerá la mayor parte del periodo, principalmente por la migración tan alta que se está presentando. Se proyecta que el saldo migratorio sea negativo hasta _1_1_1,00.html, Selected dynamic charts by country for GDP components comparison) 23 2 http://www.icelandexport.is/english/investing_in_iceland/ | Inteligencia de Mercados para Colombia – EFTA 2010 el 2012. La crisis dio lugar a la mayor migración de Islandia desde 1887. En cuanto a Educación, Islandia está a la cabeza de los estados del OCDE. Islandia tiene uno de los más altos niveles de educación en el mundo. De acuerdo con la publicación de la OCDE, un Vistazo a la Educación en el 2010, el 31% de la población entre 25 y 64 años tenía enseñanza superior en el 2008, mientras que el promedio de los países de la OCDE es de 28%. (Fuente: ―un vistazo a la Educación de la OCDE, 2010): http://www.oecd.org/dataoecd/45/39/45926093.pdf). 1.5.5. Cultura Islandia es considerada como uno de los países Nórdicos. Como tal, comparte muchas características con Noruega y Suecia. Todos los países de esta parte de Europa son estados demócratas de bienestar social. Esto significa que el gobierno cubre las necesidades de ancianos, enfermos, discapacitados y desempleados. Al igual que en Noruega, la libertad personal y la igualdad son muy importantes. La vida para los islandeses, se centra en las personas y no en el grupo como sucede en muchos países del mundo. El individualista asume la responsabilidad por sus actos tanto en la vida personal como en la vida comercial. El núcleo familiar tiende a ser pequeño y en promedio está conformado por la madre, el padre y uno o dos hijos. Los aspectos de crucial importancia para hacer negocios aquí son la franqueza y la sensación de que todo el mundo es igual sin tener en cuenta su edad, género o condición. Esto se presenta porque cada uno, tanto amigos como extraños, utilizan los nombres y en el directorio telefónico las personas aparecen registradas con su nombre de pila. 24 | Inteligencia de Mercados para Colombia – EFTA 2010 25 | Inteligencia de Mercados para Colombia – EFTA 2010 2. El Mercado Colombiano 2.1 Descripción General Colombia es una república constitucional localizada al noroccidente de América del Sur. El país limita al oriente con Venezuela y Brasil; al sur con Ecuador y Perú; al norte con el Mar Caribe; al noroccidente con Panamá; y al occidente con el Océano Pacífico. Colombia también comparte fronteras marítimas con Venezuela, Jamaica, Haití, República Dominicana, Honduras, Nicaragua y Costa Rica. Con una población aproximada de 45 millones de habitantes, Colombia ocupa el puesto No. 29 dentro de las mayores poblaciones del mundo y es la tercera más grande de América del Sur. Fuente: CIA World Fact Book, www.cia.gov Fuente: PresentationLoad 2.1.1. Historia El territorio de lo que es hoy Colombia estaba originalmente habitado por poblaciones indígenas. Los españoles llegaron en 1499 e iniciaron un período de conquista y colonización asesinando o esclavizando a casi el 90% de la población nativa, y creando luego el Virreinato de la Nueva Granada (que comprendía lo que es hoy en día Colombia, Venezuela, Ecuador, la región noroccidental de Brasil y Panamá) con su capital en Bogotá. La independencia de España se logró en 1819, pero hacia 1830, con la separación de Venezuela y Ecuador, la ―Gran Colombia‖ colapsó. La República de la Nueva Granada se conformó con lo que hoy es Colombia y Panamá. Como la Confederación Granadina (1858) y luego con los Estados Unidos de Colombia (1863), la nueva nación experimentó el federalismo, para finalmente, en 1886, declararse la República de Colombia. Panamá se separó en 1903 bajo la presión de cumplir con el Gobierno de Estados Unidos con las responsabilidades financieras para la construcción del Canal de Panamá. 26 Colombia tiene una larga tradición de gobiernos constitucionales. Los partidos Liberal y Conservador, creados en 1848 y 1849 respectivamente, son dos de los partidos políticos más antiguos que sobreviven en las Américas. Sin embargo, las tensiones entre ellos con frecuencia han terminado en actos de violencia, los más notables la Guerra de los Mil Días (1899 – 1902) y La Violencia, que comenzó en 1948. Desde 1960, las fuerzas gubernamentales, los insurgentes de izquierda y los paramilitares de derecha han estado involucrados en el conflicto armado más largo del continente. Alimentado por el comercio de cocaína, durante la década de los 80 éste se intensificó dramáticamente. Sin embargo durante la última década (2000) la violencia ha disminuido significativamente. Como parte de un controvertido proceso de paz con el Gobierno muchos grupos paramilitares se han desmovilizado y la guerrilla ha perdido el control en muchas áreas en donde alguna vez dominó. Mientras tanto, la tasa de homicidios en Colombia, que por muchos años fue una de las más altas del mundo, desde el 2002 se ha reducido a la mitad. 2.2 Economía A pesar de las dificultades presentadas por el serio conflicto armado interno, la economía de Colombia creció de forma estable durante la última parte del siglo XX, con un Producto Interno Bruto (PIB) que creció a una tasa promedio de más del 4% por año entre 1970 y 1998. El país vivió una recesión en 1999 (el primer año completo de crecimiento negativo desde la Gran Depresión) y | Inteligencia de Mercados para Colombia – EFTA 2010 la recuperación fue larga y dolorosa. Sin embargo, en los años recientes el crecimiento ha sido admirable, alcanzando 8,2% en 2007, una de las tasas de crecimiento más altas de América Latina. De acuerdo con los estimados del Fondo Monetario Internacional, en 2009 la paridad del poder adquisitivo PIB en Colombia fue de US$401,5 billones. El PIB per cápita fue de COP$9.200 (estadísticas de 2009), ubicando a Colombia en el lugar 111 del mundo. Sin embargo, en la práctica su distribución entre la población no es equitativa. Figura 6: PIB por sector Agricultura, valor agregado (% PIB) Industria, valor agregado (% PIB) Servicios, valor agregado (% PIB) Fuente: Banco Mundial Colombia tiene una deuda pública relativamente alta, estimada en 46,1% del PIB (estadísticas de 2009). Otros problemas que enfrenta la economía incluyen una demanda interna y externa débil, el financiamiento del sistema de pensiones del país y el desempleo (12,8% en julio de 2010). La inflación se ha mantenido relativamente baja en los últimos años, con un valor del 2,24% en julio de 2010 (fuente: http://www.tradingeconomics.com). Colombia ha experimentado un crecimiento acelerado entre 2002 y 2007, debido principalmente a las mejoras en la seguridad interna, el incremento de los precios de los productos básicos y las políticas económicas para incentivar el mercado. En 2008, la inversión extranjera directa alcanzó el record de $10 billones. Una serie de políticas mejoró el clima de inversión de Colombia: medidas para incentivar el mercado; reformas para incentivar los negocios en los sectores petroleros y de gas; y un crecimiento orientado a las exportaciones apoyado principalmente por la Ley de Promoción Comercial Andina y Erradicación de la droga. La desigualdad, el desempleo y el tráfico de drogas siguen siendo retos significativos, y la infraestructura de Colombia requiere importantes mejoras para sostener la expansión económica. Debido a la crisis financiera global y al debilitamiento de la demanda de las exportaciones de Colombia, la economía solo creció el 2,6% en 2008, y se contrajo ligeramente en 2009. Como respuesta, la administración redujo los controles de capital, hizo arreglos para líneas de crédito de emergencia con instituciones multilaterales, y promovió incentivos para la inversión, como la modernización del mecanismo de la zona de libre comercio (zona 27 franca), contratos de estabilidad jurídica, y nuevos tratados bilaterales de inversión y de comercio. El Gobierno alentó a los exportadores a que diversifiquen su base de clientes más allá de los Estados Unidos y Venezuela, tradicionalmente los más grandes socios comerciales de Colombia. El Gobierno está buscando firmar acuerdos de libre comercio con socios europeos y asiáticos; y está a la espera de la aprobación, por parte del Parlamento canadiense, de un acuerdo comercial con Canadá. En 2009, China reemplazó a Venezuela como el segundo socio comercial de Colombia, en gran parte debido a la decisión de Venezuela de limitar la entrada de productos colombianos. El sector empresarial sigue preocupado por el impacto de la recesión global en la economía de Colombia, las restricciones comerciales de Venezuela sobre los productos de exportación de Colombia, y la revalorización de la moneda local. 2.2.1. Hacer negocios Colombia tiene la quinta economía más grande de América Latina con un PIB de US$248 billones 3. Una población de 44,9 millones lo ubica como el tercer país más grande de la región. Además, el 77% de los colombianos viven en áreas urbanas. En el ―Informe Hacer Negocios‖ de 2010, el Banco Mundial catalogó a Colombia como el país más amigable para hacer negocios en América Latina. Durante los últimos 4 años Colombia ha sido nombrada como uno de los 10 principales reformadores. Desde 2007 a 2010, Colombia ha mejorado 42 posiciones, alcanzando el puesto 37 entre 181 países. 3 PIB a precios corrientes. Tipo de cambio: US$1 = COP$2,000. | Inteligencia de Mercados para Colombia – EFTA 2010 Figura 7: Crecimiento del PIB: Colombia comparado con el Mundo (2000 – 2010) (Cambio porcentual) quirúrgicos. En 2007, las principales importaciones desde Colombia de los países miembros de EFTA fueron piedras y metales precios, café, té, especias, frutas y nueces (Fuente: EFTA). En 2009 Colombia ocupaba el puesto No. 37 en la lista de los principales socios comerciales de la EFTA (Fuente: EUROSTAT). Figura 8: Comercio EFTA con Colombia, 1998-2009, miles US$ Evolución del comercio con Colombia de los países de la EFTA 1998-2009 Fuente: DANE (Cuentas Nacionales), EIU (Indicadores de Mercado y Pronósticos) *Pronóstico: Economist Intelligence Unit (EIU) 2.2.2. Relaciones Comerciales UE (Unión Europea) Para Colombia, la UE es su segundo socio comercial más grande después de EE.UU. Para la UE en 2009, Colombia representó el 0,3% del total del comercio mundial de la UE. La Unión Europea importa de Colombia productos primarios: combustibles minerales, lubricantes (51,1%); alimentos y animales vivos (32,1%) (Fuente: EUROSTAT – Comext, Régimen estadístico 4). Las exportaciones de la UE se concentran en productos manufacturados (89,6%), en particular maquinaria y equipo de transporte (51,0%) y productos químicos (20,8%). La UE les otorga a Colombia y los otros países andinos acceso preferencial a su mercado bajo el Sistema General de Preferencias de la UE (acuerdo de incentivos especiales para el desarrollo sostenible y el buen gobierno, conocido como GSP+, por sus siglas en inglés). La UE es el principal inversionista en la Región Andina y representa una cuota significativa del total de la inversión extranjera directa en la región. La inversión extranjera directa (FDI, por sus siglas en inglés) se encuentra en los servicios financieros, la minería, la extracción de petróleo y los sectores manufactureros. Asociación Europea de Libre Comercio (EFTA) En 2007, el comercio total de mercancías entre EFTA y Colombia ascendió a US$729 millones. Las exportaciones de los países miembros de la EFTA se valoró en US$270 millones, consistió principalmente en productos farmacéuticos y químicos, maquinaria y aparatos mecánicos, así como instrumentos ópticos y 28 Fuente: http://www.efta.int/free-trade/trade-statistics.aspx 2.2.3. Tratados de Libre Comercio Asociación Europea de Libre Comercio (EFTA). El 17 de mayo de 2006, Colombia y los miembros de EFTA firmaron una Declaración de Cooperación. Los objetivos de la Declaración son mejorar las relaciones comerciales y establecer un marco de trabajo para la expansión, la diversificación y la liberación del comercio y la inversión. La Declaración establece un Comité Conjunto para revisar la cooperación en las áreas a las que hace referencia la Declaración, revisar las áreas de interés mutuo y formular las recomendaciones apropiadas para la cooperación. Las negociaciones para un tratado de libre comercio entre los países miembros de EFTA y Colombia se iniciaron en junio de 2007. Concluyeron el 13 de junio de 2008 luego de cinco rondas de negociaciones y los textos del acuerdo fueron aprobados y rubricados. El Tratado de Libre Comercio EFTAColombia se firmó en Ginebra, Suiza, el 25 de noviembre de 2008. El 28 de junio de 2009, el Congreso colombiano aprobó el Tratado de Libre Comercio EFTA-Colombia El Tratado de Libre Comercio cubre un amplio rango de áreas que incluyen el comercio de bienes (tanto bienes agrícolas como industriales), el comercio de servicios, la inversión, los derechos de propiedad intelectual, las compras del sector público (contratación pública), y la competencia. El Comité Conjunto EFTA-Colombia, | Inteligencia de Mercados para Colombia – EFTA 2010 establecido por el Tratado, supervisará la aplicación del Tratado, el cual también establece la resolución de controversias mediante el arbitraje. Adicionalmente, acuerdos bilaterales sobre productos agrícolas entre tres países individuales de EFTA y Colombia forman parte de los instrumentos que determinan el área de libre comercio (zona franca) entre ambas partes. UE (Unión Europea) Luego de nueve rondas de conversaciones, Colombia concluyó las negociaciones para un tratado de libre comercio con la Unión Europea en marzo de 2010. Las negociaciones liberaron las condiciones de importación del café de Colombia, la exportación de banano y azúcar, mientras que la UE solicitó una mayor liberación para los productos lácteos europeos, el alcohol y los productos automotrices. Otras exportaciones colombianas que serán fomentadas por el tratado son las de ron, aceite de palma y chocolate. 2.2.4. Acuerdos de Doble Tributación e Inversión En 2010, Colombia negociará 24 Acuerdos de Inversión Internacional (IIA, por sus siglas en inglés) con 39 países y 21 Acuerdos de Doble Tributación (DTA, por sus siglas en inglés) con 22 países. Los Acuerdos de Doble Tributación (DTA) están diseñados para proteger a los inversionistas de la doble tributación cuando el mismo ingreso es gravado en dos Estados. Los Acuerdos de Inversión Internacional (IIA) protegen a los inversionistas de cada país de la expropiación y la discriminación frente a otros inversionistas nacionales o extranjeros. Adicionalmente, estos tratados establecen los procedimientos pertinentes para la resolución de controversias entre los inversionistas y el país anfitrión. Colombia actualmente tiene un IIA con EFTA y un IIA y DTA con la UE. 2.2.5. Cultura La diversidad cultural de Colombia es el resultado de su excepcional historia y de las influencias africanas, europeas e indígenas. Colombia es el hogar de más de 85 diferentes grupos étnicos que han dado forma a la identidad nacional y la cultura del país, incluyendo afro-colombianos (10,6%) e indígenas (3,4%). La familia tiene un lugar central en la estructura social. Colombia puede ser llamada una sociedad jerárquica. Las personas son respetadas por su edad y posición. Esto significa que la población mayor es naturalmente percibida como sabia y como resultado se les otorga gran respeto. Usted siempre verá que a la persona de mayor edad en un grupo se le sirve primero su comida y bebida. Es cortés estrechar las manos tanto al saludarse como al despedirse. Los saludos deben tomar cierto tiempo – asegúrese de mantener un corta conversación, esto es pregunte sobre la familia, la salud y los negocios. El contacto visual se considera positivo. 29 | Inteligencia de Mercados para Colombia – EFTA 2010 30 | Inteligencia de Mercados para Colombia – EFTA 2010 3. El Sector de los Alimentos Procesados en EFTA 3.1 Suiza y Liechtenstein 3.1.1 Características del Producto Los alimentos procesados que se analizan en este documento se dividen en tres grupos de productos: - Frutas y verduras en conserva - Hierbas y especias procesadas - Extractos de café y café soluble Frutas y verduras en conserva Este grupo de productos se puede dividir en cuatro sub-grupos: frutas tropicales frescas y secas4, frutas congeladas, frutas y vegetales enlatados y mermeladas y jaleas. Aunque este estudio no se enfoca hacia las frutas frescas, la clasificación del Sistema Armonizado (HS), no hace diferencia entre frutas tropicales frescas y secas. Por lo tanto, la información sobre las frutas secas no se puede separar de la información de las frutas frescas. El secado es un método de conservación de las frutas y verduras con el fin de aumentar su periodo de vida útil. Extraer el agua del producto genera condiciones que no favorecen el crecimiento de micro organismos. En este proceso, también se pueden agregar ciertos conservantes a fin de mantener la calidad. Por ejemplo, se agrega dióxido de sulfuro para evitar la decoloración de la fruta. El azúcar también se utiliza para disminuir el crecimiento de bacterias y prolongar la vida útil de las frutas. La EFTA (y la UE) regulan el uso de conservantes en los alimentos. La congelación es un método de conservación muy común. Las temperaturas inferiores a 18 grados centígrados retrasan el crecimiento de micro-organismos, reducen las enzimas y aumentan considerablemente la vida útil. Cada vez más la industria de los alimentos opta por los métodos de congelación para la conservación de frutas y verduras. Con el uso de técnicas modernas de congelación, la calidad de los productos congelados es casi la misma del producto original. El enlatado también es un método muy usado para aumentar el periodo de vida útil de frutas y verduras. Durante el proceso de enlatado, los microorganismos se inactivan por la aplicación de calor a una temperatura específica (pasteurización o esterilización). Este subsector incluye frutas y verduras en envases cerra- dos que pueden ser latas metálicas, frascos de vidrio y cajas de cartón y, cada vez más, se utilizan bolsas flexibles para empacar. Los productos vegetales también se pueden conservar como encurtidos por medio de acidificación, lo que crea condiciones desfavorables para el crecimiento de micro organismos. Las mermeladas y las jaleas se preparan a base de frutas endulzadas que se cocinan para activar la pectina natural de la fruta. Con frecuencia, a la pectina se le agrega un agente gelificante si la fruta no alcanza a suplirlo. Hierbas y especias procesadas Las hierbas y especias procesadas se utilizan para diferentes aplicaciones. Sirven como ingrediente natural para alimentos y para la industria alimenticia, y también para la industria farmacéutica y cosmética. Las hierbas y las especias se secan, se trituran o se mezclan o incluso se someten a un proceso posterior para transformarlas en condimentos y salsas. Extractos de Café y Café soluble Los extractos de café son productos concentrados que se obtienen por extracción de los granos de café tostados que incluyen agua como único medio de extracción y excluyendo cualquier proceso de hidrólisis que involucre la adición de un ácido ó una base‘ (CBI, 2010). Se incluye el café soluble (extractos de café seco). Por favor tenga en cuenta que los grupos de productos descritos solamente incluyen productos pertinentes para Colombia5. En el Anexo iii se encuentra la lista completa de los productos que se describen en este estudio y sus códigos dentro del Sistema Armonizado (HS). 3.1.2 Consumo Tamaño del Mercado Debido a que la demanda de los productos procesados es muy fragmentada, la información también lo es, y la información del consumo total de muchos productos no está disponible. El Sindicato Suizo de Agricultores calculó el consumo aparente de frutas conservadas (excluyendo el jugo de frutas (concentrados)) en 27 toneladas durante 2008. Esto significa un aumento en el promedio anual del 5.5% desde el 2005. 4 En este estudio, las frutas tropicales hacen referencia a las frutas originarias de regiones tropicales. Las frutas exóticas también son ‗tropicales‘, sin embargo, solo hacen referencia a las frutas que no son comunes en los mercados europeos. 5 31 La selección de productos se hace en colaboración con Proexport. | Inteligencia de Mercados para Colombia – EFTA 2010 Tabla 1: Consumo aparente en Suiza1 en miles de toneladas Frutas conservadas (se excluye el jugo de frutas (concentrado))2 Vegetales conservados2 2005 2006 2007 2008 2009 23 26 25 27 n.a. - Industria de comida lista (congelada, enlatada, hierbas y especias procesadas) 145 162 164 184 n.a. Frutas tropicales frescas y 30 n.a. 33 n.a. 40 secas3 1 Consumo aparente = producción nacional + importaciones – exportaciones. No se tienen en cuenta los inventarios. 2 Sindicato Suizo de Agricultores, 2010 3 Los cálculos propios que se basan en los datos de Eurostat. El consumo de vegetales conservados experimentó mayor crecimiento. Entre 2005 y 2008 aumentó en un promedio de 8.3% anual. La demanda de frutas tropicales frescas y secas aumentó constantemente entre 2005 y 2009 alcanzando un crecimiento promedio anual del 10%. Suiza tiene un mercado consolidado y la industria de jugos de frutas y jugos de frutas exóticas están ganando terreno. Los productores de alimentos para niños también están cada vez más interesados en los jugos de frutas Figura 9. Planta de Producción de Jugos, exóticas y tropicales. Esto implica Fuente: Dreamstime tener un mercado consolidado para los ingredientes de los jugos de frutas, como los extractos de frutas y que la demanda por sus variedades exóticas crezca. No se tiene información disponible sobre el consumo de hierbas y especias procesadas. Lo mismo ocurre con los extractos de café. Sin embargo, el consumo total de café en Suiza ascendió a 83 mil toneladas en 2009. El consumo disminuyó entre 2005 y 2006, pero aumentó de nuevo a partir de entonces. La compañía industrial más grande de Suiza, Nestlé, es responsable de una parte importante de la demanda Suiza de ingredientes. Segmentos del mercado El Mercado Suizo de alimentos procesados se puede dividir en tres segmentos: la industria alimenticia, el sector de hostelería y el sector minorista. La mayor parte de la demanda de alimentos procesados seleccionados surge de la industria alimenticia. Los productos como las frutas secas, las frutas congeladas y los extractos de café, en su 32 mayoría, los consume la industria de procesamiento de alimentos. Algunas de las Industrias importantes de procesamiento son: - Industria de preparación de frutas (congeladas, enlatadas) Industria de mermeladas (congeladas, enlatadas) Industria del jugo de fruta y liofilización (congelados) Industria de dulces (secos, extractos de café) Industria de panadería y cereales para el desayuno (secos, extractos de café) - Industria de bebidas (extractos de café) - Industria de condimentos y aderezos ( secos, hierbas y especias) Muchas otras industrias de alimentos utilizan alimentos procesados como ingredientes para sus productos, como las industrias del helado, de alimentos para bebés y de licores. Suiza tiene un sector de hostelería muy bien desarrollado (canal institucional) que incluye restaurantes, puntos de venta de comida rápida, servicios de entrega a domicilio e instituciones como hospitales, escuelas y hogares para el cuidado de ancianos. Este sector muestra señales de crecimiento. El sector minorista de Suiza también está bien desarrollado. Suiza es un país relativamente rico y el nivel de vida está por encima del promedio europeo. Esto les permite a los consumidores suizos demandar alimentos de alta calidad durante todo el año. Suiza recibe la influencia de la cocina francesa, italiana, austríaca y alemana. Suiza tiene una gran comunidad internacional. Cerca del 20% de la población proviene del extranjero, la mayoría de los países del Mediterráneo y de los países asiáticos, que por lo tanto trae sus costumbres culinarias. Como resultado, el comercio minorista ha diversificado su gama de alimentos para ajustarse a sus preferencias. Además, a los suizos les gusta viajar, lo que incentiva su aprecio por los alimentos exóticos, especialmente hacia los productos listos para consumir. Tendencias El mercado suizo de alimentos procesados recibe la influencia de varias tendencias. Los consumidores suizos son muy conscientes de su salud y por lo tanto están cada vez más interesados en el consumo de alimentos saludables. Es decir, productos alimenticios bajos en grasa y con contenido limitado de azúcar y sal. Se incluyen alimentos saludables que tienen propiedades específicas que propician la salud y productos alimenticios a los que se les agregan | Inteligencia de Mercados para Colombia – EFTA 2010 vitaminas, minerales, antioxidantes o bacterias que ayudan a la función intestinal. peras (7%). La producción de verduras frescas ascendió a 364 mil toneladas en 2008. Sólo hasta este nivel de detalle se encuentra la información disponible. En conjunto con este aumento de la conciencia en salud, aumentó la aversión hacia los conservantes y aditivos y esto motivó el auge de los ‗productos naturales o productos que contienen ingredientes naturales‘. El Sindicato Suizo de Agricultores, dentro del grupo de productos de frutas y verduras procesadas, informa principalmente sobre la producción de jugo de frutas (concentrado), que ascendió a 140 mil toneladas en 2008. Muchas personas perciben las frutas y verduras en conserva como menos saludables debido a la falta de vitaminas y minerales. Por esta razón, se han desarrollado nuevos métodos para garantizar la conservación de los nutrientes y de las vitaminas. Por ejemplo, la industria de la congelación está haciendo campañas para cambiar la percepción de los consumidores y también presiona a los proveedores de productos congelados para que conserven la mayor cantidad posible de vitaminas y nutrientes. Esto implica minimizar el tiempo entre la cosecha y la congelación. La información sobre otras formas de procesamiento la suministra la Asociación Suiza de Alimentos de Listos para Consumir (SCFA, por sus siglas en inglés). Por ejemplo, la industria suiza procesa cerca de 1000 toneladas de cerezas al año, así como varios miles de toneladas de otras frutas y verduras. Los consumidores, incluyendo los suizos, tienen cada vez menos tiempo para preparar alimentos, por esta razón, los productos listos para consumir están adquiriendo importancia. La gama de estos productos que la industria alimenticia ofrece continúa creciendo. El creciente interés por productos naturales, saludables y listos para consumir, también ha llevado al aumento de la comercialización de productos con nuevos sabores exóticos y productos innovadores. Se ha aumentado considerablemente la demanda de las ―super frutas‖ que tienen un alto contenido de antioxidantes. Los productos innovadores de alta calidad están adquiriendo importancia pues se han vuelto atractivos para los consumidores por los cómodos diseños, los prácticos tamaños individuales, por venir listos para comer o beber, y por sus empaques en pacas y demás. Otra tendencia importante en Suiza es el aumento de la conciencia hacia los temas de sostenibilidad. Esto ha incentivado la demanda de productos orgánicos, de comercio justo o de productos certificados por otros métodos. En particular, el sector orgánico, ha ganado terreno en Suiza. Los alimentos orgánicos se consideran saludables y más amigables con el medio ambiente que los alimentos convencionales. El consumo per cápita suizo de alimentos orgánicos está muy por encima del promedio europeo. 3.1.3 Producción y procesamiento Según el Sindicato Suizo de Agricultores, la producción de fruta fresca en Suiza ascendió a 150 mil toneladas en 2008, de las cuales el 75% estuvo representado por la producción de manzana. Otros productos incluyen bayas y frutas pequeñas (8%) y 33 A pesar de que no hay información disponible sobre la producción y procesamiento de extractos de café y de hierbas y especias procesadas, Suiza produce y procesa estos productos. Nestlé es responsable de la famosa marca de café soluble Nescafé y de varias salsas y condimentos. HACO (www.haco.ch), otra compañía Suiza, produce extractos de café y cafés instantáneos, así como condimentos, salsas y mezclas de condimentos. 3.1.4 Importaciones y Exportaciones La información comercial para este capítulo se obtiene de la Base de Datos Estadísticos de la ONU sobre Comercio de Materias Primas, (ONU Comtrade). Las cifras comerciales de Liechtenstein se incluyen en las cifras comerciales de Suiza debido a la existencia de la unión aduanera entre Suiza y Liechtenstein. Importaciones Como se muestra en la Tabla 7, las importaciones suizas de alimentos procesados seleccionados han crecido gradualmente entre el 2005 y el 2009, tanto en volumen como en valor. Tabla 2: Importación de Productos seleccionados en Suiza, en millones de € y miles de toneladas. 2005 2007 2009 Producto valor* volumen valor* volumen valor* volumen Frutas y verduras 133 108 153 120 185 132 procesadas (participación de las tropicales (44) (30) (50) (33) (58) (40) frescas/secas) Hierbas y especias 50 16 59 18 70 20 procesadas Extractos de café 16 2.0 18 2.2 19 2.3 *Los valores se convierten de dólares estadounidenses a Euros. El volumen de importaciones de frutas y verduras procesadas ha aumentado constantemente a una tasa promedio anual del 5.1%. En la Figura 9 se puede ver el dominio de estas importaciones por parte de frutas y verduras enlatadas y por frutas tropicales frescas y secas, que ascienden a 71 mil y 40 mil toneladas, | Inteligencia de Mercados para Colombia – EFTA 2010 respectivamente. El mayor crecimiento se presentó en las importaciones de mermeladas y jaleas (14%). Figura 10: Importaciones suizas de frutas y verduras procesadas en 2009 Mermeladas y Jaleas 5% Frutas Congeladas 10% Frutas tropicales Frescas y secas 31% Frutas y Verduras Enlatadas 54% Más de la mitad de las importaciones suizas de frutas y verduras procesadas se importan de la Unión Europea (UE). Los países en desarrollo también juegan un papel importante; cerca del 32% provienen directamente de estos países. En el caso de las frutas tropicales frescas y secas, la participación incluso es del 52%. Las importaciones de frutas procesadas de Colombia se limitan a menos del 1%. No obstante, el suministro colombiano de frutas y verduras enlatadas aumentó considerablemente de 6 toneladas en el 2005 a 62 toneladas en 2009. Por otro lado, las importaciones suizas de frutas tropicales frescas y secas colombianas, disminuyeron de 155 toneladas en 2005 a 93 toneladas en 2009. Las importaciones suizas de hierbas y especias procesadas también aumentaron constantemente. En términos de volumen, las importaciones crecieron un promedio de 4.6% al año, que equivalen a casi 20 mil toneladas en 2009. De nuevo, Suiza importa gran parte de las hierbas y especias procesadas de diferentes países de la Unión Europea (UE). En particular los países vecinos: Alemania, Italia, Austria y Francia juegan un papel destacado, representando casi el 75% del suministro total. Esto tiene que ver principalmente con las re-exportaciones de hierbas y especias importadas de los países en vía de desarrollo. El suministro directo de los países en desarrollo se limita al 12%; sin embargo, este suministro ha aumentado hasta llegar a más de 2.0 mil toneladas en 2009. El crecimiento más moderado se observó en las importaciones de extractos de café. Las importaciones entre 2005 y 2009 aumen- 34 taron en promedio 3.4% al año. Más del 24% (566 toneladas) provenían directamente de países en vía de desarrollo, y el resto, en su mayoría, de la UE. No obstante, el suministro de extractos de café por parte de los países en vía de desarrollo, aumentó considerablemente. Sin embargo, las importaciones de los extractos de café provenientes de Colombia disminuyeron considerablemente. En el 2009, representaron el 4.0% del total de las importaciones suizas de extractos de café. Exportaciones Las exportaciones suizas de alimentos procesados se han incrementado. Las exportaciones de frutas y verduras procesadas tuvieron el mayor crecimiento anual promedio, 9.3% en términos de volumen, a pesar de la pequeña disminución que se presentó en 2009. El crecimiento de las exportaciones de frutas tropicales ha sido más moderado, 4.4%, logrando 258 toneladas en 2009. El principal destino de las exportaciones suizas de frutas y vegetales procesados es la UE. Las exportaciones a la UE han crecido en importancia del 29% en 2005 al 52% en 2009 del total de las exportaciones suizas de frutas y verduras procesadas. Tabla 3: Exportación de productos seleccionados de Suiza, en millones de € y miles de toneladas 2005 Producto valor* Frutas y verduras 27 procesadas (participación (0.3) de las tropicales frescas/secas) Hierbas y especias 56 procesadas Extractos de café 88 2007 volumen valor* volumen 2009 valor* volumen 9 39 15 39 13 (0.2) (0.4) (0.2) (0.6) (0.3) 17 62 18 84 22 9.8 113 12 122 12 * Los valores se convierten de dólares estadounidenses a Euros. Entre 2005 y 2009, las exportaciones suizas de hierbas y especias procesadas seleccionadas, aumentaron a una tasa promedio anual del 7.7%. La mayor parte, el 89% se exporta a la UE. El crecimiento de las exportaciones de extractos de café ha sido más moderado, 5.6% en promedio. La UE ha perdido importancia como destino para las exportaciones. Mientras que las exportaciones a la UE representaban el 62% en 2005, esta participación se redujo al 39% en 2009. 3.1.5 Estructura del Comercio Como suiza no tiene salida al mar ni tiene puertos importantes, la mayoría de los alimentos procesados entran a través de otros países europeos. Los principales puntos de entrada a Europa son | Inteligencia de Mercados para Colombia – EFTA 2010 el puerto de Róterdam en Holanda y el Puerto de Hamburgo en Alemania. Desde allí se distribuyen por barco, barcaza o camión a las bodegas de almacenamiento y clientes en toda Europa. A los envíos de mercancía a gran escala (como un contenedor con carga completa) no se les aplica los aranceles de la UE, sino que se envían en tránsito a Suiza. Figura 11: Estructura del Comercio de alimentos procesados en la UE. grandes cantidades de productos y beneficiarse de las economías de escala. Las instalaciones también les permite almacenar productos hasta que los precios sean más favorables o para entregarlos Justo - A - Tiempo (JIT, por sus siglas en inglés) Industria de procesamiento de alimentos Los alimentos procesados tienen una amplia gama de aplicaciones. Co-embaladores o embaladores por contrato, vuelven a empacar grandes cantidades en pequeñas porciones, como en el caso de las frutas secas. Por lo general, los co-embaladores depositan pequeñas porciones en empaques para el consumidor o mezclan los productos con otros alimentos procesados. Exportador Importador / InterProducto Final mediario / Agente Producto Semiprocesado Distribuidor Industria procesadora de alimentos Producto Final Canales minoristas / Hostelería Los actores más comunes en el Mercado de alimentos procesados son: Agentes / Intermediarios Agentes que venden o compran productos a nombre de sus clientes, como los exportadores de los países en desarrollo. El intermediario no tiene vínculo con el comprador/vendedor individual. Por lo general, los agentes e intermediarios juegan un papel importante ya que tienen un amplio conocimiento del mercado. Normalmente, ellos reciben una comisión sobre las ventas. Tenga en cuenta que los productos que ellos comercian no están en posesión física de los agentes e intermediarios. Importadores A diferencia de los agentes, los importadores asumen la propiedad de los productos. Sus actividades se centran en la importación de mercancías. Los importadores asumen posiciones ―amplias‖ o ―cortas‖ en el mercado, dependiendo de sus expectativas sobre la evolución de los precios. La mayoría de los importadores tienen grandes bodegas de almacenamiento, lo que les permite importar 35 Los productores de alimentos más procesados, como los lácteos, usan otros alimentos procesados como uno de muchos ingredientes. Ellos se centran en el desarrollo y fabricación de productos. Su departamento de compras trabaja generalmente en respuesta a las solicitudes del departamento de producción. Distribuidores mayoristas Algunas veces se requieren intermediarios adicionales para distribuirles los comestibles procesados para distribuírselos a usuarios finales más pequeños que viven más lejos. Estos mayoristas les compran a los agentes, importadores y procesadores de alimentos y fraccionan el granel en pequeñas cantidades. Debido al límite en el valor agregado por parte de los distribuidores mayoristas y al incremento de la competencia de agentes e importadores, el número de distribuidores mayoristas es cada vez menor. Proveedores minoristas y de servicio de alimentos. Por lo general los proveedores minoristas y de servicios de alimentos no importan ellos mismos. Ellos compran sus productos a través de todos los canales mencionados anteriormente y venden los productos finales al consumidor. Ambos canales requieren de un suministro relativamente pequeño pero frecuente de productos empacados para el consumidor, que muchas veces no se pueden suministrar directamente desde países fuera de Europa. Los canales de distribución más adecuados para exportadores de alimentos procesados que provienen de países en vía de desarrollo y de Colombia son los agentes e importadores. Los agentes e importadores son los principales proveedores de la industria alimenticia de Suiza, que es el segmento más grande en el mercado de los alimentos procesados. El comercio directo entre los exportadores y la industria alimenticia no es muy común. Los costos y los riesgos asociados a la importación de los países en vía de desarrollo son muy altos para muchos de los procesadores de alimentos. Las importaciones directas solo son factibles cuando representan grandes cantidades y los suministros son frecuentes. Por lo tanto, las importaciones directas por lo general se limitan a unos pocos procesadores de alimentos líderes, que importan de | Inteligencia de Mercados para Colombia – EFTA 2010 sus propias fincas subsidiarias o de proveedores a largo plazo. La mayor parte de estos procesadores prefieren comprar a importadores y agentes. 3.1.6 Precios Los precios de los alimentos procesados (ingredientes) varían de acuerdo a una serie de factores, tales como la variedad del producto, la calidad o el grado, la época del año, la certificación y el nivel de suministro disponible en el mercado global. Otro factor importante en el precio tiene que ver con la tasa de cambio del Euro frente a las monedas de los principales proveedores. La cadena de suministro por si misma establece los diferentes márgenes dependiendo del canal por el que se abastece el producto. La estructura de precios de los diferentes alimentos procesados varía considerablemente de acuerdo al tipo de producto (incluyendo su calidad) y a los acuerdos entre el comprador y el vendedor. Los siguientes márgenes son una indicación: Agente/intermediario 2 – 5% Importador 10 – 15% Procesador/embalador 15 – 25% (puede ser superior, dependiendo los costos de comercialización) Los productos que se describen aquí son muy variados y por lo tanto los márgenes se podrían desviar de los márgenes aquí mencionados. Frutas y verduras procesadas La cosecha de frutas y verduras en Europa por lo general se da en primavera, verano y otoño. Aunque las frutas y verduras en conserva se pueden almacenar por largo tiempo, normalmente se deben vender en un año para garantizar que se conserve su calidad. En consecuencia, los precios son bajos durante la primavera y el verano y aumentan fuera de las estaciones europeas. En general los precios de las frutas secas han experimentado una tendencia al alza desde 2005 hasta la fecha. Sin embargo, cuando se buscan frutas secas específicas, la tendencia puede ser algo diferente (CBI, 2010). Los precios de las frutas y verduras enlatadas también mostraron un aumento en general. Sin embargo, en 2008, el mundo enfrentó una crisis alimentaria que afectó los precios de muchos de sus ingredientes. Además, los precios del estaño, que constituye un factor importante del costo para los enlatadores de conservas, fueron excepcionalmente altos en 2006. La misma tendencia se reflejó en los precios de las frutas congeladas (CBI, 2010) 36 Actualmente, el mercado del puré de frutas está quieto. Esta situación se debe a muchas razones: en primer lugar, los precios de casi todos los purés han subido por casi un año y muchos de los compradores han asumido posiciones largas a precios más bajos que los actuales. En segundo lugar, los minoristas en todo el mundo se resisten al aumento de estos precios y los procesadores están reformulando para poder cumplir con los niveles de los precios que ofrecen los minoristas. Finalmente, hay un consenso general de que la crisis económica mundial no ha terminado y los niveles de confianza de los consumidores se verán reducidos mucho más. (MNS, 2010). Extractos de café / Café soluble Los precios específicos para los extractos de café y el café soluble no están disponibles; sin embargo se relacionan directamente con el precio del grano. Los precios del café son muy volátiles, ya que responden a los cambios climáticos y a los patrones de consumo que son los que determinan el mercado. Entre 2005 y 2010, los precios han mostrado una tendencia al alza, los Suaves Colombianos experimentaron los mayores aumentos de precios. Hierbas y especias Los precios de la mayoría de hierbas y especias han estado bajo presión por algún tiempo. Además de esto, la crisis económica y financiera mundial del 2008/2009 ha ejercido aún más presión sobre los precios de la mayoría de las especias, reduciéndolos a niveles muy bajos. La falta de confianza ha llevado a un comportamiento comercial reservado y a una disminución de las existencias. Otros factores como la caída de las monedas y compradores reacios han derribado los precios aún más. Los comerciantes han reportado poco interés de compra, ya que las industrias están agotando sus inventarios y los especuladores del mercado han adoptado una actitud distante. Al recuperarse el mercado, algunos precios aumentaron constantemente, mientras otros tuvieron grandes fluctuaciones. La mayoría de los precios de 2009 se recuperaron y ya estaban considerablemente más altos que el nivel de precios de 2004, una tendencia al alza que continúo en 2010. Aunque no es fácil conseguir los precios exactos para Suiza de todos los productos que se describen aquí, la información sobre las tendencias de los precios, se puede encontrar en: - - | Inteligencia de Mercados para Colombia – EFTA 2010 International Trade Centre - http://www.p-maps.org – Market News Service (MNS) ofrece el informe de precios mensual para frutas y verduras. Freshinfo - http://www.freshinfo.com – Monitorea el desarrollo de los principales países productores para pronosticar el tamaño de la cosecha y la evolución subsecuente de los precios. - - The Public Ledger - http://www.agra-net.com – Vaya al lado izquierdo de la página y busque ―The Public Ledger‖ NASS – Servicio Nacional de Estadísticas Agrícolas http://usda.mannlib.cornell.edu/MannUsda/viewDocumentInfo. do?documentID=1002 CommodityIndia.com - http://www.commodityindia.com International Pepper Community - http://www.ipcnet.org publica el Boletín Semanal de Precios. The Indian Spices Board - http://www.indianspices.com - cotiza los precios nacionales e internacionales de las especias en su página web. Segmentos y Tendencias del Mercado Los segmentos y las tendencias del mercado en Noruega son similares a las tendencias en Suiza que se mencionaron en el capítulo 3.1.2. La diferencia con Suiza es que el mercado noruego de alimentos orgánicos todavía está en sus inicios. En 2009, la participación del mercado noruego de alimentos orgánicos ascendió a 1.2%. Sin embargo, el interés por los alimentos orgánicos está creciendo constantemente. 3.2.2 Precios al por menor En general, los precios al consumidor de los productos alimenticios en Suiza son relativamente costosos. Ellos tienden a ser entre el 10 y el 30% más altos que los precios al consumidor en otros países europeos. 3.2 Noruega 3.2.1 Consumo Tamaño del Mercado Teniendo en cuenta que la demanda de alimentos procesados es muy fragmentada, la información también es muy fragmentada y no se encuentra disponible la información del consumo total de la mayoría de los productos. El consumo aparente se calcula para dar una idea de la demanda de los productos respectivos. Producción y Procesamiento La industria alimenticia (procesamiento) se caracteriza por un alto grado de concentración. Cada rama de alimentos está dominada solo por unas cuantas compañías grandes (SIDA, 2010). Con ventas superiores a los € 13.000 millones en 2009, la industria total de alimentos, bebidas y tabaco es la más grande de las industrias Noruegas. No obstante, la industria de procesamiento de alimentos en Noruega es relativamente pequeña. La tabla 10 muestra la producción Noruega de los Productos que se mencionan en este documento. La información sobre producción y procesamiento de otros productos, no se encuentra disponible. Tabla 5: Producción de alimentos procesados en Noruega, expresada en toneladas. Producto Tabla 4: Consumo aparente1 de los alimentos procesados en Noruega expresado en miles de toneladas. Mermeladas, jaleas y purés Salsas, preparación y mezcla de condimentos Producto Frutas congeladas Fuente: Prodcom, 2010 Frutas tropicales Frescas y secas Frutas congeladas Hierbas y especias procesadas 2005 2007 2009 11 15 15 n.a. n.a. 4.1 7.9 10 12 Extractos de Café 1.7 2.0 2.0 1 Consumo Aparente = producción nacional + importaciones – exportaciones. Los inventarios no se tienen en cuenta. Fuente: Prodcom, 2010 El consumo aparente revela que la demanda de frutas tropicales, hierbas y especias procesadas así como de extractos de café está en aumento. Noruega tiene, junto con los demás países Nórdicos, uno de los consumos más grandes del mundo en alimentos congelados, aproximadamente 30 kg por persona al año. (Norad (Agencia Noruega de Desarrollo), Sida y el Ministerio de Relaciones Exteriores de Finlandia, 2009). 37 2005 2007 2009 23 22 21 12 7,3 18 n.a. n.a. 7,5 La producción de mermeladas, jaleas y purés presentó una caída moderada entre 2005 y 2009. En ese mismo periodo, la producción de salsas, la preparación y mezcla de condimentos han tenido una fluctuación considerable. 3.2.3 Importaciones y exportaciones Importaciones El sector del procesamiento de alimentos es autosuficiente en un 50% (GAIN, 2007). Esto significa que una gran parte de los productos deben importarse para atender la demanda interna de Noruega. | Inteligencia de Mercados para Colombia – EFTA 2010 Tabla 6: Importación de productos seleccionados en Noruega, expresada en millones de € y miles de toneladas. 2005 Producto 2007 2009 valor* volumen valor* volumen valor* volumen Frutas y verduras procesadas (participación de las tropicales frescas/secas) Hierbas y especias procesadas Extractos de café 52 45 71 54 75 52 (16) (11) (23) (15) (25) (15) 31 10 39 11 45 13 18 1.8 21 2.0 21 2.1 madamente el 15% provenían directamente de países en desarrollo. Colombia sólo suministró 23 toneladas en 2009. La UE ha sido el proveedor de hierbas y especias procesadas más importante. Finalmente, las importaciones noruegas de extractos de café han reflejado un crecimiento moderado en un promedio del 3.8% anual, ascendiendo a 2.100 toneladas en 2009. Cerca del 8% fue suministrado directamente por países en desarrollo, de los cuales más de la mitad fue representado por Colombia. En 2009, Colombia abasteció 86 toneladas de extractos de café, lo que representa el 4.2% de las importaciones noruegas. * Los valores se convierten de dólares estadounidenses a Euros. Las importaciones noruegas de frutas y verduras procesadas presentaron un crecimiento considerable entre 2005 y 2007, pero luego tuvieron una caída ligera en 2009. Al igual que en Suiza, las importaciones en Noruega están dominadas por las frutas y verduras enlatadas y frutas tropicales frescas y secas. Este último segmento presentó el mayor crecimiento anual, en promedio 8% entre 2005 y 2009. Figura 12: Importaciones noruegas de frutas y verduras procesadas en 2009. Mermeladas y Jaleas 7% Frutas Congeladas 8% Exportaciones Las exportaciones de alimentos procesados son limitadas, lo que significa que casi todos los productos importados se consumen o se procesan dentro de Noruega. Las exportaciones de todos los grupos de productos descendieron. En el caso de las hierbas y especias procesadas, las exportaciones aumentaron considerablemente, incluso a un promedio anual del 13%. A pesar del descenso de las exportaciones de frutas y vegetales procesadas en general, las exportaciones de frutas tropicales frescas y secas, específicamente, aumentaron de manera considerable. Entre 2005 y 2009 aumentaron en un 11% anual, ascendiendo a 27 toneladas (€ 27 mil) en 2009. Tabla 7: Exportación de productos seleccionados en Noruega, expresada en Miles de € y toneladas. 2005 Frutas tropicales Frescas y secas 29% Producto Frutas y Vegetales Enlatados 56% Frutas y verduras procesadas (participación de las tropicales frescas/secas) Hierbas y especias procesadas Extractos de café valor* 2007 volumen valor* 2009 volumen valor* volumen 946 735 1‘291 782 966 587 (45) (18) (15) (6.1) (27) (27) 4‘868 1‘839 5‘073 1‘668 3‘517 1‘057 839 49 577 38 398 40 * Los valores se convierten de dólares estadounidenses a Euros. De las importaciones de frutas y verduras procesadas, el 59% provienen directamente de países en vía de desarrollo, lo que representa una participación mucho mayor que el caso de Suiza. El suministro de los Países en Desarrollo fue particularmente alto en las importaciones de frutas tropicales frescas y secas (88%). El papel de Colombia se ha visto limitado a menos del 1% del total de las importaciones noruegas de frutas y verduras procesadas. Las importaciones de hierbas y especias procesadas han tenido un crecimiento promedio del 7% anual, lo que hace que este sea el grupo de productos importados que más ha crecido. Estas importaciones ascendieron a 13 mil toneladas en 2009. Aproxi- 38 Casi todas las exportaciones de frutas y verduras procesadas y de hierbas y especias procesadas terminan en los países de la UE. De las exportaciones de extractos de café, solo el 38% se exporta a la UE. 3.2.4 Estructura del Comercio Contrario a Suiza, Noruega tiene una gran costa y varios puertos a través de los cuales ingresan productos a Noruega. La mayor parte de los principales importadores y distribuidores se encuentran localizados en la región de Oslo. Algunos cuentan con sub- | Inteligencia de Mercados para Colombia – EFTA 2010 agentes u oficinas comerciales en otras ciudades importantes de Noruega. Los canales comerciales de Noruega no se diferencian mucho de los canales de Suiza. Por favor consulte el Capítulo 3.1.5. 3.2.5 taciones de todos los grupos de productos aumentaron entre 2005 y 2007 y disminuyeron posteriormente. Tabla 8: Importación de productos seleccionados en Islandia, expresado en miles de € y toneladas. 2005 Precios Producto La información sobre la estructura de precios y su evolución se encuentra en el capítulo 3.1.6. 3.3 Islandia 3.3.1 Consumo El Mercado de los alimentos procesados es limitado. La industria del procesamiento de alimentos está dominada por el procesamiento de pescado y mariscos. Hay algún tipo de fabricación de dulces, jugo de frutas y yogures con sabor a frutas, pero la demanda industrial de los alimentos procesados planteados aquí será insignificante. La mayor parte de la demanda proviene del sector de la hostelería. El turismo está muy bien desarrollado y es responsable de una gran parte del ingreso de Islandia. 3.3.2 Producción y Procesamiento 2009 valor* volumen valor* volumen 3‘764 8‘045 5‘244 7‘309 4‘772 (898) (2’880) (2’043) 2‘658 9‘142 2‘776 7‘900 2‘499 72 1‘162 98 885 75 (2’112) (1’668) * Los valores se convierten de dólares estadounidenses a Euros. La UE es el mayor proveedor de Islandia de frutas y verduras procesadas. Alrededor del 28% se importa directamente de los países en desarrollo. Esta participación es mucho mayor concretamente para frutas tropicales frescas y secas, de las cuales el 86% es suministrado directamente por países en desarrollo. El papel de Colombia ha sido muy limitado y solo representó el 0.1% (0.6 toneladas) en 2009. Figura 13: Importaciones de frutas y verduras procesadas en Islandia durante 2009. Mermeladas y Jaleas 12% Frutas tropicales Frescas y Secas 35% La producción y el procesamiento de los productos que se plantean aquí se limitan a la producción de salsas y a la preparación y mezcla de condimentos. La producción mostró una caída de 2.4 toneladas en 2005 a 1.8 toneladas en 2007 (Procom, 2010). La información de 2009 no está disponible. Frutas Congeladas 2% Frutas y Verduras Enlatadas 50% Importaciones y Exportaciones Importaciones Islandia depende en gran medida de la importación de alimentos procesados ya que casi nada se produce localmente. Las imporEl suministro de extractos de café por parte de países en desarrollo es incluso más pequeño, solo el 0.7% en 2009. No hubo suministro de extractos de Café por parte de Colombia. 39 2007 volumen Frutas y verduras 6‘074 procesadas (participación de (1’427) las tropicales frescas/secas) Hierbas y especias 8‘394 procesadas Extractos de café 932 La producción total de productos y bebidas alimenticias (a excepción de la agricultura) es muy pequeña. La producción ascendió a € 1.600 en 2009, un descenso con relación a 2005. Sin embargo, este descenso se produjo principalmente por la fuerte depreciación de la Corona Islandesa durante la crisis económica. 3.3.3 valor* El suministro de hierbas y especias procesadas por parte de países en desarrollo disminuyó en términos de volumen del 11% en 2005 a solamente el 7% en 2009. No se importó nada desde Colombia | Inteligencia de Mercados para Colombia – EFTA 2010 Exportaciones de hierbas y especias procesadas presentaron una fuerte disminución desde 2005. Las exportaciones de frutas y verduras procesadas aumentaron considerablemente entre 2005 y 2007 y disminuyeron un poco posteriormente. Sin embargo, las exportaciones de frutas tropicales frescas y secas, aumentaron considerablemente durante todo el periodo. La UE no ha sido un destino importante para las exportaciones. La exportación de extractos de café ha sido insignificante. 3.3.4 Estructura del Comercio Tabla 9: Exportación de productos seleccionados en Islandia, en miles de € y toneladas. 2005 Producto 2007 2009 Valor* volumen Valor* volumen valor* volumen 30 15 60 29 71 27 (participación (0.3) (0.09) (0.9) (0.3) (5.8) (3.5) Hierbas y especias procesadas Extractos de café 529 80 117 27 196 37 - - 0.9 0.04 - - Frutas y verduras procesadas de las tropicales frescas/secas) * Los valores se convierten de dólares estadounidenses a Euros. Por ser una Isla, Islandia realmente tiene pocos puertos a través de los cuales ingresan al país los productos importados. El Puerto de Reikiavik es el Puerto más importante de Islandia, en donde se recibe más del 70% de las importaciones a Islandia (Guía Comercial de Islandia, 2010). La estructura comercial en Islandia es prácticamente la misma de los demás países EFTA. Sin embargo, considerando el tamaño pequeño de la industria y del mercado local, solo cuenta con unos pocos actores en el campo de los alimentos procesados. En el caso de las hierbas y especias procesadas, la UE ha sido mucho más importante como destino de exportación, pues representa el 43% del total de exportaciones. Las exportaciones totales 40 | Inteligencia de Mercados para Colombia – EFTA 2010 4. El Sector de los Alimentos Procesados en la UE 4.1 La Unión Europea Este capítulo describe el sector de los alimentos procesados en Europa como un todo. Sin embargo, la UE está compuesta por 27 países que cada uno tiene su propia historia, costumbres y tradiciones. Entre los países o regiones también puede haber diferencias considerables en los patrones de consumo y en las necesidades de producción e importación. Por ejemplo, existen grandes diferencias en el consumo de los países ricos y ―bien desarrollados‖ de Europa Occidental y los países ―pobres‖ de Europa Oriental. Dentro de Europa Occidental, Polonia, por ejemplo, se está desarrollando fuertemente para convertirse en un país importante en el procesamiento de alimentos, mientras que algunos otros países se encuentran muy rezagados. 4.1.1 Consumo Tamaño del mercado La UE es un mercado muy importante para los alimentos procesados. La industria de los alimentos utiliza grandes cantidades de frutas y vegetales en conserva, hierbas y especias procesadas y de extractos de café. Las industrias de alimentos líderes se encuentran en los países que tienen el mayor número de habitantes: Alemania, Francia, Italia, el Reino Unido (UK) y España. Para dar una idea del tamaño del mercado, se calcula el consumo aparente (importaciones – exportaciones + producción). Esta información no concuerda necesariamente con la información de otras secciones y por lo tanto sólo se puede utilizar como un indicador. Tabla 10: Consumo aparente de alimentos procesados seleccionados en la UE, en miles de toneladas: Producto 2005 2007 2009 Frutas y verduras procesadas1 6‘097 6‘197 6‘001 Salsas y preparaciones y sasonadores mixtos 1‘810 1‘965 2‘670 310 333 286 Extractos de Café 1 Frutas tropicales frescas y secas, tomates en conserva, champiñones en conserva y frutas en conserva. No se incluyen los n.e.c. Fuente: Prodcom, 2010 Tendencias El aumento del interés en los estilos de vida saludables y la comodidad ha llevado a la innovación de productos y métodos innovadores. La industria está en permanente búsqueda de la mejor forma para conservar el valor nutricional de la comida en conserva. La innovación en productos también aumento la demanda de frutas tropicales y exóticas. En conjunto con una mayor conciencia 41 por las cuestiones sostenibles, el mercado orgánico, Comercio Justo y otros productos certificados también ha aumentado sustancialmente. En general, Alemania es el mercado más importante para los productos orgánicos, pero el sector orgánico de otros países de Europa Occidental está creciendo rápidamente. Para los productos de Comercio Justo el Reino Unido es el mercado más importante. Para obtener mayor información sobre las tendencias y segmentos del mercado, por favor remítase al Capítulo 3.1.2. 4.1.2 Producción y Procesamiento La UE es el productor y procesador más importante de muchos productos alimenticios. La Tabla 16 muestra la información de la producción anual vendida de los productos seleccionados para este estudio. Tabla 16: Producción de alimentos procesados seleccionados en la UE, en toneladas. Producto 2005 2007 2009 Frutas y vegetales procesados1 Salsas y preparaciones y sasonadores mixtos 9‘695 9‘930 9‘198 1‘825 1‘980 2‘652 340 293 324 Extractos de Café Excluyendo las frutas tropicales frescas y secas. Fuente: Prodcom, 2010 1 Frutas y verduras procesadas La UE es uno de los procesadores de frutas y vegetales más grande del mundo. Sin embargo, la mayor parte de la producción está representada por frutas y verduras que no están incluidas en este estudio. Por ejemplo: La UE produce muchas más verduras congeladas que frutas congeladas y dentro de las frutas congeladas el producto más común son las fresas. Este estudio solo trata las frutas tropicales congeladas. Esto significa que la producción total de frutas y verduras procesadas es mucho mayor que la que se muestra en la Tabla 16. La producción en la UE de las frutas y vegetales procesados seleccionados ha ido cambiando. La producción total en la UE de frutas y verduras secas ascendió a 507 millones de toneladas, excluyendo el banano, higo, dátiles y algunas otras frutas secas (C.B.I., 2010) tampoco incluye las frutas tropicales secas. La producción de frutas y vegetales secos en la UE solo cubre el 31% del volumen del mercado, lo que indica que depende en gran medida de las importaciones (C.B.I., 2010). | Inteligencia de Mercados para Colombia – EFTA 2010 Hierbas y especias procesadas crecimiento se dio en la importación de frutas tropicales frescas y secas, con un promedio de 5.7%. La producción de hierbas y especias es limitada, aunque se cultiva una buena cantidad de Laurel (Laurus nobilis)6. La información estadística de Las Naciones Unidas, FAOSTAT reporta una producción europea de mezclas de distintas especias de 4.600 toneladas en 2009. Como se muestra en la Tabla 16 la producción Europea de preparaciones y sazonadores mixtos alcanzó las 2.700 toneladas en 2009 indicando un crecimiento considerable con un promedio de un 10% anual. Figura 14: Importaciones de frutas y vegetales procesadas en la UE, 2009. Mermeladas y Jaleas 7% Frutas tropicales Frutas y Frescas y Secas Vegetales enlatados 38% 55% Extractos de café La producción de la UE de extractos de café ha presentado variaciones entre 2005 y 2009. La producción se puede dividir en producción de extractos, esencias y concentrados (53%) y la producción de café descafeinado (47%). La producción de este último se concentra en Alemania, que representa el 83% de la producción total de la UE. La producción de extractos, esencias y concentrados está más difundida, los mayores productores son Alemania, El Reino Unido y España. 4.1.3 Importaciones y Exportaciones Importaciones La información para este capítulo fue tomada de la oficina de estadísticas de la UE, Eurostat. La UE importa grandes cantidades de alimentos procesados, como se muestra en la Tabla. Tabla 11: Importaciones de productos seleccionados en la UE en millones de Euros y miles de toneladas. 2005 Producto Valor* Frutas y vegetales 4‘433 procesados (Participación de (1’725) las Tropicales secas y frescas) Hierbas / especias 1‘504 procesadas Extractos de Café 1‘142 2007 2009 Volumen Valor* Volumen Valor* Volumen 5‘193 5‘412 6‘218 5‘681 5‘787 (1’754) (2’127 (2’185) (2’012) (2’189) ) 831 1‘815 972 2‘203 1‘113 203 1‘471 239 1‘537 225 El grupo más grande de productos importados son las frutas y verduras procesadas. Las importaciones aumentaron entre 2005 y 2007 y luego disminuyeron a 5.787 toneladas en 2009. El mayor 6 No se debe confundir con las hojas de Pimienta de Jamaica o Pimienta dulce (Pimienta dioica) que tiene un tamaño y forma muy parecida. 42 Frutas Congeladas 1% Los mayores importadores de frutas y vegetales son Francia (20%), El Reino Unido (15%), Holanda (14%) y (12%). Del total de las importaciones la mayoría lo representan las frutas y verduras enlatadas y las frutas tropicales frescas y secas. Cerca del 58% de las frutas y verduras procesadas fueron importadas de otros países de la UE. Los proveedores más importantes de la UE fueron Italia, Holanda y España. Los países en desarrollo suministraron 39% y registraron un aumento promedio anual de 3.3%. Costa Rica tiene una gran ventaja sobre los demás países en desarrollo, seguida por China y Tailandia. Los productos Colombianos solo representaron el 0.2%. Las frutas tropicales frescas y secas llegaron principalmente de los países en desarrollo, 58%. Nuevamente Costa Rica es el mayor proveedor, con un 31%. Las importaciones desde Colombia representaron el 0.3%. Las importaciones desde otros países en desarrollo aumentaron en un promedio anual de 7.7%. Las importaciones de hierbas y especias procesadas aumentó constantemente a una tasa anual de 7.6%. Los importadores más grandes de la UE fueron el Reino Unido (26%), Alemania (14%) Francia y Holanda (9%) cada uno. La mayoría de las hierbas y especias procesadas (87%) se importaron de otros países de la UE, de los cuales los más importantes son Holanda, Bélgica y España. Los países en desarrollo solo representaron el 10% de suministro de hierbas y especias procesadas. Los productos Colombianos aunque solo representaron el 0.1% aumentaron considerablemente. Las importaciones de extracto de Café variaron algo. Las importaciones de otros países de la UE aumentaron entre 2005 y 2007 y luego se redujeron un poco. En 2009 las importaciones internas | Inteligencia de Mercados para Colombia – EFTA 2010 de la UE de extractos de Café representaron un 79%. Los mayores importadores fueron Francia (17%), El Reino Unido (15%), Polonia (10%) y Alemania (8.5%). Francia también fue el mayor proveedor. Los países en desarrollo representaron un 16% de todo el suministro de extractos de café, de los cuales el mayor proveedor es Brasil (5%), seguido por Ecuador (4.5%), Costa de Marfil (1.9%) y Colombia (1.6%). Las importaciones de Brasil y Costa de Marfil fluctuaron algo y las de Ecuador aumentaron. Los productos Colombianos sin embargo disminuyeron entre 2005 y 2009. Exportaciones La UE también es un gran exportador de alimentos procesados. Para algunos países tales como Holanda, estas exportaciones están representadas por la reexportación de bienes importados. En otros países la actividad se concentra en la exportación de productos procesados producidos de manera local. Tabla 12: Exportaciones de productos seleccionados en la UE en millones de Euros y miles de toneladas 2005 2007 2009 nes (84%) se dirigieron hacia otros países de la UE. Los países EFTA representaron el 3.5% del total de las exportaciones de la UE de hierbas y especias procesadas. Exportaciones de la UE hacia EFTA en miles de toneladas 2005 2007 2009 Crecimiento1 Suiza 16 16 19 4.9% Liechtenstein 0.6 0.7 0.7 0.9% Noruega 13 16 18 8.6% Islandia 0.9 1.1 1 Crecimiento anual promedio. 1.2 7.3% Los extractos de Café fueron el grupo de productos que menos se exportó en términos de volumen. Las exportaciones de la UE cambiaron algo. Cerca del 77% de los extractos de café se comercializan dentro de la UE. Las exportaciones hacia los países EFTA solo representaron el 1.3% del total de las exportaciones de extractos de café de la UE. Exportaciones de la UE hacia EFTA en miles de toneladas 2005 2007 2009 Crecimiento 1 Suiza 1.9 2.5 1.9 0.5% Liechtenstein 0.0 0.0 0.0 - 1.6 Producto Valor* Volumen Valor* Volumen Valor* Volumen Frutas y vegetales procesados (Participación de las Tropicales secas y frescas) Hierbas / especias procesadas Extractos de Café 3‘620 4‘118 4‘503 4‘621 4‘894 4‘603 Noruega 1.1 1.0 -11% 904 902 1’069 1’041 1’036 1’082 Islandia 0.1 0.1 1 Crecimiento anual promedio. 0.0 -14% 1‘680 843 1‘994 949 2‘364 1‘102 1‘338 200 1‘700 233 1‘677 230 4.1.4 Entre 2005 y 2007 los volúmenes de frutas y verduras procesadas aumentaron, pero las exportaciones se estancaron en los años siguientes debido a la crisis económica. Los otros países de la UE fueron el mayor destino de las exportaciones con un 80%. Las exportaciones a los países EFTA representaron el 2.2% y se dividen de la siguiente forma: Exportaciones de la UE hacia EFTA en miles de toneladas 2005 2007 2009 Crecimiento1 Suiza 62 68 76 5.4% Liechtenstein 0.5 1.0 0.8 9.1% Noruega 18 27 23 6.1% Islandia 1.5 2.4 1 Crecimiento anual promedio. 2.1 8.0% Los canales de distribución de la UE son Figura 15. El Puerto de similares a los de SUIZA, como se Hamburgo, fuente: Dredescribió en el capítulo 3.1.5. La amstime diferencia entre las estructuras comerciales de Suiza y la UE se dan fundamentalmente por el número de actores. La industria de los alimentos procesados de la UE es enorme y, en consecuencia el número de actores también es muy grande (a pesar de la tendencia de consolidación del sector). Muchos agentes e importadores no solamente se concentran en su país de residencia sino que también trabajan a lo largo y ancho de la UE y también fuera de ella. La UE juega un papel muy importante como punto de entrada para los productos que luego se distribuye a los países EFTA. Las exportaciones de la UE de hierbas y especias procesadas aumentaron constantemente entre 2005 y 2009, en una tasa promedio anual de 6.9%. Nuevamente la mayoría de las exportacio- 43 Estructura del comercio | Inteligencia de Mercados para Colombia – EFTA 2010 4.1.5 Precios El desarrollo y estructura de los precios son parecidos a los desarrollos y estructuras de precios de Suiza. Por favor remítase al capítulo 3.1.6. 44 | Inteligencia de Mercados para Colombia – EFTA 2010 5. Requisitos de Entrada al Mercado ducción primaria) 5.1.1 Requisitos Legales Los requisitos legales son lo mínimo con lo que deben cumplir los productos que se comercialicen en la UE y en los países EFTA. Aquellos productos que no los cumplan no podrán ingresar a los mercados ni de la UE ni de los países EFTA. Los estados miembros de EFTA hacen parte del Área Económica Europea (EEA). Esto significa que Suiza, Liechtenstein, Noruega e Islandia por lo general se acogen a la legislación de la UE sobre alimentos. La legislación de la UE sobre alimentos incluye los principios generales que se deben cumplir y cubre los asuntos relacionados con la seguridad de los alimentos, su calidad e incluye las etiquetas, contaminantes y residuos, aditivos alimentarios, sabores y los alimentos modificados genéticamente. El 1 de mayo de 2010 entró en vigor el Paquete de Leyes sobre Alimentos de la EEA, lo que significa que la legislación fundamental sobre alimentos de los países EFTA ahora se encuentra armonizada con la legislación de la UE. Esta legislación introduce los principios generales para la producción de alimentos, tales como la trazabilidad, análisis de riesgos, y un enfoque preventivo. La legislación también establece las responsabilidades y requisitos que deben cumplir los establecimientos comerciales dedicados a actividades relacionadas con los alimentos. Además, los estados miembros de EEA y EFTA tienen asegurada su participación ante la Autoridad Europea de Seguridad de los Alimentos (EFTA, 2010). Legislación de la UE Los requisitos mínimos que los alimentos procesados deben cumplir están establecidos en el Codex Alimentarius: http://www.codexalimentarius.net/web/standard_list.do?lang=en. La legislación de la UE va un paso más allá y establece la base de los requisitos legales que rigen dentro de la UE. Puede haber algunas diferencias en cuanto a la implementación dentro de la ley nacional por parte de los estados miembros. La información sobre la legislación de la UE se presenta en la Tabla 19. Tabla 13: Generalidades de la legislación de la UE para alimentos procesados La seguridad de los alimentos es el factor clave de la legislación sobre alimentos de la UE. La Ley General de los Alimentos establece el marco legal para la seguridad de los alimentos en la UE. También establece los requisitos de trazabilidad. La legislación de la UE sobre higiene de los alimentos (HACCP) obliga legalmente a los procesadores de alimentos, y es una recomendación para los productores (pro- 45 Regulación (EC) 178/2002 La legislación de la UE regula la presencia de residuos de pesticidas (Niveles Máximos de Residuos – MRLs) dentro de los alimentos. La política de seguridad de los alimentos de la UE establece los niveles máximos de ciertos contaminantes para productos o grupos de productos específicos. La UE ha establecido criterios microbiológicos de los microorganismos que provienen de los alimentos, sus toxinas y metabolitos. La UE ha establecido una lista de aditivos y enzimas permitidos y algunos requisitos que los saborizantes deben cumplir y el uso que se les debe dar si la intención es que sean para consumo humano. Las vitaminas y los minerales que se les agregan a los alimentos están reglamentados en la UE. En la UE existen reglas para la comercialización y uso de los disolventes de extracción que se utilicen para producir alimentos e ingredientes. En la UE sólo se permite irradiar los alimentos en casos específicos. La UE tiene legislación establecida para las comidas de congelación rápida destinadas para consumo humano. La Regulación de Alimentos Novedosos cubre los alimentos que hayan sido recientemente desarrollados por la industria y también los alimentos o ingredientes naturales ―exóticos‖, cuyo consumo no alcanzara un ―nivel significativo dentro de la UE antes del 15 de mayo de 1997‖. Esto es importante para algunos de los productos que se incluyen en este estudio. Por favor remítase a la ficha técnica del Arazá y el Borojó. La UE ha establecido reglas para los materiales y objetos que entran en contacto con los alimentos (incluyendo los empaques, por ejemplo) para prevenir cualquier cambio inaceptable en la composición de los alimentos y para proteger la salud humana. Regulación (EC) 852/2004 | Inteligencia de Mercados para Colombia – EFTA 2010 Regulación (EC) 396/2005 Regulación (EC) 178/2006 Regulación (EC) 149/2008 Regulación (EC) 1881/2006 Regulación (EC) 2073/2005 Regulación (EC) No 1331/2008 No 1332/2008 No 1333/2008 No 1334/2008 Regulación (EC) 1925/2006 Directiva 88/344/EEC Directiva 1999/2/EC Directiva 1999/3/EC Decisión 2002/840/EC Directiva 89/108/EEC Directiva 92/1/EEC Directiva 92/2/EEC Regulación (EC) 258/97 Recomendación 97/618/EC Regulación (EC) 1935/2004 Directiva 84/500/EEC Directiva 007/42/EEC Directiva 2002/72 EC Regulación (EC) 282/2008 Regulación (EC) 372/2007 Directiva 78/142/EEC Directiva 93/11/EEC Regulación (EC)1895/2005 Directiva 2008/39/EC La legislación sobre empaques restringe el uso de ciertos metales pesados, entre otros requisitos. La UE establece requisitos para los materiales de empaque de madera (WPM por su sigla en inglés) tales como las los estuches, cajas, estibas, bidones, palées, demás cajas y la madera que se utiliza para acuñar y apoyar la carga que no es de madera. Este documento incluye las generalidades de la legislación general sobre los requisitos que deben cumplir las etiquetas de los alimentos que se les aplican a todos los alimentos. Además, esboza los requisitos relacionados con la nutrición y las etiquetas de los alergenos. En la UE, los requisitos relacionados con la composición y las etiquetas de los jugos de frutas y de ciertos alimentos similares destinados al consumo humano están establecidos por ley. La UE quiere evitar que se engañe al consumidor agregando el uso de declaraciones de nutrición o de salud para ciertas propiedades nutricionales relacionadas con el perfil de los alimentos. La UE ha establecido requisitos para la producción y los requisitos específicos de etiquetas que un producto orgánico de origen agrícola debe cumplir para que se pueda comercializar en la UE como ―orgánico‖. Todos los alimentos que lleguen a la UE se someten a controles oficiales mediante los cuales se revisa si se cumple con la legislación de alimentos pertinente. Algunos productos específicos se deben someter a mayores niveles de control. La UE introdujo un sistema de alerta rápida para alimentos y Piensos (RASFF por su sigla en inglés) como herramienta para intercambiar información para hacer cumplir la legislación de seguridad de los alimentos. La UE ha desarrollado las Buenas Prácticas de Manufactura (GMP por su sigla en inglés) para los fabricantes de materiales y artículos destinados a entrar en contacto con los alimentos que no se les aplica directamente a los productores de fuera de la UE, pero que sin embargo puede tener una importancia indirecta porque el comprador exige un sistema de calidad. Directiva 94/62/EC Directiva 2000/29/EC Directiva 2000/13/EC Directiva 90/496/EC Regulación 1924/2006/EC Directiva 2005/26/EC Direc t iv a 2007/ 68/ EC Directiva 2001/112/EC Regulación (EC) 1924/2006 Regulación (EC) 834/2007 Regulación (EC) 889/2008 Regulación (EC) 1235/2008 Regulación (EC) 882/2004 Regulación (EC) 669/2009 Regulación (EC) 178/2002 Regulación (EC) 2023/2006 El Grupo de Expertos de Comestibles, encargado de facilitar la implementación de la Legislación pertinente dentro del Acuerdo de 46 la EEA es el encargado de hacerle seguimiento a los nuevos desarrollos de la ley de alimentos de la UE. En la actualidad se está revisando la nueva legislación sobre aditivos, saborizantes y encimas de los alimentos. El Grupo de Expertos también sigue muy de cerca las discusiones del Parlamento Europeo y del Consejo relacionados con la propuesta de la Comisión sobre Regulación de la información de los alimentos y la propuesta de la Comisión de revisar la Regulación de alimentos novedosos. Para obtener más información por favor visite: http://www.efta.int/eea/policyareas/goods/agriculture-fish-food/food-safety.aspx Legislación Suiza La Regulación existente se ha revisado constantemente porque Suiza ha hecho esfuerzos continuos para armonizar su ley de alimentos con la ley de alimentos de la U.E. La equivalencia en la legislación busca especialmente eliminar las barreras de comercio y buscar la posibilidad de que la entrada al mercado sea más sencilla. (Rentsch & Partner, 2007). La Regulación de la ley de alimentos de Suiza se encuentra en distintos estatutos organizados jerárquicamente. En primer lugar, los alimentos importados deben cumplir con los requisitos de la ley de alimentos de Suiza. La base para hacer cumplir e implementar la ley de alimentos se encuentra en La ley de alimentos Suiza (Lebensmittelgesetz SR 817.0/ Loi sur les denrées alimentaires (LDAI) RS 817.0), La ordenanza de alimentos (Lebensmittel- und Gebrauchsgegenständeverordnung SR 817.02/ l‘Ordonnance sur les denrées alimentaires et les objets usuels (ODAlOUs) RS 817.02) y demás ordenanzas relacionadas. Estos estatutos se aplican a la manufactura, tratamiento, almacenamientos, transporte y entrega de alimentos, la marcación y publicidad de alimentos, y la producción agrícola de alimentos. Uno de los principios más importantes sobre los cuales se hace énfasis en la ley de alimentos de Suiza es la ―Auto inspección‖. Según el artículo 23 de la ley de alimentos de Suiza, los importadores de alimentos son responsables de asegurarse a través de una auto inspección de que sus mercancías cumplen con los requisitos legales pertinentes. Además de la Ley de Alimentos de Suiza y la Ordenanza de Alimentos, las ordenanzas más importantes aplicables a los exportadores de frutas y verduras procesadas, extractos de café, hierbas y especias procesadas son: - Ordenanza sobre la mención del país de origen de los alimentos, ingredientes y materias primas utilizadas en los mismos (817.021.51) - Ordenanza sobre higiene de los alimentos (Hyv) (817.024.1) - Ordenanza sobre aditivos alimentarios (817.022.31) - Ordenanza de componentes externos e inherentes a los alimentos (817.021.23) | Inteligencia de Mercados para Colombia – EFTA 2010 - - Ordenanza sobre las etiquetas de los alimentos (817.022.21) Ordenanza sobre la adición de sustancias esenciales o útiles desde el punto de vista fisiológico para los alimentos (817.022.32) Ordenanza de vegetales, frutas, mermeladas y productos similares (817.022.107) Ordenanzas sobre sopas, especias y vinagre (817.022.103) Ordenanzas sobre bebidas principalmente té, aromáticas, café, jugos de frutas, jarabes y gaseosas (817.022.111) Ordenanza sobre agricultura orgánica (910.181) Desafortunadamente los textos originales solamente están en alemán, francés e italiano. Solamente unas pocas leyes y ordenanzas Suizas seleccionadas están disponibles en inglés en este momento. Para obtener más información sobre la legislación, por favor visite: http://www.admin.ch/ch/e/rs/suggestions_communications.html y consulte las fuentes indicadas a continuación. - - Los textos legales completos de las Autoridades Federales de la Confederación Suiza se encuentran en: http://www.admin.ch. y se elige (documentation). Allí se encuentra una introducción en inglés pero la elaboración posterior solamente aparece en alemán, francés e italiano. Rentsch & Partner tiene una introducción a la ley de alimentos Suiza en inglés que se encuentra en: http://www.industriallaw.ch. Los estatutos más importantes relacionados con la ley de alimentos de Suiza también aparecen en esta página web, pero solo están disponibles en alemán, francés e italiano: http://www.industriallaw.ch/?sub_id=87&leng=1 Noruega Como miembro de la EEA. Noruega se acoge en general a legislación sobre alimentos de la UE. En la actualidad la ley de alimentos de Noruega se fundamenta en los principios de la ley general de alimentos de la UE. (Regulación (EC) 178/2002). La base de la ley de alimentos de Noruega está establecida en LOV-2003-1219-124 (Título Original: Se establece para asegurar que los alimentos sean seguros y sanos, para promover la salud, la calidad y las preocupaciones de los consumidores a lo largo de toda la cadena de abastecimiento y para que toda la producción sea sostenible. La ley se aplica a los asuntos relacionados con la producción, procesamiento y distribución de alimentos, incluyendo el agua potable, y todos los materiales y objetos que entren en contacto con los alimentos. El proceso formal de implementación de la ley general de alimentos de la UE bajo la responsabilidad de las autoridades Noruegas de seguridad de los Alimentos (Mattilsynet), está casi terminado (CBI, 2009). Para obtener más información por favor visite la página web: http://www.mattilsynet.no/portal/page?_pageid=54,40103&_dad=p ortal&_schema=PORTAL&language=english 47 Islandia Islandia también está implementando la legislación de la UE sobre asuntos veterinarios, alimentos, piensos, y otros asuntos relacionados con la cadena alimentaria. La autoridad Islándica de alimentos y veterinaria (MAST) y las autoridades municipales de control de los alimentos son los responsables de aplicar esta legislación. Para obtener más información por favor visite la página web de MAST: : http://www.mast.is/index.aspx?GroupId=1057&TabId=1064 5.1.2 Requisitos No Legales Los Requisitos No Legales van más allá de la legislación, porque las compañías pueden ser más exigentes en sus requisitos que la misma legislación. Las categorías más importes de Requisitos adicionales son Los Requisitos Ambientales y los Sociales (Laborales). Para los alimentos procesados, los estándares reconocidos por la Iniciativa Global de seguridad de los alimentos (GFSI) son importantes, por ejemplo el estándar global de seguridad de los Alimentos del Consorcio Global de Minoristas Británicos (BRC) el código de alimentos seguros de calidad 2000 (SQF) 2000 y el estándar internacional de alimentos (IFS). Para más información sobre GFSI y sus estándares reconocidos por favor visite la página web: http://www.mygfsi.com/. Además, el ISO 22000 es un estándar reconocido internacionalmente, que armoniza varios de los esquemas existentes sobre certificación nacional e industrial. Las certificaciones ISO 14001 e ISO 9001 les muestras a los importadores Europeos que las cuestiones ambientales y de calidad fueron tomadas en cuenta. La certificación Orgánica exige los estándares más estrictos sobre la prevención de los efectos negativos sobre el medio ambiente. Los requisitos sociales se pueden fundamentar en los estándares de la OIT (sobre condiciones de trabajo) tales como la SA 8000, y también en la OHSAS 18001 (serie sobre evaluación de salud y seguridad ocupacional) o Comercio Justo. Con frecuencia algunas industrias específicas establecen requisitos mínimos para productos específicos, que complementan la legislación de la UE. En el sector de los alimentos congelados por ejemplo, los estándares de muchos importadores de alimentos congelados sobre los niveles de contaminación son más estrictos que los estándares reglamentarios de la UE. El uso de la gestión integrada de pestes y la minimización del uso de agentes para la protección de cultivos también son temas importantes. Algunos importadores hacen su propia revisión del cumplimiento según sus | Inteligencia de Mercados para Colombia – EFTA 2010 propios estándares y algunos otros confían en los sistemas de certificación de terceras personas (CBI, 2010). La Asociación Europea de Jugos de Fruta (A.I.J.N.) Elaboró un código para las prácticas de evaluación de jugos de frutas y verduras, que es aceptado y utilizado por las Asociaciones Nacionales de Jugos de Frutas de la UE, por los inspectores Nacionales de alimentos y los Procesadores y Comercializadores de Frutas en todas partes del mundo. También está reconocida por la Comisión de la UE. Para más información visite la página web: http://www.aijn.org/. La Asociación Europea de procesadoras de Frutas y Verduras PROFEL ha escrito varios códigos de prácticas que se convierten en un marco de referencia voluntario necesario que establece las prácticas justas y tradicionales para la producción y comercialización de frutas en conserva. Incluye un código de práctica para los vegetales conservados al calor, para las frutas conservadas al calor y uno para las buenas prácticas de higiene para la Industria de las mermeladas, jaleas y conservas. Para más información visite: http://www.oeitfl.org/ y entre a publicaciones. La Asociación Europea de Especias (ESA) estableció los requisitos mínimos de las especias, que complementan la legislación de la UE sobre el tema. Se encuentran en documents de la página web: http://www.esa-spices.org. Además la comunidad nacional de la Pimienta ofrece detalles relacionados con la higiene y los estándares generales de calidad para la Pimienta blanca y negra y se encuentra en: http://www.ipcnet.org, bajo ‗Technical‘. 5.1.3 Aranceles y Cuotas UE El sistema generalizado de preferencias es un acuerdo comercial a través del cual 176 países y territorios en desarrollo tienen acceso preferencial al Mercado de la UE, a través de la reducción de los Aranceles de sus productos al ingresar al Mercado de la UE. Lo implementa el Consejo de Regulación y es aplicable para un periodo de tres años. El GSP cubre tres regímenes de preferencia individuales: - 48 Standard GSP: Establece las preferencias para los 176 países en desarrollo de más de 6.200 partidas arancelarias; GSP+: Una iniciativa especial de acuerdo para el desarrollo sostenible y buen gobierno que ofrece reducciones arancelarias adicionales para apoyar a los países en desarrollo vulnerables en la ratificación e implementación de convenciones internacionales sobre estos temas; - Acuerdo Todo menos Armas (EBA) Le otorga acceso libre de impuestos y libre de cuotas a todos los productos de por lo menos 50 países en desarrollo (LDCs). Los aranceles preferenciales le permiten a los países en desarrollo participar mejor en el comercio internacional y generar ingresos adicionales por exportaciones para apoyarlos a desarrollar su industria y aumentar el empleo y disminuir la pobreza (European Commission External Trade, 2009). Colombia es beneficiaria del acuerdo GSP+. Los aranceles convencionales y preferenciales para entrar a la UE se encuentra en: http://ec.europa.eu/taxation_customs/dds2/taric/taric_consultation.j sp?Lang=en&redirectionDate=20101119 Para obtener más información sobre el sistema general de preferencias por favor visite: http://ec.europa.eu/trade/issues/global/gsp/index_en.htm Todavía no se ha logrado armonizar las tarifas del IVA en la UE. Las tarifas actuales del IVA se pueden obtener de: Tarifas del IVA que se aplican en los países miembros de la Comunidad Europea: http://ec.europa.eu/taxation_customs/resources/documents/taxatio n/vat/how_vat_works/rates/vat_rates_en.pdf Para obtener más información sobre las tasas del IVA en la EU visite: http://ec.europa.eu/taxation_customs/taxation/vat/how_vat_works/i ndex_en.htm EFTA El Tratado de Libre Comercio (TLC) entre EFTA – Colombia de 2008 cubre una gran cantidad de áreas incluyendo el comercio de bienes (Tanto bienes agrícolas como industriales), inversión, comercio de servicios, derechos de propiedad intelectual, compras del gobierno, competencia y cooperación. El acuerdo también establece concesiones arancelarias para los productos agrícolas procesados, las cuales se pueden encontrar en el Anexo 3 del TLC (http://www.efta.int/free-trade/free-tradeagreements/colombia/rou-annexes-en.aspx). Los detalles y los textos completos se encuentran en: http://www.efta.int/freetrade/free-trade-agreements/colombia.aspx No todos los productos incluidos en este estudio están cubiertos por el TLC. Suiza también utiliza un GSP. Los aranceles específicos para Suiza se encuentran en la base de datos de TARES: http://xtares.admin.ch/tares/home/homeFormHandler.do;jsessionid=M4 ydnvH86QcKj9VGlzTc4LmCNwRXCxGyQ7XLQnGYbvhGPLvTlhL7!768251668 | Inteligencia de Mercados para Colombia – EFTA 2010 Bajo el esquema Noruego de GSP se hace referencia a Colombia como un ―País GSP común y corriente‖: Los aranceles aduaneros Noruegos y sus deducciones bajo el esquema GSP se encuentran en: http://www.toll.no/templates_TAD/Article.aspx?id=146952&epslang uage=EN Para averiguar cuáles son los aranceles de importación que le corresponden a sus productos específicos sigan los siguientes pasos: Los aranceles de importación para Islandia y demás información relacionada con importar hacia Islandia se encuentran en: http://www.tollur.is/displayer.asp?cat_id=645 Los acuerdos comerciales preferenciales han liberado el comercio de muchos alimentos procesados de Colombia hacia la UE y EFTA de gravámenes de importación. Los importadores de la UE y EFTA solamente tienen que pagar gravámenes de importación sobre muy pocos productos específicos. Los exportadores Colombianos pueden averiguar si sus productos pueden entrar a la UE y EFTA libre de aranceles en la páginas web mencionadas anteriormente de la UE, Suiza, Noruega e Islandia. 49 | Inteligencia de Mercados para Colombia – EFTA 2010 Seleccione ―Colombia‖ como el país de origen Busque su producto escribiendo el nombre en el cuadro de diálogo. Si su búsqueda no le arroja resultados útiles, utilice la función buscar. Muchos productos hacen parte de una categoría que incluye otros productos. Elija la categoría adecuada. El sistema armonizado (HS) distingue fundamentalmente los alimentos procesados y los no procesados, pero también distingue distintos tipos de procesamiento (por ejemplo congelados, concentrados). Haga otras selecciones de ser necesario. El sistema HS también hace otras distinciones con base en las especificaciones del producto. 6. El Sector de los Alimentos Procesados en Colombia 6.1 Características del Producto mermeladas, el consumo ascendió a € 6.2 millones (18,892.725.608 pesos) a nivel nacional. El procesamiento de alimentos es un sector industrial muy variado, por lo general compuesto por 10 grandes sub sectores: frutas y verduras, granos, leche y productos lácteos, industria pesquera, carne y aves, productos de plantación, bebidas alcohólicas y no alcohólicas, dulces, alimentos empacados/pre cocidos, complementos alimenticios y alimentos naturales. Chile ocupa el primer lugar en consumo per cápita de alimentos conservados de América del Sur (2009), lo que representa un promedio anual de € 369, seguido por Argentina (€ 315), Brasil (€ 310), Colombia (€ 196), y Perú (€ 164). En el marco de este informe, el sector de alimentos procesados en Colombia se analiza sobre 3 grupos principales de productos: Productos procesados de frutas y verduras (pulpa, secos, congelados, mermeladas, jaleas, purés y conservados en vinagre), incluyendo frutas tropicales/exóticas. Extractos, esencias y concentrados de café como el café soluble. También se consideran en este estudio los cafés de especialidad y origen, pero en sentido cualitativo. Hierbas y especias procesadas (bolsas de té, congeladas, secas) Se hace mayor énfasis en el grupo de productos compuesto por las frutas y verduras procesadas, especialmente congeladas (pulpas), (frutas deshidratación por congelación) y extractos. La misión investigadora de 2009, seguida por una serie de entrevistas con compañías y organizaciones locales en noviembre de 2010, reveló que las oportunidades para los exportadores colombianos se encuentran en este grupo de productos, especialmente en frutas semi-procesadas que se exportan a los países EFTA y de la UE como ingredientes para la industria alimenticia. La Lista de códigos HS (partidas arancelarias) se encuentra en el Anexo iv. 6.2 Consumo El mercado de alimentos y bebidas es el más grande en Colombia en términos de ventas. En 2007, las ventas generales de alimentos y bebidas no alcohólicas ascendieron a cerca de € 2.4 billones (7.045.841 millones de pesos), lo que representa alrededor del 36% del total del mercado nacional (DANE, 2010). 6.3 Producción En esta sección, la producción agrícola se interpreta como la producción de materia prima para la industria de procesamiento de alimentos en Colombia. Al comparar la producción agrícola en Colombia con otros países de América del Sur (Tabla 20), se puede observar que el país ocupa el quinto lugar en área cultivada y el tercero en volumen de producción. Tabla 14: Producción Agrícola en los Países de América del Sur (productos seleccionados)1, 2009 País Área Cultivada (hectárea) Producción (toneladas) Brasil 93‘694‘787 286‘798‘340 Argentina 51‘733‘175 92‘024‘965 Colombia 3’719’388 23’642’156 Perú 3‘489‘776 20‘301‘223 Venezuela 3‘110‘650 13‘833‘489 Chile 1‘513‘796 13‘654‘151 Ecuador 2‘431‘224 13‘619‘037 Paraguay 8‘323‘289 13‘134‘554 Bolivia 4‘444‘909 7‘648‘948 Uruguay 2‘763‘696 7‘435‘297 Guyana 183‘261 654‘850 Suriname 53‘106 340‘351 Guyana Francesa 11‘034 65‘098 Fuente: FAO, 2010 1 Incluye cereales, frutas cítricas, cereales secundarios, cultivos fibrosos, frutas, tortas oleaginosas, cultivos oleaginosos, legumbres, raíces y tubérculos, árboles de frutos secos, vegetales y melones. No se tiene información disponible sobre el consumo de grupos de productos específicos en Colombia. No obstante, las últimas cifras disponibles (2006) muestran que el consumo de frutas y productos enlatados por parte de los consumidores de clase media fue de € 500 mil (1.523.445.455 pesos). En el caso de las 50 | Inteligencia de Mercados para Colombia – EFTA 2010 Figura 15 Cultivo de melón en el Valle del Cauca El cultivo de frutas, uno de los grupos de productos en los que se enfoca este informe, ascendió a alrededor de 124 mil hectáreas, con una producción total de 1.3 millones de toneladas en 2009. El cultivo de verduras ascendió a 24 mil hectáreas y una producción total de 441 mil toneladas en 2009. En cuanto a las frutas del Amazonas, las principales áreas de producción son Caquetá y Putumayo. Guaviare y Amazonas también son importantes en la producción de estas frutas, pero en cantidades más pequeñas. Las últimas estadísticas (Rocha, 2006) señalan que el cultivo de frutas específicas del Amazonas en Colombia ascendió a: Tabla 16: Cultivo de frutas del Amazonas, 2004 Producto Arazá (Eugenia stipitata) Copoazú (Theobroma grandiflorum) Chontaduro (Bactris gasipaes) Cocona (Solanum sessiliflorum) En la tabla 21 se muestra el cultivo específico de materias primas en Colombia, dividido por los productos pertinentes (y disponibles) para este informe. Se incluyen otros productos como referencia. Tabla 15: Área y producción de cultivos en Colombia (productos prioritarios de exportación), 2009 Producto Banano (para exportación) Área Cultivada (hectárea) 42‘655 Producción (toneladas) 1‘724‘707 Café Plátano (para exportación) 887‘661 22‘459 468‘000 165‘378 Cacao Caña de Azúcar 127‘988 170‘313 49‘348 23‘588‘646 Palma 365‘546 4‘111‘754 Selección de Frutas: 123’601 1’338’541 Aguacate 23‘463 171‘554 Granadilla 7‘157 26‘878 Lulo 9‘714 54‘758 Mango 21‘495 189‘189 Maracuyá 7‘776 111‘956 Mora 14‘201 110‘089 Piña 15‘183 433‘408 Uchuva Selección de verduras: Ají 1‘206 15‘196 24’071 440’897 3‘090 20‘978 Brócoli/coliflor 1‘428 25‘595 Cebolla 16‘030 327‘033 Fuente: Ministerio de Agricultura – Estadísticas Agropecuarias, 2010 Entre los productos seleccionados para este informe, el café, por una gran diferencia, es el producto líder en Colombia, con un área cultivada de alrededor de 888 mil hectáreas y una producción de 468 mil toneladas en 2009. 51 Área Cultivada (Hectáreas) 32‘615 14‘234 6‘306 219 El área de cultivo de Borojó (Borojoa patinoi), una fruta que se encuentra sobre todo en los departamentos de Chocó y Valle del Cauca (en la Costa Pacífica), se calculó en 3 mil hectáreas en 2004 (cifras más recientes disponibles). La producción de Borojó se calculó en mas de 17 mil toneladas en 2008 (Universidad Nacional de Colombia). 6.4 Procesamiento En el contexto de la industria de procesamiento de alimentos de América del Sur, Colombia no se encuentra entre los gigantes, que básicamente están compuestos por Brasil y Argentina. Chile también se encuentra entre los países cuya industrialización le permitió un desarrollo sólido de la industria de procesamiento de alimentos, mientras que Colombia y Perú pertenecen al grupo de procesadores de alimentos de tamaño mediano en América del Sur. Figura 16 Planta de procesamiento de Fruta, fuente: Dreamstime La mayor parte del procesamiento de productos alimenticios en Colombia se lleva a cabo alrededor de las áreas urbanas, donde se encuentran los grandes conglomerados de industrias, mercados importantes y la infraestructura necesaria. Los procesadores de alimentos en Colombia se componen de multinacionales a gran escala, compañías pequeñas y medianas y fabricantes artesanales. La industria de alimentos es uno de los sectores más grandes y | Inteligencia de Mercados para Colombia – EFTA 2010 fundamentales de la economía, que representa el 28% de la producción industrial y el 22% del total de la fuente de empleo. La industria de alimentos colombiana reportó un crecimiento promedio del 7.0% en 2008. En 2009, se registró un descenso del 3.5% que se debió principalmente a la prohibición de las exportaciones colombianas hacia Venezuela y a la caída de las exportaciones a Ecuador por el deterioro de las relaciones diplomáticas (Informe de Ganancias 2010). Como se observa en la Tabal 21, el procesamiento de frutas y verduras (junto con los aceites y grasas vegetales) ascendió a € 1,070 millones en 2007, concentrados alrededor de Bogotá, Cali, Barranquilla y Medellín. En cuanto al procesamiento de productos de café, la conglomeración tiene lugar en torno a las importantes regiones productoras de café, que conforman el Triangulo del Café: Risaralda, Quindío y Caldas, polos importantes para esta industria. Bogotá y Medellín también son zonas importantes para el procesamiento de productos de café, los cuales ascendieron a un total de € 1,088 millones en 2007. El procesamiento de otros productos alimenticios ascendió a € 1,605 millones en 2007. Tabla 17: Procesamiento de alimentos en Colombia (sectores seleccionados), en 2007 Código de Actividad Económica 152 156 Sector Procesamiento de frutas, verduras, aceites y grasas vegetales Procesamiento de productos de café2 Valor (Producción Bruta, en € 1’000)1 1‘070‘031 1‘087‘812 Número de Compañías y principales áreas metropolitanas 113 - Bogotá, Cali, Barranquilla, Medellín 102 - Manizales, Pereira, Bogotá, Medellín 153 - Bogotá, Cali, Medellín Procesamiento de otros 1‘605‘348 alimentos, como cacao, chocolate y otros productos de confitería. 1 € 1.00 = 2‘902 pesos colombianos (tasa de cambio promedio en 2007, Fuente: http://www.oanda.com) 2 Incluye clasificación, descafeinado, tostado/molienda, extracción y otras formas de procesamiento. Fuente: DANE, 2010 158 ducción de frutos secos, cuya participación en el total de la industria no supera el 1% son los últimos de este grupo. Productos Orgánicos y de Comercio Justo Algunas compañías en Colombia ya comenzaron a procesar y comercializar productos alimenticios orgánicos y de Comercio Justo, atendiendo un nicho del mercado que está asociado con la creciente preocupación por los temas de salud, sociales y ambientales. Una de las compañías identificadas fue Fruandes, cuyas materias primas están certificadas como orgánicas de Comercio Justo. La Compañía produce frutos secos para la producción de barras de cereal o para consumo como pasa bocas. Productora de Jugos, ubicada en Tuluá, también comenzó a trabajar recientemente con pulpa de fruta orgánica. Algunas otras compañías están considerando el desarrollo de líneas orgánicas para algunos productos. Aunque se trata de un desarrollo que se está llevando a cabo en la industria de alimentos procesados de Colombia, todavía es muy puntual y específico para compañías que tienen un manejo solido en su cadena de suministro. A pesar del creciente interés que se presenta sobre todo en el procesamiento orgánico, varias de las compañías entrevistadas manifestaron que aspectos como los costos de conversión, la inestabilidad en la oferta de materia prima orgánica y los costos en la adaptación del plan para procesar orgánicamente, todavía les impide producir frutas y verduras certificadas. En el caso del café, existen muchas compañías como Café Devotion y Procafecol (Juan Valdez) que ya comercializan café producido orgánicamente, que con frecuencia tienen certificaciones adicionales como la UTZ y Rainforest Alliance 6.5 Exportaciones Esta sección se centra en las exportaciones colombianas de alimentos procesados, enfocándose en tres grupos de productos: frutas y verduras procesadas, hierbas y especias procesadas y extractos de café. Se describen las exportaciones colombianas con destino a EFTA y a la UE. Las compañías de procesamiento de frutas y verduras con mayor participación en el subsector en términos del orden de importancia son: fabricantes de jugos, fabricantes de encurtidos y salsas y fabricantes de alimentos enlatados. Los productores de otras preparaciones como concentrados de frutas, pulpa de fruta y verduras congeladas, mermeladas y jaleas y, finalmente, la pro- 52 | Inteligencia de Mercados para Colombia – EFTA 2010 Tabla 18: Exportaciones de productos seleccionados desde Colombia, expresado en € 1,000 y toneladas 2005 Producto valor* 2007 2009 volumen valor* volumen Frutas y verduras 35‘589 procesadas Participación de 20’701 las frutas tropicales/exóticas Hierbas y espe2‘031 cias procesadas 20‘958 40‘684 27‘984 46‘122 27‘155 valor* volumen 8’741 22‘187 10’013 26‘358 12’133 1‘106 3‘989 1‘524 4‘996 2‘398 Extractos de café 125‘580 31‘574 122‘679 29‘661 n.a. n.a. *Los valores se convierten de dólares estadunidenses a Euros. 6.5.1 Exportaciones por grupo de productos Frutas y verduras procesadas En 2009, Colombia exportó € 46 millones ó 27 mil toneladas de frutas y verduras procesadas, registrando un incremento del 7.0% aproximadamente, en valor y volumen. Cerca del 60% (en valor) de estas exportaciones estuvieron representadas por frutas tropicales/exóticas. Las exportaciones colombianas de frutas y verduras procesadas a los países EFTA ascendieron a € 164 mil o 198 toneladas en 2009, con un incremento en la tasa promedio anual del 6.7% en valor y del 7.4% en volumen desde el 2005. Suiza fue el único destino importante para estas exportaciones, con una participación de más del 99%. Las frutas tropicales/exóticas representan casi el 90% del total de las exportaciones de frutas y verduras procesadas de Colombia a los países EFTA. Las exportaciones a la UE fueron mucho más considerables, ascendiendo a € 27 millones ó 13 mil toneladas en 2009 (casi el 60% del total de las exportaciones colombiana de frutas y verduras procesadas). Entre el 2005 y el 2009, las exportaciones a la UE aumentaron a una tasa promedio anual del 7.9% en valor y 6.7% en volumen. Las frutas tropicales/exóticas representaron alrededor del 80% del total de las exportaciones colombianas de frutas y verduras procesadas a la UE. Hierbas y especias procesadas Las exportaciones de hierbas y especias procesadas experimentaron un gran crecimiento en los últimos años, a una tasa promedio anual de 25% en valor y 23% en volumen entre 2005 y 2009. En 2009, estas exportaciones ascendieron a casi € 5.0 millones y más de 2.000 toneladas. En comparación con otros grupos de productos, las especias y las hierbas siguen siendo un grupo de 53 productos relativamente pequeño dentro del total de las exportaciones colombianas. Aunque EFTA es un destino modesto para las exportaciones colombianas de hierbas y especias, el período 2005-2009 registró un gran aumento promedio anual del 147% en valor y 132% en volumen. Las exportaciones ascendieron a € 2.400 y 834 toneladas en 2009, con Suiza como el único destino dentro de EFTA. Como en el caso de las frutas y verduras procesadas, las exportaciones de especias y de hierbas a la UE fueron mayores, ascendiendo a € 182 mil ó 653 toneladas en 2009. No obstante, la UE representó menos del 4.0% de los destinos para las exportaciones colombianas de hierbas y especias, que en su mayoría van dirigidas a otros países de América Latina y Estados Unidos. Sin embargo, las exportaciones a la UE aumentaron a una tasa promedio anual muy fuerte del 41% en valor y 153% en volumen entre 2005 y 2009. Extractos de café / café soluble Las exportaciones colombianas de extractos de café (como extractos, esencias, concentrados y productos derivados, incluyendo el café soluble), ascendieron a € 112 millones ó 24 mil toneladas en 2007, manteniéndose estable en valor y volumen desde 2005. La información correspondiente al año 2009 no está completa, por lo tanto no se puede presentar. Una parte muy pequeña de las exportaciones colombianas de extractos de café tienen como destino los países EFTA (alrededor del 1.0% en 2007). Suiza fue el principal importador, con una participación del 96% en 2007; el resto llega a Noruega. El total de las exportaciones ascendieron a € 1.0 millones ó 144 toneladas en 2007. Se registró un descenso de más del 20% en las exportaciones colombianas de extractos de café a los países EFTA entre 2005 y 2007. La UE es el destino más importante para las exportaciones colombianas de extractos de café, lo que representó una participación de más del 30% en 2007. Las exportaciones a la UE ascendieron a € 34 millones ó 5.700 toneladas, permaneciendo estables en valor y con una leve disminución en volumen desde 2005. 6.5.2 Principales exportadores colombianos por actividad económica. Esta sección hace una lista de los principales exportadores colombianos de alimentos procesados, divididos de acuerdo con su respectivo código de actividad económica. Las exportaciones se presentan en términos de valor y volumen, dando a conocer el carácter de las compañías que comercian diferentes grupos de productos dentro del sector. Se hace énfasis en compañías que exportan frutas y verduras procesadas que, como se puede ob- | Inteligencia de Mercados para Colombia – EFTA 2010 servar, están conformadas por un grupo de pequeños y medianos exportadores. Tabla 19: Procesamiento de frutas y verduras (código de actividad económica: 1521) Compañía Ubicación C.I. Comexa S.A. Cartagena C.I. Agrofruit S.A. Medellín Productora de Jugos S.A. Cali Frucol S.A. Comercializadora Internacional Cali Alimentos SAS S.A. Bogotá, D.C. Frito Lay Colombia LTDA Bogotá, D.C. Pulpafruit Bogotá, D.C. Frigorífico de la Costa S.A. Barranquilla C.I. Frutos de los Andes Fruandes LTDA Bogotá, D.C. C.I. Doña Paula S.A. Medellín Fuente: DANE, 2010 Tabla 20: Tostado, molienda y otros procesamientos del café (códigos de actividad económica 1562, 1563 y 1564) Compañía Ubicación Industria Colombiana de Café S.A. Medellín Industrias Aliadas S.A. Ibagué Foodex S.A. Manizales Descafeinadora Colombiana S.A. Manizales Toscafé Oma S.A. Bogotá, D.C. Fuente: DANE, 2010 Tabla 21: Procesamiento de otros alimentos, como cacao, chocolate y otros productos de confitería (códigos de actividad económica: 1581 y1589). Compañía Ubicación Cadbury Adams Colombia S.A. Cali Colombina S.A. Cali Quala S.A. Bogotá, D.C. Nestlé de Colombia SA Bogotá, D.C. Compañía de Galletas Noel S.A.S. Medellín 6.6 Estructura y Prácticas de Comercio 6.6.1 Canales de distribución La industria de alimentos procesados en Colombia comienza a nivel de cultivo de materia prima, como se trató en la sección 5.3. A partir de sus fuentes de cultivo alrededor de Colombia, las materias primas para la industria de procesamiento se transportan hasta su comprador final (industria) ya sea directamente o a través de distribuidores. Para algunas compañías, las materias primas llegan de diferentes partes de Colombia, lo que les exige tener una red de distribuidores muy desarrollada, mientras algunas compañías tienen contacto directo con sus proveedores o tienen su propio cultivo. Las compañías de procesamiento y/o distribuidores obtienen sus materias primas directamente de los productores o a través de asociaciones/cooperativas. Cuando la material prima llega a la industria de procesamiento, se revisa en cuanto a calidad y se prepara para su transformación. El tipo de procesamiento por el que pasa la materia prima depende de la naturaleza de la Compañía y del producto final para el que se vaya a utilizar. Con frecuencia, el procesamiento también recibe la influencia de las especificaciones del cliente. En general, la materia prima se: Transforma en producto final listo para exportación (empacado, etiquetado, etc.). Este proceso ya lo hacen algunas compañías colombianas cuando exportan a los países EFTA y a la UE pero de una manera muy esporádica. En algunas compañías, este tipo de procesamiento también se hace por encargo de acuerdo con las especificaciones del fabricante/comprador. Transforma en productos semi-procesados (como pulpa congelada), y se exporta como un ingrediente que tendrá una transformación adicional a producto final (como jugo) en el país de destino. Este es el canal más común para los exportadores pequeños y medianos en Colombia, y el que ofrece más oportunidades en los mercados EFTA y de la UE. Transforma en producto semi procesado, luego se transforma en producto final, y posteriormente se exporta. Estas actividades se pueden llevar a cabo dentro de la misma compañía o entre diferentes compañías de procesamiento, que trabajan a diferentes niveles. Fuente: DANE, 2010 Mientras que algunas compañías de procesamiento cuentan con la capacidad para exportar ellas mismas, algunas com- 54 | Inteligencia de Mercados para Colombia – EFTA 2010 pañías de menor escala, acuden al servicio de compañías exportadoras especializadas presentes en Colombia. Figura 17: Estructura comercial de alimentos procesados en Colombia Productor Alimento fresco (Materia prima) Asociación/ Cooperativa Distribuidor Industria de procesamiento (1a fase) Industria de procesamiento (1a fase) Producto semi- Producto final procesado Industria de procesamiento (2a fase) Exportador Producto final Al mercado nacional no se llega mediante este esquema, pero juega un papel importante en todos los niveles, con la gran diferencia que los productos finales son de más fácil acceso para los consumidores en Colombia. Muchas veces las compañías tienen una línea de productos orientada al mercado nacional de Colombia, y otra línea independiente especialmente destinada a la exportación. También es común que algunas compañías elaboren productos terminados que se venden en el mercado nacional y productos semi procesados que se exportan. Asociaciones del Sector Todos los productores de frutas en Colombia (frescas o procesadas) se encuentran asociados en la Administradora de Fondo Nacional de Fomento Hortifrutícola (ASOHOFRUCOL) http://www.asohofrucol.com.co Los productores de café y de productos derivados del café están sujetos a la Federación Nacional de Cafeteros de Colombia (FNC) - http://www.cafedecolombia.com. 55 6.6.2 Transporte y logística Colombia tiene 4 puertos principales, desde donde salen del país el 95% de sus exportaciones. Estos puertos son: Barranquilla – especializado en carga extra-dimensional Cartagena – en su mayoría contenedores Santa Marta – especializado en carga liviana Buenaventura – manejo de contenedores y carga liviana Los temas de transporte y logística relacionados con los alimentos procesados dependen de la naturaleza del producto. Aunque el puerto de Santa Marta tiene un enfoque especial hacia mercancía liviana y cuenta con una infraestructura adecuada para mercancía refrigerada/congelada, para la mayoría de las exportaciones se sigue utilizando el puerto de Cartagena como punto de salida. En este caso, los productos refrigerados se manejan mediante el uso de contenedores. Por lo general, los productos que se exportan a Asia y Oceanía, salen de Colombia por el Puerto de Buenaventura. A diferencia de los medios de transporte convencionales, el 95% de las exportaciones directas de Colombia hacia los países EFTA se hacen a través de transporte aéreo. Esto se debe a que Suiza, el mercado más grande de EFTA, es un país sin salida al mar. Sin embargo, se observa que gran parte de las exportaciones colombianas que ingresan a Suiza, primero entran al mercado europeo a través de puertos como el de Hamburgo (Alemania) y Róterdam (Holanda). Los envíos de mercancía a gran escala (como contenedores con carga completa) no están sujetos a los aranceles de la UE, sino que se despachan en tránsito a Suiza. Colombia tiene 3 aeropuertos principales alrededor de sus principales áreas metropolitanas: El Dorado (Bogotá) José M. Cordoba (Medellín) Alfonso Bonilla Aragón (Cali) 6.6.3 Legislación Marco Legal La legislación colombiana que se le aplica al procesamiento, preparación, empaque, almacenamiento, transporte, importaciones y exportaciones de productos alimenticios, se define en la Ley 09 de 1979 que trata sobre las medidas sanitarias. Esta ley incorpora los principios legales y los recursos técnicos en términos de prevención y reglamentación de los aspectos sanitarios que pueden afectar la salud individual y colectiva. Esta ley está organizada en doce títulos y 607 artículos, en el que el Título V establece el marco general para los alimentos. De acuerdo con esta ley, y con base en las facultades asignadas, el Ministerio de Bienestar Social (antiguo Ministerio de Salud), en coordinación con otros ministerios, organismos oficiales y la participación del sector privado, emitió las reglamentaciones para | Inteligencia de Mercados para Colombia – EFTA 2010 diferentes productos alimenticios y sus respectivas actividades de producción, procesamiento y comercialización, por medio de decretos y resoluciones. Las resoluciones más importantes en el marco de este estudio, son las siguientes: Tabla 22: Legislación relevante para los alimentos procesados en Colombia Resolución 15789 Octubre 10/1984 Regula las características físicas organolépticas, las características químicas y microbiológicas de mermeladas y jaleas. Resolución 14712 – Regula los temas relacionados con la producción, Octubre 12/1984 procesamiento, transporte, almacenamiento y comercialización de frutas y verduras procesadas. Resolución 7992 El título V de la Ley 09 de 1979, regula parcialmente Julio 21/1991 lo que tiene que ver con el desarrollo, preservación y comercialización de jugos, néctares, pulpas, pulpas dulces y bebidas de frutas. Resolución 243710 Establece las directrices sobre etiquetas, empaques – Septiembre y rótulos, el uso de etiquetas adhesivas y autoriza30/1999 ción de agotamiento de empaques Decreto 3075 - 1979 Buenas Prácticas de Manufactura en Colombia. El instituto colombiano de Normas Técnicas y Certificación (ICONTEC), el organismo nacional de normas, desarrolló una cantidad significativa de normas y técnicas sobre alimentos, que fueron oficiales y obligatorias, pero que en la actualidad son de carácter voluntario. Implementación e Inspección La institución colombiana que garantiza la salud pública a nivel nacional es el Instituto Nacional de Vigilancia de Medicamentos y Alimentos (Invima), que tiene la obligación de inspeccionar, supervisar y vigilar en salud a los asuntos técnicos y científicos de los alimentos, entre otros productos. De acuerdo con las funciones encomendadas por el Decreto 1290 de 1995, el INVIMA es responsable de implementar las políticas que tienen que ver con la vigilancia en salud y el control de calidad de medicamentos, productos biológicos, alimentos, bebidas, cosméticos, médicos y otros que tienen impacto en la salud individual y colectiva. Algunas de las funciones generales del Invima, son las siguientes: Controlar y vigilar la calidad y la seguridad de los productos relacionados en el artículo 245 de la ley 100 de 1993 y demás normas pertinentes a todas las actividades relacionadas con su producción, importación, comercialización y consumo. Proponer, desarrollar, diseminar y actualizar las normas científicas y técnicas que se les aplican a los procedimientos de inspección, vigilancia en salud, control de calidad, evaluación y sanción relacionadas con los registros sanitarios. 56 El INVIMA tiene como soporte legal las leyes 100 de 1993 y la 1122 de 2007, que establecen que esta institución es la autoridad nacional en salud que se encarga de la inspección, vigilancia y control de la producción y el procesamiento de alimentos, el control sobre la seguridad en la importación y exportación de alimentos y materias primas para su producción. 6.6.4 Aranceles y Cuotas Los aranceles y cuotas en Colombia están bajo la competencia de la Dirección de Impuestos y Aduanas Nacionales de Colombia (DIAN) http://www.dian.gov.co. No hay aranceles ni cuotas específicas que se apliquen a los productos que se analizan en este informe. 6.7 Precios 6.7.1 Factores del precio Por lo general, los precios nacionales y de importación y exportación de los alimentos procesados varían de acuerdo con una serie de factores, tales como: El precio / origen de la materia prima Calidad o categoría de la material prima (como color, sabor, textura, y qué tan adecuadas son para procesar). Nivel de suministro en el mercado global Tipo de producto final / nivel de procesamiento (como congelado, seco, deshidratado por congelación, extracto, etc.) y los estándares de calidad. El mercado de alimentos procesados en general (con enfoque en frutas y verduras conservadas) se puede dividir en tres segmentos de precios: bajo, medio y alto. La categoría del producto depende de los factores ya mencionados, pero también lo determina la certificación (como orgánico, Comercio Justo). Un producto que tiene un excelente sabor, alta calidad y certificación orgánica, se ajusta al segmento de gama alta y por lo tanto se puede vender a un precio más alto. Debido a las drásticas variaciones de disponibilidad, provocadas por cosechas irregulares, condiciones climáticas o desastres naturales, los cambios en la oferta tienen un efecto mucho mayor en los niveles de los precios que los cambios de la demanda. La tasa de cambio del peso colombiano con relación al dólar también influye en los precios de los alimentos procesados exportados desde Colombia. El peso colombiano sigue siendo relativamente fuerte frente al dólar estadounidense, lo que se considera perjudicial para las exportaciones agrícolas, ya que los productores no pueden compensar el aumento de los costos de producción. (Informe de Ganancias, 2010). | Inteligencia de Mercados para Colombia – EFTA 2010 6.7.2 Información y valor agregado del precio La página de Internet de Cooperación Colombia Internacional (CCI) - Servicio de Información Agropecuaria (SIA) > Búsqueda de Precios, tiene una base de datos completa y actualizada, que contiene los precios de frutas y verduras frescas, granos y otras materias primas: Servicio de Información Agropecuaria: http://www.cci.org.co/ccinew/SIA.html Asegúrese de tener en cuenta los costos adicionales (comerciales y no comerciales), como derechos de aduana, carga/descarga, comercialización, muestras de análisis químico y transporte interno. Tenga en cuenta que el rendimiento de los productos procesados (en relación con sus materias primas frescas) varía de acuerdo con la naturaleza del producto y las diferentes formas de procesamiento a las que se somete la materia prima. Al tomar la materia prima como base, se calculan a groso modo los diferentes márgenes de valor agregado para cada técnica de procesamiento: Secado: 10-15% Extracción de pulpa / congelación: 80% vez se inscriba en la página web: http://www.proexport.com.co, bajo exportar servicios. Con esta herramienta, el exportador puede simular los costos de transporte internos y externos de acuerdo con factores tales como el producto, punto de origen y destino, embalaje, etc. Actualmente la herramienta cubre 28 mercados/rutas, y presenta costos que sirven como referencia. 57 Deshidratación por congelación: más del 100% Los costos de transporte en los que incurren los exportadores colombianos se pueden calcular utilizando la herramienta Simulador de Costos de ProExport DFI, que estará a su disposición, una | Inteligencia de Mercados para Colombia – EFTA 2010 58 | Inteligencia de Mercados para Colombia – EFTA 2010 7. FICHAS TÉCNICAS 7.1 Extractos de café/café soluble 7.1.1 Características del producto y el contexto colombiano El café es un producto esencialmente colombiano. En 2009 la producción colombiana de café ascendió a un área cultivada de 888 mil hectáreas y a un total de 468 mil toneladas de producto. Colombia es conocida por producir uno de los cafés más finos del mundo. esencias y concentrados de café producidos en la UE. Dentro de la EFTA, Suiza es claramente el líder, siendo la sede (home-base) para compañías de gran escala que producen extractos de café, tal como HACO y Swiss Water. Figura 18 Café soluble, fuente: Dreamstime A pesar de su avanzada industria cafetera, Colombia no es un gran productor o exportador de extractos de café (incluyendo el café soluble), productos que requieren altos volúmenes y grandes inversiones en maquinaria. Algunas de las compañías que producen extractos de café/café soluble en Colombia son: Café Buen Día, Casa Luker, Almacafé y Colcafé. De acuerdo con la revista colombiana La Barra el mercado internacional requiere tanto extractos de café liofilizados como secados por atomización (aspersión), pero los productores colombianos se han concentrado en productos no liofilizados. La mayoría de sus consumidores finales están en el mercado institucional, el cual requiere volúmenes muy altos; algunos ejemplos son las cadenas de comida rápida y los estadios. De acuerdo con la Federación Nacional de Cafeteros, Colombia exportó 584 sacos (equivalente en grano verde) de extractos de café7 y café soluble en 2009, reportando una disminución anual promedio de 1,8% desde 2005. 7.1.2 Análisis de la competencia ¡El café casi siempre es procesado en la UE o en EFTA! Muy pocas cantidades de productos de café listos para el consumo humano o para ser usados por la industria son importados por estos países. En Europa la industria del tostado y extracción del café es fuerte, por lo tanto las oportunidades para los productos procesados de los países en desarrollo siguen siendo muy limitadas. Entre los países de la UE y EFTA, definitivamente Alemania es el actor más grande en la extracción de café. Alemania es responsable de casi el 40% de las 75 mil toneladas de extractos, 7 Organización Internacional del Café en Londres (ICO - http://www.ico.or) utiliza un factor de conversión oficial de 2,6 entre el café verde y el café instantáneo. Este coeficiente es utilizado por razones estadísticas y es un valor promedio, también da un rendimiento en el tueste entre el 40 y 50% dependiendo de la pérdida que el café verde sufre durante el tueste. La Unión Europea utiliza un factor de rendimiento del 40% para propósitos de aduana. 59 La mayor parte de los extractos de café (café soluble) exportado por los países productores es polvo secado por atomización (aspersión). Brasil sigue siendo el país no europeo más competitivo en el suministro de extractos de café a la UE y a la EFTA. El país ha ido incrementando su participación de extractos, esencias y concentrados en el mercado internacional, teniendo un vasto suministro de café verde Robusta – el insumo principal para la producción de extractos. En 2009, Brasil exportó a la UE 11 mil toneladas de extractos, esencias y concentrados. Ecuador también tiene una industria competitiva de procesamiento de café y ocupa el puesto número 2 (entre tres países) en el suministro de extractos de café a la UE (Reporte europeo sobre el café, 2009). En el segmento del secado por atomización (aspersión), se ha registrado una intensa competencia de precios y una disminución en la capacidad de fabricación en los países consumidores (incluyendo la UE y EFTA). El progreso del segmento de liofilización continúa, de forma significativa, creciendo rápidamente y requiriendo una proporción más grande de café arábigo de gran calidad (lo que le da a Colombia una ventaja). Sin embargo, Nestlé y Kraft Foods siguen dominando el mercado. Además, se registra un exceso de capacidad de producción, especialmente en Brasil y Alemania, los principales competidores de Colombia en este segmento (Centro de Comercio Internacional, 2008). | Inteligencia de Mercados para Colombia – EFTA 2010 7.1.3 Mercado de EFTA y la UE Los consumidores finales más importantes de extractos de café en la UE y la EFTA son las industrias productoras de alimentos, galletas, dulces y productos lácteos saborizados. En el caso del café soluble, que es un producto de consumo, las ventas se realizan a través de cadenas de supermercados o minoristas especializados. también se comercializan en este sector (Centro de Comercio Internacional, 2008), un segmento en el que Colombia puede ser competitiva. En 2009, Suiza importó 100 mil sacos GBE (equivalente en grano verde) de extractos de café. Las importaciones noruegas de extractos, esencias y concentrados de café sumaron 1,7 millones de toneladas (+/- 90 mil sacos GBE) – principalmente de la UE y Suiza. Con relación a los cafés instantáneos que están dirigidos al consumidor final, los nichos de mercado importantes consisten en cafés que han sido producidos en una forma orgánica, justa, amigable con el medio ambiente o de forma socialmente responsable. Por lo tanto, tener su café certificado puede ser una gran oportunidad para aumentar su mercado, y con frecuencia es un requisito del comprador. Algunos ejemplos de los estándares de producción de café son: Fairtrade, Organic, Rainforest Alliance, 4C y UTZ Certified (CBI, 2010). En 2009, la UE importó 41 millones de toneladas de extractos de café originarios de países que no pertenecen a la UE (terceros países). Colombia fue el cuarto proveedor más grande y fue responsable por el 8,6% del total de las importaciones, después de Brasil (27%), Ecuador (25%) y Costa de Marfil (10%). Aunque las cifras de la demanda industrial de extractos de café no están disponibles, es posible estimar el consumo final de café soluble/instantáneo en la UE y EFTA. Café soluble o instantáneo – La participación del café soluble en el consumo total de café varía de forma considerable entre los países miembros de la UE; en Alemania, el café soluble representa menos del 8% del consumo total de café, mientras que en el Reino Unido e Irlanda, ambas naciones tradicionalmente consumidoras de té, esta participación alcanza cerca del 80%, aunque como el consumo de café es cada vez más sofisticado, esta participación está disminuyendo. En la UE como un todo, el consumo de café soluble está creciendo cerca del 0,2% anualmente. Como el consumo de café soluble está disminuyendo en su principal mercado, el Reino Unido, el crecimiento en su mayor parte se le puede atribuir a los países de Europa Oriental (Centro de Comercio Internacional, 2008). En 2008, el consumo total de café en la UE alcanzó 2,4 millones de toneladas o 5,0 kilos per cápita (Centro para la Promoción de Importaciones de Países en Desarrollo – CBI, 2010). Marcas Premium de café soluble liofilizado – Como se mencionó anteriormente, Nestlé y Kraft Foods dominan este segmento, pero otras marcas ganaron una mayor participación en el mercado (en su mayoría marcas de supermercados). Aunque no es el tipo de café soluble/instantáneo más popular, el café liofilizado está conquistando el mercado, donde España y el Reino Unido siguen siendo algunos de los mercados más interesantes (el café liofilizado representa el 30% del mercado de café soluble). Las mezclas extra Premium de café liofilizado compuestas solo o principalmente de café arábigo y algunas veces de un solo origen 60 Nichos de mercado Para los extractos de café dirigidos a la industria, los nichos de mercado no juegan un papel importante. 7.1.4 Canales de distribución La mayoría de las exportaciones de extractos de café (café soluble) se hacen como producto terminado (en empaque primario, no para venta al por menor), pero algunas ventas se hacen como concentrado liofilizado para ser terminado en el país de destino. Los extractos de café (liofilizado) se comercializan directamente del fabricante al consumidor final, sin intermediario. La mayor industria consumidora de este tipo de producto (después de los fabricantes de productos de café listos para consumir para los canales institucionales) es la industria de los saborizantes. El café soluble se puede comerciar de dos formas diferentes: en empaque para el consumidor o a granel. Cuando se importa a granel, por lo general el producto se mezcla con cafés de otro origen, y posteriormente se empaca y distribuye a través de los canales minoristas. Los comerciantes que comercian con cafés instantáneos normalmente no se especializan en este producto, son importadores comunes de café. Es frecuente que fabricantes como Nestlé y Douwe Egberts también importen café soluble directamente de los países productores. 7.1.5 Requisitos de entrada al mercado En la UE, la Directriz 1999/4/EC establece los requisitos sobre la composición y etiquetado de los extractos de café. Los extractos de café sólo pueden ser comercializados en la UE cuando cumplen con los requisitos de la Directriz. Los siguientes productos entran en la definición de extractos de café: Extractos de café | Inteligencia de Mercados para Colombia – EFTA 2010 Extractos de café solubles Café soluble (con excepción del café soluble torrefacto) Café soluble La legislación suiza para los extractos de café es parte de la Sección 5 del Capítulo 11 de la Ordenanza 817.022.111 sobre bebidas no alcohólicas (particularmente té, infusiones, cafés, jugos, jarabes y limonadas). Las estipulaciones de esta ley son idénticas a la legislación de la UE. Igualmente, la legislación noruega establece los mismos requisitos de la Directriz de la UE para los extractos de café y achicoria. La Directriz 99/4/EC, relacionada con los extractos de café y los extractos de achicoria, fue implementada mediante la Regulación No. 887 del 31 de Agosto de 2000. (Título original: Forskrift nr 887 av 31. august 2000 om kaffe og sikoriekstrakter). Por el contrario, para entrar al mercado de la UE, los proveedores brasileros tienen que pagar un arancel del 9,0% para extractos, esencias y concentrados de café y un arancel de 2,6% para cafés tostados. 7.1.6 Fuentes de información Federación Europea del Café - http://www.ecf-coffee.org Asociación Suiza para el Comercio del Caféhttp://www.sucafina.com Asociación Noruega del Café - http://www.kaffe.no Centro de Comercio Internacional: La Guía del Café http://www.intracen.org/thecoffeeguide Requisitos de los compradores En el negocio del café soluble se refieren al sabor y al aroma como ―cabezas‖ y a la celulosa hidrolizada como ―colas‖. Los clientes pueden especificar la proporción de cabezas y colas, con un máximo de 70% de cabezas y 30% de colas. Los clientes no pueden comprar café soluble que sea 100% cabezas; sin embargo pueden comprar extractos de café líquido puro que son 100% cabezas. El enfoque de la mayoría de la fabricación de café soluble es simplemente un grado comercial de instantáneo, en el cual las proporciones son normalmente 40% de cabezas y 60% de colas. Esto significa que el 60% de una taza de café soluble normal es fibra leñosa, ya que la fracción de sabor y aroma de esa taza es sólo el 40%. En el negocio del extracto líquido de café, la meta es extraer solamente la fracción del 20% del grano que es puro sabor y aroma, y dejar el restante 80% de la fracción del grano que es madera – como desperdicio o borras del café. Por lo tanto, los extractos líquidos de café son el sabor y el aroma puros del café en agua pura – sin fibra leñosa (Lockwood Trade Journal, 2006). Aranceles y cuotas Según el Tratado de Libre Comercio, Suiza, Noruega e Islandia cargan un arancel del 0% a los extractos, esencias y concentrados de café (y sus preparaciones) cuyo origen sea Colombia. Según el Sistema General de Preferencias, se aplica un arancel del 0% a los cafés verdes y tostados o a los extractos, esencias y concentrados de café de Colombia que entran a la UE. Por ejemplo, las mismas ventajas las tienen Perú y Costa Rica. 61 | Inteligencia de Mercados para Colombia – EFTA 2010 Cafés tostados de especialidad – ¿una oportunidad para Colombia? Tradicionalmente, el café es importado a Europa en grano, y sólo entonces es tostado y mezclado. Esto no sólo garantiza calidad, sabor y color estandarizados, sino que procesar el café en Europa también garantiza que, debido a la variedad de gustos alrededor de los diferentes mercados europeos, se satisfagan las preferencias del consumidor. Exportar café tostado a la UE de acuerdo con el Centro de Comercio Internacional Existen varios obstáculos para la exportación de café tostado desde el origen. Ninguno de ellos es insuperable, pero juntos forman una barrera importante para este comercio. El café tostado pierde rápidamente su sabor a menos que esté empacado al vacío o inyectado con gases inertes antes de sellar el empaque. Por lo tanto, un proveedor que desee exportar debe instalar áreas de empaque apropiadas. Las estadísticas de comercio muestran que las importaciones de café tostado a la UE y EFTA son muy limitadas, así como el papel de Colombia en el suministro de este tipo de producto. En 2009, la UE importó de terceros países 486 millones de euros o 25 mil toneladas de café tostado, de los cuales Colombia es responsable por 3,7 millones de euros o 513 toneladas. Colombia exporta a Suiza y Noruega; juntos suman algo más de 10 mil euros o 1,5 toneladas. Además, los consumidores cada vez son más sofisticados y demandan un empaque de alta calidad, lo que requiere un nivel de inversión importante. Adicionalmente, la legislación de los países importadores con frecuencia insiste en que los paquetes estén marcados con “vender antes de” o “consumir antes de”. Al mismo tiempo, Migros es responsable de cerca de la mitad del mercado suizo; el 90% del mercado en Noruega está controlado por cuatro tostadores, que también son los importadores más grandes de grano verde. El transporte del producto desde el origen al mercado puede tomar un tiempo considerable y esto pone al exportador en desventaja comparado con un tostador local que está en capacidad de ofrecer al minorista un producto con un mayor período de duración. Por lo tanto, para minimizar esta desventaja, los exportadores de café tostado necesitan desarrollar sistemas de distribución más ágiles. Usualmente esto requiere de la colaboración activa de agentes o de importadores especializados o de los tostadores en el mercado o mercados objetivo. Dentro del mercado del café tostado, el segmento que le brindaría más oportunidades a los tostadores colombianos sería el mercado de alta gama para los cafés de especialidad/de un solo origen. Este mercado alcanza precios muy altos y sólo está abierto a países productores de café que se asocian con calidad. Tener una historia que acompañe al producto final es también un aspecto crucial para entrar al mercado. Colombia cumple con estos dos criterios. La consistencia en la calidad y el sabor es un aspecto crucial para comercializar café tostado en la UE y EFTA, un factor que puede dar una ventaja de mercado a los tostadores que negocian con cafés de una sola finca. Estándares ambientales y sociales adicionales también son un aspecto muy importante para entrar al mercado de la UE. Los principales son: Fairtrade, Organic, Rainforest Alliance, 4C y UTZ Certified. Fuente: Centro de Comercio Internacional – La Guía del Café, 2008 La Guía Ukers - http://www.teaandcoffee.net/ukers - es un buen punto de partida para contactar potenciales compradores de café. El café tostado es un producto de venta al por menor, que tiene una alta demanda en la administración de la calidad (el Análisis de Riesgo y Puntos Críticos de Control – HACCP - por sus siglas en inglés - es necesario), el empaque y el transporte. Las habilidades de mercadeo también son esenciales; la demanda difiere si desea exportar bajo su propia marca (lo que requiere un mayor esfuerzo de mercadeo) o una marca privada (lo que requiere un sistema de atención de reclamos, por ejemplo). 62 | Inteligencia de Mercados para Colombia – EFTA 2010 7.2.2 7.2 Stevia 7.2.1 Características del producto Stevia rebaudiana (Bertoni) Bertoni es una planta que pertenece a la familia de las Asteráceas y que contiene steviol glucósido dulce, de los cuales el esteviosido y el rebaudiosido A son los más abundantes. Producción en Colombia La producción de stevia en Colombia es muy pequeña. Actualmente se estima en 144 toneladas anuales. La compañía Sweet Harvest es responsable de aproximadamente un tercio de la producción en Colombia. Biostevia es otro productor colombiano importante de productos de stevia. Figura 19 Stevia rebaudinana, fuente: Grenswetenschap Los productos de stevia se pueden clasificar en: hojas frescas, hojas secas (molidas), extractos crudos, extractos refinados y sub productos (tallo, semillas, flores). Esta ficha técnica se concentra en los extractos refinados, como los usados en los endulzantes con base en stevia. Sin embargo, los productores deben tener en cuenta que cerca del 30% de la stevia no se procesa para la extracción de ingredientes endulzantes. La mayoría de las hojas frescas y secas se usan para té, mientras que los sub productos se pueden utilizar en alimento para animales y en fertilizantes. En la UE, la planta de stevia, las hojas secas y los extractos crudos son considerados alimentos novedosos y están sujetos a la Ley de Alimentos Novedosos (EC/258/97). Los stevioles glucósidos (el esteviosido y el Rebaudiosido A) purificados son considerados como aditivos alimentarios y están sujetos a la regulación EC 1331/2008. En la sección 7.2.6 se da más información sobre las regulaciones de la UE y EFTA. Los alimentos novedosos y los aditivos alimentarios están sujetos a legislaciones muy diferentes. Por lo tanto, los exportadores de productos de stevia deben establecer a cuál de las dos categorías de alimentos pertenecen sus productos para así desarrollar una estrategia adecuada de entrada al mercado. Los procesadores de stevia pueden determinar si su extracto de stevia es considerado un extracto crudo (alimento novedoso) o un steviol glucósido (aditivo para los alimentos) comparando las especificaciones de su producto con las especificaciones de pureza del Comité Conjunto FAO/OMS de Expertos en Aditivos Alimentarios (JECFA por sus siglas en inglés). El comité JECFA ha especificado un nivel de pureza de 95% de steviol glucósido como mínimo para los endulzantes con base en stevia utilizados en alimentos y bebidas. No se espera que los extractos crudos y otros alimentos novedosos de stevia obtengan la autorización de la Comisión Europea tan pronto como los extractos refinados (aditivos alimentarios). Aunque en 2007 se presentó una solicitud para la autorización de las hojas de stevia, la evaluación inicial de esta solicitud no ha terminado. 63 La variedad más importante producida en Colombia es morita. Morita contiene concentraciones relativamente altas de rebaudiosido A, el componente principal de los endulzantes comerciales con base en stevia. En Colombia la stevia se puede cosechar con más frecuencia que en otros países suramericanos, como Paraguay. Esto ofrece la oportunidad de tener una producción más estable todo el año. 7.2.3 Suministro de stevia de Colombia a la UE y EFTA Actualmente, el suministro de stevia de Colombia a la UE y EFTA sigue siendo insignificante. Esto se debe principalmente a la falta de la autorización de comercialización por parte de la Comisión Europea. La Sección 1.5.5 da más información sobre este tema. 7.2.4 Competencia La producción total de hojas secas de stevia se estima en 50 mil toneladas anuales (Eustas, 2007). Hoy en día aproximadamente 20 países producen stevia. Los productores líderes son China y Paraguay. Otros productores importantes son Kenia, Indonesia, Vietnam, Tailandia, Argentina y Colombia. De acuerdo con GLG Life Tech, un productor líder de stevia, actualmente el 80% del suministro mundial de hoja de stevia crece en China y de este valor GLG Life Tech controla el 85%. En 2009, GLG Life Tech tenía en China una capacidad anual de producción de 5 mil toneladas. Las inversiones incrementaron la capacidad de | Inteligencia de Mercados para Colombia – EFTA 2010 GLG a 41 mil toneladas de hojas secas, lo que muestra las enormes expectativas de crecimiento de GLG y el papel de China en el mercado global. Merchant Research & Consulting, una compañía líder de investigación de mercados, estimó la producción para 2009 en aproximadamente 12 mil toneladas. De acuerdo con la compañía colombiana Sweet Harvest, China es el principal competidor en el mercado global de stevia y puede producir la stevia a aproximadamente un tercio de los costos de Colombia. Paraguay, el país de origen de la stevia, es otro gran productor. Al comienzo de este siglo la producción anual promedio sumaba aproximadamente 600 toneladas. Desde entonces, la producción ha crecido significativamente. Grandes fabricantes, incluyendo PureCircle, Archer Daniels Midland, Granular y Wisdom Natural Brands, actualmente están produciendo stevia en Paraguay. Inicialmente, las exportaciones de Paraguay estaban representadas principalmente por las hojas. Sin embargo, en los últimos años, las inversiones en instalaciones de procesamiento han llevado a un incremento de las exportaciones de extractos. De acuerdo con la investigación de Midmore, la stevia china contiene relativamente bajos niveles de esteviosidos (5-6%) en comparación con la stevia paraguaya (8-14%), pero relativamente altos niveles de rebaudiosido A (4-12%) comparado con la stevia paraguaya (2-4%). 7.2.5 El Mercado de la UE y EFTA para la stevia. Se espera que los stevioles glucósidos sean aprobados por la Comisión Europea para el uso en alimentos y bebidas a principios de 2011. En el momento no está permitido el uso de los endulzantes con base en stevia en alimentos y bebidas en la UE, excepto en Francia. Desde 2009 Francia ha permitido el uso en alimentos y bebidas de endulzantes con base en stevia (rebaudiosido A). Por consiguiente el mercado en la UE para la stevia sigue siendo pequeño. Sin embargo, es probable que la situación en la UE cambie drásticamente en 2011, ya que la industria alimenticia en la UE está anticipando el uso generalizado del ‗nuevo‘ endulzante. En los últimos años, los problemas de salud relacionados con el consumo de alimentos y bebidas, como la obesidad y la diabetes, han recibido mucha atención negativa y se han agregado al ya creciente interés por los alimentos y las bebidas más sanas. La preferencia de los consumidores en la UE y EFTA por productos más sanos sobre productos menos sanos ha crecido. Los endulzantes con base en stevia, que notablemente contienen menos calorías que el azúcar y otros endulzantes, se ajustan bien a la tendencia de la salud. 64 Además la stevia es un producto natural. En los últimos años y de forma similar a los productos sanos, los productos naturales han recibido una mayor atención de los consumidores. Los ingredientes sintéticos se han relacionado con varios escándalos alimenticios. Junto con esto, muchas publicaciones de investigación han señalado que ciertos ingredientes sintéticos como el aspartame representan posibles riegos para la salud. El aspartame, ampliamente utilizado como un endulzante en bebidas, ha sido objeto de varios estudios sobre los riesgos para la salud. Aunque muchos de los riesgos para la salud asociados con varios ingredientes sintéticos no han sido científicamente comprobados, la atención negativa de los medios de comunicación ha hecho que muchos consumidores eviten o minimicen el consumo de estos ingredientes. Esta tendencia tiene un efecto positivo en la potencial demanda de los endulzantes con base en stevia, los cuales son naturales y se perciben como más saludables o con menos riesgo para la salud. A pesar del hecho de que la stevia es considerada un producto natural saludable, las posibilidades de los fabricantes de los endulzantes con base en stevia de hacer declaraciones sobre las propiedades nutricionales son limitadas. Se espera que la adopción de la stevia en el mercado de UE y EFTA sea más rápida que en EE.UU., donde se ha permitido el uso de la stevia en alimentos y bebidas desde 2008. Muchas multinacionales han ganado en el mercado de EE.UU un mayor conocimiento sobre la aplicación de la stevia y este conocimiento será ampliamente transferido a la UE y EFTA. De acuerdo con la base de datos mundial de nuevos productos de Mintel, una compañía líder en inteligencia de mercados, en la primera mitad de 2010 más de 150 nuevos productos endulzados con stevia fueron lanzados en 35 países. Se espera que la stevia sea utilizada principalmente en el mercado de las bebidas para sustituir el azúcar y el aspartame. Los altos precios actuales del azúcar podrían acelerar el reemplazo del azúcar por endulzantes con base en stevia. En Francia, la stevia ya se utiliza en Fanta Still, una importante gaseosa, y en las bebidas con jugo Eckes Granini bajo la marcas Joker y Rea. Otras áreas de aplicación potenciales incluyen: azúcar de mesa, panadería, confitería, helados, tabaco y lácteos. Ejemplos de productos específicos que ofrecen un buen potencial para los endulzantes con base en stevia son los jugos de frutas cítricas (ácidas), ya que estos endulzantes son estables en productos ácidos, y los productos lácteos pasteurizados, ya que los endulzantes con base en stevia son estables al calor. De hecho, muy pocos alimentos y bebidas que contienen un edulcorante no son aptos para el uso de endulzantes no mejorados con base en stevia. Ejemplos de este tipo de productos incluyen productos de panadería en los cuales se necesita que el | Inteligencia de Mercados para Colombia – EFTA 2010 endulzante (azúcar) dore o se caramelice; jamones en los cuales el azúcar sirve como conservante; y productos, como el bizcochuelo, que necesitan la masa del azúcar. Los endulzantes (p.ej. sacarosa, glucosa, maltodextrina, eritritol, fructosa, isomaltulosa, inulina, oligofructosa, aspartame, acesulfamo K) tienen diferente estabilidad térmica y perfil de sabor. Por lo tanto, los endulzantes con base en stevia no pueden sustituir a todos los endulzantes. Aunque la stevia tiene una alta estabilidad térmica (hasta 200 grados), el perfil del sabor muestra una debilidad: altas concentraciones de stevia dan un regusto amargo y algunos extractos de stevia saben a regaliz. Dependiendo de la aplicación, el perfil de sabor de otros endulzantes puede cumplir mejor los requisitos. Algunas de las compañías que distribuirán en la UE y EFTA los endulzantes con base en stevia son: Cargill, PureCircle (a través de alianzas con las compañías europeas Doehler Group, Tereos, British Sugar y Nordzucker), Corn Products, Galam, Wild Flavor, Naturex, GLG Life Tech (a través del distribuidor ChemPoint), Verdure Sciences Europe y Real Stevia. La mayoría de los consumidores finales en la industria de alimentos y bebidas prefieren los endulzantes con base en stevia que ofrecen la combinación de un alto poder endulzante y un bajo precio. Actualmente uno de los productos de stevia más comunes que los proveedores líderes ofrecen es el Reb A de alta intensidad. Los otros 10 stevioles glucósidos hasta ahora han recibido menos atención por parte de los fabricantes de alimentos y bebidas. De los cuatro stevioles glucósidos más importantes el Reb A tiene las mejores propiedades sensoriales (dulzura, amargo). Sin embargo, los endulzantes con base en stevia con un poder endulzante relativo bajo pueden ser interesantes para las aplicaciones en las que un sabor similar al regaliz es adecuado o si se requiere poco dulce. De acuerdo con Firmenich, un fabricante líder de saborizantes, los yogurts y los productos lácteos y de pastelería generalmente tienen un bajo requerimiento en términos del perfil de sabor de los endulzantes con base en stevia. Los sabores desagradables están parcialmente cubiertos por los otros ingredientes. 7.2.6 Requisitos de entrada al mercado El requisito mínimo para entrar al Mercado para los endulzantes con base en stevia es, por supuesto, la aprobación para su uso en alimentos y bebidas por parte de la Comisión Europea. Los procedimientos para la aprobación están establecidos en la regulación EC 1331/2008. El riesgo de que la Comisión Europea no apruebe los endulzantes con base en stevia es mínimo ya que la Autoridad Europea de Seguridad Alimentaria (EFSA, por sus siglas en inglés) ya ha dado una opinión positiva sobre la seguridad y los endulzantes con base en stevia ya están siendo utilizados en alimentos y bebidas en otros países, como Japón y 65 EE.UU. Las grandes inversiones en stevia hechas por varias compañías europeas también indican que se espera una pronta aprobación de los endulzantes con base en stevia. Suiza ya permite el uso de los endulzantes con base en stevia, pero después de una complicada aprobación previa la comercialización de los productos terminados. Suiza también permite el uso de las hojas de stevia en bajas concentraciones (menos del 2% de la mezcla) en los tés de hierbas. Debido al acuerdo del Área Económica Europea, los países miembros de EFTA aprobarán los endulzantes con base en stevia al mismo tiempo que la UE. Según este acuerdo, los países miembros de EFTA aplican las mismas regulaciones sobre los aditivos alimentarios que la UE. La falta de experiencia con la stevia significa que los potenciales usuarios de la stevia necesitarán más soporte en el uso del ingrediente en sus productos. Los fabricantes líderes de ingredientes en la UE y EFTA tienen oficinas regionales de ventas con conocimiento técnico que pueden dar este tipo de soporte directamente. Sin embargo, los proveedores colombianos de endulzantes con base en stevia cuyo objetivo son los fabricantes de alimentos necesitarán un socio europeo que les pueda dar este soporte. En este caso, la elección de un distribuidor con un amplio conocimiento en las potenciales aplicaciones de los endulzantes con base en stevia es crítica para tener éxito en este mercado que todavía no se ha desarrollado. Las alianzas con los fabricantes de saborizantes les ofrecen otra opción a los proveedores colombianos para disminuir los costos de adopción y ofrecer productos mejorados a los usuarios finales de stevia. En Europa, anticipándose a la aprobación de la comercialización de la stevia, ya se han formado varias alianzas entre los productores de stevia y los fabricantes de saborizantes. Los fabricantes de saborizantes han desarrollado endulzantes con base en stevia para varias aplicaciones y han mejorado el producto, por ejemplo, cubriendo el regusto amargo del extracto de stevia. Algunas de los fabricantes líderes de saborizantes que tienen tecnología para esconder el sabor desagradable que puede dejar la stevia incluyen a Wild Flavors, Firmenich, Givaudan, Symrise y Comax Flavors. La aplicación de las Buenas Prácticas de Fabricación (GMP, por sus siglas en inglés) debe garantizar el cumplimiento con los estándares mínimos de calidad y seguridad para los productos de stevia procesada. Además, los procesadores de stevia deben instalar, implementar y mantener un procedimiento permanente con base en los principios HACCP. El sistema de Análisis de Riesgo y Puntos Críticos de Control (HACCP) se concentra en los procedimientos de higiene en los procesos de producción de alimentos a lo largo de la cadena de producción y transporte. Mediante el monitoreo de los procesos (más que del producto final) el sistema se establece para garantizar la seguridad de los | Inteligencia de Mercados para Colombia – EFTA 2010 alimentos. El sistema HACCP es aplicable a compañías que procesan, tratan, empacan, transportan, distribuyen o comercian productos alimenticios. La nueva regulación (EC) 852/2004 se basa en el sistema HACCP y también se aplica a los productos que se importan a la UE. Finalmente, los procesadores de stevia también son responsables por la trazabilidad de sus productos. La consistencia en la calidad es un requisito importante de los importadores de la UE y EFTA, especialmente en el mercado de los aditivos alimentarios. Los fabricantes de alimentos ponen gran énfasis en la consistencia de la calidad de sus productos para proteger su reputación dentro de la industria. Las diferencias en la calidad de los aditivos alimentarios pueden tener un impacto significativo en la calidad del producto final. Por lo tanto, la consistencia en la composición, el color, el tamaño de la partícula y otros aspectos de la calidad de los extractos es esencial. La stevia puede extraerse mediante un proceso de extracción químico o natural. Los mercados de la UE y EFTA favorecen el proceso de extracción natural. La extracción sólo con agua recibe una atención especial, ya que dicen que los métodos que utilizan solventes y alcoholes dan como resultado un producto con un mal regusto. Este último debe por lo tanto esconderse con otros ingredientes, lo cual hace que la formulación de alimentos o bebidas sea más compleja y más costosa. Sin embargo, la extracción sólo con agua generalmente lleva a extractos que contienen menos glucósidos dulces que los extractos de alcohol. Los endulzantes con base en stevia pueden tener dos presentaciones: polvo o concentrado líquido. Para muchas aplicaciones, como los productos de panadería, el polvo es económicamente más atractivo para los fabricantes de alimentos. En bebidas y algunos alimentos líquidos, los concentrados líquidos algunas veces dan como resultado un mejor producto final. FoodAndDrinkEurope - http://www.foodanddrinkeurope.com – presenta las últimas tendencias del mercado de alimentos europeo. Stevia.eu - http://stevia.eu/ - información y noticias acerca de la stevia. Asociaciones importantes: Consejo Internacional de la stevia (ISC, por sus siglas en inglés) - http://www.internationalsteviacouncil.org/ - asociación de comercio de procesadores, fabricantes y distribuidores Global Stevia Institute - http://www.globalsteviainstitute.com – organización para la promoción de la stevia. Asociación Europea de la Stevia - http://www.eustas.org/ - una organización sin ánimo de lucro para la promoción de la stevia. Ejemplos de importadores de extractos de stevia en Francia y Suiza: Lavollee - http://lavollee-chimie.com/ - importador y agente francés de químicos y minerales de especialidad. Las subsidiarias Firmalis y Sipa Berthier son las proveedoras para las industrias alimenticias y de saborizantes. Cevrai Laboratoire - http://www.cevrai.com – importador francés. Univar - http://www.univareurope.com – distribuidor. Ya es distribuidor de endulzantes con base en stevia de la compañía Wild Flavor (que compra extractos de stevia de Sunwin International) en Francia y Suiza. Granular - http://www.realstevia.com – importador suizo. Granular anticipa la demanda del mercado en la EU y EFTA. La compañía tiene plantas de procesamiento en China y Paraguay. Jungbunzlauer - http://www.jungbunzlauer.com/ - fabricante suizo de endulzantes. Muchos importadores potenciales de endulzantes líquidos con base en stevia solicitarán la ficha técnica de seguridad de los productos ofrecidos por los proveedores colombianos. Lo poco familiarizados que están los importadores en la UE y EFTA con los endulzantes con base en stevia hace que sean particularmente estrictos en relación con la seguridad y los requisitos de información del producto. La ficha técnica de seguridad debe abordar los temas planteados en las especificaciones de la JECFA. 7.2.7 Fuentes de información FoodNavigator - http://www.foodnavigator.com – nueva fuente de informacion para la industria alimenticia. 66 | Inteligencia de Mercados para Colombia – EFTA 2010 7.3 Mango 2009, las importaciones fluctuaron, teniendo como resultado una disminución neta de 11%. Figura 20 Mango seco, fuente: Fruandes 7.3.1 Características del producto El mango, Mangifera indica, es nativo del subcontinente indio, pero actualmente se cultiva en casi todos las zonas tropicales y cálidas subtropicales. 7.3.2 Producción en Colombia En 2009, en Colombia un área total de 11.445 hectáreas fue usada por 1.591 cultivadores para el cultivo de mango. La producción sumó 100.445 toneladas. El 90% de la producción fue realizada por miembros de asociaciones de productores organizadas (Censo nacional de agricultura, 2009). Entre 1999 y 2008 la producción de mango creció 3,6% en promedio anual (Agronet, 2008). La mayoría de la producción colombiana de mango está destinada al mercado local. En 2004, sólo el 0,4% de la producción se exportó (CCI, 2004). De acuerdo con la Corporación Colombiana Internacional (CCI) la pequeña diferencia en el margen de utilidad entre la exportación de mango y el precio del mercado local explica ampliamente por qué las exportaciones de mango no se han desarrollado. Holanda es, por mucho, el importador líder de guayaba, mango y mangostino frescos y secos de la UE, siendo responsable, en términos de volumen, por el 37% de las importaciones totales de la UE. Holanda es también el importador más grande de jugo de mango, siendo, en 2009, responsable por el 30% de las importaciones totales de jugos tropicales de la UE. Algunos ejemplos de importadores líderes de mango procesado en Holanda son Doehler - http://www.doehler.com - y WILD http://www.wild.de. 7.3.3 Suministro colombiano de mango fresco y procesado En 2007, las exportaciones colombianas de mango incluyeron mango preparado o en conserva (68%), jugo de mango (28%) y mango fresco (4%). La mayoría de las importaciones son reexportadas a otros países europeos, como Alemania. Entre 2005 y 2009, el volumen total de las importaciones de guayaba, mango y mangostino frescos y secos de EFTA aumentó anualmente en 9,4% y se alcanzaron las 11 mil toneladas. En 2009, EFTA no importó mango fresco ni seco de Colombia. En 2006, las importaciones sumaron 1,4 toneladas, todas destinadas a Suiza (Proexport, 2010). La UE importa grandes cantidades de guayaba, mango y mangostino frescos y secos. En 2009, las importaciones totales sumaron 309 mil toneladas / € 365 millones. Sin embargo la participación de Colombia en estas importaciones es insignificante: 0,1%. Entre 2005 y 2009, el volumen del suministro de mango fresco y seco de Colombia a la UE se mantuvo insignificante. En 2009, el volumen de las exportaciones alcanzó aproximadamente el mismo nivel que en 2005: 47 toneladas. La UE también es un importante importador de jugos de frutas tropicales (guayaba, mango, mangostino, papaya, tamarindo, marañón, lichis, llaca (yaca), níspero, maracuyá, carambolo, pitahaya). En 2009, el total de las importaciones de jugos de estas frutas tropicales de la UE sumó 66 mil toneladas. Entre 2005 y 67 Entre 2005 y 2009, el volumen del suministro de mango congelado de Colombia a la UE y EFTA fue insignificante. 7.3.4 Competencia El mango no se produce en la UE y EFTA, por lo que todo el mango (procesado) se importa de fuera de la UE. El mango se produce en más de 90 países del mundo. De acuerdo con la FAO, la producción mundial en 2007 sumó 33 millones de toneladas. Los principales productores incluyen India (responsable por el 40% de la producción mundial), China (11%), México (6%) y Tailandia (5%). Sin embargo sólo cerca del 3% de la producción total se comercializa en mercados internacionales y los proveedores líderes de mango fresco y seco a la UE son Brasil, Perú, Pakistán, Israel y Costa de Marfil. México, que es el exportador líder de mango del mundo, principalmente provee al mercado norteamericano. La pequeña participación de Colombia en las importaciones totales a la UE (0,1%) sugiere que Colombia, hasta el momento, no ha sido capaz de competir con los otros proveedores de mango en el mercado de la UE. Casi todo el suministro de mango está compuesto por mango fresco. Las pequeñas cantidades de mango procesado tienen su origen principalmente en India, Pakistán, Brasil y Zimbawe. El | Inteligencia de Mercados para Colombia – EFTA 2010 suministro indio consiste principalmente de purés y pulpa de mango de las variedades Totapuri y Alfonso, mientras que Brasil principalmente suministra mango de la variedad Ataulfo. Filipinas es un proveedor importante de mango seco. Sin embargo, Filipinas principalmente atiende los mercados de EE.UU y Asia. Egipto es un proveedor grande de jugo de mango. Quicornac, un procesador líder de maracuyá en Ecuador, incrementó a 8.000 toneladas su producción de puré y concentrado de mango de 2830 Brix. 7.3.5 Los mercados de la UE y EFTA para el mango procesado El mango es uno de los tipos de fruta más populares en el mundo. Sin embargo, en la UE y EFTA, el mango todavía es considerado como una fruta exótica. De acuerdo con Doehler, un fabricante líder de jugos de fruta y preparados de fruta, el mango disfruta de una alta imagen ante el consumidor. Los consumidores europeos con frecuencia conocen la fruta, pero el consumo per cápita se mantiene por debajo de un 1 kg anual (Ministerio Colombiano de Agricultura y Desarrollo Rural, 2006). La falta de producción local y requisitos más estrictos para la importación de fruta fresca han retrasado la penetración generalizada al mercado en los últimos años. Del mismo modo, el mango procesado para la preparación de jugos de fruta con frecuencia ha sido utilizado en mezclas de frutas tropicales, las cuales también son consideradas exóticas. Uno de los segmentos de mercado para el mango procesado son los jugos de fruta. Otros segmentos de mercado son la fruta seca y liofilizada, preparados de frutas, fruta congelada en empaque individual, y mermeladas. De estos distintos mercados, el mercado de los jugos de fruta es el más grande. En 2007, el valor total del comercio de jugo de frutas en la UE sumó € 24,1 billones. Los mercados de la UE y EFTA básicamente distinguen dos tipos de jugo de fruta: el jugo preparado a partir del concentrado y el jugo que ―no es preparado a partir del concentrado‖ (NFC, por sus siglas en inglés). El jugo de mango para los mercados de la UE y EFTA generalmente se prepara a partir de concentrado debido a los altos costos de transporte para el jugo de mango NFC. Sin embargo, la demanda del jugo NFC en general está creciendo a medida que los alimentos y bebidas naturales y no procesadas se hacen más populares. La mayoría de la demanda de los ingredientes para el jugo de mango está compuesta por concentrado de mango con un nivel Brix de 28. Las variedades de mango ‗Alfonso‘ de India y ‗Criollo‘ de Colombia están entre las variedades que responden a esta demanda. El desarrollo de nuevos productos en el mercado de los jugos de fruta principalmente se da en productos o áreas especializadas como los batidos, las mezclas de jugo y leche, variaciones 68 innovadoras (como jugos de fruta con trozos de fruta), combinación de frutas, bebidas refrescantes con valor nutricional adicional (near-waters), agua saborizada, bebidas energizantes, bebidas deportivas y otras bebidas funcionales, tales como jugos y néctares a los que se les agregan vitaminas, minerales, calcio, soya u omega 3. A medida que los fabricantes de jugos continúen utilizando una amplia variedad de sabores, el mango será un ingrediente potencial para todos estos tipos de productos. Sin embargo, la elección de un determinado jugo de fruta está fuertemente relacionada con los precios de los jugos de fruta y el jugo de mango es más costoso que algunos otros jugos. Por lo tanto, los fabricantes con frecuencia eligen un jugo de fruta diferente como el ingrediente básico de su bebida. Aunque no hay información confiable disponible sobre el consumo, fuentes de la industria afirman que el mercado para la fruta congelada en la UE está creciendo. El crecimiento es resultado del aumento en el uso de ingredientes congelados por parte de los usuarios industriales y un crecimiento prometedor de las ventas directas de los minoristas de ciertas frutas. Las ventas directas de los minoristas principalmente consisten en bayas y otras frutas pequeñas con una función decorativa. Se estima que las ventas directas de mango congelado mediante el proceso de Congelación Rápida e Individual (IQF, por sus siglas en inglés) son insignificantes. El segmento del mercado de las ventas directas no ofrece (todavía) oportunidades significativas a los proveedores de mango. El segmento industrial ofrece oportunidades mucho mejores ya que la demanda continúa creciendo, impulsada por la innovación en los jugos de fruta y los preparados de fruta para productos lácteos, de panadería y alimentos para bebés. Más aún, los bajos requerimientos logísticos para el comercio de pulpa/puré de mango congelado, comparados con los requerimientos del mercado de fruta fresca, apoyan el desarrollo de este mercado. Aproximadamente un tercio de la fruta congelada en el mercado de la UE se utiliza para los preparados de fruta. Estos tienen una variedad de aplicaciones, como los productos lácteos (batidos, yogurt de fruta y helados) y productos de panadería (rellenos de fruta para ponqués y bizcochos). El mango con frecuencia se utiliza como un ingrediente de las mezclas de frutas tropicales. Dependiendo de la aplicación, la industria de los preparados de fruta utiliza tanto la pulpa/puré como el mango IQF en trozos. En la industria de los lácteos las especificaciones relativas a la firmeza de los trozos de mango son generalmente altas. La demanda de fruta congelada para la preparación de mermeladas también es importante y es mucho más estable que la demanda del mercado de los preparados de fruta. Las mermeladas se enfrentan a una feroz competencia por parte de otros productos para untar. Más aún, el mango juega sólo un | Inteligencia de Mercados para Colombia – EFTA 2010 papel menor en el mercado de las mermeladas. Los consumidores son conservadores en sus preferencias, siendo las frutas tradicionales como fresa, albaricoque, cereza y frambuesa los sabores más populares. Las mermeladas con sabores exóticos, como el mango, son productos especializados. Un ejemplo de una compañía europea que utiliza el mango en uno de sus productos es la compañía alemana Schwartau. Schwartau tiene una mermelada de fresa-mango en su surtido de productos. Los fabricantes de mermeladas europeos por lo general importan puré de mango congelado para preparar sus productos. Las importaciones de mermelada de mango no son comunes debido a que los fabricantes prefieren preparar ellos mismos las mermeladas. La fruta seca se utiliza principalmente en productos de confitería y panadería, tales como chocolate, pasabocas y cereales saludables. De acuerdo con el Instituto de Tecnólogos en Alimentos (Institute of Food Technologists) en 2008 las frutas secas y los pasabocas de frutas (fruit chips) fueron las últimas tendencias en el negocio de los pasabocas. El mango seco en empaque individual también se ha vuelto más común en los mercados de la UE y EFTA. Se estima que el mercado minorista es responsable por el 20% del total del mercado de las frutas secas; el 80% de las frutas secas se destina a la industria alimenticia. En el mercado minorista por lo general se agrega azúcar y dióxido de azufre para mantener la dulzura y el color. Sin embargo, las tiendas de alimentos saludables prefieren los productos ‗al natural‘, sin aditivos. Las frutas secas orgánicas y Fairtrade comprenden un nicho de mercado pequeño pero en crecimiento. La fruta liofilizada generalmente es utilizada en productos especializados que favorecen el uso de ingredientes de alta calidad. El mercado para el mango orgánico procesado es un interesante nicho de mercado. Perú, uno de los proveedores líderes de la UE, vende la mayoría de su mango orgánico, fresco y procesado, a Holanda, el importador líder de mango de la UE. El valor de este comercio sumó US$ 1,38 millones en 2007. El mango orgánico peruano se exporta fresco (47%), en pulpa (33%) o en trozos (20%). Se considera que el mango es, de lejos, el producto de más rápido crecimiento dentro del mercado de las frutas orgánicas tropicales (FAO 2009). 7.3.6 Estructura del comercio El comercio de mango procesado tiene una estructura simple. La pulpa/puré congelado o mango seco se entrega a un importador especializado en alimentos congelados o secos, o directamente a los fabricantes de jugos de fruta. En la mayoría de los casos, los importadores distribuyen los productos a los usuarios industriales. Por varias razones, los usuarios industriales prefieren comprarles a los importadores en lugar de comprarles directamente a los productores. Los importadores ofrecen una tienda centralizada 69 con un amplio surtido, lo que reduce el trabajo de los usuarios industriales. En la industria de los concentrados de jugos de fruta los fabricantes prefieren comprar sus materias primas directamente. Por lo general estas compañías, para garantizar entregas estables, construyen una fuerte relación de largo plazo con sus proveedores. No obstante, estas compañías continúan comprándoles a proveedores nuevos que ofrezcan productos interesantes. Los agentes, que representan a los proveedores de mango procesado, pueden apoyar la conformación de relaciones comerciales entre los fabricantes y los nuevos proveedores. En general, la fruta liofilizada también se entrega a los usuarios finales a través de los importadores. Sin embargo, la fruta seca con frecuencia debe ser re empacada tanto para los minoristas como para los usuarios industriales. Si este es el caso, los importadores re empacan en sus propias instalaciones o le entregan la fruta a empacadores especializados. 7.3.7 Requisitos de entrada al mercado Los procesadores de mango deben aplicar las Buenas Prácticas de Fabricación (GMP, por sus siglas en inglés) y el sistema HACCP. Estos son los requisitos mínimos que se deben cumplir para tener éxito al entrar al mercado. Los importadores en la UE y EFTA con frecuencia harán una auditoría a los nuevos proveedores y verificarán si estos sistemas de producción se están aplicando. Algunos importadores se apoyan en la certificación de estos sistemas por parte de un tercero. Los procesos de post-cosecha, como el congelado y secado rápido, son esenciales para alcanzar la seguridad del producto. Los importadores reconocen la aplicabilidad y el costo-beneficio de estas medidas. Sin embargo, los importadores de la UE y EFTA cada vez ponen más énfasis en las medidas de pre-cosecha, tales como el Manejo Integrado de Cultivos (ICM, por sus siglas en inglés) y el Manejo Integrado de Plagas (IPM, por sus siglas en inglés). El manejo integrado de la producción de fruta enfrenta de forma efectiva la raíz de los problemas de calidad, particularmente los problemas fitosanitarios. Reduce la necesidad del uso excesivo de químicos y medidas post-cosecha, que tienen un efecto negativo en la calidad del producto. Los costos de implementación de IPM pueden recuperarse a través de una reducción en los costos de tratamientos de post-cosecha y en ventas/precios más estables. Las medidas de pre-cosecha, como el manejo integrado y las Buenas Prácticas Agrícolas (GAP, por sus siglas en inglés) deben ser implementadas por los cultivadores de mango. En el caso en que los procesadores les compren mango a varios proveedores puede que no sea posible que los procesadores influyan en las | Inteligencia de Mercados para Colombia – EFTA 2010 medidas de pre-cosecha. Este es generalmente el caso en los mercados en que el mango se produce básicamente para el mercado de productos frescos. En estos mercados, la industria de procesados depende del exceso de producción y del mango recolectado que no sea apto para la venta en el mercado de productos frescos por una pobre calidad exterior. Las estrategias de administración de recursos que se fundamentan en estas condiciones de mercado corren mayores riesgos en la disponibilidad de productos. Se requiere un mayor control sobre los suministros para garantizar la disponibilidad de materias primas de buena calidad. Más aún, se necesita algún tipo de cooperación para enfrentar los problemas de producción, como la implementación del manejo integrado. Se recomienda tener fuertes relaciones con los proveedores y contratos de compra para lograr un suministro estable de materias primas de buena calidad. La integración vertical hacia atrás de la producción de mango ofrece aún mejores posibilidades al respecto. Los importadores de la UE y EFTA cada vez más solicitan certificaciones adicionales de producción y sistemas de gestión. ISO 9000 es una certificación común para los sistemas de gestión de calidad, mientras que SA 8000 es una certificación para la aplicación de los estándares sociales. Las certificaciones Orgánica y Fairtrade sólo son relevantes para los exportadores cuyo objetivo son estos nichos de mercado en particular. Finalmente, la trazabilidad merece atención especial. Los procesadores deben tener un sistema de etiquetado del producto establecido, el cual les permita seguir los diferentes pasos de los productos en la cadena de producción. Esto es particularmente importante para solucionar cualquier problema de calidad. 7.3.8 1‘480-1‘500 FOB 1‘350-1‘400 FOB 1‘300-1‘400 FOB Santos Santos Santos 1‘895 FCA Holanda sin impuesto 1‘240-1‘275 FCA 1‘400-1‘450 C+F Holanda Europa impuestos pagados Servicio de Noticias del Mercado del Centro de Comercio Internacional (ITC), Septiembre 2010. Los precios del mango orgánico son aproximadamente 10-20% más altos que los precios para los productos tradicionales. 7.3.9 Fuentes de información Freshplaza – http://www.freshplaza.com – fuente independiente de noticas para el mercado mundial del sector de frutas y verduras. FoodNavigator - http://www.foodnavigator.com/ - fuente de noticias para la industria alimenticia. FoodAndDrinkEurope — http://www.foodanddrinkeurope.com – presenta las últimas tendencias del mercado de alimentos europeo. Frozen Food Europe - http://www.frozenfoodeurope.com – noticias de la industria. Servicio de noticias del mercado del ITC sobre los jugos de fruta - http://www.p-maps.org – información sobre las últimas tendencias y desarrollos en varios mercados de jugos de fruta (se requiere registro). Desarrollo de los precios Tabla 23 Precios para el mango procesado, en US$, toneladas Septiembre 2008 Septiembre 2009 Septiembre 2010 India Totapuri, 1‘175-1‘225 CFR concentrado Róterdam aséptico, 28 Brix India Alfonso, puré aséptico, 17 Brix India Alfonso, puré 1‘800 FCA 1‘475-1‘525 CFR aséptico, 16 Brix Holanda, aduana Róterdam sin liquidar India Alfonso, puré 750-780 C+F aséptico, 14 Brix Róterdam Colombia 1‘300-1‘350 FCA Magdalena, Holanda libre de concentrado impuesto aséptico, 28 Brix Brasil Palmer, concentrado 70 aséptico, 28-30 Brix Brasil Tommy Atkins, concentrado aséptico, 28-30 Brix México Tommy Atkins, concentrado aséptico, 28-30 Brix 1‘600-1‘650 CFR Róterdam 1‘500-1‘600 CFR Róterdam 1‘450-1‘500 C+F Holanda 1‘300-1‘400 FOB Santos Asociaciones importantes: Asociación Europea de Jugos de Fruta (AIJN) http://www.aijn.org/. Fundación Internacional para las nueces y frutas secas http://www.nutfruit.org. Asociación de la Industria Alemana de Jugos de Fruta – http://www.fruchtsaft.net – este portal suministra mucha información útil sobre el mercado alemán y del mercado para los jugos de fruta de la UE. Asociación Alemana de la Industria de Procesadores de Fruta, Verduras y Papa (BOGK) - http://www.bogk.org Ejemplos de importadores de mango procesado: Doehler – http://www.doehler.com – complejo alemán con las mayores instalaciones de importación/procesadoras de Holanda. | Inteligencia de Mercados para Colombia – EFTA 2010 71 Wild Juice – http://www.wild.de – complejo alemán con instalaciones para el procesamiento de mango en Alemania, Holanda y Francia. Gruenewald International http://www.gruenewaldinternational.com – mezclador austríaco con instalaciones para procesamiento en Austria, Alemania y Polonia. Berezovsky International http://www.wb-il.com/ comerciante alemán. Tropenfrucht - http://www.ptropenfrucht.com/ - comerciante suizo de purés y concentrados. Sata - http://www.sata.ch – comerciante suizo de fruta congelada, purés y concentrados. Pakka - http://www.pakka.ch/ - importador/empacador suizo de fruta seca. Processed Fruit Suppliers (PFS) - http://www.pfs-france.com – agente/intermediario francés para los productores de fruta procesada. Juan-Pedro Selinger - http://www.jps-es.com – comerciante español de fruta procesada. Catz - http://www.catz.nl – comerciante alemán de fruta procesada. Tradin Organic - http://www.tradinorganic.com – comerciante alemán de ingredientes orgánicos. | Inteligencia de Mercados para Colombia – EFTA 2010 7.4 Maracuyá Figura 21 Maracuyá, fuente: Maderadecolores (Flickr) 7.4.1 Características del producto Existen más de 60 especies de variedades de maracuyá comestible. En la UE y EFTA se comercializan en cantidades importantes tres tipos de maracuyá de Colombia: Passiflora edulis (maracuyá amarilla y morada – gulupa), Passiflora alata (granadilla fragante) y Passiflora ligularis (granadilla dulce). El Passiflora edulis, tanto amarillo como morado (gulupa), es el que domina el mercado internacional. La gulupa se destina principalmente al mercado de frutas frescas, mientras que el maracuyá amarillo se utiliza principalmente en la industria de los procesados. 7.4.2 Suministro colombiano de maracuyá procesado a la UE y EFTA Entre 2007 y 2009 el volumen del suministro de maracuyá de Colombia a EFTA aumentó 120% anual y alcanzó 34 toneladas. Casi todo el suministro tuvo como destino Suiza. Entre 2007 y 2009 el volumen del suministro de maracuyá de Colombia a la UE aumentó en 81% anual y alcanzó 2,6 mil toneladas (Proexport, 2010). La UE también es un importador importante de jugos de frutas tropicales (guayaba, mango, mangostino, papaya, tamarindo, marañón, lichis, llaca (yaca), níspero, maracuyá, carambolo, pitahaya). En 2009, el total de las importaciones de jugos de estas frutas tropicales de la UE sumaron 66 mil toneladas. Entre 2005 y 2009, las importaciones fluctuaron, teniendo como resultado una disminución neta de 11%. Holanda es, de lejos, el importador líder de jugo de maracuyá de la UE, responsable por el 30% del total de las importaciones de jugo de maracuyá de la UE en 2009. Algunos ejemplos de importadores líderes de maracuyá procesada en Holanda son Doehler (http://www.doehler.com) y WILD (http://www.wild.de). La mayoría de las importaciones son reexportadas a otros países europeos, como Alemania. 7.4.3 Competencia El mercado del maracuyá está dominado por cuatro países: Brasil, Ecuador, Colombia y Perú. Aunque Brasil es el productor mundial más grande de maracuyá procesado, Ecuador es el proveedor líder de la UE y EFTA. La gran demanda local en Brasil y el arancel aplicado al jugo de maracuyá brasilero (10,5-20%) en el mercado de la UE hace que el maracuyá brasilero sea menos competitivo. 72 7.4.4 Los mercados de la UE y EFTA para el maracuyá procesado Al igual que el mango, el maracuyá es considerado una fruta exótica en la UE y EFTA. Aún más, el maracuyá no es tan ampliamente producido y ni consumido en el mundo como el mango. Por lo tanto, el maracuyá es considerado aún más exótico que el mango. La mayoría de los fabricantes en la UE han posicionado el maracuyá en el segmento Premium. El uso del maracuyá se limita al mercado de especialidades o de alta gama. Los ejemplos de productos especializados o de alta gama incluyen: mermelada de durazno-maracuyá con un alto contenido de fruta (50%) de la compañía belga Materne, agua saborizada con ingredientes funcionales sanos y yogurt con maracuyá y tomate de la compañía alemana Doehler. Los jugos de fruta son el segmento de mercado más importante para el maracuyá procesado. Otros segmentos de mercado, mucho más pequeños, son la fruta seca y liofilizada, preparados de frutas, fruta congelada en empaque individual, y mermeladas. De estos distintos mercados, el de los jugos de fruta es el más grande. En 2007, el valor total del comercio de jugo de frutas en la UE sumó € 24.100 millones. La industria de los jugos de fruta requiere principalmente concentrados. Los jugos en su concentración natural se comercializan en cantidades mucho más pequeñas. El maracuyá procesado se utiliza principalmente en la producción de jugos de frutas mezcladas. En los jugos mezclados, el maracuyá, con su intenso sabor, tiene la capacidad de encubrir el sabor desagradable de algunos rellenos baratos. Más aún, cuando se le agrega jugo de maracuyá a la mezcla, la alta acidez del jugo de maracuyá puede ayudar a extender la vida útil de un jugo de fruta. La mayoría de la demanda de ingredientes de jugo de maracuyá incluye concentrado de maracuyá con un grado Brix de 50. El | Inteligencia de Mercados para Colombia – EFTA 2010 maracuyá NFC generalmente tiene un grado Brix 11-16, mientras que los purés vienen con grados Brix 12-15. Los productos lácteos son el otro mercado importante para el maracuyá procesado. Las bebidas con mezcla de jugos y lácteos representa un mercado pequeño, pero que está creciendo, para el jugo de maracuyá. En los últimos años los batidos fueron uno de los segmentos de más rápido crecimiento dentro del mercado europeo de bebidas. Los batidos, posicionados principalmente en los mercados especializados o de alta gama, ofrecen oportunidades particularmente interesantes para el maracuyá procesado ya que los ingredientes exóticos se ajustan bien a las preferencias de los consumidores de este segmento. El mercado de las mermeladas ofrece un mercado pequeño para el maracuyá procesado. Los consumidores europeos prefieren sabores más tradicionales como fresa, albaricoque, cereza y frambuesa. Los sabores exóticos como durazno-maracuyá sólo se encuentran en los mercados especializados Premium. Tenga en cuenta que los fabricantes europeos de mermeladas utilizan principalmente purés como ingrediente para sus productos en lugar de mermelada de maracuyá. Aunque todavía es un mercado especializado para el maracuyá procesado, el extremo saludable del mercado de panadería también muestra un interés particular por los ingredientes exóticos como el maracuyá. La panadería especializada o de alta gama, como los cereales para el desayuno, es una de las pocas aplicaciones para el maracuyá liofilizado. Finalmente, los mercados de comida para bebé y helados tienen una participación pequeña en la demanda total de maracuyá procesado. La demanda de maracuyá procesado está aumentando como resultado del crecimiento de los mercados de jugos concentrados (incluyendo muchos jugos con mezcla de sabores), batidos y aromas extraídos de una sola fruta (FTNF, acrónimo de ―From the Named Frut‖) para bebidas y preparados de fruta (Fruit Processing, 2007). Sin embargo, desde 2008 debido a los efectos de la crisis económica mundial, los lanzamientos de algunos productos que contienen maracuyá fueron cancelados o pospuestos. En general los consumidores ahorran dinero comprando productos por debajo de los especializados o de alta gama, que es el principal mercado para el maracuyá procesado, como son los productos convencionales y de baja gama. 7.4.5 Estructura del Comercio El comercio de maracuyá procesado tiene una estructura simple. La pulpa/puré/concentrado congelada/aséptica generalmente se le entrega a un importador especializado en ingredientes para bebidas, o directamente a los fabricantes de jugos de fruta. En la mayoría de los casos, los importadores les distribuyen los 73 productos a usuarios industriales. Por varias razones, los usuarios industriales prefieren comprarles a los importadores en lugar de comprarles directamente a los productores. Los importadores ofrecen una tienda centralizada con un amplio surtido, lo que reduce el trabajo de los usuarios industriales. En la industria de los concentrados de jugos de fruta los fabricantes prefieren comprar sus materias primas directamente. Por lo general estas compañías, para garantizar entregas estables, construyen una fuerte relación de largo plazo con sus proveedores. No obstante, estas compañías continúan comprándoles a nuevos proveedores que ofrecen productos interesantes. Los agentes, que representan a los proveedores de maracuyá procesado, pueden apoyar la conformación de relaciones comerciales entre los fabricantes y los nuevos proveedores. Los mercados especializados de maracuyá fuera del mercado de las bebidas, tales como los preparados de fruta y las mermeladas, se abastecen a través de los mismos canales que la industria de bebidas. Los fabricantes de alimentos compran el maracuyá procesado a través de importadores de fruta procesada y de otros ingredientes. 7.4.6 Requisitos de entrada al mercado La aplicación de las Buenas Prácticas de Manufactura (GMP, por sus siglas en inglés) debe garantizar el cumplimiento con los estándares mínimos de calidad y seguridad para los productos de maracuyá procesado. Además, los procesadores de maracuyá deben instalar, implementar y mantener un procedimiento permanente con base en los principios HACCP. El sistema de Análisis de Riesgo y Puntos Críticos de Control (HACCP) se concentra en los procedimientos de higiene de los procesos de producción de alimentos a lo largo de la cadena de producción y transporte. Mediante el monitoreo de los procesos (más que del producto final) el sistema se establece para garantizar la seguridad de los alimentos. El sistema HACCP se les aplica a compañías que procesan, tratan, empacan, transportan, distribuyen o comercian productos alimenticios. La nueva regulación (EC) 852/2004 se basa en el sistema HACCP y también se les aplica a los productos que se importan a la UE. Finalmente, los procesadores de maracuyá también son responsables por la trazabilidad de sus productos. Los procesos de post-cosecha, como el congelado y secado rápido, son esenciales para alcanzar la seguridad del producto. Los importadores reconocen que estas medidas se pueden aplicar y están conscientes de su relación costo-beneficio. Sin embargo, los importadores de la UE y EFTA cada vez hacen más énfasis en las medidas de pre-cosecha, tales como el Manejo Integrado de Cultivos (ICM, por sus siglas en inglés) y el Manejo Integrado de Plagas (IPM, por sus siglas en inglés). | Inteligencia de Mercados para Colombia – EFTA 2010 El manejo integrado de la producción de fruta enfrenta de forma efectiva la raíz de los problemas de calidad, particularmente los problemas fitosanitarios. Reduce la necesidad del uso excesivo de químicos y medidas post-cosecha, que tienen un efecto negativo en la calidad del producto. Los costos de implementación de IPM pueden recuperarse a través de una reducción en los costos de tratamientos de post-cosecha y en ventas/precios más estables Los importadores en la UE y EFTA cada vez más solicitan certificaciones de producción y sistemas de gestión adicionales. ISO 9000 es una certificación común para los sistemas de gestión de la calidad, mientras que SA 8000 es una certificación para la aplicación de los estándares sociales. Las certificaciones Orgánica y Fairtrade sólo son relevantes para los exportadores cuyo objetivo son estos nichos de mercado en particular. 7.4.7 tendencias y desarrollos en varios mercados de jugos de fruta (es necesario registrarse). Asociaciones importantes: Asociación Europea de Jugos de Fruta (AIJN) http://www.aijn.org/. Asociación de Productos de Jugo (JPA) http://www.juiceproducts.org/ - asociación de comercio. Fundación Internacional para las nueces y frutas seca http://www.nutfruit.org. Asociación de la Industria Alemana de Jugos de Fruta – http://www.fruchtsaft.net – este portal presenta mucha información útil sobre el mercado alemán y del mercado para los jugos de fruta de la UE Asociación Alemana de la Industria de Procesadores de Fruta, Verduras y Papa (BOGK) – http://www.bogk.org Precios Tabla 24: Precios para el maracuyá procesado, en US$, toneladas Ecuador, concentrado congelado, 50 Brix Ecuador, NFC, 11 Brix Ecuador, NFC, 14 Brix Septiembre 2008 Septiembre 2009 Septiembre 2010 6‘300 C+F 6‘000-7‘000 FOB 4‘800-4‘900 C+F Róterdam Callao Róterdam 1‘950-2‘200 FOB Ecuador 2‘450 C+F 2‘500-2‘700 FCA Principal Puerto Europa europeo Brasil, NFC, 11 Brix 2‘200 FOB Santos Brazil, concentrado 2‘900-3‘250 FOB 5‘000-6‘550 FOB congelado, 50 Brix Santos Santos Perú, concentrado 5‘195 FCA congelado, 50 Brix Holanda libre de impuesto Ejemplos de importadores de maracuyá en la EU y EFTA: Fuerst Day Lawson – http://www.fdlworld.com – importador de alimentos, bebidas e ingredientes químicos especializados. Fruchtsaftagentur - http://www.brauns-apfel.de – importador de purés y concentrados de fruta Doehler – http://www.doehler.com – complejo alemán con las mayores instalaciones de importación/procesadoras en Holanda. Wild Juice – http://www.wild.de – complejo alemán con instalaciones para el procesamiento de maracuyá en Alemania, Holanda y Francia. SVZ - http://www.svz.com – importador de ingredientes de frutas y verduras. Britvic - http://www.britvic.com – fabricante de gaseosas. Servicio de Noticias del Mercado del Centro de Comercio Internacional (ITC), septiembre 2010 El tamaño la segunda cosecha de maracuyá en Ecuador en el 2010 se reportó como normal. Brasil y Perú, otros proveedores líderes, también reportaron buenas cosechas. Se espera que esto se traduzca en precios bajos del maracuyá procesado en el mercado mundial. 7.4.8 Fuentes de información FoodAndDrinkEurope — http://www.foodanddrinkeurope.com – presenta las últimas tendencias del mercado de alimentos europeo. Juicemarket.info - http://www.juicemarket.info/ - información sobre el mercado de los jugos. Servicio de noticias del mercado del ITC sobre los jugos de fruta - http://www.p-maps.org – información sobre las últimas 74 | Inteligencia de Mercados para Colombia – EFTA 2010 7.5 Uchuva 7.5.1 Características del producto y el contexto colombiano La uchuva (Physalis peruviana), también llamada grosella espinosa del cabo (cape gooseberry) o uvilla, es una planta nativa de las regiones cálidas y subtropicales y es originaria de América Latina. Tanto la planta como la fruta son parecidas a una planta de tomate. Las frutas maduras son anaranjadas y tienen un sabor dulce y refrescante. A diferencia del tomate las frutas están cubiertas por una cáscara grande parecida al papel, lo que explica que el principal uso de la uchuva en los países de la UE y EFTA sea decorativo. En el mercado local colombiano la uchuva se consume fresca o se usa en la preparación de helados, yogures, glaseados y chutneys (conserva agridulce). Particularmente para Colombia la fruta es un importante producto de exportación. Sólo el 20% de la producción se destina al mercado local, mientras que la porción restante se exporta. De acuerdo con el Instituto Colombiano Agropecuario la uchuva ocupa el 35% del área total de cultivo de fruta en Colombia, donde Cundinamarca, Boyacá y Antioquia son los principales departamentos productores. La producción de uchuva crece a una tasa anual de 10-15%, por lo que la Asociación Hortofrutícola (Asohofrucol) estima que para el 2020 alcanzará 43 mil toneladas. En 2009 las exportaciones colombianas de uchuva, incluyendo productos frescos y procesados, sumaron 8,1 mil toneladas o € 18 millones. Holanda fue el importador más grande, al comprar más del 30% del total de las exportaciones colombianas, seguida por Alemania, Bélgica, Suecia, el Reino Unido y Suiza. (Ministerio de Agricultura, 2010). Con relación a la industria de procesados, Colombia tiene varias compañías que trabajan con la uchuva. Para mencionar algunos pocos ejemplos están Fruandes que produce uchuva orgánica, seca y certificada, Alicolsa que produce uchuva liofilizada (en trozos o en polvo) y Productora de Jugos que produce pulpa natural de uchuva. Desde el principio Colombia ha sido un proveedor importante del mercado internacional de uchuva y ha dado un paso más y se ha creado también un nombre en el mercado de la uchuva procesada, con lo que ha conquistado un espacio seguro en el mercado internacional. La uchuva todavía presenta algunas dificultades para su secado debido a su bajo rendimiento – que resulta de una alta concentración de agua. Sin embargo, el procesamiento representa una gran oportunidad para comercializar esta fruta que está marcada por una fuerte estacionalidad. 75 7.5.2 Análisis de la competencia La uchuva se siembra en muchos lugares alrededor del mundo (p.ej. Ecuador, Sudáfrica, Kenia, California), pero Colombia ha logrado mantener su liderazgo en el mercado internacional. Al principio fue proveedor de uchuva fresca, y ahora Colombia ha dado un paso más hasta convertirse en el principal proveedor mundial tanto de uchuva fresca como procesada. Los principales competidores de Colombia son Ecuador, Perú, Bolivia y México en América Latina y los países africanos Zimbawe, Kenia y Suráfrica. Varias compañías europeas (principalmente en España y Portugal) han iniciado pruebas de producción de uchuva pero hasta el momento la producción no ha tenido éxito comercial. Más aún, la producción en Europa sería altamente estacional. Figure 22 Physalis peruviana, fuente: Productora de Jugos 7.5.3 Los mercados de la UE y EFTA para la uchuva procesada El uso de la uchuva en el mercado europeo se inició con productos frescos para decoración. Hoy en día, la uchuva también es utilizada como un producto alimenticio: como fruta fresca, fruta seca, fruta congelada, pulpa o puré de fruta, en jugos y mermeladas, o para glaseados. Varias compañías en EFTA y la UE ya cuentan con la uchuva en su gama de productos, la mayoría de la cual tiene su origen en Colombia. Los exportadores de uchuva pueden exportar la pulpa, el puré o el concentrado de uchuva a la industria de los jugos de fruta de la UE y EFTA. Este mercado básicamente distingue entre dos tipos de jugos de frutas: el jugo preparado a partir del concentrado y el jugo que ―no es preparado a partir del concentrado‖ (NFC, por sus siglas en inglés). El jugo de uchuva en los mercados de la UE y EFTA es probable que se elabore principalmente a partir del concentrado debido a los altos costos de transporte para el jugo NFC. Sin embargo, la demanda del jugo NFC en general está creciendo a medida que los alimentos y bebidas naturales y no procesadas son más populares, principalmente porque son percibidos como más saludables. Una tendencia importante en el mercado de los jugos de fruta es el incremento del uso de frutas exóticas, lo que puede estimular la demanda de la uchuva para los jugos de frutas tropicales. Cada vez se usan más combinaciones de frutas innovadoras en los | Inteligencia de Mercados para Colombia – EFTA 2010 jugos de fruta, como ‗los frutos rojos‘ y las ‗súper frutas‘ (p.ej. la granada o el açai). Otra tendencia en este mercado es el aumento en el consumo de batidos, bebidas con mezcla de jugos y lácteos y los jugos funcionales (por ejemplo con vitaminas, minerales o calcio adicionales). Cuando se exporte a los mercados de la UE y EFTA es importante destacar los beneficios para la salud que tiene la uchuva. Trade, compañía suiza, también tiene la uchuva en su surtido de frutas congeladas. En la UE, la compañía española Juan-Pedro Sellinger (JPS) – un productor de materias primas para la industria alimenticia – también ha incluido la uchuva en su gama de productos. Figura 23 Uchuva seca, fuente: Fruandes Se había incluso predicho que la grosella espinosa del cabo (Cape gooseberry- como también se llama a la uchuva) sería uno de los sabores de bebidas más de moda en 2010, como la presentó Sensient Flavours. Se considera que la uchuva tiene ‗un sabor dulce y ácido único‘ y se ajusta a las tendencias actuales de salud y bienestar, experiencias sensoriales, y personalización (Food Product Design, Dic. 2009). En su presentación seca, la uchuva se puede consumir como las uvas pasas. La mayor parte de la fruta seca se utiliza en la industria de confitería y panadería, y se incluye en pasabocas saludables, pasteles, chocolate y cereales. De acuerdo con el Instituto de Tecnólogos en Alimentos en 2008 las frutas secas y los pasabocas de frutas (fruit chips) fueron las últimas tendencias en el negocio de los pasabocas. Nótese que el mercado tradicional de fruta seca está enfrentando una crisis ya que los precios que se pagan son muy bajos. La uchuva también se puede exportar congelada. El mercado de las frutas congeladas en Europa muestra un crecimiento prometedor en las ventas minoristas, el cual consiste básicamente en bayas y otras frutas pequeñas con una función decorativa, que sería una oportunidad específica para la uchuva. Con relación al segmento industrial, la demanda de preparados de fruta congelados puede ser una opción para la uchuva. Los preparados son principalmente utilizados en productos lácteos (como batidos y helados) y productos de panadería (incluyendo los rellenos para ponqués). La uchuva también se puede vender en preparados de frutas exóticas. Además, los preparados de uchuva congelada también se pueden exportar como ingredientes para mermeladas, aunque las mermeladas con sabores exóticos siguen siendo un mercado especializado. Su alto contenido de pectina hace que la uchuva sea particularmente interesante para las mermeladas. Finalmente, un mercado interesante sería el mercado especializado de productos certificados, como las certificaciones Orgánica o Fairtrade. Los principios de Fairtrade para la uchuva fresca y seca se desarrollaron a comienzos de este año (Mayo 2010). En Colombia la compañía suiza Pakka tiene una estrecha cooperación con Fruandes, cuyo producto estrella es la uchuva seca. Las certificaciones Orgánica y Fairtrade de Fruandes definitivamente le han ayudado a la compañía a encontrar, y a prosperar en este nicho de mercado en el país. Schildknecht Agro- 76 7.5.4 Estructura del comercio La industria de bebidas/jugos es el comprador más grande de uchuva procesada como materia prima (p.ej. pulpa congelada). Mientras que los pequeños procesadores en la UE y EFTA buscan sus productos a través de comerciantes/mezcladores, las compañías de gran escala normalmente importan sus productos directamente de la fuente. Por lo general estas compañías, para garantizar entregas estables, construyen una fuerte relación de largo plazo con sus proveedores. No obstante, estas compañías continúan comprando a nuevos proveedores que ofrecen productos interesantes. Los agentes, que representan a los proveedores de la uchuva procesada, pueden apoyar la conformación de relaciones comerciales entre los fabricantes y los nuevos proveedores. Las razones por las cuales los procesadores de la UE utilizan un importador incluyen la conveniencia de una tienda centralizada y su amplio surtido. También, para volúmenes de importación pequeños, como en este caso la uchuva, es frecuente que intervenga un importador o agente especializado. Las compañías que abastecen uchuva seca también son socios potenciales y por lo general lo hacen a través de un importador. La fruta seca con frecuencia debe ser re empacada tanto para los minoristas como para los usuarios industriales. Si este es el caso, los importadores re empacan en sus propias instalaciones o le entregan la fruta a empacadores especializados. 7.5.5 Requisitos de entrada al mercado Los procesadores de uchuva deben aplicar las Buenas Prácticas de Manufactura (GMP, por sus siglas en inglés) y el sistema HACCP. Estos son los requisitos mínimos que se deben cumplir para tener éxito al entrar al mercado. Los importadores en la UE y | Inteligencia de Mercados para Colombia – EFTA 2010 EFTA con frecuencia les harán una auditoría a los nuevos proveedores y verificarán si están aplicando estos sistemas de producción. Algunos importadores se apoyan en la certificación de estos sistemas por parte de un tercero. Además, cada vez más, los importadores solicitan certificaciones adicionales de producción y sistemas de gestión. ISO 9000 es una certificación común para los sistemas de gestión de calidad, mientras que SA 8000 es una certificación para la aplicación de los estándares sociales. Las certificaciones Orgánica y Fairtrade sólo son relevantes para los exportadores cuyo objetivo son estos nichos de mercado en particular. Los procesos de post-cosecha, como el congelado y secado rápido, son esenciales para alcanzar la seguridad del producto. Los importadores reconocen que estas medidas se pueden aplicar y están conscientes de su relación costo-beneficio. Sin embargo, los importadores de la UE y EFTA cada vez hacen más énfasis en las medidas de pre-cosecha, tales como el Manejo Integrado de Cultivos (ICM, por sus siglas en inglés) y el Manejo Integrado de Plagas (IPM, por sus siglas en inglés). Las medidas de precosecha, como el manejo integrado y las Buenas Prácticas Agrícolas (GAP, por sus siglas en inglés) deben ser implementadas por los cultivadores de uchuva. El manejo integrado de la producción de fruta enfrenta de forma efectiva la raíz de los problemas de calidad, particularmente los problemas fitosanitarios. Reduce la necesidad del uso excesivo de químicos y medidas post-cosecha, que tienen un efecto negativo en la calidad del producto. Los costos de implementación de IPM pueden recuperarse a través de una reducción en los costos de tratamientos de post-cosecha y en ventas/precios más estables. Además la trazabilidad merece una atención especial. Los procesadores deben tener un sistema de etiquetado del producto establecido, el cual les permite seguir los diferentes pasos de los productos dentro de la cadena de producción. Esto es particularmente importante para solucionar cualquier problema en la calidad. La uchuva debe almacenarse en sitios secos, no húmedos y evitar la exposición directa a la luz del sol y al aire. La temperatura debe estar alrededor de los 10 a 15 ºC. La uchuva seca se mantiene mejor dentro de bolsas plásticas y cajas de cartón corrugado. Un ejemplo de un buen empaque es el uso de bolsas de plastilene dentro de cajas de cartón (en total 15 Kg por caja). El empaque debe tener el número de lote, la fecha de fabricación y vencimiento, y el peso. de pesticidas aprobados encontrados en las frutas secas importadas al mercado de la UE está establecida en la Directiva 76/895/EEC y sus modificaciones. El aditivo más común usado en las frutas secas es el dióxido de azufre (para aclarar y preservar el color), el cual está regulado por la ley de la UE sobre aditivos. La legislación más importante para la fruta congelada también está relacionada con la presencia de residuos de pesticidas y otros contaminantes. Asegúrese, especialmente durante el procesamiento de la fruta y el empaque del producto, que la uchuva congelada no esté contaminada con cosas como pequeñas piedras, vidrio o pedazos de plástico. Además la legislación sobre los alimentos congelados rápidamente es de particular importancia para la industria de la congelación. La legislación relacionada con los alimentos congelados rápidamente está establecida en la Directiva 89/108/EEC. 7.5.6 Fuentes de información FoodAndDrinkEurope — http://www.foodanddrinkeurope.com – presenta las últimas tendencias del mercado de alimentos europeo. Frozen Food Europe - http://www.frozenfoodeurope.com – noticias de la industria. Servicio de noticias del mercado del ITC sobre los jugos de fruta - http://www.p-maps.org – información sobre las últimas tendencias y desarrollos en varios mercados de jugos de fruta (es necesario registrarse). Pakka - http://www.pakka.ch – importador/empacador suizo de frutas secas. Schildknecht Agro Trade - http://www.sata.ch Juan-Pedro Selinger - http://www.jps-es.com Fundación Internacional para las nueces y frutas seca http://www.nutfruit.org. Asociación de la Industria Alemana de Jugos de Fruta – http://www.fruchtsaft.net – este portal presenta mucha información útil sobre el mercado alemán y del mercado para los jugos de fruta de la UE. Asociación Alemana de la Industria de Procesadores de Fruta, Verduras y Papa (BOGK) - http://www.bogk.org Los requisitos legales más importantes para la uchuva seca están relacionados con la seguridad de los alimentos, los niveles máximos de residuos (MRLs, por sus siglas en inglés) de pesticidas y aditivos alimentarios. La legislación sobre los niveles 77 | Inteligencia de Mercados para Colombia – EFTA 2010 7.6 Copoazú 7.6.1 Características del producto y el contexto colombiano El copoazú (Theobroma grandiflorum) es nativo del bosque tropical del Amazonas y es cultivado por pequeños granjeros. La fruta pesa en promedio 1,2 Kg y tiene una alta concentración de antioxidantes. El copoazú tiene una pulpa cremosa y fibrosa, y una vez procesada puede tener varias presentaciones: jugo, néctar, postres, sorbetes, mermeladas y helados. El copoazú es bastante conocido en América del Sur, especialmente en Brasil, y ha tenido un avance considerable en el mercado de EE.UU. Con base en el descubrimiento de las propiedades para la salud y otros beneficios, muchas compañías para aprovechar sus efectos, han empezado a elaborar productos como malteadas y batidos (además de suplementos alimenticios en pastillas): Figura 24 Theobroma grandiflorum, fuente: Amazonize Las cifras más actualizadas (2004) sobre el cultivo de copoazú en Colombia muestran un área total cultivada de 14.234 hectáreas. El copoazú no está altamente industrializado o comercializado en Colombia. Existen algunos ejemplos de compañías como la compañía Mukatri (ubicada en el Caquetá) – que está dedicada al procesamiento de frutas (orgánicas) exóticas del Amazonas para mermeladas, confitería, postres y salsas – pero no a nivel de exportación. De hecho el mercado local no ha alcanzado todavía su potencial completo y el copoazú sigue siendo desconocido en las principales áreas metropolitanas de Colombia (p.ej. Bogotá, Medellín). No obstante, la fruta se ha introducido lentamente principalmente como jugo. 7.6.2 Análisis de la competencia Brasil es por mucho el competidor más importante en la producción y comercialización del copoazú procesado (pulpa congelada, en polvo y en crema). Elegida como la fruta nacional en 2008, el copoazú se convertirá en otra ―moda brasilera‖ en los Estados Unidos y Europa. Otros países que producen copoazú son Perú y Costa Rica. 7.6.3 Los mercados de la UE y EFTA Las expectativas para el copoazú en el 2010 eran altas. Mientras que al principio era vista como otro ingrediente en los productos para la piel y el cabello, recientemente el copoazú fue promovido como la siguiente súper fruta para uso alimenticio en Europa. Sin embargo, al parecer las expectativas no parecen concordar todavía con la realidad del mercado. Algunos expertos de la industria sospechan que el despliegue de la súper fruta ya ha pasado y que, actualmente, los consumidores están menos interesados en las frutas ricas en antioxidantes. La fruta del baobab es un buen ejemplo de una súper fruta que fue introducida recientemente y que recibe muy poca atención de la industria de alimentos y bebidas europea. Se dice que la crisis financiera y el decreciente interés en nuevos productos con base en súper frutas están entre los principales factores que explican el lento despegue del producto en el mercado. 78 Fruta Vida comercializa jugo de copoazú combinado con el súper alimento açai y el té de hierba mate; esta es una de las bebidas energizantes más potentes que se encuentran hoy en el mercado. Maakoa ha desarrollado ―Koopuwa‖, y lo comercializa como una bebida Premium anti-oxidante. Musselmans tiene una salsa de manzana saborizada con limón y copoazú, y la fruta es ya un ingrediente clave en la preparación de muchas bebidas energizantes. Sin embargo, el mercado europeo para el copoazú parece desarrollarse más lentamente. En el mercado suizo, una de las compañías que comercia con copoazú es Oroverde, la cual se abastece de sus productos en Centro y Sur América (principalmente de Costa Rica y Brasil) y se los vende a algunos clientes, como la compañía Amazonize, que comercializa productos especializados como sorbetes y mermeladas de copoazú. En el mercado noruego, Fruta Vida (ver la descripción anterior) vende en mercadeo multinivel, de los distribuidores directamente a los consumidores. Los volúmenes son muy bajos y el conocimiento de los consumidores aún más bajo. Actualmente, este es el único producto que contiene copoazú en el mercado. | Inteligencia de Mercados para Colombia – EFTA 2010 Sin embargo, un distribuidor noruego de Fruta Vida cree que el producto tiene potencial, que puede tener el éxito del açai como una fruta exótica del Amazonas. En el mercado de la UE unas pocas compañías como Böcker, en Alemania, también han comenzado a experimentar con el copoazú. También en Alemania, la compañía Tropextrakt está comercializando extracto de copoazú, pero los volúmenes siguen siendo muy bajos. Algunas compañías de los países productores de copoazú se han dado cuenta que para incursionar en el mercado europeo pueden necesitar un representante local. La compañía brasilera Amazon Natural, con representante en Portugal y Alemania, ha buscado entrar al mercado europeo con su pulpa y mantequilla de copoazú, así como con otras frutas y nueces exóticas del Amazonas. El copoazú todavía es considerado un producto muy exótico con un sabor muy especial y que sólo llega a los consumidores a través de canales muy especializados. Sin embargo, a medida que los consumidores se familiarizan con el copoazú, el producto lentamente entra a los canales convencionales. En Suiza, la cadena de supermercados Migros ya comercializa una marca de helados que contiene copoazú (Crème d‘Or Amazonas). Mövenpick, la marca de helados de Nestlé, también ha estado desarrollando algunos productos con copoazú, pero todavía no están en el mercado. El potencial del copoazú en el mercado europeo parece estar en la producción de jugos de fruta que contengan un bajo porcentaje de copoazú, en la de postres y productos lácteos (especialmente yogures). Sin embargo, todavía se necesita una fuerte promoción del copoazú, así como el compromiso de las grandes compañías. La mantequilla de copoazú para la producción de chocolate en este momento no ofrece muchas oportunidades. La industria alimenticia todavía está bastante dudosa con relación a probar sabores exóticos, apoyándose en productos ya conocidos que también son considerados exóticos, como el mango. Esto ha sido especialmente cierto en los últimos años en que la crisis económica golpeó a Europa y llevó a muchos negocios a detener el desarrollo de productos y la innovación en general; ahora que la recuperación económica está en el horizonte, parecen estar regresando nuevas oportunidades para nuevos ingredientes y productos para la industria de alimentos y bebidas. 7.6.4 Estructura del comercio El copoazú se siembra en cooperativas locales o en pequeñas asociaciones en el Amazonas. Desde el lugar de producción la fruta fresca de copoazú se prepara, después de haber sido limpiada, lavada, escurrida, seleccionada e inspeccionada, para 79 ser procesada y obtener pulpa; luego se le quita la semilla a la pulpa. El puré/pulpa se pasteuriza y congela in situ, lo cual es esencial para garantizar un transporte y duración (vida útil) eficientes. Procesar el copoazú para obtener pulpa es un reto debido a la naturaleza fibrosa de la fruta. El copoazú también puede ser liofilizado, para lo cual es necesario contar con maquinaria y técnica especiales. El transporte del copoazú liofilizado (en polvo) es preferible hacerlo en bolsas metalizadas empacadas al vacio. La ventaja del producto liofilizado es que puede ser almacenado a temperatura ambiente. El copoazú liofilizado in situ requiere habilidades de procesamiento apropiadas y avanzadas, lo que en esencia significa que la asociación con compañías que están al final de la cadena productiva puede ser necesaria. Los intermediarios, con frecuencia, pueden dar soporte técnico a los usuarios finales para apoyar el desarrollo de productos finales que contengan sus ingredientes. Dicho soporte técnico es particularmente importante en el comercio de ingredientes exóticos, como el arazá, ya que los usuarios finales tienen poco conocimiento acerca de estos ingredientes. El transporte de copoazú normalmente se hace vía marítima (en contenedores refrigerados en el caso de la pulpa congelada), y por lo general llega a un intermediario que puede procesar el producto y prepararlo para ser vendido a los usuarios finales industriales, quienes transforman la pulpa en productos finales. 7.6.5 Requisitos de entrada al mercado Legislación El copoazú no está sujeto a la Regulación de Productos Novedosos, lo que significa que puede ser comercializado tanto en los países EFTA como en los de la UE. La misma legislación que se aplica a otras frutas congeladas/liofilizadas se aplica a este producto. La legislación más importante para la fruta congelada está relacionada con la presencia de residuos de pesticidas y otros contaminantes. Asegúrese, especialmente durante el procesamiento de la fruta y el empaque del producto, que la pulpa de copoazú congelada no esté contaminada con materiales extraños. Además, la legislación sobre alimentos congelados rápidamente es de particular importancia para la industria de la congelación. La legislación relacionada con los alimentos congelados rápidamente está establecida en la Directiva 89/108/EEC. Otros requisitos Los procesadores de copoazú deben aplicar las Buenas Prácticas de Manufactura (GMP, por sus siglas en inglés) y el sistema | Inteligencia de Mercados para Colombia – EFTA 2010 HACCP. Estos son los requisitos mínimos que se deben cumplir para tener éxito al entrar al mercado. Los importadores en la UE y EFTA con frecuencia harán una auditoría a los nuevos proveedores y verificarán si estos sistemas de producción se están aplicando. Algunos importadores se apoyan en la certificación de estos sistemas por parte de un tercero. Los importadores en la UE y EFTA cada vez más solicitan certificaciones adicionales de producción y sistemas de gestión. ISO 9000 es una certificación común para los sistemas de gestión de calidad, mientras que SA 8000 es una certificación para la aplicación de los estándares sociales. Las certificaciones Orgánica y Fairtrade sólo son relevantes para los exportadores cuyo objetivo son estos nichos de mercado en particular; estos todavía no están muy desarrollados para el copoazú. Las medidas de pre-cosecha, como el manejo integrado y las Buenas Prácticas Agrícolas (GAP, por sus siglas en inglés) deben ser implementadas por los cultivadores de copoazú (materia prima). Los procesos de post-cosecha, como el congelado y secado rápido, son esenciales para alcanzar la seguridad del producto. Los importadores reconocen que estas medidas se pueden aplicar y están conscientes de su relación costo-beneficio. Sin embargo, los importadores de la UE y EFTA cada vez hacen más énfasis en las medidas de pre-cosecha, tales como el Manejo Integrado de Cultivos (ICM, por sus siglas en inglés) y el Manejo Integrado de Plagas (IPM, por sus siglas en inglés). Por último, la trazabilidad merece una atención especial. Los procesadores deben tener un sistema de etiquetado del producto establecido, el cual les permita seguir los diferentes pasos de los productos dentro de la cadena de producción. Esto es particularmente importante para solucionar cualquier problema en la calidad. 7.6.6 80 Fuentes de información Unidad de Facilitación Global para Especies Subutilizadas - http://www.underutilized-species.org Oro Verde Fruits - http://www.oroverde-fruits.com Amazonize - http://www.amazonize.com Fruta Vida - http://frutavida.no Klaus Böcker - http://www.boecker-gmbh.com | Inteligencia de Mercados para Colombia – EFTA 2010 7.7 Arazá 7.7.1 Características del producto y el contexto colombiano El arazá (Eugenia stipitata) es una fruta tropical (del Amazonas) que ha sido domesticada por los indígenas del Amazonas occidental (Perú, Ecuador, Colombia, Brasil) y que actualmente también está siendo cultivada por pequeños granjeros en Centro América. La fruta tiene una pulpa amarilla y jugosa, marcada por un sabor amargo y refrescante. La fruta fresca presenta muchas dificultades para el transporte, no sólo porque es muy frágil sino porque se descompone fácilmente. Por esta razón el arazá se comercializa procesado. Las áreas de cultivo de arazá más grandes en Colombia se encuentran en los departamentos de Caquetá (principalmente), Putumayo y Guaviare. Bajo la asociación ASOHECA (Asociación de Reforestadores y Cultivadores de Caucho del Caquetá), los productores han estado trabajando en un proyecto de sustitución de cultivos ilícitos. Las estadísticas más recientes (2004) muestran un área total cultivada de 32.615 hectáreas de arazá, la más grande entre otras frutas exóticas del Amazonas en Colombia. El arazá no está altamente industrializado o comercializado en Colombia. Existen algunos ejemplos de compañías como la compañía Mukatri (ubicada en el Caquetá) – que está dedicada al procesamiento de frutas (orgánicas) exóticas del Amazonas para mermeladas, confitería, postres y salsas – pero no a nivel de exportación. De hecho el mercado local no ha alcanzado todavía su potencial completo y el arazá sigue siendo desconocido en las principales áreas metropolitanas de Colombia (p.ej. Bogotá, Medellín). No obstante, la fruta ha sido lentamente introducida principalmente como jugo. 7.7.2 Análisis de la competencia Los países competidores son Brasil, con la producción e industrialización de arazá más grande, y otros países productores como Costa Rica, Perú y Ecuador. 7.7.3 Los mercados de la UE y EFTA Cuando se describe el mercado europeo del arazá, es importante resaltar que este es un producto que está prohibido por la Regulación de Productos Novedosos por lo tanto no puede ser comercializado en la UE (ver la sección Requisitos de Entrada al mercado para más detalles). En la EFTA los esfuerzos para comercializar el arazá son muchos. En 2002, durante Fruit Logística (feria mundial del comercio de 81 fruta fresca), el producto fue presentado al mercado internacional como un jugo concentrado, y ha sido expuesto recientemente en Madrid durante la Health Ingredients Europe (feria especializada en ingredientes saludables). El producto está posicionado como fruta exótica. En los últimos años, el interés por las frutas exóticas en general ha crecido fuertemente, ya que los fabricantes de alimentos y bebidas de la UE están buscando nuevos ingredientes para crear productos innovadores y beneficiarse del creciente interés de los consumidores por los productos saludables y naturales. Figura 25 Eugenia stipitata, fuente: Mukatri En el pasado el arazá era comercializado por el canal minorista suizo Coop como una bebida bio energética: Biota. En los últimos años, las bebidas bio energéticas fueron una de las categorías de productos del mercado de bebidas europeo que registró un crecimiento considerable. Otra categoría de productos adecuada para el uso del arazá y que muestra crecimiento incluye los batidos, las bebidas con mezcla de jugos y lácteos, bebidas refrescantes con valor nutricional adicional (near-waters), aguas saborizadas, bebidas deportivas y bebidas funcionales a las que se les agrega vitaminas o minerales. El producto ya no está en el mercado lo que provocó una fuerte disminución de la demanda del arazá. La compañía Oroverde, la única compañía que comercializa arazá en Suiza, es muy activa en la comercialización de este producto, también moviliza esfuerzos para superar la situación del producto con relación a la Regulación de Productos Novedosos. La compañía produce una bebida (Amazônia) que contiene arazá como uno de sus ingredientes principales (otros son açai, camucamu y guaraná). La compañía Amazonize, que compra su suministro de arazá a Oroverde, ha introducido el arazá al mercado suizo en la presentación de sorbetes. El producto se distribuye en canales minoristas y en restaurantes especializados. Tenga en cuenta que el arazá de Oroverde es orgánico y tiene la certificación Fair Trade, lo que pone un punto muy alto difícil de igualar en términos de acceso al mercado para otras compañías. Mientras que el mercado de productos orgánicos se está desarrollando bien, la certificación Fairtrade todavía no está lo suficientemente | Inteligencia de Mercados para Colombia – EFTA 2010 reconocida para las frutas exóticas como el arazá, registrando una demanda muy baja. Como bien es cierto para el copoazú, la industria alimenticia europea todavía está bastante dudosa con relación a probar sabores exóticos como el arazá, apoyándose en productos ya conocidos que también son considerados exóticos, como el mango. Esto ha sido especialmente cierto en los últimos años en que la crisis económica golpeó a Europa y llevó a muchos negocios a detener el desarrollo de productos y la innovación en general; ahora que la recuperación económica está en el horizonte, parecen estar regresando nuevas oportunidades para nuevos ingredientes y productos para la industria de alimentos y bebidas. En el caso del arazá, han aparecido algunas oportunidades para abastecer los mercados asiáticos como China, donde hay interés en usarla en productos lácteos debido a que las propiedades (sabor ácido) del arazá encajan en el perfil del mercado y en el sabor buscado. El efecto estabilizador de las pectinas propias del arazá también contribuye a este uso. 7.7.4 Estructura del comercio La estructura del comercio de la pulpa/puré de arazá es similar al del copoazú. El arazá se siembra en cooperativas locales o en pequeñas asociaciones en el Amazonas. Desde el lugar de producción, el arazá se prepara, después de haber sido limpiado, lavado, escurrido, seleccionado e inspeccionado, para ser procesado y obtener puré; luego se le quita la semilla a la pulpa. El puré/pulpa se pasteuriza y congela in situ, lo cual es esencial para garantizar un transporte y duración (vida útil) eficientes. Dado que el arazá tiene una pulpa con un alto rendimiento (85-88%), su procesamiento es bastante simple. El transporte del arazá se hace generalmente vía marítima (en contenedores refrigerados), y por lo general llega a un intermediario comercial quien puede hacer un procesamiento adicional del producto y lo prepara para venderlo a los usuarios finales industriales. Los intermediarios, con frecuencia, pueden dar soporte técnico a los usuarios finales para apoyar el desarrollo de productos finales que contengan sus ingredientes. Dicho soporte técnico es particularmente importante en el comercio de ingredientes exóticos, como el arazá, ya que los usuarios finales tienen poco conocimiento acerca de estos ingredientes. 7.7.5 Requisitos de entrada al mercado Ley de Alimentos Novedosos 82 Actualmente, la Ley de Alimentos Novedosos de la UE es una barrera para los exportadores de arazá. Los alimentos novedosos son los alimentos y los ingredientes para alimentos que no hayan sido usados para consumo humano en la UE antes de 1997; esto significa que el arazá es un alimento novedoso. Como está establecido en la Regulación EC 258/97, los alimentos novedosos tienen que ser aprobados antes de que se puedan vender en el mercado de la UE. Las compañías que quieran colocar sus alimentos novedosos en el mercado de la UE necesitan solicitar esta aprobación. Hasta octubre de 2010, el arazá o la Eugenia stipitata no estaba en la lista de solicitudes de alimentos novedosos, esto significa que es necesario hacerlo, especialmente tomando en cuenta que puede pasar bastante tiempo (varios años) antes de que un alimento novedoso sea aprobado. Los países europeos que no son parte de la UE, como Suiza, tienen sus propias regulaciones para los productos novedosos. Las restricciones en Suiza son menos estrictas que las establecidas en la Ley de Alimentos Novedosos, y productos como la maca y el yacón (jíquima o jiquimilla) hace varios años que están permitidos. Sin embargo, cuando se quiere introducir un nuevo producto al mercado suizo se requiere un análisis de producto muy costoso, con el cual se prueban las propiedades del producto. Más aún, el mercado europeo es un mercado internacional, y por lo tanto, los importadores suizos con frecuencia deben cumplir con la Ley de Alimentos Novedosos, ya que venden sus productos en toda Europa. Además, muchas compañías suizas compran sus productos en Alemania, por ejemplo. Por lo tanto se puede concluir que exportar a Suiza puede ser una solución temporal mientras se espera la aprobación del arazá por la Ley de Alimentos Novedosos. Para solicitar la autorización para vender productos novedosos en el mercado suizo se debe presentar un formulario de registro a la Bundesamt (Oficina Federal) suiza. La información sobre el producto que se debe entregar incluye: uso del producto, descripción, empaque, niveles de consumo, y la información sobre el producto (los beneficios nutricionales deben estar respaldados con información científica). Este registro de alimentos novedosos también refleja el Codex Alimentarius. Sin embargo, en Suiza ya está autorizado y se comercializa el arazá. Otros requisitos Los procesadores de arazá deben aplicar las Buenas Prácticas de Manufactura (GMP) y el sistema HACCP. Estos son los requisitos mínimos que se deben cumplir para tener éxito al entrar al mercado. Los importadores en la UE y EFTA con frecuencia harán una auditoría a los nuevos proveedores y verificarán si aplican estos sistemas de producción. Algunos importadores se apoyan en la certificación de estos sistemas por parte de un tercero. | Inteligencia de Mercados para Colombia – EFTA 2010 Los importadores en la UE y EFTA cada vez más solicitan certificaciones adicionales de producción y sistemas de gestión. ISO 9000 es una certificación común para los sistemas de gestión de calidad, mientras que SA 8000 es una certificación para la aplicación de los estándares sociales. Las certificaciones Orgánica y Fairtrade sólo son relevantes para los exportadores cuyo objetivo son estos nichos de mercado en particular. Las medidas de pre-cosecha, como el manejo integrado y las Buenas Prácticas Agrícolas (GAP, por sus siglas en inglés) deben ser implementadas por los cultivadores de arazá (materia prima). Los procesos de post-cosecha, como el congelado y secado rápido, son esenciales para alcanzar la seguridad del producto. Los importadores reconocen que estas medidas se pueden aplicar y están conscientes de su relación costo-beneficio. Sin embargo, los importadores de la UE y EFTA cada vez hacen más énfasis en las medidas de pre-cosecha, tales como el Manejo Integrado de Cultivos (ICM, por sus siglas en inglés) y el Manejo Integrado de Plagas (IPM, por sus siglas en inglés). Por último, la trazabilidad merece una atención especial. Los procesadores deben tener un sistema de etiquetado del producto establecido, que les permita seguir los diferentes pasos de los productos dentro de la cadena de producción. Esto es particularmente importante para solucionar cualquier problema en la calidad. 7.7.6 Fuentes de información Unidad de Facilitación Global para Especies Subutilizadas - http://www.underutilized-species.org Oro Verde Fruits - http://www.oroverde-fruits.com Amazonize - http://www.amazonize.com Listado de aplicaciones de alimentos novedosos http://ec.europa.eu/food/food/biotechnology/novelfood/in dex_en.htm Switzerland Bundesamt - http://www.bag.admin.ch 83 | Inteligencia de Mercados para Colombia – EFTA 2010 7.8 Borojó 7.8.1 Características del producto y el contexto colombiano El borojó (Borojoa patinoi) es un árbol de tamaño mediano que crece en el bosque tropical. El árbol es nativo del departamento del Chocó en el noroccidente de Colombia, pero también crece en la provincia de Esmeraldas en Ecuador y en Panamá. El borojó crece en áreas muy húmedas (con una humedad superior al 85%) y en temperaturas cálidas (de alrededor de 28 ºC). Las frutas son grandes, redondas y de color café. Pueden pesar hasta un kilo, siendo la pulpa el 88% del peso total. exportadores deben concentrarse en la exportación de borojó procesado. Es importante entonces promover los aspectos saludables y nutricionales de la fruta, especialmente en comparación con otras frutas exóticas. Figura 26 Borojoa patinoi, fuente: Nutropical La exportación de borojó procesado está obstaculizada por varios problemas logísticos. Las frutas son frágiles y se dañan fácilmente durante el transporte, por carreteras largas y con frecuencia malas, desde las áreas rurales de producción hasta las instalaciones de procesamiento en las áreas urbanas. Localmente, la fruta la consume la población a lo largo de la costa Pacífica, y es utilizada para mermeladas, jugos y postres, pero también en medicinas tradicionales con un supuesto efecto afrodisíaco, pero el uso medicinal no es parte del alcance de este estudio. El borojó es una fruta energética que contiene proteína, fósforo, calcio y hierro. En Colombia pocas compañías, como Lab Medick y Phitother, producen polvo de borojó. El borojó es uno de los más prometedores productos de la costa Pacífica de Colombia, su producción suma 17 mil toneladas, con un rendimiento de 5,43 Kg/Ha. Algunos de los principales importadores son Líbano, Aruba, los Estados Unidos y Japón. 7.8.2 Análisis de la competencia Dado que el árbol no crece en la UE o EFTA, sólo se encuentra competencia en los países vecinos en América Latina. Ecuador y Panamá son los únicos competidores de Colombia. Sin embargo, se dice que las frutas de borojó de Colombia son de más alta calidad, pero es necesario llevar a cabo más investigación y promoción. Como Colombia es también el principal productor de borojó, no se espera que la competencia sea muy fuerte. Los exportadores de borojó de Colombia también enfrentan la competencia de exportadores de otras frutas exóticas a los mercados de la UE y EFTA. Muchas frutas exóticas tienen aplicaciones similares y compiten directamente con el borojó. 7.8.3 Los mercados de la UE y EFTA La fruta de borojó no es realmente apta para ser consumida fresca en los mercados de la UE/EFTA, ya que la fruta tiene un sabor peculiar con un regusto ácido parecido al vinagre. Por lo tanto, los 84 Debido a la Regulación de Productos Novedosos, que se discute en la sección 7.8.5, el conocimiento sobre el borojó de las compañías en EFTA y la UE es muy bajo. En Suiza la compañía Daman International Trading - http://daman.ch – ya ha estado trabajando con el borojó como un jugo de mezcla de frutas, y el importador colombo británico La Bodeguita http://www.labodeguita.co.uk – trabaja con borojó en conserva, pero como producto final. Estos son ejemplos esporádicos de las pocas compañías que tienen el borojó como alimento dentro de su surtido de productos. Los exportadores de borojó pueden exportar la pulpa, el puré o el concentrado de borojó a la industria de los jugos de fruta de la UE y EFTA. Este mercado básicamente distingue entre dos tipos de jugos de frutas: el jugo preparado a partir del concentrado y el jugo que ―no es preparado a partir del concentrado‖ (NFC, por sus siglas en inglés). El jugo de borojó en los mercados de la UE y EFTA es probable que se elabore principalmente a partir del concentrado debido a los altos costos de transporte para el jugo NFC. Sin embargo, la demanda del jugo NFC en general está creciendo a medida que los alimentos y bebidas naturales y no procesadas son más populares, principalmente porque se perciben como más saludables. Una tendencia importante en el mercado de los jugos de fruta es el incremento en el uso de frutas exóticas. Cada vez se usan más | Inteligencia de Mercados para Colombia – EFTA 2010 combinaciones de frutas innovadoras en los jugos de fruta, como ‗los frutos rojos‘ y las ‗súper frutas‘ (p.ej. la granada o el açai). Resulta alentador que Datamonitor haya incluido a las súper frutas en su lista de las 10 más importantes tendencias para el año 2010. Los candidatos para la súper fruta de moda en 2010 y más adelante incluyen: el baobab, una fruta rica en antioxidantes que SDI ha venido monitoreando por varios años; el borojó, un energizante natural de las selvas de América del Sur y Central; maqui, una baya nativa de América del Sur que se dice tiene ocho veces más antioxidantes que los arándanos; y la ‗yumberry‘, técnicamente fruta ‗yang-mi‘, un árbol frutal de China con un altísimo contenido de antioxidantes. Los fabricantes de preparados de fruta ofrecen una alternativa de mercado para el borojó. Los preparados se usan principalmente en productos lácteos (como batidos y helados) y en productos de panadería (incluyendo los rellenos de frutas para ponqués). El borojó también se puede vender en preparados de frutas exóticas. Más aún, las preparaciones de borojó también se pueden exportar como ingredientes para mermeladas, aunque las mermeladas con sabores exóticos siguen siendo un nicho de especialidad. En el mercado de la UE, las propiedades del borojó le permitieron hacer un cambio, y ahora es un producto que se usa como un complemento nutricional/energético e incluso ha dado un paso más como una alternativa natural para el tratamiento del cáncer. Estas aplicaciones están fuera del alcance de este estudio, pero es valioso nombrar ejemplos de compañías que comercian con extractos de borojó, como la compañía alemana Oleotec http://www.oleotec.de. 7.8.4 Estructura del comercio La industria de bebidas/jugos es el comprador más grande de borojó procesado como materia prima (p.ej. pulpa congelada). Mientras que los pequeños procesadores de la UE y EFTA buscan sus productos a través de comerciantes/mezcladores, las compañías de gran escala normalmente importan sus productos directamente de la fuente. Por lo general estas compañías, para garantizar entregas estables, construyen una fuerte relación de largo plazo con sus proveedores. No obstante, estas compañías continúan comprando a nuevos proveedores que ofrecen productos interesantes. Los agentes, que representan a los proveedores del borojó procesado, pueden apoyar la conformación de relaciones comerciales entre los fabricantes y los nuevos proveedores. Las razones por las cuales los procesadores de la UE utilizan un importador incluyen la conveniencia de una tienda centralizada y su amplio surtido. También para volúmenes de importación pequeños, como en el caso del borojó, con frecuencia interviene un importador o agente especializado. 7.8.5 Requisitos de entrada al mercado Ley de Alimentos Novedosos De acuerdo con la Conferencia de las Naciones Unidas sobre el Comercio y el Desarrollo (UNCTAD, por sus siglas en inglés), la Ley de Alimentos Novedosos de la UE es una barrera para los exportadores de borojó. Los alimentos novedosos son los alimentos y los ingredientes para alimentos que no han sido usados para consumo humano en la UE antes de 1997; como está establecido en la Regulación EC 258/97, los alimentos novedosos tienen que ser aprobados antes de que se puedan vender en el mercado de la UE. Las compañías que quieran colocar sus alimentos novedosos en el mercado de la UE necesitan solicitar aprobación. Hasta octubre de 2010, el borojó no estaba en la lista de solicitudes de alimentos novedosos, esto significa que es necesario hacerlo, especialmente tomando en cuenta que puede pasar bastante tiempo (varios años) antes de que un alimento novedoso sea aprobado. Los países europeos que no son parte de la UE, como Suiza, tienen sus propias regulaciones para los productos novedosos. Las restricciones en Suiza son menos estrictas que las establecidas en la Ley de Alimentos Novedosos, y productos como la maca y el yacón (jíquima o jiquimilla) hace varios años que están permitidos. Sin embargo, cuando se desea introducir un nuevo producto en el mercado suizo se requiere un análisis de producto muy costoso, con el cual se prueban las propiedades del producto. Más aún, el mercado europeo es un mercado internacional, y por lo tanto, los importadores suizos con frecuencia deben cumplir con la Ley de Alimentos Novedosos, ya que venden sus productos en toda Europa. Además, muchas compañías suizas compran sus productos en Alemania, por ejemplo. Para solicitar la autorización para vender productos novedosos en el mercado suizo se debe presentar un formulario de registro ante la Bundesamt (Oficina Federal) suiza. La información sobre el producto que se debe entregar incluye: uso del producto, descripción, empaque, niveles de consumo, y la información sobre el producto (los beneficios nutricionales deben estar respaldados con información científica). Este registro de alimentos novedosos también refleja el Codex Alimentarius. Sin embargo, en Suiza ya está autorizado y se comercializa el borojó. La falta de un comercio sustancial de borojó con los mercados de la UE y EFTA hace necesaria una amplia promoción. Después de la aprobación de comercialización de la Comisión Europea, los exportadores colombianos deben presentarles a los importadores potenciales la documentación completa sobre las propiedades del producto y sus aplicaciones. Otros requisitos 85 | Inteligencia de Mercados para Colombia – EFTA 2010 Los procesadores de borojó deben aplicar las Buenas Prácticas de Manufactura (GMP, por sus siglas en inglés) y el sistema HACCP. Estos son los requisitos mínimos que se deben cumplir para tener éxito en la entrada al mercado. Los importadores de la UE y EFTA con frecuencia harán una auditoría a los nuevos proveedores y verificarán si aplican estos sistemas de producción. Algunos importadores se apoyan en la certificación de estos sistemas por parte de un tercero. Los compradores europeos también les piden a los procesadores tener un sistema de etiquetado del producto establecido, el cual les permita seguir los diferentes pasos de los productos dentro de la cadena de producción. Esto es particularmente importante para solucionar cualquier problema en la calidad. Los importadores en la UE y EFTA cada vez más solicitan certificaciones adicionales de producción y sistemas de gestión. ISO 9000 es una certificación común para los sistemas de gestión de calidad, mientras que SA 8000 es una certificación para la aplicación de los estándares sociales. Las certificaciones Orgánica y Fairtrade sólo son relevantes para los exportadores cuyo objetivo sean estos nichos de mercado en particular. Las medidas de pre-cosecha, como el manejo integrado y las Buenas Prácticas Agrícolas (GAP, por sus siglas en inglés) deben ser implementadas por los cultivadores de copoazú (materia prima). Los procesos de post-cosecha, como el congelado y secado rápido, son esenciales para alcanzar la seguridad del producto. Los importadores reconocen que estas medidas se pueden aplicar y están conscientes de su relación costo-beneficio. Sin embargo, los importadores de la UE y EFTA cada vez hacen más énfasis en las medidas de pre-cosecha, tales como el Manejo 86 Integrado de Cultivos (ICM, por sus siglas en inglés) y el Manejo Integrado de Plagas (IPM, por sus siglas en inglés). Los procesadores de borojó tendrán que enfrentar problemas logísticos como se expuso en la sección 7.8.1, ya que los importadores europeos necesitan suministros estables con una calidad consistente. La legislación más relevante para la fruta congelada está relacionada con la presencia de residuos de pesticidas y otros contaminantes. Asegúrese, especialmente cuando esté procesando y empacando el producto que el borojó congelado no esté contaminado con materiales extraños. Además, la legislación sobre los alimentos congelados rápidamente es de particular importancia para la industria de la congelación. La legislación relacionada con los alimentos congelados rápidamente está establecida en la Directiva 89/108/EEC. 7.8.6 Fuentes de información Food And Drink Europe — http://www.foodanddrinkeurope.com – presenta las últimas tendencias del mercado de alimentos europeo. Frozen Food Europe - http://www.frozenfoodeurope.com – noticias de la industria. Servicio de noticias del mercado del ITC sobre los jugos de fruta - http://www.p-maps.org – información sobre las últimas tendencias y desarrollos en varios mercados de jugos de fruta (se requiere registro). Unidad de Facilitación Global para Especies Subutilizadas - http://www.underutilized-species.org | Inteligencia de Mercados para Colombia – EFTA 2010 8. Análisis de la Brecha 8.1 Brechas estratégicas Definición de sectores prioritarios Existen factores económicos e históricos que han tenido gran influencia sobre el apoyo que Colombia les brinda a los sectores tales como el café, banano, palma (de aceite) y las flores. Otros productos tales como la caña de azúcar, han sido prioridad de las iniciativas privadas debido a su naturaleza de bajo costo y grandes utilidades. Esta definición de prioridades para algunas de las agroindustrias ha llevado a que se tengan algunas limitaciones con respecto al potencial de crecimiento de las compañías que no se enmarcan dentro de los sectores favorecidos: Movilidad de los recursos y las tierras en favor de los productos que han tenido una tradición de rentabilidad que por ejemplo ha marginado ciertas frutas. Los esfuerzos por desarrollar los sectores ―marginados‖ por lo general son iniciativas privadas y han sido bastantes esporádicos y aislados. Esto no ha permitido que los gremios de estas industrias se fortalezcan. En algunos casos, la prioridad de las cadenas de productos no procesados ha llevado a que exista una brecha en el desarrollo de la capacidad para industrializar ciertos sectores. En el caso del café, por ejemplo, la exportación del grano ha sido el fuerte de Colombia durante décadas, lo que lo convierte en un sector con un poder de asociación e infraestructura general fuertes. Sin embargo, esto ha llevado a una situación en la que el tostado y extracción de café en Colombia no haya alcanzado todo su potencial de diversificación y exportación hacia mercados desarrollados (hay que reconocer que los mercados objetivo tienen fuertes industrias procesadoras de café con gran competencia y con vínculos muy fuertes entre los tostadores y los canales de comercialización). Cultura asociativa La falta de cultura asociativa en algunos sectores específicos en Colombia ha llevado a que se compita de manera individual en lugar de optimizar la competitividad. Los sectores que han prosperado en términos económicos tienen una cultura de asociación que los ha favorecido al compararlos con los que no la tienen. En la industria colombiana de alimentos, la brecha en la cultura asociativa se puede observar a lo largo de toda la cadena, desde la producción (materias primas) hasta su procesamiento y comercialización. Los esfuerzos de la industria de los alimentos por desarrollar e innovar han sido aislados y de parte de empresas individuales; no existe en Colombia un gremio que represente los intereses y la competitividad de las compañías procesadoras de alimentos. Mientras que de un lado esto ha llevado a que se desarrollen compañías con una estructura débil y un muy bajo potencial de poder competir en los mercados de exportación, de 87 otro lado también hay compañías que han logrado calificar y competir en los mercados internacionales / europeos, lo que las convierte en representantes de la industria colombiana ante los compradores potenciales. Tales compañías por lo general no muestran interés en colaborar o asociarse con actores más débiles. Pareciera que existe cierto interés de cooperación entre las compañías que ya están exportando al mercado europeo, debido a que comprenden que deben generar masa crítica y apoyarse, pero este proceso se está dando a paso muy lento. Sincronización de actividades Las compañías que hasta ahora empiezan tienden a contactar a compradores internacionales que ya tienen relaciones comerciales establecidas con otras compañías colombianas de más experiencia y que ya están calificadas. Estas compañías de menor escala con frecuencia no pueden suministrar productos de alta calidad de manera consistente, les falta de experiencia, por ejemplo, en ofrecer servicios adicionales, (por ejemplo garantías comerciales). Durante las entrevistas, varias compañías mencionaron que este tipo de acciones han afectado su relación con los compradores potenciales y en consecuencia menoscaban el nombre de la industria colombiana en general. Esto se puede solucionar si se sincronizan mejor las actividades de las empresas involucradas. Brechas de logística Muchas de las compañías procesadoras colombianas tienen dificultades con el abastecimiento de materias primas. Aunque esta es fundamentalmente una brecha logística, tiene influencia sobre el desarrollo estratégico de la industria de los alimentos procesados. Después de muchos años de actividad criminal a lo largo de las carreteras colombianas, lo que obligaba a las compañías a transportar sus productos sólo a ciertas horas y acompañados por escoltas, ahora la situación es bastante estable. Sin embargo, la realidad geográfica sigue presente: el abastecimiento de materias primas se hace desde zonas rurales lejanas, mientras que las mayores industrias procesadoras se encuentran en las principales áreas urbanas. Mientras que algunas compañías han logrado superar esta brecha mediante la creación de una fuerte red de distribuidores o manteniéndose en contacto muy cercano con sus proveedores, las compañías que crecen rápidamente o las compañías que quieren desarrollar nuevos surtidos de productos tienen que enfrentar retos de logística. Esto también se da con los productos frescos (que requieren por ejemplo camiones refrigerados); existen muy pocas (sólo algunas que comienzan) instalaciones de procesamiento en Colombia localizadas en las áreas de producción agrícola. Innovación principalmente a través de iniciativas privadas aisladas | Inteligencia de Mercados para Colombia – EFTA 2010 En términos generales, la industria colombiana de alimentos procesados no tiene una larga historia de técnicas innovadoras ni de desarrollo de producto. La I&D y la innovación en el mercado colombiano viene del exterior, lo que genera una brecha entre lo que la industria nacional podría ofrecer y lo que realmente ofrece. Hay algunos ejemplos de empresas (y laboratorios) que esporádicamente trabajan con técnicas innovadoras como las liofilizaciones se encuentran en el mercado y, desde una cierta perspectiva, la falta de competidores locales los beneficia. Sin embargo, la lenta expansión de la tecnología golpea la industria en general. En este sentido, todavía es necesario cerrar la brecha entre la industria y las instituciones de investigación, replicando las iniciativas existentes en donde los estudiantes de doctorado, por ejemplo, investigan tecnologías / productos específicos para aplicar los conocimientos en las compañías. El caso de las frutas exóticas La industria de las frutas exóticas (del Amazonas) tiene un problema que es fundamentalmente estratégico. Hay una gran brecha entre el potencial de procesamiento y comercialización de estas frutas y el interés real de la industria por desarrollar su cadena. Las entrevistas con las compañías colombianas revelaron que frutas tales como el copoazú y el arazá no hacen parte del surtido de productos de las grandes compañías procesadoras. No sólo su cultivo es desorganizado, sino que también se encuentra en áreas de difícil acceso – tales como los departamentos de Caquetá, Putumayo y Amazonía. Además de requerir grandes inversiones para organizar la producción y superar las barreras de logística, las compañías son renuentes a correr los riesgos relacionados con el cumplimiento de los niveles de calidad, certificaciones y volúmenes consistentes. Estas son frutas que necesitarían, por ejemplo, unas instalaciones para su procesamiento inicial in situ (por ejemplo para la extracción y congelación de la pulpa) de manera que su transporte sea factible. Esto hace que el manejo posterior a la recolección se convierta en un gran obstáculo para el desarrollo de las cadenas de estos productos. Otra brecha estratégica para el desarrollo de las cadenas de las frutas exóticas (del Amazonas) ha sido la relación entre la investigación y la empresa privada. Aunque se han hecho investigaciones sobre las frutas que tienen un gran potencial de mercado, éstas no se les han transmitido a las empresas que tengan igual potencial para industrializar y comercializarlas. De igual forma, las compañías que podrían tener dicho potencial se preguntan acerca de la demanda de facto de estos productos en el mercado internacional. También existe una brecha entre el potencial y la promoción real que se hace de estos productos en el mercado local. Certificación de la gestión de calidad 88 Mientras que la certificación HACCP, con frecuencia acompañada de otras certificaciones tales como SGS, BRC e incluso la Kosher, les han generado oportunidades a varias compañías colombianas en los mercados EFTA o de la UE, este tipo de certificación no está suficientemente difundida ni es conocida por otras compañías que ya están presentes en el mercado de exportación o que quieren ingresar a él. Se observó que algunas de las compañías que ya están llegando al mercado europeo lo hacen sin tener los certificados de los sistemas de calidad requeridos; este es el caso de compañías proveedoras de productos semi-procesados y terminados. Esto es un riesgo de mercado, porque pone en juego la reputación de la compañía y de la industria en general. Para algunas compañías, el proceso para obtener la certificación HACCP tiene limitaciones de infraestructura inherentes, que se asocian con altos costos de conversión. Se encontraron varios casos de empresas que ya emprendieron el proceso de certificación (desde algunas que lo están pensando hasta otras que están ya tomando los pasos finales), pero que todavía no tienen pleno conocimiento de sus implicaciones. Desarrollo de la industria de orgánicos y Comercio Justo Tal y como se describió en los capítulos 3 y4, la demanda europea por productos certificados orgánicos y como Comercio Justo ha aumentado en los últimos años, impulsada por el nivel de consciencia de los consumidores con respecto a las cuestiones relacionadas con la salud, lo social y el medio ambiente (las cuales también se conocen como Responsabilidad Social Empresarial). Sin embargo, como se describió en el Capítulo 5, la oferta de productos alimenticios certificados orgánicos (y los de Comercio Justo aún menos) que la industria colombiana ofrece sigue siendo baja y se concentra en unas pocas compañías. Para algunas compañías, identificar oportunidades, principalmente en el Mercado internacional de orgánicos se tradujo rápidamente en el desarrollo de una línea de productos certificados orgánicos. Algunas de las compañías entrevistadas, sin embargo, han tenido que luchar para encontrar información y recursos para atreverse a entrar a este nicho de mercado; mencionaron por ejemplo los costos de las muestras, la adaptación de las plantas y la búsqueda de proveedores certificados de materias primas como algunas de las dificultades más importantes. | Inteligencia de Mercados para Colombia – EFTA 2010 8.2 Brechas operacionales El apalancamiento en el Mercado nacional Cuando buscan exportar, muchas de las compañías todavía subestiman la importancia de su mercado local (o de los mercados regionales). Durante las entrevistas, no sólo se pudo identificar cómo algunas compañías subestiman o está sub-utilizando el mercado nacional sino que también se vio que para algunos fabricantes este mercado se convirtió en el pilar que les permitió mantenerse en pie durante la crisis. Una de las compañías entrevistadas mencionó que la crisis económica fue una lección para aprender a definir las estrategias de cómo hace negocios. Cuando la crisis los golpeó y las exportaciones a los Estados Unidos y Europa se redujeron drásticamente, la compañía decidió desarrollar toda una línea para revitalizar la marca en el mercado colombiano, lo que se convirtió en un éxito en ventas. Otras compañías, especialmente aquellas orientadas hacia el muy afectado mercado de Europa del Este, también tuvieron que volver a mirar hacia el mercado local y descubrir su potencial. Muchas de las compañías todavía dudan de vender productos gourmet o para un nicho específico en el mercado colombiano porque suponen que los consumidores no están dispuestos a pagar un mayor precio aunque la calidad sea mejor. El mercado local es una buena plataforma de experimentación para algunos productos innovadores, especialmente cuando se trata de ensayar nuevos sabores. De igual forma, los mercados regionales también se pueden convertir en una buena piedra angular, especialmente porque se tienen gustos y demandas parecidas. Optimización de la capacidad exportadora existente Habiendo desarrollado algunas cadenas de productos fuertes en su economía, Colombia tiene todo un sistema de logística de exportación y una infraestructura física general ya funcionando (que contrasta con la logística interna que ya se mencionó). Este es un sistema que debe optimizarse para otros productos. Su sistema de puertos, por ejemplo, ofrece importantes salidas para las compañías que quieren llegar a los mercados de exportación; se cuenta con la presencia de varias multinacionales e instalaciones adecuadas para el almacenamiento y el transporte de productos tales como los congelados. 89 | Inteligencia de Mercados para Colombia – EFTA 2010 9. Recomendaciones y Conclusiones 9.1 Propuestas Únicas de Venta del lugar de producción, que es una de las brechas que se identificaron en el Capítulo 8. Consideraciones agro-climáticas y geo-estratégicas Las ventajosas condiciones agro-climáticas de Colombia, que incluyen varios micro climas distintos, se convierten en una de las propuestas únicas de venta más fuertes del país y permiten que se produzcan una gran variedad de especies (frutas). Esto unido a que Colombia es el segundo país en biodiversidad del mundo, que se traduce en una gran cantidad de materias primas para la industria de los alimentos. Este tipo de proyecto despierta un gran interés en las empresas extranjeras, que pueden convertirse en plataformas para atraer inversión y apoyar las cadenas de productos que todavía requieren desarrollo económico. Tal y como se mencionó en el Capítulo 6, la disponibilidad de materias primas es una base fundamental para la industria procesadora. El hecho de que el cultivo de materias primas para la industria se dé en áreas agrícolas protegidas (rodeadas de montañas como por ejemplo el Valle del Cauca) que no están sometidas a condiciones climáticas extremas como huracanes, representa una ventaja para Colombia en comparación con otros competidores específicos porque puede producir todo el año. Otra propuesta única de venta desde el punto de vista geoestratégico es que cuenta con puertos sobre el Atlántico y el Pacífico, lo que le da una ventaja con relación a países competidores en productos de biodiversidad similar, tales como Ecuador y Perú. En los últimos años, muchos de los cuellos de botella que tenía Colombia con respecto a la logística se han superado. Las medidas en contra del crimen organizado relacionado con el tráfico de drogas, que representaba un gran problema al momento de transportar mercancías largas distancias, se han intensificado. El reto de logística de transportar mercancías desde el interior hasta la costa, que algunas veces se tomaba varios días, se ha atendido a través de proyectos de infraestructura tales como la Ruta del Sol, por mencionar sólo un ejemplo. Proyectos de sustitución de cultivos dentro del marco de las áreas de post conflicto Mientras que la seguridad en Colombia en el pasado era un factor muy importante que restringía el crecimiento económico, su estado de post conflicto abre algunas oportunidades interesantes para que el país desarrolle proyectos dentro del ámbito de la sustitución de cultivos, que se relacionan muy de cerca y son interesantes para las industrias de procesamiento aguas abajo. Algunos de los antiguos cultivos de coca ya se han convertido en cultivos de productos tales como café y frutas exóticas, un paso adelante hacia la concientización y el involucramiento de los productores en estas actividades económicas que los alejan de las actividades ilícitas. La sustitución de cultivos también ayuda en la creación de un sentido más fuerte de cooperativismo / cultura asociativa dentro 90 9.2 Ventajas de Mercado Infraestructura exportadora existente En primer lugar, los exportadores colombianos tienen acceso relativamente fácil y bien estructurado a organizaciones de promoción del comercio y a expertos en el sector, paso importante hacia el desarrollo de conocimiento (incluyendo información del mercado actualizada) y que genera un puente entre los productores nacionales y los compradores internacionales. Colombia tiene una estructura de promoción de las exportaciones calificada que incluye personas e instalaciones profesionales, lo que representa una clara ventaja de mercado para el país. Por ejemplo, el país tiene uno de los índices de alfabetismo más altos de América Latina. Además de esto, en Colombia existen varias compañías que tienen buena experiencia en el manejo de las exportaciones que se convierten en modelos para otras compañías y que van abriendo espacios en los mercados. La infraestructura también está bien desarrollada: como se mencionó anteriormente, Colombia tiene puertos bien equipados y la presencia de importantes multinacionales que generan infraestructuras orientadas hacia las exportaciones. El estado actual de la política, mucho más estable, también ayuda a generar una plataforma favorable para la promoción de las exportaciones, notablemente a través de Proexport como una entidad profesional de apoyo a los exportadores (BSO, por la sigla en inglés). Después de un largo período de violencia e incertidumbre, la estabilidad política de Colombia hoy ofrece un ambiente favorable que le puede traer gran provecho al país. Valoración de propiedades naturales La industria de alimentos procesados en Colombia ha desarrollado una fuerte noción de la valoración de propiedades naturales. Mientras que en términos de precios Colombia está en desventaja frente a competidores como China e India, el país las aventaja en | Inteligencia de Mercados para Colombia – EFTA 2010 calidad del producto. Este es un aspecto fundamental si se quiere entrar a los mercados de los países EFTA y la UE. En el caso de la extracción de stevia, por ejemplo, Colombia se centra hacia las calidades naturales al procesar, mientras que los competidores utilizan químicos. Los requisitos impuestos por los compradores europeos, cada vez más, tienden a buscar propiedades naturales. La industria procesadora de fruta en Colombia también enfatiza hacia las cualidades naturales, que casi no utiliza aditivos ni conservantes en su producción. 9.3 Cuellos de botella Cumplir con la legislación europea El cumplimiento de las guías del Codex Alimentarius y la legislación europea nacional (cada vez más estricta) todavía es un gran cuello de botella para los procesadores de alimentos colombianos. Como se mencionó anteriormente, muchas de las compañías que ya exportan o que quieren exportar hacia la UE o los países EFTA, no cumplen con los requisitos fundamentales para estos mercados - cumplir con HACCP es un punto de partida muy importante. El grado de concientización con respecto a los requisitos impuestos por los compradores, que incluyen los esquemas de certificación (por ejemplo orgánico o de Comercio Justo) también es bajo, especialmente para aquellos productos poco conocidos por el mercado. Para una compañía que esté planeando pasar del mercado local al mercado europeo, el salto que debe darse sigue siendo bastante grande. Los estándares de higiene colombianos, aunque cada vez se acercan más a cumplir con los requisitos internacionales, todavía carecen del componente representado por un sistema de gestión de la calidad. Incluso la experiencia de compañías que ya están exportando a los Estados Unidos, demuestra que cumplir con los requisitos impuestos por la Administración de Alimentos y Medicamentos de los Estados Unidos (FDA) no es lo mismo que cumplir con los requisitos exigidos por los mercados de la UE o EFTA. Los cuellos de botella son aún más estrechos para las frutas exóticas que todavía no han sido aprobadas bajo la Regulación de Alimentos Novedosos. Esta legislación tiene costos inherentes que ni las compañías proveedoras ni las compañías especializadas pequeñas de Europa pueden asumir. El costo de introducir un nuevo producto al mercado puede variar desde unos pocos miles de euros hasta sobrepasar la cifra del millón y el proceso puede tomar desde 8 meses hasta más de 2 ó 3 años, corriendo el riesgo de que el mercado acepte o no el producto específico. 91 Irse por lo orgánico Varias compañías procesadoras reconocen que la demanda de productos orgánicos en los mercados de exportación representa un gran potencial de negocio. Sin embargo, las compañías dijeron que comenzar con una línea de orgánicos les ha traído dos problemas principales: Garantizar el abastecimiento de materias primas orgánicas: inversión en la búsqueda de proveedores, dificultad para trabajar con proveedores cercanos a su lugar de producción (que presenta problemas de contaminación de suelos). Adaptar las instalaciones de producción hacia lo orgánico: para una empresa procesadora de alimentos, pasar a convertirse en una productora y procesadora de productos orgánicos representa un cuello de botella que va más allá de garantizar el abastecimiento estable de materias primas certificadas como orgánicas. Varias de las compañías entrevistadas mostraron su preocupación por tener que invertir para transformar sus plantas productoras para cumplir con los requisitos de ser orgánicas. En la mayoría de los casos, las compañías que todavía no están trabajando con producción orgánica desconocen los aspectos técnicos de la certificación como orgánico y no saben cómo obtener dicha información. También hay cierta resistencia a invertir recursos propios para investigar sobre el tema. Análisis de oferta y demanda La limitada información sobre el comercio sigue siendo un problema para estudiar la oferta de alimentos procesados en Colombia y su demanda de los mercados objetivo. Esta limitante con frecuencia afecta el proceso estratégico de toma de decisiones del sector y el de las empresas mismas. De manera más específica, el bajo grado de conocimiento de códigos del Sistema Armonizado (códigos HS) sigue siendo un obstáculo para los expertos y las compañías del sector al momento de estudiar el movimiento comercial de los productos que están clasificados en categorías generales. Estudiar la demanda de mercado de las frutas exóticas (amazónicas) en términos cuantitativos, por ejemplo, sigue siendo un gran obstáculo, debido a que el grupo de productos se clasifica dentro de la categoría general ―otros‖. Algunos de los procesos, tales como la ―liofilización‖ tampoco se encuentran dentro de los códigos HS, lo que hace difícil realizar estudios cualitativos sobre estos productos. Revaluación de la moneda Un cuello de botella que afrontan en general todos los exportadores colombianos de alimentos procesados es la revaluación del peso colombiano como resultado de la estabilidad económica y del alto influjo de Inversión Extranjera Directa (IED). Esto ha debilitado a los exportadores en términos de competitividad de precios y generado dificultades si se comparan con competidores globables. | Inteligencia de Mercados para Colombia – EFTA 2010 9.4 Cómo hacen las PYMEs para exportar con éxito a los países EFTA y afrontar a los competidores globales Cumplir con la legislación y los requisitos de los compradores Cumplir con los requisitos legales establecidos por EFTA (o la UE, dependiendo de su Mercado objetivo) es fundamental. Debido a la preocupación permanente por la calidad y la seguridad del consumidor, es imposible entrar al mercado sin cumplir estos requisitos básicos. Además, los requisitos impuestos por el comprador también son claves para entrar al mercado. Averigüe qué es lo que quiere su cliente potencial en términos de calidad del producto, seguridad y características del producto. Asegúrese de obtener los certificados de gestión de calidad, de cuestiones sociales y ambientales si se requieren. Establezca prioridades y concéntrese Al exportar, se recomienda concentrarse inicialmente en sus productos prioritarios. En otras palabras, concéntrese y especialícese en unos pocos ganadores (por ejemplo sus productos estrella). Invierta en sus mejores productos y, lo más importante, asegúrese de que sus productos cumplan con los requisitos europeos (EFTA y la UE no tienen grandes diferencias al respecto; por favor remítase al Capítulo 5 donde obtendrá mayor información). Esto le proporcionará experiencia exportadora y le permitirá identificar factores cruciales de éxito, convirtiéndose en la base para que usted poco a poco pueda aumentar el surtido de productos de exportación, aprender del sector y hacer investigación con respecto a los mercados objetivo (para lo cual la información sobre el mercado y las ferias, por ejemplo, son herramientas importantes). Cuando se trate de un producto nuevo para los mercados EFTA y la UE, asegúrese de tener listos todos los documentos; las fichas técnicas de los productos son fundamentales para presentarle su producto a un comprador, de manera que le suministren los detalles técnicos que hacen que su producto sea interesante y único. En este sentido, es fundamental fortalecer los gremios. Este tipo de asociaciones jugarían el importante papel de centralizar el conocimiento (y transferírselo a las compañías) y para la realización de ruedas de negocios (identificación y acercamiento a los compradores que se ajusten a cierta compañía). En el caso de los productos que sean nuevos para la industria europea, por ejemplo, los gremios pueden ayudar a establecer contactos con compradores de innovaciones que se ajusten al perfil de una compañía colombiana. La acción orquestada de los gremios también puede ayudar a que las compañías individuales sensibilicen a los compradores de EFTA y de la UE con respecto a sus productos, lo que también puede ser fundamental para la promoción de nuevos productos y conceptos de mercado. En Colombia, las alianzas entre las empresas y los institutos de investigación & Desarrollo (I&D) también deben fortalecerse para generar la documentación de los productos tal y como la exigen los compradores europeos. Puntos claves para las relaciones comerciales No olvide los puntos claves para tener una buena relación comercial con su comprador (potencial) europeo: Comunicación clara: informe a su comprador potencial elaborando un documento que contenga las generalidades de sus productos. También puede ser importante mencionar su capacidad de producción, incluyendo el estado físico de sus productos (por ejemplo, sólido, líquido, congelado, liofilizado, en polvo). Calidad correcta y consistente: La base para cualquier sociedad de éxito. Los requisitos de calidad de EFTA y de la UE están estandarizados y son muy altos, y su socio potencial le exigirá los documentos relacionados con los productos. Prestación de servicio y flexibilidad: la ética en los negocios, la facilidad de negociar, solución rápida de reclamos, el envío a tiempo y el apoyo técnico son fundamentales. Base de conocimientos sólida: mostrar que se tiene un amplio conocimiento de la legislación y de los desarrollos del mercado se puede convertir en un activo importante. Conformar alianzas La conformación de alianzas comerciales dentro del mercado local es un paso importante para darle a las compañías individuales las capacidades y herramientas estratégicas para entrar y desarrollar aún más los mercados de exportación. 92 | Inteligencia de Mercados para Colombia – EFTA 2010 9.5 Otras recomendaciones Análisis a profundidad Al reconocer el importante desarrollo de un nicho de Mercado para los productos orgánicos en los países EFTA y de la UE, y el estado incipiente de la industria de alimentos orgánicos procesados en Colombia, se recomienda estudiar el sector en mayor detalle – concentrándose tanto en la oferta colombiana como en la demanda europea y en los intereses y requisitos específicos de los compradores. También se debe recopilar más información a profundidad sobre los productos que no se incluyeron como prioritarios dentro de las hojas técnicas de este documento, pero que tienen potencial como productos de exportación: Café tostado / tostado en origen: las entrevistas de campo revelaron que los tostadores de café colombiano tienen un gran interés en tener acceso / expandir sus mercados de exportación para los cafés especiales. Aunque la evaluación inicial de mercado mostró que puede ser difícil acceder a este mercado, su estudio posterior permitirá hacer un diagnóstico de las oportunidades en nichos prometedores. Frutas amazónicas exóticas: se necesita obtener información actualizada sobre el estado exacto de la producción y procesamiento de estos productos en Colombia, junto con la elaboración de fichas técnicas detalladas. Esto permitirá estudiar la demanda específica de estos productos tanto en los mercados de los países EFTA como en la UE. 93 | Inteligencia de Mercados para Colombia – EFTA 2010 94 | Inteligencia de Mercados para Colombia – EFTA 2010 ANEXOS 95 | Inteligencia de Mercados para Colombia – EFTA 2010 i. Resumen del Tratado de Libre Comercio Resumen El Acuerdo de Libre Comercio entre los Estados EFTA y Colombia se firmó en Ginebra, Suiza, el 25 de noviembre de 2008. El Tratado de Libre Comercio cubre una gran cantidad de áreas incluyendo el comercio de bienes (tanto agrícolas como industriales), servicios, inversiones, derechos de propiedad intelectual, compras del Estado y competencia. El Comité Conjunto EFTAColombia, establecido por el Tratado, supervisará la aplicación del Acuerdo que también establece la solución de conflictos mediante arbitraje. Además, los acuerdos bilaterales sobre productos agrícolas entre tres de los países miembros de EFTA y Colombia hacen parte de los instrumentos que establecen el área de libre comercio entre las dos partes. Navegar dentro del Acuerdo El Acuerdo principal está compuesto por un total de 145 Artículos y 20 Anexos. Comercio de bienes Servicios Inversión Derechos de propiedad intelectual Compras del Estado Competencia Cooperación Administración y solución de conflictos Comercio de bienes La mayoría de los bienes industriales, incluyendo el pescado y otros productos de mar, se beneficiarán de poder entrar a los respectivos mercados de los países miembros de EFTA libres de aranceles tan pronto como el Tratado entre en vigor. Casi todos los impuestos aduaneros de los productos importados hacia Colombia se eliminarán después de unos períodos de transición de hasta nueve años. Este tratamiento asimétrico refleja las diferencias en cuanto a desarrollo económico entre las Partes. El Acuerdo también establece concesiones arancelarias para los productos agrícolas procesados. Las concesiones arancelarias para ciertos productos agrícolas básicos están cubiertas por los acuerdos agrícolas bilaterales, que hacen parte de los instrumentos que determinan un área de libre comercio entre las Partes. El Acuerdo establece reglas de origen liberales que se basan en el modelo europeo. Incluye disposiciones relacionadas con las empresas comerciales del gobierno, medidas sanitarias y fitosanitarias, así como también reglamentaciones técnicas y subsidios, según los Acuerdos de la OMC pertinentes. Lo mismo se aplica para las enmiendas y excepciones comerciales. Además, se incluyen 96 estipulaciones específicas sobre facilitar el comercio y brindar asistencia administrativa mutua para las cuestiones de aduanas. Servicios El Capítulo sobre el comercio de servicios (Capítulo 4) sigue muy de cerca el enfoque del Acuerdo General de la OMC sobre el Comercio de Servicios (GATS). Cubre todas las cuatro formas de prestar un servicio, tal como las define el GATS, y se orienta hacia todos los sectores de servicios. El capítulo de Comercio de Servicios trata las disciplinas generales, mientras que las estipulaciones específicas para ciertos sectores se incluyen en los Anexos (servicios financieros, Anexo XVI; servicios de telecomunicaciones, Anexo XVII). Las listas de compromisos específicos de cada Parte las cubre el Anexo XV. Estas listas se revisarán cada tres años con el fin de liberalizar aún más el comercio de servicios de lado y lado. Inversión El capítulo sobre inversión (Capítulo 5) tiene el objetivo de mejorar las condiciones del marco legal para que tanto EFTA como Colombia pueda hacer inversiones en los mercados del otro, en especial otorgando derechos de no discriminación para establecer operaciones (presencia comercial) para los sectores económicos que no estén cubiertos dentro del Capítulo sobre Comercio de Servicios. Para unas pocas áreas, las Partes interpusieron reserva al tratamiento como nacionales con base en las restricciones impuestas por la legislación nacional (Anexo XVIII). Las cláusulas sobre inversión del Acuerdo complementan los Tratados de Protección a las Inversiones que se pueden dar por terminados bilateralmente entre los países EFTA independientes y Colombia. Derechos de propiedad intelectual El Acuerdo incluye todo un capítulo sobre derechos de propiedad intelectual (DPI; Capítulo 6), que cubre todos los campos de los DPI así como también medidas relacionadas con cómo se van a hacer cumplir. El capítulo se basa en el Acuerdo de la OMC sobre Asuntos Relacionados con el Comercio y los Derechos de Propiedad Intelectual (TRIPS), pero incluye algunas mejoras y aclaraciones con respecto a los TRIPS. Por primera vez, dentro de un Tratado de Libre Comercio EFTA se incluyen medidas relacionadas con la biodiversidad. Compras por parte del Estado Por medio del Acuerdo, las Partes convienen abrir mutuamente sus mercados de compras por parte del gobierno. Las entidades gubernamentales cubiertas se enumeran en el Anexo XIX, y el Anexo XX (Notas Generales) incluye disposiciones adicionales. El capítulo sobre compras por parte del Estado trata sobre los procedimientos que debe seguir la entidad que está comprando los bienes, servicios y servicios de construcción por encima de un cierto techo (que se especifica en el Anexo XIX). El Capítulo está inspirado en el Acuerdo de la OMC sobre compras del Estado, pero se adaptó para reflejar los intereses de las partes. Competencia Las Partes reconocen que las prácticas comerciales de competencia desleal tienen la posibilidad de debilitar los beneficios de la liberalización que surgen del Acuerdo. En consecuencia, cada una | Inteligencia de Mercados para Colombia – EFTA 2010 de las Partes se compromete a aplicar su legal de competencia con miras a evitar este tipo de prácticas. Las Partes también convienen colaborar en los asuntos relacionados con hacer cumplir la ley de competencia. Cooperación En el Capítulo sobre Cooperación (Capítulo 10), las Partes se comprometen a fomentar la generación de iniciativas para aumentar la capacidad comercial entre ellas. Este capítulo también explica las modalidades de dicha cooperación e indica cuáles son los puntos de contacto de ambas partes al respecto. Administración y solución de controversias Se establece un Comité Conjunto que supervisa y administra el Acuerdo y supervisa su desarrollo. El Comité Conjunto puede tomar decisiones en los casos establecidos por el Acuerdo y hacer recomendaciones sobre otros asuntos. El Capítulo sobre solución de conflictos (Capítulo 12) incluye las reglas y procedimientos para la solución de controversias que surjan entre uno o más Estados miembros de EFTA y Colombia. Encuentre todos los documentos, incluyendo el texto original del TLC en la página principal de la Secretaría Suiza de Asuntos Económicos dentro de las páginas de comercio exterior: http://www.seco.admin.ch/themen/00513/02655/02731/04107/inde x.html?lang=en 97 | Inteligencia de Mercados para Colombia – EFTA 2010 ii. Códigos HS/PRODCOM Códigos HS Descripción del Producto Códigos Prodcom (2009) Frutas tropicales frescas o secas 080430 080440 08045000 08109040 08109095 Piñas frescas o secas Aguacates frescos o secos Guayaba, mangos y mangostinos frescos o secos Maracuyá, carambolo y pitahaya frescas Fruta fresca, comestible (excluyendo nueces, bananos, dátiles, higos, piñas, aguacates, guayabas, mangos, mangostinos, papayas, tamarindos, marañones, yacas, lichis, sapotes, maracuyá, carambolo, pitahaya, frutos cítricos, uvas - Frutas congeladas 08119011 08119031 08119085 Guayabas, mangos, mangostinos, papayas, tamarindos, marañones, lichis, yacas, sapotes, maracuyá, carambolo, pitahaya, cocos 10.39.21.00 Frutas y verduras enlatadas 200820 200830 200891 200899 200120 200210 200290 200310 Piñas, frutos cítricos, palmitos y demás frutos o partes comestibles de las plantas, preparados o en conserva 10.39.25.50 Cebollas, preparadas o conservadas en vinagre o ácido acético Tomates, enteros o en trozos, preparados o conservados en un medio diferente al vinagre y al ácido acético Tomates, preparados o en conserva en un medio diferente al vinagre o al ácido acético (excluyendo los enteros o en trozos) Champiñón del género Agaricus, preparados o en conserva en un medio diferente al vinagre o al ácido acético 10.39.18.00 10.39.17.10 10.39.17.21 10.39.17.25 10.39.17.30 Mermeladas y jaleas 200710 200791 200799 Preparaciones homogenizadas de mermeladas, jaleas, mermeladas de frutos cítricos, purés de frutas o nueces y pastas de nueces, que se obtengan mediante cocción, bien sea que contengan o no azúcar o algún otro endulzante Mermeladas o jaleas de frutos cítricos, purés o pastas obtenidas mediante cocción, bien sea que contengan azúcar agregado o algún otro endulzante. (excluyendo las preparaciones homogenizadas del subtítulo 2007.10) Mermeladas, jaleas, purés o pastas de frutas obtenidas mediante cocción, bien sea que contengan azúcar agregado o algún otro endulzante (excluyendo los frutos cítricos y las preparaciones homogenizadas del subtítulo 2007.10) 10.86.10.50 10.39.22.30 10.39.22.90 Extractos de café 210111 210112 Extractos, esencias y concentrados, de café y preparaciones con base en extractos, esencias o concentrados de café o con una base de café 10.83.12.40 Hierbas y especias procesadas 090412 091091 09109950 09109999 210390 98 Pimienta del género piper, triturada o molida Mezclas de distintos tipos de especias Laurel Especias, trituradas o molidas (excluyendo la pimiento del género piper, frutos del género capsicum o del género pimenta, vainilla, canela, flores del árbol de la canela, clavo "entero", tallos de clavo, nuez moscada, arilo, cardamomo, semillas de anís, anís estrellado, hinojo, co (sic) Preparaciones para salsas y salsas preparadas; condimentos y sazonadores mezclados (excluyendo la salsa soya, salsa de tomate y demás salsas de tomate, mostaza, y | Inteligencia de Mercados para Colombia – EFTA 2010 - 10.84.12.70 harinas de mostaza) 99 | Inteligencia de Mercados para Colombia – EFTA 2010 iii. Códigos HS Colombia (partidas arancelarias) Partida Descripción del Producto Fruta Procesada & productos vegetales Pulpas, Secas, Congeladas, Aséptica, Mermeladas, Jaleas, Purés 0804300000 Piñas tropicales (ananás), frescas o secas 0804400000 Aguacates (paltas), frescos o secos 0804502000 Mangos y mangostanes frescos o secos 0810901010 Granadilla (passiflora ligularis) frescas 0810901020 Maracuyá (parchita) (Passiflora edulis varo Flavicarpa), frescas. 0810901030 Gulupa (maracuya morado (passiflora edulis varo edulis) frescas 0810904000 Pitahayas frescas 0810905000 Uchuvas (uvillas) (physalis peruviana) frescas 0811901000 Los demás frutos sin cocer o cocidos en agua o vapor congelados, con adición de azúcar o con edulcorante 0811909100 Mango (mangifera indica l), sin cocer o cocidos en agua o vapor, congelados 0811909400 Maracuyá (parchita) (passiflora edulis), sin cocer o cocidos en agua o vapor, congelados 0811909900 Las demás frutas y otros frutos sin cocer o cocidos con agua o al vapor, congelados 2007100000 Preparaciones homogeneizadas (de frutas) 2008999000 2001200000 Los demás frutos y partes comestibles de plantas, incluidas las mezclas, preparados o conservados de otro modo, incluso con adición de azúcar u otro edulcorante o alcohol Cebollas preparadas o conservadas en vinagre o en acido acético 2002100000 Tomates enteros o en trozos preparados o conservados (excepto en vinagre o en acido acético) 2002900000 Los demás tomates preparados o conservados (excepto en vinagre o en acido acético) 2003100000 Hongos del genero agaricus, preparados o conservados (excepto en vinagre o en acido acético) 2007911000 Confituras, jaleas y mermeladas de agrios(cítricos) obtenidos por cocción, incluso con adición de azúcar o otro edulcorante 2007991100 Compotas, jaleas y mermeladas de pinas tropicales (ananás), obtenidas por cocción, incluso con adición de azúcar u otro edulcorante 2007999100 Las demás confituras, jaleas y mermeladas, obtenidas por cocción, incluso con adición de azúcar u otros edulcorantes de qué Frutas Tropicales/Exóticas 0804300000 100 Pinas tropicales (ananás), frescas o secas | Inteligencia de Mercados para Colombia – EFTA 2010 0804400000 Aguacates (paltas), frescos o secos 0804502000 Mangos y mangostanes frescos o secos 0810901010 Granadilla (passiflora ligularis) frescas 0810901020 Maracuyá (parchita) (Passiflora edulis varo Flavicarpa), frescas. 0810901030 Gulupa (maracuya morado (passiflora edulis varo edulis) frescas 0810904000 Pitahayas frescas 0810905000 Uchuvas (uvillas) (physalis peruviana) frescas Extractos, escencias y concentrados de Café 2101110000 Extractos, esencias y concentrados de café 2101120000 Preparaciones a base de extractos, esencias o concentrados o a base de café Hierbas y especias procesadas (bolsas de té, congeladas, secas, etc) 2103902000 Condimentos y sazonadores, compuestos 0904120000 Pimienta del genero piper, triturada o pulverizada 0910910000 Mezclas previstas en la nota 1B) de este capítulo (las demás especias) 0910991000 Hojas de laurel 0910999000 Las demás especias 101 | Inteligencia de Mercados para Colombia – EFTA 2010 iv. Lista de Abreviaturas ACP AIJN EU European Union Unión Europea Grupo de Estados de África, el Caribe y del Pacífico EU-27 The 27 EU member states Los 27 Estados miembros de la UE European Fruit Juice Association Asociación Europea de Jugo de Frutas FAO Food and Agriculture Organization Organización para la Agricultura y la Alimentación FNC Federación Nacional de Cafeteros de Colombia GAIN Global Agriculture Information Network Red de Información Global en Agricultura GATS General Agreement on Trade in Services Acuerdo General sobre el Comercio de Servicios GATT General Agreement on Tariffs and Trade Acuerdo General sobre Aranceles Aduaneros y Comercio GDP PIB Gross Domestic Product Producto Interno Bruto GFSI Global Food Safety Initiative Iniciativa Global de Seguridad Alimentaria GMP Good Manufacturing Practices Buenas Prácticas de Manufactura GPS GPS General Systems of Preference Generalised System of Preferences Sistema General de Preferencias African, Caribbean and Pacific Group of States ASOHOFRUCOL Administradora de Fondo Nacional de Fomento Hortifrutícola BRC British Retail Consortium Consorcio Británico de Minoristas CBI Centre for the Promotion of Imports from developing countries Centro para la Promoción de las Exportaciones de los Países en Desarrollo CCI Cooperación Colombia Internacional DANE Departamento Administrativo Nacional de Estadística DC PD Developing Country País en Desarrollo DIAN Dirección de Impuestos y Aduanas Nacionales de Colombia DTA Double Taxation Agreement Acuerdo de Doble Tributación EBA Everything but Arms Todo Menos Armas ECF European Coffee Federation Federación de Cafeteros de Europa EEA European Economic Area Espacio Económico Europeo EEC CEE European Economic Community Comunidad Económica Europea EFSA European Food Safety Authority Autoridad para la Seguridad de los Alimentos EFTA AELC European Free Trade Association Asociación Europea de Libre Comercio EPA Economic Partnership Agreement Acuerdos de Sociedad Económica ESA European Spices Association Asociación Europea de Especias 102 HACCP Hazard Analysis Critical Control Point Análisis de Peligros y de Puntos Críticos de Control HS Harmonised System Sistema armonizado IIA International Investment Agreement Acuerdo de Inversión Internacional INVIMA Instituto Nacional de Vigilancia de Medicamentos y Alimentos ICM MIC Integrated Crop Management Manejo Integrado de Cultivos IPM MIP Integrated Pest Management Manejo Integrado de Plagas ISO International Organisation for Standardisation Organización Internacional para la Estandarización MNS Market News Service Servicio de Noticias del Mercado | Inteligencia de Mercados para Colombia – EFTA 2010 OECD Organisation for Economic Cooperation and Development Organización para la Colaboración Económica y el Desarrollo OHSA OSCE SPS Sanitary and Phytosanitary Sanitario y Fitosanitario SQF Safe Quality Food Alimentos Seguros de Calidad European Agency for Safety and Health at Work Agencia Europea para la Seguridad y Salud Ocupacional TBT Technical barriers to trade Barreras Técnicas al Comercio Organisation for Security and Co-operation Organización para la Seguridad y la Cooperación TRIPS Trade-related aspects of intellectual property rights Aspectos relacionados con el comercio de los derechos de propiedad intelectual UN ONU United Nations Organización de las Naciones Unidas VAT IVA Value added tax Impuesto al Valor Agregado WTO World Trade Organisation Organización Mundial de Comercio PROFEL R&D I&D SCFA SIPPO 103 European Association of Fruit and Vegetable Processors Asociación Europea de Procesadores de Frutas y Verduras Research and Development Investigación y Desarrollo Swiss Convenience Food Association Asociación Suiza de Alimentos de Conveniencia Swiss Import Promotion Programme Programa Suizo para la Promoción de Importaciones | Inteligencia de Mercados para Colombia – EFTA 2010 v. Índice de Imágenes y Gráficos Figura 23: Physalis peruviana, fuente: Productora de Jugos ...... 69 Figura 24: Uchuva seca, fuente: Fruandes ................................. 70 Figura 25: Theobroma grandiflorum, fuente: Amazonize ............. 72 Figura 26: Eugenia stipitata, fuente: Mukatri ............................... 75 Figura 27: Borojoa patinoi, fuente: Nutropical ........................... 848 Figuras Figura 1: Los Países EFTA/AELC y la UE .................................... 9 Figura 2: Comercio de EFTA con el mundo entre 1998-2009, en miles de dólares........................... ¡Error! Marcador no definido.1 Figura 3: Principal fuente de importación del comercio de mercancías de EFTA, sin incluir la UE, 2008 . ¡Error! Marcador no definido. Figura 4: Principales destinos de exportación del comercio de mercancía de EFTA, sin incluir la UE, 2008 ... ¡Error! Marcador no definido. Figura 5: Valor Bruto Agregado por Industria (2007) ............ ¡Error! Marcador no definido.7 Figura 6: PIB por sector ................. ¡Error! Marcador no definido. Figura 7: Crecimiento del PIB: Colombia comparado con el Mundo (2000 – 2010) (Cambio porcentual) ... ¡Error! Marcador no definido. Figura 8: Comercio EFTA con Colombia, 1998-2009, miles US$ ................................................................................... 25 Figura 9 Planta de Producción de Jugos, Fuente: Dreamstime .. 32 Figura 10: Importaciones suizas de frutas y verduras procesadas en 2009 ................................................................... 30 Figura 11: Estructura del Comercio de alimentos procesados en la UE ...................................................................................... 31 Figura 12: Importaciones noruegas de frutas y verduras procesadas en 2009. .................................................................. 34 Figura 13: Importaciones de frutas y verduras procesadas en Islandia durante 2009. ................................................................ 39 Figura 14: Importaciones de frutas y vegetales procesadas en la UE, 2009. ................................................................................ 42 Figura 15: El puerto de Hamburgo, fuente: Dreamstime ...... ¡Error! Marcador no definido. Figura 16: Cultivo de melón en el Valle del Cauca ...................... 51 Figura 17: Planta de procesamiento de Fruta, fuente: Dreamstime ................................................................................ 51 Figura 18: Estructura comercial de alimentos procesados en Colombia .................................................................................... 50 Figura 19: Café soluble, fuente: Dreamstime .............................. 59 Figura 20: Stevia rebaudinana, fuente: Grenswetenschap .......... 57 Figura 21: Mango seco, fuente: Fruandes .................................. 67 Figura 22: Maracuyá, fuente: Maderadecolores (Flickr) .............. 66 104 Tablas Tabla 1: UE y EFTA – comparación de las cifras, promedio 20052009, en euros ............................................................................ 11 Tabla 2: Comercio de los estados miembros de EFTA con la UE, en el 2008, en millones de EUROS............................................ 12 Tabla 3: El franco Suizo expresado en euros y dólares americanos con subidas y bajadas – Octubre 2009-Octubre 2010 ......... ¡Error! Marcador no definido. Tabla 4: La corona noruega expresada en euros y dólares americanos con subidas y bajas Octubre 2009-Octubre 2010. ....................................................... ¡Error! Marcador no definido. Tabla 5: Aportes al crecimiento del PIB de Islandia en el 2009 ... 21 Tabla 6: Consumo aparente en Suiza1 en miles de toneladas ..... 32 Tabla 7: Importación de productos seleccionados en Suiza, en millones de € y miles de toneladas ¡Error! Marcador no definido. Tabla 8: Exportación de productos seleccionados de Suiza, en millones de € y miles de toneladas ............................................. 30 Tabla 9: Consumo aparente de los alimentos procesados en Noruega expresado en miles de toneladas ................................. 33 Tabla 10: Producción de alimentos procesados en Noruega, expresada en toneladas ................. ¡Error! Marcador no definido. Tabla 11: Importación de productos seleccionados en Noruega, expresada en millones de € y miles de toneladas ¡Error! Marcador no definido. Tabla 12: Exportación de productos seleccionados en Noruega, expresada en Miles de € y toneladas ............. ¡Error! Marcador no definido. Tabla 13: Importación de productos seleccionados en Islandia, expresado en miles de € y toneladas ............. ¡Error! Marcador no definido. Tabla 14: Exportación de productos seleccionados en Islandia, en miles de € y toneladas .................. ¡Error! Marcador no definido. Tabla 15: Consumo aparente de alimentos procesados seleccionados en la UE, en miles de toneladas .. ¡Error! Marcador no definido. Tabla 16: Producción de alimentos procesados seleccionados en la UE, en toneladas ................... ¡Error! Marcador no definido. | Inteligencia de Mercados para Colombia – EFTA 2010 Tabla 17: Importaciones de productos seleccionados en la UE en millones de Euros y miles de toneladas .... ¡Error! Marcador no definido. Tabla 18: Exportaciones de productos seleccionados en la UE en millones de Euros y miles de toneladas .... ¡Error! Marcador no definido. Tabla 19: Generalidades dela legislación de la UE para alimentos procesados ................................................................. 40 Tabla 20: Producción Agrícola en los Países de América del Sur (productos seleccionados)1, 2009 ............................................... 50 Tabla 21: Área y producción de cultivos en Colombia (productos prioritarios de exportación), 2009 ................................................ 51 Tabla 22: Cultivo de frutas del Amazonas, 2004 ......................... 51 Tabla 23: Procesamiento de alimentos en Colombia (sectores seleccionados), en 2007 ............................................................. 52 Tabla 24: Exportaciones de productos seleccionados desde Colombia, expresado en €1,000 y toneladas .............................. 53 Tabla 25: Procesamiento de frutas y verduras (código de actividad económica: 1521) ....................................................................... 53 Tabla 26: Tostado, molienda y otros procesamientos del café (códigos de actividad económica: 1562, 1563 and 1564) ........... 54 Tabla 27: Procesamiento de otros alimentos, como cacao, chocolate y otros productos de confitería (códigos de actividad económica: 1581 y 1589).......................................................... 549 Tabla 28: Legislación relevante para los alimentos procesados en Colombia ............................................................................... 51 Tabla 29: Precios para el mango procesado, en US$, toneladas .................................................................................... 64 Tabla 30: Precios para el maracuyá procesado, en US$, toneladas ................................................................................. 748 105 | Inteligencia de Mercados para Colombia – EFTA 2010 vi. Índice de Literatura Bonilla Maria Hersilia, Toro Julio Cesar (2010). Agenda prospectiva de la investigación y desarrollo tecnológico de para la cadena productiva de mango criollo procesado para la exportación en Colombia. Ministerio de Agricultura y Desarrollo Rural. Café Equatoriano ―Una variedad para cada gusto‖ (2008). Ecuador Trade – Ficha Técnica. Centre for the Promotion of Imports from Developing Countries (CBI) (2010) Investigación de Mercados realizada por CBI ―Frutas y Verduras en Conserva‖ Centre for the Promotion of Imports from Developing Countries (CBI) (2010) Investigación de Mercados realizada por CBI ―Especias y Hierbas ‖ Centre for the Promotion of Imports from Developing Countries (CBI) (2010) Investigación de Mercados realizada por CBI ―Café, Té y Cacao‖ COMTRADE (2010). Organización de las Naciones Unidas. EFTA (2010). http://www.efta.int Federación Europea de Cafeteros(2009). Informe Europeo sobre Café. Comisión Europea (2010). Sistema General de Preferencias. http://ec.europa.eu Asociación Europea de Jugos de Frutas - A.I.J.N. (2010). http://www.aijn.org Eurostat (2010). Información sobre el comercio interno y externo de la UE. Comisión Europea. especies nativas de la Amazonia. Directorio Comercial de Islandia (2010). http://www.icelandexport.is/english/iceland_trade_directory Centro Internacional de Comercio: La Guía del Caféhttp://www.intracen.org/thecoffeeguide Maria Soledad Hernandez, Jaime Alberto Barrera, Marcela Carrillo. Araza - Instituto Amazónico de Investigaciones Científicas SINCHI. MAST (2010). http://www.mast.is Mattilsynet (2010). http://www.mattilsynet.no MNS/ITC (2010). Servicio de Noticias del Mercado – Septiembre de 2010 – Jugos de Frutas Neuenschwander, Dr. Beat (2004). Estrategia y Experienia en la Comercialización de las Frutas Amazónicas en Suiza / UE. Norad, Sida y el Ministerio de Asuntos Exteriores de Finlandia (2009). Frutas y Vegetales Frescos – Enfoque hacia los países nórdicos. PRODCOM (2010). Venta Anual de Prodcom (NACE Rev. 2.). Comisión Europea. PROFEL (2010). http://www.oeitfl.org Proyecto de la valoración financiera de la elaboración y comercialización de pulpa de arazá para la ciudad de Guayaquil. Escuela superior politécnica del litoral centro de investigación científica y tecnológica. FAOSTAT (2010). Organización de las Naciones Unidas. Ramírez, Freddy Vargas (2006). Diagnóstico para la formulación del programa regional de biocomercio de la amazonía. UNCTAD - GTZ - OTCA - Instituto Humboldt. Federación Nacional de Cafeteros de Colombia (2009). Informe de la Industria. Rentsch & Partner – Derecho Industrial (2010). http://www.industriallaw.ch Fruittrop (2008). Frutas Exóticas Rocha, Jorge H. Granados (2006). Análisis del Impacto en Colombia de la Implementación de la Regulación Europea para Novel Foods. Unidad de Facilitación Global para laas Especies Subutilizadas - http://www.underutilized-species.org Hernandez G Maria Soledad, Barrera G. Jaime Alberto. Bases técnicas para el aprovechamiento agroindustrial de 106 SIDA (2010). Alimentos Orgánicos – Enfoque hacia el mercado escandinavo. | Inteligencia de Mercados para Colombia – EFTA 2010 Estadísticas de Islandia (2010). http://www.statice.is Estadísticas de Noruega (2010). http://www.ssb.no Sindicato de Agricultores de Suiza (2010). http://www.sbvusp.ch Las Autoridades Federales de a Confederación Suiza (2010). http://www.admin.ch/index.html?lang=en USDA FAS (2007). Informe GAIN– Noruega– Sector de Ingredientes para el Procesamiento de Alimentos. Osec Stampfenbachstrasse 85 Postfach 2407 CH-8021 Zürich Tel.: +41 44 365 51 51 Fax: +41 44 365 52 21 www.osec.ch Proexport Calle 28 N° 13ª – 15, Piso 36 Bogotá D.C. Colombia Tel.: +571 5600 100 Fax: +571 5600 136 www.proexport.com.co State Secretariat for Economic Affairs SECO Effingerstrasse 31 CH-3003 Bern Tel. +41 31 322 56 56 Fax +41 31 322 27 49 www.seco-cooperation.ch Copyright © Osec Dezember 2010. Todos los derechos reservados. 108 | Inteligencia de Mercados para Colombia – EFTA 2010