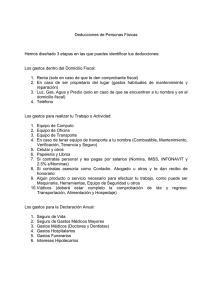

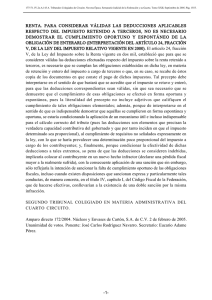

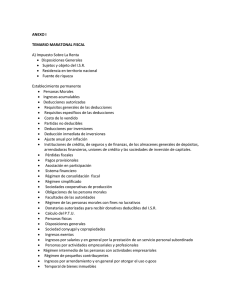

COSTOS & DEDUCCIONES IMPUESTO A LA RENTA, COSTOS Y DEDUCCIONES AUTOR: Alejandra Carolina Bautista Godoy ÍNDICE 1. Costos 1.1. ¿Qué son los costos? 1.2. ¿Cuáles son los requisitos para la aceptación de los costos fiscales? 1.3. ¿Cuáles son las limitaciones para los costos fiscales? 1.4. ¿Qué es el costo de ventas? 1.5. ¿Cuáles son los principios fiscales para los costos? 1.6. ¿Qué son los costos de producción? 1.7. ¿Cuál son los otros costos fiscales? 1.8. ¿Cuál es el procedimiento especial para determinar los costos de activos fijos? 1.9. ¿Cuál es el costo fiscal de los activos? 2. Deducciones 2.1. ¿Qué son las deducciones? 2.2. ¿Cuáles son los requisitos para la aceptación de las deducciones? 2.3. ¿Cuáles son las prohibiciones a las deducciones? 2.4. ¿Cuáles son las limitaciones a las deducciones? 3. Deducciones especiales 3.1. ¿Cuáles son las deducciones a los pagos laborales? 3.2. ¿Cuáles son las deducciones por impuestos? 3.3. ¿Cuáles son las deducciones por provisiones? 3.4. ¿Cuál es la deducción de depreciación, amortización y agotamiento? 3.5. ¿Cuáles son los métodos de depreciación aceptados fiscalmente? 3.6. ¿Qué es la deducción por donaciones? 3.7. ¿Cuáles son los requisitos de los beneficiarios de las donaciones? 3.8. ¿Cuáles son las modalidades para poder donar? 3.9. ¿Cuáles son los requisitos para reconocer la deducción? 3.10.¿Cómo se manejan las deducciones por gastos en el exterior? 3.11.¿Cuáles son las inversiones por deducciones especiales? 2 POLITÉCNICO GRANCOLOMBIANO • Glosario de términos • Referencias • Referencias bibliográficas • Lista de figuras IMPUESTO A LA RENTA, COSTOS Y DEDUCCIONES 3 INTRODUCCIÓN 1. COSTOS 1.1. ¿Qué son los costos? Son las erogaciones para la adquisición de materias primas, materiales e insumos así como el pago de la mano de obra con el fin de transformarlo en un producto terminado. También cuando la empresa es comercializadora corresponde al valor por el cual se han adquirido las mercancías destinadas para la venta. El costo para los activos que tengan el carácter de fijos corresponde al costo de adquisición más las adiciones y mejoras más las valorizaciones. Para que los costos sean aceptados fiscalmente deben cumplir con ciertas condiciones: 1. Que el costo tenga relación de causalidad con la actividad productora de renta 2. Que exista proporcionalidad quiere decir que no vayan a ser mayores a los ingresos 3. Que sean necesarios para obtener la renta 4. Que no estén expresamente prohibidos por ley 5. Que se hayan causado en el periodo gravable en el cual se solicite la deducción 6. Que los documentos que los soportan cumplan con los requisitos exigidos por ley. 1.2. ¿Cuáles son los requisitos para la aceptación de los costos fiscales? • Realización Los costos se realizan cuando efectivamente se paguen en dinero o en especie, o cuando su exigibilidad termine, se entiende causado u costo cuando nace la obligación de pagarlo, aunque no se haya efectuado el pago “causación”. • Anualidad Los costos deben corresponder a la vigencia fiscal que se está declarando • Proporcionalidad y necesidad Los costos deben guardar una relación razonable frente al ingreso que genera, de tal manera que presuponga la obtención de una utilidad. La necesidad implica que el costo debe requerirse para el desarrollo de la actividad del negocio o de la actividad correspondiente. 4 POLITÉCNICO GRANCOLOMBIANO • Relación de causalidad El costo debe estar asociado o relacionado con los ingresos que se generan dentro del ejercicio, si no hay ingreso No puede haber costo • No estar prohibidos y/o limitados FiguraFuente: 1: Limitación de los propia costos fiscales elaboración • Soportes Para la procedencia de los costos y deducciones en el impuesto sobre la renta, se requerirá de facturas con el cumplimiento de los requisitos legales. IMPUESTO A LA RENTA, COSTOS Y DEDUCCIONES 5 1.3. ¿Cuáles son las limitaciones para los costos fiscales? Existen ciertas limitaciones para solicitar los costos y deducciones imputables a los ingresos tenemos las siguientes: ü Para los profesionales independientes y comisionistas no podrán solicitar a manera de costo o deducción más del 50% de los ingresos que tengan relación con su actividad productora de renta, no están obligados a llevar contabilidad pero deben mantener los respectivos soportes. ü Cuando se trata de obras de construcción realizados por arquitectos o ingenieros civiles podrán solicitar como costo o deducción el 90% pero están obligados a llevar contabilidad. Las anteriores limitaciones no se aplicaran cuando el contribuyente facture la totalidad de sus operaciones y sus ingresos hayan estado sometidos a retención en la fuente, cuando esta fuere procedente en este caso se aceptaran los costos y deducciones que procedan legalmente (art. 87 E.T.) ü En cuanto a los gastos en el exterior se debe tener en cuenta: o Los saldos de las obligaciones en moneda extranjera a cierre del período se deben ajustar a la Tasa Representativa Mercado (TRM), para el 31 de diciembre del respectivo período (art.120 E.T.) o Los gastos en exterior se podrán solicitar como deducción solo aquellos que tengan relación de causalidad con la actividad productora de renta en Colombia (art.121 E.T.). o Los costos o deducciones por desembolsos en el exterior para obtener renta dentro del país, estos no podrán exceder del 15% de la renta líquida antes de descontar los costos o deducciones (art.122 E.T.). o Cuando se efectúen giros a personas naturales o sociedades sin domicilio en Colombia solo es deducible si se le ha efectuado retención en la fuente (art.123 E.T.). o Los pagos a casa matriz efectuados por sucursales, subsidiarias o agencias en Colombia, solo los conceptos de administración, dirección, regalías y explotación de cualquier intangible (art.124 E.T.). o Igualmente se aceptaran como costos o gastos financieros y la diferencia en cambio por deudas por cualquier concepto que se tenga con la casa matriz (art. 124-1 E.T.) ü Para que proceda los costos o deducciones por concepto de salarios y que estén obligados a efectuar aportes al sistema de seguridad social y parafiscales se debe tener en cuenta: o Los aportes se deben haber cancelado previamente a la fecha de vencimiento de la declaración sobre la renta. o La deducción del 200% por concepto de salarios y prestaciones sociales, pagado a las viudas y huérfanos de los miembros de las fuerzas militares caídos en combate, secuestrados o desaparecidos deberán tener certificación del Ministerio de la Defensa (art.108-2 E.T.) 6 POLITÉCNICO GRANCOLOMBIANO Adicionalmente no serán deducibles como costo o deducción cualquier forma de remunerar al trabajador, sino han servido de base para efecto del calcula de la retención en la fuente, exceptuando aquellos que son considerados como ingresos no constitutivos de renta ni ganancia ocasional y los considerados como rentas exentas. Las compras realizas a proveedores ficticios o insolventes (art.88 E.T.) Los pagos efectuados por concepto de costos o gastos a vinculados económicos no sujetos del impuesto sobre la renta y complementarios (art. 85 E.T.) Los activos fijos adquiridos durante el mismo año y cuyo valor de adquisición sea inferior de 50 UVT, podrán ser depreciados en el mismo año de adquisición. Sobre campañas publicitarias, promoción y propaganda sobre productos importados y que sean considerados de contrabando masivo se tendrá: o No se acepta como costos o gastos cuando el valor supera el 15% de las ventas totales o Se acepta máximo hasta el 20% de las ventas realizadas efectivamente. o ü ü ü ü ü Solo será deducible el 50% del valor pagado por concepto de Gravamen a los Movimientos Financieros no requiere relación de causalidad. (art.115 E.T) ü los pagos que efectúen los contribuyentes o responsables deberán realizarse mediante cualquiera de los medios que implique la utilización del sistema financiero en la forma y condiciones que autorice el Gobierno Nacional. Figura 2: Limitante costosFuente: para pagos elaboración en efectivo, propia proyecto de la reforma tributaria IMPUESTO A LA RENTA, COSTOS Y DEDUCCIONES 7 1.4. ¿Qué es el costo de ventas? El costo de venta de los activos movibles (mercancías) se debe determinar por: • Sistema permanente: cuando en cualquier momento se conoce las existencias. Cuando el costo es determinado por el sistema de inventario permanente el contribuyente podrá hacer uso de la merma en el inventario. Cuyas mercancías sean de fácil destrucción o pérdida, las unidades del inventario final pueden disminuirse hasta en un tres por ciento (3%) de la suma del inventario inicial más las compras. Si demostrare la ocurrencia de los hechos constitutivos de fuerza mayor o caso fortuito pueden aceptarse disminuciones mayores. (art. 62 E.T) • Juego de Inventarios: inventario inicial + compras – inventarios, este sistema solo se puedes utilizar, siempre y cuando las declaraciones tributarias no deban ir firmadas por Contador o Revisor Fiscal. En este caso las unidades del inventario final no pueden ser inferiores a: Unidades de inventario inicial + unidades compradas – unidades vendidas cualquier otro sistema de reconocido valor técnico. Retail (valoración por grupos homogéneos). 1.5. ¿Cuáles son los principios fiscales para los costos? El costo de los activos movibles deberán atender los siguientes principios de la Ley Fiscal: • Principio de Uniformidad: Mantener el mismo método de valoración por lo menos en el mismo año fiscal. (Decreto 1333 -1996). • Principio de coincidenciaNo se puede utilizar mecanismos de valoración distintos entre lo contable y lo fiscal. 1.6. ¿Qué son los costos de producción? En empresas industriales se determinará el costo de la producción teniendo como base los siguientes aspectos: ü Materia Prima o material directo: corresponde a todos los materiales utilizados durante el proceso de transformación, estas materias pueden haber sido adquiridas en el país o en el exterior. 8 POLITÉCNICO GRANCOLOMBIANO ü Mano de obra directa: corresponde a salarios, prestaciones sociales y demás pagos laborales a todas las personas que actúan directamente en el proceso productivo, así como también los aportes al sistema de seguridad social y parafiscal del empleador. ü Costos indirectos de fabricación: corresponde a costos que actúan dentro del proceso de producción, se pueden tener como: •Mano de obra indirecta •Materiales indirectos •Depreciación. ü En el caso que los turnos excedan de ocho horas se podrá solicitar una depreciación mayor equivalente al 25% adicional por cada turno o proporcional por fracción. ü Amortizaciones: en el caso de inversiones susceptibles de sufrir deterioro esta se debe hacer a un término no menor de cinco años. 1.7. ¿Cuál son los otros costos fiscales? ü Bienes incorporales, corresponden a intangibles creados tales como marcas, patentes de invención, licencias, propiedad industrial, literaria, artística y científica, se determina si ha sido formado o adquirido. En la enajenación de un bien incorporal, el costo equivale al 30% de la venta, pero debe estar registrado en la contabilidad y en la declaración sobre la renta. ü En ventas a plazos el costo equivale a la proporción del ingreso percibido en el período. ü Será tratado como costos fiscal, la enajenación de activos fijos que hayan sido poseídos por menos de dos años por el contribuyente, recordemos que si la posesión es más de dos años y hay venta, está será tratada como ganancia ocasional. 1.8. ¿Cuál es el procedimiento especial para determinar los costos de activos fijos? ü El costo de los activos fijos representados en acciones y aportes está constituido por el costo de adquisición más las adiciones (capitalizaciones), los reajustes fiscales (si se ha optado por este sistema) y los Ajustes por inflación acumulados hasta el 31 Dic 2006. ü Reajustes fiscales (E.T. Art 70); o ü Los reajustes fiscales tienen efecto sobre (i) la renta sobre la enajenación de activos fijos, (ii) ganancia ocasional obtenida en la enajenación activos, (iii) la renta presuntiva y (iv) el patrimonio líquido Avalúo catastral o Autoevalúo (E.T. Art 72) IMPUESTO A LA RENTA, COSTOS Y DEDUCCIONES 9 ü Saneamiento Fiscal de bienes raíces ( E.T. Art 90 -2 ) ü E.T. Art 73; Decreto 4837 de Diciembre de 2010. o Para personas naturales o Aplicable para inmuebles, acciones y aportes. ü En la enajenación de los activos el precio mínimo de venta debe ser equivalente al 75% del valor comercial de bienes de la misma especie o calidad en la fecha de enajenación, excepto que la transacción esté sometida a régimen de precios de transferencia, evento en el cual la utilidad en la transacción deberá enmarcarse en los márgenes que se aplicarían entre partes independientes. ü El costo de los bienes incorporales formados por los contribuyentes concernientes a la propiedad industrial, literaria, artística y científica, tales como las patentes de inversión, marcas, goodwill, derechos de autor y otros intangibles, se presume constituido por el 30% del valor de la enajenación siempre que se hubiere incluido en la declaración del año anterior, ü Valor Patrimonial Norma general (Ley 174 de 1994) 1.9. ¿Cuál es el costo fiscal de los activos? Excepciones: ü Bienes inmuebles para contribuyentes no obligados a llevar contabilidad: El mayor valor entre avalúo catastral y costo fiscal. (art 277 E.T.) ü Títulos y documentos negociables: Si se cotizan en bolsa, el promedio de las transacciones del último mes (Circular N° 007 de Febrero de 2011) ü Inversiones en sociedades: Sistemas especiales de valoración de inversiones. Costo Fiscal – Normal General 10 POLITÉCNICO GRANCOLOMBIANO El costo fiscal de los activos para las personas obligadas a llevar contabilidad está conformado por: Fuente: elaboración propia El costo fiscal de los activos para las Figura personas NOfiscal obligadas a llevar contabilidad está conformado por: 3: Costos de activo depreciables Fuente: elaboración propia Figura 4: Costo fiscal de activos de personas que no llevan contabilidad IMPUESTO A LA RENTA, COSTOS Y DEDUCCIONES 11 ü DEDUCCIONES 1.10. ¿Qué son las deducciones? Son erogaciones necesarias que tienen relación directa con la actividad productora de renta. En el aspecto fiscal, el significado del término deducciones va mucho más allá de lo que contablemente son los gastos. Por lo tanto, aunque las deducciones incluyen los gastos del contribuyente, es evidente que las deducciones tienen otra aceptación referida a una gama de conceptos que no corresponden exactamente a la noción de gastos. 1.11. ¿Cuáles son los requisitos para la aceptación de las deducciones? Para que las deducciones surtan efectos fiscales debe cumplir con tres condiciones básicas: ü Que tengan relación de causalidad con la actividad productora de renta. (art. 107 E.T) ü Que sean expensas necesarias para producir la renta. (art. 104- 105 E.T.) ü Que exista proporcionalidad al frente al ingreso. ü Sean sometidas a retención en la fuente, no serán procedentes los costos y gastos de los cuales no se cumpla la obligación señalada en el (art. 623.E.T) Comprobar la prueba de las consignaciones de retención en la fuente practicadas en calidad de agentes retenedores. 1.12. • ¿Cuáles son las prohibiciones a las deducciones? No se acepta las siguientes: ü ü ü ü 1.13. Las pérdidas por enajenación de activos vinculados económicos. Las pérdidas por enajenación de activos de sociedades de socios Las pérdidas en la enajenación de acciones o cuotas de interés social Descuentos en enajenación de títulos fiscales y cambiarios. ¿Cuáles son las limitaciones a las deducciones? ü Los Gastos de exterior son deducibles, per la deducción se limita al 15% de la renta de contribuyente (art 122 E.T) ü Limitaciones relacionas con ingresos no constitutivos de renta y con rentas exentas. o Art 177-1 E.T. , no se aceptan costos y deducciones imputables a los ingresos no constitutivos de renta ni ganancia ocasional ni rentas exentas ü Limitación por costos y gastos con paraísos fiscales, (art .142 E.T.) 12 POLITÉCNICO GRANCOLOMBIANO ü DEDUCCIONES ESPECIALES 1.14. ¿Cuáles son las deducciones a los pagos laborales? Son deducibles la totalidad de los pagos laborales efectuados a los trabajadores, siempre que cumplan los requisitos de la deducibilidad ya mencionados anteriormente, y que el contribuyente se encuentre a paz y salvo con el pago de los aportes parafiscales establecidos en la ley. (art. 108 E.T.) Los aportes parafiscales son de carácter obligatorio y se realizan al SENA, ICBF y a las cajas de compensación familiar. Existen también los aportes obligatorios a salud, etc., establecidos en la ley 100 de 1993. A las pequeñas empresas que gozan de los beneficios de la Ley 1429 del 2010, aplican un sistema progresivo en el pago de los aportes parafiscales, en el primer año no pagarán aportes al SENA, ICBF, cajas de compensación así como la subcuenta de solidaridad de FOSYGA. 1.15. ¿Cuáles son las deducciones por impuestos? Es deducible el 100% de los impuestos de industria y comercio, avisos y tableros y predial que efectivamente se hayan pagado durante el año gravable siempre y cuando tengan relación de causalidad con la actividad económica del contribuyente, el cual podrá tomar también como descuento tributario, según la ley de financiamiento 1943 de 2018., esto quiere decir que el contribuyente podrá optar bien sea por una deducción o por un descuento tributario pero en ningún caso podrá tomarlo doble (deducción y descuento) Incremento de la deducibilidad del GMF. A partir del año gravable 2013, será deducible el 50% del impuesto al gravamen financiero. De conformidad con la ley 1430 de 2010 a partir del año gravable 2013 es deducible el 50% del pago del gravamen, independientemente de que tenga relación de causalidad con la actividad económica del contribuyente. La expedición de la Ley 1819 de diciembre de 2016, se podrá llevar como impuesto deducible el IVA que se paga en la compra o importación de bienes de capital gravados, a partir del año gravable 2017. Se entiende como bien de capital, aquellos bienes tangibles depreciables que no se enajenen en el giro ordinario de los negocios, utilizados para la producción de bienes y servicios y a que diferencia de las materias primas e insumos no se incorporan a los bienes finales producidos ni se transforman en el proceso productivo, excepto por el desgaste propio de su utilización, se consideran entre otros bienes de capital (la maquinaria y equipo, los equipos de informática, de comunicaciones, de transporte, cargue y descargue, adquiridos para la IMPUESTO A LA RENTA, COSTOS Y DEDUCCIONES 13 producción industrial y agropecuaria y para la prestación de servicios, maquinaria y equipos usados para la explotación y operación de juegos de suerte y azar. Con vigencia de la Ley 1943 de 2018, llamada Ley de Financiamiento serán deducibles todos los impuestos, las tasas y las contribuciones que efectivamente sean pagados en el periodo fiscal, la cual también podrá determinar el contribuyente, de manera opcional como descuento tributario, lo que si no permite es que este gasto sea doble., es decir sea tomado vía deducción y por vía descuento tributario. 1.16. ¿Cuáles son las deducciones por provisiones? Fuente: elaboración propia 14 POLITÉCNICO GRANCOLOMBIANO Fuente: elaboración propia 1.17. ¿Cuál es la deducción de depreciación, amortización y agotamiento? La depreciación es un mecanismo que permite establecer el valor real de los bienes, en relación con su capacidad de producir renta de manera eficiente. Los activos fijos, usualmente conocidos como propiedad planta y equipo, o activos de planta, son utilizados por la empresa para la producción y distribución de los productos o servicios ofrecidos. Estos activos se registran contablemente a su costo, que incluye los desembolsos necesarios para preparar el activo para su uso, en el caso de contribuyentes obligados a llevar contabilidad este costo se ajusta según las reglas generales. El valor del activo se produce periódicamente mediante la depreciación, de acuerdo con el uso o deterioro normal a medida que pasa el tiempo o por la obsolescencia producida por los avances tecnológicos. No son depreciables los terrenos por no perder su valor con el transcurrir del tiempo. IMPUESTO A LA RENTA, COSTOS Y DEDUCCIONES 15 1.18. ¿Cuáles son los métodos de depreciación aceptados fiscalmente? El objetivo de cualquier método de depreciación debe logar una imputación razonable de los ingresos y de los gastos, distribuyendo el costo del activo depreciable a los períodos de su vida útil. Los métodos de reconocido valor técnico son: ü Línea recta ü Reducción de saldos ü O cualquier otro sistema que sea autorizado por la DIAN Línea recta La depreciación en línea recta es un método apropiado, cuando se espera usar el activo en forma continua y establece durante su vida útil, por el sistema de línea recta la depreciación se calcula de la siguiente manera: COSTO INICIAL/ VIDA UTIL = DEPRECIACIÓN ANUAL Fuente: elaboración propia Figura 5: Ejemplo depreciación línea recta 16 POLITÉCNICO GRANCOLOMBIANO Reducción de saldos La depreciación por el método de reducción de saldos se calcula aplicando una tasa fija anual al saldo que vaya quedando de años anteriores. Para aplicar la formula correspondiente es indispensable fijar un valor de salvamento, el cual formará parte del monto total por depreciar en el último año de vida útil del bien CI = COSTO INICIAL N= VIDA UIL (AÑOS) VS= VALOR DE SALVAMENTO TD= TASA DEPRECIACIÓN AÑO TD= 1- 𝑁 √𝑉.𝑆 𝐶.𝐼 Fuente: elaboración propia La depreciación para fines fiscales el contribuyente podrá aumentar la alícuota de depreciación determinada en el artículo 137 E.T., en un 25% si el bien depreciables se utiliza diariamente por 16 horas y proporcionalmente en fracciones superiores, siempre y cuando este se demuestre, este tratamiento no se aplicará para bienes inmuebles. IMPUESTO A LA RENTA, COSTOS Y DEDUCCIONES 17 La limitación a la deducción por deprecación fue incorporada por la Ley 1819 de Dic 2016, en su artículo 137. En donde indica que la tasa de depreciación para efectos de ser tratada como deducción en el impuesto sobre la renta será la establecida de conformidad con la técnica contable siempre que no exceda de las tasas máximas determinadas por el Gobierno Nacional. El Gobierno Nacional reglamentará las tasas máximas de depreciación, las cuales oscilarán entre el 2.22% y 33%, en ausencia de dicho reglamento, se aplicarán las siguientes tasas anuales, sobre la base para calcular la depreciación. CONCEPTO DE BIENES POR DEPRECIAR TASA DE DEPRECIACIÓN ANUAL FISCAL Construcciones y Edificaciones 2.22% Acueducto, plata y redes 2.50% Vías de Comunicación 2.50% Flota y Equipo Aéreo 3.33% Flota y Equipo Férreo 5.00% Flota y Equipo Fluvial 6.67% Armamento y Equipo de Vigilancia 10.00% Equipo Eléctrico 10.00% Flota y Equipo de Transporte Terrestre 10.00% Maquinaría, Equipos 10.00% Muebles y Enseres 10.00% Equipo Médico Científico 12.50% Envases, empaques y herramientas 20.00% Equipo de Computo 20.00% Redes de Procesamiento de Datos 20.00% Equipo de Comunicación 20.00% Figura 6: tasas de depreciación Fuente: artículo 137 de la ley 1819 de diciembre de 2016 1.19. ¿Qué es la deducción por amortización? Amortizar es distribuir el costo de un bien inmaterial que contribuye a un aumento de ingreso o utilidades durante la vida útil o durante un período de tiempo que se determina con criterio comercial. Esta distribución corresponde a un gasto que se puede deducir en el período gravable y puede afectar otros periodos fiscales. 18 POLITÉCNICO GRANCOLOMBIANO Son métodos admisibles para amortizar loa de línea recta, unidades de producción y otros de reconocido valor técnico, que sean adecuados según la naturaleza del activo correspondiente. Son amortizables por ejemplo: los gastos de instalación, los costos de adquisición o explotación de minas, el costo de los intangibles susceptibles de sufrir demérito. 1.20. ¿Cuáles son los requisitos para reconocer la deducción? ü Para que proceda el reconocimiento de la deducción por concepto de donaciones, se requiere una certificación de la entidad donataria, firmada por Revisor Fiscal o Contador, en donde conste la forma, el monto y la destinación de la donación, así como el cumplimiento de las condiciones señaladas en los artículos anteriores. ü En ningún caso procederá la deducción por concepto de donaciones, cuando se donen acciones, cuotas partes o participaciones, títulos valores, derechos o acreencias, poseídos en entidades o sociedades. (art. 125-3) Fuente: elaboración propia Figura 7: Ejemplo donaciones IMPUESTO A LA RENTA, COSTOS Y DEDUCCIONES 19 1.21. ¿Cómo se maneja las deducciones por gastos en el exterior? Los contribuyentes podrán deducir los gastos efectuados en el exterior, que tengan relación de causalidad con rentas de fuente dentro del país, siempre y cuando se haya efectuado la retención en la fuente si lo pagado constituye para su beneficio renta gravable en Colombia. Limitaciones: Por regla general los costos y gastos por expensas en el exterior para la obtención de rentas dentro del país no pueden exceder del 15% de la renta líquida del contribuyente antes de computarlos, salvo cuando se trate de los siguientes pagos: Aquellos respecto de los cuales sea obligatoria la retención en la fuente Los contemplados en el artículo 25 E.T. Los pagos o abonos en cuenta por adquisiciones de cualquier clase de bienes corporales Aquellos en que se incurra en cumplimiento de una obligación legal, tales como los servicios de certificación aduanera ü Los intereses sobre créditos otorgados a contribuyentes residentes en el país de organismos multilaterales de crédito, a cuyo acto constitutivo haya adherido Colombia, siempre y cuando se encuentre vigente y en él se establezca que el respectivo organismo multilateral está exento de impuesto a la renta. ü ü ü ü Procede como gasto en el exterior los gastos devengados por concepto de contratos de importación de tecnología, patentes y marcas, en la medida en que se haya solicitado ante el organismo oficial competente el registro del contrato correspondiente, dentro de los seis meses siguientes a la suscripción del contrato, en caso que se modifique el contrato, la solicitud de registro se debe efectuar dentro de los tres meses siguientes al de su modificación. No tendrán tratamiento como deducciones de gastos del exterior los pagos o abonos en cuenta que realicen personas naturales, jurídicas o cualquier otro tipo de entidad que se encuentren constituidas, localizadas o en funcionamiento en jurisdicciones no cooperantes, de baja o nula imposición o a entidades especiales a regímenes preferenciales, que hayan sido calificados como tales por el Gobierno Nacional Colombiano. ..1. ¿Cuáles son las inversiones por deducciones especiales? La normatividad tributaria vigente establece las siguientes deducciones especiales para aquellos contribuyentes que realicen las respectivas inversiones y en la medida que cumplan con el lleno de los requisitos establecidos en cada uno de ellos. 20 POLITÉCNICO GRANCOLOMBIANO ü INVERSIÓN POR INVERSIONES EN EVALUACIÓN Y EXPLOTACIÓN DE RECURSOS NO RENOVABLES Los contribuyentes están facultados para deducir el 100% de las inversiones realizadas directamente en proyectos para el control y mejoramiento del medio ambiente. Para efecto es necesario, la acreditación previa de la autoridad ambiental competente. IMPUESTO A LA RENTA, COSTOS Y DEDUCCIONES 21 GLOSARIO DE TÉRMINOS Palabra, término o abreviatura Significado Compensación Es una acción por medio del cual un contribuyente le solicita a la DIAN se haga cruce de cuentas de los impuestos y los saldo a favor que se tienen frente a la administración de impuestos Devolución Acción por la cual los contribuyentes solicitan a la DIAN que sea reintegrados dineros, en cheque o Tidis o giro a una cuenta bancaria de los saldos a favor determinados en su liquidación oficial Declaración de cambio Documento (Formulario) que consigna la información sobre el monto, características y demás condiciones en las que se realiza la operación de cambios internacionales en los términos que señale el Banco de la República. Fuente: Fiscalización. http://www.dian.gov.co/dian/12SobreD.nsf/fc22bc5cf1ab7bfa05257030005c2805/3797127721c846430525767b00690f37?OpenDocument Comprende un conjunto de tareas que tienen por finalidad instar a los contribuyentes a cumplir su obligación tributaria; cautelando el correcto, íntegro y oportuno pago de los impuestos. Para esto, el sistema de impuestos de cada país, está autorizado por ley para examinar las declaraciones presentadas por los contribuyentes dentro de los plazos de prescripción que tiene, y revisar cualquier deficiencia en su declaración, para liquidar un impuesto y girar los tributos a que hubiere lugar. La auditoría tributaria constituye una actividad permanente de fiscalización. Esta consiste en verificar la exactitud de las declaraciones a través de la revisión de los antecedentes y documentación de los contribuyentes comprende un conjunto de tareas que tienen por finalidad instar a los contribuyentes a cumplir su obligación tributaria; cautelando el correcto, íntegro y oportuno pago de los impuestos. Para esto, el sistema de impuestos de cada país, está autorizado por ley para examinar las declaraciones presentadas por los contribuyentes dentro de los plazos de prescripción que tiene, y revisar cualquier deficiencia en su declaración, para liquidar un impuesto y girar los tributos a que hubiere lugar. La auditoría tributaria constituye una actividad permanente de fiscalización. Esta consiste en verificar la exactitud de las declaraciones a través de la revisión de los antecedentes y documentación de los contribuyentes fuente: http://www.dian.gov.co/DIAN/12SobreD.nsf/pages/Glosario_Renta_Cree_2014 Liquidación provisional. Acto administrativo mediante el cual la Administración determina, de forma provisional, el valor del impuesto del contribuyente omiso por unos periodos específicos. Fuente: http://www.shd.gov.co/shd/node/133 Recurso de Reconsideración Recurso de Reposición Sanción. Actuación a que tiene derecho la ciudadanía para impugnar los actos oficiales de la Dirección de Impuestos de Bogotá, respecto de los tributos que administra fuente: http://www.shd.gov.co/shd/glosario-contribuyentes Actuación mediante el cual un ciudadano puede objetar o impugnar un acto administrativo ante el mismo funcionario que tomó una decisión. fuente: http://www.shd.gov.co/shd/glosario-contribuyentes Es un término legal, en Derecho, que tiene varias acepciones. En primer lugar, se denomina sanción a la consecuencia o efecto de una conducta que constituye a la infracción de una norma jurídica. Dependiendo del tipo de norma incumplida o violada, puede haber sanciones penales o penas; sanciones civiles y sanciones administrativas. Sin embargo, habitualmente la referencia a una sanción se hace como sinónimo de pena pecuniaria, es decir, una multa o, al menos, para penas leves (por ejemplo, prohibiciones para ejercer cargos públicos). Por el mismo motivo, comúnmente se suele relacionar la expresión sanción con la Administración pública (sanciones administrativas) y el término penase deja para el ámbito del Derecho penal. En segundo lugar, se llama sanción al acto formal mediante el cual el jefe de Estado da su conformidad a un proyecto de ley o estatuto. En España, por ejemplo, el Rey sanciona las leyes aprobadas por las Cortes Generales. Y por extensión, además, se denomina sanción a la aprobación o autorización de cualquier acto jurídico. Fuente: http://www.dian.gov.co/DIAN/12SobreD.nsf/pages/Glosario_Renta_Cree_2014 Saldo a favor 22 Es el valor resultante de una liquidación privada, en donde se genera una cuenta por cobrar a la Dirección de Impuestos y Aduanas Nacionales (DIAN) el cual podrá solicitar mediante un debido proceso. POLITÉCNICO GRANCOLOMBIANO REFERENCIAS • Referencias bibliográficas http://www.dian.gov.co/dian/15servicios.nsf/etributario?openview • Lista de figuras Figura 1: Limitación de los costos fiscales Figura 2: Limitante costos para pagos en efectivo, proyecto de la reforma tributaria Figura 3: Costos fiscal de activo depreciables Figura 4: Costo fiscal de activos de personas que no llevan contabilidad Figura 5: Deducción permitida de las provisiones de cartera Figura 6: Deducción permitida del castigo de cartera Figura 7: Ejemplo depreciación línea recta Figura 8: Ejemplo depreciación por reducción de saldos Figura 9: Ejemplo donaciones IMPUESTO A LA RENTA, COSTOS Y DEDUCCIONES 23