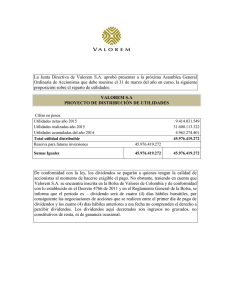

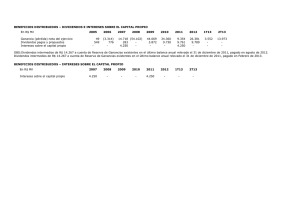

4.- En agosto de 2019 la empresa argentina adquirida por Productos Peruanos acuerda repartir dividendos. Asumir que la tasa del IR corporativo en Argentina es de 30% y la tasa del IR por dividendos es de 7%. Para tal efecto, considerar que la empresa argentina obtuvo: Utilidades: IR (30%) Utilidades netas: IR dividendos (7%) Dividendos netos: 3,650,000 1,095,000 2,555,000 178,850 2,376,150 SOLUCION: Forma de cálculo - Sociedad no domiciliada de primer nivel Perú Productos Peruanos S.A Renta de fuente extranjera: IR de Argentina Corp. Base imponible: IR Perú 29.5%: IR pagado en Argentina Crédito: IR a pagar en Perú: Importe neto: 2,555,000 1,095,000 3,650,000 1,076,750 (1,273,850) (1,076,750) 2,376,150 [c] [b] [e] = [b) + © [f] = [e] x 29.5% [g) = h = [f] Vs [g] [g] = [e] - [f] EL MENOR CRÉDITO: IR PERÚ vs IR pagado Argentina 1,076,750 > 1,273,850 100% País "X" Empresa Argentina Renta generada por Filial "A": IR país "X" 30%: Utilidad después del IR (distribuible): Dividendo: IR dividendo país "X" 7%: Dividendo neto: 3,650,000 (1,095,000) 2,555,000 2,555,000 (178,850) 2,376,150 [a] [b] = [a] x 30% [c] = [a] - [b] [d] = [c] x 7% No reúne uno de los requisitos que indica la norma, que es el plazo de 12 meses desde la fecha que se distribuya los dividendos o utilidades, por lo que en este caso. la empresa productos peruanos no podría tomar el crédito (impuestos pagados en el extranjero) NOTA: De acuerdo con el inciso f) del Artículo 88 de la Ley del IR, las personas jurídicas que obtengan rentas de fuente extranjera gravadas por esta Ley correspondientes a dividendos o utilidades distribuidas por sociedades no domiciliadas deducen: 1) El impuesto a la renta pagado o retenido en el exterior por los dividendos o utilidades distribuidas; y, 2) El impuesto a la renta pagado por la sociedad no domiciliada de primer nivel. Para los efectos de este inciso, entiéndase por sociedad no domiciliada de primer nivel a la sociedad no domiciliada en el país que distribuye dividendos o utilidades a la persona jurídica domiciliada en el país. Asimismo, entiéndase por impuesto a la renta pagado por la sociedad no domiciliada de primer nivel al impuesto a la renta pagado por esta en el exterior, por la realización de un negocio o empresa, en la parte proporcional que corresponde a los dividendos o utilidades distribuidas a la persona jurídica domiciliada en el país. Para efecto de lo previsto en el párrafo anterior, se debe considerar lo siguiente: 1) La persona jurídica domiciliada en el país debe tener una participación directa de al menos 10% del total de las acciones con derecho a voto de la sociedad no domiciliada de primer nivel, durante al menos 12 meses anteriores a la fecha en que esta le distribuye los dividendos o utilidades. 2) La persona jurídica domiciliada debe adicionar a su renta neta el impuesto a la renta pagado por la sociedad no domiciliada de primer nivel, para determinar el impuesto a la renta del ejercicio. 3) El importe de la deducción es el monto que resulte menor de comparar: a) El impuesto a la renta efectivamente pagado en el exterior, conformado por la suma de: Impuesto a la renta pagado por empresa argentina: S/ 1,095,000 Impuesto pagado o retenido en el exterior por los dividendos o utilidades distribuidas: S/ 178,850 b) El impuesto que corresponde pagar en el país por la renta total del exterior: S/ 3,650,000 * 29.5% = S/ 1,076,750 Por tanto, Productos Peruanos NO, podrá utilizar como crédito el importe ascendente a S/ 1,076,750 (Importe menor entre a) y b)). 5. En agosto de 2018, los accionistas de San Luis deciden vender el total de sus acciones a favor de un tercero. Para efectos de dicha transferencia, tener en consideración la siguiente información: (a) El total de acciones a transferir es de 3’000,000 cuyo valor nominal es de S/ 1.00 por acción. (b) El valor de venta de todas las acciones es de S/ 9’000,000.00. (c) Luis Meza constituyó la compañía en el 2008 y realizó un aporte de capital de S/2,9700,000. El (d) valor de participación patrimonial en el ejercicio 2009 fue de S/2.00 por acción. (e) En el ejercicio 2009, Inversiones Lima adquirió sus acciones de un antiguo socio por el importe de S/ 3,500,000. (f) Holding Company en el 2008 efectuó un aporte de capital en Productos Peruanos por la suma de S/ 3,060,000. (g) El valor patrimonial al 31 de diciembre del 2018 es de S/ 8’000,000.00. (h) La transferencia no se realiza en rueda de bolsa. 5.1. Resolver la pregunta teniendo en cuenta las siguientes variantes: a) Las acciones de Productos Peruanos se encuentran listadas en la Bolsa de Valores de Lima y tienen presencia bursátil. b) El valor de cotización al 31 de diciembre de 2009 es de S/.1.80 por acción. c) La venta se realiza en rueda de bolsa. Valor de venta de cada acción: VPP a diciembre del 2018: VPP a diciembre del 2009: Valor de cotización al 31/12/2009 3.00 2.67 2.00 1.80 LUIS MEZA % acciones Nro acciones Valor de venta (a) Valor de participación patrimonial (b) Ingreso (Valor mayor entre a) y b)) Costo (Art. 21 LIR) Costo según D.S No 11-2010-EF) Costo para efectos del cálculo del IR Ganancia de capital Deducción (20%) Renta Neta Tasa del IR IR 33% 990,000 2,970,000 2,643,300 2,970,000 2,970,000 1,980,000 1,980,000 990,000 198,000 792,000 6.25% 49,500 - HOLDING INVERSIONES LIMA SAC COMPANY LTD 33% 34% 990,000 1,020,000 2,970,000 3,060,000 2,643,300 2,723,400 2,970,000 3,060,000 3,060,000 3,500,000 5,000,000 3,500,000 2,030,000 440,000 2,030,000 440,000 30% 0.2950 609,000 129,800 TOTAL 3,000,000 9,000,000 8,010,000 9,000,000 9,530,000 Quinto caso con variantes: LUIS MEZA % acciones Nro acciones Valor de venta (a) Costo (Art. 21 LIR) Costo según D.S No 11-2010-EF) Costo para efectos del cálculo del IR Ganancia de capital Deducción Renta Neta Tasa del IR IR 33% 990,000 2,970,000 2,970,000 1,782,000 1,782,000 1,188,000 237,600 950,400 6.25% 59,400 HOLDING COMPANY LTD 33% 990,000 2,970,000 3,060,000 1,782,000 1,782,000 1,188,000 1,188,000 5% 59,400 INVERSIONES LIMA SAC Total 34% 1,020,000 3,060,000 3,500,000 1,836,000 1,836,000 1,224,000 1,224,000 0.2950 361,080 3,000,000 9,000,000 9,530,000 6.Holding Company, compañía domiciliada en Panamá adquirió y vendió acciones de una empresa peruana listadas en la Bolsa de Valores de Lima de la siguiente manera: (a) En diciembre de 2018, adquirió 10% de las acciones (b) En noviembre de 2019, vendió el 5% de las acciones Tener en consideración que las acciones adquiridas tienen presencia bursátil. Indicar si la operación se encuentra gravada con el Impuesto a la Renta. En el caso planteado Holding Company genera implicancias tributarias en la enajenación de los valores mobiliarios. El articulo 2, de la Ley 30341 estable que se encuentran exoneradas del impuesto a la renta hasta el 31 de diciembre de 2019 las rentas provenientes de la enajenación de los siguientes valores: a) Acciones comunes y acciones de inversión (…) Tratándose de los valores señalados en los incisos a) y b) del primer párrafo del presente artículo y los bonos convertibles en acciones deben cumplirse los siguientes requisitos: 1. Su enajenación debe ser realizada a través de un mecanismo centralizado de negociación supervisado por la Superintendencia del Mercado de Valores. 2. En un periodo de doce (12) meses, el contribuyente y sus partes vinculadas no transfieran, mediante una o varias operaciones simultáneas o sucesivas, la propiedad del diez por ciento (10%) o más del total de los valores emitidos por la empresa. Tratándose de ADR y GDR, este requisito se determinará considerando las acciones subyacentes. 3. Los valores deben tener presencia bursátil. Para determinar si los valores tienen presencia bursátil. Véase que la Norma indica no establece distinción acerca del sujeto que produce la renta, es decir no excluye si es domiciliado o no, por ello la norma establece a que solo la operación cumpla determinados requisitos, entre ellos que se le concede la exoneración a las acciones comunes y acciones de inversión, la cual de acuerdo con la premisa estaría dentro de este supuesto. Otras de as consideraciones que establece la norma es que la enajenación se realice a través de un mecanismo centralizado de negociación supervisado, en el caso plateado las acciones cotizan en la bolsa de lima, la cual estaría dentro del supuesto. Además de ello la norma señala que en un periodo de 12 meses el contribuyente y sus vinculadas no transfieran mediante una o varias operaciones simultaneas o sucesivas la propiedad del diez por ciento o más del total de los valores emitidos por la empresa, en cuanto a este punto vemos que las adquisiciones de las acciones fueron en diciembre del 2018 y la enajenación se realiza en noviembre 2019, estando dentro del plazo de doce meses (12), y de la totalidad de las acciones que adquieren enajenan solo el 5% siendo un porcentaje inferior a lo que nos establece la norma, encontrándose en lo que nos establece la ley para que esta enajenación goce del beneficio de exoneración del impuesto a la renta.