APALANCAMIENTO Y ESTRUCTURA DE CAPITAL

1

Apalancamiento y estructura de capital

Objetivos de aprendizaje

Analizar el apalancamiento, la estructura de capital. el análisis del punto de equilibrio, el punto de

equilibrio operativo y el efecto de los costos cambiantes en éste.

Comprender el apalancamiento operativo, financiero y total, así como las relaciones entre ellos.

Describir los tipos de capital, la evaluación externa de la estructura de capital, la estructura de

capital de empresas no estadounidenses y la teoría de la estructura de capital.

Explicar la estructura de capital óptima usando una perspectiva gráfica de las funciones de los

costos de capital de la empresa y un modelo de valoración de crecimiento cero.

Analizar el método EBIT-EPS para seleccionar la estructura de capital.

Revisar el rendimiento y el riesgo de las estructuras de capital alternativas, su vinculación con el

valor de mercado y otros aspectos importantes relacionados con la estructura de capital.

Por qué debe interesarle este capítulo

Administración: usted debe comprender el apalancamiento de tal manera que pueda controlar el

riesgo y acrecentar los rendimientos para los propietarios de la empresa, y entender la teoría de la

estructura de capital para tomar decisiones sobre la estructura de capital óptima de la empresa.

Contabilidad: usted debe comprender cómo calcular y analizar el apalancamiento operativo y

financiero, y familiarizarse con los efectos de las diversas estructuras de capital en los impuestos y

las ganancias.

Marketing: usted debe entender el análisis del punto de equilibrio, el cual utilizará en las decisiones

de precios y viabilidad de los productos.

Operaciones: usted debe comprender el impacto de los costos operativos fijos y variables en el

punto de equilibrio de la empresa y su apalancamiento operativo porque estos costos producen un

impacto importante en el riesgo y rendimiento de la empresa.

2

Sistemas de información: usted debe entender los tipos de capital y qué es la estructura de capital,

porque proporcionará gran parte de la información que la administración requiere para determinar

la mejor estructura de capital de la empresa.

Apalancamiento

Apalancamiento implica el uso de costos fijos para acrecentar los rendimientos. Su uso en la

estructura de capital de la empresa tiene el potencial de aumentar su rendimiento y riesgo. El

apalancamiento y la estructura de capital son conceptos muy relacionados que se vinculan con las

decisiones del presupuesto de capital a través del costo de capital. Estos conceptos se usan para

disminuir al mínimo el costo de capital de la empresa e incrementar al máximo la riqueza de sus

propietarios. Este capítulo analiza los conceptos y las técnicas del apalancamiento y la estructura

de capital, y la manera en que la empresa las utiliza para crear la mejor estructura de capital.

El apalancamiento se deriva de la utilización de activos o fondos de costo fijo para acrecentar los

rendimientos para los propietarios de la empresa. Por lo general, el aumento del apalancamiento

incrementa el rendimiento y riesgo, en tanto que la disminución del apalanca miento los reduce. La

cantidad de apalancamiento que existe en la estructura de capital de la empresa, es decir, la

mezcla de deuda a largo plazo y capital propio que ésta mantiene, afecta de manera significativa

su valor al afectar al rendimiento y riesgo. A diferencia de algunas causas de riesgo, la

administración tiene un control casi completo del riesgo introducido por medio del uso del

apalancamiento. Debido a su efecto en el valor, el administrador financiero debe entender cómo

medir y evaluar el apalancamiento, en particular al tomar las decisiones de la estructura de capital.

Los tres tipos básicos de apalancamiento se definen mejor con relación al estado de resultados de

la empresa, como se observa en el formato general del estado de resultados que presenta la tabla

11.1.

•

El apalancamiento operativo se refiere a la relación entre los ingresos por ventas de la

empresa y sus ganancias antes de intereses e impuestos (EBIT, por sus siglas en inglés,

earnings befare interest and taxes). (EBIT es un nombre descriptivo de la utilidad

operativa).

3

•

El apalancamiento financiero tiene que ver con la relación entre las ganancias antes de

intereses e impuestos de la empresa y sus ganancias por acción común (EPS).

•

El apalancamiento total se refiere a la relación entre los ingresos por ventas de la empresa

y sus EPS.

En las secciones siguientes examinaremos en detalle los tres conceptos del apalancamiento. Sin

embargo, primero revisaremos el análisis del punto de equilibrio, que establece el fundamento de

los conceptos del apalancamiento, demostrando los efectos de los costos fijos en las operaciones

de la empresa.

Análisis del punto de equilibrio

La empresa utiliza el análisis del punto de equilibrio, denominado en ocasiones análisis de costo,

volumen y utilidad, para: 1) determinar el nivel de operaciones que se requiere para cubrir todos

los costos y 2) evaluar la rentabilidad relacionada con diversos niveles de ventas. El punto de

equilibrio operativo de la empresa es el nivel de ventas que se requiere para cubrir todos los costos

operativos. En ese punto, las ganancias antes de intereses e impuestos son igual a o dólares; El

primer paso para calcular el punto de equilibrio operativo consiste en dividir los costos operativos

fijos y variables entre el costo de los bienes vendidos y los gastos operativos. Los costos fijos son

una función de tiempo, no del volumen de ventas, y generalmente son contractuales; por ejemplo,

4

la renta es un costo fijo. Los costos variables cambian de manera directa con las ventas y son una

función de volumen, no de tiempo; por ejemplo, los costos de envío son un costo variable.

El método algebraico

Con las variables siguientes, podemos formular de nuevo la parte operativa del estado de

resultados de la empresa, presentado en la tabla 11.1, en la representación algebraica que

muestra la tabla 11.2.

P = precio de venta por unidad

Q = cantidad de ventas en unidades

FC = costo operativo fijo por periodo

VC = costo operativo variable por unidad

1. Con mucha frecuencia, el puma de equilibrio se calcula de tal manera que representa el punto

en el que se cubren todos los costos, tanto operativos como financieros. En este capítulo nuestra

atención no se centra en este punto de equilibrio general.

2. Algunos costos, denominados comúnmente semifijos o scmiiariables, son en parte fijos y en

parte variables. Como ejemplo están las comisiones de ventas que son fijas para cierto volumen

de ventas y después aumentan a niveles más altos para mayores volúmenes. Por conveniencia y

claridad, asumimos que todos los costos se clasifican como fijos o variables.

Si replanteamos los cálculos algebraicos de la tabla 11.2 como una fórmula para determinar las

ganancias antes de intereses e impuestos, obtenemos la ecuación 11.1:

EBIT= (P X Q) - FC- (VCx Q)

(11.1)

Si simplificamos la ecuación, obtenemos

5

EBIT = Q X (P - VC) - FC

(11.2)

Como se comentó antes, el punto de equilibrio operativo es el nivel de ventas en el que se cubren

todos los costos operativos fijos y variables, es decir, el nivel en el que la EBIT es igual a O

dólares. Si establecemos que la EBIT es igual a O dólares y resolvemos la ecuación 11.2 para

calcular Q, obtenemos

Q= FC

(11.3)

Q es el punto de equilibrio operativo de la empresa.

Suponga que Cheryl's Posters, una pequeña tienda de pósters, tiene costos operativos fijos de

2,500 dólares, su precio de venta por unidad (póster) es de 10 dólares y su costo operativo variable

por unidad es de 5 dólares. Si aplicamos estos datos en la ecuación 11.3, obtenemos

$2,500 = $2:~00 = 500 unidades

Q=,"~~

m~

Al nivel de ventas de 500 unidades, la EBIT de la empresa debe ser igual a O dólares. La empresa

tendrá una EBIT positiva para ventas mayores de 500 unidades y una EBIT negativa, o una

pérdida, para ventas menores de 500 unidades. Confirmamos esto si en la ecuación 11.1

sustituimos valores mayores y menores de 500 unidades, junto con los demás valores

proporcionados.

El método gráfico

La figura 11.1 presenta en forma gráfica el análisis del punto de equilibrio de los datos del ejemplo

anterior. El punto de equilibrio operativo de la empresa es el punto en el que su costo operativo

total, es decir, la suma de sus costos operativos fijos y variables, iguala a los ingresos por ventas.

En este punto, la EBIT es igual a O dólares. La cifra muestra que para las ventas menores de 500

unidades, el costo operativo total excede a los ingresos por ventas y la EBIT es menor de O

dólares (una pérdida). Para las ventas mayores que el punto de equilibrio de 500 unidades, los

ingresos por ventas exceden al costo operativo total y la EBIT es mayor de o dólares.

6

Costos cambiantes y el punto de equilibrio operativo

El punto de equilibrio operativo de una empresa es sensible a diversas variables: los costos

operativos fijos (FC), el precio de venta por unidad (P), y el costo operativo variable por unidad

(VC). Los efectos de los incrementos o disminuciones de estas variables se observan con facilidad

aplicando la ecuación 11.3. La tabla 11.3 resume la sensibilidad del volumen de ventas del punto

de equilibrio (Q) a un aumento de cada una de estas variables. Como se podría esperar, un

aumento del costo (FC o VC) tiende a incrementar el punto de equilibrio operativo, en tanto que un

aumento del precio de venta por unidad (P) lo disminuye.

Suponga que Cheryl's Posters desea evaluar el impacto de varias opciones: 1) el incremento de

los costos operativos fijos a 3,000 dólares, 2) el aumento del precio de venta por unidad a 12.50

dólares, 3) el incremento del costo operativo variable por unidad a 7.50 dólares, y 4) la realización

simultánea de estos tres cambios. Si sustituimos los datos adecuados en la ecuación 11.3,

obtenemos los siguientes resultados:

$3,000

(1) Punto de equilibrio operativo = $10 _ $5 - 600 unidades

$2,500

7

(2) Punto de equilibrio operativo = $12.50 _ $5 = 3331/, unidades

$2,500

(3) Punto de equilibrio operativo = $10 _ $7.50 = 1,000 unidades

$3,000

(4) Punto de equilibrio operativo = $12.50 _ $7.50 600 unidades

TABLA 11.3

Sensibilidad del punto de equilibrio operativo a los incrementos de las principales variables del

punto de equilibrio

Incremento de la variable

Efecto en el punto de equilibrio operativo

Costo operativo fijo (fC)

Incremento

Precio de venta por unidad (P)

Disminución

Costo operativo variable por unidad (VC)

Incremento

Nota: las disminuciones de cada variable presentada producirían el efecto opuesto en el punto

de equilibrio operativo.

Si comparamos los puntos de equilibrio operativos resultantes con el valor inicial de 500 unidades,

vemos que los incrementos de los costos (acciones 1 y 3) aumentan el punto de equilibrio, en tanto

que el aumento de los ingresos (acción 2) lo disminuye. El efecto combinado del incremento de las

tres variables (acción 4) también produce un aumento del punto de equilibrio operativo.

Ahora centraremos nuestra atención en los tres tipos de apalanca miento. Es importante reconocer

que las siguientes demostraciones de apalancamiento son de naturaleza conceptual y que los

administradores financieros no usan habitualmente las medidas presentadas para la toma de

decisiones.

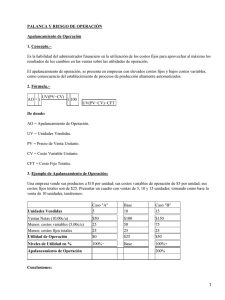

Apalancamiento operativo

El apalancamiento operativo se debe a la existencia de costos operativos fijos en la corriente de

ingresos de la empresa. Si usamos la estructura presentada en la tabla 11.2, podemos definir el

apalancamiento operativo como el uso potencial de los costos operativos fijos para acrecentar los

efectos de los cambios en las ventas sobre las ganancias antes de intereses e impuestos de la

empresa.

8

Ejemplo

Usemos los datos de Cheryl's Posters (precio de venta, P = 10 dólares por unidad; costo operativo

variable, ve = 5 dólares por unidad; costo operativo fijo, Fe = 2,500 dólares). La figura 11.2

presenta la gráfica del punto de equilibrio operativo mostrada en un principio en la figura 11.1. Las

anotaciones adicionales sobre la gráfica indican que cuando las ventas de la empresa aumentan

de 1,000 a 1,500 unidades (Ql a Q2), su EBIT aumenta de 2,500 dólares a 5,000 dólares (EBIT¡ a

EBIT2). En otras palabras, un incremento del 50 por ciento en las ventas (de 1,000 a 1,500

unidades) produce un aumento del 100 por ciento en la EBIT (de 2,500 dólares a 5,000 dólares).

La tabla 11.4 incluye los datos de la figura 11.2, así como los datos relevantes para un nivel de

ventas de 500 unidades. Ilustramos dos casos usando el nivel de ventas de 1,000 unidades como

punto de referencia.

9

Caso 1 Un incremento del 50 por ciento en las ventas (de 1,000 a 1,500 unidades) produce un

aumento del 100 por ciento en las ganancias antes de intereses e impuestos (de 2,500 dólares a

5,000 dólares).

Caso 2 Una disminución del 50 por ciento en las ventas (de 1,000 a 500 unidades) produce una

disminución del 100 por ciento en las ganancias antes de intereses e impuestos (de 2,500 dólares

a o dólares).

En el ejemplo anterior, vemos que el apalancamiento operativo funciona en ambas direcciones.

Cuando una empresa tiene costos operativos fijos, el apalancamiento operativo está presente. Un

incremento en las ventas produce un aumento más que proporcional en la EBIT; una disminución

en las ventas produce una disminución más que proporcional en la EBIT.

Medición del grado de apalancamiento operativo (GAG)

El grado de apalancamiento operativo (GAG) es la medida numérica del apalancamiento operativo

de la empresa. Se determina con la siguiente ecuación:"

Cambio porcentual en EBIT GAG = ----------Cambio porcentual en las ventas

10

Siempre que el cambio porcentual en la EBIT, que se deriva de un cambio porcentual específico en

las ventas, es mayor que este cambio porcentual, existe un apalancamiento operativo. Esto

significa que siempre que GAG es mayor que 1, existe apalanca miento operativo.

3. El grado de apalancamiento operativo depende también del nivel basal de ventas usado como

punto de referencia. Cuanto más cerca está el nivel basal de ventas usado al plinto de equilibrio

operativo, mayor será el apalancamienro operativo. La comparación del grado de apalancamiento

operativo de dos empresas es válido sólo cuando se usa el mismo nivel basal de ventas tiara

ambas empresas.

Ejemplo

Si aplicamos la ecuación 11.4 a los casos 1 y 2 de la tabla 11.4, obtenemos los resultados

siguientes:

+100% = 2.0

Caso 1: +50%

-100% = 2.0

Caso 2: -50%

Como el resultado es mayor que 1, existe apalancamiento operativo. Para un nivel basal de ventas

específico, cuanto mayor sea el valor obtenido al aplicar la ecuación 11.4, mayor será el grado de

apalancamiento operativo.

La ecuación 11.5 muestra una fórmula más directa para calcular el grado de apalancamiento

operativo a un nivel basal de ventas, Q.

Q X (P - VC) GAO al nivel basal de ventas Q = Q X (P _ VC) _ FC

(11.5)

Ejemplo

Si sustituimos Q = 1,000, P = 10 dólares, VC = 5 dólares, y FC = 2,500 dólares en la ecuación

11.5, obtenemos el resultado siguiente:

1,000 X ($10 - $5)

GAO a 1,000 unidades = 1,000 X ($10 - $5) - $2,500

= $5,000 = 2.0

$2,500

11

El uso de la fórmula genera el mismo valor de GAO (2.0) que el que se obtiene con la tabla 11.4 y

la ecuación 11.4.5

Vea la sección En la práctica, en la página siguiente, para conocer un análisis del apalancamiento

operativo en la empresa Adobe fabricante de software.

Costos fijos y apalancamiento operativo

Los cambios en los costos operativos fijos afectan significativamente el apalancamiento operativo.

En algunas ocasiones, las empresas incurren en costos operativos fijos más que en costos

operativos variables y, en otras, sustituyen un tipo de costo por otro. Por ejemplo, una empresa

podría realizar pagos fijos de arrendamiento en dólares en vez de pagos iguales a un porcentaje

específico de ventas. O podría compensar a los representantes de ventas con un salario fijo y un

bono en vez de pagarles sólo una comisión basada en un porcentaje de ventas. Los efectos de los

cambios en los costos operativos fijos sobre el apalancamiento operativo se ilustran mejor

siguiendo con nuestro ejemplo.

4. Como el concepto de apalancamiento es lineal, los cambios positivos y negativos de igual

magnitud siempre producirán grados iguales de apalancamiento cuando se utilice el mismo nivel

basal de ventas como punto de referencia. Esta relación se mantiene en todos los tipos de

apalancamiento analizados en este capítulo.

5. Cuando están disponibles los ingresos totales en dólares obtenidos de las ventas (en vez de las

ventas en unidades), se puede usar la siguiente ecuación, en la que TR = ingresos totales en

dólares a un nivel basal de ventas y Tve = costos operativos variables totales en dólares:

GAO a TR en dólares a un nivel basal de ventas =

TR - Tve

TR - Tve - FC

Esta fórmula es muy útil para calcular el GAO de las empresas multiproducto. Debe ser evidente

que, como en el caso de una empresa de un solo producto, TR = P X Q y Tve = ve X Q, la

sustitución de estos valores en la ecuación 11.5 genera la ecuación aquí proporcionada.

Apalancamiento operativo de adobe

Adobe Svstems, la segunda empresa de software para computadoras personales más grande de

los Estados Unidos, domina los mercados de diseño gráfico, imágenes, medios dinámicos y

software para la creación de recursos educativos. Los diseñadores de sitios Web prefieren sus

12

aplicaciones de software Photoshop e IIlustrator, y el software Acrobat de Adobe se ha convertido

en un estándar para compartir documentos en línea.

A pesar de la disminución de las ventas de 2001-2002, la empresa siguió cumpliendo sus metas de

ganancias. Su habilidad para administrar los gastos discrecionales ayudó a mantener la solidez de

su saldo final. Como empresa de software, Adobe tiene una ventaja adicional: el apalancamiento

operativo, es decir, el uso de los costos operativos fijos para acrecentar los efectos de los cambios

en las ventas sobre las ganancias antes de intereses e impuestos (EBIT).

Adobe y sus colegas de la industria de software incurren en la mayor parte de sus costos en las

etapas iniciales del ciclo de vida de un producto, durante la investigación y el desarrollo (lyD) y en

las primeras etapas del marketing. Los costos iniciales de desarrollo son fijos, sin importar cuántas

copias de un programa venda la empresa, y los costos de producción subsiguientes son

prácticamente de cero. Las economías de escala son enormes. De hecho, una vez que una

empresa vende suficientes copias para cubrir sus costos fijos, los dólares incrementales van

principalmente a las utilidades.

Como se observa en la tabla siguiente, el apalancamiento operativo acrecentó el aumento de las

EBIT de Adobe en 2000 y 2003 Y acrecentó la disminución de las EBIT en 2001 y 2002. Una

disminución del 2.8 por ciento en las ventas de 2001 ocasionó una reducción de las EBIT del 7.3

por ciento. En 2002, una disminución adicional en las ventas del 5.3 por ciento produjo una

disminución del 24.1 por ciento en las EBIT. En 2003, un aumento modesto en las ventas

(ligeramente mayor del11 por ciento) generó un incremento del 32 por ciento en las EBIT. Como la

empresa no tiene deuda a largo plazo en su estructura de capital, su apalancamiento total proviene

únicamente de sus costos operativos fijos (es importante recordar que este ejemplo presenta sólo

4 años de datos y que el grado de apalancamiento operativo de Adobe puede cambiar en el

futuro). La tabla siguiente muestra el impacto del apalancamiento operativo en Adobe Systems en

los años fiscales (AF) 2000-2003.

Fuentes: adaptado de Zeke Ashton, "The Software Advantage", Motley Foo/(31 de marzo de 2000);

y "Operating Leverage Helps Adobe", Mot/ey Foo/(16 de marzo de 20011; ambos se descargaron

de www.motley. fool.com y se actualizaron mediante los datos obtenidos del Informe anua/2003 de

Adobe.

Acontecimientos podrían haber acelerado el grado de apalancamíento operativo de Adobe en 2002

13

Ejemplo

Suponga que Cheryl's Posters intercambia una parte de sus costos operativos variables por costos

operativos fijos por medio de la eliminación de comisiones y el incremento de los salarios de

ventas. Este intercambio produce una reducción del costo operativo variable por unidad de 5

dólares a 4.50 dólares, y un aumento de los costos operativos fijos de 2,500 dólares a 3,000

dólares. La tabla 11.5 (vea la página 446) presenta un análisis como el de la tabla 11.4, pero

usando estos nuevos costos. Aunque las EBIT de 2,500 dólares al nivel de ventas de 1,000

unidades son iguales que antes del cambio en la estructura de los costos operativos, la tabla 11.5

muestra que la empresa aumentó su apalancamiento operativo al incrementar sus costos

operativos fijos.

Al sustituir los valores adecuados en la ecuación 11.5, el grado de apalancamiento operativo al

nivel basal de ventas de 1,000 unidades es de

14

1,000 X ($10 - $4.50)

GAO a 1,000 unidades = 1,000 X ($10 - $4.50) - $3,000

= $5,500= 2.2

$2,500

Si comparamos este valor con el GAO de 2.0 antes del cambio a más costos fijos, es evidente que

a mayores costos operativos fijos de la empresa con relación a los costos operativos variables,

mayor será el grado de apalanca miento operativo.

Apalancamiento financiero

Apalancamiento financiero Uso potencial de los costos financieros fijos para acrecentar los efectos

de los cambios en las ganancias antes de intereses e impuestos sobre las ganancias por acción de

la empresa.

El apalancamiento financiero se debe a la presencia de los costos financieros fijos en la corriente

de ingresos de la empresa. Si usamos el esquema de la tabla 11.1, podemos definir el

apalancamiento financiero como el uso potencial de los costos financieros fijos para acrecentar los

efectos de los cambios en las ganancias antes de intereses e impuestos sobre las ganancias por

acción de la empresa. Los dos costos financieros fijos que se observan en el estado de resultados

de la empresa son: 1) los intereses de deuda y 2) los dividendos de acciones preferentes. Estos

costos deben pagarse sin importar el monto de las EBIT disponible para pagarlos. 6

Chen Foods, una pequeña empresa de alimentos asiáticos, espera EBIT de 10,000 dólares en el

año en curso. Posee un bono de 20,000 dólares con una tasa de interés cupón del 10 por ciento

anual y una emisión de 600 acciones preferentes en circulación de 4 dólares (dividendo anual por

acción). Además, tiene 1,000 acciones comunes en circulación. El interés anual de la emisión del

bono es de 2,000 dólares (0.10 X 20,000 dólares). Los dividendos anuales de las acciones

preferentes son 2,400 dólares

15

(4.00 dólares/acción X 600 acciones). La tabla 11.6 presenta las EPS correspondientes a los

niveles de EBITs de 6,000, 10,000 Y 14,000 dólares, asumiendo que la empresa se encuentra en

el nivel fiscal del 40 por ciento. Se muestran dos situaciones:

Caso 1

Un incremento del 40 por ciento en EBITs (de 10,000 dólares a 14,000 dólares)

produce un aumento del 100 por ciento en las ganancias por acción (de 2.40 dólares a 4.80

dólares).

Caso 2

Una disminución del 40 por ciento en EBITs (de 10,000 dólares a 6,000 dólares)

produce una disminución del 100 por ciento en las ganancias por acción (de 2.40 dólares a O

dólares).

El efecto del apalancamiento financiero es tal que un incremento en las EBIT de la empresa

produce un aumento más que proporcional en las ganancias por acción de la empresa, en tanto

que una disminución de las EBIT produce una disminución más que proporcional en las EPS.

16

Medición del grado de apalancamiento financiero (GAF)

El grado de apalancamiento financiero (GAF) es la medida numérica del apalancamiento financiero

de la empresa. Su cálculo es muy parecido al cálculo del grado de apalancamiento operativo. La

siguiente ecuación presenta un método para obtener el GAF?

Cambio porcentual en EPS GAF

Cambio porcentual en EBIT

Siempre que el cambio porcentual en EPS, que se deriva de un cambio porcentual específico en

EBIT, es mayor que este cambio porcentual, existe apalancamiento financiero. Esto significa que

siempre que GAF es mayor que 1, existe apalancamiento financiero.

Ejemplo

Si aplicamos la ecuación 11.6 a los casos 1 y 2 de la tabla 11.6, obtenemos

Caso 1:

+100%= 2.5

+40%

Caso 2:

-100% = 2.5

-40%

En ambos casos, el cociente es mayor que 1, así que existe apalancamiento financiero. Cuanto

mayor sea este valor, mayor será e! grado de apalancamiento financiero.

Una fórmula más directa para calcular e! grado de apalancamiento financiero a un nivel basal de

EBIT se presenta en la ecuación 11.7, que usa la notación de la tabla 11.6. Observe que e!

término 1/(1 - T) de! denominador convierte el dividendo de acciones preferentes después de

impuestos en un monto antes de impuestos para que exista congruencia con los demás términos

de la ecuación.

GAF al nivel basal de EBIT = EBIT

EBIT - I - (PD X _1_) 1 - T

Ejemplo

Si sustituimos EBIT = 10,000 dólares, 1 = 2,000 dólares, PD = 2,400 dólares, y la tasa fiscal (T =

0.40) en la ecuación 11.7, obtenemos el siguiente resultado:

17

$10,000

GAP, 10,000 dólares de EBlT ~ $10,000 _ $2,000 _ ($2,400X 1 _ 10.40)

$10,000= 2.5

$4,000

Observe que la fórmula proporcionada en la ecuación 11. 7 proporciona un método más directo

para calcular e! grado de apalancamiento financiero que e! método ilustrado usando la tabla 11.6 y

la ecuación 11.6.

Apalancamiento total

También podemos evaluar e! efecto combinado de! apalancamiento operativo y financiero en el

riesgo de la empresa usando un esquema similar al que se utilizó para desarrollar los conceptos

individuales de! apalancamiento. Este efecto combinado, o apalancamiento total, se define como e!

uso potencial de los costos fijos, tanto operativos como financieros, para acrecentar los efectos de

los cambios en las ventas sobre las ganancias por acción de la empresa. Por lo tanto, e!

apalancamiento total es visto como e! impacto total de los costos fijos en la estructura operativa y

financiera de la empresa.

Ejemplo

Cables, Inc., una empresa fabricante de cables de computación, espera ventas de 20,000

unidades a 5 dólares por unidad e! próximo año y debe cumplir con las siguientes obligaciones:

costos operativos variables de 2 dólares por unidad, costos operativos fijos de 10,000 dólares,

intereses de 20,000 dólares y dividendos de acciones preferentes de 12,000 dólares. La empresa

se encuentra en e! nivel fiscal del 40 por ciento y tiene 5,000 acciones comunes en circulación. La

tabla 11.7 presenta los niveles de las ganancias por acción relacionados con las ventas esperadas

de 20,000 unidades y con las ventas de 30,000 unidades.

18

La tabla ilustra que debido al incremento del 50 por ciento en las ventas (de 20,000 a 30,000

unidades), la empresa experimentaría un aumento del 300 por ciento en las ganancias por acción

(de 1.20 dólares a 4.80 dólares). Aunque no se observa en la tabla, una disminución del 50 por

ciento en las ventas produciría, de manera contraria, una disminución del 300 por ciento en las

ganancias por acción. La naturaleza lineal de la relación del apalancamiento se debe al hecho de

que los cambios en las ventas de igual magnitud en direcciones opuestas producen cambios en las

EPS de igual magnitud en la dirección correspondiente. En este momento, es evidente que

siempre que una empresa tiene costos fijos (operativos o financieros) en su estructura, existe

apalancamiento total.

Medición del grado de apalancamiento total (GAT)

El grado de apalanca miento total (GAT) es la medida numérica del apalancamiento total de la

empresa. Se calcula de manera similar al cálculo del apalanca miento operativo y financiero. La

siguiente ecuación presenta un método para medir el GAT:8

Cambio porcentual en EPS GAT =

19

Cambio porcentual en las ventas

Ejemplo

Siempre que el cambio porcentual en EPS, que se deriva de un cambio porcentual específico en

las ventas, es mayor que este cambio porcentual, existe apalanca miento total. Esto significa que

siempre que GAT es mayor que 1, existe un apalanca miento total.

Si aplicamos los datos de la tabla 11.7 en la ecuación 11.8, obtenemos

GAT = +300% +50% = 6.0

Cómo este resultado es mayor que 1, existe un apalanca miento total. Cuanto mayor sea el valor,

mayor será el grado de apalancamiento total.

Una fórmula más directa para calcular el grado de apalancamiento total a un nivel basal de ventas

específico, Q, es la que proporciona la ecuación 11.9, que usa la misma notación presentada

anteriormente:

Q x (P - Ve)

GAT al nivel basal de ventas Q =.

(1 )

Q x (P - VC) - re - 1 - PD X 1 _ T

Si sustituimos Q = 200,000, P = 5 dólares, VC = 2 dólares, FC = 10,000 dólares, 1 = 20,000

dólares, PD = 12,000 dólares, y la tasa fiscal (T = 0.40) en la ecuación 11.9, obtenemos

GAT a 20,000 unidades =

20,000 X ($5 - $2)

20,000 X ($5 - $2) - $10,000 - $20,000 - ($12,000 X 1 _ 10.40)

= _$_60_,0_0_0 = 6.0

$10,000

Es evidente que la fórmula usada en la ecuación 11.9 proporciona un método más directo para

calcular el grado de apalancamiento total que el método ilustrado usando la tabla 11.7 y la

ecuación 11.8.

20

La relación del apalancamiento operativo, financiero y total

El apalancamiento total refleja el impacto combinado del apalancamiento operativo y financiero en

la empresa. Un alto apalancamiento operativo y financiero hará que el apalancamiento total sea

alto. Lo opuesto también es cierto. La relación entre el apalancamiento operativo y financiero es

multiplicativa más que aditiva. La ecuación 11.10 muestra la relación entre el grado de

apalancamiento total (GAT) y los grados de apalancamiento operativo (GAO) y financiero (GAF).

GAT = GAO X GAF

Si sustituimos los valores calculados para GAO y GAF, presentados en el lado derecho de la tabla

11.7, en la ecuación 11.10, obtenemos

GAT = 1.2 X 5.0 = 6.0

El grado resultante del apalanca miento total es el mismo valor que calculamos de manera directa

en los ejemplos anteriores.

Preguntas de repaso

11-1 ¿Qué significa el término apalancamiento? ¿Cómo se relacionan el apalancamiento

operativo, financiero y total con el estado de resultados?

11-2 ¿Qué es el punto de equilibrio operativo? ¿Cómo lo afectan los cambios en los costos

operativos fijos, el precio de venta por unidad y el costo operativo variable por unidad?

11-3 ¿Qué es el apalancarniento operativo? ¿Qué lo ocasiona? ¿Cómo se mide el grado de

apalancamiento operativo (GAG)?

11-4 ¿Qué es el apalancamiento financiero? ¿Qué lo ocasiona? ¿Cómo se mide el grado

de apalancarniento financiero (GAP)?

11-5 ¿Cuál es la relación general entre los apalancamientos operativo, financiero y total de

la empresa? ¿Se complementan estos tipos de apalancamiento entre sí? ¿Por qué?

La estructura de capital de la empresa

La estructura de capital es una de las áreas más complejas de la toma de decisiones financieras

debido a su interrelación con otras variables de decisión financiera." Las malas decisiones sobre la

estructura de capital generan un costo de capital alto, reduciendo, por consiguiente, los VPN de los

proyectos y haciendo que un mayor número de ellos sea inaceptable. Las decisiones eficaces

sobre la estructura de capital reducen el costo de capital, generando VPN más altos y proyectos

21

más aceptables, aumentando así el valor de la empresa. Esta sección relaciona muchos de los

conceptos presentados en los capítulos 4, 5, 6, 7 y 10 con el análisis del apalancamiento en este

capítulo.

Tipos de capital

Todos los rubros que se encuentran del lado derecho del balance general de la empresa, con

excepción de los pasivos corrientes, son fuentes de capital. El siguiente balance general

simplificado ilustra la división básica del capital total en sus dos componentes, capital de deuda y

capital propio.

Pasivos corrientes

Deudo a largo plazo

Capital de deudo

Activos

Patrimonio de los accionistas Acciones preferentes

Capital en acciones comunes Acciones comunes Ganancias retenidos

Capital propio

Capital total

Los diversos tipos y características de los bonos corporativos, una fuente importante de capital de

deuda, se analizaron en detalle en el capítulo 6. El costo de la deuda es menor que el costo de

otras formas de financiamiento. Los prestamistas requieren rendimientos relativamente bajos

porque asumen el riesgo más bajo de cualquier contribuyente de capital a largo plazo: 1) tienen

una mayor prioridad para reclamar cualquier ganancia o activo disponible como pago. 2) Pueden

ejercer mayor presión legal sobre la empresa para que cumpla con el pago que la que ejercen los

propietarios de acciones preferentes o comunes. 3) La deducción fiscal de los pagos de intereses

reduce considerablemente el costo de la deuda para la empresa.

A diferencia del capital de deuda, que debe reembolsarse en cierta fecha futura, se espera que el

capital propio permanezca en la empresa durante un periodo indefinido. Las dos fuentes básicas

de capital propio son: 1) las acciones preferentes y 2) el capital en acciones comunes, que incluye

las acciones comunes y las ganancias retenidas. Las acciones comunes son, por lo general, la

forma más costosa de capital propio, seguidas por las ganancias retenidas y después por las

acciones preferentes. Aquí nos interesa la relación entre el capital de deuda y el capital propio. Las

principales diferencias entre estos dos tipos de capital, con relación a la voz en la administración,

22

los derechos sobre los ingresos y activos, el vencimiento y el tratamiento fiscal, se resumieron en

el capítulo 7, en la tabla 7.1. Debido a la posición secundaria del capital propio con respecto al

capital de deuda, los proveedores de capital propio asumen mayor riesgo que los proveedores de

capital de deuda y, por lo tanto, deben ser compensados con mayores rendimientos.

Evaluación externa de la estructura de capital

Vimos anteriormente que el apalancamiento financiero proviene del uso del financiamiento de

costo fijo, como deuda y acciones preferentes, para acrecentar el rendimiento y riesgo. La cantidad

de apalanca miento en la estructura de capital de la empresa afecta el valor de ésta al influir el

rendimiento y riesgo. Las partes ajenas a la empresa pueden realizar una evaluación aproximada

de la estructura del capital usando medidas que se encuentran en los estados financieros de la

empresa. Algunas de estas importantes razones de endeudamiento se presentaron en el capítulo

2. Por ejemplo, una medida directa del grado de endeudamiento es el índice de endeudamiento.

Cuanto mayor es este índice, mayor es el monto relativo de deuda (o apalancamiento financiero)

en la estructura de capital de la empresa. Entre las medidas de la capacidad de la empresa para

cumplir con los pagos contractuales relacionados con la deuda están la razón de cargos de interés

fijo yel índice de cobertura de pagos fijos. Estas razones proporcionan información indirecta sobre

el apalancamiento financiero. Por lo general, cuanto menores sean estas razones, mayor será el

apalancamiento financiero de la empresa y menor será su capacidad para cumplir con los pagos a

medida que se vencen.

El nivel de deuda (apalancamiento financiero) que es aceptable para una industria o línea de

negocio puede ser muy arriesgado para otra porque diferentes industrias y líneas de negocio

tienen distintas características operativas. La tabla 11.8 presenta el índice de endeudamiento y la

razón de cargos de interés fijo de industrias y líneas de negocio seleccionadas. En estos datos,

podemos observar diferencias significativas entre las industrias. Además, es probable que existan

diferencias en las posiciones de deuda dentro de una industria o línea de negocio.

Estructura de capital de empresas no estadounidenses

En general, las empresas no estadounidenses tienen mayores grados de endeudamiento que sus

contrapartes estadounidenses. Gran parte de esto se debe al hecho de que los mercados de

capitales estadounidenses han desempeñado un papel más importante en el financiamiento

corporativo que los mercados de capitales de otros países. En la mayoría de los países europeos y

especialmente en Japón y otros países de la Cuenca del Pacífico, los bancos comerciales

participan de manera más activa en el financiamiento de la actividad corporativa que los bancos

23

comerciales de los Estados Unidos. Además, en muchos de estos países, los bancos están

autorizados para realizar grandes inversiones de capital propio en corporaciones no financieras,

una práctica prohibida para los bancos estadounidenses. Por último, la propiedad cerrada de

familias fundadoras, inversionistas institucionales e incluso públicos en Europa y Asia permite a los

propietarios entender mejor la condición financiera de la empresa, lo que favorece su disposición a

tolerar un mayor grado de endeudamiento.

Por otro lado, existen similitudes entre las corporaciones estadounidenses y las corporaciones de

otros países. En primer lugar, se observan los mismos patrones industriales de estructura de

capital alrededor del mundo. Por ejemplo, en casi todos los países, las empresas farmacéuticas y

otras empresas industriales de alto crecimiento tienen índices de endeudamiento más bajos que

24

las empresas siderúrgicas, las líneas aéreas y las empresas de servicios generales. En segundo

lugar, las estructuras de capital de grandes corporaciones multinacionales con sede en los Estados

Unidos, que tienen acceso a diversos mercados de capital de todo el mundo, comúnmente se

parecen más a las estructuras de capital de las corporaciones multinacionales de otros países que

a las de empresas estadounidenses más pequeñas. Finalmente, la tendencia mundial se aleja de

la dependencia en los bancos para obtener financiamiento corporativo y se dirige hacia una mayor

dependencia en la emisión de títulos. Con el paso del tiempo, es probable que disminuyan las

diferencias en las estructuras de capital de las empresas estadounidenses y no estadounidenses.

Teoría de la estructura de capital

La investigación académica sugiere que existe un margen de estructura de capital óptima. Aún no

es posible proporcionar a los administradores financieros una metodología específica para

determinar la estructura de capital óptima de una empresa. No obstante, la teoría financiera sí

ayuda a comprender la manera en que la mezcla de financiamiento elegida afecta el valor de la

empresa.

En 1958, Franco Modigliani y Menan H. Miller"? (conocidos comúnmente como "M y M")

demostraron algebraicamente que, asumiendo mercados perfectos, JI la estructura de capital que

una empresa elige no afecta su valor. Muchos investigadores, incluyendo a M y M, han examinado

los efectos de supuestos menos restrictivos sobre la relación entre la estructura de capital y el

valor de la empresa. El resultado es una estructura de capital óptima teórica que se basa en el

equilibrio de los beneficios y costos del financiamiento de deuda. El principal beneficio del

financiamiento de deuda es la protección fiscal, que permite deducir los pagos de intereses al

calcular el ingreso gravable. Los costos del financiamiento de deuda se derivan de: 1) el aumento

de la probabilidad de quiebra debido a las obligaciones de la deuda, 2) los costos de agencia

generados por los límites que el prestamista impone a las acciones de la empresa, y 3) los costos

relacionados con la situación de que los administradores tienen más información sobre las

perspectivas de la empresa que los inversionistas.

Beneficios fiscales

Permitir a las empresas la deducción del pago de intereses de la deuda al calcular el ingreso

gravable reduce el monto de las ganancias de la empresa que se usan en el pago de impuestos,

aumentando así las ganancias disponibles para los tenedores de bonos y los accionistas. La

deducción de intereses significa que el gobierno subsidia el costo de la deuda, k¡, para la empresa.

Si kd es igual al costo de la deuda antes de impuestos y T es igual a la tasa fiscal, de acuerdo con

la ecuación 10.2 del capítulo 10, tenemos ki = kd X (1 - T).

25

Probabilidad de quiebra

La posibilidad de que la empresa quiebre debido a una incapacidad para cumplir con sus

obligaciones a medida que éstas se vencen depende principalmente de su nivel de riesgo tanto de

negocio como financiero.

Riesgo de negocio En el capítulo 10, definimos riesgo de negocio como el riesgo de que la

empresa no sea capaz de cubrir sus costos operativos. En general, cuanto mayor sea el

apalancamiento operativo de la empresa (el uso de los costos operativos fijos), mayor será su

riesgo de negocio. Aunque el apalancamiento operativo es un factor importante que afecta al

riesgo de negocio, otros dos factores también lo afectan: la estabilidad de los ingresos y la

estabilidad de costos.

La estabilidad de los ingresos refleja el grado de variación relativo de los ingresos por ventas de la

empresa. Las empresas con niveles de demanda razonablemente estables y productos con

precios estables tienen ingresos estables. El resultado es un nivel bajo de riesgo de negocio. Las

empresas con demanda de productos y precios altamente volátiles tienen ingresos inestables que

generan un nivel alto de riesgo de negocio.

La estabilidad de costos refleja la previsibilidad relativa de los precios de entrada, como los de la

mano de obra y materiales. Cuanto más previsibles y estables sean estos precios de entrada,

menor será el riesgo de negocio; cuanto menos previsibles y estables sean, mayor será el riesgo

de negocio.

El riesgo de negocio varía entre las empresas, sin importar sus líneas de negocio, y no recibe la

influencia de las decisiones sobre la estructura de capital. El nivel de riesgo de negocio debe

tomarse como algo "cierto". Cuanto mayor sea el riesgo de negocio de una empresa, mayor

precaución debe tener ésta al establecer su estructura de capital. Por lo tanto, las empresas con

un riesgo de negocio alto prefieren estructuras de capital menos apalancadas; las empresas con

un riesgo de negocios bajo prefieren estructuras de capital más apalancadas. A lo largo de las

discusiones siguientes, mantendremos constante el riesgo de negocio.

Riesgo financiero La estructura de capital de la empresa afecta directamente a su riesgo

financiero, que es el riesgo de que la empresa no sea capaz de cumplir con las obligaciones

financieras requeridas. La sanción por no cumplir con las obligaciones financieras es la quiebra.

Cuanto más financiamiento de costo fijo (deuda, incluyendo arrendamientos financieros y

26

acciones preferentes) tenga una empresa en su estructura de capital, mayor será su

apalancamiento y riesgos financieros. El riesgo financiero depende de las decisiones sobre la

estructura de capital que toma la administración y esa decisión recibe la influencia del riesgo de

negocio que enfrenta la empresa. El riesgo total de una empresa (el riesgo de negocio y financiero

en conjunto) determina su probabilidad de quiebra.

Costos de agencias que imponen los prestamistas

Como se comentó en el capítulo 1, los administradores de empresas actúan comúnmente como

agentes de los propietarios (accionistas). Los administradores reciben autoridad de parte de los

propietarios para dirigir la empresa en beneficio de éstos. El problema de agencia creado por esta

relación afecta no sólo la relación entre los propietarios y administradores, sino también la

relación entre los propietarios y prestamistas.

Cuando un prestamista proporciona fondos a una empresa, la tasa de interés cobrada se basa en

la evaluación que éste hace del riesgo de la empresa. Por lo tanto, la relación prestamistapropietario depende de las expectativas del prestamista sobre el comportamiento subsiguiente de

la empresa. Las tasas de financiamiento se fijan cuando los préstamos se negocian. Después de

obtener un préstamo a cierta tasa, la empresa podría aumentar su riesgo al invertir en proyectos

arriesgados o incurrir en deuda adicional. Esta acción podría debilitar la posición del prestamista

en cuanto a su derecho sobre el flujo de efectivo de la empresa. Desde otro punto de vista, si

estas estrategias arriesgadas fueran rentables, los accionistas se beneficiarían. Como las

obligaciones de pago al prestamista permanecen sin cambios, los flujos de efectivo adicionales

generados por el resultado positivo de la acción arriesgada aumentarían el valor de la empresa

para sus propietarios. En otras palabras, si las inversiones arriesgadas son rentables, los

propietarios reciben todos los beneficios; si las inversiones arriesgadas no lo son, los prestamistas

comparten los costos.

Es evidente que existe un incentivo para que los administradores que actúan en nombre de los

accionistas "se aprovechen" de los prestamistas. Para evitar esta situación, los prestamistas

imponen ciertas técnicas de supervisión a los prestatarios, quienes, por consiguiente, incurren en

costos de agencia. La estrategia más obvia es negar a la empresa las solicitudes de préstamos

subsiguientes o aumentar el costo de prestamas futuros. Como esta estrategia es un método

después del hecho, deben incluirse otros controles en el contrato de préstamos. Los prestamistas

se protegen a sí mismos incluyendo cláusulas que limitan la capacidad de la empresa para

cambiar de manera significativa su riesgo de negocio y financiero. Estas cláusulas de préstamos

27

se centran en cuestiones como el nivel mínimo de liquidez, las adquisiciones de activos, los salarios ejecutivos y los pagos de dividendos.

Al incluir las cláusulas apropiadas en el contrato del préstamo, el prestamista controla el riesgo de

la empresa y así se protege de las consecuencias adversas de este problema de agencia. Por

supuesto, a cambio de incurrir en costos de agencia al aceptar los límites operativos y financieros

que le imponen las cláusulas del préstamo, la empresa se beneficia con la obtención de fondos a

un costo razonable.

Información asimétrica

Dos encuestas examinaron las decisiones sobre la estructura de capital.t- A los directores

financieros se les preguntó cuál de dos criterios importantes determinaba sus decisiones de

financiamiento: 1) mantener una estructura de capital meta o 2) seguir una jerarquía de

financiamiento. Esta jerarquía, denominada orden de prioridades de financiamiento, inicia con las

ganancias retenidas, seguidas por el financiamiento de deuda y finalmente por el financiamiento

con capital externo. Los encuestados del 31 por ciento de las empresas Fortune 500 y del 11 por

ciento de las 500 empresas más importantes que cotizan en el mercado extra bursátil (más

pequeñas) seleccionaron la estructura de capital meta. Los encuestados del 69 por ciento de las

empresas Fortune 500 y del 89 por ciento de las 500 empresas aTC más importantes eligieron el

orden de prioridades de financiamiento.

A primera vista, de acuerdo con la teoría financiera, esta opción parece ser incongruente con las

metas de incrementar al máximo la riqueza, pero Stewart Myers ha explicado cómo la "información

asimétrica" podría ser responsable de las preferencias por el orden de prioridades de

financiamiento de los administradores financieros. 13 La información asimétrica ocurre cuando los

administradores de una empresa tienen más información sobre las operaciones y las perspectivas

futuras que los inversionistas. Si asumimos que los administradores toman decisiones como la

meta de incrementar al máximo la riqueza de los accionistas existentes, entonces, la información

asimétrica puede afectar las decisiones que los administradores toman sobre la estructura de

capital.

Por ejemplo, suponga que la administración encontró una inversión valiosa que requerirá

financiamiento adicional. La administración cree que las perspectivas futuras de la empresa son

muy buenas y que el mercado, como lo indica el precio actual de las acciones, no aprecia

totalmente el valor de la empresa. En este caso, sería favorable para los accionistas existentes que

28

la administración recaudara los fondos requeridos por medio del uso de deuda en vez de emitir

nuevas acciones. Con frecuencia, el uso de deuda para recaudar fondos es visto como una señal

que refleja el punto de vista de la administración sobre el valor accionario de la empresa. El financiamiento de deuda es una señal positiva que sugiere que la administración cree que las

acciones están "subvaluadas" y, por lo tanto, son una compra ventajosa. Cuando la perspectiva

futura positiva de la empresa se conoce en el mercado, el aumento del valor será captado

totalmente por los propietarios existentes, en vez de compartirlo con nuevos accionistas.

Sin embargo, si la perspectiva de la empresa es mala, la administración creerá que las acciones de

la empresa están "sobrevaluadas". En ese caso, a los accionistas existentes les convendría que la

empresa emitiera nuevas acciones. Por lo tanto, los inversionistas interpretan con frecuencia el

anuncio de una emisión de acciones como una señal negativa (malas noticias con respecto a las

perspectivas de la empresa) y el precio de las acciones disminuye. Esta disminución en el valor de

las acciones, junto con los altos costos de colocación de las emisiones de acciones (en

comparación con la emisión de deuda), hace muy costoso e! financiamiento de nuevas acciones.

Cuando la perspectiva futura negativa se conoce en e! mercado, la disminución del valor se

comparte con nuevos accionistas, en vez de ser captado totalmente por los propietarios existentes.

Como existen condiciones de información asimétrica de cuando en cuando, las empresas deben

conservar cierta capacidad de endeudamiento de reserva manteniendo niveles bajos de deuda.

Esta reserva permite a la empresa aprovechar las buenas oportunidades de inversión sin tener que

vender las acciones a un valor bajo y enviar así señales que influyan indebidamente en el precio

de mercado de las acciones.

La estructura de capital óptima

Entonces, ¿cuál es la estructura de capital óptima, aunque exista (hasta ahora) sólo en teoría?

Para dar una idea de la respuesta, examinaremos algunas relaciones financieras básicas. Por lo

general, se cree que el valor de la empresa se incrementa al máximo cuando se disminuye al

mínimo el costo de capital. Por medio de una modificación del simple modelo de valoración de

crecimiento cero (vea la ecuación 7.2 en el capítulo 7), definimos el valor de la empresa, V, con la

ecuación 11.11.

V= EBIT X (1 - T)

ka

NOPAT

ka

29

donde

EBIT = ganancias antes de intereses e impuestos T = tasa fiscal

NOPAT = utilidad operativa neta después de impuestos, la cual (como se comentó en los capítulos

3 y 8) es la utilidad operativa después de impuestos disponible para los tenedores de deuda y

capital propio, EBIT X (1 - T)

ka = costo de capital promedio ponderado

Es evidente que si asumimos que NOPAT (y por lo tanto EBIT) es constante, el valor de la

empresa, V, se incrementa al máximo al disminuir al mínimo e! costo de capital promedio

ponderado, ka.

Funciones de costos

La figura 11.3(a) (vea la página 458) registra tres funciones de costos, e! costo de deuda, el costo

de capital propio y el costo de capital promedio ponderado (CCPP), como una función del apalanca

miento financiero medido por e! índice de endeudamiento (re!ación entre deuda y activos totales).

El costo de deuda, k¡, permanece bajo debido a la protección fiscal, pero se incrementa lentamente

a medida que aumenta e! apalanca miento para compensar a los prestamistas por e! aumento de!

riesgo. El costo de capital propio, k" es mayor que e! costo de deuda. Se incrementa a medida que

aumenta e! apalancamiento financiero, pero con mayor rapidez que e! costo de deuda. El costo de

capital propio se incrementa porque los accionistas requieren un mayor rendimiento a medida que

aumenta el apalancamiento para compensar el grado más alto de riesgo financiero.

30

El costo de capital promedio ponderado, k" (Ce??) proviene de un promedio ponderado de los

costos de deuda y capital propio de la empresa. A un índice de endeudamiento de cero, la

empresa está 100 por ciento financiada con capital propio. A medida que la deuda sustituye al

capital propio y aumenta el índice de endeudamiento, el CCPP disminuye porque el costo de la

deuda es menor que el costo de! capital propio (k, < kJ. Conforme sigue aumentando el índice de

endeudamiento, el incremento de los costos de deuda y de capital propio aumenta a la larga el

CCPP (después de! punto M de la figura 11.3(a)). Este comportamiento produce una función del

costo de capital promedio ponderado, ka, en forma de U o platillo.

Una perspectiva gráfica de la estructura óptima

Como el incremento al máximo del valor, V, se logra cuando el costo de capital general, k", está a

un nivel mínimo (vea la ecuación I 1.11), la estructura de capital óptima es aquella en la que se

disminuye al mínimo el costo de capital promedio ponderado, ka. En la figura 11.3(a), el punto M

representa el costo de capital promedio ponderado mínimo, es decir, el punto de apalanca miento

financiero óptimo y, por lo tanto, de la estructura de capital óptima de la empresa. La figura 11.3(b)

registra el valor de la empresa que resulta de la sustitución de ka de la figura 11.3(a) a diversos

niveles de apalancamiento financiero en e! modelo de valoración de crecimiento cero de la ecua-

31

ción 11.11. Como se observa en la figura 11.3(b), en la estructura de capital óptima, punto M, el

valor de la empresa se incrementa al máximo en V".

Por lo general, cuanto menor sea el costo de capital promedio ponderado de la empresa, mayor

será la diferencia entre el rendimiento de un proyecto y el C:CPP y, por lo tanto, mayor será el

rendimiento de los propietarios. En pocas palabras, disminuir al mínimo el costo de capital

promedio ponderado permite a la administración llevar a cabo un mayor número de proyectos

rentables, aumentando así e! valor de la empresa.

En la práctica no existe ninguna forma de calcular la estructura de capital óptima implícita en la

figura 11.3. Como es imposible conocer o permanecer en la estructura de capital óptima precisa,

las empresas tratan generalmente de operar en un margen que las coloque cerca de lo que

consideran como la estructura de capital óptima.

Preguntas de repaso

11-6 ¿Qué es la estructura de capital de una empresa? ¿Qué razones evalúan el grado

de apalancamiento financiero que existe en la estructura de capital de una empresa?

11-7 ¿En qué difieren las estructuras de capital de las empresas estadounidenses y no

estadounidenses? ¿Cómo se asemejan?

11-8 ¿Cuál es el principal beneficio del financiamiento de deuda? ¿Cómo afecta el costo

de deuda de la empresa?

11-9 ¿Qué son el riesgo de negocio y el riesgo financiero? ¿Cómo influye cada uno en

las decisiones sobre la estructura de capital de la empresa?

11-10 Describa brevemente el problema de agencia que existe entre los propietarios y

prestamistas. ¿Cómo ocasionan los prestamistas que las empresas incurran en costos

de agencia para resolver este problema?

11-11 ¿ Cómo la información asimétrica afecta las decisiones sobre la estructura de

capital de la empresa? ¿De qué manera las acciones de financiamiento de la empresa

proporcionan a los inversionistas señales que reflejan el punto de vista de la

administración sobre el valor de las acciones?

11-12 ¿Cómo se comportan el costo de deuda, el costo de capital propio yel costo de

capital promedio ponderado (CCPP) a medida que el apalancamiento financiero de la

empresa aumenta desde cero? ¿Dónde se encuentra la estructura de capital óptima?

¿Cuál es su relación con el valor de la empresa en ese punto?

32

El método EBIT-EPS para seleccionar la estructura de capital

Los capítulos anteriores han destacado que la meta del administrador financiero es incrementar al

máximo la riqueza de los propietarios, es decir, el precio de las acciones de la empresa. Una de

las variables que recibe mucho seguimiento y que afecta el precio de las acciones de la empresa

está constituida por sus ganancias, las cuales representan los rendimientos obtenidos para los

propietarios. A pesar del hecho de que concentrarse en las ganancias ignora el riesgo (la otra

variable importante que afecta el precio de las acciones de la empresa), las ganancias por acción

(EPS) se usan en forma conveniente para analizar las estructuras de capital alternativas. El

método EBIT-EPS implica la selección de la estructura de capital que incremente al máximo las

EPS sobre el límite esperado de las ganancias antes de intereses e impuestos (EBIT).

Presentación gráfica de un plan de financiamiento

Para analizar los efectos de la estructura de capital de una empresa en los rendimientos de los

propietarios, consideramos la relación entre las ganancias antes de intereses e impuestos (EBIT)

y las ganancias por acción (EPS). Se asume un nivel constante de EBIT (riesgo de negocio

constante) para aislar el efecto en los rendimientos de los costos de financiamiento relacionados

con las estructuras de capital alternativas. Las EPS se usan para medir los rendimientos de los

propietarios, que se espera estén estrechamente relacionados con el precio de las acciones.

Los datos requeridos

Para graficar un plan de financiamiento, dehemos conocer por lo menos dos coordenadas EBITEPS. El método para ohtener las coordenadas se ilustra por medio de un ejemplo.

Ejemplo

La estructura de capital actual de Jse Company, una fábrica de refrescos, se presenta en la tahla

siguiente. Ohserve que la estructura de capital de Jse contiene actualmente sólo capital en

acciones comunes; la empresa no tiene deuda ni acciones preferentes. Si (por conveniencia)

asumimos que la empresa no tiene pasivos corrientes, su índice de endeudamiento (total de

pasivos -i- total de activos) es actualmente del O por ciento (O dólares -i- 500,000 dólares); por lo

tanto, tiene un apalancamiento financiero de cero. Suponga que la empresa se encuentra en el

nivel fiscal del 40 por ciento.

Estructura de capital actual

Deuda a largo plazo

Capital en acciones comunes (2S,000 dólares en acciones @ 20 dólares)

33

Capital total (activos)

$°

SQQ,º-(jº $SOO,O(}.º

Las coordenadas EBIT-EPS de la estructura de capital actual de Jse se obtienen asumiendo dos

valores de EBIT y calculando las EPS relacionadas con ellos.!" Como la gráfica EBIT-EPS es una

línea recta, cualquiera de los dos valores de EBIT puede utilizarse para determinar las

coordenadas. Aquí usamos arbitrariamente los valores de 100,000 y 200,000 dólares.

EBIT (supuestas)

Intereses (tasa X ° dólares de deuda) Utilidad neta antes de impuestos Impuestos (T = 0.40)

Utilidad neta después de impuestos

$100,000 °

-_ ...

$100,000 40,000 $ 60,000

$200,000 ° $200,000

80,000 $120,000

EPS

$60,000

.

~ $2.40

2S,000 acciones =

$120,000 ~~~~= $4.80

2S,000 acciones

~~

Las dos coordenadas EBIT-EPS ohtenidas de estos cálculos son: 1) 100,000 dólares de EBIT y

2.40 dólares de EPS, y 2) 200,000 dólares de EBIT y 4.80 dólares de EPS .

Registro de los datos

Las coordenadas EBIT-EPS de la situación actual de apalancamiento cero (índice de

endeudamiento = O por ciento) de Jse se registran en una serie de ejes EBIT-EPS, como se

ohserva en la figura 1 1.4. La figura muestra el nivel de EPS esperadas en cada nivel de EBIT. En

los niveles de EBIT que se encuentran por dehajo de la intersección con el eje x, ocurre una

pérdida (EPS negativas). Cada una de las intersecciones con el eje x es un punto de equilibrio

financiero, es decir el nivel de EBIT necesario justo para cubrir todos los costos financieros fijos

(EPS = O dólares).

34

14. Un método conveniente para determinar una coordenada EBIT-EP5 consiste en calcular

cl/mnto de cquiltbrto [inanciero, es decir, el nivel de EBIT en el que las EPS de la empresa se

igualan a O dólares. Es el nivel de EBlT necesario justo para cubrir todos los costos financieros

fijos: los intereses anuales (1) y los dividendos de acciones preferentes (PD,l. La ecuación para

calcular el punto de equilibrio financiero es

PI) Punto de equilibrio financiero = 1 + --l-T

donde T es la tasa fiscal. Podemos ver que cuando PD --=- O dólares, el punto de equilibrio

fin.mciero es igual a 1, el pago de intereses anuales.

Comparación de las estructuras de capital alternativas

Podemos comparar estructuras de capital alternativas graficando los planes de financiamiento,

como se observa en la figura 11.4. El siguiente ejemplo ilustra este procedimiento.

Ejemplo

]SG Company, cuya estructura de capital actual con apalancamiento cero se describió arriba,

planea desplazar su estructura de capital a una de dos posiciones apalancadas. Para mantener

sus 500,000 dólares de capital total, la estructura de capital de ]SG se desplazará a un mayor

apalancarnienro por medio de la emisión de deuda y el uso de los beneficios para retirar un monto

equivalente de acciones comunes. Las dos estructuras de capital alternativas generan índices de

35

endeudamiento del 30 y 60 por ciento, respectivamente. La tabla 11.9 resume la información

básica sobre la estructura de capital actual y dos estructuras de capital alternativas.

Si usarnos los datos de la tabla 11.9, podernos calcular las coordenadas necesarias para registrar

las estructuras de capital con una deuda de 30 y 60 por ciento. Por conveniencia, usando los

valores de EBIT de 100,000 Y 200,000 dólares que se utilizaron anteriormente para registrar la

estructura de capital actual, obtenemos la información de la tabla siguiente.

Las dos series de coordenadas EBIT-EPS desarrolladas en la tabla anterior, junto con las

desarrolladas para la estructura de capital actual con apalanca miento cero, se resumen y registran

en los ejes EBlT-EPS de la figura 11.5. Esta figura muestra quc cada estructura de capital es

superior a las demás en cuanto a incrementar al máximo las EPS sobre ciertos límites de EBIT: la

estructura de capital con a palancarniento cero (índice de endeudamiento = O por ciento) es

superior a cualquiera de las demás estructuras de capital para niveles de EBIT entre ° v 50,000

36

dólares. Entre 50,000 y 95,000 dólares de EBIT, se prefiere la estructura de capital relacionada con

un índice de endeudamiento del 30 por ciento. Y en un nivel de EBIT mayor de 95,500 dólares, la

estructura de capital con un índice de endeudamiento del 60 por ciento proporciona el nivel más

alto de ganancias por acción.

Consideración del riesgo en el análisis EBIT-EPS

Al interpretar el análisis EBIT-EPS, es importante considerar el riesgo de cada estructura de capital

alternativa. Desde un punto de vista grafico, el riesgo de cada estructura de capital es visto a la luz

dc dos medidas: 1) el punto de equilibrio [financiero (intersección con el eje EBIT) y 2) el grado de

apalancamiento financiero reflejado en la pendiente de la línea de la estructura de capital: cuanto

más alto sea el punto de equilibrio financiero y más pronunciada sea la pendiente de la línea de la

estructura de capital, mayor será el riesgo financiero.

Una evaluación más detallada sobre el riesgo se lleva a cabo por medio del uso de razones. Al

aumentar el apalanca miento financiero (medido por el índice de endeudamiento), esperamos una

disminución correspondiente en la capacidad de la cm presa para realizar los pagos de intereses

programados (medidos por la razón de cargos de interés fijo).

Ejemplo

Si revisamos las tres estructuras de capital de Jse Company registradas en la figura 11.5,

podemos ver que a medida que aumenta el índice de endeudamiento, lo mismo ocurre con el

riesgo financiero de cada alternativa. Tanto el punto de equilibrio financiero como la pendiente de

las líneas de la estructura de capital aumentan al aumentar los índices de endeudamiento. Por

ejemplo, si usamos el valor de EBIT de 100,000 dólares, la razón de cargos de interés fijo (EBIT -:interés) para la estructura de capital con apalanca miento cero es infinita (100,000 dólares -:- O

dólares); para el caso de deuda del 30 por ciento, es de 6.67 (100,000 dólares -:- 15,000 dólares);

y para el caso de deuda del 60 por ciento, es de 2.02 (100,000 dólares -:- 49,500 dólares). Como

las razones de cargos de interés fijo más bajas reflejan un mayor riesgo, estas razones apoyan la

conclusión de que el riesgo de las estructuras de capital aumenta al aumentar el apalancamiento

financiero. La estructura de capital para un índice de endeudamiento del 60 por ciento es más

arriesgada que la correspondiente a un índice de endeudamiento del 30 por ciento, que a su vez

es más arriesgada que la estructura de capital para un índice de endeudamiento del O por ciento.

37

Las desventajas básicas del análisis EBIT-EP5

El punto más importante que debemos reconocer al usar el análisis EBIT-EPS es que esta técnica

busca incrementar al máximo las ganancias más que incrementar al máximo la riqueza de los

propietarios, reflejada en el precio de las acciones de la empresa. El uso de un método para

incrementar al máximo las EPS ignora generalmente el riesgo. Si los inversionistas no requirieran

primas de riesgo (rendimientos adicionales) a medida que la empresa aumentara la proporción de

la deuda en su estructura de capital, una estrategia que implicara incrementar al máximo las EPS

también incrementaría al máximo el precio de las acciones. Pero como las primas de riesgo

aumentan con los incrementos del apalancamiento financiero, incrementar las EPS no garantiza

incrementar la riqueza de los propietarios. Para seleccionar la mejor estructura de capital, tanto el

rendimiento (EPS) como el riesgo (a través del rendimiento requerido, ks) deben integrarse a un

esquema de valoración congruente con la teoría de la estructura de capital presentada con

anterioridad.

Pregunta de repaso

38

11-13 Explique el método EBIT-EP5 para seleccionar la estructura de capital. Incluya en

su explicación una gráfica que indique el punto de equilibrio financiero; dé nombre a los

ejes. ¿Este método es congruente con el objetivo de incrementar al máximo la riqueza de

los propietarios?

Selección de la estructura de capital óptima

Un esquema para incrementar al máximo la riqueza que se usará en la toma de decisiones sobre

la estructura de capital debe incluir los dos factores clave del rendimiento y riesgo. Esta sección

describe los procedimientos para vincular el valor de mercado con el rendimiento y riesgo

relacionados con las estructuras de capital alternativas.

Vinculación

Para determinar el valor de la empresa bajo estructuras de capital alternativas, la empresa debe

calcular el nivel de rendimiento que debe ganar para compensar a los propietarios por el riesgo

asumido. Este esquema es congruente con el esquema de valoración general que se desarrolló en

los capítulos 6 y 7 Y que se aplicó a las decisiones del presupuesto de capital en el capítulo 9.

El rendimiento requerido relacionado con un nivel específico de riesgo financiero puede calcularse

en diversas formas. En teoría, el método preferido sería calcular primero el coeficiente beta

relacionado con cada estructura de capital alternativa y usar después el modelo de precios de

activos de capital presentado en la ecuación 5.7 para determinar el rendimiento requerido, ks' Un

método más operativo implica vincular el riesgo financiero relacionado con cada estructura de

capital alternativa directamente con el rendimiento requerido. Este método es similar al método tipo

CAPM presentado en el capítulo 9 para vincular el riesgo y el rendimiento requerido (RADR) de

proyectos. Aquí implica el cálculo del rendimiento requerido relacionado con cada nivel de riesgo

financiero, medido por una estadística, como el coeficiente de variación de EPS. Sin importar el

método utilizado, uno esperaría que el rendimiento requerido aumentara al incrementarse el riesgo

financiero.

Ejemplo

Si ampliamos el ejemplo de ]SG Company presentado anteriormente, asumimos que la empresa

intenta elegir la mejor de siete estructuras de capital alternativas, con índices de endeudamiento

de 0,10,20,30,40,50 y 60 por ciento. Para cada una de estas estructuras, la empresa calculó: 1) las

EPS, 2) el coeficiente de variación de EPS, y 3) el rendimiento requerido, ks' Estos valores se

39

muestran en las columnas 1 a 3 de la tabla 11.10. Observe que las EPS (en la columna 1) se

incrementaron al máximo a un índice de endeudamiento del 50 por ciento, aunque el riesgo de las

EPS medido por su coeficiente de variación (en la columna 2) aumenta constantemente. Conforme

a lo esperado, el rendimiento requerido estimado de los propietarios, ks (en la columna 3), aumenta

al aumentar el riesgo, medido por el coeficiente de variación de EPS

Cálculo del valor

El valor de la empresa relacionado con las estructuras de capital alternativas puede calcularse

usando uno de los modelos de valoración estándar. Si, para simplificar, asumimos que todas las

ganancias se usaron para pagar dividendos, podemos utilizar un modelo de valoración de

crecimiento cero, como el que se desarrolló en el capítulo 7. El modelo, formulado originalmente en

la ecuación 7.2, se reforrnuló aquí sustituyendo los dividendos con las EPS (porque cada año los

dividendos serían iguales a las EPS):

EPS Po=ks

Si sustituimos el nivel esperado de EPS y el rendimiento requerido relacionado, ks, en la ecuación

11.12, podemos calcular el valor por acción de la empresa, Po.

Ejemplo

40

Ahora podemos calcular el valor de las acciones de JSG Company bajo cada una de las

estructuras de capital alternativas. Si sustituimos las EPS esperadas (columna 1 de la tabla 11.10)

y los rendimientos requeridos, ks (columna 3 de la tabla 11.10), en la ecuación 11.12 para cada una

de las estructuras de capital, obtenemos los valores por acción proporcionados en la columna 4 de

la tabla. El registro de los valores por acción resultantes frente a los índices de endeudamiento

relacionados, como se observa en la figura 11.6 de la página 466, ilustra en forma evidente que el

valor por acción máximo ocurre en la estructura de capital relacionada con un índice de

endeudamiento del 30 por ciento.

Incremento al máximo del valor y de las EPS

A través de este libro se ha destacado que la meta del administrador financiero es incrementar al

máximo la riqueza de los propietarios, no las utilidades. Aunque existe cierta relación entre la

utilidad esperada y el valor, no hay razón para creer que las estrategias de incrementar al máximo

las utilidades dan necesariamente como resultado el incremento al máximo de la riqueza. Por lo

tanto, la riqueza de los propietarios, reflejada en e! valor por acción estimado, es la que debe servir

como el criterio para seleccionar la mejor estructura de capital. Una mirada final a ]SG Company

destacará este punto.

41

Ejemplo

Un análisis más detallado de la figura 11.6 muestra claramente que aunque las utilidades de la

empresa (EPS) se incrementan al máximo a un índice de endeudamiento del 50 por ciento, el valor

por acción se incrementa al máximo a un índice de endeudamiento de! 30 por ciento. Por lo tanto,

la estructura de capital preferida sería el índice de endeudamiento del 30 por ciento. Los dos

métodos generan conclusiones diferentes porque el incremento al máximo de las EPS no

considera el riesgo.

Otras consideraciones importantes

Debido a que en realidad no existe ninguna forma práctica para calcular la estructura de capital

óptima, cualquier análisis cuantitativo de la estructura de capital debe ajustarse tomando en cuenta

otras consideraciones importantes. La tabla 11.11 resume algunos de los factores adicionales más

importantes que participan en las decisiones sobre la estructura de capital.

Preguntas de repaso

11-14 ¿Por qué e! hecho de incrementar al máximo las EPS y el valor no necesariamente conduce

a la misma conclusión sobre la estructura de capital óptima?

11-15 ¿Qué factores importantes, además de los factores cuantitativos, debe considerar una

empresa cuando toma una decisión sobre la estructura de capital?

42

Resumen

Enfoque en el valor

La cantidad de apalancamiento (activos o fondos de costo fijo) que utiliza una empresa afecta

directamente su riesgo, rendimiento y valor por acción. Por lo general, un mayor apalancamiento

aumenta el riesgo y el rendimiento y un menor apalancamiento reduce el riesgo y el rendimiento.

43

El apalancarniento operativo se relaciona con el nivel de costos operativos fijos; el apalancamiento

financiero se centra en los costos financieros fijos, sobre todo en los intereses de deuda y los

dividendos de acciones preferentes. La estructura de capital determina el apalancarniento financiero de la empresa. Debido al pago de intereses fijos, cuanto mayor sea la deuda que una

empresa emplee con relación a su capital propio, mayor será su apalancarniento financiero.

El grado de apalanca miento operativo y la composición de la estructura de capital de la empresa

afectan el valor de ésta de manera evidente. Por lo tanto, el administrador financiero debe

considerar cuidadosamente los tipos de costos operativos y financieros en que incurre la empresa,

reconociendo que costos fijos mayores conllevan mayor riesgo. Por consiguiente, las decisiones

importantes con respecto a la estructura de los costos operativos y la estructura de capital deben

centrarse en el impacto que producen en el valor de la empresa. Sólo deben llevarse a cabo las

decisiones de apalanca miento y estructura de capital que sean congruentes con la meta de la empresa de incrementar al máximo el precio de sus acciones.

Revisión de los objetivos de aprendizaje

Analizar el apalancamiento, la estructura de capital, el análisis del punto de equilibrio, el punto de

equilibrio operativo y el efecto de los costos cambiantes en éste. El apalancarniento deriva de! uso

de los costos fijos para acrecentar los rendimientos para los propietarios de una empresa. La

estructura de capital, la mezcla de deuda a largo plazo y el capital propio de la empresa, afecta el

apalancarniento y, por lo tanto, el valor de la empresa. El análisis del punto de equilibrio mide el

nivel de ventas necesario para cubrir todos los costos operativos. El punto de equilibrio operativo

puede calcularse algebraicarnente, dividiendo los costos operativos fijos entre la diferencia del