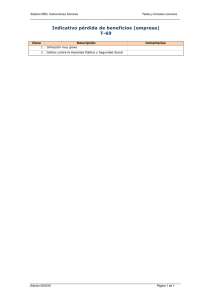

SIC normas-de-prevencion-de-lavado-de-activos-financiamiento-del-terrorismo-y-otros-delitos-para-las-companias1

Anuncio