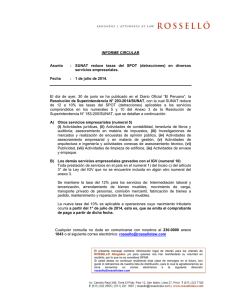

SUNAT Normas para la aplicación del Sistema de Pago de

Anuncio