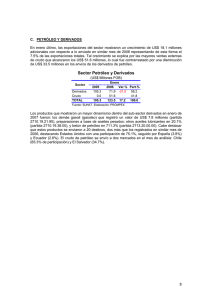

Prospectiva de Petróleo Crudo 2012 - 2006

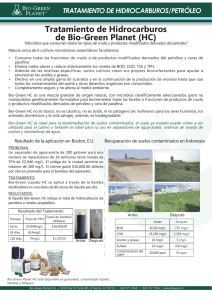

Anuncio