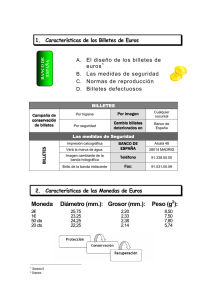

7. Informe de gestión del Banco de España en 2012

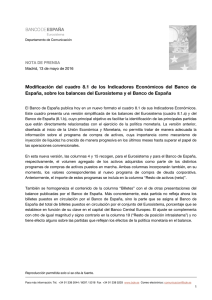

Anuncio