MATEMÁTICA FINANCIERA Colección de problemas

Anuncio

MATEMÁTICA FINANCIERA

Colección de problemas

Licenciatura en Ciencias Actuariales y Financieras (1er curso)

Curso 2005-2006

Prof. Félix J. López Iturriaga

PROBLEMA 1

Comprobar si la expresión C 2 − C1 (1 − d ⋅ p )

t1 −t 2

p

=0

constituye una equivalencia

financiera cuando C1, C2, t1, t2 > 0 y 0 <d,p<1

PROBLEMA 2

Comprobar si la expresión

C2 - C1 [1- d(t 2 − t1)] = 0

−1

constituye una equivalencia

financiera cuando C1, C2, t1, t2, d> 0

PROBLEMA 3

(Junio 1999)

Compruebe

expresión

si

la

(t − t )

C2 = (C1 + X )(1 + i )

2

1

−X

constituye

una

equivalencia financiera cuando se impone la condición de que el parámetro i tome

siempre un valor positivo.

PROBLEMA 4

(Febrero 1999)

t −t 2

Analice si la expresión

1

⎛ 1⎞

1

C 2 C1⎜⎝ i ⎟⎠

= 0 verifica las propiedades de la

equivalencia financiera cuando se impone la condición de i > 0

PROBLEMA 5

(

Comprobar si la expresión f (t1 , t 2 ) = 1 - dp

)

t1− t 2

p

es un factor financiero si 0<d,p<1

PROBLEMA 6

[ (

Comprobar si la expresión f (t1 , t 2 ) = 1- d t 2

− t )]

−1

1

es un factor financiero cuando

0<d<1

PROBLEMA 7

Establezca las condiciones necesarias para poder utilizar las siguientes expresiones

como leyes financieras, indicando el sistema a que corresponden y explicitando el

precio financiero estricto asociado a cada una

a)

f (t1 , t 2 ) = e k ( t − t )

b)

f (t 1 , t 2 ) = e k ( t − t ) + k ( t − t )

c)

f (t1 , t 2 ) = (1 + k )

2

1

2

1

2

2

2

1

t 2( t 2 − t1)

PROBLEMA 8

Dada

la

equivalencia

financiera

(100,1)~(110,2),

halle

el

factor

financiero

correspondiente y aplíquelo a las equivalencias (100,1)~(C2,5) y (100,10)~(C2,14)

bajo las siguientes hipótesis:

a) Ley estacionaria

b) Sistema financiero dinámico de primer grado. En este caso, calcule el diferimento

máximo que mantiene la positividad del precio ρ(t) en las siguientes situaciones:

– Si B=1’02

– Si B=0’9. ¿Son financieramente aceptables estos resultados?

– Si B=0’95. ¿Son financieramente aceptables estos resultados?

PROBLEMA 9

(Septiembre 1999)

Sea la equivalencia financiera (80,0)~(110,4). Bajo la hipótesis de un sistema

financiero dinámico de primer grado en el que el segundo parámetro del sistema es

un 10% inferior al primero

a) Halle el factor financiero correspondiente

b) Determine la cuantía C que verifica la equivalencia (50,1)~(C,3)

c) Calcule la cuantía C del capital financiero que verifica la equivalencia

(80,0)~(C,23) y justifique el resultado

PROBLEMA 10 (Junio 1999)

Dada la equivalencia (20,0)∼(30,2)

a) Halle el capital financiero que verifica la equivalencia (25,1)∼(C,4) si dichas

equivalencias se rigen por el mismo factor financiero.

b) Responda a la misma cuestión si, a la equivalencia inicial, se añadiese

(60,1)∼(90,5).

c) Determine si existe algún límite temporal para la aplicación de este último sistema

financiero.

PROBLEMA 11

Sabiendo que las equivalencias (1,0)~(2’0100618,4) y (1,2)~(2’9697768,6) están

regidas por la misma ley financiera

a) Indique la forma del factor financiero correspondiente y explique las razones por

las que se elige un grado de dinamismo determinado.

Plantee el precio

financiero asociado.

b) Revise los resultados del apartado anterior si la equivalencia (2,4)~(8’775412,8)

estuviera regida por el mismo factor financiero que las anteriores equivalencias.

Repita los cálculos para la equivalencia (2,4)~(16’537547,8)

PROBLEMA 12 (Septiembre 1999)

Dada la ley financiera definida por el factor

t

f (t , t ) = ⎡(1 − i )

⎢⎣

1

2

1+ 2

2

t

+ i (1 − i)

t1 + t 2 ⎤

2

t 2 −t 1

⎥⎦

a) Indique a qué tipo de sistema financiero pertenece dicha ley

b) Si i=8% calcule el precio financiero estricto total en los momentos t= 1, 2 y 3 y

justifique la relación existente entre ellos.

PROBLEMA 13

Un empresario pacta una con una entidad financiera una operación regida por las

siguientes condiciones: la entidad financiera entregará 2 millones de u.m. en el

momento del la firma del contrato, 2 millones más al final del primer año, otro millón

transcurridos dos años y 3 millones adicionales al final del tercer año, cancelándose

totalmente la operación un año después de la última entrega. Si se utiliza un factor

financiero dado por la expresión f (t1 , t 2 ) = (1 + 0'1) 2

t −t1

a) ¿Cuál es la cuantía necesaria al cabo de 4 años para cancelar el préstamo?

b) ¿En qué diferimiento es preciso situar una cuantía de 8 millones de u.m. para que

sea equivalente al conjunto de capitales dado?

c) Obtenga la expresión general para el cálculo del diferimiento medio de un

conjunto de capitales para el factor financiero utilizado y constate la validez de la

expresión comprobando el resultado del apartado anterior.

PROBLEMA 14 (Junio 1999)

(

Dado el factor financiero f ( t 1 , t 2) = 1+ i

)( t − t )

2

1

a) Calcule el vencimiento medio del conjunto de capitales financieros {(1.000,1),

(2.000,3), (4.000,5), (8.000,7)} si i=6%.

b) Obtenga una expresión general del vencimiento medio de un conjunto de n

capitales financieros.

PROBLEMA 15

Dada la equivalencia (1.000,0)~(1.321’9,3), calcule el precio total, el tanto efectivo, el

tanto nominal y el precio instantáneo medio (supuesto constante).

PROBLEMA 16

Una empresa dispone de dos modalidades de pago, al contado y aplazado. Para un

determinado pedido, las cuantías correspondientes a cada modalidad son de 4.000

u.m. al contado y 4.200 u.m. si el pago se aplaza tres meses.

a) Halle los correspondientes tantos de interés y de descuento, efectivos y

nominales, asociados a la operación.

b) Halle los precios estrictos nominal y efectivo

c) Si el comprador de este pedido puede disponer de financiación externa utilizando

el factor financiero f (t1 , t 2) = (1 + i ⋅ p )

t 2 −t1

p

con p=1 e i=20%, determine qué opción

de las que se contemplan a continuación resulta más interesante desde el punto

de vista financiero y repita los cálculos si el parámetro i se incrementara hasta el

30%.

- Pago al contado utilizando financiación externa durante 3 meses

- Acogerse a la financiación facilitada por la empresa proveedora.

PROBLEMA 17

Se dispone de una cuantía de 10.000 u.m., pudiéndose colocar en tres empleos

distintos. Si el criterio de decisión es el precio instantáneo unitario medio, ¿cuál de

las tres opciones le parece preferible?

a) Imposición durante 3 años en una cuenta regida por un factor financiero

f (t1 , t 2) = (1 + i ⋅ p )

t 2 −t1

p

siendo p=1/2 e i=8%

b) Colocación durante 2 años del 30% de la cuantía en un fondo que devenga unos

rendimientos

derivados

f ( t1 , t 2) = [1−i(t 2 − t1)]

−1

de

la

aplicación

del

factor

financiero

siendo i=8% y del restante 70% en un fondo regido por

la función f (t1 , t 2) = (1 + i ⋅ p )

t 2 −t1

p

con p=1/4 e i=8%

c) Descuento por 10.000 u.m. de un efecto de nominal de 12.000 u.m. con

vencimiento dentro de 27 meses.

PROBLEMA 18

Un inversor realiza un préstamo de 1.000 u.m. en régimen de interés simple vencido

por el que, al cabo de 6 meses, obtiene 1.040 u.m. ¿Qué cantidad deberá prestar, en

régimen de interés simple anticipado con el mismo tipo de interés de la operación

anterior, si desea recuperar 530 u.m. al cabo de tres meses? ¿Cómo se verían

modificados los resultados si los regímenes financieros operasen al contrario?

PROBLEMA 19 (Septiembre 1999)

Un inversor dispone de 3.000 u.m. durante dos años y medio. De las cuatro opciones

que se le plantean, ¿cuál considera Vd. más apropiada? (Aplíquese, si procede,

tanto el convenio lineal como el exponencial):

− Financiar en régimen de descuento compuesto anual con un tipo de descuento

nominal anual del 6’5% un efecto con un nominal de 3.500 u.m. y vencimiento

dentro de 30 meses.

− Suscribir por valor de 3.000 u.m. una emisión de deuda que proporciona

semestralmente un pago de intereses del 4% de la cantidad suscrita. Esos

intereses se depositan en una cuenta corriente que devenga un interés anual

del 3’5% en régimen de capitalización simple, si bien la cuenta posee una

franquicia de 100 u.m.

− Ingresar todo el dinero del que dispone en una libreta que, en régimen de

interés compuesto capitalizable trimestralmente, ofrece un rendimiento

equivalente al que proporcionaría un tipo de interés nominal anual capitalizable

semestralmente del 3’011%

− Adquirir un producto financiero que, aunque se rige por la ley de capitalización

compuesta con fraccionamiento bimestral, ofrece un rendimiento equivalente al

descuento compuesto fraccionable cuatrimestralmente con un tipo de

descuento nominal anual del 2%.

PROBLEMA 20

Un inversor dispone de un millón de u.m. y puede elegir entre las siguientes

opciones:

a) Compra de obligaciones de 1.000 u.m. de nominal, emitidas a la par y

amortizables dentro de dos años al 110%, con pago anual de un cupón del 7’5%.

b) Invertir esta cantidad en la suscripción de deuda que, durante dos años y medio,

proporciona un interés nominal anual del 8’5%, pagadero por semestres. Los

intereses devengados se traspasarán a una cuenta que proporciona un interés

anual del 4% en régimen de interés compuesto.

c) Financiar el descuento de un efecto comercial de nominal de 1.100.000 u.m. con

vencimiento dentro de 18 meses, aplicándose el régimen de descuento

compuesto con un tipo de descuento nominal anual del 7% y periodo de

descuento semestral.

Sabiendo que las disponibilidades no invertidas en el primer y en el último apartado

se colocan en una cuenta corriente en régimen de interés compuesto capitalizable

anualmente al 2% nominal anual, calcule qué opción proporciona un mayor capital

final equivalente transcurridos dos años y medio, aplicando, si fuera preciso, tanto el

convenio lineal como el convenio exponencial.

PROBLEMA 21

Un inversor tiene la oportunidad de realizar una inversión que requiere unos

desembolsos de 10.000, 5.000 y 5.000 u.m. respectivamente al comienzo de los tres

primeros años. Para financiar esas inversiones ha conseguido tres préstamos en las

fechas anteriormente citadas. El primer crédito asciende a 12.000 u.m, el segundo a

4.000 y el tercero a la cuantía necesaria para financiar la deuda pendiente. Con la

anterior información, conteste a las siguientes preguntas:

a) Importe del último préstamo, si las cantidades no utilizadas se depositan en una

cuenta que devenga un interés del 4% anual capitalizable trimestralmente en

régimen de interés compuesto.

b) Plantee la ecuación que permite calcular el precio financiero estricto unitario

medio (supuesto constante) de la financiación, sabiendo que los préstamos

deben cancelarse al cabo de 5 años del inicio de la inversión con los intereses

correspondientes en régimen de interés compuesto con los siguientes tipos de

interés:

-

Para el primer crédito, 9% anual capitalizable cuatrimestralmente

-

Para el segundo crédito, 5% semestral efectivo

-

Para el tercer préstamo, el precio total aplazado es igual a la cuarta parte de

la cuantía del crédito.

c) Con la información del apartado anterior, plantee la ecuación que permita obtener

el precio de la financiación en función de la inversión realizada, expresado dicho

precio como tanto nominal anual.

d) Calcule el tanto efectivo, el tanto nominal y los precios financieros estrictos medio

y total del último préstamo.

PROBLEMA 22

Dada una imposición de 10.000 u.m. con 5 años de duración realizada en una cuenta

de ahorro que devenga los siguiente tipos de interés para cada período: 10% anual

durante el primer año, 11% anual capitalizable semestralmente durante el segundo

año, 6% efectivo semestral durante el tercer año y 12% anual capitalizable

trimestralmente durante el cuarto y quinto año.

a) Plantee el sistema de leyes financieras que define la anterior operación,

calculando los parámetros y el precio estricto asociado a cada una de ellas y

represente gráficamente los precios financieros bajo las siguientes hipótesis:

-

Si las leyes financieras se ajustan a un régimen estacionario.

-

Si las leyes financieras son leyes dinámicas lineales. En este caso, en el

momento

inicial

se

aplica

un

interés

del

9%

anual

capitalizable

semestralmente y los precios a los que se ha hecho referencia anteriormente

se asignan al punto central de cada intervalo.

b) Calcule el saldo de la cuenta transcurrido el plazo de cinco años, comprobando la

validez de las interpretaciones del apartado anterior.

PROBLEMA 23

¿Cuál de las siguientes operaciones proporciona un mayor rendimiento en términos

TAE?

− Una imposición de 750 u.m. en una cuenta corriente durante 18 meses por la que

la entidad financiera nos regala, en el momento de la imposición, un objeto

valorado en el mercado en 75 u.m., pero cuyo precio de coste para la entidad es

de 60 u.m.

− Descontar por 600 u.m. un efecto comercial a 90 días con un nominal de 611’5

u.m.

− Un depósito de 500 u.m. en una cuenta corriente con intereses capitalizables

semestralmente a un tipo de interés nominal anual del 7’5%.

− Descontar, en régimen de descuento compuesto de frecuencia trimestral (tipo de

descuento nominal anual de 6’5%), por 450 u.m. un activo financiero que vence

dentro de dos años.

PROBLEMA 24

Un inversor deposita 2.000 u.m. en una cuenta financiera que ofrece un 7% anual

capitalizable cuatrimestralmente. Calcule el capital acumulado al cabo de 2 años y la

TAE de la operación en los siguientes supuestos

a) En el caso de que la operación se ajuste al enunciado anterior.

b) Si la cuenta tiene una comisión de apertura del 0’7%.

c) Si la comisión de apertura es del 0’7% y el valor mínimo de la comisión es de

15 u.m.

d) Si por cada año de permanencia se regala un 1’5% del capital inicial.

e) Si, además de lo anterior, por cada año de permanencia se regalan 5 días de

intereses.

f)

Si, además de lo anterior, las primeras 400 u.m. no tienen remuneración de

intereses.

PROBLEMA 25

Con fecha 1 de enero, a un inversor se le plantean tres opciones

–

Ingresar 1.100 u.m. en una supercuenta que, al cabo de 5 años, le devolverá

1.610’51 u.m. En el momento de hacer la imposición, el banco le regala una

maleta valorada en 50 u.m. y un exprimidor eléctrico del mismo precio, si bien,

dado que el banco ha adquirido elevadas cantidades de ambos objetos, el precio

de coste para la entidad financiera es de 40 y 35 u.m. respectivamente.

–

Adquirir por 1.137 u.m. un bono que, con valor residual nulo, le proporcionará 300

u.m. al final de cada uno de los próximos 5 años.

–

Realizar un préstamo a fondo perdido de 2.000 u.m. a un empresario que se ha

comprometido a reembolsarle 128’3 u.m. al final de los meses de marzo, junio,

septiembre y diciembre de los próximos cinco años.

Utilizando como criterio de decisión la TAE, ¿qué opción le parece más apropiada?

¿Cuál sería su consejo si los ingresos derivados de la inversión se reintegrasen a

una cuenta corriente que genera unos intereses del 6% capitalizables anualmente?

Repita los cálculos si el tipo de interés pasara a valer 10% y 12%, utilizando, si

resultase preciso, el convenio exponencial.

PROBLEMA 26

A un inversor le ofrecen tres posibles operaciones:

a) Depositar 1.000 u.m. al 8% nominal anual durante 2 años en régimen de

interés compuesto vencido.

b) Ingresar 600 u.m. en una cuenta corriente, lo que le daría derecho a retirar 335

u.m. al final de cada uno de los próximos dos años.

c) Realizar una compra en el mercado de futuros en los siguientes términos: a

cambio de un desembolso actual de 750 u.m., al término de cada uno de los

próximos 6 cuatrimestres obtendrá la octava parte del capital que habría

acumulado si hubiese invertido durante un año las 750 u.m. al 18’6541% anual

capitalizable trimestralmente.

¿Cuál de las inversiones le parece más rentable? ¿Mantendría Vd. su consejo si la

evolución de los tipos de interés fuese descendente, de modo que la reinversión de

los excedentes se hiciese al 2% anual? ¿y si fuese 15%? Utilícese, si procede, el

convenio exponencial.

PROBLEMA 27

Los impositores de una entidad financiera reunidos en asamblea el día 1 de febrero

han expresado sus opiniones sobre la rentabilidad de los depósitos. En concreto, sus

expectativas tienden tendencia a la baja y creen que, a pesar de que el tipo de

interés efectivo del mes de febrero es 6’2%, este tipo descenderá hasta el 6% en el

mes de marzo. Asimismo, creen que la evolución previsible de los tipos de interés en

los meses posteriores será de 5’75% en abril, 5’5% en mayo, 5’3% en junio, 5’15%

en julio, 5% en agosto, 5% en septiembre, 4’8% en octubre, 4’5% en noviembre,

4’2% en diciembre, 4’35% en enero del próximo año y 4’45% en febrero. Ante esta

información, el equipo directivo de la entidad ha decidido lanzar al mercado al

comienzo de febrero cuatro nuevos productos financieros consistentes en una

imposición fija con interés vencido que puede tener una duración de 3, 6, 9 ó 12

meses.

a) Calcule cuál debe ser el interés efectivo de los nuevos productos para que

satisfagan las expectativas de los inversores.

b) Indique cómo se verían modificados los resultados si los impositores mostraran

incertidumbre sobre el futuro y cuantificasen esta preferencia por la liquidez

exigiendo un 0’1% adicional por cada mes transcurrido desde el presente.

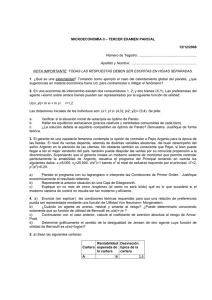

PROBLEMA 28 (Febrero 2000)

Suponga que los tipos de interés anuales esperados para los próximos 6 años son,

respectivamente, 7%, 6%, 5%, 3'75%, 2’5% y 1'25%. Si los inversores muestran una

preferencia por la liquidez que se concreta en una prima del 4% durante el segundo

año, reduciéndose dicha prima por mitades por cada año que transcurre,

a) Calcule los tipos de interés nominales anuales para operaciones a 2, 3, 4, 5 y

6 años.

b) Explique por qué la curva de tipos de interés puede adoptar en la realidad la

forma obtenida en el apartado anterior.

PROBLEMA 29 (Junio 1999)

Dado un tipo de interés del 7%, calcule la duración de las siguientes operaciones

financieras:

a) Emisión de un título cupón cero con amortización dentro de 30 meses por valor

de 2.035 u.m.

b) Emisión por dos años y medio de un título con nominal de 1.500 u.m., pago

semestral de intereses por valor de 100 u.m. y amortización del nominal al final

de la vida de la operación.

c) Emisión por 1.500 u.m. de un título que proporciona la final de cada uno de los

dos próximos años 950 u.m.

PROBLEMA 30

Un inversor que cuenta con 2.000.000 u.m. dispone de cuatro formas posibles de

emplear sus recursos:

a) Suscribir una emisión de títulos cupón cero por la que, al cabo de 3 años,

percibirá 2.415.900 u.m.

b) Realizar un ingreso en una entidad financiera que se compromete a entregarle

trimestralmente un interés efectivo del 1’64% durante los próximos tres años y

reembolsarle el principal al final de ese periodo.

c) Adquirir obligaciones de una empresa, consistentes en la percepción de 790.833

u.m. al final de cada uno de los tres próximos años.

d) Acudir a una subasta de títulos a tres años en régimen de descuento compuesto

del 6’1% anual capitalizable anualmente y pagadero por anticipado.

Si el tipo de interés es el 5%, indique cuál de las alternativas resulta más

aconsejable. ¿Se alcanzaría la misma conclusión en el caso de que el tipo de interés

se incrementase hasta el 6% o disminuyera hasta el 3%? Justifíquelo mediante el

análisis de duración.

PROBLEMA 31

Un inversor se encuentra ante la posibilidad de adquirir un bono de deuda con

vencimiento dentro de tres años y nominal de 10.000 u.m. Dicho bono ofrece

cupones anuales de 1.000 u.m. y una TIR del 10%. No obstante, la empresa emisora

de la deuda le ha realizado otro ofrecimiento, consistente en un bono con el mismo

nominal, si bien la amortización del principal se hará por mitades al final del segundo

y tercer año. Este bono devenga unos intereses del 10% y el tipo de interés con el

que el mercado valora esta emisión es igualmente del 10%

a) En caso de que se prevea una evolución a la baja en el tipo de interés para el

futuro ¿cuál de las dos opciones aconsejaría Vd. al inversor?

b) ¿Mantendría Vd. su consejo en el caso de que el cupón de los bonos fuese del

20% anual?

c) Indique el valor aproximado de los bonos si la TIR disminuyera hasta el 8% y el

valor de los cupones se mantuviera en los niveles del primer apartado.

PROBLEMA 32 (Septiembre 1999)

Sea un bono que proporciona los siguientes cobros {(10,1), (20,2), (30,3), (40,4),

(150,5)} y valorado en 192'43 u.m. cuando i = 6'5%

a) Obtenga una expresión del valor aproximado del bono para distintos tipos de

interés y aplíquela a los valores de i = 3, 4, 5 y 6%.

b) ¿Son igualmente exactas las anteriores previsiones? Justifique su respuesta

PROBLEMA 33

Sean dos títulos de deuda. El primero de ellos tiene un nominal de 2.500 u.m., una

TIR del 8% y da derecho a un cupón anual del 6% durante los próximos cinco años,

al término de los cuales se recupera el nominal. El segundo bono tiene un nominal de

4.000 u.m. y una TIR del 6%, proporcionando un cupón del 10% el primer año,

reduciéndose dicho cupón en un 1% por cada año que transcurre y amortizándose al

cabo de 8 años. Calcule cuál sería el valor de ambos títulos si sus TIR

experimentaran sendos incrementos del 2% y justifique adecuadamente los

resultados.

PROBLEMA 34 (Junio 1999)

Sean dos inversiones financieras A y B con el siguiente perfil financiero:

Título A: {(670,1), (250,2), (125,3), (50,4), (200,5), (1000,6)}, TIR: 6'891%, valor

actual: 1.800 u.m.

Título B: {(200,1), (200,2), (200,3), (2400,4)}, TIR: 15'527%, valor actual: 1800 u.m.

Si los tipos de descuento de ambos títulos aumentaran en un 2%, ¿cuál de los dos

bonos piensa Vd. que resultaría más afectado? Justifique su respuesta

PROBLEMA 35

Una cartera se encuentra integrada por tres títulos. El primero de ellos tiene un

nominal de 1.000 u.m., una TIR del 8% y ofrece un interés del 6% semestralmente

durante los próximos cuatro años, al término de los cuales se amortiza. El segundo

título, de nominal 2.500 u.m., es un bono cupón cero con interés anticipado, cuya TIR

es del 6% y al que le quedan tres años de vida. El tercer título, de nominal 2.000

u.m., proporciona unos intereses de 50, 100, 200 y 400 u.m. al término de los

próximos 4 años respectivamente y tiene una TIR del 15%. Sabiendo que la cartera

se halla formada por dos títulos del segundo tipo y uno de cada una de las otras

clases, calcule el valor actual de la cartera y su convexidad, tanto como suma de sus

integrantes como de forma aislada.

PROBLEMA 36

Un título de renta fija con una vida de tres años tiene un valor en el mercado de 270

u.m., una duración de 1'9 años y un coeficiente K de convexidad de 4'2045.

a) Establezca una relación funcional entre el valor del tercer cupón y la tasa interna

de rendimiento del título.

b) Si la TIR del título tomase un valor de 5'65%, calcule el valor de los cupones de

cada año.

PROBLEMA 37

En un mercado financiero en el que el tipo de interés es del 5%, existe un título que

proporciona unos cobros de 200, 500, 2.000 y 4.000 u.m. al final de cada uno de los

próximos cuatro años. A partir de la duración corregida y los indicadores de

convexidad, efectúe una previsión del posible valor del título si el tipo de interés

pasara a valer 8% y 10% y compare esos resultados con los que se obtendrían si

únicamente se tuviera en cuenta la duración corregida.

PROBLEMA 38 (Junio 1999)

Un inversor dispone actualmente de 3.860 u.m. y sabe que, dentro de tres años,

deberá hacer frente a un pago del que, si bien desconoce su cuantía exacta, supone

que se encontrará alrededor de 5.130 u.m. Si el tipo de interés es actualmente del

10%, pero hay fundados indicios de que se va a modificar en un futuro próximo,

¿cuál de las siguientes inversiones le parece a Vd. más adecuada? Justifique su

respuesta y pruebe su validez cuando el tipo de interés toma valores del 7 y 13%

a) Realizar una inversión cupón cero que, dentro de 10 años, le proporcionará

10.000 u.m.

b) Adquirir un bono con el siguiente perfil financiero {(175,1), (1500,2), (1000,3),

(2500,4)}

c) Efectuar una inversión cupón cero que, dentro de un año, le proporcionará 4.245

u.m.

PROBLEMA 39 (Junio 2000)

D. Julio es un inversor al que se le plantean dos formas alternativas de invertir las

1.770 u.m. que tiene ahorradas. Por una parte, un banco le ofrece constituir un

depósito a plazo fijo por el que, dentro de cuatro años, recibirá 2.150 u.m. Por otra

parte, tiene la posibilidad de invertir en títulos de una empresa eléctrica que, al final

de cada uno de los próximos cuatro años, le proporcionarán 150, 400, 650 y 850 u.m.

respectivamente. D. Julio está sopesando cuidadosamente su decisión puesto que,

dentro de 3 años, se le va a entregar una vivienda por la que deberá desembolsar

2.040 u.m. Sabe asimismo que, aunque el tipo de interés anual es actualmente del

5%, se da por seguro que se modificará, pudiendo pasar a valer 3% u 8%. Con estos

datos, si las dos inversiones son incompatibles, determine qué opción es más

adecuada y justifique su decisión.

PROBLEMA 40

Del balance de situación de una entidad financiera se han extraído los siguientes

datos. Se sabe que su activo, valorado en 10.000 u.m. se encuentra formado

íntegramente por un crédito concedido a cinco años por el que obtiene 3.000 u.m. al

final de cada uno de los ejercicios. El pasivo, por su parte, está compuesto por la

emisión de dos tipos de obligaciones. La primera de ellas, valorada en 2.000 u.m.,

exige unos pagos trimestrales constantes durante los próximos dos años y su TIR es

del 17’33%. La segunda clase de obligaciones tiene una vida de seis años con pago

anual de cupones constantes, su TIR es del 5’73% y su valor en balance asciende a

5.000 u.m.

Con los datos que anteceden se le pide que haga predicciones sobre la posible

evolución del valor de las acciones de la entidad financiera y de su ratio de

capitalización en función del tipo de interés de sus operaciones de activo.

Compruebe la validez de esas predicciones para valores del tipo de interés de 16%,

20%, 30%, 15% y 10% respectivamente.

PROBLEMA 41 (Junio 1999)

A un inversor poseedor de 100 u.m. se le plantean dos posibles inversiones, ambas

tipo cupón cero. La primera tiene una duración de dos años, al término de los cuales

le proporciona 114,49 u.m., mientras que la segunda presenta una duración de 8

años, ofreciéndole al final de ese periodo 171’8186 u.m. Si el horizonte de

planificación individual del inversor es de 4 años y ha estimado que la probabilidad

de que el tipo de interés aumente hasta 10% es de 0’75, mientras que la probabilidad

de que se mantenga en el nivel actual de 7% es de 0’25, muestre que la gestión

activa de la cartera es más apropiada que la gestión pasiva si está dispuesto a

asumir cierto riesgo.

PROBLEMA 42 (Junio 2000)

En un mercado en el que el tipo de interés es del 6% anual, doña Sofía dispone

actualmente de 300 u.m. y desea asegurarse ese rendimiento durante los próximos

tres años. Sin embargo, las noticias que circulan por el mercado dan por seguro que

el tipo de interés disminuirá hasta el 5% o aumentará hasta el 8% con probabilidades

del 0’75 y 0’25 respectivamente. Si doña Sofía puede suscribir dos títulos (ambos

cupón cero) que le proporcionan 318 y 401’5 u.m. al cabo de 1 y 5 años

respectivamente, diseñe la operación óptima que permita a esta inversora protegerse

del riesgo de tipo de interés combinando ambos títulos y la operación que le permita

aprovecharse de las variaciones del tipo de interés.

PROBLEMA 43 (Septiembre 2001)

En un mercado en el que el tipo de interés anual es del 5%, hay fundados indicios

para esperar una disminución hasta el 3% con una probabilidad de 0’75 y un

aumento hasta el 7’5% con una probabilidad de 0’25. Considere un título A, cuya

duración es de 1’388 y que proporciona unos cobros de 90 y 60 u.m. al final de cada

uno de los próximos dos años y un título B, cupón cero, que proporciona 200 u.m. al

cabo de 7 años. Suponga que Dña. Petra ha recibido un préstamo a tres años y

desea invertir los recursos obtenidos en ambos títulos conjuntamente. Dña. Petra ha

practicado desde muy joven deportes de aventura y está dispuesta a asumir un cierto

riesgo de tipos de interés, si bien no está dispuesta a que la varianza del valor de su

cartera supere en modo alguno las 12 unidades. A la vista de los anteriores datos,

determine

a) La composición de una cartera que le permita aumentar el valor de su cartera.

b) El valor esperado de dicha cartera al término del horizonte de planificación

individual.

PROBLEMA 44

A una subasta de Letras del Tesoro a 540 días concurren las siguientes ofertas

competitivas: 12 millones de euros al 97'1%, 105 millones al 96'8%, 210 millones al

96'2%, 78 millones al 95% y 20 millones al 94'5%. Sabiendo que las ofertas no

competitivas ascienden a 70 millones y que el Tesoro ha decidido emitir Letras por

un nominal total de 475 millones

a) Calcule el ingreso del Tesoro por la emisión de Letras.

b) Determine cuál es la rentabilidad del inversor marginal y la rentabilidad del tramo

no competitivo.

PROBLEMA 45 (Septiembre 2001)

En una subasta de Letras del Tesoro a 180 días se presentan las siguientes ofertas

en el tramo competitivo: 27’2 millones de euros al 98%, 97’5 millones al 97’8%, 180’4

millones al 97’6%, 215’6 millones al 97’5%, 150’4 millones al 97’2%, 30 millones al

97% y 48’4 millones al 96’85%. Si la oferta del tramo no competitivo asciende a 10

millones de euros y la DGTPF decide emitir Letras por valor de 700 millones, calcule

la cantidad que ingresará el Tesoro y el interés nominal anual que percibirán cada

uno de los oferentes. Suponga que la posición presentada al 97% está formada por

tres inversores que ha solicitado, respectivamente, 12.360.000, 11.250.000 y

6.390.000 euros, ¿cómo se distribuirá dicho tramo?

PROBLEMA 46 (Junio 1999)

Un inversor dispone de 2.500 euros durante un año y 9 meses. De las tres opciones

que se le plantean, ¿cuál considera Vd. más apropiada? (Aplíquese, si procede,

tanto el convenio lineal como el exponencial):

− Financiar en régimen de descuento compuesto, con un tipo de descuento nominal

anual fraccionable trimestralmente del 3'25%, un efecto que tiene un nominal de

2.400 euros y vence dentro de 15 meses. La cantidad sobrante se puede

depositar en una cuenta corriente con un rendimiento del 2% anual y régimen de

capitalización de interés simple vencido.

− Ingresar todo el dinero del que dispone en una libreta que, en régimen de interés

compuesto capitalizable semestralmente, ofrece un rendimiento nominal anual del

4'5%.

− Suscribir el tramo no competitivo de una emisión de Letras del Tesoro a 180 días.

La rentabilidad de esa emisión es del 5'75%. La cantidad sobrante se puede

depositar en la cuenta corriente del primer apartado.

PROBLEMA 47

Un inversor que dispone de 970 euros cuenta con tres posibles proyectos

financieros:

a) Adquirir una Letra del Tesoro a 180 días y mantenerla hasta su vencimiento. El

precio de dicha letra se fija sabiendo que el interés nominal anual que

proporciona es 7’46%.

b) Formalizar una operación repo consistente en adquirir una letra en las

condiciones anteriores y venderla al cabo de veinte días. El producto de la venta

y la cantidad no invertida se pueden depositar en una cuenta corriente que ofrece

el 7’2% de interés para depósitos superiores a 4 meses y el 6’8% para ingresos

que se mantienen durante periodos inferiores a ese plazo.

c) Formalizar una operación repo consistente en adquirir una Letra del Tesoro al

96’7% de su nominal y comprometerse a venderla al cabo de 130 días,

disponiendo de la cuenta corriente en las condiciones anteriores.

Si tomamos como aproximación a los tipos de interés de mercado el rendimiento de

la cuenta corriente aumentado en un 0’7%, determine cuál es la opción más rentable

utilizando para el cálculo de la rentabilidad el procedimiento que le parezca más

exacto.

PROBLEMA 48

En un mercado de capitales en el que los tipos de interés anuales vigentes son de

7’75% para operaciones a menos de tres meses y de 8’25% para operaciones a un

plazo superior al trimestre, una entidad financiera ofrece a sus clientes la oportunidad

de invertir en Letras del Tesoro a las que les quedan 55 días de vida. Dichas Letras

fueron adquiridas por el banco hace 25 días con un interés nominal del 8’2%. Con el

fin de reducir el riesgo de la operación, la entidad ofrece a los clientes que se

interesen por la operación la posibilidad de realizar una operación repo,

comprometiéndose el banco a adquirir las Letras dentro de 20 días, si bien en este

caso les carga en cuenta una comisión consistente en modificar el rendimiento de la

operación en un 0’4%. Calcule el precio de suscripción de las Letras, el precio de

adquisición de las Letras por los clientes del banco, el valor de recompra de las

Letras y la rentabilidad que obtienen los inversores en los 20 días de cada repo.

PROBLEMA 49 (Febrero 2001)

En una subasta de Letras del Tesoro a 520 días, Dña. Matilde ha adquirido una Letra

a un tipo de interés del 8’3%. Realmente, su intención no es poseer el título hasta su

vencimiento, pues tiene pensado realizar una operación repo dentro de ciento

ochenta días, comprometiéndose a recomprar la Letra doscientos diez días después

de su venta. Actualmente el tipo de interés anual para operaciones a 180 días es el

8% y el tipo anual para operaciones a 390 días es el 9%. Si el tipo de interés

marginal de la última subasta de Letras del Tesoro previa a la operación repo fue del

8’15% calcule:

a) Los precios de adquisición y de venta de la Letra.

b) El precio de recompra de la Letra.

c) La rentabilidad obtenida por Dña. Matilde durante los trescientos noventa días

de la operación. Utilice el procedimiento que considere más exacto.

PROBLEMA 50 (Junio 1999)

Un agente posee 100 u.m., aunque no se le entregarán hasta dentro de 3 meses. No

obstante, en el plazo de un mes ha de efectuar un pago por esa cantidad. Los tipos

de interés a distintos vencimientos se recogen en la tabla que a continuación se

detalla, si bien ha de hacerse constar que hay un riesgo de que el valor de dichos

tipos se vea alterado.

Tomador

Prestamista

Tomador

Prestamista

1 mes (30 días)

5'6%

5'8%

6 meses (181 días)

6'2%

6'5%

2 meses (59 días)

5'7%

5'9%

8 meses (243 días)

6'4%

6'8%

3 meses (90 días)

5'7%

5'9%

12 meses (365 días)

7%

7'5%

a) A la vista de la estructura temporal de los tipos de interés ¿qué consejo daría Vd.

al inversor? ¿Cuál sería el rendimiento de la operación?

b) Suponga ahora que, en lugar de la situación anterior, el agente ha percibido en

préstamo 100 u.m. durante 8 meses y ha invertido esa cantidad en títulos que

vencen dentro de 2 meses. ¿Cuál sería su consejo en ese caso y qué precio

tendría la operación?

PROBLEMA 51

Un inversor ha realizado una serie de operaciones cuyo resultado ha sido la obtención

de 300.000 u.m., aunque no percibirá esa cantidad hasta dentro de dos meses. Dado

que no necesita con urgencia los recursos financieros, se plantea la posibilidad de,

una vez recibidas las 300.000 u.m., invertirlas durante siete meses. No obstante, los

tipos de interés resultan notablemente volátiles, por lo que al inversor le gustaría

protegerse contra esa variabilidad y asegurarse en el momento presente una

rentabilidad cierta. Si la estructura temporal de los tipos de interés es la que se detalla

a continuación, conteste a las siguientes preguntas

Tomador

Prestamista

Tomador

Prestamista

1 mes (30 días)

10’5%

10’75%

6 meses (182 días)

11%

11’25%

2 meses (61 días)

10’6%

10’85%

9 meses (274 días)

11’3%

11’55%

3 meses (91 días)

10’7%

10’95%

12 meses (365 días)

11’6%

11’85%

a) ¿Qué riesgo afecta a este inversor y cómo puede protegerse de dicho riesgo?

b) A la vista de la estructura temporal de los tipos de interés, ¿qué rendimiento

garantizaría durante los siete meses a las 300.000 u.m.?

c) ¿Qué pasaría si el tipo a siete meses al final del segundo mes fuese 12’5%? ¿y si

fuese 10’5%? Compare ambos rendimientos y justifique el resultado.

PROBLEMA 52

La empresa A es más conocida en los mercados financieros que la empresa B y por

esa razón puede obtener financiación en ellos a un menor coste, tanto a un tipo de

interés fijo como a uno variable. Si los posibles tipos de interés que debería soportar A

son 8% (tipo fijo) y Euribor (tipo variable), mientras que los tipos de interés a los que

debería hacer frente B son 11% y Euribor+1’5% respectivamente, diseñe una

operación swap de forma que A se vea beneficiada en el doble que B.

PROBLEMA 53

Un banco ha concedido un crédito de 10 millones de u.m. a un tipo de interés del 9%

y, para financiar esa operación, obtiene fondos del mercado interbancario a un tipo de

interés del Euribor+0’25%.

a) ¿En qué condiciones del mercado aconsejaría Vd. al banco realizar un swap?

b) Si el swap consistiera en intercambiar un rendimiento del 10% a cambio de percibir

un rendimiento del Euribor+0’75% sobre un millón de u.m., calcule cómo afectará

la operación a los flujos de caja anuales. Supóngase un tipo Euribor del 9’5%

c) Compruebe la validez de la cobertura de riesgo de tipo de interés obtenida

mediante el swap suponiendo que el tipo Euribor puede tomar un valor de 8% y

10’5%.

PROBLEMA 54

D. Gabriel ha contraído un crédito de 10.000 u.m. a un tipo de interés nominal del 6’5%

con amortización del principal al final de la operación, al que le quedan aún cuatro

años. En la actualidad, D. Gabriel combina expectativas al alza y a la baja, pues cree

que el Euribor va a experimentar la siguiente evolución: 4’75% a 1 año, 5’25% a 2

años, 5’75% a 3 años y 5’5% a 4 años.

¿Cuál sería el precio de una operación swap consistente en intercambiar los pagos

fijos por pagos variables al tipo Euribor con una prima del 1%, si se considera que el

tipo de descuento ajustado al riesgo de la operación es del 7%?

PROBLEMA 55 (Septiembre 1999)

Tauro S.A. es una empresa dedicada a las operaciones de importación y exportación.

Su dilatada trayectoria en ese mercado le ha proporcionado una sólida reputación, que

se traduce en la obtención de financiación en condiciones más ventajosas que otras

empresas de su sector. Así, si Tauro decidiese endeudarse a coste fijo, sus

prestamistas estarían dispuestos a concederle un crédito al 4%, mientras que, si

optase por el interés variable, el tipo de interés de la operación sería el tipo Euribor.

Aries S.A., otra empresa de comercio internacional, no disfruta de las mismas

facilidades que Tauro, siendo las condiciones exigidas por los prestamistas de un 8% y

Euribor + 2’5% en el caso de operaciones a tipo fijo y variable respectivamente.

Con los anteriores datos, diseñe una operación swap en la que Tauro salga

beneficiada cuatro veces más que Aries e indique el coste efectivo del endeudamiento

para cada una de las empresas.

PROBLEMA 56

D. Antonio ha obtenido un crédito a cuatro años por un nominal de 250.000 u.m. y

pagos anuales a un tipo de interés variable del EURIBOR más una prima del 0’4%. La

devolución del principal se hace a partes iguales cada año En el momento en que

solicitó el préstamo los tipos de interés presentaban una evolución a la baja, pero

actualmente la tendencia se ha modificado y es probable que los tipos de interés

aumenten su valor. Tratando de protegerse de ese riesgo, D. Antonio ha comprado un

contrato cap que limita el tipo de interés acreedor a un 6’5% y le exige una prima de

0’25%. Con estos datos, calcule

a) El nivel de activación del cap

b) Calcule la TAE de la operación con y sin cap para valores del EURIBOR del 4 y

7%.

PROBLEMA 57

Una empresa ha emitido deuda por valor de 1.500.000 u.m. con un tipo de interés del

Euribor+1%. Para prevenir futuras oscilaciones del tipo de interés ha decidido adquirir

un collar prestatario con unos límites, para el coste efectivo de la deuda, del 12% y el

8%. Si los costes e ingresos del collar ascienden al 0’75% y 0’25% respectivamente

del nominal, determine

a) Los niveles de activación del collar.

b) Si el Euribor tomase un valor de 6’25%, 7’5% y 11%, cuál sería el pago de

intereses y el flujo neto proporcionado por el collar.

c) Represente gráficamente la relación entre Euribor y coste de la financiación con y

sin collar.

PROBLEMA 58

Se desea formar una cartera con dos títulos de renta variable A y B. La rentabilidad de

ambos títulos es una variable aleatoria y se sabe que sus valores esperados son,

respectivamente, 12% y 10%. La desviación típica de la rentabilidad, por su parte, vale

5% y 3%. Si el coeficiente de correlación lineal entre la rentabilidad de ambos títulos

es –0’3

a) Calcule la rentabilidad esperada y el riesgo de una cartera formada por el título

A en una proporción del 100%, 70%, 50%, 30% y 0%. Compare esos

resultados con los que se obtendrían en caso de que el coeficiente de

correlación lineal tomara un valor de 0’3.

b) Determine la composición de la cartera que minimiza el riesgo.

c) Identifique la cartera óptima si el mapa de curvas de indiferencia del inversor es

tangente a la frontera eficiente en un punto en el que se verifica que

d σ2p

d Ep

= 0'05 .

PROBLEMA 59

En un mercado de capitales existen dos títulos de renta variable, Asia y África. Asia es

un título con poco riesgo, con rentabilidad esperada del 6% y cuya desviación típica de

la rentabilidad vale 2

5 %, mientras que África ofrece una rentabilidad esperada del

10% y una desviación típica del 6%. También puede distribuir su presupuesto de

capital en fracciones positivas de ambos títulos, si bien ha de precisarse que ambos

títulos presentan un coeficiente de correlación de

5 /3. Si la función de utilidad del

inversor viene definida por la expresión Ui = Ei -2σi - 3’716474σi + 1 = constante,

2

calcule:

a) La máxima rentabilidad que podría obtener este inversor.

b) La utilidad asociada a esa rentabilidad

c) La máxima utilidad que podría obtener.

d) La rentabilidad asociada a esa utilidad.

e) La composición de la cartera en este último caso.

PROBLEMA 60

Un mercado formado exclusivamente por dos títulos puede presentar 4 estados

equiprobables: muy alcista, alcista, moderado y bajista. En cada uno de esos estados

las rentabilidades que se esperan de los títulos serán respectivamente 11%, 9%, 7% y

-3% para el título A y 15%, 9%, 8% y -4% para el título B. Con esos datos se le pide

que:

a) Calcule la rentabilidad esperada y el riesgo (medido como desviación típica de la

rentabilidad) de una cartera integrada por ambos títulos a partes iguales.

b) Si se admite la posibilidad de invertir negativamente, con un límite igual al del

presupuesto inicial de capital, calcule la rentabilidad esperada y el riesgo de las

carteras formadas por la máxima inversión en cada uno de los títulos.

c) Determine la composición de la cartera de menor riesgo cuando cabe realizar

operaciones de inversión negativa sin límites.

d) Repita el último apartado si los títulos siguen presentando los cuatro rendimientos

posibles, pero no se hallan asociados a ningún estado y si el rendimiento de B

cambiase, de modo que fuese -4% y 15% en el primer y cuarto estado

respectivamente.

PROBLEMA 61

(Septiembre 1999)

En un mercado de capitales cotizan dos títulos de renta variable definidos por los

siguientes parámetros: EA=7% y σA= 4%; EB=12% y σB=6%. Si el coeficiente de

correlación lineal entre sus rentabilidades es -0’75

a) Calcule la rentabilidad de la cartera de menor riesgo que se pueda formar

combinando los títulos A y B.

b) Determine la composición de la cartera que optimiza la utilidad del inversor, si sus

curvas de utilidad responden a la expresión U = σ2i - 0’5 Ei2+8Ei = constante

PROBLEMA 62

Sean los títulos A, B y C los únicos existentes en un mercado. Si la rentabilidad

esperada y el riesgo de cada uno de ellos vienen dados por los valores EA=5%,

σA=2%, EB=8%, σB=6%, EC=12%, σC=9% y sus coeficientes de correlación lineal son,

respectivamente, ρAB=0, ρAC= - 0’5 y ρBC= 0’5,

a) Formule el programa cuadrático paramétrico que optimiza las combinaciones de

los tres títulos y calcule la composición óptima de la cartera cuando se desea

obtener una rentabilidad EP del 5, 7, 9, 11, 13 y 15%.

b) Compare los resultados con los que se obtendrían combinando únicamente dos

títulos.

PROBLEMA 63

En un mercado de renta variable cotizan 4 títulos cuyas rentabilidades, desviaciones

típicas y coeficientes de correlación se proporcionan a continuación

EA= 5%

EB= 6%

EC=8%

ED=11%

ρAB= 0’75

ρAC= -0’5

ρAD= -0’2

σA= 5%

σB= 6%

σC=12% σD=11%

ρBC= 0’75

ρBD= -0,4166 ρCD=- 0’2

Con estos datos

a) Calcule la función que determina la frontera eficiente.

b) Determine en qué proporción se combinarán los títulos si deseásemos obtener una

rentabilidad del 5 y 11%.

c) Si la función de utilidad de un inversor viene dada por la expresión σP2 – 0’3962 Ep2

+ 0’05 EP = constante, calcule la composición de la cartera que maximiza su

utilidad

PROBLEMA 64 (Junio 1999)

En un mercado de capitales existen tres títulos A, B y C de renta variable cuyas

distribuciones de rentabilidad y riesgo se ofrecen a continuación: EA=10% y σA= 2%;

EB=14% y σB=4%; EC=20% y σC=7%. Si los coeficientes de correlación lineal entre

ellos son : ρAB=1 y ρAC= -1, obtenga la expresión de la frontera eficiente de Markowitz

PROBLEMA 65 (Junio 1999)

En un mercado en el que existen tres estados posibles equiprobables -crisis,

estabilidad y expansión- cotizan los títulos de renta variable A, B y C cuyas

rentabilidades se ofrecen a continuación (en porcentaje):

A

B

C

Expansión

15

12

14

Estabilidad

8

9

5

Crisis

4

3

2

a) Obtenga una expresión que relacione el riesgo y la rentabilidad de las carteras

eficientes obtenidas a partir de dichos títulos.

b) Si un inversor dispone de 100 u.m. y desea invertirlas en la cartera de menor

riesgo, indique qué proporción deberá invertir en cada título (y su sentido

económico), cuál será la rentabilidad obtenida y el riesgo soportado.

PROBLEMA 66 (Junio 1999)

En un mercado de capitales existen tres únicas carteras de renta variable, sin que sea

posible realizar combinaciones de ellas, definidas por los siguientes parámetros:

EA=9% y σA= 8%; EB=13% y σB=10%; EC=15% y σC=12%. Asimismo, existe un activo

libre de riesgo con una rentabilidad del 5%. Con esos datos:

a) Identifique la cartera de mercado y obtenga una expresión de la rentabilidad de

las carteras mixtas en función de su riesgo.

b) Si un inversor posee 100.000 pts. y su función de utilidad responde a la

ecuación Ui = Ei-4σ2i+5σi = constante, determine cuál será la composición de la

cartera que maximiza su utilidad.

PROBLEMA 67 (Junio 2000)

En un mercado cotizan cuatro títulos de renta variable (A, B, C y D) que se pueden

combinar entre sí y cuyas rentabilidades esperadas, desviaciones típicas y

coeficientes de correlación se proporcionan a continuación

EA= 8%

EB= 12%

EC=15%

ED=17%

σA= 3%

σB= 4%

σC= 8%

σD= 7%

ρAB= 0’75

ρAC= 0’8

ρAD= -2/3

ρBC= 0’75 ρBD= -0’5

ρCD= -0’25

a) Si un inversor desease obtener una rentabilidad del 15%, ¿cuál sería el riesgo

mínimo que debería soportar?

b) ¿Cuál sería la composición de su cartera?

c) Si se dispone además de la posibilidad de prestar y de pedir prestado a un interés

del 5% ¿cuál es el riesgo mínimo para lograr una rentabilidad del 15%?

d) ¿ Cuál sería la composición de la cartera en este caso?

e) Si este inversor posee una función de utilidad de la forma Ui = σ2 - E2 + 0’45E ± k,

determine la composición óptima de su cartera.

PROBLEMA 68

En un mercado de renta variable cotizan 3 títulos cuyas rentabilidades, desviaciones

típicas y coeficientes de correlación se proporcionan a continuación

EA= 8%

EB= 12% EC=13%

σA= 2%

σB= 4%

ρAB= -0’75

ρAC= 0’8 ρBC= -0’75

σC=5%

Si en dicho mercado también existe la posibilidad de prestar y endeudarse a una tasa

del 3%,

a) Determine la composición de la cartera de mercado, así como su rentabilidad y el

nivel de riesgo anejo.

b) Si un inversor posee una función de utilidad definida por la expresión Ui = σ2 0’04E2 + 0’00778E ± k y unas disponibilidades de 50.000 u.m., calcule las

cantidades invertidas en cada uno de los títulos existentes.

f)

Si un inversor posee una función de utilidad definida por la expresión Ui = σ2 0’031E2 + 0’002E ± k y unas disponibilidades de 50.000 u.m., calcule las

cantidades invertidas en cada uno de los títulos existentes y justifique las

diferencias con el apartado anterior.

PROBLEMA 69

Dados los siguientes 12 títulos, cuyas rentabilidades esperadas y riesgos vienen

indicados a continuación,

A

B

C

D

E

F

G

H

I

J

K

L

E

8

10

9

9’5

11

12

13

14

13’5

15

17

20

σ

2

3

2’5

2’5

4

4

5

6

6’5

6

7

10

a) Indique cuáles son eficientes

b) Si todas las carteras eficientes están perfecta y positivamente correlacionadas y se

cumplen las hipótesis de la teoría del mercado de capitales, escriba las ecuaciones

de la SML y la CML para una rentabilidad libre de riesgo del 6%.

c) Si un inversor desea formar una cartera asumiendo un riesgo σ del 5%, ¿qué

rentabilidad máxima obtendría y cuál sería la composición de su cartera? Repita

los cálculos para un riesgo del 10%

d) Determine qué rentabilidad cabría esperar de un título cuya desviación típica de la

rentabilidad es del 4% y tiene un coeficiente de correlación con la cartera K de -0’2.

e) Se sabe que el riesgo sistemático de una cartera Q es el 40% de la varianza de su

rendimiento. Si βQ es 1’1, calcule el coeficiente de correlación de su rentabilidad y

la rentabilidad de la cartera de mercado.

f)

Especifique la composición de una cartera con el mismo riesgo que Q y una mayor

rentabilidad.

PROBLEMA 70

En un mercado de capitales donde existe la posibilidad de prestar y de endeudarse al

1’5%, cotizan cinco títulos (A, B, C, D y E) de renta variable cuyas rentabilidades

esperadas y matriz de varianzas-covarianzas se muestran a continuación.

⎛ 4% ⎞

⎜

⎟

⎜ 6% ⎟

R= ⎜ 9% ⎟

⎜

⎟

⎜13% ⎟

⎜18% ⎟

⎝

⎠

⎛ 0'0004 − 0'0004 0'0008 − 0'0012 0 ⎞

⎜

⎟

0 ⎟

⎜ − 0'0004 0'0009 − 0'0009 0'0011

M= ⎜ 0'0008 − 0'0009 0'0025

− 0'003

0 ⎟

⎜

⎟

− 0'003

0'0049

0 ⎟

⎜ − 0'0012 0'0011

⎜

0

0

0

0

0'01⎟⎠

⎝

a) Calcule la composición de la cartera de mercado

b) ¿Qué proporción de su presupuesto prestará un inversor que presenta una función

de utilidad definida por la isocuanta Ui = σ2 – 2’385E2 + 0’1E ± k?

c) Determine la fórmula de la CML

d) Si un título tiene un coeficiente β de 1’25, indique la rentabilidad de equilibrio que ha

de proporcionar

PROBLEMA 71

Tras haber seguido el rendimiento de un título en el mercado de capitales durante

cinco años y haberlo comparado con la rentabilidad del índice general del mercado, se

han obtenido los siguientes valores:

Ri

0,07 0,0675

0,085 -0,005 0,075

RM 0,05 0,0575 0,0725 0,015

a)

0,07

Si un activo libre de riesgo proporciona una rentabilidad del 3%, ¿considera Vd.

que la rentabilidad de dicho título es la apropiada?

b)

Indique qué proporción del riesgo total del título podría eliminarse

PROBLEMA 72

En un mercado de capitales cotizan cinco títulos financieros que, al cabo del año,

proporcionan los dividendos y alcanzan los precios recogidos en la siguiente tabla,

donde también se indica el coeficiente β de cada uno de ellos

A

B

C

D

E

Dividendo 150

135

930

1210

100

Precio

2000

2500

8450

3210

525

0,5

0,3

1

3,5

2,25

Beta

Si un inversor posee tres ejemplares de los títulos A y B, uno del título C, dos del título

D y cinco del título E, y sabiendo que la rentabilidad de la cartera de mercado es del

10% y la del activo libre de riesgo del 5%

a)

Determine la rentabilidad efectiva y la rentabilidad de equilibrio de su cartera

b)

Suponga que el mercado ha recuperado el equilibrio y este inversor adquiere un

nuevo título valorado en 3270 u.m., con un coeficiente β de 1’5 y que proporciona

una rentabilidad del 11%. Calcule la nueva rentabilidad efectiva y de equilibrio.

PROBLEMA 73

(Junio 2000)

Sea una cartera formada por dos títulos A (cada uno de ellos valorado en 1.600 u.m.), tres

títulos B (a 800 u.m. cada uno) y un título C (con un valor de mercado de 4.600 u.m.).

Suponga que el coeficiente β de cada título es 1’2, 0’75 y 2’45 respectivamente, la

rentabilidad esperada de la cartera de mercado 10%, la desviación típica de la misma 2’5%

y la rentabilidad libre de riesgo 5%

a) Si nuestra cartera proporciona una rentabilidad del 16%, determine si se halla

sobrevalorada o infravalorada.

b) Si la desviación típica de la cartera vale 5%, calcule qué proporción total del riesgo de la

cartera se podría eliminar mediante una adecuada diversificación.

PROBLEMA 74

En un mercado de renta variable cotizan tres títulos (Aries, Libra y Tauro) compatibles

entre sí, cuyas rentabilidades esperadas y matriz de varianzas-covarianzas se

muestran a continuación.

⎛ 7% ⎞

⎜

⎟

R= ⎜10% ⎟

⎜15% ⎟

⎝

⎠

⎛ 0'0016 0'00192 − 0'0024 ⎞

⎜

⎟

M= ⎜ 0'00192

0'0036 − 0'0024 ⎟

⎜ − 0'0024 − 0'0024 0'0064 ⎟

⎝

⎠

En este mercado existe también la posibilidad de prestar a un tipo de interés del 2% y

de endeudarse a un tipo de interés del 6’5%. Con los datos que anteceden calcule la

expresión de la relación óptima entre rentabilidad y riesgo para cualquier nivel de

riesgo o de rentabilidad.

PROBLEMA 75

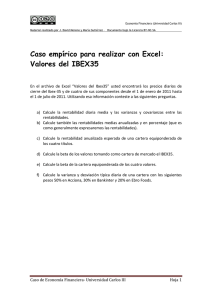

Dada la serie de precios del título A y del título B, calcule las medias móviles de orden

3 y 5, los momentos de orden 3 y 5 y el oscilador RSI con datos de las cuatro últimas

sesiones

Sesión

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

Título A 1400 1410 1450

1415

1445

1455

1465

1475

1485

1500

1530

1470

1470

1455

1460

Título B 1250 1260 1255

1240

1250

1300

1270

1265

1250

1260

1270

1255

1250

1260

1255