PERSONA O ENTIDAD CONSULTANTE: DOMICILIO

Anuncio

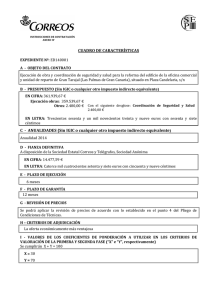

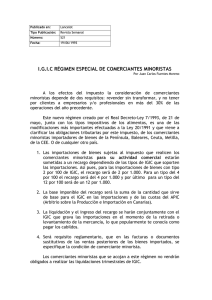

PERSONA O ENTIDAD CONSULTANTE: DOMICILIO: CONCEPTO IMPOSITIVO: IMPUESTO GENERAL INDIRECTO CANARIO NORMATIVA APLICABLE: Art. 10.1.27) Ley 20/1991 Art. 10.3 Ley 20/1991 Art. 22 Ley 20/1991 CUESTIÓN PLANTEADA: La sociedad consultante, con establecimiento permanente en Tenerife, manifiesta tener como actividad principal la prestación de servicios a través de tarjetas. Tiene intención de realizar a partir de este año 2001 otras actividades mercantiles desde dicho establecimiento permanente, tales como la compra venta de carburante en la Comunidad Autónoma de Canarias, con el único fin de que el consumidor final pueda obtener una factura acreditativa de la adquisición del carburante en Estaciones de Servicio ubicadas en esta área geográfíca. Conforme a lo expuesto, consulta los siguientes factores a tener en cuenta para la emisión de factura en concepto de venta de carburante: a) Base imponible del IGIC (parámetros de cálculo) b) Necesidad de aplicar factor corrector según temperatura de descargas, y detalle de su cálculo. c) Tipo de IGIC aplicable en la compraventa de carburante. Factores condicionantes de la aplicación del IGIC según la consideración del establecimiento como mayorista o minorista a efectos de la aplicación de este impuesto. CONTESTACIÓN: La base imponible del IGIC en las entregas de combustibles estará constituida por el importe total de la contraprestación de dicha entrega, conforme a lo establecido en el artículo 22 de la Ley 20/1991, sin que ha dichos efectos sea necesaria la aplicación de factores de corrección según temperatura de descarga. Se aplicará a dichas entregas el tipo impositivo reducido del 2 por 100 del IGIC, encontrándose exentas las entregas realizadas por sujetos pasivos que tengan la consideración de comerciantes minoristas de acuerdo con los requisitos previstos en el artículo 10, número 3, de la Ley 20/1991. 1/3 Visto escrito, de fecha 5 de junio de 2001, en el que se formula consulta tributaria relativa al Impuesto General Indirecto Canario (IGIC), esta Dirección General de Tributos, en uso de la atribución conferida en la Disposición Adicional Décima Tres de la Ley 20/1991, de 7 de junio, de modificación de los aspectos fiscales del Régimen Económico Fiscal de Canarias (en adelante, Ley 20/1991), en relación con el artículo 24.4 e), del Decreto 338/1995, de 12 de diciembre, por el que se aprueba el Reglamento Orgánico de la Consejería de Economía y Hacienda, emite la siguiente contestación: PRIMERO: La sociedad consultante, con establecimiento permanente en Tenerife, manifiesta tener como actividad principal la prestación de servicios a través de tarjetas. Tiene intención de realizar a partir de este año 2001 otras actividades mercantiles desde dicho establecimiento permanente, tales como la compra venta de carburante en la Comunidad Autónoma de Canarias, con el único fin de que el consumidor final pueda obtener una factura acreditativa de la adquisición del carburante en Estaciones de Servicio ubicadas en esta área geográfíca. Conforme a lo expuesto, consulta los siguientes factores a tener en cuenta para la emisión de factura en concepto de venta de carburante: d) Base imponible del IGIC (parámetros de cálculo) e) Necesidad de aplicar factor corrector según temperatura de descargas, y detalle de su cálculo. f) Tipo de IGIC aplicable en la compraventa de carburante. g) Factores condicionantes de la aplicación del IGIC según la consideración del establecimiento como mayorista o minorista a efectos de la aplicación de este impuesto. SEGUNDO: La base imponible del IGIC se establece en el artículo 22 de la Ley 20/1991 y estará constituida “por el importe total de la contraprestación de las operaciones sujetas al mismo”, si bien en dicho artículo se realizan ciertas precisiones en relación a los importes que deberán incluirse en el concepto de contraprestación - artículo 22.2 – o que se excluirán de la base imponible – artículo 22.3 de la Ley 20/1991. Por tanto, y a diferencia del Impuesto Especial de la Comunidad Autónoma de Canarias sobre combustibles derivados del petróleo, creado por la Ley 5/1986, de 28 de julio, no es necesario para su cálculo la aplicación de factores de corrección de volumen según temperatura para la determinación de la base imponible. Conforme al Anexo I de la Ley 20/1991, el tipo reducido del 2 por 100 del IGIC se aplicará, entre otras operaciones, a las entregas o importaciones de productos derivados de las industrias y actividades del petróleo y su refino. Por último, el artículo 10, número 1, apartado 27), de la Ley 20/1991 establece la exención del IGIC de las entregas de bienes que efectúen los comerciantes minoristas, salvo que se realicen al margen de su actividad comercial. Para que sea de aplicación dicha exención el sujeto pasivo deberá tener la consideración de comerciante minorista a efectos del IGIC, para lo cual deberán de cumplir los requisitos previstos en el artículo 10, número 3, de la Ley 20/1991, que se exponen a continuación: “1º Que realicen con habitualidad ventas de bienes muebles o semovientes sin haberlos sometidos a proceso alguno de fabricación, elaboración o manufactura, por sí mismos o por medio de terceros. 2º Que la suma de las contraprestaciones correspondientes a las entregas de dichos bienes en establecimientos situados en Canarias a quienes no tengan la condición de empresarios o profesionales o a la Seguridad Social, efectuadas durante el año precedente, hubiera excedido del 70 por 100 del total de las realizadas. 3º Para la aplicación de lo dispuesto en el número anterior se considerará que no son operaciones de transformación y, consecuentemente, no se perderá la condición de comerciantes minoristas, por la realización de tales operaciones, las que a continuación se relacionan: a) Las de clasificación y envasado de productos. 2/3 b) Las de colocación de marcas o etiquetas, así como las de preparación y corte previas a la entrega de los bienes transmitidos. c) Las manipulaciones que se determinen reglamentariamente.” A estos efectos, la consideración del sujeto pasivo del IGIC como comerciante minorista por cumplir lo requisitos anteriores es independiente de su posible calificación como comerciante mayorista o no a efectos del Impuesto Especial sobre combustibles derivados del petróleo de la Comunidad Autónoma de Canarias. En síntesis, es criterio de este Centro Directivo que la base imponible del IGIC en las entregas de combustibles estará constituida por el importe total de la contraprestación de dicha entrega, conforme a lo establecido en el artículo 22 de la Ley 20/1991, sin que ha dichos efectos sea necesaria la aplicación de factores de corrección según temperatura de descarga. Se aplicará a dichas entregas el tipo impositivo reducido del 2 por 100 del IGIC, encontrándose exentas las entregas realizadas por sujetos pasivos que tengan la consideración de comerciantes minoristas de acuerdo con los requisitos previstos en el artículo 10, número 3, de la Ley 20/1991. Lo que, de conformidad con lo establecido en la Disposición Adicional Décima, número tres, de la Ley 20/1991, y con el alcance previsto en el artículo 107 de la Ley General Tributaria, le comunico para su conocimiento y demás efectos. Las Palmas de Gran Canaria, a 2 de agosto de 2001 EL DIRECTOR GENERAL DE TRIBUTOS Fdo. José María Vázquez González 3/3