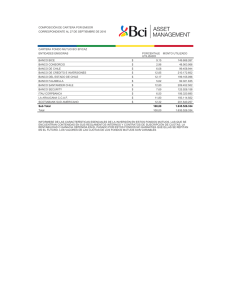

Balanceado

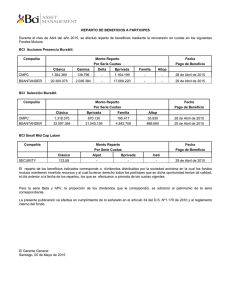

Anuncio

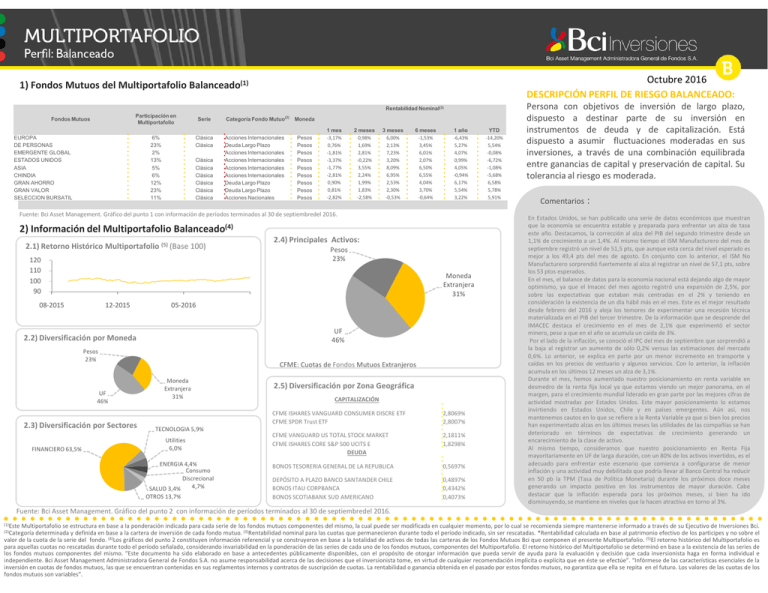

Octubre 2016 DESCRIPCIÓN PERFIL DE RIESGO BALANCEADO: 1) Fondos Mutuos del Multiportafolio Balanceado(1) Rentabilidad Nominal(3) Participación en Multiportafolio Fondos Mutuos EUROPA DE PERSONAS EMERGENTE GLOBAL ESTADOS UNIDOS ASIA CHINDIA GRAN AHORRO GRAN VALOR SELECCION BURSATIL 6% 23% 2% 13% 5% 6% 12% 23% 11% Serie Clásica Clásica Clásica Clásica Clásica Clásica Clásica Clásica Categoría Fondo Mutuo(2) Moneda Acciones Internacionales Deuda Largo Plazo Acciones Internacionales Acciones Internacionales Acciones Internacionales Acciones Internacionales Deuda Largo Plazo Deuda Largo Plazo Acciones Nacionales Pesos Pesos Pesos Pesos Pesos Pesos Pesos Pesos Pesos 1 mes -3,17% 0,76% -1,81% -3,37% -1,77% -2,81% 0,90% 0,81% -2,82% 2 meses 0,98% 1,69% 2,81% -0,22% 3,55% 2,24% 1,99% 1,83% -2,58% 3 meses 6,00% 2,13% 7,23% 3,20% 8,09% 6,95% 2,53% 2,30% -0,53% 6 meses -1,53% 3,45% 6,01% 2,07% 6,50% 6,55% 4,04% 3,70% -0,64% 1 año -6,43% 5,27% 4,07% 0,99% 4,05% -0,94% 6,17% 5,54% 3,22% Fuente: Bci Asset Management. Gráfico del punto 1 con información de períodos terminados al 30 de septiembredel 2016. 2) Información del Multiportafolio Balanceado(4) 2.1) Retorno Histórico Multiportafolio (5) (Base 100) 120 110 100 90 Pesos 23% Moneda Extranjera 31% 08-2015 12-2015 05-2016 UF 46% 2.2) Diversificación por Moneda Pesos 23% UF 46% 2.3) Diversificación por Sectores FINANCIERO 63,5% 2.4) Principales Activos: CFME: Cuotas de Fondos Mutuos Extranjeros Moneda Extranjera 31% 2.5) Diversificación por Zona Geográfica CAPITALIZACIÓN CFME ISHARES VANGUARD CONSUMER DISCRE ETF CFME SPDR Trust ETF 2,8069% 2,8007% CFME VANGUARD US TOTAL STOCK MARKET CFME ISHARES CORE S&P 500 UCITS E DEUDA 2,1811% 1,8298% BONOS TESORERIA GENERAL DE LA REPUBLICA 0,5697% DEPÓSITO A PLAZO BANCO SANTANDER CHILE BONOS ITAU CORPBANCA BONOS SCOTIABANK SUD AMERICANO 0,4897% 0,4342% 0,4073% TECNOLOGIA 5,9% Utilities 6,0% ENERGIA 4,4% Consumo Discrecional 4,7% SALUD 3,4% OTROS 13,7% YTD -14,20% 5,54% -0,08% -6,72% -1,08% -5,68% 6,58% 5,78% 5,91% Persona con objetivos de inversión de largo plazo, dispuesto a destinar parte de su inversión en instrumentos de deuda y de capitalización. Está dispuesto a asumir fluctuaciones moderadas en sus inversiones, a través de una combinación equilibrada entre ganancias de capital y preservación de capital. Su tolerancia al riesgo es moderada. Comentarios : En Estados Unidos, se han publicado una serie de datos económicos que muestran que la economía se encuentra estable y preparada para enfrentar un alza de tasa este año. Destacamos, la corrección al alza del PIB del segundo trimestre desde un 1,1% de crecimiento a un 1,4%. Al mismo tiempo el ISM Manufacturero del mes de septiembre registró un nivel de 51,5 pts, que aunque esta cerca del nivel esperado es mejor a los 49,4 pts del mes de agosto. En conjunto con lo anterior, el ISM No Manufacturero sorprendió fuertemente al alza al registrar un nivel de 57,1 pts, sobre los 53 ptos esperados. En el mes, el balance de datos para la economía nacional está dejando algo de mayor optimismo, ya que el Imacec del mes agosto registró una expansión de 2,5%, por sobre las expectativas que estaban más centradas en el 2% y teniendo en consideración la existencia de un día hábil más en el mes. Este es el mejor resultado desde febrero del 2016 y aleja los temores de experimentar una recesión técnica materializada en el PIB del tercer trimestre. De la información que se desprende del IMACEC destaca el crecimiento en el mes de 2,1% que experimentó el sector minero, pese a que en el año se acumula un caída de 3%. Por el lado de la inflación, se conoció el IPC del mes de septiembre que sorprendió a la baja al registrar un aumento de sólo 0,2% versus las estimaciones del mercado 0,6%. Lo anterior, se explica en parte por un menor incremento en transporte y caídas en los precios de vestuario y algunos servicios. Con lo anterior, la inflación acumula en los últimos 12 meses un alza de 3,1%. Durante el mes, hemos aumentado nuestro posicionamiento en renta variable en desmedro de la renta fija local ya que estamos viendo un mejor panorama, en el margen, para el crecimiento mundial liderado en gran parte por las mejores cifras de actividad mostradas por Estados Unidos. Este mayor posicionamiento lo estamos invirtiendo en Estados Unidos, Chile y en países emergentes. Aún así, nos mantenemos cautos en lo que se refiere a la Renta Variable ya que si bien los precios han experimentado alzas en los últimos meses las utilidades de las compañías se han deteriorado en términos de expectativas de crecimiento generando un encarecimiento de la clase de activo. Al mismo tiempo, consideramos que nuestro posicionamiento en Renta Fija mayoritariamente en UF de larga duración, con un 80% de los activos invertidos, es el adecuado para enfrentar este escenario que comienza a configurarse de menor inflación y una actividad muy debilitada que podría llevar al Banco Central ha reducir en 50 pb la TPM (Tasa de Política Monetaria) durante los próximos doce meses generando un impacto positivo en los instrumentos de mayor duración. Cabe destacar que la inflación esperada para los próximos meses, si bien ha ido disminuyendo, se mantiene en niveles que la hacen atractiva en torno al 3%. Fuente: Bci Asset Management. Gráfico del punto 2 con información de períodos terminados al 30 de septiembredel 2016. (1)Este Multiportafolio se estructura en base a la ponderación indicada para cada serie de los fondos mutuos componentes del mismo, la cual puede ser modificada en cualquier momento, por lo cual se recomienda siempre mantenerse informado a través de su Ejecutivo de Inversiones Bci. determinada y definida en base a la cartera de inversión de cada fondo mutuo. (3)Rentabilidad nominal para las cuotas que permanecieron durante todo el período indicado, sin ser rescatadas. *Rentabilidad calculada en base al patrimonio efectivo de los participes y no sobre el valor de la cuota de la serie del fondo. (4)Los gráficos del punto 2 constituyen información referencial y se construyeron en base a la totalidad de activos de todas las carteras de los Fondos Mutuos Bci que componen el presente Multiportafolio. (5)El retorno histórico del Multiportafolio es para aquellas cuotas no rescatadas durante todo el período señalado, considerando invariabilidad en la ponderación de las series de cada uno de los fondos mutuos, componentes del Multiportafolio. El retorno histórico del Multiportafolio se determinó en base a la existencia de las series de los fondos mutuos componentes del mismo. “Este documento ha sido elaborado en base a antecedentes públicamente disponibles, con el propósito de otorgar información que pueda servir de ayuda para la evaluación y decisión que cada inversionista haga en forma individual e independiente. Bci Asset Management Administradora General de Fondos S.A. no asume responsabilidad acerca de las decisiones que el inversionista tome, en virtud de cualquier recomendación implícita o explícita que en éste se efectúe”. “Infórmese de las características esenciales de la inversión en cuotas de fondos mutuos, las que se encuentran contenidas en sus reglamentos internos y contratos de suscripción de cuotas. La rentabilidad o ganancia obtenida en el pasado por estos fondos mutuos, no garantiza que ella se repita en el futuro. Los valores de las cuotas de los fondos mutuos son variables”. (2)Categoría