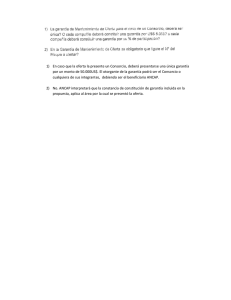

Informe Final de la Investigadora de ANCAP

Anuncio