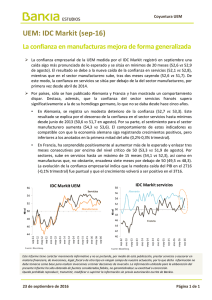

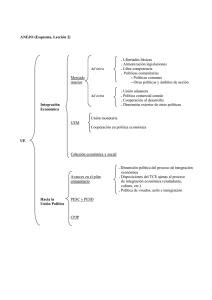

La fuerza del spillover en la evolución de la gobernanza económica

Anuncio