Plan de estratégico exportador para

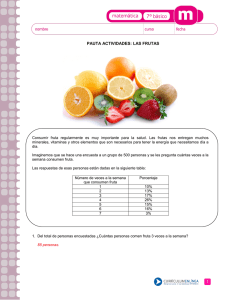

Anuncio