Revista número 7 - Banco de España

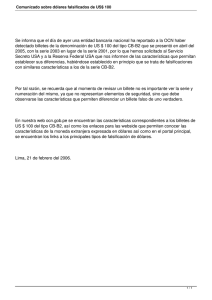

Anuncio