Productos y servicios financieros a gran escala para la

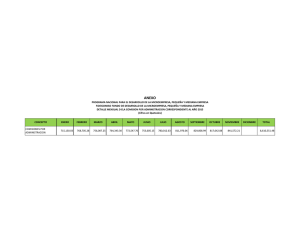

Anuncio