Constructora Conconcreto SA

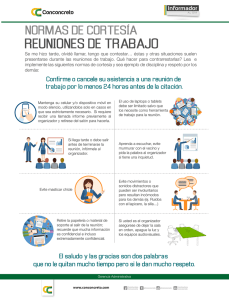

Anuncio

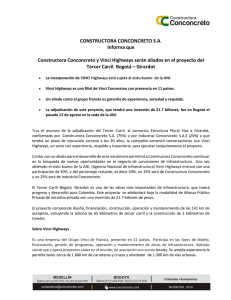

INICIO DE COBERTURA 04 de junio de 2013 CONCONCRETO S.A. P.O COP$1.640 COMPRA Andrés Sánchez Franco “Corrección cifras 2012 y JD” Analista Senior de Valoración Razón Social CONCONCRETO S.A Domicilio Medellín, Colombia Sector Construcción BVC CONCONC Conconcreto es una empresa dedicada al desarrollo de proyectos integrales de edificación e Infraestructura, ofreciendo servicios desde la concepción y el diseño, hasta la ejecución operación y mantenimiento, gerencia, promoción y ventas; con el fin de transformar el entorno físico generando progreso en beneficio equilibrado de la comunidad, los accionistas, los clientes, empleados y proveedores. Conconcreto S.A), presentando ingresos operacionales por COP$ 597.379 millones con una utilidad Bruta de COP$ 187.787 millones, y un margen bruto de 31%, la utilidad Neta fue de COP$50.362 millones consiguiendo un margen neto de 8%; por su parte el EBITDA fue de COP$ 121.159 millones. Ilustración 1 CONCONCRETO vs COLCAP • El 14 de diciembre la Junta Directiva autorizó la compra del 70% de las acciones de las sociedades Geoconstrucciones S.A. y Geofundaciones S.A. a través de una sociedad nueva que se denominará Consol S.A.S., de la cual Constructora Conconcreto S.A. será propietaria del 50% y la sociedad extranjera Soletanche-Freyssinet S.A. será propietaria del restante 50%. La inversión de Constructora Conconcreto S.A. en estas sociedades fue de aproximadamente COP$10.000 millones. Por el lado del balance, los activos presentaron un incremento del 53% y el patrimonio creció un 93% como consecuencia de la consolidación de los activos inmobiliarios y sus valorizaciones, y Al cierre del 2012 Conconcreto se muestra como una compañía terminaron el año con un capital de trabajo de COP$ 451.000 fusionada (Constructora Conconcreto S.A, e Inversiones millones con un nivel de endeudamiento total del 32%. Capitalización Bursátil 1.2 b COP$ Acciones 900.3 /907.1 MM Ponderación IGBC 0.24% Precio actual 1.315 COP$Max521.480Min52 1.030 130 120 110 100 90 Conconcreto 80 Colcap 70 may-… abr-13 mar-13 feb-13 ene-13 dic-12 oct-12 nov-12 sep-12 ago-12 jul-12 jun-12 may-… abr-12 feb-12 mar-12 ene-12 60 Fuente: Bloomberg; elaboración propia Helm Comisionista de Bolsa, datos normalizados a partir del 2 de enero de 2012 Noticias relevantes 2012 • El 3 de septiembre se solemniza la fusión por absorción entre constructora Conconcreto S.A e Inversiones Conconcreto S.A. • El 26 de septiembre adquiere 50.000 acciones de C.A.S Mobiliario S.A, sociedad colombiana dedicada a publicidad exterior por valor de COP$ 1.041 millones, representando el 52% de las acciones en circulación, adquiriendo el control de dicha compañía. • El 9 de noviembre se da la firma del Contrato del Proyecto Hidroeléctrico Ituango por valor de COP$ 1.893.449 millones y una duración de 2280 días calendario, donde Constructora Conconcreto S.A. tiene 35% de participación. • El 10 de noviembre perfeccionaron la adquisición del 100% de las acciones en circulación de la sociedad panameña Inversiones Worldwide Storage S.A., empresa dedicada a la inversión en toda clase de bienes muebles e inmuebles, por valor de COP$2.700 millones Adquiriendo el control indirecto sobre el 60% de la sociedad colombiana U-Storage S.A., empresa que ésta dedicada a la prestación de servicios de mudanzas, así como al alquiler de mini bodegas. • El 20 de diciembre se aprobó la colocación de 180 millones de acciones ordinarias a COP$ 1.350 por acción. Por un monto de emisión que ascendió a COP$243.000.000.000 Tesis de inversión: La compañía presenta diversificación de flujos de corto y largo plazo como producto de la fusión con inversiones Conconcreto S.A., lo que le permitió darle más solidez y estabilidad al flujo de caja de la compañía. Por el lado de la construcción, su amplia experiencia en construcción de carreteras, túneles, puentes y edificaciones, lo colocan como un importante jugador para licitar en los principales proyectos de infraestructura del país. Respecto a sus proyectos, actualmente tiene un Backlog de COP$1,8 billones hasta el 2018, que se respaldan principalmente en el proyecto Hidroituango, en el cual, observamos un alto nivel de riesgo. Dado lo anterior, encontramos a Constructora Conconcreto S.A como una buena oportunidad de inversión dados los niveles actuales a los que cotiza su especie, y proyectamos un P.O para el 2013 de COP$1.640 presentando un potencial de valorización de 27,1%. Este material no representa una oferta ó solicitud de compra o venta de ningún instrumento financiero y tampoco es un compromiso de Helm Comisionista de Bolsa S.A. para entrar en cualquier tipo de transacción. El presente documento constituye la interpretación del mercado por parte del área de Investigaciones Económicas. La información contenida se presume confiable, pero Helm Comisionista de Bolsa S.A no garantiza que sea completa o cierta. En ese sentido el alcance o la certeza de la información pueden cambiar sin previo aviso y se distribuye únicamente con propósitos informativos. Las interpretaciones y/o decisiones que se tomen con base en esta información, no son responsabilidad de Helm Comisionista de Bolsa. Inicio de cobertura – Constructora Conconcreto S.A. 04 de junio de 2013 Constructora Conconcreto S.A (CONCONC) Introducción Constructora Conconcreto S.A fue constituida en Medellín el 26 de diciembre de 1961, como sociedad comercial de responsabilidad limitada, bajo la denominación de Con-Concreto Ltda. La cual a través del tiempo ha sido sujeto de cambios en su razón social, donde el 17 de marzo de 1982, se transforma en una sociedad anónima bajo la denominación de Conconcreto Ingenieros Civiles S.A., y luego el 3 de septiembre de 1.996 cambia su nombre de Conconcreto Ingenieros Civiles S.A. a Conconcreto S.A. , y posteriormente, la Asamblea de Accionistas aprobó en su reunión extraordinaria del 20 de octubre de 2010, la modificación de la razón social de la Compañía de Conconcreto S.A. a Constructora Conconcreto S.A. Conconcreto es una empresa de servicios, dedicada al desarrollo de proyectos integrales de edificación e Infraestructura, ofreciendo servicios desde la concepción y el diseño, hasta la ejecución operación y mantenimiento, gerencia, promoción y ventas; para transformar el entorno físico generando progreso, en beneficio equilibrado de la comunidad, los accionistas, los clientes, empleados y proveedores. Para el desarrollo de su actividad la compañía ha enfocado sus servicios en dos nichos de negocio; donde A) el primero está dedicado al desarrollo de proyectos de construcción e infraestructura, al estudio, diseño, planeación, contratación y ejecución de toda clase de edificaciones, obras civiles y bienes inmuebles en general, así como la realización en ellas de adiciones, mejoras, modificaciones, restauraciones y reparaciones; y B) el segundo es la inversión en activos inmobiliarios para administrar y operar, convirtiéndolos en generadores de rentas de largo plazo. Al cierre del 2012 Conconcreto presento ingresos operacionales por COP$ 597.379 millones, una utilidad Neta de COP$50.362 millones, EBITDA de COP$ 121.159 millones. Tiene inscritas sus acciones en el RNVE - Registro Nacional de Valores y emisores; y en la BVC - Bolsa de Valores de Colombia (CONCONC) sujeta a las normas mercantiles de la República de Colombia, Ilustración 2 Estructura organizacional Presidencia Constructora Conconcreto S.A. Juan Luis Aristizabal Relación con el inversionista Controller Secretaría General Dir. Relaciones Corporativas Jorge Hernán Jiménez Construcción Vicepresidencias Construcción Infraestructura Juan Guillermo Saldarriaga Rentas Participación relacionados Concesiones Infraestructura Inmobiliaria Otros U-Storage Edificación Proyectos de inversión Nicolás Jaramillo Restrepo Industrial Inmobiliaria Fernando Ortiz Quiroz Junta Directiva Técnica Álvaro Ochoa Vélez Financiera Hebert Agudelo Arango José Mario Aristizabal Nicanor Restrepo Servicios Compartidos Ana Sofía Tobón Novoa Ricardo Sierra Moreno Luis Fernando Restrepo Luisa Fernanda Lafaurie Jaime Ángel Mejía Álvaro Jaramillo Buitrago Francisco Díaz Salazar José Alejandro Gómez Mesa Fuente: Constructora Conconcreto S.A. Helm Comisionista de Bolsa Página 2 de 18 Inicio de cobertura – Constructora Conconcreto S.A. 04 de junio de 2013 Historia Creada en 1961, ha estado presente en el desarrollo y evolución de Colombia por más de 5 décadas, participando en la construcción de grandes obras de Infraestructura y edificaciones de todo tipo y dimensión para la industria, el comercio, las instituciones y hogares; dándole el reconocimiento en la región como una de las empresas latinoamericanas más importantes del sector de la construcción. En 1999 se implementó el sistema ERP - Enterprise Resource i Planning , siendo una de las primeras empresas colombianas del sector de la construcción en hacerlo. El 18 de diciembre 2003, Conconcreto S.A. celebró con sus acreedores un acuerdo de reestructuración con el fin de solventar algunas dificultades económicas de la Compañía. Como resultado de dicho acuerdo, se crea la sociedad Inversiones CC S.A, recibiendo esta todas las obligaciones relacionadas con el acuerdo de reestructuración. Durante el año 2008, Inversiones Conconcreto S.A., declara cumplido el Acuerdo de Restructuración Empresarial. En noviembre de 2009, se aprobó por parte de los accionistas una operación de escisión múltiple por medio de la cual se transfirieron parte de sus activos, pasivos y patrimonio a las sociedades Inversiones Conconcreto S.A. e INVERDI S.A.S., siendo esta última sociedad creada mediante el acto de escisión. Dejando de esta forma las inversiones que ya no implicaban ningún proceso constructivo a Inversiones Conconcreto S.A. y las acciones que Conconcreto S.A. tenía de ii Espacios Inmobiliarios S.A ., fueron transferidas a la nueva sociedad INVERDI S.A.S. En 2012 solemniza el proceso para la fusión por absorción entre constructora Conconcreto S.A e Inversiones Conconcreto S.A, en septiembre adquiere 50.000 acciones de C.A.S Mobiliario S.A, sociedad colombiana dedicada a publicidad exterior por valor de COP$ 1.041 millones, representando el 52% de las acciones en circulación, adquiriendo el control de dicha compañía. En noviembre de 2012 perfeccionaron la adquisición del 100% de las acciones en circulación de la sociedad panameña Inversiones Worldwide Storage S.A., empresa dedicada a la inversión en toda clase de bienes muebles e inmuebles, por valor de COP$2.700 millones Adquiriendo el control indirecto sobre el 60% de la sociedad colombiana U-Storage S.A., empresa que ésta dedicada a la prestación de servicios de mudanzas, así como al alquiler de mini bodegas. En diciembre la Junta Directiva autoriza la compra del 70% de las acciones de las sociedades Geoconstrucciones S.A. y Geofundaciones S.A. a través de una sociedad nueva que se denominará Consol S.A.S., de la cual Constructora Conconcreto S.A. será propietaria del 50% y la sociedad extranjera Soletanche-Freyssinet S.A. será propietaria del restante 50%. La inversión de Constructora Conconcreto S.A. en estas sociedades será de aproximadamente COP$9.700 millones. El 20 de diciembre se aprobó la colocación de 180 millones de acciones ordinarias a COP$ 1.350 por acción. Por un monto total adjudicado de COP$ 243.000 millones. Experiencia En relación con el desarrollo de proyectos, Conconcreto S.A. ha participado en la ejecución de varias obras de Infraestructura de gran importancia para el país, bien sea directamente, a través de promesas de asociación futura, consorcios o uniones temporales. En el sector de energía cuenta con experiencia en la ejecución de la Central Hidroeléctrica Porce II entre 1999 y 2001. En la ejecución de Porce II en 2010, y actualmente se encuentra en el proyecto de Pescadero Ituango. En lo concerniente a la construcción de Túneles, en el año 2003 culminó el Túnel de Buenavista en la vía Bogotá – Villavicencio con una longitud de 4,5 Km, en el 2009 terminó la ejecución de las obras principales del Túnel Piloto de la Línea con una longitud final de 8,5 km, y en total cuentan con una experiencia de 123 Km de túneles. En los últimos años Conconcreto ha participado en la construcción de 3 interceptores de aguas residuales; en el 2002 finalizó el Interceptor del Río Bogotá, con una longitud de 10,7 km., en el 2009 terminó el Interceptor Fucha Tunjuelo con 3,75 m de diámetro interno y 9,5 km de longitud, y en el 2011 entregó la construcción del Interceptor Tunjuelo Bajo con una longitud aproximada de 8 km. La Compañía cuenta con experiencia en más de 16Km en puentes, destacándose la ejecución del Puente Guillermo Gaviria Correa sobre el canal navegable del Río Magdalena, con una longitud total de 919 m y una luz central de 200 m; y en 2004 culminó la ejecución del Puente sobre el Río Sinú en Montería (Córdoba), con una longitud de 300 m. y una luz principal de 150 m. Conconcreto ha participado en la construcción de más de 652 Km de vías, carreteras e intercambios viales en áreas rurales y urbanas. Donde, el Viaducto de Tunja (Boyacá), la Avenida Belalcázar (Pereira), el Intercambio vial Calle 92 con la Avenida NQS (Transmilenio, Bogotá), la Carretera Fuente de Oro (San José del Guaviare), la Carretera Caucasia-Nechi y el Complejo vial La Cejita (Quindío), han sido algunos de los proyectos de construcción vial más destacados de la compañía en la última década. Otros proyectos en los que ha participado se relacionan con sistemas de transporte como lo es la construcción del Metrocable Línea K (2.072 m de longitud) y el Metrocable Línea J (2.700 m de longitud); del área industrial la Reconversión Industrial de Acerías Paz del Río, Planta Vecol, diferentes obras Página 3 de 18 Inicio de cobertura – Constructora Conconcreto S.A. 04 de junio de 2013 de ampliación en las instalaciones de Cerromatoso, Aceros Industriales, Planta Kimberly, Planta Postobón y la Planta de Familia entre otros; del área comercial Conconcreto se destaca como una de las constructoras que más metros cuadrados de este tipo de edificaciones ha ejecutado, construyendo entre otros almacenes de cadena y tiendas de conveniencia tales como Homecenter (Medellín), Alkosto (Pereira), Almacenes Flamingo (Armenia, Pereira) y tiendas Farmatodo (Bogotá). Ilustración 3 Resumen experiencia 50 años construyendo 16 Km 123 KM Puentes túneles 880.975 M2 994.052 M2 Comercial edificios Institucionales 448.687 M2 Hoteles Oficinas 1.194.700 3.499.571 M2 M2 + de 3.000 MV Bodegas Vivienda hidroeléctricas vías y carreteras La junta de Inversiones Conconcreto S.A. decidió que antes del proceso de intercambio iba a dar un descuento del 18% a la compañía, es decir que en vez de tener un valor patrimonial de COP$ 638.489 millones, la empresa quedaría con un valor patrimonial de COP$ 523.560 millones; Finalizado este proceso ambas juntas directivas aprobaron que el término de intercambio de la nueva compañía era de 37,8916 acciones de Constructora Conconcreto S.A. por acción de Inversiones Conconcreto S.A. Backlog. 119.293 M2 652 Km de COP$544.918 millones y que el de Inversiones Conconcreto S.A. era de COP $638.489 millones. El Backlog es el trabajo acumulado o no realizado, el cual para el caso de las compañías de ingeniería y construcción representa el saldo de obras por ejecutar que sustentará la operación futura y por ende sus ingresos. En el caso de Conconcreto se destaca el hecho de que tiene suficiente Backlog hasta el año 2018, explicado en su mayoría por las obras de infraestructura, las cuales representan el 68,4% del Backlog, mientras que segmentos como el de edificaciones representan el 31,6% para un total de COP$ 1.869.101 millones, con vigencia hasta el 2018. Fuente: Constructora Conconcreto S.A. Helm Comisionista de Bolsa Por tratarse de la fusión de sociedades sometidas al control de la Súper Intendencia Financiera, fue necesario obtener la autorización de dicha entidad para su legalización; tal y como lo indica el artículo 178 del Código de Comercio, la fusión surtió efectos legales en virtud de la formalización del acuerdo de fusión, que se dio con el otorgamiento de la escritura pública el 3 de septiembre de 2012, fecha en la cual se entiende que Constructora Conconcreto S.A. adquiere los derechos de Inversiones Conconcreto S.A., y se hace cargo de pagar su pasivo interno y externo. Para valorar y definir los términos de intercambio entre las compañías contrataron a la Banca de Inversión Bancolombia S.A. Corporación Financiera quién utilizó la metodología de suma de partes para determinar el valor de cada una de las compañías; como resultado de esta valoración, se determinó que el valor patrimonial de Constructora Conconcreto S.A. era 400 300 COP$ Miles de millones El 25 de mayo de 2012, en la Reunión Extraordinaria de la Asamblea General de Accionistas de Constructora Conconcreto S.A., se presentó el estudio y aprobación del compromiso de fusión entre Constructora Conconcreto S.A. como absorbente e Inversiones Conconcreto S.A. como sociedad a ser absorbida, donde la integración permitiría dar una mayor solidez patrimonial, permitiendo a la empresa fusionada acceder en el futuro al mercado de capitales, en aras de enfrentar los mega proyectos de infraestructura y la inversión en activos inmobiliarios y otros activos generadores de renta de largo plazo. Ilustración 4 Backlog Infraestructura HidroItuango 200 Ruta del Sol 100 0 LoboguerreroCisneros 2013 2014 2015 2016 2017 2018 Hidro. Bonyic HidroItuango Ruta del Sol Mate. Cerromatoso Puerto Nuevo Puerto Brisa P.H Cucuana Loboguerrero-Cisneros Trasvase Rio Manso Metro Sabaneta Metrocali Corredor Cusiana Corredor Palmeras Fuente: Constructora Conconcreto S.A.; Helm Comisionista de Bolsa El Backlog por edificaciones se puede distinguir por la Unidad de Vivienda, Unidad de Industria y la Unidad de Comercio. Ilustración 5 Backlog Edificaciones 400 350 300 250 200 150 MMM COP$ Proceso de Fusión 100 50 - 2013 2014 2015 2016 2017 Fuente: Constructora Conconcreto S.A.; Helm Comisionista de Bolsa 2018 Página 4 de 18 Inicio de cobertura – Constructora Conconcreto S.A. 04 de junio de 2013 De la unidad de Vivienda se destacan los proyectos de El Poblado y Finito como los únicos que aportan hasta el 2016. El sector de la construcción Sector Obras Públicas e ingeniería La noción de obra civil o pública está vinculada con la creación de construcciones relacionada con el transporte, hidráulica, iii estructuras, geotécnica etc. La industria de la construcción está compuesta por dos grande sectores, uno dedicado a la producción de materiales e insumos y otro relacionado con el desarrollo de nuevos proyectos. El sector de obras públicas es un sector de alta concentración, en el que se observa que “297 empresas de un total de 1.692 acaparan el 80% de los ingresos del sector, y aún más, el 5% de la empresas (85 compañías) concentran el 55% de los ingresos iv totales del sector . servicios inmobiliarios tienen que ver con el alquiler de vivienda y bienes no residenciales, y servicios inmobiliarios a comisión. Evaluando la oferta de Finca Raíz dentro de los datos vii compilados por la Lonja de Bogotá . Respecto a los inversionistas de capital, dada la incertidumbre internacional con los problemas en la zona euro y la lenta recuperación de Estados Unidos, muchos inversionistas extranjeros ven una oportunidad de inversión en países emergentes como Colombia. En el caso del sector de finca raíz, el margen operacional se ubicó en promedio en 14,85% para los últimos años, presentándose en 2011 un repunte con 18,10%, gracias a la mayor eficiencia que ha venido registrando el sector. En el caso del sector de inversión de capital, el margen operacional está en promedio del 59,39% para los últimos años, donde el 2011 viii presento un repunte con 68,48% . Compañías del sector En general el sector ha mostrado una tendencia de crecimiento mayor a la de la economía nacional, donde del sector en total e las obras civiles y de infraestructura (o no residenciales) representan el 53% el cual para el 2011 y el primer semestre de 2012 presentó un estancamiento en construcción de metros v cuadrados construidos según reporte de Anif . En julio de 2012 el congreso aprobó la ley 1508 de 2012, para regular el desarrollo de las Asociaciones Público Privadas (APPs), mejorando las reglas de juego y esperando una reducción en los costos de asociados a los proyectos y mejorando su calidad. La ventaja legislativa de dicha ley, es que abre la posibilidad de iniciativas privadas para el diseño y la construcción de nuevas obras, ya aparece en la novedad de “pago por disponibilidad”, lo cual implica condicionar las retribuciones con dineros estatales a los servicios y estándares de calidad a lo largo del proyecto; obligando al contratista a optimizar el desarrollo de las obras tanto en plazo como en costos, Así solo los inversionistas con un músculo financiero significativo estarían en capacidad de cumplir tales exigencias. En particular, en los APPs la participación de fondos públicos no podrá superar el 20% del presupuesto estimado de inversión del proyecto. La meta del gobierno apunta a lograr inversiones por COP$ 18 billones anuales hacia el 2014, de los cuales se espera vi que COP$ 12 billones se canalicen a través de las APPs Sector inversiones Se consideran actividades del sector inversionista; la adquisición de participaciones, acciones, cuotas sociales, aportes representativos de capital de una empresa o bonos obligatoriamente convertibles en acciones, adquisición de derechos en patrimonios autónomos, adquisición de participación en fondos de capital privado etc. Dentro de las compañías del sector de la construcción que emiten valores públicos y supervisadas por la superintendencia financiera, solo se encontró información de las siguientes compañías: A)Construcciones Civiles S.A B) Construcciones el Cóndor S.A. C) Organización de Ingeniería Internacional D) Proyectos de Infraestructura S.A. y E) Constructora Conconcreto; dónde Constructora Conconcreto se destaca por su alto nivel de activos y su sólida estructura de capital; siendo esta compañía la que mayor nivel de patrimonio presenta entre su grupo. Tabla 1 Balance General 31 dic. 2012 COP$ MM Proyect os de Infra Construct ora Conconcre to 231.889 13.116 594.047 862.087 302.306 747.148 Construccio nes El Cóndor Construccio nes Civiles Organizaci ón de Inge Inter Activo Corriente 264.018 203.594 Activo Largo Plazo 545.023 55.744 Total Activo 809.042 259.339 1.093.976 315.423 1.341.195 Pasivo corriente 132.565 110.431 94.578 33.611 141.171 Pasivo No corriente 55.701 103.748 336.744 156.554 286.036 Total Pasivo 188.266 214.178 431.322 190.165 427.207 Total Patrimonio 620.775 45.160 662.654 125.258 913.989 Fuente: Superintendencia Financiera.; Helm Comisionista de Bolsa De otra parte, sus ingresos operacionales se destacan cómo los más altos y es la segunda mayor generadora de utilidades netas donde se aclara que Constructora Conconcreto fue la de mayor utilidad operacional; y Organización de Ingeniería Internacional S.A. fue la de mayor utilidad neta como producto de los ingresos no operacionales, por tanto al omitir el efecto de los ingresos no operacionales, Constructora Conconcreto es la compañía que registra las mayores utilidades. El sector inversionista se ubica dentro del PIB en el macro sector de Establecimiento Financieros, seguro e inmuebles; los Página 5 de 18 Inicio de cobertura – Constructora Conconcreto S.A. 04 de junio de 2013 Tabla 2 Estado de Resultados 31 dic. 2012 COP$ MM Construcci ones El Cóndor Construcci ones Civiles Organiza ción de Inge Inter Proyec tos de Infra Construct ora Conconcr eto Ingresos Operacionales 264.981 157.306 346.351 56.449 597.379 Utilidad Bruta 51.007 11.177 93.271 56.449 187.787 Utilidad Operacional Utilidad antes de Impuestos Utilidad Neta Por su parte los indicadores de rentabilidad se afectaron un poco, debido a que Constructora Conconcreto e Inversiones Conconcreto son compañías que manejan plazos de rentabilidad distintos, donde la constructora se focaliza más en el corto y mediano plazo (1 a 5 años) mientras que Inversiones Conconcreto se enfoca con rentas de largo plazo. El indicador de endeudamiento presentó una mejora que les permitirá volverse más competitivos frente a las nuevas concesiones de cuarta generación. 21.557 (888) 53.099 33.884 85.235 40.026 (6.444) 157.533 34.456 65.526 Balance 31.751 (6.830) 142.174 24.627 50.362 Ilustración 6 Activo Total, Dic. 2012 Fuente: Constructora Conconcreto S.A.; Helm Comisionista de Bolsa Aspectos financieros Activos Corrientes 15% Indicadores Financieros Los resultados financieros de la compañía una vez realizada la fusión con Inversiones Conconcreto dejan de ser comparables con años anteriores. Sin embargo, el análisis de índices históricos sirve para ver la tendencia de la compañía para manejar su liquidez y nivel de endeudamiento. 16% 1.341.195 44% Otros Activos Valorizaciones 17% 0%8% A continuación se presentan los principales indicadores financieros: Tabla 3 Indicadores Financiero INDICADORES 2009 2010 2011 2012 Razones de Liquidez Razón Corriente 1,5 1,79 1,39 4,19 Índice de liquidez ácido 1,37 1,64 1,26 4,04 Capital de Trabajo (MM) 38.524 86.946 44.321 450.588 Margen Bruto de Utilidad 16,87% 17,58% 19,20% 31,44% Margen Operacional de Utilidad 9,51% 6,66% 5,56% 14,27% Margen Neto de utilidad 9,21% 6,37% 5,38% 8,43% Índices de Eficiencia Inversiones Fuente: Constructora Conconcreto S.A.; Helm Comisionista de Bolsa La estructura de activos que presenta la compañía concentra el 44% en activos corrientes que alcanzan los COP$ 591.749 millones presentando un crecimiento del 239% respecto a los COP$174.377 millones presentados en el 2011; esto se explica por la fusión con Inversiones Conconcreto, cuyo negocio exige altos niveles de liquidez que le permitan aprovechar las oportunidades de inversión que se den en el corto plazo. Esta estructura del Inversiones Conconcreto, es la que explica que el 42% de los activos corrientes esté representado por inversiones temporales. Ilustración 7 Activo corriente Disponible Índices de Rentabilidad Rentabilidad sobre activos 14,49% 7,05% 4,66% 3,76% Rentabilidad Sobre Patrimonio 30,17% 11,75% 9,21% 5,51% 43,43% 40% 49,40% 31,85% 12% 1% 4% 0% Índice de Endeudamiento Endeudamiento: Propiedad Planta y Equipo, Neto Diferidos 591.759 42% Inversiones Temporales Cuentas por Cobrar Inventarios Fuente: Constructora Conconcreto S.A.; Helm Comisionista de Bolsa 41% Como resultado de la fusión del Inversiones Conconcreto las razones de liquidez se mejoraron considerablemente, lo cual les permitirá tener ventajas en procesos licitatorios, los cuales suelen exigir buenos indicadores de liquidez, para garantizar la ejecución de obras. Otros Activos Corrientes Fuente: Constructora Conconcreto S.A.; Helm Comisionista de Bolsa Por su lado la estructura de pasivos que presenta la compañía concentra el 67% de las obligaciones a largo plazo, y el restante 33% en obligaciones de corto plazo. De las obligaciones a largo Página 6 de 18 Inicio de cobertura – Constructora Conconcreto S.A. 04 de junio de 2013 plazo COP$ 165.435 son con entidades financieras, donde cerca del 15% son créditos en dólares; también se destaca que el restante 85% a pesar de ser obligaciones de largo plazo corresponden a créditos de Tesorería con tasas indexadas en su mayoría al DTF con spreads que van del 2,5% al 3,6%. Ilustración 8 Pasivo Total 7% 23% 5% 1% 6% Obligaciones Fin. de Corto Plazo Proveedores Obligaciones laborales 6% Otros Acreedores 12% Otros Acreedores 427.207 Otros Pasivos Corrientes 40% Obligaciones Fin. de Largo Plazo Fuente: Constructora Conconcreto S.A.; Helm Comisionista de Bolsa Una vez analizados los activos y pasivos, vemos como el activo está financiado en un 32% por deuda y en un 68% por patrimonio, lo cual se puede considerar una estructura de capital saludable respecto al sector. Ilustración 9 Activo, Pasivo y Patrimonio 913.989 Total Activos 1.341.195 Total Pasivos Total Patrimonio 427.207 Fuente: Constructora Conconcreto S.A.; Helm Comisionista de Bolsa Estado de Resultados A partir del tercer trimestre del 2012, la compañía refleja en sus estados financieros los resultados ya teniendo en cuenta el proceso de fusión. Ya de los resultados del año se destaca que del total de ingresos operacionales cerca del 83% corresponden al negocio de construcción y el restante al negocio de inversiones; y en generación de EBITDA el 55% lo aportó el negocio de construcción y el restante 45% lo aportó el segmento de inversiones. ESTADO DE RESULTADOS 2010 2011 Ingresos de la Operación 444.025 447.730 1% Variación anual Gastos de Operación 365.954 361.772 Variación anual -1% Utilidad Bruta 78.071 85.958 Variación anual 10% Gastos de Administración 48.485 61.060 Variación anual 0 26% Utilidad Operativa (EBIT) 29.586 24.899 Variación anual -16% Ingresos Financieros 0 0 Otros Ingresos no Operacionales 12.635 17.192 Variación anual 36% Egresos Financieros 0 0 Otros Egresos no Operacionales 10.156 6.167 Variación anual -39% Utilidad antes de Impuestos 32.065 35.924 Variación anual 12% Impuesto de Renta 3.800 11.856 Variación anual 0 212% Utilidad Neta 28.265 24.068 Variación anual -15% 2012 597.379 33% 409.591 13% 187.787 118% 102.552 68% 85.235 242% 6.507 10.857 -37% 15.566 21.508 249% 65.526 82% 15.164 28% 50.362 109% Fuente: Constructora Conconcreto S.A.; Helm Comisionista de Bolsa Dado el proceso de fusión de Constructora Conconcreto S.A, con Inversiones Conconcreto S.A.; los resultados financieros del 2012 son poco comparables con los del 2011 tal y como se ve en la Tabla 1. Sin embargo, un análisis vertical de los resultados del 2012 nos muestra una Utilidad Bruta del 31%, cuando en el 2011 se ubicaba alrededor del 19%; esto refleja los altos márgenes del negocio inmobiliario, donde ya descontados los gastos administrativos este segmento presenta un EBITDA del 53,8% tal y como se muestra en la ilustración 10, mientras que el segmento de construcción presenta un EBITDA del 13,4. Ilustración 10 Consideraciones de la operación Ingresos Operacionales: COP$ 597.379 Millones EBITDA: Margen EBITDA COP$121.159 Millones Construcción: COP$ 495.896 Millones Inversiones: Construcción: Inversiones: COP$101.483 Millones COP$ 66.549 Millones COP$ 54.610 Millones Aporta 83% Aporta 17% Aporta 55% 20,3% Construcción: Inversiones 13,4% 53,8% Aporta 45% Fuente: Constructora Conconcreto S.A.; Helm Comisionista de Bolsa Tabla 4 Estado de Resultados (COP$ MM) El segmento de inversiones a pesar de solo afectar los estados financieros consolidados a partir del tercer trimestre del 2012, aporta el 45% del EBITDA consolidado de todo el año, esto gracias a que este segmento tiene un margen individual cercano Página 7 de 18 Inicio de cobertura – Constructora Conconcreto S.A. 04 de junio de 2013 al 54% el cual es relativamente grande respecto al margen presentado en el segmento de construcción, el cual es de tan solo 13%. Tasa de descuento: la tasa de descuento se estimó con base a la metodología WACC (Weighted Average Cost of Capital) en español costo Promedio Ponderado del capital, conforme a la siguiente fórmula: Valoración = Metodología La metodología que se implementó para determinar el valor de Constructora Conconcreto S.A. (CONCONC) fue el de Flujo de Caja Libre descontado. Donde en una primera instancia se calcula ron las cifras del segmento de Construcción, el cual a su vez está compuesto por el segmento de infraestructura y edificaciones; luego en una segunda instancia se calculan los resultados del segmento de inversiones, el cual está compuesto por sub-segmentos tales como concesiones, soluciones corporativas, industrial, inmobiliario y otros, que presentan flujos de largo plazo. - Ingresos operativos - Egresos operativos Tx = D= Tasa impositiva Deuda Total; La estructura de deuda se asumió de acuerdo a lo expuesto en el título Aspectos Financieros y dadas las condiciones actuales de liquidez de la compañía no se asume una rotación de deuda, y por tanto en el largo plazo la estructura de capital estará representada en su totalidad por el aporte de los accionistas. Equity Total; donde en la estructura de capital inicial corresponde al 84,40%. Sin embargo este porcentaje se va incrementando en la medida que se paga deuda. Costo del Equity; calculado mediante la metodología CAPM, que se presenta a continuación: - Inversiones Financiación Ke = - Análisis tasa de descuento - Proyección FCLO - Escenarios de - Proyección FCLD valoración - Tesis de -Proyección FCI inversión Horizonte de tiempo: el número de periodos futuros que se proyectaron correspondió a 10 años; teniendo como primer periodo al año 2012 y como último al 2021. Flujos de caja de la firma: es el resultado de la Utilidad antes de Intereses e Impuestos “UAII” (EBIT) – Impuestos a la Renta + Depreciaciones + Amortizaciones de gastos diferidos + Otras causaciones que no requieren caja (+-) Corrección monetaria Inversiones activos fijos - Variación en capital de trabajo. + − Donde: Rf= Tasa libre de Riesgo = Beta apalancado (Rm-Rf)= Prima de Mercado Dado lo anterior, la tasa de descuento resultante para cada periodo proyectado se muestra a continuación: WACC Fuente: Helm comisionista de Bolsa Para la elaboración del modelo financiero de valoración, se tuvo en cuenta los siguientes componentes claves de la metodología: + Costo promedio de la deuda para el primer año después de descontado el beneficio tributario en de 6% E.A., el cual se explica en gran parte por las obligaciones de largo plazo de la compañía = - Proyección EF + Kd = E= Recopilación y análisis de información existente + Donde: El proceso metodológico para realizar la valoración se muestra a continuación: Ilustración 11 Proceso de Valoración 1− 12,00% 2013p 11,77% 2014p 8,77% 2015p 8,79% 2016p 8,78% 2017p 8,82% 2018p 8,82% 11,00% 10,00% 9,00% 8,00% 7,00% 6,00% 2013 2014 2015 2016 2017 2018 Fuente: Cálculos propios Helm Comisionista de Bolsa Valor de perpetuidad: Se utiliza el valor a perpetuidad para estimar la capacidad de generación de caja a futuro, en los periodos posteriores a los que se está realizando la proyección específica en el modelo financiero. El comportamiento descendente de la tasa de descuento, se explica en gran parte por el des apalancamiento del beta a medida que se va pagando la deuda; donde el beta des apalancado que se ha tomado para el cálculo del WACC es de 1.07. Página 8 de 18 Inicio de cobertura – Constructora Conconcreto S.A. 04 de junio de 2013 Uno de los supuestos del modelo respecto a la tasa de descuento, es que mantiene constante su nivel de deuda financiera de largo plazo, por tanto, su estructura solo cambia en la medida que el pasivo de corto plazo cambie, el cual dadas las proyecciones realizadas se mantiene relativamente estable en el tiempo, El supuesto de la estructura de capital se ha tomado con base en el comportamiento histórico de los pasivos, y en el nivel de caja que maneja la compañía, y en el supuesto de mantener inversiones que se cubran con la caja existente. Supuestos macroeconómicos Para el desarrollo de las proyecciones de ingresos, costos gastos y otros, los cuales se afectan en algunos casos por variables de tipo macroeconómico como la inflación, la tasa de interés de los depósitos a término o la tasa representativa del mercado, los cuales estarán sujetos a las siguientes proyecciones: Tabla 5 Supuestos macroeconómicos 2013p 2014p 2015p 2016p 2017p 2018p IPC % 2,4% 3,5% 3,5% 3,5% 3,5% 3,5% PIB % (var) 4,3% -3,3% 1.810 4,8% 5,0% 1,9% 1.774 5,4% 5,0% -5,7% 1.709 5,0% 5,0% -4,9% 1.675 4,9% 5,0% -2,2% 1.641 5,0% 5,0% -2,0% 1.609 5,0% Devaluación % Dólar DTF E.A. % Fuente: Helm Bank; Cálculos propios Factores de Riesgo Los factores de riesgo que pueden afectar el flujo de caja de la compañía pueden depender tanto de factores endógenos como exógenos; de forma que para poder incluirlos en la valoración, se tomaron datos históricos que se modelan mediante la ix metodología de Simulaciones de Montecarlo , con el objetivo de mostrar un flujo de caja que involucre los factores de riesgo que lo pueden afectar. Factores Macroeconómicos Los factores macroeconómicos podrían representar un riesgo para la operación y los resultados de Constructora Conconcreto S.A., El principal riesgo macroeconómico es el ciclo de la construcción de los mercados en los que opera la compañía, que va ligado fuertemente al desempeño de la economía del país. Las condiciones de liquidez y tasas de interés impactan directamente la viabilidad de los proyectos de infraestructura y vivienda; el comportamiento de las tasas de interés está ligado a la política monetaria del Banco de la República en términos de liquidez y tasas de intervención y actualmente estas se encuentran en niveles históricamente bajos. Riesgo del Sector A través de los últimos años, el sector de la construcción en Colombia ha presentado una alta sensibilidad a los ciclos económicos del entorno nacional, al comportamiento de las tasas de interés tanto a nivel internacional como nacional, las cuales con el objetivo de incentivar el crecimiento económico han sido uno de los principales catalizadores para el alto crecimiento del sector. Por otro lado, los precios de los commodities presentan una reacción en cadena para el sector, especialmente por la demanda de las principales economías emergentes. Orden Público Se pueden presentan eventos que comprometan la seguridad de las personas y de los equipos involucrados en los proyectos, ya que en muchos casos los proyectos se desarrollan en lugares alejados de los grandes centros urbanos y presentan mayor posibilidad de influencia de grupos irregulares. Para mitigar esta situación, han generado practicas compartidas de prevención con sus clientes y el desarrollo de planes de Gestión Social, en los cuales hacen participe a la comunidad de las obras en construcción y los apoyan en procesos de formación en educación básica y en otros oficios que les permitan encontrar opciones de empleo y por consiguiente mejora de sus condiciones de vida. Accidentes de trabajo No obstante el cumplimiento de las normas de seguridad industrial y ocupacional, el desarrollo de los proyectos plantea trabajos en situaciones de riesgo tales como trabajos en altura o con maquinaria pesada que pueden generar accidentes a personas causando lesiones personales temporales o permanentes, y en algunos casos incluso la muerte. Cualquier reclamación y consecuente indemnización que genere una situación de estas, podría generar impactos sobre el resultado económico de un proyecto para la Compañía. Proveedores y Materiales La disposición de materiales e insumos son elementos esenciales para el desarrollo de cualquier proyecto, y muchas veces los insumos y suministros de los proyectos son importados y vienen asociados a procesos de desplazamiento desde los lugares de fabricación implicando procesos de importación y aduanas. Por lo tanto, en muchos casos pueden presentarse retrasos en los suministros que puedan afectar el desarrollo de determinado proyecto, y en consecuencia, pueden generarse sobrecostos para la compañía. Regulación Ambiental En la medida que alguno o algunos de los proyectos que desarrolla la compañía, genere un impacto ambiental, este deberá tener una licencia ambiental como requisito previo para su desarrollo. Por lo tanto, el cumplimiento de cualquier requisito necesario para la obtención de dicha licencia, se convierte en un elemento crítico para el normal desarrollo de un proyecto. Mano de Obra Calificada El desarrollo de cada proyecto puede requerir de determinados conocimientos específicos para su desarrollo por tanto determinados perfiles de profesionales específicos. Es así como Página 9 de 18 Inicio de cobertura – Constructora Conconcreto S.A. 04 de junio de 2013 podría generarse una restricción de disponibilidad de ciertos profesionales y por ende, un aumento en la demanda de dichos profesionales; lo anterior, podría llevar a que la Compañía no pueda garantizar la contratación de cierto personal para un proyecto e igualmente, que tampoco pueda preservar determinado personal que se requiera en algún tipo de construcción. Ilustración 12 Ingresos Proyectados COP$ MMM 900 Otros riesgos, relacionados con el giro del negocio Dentro del giro normal del negocio, existen riesgos latentes que son externos a la compañía tales como cambios en la regulación nacional e internacional, condiciones económicas adversas, entrada de nuevos competidores y cambios negativos en el precio del producto final. Proyecciones La proyección de los estados financieros de la compañía que se presentan a continuación, dependen directamente de los supuestos utilizados por el analista, los cuales han sido tomados con base a un estudio del comportamiento histórico de precios y rentabilidades, de la capacidad para expandir su negocio y de la situación general de la compañía; en este sentido, se han proyectado de forma independiente los ingresos relacionados con la construcción, el fondo inmobiliario y otros, el cual está compuesto por concesiones e industrial, y de la misma forma se proyectaron los respectivos costos de cada segmento de negocio. 32 800 500 38 107 31 30% 116 70 20% 720 300 10% 674 631 616 561 496 528 0% -10% MMM 100 0 -20% 2012 2013p 2014p 2015p 2016p 2017p 2018p Otros* Fondo Inmobiliario Construcción Creci% Construcción Creci% Fondo Inmo Creci % Otros Fuente: Cálculos propios Helm Comisionista de Bolsa Los ingresos por construcción se proyectaron teniendo en cuenta el Backlog actual de la compañía, su composición a través del tiempo, y la capacidad de contratación de la compañía basados en su capital de trabajo. De esta forma, se proyectaron múltiples escenarios mediante Simulaciones de Montecarlo, generando un Backlog proyectado promedio que se muestra a continuación. Tabla 6 Discriminación del Backlog COP$ MMM 2013e 2014e 2015e 2016e 2017e 2018e Total 348 265 223 224 128 80 1.267 - 167 249 305 332 347 1.400 348 432 472 529 460 427 2.667 373 162 51 3 - 0 589 - 80 94 99 102 101 474 Backlog Edificaciones 373 242 145 102 102 101 1.063 Total Backlog 720 674 616 631 561 528 3.730 Infraestructura Backlog Actual Backlog infraestructura Edificaciones Backlog Actual Backlog proyectado Ingresos La proyección de ingresos se discriminó en tres grupos principales: a) Ingresos por construcción de infraestructura y edificaciones, b) ingresos del Fondo inmobiliario y c) Otros ingresos; compuestos principalmente por ingresos de concesiones y del sector industrial. 37 99 91 400 200 40% 36 34 84 Backlog proyectado Los diferentes riesgos ya descritos que se pueden presentar en la operación se involucran en las proyecciones mediante Simulaciones de Montecarlo, donde dichas simulaciones presentan diversos escenarios tanto positivos como negativos, que reflejan los riesgos propios del negocio. 33 76 700 600 Regulación Urbanística Muchos de los proyectos en los cuales se encuentra involucrada la Compañía, requieren adicionalmente de la autorización, por parte de las autoridades territoriales o del orden nacional, competentes para el uso del suelo y el desarrollo de construcciones dentro de determinado ente territorial. En la medida que la obtención de determinada licencia retrase el inicio de un proyecto, los resultados económicos del mismo pueden verse afectados. 50% Fuente: Cálculos propios Helm Comisionista de Bolsa Por su parte, los ingresos del fondo inmobiliario se proyectaron teniendo en cuenta el costo de la inversión inicial para nuevos proyectos y los distintos niveles de rentabilidad que se puedan presentar, los cuales pueden oscilar entre el 10% y 25% de acuerdo con lo reportado por la compañía. Las rentabilidades y x GLA por tipo de negocio se muestra a continuación: Página 10 de 18 Inicio de cobertura – Constructora Conconcreto S.A. 04 de junio de 2013 Ilustración 14 Proyección comportamiento área Bruta arrendable M2 GLA Rentabilidad OPEX Opex/Ingre Centros Comerciales 101.496 10,37% 5.622 16% Soluciones Corporativas 109.721 11,38% 3.664 15% Hoteles 6.839 25,40% 4.385 77% Oficinas 18.801 10,76% Mini Depósitos 14.204 10,69% 249 9% Fuente: Conconcreto; Helm Comisionista de Bolsa Dada la tabla anterior, se dedujeron los ingresos discriminados por tipo de negocio; y el respectivo costo de la inversión inicial de forma que se lograran las rentabilidades expuestas en la tabla. Dado esto, las proyecciones de los ingresos del fondo inmobiliario se dan de la siguiente forma: Ilustración 13 Ingresos fondo inmobiliario COP$ MMM cte. 31 dic. 2012 7% 6,5% 300 6,1% 6% 5,5% 250 5% 5,0% 4,5% 200 4,0% 4% 150 3% 100 2% 50 1% - 0% 2012 2013p 2014p 2015p 2016p 2017p 2018p Mini Depositos Hoteles Soluciones Corpotativas Centros Comerciales CAG Fuente: Cálculos propios Helm Comisionista de Bolsa Inversiones de Capital y Gasto Operativo 3 6 25 36 3 6 27 39 3 6 4 7 3 7 4 7 4 8 31 33 34 28 30 41 43 45 47 49 Las inversiones de capital proyectadas reflejan en principio las necesidades de crecimiento del fondo inmobiliario, el cual debe sustentar los nuevos ingresos con nuevas inversiones que representen una expansión del área bruta arrendable. En este sentido, y teniendo en cuenta el crecimiento de los ingresos del fondo inmobiliario, los resultados de inversiones de capital para expandir el área bruta arrendable (GLA) son los siguientes: Ilustración 15 Proyección CAPEX MMM cte. 31 Dic. 2012 25 22 2012e 2013p 2014p 2015p 2016p 2017p 2018p Mini Depositos Soluciones Corpotativas Hoteles Centros Comerciales Fuente: Cálculos propios Helm Comisionista de Bolsa La proyección del los ingresos del fondo inmobiliario, depende directamente del crecimiento del GLA y por tanto, del nivel de inversiones de cada año. En este sentido, la proyección del nivel de inversiones necesarias para incrementar el área bruta arrendable (GLA), se realizó mediante Simulaciones de Montecarlo, para lo cual se tuvo en cuenta diferentes escenarios de inversión; de forma tal que no fueran necesarios nuevos aportes de capital o incremento del nivel de deuda. De acuerdo a lo anterior, la proyección de ingresos para el fondo inmobiliaria presenta los siguientes valores: 22 21 20 20 19 18 15 10 MMM COP MMM 100 90 80 70 60 50 40 30 20 10 - 350 Miles M2 Tabla 7 Perfil del portafolio de inversiones actual 5 2013p Mini Depositos 2014p Hoteles 2015p 2016p Soluciones Corpotativas 2017p 2018p Centros Comerciales Fuente: Cálculos propios Helm Comisionista de Bolsa La proyección del Gasto operativo también está dividido por segmento, y algunos gastos operacionales generales como lo son los gastos de ventas y los gastos administrativos, a continuación se muestra el comportamiento proyectado de dichos gastos: Página 11 de 18 Inicio de cobertura – Constructora Conconcreto S.A. 04 de junio de 2013 momentos en que los ingresos por el segmento de construcción se reducen o presentan un comportamiento decreciente. Ilustración 16 Proyección OPEX COP MMM 800 700 692 654 623 656 610 598 Ilustración 18 Utilidad Neta MMM COP 600 500 400 300 200 0 2013p 2014p 2015p 2016p Venta Industrial y Concesiones Infraeestructura 2017p 2018p MMM COP MMM COP 100 90 80 70 60 50 40 30 20 10 - Administrativo Inmobiliario Total Fuente: Cálculos propios Helm Comisionista de Bolsa Dado el comportamiento histórico de los márgenes del segmento de construcción, fondo inmobiliario y otros y las expectativas del sector, se han proyectado los estados financieros de la compañía manteniendo constante los márgenes tanto de costos como de gastos operacionales de cada segmento de negocio; generando los siguientes resultados: 900 18% 17,4% 600 16% 16,1% 14,3% 14,3% 14% 13,6% 12,3% 12% 500 8% 6,7% 6% 5,6% 200 4% MMM COP 100 - EBITDA 24 2010 2011 2012 2013e 2014p 2015p 2016p 2017p 2018p Utilidad Neta Márgen Neto 400 350 300 250 200 150 100 50 (50) (100) (150) 2013e 2014p 2015p Caja t-1 FCLO FCLD 2016p 2017p 2018p FCL antes de financiación 2% Fuente: Cálculos propios Helm Comisionista de Bolsa 0% La compañía cierra el 2012 con una caja de más de COP$ 250.000 millones, el flujo de caja proyectado para el 2013 es negativo en COP$ 93.000 millones, explicado por el volumen de inversiones de capital para ese periodo, sin embargo la caja del 2012 cubre fácilmente dichas inversiones, por tanto en la proyección para dicho periodo no habría necesidad de recursos de capital frescos, y se terminaría el periodo 2013 con una caja de COP$ 157.000 millones. Ya en los años contados a partir del 2014, la compañía siempre genera flujos de caja positivos suficientes para cubrir sus necesidades de operación, atención de obligaciones financieras y con los inversionistas. 2010 2011 2012 2013e 2014p 2015p 2016p 2017p 2018p Ingresos de la Operación MMM COP 10% 400 300 34 28 La compañía cerró el 2012 con Utilidades Netas cercanas a los COP$ 50.000 millones, para el 2013 se proyecta una utilidad cercana a los COP$ 77.000 millones, estimulados principalmente por el negocio de construcción de edificaciones y un mayor impacto de los activos del fondo inmobiliario en los resultados de la compañía. 20% 700 6,2% Ilustración 19 Flujo de caja de la compañía MMM COP Ilustración 17 Proyección Ingresos Vs EBITDA COP MMM 16,5% 44 5,4% 10% 9% 8% 7% 6% 4,9%5% 4% 3% 2% 1% 0% Fuente: Cálculos propios Helm Comisionista de Bolsa Resultados financieros Proyectados 800 50 6,4% 77 9,3% 9,2% 73 8,4% 8,4% 62 55 7,2% Márgen EBITDA Fuente: Cálculos propios Helm Comisionista de Bolsa El comportamiento creciente del margen EBITDA en los primeros años se explica por el impacto de los altos márgenes de los negocios del fondo inmobiliario sobre el consolidado de la compañía, y el comportamiento decreciente de los últimos años se explica por el peso de los costos y gastos fijos, en Página 12 de 18 Inicio de cobertura – Constructora Conconcreto S.A. 04 de junio de 2013 Resultados de Valoración Flujo de caja Teniendo en cuenta los resultados de las diversas proyecciones de ingresos para los tres segmentos (Construcción, Fondo Inmobiliario y Otros), sus respectivos niveles veles de costos y gastos gastos, se calculó el valor de la operación de acuerdo a la siguiente metodología. Ilustración 20 Esquema de valoración de la operación + •Utilidad Operativa - •Impuestos operativos = •NOPLAT + •Depreciaciones y amortizaciones = •Flujo de Caja Bruto - •Inversión en Capital de Trabajo - •Inversión de Capital o fija = •Flujo de Caja Operativo (VP) + •Perpetuidad (VP) = •Valor de la operación Ilustración 21 Esquema valoración del Patrimonio + •Valor Valor de la Operación + •Activos Activos no Operativos = •Valor Valor Compañía - •Pasivo Pasivo Financiero = •Valor Valor Patrimonio Fuente: Helm Comisionista de Bolsa Dado lo anterior, el valor del patrimonio quedaría estimado de la siguiente forma: Tabla 9 Valor del Patrimonio (+) Valor de la Operación (+) Inversiones Temporales (+) Otros Activos (=) Valor Compañía (-) Otros Pasivos (=) Valor Patrimonio por FCLO Fuente: Helm Comisionista de Bolsa P.O Acción COP$/Acción El flujo de caja Libre Operativo resultante para la compañía se presenta a continuación. Tabla 8 Valor operación MM COP MM COP 2013p 2014p 2015p 2016p 2017p 2018p Perpetuidad Valor operación 1.009.189 157.183 622.150 1.788.521 303.536 1.484.985 1.640 Fuente: Cálculos propios Helm Comisionista de Bolsa Tesis de inversión: La compañía presenta diversificación de FCLO FCLO VP (84.353) (84.353) 99.315 91.356 97.635 82.616 38.179 29.723 92.656 66.349 59.988 39.512 1.190266 225.203 1.009.189 Fuente: Cálculos propios Helm Comisionista de Bolsa Una vez determinado el valor de la operación, para determinar el valor del patrimonio se sigue la siguiente metodología: flujos de corto y largo plazo como producto de la fusión con inversiones Conconcreto S.A., lo que les permitió darle más solidez y estabilidad al flujo de caja de la compañía. Por el lado de la construcción, onstrucción, su amplia experiencia en construcción de carreteras, túneles, puentes y edificaciones, lo colocan como un importante jugador para licitar en los principales proyectos ectos de infraestructura del país. paí Respecto a sus proyectos, actualmente tiene un Backlog de COP$1,8 billones hasta el 2018, que se respaldan principalmente en el proyecto Hidroituango. Hidroituango Sin embargo, observamos una alta dependencia del éxito de este proyecto, el cual por su naturaleza tiene implícito un alto nivel de riesgo. Dado lo anterior, encontramos a Constructora Conconcreto S.A como una buena oportunidad de inversión dados los niveles actuales a los que cotiza su especie, y proyectamos un P.O para el 2013 de COP$1.640 presentando un potencial de valorización de 21.5%. Página 13 de 18 Inicio de cobertura – Constructora Conconcreto S.A. 04 de junio de 2013 Sensibilidades de valoración Tasa de descuento El valor objetivo de COP$1.640 es el resultado de descontar los flujos con una tasa de descuento variable que depende de la estructura de capital, tal y como se mostró en el apartado de Metodología – Tasa de descuento. A continuación se presentan escenarios de valor para el precio de la acción en COP$, ante diferentes valores de la tasa de descuento, asumiendo estructuras de capital constantes a través del tiempo. Tabla 10 Sensibilidad Tasa de descuento - Precio de la acción Tasa de descuento COP/acción 7,0% 2.180 1.970 1.810 1.680 1.580 1.640 1.490 1.420 1.350 1.300 1.250 1.200 7,5% 8,0% 8,5% 9,0% 9,5% 10,0% 10,5% 11,0% 11,5% 12,0% Backlog Otro factor catalizador del precio es el nivel de nuevos contratos o Backlog que logre conseguir la compañía, en este sentido se hizo la siguiente sensibilización respecto al Backlog adicional. Tabla 11 Backlog adicional Infraestructura 5 años COP Billones Backlog adicional Precio acción 0,5 1.370 0,8 1.420 1,1 1.560 1,4 1.640 1,7 1.710 2,0 1.780 2,3 1.860 2,6 1.930 2,9 2.000 3,2 2.080 3,5 2.150 3,8 2.220 Fuente: Cálculos propios Helm Comisionista de Bolsa Fuente: Cálculos propios Helm Comisionista de Bolsa Múltiplos Ilustración 22 EV/EBITDA para comparables de la Región 40 35 30 25 20 15 10 5 0 Promedio, 12,352 P/EBITDA:Y Promedio Fuente: Bloomberg, con cifras a 31 dic. 2012 Frente a los múltiplos de EV/EBITDA que se negocian en la región, Conconcreto S.A presenta un comportamiento muy acorde con el promedio de 11,09x, anotando que dicho promedio está afectado por los múltiplos de compañías como grupo ODINSA S.A. y Construcciones el Cóndor, las cuales presentan múltiplos de 27,16x y 34,28x respectivamente. Al calcular el promedio sin tener en cuanta a ODINSA y El Cóndor la región muestra un múltiplo de 8,29x, en cuyo caso Conconcreto presentaría una sobrevaloración cercana al 29%. Sin embargo, al comparar Conconcreto con las cinco compañías de mayor valorización (Grupo ODINSA, Detroit Chile S.A., Construcciones el Cóndor, Echeverría Izquierdo S.A., y Grupo Pochteca SAB de CV) cuyo múltiplo promedio es de 17,3x, la Compañía presentaría un potencial de valorización del 43,5%. Página 14 de 18 Inicio de cobertura – Constructora Conconcreto S.A. 04 de junio de 2013 Ilustración 23 P/E para comparables de la región 50 40 30 20 10 - Promedio, 20,25 P/E Promedio Fuente: Bloomberg, con cifras a 31 dic. 2012 Un factor importante que justifica los múltiplos de la compañía y su potencial de valorización es el hecho del gran potencial del sector de infraestructura en Colombia, y el singular número de compañías de este sector que cotizan en la Bolsa de Colombia, donde al ser este un número muy reducido, esta compañía se sitúa como un vehículo importante de exposición al sector de construcción en Colombia. Accionistas Ilustración 24 Principales Accionistas Patrimonio Autonomo INVERDI - 6.54% Restrepo Mora MarthaMora de Restrepo Inés - 4.95% María Eugenia - 3.47% ARISTIZABAL CUATRO Y CIA S.C.A. - 4.76% 27,98% Aristizabal López Juan José - 2.33% Patrimonio Autonomo Otros Accionistas AGC - 9.34% Otros Accionistas - 23.12% 23.12% Patrimonio Autonomo Patrimonio Autonomo INVERDI - 6.54% Fondo de Pensiones PROTECCION - 3.45% T.A.J.Y - 6.75% TINTOM S.A.S. - 2.62% Aristizabal López Nora Cecilia - 2.04% Restrepo Mora Carlos Restrepo Mora María Eduardo - 5.30% Cecilia - 5.09% Patrimonio Autonomo AGC - 9.34% EME MESA Y CIA S.C.A. - 4.93% F.J.A. INVERSIONES S.A.S. - 2.98% IDEARLU S.A.S. - 2.37% Patrimonio Autonomo T.A.J.Y - 6.75% A.MESA Y CIA S.C.A. - 3.52% ARDENNES S.A.S. - 2.62% SEBARITA S.A.S. - 2.18% Fuente: Superintendencia Financiera de Colombia, Helm Comisionista de Bolsa De los principales accionistas de la Compañía, se destacan los integrantes de las familias Restrepo y Aristizabal quienes de forma individual ninguno tiene más del 6% de las acciones, pero juntos poseen cerca del 28% de las acciones y dos puestos en junta directiva; con lo que ejercen una influencia directa en las principales decisiones de la compañía. Después de estas dos familias controladoras, los principales accionistas están representados por Otros Accionistas varios con acciones por el 23,1%, y tres patrimonios autónomos con participaciones entre el 6% y 9% que juntos suman el 22,6% de las acciones. Página 15 de 18 Inicio de cobertura – Constructora Conconcreto S.A. 04 de junio de 2013 Contenido CONSTRUCTORA CONCONCRETO S.A (CONCONC) 2 INTRODUCCIÓN HISTORIA EXPERIENCIA PROCESO DE FUSIÓN BACKLOG. 2 3 3 4 4 Este documento puede mencionar métodos de valoración como los siguientes: EL SECTOR DE LA CONSTRUCCIÓN 5 SECTOR OBRAS PÚBLICAS E INGENIERÍA SECTOR INVERSIONES COMPAÑÍAS DEL SECTOR 5 5 5 ASPECTOS FINANCIEROS 6 INDICADORES FINANCIEROS BALANCE ESTADO DE RESULTADOS 6 6 7 VALORACIÓN 8 METODOLOGÍA SUPUESTOS MACROECONÓMICOS FACTORES DE RIESGO PROYECCIONES INVERSIONES DE CAPITAL Y GASTO OPERATIVO RESULTADOS FINANCIEROS PROYECTADOS RESULTADOS DE VALORACIÓN SENSIBILIDADES DE VALORACIÓN 8 9 9 10 11 12 13 14 Comparables del mismo sector: Este método compara múltiplos financieros con varias empresas del mismo sector y se toma como un punto de referencia al que el analista puede modificar con descuentos o premios de acuerdo a su percepción de características específicas de la empresa. Valor en libros: Evalúa el valor de mercado de los activos registrados en el balance. Suma de las partes: Es la valoración de cada uno de los negocios de la compañía por separado, utilizando los métodos de valuación para cada uno, y luego sumarlos para generar un solo valor. FCLD: El método de flujo de caja libre descontado implica evaluar en valores presente los flujos de caja que se espera la compañía va a generar en el futuro. Para llevar las proyecciones a valor presente se utiliza una tasa de descuento también conocida como el costo promedio ponderado del capital. Múltiplos de transacción: Los múltiplos de la compañía son comparados con las transacciones que involucraron compañías con un perfil de negocio similar. Dividendos descontados: Se descuenta el flujo de dividendos proyectado con una tasa de descuento (Ke) que relaciona el costo del capital. Eva (Valor Económico Agregado): Se determina el nivel adicional de rentabilidad generado por los activos de la compañía en relación al costo capital; donde esta rentabilidad se descuenta con el costo promedio ponderado del capital y se suma al valor neto de los activos. Las recomendaciones que surjan a partir de un ejercicio de valoración elaborado por la comisionista, se basarán en rangos de potencial de valorización de acuerdo a la siguiente tabla: Rango de valorización Recomendación Mínimo Máximo Comprar 10% - Mantener 5% 9,99% - 4,99% Vender MÚLTIPLOS 14 ACCIONISTAS 15 Página 16 de 18 Inicio de cobertura – Constructora Conconcreto S.A. 04 de junio de 2013 Área de Inversiones y Estrategias Contactos Gerente de Inversiones José Germán Cristancho Herrera [email protected] Tel (1) 3394540 Ext. 5590 Analista Senior de Valoración Edgar Andrés Sánchez Franco [email protected] Tel (1) 3394540 ext. 4060 Estructurador Senior Renta Variable Luisa Fernanda Gutiérrez Valderrama [email protected] Tel (1) 3394540 Ext. 5970 Estructurador Renta Fija Internacional Lucas Toro Duque Tel (1) 3394540 Ext. 4840 Asistente Renta Fija Internacional Juan Diego Dávila [email protected] Tel (1) 3394540 Ext. 4840 Estructurador Renta Fija Local (Banca Privada) José Mauricio Celis [email protected] Tel (1) 3394540 Ext. 5930 Estructurador Renta Fija Institucional William Flórez Maestre [email protected] Tel (1) 3394540 Ext 5962 Analista Renta Variable Laura Tatiana Salamanca Carrillo [email protected] Tel (1) 3394540 Ext. 4847 Analista de Renta Fija y Macroeconomía Esteban González Benavides [email protected] Tel (1) 3394540 Ext. 4853 Página 17 de 18 Inicio de cobertura – Constructora Conconcreto S.A. 04 de junio de 2013 i Los sistemas de planificación de recursos empresariales, o ERP (por sus siglas en inglés, Enterprise Resource Planning) son sistemas de información gerenciales que integran y manejan muchos de los negocios asociados con las operaciones de producción y de los aspectos de distribución de una compañía en la producción de bienes y servicios. ii Sociedad que se dedica a desarrollos inmobiliarios Geotécnica: estudia la resistencia entre partículas para garantizar si el suelo puede soportar una determinada estructura iv Informe Sectores económicos, Sector Obras públicas e ingeniería, Gerencia de crédito banca empresarial y corporativa Helm Bank, julio de 2012, pág 5. v Reporte marzo de 2012, sector construcción, Asociación Nacional de Instituciones financieras. vi Informe Sectores Económicos, Sector Obras públicas e ingeniería, Gerencia de crédito banca empresarial y corporativa Helm Bank, julio de 2012, pág 14. vii Informe Sectores Económicos, Sector Inversionista, Gerencia de crédito banca empresarial y corporativa Helm Bank, julio de 2012, pág 4. viii IBID. Pág 8 ix El método de Montecarlo permite resolver problemas matemáticos mediante la simulación de variables aleatorias. El método de Monte Carlo proporciona soluciones aproximadas a una gran variedad de problemas matemáticos posibilitando la realización de experimentos con muestreos de números aleatorios en un computador. El método es aplicable a cualquier tipo de problema, ya sea estocástico o determinístico. x GLA, hace referencia al área bruta arrendable iii Página 18 de 18