Descargar PDF

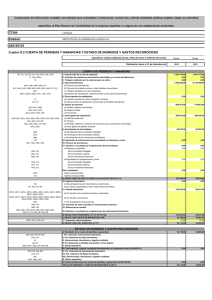

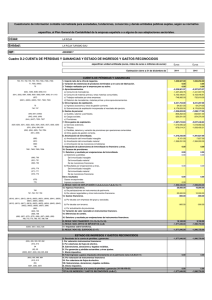

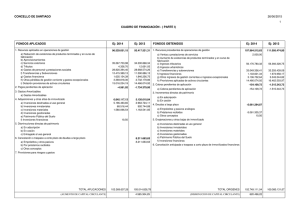

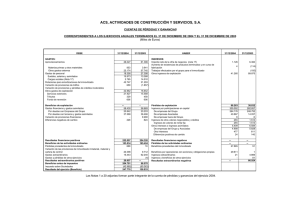

Anuncio