ROFEX Nro 1

Anuncio

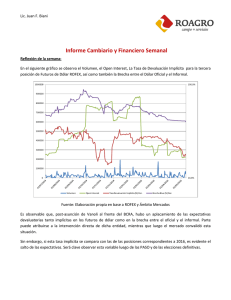

A la vanguardia de los derivados financieros Rofex lanzará en breve contratos de futuros sobre tasas de interés e inflación (CER), dos importantes herramientas de cobertura para entidades bancarias y empresas. Año 1 N°3 Julio 2004 Sumario Entrevista a J. Futuros de González Fraga: Etanol: «Los futuros cambiarios eliminan la incertidumbre» pág.6-7 Importante expansión en los mercados del mundo. pág.4 Nuevos contratos sobre tasas Derivados de Etanol La importancia del clearing Entrevista a Javier González Fraga Novedades Agenda Rofex en China ¿Qué es el interés abierto? De gira Crecen los futuros en Korea Más inversiones en commodities pág. 2-3 pág. 4 pág. 5 pág. 6-7 pág. 8 pág. 9 pág. 10 pág. 10 pág. 10 pág. 11 pág. 11 1 Rofex Financieros Nuevos contratos sobre Con el fin de brindar una herramienta de cobertura para entidades bancarias y empresas, Rofex lanzará en breve un contrato de futuros sobre tasas BADLAR. A través del nuevo índice, los bancos podrán comprar futuros de tasas a diferentes plazos para cubrirse de potenciales subas en el costo de fondeo, que perjudicarían su margen financiero. El contrato se encuentra en la Comisión Nacional de Valores para ser aprobado. Staff Edición: Nanette Giovaneli Consejo Editorial: Adriana Reda Humberto Aguas Sergio Calcines Gabriel Martinelli Victor Fumbarg Diseño Gráfico: Christian Panzitta [email protected] Colaboraron en este número: Paola Valdettaro Germán Rollandi Impresión: Gráfica Pinter S.A. 4381-1466 2 Los futuros financieros son instrumentos que permiten a las empresas planear sus flujos de pasivos y activos en respuesta a sus expectativas económicas y financieras, con bajos costos de transacción. El riesgo por fluctuaciones adversas en la tasa de interés que deben enfrentar las tesorerías de las empresas se refleja en la posibilidad de que los ingresos y egresos planificados no se presenten ni en la magnitud ni en los tiempos que se esperaban. Los futuros de tasa de interés, pueden ser utilizados por tesoreros de empresas ante las fluctuaciones adversas de la tasa; inversionistas que tienen la posibilidad de obtener rendimientos por la baja o alza de activos subyacentes o por los deudores a tasa flotante que buscan protegerse de variaciones adversas de los intereses. Estas son algunas de las razones que impulsaron el fuerte desarrollo de este tipo de derivados a nivel mundial. Brasil por ejemplo, registra un volumen de cerca de 6.000 millones de dólares, mientras que el Chicago Board of Trade (CBOT) lanzò en mayo último sus contratos de futuros sobre tasa de interés alemana para competir directamente con Eurex, el mayor mercado de futuros de Europa. En este contexto, Rofex lanzará en breve un contrato pensado para quienes necesiten cubrirse de las fluctuaciones adversas de las tasas de interés. El contrato de futuros de tasas BADLAR, apunta a cubrir las necesidades y los desafíos que se plantean al sector bancario, en particular. La reducida disponibilidad de inversiones activas plantea un problema de descalce de plazos que genera una exposición a variaciones de la tasa de interés importantes. El índice BADLAR permitirá cubrir dicho descalce a las entidades financieras que captan fondos a 30 días y tienen que prestar a un año o más. Asimismo, las AFJP y el resto de los inversores institucionales tendrán a su alcance un instrumento que le permitirá reducir el riesgo de la tasa de interés de sus inversiones permitiéndoles una mejor administración del riesgo para sus clientes. A través del nuevo índice, los bancos podrán comprar futuros de tasas –los contratos serán de $ 120.000 cada uno– a diferentes plazos para cubrirse de potenciales subas en el costo de fondeo, www.rofex.com.ar tasas de interés que perjudicarían el margen financiero. La tasa BADLAR, es un promedio ponderado de la tasa para plazos fijos de más de un millón de pesos, elaborada por el Banco Central. Habrá tres contratos, uno para bancos públicos (BAU), el otro con la misma referencia pero para los bancos privados (BAR) y finalmente un promedio entre ambos (BAP). Composición del sistema financiero El sistema financiero argentino está compuesto por un total 75 bancos, de los cuales 60 son privados y 15 son entidades públicas. Del análisis de la distribución de depósitos en entidades privadas, surge que no existe concentración en el mercado. Por el contrario, solo hay tres bancos públicos que concentran cerca de 40 por ciento de los depósitos del sistema: Banco Nación con el 24,3 por ciento, Provincia de Buenos Aires 10,4 por ciento y Ciudad de Buenos Aires 4,9 por ciento. En tanto, el volumen promedio de depósitos comprendidos entre enero de 2001 y 2004 fue de alrededor de 177,5 millones de pesos diarios, según un estudio realizado por Rofex. Sin embargo, el promedio diario de depósitos de entre 30 y 40 días, de más de un millón de pesos fue de 301,6 millones para el mismo período. En ese momento, la tasa de interés BADLAR ofre- cida por bancos privados tuvo una volatilidad diaria de 26,8 por ciento. Excluyendo a los años 2001 y 2002, durante los cuales el sistema entró en crisis, las cifras de volatilidad diaria disminuyen a 16,5 por ciento. Un análisis similar realizado sobre la tasa de interés BADLAR pagada por los bancos públicos muestra una volatilidad diaria de 25,2 por ciento (enero 2001-marzo 2004). Por otra parte, existe una baja correlación entre la tasa ofrecida por bancos privados y la tasa ofrecida por bancos públicos. Como resultado de esta situación, Rofex diseñó tres contratos con el fin de brindar a los potenciales usuarios instrumentos de cobertura eficientes. Cubrirse de la inflación Con el fin de poder transferir el riesgo que genera la inflación, Rofex desarrolló un contrato de futuros de CER (Coeficiente de Estabilización de Referencia). El mismo ya fue aprobado por el Directorio y presentado a la Comisión Nacional de Valores (CNV) para su aprobación. Con esta nueva herramienta, tanto bancos como empresas podrán asegurar el valor del CER de los meses siguientes, teniendo la posibilidad de anticipar sus costos de producción y trazar estrategias. Cada contrato será de $100.000 multiplicados por el CER y los plazos en los que se operará serán los tres meses más próximos, siendo el resto de los vencimientos trimestrales. Asimismo, el vencimiento para negociar de cada contrato será el día 7 de cada mes, fecha en la que el Banco Central de la República Argentina difunde el valor del coeficiente. El Coeficiente de Estabilización de Referencia se aplica sobre los préstamos y créditos al igual que contratos entre parti- culares, tomando como referencia la evolución del Indice de Precios al Consumidor (IPC). El cálculo se realiza multiplicando el valor original de la obligación por el valor del coeficiente de actualización. 3 Fuerte apuesta mundial a los futuros de etanol Se convirtió en una materia prima comparable con la soja. Los mercados mas importantes de Estados Unidos ya lo están introduciendo en la operatoria de futuros. (Detroit Free Press ) Tras haber sido considerado un aditivo experimental y relativamente caro para hacer que el combustible queme de forma más limpia y eficiente, el etanol se ha convertido en una materia prima comparable con la soja, los huevos y los vientres de cerdo. Así es como el New York Board of Trade (NYBT) introdujo a mediados de mayo, un contrato de futuros sobre etanol derivado del azúcar y una opción sobre este mismo contrato. Por su parte, el Chicago Board of Trade (CBOT) planea introducir este año un contrato de futuros basado en etanol derivado del maíz. El etanol es un combustible alternativo a base de alcohol utilizado en la fermentación y destilación del almidón de producciones como el maíz o el azúcar las cuales se han estado convirtiendo en endulzantes básicos. Más de 60% de la oferta mundial de etanol es derivada del azúcar, siendo Brasil la principal industria. En los Estados Unidos, la industria del etanol produce actualmente unos 4 a 5 billones de dólares y se espera que durante este año produzca más de 3.3 billones de galones, desde los 2.81 billones obtenidos el año pasado. “La commodity es lo suficientemente grande e importante en la economía por lo que tanto consumidores como productores se han acercado a nosotros para plantear la necesidad de un contrato de futuros para este mercado”, dijo David Lehman, Director Administrativo de Desarrollo de Mercado para CBOT. La demanda de etanol se incrementará ante la intensificación de los controles sobre polución ambiental en todo el mundo y por la tensión que se observa en el Me- 4 dio Este, dijo Mike McDougal, vicepresidente senior de Fimat, la unidad de corretaje de futuros del Societe Generale, el banco privado más grande de Francia. “Tanto India,Tailandia y Australia están iniciando programas de producción de etanol a partir de la caña de azúcar; ellos ven el éxito de Brasil,” dijo McDougal, resaltando que India ha fijado como objetivo llegar a utilizar para fines de este año 5% de biodiesel. Existen dos principales responsables del crecimiento del etanol en Estados Unidos. Uno de ellos son las restricciones estatales impuestas sobre el MTBE, un oxigenante derivado del petróleo, que fueron puestas en vigencia a partir del 1° de enero por California, New York y Con- necticut. Los estados cambiaron hacia el etanol ante la preocupación por la contaminación que el MTBE estaba generando en las napas de agua. California, que introdujo el etanol el año pasado, consumirá este año 950 millones de galones de etanol en tanto que New York y Connecticut demandarán juntos unos 500 millones de galones adicionales. El segundo responsable de la demanda de etanol son los altos precios del petróleo, que han hecho de éste un insumo mucho más barato para las refinerías que buscan incrementar su octanaje. “Hemos visto incrementar el uso del etanol de costa a costa”, dijo Monte Shaw, vocero de la Renewable Fuels Association. El presupuesto federal de energía requerirá alrededor de 5 billones de galones de combustible renovable, principalmente etanol, lo que significa un aumento para el 2012 de más de 50%. Además, existen nuevos mercados potenciales de etanol en Baton Rouge, Los Angeles y Atlanta, donde comenzará a utilizarse a partir del próximo verano, dijo Shaw. Sin embargo, un mayor crecimiento vendría si Pennsylvania, Massachusetts y New Jersey implementarán también restricciones sobre el uso de MTBE, lo cual aún no parece probable, agregó Shaw. No obstante, John Felmy, principal economista del American Petroleum Institute con sede en Washington D.C., grupo que nucléa a comerciantes e industriales del petróleo, espera que este elevado nivel de utilización continúe como resultado de las actuales políticas energéticas. “A medida que más estados prohíban el MTBE, la única alternativa concreta será el etanol”, comentó. La importancia de la cámara compensadora Por Nicolás Malumián Doctor en Derecho pantes especializados en una y otra función que acuerdan complementar sus actividades. Fideicomisos en garantía La experiencia internacional con derivados ha demostrado que la fortaleza de un mercado reside en sus aptitudes técnicas, su seriedad y su capacidad de actualización, mucho más que el patrimonio propio del mismo. Las operaciones de un mercado serán cumplidas en la medida en que los mecanismos de garantía y las reglas de juego sean las adecuadas. Es por ello que la estructura legal de las garantías es de la mayor importancia. El objetivo de esta nota es comentar muy brevemente la estructura de garantías que desarrolla Argentina Clearing House (ACH), que le permite lograr una óptima eficiencia en su rol de cámara compensadora de las operaciones realizadas en el ámbito del Mercado a Término de Rosario SA (ROFEX), accediendo en el futuro a liquidar y garantizar las operaciones que se realicen en el ámbito de otros mercados de derivados. Tanto ROFEX como Argentina Clearing House se encuentran sujetos a la normativa general en materia de derivados, destacándose la Ley 17.811 (y modificatorias) de Oferta Pública, Bolsas y Mercados de Valores, el Decreto 2284/91 de Desregulación Económica, el Decreto 1926/93 de Mercados a Término, el decreto 1926/1993 que faculta a la CNV a autorizar el funcionamiento de los futuros y opciones, el decreto 677/2001 de Transparencia en la Oferta Pública, el Capítulo XXIV de las Resoluciones dictadas por la Comisión Nacional de Valores (una enunciación detallada de toda la normativa que afecta a los instrumentos derivados excede el marco de la presente opinión). Estas normas establecen las facultades de la Comisión Nacional de Valores (CNV) de autorizar y supervisar los mercados a término y sus cámaras compensadoras, con los requisitos para su funcionamiento. Cabe mencionar que en la actualidad, la CNV se encuentra analizando parte de la documentación que da sustento a la estructura que se comenta en la presente nota. La creación de Argentina Clearing House Replicando la estructura de los mercados de derivados más importantes del mundo, ROFEX-Argentina Clearing House buscan generar una especialización de quienes operan en ese mercado, dando lugar, por un lado, a agentes de ROFEX que concierten operaciones en el ámbito de dicho mercado y, por el otro, a miembros compensadores que garanticen dichas operaciones a través de su participación en Argentina Clearing House. Lo dicho no impide a que una misma persona cumpla ambos roles, garantizando sus propias operaciones. Sin embargo, la experiencia internacional muestra que los volúmenes de gran importancia se logran cuando existen partici- 0800-888-Rofex (76339) El fideicomiso es un patrimonio de afectación, esto es, un conjunto de bienes que es destinado a una cierta finalidad sin que puedan distraerse de la misma. En particular, el fideicomiso en garantía puede definirse como “aquél por el cual se transfiere al fiduciario bienes para garantizar o asegurar con ellos, y/o con su producido, el cumplimiento de determinadas obligaciones a cargo del fiduciante o un tercero, designando como beneficiario al acreedor o a un tercero en cuyo favor, en caso de incumplimiento, se pagará una vez realizados los bienes, el valor de la obligación o el saldo impago de ella” . Con el fin de garantizar las operaciones en ROFEX, los miembros compensadores deben integrar en efectivo o con valores negociables, garantías autoliquidables por un valor que Argentina Clearing House determina al inicio de la operación y calcula en forma periódica a lo largo de la vida de la misma según la evolución del mercado. Estas garantías iniciales y márgenes deben ser mantenidos en la medida en que las operaciones que garantizan no sean liquidadas. Con el fin de evitar que toda posible contingencia de ROFEX, Argentina Clearing House, el Agente y/o el miembro compensador afecten estas garantías, se constituye un fideicomiso. Cada miembro compensador será fiduciante de un fideicomiso en garantía en relación con las operaciones propias, y otro fideicomiso respecto de las operaciones de terceros. La constitución de dos fideicomisos diferentes permitirá separar claramente los bienes afectados como garantía a las dos clases de operaciones. Esta segregación de fondos propios del miembro compensador y de terceros es un estándar reconocido internacionalmente (por ejemplo en las “60 recomendaciones de la Futures Industry Asociation) y un requisito impuesto por la normativa local. En esta estructura, en el caso de incumplimiento primero se recurre a las garantías de la operación, luego a las garantías del miembro compensador, si no es suficiente, se requeriría el pago al miembro compensador, y en último caso, se recurre a las reservas patrimoniales y los seguros por riesgos contratados. Sólo en el supuesto de que todos estos mecanismos no fueran suficientes, se recurriría al patrimonio de ACH en forma directa. De esta forma, la fortaleza de Argentina Clearing House como cámara compensadora se centra en las garantías de sus miembros más que en su propio patrimonio. 2 Nicolás Malumián, Adrián G. Diplotti y Pablo Gutiérrez, Fideicomiso y Securitización: Análisis Legal, Fiscal y Contable, La Ley, Buenos Aires, 2001, pág. 43. 5 «Están dadas las cond el crecimiento de La importancia de los mercados de futuros financieros en un sistema cambiario flotante fue resaltada por el economista Javier González Fraga, miembro del Consejo Consultivo de Rofex.El ex titular del Banco Central confía en que en los próximos años habrá un fuerte desarrollo de los derivados financieros y que Rofex cumplirá un papel fundamental en ese sentido. Entrevista a Javier González Fraga RofexNews: ¿Qué importancia tienen los mercados de futuros en la economía de un país? Javier Gonzalez Fraga: El desarrollo de los mercados de futuros financieros es imprescindible para la consolidación del sistema cambiario flotante y muy importante para el crecimiento de un mercado de capitales en la Argentina. Yo siempre estuve a favor de los sistemas flotantes por muchas razones, pero como necesariamente son inciertos deben estar acompañados de futuros financieros que eliminen la incertidumbre a los operadores, es decir exportadores, importadores, productores y gente que tiene deudas en el exterior, entre otros. Las fluctuaciones de la tasa de interés y de los futuros cambiarios son dos caras de una misma moneda, son complementarios. RN: ¿Cómo ve la posibilidad de expansión de estos mercados en el contexto actual del país? JGF: Creo que en los próximos años va a haber un enorme desarrollo de los mercados de futuros financieros. La Argentina está demorada en esto. La década del 90 fue una etapa perdida para este tipo de productos, debido en parte a la convertibilidad, que fue el gran drama de esos años porque si uno creía que el tipo de cambio fijo continuaba, los futuros financieros eran innecesarios, pero si se pensaba en la transición a un tipo de cambio flotante, la inevitable salida caótica hacía que cualquier solvencia fuera insuficiente. Es decir que era un juego de blanco o negro. La economía en general anda muy bien en los grises. Nosotros hicimos un enorme esfuerzo para crear un mercado de futuros financieros (MAFO), junto al Merval y un conjunto de bancos, pero más allá de las dificultades o las limitaciones propias que tuvimos, había un contexto de convertibilidad que impedía el desarrollo adecuado de esta idea. Hoy están dadas las condiciones para poder crecer en este aspecto y meternos en la gran liga de los mercados de futuros en el mundo. La Argentina tiene que tener 6 su mercado de futuros y después se podrán integrar regionalmente con los de Brasil o México, pero resignar el desarrollo de los derivados cambiarios, es equivalente a resignar el tener un mercado de capitales propio. Creo que no hay una globalización financiera eficiente. El análisis de los riesgos crediticios tiene que hacerse lo más cerca posible de los lugares de base de estos riesgos porque la apreciación del mismo es esencialmente subjetiva y la distancia genera distorsiones que elevan la tasa de interés de las operaciones activas lo cual genera un perjuicio macroeconómico. R.N.: ¿Cuál es el rol que debe cumplir el Estado? JGF: El Estado tiene un rol muy importante, pero siempre subsidiario. Debe controlar la solvencia de los mercados, de los lanzadores de futuros o de papeles, así como también posibilitar su surgimiento y su correcta evolución. En países como la Argentina también se justifica que el Estado a través del Banco Central pueda facilitar la creación de estos mercados, generando liquidez entre los operadores. RN: ¿Qué condiciones debe reunir un mercado de futuros para tener una correcta evolución? JGF: En primer lugar, liquidez. Tiene que tener buenos productos, pero no demasiados para que la liquidez no se diluya. RN: ¿Cómo se logra tal liquidez? JGF: La clave es que este producto convoque a los que tienen necesidad de una compensación de riesgo (hedge) ya sea por su actividad comercial o financiera. Por otro lado, está la especulación que, en el sentido sano de la palabra, son aquellos privados que quieren tomar ese riesgo y están dispuestos a ser la contraparte de la operación. Creo que en un mercado de futuros líquido debe haber tres especuladores por cada posición de compensación y esto es muy sano y se logra con mercados que tengan solvencia. Esto no tiene que ver con el patrimonio, sino con los sistemas operativos. En los años 90, cuando desarrollábamos el Mercado Argentino de Futuros y Opciones (MAFO), la clave era que la Cámara Compensadora nunca se transforme en acreedo- www.rofex.com.ar iciones para los futuros financieros» ra, siempre debe ser deudora de los operadores. Esto significa que a los precios del mercado, los operadores deben tener posiciones acreedoras y que la liquidación de las operaciones se debe realizar antes de que se transformen en deudores. Entonces la clave son los sistemas, que tienen que ser en tiempo real para poder solicitar garantías cuando la operación tiene aún un saldo acreedor. La experiencia de los últimos 20 años dan cuenta que han sobrevivido mejor los mercados con buenos sistemas que los que tienen fuerte patrimonio. RN: ¿Qué importancia tienen los Miembros Compensadores en un mercado? JGF: La creación de Miembros Compensadores es una defensa que tiene la Cámara Compensadora, que cede una parte del negocio a agentes especializados que a su vez conocen muy bien a sus clientes. Es muy importante que los Miembros Compensadores no sean todos iguales en cuanto a riesgo crediticio: un conjunto debería estar vinculado al negocio agropecuario, otro al sector financiero, y deberían haber dentro de estos dos grupos extranjeros y nacionales para diversificar el riesgo. La existencia de los Miembros Compensadores es lo que protege la solvencia del mercado. Tienen que ser sólidos y estar interesados en el desarrollo del negocio, por eso es importante también que estos tengan rentabilidad. Lo que hace al éxito de un mercado es la existencia no solo de clientes, sino de una relación entre agentes, Miembros Compensadores y mercado que posibilite que pequeños movimientos en los precios puedan absorber las comisiones de la operaciones. En la medida que esta regla se de, van a estar dadas las condiciones para que haya muchos agentes como número de operaciones en un mercado. RN: ¿Cómo ve el desarrollo de Rofex? JGF: Con una enorme expectativa. Creo que tiene la oportunidad de convertirse, y lo está haciendo, en el mercado de referencia en lo cambiario. A esto se le va agregar muy pronto el desarrollo de los futuros de las tasas de interés y creo que tiene las condiciones para ocupar el espacio vacío que hay actualmente en el mercado de capitales argentino. [email protected] 7 Rofex en el Consejo Profesional de Ciencias Económicas Desde mayo, Rofex participa activamente en importantes eventos realizados por el Consejo Profesional de Ciencias Económicas (CPCE). En el Primer Congreso del Mercosur de Contabilidad, Contaduría y Tributación se analizó la problemática profesional en la Argentina, Bolivia, Chile, Brasil, Paraguay y Uruguay y se compararon experiencias de los diferentes países. Entre otros temas se abordó el estado de las normas contables en los países del área, la simetría y asimetría con las normas internacionales y se debatió también acerca de cuál debería ser el modelo a adoptar. Por otro lado, se llevó a cabo la 1º Jornada sobre Mercado de Capitales, en la que se habló sobre los derechos del consumidor financiero, fideicomisos financieros y sociedades de garantía reciproca y las nuevas alternativas de inversión para las PyMES. En este contexto, se disertó acerca de los mercados de futuros y opciones como nuevos instrumentos de negociación. Asimismo y bajo el lema “La recuperación de la Competitividad, el Crecimiento y el Trabajo”, se desarrolló en el CPCE, el VII Congreso Nacional e Internacional de Administración y el XI Congreso de Administración del MERCOSUR. Durante ambos encuentros los expositores disertaron acerca de las tendencias y escenarios económicos y las restricciones y oportunidades que presenta la Administración en la región; la competitividad de las empresas argentinas y los nuevos retos empresarios, entre otros temas. Local: nueva alternativa para operar a futuro En busca de promover mecanismos para generar liquidez y siguiendo un esquema similar al utilizado en muchos mercados de futuros del mundo, Rofex lanzó una nueva figura que se diferencia del tradicional «Agente». El Agente Local está pensado para las personas físicas que operen en forma directa con el mercado. De esta manera, Rofex apunta a permitir la especialización de sus miembros. Una de las características principales que diferencia a un Local de un Agente tradicional es que solo puede registrar operaciones para cuenta propia y no para terceros. No obstante, puede realizar transacciones para cuentas de Agentes y 8 Miembros Compensadores. En tanto, tiene un piso y un tope de costo mensual, es decir que debe cumplir con un mínimo de mantenimiento de membresía y un costo máximo mensual. El Local puede operar todos los productos Rofex para los que está habilitado, de acuerdo a los reglamentos del mercado. Vale destacar que solo se admiten 25 Locals y, una vez completado ese cupo, se admitirán nuevas membresías ante la rescisión de alguna existente. Por otro lado, el Local puede tener solo una terminal por membresía y debe registrar sus operaciones a través de un Miembro Compensador. 0800-888-Rofex (76339) >> Agenda > Cursos Rofex > Introducción a los Mercados de Futuros y Opciones (3ra. Edición): Aspectos de la valuación de opciones, Tendrá lugar el 28 de julio. cálculo de volatilidad histórica, volatili- > Estrategias de trading con Futuros: dad implícita y análisis de sistemas de márgenes e incidencia en el cash flow de cada Breve reseña histórica sobre los merca- estrategia, entre otros. dos de futuros, su confiabilidad y los sis- Dictado por Amilcar Menichini (BCR) temas de garantías. El curso, que tiene una duración de 3 > Opciones III: horas, está a cargo de Humberto Aguas y Los modelos de valuación de opciones, Gabriel Martinelli, gerente Comercial y factores que afectan su precio, volatilidad subgerente de Ventas de Rofex y se desa- histórica, futura e implícita y cobertura rrollará el 2 de agosto próximo a las 18 de de posiciones en opciones, son algu- horas. nos de los temas que se abordarán en la > Trading electrónico de Futuros: primera edición de este ciclo. El mismo estará a cargo de Amilcar Me- Estrategias direccionistas, de pases y spreds y arbitraje de tasas implícitas. A desarrollarse el 29 de julio. > Estrategias de trading con Futuros y Opciones: Estrategias direccionales y de precisión, de volatilidad, Delta-Neutral, correcciones de posiciones. El próximo 12 de agosto. > Trading electrónico aplicado a coberturas y especulación: Dictado por Sergio Calcines y Patricio nicini y tendrá lugar entre el 15 y 22 de Los participantes de este taller recibirán Escobar Cello, responsables de Atención julio próximos. instrucciones acerca de una necesidad de al Cliente de Rofex, este curso explica el > Backoffice de Futuros: cobertura o especulación, debiendo de- manejo de gráficos y datos diarios del mercado, cómo comprar y vender en pantalla y la elección de la pantalla para operar, entre otros temas. El encuentro tendrá lugar el 18 de agosto a partir de las 18 horas. Entre otros se abordará la operatoria con futuros, ejemplos de cobertura y trading, la casa compensadora y los sistemas de garantía y los conceptos relevantes. El encuentro estará a cargo de Diego Fernandez, gerente de Argentina Clearing sarrollar la estrategia adecuada y ejecutarla en la rueda de negociación, interactuando con el resto de los participantes a través del sistema electrónico de negociación de Rofex. Tendrá lugar el 25 de agosto próximo. > Futuros: House (ACH) y se desarrollará entre el 6 > Backoffice: Explica las diferencias entre futuros y y 20 de julio próximo. Registro de operaciones de Futuros y forwards, indicadores de los mercados Opciones, determinación de márgenes, de futuros, el sistema de clearing y el uso > Workshops contabilización de movimientos y trata- de los mercados de futuros de divisas. > Coberturas simples con Futuros y miento impositivo. El curso será dictado por Javier Marcus y Natalia Lazzati de la Bolsa de Comercio de Rosario (BCR), entre el 3 y 4 de agosto. Opciones: Determinación de riesgo de la empresa, factores que influyen en la elección de una > Opciones I: cobertura, alternativas, resultados ante Qué son las opciones, el costo de las escenarios alcistas, bajistas y neutrales. operaciones y las opciones como herra- A dictarse el 27 de julio. mienta de cobertura, son algunos de los > Coberturas avanzadas con Futuros temas que se abordarán en este curso a cargo de Amilcar Menichini y Javier Marcus, de la Bolsa de Comercio de Rosario. El mismo tendrá lugar entre el 19; 26 y 2 de septiembre a partir de las 18 horas. > Opciones II: El próximo 5 de agosto. y Opciones: Coberturas puntuales y complejas, cálculo de Hedge Ratio y eficiencia de la cobertura y expectativas de volatilidad y su influencia en la elección de una cobertura, entre otros temas. Todos los cursos y workshops se desarrollan en la sede de Rofex Buenos Aires: Reconquista 458, 7mo piso, de 18.00 a 21.00 hs. Para informes e inscripción: Comunicarse al teléfono 5199-2111 - 5199-2116 o enviar un e-mail a [email protected] 9 Avanza el contrato de soja sudamericana El presidente de Rofex, Luis Herrera, resaltó la importancia de crear un contrato de soja sudamericano que se adapte a las necesidades de la demanda mundial. La importancia de crear un contrato de soja sudamericana, fue resaltada por el presidente de Rofex, Luis Herrera, y el vicepresidente de la Bolsa de Comercio de Rosario y titular de Argentina Clearing House, J. Oscar Rodríguez, durante una disertación en Shangai. Invitados por la Bolsa de Mercadorias & Futuros de Brasil (BM&F) con motivo de la inauguración de sus oficinas en China, Herrera aseguró que “un solo contrato de soja es insuficiente para la cobertura doméstica e internacional, tal como lo demuestra las relevantes diferencias de precios”. “La producción de soja de Argentina y Brasil ha crecido muy significativamente en los últimos tiempos y la participación sudamericana en el comercio mundial del complejo sojero alcanza el 70 %, mientras que la de los Estados Unidos es de 24%, por lo que un contrato de soja que sea útil para los compradores chinos deberá incorporar esa realidad”, indicó Luis Herrera. “En Rofex, hace varios años que tomamos contacto con la BM&F, tiempo durante el cual hemos aprendido de ellos muchas cosas, y hoy estamos muy cerca de entendernos en un proyecto conjunto para ofrecer a los consumidores de China un contrato de futuros de soja sudamericana, que refleje los aspectos reales fundamentales de la oferta y la demanda de soja sudamericana”, puntualizó Herrera. educación De gira ¿Qué es el Interés Abierto? En el mercado de futuros, el interés abierto (open interest) es el número total de contratos que permanecen sin cancelar, lo que generalmente se determina al final de cada rueda. Un contrato será contado dentro del interés abierto hasta que sea cancelado, por medio de una operación 10 Asimismo, aseguró que los más destacados economistas de Rosario, San Pablo y Chicago “coinciden en que el contrato de futuros de soja de EE.UU, por su propio desarrollo, ya no satisface las necesidades de hedge internacionales, pues incorpora principalmente elementos el mercado doméstico del país del Norte”. “El diagnóstico de la situación es compartido por los gobiernos argentino y brasileño, las Bolsas de Chicago, San Pablo y Rosario” resaltó. “Un futuro regional requiere de un andamiaje legal importante”, dijo y agregó que el Gobierno Nacional “deberá brindar garantías de seguridad jurídica, con reglas de juego sólidas y estables”. “Esa es nuestra oportunidad para que quienes vivimos en el área de Paranaguá y Rosario podamos listar un futuro de soja sudamericana que satisfaga los requerimientos de los usuarios de China y la región Asia-Pacífico”, indicó el titular de Rofex. contraria a la que lo abrió, por el vencimiento contractual del mismo. Cada posición, sea de futuro o de opción tiene su propio interés abierto.El volumen del open interest es un importante indicador de la confianza que genera el mercado dentro de sus operadores. La posibilidad de instalar una oficina en Shangai con el fin de impulsar negocios con China, fue analizada por el presidente de la Bolsa de Comercio de Rosario, Federico Boglione y el vicepresidente de Rofex, Jorge Weskamp.Tras la gira que realizó el presidente Néstor Kirchner, la Bolsa invitó al presidente de China, Hu Jintao, a recorrer Rosario. [email protected] Korea continúa teniendo el mayor mercado del mundo El Korea Futures Exchange (KOFEX) observó un incremento de 7 veces en el promedio de su volumen diario de negociaciones desde su establecimiento en 1999, según el Korea Times. Este salto se atribuye principalmente a la mayor participación de inversores institucionales y extranjeros. El único mercado de derivados nacional en Pusan dijo que, en promedio, el volumen diario operado saltó de 6.700 contratos en 1999 a 47.940 este año mientras que el volumen total negociado también aumentó de 1.7 millones a 11.6 millones de contratos. “Durante los últimos cinco años, hemos observado sostenidos incrementos en el volumen de operaciones, fundamentalmente, en las posiciones más lejanas de los nuevos productos derivados así como una mayor participación por parte de los inversores institucionales y extranjeros’’, dijeron representantes de KOFEX en una entrevista. En 1999, el mercado ofrecía solamente cuatro productos. Actualmente, el mercado ofrece operatoria sobre 19 activos, in- cluyendo los futuros y opciones sobre el KOSPI 200. “Los inversores institucionales representaron el 53% de la operatoria en 1999, pero ese porcentaje se ha incrementado a un 62.2% este año en tanto que la participación extranjera también ha trepado desde el 0.8% al 9%”, reportó el mercado. Y siguiendo la transferencia de los futuros y opciones sobre el KOSPI 200 del Korea Stock Exchange al KOFEX, el mercado ha mantenido su posición como mercado de derivados de mayor operatoria mundial. El promedio de operaciones diarias de los productos basados en el KOSPI 200 ha crecido a más de 10 millones de contratos este año, superando a Eurex, segundo mercado, por casi el doble. El número de miembros también se expandió de 11 a 58 en cinco años en tanto que en este último año 46 nuevas firmas de corretaje han obtenido sus membresías. KOFEX ha firmado numerosos memorandums de entendimiento con distintos mercado de derivados desde el 2001 hasta el último firmado el 16 de Abril con el Tokyo Commodity Exchange. Los commodities en el centro del debate En momentos en que las commodities continúan creciendo, con el precio del aceite para calefacción en su nivel más alto en 13 años y con los metales que continúan cerca de sus picos históricos, muchos inversores están comenzando a creer que esta clase de activos se encuentra en los primeros escalones de un sostenido mercado alcista. Esto significa que los grandes bloques de dinero están preparados para mudarse a las commodities por largo tiempo. State Street Global Advisors, que maneja más de 1000 billones de dólares para clientes institucionales, está lanzando dos nuevas formas para las instituciones de invertir en commodities. El primer producto, que estaría, será administrado pasivamente, siguiendo el Goldman Sachs Commodity Index (GSCI) en tanto un segundo producto, de administración activa, ha sido presentado para debutar pronto. Alistair Lowe, responsable de Asset Allocation para SSGA, cree que las nuevas ofertas responden a los pedidos de clientes de todo el mundo que reclaman mayor exposición en commodities. Si bien SSGA es uno de los mayores administradores de dinero, no es el primero en el área. Merrill Lynch introdujo un nuevo producto para pequeños inversores en marzo y el Citigroup Private Bank también ha creado uno recientemente. Heather Shemilt, responsable de marketing global para GSCI también demostró fuertes intereses institucionales. Dijo que nuevas inversiones en el índice están en la agenda para ser aprobadas por su cuerpo de directores. En el año 2000, el índice ha sido seguido por más de u$s 12 billones. Esta cifra está hoy cerca de u$s 20 billones y Shemilt confía en que crecerá aún más. Quienes se definen como alcistas, consideran que esto no es un mero salto de la industria hacia un sector subido al tren. Muchos inversores aún recuerdan el desborde de fondos de tecnología que golpearon al mercado en los años 1999 y 2000 pero en este caso, opinan que el ruido de las commodities se origina con la idea de que la economía mundial está sufriendo un cambio oceánico. Están, sin embargo, aquellos que piensan que las commodities se están acercando al final de un auge cíclico. Jim Paulsen, principal estratega de inversión para Wells Capital Management, cree que el robusto estímulo del sistema económico ha estado accionando el mercado de commodities, y cuando las tasas de interés crezcan, todo se enfriará. Fuente: Capacitación & Desarrollo de Mercados BOLSA DE COMERCIO DE ROSARIO 11 12