LÍMITES Y EXCLUSIONES DE MÓDULOS PARA EL 2016

Anuncio

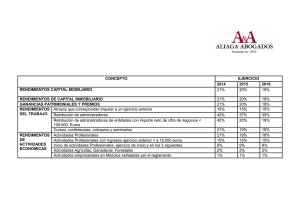

LÍMITES Y EXCLUSIONES DE MÓDULOS PARA EL 2016 El pasado 18 de noviembre se publicó la Orden HAP/2430/2015 de 12 de noviembre por la que se desarrolla para el próximo 2016, el método de estimación Objetiva (o de módulos). Esta Orden incorpora las modificaciones introducidas por la Reforma Fiscal, Ley 26/2014 de 27 de noviembre así como las introducidas por la Ley 48/2015 de 29 de octubre de Presupuestos Generales del Estado y, en consecuencia, para el año 2016 se aplicaran las nuevas magnitudes excluyentes por volumen de rendimientos íntegros y compras de bienes y servicios, así como la exclusión de aquellas actividades incluidas en las divisiones 3, 4 i 5 de la sección primera de las Tarifas del impuesto sobre Actividades Económicas sujetas a la retención del 1 %. Así, siguiendo con les novedades tributarias establecidas por la reforma fiscal y modificadas en la Ley de Presupuestos Generales, el método de estimación Objetiva (o por módulos) no se podrá aplicar a aquellos contribuyentes cuando concurran cualesquiera de las circunstancias siguientes : 1) Que el volumen de rendimientos íntegros del año inmediatamente anterior, supere cualquiera de los siguientes importes: a. 150.000 euros anuales por el conjunto de actividades económicas, salvo de las agrícolas, ganaderas y forestales. De manera transitoria para los ejercicios 2016 i 2017 la cantidad de 150.000 quedará fijada en 250.000 euros, según la disposición transitoria trigésimo segunda de la Ley 35/2006 del IRPF. Para el cómputo de estos límites se tendrá en cuenta la totalidad de las operaciones, exista o no la obligación de expedir factura. Tampoco será de aplicación el método de estimación Objetiva cuando, de los rendimientos íntegros, la mitad (es decir 125.000€ durante el 2016 i el 2017, i 75.000 a partir del 2018) se correspondan a operaciones realizadas a un empresario o profesional. b. 250.000 euros anuales por el conjunto de les actividades agrícolas, ganaderas y forestales. 2) Que el volumen en las adquisiciones de bienes y servicios (no incluidas las adquisiciones de inmovilizado) durante el ejercicio inmediatamente anterior superen los 150.000 euros anuales. De manera transitoria para los ejercicios 2016 i 2017 la cantidad de 150.000 quedará fijada en 250.000 euros, según la disposición transitoria trigésimo segunda de la Ley 35/2006 del IRPF. En este caso, contaran tanto el volumen de compras de las actividades económicas realizadas por el contribuyente como las que desarrolle su cónyuge, ascendentes, descendientes o entidades en régimen de atribución de rentas en las que participen cualquiera de los anteriores, siempre que las actividades sean similares y exista dirección común compartiendo medios personales o materiales. 3) Que el contribuyente ejerza alguna otra actividad económica que se encuentre en Estimación Directa. 4) Que alguna de les actividades que ejerza el contribuyente no esté incluida en la Orden del Ministerio de Hacienda y Administraciones públicas que desarrolla el régimen de estimación Objetiva. Por lo que refiere a aquellas actividades económicas que estaban incluidas en las divisiones 3, 4 y 5 de la sección primera de las Tarifas del impuesto sobre Actividades Económicas sujetas en 2015 a la retención del 1 %, (como por ejemplo las de carpintería metálica, industria del mueble de madera, trabajos de albañilería y pequeños trabajos de construcción, instalaciones de fontanería, de frio y calor, carpintería, pintura de cualquier tipo...), la Orden HAP/2430/2015 de 12 de noviembre las excluye expresamente en cumplimiento del que dispone la disposición adicional trigésimo-sexta de la Ley 35/2006 del IRPF, y para el resto de actividades sujetas a la retención del 1%, se revisan las magnitudes específicas para su inclusión en el método de estimación Objetiva. Para el resto de actividades, se mantienen para el ejercicio 2016 la cantidad de los módulos, los índices de rendimientos netos de las actividades agrícolas y ganaderas, salvo determinadas excepciones. Se mantiene la reducción del 5% sobre el rendimiento neto de módulos derivada de los acuerdos alcanzados en la Mesa del Trabajo autónomo. Noviembre 2015