introducción al análisis técnico parte primera

Anuncio

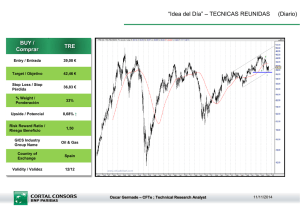

INTRODUCCIÓN AL ANÁLISIS TÉCNICO PARTE PRIMERA Dpto. de Mercados 1 Introducción al Análisis Técnico Parte Primera 1 ¿QUÉ ES ESO QUE ME HAN DICHO A MÍ DEL ANÁLISIS TÉCNICO?........................................................... 3 2 LA PRIMERA PELEA: ANÁLISIS TÉCNICO VS ANÁLISIS FUNDAMENTAL .................................................... 3 3 EMPECEMOS POR EL PRINCIPIO: PREMISAS DEL ANÁLISIS TÉCNICO....................................................... 5 4 CONCEPTOS BÁSICOS DE ACTIVOS FINANCIEROS...................................................................................... 6 5 TEORÍA DE DOW (Y DE POR QUÉ NUNCA UTILIZÓ EL ANÁLISIS TÉCNICO)............................................. 10 6 BIBLIOGRAFÍA ............................................................................................................................................. 12 2 © Cortal Consors Spain – Documento Introducción al Análisis Técnico Parte Primera 1 ¿QUÉ ES ESO QUE ME HAN DICHO A MÍ DEL ANÁLISIS TÉCNICO? Como pasa siempre cada cuál tiene su propia versión sobre qué es el análisis técnico. Algunos lo confunden con el chartismo, otros lo diferencian del análisis cuantitativo y otros hablan de análisis de velas, análisis sistemático, el de ondas de Elliot, teoría del caos, numerológico... Y es que, hay que reconocerlo, análisis y técnico son dos de esas palabras que llenan la boca. o Papá, ¿qué haces? o Análisis técnico, cariño, no me interrumpas. Parece algo importantísimo. Y por eso imagino que se trata de complicarlo aún más y más buscando definiciones, nombres, clasificaciones... por aquello de hacerlo más, esto... técnico. Yo no voy a entrar a discutir qué definición es la mejor ni cuál la peor, es más, considero que cada una de las cosas que he nombrado en el primer párrafo (y que no os preocupéis, iré destripando poco a poco hasta que seáis vosotros los que digáis, en plan culto, fíjate, dijo análisis de velas en vez de “candlestick”) no son sino distintas partes de la enorme “ciencia” conocida como análisis técnico. Y todas ellas son útiles. Y todas ellas deben ser usadas, sin duda, para realizar el mejor y más exacto análisis que potencie nuestras posibilidades de éxito en es te duro mundo de los mercados. Hay un algo que une todas esas técnicas y ese algo será en lo que me base para copiar una definición. Y digo copiar, porque no voy a entrar en el tema de las definiciones y mucho menos teniendo esta tan buena de un señor que se llama John J. Murphy: “El análisis técnico es el estudio de los movimientos del mercado, principalmente mediante el uso de gráficos, con el propósito de pronosticar futuras tendencias de los precios.” A esta idea aproximada añadimos los dos ingredientes principales: el precio del valor y el volumen de contratación y "voilá", ya tenemos la receta del analista. Así, el analista técnico estudia cada activo mediante determinadas herramientas que se desarrollan a partir de los precios del producto que deseemos estudiar y de su volumen negociado. 2 LA PRIMERA PELEA : ANÁLISIS TÉCNICO VS ANÁLISIS FUNDAMENTAL Aún no he explicado el análisis técnico y ya empiezo con el fundamental... parece gracioso, pero así es. De todas formas lo que voy a decir son nociones mucho más que elementales de fundamental. Aún así debe usted por lo menos conocer los dos estilos clásicos de análisis bursátil. El análisis fundamental, entre otras muchas cosas, trata de averiguar qué beneficios tendrá una empresa para así hacer un cálculo de lo que debe valer en bolsa (porque eso no lo dude nunca, una empresa en bolsa vale lo que valen las expectativas de sus beneficios y cualquiera que le diga lo contrario trata de mentirle). 3 © Cortal Consors Spain – Documento Introducción al Análisis Técnico Parte Primera Para ello se sirve de diferentes tipos de análisis: económico, sectorial, de la cuenta de resultados de las empresas... Ocurre que los analistas fundamentales consideran que el mercado es eficiente pero no del todo. Vamos, que tiende a la eficiencia, que antes o después la empresa valdrá lo que teóricamente debía valer. Así, intentan averiguar qué cuesta una empresa realmente utilizando toda la información de la que disponen. Una vez descubren el valor de la empresa lanzan su recomendación, pensando que poco a poco el mercado irá teniendo la misma información que ellos han recopilado y por tanto el precio de la acción se irá pareciendo al que ellos vaticinaron. Por eso constantemente se están estudiando los activos objeto de análisis fundamental, porque cada día puede haber nueva información que de una u otra forma vaya a afectar a los beneficios de la compañía. Otro día veremos las tres hipótesis de eficiencia del mercado. Muchos quedarán sorprendidos por estas teorías. Pero todo a su tiempo. Muchas veces se discute cuál es el mejor análisis o el más válido. Es una discusión tonta y sin mucho sentido. Quizá antiguamente lo tuviera, pero ambos tipos de análisis han demostrado ser tan fiables como no fiables. Sin embargo, es cierto que el análisis fundamental, si está bien hecho (algo complicado en todo análisis, tanto fundamental como técnico), podríamos decir que ofrece una mayor fiabilidad y es válido a más largo plazo. Al fin y al cabo el análisis técnico no es sino una consecuencia de lo que descubrirá el fundamental. Aunque no debemos subestimar el análisis técnico. Muchas veces una empresa es buena, tiene sólidos beneficios, poca deuda, unos ratios fundamentales excelentes y una valoración altísima... pero luego en bolsa no gusta y no termina nunca de tirar. Ahí tendremos el análisis técnico para advertirnos que algo ocurre en la psicología del mercado. El análisis fundamental mejor no intente hacerlo usted en casa: hace falta mucha información, muchos medios y mucho trabajo de muchas personas. Pero no se preocupe, porque como ya verá en el siguiente punto, el precio lo descuenta todo. El problema en esta discusión, y aquí entra mi opinión personal, lo pone el complejo de inferioridad que sienten muchos analistas técnicos. Porque el analista técnico, pese a tener mucha importancia en los medios y todas esas cosas, suele ganar bastante menos que un analista fundamental normalito. Además, los técnicos no suelen tener el apoyo del mundo académico (especialmente del mundo de la economía teórica). Pero hay excepciones de analistas que superan su complejo (y por suerte antes o después esto ocurre en la mayoría), conocen cuál es su sitio y lo aprovechan y lo desarrollan. Entre todo el ruido que se forma alrededor de los mercados hay que saber distinguir estas voces porque suelen ser muy acertadas. Espero que este manual sirva para ayudar en el camino hasta que nos lleve hasta poder identificarlo nosotros mismo con claridad. Volviendo al tema y como he dicho antes, yo no voy a entrar en la discusión por dos motivos, en primer lugar porque algún día estudiaremos la teoría del mercado eficiente y pondremos las cosas en su sitio y en segundo lugar porque a usted en su casa no le queda otra que utilizar el análisis técnico. Si no le costarían más los medios para hacer análisis que el beneficio que pudiera sacar de su uso. 4 © Cortal Consors Spain – Documento Introducción al Análisis Técnico Parte Primera Y además, en el fondo ambos tipos de análisis se equivocan más de lo que aciertan y lo importante es, ante todo, la gestión que usted haga de su dinero. En inglés se llama money management y el mercado está lleno de cursos, libros y personas que le ayudarán en la profundización de este tema. Téngalo en cuenta, puesto que el mercado (como he leído en algún artículo publicado en alguna página web) es 25% Análisis, 25% Psicología y 50% Money Management. 3 EMPECEMOS POR EL PRINCIPIO: PREMISAS DEL ANÁLISIS TÉCNICO A ver, a ver, que no nos entre aún dolor de cabeza, que no hemos casi ni empezado. Ahora ya sabemos que el análisis técnico es algo que utilizan los que hablan de bolsa por la radio y la tele y que al parecer tiene que ver con los precios y el volumen. Sabemos también que hay otra raza de analistas que son los fundamentales y que a veces se pegan los unos con los otros sin ningún motivo real (también es cierto que hay muchos técnicos que utilizan técnicas del fundamental y al contrario). Pues muy bien, en este punto estamos preparados para entender las tres premisas básicas del análisis técnico: o Uno: El precio lo descuenta todo. Esta premisa, como venimos diciendo, es la base del análisis técnico y en cristiano significa que todo aquello que pueda afectar al precio de un valor, ya sea un elemento político (como la tensión en Oriente Medio al precio del petróleo), económico (suben los tipos de interés), psicológicos (ay va lo que está bajando esto... voy a vender) o de cualquier otra índole, está reflejado en el precio. Vamos, que el precio está descontando, dando por supuesto, todos esos factores. A priori, claro, parece una afirmación bastante pretenciosa. Pero en realidad lo único que se dice realmente es que el precio refleja los cambios en la oferta y la demanda. Lo normal, según la teoría, es que cuando la demanda supera a la oferta, el precio sube, mientras que cuando la oferta supera a la demanda el precio baja (sí todo el mundo quiere comprar palomitas, el precio de las palomitas sube porque eso significa que la gente está interesada en comprar palomitas. Si ya nadie quiere comprar palomitas, pues su precio deberá bajar. Sí, es cierto que fui ayer al cine y no se me ocurría un ejemplo mejor). Otra forma de decirlo, es que los factores fundamentales moverán el precio, pero a los analistas técnicos eso no les importa: mientras el análisis fundamental analiza las causas, el técnico analiza las consecuencias. o Dos: El precio se mueve en tendencias. El concepto de tendencia es absolutamente esencial para el enfoque técnico. Lo veremos ampliamente en próximas entregas del curso, baste ahora con conocer la palabra “tendencia” y saber que se trata de movimientos continuados en el precio hacia arriba o hacia abajo. o Y Tres: La historia se repite. Se asume que si algo funcionó en el pasado, debe también funcionar en el futuro. ¿Por qué? Pues por dos razones: primero que somos humanos y tropezamos dos (y tres y más) veces con la misma piedra y segundo porque los humanos tendemos a reaccionar de igual manera ante situaciones similares. Por lo tanto, en una figura que aparece en un gráfico, si se repite el principio, es muy probable que acabe con forma parecida.¿A qué ya tenéis ganas de ver el primer gráfico? 5 © Cortal Consors Spain – Documento Introducción al Análisis Técnico Parte Primera 4 CONCEPTOS BÁSICOS DE ACTIVOS FINANCIEROS Pero aún no es el momento de verlo… Veremos primero muy por encima si conoce conceptos que son necesarios para poder continuar con este manual. Voy a ponerle unas preguntas para ver si es capaz de responderlas. Si lo hace, siga leyendo. Si no, también. 1. ¿Sabría diferenciar entre valor y precio? 2. ¿Sabría decirme qué es un mercado financiero? 3. ¿Sabría enumerarme las funciones de los mercados? 4. Dígame la distinción clásica de activos financieros. Respuestas, NO SEA TRAMPOSO, no las lea hasta que conteste las preguntas. 1. Valor es lo que cuesta un activo y precio es lo que se paga por él. 2. El lugar donde se negocian los activos financieros. 3. Distribución del riesgo, punto de encuentro entre compradores y vendedores, formación de los precios, creador de liquidez. 4. Renta Fija y Renta Variable. Si ha contestado correctamente a estas cuatro preguntas puede pasar directamente al siguiente punto del manual. Si no, lea el próximo párrafo. Mi consejo, si no está muy familiarizado con el mercado es que compre un libro que le explique los conceptos básicos y luego continúe leyendo estos artículos sobre Análisis Técnico. Un libro fabuloso de introducción a los mercados es PRODUCTOS FINANCIEROS, de Ángel Borrego y Pablo García Estévez. En él le explicarán todo lo que necesita conocer (y más) acerca de los mercados financieros y los activos que en ellos se negocian. Otra opción es aprovechar alguno de los manuales sobre mercado que ofrecemos en nuestra pagina web. Pero claro, son un poco más básicos. Explicaré de todas formas algo esencial sobre el precio de los activos, es necesario saber cosas como qué es una cotización. Concepto esencial donde los haya en esto de los activos financieros y sin embargo un gran desconocido para muchos clientes. Una cotización es la tasación oficial que se hace de un valor. En bolsa, normalmente cuando pides una cotización te dan un par: el mejor precio de demanda por el mejor precio de oferta. Es decir, que aunque el teletexto te diga que la compañia Telefónica cotiza a 14,60 €, en realidad la cotización verdadera será algo parecido a 14,59 por 14,60. Esto significa que si quieres comprar el valor lo puedes comprar a 14,60 (a esto se le llama horquilla de precios) porque la persona que lo quiere vender lo vende a ese precio (precio ask). Si lo que quieres es vender lo harás a 14,59 porque es la mejor oferta (precio bid). Lioso, ¿verdad? Al final uno se acostumbra. De todas formas como imagino que usted ya habrá empezado a leer el libro que acabo de recomendar tendrá esto más que claro. Otro concepto básico es el volumen: en bolsa cuando nos referimos al volumen hablamos de la cantidad de activo que ha sido negociada. También en la cantidad de títulos que hay en la oferta o en la demanda. A la cantidad de títulos que se agrupan en la oferta se le llama “papel” y a la demanda “dinero”. © Cortal Consors Spain – Documento 6 Introducción al Análisis Técnico Parte Primera Nuestro buen amigo el gráfico Ha llegado el momento que todos esperábamos, nuestro primer encuentro con el gráfico. En el análisis técnico el estudio del gráfico es fundamental (ahora que sabemos de la pelea entre los analistas fundamentales y los técnicos no podéis negarme que la frase anterior tenía su gracia). En esta introducción al gráfico vamos a empezar a describir los distintos tipos de gráficos que nos podemos encontrar e incluso alguno que no veremos en la vida, pero si nos ponemos profesionales, nos ponemos. El primer gráfico que vamos a conocer es el de línea, por ser el más básico. Como vale más una imagen que mil palabras y no me apetece escribir mil palabras, veamos nuestra primera imagen: Como vemos es el gráfico más sencillo: se forma con el precio de cierre de cada día. En todos los gráficos normalmente el eje horizontal representa el tiempo y el vertical la cotización. Otro tipo de gráfico mucho más utilizado es el de barras. Se usa más porque nos da más información: el precio de apertura, el de cierre y el máximo y el mínimo. En el gráfico de barras la barrita hacia la izquierda muestra la apertura, la de la derecha el cierre y la línea vertical nos indica el recorrido desde el mínimo hasta el máximo. 7 © Cortal Consors Spain – Documento Introducción al Análisis Técnico Parte Primera Otro gráfico que nos podemos encontrar es el de candlestick o velas japonesas: Los gráficos de velas nos permiten emplear una técnica de análisis llamada “candlestick”, que está basada en un sistema japonés muy antiguo que veremos en artículos posteriores. El gráfico de punto y figura se utiliza desde el siglo XIX y aunque han ido perdiendo protagonismo (por su dificultad de construcción) parece que poco a poco vuelven a ponerse de moda entre otras cosas por la extensión del uso de ordenadores y porque para la operativa intradiaria (esto significa compra y venta en el mismo día para el que no me haya hecho caso uno haya buscado en nuestro manual de la web o no haya leído el libro que os he recomendado que ya parece que voy a comisión) genera más información que los otros gráficos. 8 © Cortal Consors Spain – Documento Introducción al Análisis Técnico Parte Primera En un gráfico de punto y figura no se tiene en cuenta para nada la línea de tiempo. Para la interpretación debe saberse que las X representan los precios ascendentes y los 0 los descendentes: En el eje vertical se colocan las cotizaciones y en el horizontal se van los cambios de tendencia, manifestados por las subidas y bajadas de los precios de los valores o índice del mercado considerado. Cuando se produce una subida de precio relevante, en torno a un 3% como mínimo, se anota una equis (X) y cuando haya una bajada de precio de ese nivel se dibuja un cero (0), así se van dibujando equis (X) y ceros (0) hasta formar una figura determinada que según los analistas permite detectar un cambio de tendencia y líneas de soporte y resistencia que dan señales de venta y compra respectivamente. Hay más tipos de gráficos, no tan famosos, y que además formarían parte de un curso mucho más avanzado de análisis técnico. Baste con nombrar el Gráfico Renko o el Three Line Back. No son muy usados entre el gran público y se construyen de forma parecida al de punto y figura, pero teniendo en cuenta la línea de tiempo. Los veremos y estudiaremos más en detalle en un próximo atículo dedicado especialmente a ellos. Dependiendo del tiempo que metamos a un gráfico (la escala horizontal) nos saldrá un tipo de gráfico u otro. Tenemos gráficos anuales, mensuales, semanales (muy útiles en el largo y medio plazo), gráficos diarios y además, gráficos intradiarios, donde yo recomiendo observar como mínimo el gráfico de cinco minutos, que es un tiempo razonable para darnos la suficiente información de lo que se cuece en un momento del mercado. Por último, respecto a esta introducción en los tipos de gráfico, debemos distinguir entre la escala aritmética, que muestra una distancia igual para cada unidad del precio de cambio, es decir, es lo mismo el paso de 10 a 20 que el de 110 a 120, pese a que el primero implica un incremento del 100% mientras que el segundo tan solo del 9% y la escala logarítmica, que muestra una distancia igual para movimientos de porcentajes similares. Es decir la distancia en el eje de precios se fijará en función de la variación porcentual que supone. 9 © Cortal Consors Spain – Documento Introducción al Análisis Técnico Parte Primera En el dibujo de la izquierda vemos un gráfico con una escala aritmética y en el de la derecha los mismos datos en una logarítmica: La escala logarítmica nos permite tener una mejor visión de conjunto de mercado, especialmente a largo plazo. 5 TEORÍA DE DOW (Y POR QUÉ NUNCA UTILIZÓ EL ANÁLISIS TÉCNICO) Charles H Dow fue un periodista y economista nacido en Connecticut a mediados del siglo XIX. Trabajó desde joven para ayudar a su familia (su padre murió cuando él cumplió los seis años) y nunca pudo terminar estudios superiores. Desde los 21 años se dedicó al mundo de los periódicos. En la agencia de noticias Kierman conoció a su colega Edward David Jones y si ustedes mismos siguen su intuición entenderán que estos dos señores son los creadores del índice Dow Jones americano. En 1882 crearon una agencia de consultores financieros (Dow Jones & Company) y además son los fundadores del célebre periódico financiero The Wall Street Journal. La teoría de Dow se centraba en describir el comportamiento del mercado: siempre trató de localizar tendencias, no de anticiparse a ellas. Utilizaba el comportamiento de los mercados de valores como barómetro del clima económico. Dicha teoría se funda en seis principios básicos, pero antes de empezar a describirlos veo necesario dar ya nuestra primera noción de tendencia, antes de definirla completamente en el próximo artículo. Baste con entender ahora que las cotizaciones de los valores normalmente se mueven hacia alguna dirección, que es lo que se entiende por tendencia: hacia dónde se mueve el mercado. Un mercado en tendencia alcista tendrá cierres superiores cada día, una tendencia bajista indica que los precios son cada vez más bajos y una tendencia lateral nos dice que no hay ninguna tendencia definida (es lo más normal en un valor, que la mayor parte del tiempo estén laterales o “planos”). Las tendencias no significan que cuando sea alcista el precio siempre suba o cuando sea bajista siempre baje: nunca veremos una cotización de un valor que no tenga picos y valles. Sin embargo en un mercado alcista los diferentes valles de la cotización de un valor serán cada vez superiores (ojo: los mínimos –valles -, no los máximospicos-) y en uno bajista los picos serán cada vez menores. Y ahora pasemos a describir los principios de la Teoría de Dow: © Cortal Consors Spain – Documento Introducción al Análisis Técnico Parte Primera o El primero: Como ya hemos visto antes como premisa del análisis técnico, el precio lo descuenta todo: el juego de oferta y demanda que sufren los precios de cualquier activo se admiten suficientemente recogidos por los valores medios de éstos últimos. o El segundo: El mercado tiene tres movimientos simultáneos. Movimiento Primario o de largo plazo, cuya duración puede ser de un año a varios. Reacciones Secundarias, con una duración total desde unas tres semanas a varios meses. Otros movimientos, de muy corta duración que suelen ir de varias horas a unas semanas y que normalmente son movimientos que pueden ser controlados por participantes o inversores del mercado. Estos movimientos los entenderemos mejor en el próximo punto, cuando hablemos de las tendencias. o El tercer principio de la teoría de Dow señala que los movimientos primarios suelen cristalizar en tres fases: La de Acumulación: los inversores con mayor información o los más activos empiezan a empujar el precio hacia arriba. La de Consolidación, cuando los llamados seguidores de tendencia consolidan el movimiento. Y la de Distribución, coincidente con la masiva participación de los inversores con menos posibilidades de información que coincide normalmente también con el fin de las fases y con una caída de precios en tendencia alcista o subida en tendencia bajista. o El cuarto: Los diferentes índices bursátiles deben confirmar las tendencias alcistas o bajistas. No basta solo que baje el IBEX industrial, debe bajar también el financiero, el de servicios... para poder confirmar una tendencia bajista. Dow se refería en este caso a los dos índices que él mismo había creado: el industrial y el de ferrocarriles. o El quinto: El volumen confirma la tendencia: El volumen de operación debe subir conforme el precio se mueve en la dirección la tendencia y bajar cuando el precio va en contra de ésta. o El sexto y último: Una tendencia se mantiene vigente hasta el momento en que muestre señales claras de cambio de dirección. Momento de sonreír y sacar pecho: Ventajas del análisis técnico. Podemos considerar como ventajas del uso del análisis técnico: -Que detecta cambios de tendencia antes que el fundamental. -Que se puede usar tanto en el largo plazo, como en el medio, como en el corto. -Que se puede aplicar a todo aquello que tenga precio y se negocie: acciones, bonos, materias primas, divisas, lavadoras... -Y, sobretodo, que además de ser más barato que el fundamental requiere menos tiempo, por lo que, echando unas ojeadas al gráfico, uno puede tener una visión global de lo que pasa en los mercados. © Cortal Consors Spain – Documento Introducción al Análisis Técnico Parte Primera Pero no todo son ventajas... se suele achacar al análisis técnico: -Que no es una ciencia exacta, que la interpretación de formaciones o de los osciladores es muy subjetiva. Aunque claro, ¿qué no lo es en el mundo de la bolsa? -Que la historia no siempre se repite. -Que ni siquiera se fija en los fundamentales. Sin embargo hoy en día hay un cambio creciente: los fundamentales me dicen en qué valor debo entrar y el técnico me dice cuándo. -Que las figuras se terminan porque muchos operadores lo utilizan. A mí me parece increíble que esto se utilice como crítica, pero así es. En fin, yo creo que es una ventaja: cuanta más gente use el análisis técnico más gente recibirá la misma entrada para comprar y por tanto el valor subirá. Aunque claro, no hay que olvidar que esto no es matemática pura, como ya dijimos, así que no todos ven lo mismo en la misma cosa. Es cierto que en estos tiempos el análisis técnico no está muy bien visto y me hace gracia. Evidentemente un estudio de las consecuencias no debe ser tan valorado como uno de las causas, pero en bolsa no hay nada exacto. Y a la gente que hace un buen análisis técnico le aseguro que no les va mal. El problema clave es que hay tantas y tantas personas que consideran sus sistemas o sus análisis palabra de dios. Y claro, se equivocan. En bolsa no hay verdades absolutas ni nadie tiene la razón en todo. No hay genios con bolas mágicas que puedan predecir el futuro. Es más, ni siquiera es importante. La única verdad es que cuando se equivoca no hay más que reconocer el error y cortar pérdidas. Y cuando acierta, dejar correr ganancias. El hecho es que fallaremos más de lo que acertaremos, hay que aceptarlo. Solo está usted, su trabajo y su espíritu crítico.Y lo mejor de todo esto es, como dice Oscar Germade, que antes o después los mercados ponen a cada uno en su sitio. 6 BIBLLIOGRAFIA Este artículo lo he realizado con muchos libros, y la mayoría de ellos muy buenos, en mente. En especial he usado algunas definiciones y conceptos de los siguientes, que les recomiendo: Análisis Técnico de los Mercados Financieros, de John J. Murphy, ediciones Gestión 2000. Psicología del Inversor Bursátil, de Alfonso Álvarez González, editorial Pirámide. Además para algunas cosas he utilizado la wikipedia, en internet (www.wikipedia.org). Tomás V García-Purriños García Departamento de Mercados © Cortal Consors Spain – Documento