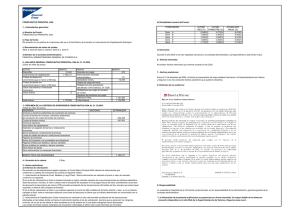

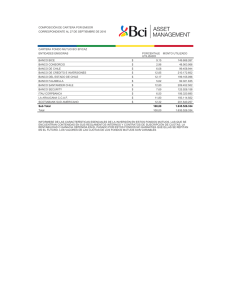

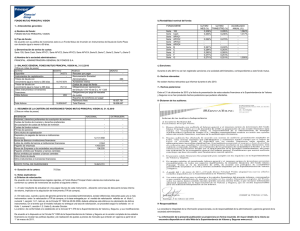

Estados Financieros 2015

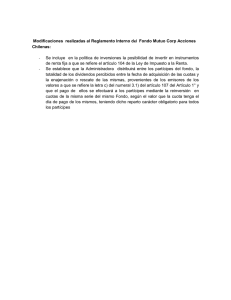

Anuncio