Adjunto

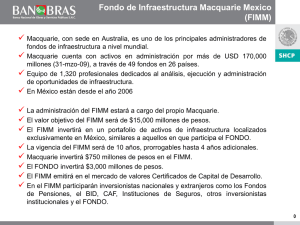

Anuncio