Informe Financiero segundo trimestre de 2016. ISAGEN registró al

Anuncio

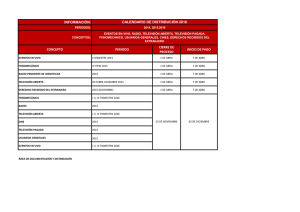

Informe Financiero Segundo trimestre de 2016 Al cierre del primer semestre del año, los ingresos operacionales de ISAGEN fueron de $1.481.413 millones, 21% superiores a los registrados en el primer semestre del año pasado. El EBITDA obtenido fue de $316.445 millones, un 51% inferior al obtenido el año pasado, y se registra una pérdida neta de $81.952 millones a junio 30 de 2016. En el presente informe entregamos una breve explicación de los principales cambios regulatorios del mercado energético ocurridos en el segundo trimestre del año, y analizaremos el comportamiento del mercado y sus implicaciones en los resultados financieros. Regulación de la industria Informe Departamento Nacional de Planeación (DNP) Revisión mercado de energía El DNP publicó el cuarto entregable del estudio del mercado de energía en el cual se presenta un análisis de alternativas de diseño de mercado (temas relacionados con la expansión, estandarización de contratos, mercado intradiario, entre otros) así como una recomendación sobre el mismo a manera de hoja de ruta para el desarrollo del mercado y como marco integrador de las propuestas, incluye análisis comparativo con otros mercados. La Resolución establece el mecanismo a aplicar para la comercialización de gas natural en el mercado primario en el año 2016, el cual consistirá en que los vendedores y los compradores de gas natural darán aplicación al mecanismo de negociación directa. Resolución CREG 097 Proceso Comercialización de gas Lo anterior, atendiendo lo establecido en el artículo 24 de la Resolución CREG 089 de 2013 el cual establece que cuando el balance realizado por la UPME muestre que la oferta de gas natural es superior a la demanda de gas natural, en al menos tres (3) de los cinco (5) años siguientes al momento del análisis, se deberá dar aplicación al mecanismo de negociación directa durante un período definido. Adicionalmente establece el cronograma para dicho proceso y las negociaciones se darán entre septiembre y octubre de 2016. El proceso de comercialización de gas es para 2017 e incluye contratos de uno o cinco años. Informe Financiero segundo trimestre de 2016 ISAGEN S.A. E.S.P. 1 2 Circular CREG 039 de 2016 Mercado Intradiario Mercado de Contratos La CREG publicó documentos para análisis y discusión donde se propone la implementación de un despacho vinculante en el corto plazo y un mercado estandarizado de Contratos de Energía para Usuarios Regulados y No Regulados, los documentos hacen parte de los diferentes estudios que se están realizando buscando mejorar el mercado de energía en Colombia. Resolución CREG 081 de 2016 Plantas No Despachadas Centralmente Deroga la Resolución CREG 138 de 2015 sobre la participación de las Plantas No Despachadas Centralmente en el Cargo por Confiabilidad, impactando a las plantas menores y de generación intermitente. Con esta Resolución se mantienen los ingresos por Cargo por Confiabilidad de la Central Calderas. La Resolución definitiva saldrá posteriormente y hará parte de los cambios de mercado que se están analizando actualmente. Informe Financiero segundo trimestre de 2016 ISAGEN S.A. E.S.P. Mercado energético Demanda Nacional de Energía Generación de Energía ISAGEN 2,3% 28% Precio Promedio Bolsa 1S 2016 Precio Promedio Contratos 1S 2016 446 $/kWh 154 $/kWh Demanda de energía Al cierre del primer semestre del año, la demanda de energía del Sistema Interconectado Nacional fue de 32.961 GWh, 2,3% superior a la obtenida en el mismo periodo del año pasado, crecimiento explicado por las condiciones del sistema y la actividad económica nacional. Demanda Nacional de energía (GWh) Demanda primer semestre Enero Febrero Marzo Demanda Nacional 2015 Abril Mayo 5.399 5.413 5.546 5.623 5.397 5.278 5.568 5.533 5.465 5.049 5.586 5.310 2015: 32.206 GWh 2016: 32.961 GWh Junio Demanda Nacional 2016 Fuente: XM - Portal BI Informe Financiero segundo trimestre de 2016 ISAGEN S.A. E.S.P. 3 Aportes hídricos y evolución de las reservas del SIN Durante el año 2016, los aportes hídricos han estado por debajo de la media histórica. En el siguiente gráfico se puede ver cómo ha sido el comportamiento de los aportes desde el año 2010, resaltándose el segundo trimestre de cada año. Los aportes hidrológicos promedio en el trimestre fueron el 77,5% del histórico, y en ISAGEN fueron del 59,5% del histórico. No obstante lo anterior, se comienza a normalizar los aportes hidrológicos en las zonas Oriente y Centro del país, como resultado del debilitamiento del fenómeno de El Niño y transición a condiciones neutrales. Aportes hídricos al SIN (% media) 250 225 200 175 150 125 100 75 50 25 Fuente: XM 4 Informe Financiero segundo trimestre de 2016 ISAGEN S.A. E.S.P. Abr/16 Ene/16 Oct/15 Jul/15 Abr/15 Ene/15 Oct/14 Jul/14 Abr/14 Ene/14 Oct/13 Jul/13 Abr/13 Ene/13 Oct/12 Jul/12 Abr/12 Ene/12 Oct/11 Jul/11 Abr/11 Ene/11 Oct/10 Jul/10 Abr/10 Ene/10 0 Aportes hídricos (Promedio acumulado %) Enero Febrero Marzo Abril Mayo Junio Antioquia 50,06 59,09 51,25 58,58 56,69 52,63 Oriente 73,74 57,13 54,00 122,63 115,10 86,92 Centro 47,18 58,87 67,57 85,53 79,46 84,94 Caribe 69,61 63,43 36,67 75,48 102,56 112,26 Valle 38,91 44,62 77,36 86,66 96,75 79,33 SIN 50,74 57,55 57,53 79,86 78,83 73,47 San Carlos (Punchiná) 65,38 75,25 59,07 56,62 58,07 46,94 Miel I (Amaní) 19,90 46,25 74,63 71,4 60,55 51,52 Jaguas (San Lorenzo) 54,04 57,06 39,09 57,91 43,34 47,34 Sogamoso 70,08 64,50 55,52 66,41 64,87 57,5 Fuente: XM Reservas del SIN (GWh) Al cierre del primer semestre del año, las reservas del SIN se ubicaron en el 47.5% de la capacidad útil. Históricamente en la misma fecha, el embalse del SIN se ha ubicado en 69.3% (promedio desde el año 2000). 16.000,00 14.000,00 12.000,00 8.000,00 6.000,00 4.000,00 01/04/2016 01/01/2016 01/10/2015 01/07/2015 01/04/2015 01/01/2015 01/10/2014 01/07/2014 01/04/2014 01/01/2014 01/10/2013 01/07/2013 01/04/2013 01/01/2013 01/10/2012 01/07/2012 01/04/2012 01/01/2012 01/10/2011 01/07/2011 01/04/2011 01/01/2011 01/10/2010 01/07/2010 01/04/2010 2.000,00 01/01/2010 GWh 10.000,00 Fuente: XM – Portal BI Informe Financiero segundo trimestre de 2016 ISAGEN S.A. E.S.P. 5 Precios de mercado En lo corrido del año, el precio promedio de bolsa fue de 446 $/kWh. En la mayoría de los meses del semestre el precio promedio de bolsa ha sido superior a los registrados durante el año pasado, a excepción de los meses de mayo y junio, cuando El Niño empieza a debilitarse dando paso a condiciones neutrales. Con respecto a los precios de contratos en el mercado, el precio promedio del semestre fue de 154 $/kWh, con un comportamiento en línea con el crecimiento del IPP y la incorporación de las condiciones del mercado en los contratos renovados a lo largo del año (efecto de la devaluación y las condiciones energéticas). Precio promedio de bolsa ($/kWh) 830 554 646 338 190 Enero 168 Febrero 206 Marzo Precio bolsa 2015 240 161 Abril 183 142 169 Mayo Junio Precio bolsa 2016 Precio promedio contratos ($/kWh) 155 156 156 152 150 153 135 135 138 137 138 138 Enero Febrero Marzo Abril Mayo Junio Precio contratos 2015 Precio contratos 2016 Fuente: XM – Portal BI 6 Informe Financiero segundo trimestre de 2016 ISAGEN S.A. E.S.P. Enero Febrero Marzo Abril Generación 2015 Mayo 840 1.035 1.125 1.204 822 1.310 796 1.217 829 2015: 7.250 GWh 2016: 5.203 GWh 1.269 Como se puede ver en el siguiente gráfico, durante todos los meses del año, la generación de ISAGEN ha sido inferior a la obtenida el año pasado. Generación de energía primer semestre 791 Al cierre del primer semestre, la generación de ISAGEN fue de 5.203 GWh, 28% inferior a la presentada en el mismo periodo del año pasado que fue de 7.250 GWh, lo cual está explicado principalmente por las menores afluencias hídricas producto del fenómeno El Niño y por las implicaciones que tuvo sobre la generación de ISAGEN el evento ocurrido en la central Guatapé. Generación mensual de ISAGEN (GWh) 1.215 Generación de energía Junio Generación 2016 Fuente: XM - Portal BI 1.380 Sogamoso Amoyá Consecuente con lo anterior (bajos aportes hídricos producto del fenómeno de El Niño e indisponibilidad de la central Guatapé), la generación de todas las centrales de ISAGEN ha sido inferior a la obtenida en el año anterior. 1.955 172 187 916 977 Termocentro 1.986 San Carlos 3.002 258 309 Jaguas 463 Miel Calderas 784 28 36 1S 2016 1S 2015 Fuente: XM - Portal BI Informe Financiero segundo trimestre de 2016 ISAGEN S.A. E.S.P. 7 Resultados financieros segundo trimestre 2016 Generación de Energía Ingresos Operacionales 21% 2% Costos Operacionales EBITDA 38% Utilidad Neta 43% 74% Principales cifras 1T 2016 2T 2016 2T 2015 Variación % Generación (GWh) Ingresos operacionales (Millones $) Costos operacionales (Millones $) Gastos de administración (Millones $) Utilidad operacional (Millones $) Margen Operacional EBITDA (Millones $) Margen EBITDA Gastos Financieros Provisión Impuesto de Renta (Millones $) Utilidad / Pérdida neta (Millones $) Margen Neto 2.416 877.914 752.133 54.884 70.897 8% 132.561 15% 98.372 32.510 (111.408) -13% 2.787 603.499 443.877 35.492 124.130 21% 183.884 30% 136.946 23.387 29.456 5% 3.549 614.917 320.992 29.462 264.463 43% 323.454 53% 103.821 69.492 115.175 19% -21 -2 38 20 -53 -43 32 -66 -74 - 1T 2016 2T 2016 2T 2015 Variación % 563.950 177.360 (7.336) 134.894 2.106 3.470 3.470 877.914 549.632 44.088 -33.122 40.611 455 31 1.804 603.499 499.149 132.151 -54.063 34.035 394 1.295 1.956 614.917 10 -67 -39 19 15 -98 -8 -2 Ingresos operacionales Contratos Nacionales Transacciones en Bolsa Devolución cargo por confiabilidad AGC Desviaciones Gas Servicios Técnicos Total * Valores en millones de pesos 8 Informe Financiero segundo trimestre de 2016 ISAGEN S.A. E.S.P. En el segundo trimestre del año, los ingresos operacionales de ISAGEN fueron $603.499 millones, 2% inferiores a los obtenidos en el mismo trimestre del año pasado. Esta disminución en los ingresos esta explicada por lo siguiente: • Los ingresos por ventas de energía en contratos fueron un 10% superior a los obtenidos el año pasado. En el segundo trimestre de año se vendieron en contratos 2.907 GWh, 2% inferior a la energía vendida en el 2015 que fue 2.974 GWh. Los mayores ingresos por ventas en contratos está explicado por unos mayores precios de la energía en contratos producto del IPP y de las actuales condiciones de mercado para los contratos nuevos. • Los ingresos por concepto de bolsa fueron inferiores respecto al segundo trimestre del año 2015 y al primer trimestre de este año, debido principalmente a la menor generación y a la reducción en los precios de la energía en bolsa desde mediados de abril (precio de bolsa promedio en el trimestre 216 $/kWh). • En el segundo trimestre del año hubo una menor devolución de cargo por confiabilidad comparada con la del año pasado, por cuenta de la menor generación del trimestre. • Los ingresos por la prestación del Servicio de Regulación Secundaria de Frecuencia AGC fueron 19% superiores a los obtenidos en el segundo trimestre del año anterior, producto de la mayor asignación de este servicio, sin embargo se redujo respecto al primer trimestre por el efecto del cambio regulatorio relacionado con la remuneración de este servicio. • Los ingresos por venta de gas fueron muy inferiores a los del trimestre del año pasado, debido a que el gas en firme se utilizó para operar una unidad de la planta térmica, por tanto no quedó disponibilidad de gas para la venta. Costos operacionales Transacciones en Bolsa Cargos por uso y conexión al STN CND, CRD'S Y SIC Transferencia (Ley 99/93) Contribución FAZNI Depreciación Combustibles Otros gastos operacionales Total 1T 2016 2T 2016 2T 2015 Variación % 418.482 66.026 3.309 9.533 4.022 59.695 123.211 67.855 752.133 158.205 67.005 3.342 11.258 5.226 57.787 62.151 78.902 443.877 57.783 50.803 3.390 13.992 4.398 57.112 64.573 68.941 320.992 174 32 -1 -20 19 1 -4 14 38 * Valores en millones de pesos En el segundo trimestre del año, los costos operacionales fueron 38% superiores a los registrados en el mismo periodo del año 2015, lo cual está explicado principalmente por lo siguiente: Informe Financiero segundo trimestre de 2016 ISAGEN S.A. E.S.P. 9 • Los egresos por transacciones en bolsa durante el segundo trimestre del año tuvieron una participación del 36% dentro del total de los costos operacionales del periodo. Este rubro se encuentra desagregado así: TRANSACCIONES EN BOLSA Compras de energía Responsabilidad comercial AGC Restricciones y otros 1T 2016 2T 2016 2T 2015 Variación % 418.482 372.871 23.945 21.665 158.205 128.689 6.987 22.529 57.783 32.841 12.716 12.226 174 292 -45 84 * Valores en millones de pesos Como consecuencia del menor precio de bolsa del trimestre, las compras de energía fueron inferiores a las registradas en el primer trimestre del año 2016. Sin embargo, son superiores al año anterior, debido principalmente a la menor generación. •Los costos por combustibles tuvieron una participación del 14% dentro del total de los costos operacionales del trimestre. Estos costos fueron 4% inferiores a los registrados el año pasado debido a que en la mayor parte del segundo trimestre solo se generó con una unidad de la planta térmica, por tanto, no se asumieron costos de combustibles para la unidad que no generó. Esto debido a que a partir del mes de mayo las condiciones críticas de sequía se normalizaron. 10 Informe Financiero segundo trimestre de 2016 ISAGEN S.A. E.S.P. Resultados financieros primer semestre 2016 Generación de Energía Ingresos Operacionales 28% Costos Operacionales 21% Principales cifras Generación (GWh) Ingresos operacionales (Millones $) Costos operacionales (Millones $) Gastos de administración (Millones $) Utilidad operacional (Millones $) Margen Operacional EBITDA (Millones $) Margen EBITDA Gastos Financieros Provisión Impuesto de Renta (Millones $) Utilidad / Pérdida neta (Millones $) Margen Neto 94% 1S 2015 EBITDA 51% 1S 2016 Variación % 5.203 1.481.413 1.196.010 90.376 195.027 13% 316.445 21% 235.318 55.897 (81.952) -6% -28 21 94 5 -63 -51 16 -59 -139 - 1S 2015 1S 2016 Variación % 983.362 282.884 (116.586) 70.062 512 2.841 3.350 1.226.425 1.113.581 221.724 (40.457) 175.229 2.561 3.501 5.274 1.481.413 13 -22 -65 150 400 23 57 21 7.250 1.226.425 616.719 86.451 523.254 43% 642.967 52% 202.353 137.554 211.721 17% Utilidad Neta 139% Ingresos operacionales Contratos Nacionales Transacciones en Bolsa Devolución cargo por confiabilidad AGC Desviaciones Gas Servicios Técnicos Total * Valores en millones de pesos Informe Financiero segundo trimestre de 2016 ISAGEN S.A. E.S.P. 11 Al cierre del primer semestre del año, los ingresos operacionales de ISAGEN fueron $1.481.413 millones, 21% superior al registrado en el primer semestre del año 2015, incremento explicado por los siguientes hechos: • En el primer semestre del año se vendieron en contratos 5.880 GWh, cantidad muy similar a la vendida en el mismo periodo del año 2015. Los ingresos obtenidos al cierre de semestre fueron 13% superiores a los registrados en el mismo periodo del año pasado, producto de los mayores precios en contratos, cuyo crecimiento está en línea con el comportamiento del IPP, y adicionalmente influye las actuales condiciones de mercado para los contratos nuevos. • Los ingresos por venta de energía en bolsa en el semestre fueron 22% inferiores a los registrados en el primer semestre del año pasado, disminución explicada principalmente por la menor generación y la disminución que se dio en los precios de bolsa en el segundo trimestre del año. • La menor generación presentada en el primer semestre del año hizo que se presentara una menor devolución de cargo por confiabilidad, pasando de $116.586 millones al cierre del primer semestre de 2015 a $40.458 millones en 2016. • Los ingresos por la prestación del Servicio de Regulación Secundaria de Frecuencia AGC fueron muy superiores a los obtenidos en el primer semestre del año pasado, lo cual obedece a una mayor asignación del servicio. • Los ingresos por venta de gas en el primer semestre del año fueron 23% superiores a los registrados en el 2015, crecimiento explicado por la venta de gas disponible durante el primer trimestre del año por unos días de mantenimiento de una unidad de la central Termocentro. Costos operacionales Transacciones en Bolsa Cargos por uso y conexión al STN CND, CRD'S Y SIC Transferencia (Ley 99/93) Contribución FAZNI Depreciación Combustibles Otros gastos operacionales Total 1S 2015 1S 2016 Variación % 95.126 105.941 6.755 28.544 8.808 115.744 130.010 125.791 616.719 576.687 133.031 6.651 20.791 9.248 117.482 185.362 146.757 1.196.010 506 26 -2 -27 5 2 43 17 94 * Valores en millones de pesos Los costos operacionales de ISAGEN en el primer semestre del año fueron $1.196.010 millones, 94% superiores a los del año pasado, crecimiento explicado por lo siguiente: • Las transacciones en bolsa tuvieron una participación del 48% dentro del total de los costos operacionales del semestre. El crecimiento en las compras de energía fue significativo, explicado por la menor generación del semestre, y por los altos precios de la energía en bolsa presentados principalmente en el primer trimestre. 12 Informe Financiero segundo trimestre de 2016 ISAGEN S.A. E.S.P. TRANSACCIONES EN BOLSA Compras de energía Responsabilidad comercial AGC Restricciones y otros 1S 2015 1S 2016 Variación % 95.125 53.439 23.882 17.804 576.686 501.560 30.932 44.194 506 839 30 148 * Valores en millones de pesos •Los egresos por combustibles fueron 43% superiores, y tuvieron una participación del 15% dentro del total de los costos operacionales del semestre. Este mayor costo obedece principalmente a que durante el primer trimestre del año parte de la operación de la central Termocentro requirió uso de diésel, combustible más costoso. Resultado operacional 1S 2015 Ingresos Operacionales Costos Operacionales Gastos administrativos Total costos y gastos operacionales Utilidad operacional EBITDA Margen Operacional Margen EBITDA 1.226.425 616.719 86.451 703.170 523.255 642.967 43% 52% 1S 2016 Variación % 1.481.413 1.196.010 90.376 1.286.386 195.027 316.445 13% 21% 21 94 5 83 -63 -51 -69 -59 * Valores en millones de pesos El resultado operacional obtenido en el semestre de $195.027 millones (ingresos operacionales menos costos operacionales y gastos administrativos) fue 63% inferior al obtenido en igual semestre del año anterior. Esto debido a: • Incremento en los costos operativos en el primer trimestre por causa de las mayores compras de energía dada la menor generación a causa de menores afluencias hidrológicas y el evento en Guatapé. • La disminución en los ingresos operacionales en el segundo trimestre, por cuenta de la caída en los precios de bolsa. En el mismo sentido, el EBITDA al cierre del semestre fue de $316.445 millones disminuyendo 51%, respecto al primer semestre de 2015. Informe Financiero segundo trimestre de 2016 ISAGEN S.A. E.S.P. 13 Resultado neto Utilidad operacional Ingresos financieros y otros ingresos Gastos financiero Otros gastos Provisión impuesto de renta Utilidad / Pérdida neta 1S 2015 1ST 2016 Variación % 523.255 34.898 202.353 6.525 137.554 211.721 195.027 61.202 234.868 47.416 55.897 (81.952) -63 75 16 627 -59 -139 * Valores en millones de pesos Al cierre del primer semestre la compañía registró una pérdida de $81.942 millones, la cual es originada principalmente por el menor resultado operativo explicado previamente. Dentro de los movimientos presentados en el semestre en las cuentas de gastos financieros y otros gastos se resalta: • El reconocimiento como gastos de periodos anteriores, del pago a XM por $17.179 millones por incumplimiento en el nivel de ENFICC probabilístico en noviembre de 2015 de la Central San Carlos. • Los ajustes de la operación comercial por $17.717 millones. • El aumento de los gastos de intereses respecto al año anterior debido al aumento de las tasas de los créditos internos. En cuanto a los ingresos financieros y otros ingresos se resalta principalmente mayores ingresos por diferencia en cambio. Finalmente, la provisión de impuesto de renta acumulada a junio es de $55.897 millones, inferior en 59% a la registrada en el primer semestre del año 2015, esto debido a la menor utilidad. El siguiente es el detalle de la provisión: Provisión impuesto de renta Ordinario CREE Sobretasa Diferido Total 1S 2015 1S 2016 Diferencia % 60.859 24.515 13.579 38.601 137.554 0 2.990 1.945 50.962 55.897 -100 -88 -86 32 -59 * Valores en millones de pesos 14 Informe Financiero segundo trimestre de 2016 ISAGEN S.A. E.S.P. Balance general Activos No se presentaron variaciones significativas en el activo durante el segundo trimestre. Corte Diciembre 2015 Corte Marzo 2016 Corte Junio 2016 Variación trimestral % 982.888 7.385.887 8.368.775 996.278 7.329.621 8.325.899 865.794 7.301.283 8.167.077 -13,1 -0,4 -1,9 Corte Diciembre 2015 Corte Marzo 2016 Corte Junio 2016 Variación trimestral % 680.308 4.228.167 4.908.475 3.460.300 1.076.661 3.900.347 4.977.008 3.348.891 632.627 4.154.580 4.787.207 3.379.870 -41,2 6,5 -3,8 0,9 Activo Corriente Activo No Corriente TOTAL ACTIVO * Valores en millones de pesos Pasivo y Patrimonio Pasivo Corriente Pasivo No corriente TOTAL PASIVO TOTAL PATRIMONIO * Valores en millones de pesos Dentro de las cuentas de pasivo se resalta: • El reconocimiento contable en el mes de abril del cambio de línea del Crédito de OPIC, Trasladando del corto al largo plazo 331.780 MCOP correspondiente a dicho crédito. • Pago de al impuesto a la riqueza por $12.813 millones, correspondiente al pago de la primera cuota (50%) del año. • Se pagaron intereses sobre los créditos financieros por valor de $53.360 millones y USD 658.304. Se realizaron amortizaciones de créditos en dólares por valor de USD2,2 millones y por el crédito OPIC se amortizó a capital $15.100 millones y se pagaron intereses, prima y comisión de disponibilidad por $34.722 millones. Informe Financiero segundo trimestre de 2016 ISAGEN S.A. E.S.P. 15 Balance general (Millones de pesos) Activos ACTIVO NO CORRIENTE Propiedades planta y equipo, neto Intangibles y otros activos Cargos Diferidos Otros Activos Deudores Clientes Anticipo compra combustible líquido Difícil Cobro Otros Provisión deudores Inversiones TOTAL ACTIVO NO CORRIENTE Junio 2016 Diciembre Variación 2015 % Recaudo democratización TOTAL ACTIVO CORRIENTE 7.178.527 7.268.037 -1,23 Autorizado: 2.726.072.000 acciones comunes de valor unitario de $49 7.178.527 7.268.037 -1,23 908 79.414 909 73.535 -0,11 7,99 80.322 74.444 7,90 Suscrito y pagado 133.578 Reserva Art.130 E.T 1.166.289 Reserva legal 68.027 Superávit de capital 49.344 Ganancias retenidas 1.268.261 Reserva ocasional inversiones 38.446 Reserva ocasional - calificacion 721.670 Otro resultado integral 16.207 Utilidad del ejercicio (81.952) 133.578 869.671 68.027 49.344 1.268.261 38.446 720.906 14.685 297.382 0,00 34,11 0,00 0,00 0,00 0,00 0,11 10,36 -127, 58 56 3,57 TOTAL PATRIMONIO 3.460.300 -2,32 23.447 22.418 4,59 7.452 18.903 (7.510) 8.465 20.904 (8.521) -11,97 -9,57 -11,86 42.350 43.322 -2,24 84 84 0,00 612.025 724.161 2.001.556 89.996 98.862 4.202 13.940 683.425 -6,85 -5,26 -2,58 -4,25 10,44 -1,24 -1,28 7,57 7.301.283 7.385.887 -1,15 4.228.167 -1,74 99.256 512.964 32.116 1.977 2.445 216.838 97.705 475.313 43.534 1.822 0 364.318 1,59 7,92 -26,23 8,51 100,00 -40,48 198 195 1,54 865.794 982.888 -11,91 16 3.379.870 PASIVO NO CORRIENTE Obligaciones financieras 570.122 Obligación bonos 686.092 Obligaciones crédito Club Deal 1.949.930 Leasing LP 86.167 Obligaciones laborales 109.186 Litigios y demandas 4.150 Depósito fondo solidaridad 13.762 Impuesto diferido 735.171 TOTAL PASIVO 4.154.580 NO CORRIENTE PASIVO CORRIENTE Obligaciones financieras Operaciones con derivados Retenciones contractuales Cuentas por pagar Impuestos y contribuciones Obligaciones laborales Pasivos estimados Otros pasivos 400.240 139 11.242 167.067 22.962 5.888 11.529 13.560 310.486 0 12.688 285.460 16.773 18.624 7.484 28.793 28,91 100 -11,40 -41,47 36,90 -68,38 54,05 -52,91 TOTAL PASIVO CORRIENTE 632.627 680.308 -7,01 4.787.207 4.908.475 -2,47 TOTAL PASIVO Y PATRIMONIO 8.167.077 8.368.775 -2,41 TOTAL PASIVO TOTAL ACTIVOS Diciembre Variación 2015 % CAPITAL SOCIAL ACTIVO CORRIENTE Inventarios (neto) Deudores (neto) Otros activos Inversiones renta fija Operaciones con derivados Disponible Junio 2016 Pasivo y Patrimonio 8.167.077 8.368.775 -2,41 Informe Financiero segundo trimestre de 2016 ISAGEN S.A. E.S.P. Estado de resultados A 30 de Junio de 2015 y 2016 (millones de pesos) Trimestral 1T INGRESOS OPERACIONALES Acumulado 2T 1S 2015 1S 2016 Variación % 877.914 603.499 1.226.425 1.481.413 21 870.974 601.664 1.220.234 1.472.638 21 Gas 3.470 31 2.842 3.501 23 Servicios técnicos 3.470 1.804 3.350 5.274 57 752.133 443.877 616.719 1.196.010 94 418.482 158.205 95.126 576.687 506 66.026 67.005 105.941 133.031 26 CND, CRD’S Y SIC 3.309 3.342 6.755 6.651 -2 Transferencia Ley 99 / 93 9.533 11.258 28.544 20.791 -27 Contribución FAZNI 4.022 5.226 8.808 9.248 5 Depreciación 59.695 57.787 115.744 117.482 2 Combustibles 123.211 62.151 130.010 185.362 43 Otros gastos operacionales 67.855 78.902 125.791 146.757 17 UTILIDAD BRUTA EN VENTAS 125.781 159.622 609.706 285.403 -53 16.762 9.236 5.771 25.998 350 Gastos de administración (54.884) (35.492) (86.451) (90.376) 5 Otros gastos (83.630) 36.214 (6.525) (47.416) 627 15.445 19.759 29.127 35.204 21 Gastos financieros (98.372) (136.496) (202.353) (234.868) 16 UTILIDAD ANTES DE IMPUESTOS (78.898) 52.843 349.275 (26.055) -107 PROVISIÓN IMPUESTO DE RENTA (32.510) (23.387) (137.554) (55.897) -59 UTILIDAD NETA (111.408) 29.456 211.721 (81.952) -139 MARGEN NETO -13% 5% 17% -6% -132 Energía COSTOS DE VENTAS Transacciones en bolsa Cargos por uso y conexión al STN Otros ingresos Ingresos financieros Relacionamiento con Inversionistas: Líneas: Medellín +57 (4) 325 79 79 / 325 79 78 Correo electrónico: [email protected]